Generał NATO naciskał na rozpoczęcie wojny z Rosją

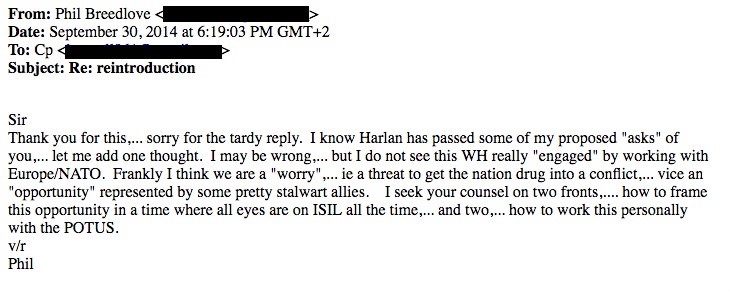

Generał Philip Breedlove, do niedawna Naczelny Dowódca Połączonych Sił NATO, prowadził działania mające na celu doprowadzenie do zbrojnej interwencji Stanów Zjednoczonych na Ukrainie w 2014 roku. Zgody na takie rozwiązanie nie wyraził wówczas prezydent Barack Obama.

Szczegółowe informacje na temat działań prowadzonych przez Breedlovea, ukazały się w sieci po zhakowaniu jego konta na Gmailu. W 2014 roku, podczas dyskusji związanych z sytuacją na Ukrainie, generał wielokrotnie wchodził w spór z administracją Obamy. To sprawiło, że w mediach pojawiły się plotki dotyczące konfliktu na linii generał – prezydent.

Jak pokazują informacje opublikowane na stronie DCLeaks, Breedlove nie ograniczał się wyłącznie do dyskutowania. Jego poczta elektroniczna zawierała m.in. maile wysyłane do byłego Sekretarza Stanu Colina Powella, w których Breedlove narzekał na bezczynność Białego Domu, a także pytał Powella, w jaki sposób wpłynąć na prezydenta USA.

Z innych wiadomości wysyłanych przez Breedlove’a wynika, że szukał on wsparcia również u ważnych przedstawicieli środowiska akademickiego, a także wśród byłych wojskowych.

Uwagę zwracają również działania prowadzone przez generała Breedlove’a w Europie. Z relacji Der Spiegel wynika, że Breedlove wprawił władze niemieckie w osłupienie, informując m.in. o „ponad tysiącu wozów bojowych”, jakie miały zostać wysłane do Donbasu przez stronę rosyjską. Dane zaprezentowane przez amerykańskiego generała w żaden sposób nie pokrywały się z informacjami wywiadu. Ostatecznie okazało się, że były znacząco zawyżone. Wcześniej Breedlove kłamał również w kwestii liczebności wojsk rosyjskich zgromadzonych na granicy z Ukrainą (ponowne przeszacowanie).

Generał Philip Breedlove przestał pełnić funkcję Naczelnego Dowódcy Połączonych Sił NATO w Europie w maju 2016 roku.

Uczciwy bankier zadbał o akcjonariuszy

Eric Ben-Artzi pracował w Deutsche Banku jako specjalista ds. zarządzania ryzykiem. Został zwolniony po tym, jak zwrócił przełożonym uwagę na zawyżoną wycenę portfela derywatów kredytowych. Po utracie pracy postanowił, że zawiadomi o sprawie Komisję Papierów Wartościowych i Giełd (Security Exchange Commision – SEC).

SEC zdecydowała o przyznaniu nagrody w wysokości 16,5 mln dolarów. Ben-Artzi początkowo nie ukrywał, że nagroda finansowa była duża motywacją do zgłoszenia problemu, ale ostatecznie postanowił nie przyjąć pieniędzy. W uzasadnieniu napisał, że w przypadku takiego rozwiązania, stracą wyłącznie „szeregowi pracownicy DB oraz akcjonariusze”. Ben-Artzi dodał, że nie może odrzucić całości nagrody, ze względu na pieniądze przysługujące byłej żonie i prawnikom, ale chciałby, żeby pozostała część została przekazana akcjonariuszom.

Były pracownik DB podkreślił, że pomimo przeprowadzonego śledztwa, „najważniejsi prezesi odejdą na emeryturę z wielomilionowymi premiami pochodzącymi z wypaczeń zestawienia finansowego”. Zdaniem Ben-Artziego, zarząd uniknął odpowiedzialności ze względu na powiązania między prawnikami SEC oraz pracownikami banku.

Dowód na bliskie kontakty między obiema stronami stanowi historia Roberta Rice’a, który w latach 2004-2013 pracował jako szef prawników w Deutsche Banku, a następnie przeniósł się bezpośrednio do SEC. Co ciekawe, to właśnie Rice zwolnił Ben-Artziego.

O bankach „too big to fail” słyszymy od niemal dekady. Tymczasem przypadek Ben-Artziego jest kolejnym potwierdzeniem, że osoby należące do finansowej elity stały się „too big to jail”.

Bank of Japan przejmuje dziesiątki spółek z Nikkei 225

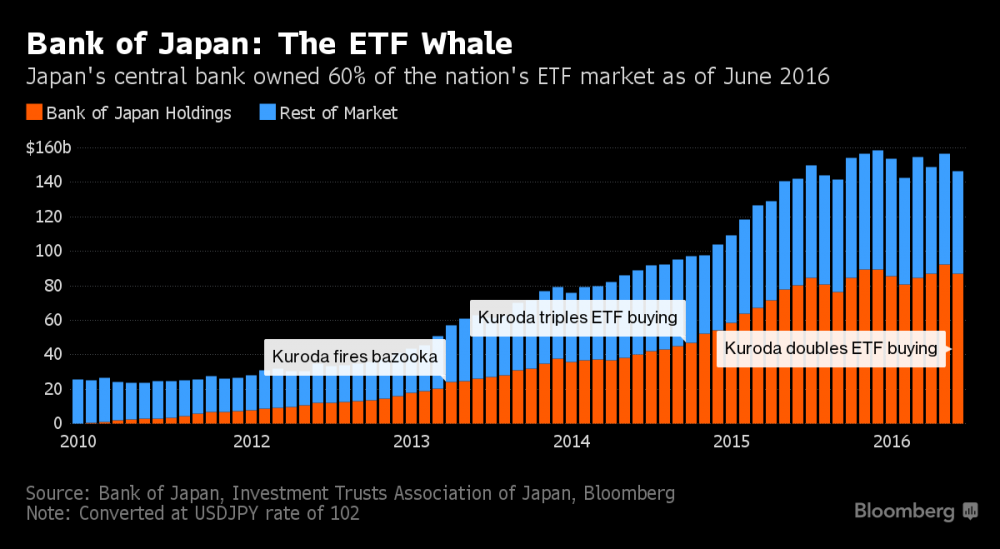

Bank of Japan jest najaktywniejszym bankiem centralnym na świecie. Środki inwestowane przez BoJ w ETF’y oficjalnie mają na celu stymulowanie gospodarki, jednak ostatecznie prowadzą wyłącznie do coraz większego uzależnienia rynku finansowego od interwencji banku centralnego. Już w tym momencie BoJ należy do pięciu największych udziałowców w przypadku 81 spółek należących do indeksu Nikkei 225. Poniższy wykres ilustruje, jak bardzo zwiększyły się udziały japońskiego banku centralnego na giełdzie w ciągu kilku ostatnich lat.

W posiadaniu BoJ (kolor pomarańczowy) jest już 60% ETF’ów z ekspozycją na japoński rynek. Jak wynika z adnotacji, prezes Bank of Japan Haruhiko Kuroda kilkanaście miesięcy temu potroił sumę pieniędzy przeznaczanych na ETF’y, by niedawno ponownie zwiększyć skalę zakupów, tym razem dwukrotnie. Przy utrzymaniu obecnego tempa interwencji, Bank of Japan do końca 2017 roku stanie się najważniejszym akcjonariuszem w 55 spółkach z indeksu Nikkei 225.

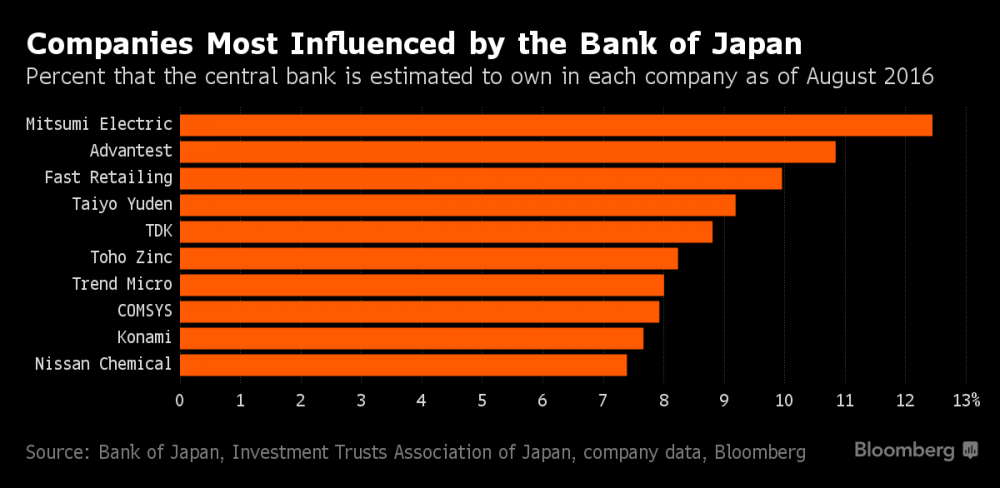

Poniżej prezentujemy spółki z największym udziałem BoJ:

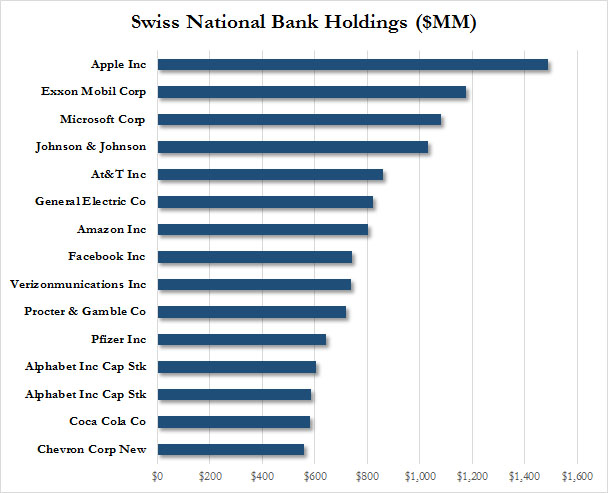

Bank of Japan nie jest jedynym bankiem centralnym, który bardzo aktywnie działa na rynku akcji. Warto przypomnieć o coraz większej roli, jaką na amerykańskiej giełdzie odgrywa Szwajcarski Bank Centralny. Poniższy wykres pokazuje, na które spółki SNB przeznacza największy kapitał, co pomaga pompować ceny akcji tych przedsiębiorstw (dane na koniec czerwca 2016 roku):

Źródło: zerohedge.com

Zarówno działania BoJ, jak i SNB, to znakomite przykłady, pokazujące jak banki centralne bez żadnych kosztów przejmują największe globalne korporacje. Taka sytuacja stanowi również zagrożenie dla niedoświadczonych inwestorów, którzy widząc szybujące ceny akcji, nabierają przekonania, że hossa nigdy nie będzie mieć końca.

Rośnie udział gotówki w portfelach miliarderów

Światowi miliarderzy trzymają w gotówce średnio 22,2% wszystkich swoich aktywów. To najwyższy poziom od momentu, gdy w 2010 roku firma Wealth-X zaczęła gromadzić dane na ten temat.

Tak znaczący udział gotówki jest w dużej mierze efektem rosnących obaw, związanych z kondycją światowej gospodarki. Potwierdzenie statystyk stanowi badanie przeprowadzone kilka tygodni temu przez bank UBS. Wynika z niego, że wśród bogatych mieszkańców USA udział gotówki w aktywach wynosi 20 %, a wiele osób rozważa wycofanie z rynku kolejnych środków, ze względu na niepewność towarzyszącą nadchodzącym wyborom prezydenckim.

2473 osoby mogące poszczycić się mianem miliardera, trzymają w gotówce łącznie 1,7 biliona dolarów. Jest to suma w przybliżeniu odpowiadająca całemu PKB Brazylii.

Analitycy Wealth-X sugerują w swoim raporcie, że wielu miliarderów wycofało z rynków finansowych swoje środki, dostrzegając przewartościowanie na największych giełdach. Autorzy raportu sugerują, że wspomniana część inwestorów wróci na rynki po spadkach, kiedy ceny aktywów będą wyglądać atrakcyjniej.

Rynek Forex znacząco ograniczony w Belgii

Kilka dni temu pojawiły się informacje dotyczące całkowitego zakazu gry na Forexie w Belgii. Pozostając w zgodzie z prawdą należy napisać, że FSMA (odpowiednik KNF) wprowadził jedynie określone ograniczenia. Nie zmienia to faktu, że nowe zasady znacząco obniżą zyski firm brokerskich działających na tym rynku.

18 sierpnia w Belgii weszły w życie przepisy, zgodnie z którymi zabronione jest oferowanie i sprzedawanie graczom na rynku pozagiełdowym kontraktów z lewarem. Chodzi o spekulacje dotyczące zmian kursów walut oraz innych instrumentów, prowadzone na sumy większe niż gracz faktycznie posiada. Zakaz ten dotyczy zarówno belgijskich brokerów, jak i zagranicznych firm obecnych na tamtejszym rynku.

Nowe zasady oznaczają również koniec agresywnej reklamy brokerów, a więc np. dzwonienia do klientów z ofertami oraz oferowania im specjalnych bonusów.

W praktyce nowe przepisy sprawią, że osoby szukające możliwości gry za pośrednictwem platform inwestycyjnych nadal będą mogły to robić, ale sama wielkość rynku Forex w Belgii ulegnie ograniczeniu.

Przepisy obowiązujące w Polsce pozwalają na spekulacje z maksymalną dźwignią 1:100 (posiadając tysiąc złotych, można zawierać kontrakty na 100 tysięcy złotych). Z informacji Komisji Nadzoru Finansowego wynika, że w 2014 roku aż 81% Polaków grających na Forexie poniosło stratę, zyskało jedynie 19%. Strata netto (różnica między łącznymi zyskami i stratami) polskich graczy wyniosła 360 milionów złotych. Szacuje się, że w 2015 roku wynik ten mógł przekroczyć 400 mln złotych, m.in. ze względu na poważne zawirowania wokół franka szwajcarskiego.

Wraz z końcem sierpnia z oferowania kontraktów na rynku Forex wycofał się Dom Maklerski PKO Banku Polskiego. Osoby, które mają już założone konta, będą zmuszone zamknąć je do końca września.

Zespół Independent Trader

Jerry Sparrow

* - niepotrzebne skreślić

Pio80tr

"Bank of Japan do końca 2017 roku stanie się najważniejszym akcjonariuszem w 55 spółkach z indeksu Nikkei 225"

Czy to oznacza że te firmy są nacjonalizowane? Czy BoJ stanie się ich właścicielem?

Barellini

Banki centralne będą musiały pokazać w bilansie jakąś ogromną stratę?

Co będzie jak część z tych korporacji zbankrutuje i wycena akcji zejdzie do zera? Bank centrlane w efekcie tego też zbankrutują? :)

A takie akcje rozwiewają wątpliwości co do słuszności rozumowania i analiz Tradera21

http://rynekalternatywny.pl/2016/09/deutsche-bank-odmawia-klientom-wyplat-zlota/

Ostatnio modyfikowany: 2016-09-02 13:57

Dam

Tak. Jeśli BoJ będzie dysponował pakietem większościowym to będzie ich właścicielem. Ale to nie jest nacjonalizacja w dosłownym znaczeniu tego słowa. Nacjonalizacja polega na przejęciu własności bez zgody dotychczasowego właściciela i braku zapłaty. Wywłaszczenie to przejęcie własności bez zgody właściciela, ale z zapłatą(nie zawsze ekwiwalentną). Przykładem jest np. wywłaszczanie ludzi z własności nieruchomości, które pójdą pod budowę autostrad. BoJ nikogo nie wywłaszcza, ani nie nacjonalizuje. Przejmuje aktywa za wydrukowane pieniądze. Traci na tym całe społeczeństwo, bo rośnie podaż pieniądza(tzw. baza monetarna).

@Trader21

Uważam, że brakuje informacji o możliwości konsolidacji na niemieckim rynku bankowym. Jest badana możliwość połączenia Deutsche Banku z Commerzbankiem.

Jeszcze pytanie. Masz może wiedzę, w jakich walutach przetrzymują majątek miliarderzy? Pytam o to, czy w tym raporcie jest o tym jakaś wzmianka. Trzymanie gotówki przez najbogatszych może zwiastować np. scenariusz deflacyjny czy problemy z płynnością.

Jerry Sparrow

http://www.billionairecensus.com/

Daje to ciekawy argument do poprzedniej dyskusji o teorii, że jest rzekomo jeden główno-dowodzący ośrodek na świecie.

Ostatnio modyfikowany: 2016-09-02 14:07

Pio80tr

"Tak. Jeśli BoJ będzie dysponował pakietem większościowym to będzie ich właścicielem. Ale to nie jest nacjonalizacja w dosłownym znaczeniu tego słowa."

Dzięki. Tak dopytuję, rzeczy może oczywistych ale... chciałbym zrozumieć dokąd ta gra prowadzi.

_____________________________________

@all

1. Jeśli Pan Kuroda zaprzestanie szaleńczego skupowania aktywów i nagle zostaną one przecenione przez rynek o -50%. To kto wtedy ubożeje? Kto poniesie koszty tej gry?

2. Z drugiej strony, kiedy już skupią 100% akcji 100% spółek z Nikkei 225.

Co taka sytuacja oznacza dla pracownika Mitsumi Electric, jest pracownikiem strefy budżetowej?

Czu to jeszcze kapitalizm czy już komunizm?

Jerry Sparrow

1. Jeśli Pan Kuroda zaprzestanie szaleńczego skupowania aktywów i nagle zostaną one przecenione przez rynek o -50%. To kto wtedy ubożeje? Kto poniesie koszty tej gry?

Moje przemyślenia prowadzą mnie do wniosku, że nie po to wirtualne pieniądze zamieniane są na firmy posiadające i produkujące coś materialnego żeby później się z tego wycofać i dać możliwość taniego wejścia na rynek rzeczywisty klasie średniej. Przeczyłoby to (oficjalnym) przewidywaniom takich organizacji jak ONZ, które mówią o dalszym rozwarstwianiu klas majątkowych. Na chwilę obecną wydaje mi się, że jest to pierwszy symptom grabieży poprzez podatek inflacyjny. Pieniądze wylewają się w pierwszej kolejności przez giełdy. Po uspokojeniu się sztormu i ustaleniu nowych "poziomów odniesienia", nadal ktoś będzie musiał produkować dobra w kupionych firmach i czerpać z tego korzyści w jakimś nowym papierowym fiat'ie. Zagadką dla mnie jest głównie to, jak dużo banków centralnych na Świecie ma podobny status (czysto komercyjny) jak FED. Jeśli większość... to plan dot. SDR a później bancora powinien być zrealizowany bez większych problemów...

Dodam jeszcze, że podejrzewam (ale jeszcze tego nie sprawdziłem), że prawdopodobnie dobierane do kupna są takie firmy aby było później łatwiej tworzyć monopole w kluczowych obszarach gospodarki. Jeśli np. zmonopolizuje się rynek mikroprocesorów, to czy MIŚ da radę samemu go sobie zrobić?

2. Z drugiej strony, kiedy już skupią 100% akcji 100% spółek z Nikkei 225. Co taka sytuacja oznacza dla pracownika Mitsumi Electric, jest pracownikiem strefy budżetowej?

Czu to jeszcze kapitalizm czy już komunizm?

Ani jedno ani drugie. Wybiera się takie elementy jednej i drugiej filozofii aby było jak najłatwiej kraść i oszukiwać pozostałych, mniejszych uczestników rynku.

Ostatnio modyfikowany: 2016-09-02 15:22

3r3

Błądzisz. Nacjonalizacja to przejęcie w jakiejkolwiek formie (nawet przez BC) własności przez państwo. Również w drodze zakupu.

BoJ nie drukuje pieniędzy tylko walutę.

Konsekwencja tego jest identyczna jak wywłaszczenia, ponieważ w rezultacie mieniem będzie zarządzał urzędnik, który takiego dobra sam nie umie zdobyć/wytworzyć. Nie ma więc jakiegokolwiek pojęcia o odtworzeniu zasobu gdyby przypadkiem zepsuł swoimi decyzjami.

@Freeman

Kontynuując z poprzedniego wątku - są gospodarki żyjące ze zbrojeń. Codziennie błagam bóstwa wojny aby wreszcie spadła bania, bo jest nie do wytrzymania.

Wyobraź sobie, że jak się te siedem miliardów ludzi za łby nie weźmie jak drzewiej bywało to mi może popsuć marzenia albo nawet plany na wakacje. Więc lepiej jakby jednak jakaś wojna aby w mojej misce skwarków więcej w kaszy było. Trzeba mieć dobrą optykę - na czubek własnego nosa.

Co ja niby dziecku powiem - nie dostaniesz nowego skutera bo się jacyś dzicy na południu za łby nie chcą wziąć i przemysłu co tatuś w nim tyra nie potrzeba?

Ładnie to tak dziecku odmawiać?

Ostatnio modyfikowany: 2016-09-02 15:51

Arcadio

Za chwilę np. taki BoJ czy SNB mogą zacząć wykupować resztę polskich firm.

Jeśli BoJ kupuje akcje przedsiębiorstw np. przy C/Z =20 to mniej więcej tak samo jakby skupował obligacje na 5%, a staje się właścicielem realnych aktywów, a nie niczym nie zabezpieczonych papierów. Oczywiście mogą się pojawiać kwestie natury etycznej, skąd BoJ miał pieniądze, czy z rezerw, czy z dodruku.

Moim zdaniem w dobie przesadnego wzrostu bazy monetarnej, nisko oprocentowanych lokat i ujemnie oprocentowanych obligacji rosnącą wartość będą przejawiać fizyczne aktywa, czyli surowce i akcje firm. Przy czym kiedyś Graham twierdził, że przewartościowana jest akcja której C/Z > 15, ale to było wtedy, gdy lokata bankowa dawała 7%.

Obecnie za przewartościowaną można uznawać akcję o C/Z > 25-30. Oczywiście ważne są jeszcze inne parametry, ale wskazuję jedynie, że przenosi się w górę wartość przy której coś jest zbyt drogie.

No i również straszenie jak wielkie pieniądze wydał BoJ na zakupy wydaje się przesadzone. Z wykresu odczytuję wartość 80 mld $. To niewiele jak na kapitalizację japońskiej giełdy. Dodatkowy wykres pokazuje udział BoJ w poszczególnych firmach na poziomie max. 13%. Z czego te firmy to jakieś mało znane średniaki. Tak więc i tak nie przejmie zarządzania, a będzie jedynie udziałowcem biernym. No chyba, że poprzejmuje dużo większy udział.

Ostatnio modyfikowany: 2016-09-02 15:53

3r3

Obudź się - bank centralny ma tyle waluty ile zechce.

To nie znaczy że ma kupować wszystko. Ma pilnować żeby waluta była użytecznym narzędziem. Od tego jest, po to się "zgadzamy" na monopol walutowy aby namiastką korzyści było uwspólnienie wycen w mianowniku banku centralnego.

Jak bank centralny naklikał za dużo cyferek to powinni nadwyżkę "delete block" a jak nadrukowali papieru to do niszczarki.

A nie na zakupy się wybierać i rozwadniać udziały.

Jerry Sparrow

Tym razem daje Ci 10/10. Dokładnie tak! To że proces okradania jest stosunkowo wolny, to wcale nie znaczy że ma mi się to podobać. Problem własności jest jednak trudny do rozwiązania. Zauważyli go już dość dawno właściciele sporej części firm i robili buy-back'. Jest to chyba jedyny sposób obrony..

Muszę jednak przyznać Arcadio rację w wątku, że "książkowe" wartości wskaźników takich jak C/Z są nieaktualne od kiedy balona nie dmucha się ustami ale sprężarką.

Ostatnio modyfikowany: 2016-09-02 16:12

IR

żeby coś spadło o 50% to ktoś musi sprzedać za tyle, a ktoś inny kupić.

Kiedy BOJ wyrwie z rynku 100% akcji jakiejś firmy, to będzie mógł je sprzedawać po cenach jakie wymyśli - o ile znajdzie nabywcę.

Jeśli nie będzie chciał sprzedawać (a po co ma to robić? walutę może sobie drukować, firmy sobie nie wydrukuje...), to wycena będzie czysto teoretyczna...

Oczywiście BOJ nie wyrwie 100% bo to nie takie proste, ale BOJ siedząc na drukarce de facto może skupować wszystko co się pojawi po dowolnej cenie,

a skoro tak, to dlaczego ktoś miałby wystawiać po dowolnej-niskiej cenie, skoro może po dowolnej-wysokiej?

A skoro na giełdzie w USA zakupami zajmując się różne "poważne" drukarnie z całego świata, to mogą sobie ustawiać dowolne ceny Apla czy innego Fejsbuka pakując dowolnie dużo pieniędzy do kieszeni właścicieli tych firm, którzy nawet po takim wyzbyciu się akcji firm za paciorki wróć! papierki będą wkrótce ubożsi niż jako posiadacze firm...

3r3

Jakiemuś "polityku" się spodobało słowo "innowacje" więc postanowili rozbudować R&D.

Rezultat jest taki że tydzień temu kupiło mnie korpo razem z butami i podłogą na której stałem. Przy czym zasady są takie że ja tam wnoszę tylko to że piję kawę i mam biurko, majątku trwałego nie wnoszę, a jestem podwykonawcą. W praktyce płacą mi za bycie tam. Czasem coś mądrego powiem i porobię zadumane miny.

Podczas gdy jeszcze miesiąc temu robiłem naprawdę produktywne rzeczy, ale taniej. A teraz jestem w "kwocie mlecznej" za to mleko którego ma na rynku nie być.

No i tak wygląda gospodarowanie przez molochy zza biurka.

To ja sobie na tej obecnej górce Krugerrandy kupuję bo ja też nie mam co z papierem robić.

Arcadio

Przytomności! Dlaczego chcesz dyktować BoJ co robić ? Gdybym był akcjonariuszem BoJ to pochwalałbym takie działanie. Gdybym był akcjonariuszem firm, które BoJ podkupuje też bym się cieszył. Skoro BoJ bierze te pieniądze z powietrza, to powinna nastąpić hiperinflacja i nikt nie powinien używać jena jako waluty, a jakoś nie słyszę o takich efektach. Japończycy też jakoś nie podskakują na manifestacjach z transparentami "precz z BoJ" więc chyba im pasuje.

3r3

Moja przytomność jest taka, że po zejściu faktur z miesiąca klikam tavex.

Tam mają właściwe dla mnie waluty.

A BoJ swojego może drukować ile zechce. Niech muzyka gra póki się da - mi to nie przeszkadza i nie protestuję, bo niby po co skoro RPA oferuje mi walutę konkurencyjną, którą ja wybieram.

Arcadio

"Kasa ktora oni drukuja nie ujrzala swiatla dziennego (narazie)"

Skoro BoJ drukuje, a za wydrukowane kupuje akcje, to chyba ktoś kto je sprzedał ma gotówkę w kieszeni. Więc światło dzienne ujrzała.

Moja hipoteza jest taka, że w ten sposób japoński rząd ratuje swoją d, bo prawdopodobnie ( może ktoś wie ?) BoJ odkupuje akcje od funduszy emerytalnych, które muszą więcej wypłacać emerytur niż otrzymują świeżych składek z powodu kiepskiej demografii i gdyby nie BoJ to Nikkei dawno by zanurkował a emeryci by dostali grosze.

3r3

Z powodu kiepskiej demografii nie ma aspiryny, owsianki i pielęgniarki, i żeby BoJ nadrukował cokolwiek papierowego to nie będzie to aspiryna, owsianka i pielęgniarka. Chyba że taka origami z papieru.

lenon

Skąd czerpiesz dane o zubożeniu Japończyków?

Freeman

W pewnym sensie mam zrozumienie dla Twoich marsowych zapedow. Ludzkosc rozmnaza sie w postepie geometrycznym. Po przekroczeniu masy krytycznej wojny o zasoby i zywnosc sa nieuniknione.

Tutaj zalacznik w temacie:

https://www.dollarvigilante.com/blog/2016/09/01/putin-prepares-nuclear-war-just-week-germany-prepares-attack.html

gasch

"@Arcadio

Z powodu kiepskiej demografii nie ma aspiryny, owsianki i pielęgniarki, i żeby BoJ nadrukował cokolwiek papierowego to nie będzie to aspiryna, owsianka i pielęgniarka. Chyba że taka origami z papieru."

W samo sedno. Niektóry jednak nie rozumieją podstaw i chyba ich nie zrozumieją.

"Nikkei dawno by zanurkował a emeryci by dostali grosze" takie wypowiedzi mnie w tym upewniają. Dla jednych rosnące cyferki to wszystko co widzą przez swoje klapki na oczach. WIG, DAX, Nikkei, S&P to wirtualna zabawa. To taka gra, nic więcej. Nie wiem jak można uważać, że ratowanie tego gówna kosztem ubożenia obywateli to dobra droga.

A dla tych, którzy chcą trochę ciekawej teorii poznać, dlaczego Austriacy mają rację, nawet jak nie da się tego eksperymentalnie wykazać.

http://prostaekonomia.pl/metodologia-austriackiej-szkoly-ekonomii-prakseologia/

To też niezłe:

http://prostaekonomia.pl/fundusze-dotacje-unijne/

Jerry Sparrow

Fajnie, że poruszyłeś aspekt braku wystarczającej płynności. To że niektóre banki centralne walczą z nią w sposób skoordynowany widać jak na tacy. Ciekawi mnie jak widzisz przyczynę jej powstania - czy ona też powstała w wyniku skoordynowanych działań?

Myślę jednak, że w kwestii zmiany rąk w których trzymane są akcje firm to, niezależnie od oficjalnej motywacji banków centralnych, rzeczywistość robi się niekorzystna dla MIŚ'iów.

Ostatnio modyfikowany: 2016-09-02 19:56

jacek.s

"zamykanie możliwości szybkiego zarobku/starty* dla zwykłego Kowalskiego" Pytanie czy będzie to realne. Poker w Polsce też jest nielegalny, a znam osobiście parę osób żyjących z tego na godnym poziomie. Nie zawsze regulacje działają i dobrze.

Jerry Sparrow

Po to są właśnie starania aby pozbyć się gotówki. Jeśli się to uda, to Twoi znajomi pokerzyści zbiednieją...

jacek.s

Trochę przerażające, że Amerykanie mają takich szaleńców na dowodzących stanowiskach.

Robert67

Jakiemuś "polityku" się spodobało słowo "innowacje" więc postanowili rozbudować R&D.

Rezultat jest taki że tydzień temu kupiło mnie korpo razem z butami i podłogą na której stałem. Przy czym zasady są takie że ja tam wnoszę tylko to że piję kawę i mam biurko, majątku trwałego nie wnoszę, a jestem podwykonawcą. W praktyce płacą mi za bycie tam. Czasem coś mądrego powiem i porobię zadumane miny.

Podczas gdy jeszcze miesiąc temu robiłem naprawdę produktywne rzeczy, ale taniej. A teraz jestem w "kwocie mlecznej" za to mleko którego ma na rynku nie być.

No i tak wygląda gospodarowanie przez molochy zza biurka.

To ja sobie na tej obecnej górce Krugerrandy kupuję bo ja też nie mam co z papierem robić.

Nie wierzę?????!!!!!

Ostatnio modyfikowany: 2016-09-02 20:53

Jurij Bezmienow

TBTFail

smieciu

1. Czy faktycznie BoJ przejmuje te przedsiębiorstwa? Przecież kupuje ETFy.

2. Czym naprawdę są ETFy? Z tego co rozumiem są pochodną, którą można obstawiać. Przecież to nie istotne czy są w nich rzeczywiste akcje. Ważniejsze jest to że każdy może je kupić a moje pytanie brzmi: jak np. ma się suma zakupionych ETFów przez jakiś ludków do ETFowych aktywów? Zapewne nijak jak to zwykle jest w tym świecie. Co się stanie gdy ETFy wyjdą z mody? Okaże się że na 100 dolców każdego klienta pokrycia w akcjach jest może za 10 dolców? A jeśli przy okazji padną tradycyjne giełdy to co wtedy? Kiedy same akcje stanieją a zatem te tzw. ETFowskie aktywa będą warte jeszcze mniej? Dla mnie to piękna bańka, akcje z ogromnym ale ukrytym lewarem. Typowy łańcuszek Ponzi. Ci co weszli pierwsi jak zwykle odessają kasę ostatnich.

Okaże się że dla nich nie zostanie nic. Garstka akcji, którymi będzie można sobie podetrzeć tyłek a nie zyskać prawo do własności.

Ale najważniejsza jest inna myśl. Czyli globalny charakter tego procederu. Wcześniej elegancko zsynchronizowane QE. Teraz piękne światowe pompowanie ETFów. Może to być Japonia, Szwajcaria czy ECB.

No jak na dłoni widać że wszystko to po pierwsze zasila amerykański system finansowy, a po drugie i ważniejsze że system jest tak naprawdę tylko jeden. I wciąż świetnie działa. A jakieś Ruskie i Chińczyki mogą tylko robić to co inni: zapieprzać na system udawając że z tym walczą.

Dam

"Błądzisz. Nacjonalizacja to przejęcie w jakiejkolwiek formie (nawet przez BC) własności przez państwo. Również w drodze zakupu.

BoJ nie drukuje pieniędzy tylko walutę."

Nie ma co się spierać o definicję książkową. Dla mnie nacjonalizacją był Dekret Bieruta. Zabrali ludziom majątek i można sobie było pisać na Berdyczów. Dla mnie nacjonalizacja to siłowe przejęcie prywatnej własności przez państwo bez ekwiwalentu.

To co robi BoJ nie jest stricte nacjonalizacją. Bank kupuje akcje, ale żeby je kupił ktoś musi wystawić je na sprzedaż. Jeśli posiadasz jakieś japońskie akcje to ich na sprzedaż wystawiać nie musisz i BoJ ich od Ciebie nie odkupi. Nie widziałem żeby Pan Hoda musiał sprzedawać akcje swojego koncernu. Nikt Sony czy Toyoty nie zmusza do pozbywania się pakietu kontrolnego akcji. Dlatego ja w działaniach BoJ nie widzę nacjonalizacji, a co najwyżej chęć częściowego upaństwowienia.

Zresztą amerykanie robią podobnie jak BoJ. Jest cztery takie firmy: State Street Corporation, Vanguard Group, FMR, BlackRock. Nikt o nich nie słyszał, a mają udziały prawie we wszystkich firmach na Wall Street. Mieć udziały w tzw. szerokim rynku to bardzo mądre posunięcie. Sami tutaj chwalimy ETFy mające ekspozycję na szerokie rynki.

#glupi ma racje, że w drukowaniu chodzi o płynność sektora. Do spowodowania inflacji potrzebna jest kreacja kredytu przez banki komercyjne. Ludzie z ulicy i przedsiębiorstwa muszą przyjść do banku po nową mamonę. Na razie nikt nowych kredytów nie chce. Obecnie następuje "czyszczenie bilansów" w firmach. Decydenci nie chcą nowych śmieci w bilansach.

Ostatnio modyfikowany: 2016-09-02 23:00

Jerry Sparrow

http://www.prisonplanet.pl/ekonomia/ludzie_wycofuja_gotowke,p1064848575

Ma ktoś jakieś pewniejsze źródło na potwierdzenie takiego trendu?

Ostatnio modyfikowany: 2016-09-02 23:13

uajka

3r3

"W samo sedno. Niektóry jednak nie rozumieją podstaw i chyba ich nie zrozumieją.

"Nikkei dawno by zanurkował a emeryci by dostali grosze" takie wypowiedzi mnie w tym upewniają. Dla jednych rosnące cyferki to wszystko co widzą przez swoje klapki na oczach. "

Jest przepaść w liczbie kropek jakie chcą łączyć statycy, a jakie łączą wredne typy grabiące do siebie.

Nie chodzi o samą zdolność do łączenia kropek tylko chęć. Statykowi wystarczy że wierzy, że inni wierzą w to w co on wierzy. Że na przykład waluty to pieniądze, wyceny są rzeczywiste i na pewno otrzyma się za nie towar. Dla statyka ciąg przyczynowo skutkowy wyprodukowania towaru aby go później nabyć nie jest warunkiem konieczny, statykom wystarcza wiara, że skoro dziś nabywa coś za walutę to jutro też na pewno ktoś mu sprzeda. Nie zastanawia się czy ten ktoś będzie istniał.

Tak samo statycy wierzą w gwarancje nie biorąc pod uwagę, że firmy są likwidowane częściej niż trwają okresy gwarancyjne.

Dla statyka inwestycja i posiadanie to kwestie rytualne oparte na zaufaniu w rozwiązania, których doświadczył.

Tylko to nie działa w świecie niezbadanym. Zupełnie mnie nie interesuje czy wszystkie czynności zostały koszernie wykonane w trakcie wytwarzania podzespołów, jeśli nie przechodzą wymaganych testów na zmiany ciśnienia nie trafią do samolotów ile by tam certyfikatów koszerności i zgodności na nich nie przylepić.

Tak samo producenci - jak nie mają kohorty młodych pracowników nie dostarczą towarów; bo automatyzacja automatyzacją, ale ktoś te automaty musi uruchomić i operować.

Dlatego nie znajdziesz u ludzi grających technicznie zrozumienia - celowo ograniczają się do efektywności bieżącej ponieważ jest to dla nich powtarzalnie korzystne.

"A dla tych, którzy chcą trochę ciekawej teorii poznać, dlaczego Austriacy mają rację, nawet jak nie da się tego eksperymentalnie wykazać."

Da się, ale lepiej takiego eksperymentu nie przeprowadzać ^^

@Jerry Sparrow

"Fajnie, że poruszyłeś aspekt braku wystarczającej płynności. To że niektóre banki centralne walczą z nią w sposób skoordynowany widać jak na tacy. Ciekawi mnie jak widzisz przyczynę jej powstania - czy ona też powstała w wyniku skoordynowanych działań?"

Przyczyną braku płynności w mianowniku waluty jest stosowanie tej samej waluty dla wszystkich branż wspólnej.

Żebym nie wiem co wymyślać produkcja i wydajność produkcji ekranów rośnie inaczej niż produkcja chleba, więc jedna branża ma nawis wygranych punktów wyrażonych w walucie, a druga stale jedzie po bandzie i ma liche likviditet.

Dlatego od czasu do czasu trzeba przeprowadzić restrukturyzacje i się dogadać kto kolejny będzie prowadził biznes.

Na przykład nie wymieniamy wystarczająco często zarządów banków i samych banków. A to się robi bankructwami.

"Myślę jednak, że w kwestii zmiany rąk w których trzymane są akcje firm to, niezależnie od oficjalnej motywacji banków centralnych, rzeczywistość robi się niekorzystna dla MIŚ'iów."

Bardzo korzystna, wykupują nas na pniu z obrazkami na ścianie i wykładziną.

Za jakiś czas jak się płynność skończy i przyjdzie kac to ja wyciągnę misia z garażu i wrócę do sensownej pracy zamiast siedzieć za biurkiem współczując PiSiastym, że sobie nawet głupiej podwyżki dać nie mogli i zapewne dlatego nie chciałbym tam być za bezdurno ministrem, bo by mi do pierwszego nie starczyło.

A na razie jest bal - tańczmy. Róbmy zakupy na korpo a potem się to jakoś rozkradnie przy zmianie zarządów i restrukturyzacjach.

I ten słomiany miś sobie na deszczu zgnije i nikt o nic nie będzie pytał. Już takich misiów za mojego życia zgniło kilka.

"Po to są właśnie starania aby pozbyć się gotówki. Jeśli się to uda, to Twoi znajomi pokerzyści zbiednieją..."

Będą grać o weksle, kobiety, samochody, złote i srebrne monety.

"Bezliczbowe plotki głoszą jednak, że ludzie wolą chować kasę po skarpetach a nie przychodzić do banku po mamonę:

http://www.prisonplanet.pl/ekonomia/ludzie_wycofuja_gotowke,p1064848575

Ma ktoś jakieś pewniejsze źródło na potwierdzenie takiego trendu?"

Ja tak robię, koledzy przedsiębiorcy tak robią.

@Robert67

"Nie wierzę?????!!!!!"

Sam w to nie wierzę.

Przecieram oczy w zdumieniu i przestałem się już zastanawiać dlaczego tak jest, bo któryś raz w życiu przechodzę tę górkę z budowaniem MiŚia i sprzedaniem się w niewolę do mapeciarni na warunkach z sufitu.

Ochłoną, zmieni się zarząd, za 2-3 lata będzie restrukturyzacja, sprzedaż do większej grupy kapitałowej to mnie wywalą tnąc po słupkach. A do tego czasu zjadam ciasteczko. Potem wrócę do swojego ciasteczka.

#Spy dobrze pisał że zanim rynek stanie się racjonalny to trzeba grać.

@TBTFail

"W roku 49 USA miało jeszcze monopol na broń atomową mając do dyspozycji prawie 300 bomb."

Niewykonalne dla przemysłu USA w 1949 roku. Cykl produkcji jest zbyt długi.

Zanim rozkręci się na technologii ciśnieniowej separacji U/U produkcję broni to trzeba bardzo dużo przemysłu wybudować. Bardzo, bardzo dużo. Niewyobrażalnei wręcz.

Jeśli USA w 1949 roku mogło wyprodukować kilkanaście 20-40kT przed seryjnych to i tak jest optymizm.

Bo najpierw trzeba co nieco z ziemi wydobyć. To co nieco to jest bardzo dużo.

A później dopiero rozkręcają się potrzeby przemysłowe z ciężką wodą.

@smieciu

Z ETFami chodzi o to, że BoJ zakłada się o cenę, po której sam w innej transakcji skupuje pakiet. Więc wygrywa na ETFach ale musi przejąć majątek. Niedużo bo lewar jest olbrzymi, ale w rezultacie ktoś sobie odpisuje, a BC dopisuje na rachunku. Tylko że BC do tej transakcji rozwadnia olbrzymią ilość waluty. Kasyno może cały czas przegrywać i dorzucać żetonów z fabryki żetonów. Tylko sztonów nie wymienisz poza kasynem.

W tym samym czasie rozwadniane są akcje kolejnymi emisjami, aby BC miały co skupować.

@Dam

Rezultat nacjonalizacji przez BC jest taki, że zarządzać majątkiem będzie ktoś, kto nie umie zbudować majątku.

Mnie to na rękę, bo będzie można to i owo rozkraść.

Wiesz jak gospodarka wygląda na koniec okresu nacjonalizacji, przy bankructwie urzędniczym i wyprzedaży assetu? No to w Polsce to przechodziliśmy i dziś po fabrykach krzaki.

Ostatnio modyfikowany: 2016-09-05 08:45

pitterb

Jako początkujący chciałbym zapytać co znaczy określenie "trzymać aktywa w gotówce". Czy chodzi po prostu o trzymanie oszczędności w danej walucie na koncie bankowym a nie np. w akcjach? Czy też posiadanie fizycznej, papierowej gotówki w jakimś prywatnym sejfie?

Pozdrawiam

Piotr

spryciak

wywiad z TD21 na jutubi....najnowszy :)

TBTFail

Popey83

Arcadio

"W samo sedno. Niektóry jednak nie rozumieją podstaw i chyba ich nie zrozumieją."

Rozumiem Twoje zauroczenie szkołą austriacką ale to nie działa, nigdy nie działało. To taka sama utopia jak tezy Marksa i Engelsa, tylko w drugą stronę.

Należy się tego nauczyć w szkole jako podstawy ale obecny świat działa na innym poziomie skomplikowania.

Kiedy w kryzysie 2008 FED zaczął drukować dolary, ja ich wyśmiewałem. Mówiłem, że niszczą walutę i cieszyłem się , że nasz NBP jest taki konserwatywny.

Dolar stał wtedy po 2 zł, a ja jeżdżąc po świecie cieszyłem się, patrząc na ile mnie stać, zarabiając w złotówkach. Cieszyłem się również, że skoro FED drukując, zdołuje dolara to ja ze swoimi niedrukowanymi złotówkami będę jeszcze bogatszy. Minęło 8 lat. FED ma za nic szkołę austriacką i wciąż drukuje. SNB i BOJ też mają gdzieś szkołę austriacką. Dolar jest po 4 zł a ja ze swoimi złotówkami emitowanymi przez konserwatywny NBP jestem 2x biedniejszy od moich kolegów amerykańskich, z których się wtedy śmiałem. No i kto ma rację ? Naprawdę wciąż uważasz, że to "austriacy" ją mają ? Jakoś to Szwajcarzy, Amerykanie czy Japończycy żyją na wysokim poziomie i są coraz bogatsi a nie obywatele krajów mających "konserwatywne" banki centralne. Oni złamali wszelkie reguły gry ale są na górze i chyba o to chodzi.

benet

Skłaniałbym się jednak że silna pozycja dolara nie wynika zasadniczo z ekonomi czy z gospodarki USA ale z potencjału militarno finansowego (wywiad, wojsko, propaganda siec powiązań finansowych) który z olbrzymia determinacją jest używany wszędzie na kuli ziemskiej gdziekolwiek status $ jako waluty rezerwowej może być zagrożony. Ciężko zatem porównywać $ do zł a tym samym zachowanie banków centralnych (nieporównywalne możliwości). Gdy pozycja polityczno finansowa USA przestanie być tak znacząca (a powoli już to się dzieje) wówczas prawa ekonomi mogą zając decydujące znaczenie w wartości waluty.

gruby

"Rozumiem Twoje zauroczenie szkołą austriacką ale to nie działa, nigdy nie działało. To taka sama utopia jak tezy Marksa i Engelsa, tylko w drugą stronę."

Ależ austriacy wychodzą przecież od podstaw ekonomii, którą stworzyły wiewiórki i inne misie (zwierzaczki, a nie małe i średnie firmy). Taka wiewiórka jest przecież kapitalistą w jego najbardziej konserwatywnym i najbardziej trafiającym w sedno znaczeniu: kapitalizm zaprogramowano jej w genach o wiele wcześniej niż natura uczyniła to z homo sapiens. Zresztą nawet do dziś niektóre szczepy homo-sapiens, przeważnie te żyjące w raju nie muszą funkcjonować w ramach kapitalizmu, lecz socjalizmu raczej. To szczęściarze.

Wiewiórka pół roku oszczędza a następne pół żyje z oszczędności. Tak samo zresztą jak misie, które w jedno lato potrafią przybrać na wadze o jedną trzecią aby potem te zapasy w jedną zimę spalić. A cała reszta austriackiego gadania jest analizą pierwotnego, kapitalistycznego zachowania organizmów (i roślin) na tej planecie: się tworzy zapasy na ciężkie czasy a potem się je zużywa. Taka już jest ta nasza planeta, czasami daje a czasami daje po tyłku.

arcadio napisał również:

"Należy się tego nauczyć w szkole jako podstawy ale obecny świat działa na innym poziomie skomplikowania."

Tak twierdzą keynesiści: my wszyscy jesteśmy za głupi żeby to zrozumieć i dlatego powinni nami nadal rządzić bankierzy. U Orwella były to świnie, w ZSRR byli to najsprawniejsi mordercy jakich ziemia nosiła a na zachodzie są to bankierzy którzy mieli szczęście urodzić się we właściwym miejscu o właściwym czasie i z właściwej matki. Jeszcze wcześniej tylko potrafiący obliczyć dokładny czas i wymiar wylewu Nilu byli w stanie zrozumieć otaczający nas świat.

arcadio napisał również:

"Kiedy w kryzysie 2008 FED zaczął drukować dolary, ja ich wyśmiewałem. Mówiłem, że niszczą walutę i cieszyłem się , że nasz NBP jest taki konserwatywny. Dolar stał wtedy po 2 zł, a ja jeżdżąc po świecie cieszyłem się, patrząc na ile mnie stać, zarabiając w złotówkach. Cieszyłem się również, że skoro FED drukując, zdołuje dolara to ja ze swoimi niedrukowanymi złotówkami będę jeszcze bogatszy. Minęło 8 lat. FED ma za nic szkołę austriacką i wciąż drukuje. SNB i BOJ też mają gdzieś szkołę austriacką. Dolar jest po 4 zł a ja ze swoimi złotówkami emitowanymi przez konserwatywny NBP jestem 2x biedniejszy od moich kolegów amerykańskich, z których się wtedy śmiałem. No i kto ma rację ?"

Mistrz Zen powiedziałby "pożyjemy, zobaczymy."

Jacek071

Freeman

to znaczy ze ludzie którzy kręcą tym światem i sa najlepiej poinformowani nie obawiają sie upadku walut, w wyniku psucia ich przez dodruk.

Dzisiaj zarowno panstwo, system jak i waluta moga upasc w przypadku braku dodruku. Taki moment dziejowy i taka faza jakiegos tam cyklu.

Nie ma odwrotu od zerowych stop. Dodatkowo, kazdorazowe zakonczenie QE w uza mousialo byc zastapione tym samym w Japonii lub Europie.

Brak dodruku=implozja systemu finansowego

Z drugiej strony drukowac trzeba umiejetnie, tak zeby gawiedz tych pieniadzorow nie doswiadczyla bo w mig inflacja by sie wygenerowala taka, ze

juz nikt by sie na panstwowe dane nabrac nie dal.

Patrzac na to ze strony realnej ekonomii to tez bida, bo brak pieniadza w realu wywola recesje i zapasc. Dlatego tworzy sie uchwaly zastepcze. Sprowadza sie muzeli do DE . Wozi sie ich taksowkami do lekarza, wrecza sie czeki pieniezne i bony towarowe na smartfony . Lewaki sie ciesza bo zabijaja realna gospodarke. Niewolnicy pracuja i placa coraz wyzsze podatki.

Gdzie nie spojrzec panuje oderwanie od rzeczywistosci.

Wczoraj na parkingu zapolowala na mnie politessa. Dokladnie w chwili co do sekundy, gdy konczyl mi sie czas parkingowy zasadzila mi mandat.Bankowiec ociaga sie z kredytem dla mojej firmy bo mam obroty o 13 % mniejsze niz przed rokiem. Ze zysk taki sam to bez znaczenia. Pierwszy raz spotkamlem sie ze wstrzemiezliwoscia w udzieleniu kredytu. Spytalem czy spodziewa sie zalamania na rynkach finansowych i zauwazylem, ze probuje emitowac spokoj...

Moze Adam Banas sie sprawdzi. Mnie byloby na reke, bo mam dosyc dekadencji, lewakow i odwrocownego swiata.

miszczu

póki te naprawdę duże BC mają kontrolę, reguły powiedzmy przypominające "normalne" ekonomii obowiązują tylko tych mniejszych (np. Polska z NBP: gdyby spróbował QE, to od razu Polin musiałaby zaoferować odpowiednio wyższe odsetki od obligacji). Jednak im dłużej próbujemy sztucznie stabilizować system złożony, tym gwałtowniejsze efekty po utracie kontroli. Ultrafragilista Draghi przerzucił się z pompowaniem na korpoobligi eurozony (głównie niemieckie... "jak już drukujemy, to niechże to będzie z pożytkiem dla Niemiec zamiast niedozwolonej pomocy publicznej, skoro się zgodziliśmy na dodruk":) , zatykając kolejną drogę ucieczki z Ekstremistanu... i podnosząc ciśnienie w kotle a więc i potencjał nadchodzącego krachu. Można sądzić, że punkt bez powrotu przekroczono prawdopodobnie w 2008/2009 r, nie pozwalając upaść tym, co upaść powinni. Zamiast małych częstszych upadków występujących w Mediocristanie będzie jeden wielki...

Polecam : "Antykruchość", Nassim Nicholas Taleb.

jacek.s

Dlaczego zakładasz,że bogaci trzymają tylko dolara? Byłoby to deko nierozsądne, posiadając duży portfel i niezdywersyfikowane pozycje walutowe.

Luk

Jedź do Zimbabwe czy Wenezueli i zobacz jak dobrze te kraje wyszły na drukowaniu pieniędzy. Napisz tylko najpierw testament, może się przydać.

Zresztą gdy sytuacja się unormowała po 2009 roku rynki finansowe odbiły, a dolar ciągle był drukowany, jego indeks spadał. Dopiero później gdy dodruk przejął po nim BOJ i EBC, mieliśmy rajd na dolarze. Na prawdę ciężko tego nie zauważyć, więc skąd pomysł, że dodruk jest dobry?! Świat jest nieco bardziej skomplikowany niż to się wydaje na pierwszy rzut oka.

Mnie najbardziej rozwaliło jedno zdanie pani Ancyparowicz w felietonach na radiu maryja coś w stylu: "postulaty keynesa działają, badałam kraje afrykańskie i tam interwencjonizm się sprawdza". I to jest właśnie sedno głupoty keynistów, czy chicagowców myślących, że w ekonomii wszystko można uprościć do modelu, zbadać i oczekiwać że wyniki muszą być poprawne. Pani Ancyparowicz z całą pewnością miała wgląd w umowy pomiędzy BC, zmowy kartelowe, czy działa służb na terenie danego kraju, aby wiedzieć, że wszystko poszło dobrze, ponieważ rząd danego państwa tak chciał i długofalowo wszystko świetnie się ułoży...

Dam

"Zresztą gdy sytuacja się unormowała po 2009 roku rynki finansowe odbiły, a dolar ciągle był drukowany, jego indeks spadał. Dopiero później gdy dodruk przejął po nim BOJ i EBC, mieliśmy rajd na dolarze. Na prawdę ciężko tego nie zauważyć, więc skąd pomysł, że dodruk jest dobry?!"

To dlaczego złotówka się osłabiła do wszystkich walut mimo iż u nas nie było dodruku? Chiny ciągle dewaluują walutę i źle na tym nie wychodzą. Zimbabwe robiło to w głupi sposób, podobnie jak Republika Weimarska. Jak drukujesz gotówkę to pojawia się inflacja. Ale jeśli drukujesz cyferki i nie wypuszczasz tego z bilansu do realnej gospodarki to inflacja się nie pojawia.

miszczu

jak monetyzuje się dług, i potem rząd za skupione przez BC obligi ma pieniądze na łatanie dziury budżetowej spowodowanej rozdętym socjałem, to przynajmniej część pieniędzy ląduje w realnej gospodarce w formie tegoż socjału, płac urzędoli, a pośrednio także wszelkich wydatków publicznych... i vide Chapwood Index. Ale oficjalnie oczywiście mają niską CPI.

Ostatnio modyfikowany: 2016-09-03 14:04

Jerry Sparrow

Obecność na tym blogu ludzi którzy mają wszelkie możliwe odcienie patrzenia na rzeczywistość jest (dla mnie) cenniejsza niż same artykuły IT21. Cenniejsza bo zapewnia pełen koloryt postaw i doświadczeń. Są tacy, którzy patrzą tylko z perspektywy słupków na monitorze, są tacy którzy prowadzą realne biznesy i starają się dzięki tej lekturze ocenić zagrożenia systemowe, są trolle które próbują przekonać nas do poglądu swoich pracodawców, są tacy którzy szukają sposobu obrony drobnego kapitału itd. itp... Każdy z komentujących (nawet troll) daje mi pewien przyczynek do pełniejszego obrazu rzeczywistości. Twój komentarz też jest cenny, bo pokazuje jak może myśleć ktoś kto jest zorientowany tylko w stronę wirtualnych "produktów" finansowych (swoją drogą to jest to leksykalny koślawiec - bo sugeruje że wytwory fantazji bankowców przelane na papier regulaminów, mogłyby być jakimś "produktem" ). Znacznie cenniejsze byłoby jednak Twoje spojrzenie na dalsze okolice samych "mechanizmów" i "produktów" tj. CDSy. Przykładowo: kto personalnie daje zlecenie na ich wymyślanie (ciekawi mnie np. oszacowanie realnej siły wymuszania standardów przez Goldman'ów i s-kę )?

Piszę to po to aby zachęcić do uporządkowania dyskusji. Znacznie łatwiej jest wyrabiać sobie pogląd stosując schemat:

(Przyczyna, autorzy, cele) --> (Mechanizm działania) --> (Prognozowane lub realne konsekwencje, komu przynosi zyski, komu straty)

Ostatnio modyfikowany: 2016-09-05 08:54

quidditch2

Arcadio

Bo drukować też trzeba umieć. A poza tym na drukowanie jak widać tylko niektórzy mogą sobie pozwolić. Trzeba mieć jakieś argumenty: dywizje, fabryki itp. Drukowanie jest zwykłym oszustwem ale jednym uchodzi i mają się dobrze i komisje weneckie do nich nie jeżdżą a drugich sprowadza na manowce. Ja zwracam tylko uwagę, że nie ma jednych recept dobrych dla wszystkich bo świat i gospodarka są wieloplaszczyznowe a ludzie poszukują jednego prostego modelu czy wytłumaczenia na wszystko i koniecznie chcą mieć rację, nawet gdy dane czy fakty mówią coś innego. Dlatego fachowcow i ekspertów jest zawsze więcej niż bogatych.

3r3

"To dlaczego złotówka się osłabiła do wszystkich walut mimo iż u nas nie było dodruku? Chiny ciągle dewaluują walutę i źle na tym nie wychodzą"

Bo jedyne pytanie dla trzymającego walutę w ręku to co takiego mi za to dasz, czego mi trzeba?

No i jak pan Chińczyk coś produkuje czego nam trzeba, a produkuje wszystko to nam te jego świstki bardzo ładnie wyglądają w portfelu, a jak pan Polak nic nie produkuje bo za bezdurno marnuje czas na produkcji u Niemca to na co komu waluta za którą można kupić wyłącznie piękne panie?

@Luk

Keynesiści są bezbłędni. Oni mają swoje modele teoretyczne.

A w praktyce biznesu te modele stosujemy w kontekście "ukraść, oszukać, zagrabić".

Oni po prostu nie rozumieją konsekwencji, że wzbogacenie jednych kosztem drugich wywoła niezadowolenie tych drugich i wtedy trzeba będzie tych niezadowolonych jakoś rozjechać czołgami gdyby się czegoś domagali i dlatego gospodarkę zaczyna się od przygotowania narzędzi do rozjeżdżania niezadowolonych.

Później przychodzą z płaczem i chcą dyktatury.

Mnie tam wszystko jedno co z taśmy na samym końcu schodzi, czy to są koparki na gąsienicach czy co innego też na gąsienicach. Mnie się w misce ma co miesiąc zgadzać, żeby mi się chciało produkować. I lepiej dla bawiących się w politykę jak specjaliści od przemysłu nie mają powodu do podnoszenia wzroku znad miski, bo banksterstwo w 2007 automatyzowane było właśnie przez specjalistów z rocket propulsion laboratory a oni umieją liczyć i tak policzyli że w 2008 nie było co zbierać.

@miszczu

"jak monetyzuje się dług, i potem rząd za skupione przez BC obligi ma pieniądze na łatanie dziury budżetowej spowodowanej rozdętym socjałem, to przynajmniej część pieniędzy ląduje w realnej gospodarce w formie tegoż socjału, płac urzędoli, a pośrednio także wszelkich wydatków publicznych"

Tak po prawdzie to realna gospodarka ma w nosie działania rządu, to tylko taki dopust boży że czasem przyjdzie państwo coś ukraść, popsuć czy powkurzać robotników i trzeba się przenieść do innego kraju z produkcją.

Po tylu wiekach doświadczeń z rządami jesteśmy dość odporni i odizolowani. Do tego stopnia że przemysł Danii ma ABC przemysł Szwajcarii CHE. Rząd to sobie może parytet wprowadzić, albo gender, albo w piaskownicy się pobawić.

Bo pan generał nie pija z panem premierem tylko z panem Kruppem. I jakby pan Krupp coś chciał, a narzędzia ma to pan generał zaraz pana premiera za uszy wytarga i wprowadzi WRON czy co tam akurat za modny akronim będzie.

Jerry Sparrow

Twój tok rozumowania jest dla mnie bardzo ciekawy.

Jak pewnie zauważyłeś ja dopiero wchodzę w tą tematykę. Idę od strony matematyki, logiki, techniki i w miarę solidnej wiedzy o historii/filozofii. Pierwsze etapy były najciekawsze kiedy tracąc 1/5 środków zorientowałem się, że teorie mówiące o tzw. "wolnym rynku" są w zasadzie o kant d... potłuc. Teorię zakładające pełną sterowalność i interwencjonizm też są słabe (m.in. dlatego że struktury państwowe stały się obecnie pół-trupami będącymi jedynie żywicielami "rynków"). Skoro zatem ośrodki decyzyjne są obecnie ukryte w mglistych rynkach to należy je poznać. I to właśnie staram się robić. Mam jedynie niepokojące uczucie, że ta nauka może być pogonią za wiatrem. Niekomfortowe jest bowiem uczenie się zasad działania czegoś, co z dnia na dzień może implodować i nie powrócić nigdy do poprzedniego stanu.

Freeman

"Kolejna wedrowka ludow sie zaczela kilka lat temu, i jest ona o wiele szybsza niz jakakolwiek w historii. Effekty jeszcze nie widoczne ale przetasowanie swiata jest raczje pewne. "

To jest wiekli problem naszego czasu. Wlasnie wrocilem z duzej galerii handlowej. Biala rasa jest w odwrocie. Mysle, ze najdalej za dziesiec lat niemieckie struktury organizacji wewnatrzpanstwowej zaczna szwankowac ze wzgledu na brak wykwalifikowanej kadry. Towar imporowany nadaje sie w przewazajacej czesci do obciagania socjalu i napedzania konsumcji.

Oby Wyszehrad odgrodzil sie od tego badziewia. Ratujcie Wschodnia Europe.

lenon

Dane wydają się przeczyć scenariuszowi zubożenia społeczeństwa japońskiego.

http://pl.tradingeconomics.com/japan/gdp-per-capita-ppp

http://www.tourism.jp/en/statistics/outbound/

http://www.tourism.jp/downloads/statistics/JTM_outbound20160802eng.xls

Zakładając, że nie są sfałszowane można przyjąć, że istnieje jakaś inna przyczyna występującej deflacji.

Moim zdaniem jest to graniczne nasycenie rynku dobrami konsumpcyjnymi pierwszego użytku. Wszędzie tam gdzie zamożność zdecydowanej większości społeczeństwa jest na poziomie zaspakajającym podstawowe potrzeby zaczyna występować deflacja. Poziom krytyczny wielkości konsumpcji został osiągnięty. Z tej przyczyny helikopter nie będzie skuteczny. Inflacja przecież występuje w skutek niedoboru produktów, nie zaś nadpodaży waluty. Przy dzisiejszej nadprodukcji i możliwości błyskawicznego uruchomienia uśpionych mocy produkcyjnych nawet rozdawanie wydrukowanych pieniędzy setką milionów ludzi w afryce nie spowoduje wzrostu cen. Dotychczasowy model rozwoju gospodarczego właśnie kończy swój żywot.

lenon

Obawiam się, że wszystko zmierza w stronę komunizmu. Leninizm jako socjalizm, który miał być drogą do komunizmu był utopią, natomiast nie jest nią kapitalizm który tą drogę toruje.

Dam

"Bo jedyne pytanie dla trzymającego walutę w ręku to co takiego mi za to dasz, czego mi trzeba?

No i jak pan Chińczyk coś produkuje czego nam trzeba, a produkuje wszystko to nam te jego świstki bardzo ładnie wyglądają w portfelu, a jak pan Polak nic nie produkuje bo za bezdurno marnuje czas na produkcji u Niemca to na co komu waluta za którą można kupić wyłącznie piękne panie?"

Jak rozumiem kiedy dolar był po 2 zł to wszyscy chcieli trzymać naszą walutę, bo wtedy tyle produkowaliśmy, że wszyscy to od nas chcieli? Tylko potem przestali chcieć tego co produkujemy i dlatego dolar jest po 4 zł? Najwidoczniej od ostatniego kryzysu produkujemy o połowę mniej, albo o połowę gorszej jakości, bo inaczej by waluta tak nie poleciała ;) Nie ma przy tym znaczenia, że PKB nam skoczyło koło 30%, a bezrobocie jest najniższe od 25 lat? Oprócz "easy lady" za polską walutę można kupić świetnej jakości żywność, można założyć u nas centra outsourcingowe(bo nasi języki znają i wykształceni), można kupić okna i meble, a także jachty, mamy świetnych specjalistów od IT.

Poza tym nie powiesz mi, że trzyma juana w portfelu ;) Przy okazji, dlaczego kupujesz akurat Krugerrandy? To jakiś sentyment do RPA? Są przecież liście klonowe, złote orły, filharmonik, a także chińska panda od Pana Chińczyka.

deltor

Przypomnij sobie kiedy dolar kosztował 2 zł i za chwilkę sam sobie odpowiesz dlaczego tak było. Z papierkami jest tak jak z każdym towarem jest popyt na nie i ich podaż.

Na dolara, euro, franka, jena jest gigantyczny globalny popyt i dlatego podaż w postaci dodruku wcale ich nie osłabia. Złoty to tylko lokalna walutka na dodatek większość z tutaj komentujących generuje popyt na na wielkie waluty uciekając od złotego. Jedno z częściej padających tutaj pytań to w jakie waluty wejść? Dlaczego więc dziwisz się że ona taka słaba?

M123

ku przestrodze dla inwestujących w "pewne" fundusze oparte na fizyku.

Eltor

"Obawiam się, że wszystko zmierza w stronę komunizmu. Leninizm jako socjalizm, który miał być drogą do komunizmu był utopią, natomiast nie jest nią kapitalizm który tą drogę toruje."

I wygląda na to, że masz rację. Od jakiegoś czasu obserwuję zjawisko zmierzania zamiany pojęcia własności w prawo do użytkowania (zaczyna się, jak wiele innych zjawisk, od świata IT).

Dziś wchodzę na Forsal, a tam artykuł o pięknym tytule "Bomba reprywatyzacyjna wybuchła. Czas skończyć z dyktatem prawa własności"

Kilka dni temu informacja, że szkoły jazdy domagają się urzędowo ustalanych cen.

I tak dalej, i tak dalej... mam wrażenie, że od jakiegoś czasu przez świat przetacza się jakaś miłość do - wydawałoby się - niedawno zmarłego komunizmu.

moratar

Jerry Sparrow

"Poziom krytyczny wielkości konsumpcji został osiągnięty. Z tej przyczyny helikopter nie będzie skuteczny. ... Dotychczasowy model rozwoju gospodarczego właśnie kończy swój żywot."

Jeśli Twoja wersja jest bliska prawdzie (a tak może być w najbogatszych państwach globu), to władcy marionetek mogą mieć jeszcze przynajmniej jedno oczywiste rozwiązanie - zmniejszyć ilość dostępnych dóbr i ilość dostępnych fabryk poprzez działania wojenne. Model mógłby wtedy przetrwać jeszcze kilka dekad. Taki scenariusz jest pewnie brany pod uwagę, bo w ostatnim dziesięcioleciu znacząco wzrósł popyt na takie domy.

co ciekawe ich cena na świecie jest zadziwiająco wyrównana.

Poza tym premier Japonii po tsunami wspominał, że odbudowa zniszczeń będzie czymś pozytywnym bo przełoży się na wzrost PKB. Można więc założyć, że taki sposób myślenia nie jest czymś zupełnie nierealnym z punktu widzenia polityków:

https://www.wprost.pl/gospodarka/235814/Tsunami-dobrobytu.html

Ostatnio modyfikowany: 2016-09-04 09:03

Dam

Odniosłem się do stwierdzenia #3r3, który zauważył, że złotówka się osłabiła, bo nikt nie chce nic od Polaków kupować, bo kupują od Pana Chińczyka. Ja wiem dlaczego złotówka się osłabiła. Zauważam tylko, że argumentacja #3r3 jest błędna. Złotówka nie jest teraz słaba tylko realnie wyceniona. Jak dolar był po 2 zł to była przewartościowana.

Ci komentujący to wielkich walut nie chcą. Bo dolara, euro, funta czy jena to nikt tutaj nie chce. Raczej CHF, DKK, NOK itp. To nie są wielkie waluty.

deltor

3r3 ma rację bo nie dość że nikt nie chce/nie może to my sami nie chcemy/nie możemy kupować swoich produktów a kupowanie jakichkolwiek produktów generuje popyt na walutę kraju z którego ten produkt pochodzi.

Idąc do sklepu widzę na półkach głównie obce towary, po ulicach jeżdżą obce samochody, obsługują nas obce banki, żołnierze strzegący naszego bezpieczeństwa używają obcego sprzętu, jemy coraz więcej obcej żywności itp itd. Naszych towarów za granicą, praktycznie nie ma więc z tego tytułu obcy nie generują popytu na naszego złotego.

"Złotówka nie jest teraz słaba tylko realnie wyceniona."

Złoty w żaden sposób nie jest związany, cały czas jest realnie wyceniany zgodnie z panującym na niego popytem. Spekulacja na nim to także popyt/podaż tyle że chwilowy.

Ostatnio modyfikowany: 2016-09-04 00:08

Dam

Index CHF i JPY zyskuje od początku istnienia(z przerwami, ale trend jest oczywisty):

http://stooq.pl/q/?s=jpy_i&c=mx&t=l&a=ln&b=0

http://stooq.pl/q/?s=chf_i

Dlatego nie powiedziałbym, że te dwie waluty są "tylko" kryzysowe. One generalnie umacniają się długoterminowo do innych walut.

Co do NOK i DKK to odniosłem się tylko do stwierdzenia kolegi. On twierdził, że tutaj komentujący kupują "wielkie waluty", co jest nieprawdą. "Trendi" są właśnie waluty spekulacyjne typu AUD. Nie widziałem, żeby ktoś tutaj chwalił się zakupem EUR, bądź USD. Ktoś pisał, że kupił funta i stracił. Sam mam USD.

@deltor

Tak, w Polsce nic się nie produkuje. Tylko jako jedyny kraj na świecie mamy od 25 lat dodatni przyrost PKB. Bida z nędzą taka, że zachodnie koncerny nas chętnie wykupiły, a te jak wiadomo kupują wyłącznie wszystko co bezwartościowe. To takie życie w iluzji, że lepsze życie jest tam, gdzie akurat nas nie ma.

Ostatnio modyfikowany: 2016-09-04 09:04

deltor

Coś tam produkujemy, nawet eksportujemy tylko że nadal: w obcych marketach widzę głównie obce produkty, kiedyś idąc ulicą widziałem mnóstwo małych polskich sklepików teraz ich miejsce zajęły obce banki, na niebie widzę obce samoloty zarówno te wojskowe jak i cywilne a pamiętam czasy że widywało się polskie konstrukcje, polska żywność jedynie na bazarkach bo w sklepach większość obce marki i tak jest ze wszystkim.

"Tylko jako jedyny kraj na świecie mamy od 25 lat dodatni przyrost PKB."

Ty tak poważnie czy to taki ponury żart? Ile w tym PKB jest na kredyt? Ile jest tam prostytutek, narkotyków i innych wesołych wynalazków? PKB to bzdura.

"Bida z nędzą taka, że zachodnie koncerny nas chętnie wykupiły, a te jak wiadomo kupują wyłącznie wszystko co bezwartościowe."

Tu się z Tobą zgodzę... Rzeczywiście wykupiły NAS, wykupiły tanią siłę roboczą ale to nic dobrego bo w ogólnym rozrachunku pracując dla obcych osłabiamy złotego wzmacniając obcy kapitał.

kikisek

Z całym szacunkiem, ale niektóre Twoje komentarze "pachną mi" PROPAGANDĄ (nie lubię takich słów), jaka wciskały i nadal próbują wciskać nam w zagraniczne media działające w Polsce. Wystarczy spojrzeć jaki kapitał (zagraniczny czy Polski) jest w TV, które obsadziły DVB-T, radio, gazety drukowane, czy największe portale internetowe. Strzelam, średnio to z 80% kapitału zagranicznego, a ten Polskiego interesu i racji stanu raczej nie popiera. A czy nie powinna być odwrotna proporcja i zagraniczny kapitał w mediach nie powinien przekraczać 20% - tak jak we Francji.

@Dam

"Nie ma przy tym znaczenia, że PKB nam skoczyło koło 30%"

Które to PKB, to Polskie czy to zagraniczne wytworzone jako półprodukty w Polsce ? Co to za wskaźnik który obok fabryki, huty, kopalni, stoczni czy małego rzemieślnika stawia przemytników, szarą strefę, narkotyki, hazard, nierząd, itd. Przecież taki wskaźnik stawia na równi gospodarkę (rozwijającą kraj) z działalnością przestępczą, degenerującą kraj i społeczeństwo.

Co nam daje takie PKB z np. Niemieckiej montowni w Polsce, której wybudowano z naszych podatków drogi, infrastrukturę, itp., a często dano zwolnienia czy inne ulgi. Ile taka montownia zostawia u nas podatków, ile podatków zostawiają zatrudnieni w niej pracownicy, skoro ich pensja jest 4x niższa niż takiej samej montowni w Niemczech. Na co więcej starcza taka pensja poza przeżyciem do kolejnej wypłaty ? Co najwyżej na zakupy taniej i niskiej jakości produktów w marketach. Piszesz - "za polską walutę można kupić świetnej jakości żywność", a ja pytam ile osób tak zarabiających stać na zakupy w takich sklepach ze zdrową żywnością ? A czyje są wszechobecne w Polsce Lidle, Biedronki, Tesco, bo Polskie to one nie są. Ile oferowanych w nich produktów jest Polskich ? Tak naprawdę nie wiele, większość Polskich znaków towarowych należy do zagranicznego kapitału.

Taka sama montownia w Niemczech zostawia w kraju podatki (bez porównania większe niż te płacone przez ich filie w krajach Europy Środkowej i Wschodniej) ? Jakie są kwoty podatków zostawianych w kraju, jeśli zarobki są 4x wyższe niż w Polsce ? Taka montownia buduje wokół np. drogi (które służą też mieszkańcom), lokalne władze stać z takich podatków na wiele wydatków, które służą całej lokalnej społeczności. Na co może sobie pozwolić pracujący w Niemieckiej montowni pracownik, jeśli zarabia 4x więcej niż jego "kolega" w Polsce na tym samym stanowisku zakładając, że tyle samo wydają na przeżycie do następnej wypłaty ? A ceny czy to mleka, prądu czy TV są praktycznie takie same. Na dodatek ten Niemiec robiąc zakupy np. w Lidlu czy kupując VW wspiera własną gospodarkę. W Polsce kupując w Lidlu czy kupując VW dokładamy się extra do Niemieckiej gospodarki. Odpowiem sam: w Polsce większość pensji idzie na przeżycie do wypłaty, "kolega" z Niemiec ma jeszcze 3 takie części do wydania. A potem Niemieckie media działające w Polsce piszą jeszcze o "niskiej wydajności pracy" w Polsce - choć robią to samo, a to Polak spędza w pracy więcej godzin robiąc za dwóch. Piszą o kupowaniu starych aut. A na jakie auto ma być niby stać jego "kolegę" w Polsce ? Ma sobie może sfinansować nowe z chwilówek, skoro dla banku jego wiarygodność jest zerowa. Napisałeś - "To takie życie w iluzji, że lepsze życie jest tam, gdzie akurat nas nie ma" To nie iluzja TO RZECZYWISTOŚĆ, wystarczy wyjechać z montowni w Polsce do montowni w Niemczech i wie się, że żyje, a nie wegetuje.

@Dam

"Bida z nędzą taka, że zachodnie koncerny nas chętnie wykupiły, a te jak wiadomo kupują wyłącznie wszystko co bezwartościowe."

TAK wykupiły nas, ale nie z powodu bezwartościowości, wręcz odwrotnie, ale wykorzystują to podwójnie: wykorzystują pracowitość połączoną z niskimi płacami - a to, że staliśmy się niejako niewolnikami we własnym kraju nie jest powodem do dumy.

@Dam

"Nie ma przy tym znaczenia, że PKB nam skoczyło koło 30%, a bezrobocie jest najniższe od 25 lat?"

Co do bezrobocia, czy najniższe od 25 lat ? Patrząc na oficjalne statystyki publikowane "ku uciesze" społeczeństwa zapewne tak. A czy to bezrobocie poniżej 10% - wg. statystyk to sukces ? Szczerze wątpię. Dlaczego nie podaje się bezrobocia odejmując od liczby osób w wieku produkcyjnym tych pracujących ? Zapewne dla tego, że statystyki nie byłyby już tak "fajne".

Wskaźnik zatrudnienia osób w wieku produkcyjnym w 2013 roku - 62,2% kobiety, 70,4 mężczyźni - 6 strona - https://www.google.pl/url?sa=t&rct=j&q=&esrc=s&source=web&cd=2&cad=rja&uact=8&ved=0ahUKEwjIpNH8qfTOAhWCBywKHdQwB7sQFggmMAE&url=http%3A%2F%2Fstat.gov.pl%2Fdownload%2Fgfx%2Fportalinformacyjny%2Fpl%2Fdefaultaktualnosci%2F5821%2F1%2F5%2F1%2Fpw_kobiety_i_mezczyzni_na_rynku_pracy.pdf&usg=AFQjCNGDqRV5BCm9ECFLsqCBKNlzdbTg-g&sig2=QPdiP9mdQFlbnbKhTiVQhQ

Podobnie wg. statystyk można manipulować społeczeństwem (co jest łatwe przy zagranicznych mediach w Polsce) praktycznie dowolnymi wskaźnikami. Bo czym innym jest np. wskaźnik - "Liczba niepracujących na 1000 pracujących" - http://rynekpracy.org/x/997608 we Francji, Niemczech, GB, itp., a czym innym w Polsce czy innych krajach rozwijających się, gdzie średnio pensje są 4x niższe. Podawanie więc w zagranicznych mediach w Polsce, że "jest dobrze" bo np. liczba niepracujących jest podobna do innego kraju w zachodniej części UE jest po prostu KŁAMSTWEM. Ten sam wskaźnik we Francji, Niemczech czy GB oznacza po prostu, że stać ich aby w 4 osobowej rodzinie 3 osoby nie pracowały, bo w Polsce odpowiednikiem byłaby praca 4 osób w 4 osobowej rodzinie - ale TYLKO patrząc na dochody rodziny, bo patrząc na poziom zadowolenia z takiego stanu - wypadamy bardzo źle.

Oficjalnie podawane w Polsce bezrobocie poniżej 10% to fikcja uzależniona od sposobu odczytywania bezrobocia. A ten jest odczytywany ze statystyk Urzędów Pracy. Wystarczy w Polsce udostępnić dostęp do służby zdrowia bez konieczności rejestrowania się w Urzędzie, aby okazało się, że bezrobocie (to publikowane) nam zniknęło - co byłoby nie prawdą. Nawet to oficjalne poniżej 10% jest różne w różnych częściach kraju. Np. bezrobocie wg. GUS na styku województw mazowieckiego/łódzkiego/świętokrzyskiego jest od 25-35%, a byłoby jeszcze większe, gdyby wszyscy bezrobotni chcieli się rejestrować, młodzi wolą się rejestrować przed pójściem do lekarza, część wyrejestrowała się, a jest ubezpieczona przy pracującym małżonku. Aż strach byłoby policzyć ile tam jest osób w wieku produkcyjnym i ile z nich rzeczywiście ma gdzie pracować. Ale to też byłaby statystyka czy wyliczenie niedokładne, bo tam jest już katastrofa demograficzna, sami starzy ludzie, młodzi nie patrzą na statystyki nie czekają na poprawę, nieliczni wyjechali do większych miast, a większość wyemigrowała NA STAŁE za granicę. A ile jest w Polsce takich "czarnych dziur" ? Wiele osób często pomimo trudnej sytuacji woli nie podejmować pracy (co krytykują media), bo zdrowie cenniejsze niż praca w warunkach szkodliwych z długim dojazdem do pracy po 10 godzin prze 6 dni w tygodniu na 3 zmiany na śmieciówce bez urlopów, za minimalną krajową - ale o tym media już nie piszą. Mnie nie dziwi, że matka z trójką dzieci po tym jak dostała 3x500+ rezygnuje z pracy i woli sama zająć się dziećmi niż pracować za niewiele ponad tysiąc złotych (koszty dojazdu, czas poza domem, itd.).

Nam potrzebne jest posiadanie gospodarki w rodzimych rękach, wyrzucenie 3/4 wszelkich przepisów, 3/4 urzędników do postawienia przed maszynami, polikwidowanie przywilejów, immunitetów, ulg, zwolnień, ograniczenie zagranicznych mediów do 20%, obniżanie podatków, a reszta włącznie z demografią może się poprawiać, tym bardziej, że w zachodniej części UE zaczyna się ogólnie "psuć" i to nie tylko na rynku pracy (jest szansa na powrót części Polaków wraz z rodzinami z emigracji).

Ostatnio modyfikowany: 2016-09-04 05:07

3r3

"Jak rozumiem kiedy dolar był po 2 zł to wszyscy chcieli trzymać naszą walutę, bo wtedy tyle produkowaliśmy, że wszyscy to od nas chcieli? Tylko potem przestali chcieć tego co produkujemy i dlatego dolar jest po 4 zł? Najwidoczniej od ostatniego kryzysu produkujemy o połowę mniej, albo o połowę gorszej jakości, bo inaczej by waluta tak nie poleciała ;) "

Tak, mamy na sprzedaż o połowę mniej o połowę gorszej jakości gdyż przemysł już sprzedaliśmy (zostały zgliszcza) i nie ma po co kupować go od nas drugi raz, więc na co komu takie PLN?

Poproszę dwie fabryki czołgów, jedną śmigłowców i trzy stalownie. Są na zbyciu?

Nie mamy już fabryk czołgów i śmigłowców? Biur konstrukcyjnych? A były...

Chłopaków z PZL spotkałem ostatnio we Francji i Szkocji. W fabrykach rosną teraz krzaki.

"Nie ma przy tym znaczenia, że PKB nam skoczyło koło 30%, a bezrobocie jest najniższe od 25 lat?"

Nie ma znaczenia, ponieważ zmieniono metodę liczenia PKB a bezrobocie eksportowano.

"Poza tym nie powiesz mi, że trzyma juana w portfelu ;) Przy okazji, dlaczego kupujesz akurat Krugerrandy? To jakiś sentyment do RPA? Są przecież liście klonowe, złote orły, filharmonik, a także chińska panda od Pana Chińczyka."

Bo są twarde i dobrze znoszą noszenie w portfelu.

Takie stopy wieki temu nazywano tombago, tumbaga.

"Ci komentujący to wielkich walut nie chcą. Bo dolara, euro, funta czy jena to nikt tutaj nie chce. Raczej CHF, DKK, NOK itp. To nie są wielkie waluty."

Za te waluty możesz kupić produkty wysoko przetworzone. Systemy uzbrojenia, obiekty przemysłowe.

"Tak, w Polsce nic się nie produkuje. Tylko jako jedyny kraj na świecie mamy od 25 lat dodatni przyrost PKB. Bida z nędzą taka, że zachodnie koncerny nas chętnie wykupiły, a te jak wiadomo kupują wyłącznie wszystko co bezwartościowe. To takie życie w iluzji, że lepsze życie jest tam, gdzie akurat nas nie ma."

Czytaj ze zrozumieniem - w Polsce nie produkuje się nic co polskie firmy sprzedają za PLN. W Polsce są firmy operujące w ramach obcych łańcuchów dostaw, gdzie ceny transakcyjne są na poziomie wystarczającym na zapłatę pracownikom. Cała reszta zysku przepada u eksportera produktu końcowego z Niemiec.

A jak nie rozumiesz jak działają ceny transakcyjne oraz co kto robi w takim łańcuchu dostaw, czym się rozlicza i jaki ma udział w torcie to studiuj temat.

Równie dobrze mógłbyś twierdzić że Tracy prowadzili wydobycie w Rzymie i przez to musieli być krezusami. Owszem pracowali w wydobyciu w Tracji pod okupacją Rzymu jako niewolnicy.

No to Polacy to tacy sami krezusi pod okupacją Świętego Cesarstwa Rzymskiego Domu Niemieckiego jak Tracy.

#kikisek Ci to ładnie wyjaśnia.

Fajnie piszesz, ale to jest teoria, a praktyka działania gospodarki jest gdzie indziej. Finanse to tylko pochodna, narzędzie tej gospodarki, a nie przyczyna jej działania.

@Eltor

"Kilka dni temu informacja, że szkoły jazdy domagają się urzędowo ustalanych cen.

I tak dalej, i tak dalej... mam wrażenie, że od jakiegoś czasu przez świat przetacza się jakaś miłość do - wydawałoby się - niedawno zmarłego komunizmu."

Komunizm zapewnia złudzenie, że można coś urzędowo ustalić i taki statyczny świat pozostanie, że nic się nie zmieni, niczego nie ulepszymy i niczego nie wynajdziemy.

I to akurat komunizm gwarantuje - zablokowanie rozwoju na bardzo długi okres.

@Jerry Sparrow

"Poza tym premier Japonii po tsunami wspominał, że odbudowa zniszczeń będzie czymś pozytywnym bo przełoży się na wzrost PKB. Można więc założyć, że taki sposób myślenia nie jest czymś zupełnie nierealnym z punktu widzenia polityków:

https://www.wprost.pl/gospodarka/235814/Tsunami-dobrobytu.html"

Naturalna regulacja populacji wykorzystywana w Chinach przynajmniej w ostatnim tysiącleciu do administrowania ludnością. Najazdy i głód traktowano jako reset zobowiązań i szansę na odbudowę potencjału starzejącej się ludności.

Ostatnio modyfikowany: 2016-09-05 08:59

supermario

Czy mógłbys się odnieść do publikacji prisonplanet odnośnie wycofywania na zachodzie gotówki z banków , kupowania sejfow etc. Na ile są wiarygodne te doniesienia i jakie nasuwają Ci się w związku z tym wnioski. Do tego jeszcze zalecenie szkockiego banku aby pozbywać się akcji i ... kupować obligacje.

Moim zdaniem to się kupy nie trzyma. Nawet jakby wszystko się miało zawalic to przecież akcje zawsze będą coś warte , w przeciwieństwie do obligacji . W domu natomiast nie ma takiego miejsca , gdzie złodziej nie znalazłby gotówki , chyba , że zakopiemy ją pod gruszką.

I znów dochodze do wniosku , że najpewniejsza jest inwestycja w Młodą Sztukę. Nie ma na razie superpokusy dla złodziei ( chyba że za kilkanaście lat). Własność jest w pełni udokumentowana i nawet w przypadku kradzieży , po złapaniu zlodzieja do nas wróci ( w takim przypadku nabierze jeszcze dodatkowej wartości) Jedynym poważnym zagrożeniem jest wojna lub pożar .

Jerry Sparrow

Eltor

"Moim zdaniem to się kupy nie trzyma. Nawet jakby wszystko się miało zawalic to przecież akcje zawsze będą coś warte"

Chyba, że by akurat przestały być cokolwiek warte. Na przykład jeśli firma przestanie być cokolwiek warta, bo zostanie zlikwidowana, albo gdy państwo ją przejmie, a drobnych akcjonariuszy otaguje jako "spekulantów i wrogów klasy robotniczej" czy co tam akurat będzie modne. Wtedy będziesz miał nadzieję, że Twoich akcji nikt nie znajdzie, albo obydwie strony będą udawały, że ich nie ma, nie było i nigdy tego tematu nie będą poruszać.

Eltor

Obserwacja prywatnej rzeczywistości: zawsze starałem się robić zakupy w polskich sklepach, co się udawało, bo pod ręką miałem MarcPol. Trochę droższy, ale i tak go wybierałem. Kilka miesięcy temu na skutek wrogiego przejęcia, interes padł. Zostało mi tylko Tesco i Auchan w pobliżu. I cóż, nadal z uporem maniaka nawet chodząc do tych sklepów staram się kupować polskie produkty. Mam sporo złotówek do wydania, ale... za te PLN nie mogę kupić polskich produktów, bo ich tam po prostu nie ma. Czytam kolejne etykietki i nawet głupiej margaryny polskiej znaleźć nie mogę, bo albo zagraniczne, albo zagraniczne kryjące się pod polskobrzmiącą nazwą, albo zagraniczne kryjące się za niegdyś polską marką. Więc pytanie "po co te PLN" nie jest pozbawione sensu. Mam je, mam ich sporo, ale nie mogę za nie kupić coś, czego nie ma - nawet żywności polskiej, w polskim mieście. I uważam, że ta sytuacja będzie się tylko pogłębiać, co w konsekwencji będzie tylko zmniejszać popyt na PLN i ograniczać go do małej populacji nędznie opłacanych niewolników.

Luk

Oczywiście, że inflacja się pojawia, tylko nie tak wysoka jak w przypadku bezpośredniego dodruku. Dlaczego twierdzisz, że dobrze na tym wychodzą? Japonia dobrze wyszła na dodruku który trwa od 25 lat? W jaki sposób?

@miszczu

Dokładnie tak.

@Arcadio

Jako inwestor powinieneś wiedzieć, że jeszcze nie objawiły się wszystkie skutki obecnej polityki, więc wstrzymaj się z wyciąganiem wniosków.

@3r3

Dokładnie. Inwestor (z koneksjami ofc) z koneksjami powinien się cieszyć z rządowych interwencji. Te zawsze wytrącają gospodarkę z równowagi, a tam gdzie równowaga jest zachwiana pojawia się zmienność. Ta z kolei generuje okazję do zarobku. Oczywiście trzeba mieć plecy aby móc się dopchnąć do tortu - jak to nazywacie -i nie zostać przy okazji wyhuśtanym z interesu po drodze, bądź skończyć popełnić samobójstwo gwoździarką z 3 metrów.

Dziwie się trochę, że co niektórzy pomimo wielu artykułów i dyskusji dalej nie ogarniają tego co tak naprawdę się dzieje. Myślicie, że Chiny wychodzą dobrze na tym co się dzieje? I że to wszystko skończy się dobrze? Oni zużywają w 3 lata tyle cementu co USA przez 100 ostatnich lat. To jest gigantyczna bania która jak pęknie wywoła tak silne zawirowania, że USA będzie miała świetną pożywkę do Pekińskiego maidanu. I co wtedy? WOJNA!

Japonia wyszła dobrze na dodruku? Niby w którym miejscu? Ludzie zapierdalają jak osły, dzieci się nie rodzą. W końcu nie będzie miał się kto zajmować starymi ludźmi, a fatalna demografia rozjedzie ten kraj. Trzeba będzie tam wprowadzić totalitaryzm by ogarnąć syf który powstał po latach dobijania tego kraju. A biorąc pod uwagę to, że USA dyryguje tam polityką fiskalną i sami będą mieć problemy finansowe złożą Japonię w ofierze na ołtarzu walki o utrzymanie hegemonii.

Europa dobrze wychodzi na dodruku? Spytajcie Greka czy im dobrze być w wiecznym kryzysie gospodarczym? Niemcy się pasą dzięki taniemu euro gdy reszcie piętrzą się długi z deficytu handlowego i budżetowego. Objawy rozwoju?

W gospodarce potrzeba mechanizmu stabilizującego. Ludzie są chciwi, ambitni i popełniają błędy. Takiego zachowania nie da się kontrolować, można natomiast radzić sobie z konsekwencjami złych decyzji. Im szybciej ucina się złą inwestycję tym mniejsze straty. Dodruk powoduje zawieszenie i utrzymanie gospodarki na złym torze. Im dłużej trwa tym gorsze będą tego konsekwencje. Gdy bania strzeli to trzeba będzie poradzić sobie z tym co zostało, a przy obecnych napięciach geopolitycznych łatwo nie będzie. Bunkrów przeciw atomowych pod domami raczej nie macie, więc uważajcie za czym się opowiadacie, bo konsekwencje mogą być cholernie nieprzyjemne, zwłaszcza w naszym położeniu geograficznym.

edzio

pomimo że częściowo zgadzam się z opisem "wrogich" przejęć naszej gospodarki, to zanim zaczniemy rwać włosy z głowy jak to jest źle, trzeba myśleć co by było gdyby było inaczej. Tzn gdyby nie było etapu Balcerowicza. Nie twierdzę że się ze wszystkim z nim zgadzam, ale wyobraźmy sobie że nasz kraj poszedł drogą etatytyczną - powolnej ewolucji komunizm - socjalizm - demokracja socjalistyczna - etatyzm społeczny. Wyobraźmy sobie rządy demokratycznie wybranej koalicji SLD-PSL budującej z podatków niekonkurencyjny, ale polski przemysł, handel i banki. Wyobraźmy sobie np. że mamy 3 banki w polsce - a PKO-BP w roku 2027 wprowadza pierwsze konto internetowe, a w 2019 telpod ogłosi pracę nad pierwszym polskim telefonem komórkowym.

Nie twierdzę że wszystko było dobrze, ale ...:

- zrobiliśmy bardzo szybki skok cywilizacyjny

- utrzymaliśmy stałe i wzlgędnie wysokie zatrudnienie (dzięki czemu ominęły nas niepokoje społeczne i rewolucje)

- wydoiliśmy sporo kasy z unii (często na zupełnie niepotrzebne projekty).

Może to dalekie porównanie, ale Chiny też początkowo skupiały się na nędznie opłacanym niewolnictwie. Japonia po drugiej wojnie światowej również "łykała" wszystkie światowe technologie i nowinki. Teraz trzeba się zastanowić co dalej z tym stanem zrobić.

Gospodarczo jesteśmy zablokowani przez dyrektywy, a z UE nie wyjdziemy jak UK, bo trzeba będzie zwrócić wszystkie dotacje.

Z drugiej strony zastanawiam się czy w Polskiej sytuacji dodruk "inwestycyjny" nie byłby jakimś rozwiązaniem. Dopóki mamy własną walutę można ją dewaluować, co podnosi atrakcyjność eksportu i zwiększy presję na samowystarczalność zarówno energetyczną, jak i żywnościową.

Skoro piszesz o polskiej margarynie - produkuje ją Unilever (chyba nawet dalej w fabryce w Szopienicach). Dopóki produkcja w Polsce jest tańsza i efektywniejsza nie będzie w obrębie UE się opłacać importowanie z innych krajów unijnych. Trzeba tylko najpierw zrobić tak żeby w Holandii produkowana w Polsce margaryna była 3 razy tańsza od lokalnej, a potem pozwolić konkurencyjnym naszym firmom zalać rynek. Mocna złotówka na to nie pozwoli.

Eltor

Hmm.. czyli w Twojej wizji już za 3 lata mielibyśmy polski telefon komórkowy! :) W zamian za to dokonaliśmy "postępu cywilizacyjnego", dzięki któremu na pewno za 3 lata nie będzie żadnego polskiego telefonu komórkowego. To co to za postęp? Widzę regres. Miałem w domu polski telewizor, a teraz nie ma czegoś takiego. Miałem polskie radio, a teraz nie ma na rynku.

Pewnie margaryna w Polsce powstaje, tylko że jak jej jako konsument nie będę miał dostępnej na półce, to co mi po tej produkcji? I jak długo się ta produkcja utrzyma?

Co do Chin, to może się mylę, ale mam wrażenie, że oni dokonali tego w kilku krokach:

1. Przyjąć zachodnie montownie, w których pracują za miskę ryżu

2. Przejąć ich technologie

3. Zacząć na podstawie przejętych technologii własną produkcję

4. Na tej bazie zacząć własne R&D i rozpocząć równorzędną walkę w sektorze najwyżej przetworzonych dóbr.

Może zaczęliśmy marsz tą samą drogą, ale wygląda na to, że zatrzymaliśmy się na punkcie nr 1, a na pozostałe jesteśmy za ciency. Chiny mogły sobie pozwolić na to, ze względu na siłę, którą my nie dysponujemy. Nie zajumamy niczyjego płaszcza, a jak spróbujemy, to go zabiorą i jeszcze zedrą z pleców ten co mamy.

Japonia też szła inną drogą, niż Polska, więc nie widzę tu miejsca na porównania, niestety.

Nie wiem czy "dodruk inwestycyjny" byłby czymś dobrym na dłuższą metę. Już coś takiego ćwiczyliśmy i pamiętam to nadal. Mało kto był jakoś z tego powodu szczęśliwy, gdy nowe banknoty z coraz większymi nominałami wypychały portfele. Moje rozumowanie jest takie, że musielibyśmy za ten dodruk nakupować za granicą jak najwięcej towarów inwestycyjnych do przyszłego rozwoju i to szybko, zanim "zagranica" się zorientuje, że ściemniamy z wartością tych naszych papierków. Zostawiamy je u siebie w kraju, to tylko mocniej mieszamy łyzką w tej samej zupie. Smak się nie zmieni, kaloryczność też, tylko ci od mieszania trochę dla siebie odleją.

Jerry Sparrow

Ciekawe co masz na myśli pisząc skok cywilizacyjny...

- dramatyczny spadek jakości kształcenia?

- "nową" kulturę promującą kult ciała i idiotów jako telewizyjne wyrocznie?

- zwielokrotnienie regulacji prawnych każdego obszaru życia?

Czy raczej jakieś inne osiągnięcia cywilizacji zachodu?

deltor

"- zrobiliśmy bardzo szybki skok cywilizacyjny"

nie zrobiliśmy lecz nam zrobiono, to o czym piszesz nie jest nasze

z chinami taki numer nie przeszedł

nam zostało polskie rolnictwo ale i za to już się biorą żeby zrobić miejsce na produkt jedzeniopodobny produkowany na masową skalę przez zachodni przemysł

unia walczy z produkcją polskiego mleka nakładając kary na rolników bo niby jest nadprodukcja