Jak długo rynek może spadać

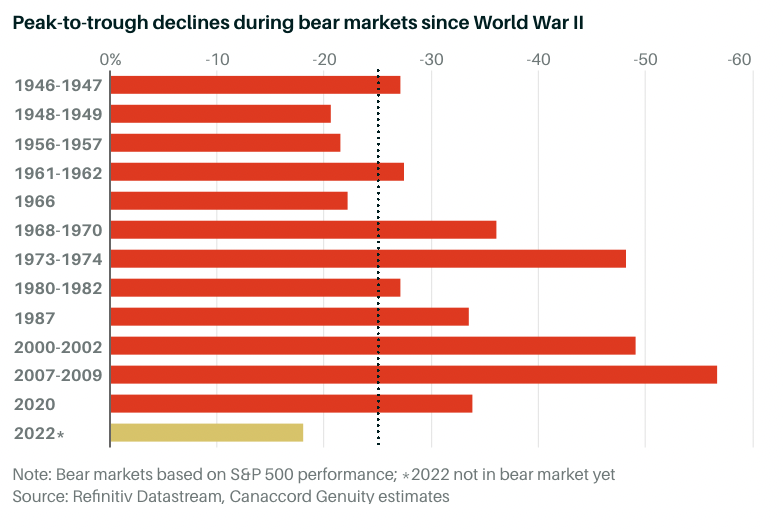

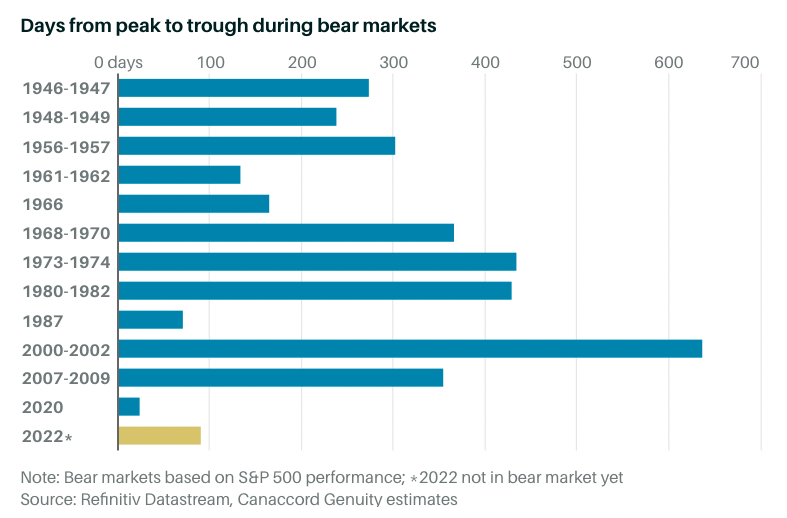

Od końca II Wojny Światowej indeks S&P500 zanotował krach aż 12 razy. Aby do tego doszło po raz kolejny, spadki muszą przekroczyć poziom 20% od szczytu – aktualnie mamy 18%.

Na poniższej grafice 2022 rok został zaznaczony złotym kolorem (wciąż nie dobiliśmy do poziomów potwierdzających krach), natomiast czerwonym – poprzednie recesje na rynku akcji.

W trakcie tych 12 bess średnia korekta wynosiła 30%. Analizując aktualną sytuację, wygląda na to, że wzrosty są już za nami i tak pozostanie, dopóki FED nie zapewni ponownie płynności na rynku poprzez wznowienie skupu aktywów. Tani pieniądz się skończył i reakcja inwestorów jest adekwatna do sytuacji.

Bez reakcji FED-u kapitał będzie powoli odpływał w stronę atrakcyjniejszych grup aktywów - obarczonych mniejszą zmiennością oraz mniejszą szansą na spadki. W historii takie bessy pogłębiały się maksymalnie przez 600 dni, jak to miało miejsce w 2000-2002 roku.

Na powyższej grafice - spoglądając ponownie na złoty kolor - możemy zauważyć jak daleko znajdujemy się w aktualnym cyklu. Naszym zdaniem do momentu, gdy spadki nie będą zbyt gwałtowne – FED pozostanie bierny. Jednak od razu, gdy kapitał zacznie szybciej uciekać z USA, rządzący zostaną zmuszeni bronić dolara. Wtedy cały proces dodruku ruszy od nowa, jak to ma miejsce kilkukrotnie w trakcie kilkunastu ostatnich lat.

Dlaczego ESG jest oszustwem

W ostatnim czasie zrobiło się stosunkowo głośno o ESG. Skrót ten pochodzi od słów Environmental, Social, Governance, czyli Środowisko, Społeczeństwo oraz Ład Korporacyjny. Jego zadaniem jest wskazanie, jak firmy wpływają na otoczenie.

Rosnące zainteresowanie ESG to zasługa przede wszystkim Elona Muska, który bardzo głośno na ten temat wypowiadał się na Twitterze. Powodem było usunięcie jednej z jego firm – Tesli z indeksu S&P 500 ESG.

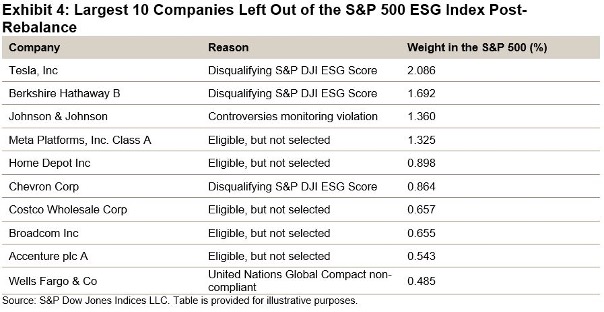

Główną ideą funkcjonowania tego indeksu, który istnieje już od 2019 roku, jest regularne rebalansowanie 500 największych spółek USA, jednak przy uwzględnieniu ich ocen ESG. Aktualnie z początkowych 500 firm, po usunięciu tych nisko ocenianych, pozostało już tylko 308.

Już od pewnego czasu obserwowaliśmy jak irracjonalne okazują się oceny niektórych spółek. Na przykład wysoko oceniane są spółki bankowe, które jeszcze nie tak dawno temu były karane za pranie brudnych pieniędzy bądź doprowadzały pracowników do wypalenia zawodowego. W tym wypadku należałaby się znacznie niższa ocena w kategorii Społeczeństwo lub Ład Korporacyjny.

Po ostatnich wydarzeniach możemy zauważyć, że działa to także w drugą stronę. Razem z Teslą z indeksu S&P 500 ESG wypadło aż 35 firm, a listę 10 największych możecie znaleźć poniżej.

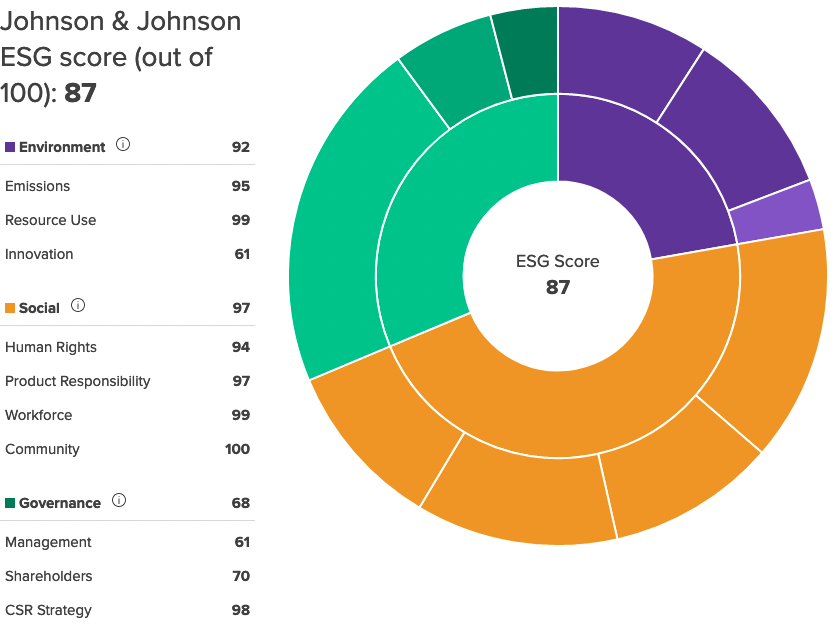

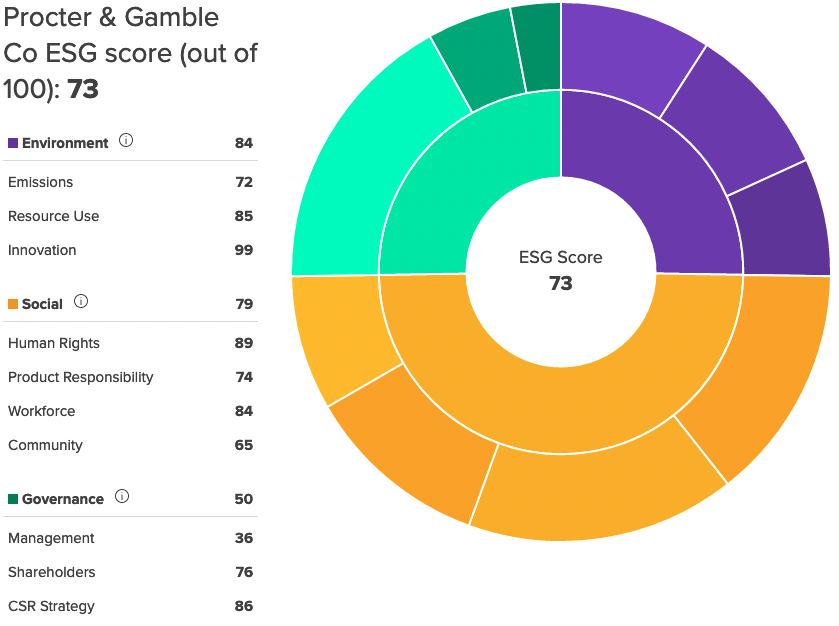

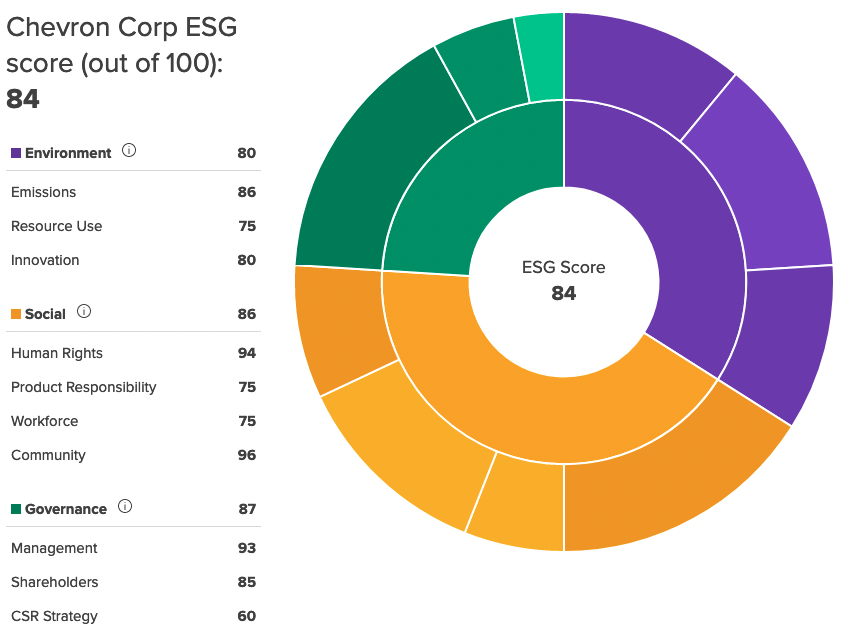

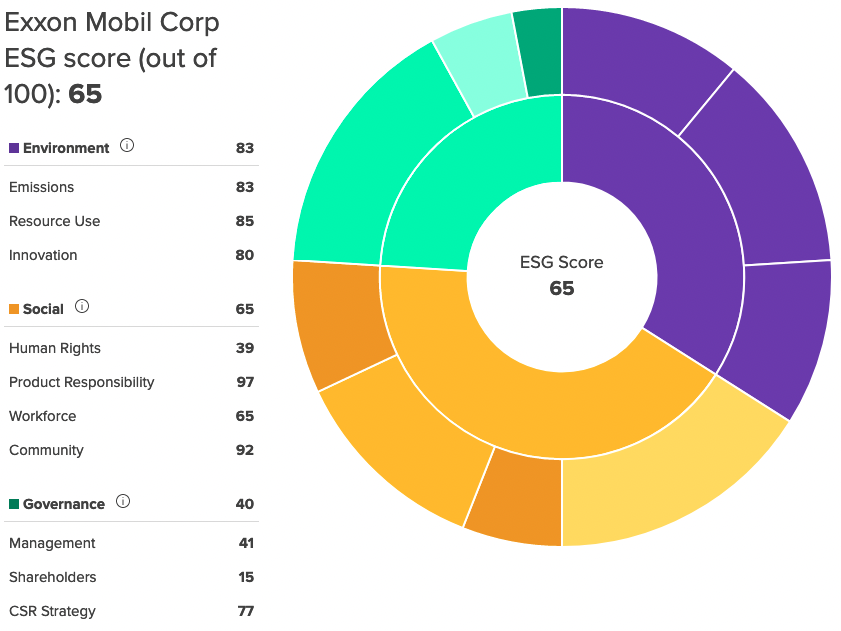

To co zwróciło naszą uwagę, to brak spójności w ocenianiu firm. Jak się okazuje, nie wiadomo, w jaki sposób powinno się liczyć ESG. Dobrze to widać na przykładzie Johnson & Johnson oraz Chevron Corp, które zostały usunięte z indeksu (87 i 84 punkty) oraz spółek Procter & Gamble oraz Exxon Mobil, które w nim pozostały (73 i 65 punktów). Ten system jest na tyle niejasny, że pozostały w indeksie spółki z niskich wynikiem, a wyrzucone zostały te ze znacznie wyższym.

Z danych podanych na stronie Refinitiv, firmy konkurencyjnej dla Standard & Poor’s (zarządzający indeksem S&P 500 ESG), znaleźliśmy oceny ESG wskazanych wyżej spółek. Zobaczcie sami jakie duże są te różnice.

Johnson & Johnson i Procter & Gamble

Chevron Corp i Exxon Mobil

Wnioski nasuwają się same. Po pierwsze sposób ustalania ESG jest niewymierny i nieustandaryzowany, dzięki czemu wyniki mogą być różne dla tych samych spółek, w zależności od firmy, która wystawia ocenę. Po drugie do wszystkich kategorii wpływających na ESG można podchodzić wybiórczo i nadawać im większe bądź mniejsze znaczenie. Dlatego nawet jeśli całościowy wynik spółki jest wysoki, to wystarczy, aby w jednej z kategorii wynik był niezadowalający, aby móc wyrzucić spółkę z indeksu.

Ocena ESG jest po prostu kolejnym narzędziem w rękach wpływowych finansistów i globalistów, które może służyć do tworzenia i niszczenia wizerunku firmy.

Naszym zdaniem w przyszłości przedsiębiorstwa, które będą sprzyjały systemowi, będą otrzymywały wyższe ratingi ESG, dzięki czemu fundusze będą bardziej skłonne w nie inwestować. Takich funduszy skupionych na ESG jest już ponad 2900 i zarządzają kapitałem o wartości 2,7 bln $. Tym sposobem, w białych rękawiczkach, będzie można częściej odcinać od kapitału niewygodne osobistości, takie jak Elon Musk.

Tymczasem w Davos

Co roku w Davos w Szwajcarii, globaliści spotykają się pod szyldem World Economic Forum, aby omawiać najważniejsze kwestie na świecie. W ostatnim czasie głównymi tematami rozmów są pandemia, wojna, zmiana klimatu oraz globalna gospodarka.

W tym roku spotkanie odbywa się w dniach 22-26 maja i swój przyjazd zapowiedziało 2500 osób – liderów ze świata polityki, biznesu, mediów i szerokiego społeczeństwa. W 2020 roku łączna wartość gości na takim spotkaniu przekraczała 500 miliardów dolarów.

Przez te kilka dni omawiają oni postępy w zakresie m.in. cyberbezpieczeństwa, robotyki, sztucznej inteligencji oraz Metaverse. O tym ostatnim już wkrótce pojawi się raport dostępny dla subskrybentów usługi Portfel Tradera.

Wiodącym tematem tegorocznego spotkania będą zmiany w zakresie prowadzenia polityki oraz biznesu, co sprowadza się do tego dobrze znanego hasła – ESG. Na oficjalnej stronie WEF - Klaus Schwab zapowiedział w jaki sposób globaliści planują zmienić funkcjonowanie gospodarki światowej.

Ta przemiana z kapitalizmu wolnorynkowego na kapitalizm interesariuszy z założenia ma sprzyjać funkcjonowaniu ekonomii, klimatowi oraz społeczeństwu. W końcu to, jak funkcjonuje przedsiębiorstwo oddziałuje na całe otoczenie – ludzi i środowisko. W przypadku globalnych firm to oddziaływanie obejmuje cały świat.

Dlatego we współpracy ze 120 firmami należącymi do największych na świecie, został opracowany plan, w jaki sposób od teraz ma funkcjonować świat biznesu. Biorąc pod uwagę jak dotychczas wyglądała ta współpraca, nowe zasady ponownie będą sprzyjały wyłącznie wąskiej grupie ludzi, natomiast dla reszty będą dodatkowym utrudnieniem.

W ramach ESG oceniane są m.in. ślad węglowy, bezpieczeństwo pracowników, etyka biznesu oraz równość rasowa i płciowa w firmie. Od teraz w ramach inwestycji różne fundusze znacznie częściej będą zwracały na te czynniki, a nie jak dotychczas na np. rentowność spółki.

Gotowanie żaby w praktyce

Już od dawna wypowiadamy się na temat bezwarunkowego dochodu gwarantowanego i otwarcie uznajemy go za jeden z gorszych przejawów socjalizmu. Tym razem nie będziemy teoretyzowali o tej koncepcji, ponieważ nasze obawy się urzeczywistniają.

Zanim przejdziemy dalej, chcielibyśmy podkreślić, dlaczego jesteśmy takim działaniom przeciwni.

Po pierwsze dodruk pieniądza i dopuszczenie go do obiegu skutkuje zwiększeniem poziomu inflacji. Nie trzeba daleko szukać przykładów - wystarczy spojrzeć jak przez ostatnie miesiące maleją oszczędności Polaków, za co rządzący starają się obarczyć winą pandemię oraz Putina. Dobrze wiemy, jak jest naprawdę.

Drugim powodem, jeszcze bardziej niepokojącym, jest zniewolenie ludzi. Jeśli obywatele będą polegali na regularnych wypłatach od rządu, to będą musieli się już zawsze dostosowywać do wszelkich obostrzeń i nowych regulacji w obawie przed utratą tych pieniędzy.

Trzecim zmartwieniem jest odebranie instynktu przetrwania społeczeństwu. Osoby otrzymujące wystarczająco pieniędzy na przetrwanie i zachcianki, przestałyby tworzyć dobra ekonomiczne – no bo po co? Oczywiście nie będzie tak z każdym, ale zdecydowana większość będzie korzystała z „dobrobytu” systemu.

Wielokrotnie przeprowadzano badania, których celem było sprawdzenie, jak taki ogólnodostępny dobrobyt wpłynie na wyodrębnioną laboratoryjnie populację myszy. Pomimo wielu prób, gryzonie nigdy nie doświadczyły szczęśliwego zakończenia, a z całego eksperymentu ludzie mogą wyciągnąć wiele lekcji. Jeśli zainteresował Was ten temat, to nazywał się „Mysia utopia” i został przeprowadzony przez Johna Calhouna. Przedstawione wnioski są niepokojące.

Ostatnio pojawiła się informacja, że na Warmii i Mazurach odbędzie się dwuletni test, w ramach którego tamtejsi mieszkańcy będą otrzymywali 1300 zł co miesiąc przez dwa lata. Oficjalnym celem jest sprawdzanie w jaki sposób ludzie będą rozporządzali tymi środkami, a naszym zdaniem jest to wstępne przygotowanie społeczeństwa na wprowadzenie takiego systemu w przyszłości.

Cały projekt jest zarządzany przez dr Macieja Szlindera – prezesa Polskich Sieci Dochodu Podstawowego. Jak tłumaczy - „bdp” likwiduje ubóstwo, zmniejsza nierówności i zapewnia bezpieczeństwo socjalne. Tak przynajmniej wynika z badań na małych i biednych społecznościach w Indiach, Niemczech i Finlandii. Przy wprowadzeniu bdp na skalę państwową (a pojawiają się takie plany), wyniki takich testów wyglądałyby zupełnie inaczej.

Rosja obchodzi sankcje

Pomimo tak wielu sankcji nałożonych na Rosję, nie wygląda na to, żeby Putin odpuścił. Bogate w surowce ziemie pozwalają kontynuować Rosjanom prowadzenie wojny, pomimo tylu ataków ze strony Zachodu.

Działania te tylko początkowo osłabiły Rosjan, ponieważ jak się okazuje aktualnie rubel odrobił wszystkie straty i stał się najsilniejszą walutą w tym roku, umacniając się 12% względem amerykańskiego dolara.

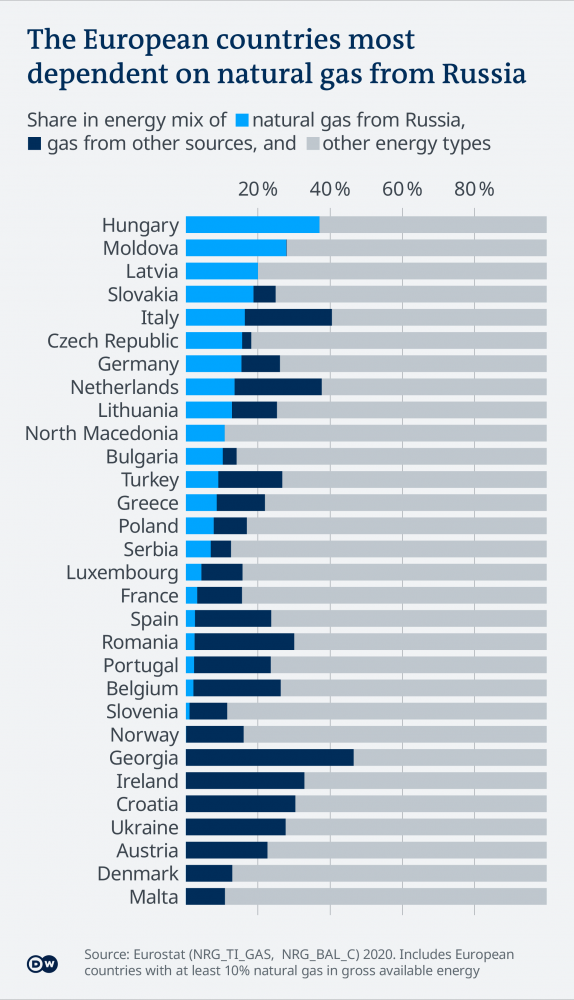

Zapotrzebowanie na rosyjską ropę nie zmaleje z dnia na dzień, ponieważ wiele krajów nie jest w stanie w tak szybkim tempie przestawić się na pozyskiwanie energii z innych źródeł (niektóre kraje po prostu nie chcą tego robić).

Na poniższej grafice, jasno - niebieskim kolorem zostało zaznaczone, w jakim stopniu poszczególne kraje są zależne energetycznie od gazu sprowadzanego z Rosji.

Aktualnie większość Europejskich krajów nakładających sankcje postanowiło je ominąć, korzystając z rozwiązania zaproponowanego przez Rosjan. Aby zakupić ropę i gaz, należy rozliczyć się w rublu, do czego jest potrzebne konto bankowe w Gazprom Banku. Aby dokonać płatności należy najpierw wpłacić tam euro bądź dolary, które następnie zostaną przewalutowane na ruble, za pomocą których można zakupić surowiec.

Takie konta założyło dotychczas 20 instytucji, które wcześniej były najważniejszymi importerami rosyjskiej ropy. Do tego grona nie dołączyli przedstawiciele Polski i Bułgarii. Natomiast w Niemczech – ich największy importer dokonał już swojej pierwszej zapłaty.

Sytuacja wygląda tak, że z jednej strony Rosja radzi sobie nieźle z sankcjami, ponieważ wiele krajów dało się przekonać do rozliczeń w rublach. Z drugiej strony sprzedaż rosyjskich surowców energetycznych na Zachód nieco zmalała i będzie prawdopodobnie maleć w najbliższych miesiącach, przez co Rosjanie są zmuszeni szukać nowych klientów na swoje surowce. W przypadku ropy oznacza to m.in. sprzedawanie towaru do Indii i Chin na preferencyjnych warunkach.

Dodatkowym problemem jest dość słaba infrastruktura. Rynek Chiński jak i Indyjski nie są w stanie obsłużyć takiego wolumenu jaki trafia do UE – transport ropy jest w tym przypadku ograniczony. Dlatego pozostaje pod znakiem zapytania - czy Rosjanom nie braknie miejsca do magazynowania ropy.

Jeśli dojdzie do takiej sytuacji, to Rosjanie będą musieli wygasić produkcję w niektórych miejscach. Byłaby to katastrofalna decyzja dla rosyjskiego sektora naftowego. Wznowienie produkcji byłoby niezwykle kosztowne i mogłoby trwać nawet dekady.

Złoto ciągle jest tanie

Analizując historię można wyciągnąć wiele wniosków. Szczególnie interesujące wydają się być perspektywy dla złota. Od pewnego czasu cena złota zachowuje się wyjątkowo zachowawczo względem innych aktywów. Nie zachwyca inwestorów ogromnymi wzrostami, ale też równie gwałtownie nie spada. Aktualne otoczenie ekonomiczne bardzo sprzyja jego cenie, dlaczego w takim razie wciąż nie rośnie?

Przy tak wysokiej inflacji ludzie spodziewają się dalszego podnoszenia stóp procentowych przez FED. Jeśli tak by było, to lokaty oferowałyby coraz atrakcyjniejsze stopy zwrotu, a inflacja by na pewnym etapie zaczęła maleć. Jest jednak poziom, którego bankierzy nie mogą przekroczyć.

Podnoszenie stóp procentowych w przypadku kraju, do którego należy waluta rezerwowa jest wysoce ryzykownym przedsięwzięciem. Podmioty wewnątrz państwa, jak i poza USA wciąż posiadają olbrzymi dług do spłacenia w dolarach. Umocnienie waluty i podniesienie kosztów obsługi długu doprowadziłyby do fali bankructw, a na pewnym etapie do implozji całego systemu finansowego.

Biorąc to pod uwagę wiemy, że prezes FED-u będzie zmuszony do poluzowania polityki pieniężnej.

Lokaty bankowe będą wciąż nieatrakcyjne w otoczeniu rosnącej inflacji, rynek akcji posiłkujący się dotychczas tanim pieniądzem, nie będzie rósł, jak to miało miejsce dotychczas, a wszystkie waluty będą wciąż się osłabiały. Wtedy kapitał zacznie szukać alternatywnych możliwości na przechowanie wartości. Takim sprawdzonym od lat sposobem jest zakup złota.

W momencie, kiedy inwestorzy zorientują się, że stóp procentowych nie można już dłużej podnosić, doświadczymy ponownej sytuacji, jak miała miejsce w sierpniu 2018 roku.

Od tamtego czasu złoto rosło, do momentu aż w 2020 roku osiągnęło lokalny szczyt, generując inwestorom zysk wynoszący około 75%.

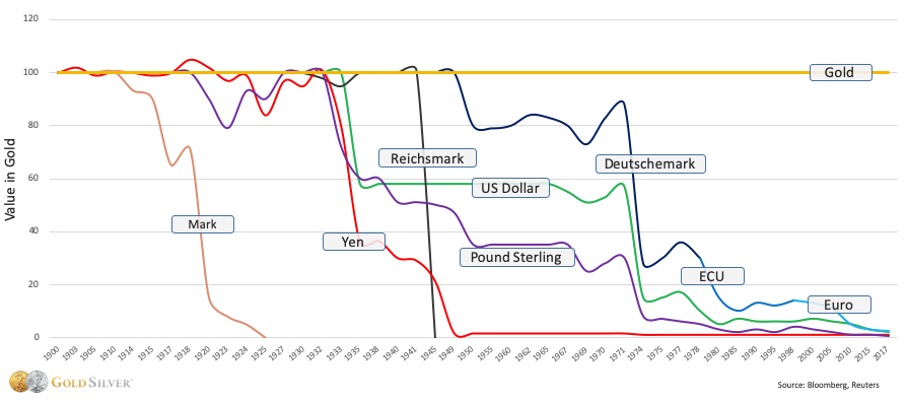

Historia pokazała, że dotychczas nie istniała żadna waluta, która przetrwałaby próbę czasu względem tego metalu. Na przestrzeni trochę ponad 100 lat wszystkie najistotniejsze waluty straciły między 97-99% w stosunku do złota.

Pomimo rosnącej popularności Bitcoina, nazywanego przez niektórych „cyfrowym złotem”, technologia blockchain nie jest jeszcze w stanie zapewnić tego co złoto – czyli przechować wartość.

Krypto może służyć jako świetne aktywo do spekulacji, jednak spadki rzędu 50% na Bitcoinie lub prawie 100% na Lunie są dobrym przykładem, że cyfrowe aktywa (nawet te zwane stabilnymi) nie spełniają wciąż roli jaką zapewnia fizyczny metal.

Istnieje też możliwość, że gdy banki centralne znajdą się pod ścianą, będą zmuszone przejść do nowego systemu finansowego. Nie wiemy, kiedy to się stanie, ale prace nad CBDC postępują, więc to jest wyłącznie kwestia czasu.

CBDC to kolejna ewolucja walut, która będzie występowała w postaci zapisów komputerowych na serwerach banków centralnych. Kontrolowanie popytu i podaży przez wąską grupę ludzi daje im praktycznie nieograniczoną władzę i zniewala społeczeństwo. Mając tą świadomość złoto ponownie stałoby się najlepszą alternatywą.

Tak czy inaczej, jakichkolwiek działań by nie podjęły banki centralne, złoto wciąż posiada przed sobą świetne perspektywy. Rosnąca inflacja, coraz większy dług, koszty wojny oraz kulejący system finansowy świadczą o schyłku dotychczasowej wartości walut w gospodarce. Dla złota jest to świetna informacja, ponieważ przez tysiące lat, właśnie w takich momentach, pokazywało swoją siłę.

Independent Trader Team

agenzia_zablokowany_x3

- kiedy mnie wszyscy i z każdej strony łupią to rzeczywiście jestem za dochodem gwarantowanym.

I tak guzik jest z tego, że człowiek najpierw tyle pracy i sił wkłada, aby zebrać, a potem martwi się, że nie przetrwa czasu i myśli o inwestowaniu.

Wystarczy ograniczyć potrzeby tak, aby na wszystko wystarczyło i będzie OK.

Druga sprawa - iluż to milionerów ma rozwaloną rodzinę - małżeństwo, dzieci w depresji, bo nie mieli czasu dla siebie, bo musieli rozwijać biznesy,

bo mało było 10 milionów - chcieli mieć 20, 30 itd. (znam takich w Warszawie).

Podróżowałem trochę po świecie - nie zauważyłem, aby psy szczekały d...

Wszystko z czasem się nudzi, życie przemija - i być może na końcu człowiek zostaje sam.

A ci, co pobrali kredyty na 30 czy 40 lat to użyją życia?

- przez całe życie dostawać będą ataku serca od różnych wydarzeń - od stóp procentowych począwszy a na wydarzeniach losowych skończywszy.

Chętnie zrzeknę się tego, co mam w zamian za stałe 1300 zł i wtedy zacznę nowe życie.

I tak ciągle zależny jest od wielu, chociażby w pracy szef ma zły dzień i będzie się wyżywał na pracownikach.

Walczymy z jedną zależnością, a wpadamy pod inną.

Moim zdaniem nigdy nie jest możliwa taka idealna wolność - to ułuda.

Poza tym - niemal za wszystko i tak trzeba płacić i niekoniecznie otrzymujesz pewność,

chociażby czy Trader21 za darmo daje sygnały?

To też zależność, bo jeśli nie masz tych pieniędzy to nie otrzymasz i nie ulituje się nad tobą.

Walcząc z jedną zależnością - wpadamy w drugą zależność, może nawet gorszą - z deszczu pod rynnę.

------------------------------

"Istnieje też możliwość, że gdy banki centralne znajdą się pod ścianą, będą zmuszone przejść do nowego systemu finansowego. Nie wiemy, kiedy to się stanie, ale prace nad CBDC postępują, więc to jest wyłącznie kwestia czasu."

- pewnie, na pewno kiedyś to się stanie - zaczekamy, może 50 lat, może 100, a może 200 - ale na pewno to się stanie.

Ostatnio modyfikowany: 2022-05-23 17:40

PLanktON

Bobi8

@ITT

Co zrobic z tymi ADR ami?konwertować? Nic nie robić?

Mame

https://ingoldwetrust.report/

bufett

system down

ciężko z toba

Mame

bufett

Nie jest tajemnicą, że prezenterka jest właścicielką willi wartej 9 mln złotych zakupionej na kredyt.

--

dzień dobry w polin

tego kraju już nie ma.

Hansklosx

kara

agenzia_zablokowany_x3

----------------------

Tak, jak pisałem w ubiegłym tygodniu - konsekwentnie zainwestowałem dziś w kopalnię złota - akurat dziś cena nieco spadła,

zatem doszła do mojego portfela jako 85-ta spółka.

W tę spółkę zainwestowałem moje dywidendy z ostatnich 2 miesięcy - zatem jeśli ta spółka wzrośnie o ok. 50% - to moje dywidendy ze wszystkich spółek wzrosną o ok. 50%

Dodatkowo ta spółka wypłaca ok. 3% dywidendy.

Reinwestowanie dywidend to świetna sprawa. Jeśli moja metoda doboru spółek potwierdzi się, a spis tych spółek umieściłem pod poprzednim artykułem

to pewnie zacznę ostrożnie bawić się spekulacją na akcjach - na razie tylko wartościowe.

AEM [NYSE]

Kopalnie Agnico Eagle Limited

Materiały podstawowe | Złoto | Kanada

-------------------------------

@ Hansklosx

- ważna jest tylko miłość.

Ostatnio modyfikowany: 2022-05-23 20:33

agenzia_zablokowany_x3

ale jak widzicie - już dziś odbiły te spółki i raczej będą rosły. Nie wydaje mi się, aby to mogło się zmienić, bo cała branża jest rosnąca.

Hansklosx

Szczerość wobec ruskiego ładu. Do zastanowienia dla wielbicieli z tego forum.

Agenzia - to może lepiej poszukać miłości jak rozpracowywac kasyno (giełdę).

Ostatnio modyfikowany: 2022-05-23 20:54

agenzia_zablokowany_x3

"to może lepiej poszukać miłości jak rozpracowywac kasyno (giełdę)."

- miłość to jedno, a pasja to drugie :)

i właśnie pracuję nad tym.

Po to wrzuciłem konkretne spółki do publiki, abym nie mógł się z tego wykręcić.

Fakt, wybrane zostały one na podstawie analizy technicznej, ale powinno działać, zwłaszcza, że skorzystałem w sugestii @ Novy! co do kierunku poszukiwania branż tj. surowców,

ale AEM wybrałem wg niedowartościowania potwierdzonego analizą techniczną - więc tak naprawdę AEM to taka wisienka na torcie :)

Ada

A jak to policzyliście ? Same nerki, po sztuce per capita, czy z uwzględnieniem zgromadzonego na serwerach tzw. majątku ? Może jakoś inaczej ? Pytam, bo zawsze mnie interesowało, jakimi linijkami różni ludzie siebie nawzajem taksują i jakie to wyobraźnia podsuwa ludziom linie podziału...

Ada

"https://wiadomosci.wp.pl/rosyjski..."

Szczerość wobec ruskiego ładu.

A ty już kolego, to lepszych, bardziej wiarygodnych i weryfikowalnych źródeł, to nie masz ? Onet jeszcze podsyłaj, Holecką jakąś zacznij cytować, prasówkę z braci Kurskich przygotuj czy inną Gugałę podeślij.

roxorito

Dante

https://www.youtube.com/watch?v=6194fpFP0AI

Ostatnio modyfikowany: 2022-05-23 22:25

Hansklosx

Przecież to jest rezygnacja rosyjskiego dyplomaty więc czy tvn czy szaman z Youtube czy media z innej strony tej antyzachodniej i inne udawane wolnosciowe powinny przekazać podobną treść ewentualnie jej nie przekażą w ogóle. Chyba że sugerujesz że to falszywka?

Ostatnio modyfikowany: 2022-05-23 22:30

Dante

https://www.youtube.com/watch?v=rR3b7WLU7zI

#DAVOS 2022 | Central Bank Digital Currencies #WEF22

https://www.youtube.com/watch?v=rqzhfn8mqSM

agenzia_zablokowany_x3

"że spadek 20% potwierdza krach to straszna bzdura. Skonczcie."

- dokładnie taki spadek potwierdza krach: 19.9999999999999999999999999999999999999999999999999999999 %

Jest to precyzyjne wyliczenie :)

Tak się zastanawiam czy czasami Gospodarz nie kupuje artykułów na Allagro lub na eBUY-ju

Uwielbiam jego fakty "post factum"

Ostatnio modyfikowany: 2022-05-23 22:43

janwar

Czytaj więcej na https://wydarzenia.interia.pl/raporty/raport-ukraina-rosja/aktualnosci/news-byl-zamach-na-wladimira-putina-ukrainski-general-proba-sie-n,nId,6043971#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Ada

"Ada ty zawsze znajdziesz powód do obrony Rosji bo tak Cię wychowano."

A może zawsze szukam powodu do obrony rodzimych interesów i budowy rodzimego potencjału a nie powodu do tracenia energii na jakieś fantasmagorie ? W d mam po prawdzie i Rosję i Ukrainę i takoż obecnego upadającego hegemona. Co jednak znaczy, że zamiast masować swoje ego pluciem wszystkim naszym sąsiadom dookoła w twarz, ubliżaniem im i wystawianiem jednocześnie swojej (gołej przecież) d, nie chcę z nimi współpracować i - jeszcze najlepiej - dobrze zarabiać. Naprawdę za dużo wymagam ?

Ada

"Był zamach na Władimira Putina. Ukraiński generał: Próba się nie powiodła"

= "Jak donoszą z Suwałk, grupa suwalskich inżynierów wynalazła jednokołowy samochód. Na razie samochód nie jeździ"

Rzemko

Zapnij pasy, te chujki zrobia to o czym tu dyskutowalismy.

https://www.reuters.com/markets/us/bostic-baseline-is-pause-rate-hikes-september-assess-impact-2022-05-23/

Stary#

Trochę obrazków z planów na przyszłość.

Ostatnio modyfikowany: 2022-05-23 23:08

lenon

Orędzie Putina, czy esej?

"Mein Kampf" jest bardziej rozbudowany, ale obie publikacje napisane są w podobnym tonie.

@Dante

"Przed ludzkością są obecnie dwa scenariusze na przyszłość: albo świat wielobiegunowy politycznie, albo jednobiegunowy, z mocną centralizacją i wielkim podporządkowaniem obywateli wobec systemu (czego trailer dostaliśmy przez ostatnie ok. 2 lata), którym będą rządzić (a przy okazji dawni klienci i kamraci Epsteina). Rosji, Chin i ich stronników nie trzeba lubić, ale bez nich to na tzw. Zachodzi byłaby już ostra jazda bez znieczulenia i oficjalne zerwanie z demokracją i prawami człowieka.

I ta rozgrywka geopolityczna może być bardzo ostra i ze sporymi kosztami (zwłaszcza dla drugorzędnych i trzeciorzędnych graczy wypuszczanych w roli zająca), bo jedynie zwycięstwo będzie się liczyć i nie będzie nagrody za drugie miesiące - tzn. będzie "nagroda" dla przegranych rządzących potencjalnie jako kara więzienia lub nawet szafot, a dla przegranych krajów niewykluczone, że los jak z Niemcami po 1945r."

Uważam, że jesteś w błędzie.

Przeciwstawiasz wschód zachodowi. To jest dziki wschód i cywilizowany zachód.

Kładziesz na szali i oczekujesz czego? Napierdalnki w której Polska miałaby wyjść bez szwanku?

Historia świata to historia barbarzyństwa i jego krok po kroku eliminacji. Ewolucja kultury.

Sądzisz, że może się okazać, że zabrnęliśmy w jej ślepy zaułek i teraz miałby się wydarzyć powrót, a my rabujący, gwałcący, plądrujący, stawiający szafoty, powracamy na przynależny nam piedestał jako zwycięzcy.

Tak się nie stanie.

Zakładając, że światem zachodu rządzą elity o neomaltuzjańskim spojrzeniu na świat, światem wschodu zaś, takie same elity, różniące się tylko posadowieniem w odmiennej kulturze. W wojnie która się rzekomo toczy, chodzi o to, żeby przetrwać, a zwycięzca może być tylko jeden.

To zakładanie na siebie chomąta i oranie sobą w polu. Powrót do przeszłości jak nic.

Ada

" "Mein Kampf" jest bardziej rozbudowany, ale obie publikacje napisane są w podobnym tonie. "

A to zapoznałeś się z jednym lub drugim, skoro porywasz się na porównania ?

Znane ci są jakiekolwiek przekazy o kolumnach Wehrmachtu wstrzymywanych GOŁYMI RĘKAMI przez lokalsów, np. Polaków ? A może kolumny US Army widziałeś zatrzymywane przez napadniętych, broniących swojej ojczyzny, jakakolwiek by nie była, nieszczęśników w laczkach z opon ? Wiesz z ilu metrów Amerykanie walili do stojących przy prowincjonalnych drogach Bogu ducha winnych wieśniaków, cywili ? Tak profilaktycznie i dla sportu. Znasz proporcje, mocium panie ?

Ostatnio modyfikowany: 2022-05-24 00:26

lenon

Czytałem obie publikacje. Proponuję się zapoznać.

Mało tego, całkiem niedawno wkleiłem tu obszerny fragment "Mein Kampf" , a ktoś mnie kurwa spytał czy to nie czasem dalsza część jakiejś książki, którą obecnie czyta. Ja pierdolę. Co się z Wami dzieje?

lenon

Ile jeszcze razy mam wklejać tego Marksa żebyś zrozumiał, że system bestii to pieniądz. Bez względu na postać w jakiej występuje.

Hansklosx

A może zawsze szukam powodu do obrony rodzimych interesów i budowy rodzimego potencjału a nie powodu do tracenia energii na jakieś fantasmagorie ? W d mam po prawdzie i Rosję i Ukrainę i takoż obecnego upadającego hegemona. Co jednak znaczy, że zamiast masować swoje ego pluciem wszystkim naszym sąsiadom dookoła w twarz, ubliżaniem im i wystawianiem jednocześnie swojej (gołej przecież) d, nie chcę z nimi współpracować i - jeszcze najlepiej - dobrze zarabiać. Naprawdę za dużo wymagam ?

Żeby rodzimy biznes się kręcił i żeby Polska się rozwijała potrzeba pokóju i bezpieczeństwa. Czas hegemona to właśnie ten czas czas pauzy dzięki której można było się rozwijać. Jedyną przeszkodą były i sa nasze władze wychowane w Ruskim systemie które psoja. A ostatnio pewne wynaturzenie z powodu zbyt długiego spokoju tzw za duzi aby upaść którzy ciagneli resztę w dół.

Teraz się będziemy zwijać bo Rosja skończyła z pokojem w Europie chyba że przegra na Ukrainie to powrócimy do rozwoju.

Chcesz pomóc naszym firmom i nam odrzuc Rosję bo Rosja chce słabego niespokojnego zachodu i słabej Polski.

Jakub Szela

Stary#

Chcesz pomóc naszym firmom i nam odrzuc Rosję bo Rosja chce słabego niespokojnego zachodu i słabej Polski.

A czego chce USA na nie swoim kontynencie? Chcą rozwoju naszych firm? Żeby było fajnie?

Niemcy i ich mitteleuropa też chcą naszego rozwoju?

Propaganda szkodzi. Za dużo tv.

Ada

"Żeby rodzimy biznes się kręcił i żeby Polska się rozwijała potrzeba pokoju i bezpieczeństwa. "

Zawsze ktoś, zawsze coś... I tym chciejstwem oraz pluciem w twarz chcesz to bezpieczeństwo pozyskać ? Nie rozumiem amerykańskiego bandytyzmu. A oni chcą po prostu pokoju i bezpieczeństwa. Dla Polski :)

"chyba że przegra na Ukrainie to powrócimy do rozwoju"

Przegra ? Czasami, zupełnie przypadkowo, omiatam wzrokiem Onet, a tam Onet bije mnie po oczach Rosją odsuniętą pewnie już pod Ural ;)

"Chcesz pomóc naszym firmom i nam odrzuc Rosję bo Rosja chce słabego niespokojnego zachodu i słabej Polski."

Dlaczego Rosją mam odrzucać? Bo Rosja chce dobrze dla siebie i źle dla agresywnego NATO ? Póki co, sąsiad (lekarz), lata temu już odrzucił "karierę" w pewnym prywatnym folwarku zwanym dla niepoznaki publiczną kliniką i zrobił majątek na handlu "z Rosją" polskim ziemniakiem. Z tą Rosją (i trochę Białorusią), która chce jego słabości. W odróżnieniu od Polaków, którzy chcą potęgi Ukrainy i prą do pokoju. Ty jesteś jednak, takie mam wrażenie, człowiek dzisiejszy, prosty :)

bufett

Synchronizacja końca covida i rozpoczęcia operacji to nawet szwajcarski zegarek by tego lepiej nie odmierzył.

Serio w to wierzycie ?

Covid jest utrzymywany w rezerwie teraz Korea Północna tak żeby temat nie zgasł do jesieni

Jesteście naiwni jak Kowalski biorący kredyt na ,70 lat

Popis

Novy!

@Novy!

Zapnij pasy, te chujki zrobia to o czym tu dyskutowalismy.

https://www.reuters.com/markets/us/bostic-baseline-is-pause-rate-hikes-september-assess-impact-2022-05-23/

Czytam i nie daję wiary :)

To tacy leszcze jak ty czy ja, mogą bez szklanej kuli spekulować pod FED ! ;)

Tak na serio, aż mi się nie chce wierzyć, że mogą być tak przewidywalni. Z drugiej strony- stan gospodarki, zadłużenia czy sytuacja USA jest jaka jest. Oni dobrze to wiedzą, ale jak napisałeś niedawno: " inflacja jest wysoka, więc muszą coś robić".

No to teraz czekamy, na niższe odczyty o inflacji najlepiej powiązane z utrzymującym się bezrobociem i roztrzęsionymi rynkami finansowymi- i mamy zmianę narracji i ilości i wysokości podwyżek stóp. A wtedy jak piszesz, pozostanie tylko zapiąć pasy i lecimy!

Jak to było...

Tym bardziej, że Chinole pompują już tony kasy w swą gospodarę. Otwarcie 1 czerwca. Widzę już ruchy na BHP- chłopaki grają pod wzrosty.

"Pieniądze płyną od niecierpliwych, do cierpliwych " :)

BTW.

Dzięki za coininvest, nie zrobiłem tam co prawda zakupów- ale ich ceny były dobrym argumentem negocjacji z Mennicą Kapitałową :)

Ostatnio modyfikowany: 2022-05-24 09:02

Novy!

_leszcz" Trader lata temu pisał tutaj

_

To jest wiedza ogólna.

Natomiastctrzeba wiedzieć/wyczuć kiedy nabiera ona większego znaczenia dla rynków finansowych i jakie będą skutki takich działań (dodruk, czy skup aktywów) po zacieśnianiu i podwyżkach stóp. Ważny jest moment,czas i otoczenie w jakim zmiana narracji nastąpuje :)

Popatrz, niby to takie oczywiste- a giełdy od miesięcy krwawią, to jak to jest? :)

A trader21 mysi działać asekuracyjnie, ma kopiowanie pod sobą :)

Ostatnio modyfikowany: 2022-05-24 09:20

Stary#

Cała operacja na Ukrainie jest ustawiona przez zachód a wy się podniecacie Putinem czy Ukraina.

Czyli wszystko to cyrk? Nowym hegemonem i kontrolerem będą Chiny? A Putin to tylko aktor?

Rozwiń temat. Jak będzie?

Ostatnio modyfikowany: 2022-05-24 09:17

Novy!

Cała operacja na Ukrainie jest ustawiona przez zachód

Wszystko to wina "zachodu". Nie odpowiada tylko póki co, za brak deszczu :)

Po tych "dawkach" socjalizmu od forumowych czerwonych trolli i trollek, przypomina mi się wycięty fragment "Seksmisji" gdzie Stuhr w scenerii postatomowej pustyni mówi:

"Chodźmy na wschód, tam musi być jakaś cywilizacja!"

I w takim zamyśle, te ruskie trolle zostały wychowane. Śmieszne, ale żenujące zarazem ;)

Ostatnio modyfikowany: 2022-05-24 09:33

agenzia_zablokowany_x3

agenzia_zablokowany_x3

"Gram spadki do 3300 3400 minimum."

- trudno w obecnej chwili spójnie oszacować ruch giełdowy. Może i tak będzie na jakiś czas - to całkiem możliwe,

ale rozłożenie kapitału na wiele dobrych spółek daje możliwość wzrostów i przechowania kapitału.

Dziś nie ma idealnych aktywów, ale wolę to, co jest dynamiczne jak np. cała gama firm.

Wbrem powszechnej opinii - nie martwią mnie spadki, a nawet chciałbym, aby każda spółka z SP500 spadła do 1 USD,

wtedy kupię wiele razy więcej akcji niż mam obecnie.

-------------------------------------------------

Problemem nie są ani wzrosty akcji, ani spadki - ale rzeczywistym problemem jest położenie na szali całego swojego kapitału.

Wtedy jesteśmy niewolnikiem rynku, bo robi z nami co tylko chce.

Dopóki ma się kasę - dotąd jesteśmy partnerem dla rynku i dotąd jesteśmy w grze.

Ostatnio modyfikowany: 2022-05-24 09:50

Wiewior

Mając 50% w akcjach, 50% w gotówce jesteś jak zombie, ani martwy ani żywy :)

agenzia_zablokowany_x3

-----------------

Już na pierwszych stronach Biblii widzimy schemat działania giełdy i ten schemat rzeczywiście jest stary jak świat.

Wąż w Raju jak giełda - nie mówi, że stracisz wszystko,

ale wabi i namawia, budzi chciwość, że spełnisz swoje marzenia, że będziesz jak Bóg, a może i jak Trader21 - kto wie :)

Więc co - wrzucasz wszystko, bo jak tu oprzeć się takiej obietnicy,

no i co się dzieje? - zamiast zyskiwać - tracisz Raj.

Umiejętność oddzielenia rzeczywistości od ułudy. Pewnie, wielu się udaje,

ale statystyki są mocne - ponad 90% detalistów uwala na giełdach - więc tylko panowanie nad swoją kasą, zarządzanie odpowiednie - pozwala przetrwać.

Mam już na GBPCAD prawie 5% zysku - w sumie prawie 20% w ciągu kilku dni. Dlaczego? - bo poznałem swoje słabości i ograniczyłem wpływ ich na moje decyzje. Lepiej wygrać dziennie 30 zł niż uwalić 3 000 zł.

Ja nie chcę być Traderem21 - chcę być agenzia_zablokowany_x3 - i to mi wystarczy :)

agenzia_zablokowany_x3

- dopóki akcje lecą w dół moje USD na koncie zyskuje na sile, bo w każdej chwili mogę taniej kupić akcje.

Jeśli akcje będą wzrastać to moje USD też zyskuje na sile, bo duży wzrost akcji, a takie z pewnością nastąpią - rozłoży się na cały kapitał i uśredni wynik.

To, co zrozumiałem - to nigdy nie można wyprztykać się z dużej gotówki.

Na giełdzie gotówka daje wolność, bo ciągle masz ruch,

a jeśli się uczysz to z każdym dniem wiesz więcej - i w lepszym położeniu wykonasz dalsze ruchy.

Co więcej - dobre firmy spadają do poziomów sprzed lat pomimo inflacji na USD,

także wypłacają ok. 5% dywidendy, a potem rosną przez kolejne 10 lat.

Dlatego nie tracimy nawet na USD jeśli tanio kupujemy, a na giełdzie zawsze są aktywa przecenione.

Ostatnio modyfikowany: 2022-05-24 10:09

Hansklosx

Daje nam stabilność pokój bezpieczeństwo jasne zasady i dostęp do rynków światowych technologii itd. Reszta zależy od was. A czy to mało to zobacz jak się żyje w tych demokracjach ludziom już się w D... przewraca od tego dobrobytu głodu nie znają wojny nie znają.

Tak mnie zastanawia czy argument "Ameryka jest zła " wystarczy tym wszystkim komunistom z chinami na czele do stworzenia sojuszu w walce z zachodem bo co to za ideologia Ameryka przyczyną zła A następnie każdy krok komunistów powoduje 100x więcej zła patrz atak Rosji i problem z żywnością.

Ostatnio modyfikowany: 2022-05-24 10:34

Novy!

Myślałeś może o zakupie takiego "kombajnu" ja Rio Tinto? Wyceniany jest ok, ani wysoko ani nisko- największy gracz na świecie pod względem wydobycia węgla, dodatkowo miedź, aluminium, platyna, złoto, diamenty, żelazo, uran. Dywersyfikacja na całym świecie.

BlacRock w kwietniu zwiększył na nim pozycję o 245%.

Ostatnio modyfikowany: 2022-05-24 10:43

Novy!

Nie możemy jakoś w miare racjonalnie rozmawiać?

Dobre :)

Jak możemy racjonalnie rozmawiać, jak większość robi z kata, ofiarę. A w dodatku, nikt albo prawie nikt nie był w Rosji i nie wie jak wygląda tam codzienne życie. Skąd wiem? Wystarczy poczytać wypowiedzi niektórych.

Dzięki zachodowi istniejesz i możesz w miarę spokojnie żyć. Pamiętaj o tym.

Chyba, że wierzysz w to co piszesz o wszechobecnych spiskach, depopulacji itd..

Dante ma marzenie o statusie quo, który zapewnią światu Rosja i Chiny. To jak można tu racjonalnie rozmawiać, co?

Już pomijam tych opłacanych, jak np.@Ada, bo to jest już totalna porażka intelektualna.

Liczę, że wypierdolą ją/jego i całą zgraję tak jak zrobili to kolejny raz z panem @2xSowa. Pozostaje tylko czekać :)

Bo zapominacie, ze to forum jest głównie inwestycyjne, a nie głównie o waszych gównianych prorosyjskich poglądach, które niewielu tu interesuje :)

Ostatnio modyfikowany: 2022-05-24 10:59

Novy!

Tak mnie zastanawia czy argument "Ameryka jest zła " wystarczy tym wszystkim komunistom z chinami na czele do stworzenia sojuszu w walce z zachodem bo co to za ideologia Ameryka przyczyną zła

To są płatne sowieckie trole- Stary, superNovy! itd.

Ostatni wysyp, pod pozorem gadki o inwestycjach- bo tak zaczynają- a potem jest jazda. Nie reaguj.

Popis

Stary#

Rozmawiamy o przyszłej konstrukcji świata a to ma wpływ na inwestycje. A ty tu wyjeżdżasz z propagandą banderowską.. Dopisz jeszcze że masz rodzinę na dzikich polach i dlatego wiesz jak jest.. będzie jasne.

Novy!

I jeszcze jedno.

Skoro to zachód nas od siebie uzależnia, to jak to jest, że masz na sobie chińskie szmaty, klikasz w chińską klawiarmturę, jeździsz na sowieckim dieslu i ogrzeqasz się sowieckim gazem. To kto tu i kogo od siebie uzależnia, co?

Nie zastanawia cię to ?

I druga sprawa.

O jakim ty "zachodzie" piszesz? Przecież w Europie i USA, jak większości krajów świata- rządzą lewaccy żydzi czy różowo- zielona chołota :)

Gdzie ty tam widzisz "zachodnie myślenie" i kapitalistyczny ustrój, hę? :)

Ostatnio modyfikowany: 2022-05-24 11:13

Spy

Popatrz, niby to takie oczywiste- a giełdy od miesięcy krwawią, to jak to jest? :)

No właśnie dobre pytanie, ale wiesz bo tłum działa inaczej. Dużo stereotypów i typowego polactwa "nie da się czyli pohejtujmy" ostatnio kolejny as wstawiał tu jakie to GPW jest gówno i tu się nic nie da, zgoda nasz grajdolek to totalna słabizna na tle świata ale jeśli ktoś trochę ogarnia AF i wyłapie fajne dywidendowki to ma dziś w portfelu akcje już prawie za darmo. Uprzedzając już niektóre zarzuty wiadomo że historia dywidend i ogólnie kondycja jest nieporównywalna do Stanow ale też nie jest tak tragicznie jak niektórzy myślą.

Ja bym tutaj nie włożył więcej niż 10-15% wszytskiego co na akcyjnym ale znam takich co mają 100% od wielu lat i gdybym nie zobaczył to sam bym nie uwierzył jak całkiem nieźle sobie radzą mimo iż ogólny wykres pokazuje zgniliznę.

@Rio Tinto

Zawsze miałem do nich sentyment;)

To są płatne sowieckie trole- Stary, superNovy! itd.

Ostatni wysyp, pod pozorem gadki o inwestycjach- bo tak zaczynają- a potem jest jazda. Nie reaguj

Albo chorzy psychicznie bo tego co piszą nie da się ogarnąć w żaden sposób.

Popis

Dante

Saudi energy minister Prince Abdulaziz bin Salman told the Financial Times in an interview published on May 22 that he sees Russia as an integral part of the OPEC+ group of oil producers, adding that politics should be kept out of the alliance.

He said Saudi Arabia hopes “to work an agreement with OPEC+ … which includes Russia,” referring to a new crude production deal. Oil pumping quotas under the current OPEC+ agreement struck in 2020 are set to expire in several months.

https://www.theepochtimes.com/saudi-arabia-signals-backing-for-russia-in-opec_4483815.html

Novy!

@Rio Tinto

Zawsze miałem do nich sentyment;)

Mam BHP, odkąd zanurkowało przy Evergrande. Kupię Rio Tinto do kolekcji, bo takie "kombajny", są lepsze od ETFa na wydobywane przez nich surowce. Do tego globalna i surowcowa dywersyfikacja- właśnie pod zielona transformację.

Węgiel na jej start, miedź na jej rozkwit i złotko- które będzie potrzebne jak to wszystkie zielone a wraz z nimi finansowe transformacje pierdykną i wpadniemy w kryzys :)

No właśnie dobre pytanie, ale wiesz bo tłum działa inaczej. Dużo stereotypów i typowego polactwa "nie da się czyli pohejtujmy"

Wszystko jest fajnie, jak wyceny świecą na zielono non stop. Jak czerwień zagości na dłużej niż tydzień, to znafcy od "jedynego, słusznego, globalnego ETF na Sp&500" wpadają odreagować i wyładować emocje na forum. Potem goście od NASDAQa i krypto- ci znów jadą po biednych goldbugach. Niebawem dołącza do nich rentierzy z trzema krechami na plecach.

I tak to w skrócie tu leci :)

Ostatnio modyfikowany: 2022-05-24 12:19

Dante

rchmielarz

Jeśli chodzi o obchodzenie obostrzeń przez Rosję i wysoki kurs waluty, prawdopodobnie nie ma to tyle związku z gazem co z ich polityką walutową. Artykuł z rosyjskiego portalu: https://www-fontanka-ru.translate.goog/2022/05/04/71306366/?_x_tr_sl=ru&_x_tr_tl=pl&_x_tr_hl=pl&_x_tr_pto=sc

W skrócie: ponieważ nie można kupować walut obcych przez normalnych obywateli, eksporterzy muszą ją odsprzedawać do Państwa, import się załamał z powodu ograniczeń w transporcie i spadła turystyka rosjan za granicą spadł tym samym popyt na walutę obcą. Więc kurs rubla się umocnił. Nie pomaga to jednak gospodarce bo mało kto chce od Rosji kupować i mało kto chce jej coś sprzedać. A nawet gdybyśmy chcieli grać na wzrost/spadek rubla to mamy ograniczoną możliwość jego skupu/sprzedaży.

Arekb52

Novy!

Według Michaela Burry'ego S&P500 może spaść bodajże do poziomu 1800 pktów

Michael to mądry gość i może mieć rację (choć i on się myli). Może tylko jeszcze nie teraz :)

agenzia_zablokowany_x3

"Według Michaela Burry'ego S&P500 może spaść bodajże do poziomu 1800 pktów "

- patrząc na spadki niektórych gigantów - całkiem rozsądny byłby ten poziom.

Ale pytanie nie jest o poziom spadku, ale o to jak wysoko wystrzeli potem rynek

kiedy spółki zaczną podwajać i potrajać swoje przychody, a do tego dołoży się także inflacja.

Jeśli jest inflacja to niemal wszystko drożeje, a z czasem pensje też rosną,

zatem z czasem dobijemy do realizacji dóbr jak obecnie było - bo to już znamy,

i zaczną się przychody 100% lub 200% wyższe w USD a to pociągnie nowy obraz spekulacji to maksimów.

Działa to na zasadzie gumki - naciągasz mocno w dół, a im niżej naciągniesz

tym wyżej poleci do góry. Tak działa też proca.

Spadki są niczym w porównaniu do braku załapania się na wzrosty - pociąg odjedzie i kto zostanie z całą gotówką wtedy - nawet nie uśredni,

wszystko odleci.

Więc cieszmy się póki spółki lecą w dół - taki okresy rzadko występują - ciągle mamy szansę na odlot :)

Wiewior

No to w Japończykom ta gumka z majtek chyba pękła, próbują to wiązać, ale związane supełki już się nie naciągną tak jak owa guma niegdyś przed pęknięciem ;)

Ni jak to nie chce wystrzelić, a długie lata to naciągają.

Jaką masz na to teorię?

Ostatnio modyfikowany: 2022-05-24 13:51

Spy

@Dante

Według Michaela Burry'ego S&P500 może spaść bodajże do poziomu 1800 pktów

Michael to mądry gość i może mieć rację (choć i on się myli). Może tylko jeszcze nie teraz :)

Może tak być,a w tym czasie WIG wybije sufit :) tutaj muszę posypać głowę popiołem bo uważałem że będziemy spadać podobnie albo mocniej a tu ogon macha psem ?!

Novy!

Patrzcie jaki poradnik znalazłem na nasdaq.com

How to buy silver

https://www.nasdaq.com/articles/how-to-buy-silver

Jak już na takim portalu piszą o inwestycji w srebro, to musi w końcu odpalić! :)

OwcaPSK

Albo chcą ubrać ulice w srebro i spuścić niżej ;)

Przy okazji - Twoje ostatnie zakupy dotyczyły złota i srebra czy jednego z tych dwóch?

Lech

Ostatnio modyfikowany: 2022-05-24 15:07

agenzia_zablokowany_x3

@ Wiewior - "Jaką masz na to teorię? "

- Szczerze, to nie mam pewności w którą stronę jest naciągnięta,

gdybym miał pewność to postawiłbym 100% kapitału a nie 50%.

Gdybym miał pewność to grałbym tylko akcjami, a tak ciągle ćwiczę na dźwigni na Forex i co jakiś czas jestem w tym lepszy.

Za 5 lat nie wiem w czym będę lepszy - uczę się wszystkiego.

agenzia_zablokowany_x3

"i papierowymi kwitkami bedą pupy podcierać."

- możesz doradzić którą stroną? - bo mam wątpliwości :(

agenzia_zablokowany_x3

-----------------

po porannym sukcesie na GBPCAD sell - szykuję się teraz do wejścia na AUDCHF buy,

czekam aż maksymalnie cena opadnie na M5, aby dać susa na H1 do góry

Nie wiem dlaczego, ale chyba nie lubią mnie - na głównej konsoli opóźniają mi widok do 2 świeczek M5 - na szczęście umiem sobie z tym radzić.

Arekb52

Dante

Nie warto obecnie grać przeciwko CHF (ani JPY) - zerknij na większe interwały czasowe.

Novy!

Przy okazji - Twoje ostatnie zakupy dotyczyły złota i srebra czy jednego z tych dwóch?

Obu :)

Jak nic się nie zmieni to w idealnym dołku :)

Albo chcą ubrać ulice w srebro i spuścić niżej ;)

To jest strona, dla fanatyków big techa. Nigdy tam takiej zawartości (PMy) nie było wcześniej. W sieci aż zahuczało :)

Ostatnio modyfikowany: 2022-05-24 16:17

agenzia_zablokowany_x3

Właśnie wszedłem na AUDCHF buy - na kilka godzin, tak z 5% lub 10% zysku

poziom 0.67846

Novy!

Może tak być,a w tym czasie WIG wybije sufit :) tutaj muszę posypać głowę popiołem bo uważałem że będziemy spadać podobnie albo mocniej a tu ogon macha psem

Jeszcze pies może przejąć inicjatywę, nigdy nic nie wiadomo :)

Swoją drogą, byłyby jaja gdyby PMy i górnicy okazali się wygranymi w tej bessie :)

Novy!

Bierzesz Bitka po 8k USD? :)

"Bitcoin: Czy zbliży się do dolnej formacji na poziomie 8000 dolarów?"

https://pl.investing.com/news/cryptocurrency-news/bitcoin-czy-zblizy-sie-do-dolnej-formacji-na-poziomie-8000-dolarow-323708

Kanadyjczyk

coś mamy podobne wyczucie czasu, bo ja też podtankowałem AG, AU i platynę.

Nie jestem spełniony, mam jeszcze trochę zaskurniaków i chciałbym więcej platyny ale z drugiej strony sumienie podpowiada, wlej trochę do elektronicznyh numerków też (RIO, BHP, LUN, SBSW, CCW, VALE, URC)

https://www.vbce.ca/gold-silver/134-1-oz-gold-klondike-gold-rush-prospecting-for-gold-99999-2022 zerkałeś jak wklejałem tydzień temu?

Nie mogę przestać na nią patrzeć jest taka cudowna - mam już roczniki 2015, 2020, 2022.

PS nie obchodzi mnie to w ogóle, że przepłaciłem :).

miłego tygodnia każdemu z osobna

Dante

https://www.youtube.com/watch?v=0AgZKvrhaWY

agenzia_zablokowany_x3

Zaczynam zastanawiać się na ile warto ślęczyć tyle godzin dla tej drobnej kasy.

Rzeczywiście chyba lepiej zająć się tylko akcjami i to długoterminowo, i zająć się pracą zawodową.

2 tygodnie temu odpowiedziałem na kilkadziesiąt ofert pracy - już mam 2 firmy, które chcą mnie zatrudnić,

a jeszcze jutro mam stawić się u trzeciej już po rekomendacji przez biuro personalne - i którą firmę teraz wybrać?

No cieszę się, że dają mi pracę po każdej rozmowie - na żywo czy online.

Pierwszą ofertę otrzymałem zaraz na drugi dzień po rozmowie, drugą - od razu w czasie rozmowy online. Szalone pieniądze - na Forex mogę pomarzyć o nich.

Dante

https://www.youtube.com/watch?v=LXJQo7pkn9w

agenzia_zablokowany_x3

zobacz - kolejny raz dziś dobrze wytypowałem - kolejne ponad 10% wygranej tego samego dnia, ale zamknąłem z 1%, niemniej to wypływało z moich wyliczeń

zatem mam dobrą sprawdzalność generowania sygnałów.

Zatem przenoszę się na duże wykresy tj. H1. Oto sygnały - za kilka dni efekt.

Czerwonolicy

agenzia_zablokowany_x3

"dzisiaj o 21 kupuj spadek a zarobisz kasę na eurojpy"

- dziś o godz. 9 miałem wyliczony sygnał na eurjpy. Teraz już jest za późno, para jest daleko od punktu START i już wypracowała się.

Może i mocno jeszcze spadnie, ale im dalej od poziomu sygnały tym większe ryzyko.

Wiesz, widzę w jakim miejscu jest każda para walutowa.

Widzę też w którym miejscu jest minimalne ryzyko, a w którym ryzyko wzrasta.

Czerwonolicy

agenzia_zablokowany_x3

- nie chcę zdradzać :), wybacz

AEM, którą wczoraj kupiłem - dziś już 2% wzrosła, ale może to być przypadek, zobaczymy

Ostatnio modyfikowany: 2022-05-24 19:50

Popis

agenzia_zablokowany_x3

Wyliczyłem te sygnały na H1 więc jutro powinny być obowiązujące. Już teraz było na nich ponad 5% na plus od chwili zakupu.

Dla osób, które nie orientują się - to nie jest kalendarz transakcji, które odbyły się ani kronika przeszłości, ale to sygnały wyprzedzające czyli tak obstawiam, że będzie np. dziś i jutro - do chwili, aż ruch wyczerpie się.

------------------------------------------------------------

Ostatnio modyfikowany: 2022-05-24 20:20

agenzia_zablokowany_x3

Jak Ty widzisz te fale skoro literatura fal Elliota mówi, że każdy wylicza sobie te fale jak chce.

Może Ty coś innego widzisz niż fale?

Nawet ten durny programik, który Ci przesłałem - liczy fale jak chce, nawet na D1 i W1 zawalił fale.

Więc jak postawić na te sygnały kasę skoro fale ciągle się zmieniają.

Nic z tego nie rozumiem. Może grasz punktami wsparcia i oporu a nazywasz to falami.

W niedzielę rozmawiałem z kolegą, który 3 lata temu pokazał mi Forex, bo nie miałem o tym zielonego pojęcia

i powiedział mi, że już gra czystym wykresem i bez żadnej linii.

Może też tak jest u Ciebie.

Ostatnio modyfikowany: 2022-05-24 20:29

Novy!

W niedzielę rozmawiałem z kolegą, który 3 lata temu pokazał mi Forex

Myślałem, że jest już trupem. Jak czytam, odpuściłeś mu :)

Powinieneś napisać: z kolegą który mnie uzależnił.

Ostatnio modyfikowany: 2022-05-24 20:51

Novy!

Nie mogę przestać na nią patrzeć jest taka cudowna - mam już roczniki 2015, 2020, 2022.

Cieszy oko ten bulion :)

Ostatnio modyfikowany: 2022-05-24 20:53

forte

agenzia_zablokowany_x3

"Nie warto obecnie grać przeciwko CHF (ani JPY) - zerknij na większe interwały czasowe."

- a coś więcej możesz napisać na ten temat? Na H1 mam wzrosty, H4 też, ale tygodniowy rzeczywiście leci w dół

czyli CHF umacnia się w Europie, gdzie jest wojna?

Pytanie jak to się ma do PLN czy EURO.

@ Dante, jesteś w stanie przeprowadzić jakąś taką precyzyjną analizę?

Popis

forte

bufett

- Świat stoi na krawędzi kryzysu gospodarczego - mówi na nagraniu premier Orban, powtarzając, że "Węgry muszą trzymać się z dala od wojny na Ukrainie i chronić finansowe bezpieczeństwo rodzin".

Stan wyjątkowy na Węgrzech. Rząd zyskuje nowe uprawnienia

Wiktor Orban w przeszłości korzystał z opcji specjalnego porządku prawnego. Po raz pierwszy wprowadził stan wyjątkowy z powodu migracji, a później podczas pandemii COVID-19 - przypomina Reuters.

bufett

czas do wyborczej ?

edzio

Zmiana nowego standardu nadawania TV w Polsce to jest niezły numer, niewiadamo czemu służący.

Gdyby faktycznie zmieniono standard , to nie powinno być żadnych programów TV.

A tymczasem pozostawiono TVP Historia, TVP Sport, TVP Info, TVP 1, TVP 2, TVP3

Jaki cel więc miały te zmiany?

Polityczny: telewidzowie posiadający stare telewizory (wyborcy pewnej partii na p) stracą dostęp do TVN i się odzwyczają. A przyzwyczają do tego do czego powinni.

Ekonomiczny: refarming DVB umożliwi lepsze monitorowanie każdego leminga w 5G. Teraz w modzie już nie jest wysyłanie papki lemingom, teraz trzeba kontrolować i patrzeć co robią od rana do wieczora. Na to potrzeba więcej pasma > 700MHz więc rezygnujemy z downstreamu (telewizja) na rzecz upstreamu (tracking).

Poza tym oczywiście frajerzy sami za to płacą. Zastanawiałeś się kiedyś czy każdy może produkować nowe, zgodne telewizory i dekodery? Otóż nie - każdy producent musi płacić za portfolio patentów DVB, MPEG oraz firmie Dolby i za całokształt tej "własności intelektualnej" płaci leming z własnej kieszeni. Pomyśl sobie jaka to jest kasa w skali całej EU. Oczywiście płatności muszą się powtarzać co jakiś czas, więc już teraz jest gotowy codec H.266 VVC który zapewne za kilka lat będzie wymagany do oglądania telewizji w całej Europie.

Czy lemingi potrzebują tych bajerów? Większość zapewne nie. Jeśli pamiętacie dawno temu pojawił się standard dźwięku mp3 - wcale nie jest taki zły pomimo przeciętnego poziomu kompresji i wystarczyłby do wielu zastosowań. No ale patent wygasł i za używanie mp3 nikt nie dostanie kasy. Jeśli nikt nie dostanie kasy to nie ma za co korumpować polityków i urzędników.

Geopolityczny:

Kto jeszcze na tym zarobi? Poczytajcie trochę specyfikację DVB - generalnie została wymyślona po to aby oglądać płatną i kodowaną telewizję. Czyli niejaki Polsat lub ktoś spoza kraju oraz producenci pożądanego contentu. A nasz content raczej nie będzie pochodził z Bollywood tylko z wytwórni rzymian w kraju wielkiego brata. Oraz aby ten content był bezpiecznie udostępniany lemingi MUSZĄ oddać władanie nad swoim sprzętem producentom

licencjonowanych urządzeń zgodnie z DMCA.

Ta strategia została opisana w opowiadaniu Henry Kuttnera "Twonk" ("The Twonky") - kto nie czytał - radzę przeczytać, szczególnie że opowiadanie zostało napisane w 1942 roku a opisuje dzień dzisiejszy dużo lepiej niż niejedna współczesna książka.

agenzia_zablokowany_x3

----------------------------------------

agenzia_zablokowany_x3

OK, CHF na wykresie tygodniowym umacnia się, ale już na H4 osłabia - więc jeszcze ma trochę przestrzeni do osłabienia się,

myślę, że teraz do poziomu 0.976 dojdzie, a może i 0.980.

Do jakiego poziomu myślisz, że będzie korekta?

Ostatnio modyfikowany: 2022-05-25 06:57

supermario

https://strefainwestorow.pl/artykuly/dywidendy/20220524/dywidenda-dom-development

Taki polski arystokrata.

Spy

Też był na mojej liście ale przegrał z innymi :) Może pod to tutaj było grane bo zrobili jakieś +20% w miesiąc, a wcześniej była straszna padlina, bujali się od połowy zeszłego roku około 140zl i nagle od listopada boom i tak lecieli aż do 80zl czyli prawie 50% zjazdu zrobili.

Ostatnio modyfikowany: 2022-05-25 07:30

supermario

Supermario kupował po 92 , ale zastanawia się czy nie sprzedać tuż przed wypłatą dywidendy , a później odkupić. Może się okazać , że późniejsze spadki będą dużo wyższe niż zysk z dywidendy. Podsumowując spółeczka interesująca .

bufett

masońskie wytyczne już są

Sajmon Templer

supermario

Na razie w plecy. Czekam na unijną zieloną ofensywę.

Novy!

Na razie w plecy. Czekam na unijną zieloną ofensywę.

Trzeba było choć chwilę zastanowić się nad moją negatywną argumentacją.

Wszak nie wszystko co ma OZE w nazwie, będzie beneficjentem "zielonej fali" :)

Może się okazać , że późniejsze spadki będą dużo wyższe niż zysk z dywidendy.

Po "odcięciu" dywidendy zwykle jest zjazd z ceny, zwykle o % wartość dywidendy bo co niektórzy inwestorzy ładują się na ex dyvidend date, a po jej "odcięciu" sprzedają. Może to być tylko chwilowy zjazd, właśnie z tego powodu.

Ostatnio modyfikowany: 2022-05-25 08:51

Novy!

Wyobraź sobie, że akcje górnicze cieszą się hossą, jaką widzieliśmy w branży technologicznej w ostatniej dekadzie. Gdy najbogatszy człowiek na świecie sygnalizuje zmianę, następne kilka miesięcy może być ekscytujące.

https://www.caseyresearch.com/daily-dispatch/tesla-is-getting-into-mineral-exploration/

supermario

Pytanie po co kupili Solara i Sundragona ?

https://stooq.pl/q/h/?s=sin

https://stooq.pl/q/h/?s=sdg

Supermario się obawia , że DOM poleci o dużo więcej niż % wartości dywidendy.

Popis

gasch

A czego chce USA na nie swoim kontynencie? Chcą rozwoju naszych firm? Żeby było fajnie?

Niemcy i ich mitteleuropa też chcą naszego rozwoju

@Yot

składasz oświadczenie OBOWIĄZKOWO że nie jesteś podatnikiem USA

USA są/były najsilniejszym militarnie graczem od ponad pół wieku i mogą się zachowywać jak chcą.

W (geo)polityce nie ma miejsca na bycie dobrym. To gra interesów. To, że USA, czy Niemcy chcą jak najlepiej dla siebie jest całkowicie w porządku.

Co z wzajemnością na poziomie międzynarodowym?

Nie bądźcie naiwni.

@Novy!

"Chodźmy na wschód, tam musi być jakaś cywilizacja!"

I w takim zamyśle, te ruskie trolle zostały wychowane. Śmieszne, ale żenujące zarazem ;)

Dokładnie. Wiemy, że "zachód" to nie jest żaden miłosierny dobry wujek, ale chęć przeskoczenia z objęć USA (gdzie od 30 lat mamy względny spokój i możliwość rozwoju) w ręce kompletnie obcych nam kulturowo Rosji i Chiń poraża głupotą.

To, że aktualnie nie jest dobrze wiemy, ale czy ze "wschodem" u steru będzie lepiej?!

@Novy!

Wiem, że nie lubisz fotowoltaiki, ani elektryków, więc przetestujemy na mnie, czy wykonałem sensowny ruch.

Kiedyś polecałeś kupić dla żony Landrovera Discovery. Poszedłem w innym kierunku.

Czasy niepewne, trzeba dywersyfikować. Kupiłem elektryka i zamontowałem sporą fotowoltaikę na starych zasadach.

Załapałem się na stare zasady. Fotowoltaika ma tak dobraną moc, że nie zapłacę nic za prąd, ogrzewanie i jazdę elektrykiem.

Na ten moment mam "gwarancję" pozostania prosumentem przez 15 lat, oczywiście władzy może się odwidzieć i jutro zmienią zasady.

Ryzyk fizyk.

Jak wyłączą prąd, albo Putin puści atom to nic mi te gadżety nie pomogą, ale wtedy nic nikomu nie pomoże.

@aktualne ceny paliw na stacjach benzynowych.

Panowie i panie.

Czy ktoś z Was rozumie dlaczego mamy paliwa po 7-8zł?

Cena ropy na giełdach jest prawie taka sama jak przed wojną, cena dolara minimalnie wyższa.

Dodatkowo rząd obciął VAT i akcyzę. Paliwa powinny kosztować poniżej 5zł.

O co chodzi?

Ostatnio modyfikowany: 2022-05-25 11:05

Novy!

Wiem, że nie lubisz fotowoltaiki, ani elektryków, więc przetestujemy na mnie, czy wykonałem sensowny ruch.

Kiedyś polecałeś kupić dla żony Landrovera Discovery. Poszedłem w innym kierunku.

Czasy niepewne, trzeba dywersyfikować. Kupiłem elektryka i zamontowałem sporą fotowoltaikę na starych zasadach.

Załapałem się na stare zasady. Fotowoltaika ma tak dobraną moc, że nie zapłacę nic za prąd, ogrzewanie i jazdę elektrykiem.

Na ten moment mam "gwarancję" pozostania prosumentem przez 15 lat, oczywiście władzy może się odwidzieć i jutro zmienią zasady.

Ryzyk fizyk.

Nie jestem przeciwnikiem PV, tylko głupoty montowania jej dla małego gospodarstwa domowego i produkowania energii dla spółek skarbu państwa. Oczywiście o kredycie i zarabiających na nim krocie bankach, nawet nie wspominam. Popieram, dla potrzeb takiego gospodarstwa małą, dobrze wyliczoną instalację off grid. Nic więcej nie trzeba.

Policz ile wydałeś na PV i na ile lat (nawet przy rosnących cenach energii) wystarczyło by ci na opłaty.

Potem sprawdź ile kosztowałby cię samochód z silnikiem np.diesla w takim segmencie i policz, ile za różnice kupiłbyś diesla i ile mógłbyś na nim przejechać.

Finalnie, w obu sytuacjach, czeka cię opłata za recykling. Bo niebawem, nie będzie już mowy o taniej utylizacji, a o bardzooo drogim recyklingu.

Bo jeśli auto zostawisz sobie na dłużej, to będziesz zmuszony wymienić baterię, z PV będzie to szybciej niż myślisz.

Gwarancji nie masz żadnych. Papier przyjmie wszystko, zarówno jeśli chodzi o gwarancje pozostania prosumentem, jak gwarancję na PV od producenta, którego za miesiąc może nie być na rynku. Chyba, że masz panel markowy, najlepiej europejski.

Pomysły dobre ale przy założeniu, że PV zasila w znacznym stopniu "spożywającą" energię firmę, a EV robi w tej firmie ok. 10k km/miesiąc :)

W innym wypadku- kasa wyrzucona w błoto.

Nie ma ryzyk- fizyk jeśli chodzi o pieniądze. Jest ekonomia i matematyka.

Ostatnio modyfikowany: 2022-05-25 11:25

Dante

Panowie i panie.

Czy ktoś z Was rozumie dlaczego mamy paliwa po 7-8zł?

Cena ropy na giełdach jest prawie taka sama jak przed wojną, cena dolara minimalnie wyższa.

Dodatkowo rząd obciął VAT i akcyzę. Paliwa powinny kosztować poniżej 5zł.

O co chodzi?

Monopolista Orlen nas kroi - oficjalna wersja to po to, aby pokryć straty na grze Orlenu na kontraktach terminowych na CO2.

A nieoficjalnie mówi się o wspieraniu Ukrainy (na zlecenie rządu) i przerzucaniu kosztów na polskiego podatnika.

W tle są też plotki o wygenerowaniu nadwyżek finansowych, aby przed przyszłorocznymi wyborami parlamentarnymi obniżyć ceny paliw, aby obecny rząd pokazał to jako swój sukces (taki patent zastosował Orban przed niedawnymi wyborami na Węgrzech).

https://businessinsider.com.pl/gielda/wiadomosci/placimy-na-stacjach-rekordowe-marze-orlen-nadrabial-strate-na-kontraktach-co2/nelfs3b#:~:text=Emisja%20CO2%20w%20Grupie%20Orlen,oko%C5%82o%20rok%20i%20siedem%20miesi%C4%99cy.

https://www.bankier.pl/wiadomosc/Sasin-zapowiada-usprawnienie-dostaw-paliw-do-Ukrainy-8333101.html

https://gospodarka.dziennik.pl/news/artykuly/8420398,ukraina-benzyna-polska-wojna-rosja-gospodarka-paliwo.html

@agenzia_zablokowany_x3

Przypuszczam, że od lokalnego maksimum na AUD/CHF mamy ok. 50% ruchu spadkowego za sobą i teraz czas na kolejne 50% - niewykluczone, że lokalne minimum może wypaść w rejonach ok. 0,655 - 0,660

Ostatnio modyfikowany: 2022-05-25 11:36

Hansklosx

Panowie i panie.

Czy ktoś z Was rozumie dlaczego mamy paliwa po 7-8zł?

Cena ropy na giełdach jest prawie taka sama jak przed wojną, cena dolara minimalnie wyższa.

Dodatkowo rząd obciął VAT i akcyzę. Paliwa powinny kosztować poniżej 5zł.

O co chodzi?

Jak to o co chodzi. Po co tak straszą w telewizorze?

Na tym forum się pytasz.

Straszy się co powoduje wzrost ceny dolara oraz zmiekczanie społeczeństwa na wzrosty cen. A następnie kosimy wszystkich.

Ekonomicznie mimo ze ropa była droższa A paliwo za 5 to tym razem cena dolara ma duży wpływ na ceny ale pod warunkiem że sprowadzamy i płacimy w dolarze.

Ostatnio modyfikowany: 2022-05-25 11:35

Lech

@PV o kredycie i zarabiających na nim krocie bankach, nawet nie wspominam.

Zaraz kredycie, pomyśl że zarabiasz 100% co trzy lata , zamiast trzymać na zerowym koncie?, albo stracić wszystko na krypto śmieciach czy gów..nych inwestycjach w fundusze?

Ostatnio modyfikowany: 2022-05-25 11:43

Novy!

Zaraz kredycie, pomyśl że zarabiasz 100% co trzy lata , zamiast trzymać na zerowym koncie?

Podobnie jak kolega @lenon vel zenon ( zależności czym obenie handluje), wykazujesz totalną ignorancję dla czytającego- z góry zakładając, że jest ograniczony psychicznie i intelektualnie jak ty.

Ostatnio modyfikowany: 2022-05-25 11:47

Dante

https://www.youtube.com/watch?v=p3xxET42Lq0

PS. Kissinger na Davos

https://www.youtube.com/watch?v=JBEUWUELAT8

https://wydarzenia.interia.pl/felietony/kuisz/news-czy-zachod-sprowokowal-putina-vel-rozbiorowa-atmosfera-w-dav,nId,6046504

https://www.newsweek.com/henry-kissinger-ukraine-should-give-territory-russia-reach-peace-1709488

https://www.telegraph.co.uk/business/2022/05/23/henry-kissinger-warns-against-defeat-russia-western-unity-sanctions/

Ostatnio modyfikowany: 2022-05-25 11:59

gasch

Ależ ja wszystko policzyłem :)

Rocznie zużywam 6-7MWh prądu. Z czego około 3-4MWh na ogrzewanie (PC). Fotowoltaika, która pozwoli rocznie wyprodukować 10MWh kosztowała 30k PLN. Sprzęt dobrałem i kupiłem sam. Zatrudniłem lokalną sprawdzoną firmę, która za 3k w 2 dni wszystko zmontowała i uruchomiła.

Rocznie płaciłem za prąd ~4k. Przy dzisiejszych cenach energii zwrot w 7 lat. Jak wiemy raczej długo takie się nie utrzymają, więc realny zwrot szacuję na ~5 lat.

Nie interesują mnie już ceny prądu, gazu czy węgla. Śpię jak dziecko.

Wszystko kupione za gotówkę, z kredytów wyszedłem na początku zeszłego roku. Pewnie jestem głupi, bo leasingi są przecież super opłacalne, a i stopy nadal poniżej inflacji, no ale wyszedłem, śpię spokojnie.

Samochód.

Elektryk to trzecie auto w rodzinie. Samochód żony. Budżet zakładał wydatek 50-70k na małego, dobrze wyposażonego, kilkuletniego SUVa z automatem. Osobiście od dawna myślałem o elektryku, raczej jako o gadżecie, z którym należy się zapoznać. Pokazałem żonie, przejechała się, kupiłem. Nie jest to SUV a większy kompakt, przestało to żonie przeszkadzać jak się przejechała. Jeździ się tym łatwo jak zabawką, cisza i brak wibracji niesamowicie relaksują. Moment obrotowy i bezpośrednia reakcja na pedał gazu powodują, że włączanie się do ruchu czy wyjazd z podporządkowanej nie stanowią żadnego problemu, nawet dla słabych kierowców :)

Aktualnie różnice w cenach samochodów diesel/benzyna vs elektryk są minimalne, zarówno w używanych jak i nowych. Jedyny minus elektryka to zasięg na jednym ładowaniu. Na wakacje i tak tym nie pojedziemy a na trasy dom>praca>szkoła>sklep>miasto spokojnie wystarczy.

Plusy elektryka to:

- prostota budowy i obsługi. Wymiana hamulców raz na 100k km, filtra kabinowego i opon pewnie trochę częściej i to wszystko. Tam nie ma co się zepsuć. Nawet skrzyni biegów nie ma. Porównaj to z nowym dieslem w automacie.

- koszt paliwa. Auto "pali" średnio (jazda podmiejska 50-90kmh i miejska) 14kWh/100km. Nawet jakbym "tankował" w domu płacąc 65gr za 1kWh to każde 100km kosztowałoby mnie 9zł. Diesel czy benzyna to 50zł/100km.

Auto zrobi w miesiąc 2k km, zużyje na to ~300kWh czyli rocznie koło 3,5MWh. Fotowoltaika powinna wystarczyć, najwyżej dorzucę kilka dodatkowych paneli.

Przejechanie autem spalinowym 24k km rocznie to koszt około 10-12k PLN. To też trzeba wziąć pod uwagę robiąc kalkulację.

Najważniejsze dla mnie, jako "umiarkowanego preppersa" jest to, że ceny energii kompletnie mnie już nie interesują.

Dodatkowo pozbyłem się części oszczędności w czasach wysokiej inflacji. Oczywiście pewnie mogłem zainwestować na giełdzie/w złoto/w rubla.

Nie mam do tego głowy w tych pochrzanionych czasach. Wolę w zaoszczędzonym czasie zająć się czymś innym.

Zgadzam się natomiast, że optymalnym rozwiązaniem jest PV w energochłonnej firmie.

Ostatnio modyfikowany: 2022-05-25 12:09

Novy!

Jeśli to wirus politycznej ślepoty, to na pewno nie nowy. Nie tylko biznesmeni, którzy robili interesy w Rosji, mają dość tej wojny. Również część polityków krajów, które bezpośrednio nie sąsiadują z agresorem, najchętniej oddałaby już jakiś kawałek Ukrainy i zakończyła wojnę, która w ich krajach podnosi ceny energii i zboża, sprzyja inflacji oraz odbiera wyborcom poczucie bezpieczeństwa.

Czytaj więcej na https://wydarzenia.interia.pl/felietony/kuisz/news-czy-zachod-sprowokowal-putina-vel-rozbiorowa-atmosfera-w-dav,nId,6046504#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Teraz się zastanów, jakbyś się poczuł czytając o takim podejściu, gdyby chodziło o twój kraj.

Czy dociera do ciebie teraz, że to Rosja jest tym "uzależniającym"- a zachód tym "uzależnianym" ? Kasa jest kasa.

Ostatnio modyfikowany: 2022-05-25 12:05

Novy!

Skwapliwie pomijasz koszty utrzymania gwarancji wynikające z serwisów, mycia instalacji itd- aby utrzymać warunki OWU.

Różnicę w zakupie auta tradycyjnego vs EV także pominąłeś. I wiele innych czynników , jak kredyt itd.

Temat był wałkowany już nie raz. Skoro wychodzi ci, że i westycja 33k pln (a zakładam, że ją nieco zaniżyłeś) to mogę ci jedynie pogratulować świetnej inwestycji.

Pasuje? :)

Basta. Po raz setny już mi się nie chce.

gasch

@Hansklosx

@Lech

Przecież Orlen kupuję ropę (po 111 USD) za dolary (po 4,3zł) i sam produkuje benzynę i diesla.

Nie chcę tu denerwować ludzi Tuskiem, ale w 2012 ropa była droższa, dolar stał podobnie a benzyna była po 5zł przy normalnym VAT-ie i akcyzie.

Manewr z obniżeniem VATu i akcyzy przekierował zyski podatkowe budżetu do kieszeni Orlenu. Tylko po co?

gasch

@gasch

Skwapliwie pomijasz koszty utrzymania gwarancji wynikające z serwisów, mycia instalacji itd- aby utrzymać warunki OWU.

Różnicę w zakupie auta tradycyjnego vs EV także pominąłeś. I wiele innych czynników , jak kredyt itd.

Pisałem, że różnice w cenach auto są małe. Znajomy kupił koreańskiego SUVa w benzynie za 75k, ja japońskiego elektryka z tego samego rocznika za 50k. Kto co lubi. Przebieg podobny, wyposażenie elektryka o niebo lepsze (kamery 360, grzana kierownica).

Kredyt? Pisałem, że wszystko za gotówkę. Chociaż aktualnie krótki leasing ze stałą stopą byłby lepszym ruchem.

Serwis PV? Już kilkukrotnie o tym pisaliśmy. Nie mam zamiaru nic serwisować. Panel to kawałek szkła i krzemu w aluminiowej ramie.

Dachówki na dachu też serwisujesz? Inwerter w teorii mógłby się zepsuć. Ma 10 lat gwarancji więc liczę, że tyle przetrwa. Nie ma ruchomych części, więc nie wiem, co tam miało by podlegać serwisowaniu. Producent nie wymaga żadnych przeglądów. Kabli też nie będę serwisował.

Firmy od PV nie dosyć, że mają marże po 30-40%, koszą na różnicy VATu 23 vs 8%, to jeszcze wymyślają mycie i serwisowanie. Nie dajcie się naciągnąć.

Mycie PV? Ostatnio przez 3 tygodnie nie było grama deszczu. Pyliła sosna (żółty kurz) i srały ptaki. Przez nie umyte okno dachowe nie było nic widać. Wziąłem myjkę i umyłem panele. Produkcja nic się nie zmieniła, no może 3-5% w górę. Okresowe deszcze załatwią sprawę.

Kosztowny recykling paneli czy auta elektrycznego.

Bujdy. Panel to szkło i aluminium. Za zużytą elektronikę skupy sporo płacą, więc nie widzę powodu, żeby z panelami miałoby być diametralnie inaczej.

W elektryku jest bateria Li-ion jak w telefonie. Ile płacisz za utylizację telefonu?

BTW. Sama bateria nawet używana ma wartość mniej więcej połowy samochodu. Świetnie się nadaje do magazynów energii PV off-grid.

Nigdy nie będzie sytuacji, że będzie trzeba coś płacić za utylizację takiej baterii.

Większość elektryków faktycznie ma baterie ulegające degradacji. Mój też. Aktualnie ma 85% pierwotnej pojemności. Teraz powinien tracić mniej niż na początku, tak przynajmniej wyglądają krzywe degradacji. Więc jeszcze wiele lat będę miał akceptowalny zasięg do dyspozycji. Szybciej przesiądę się na nowszy model niż wymienię baterię.

Są marki, które mają aktywne systemy dbania o baterie np. Tesla czy BMW i3. Tam nic się nie degraduje. Auta z przebiegami 100k km mają zasię jak nowe.

P.S.

Policzcie sami, przejedźcie się elektrykiem, zmienicie zdanie.

P.S.2.

Drugim minusem elektryka jest konieczność posiadania miejsca do lądowania w domu. Mieszkanie w bloku bez garażu odpada.

Ostatnio modyfikowany: 2022-05-25 12:38

lenon

Branie z dupy jakiś cyferek, nie przedstawianie obliczeń, bezmyślne pisanie setki razy, że to się nie opłaca bo nie, nie jest wałkowaniem tematu.

To jest raczej przejaw gebelsowskiej propagandy.

gasch

Idą ciężkie czasy. Przyszła zima będzie wyzwaniem.

Żal mi sąsiadów mających domy na kredyt ogrzewane ekogroszkiem. Z rozmów wyraźnie widać, że powoli zaczynają czuć strach.

Przykład. Kilkuletni dom. Nowoczesny piec węglowy, spalający rocznie 3 tony na CWU i CO. Koszt za sezon ~3000zł. Kredyt jesienią 1500zł/mc.

Koszty spokojnie do łyknięcia dla normalnie zarabiającej rodziny 2+1.

Aktualnie kredyt 2900zł/mc, węgiel 3k za tonę. Roczny koszt "obsługi" domu wzrósł z 18+3=21k do 35+9=44k. Nie liczę benzyny i prądu, czy cen żarcia.

Niektórzy to łykną, inni będą mieć zimniej.

A jak wszystko pójdzie w kierunku jaki widać na horyzoncie to czeka nas powrót bezrobocia jak z końca lat 90tych i wtedy już nie będzie nikomu do śmiechu, bo pensje nie będą nawet w najmniejszym stopniu gonić inflacji.

@lenon

Witam.

@Novy

Oczywiście generator benzyna/propan, który pociągnie PC i podstawowe sprzęty w domu również posiadam. Z drugiej strony, jak długotrwale nie będzie prądu, to pozostaje skierować się na zachód z użyciem auta w dieslu.

Albo na wschód, kto co lubi :)

Ostatnio modyfikowany: 2022-05-25 12:53

Novy!

@gash

Witam.

Dwa nicki, jeden człowiek :)

Zenek jak to jest, że ty się pojawiasz wraz z bezmyślnymi agitatorami PV. Normalnie w nocy bywasz, a jak temat PV to myk- i już kłapiesz dziobem? :)

Tak czy siak, matematyka w tym waszym "elektrycznym" kolektywie zawodzi ;)

@Novy

Oczywiście generator benzyna/propan, który pociągnie PC i podstawowe sprzęty w domu również posiadam

Dokup jeszcze kozę na drewno, piec na eko, śmieciucha na miał- i inwestor z ciebie w energetykę pełną parą :)

Eh...ludzie, ludzie...

Ostatnio modyfikowany: 2022-05-25 13:00

pilarz

gasch

Choć raz pokaż wyliczenia i użyj argumentów lub chociaż odnieś się do moich.

Proszę.

i inwestor z ciebie w energetykę pełną parą :)

Eh...ludzie, ludzie...

Żaden ze mnie inwestor. Boję się tego co nadchodzi i się zabezpieczyłem.

Wydałem kilkadziesiąt k, które i tak traciło na wartości. Dopóki będzie prąd, będę miał ciepło i będę mobilny niezależnie od aktualnych cen czy problemów z dostępnością. Zwrot w 4 czy 5 lat jest tylko wisienką na torcie. Dla niektórych dodatkiem jest też ekologia.

BTW.

Jako farmaceuta powinieneś się nieco orientować w zagadnieniach medycznych.

Lenon i ja to nie ta sama osoba. Że dwóch ludzi ma podobne zdanie na jakiś temat i jednocześnie inne niż Ty, nie czyni ich jednym bytem :D

Pomyśl o tym, paranoja blisko.

Ostatnio modyfikowany: 2022-05-25 13:30

hq

Potrafisz napisać sporo mądrych rzeczy, świadczących o tym, że masz IQ większe od swojego wieku.

Niestety dla kontrastu, jak tylko ktoś porusza temat PV, to zamiast wziąć udział w ciekawej dyskusji i zaprezentować własne wyliczenia, na których bazujesz swoją niechęć do inwestowania w PV, atakujesz ludzi płytkimi inwektywami, jednocześnie nie podając żadnych konkretnych argumentów, bo umówmy się: koszt przemycia pięciu paneli, który wałkujesz od dawna jako rzekomy ukryty "koszt serwisowania", to raczej kiepski żart niż poważny argument. Trochę jak https://www.youtube.com/watch?v=qDUimSSiFCs

@gasch

Jak się ma do Twojej sytuacji różnica w produkcji lato vs zima? Czy nie jest tak, że zimą jednak przy PC i EV twój pobór będzie na tyle znacząco przekraczał możliwości produkcyjne, że odkup energii z sieci jednak sporo przekroczy sumę z nadprodukcji latem i tym samym znacząco wydłuży całkowity czas zwrotu?

Ada

"(...) chęć przeskoczenia z objęć USA (gdzie od 30 lat mamy względny spokój i możliwość rozwoju) w ręce kompletnie obcych nam kulturowo Rosji i Chiń poraża głupotą. To, że aktualnie nie jest dobrze wiemy, ale czy ze "wschodem" u steru będzie lepiej?!"

Oczywiście, że nie będzie lepiej. Czy Polacy nie mogą zacząć myśleć O SOBIE, zamiast dywagować, komu lepiej TYM RAZEM robić łaskę (za klasykiem) ? No co za niewolnicza, pańszczyźniana mentalność...! O jakim ty chłopie rozwoju piszesz ? Bo ja widzę dookoła same zwoje, mające źródło w raku rozlewającego się "korpopaństwizmu".

gasch

To po co chwalisz na lewo i prawo co wyprawia Rosja?

Oczywiście, że jedyne wyjście to uzbroić się na ile się da i być zdolnym do samodzielnej obrony.

Pańszczyźniane mózgi mają Ci, którzy widzą tylko wybór między całkowitym podporządkowaniem UE/USA lub Rosji.

A nie biorą pod uwagę możliwości lawirowania jak Turcja czy Węgry.

Niby kiedy było tutaj lepiej, za PRLu? Pod okupacją? Pod zaborami?

Rozwój jest/był. Ostatnie 30 lat to najwyższy standard życia ludzi żyjących między Odrą a Bugiem od wielu wielu lat.

@hq

Jak się ma do Twojej sytuacji różnica w produkcji lato vs zima? Czy nie jest tak, że zimą jednak przy PC i EV twój pobór będzie na tyle znacząco przekraczał możliwości produkcyjne, że odkup energii z sieci jednak sporo przekroczy sumę z nadprodukcji latem i tym samym znacząco wydłuży całkowity czas zwrotu?

Produkcja to kwiecień-wrzesień, pozostałe miesiące razem wzięte to tyle co maj. Zimą fotowoltaika produkuje bardzo mało, dlatego bez magazynowania energii i dużym zużyciu na ogrzewanie zimą nie ma to sensu.

Do końca marca można było podłączyć instalację do sieci i stać się "prosumentem". W skrócie. Sieć energetyczna stawała się akumulatorem.

To co wyprodukujesz i oddasz do sieci możesz odebrać kiedy chcesz (w ciągu roku), ze stratą 20% ("opłatą" za magazynowanie).

Interesuje nas cały rok. U mnie rok zaczyna się i kończy 10 marca (wtedy podłączyłem instalację).

Jeśli w ciągu tych 12 miesięcy wyprodukuję łącznie 10000 kWh to mogę wykorzystać 8000kWh. Cześć energii zużyję na bieżąco w trakcie słonecznego dnia, więc realnie tracę mniej niż 20%.

Teraz są nowe warunki. Nie znam szczegółów, ale kWh kupuje się w jakiejś cenie i odsprzedaje w dużo niższej. Plus minus "odzyskuje się" 40%.

Nadal jest to opłacalne, ale dużo mniej.

Ostatnio modyfikowany: 2022-05-25 14:10

Ada

"To po co chwalisz na lewo i prawo co wyprawia Rosja?"

Gdzie chwalę ? A co wyprawia ? A wyprawia coś nowego, czy my słabą pamięć mamy ? Mam to w d co kto i gdzie wyprawia i kto bardziej kłamie. Szkoda mi tylko cywili. Rosyjskich, na wschodzie Ukrainy. Ukraińcy zdemolowali i rozkradli swoją własną państwowość na własne życzenie. Za taniec z gwiazdami, niejako.

Gdzie byłeś, jak hegemon gnoił Irak, Afganistan, Jemen ostatnio, czy drzewiej Serbię lekką ręką od suwerennej jugosłowiańskiej państwowości odkroiwszy Kosowo tworząc pojęcie Kosowara w zastępstwie Albańczyka ? No, skoro tak można, to można ! Co się dziwić Rosji ?

"Rozwój jest/był. Ostatnie 30 lat to najwyższy standard życia ludzi między Odrą a Bugiem od wielu wielu lat."

Standard życia/pełna miska, to nie jeszcze rozwój. Wzrost, to też nie rozwój. To tylko konsumpcja. To, w przypadku Polski, pokłosie cudzego rozwoju. Naprawdę fundamentalnych różnic nie wychwytujesz ?

Ada

"Teraz są nowe warunki. Nie znam szczegółów, ale kWh kupuje się w jakiejś cenie i odsprzedaje w dużo niższej. Plus minus "odzyskuje się" 40%.

Nadal jest to opłacalne, ale dużo mniej."

Bateria auta, jako rezerwuar, to dobry kierunek. No i myśl o banku na bazie baterii litowo-tytanowych. Nie będzie ci z czasem ZE... robił łaski.

pagan

Największym wrogiem Polski są Polacy, na zmianę mentalu trzeba jeszcze pokolenia.

Bez kapitału z zachodu mielibyśmy tylko Januszexy wyciskające marżę na niewolniczej pracy i oligarchów. A tak zachód nam zbudował rynek oparty na płaceniu za skill. I tak biedny ale zdolny może sobie nieźle żyć, a nie walczyć o resztki z jakimiś pociotkami wójta i plebana. Tak wiem, zły kapitalista zabiera większość zysków za granicę ale i tak zostaje na utrzymanie usług typu 'psi fryzjer', więc jest ok:)

Infrastruktura na europejskim poziomie, też za pieniądze zgniłego zachodu. A będzie tylko lepiej:)

Novy!

Przeczytaj sobie warunki OWU (aby utrzymać ważność gwarancji) dotyczące serwisowania, w tym mycia PV przez wyspecjalizowane firmy (protokół srrwisu czy firmy myjącej), a potem wróć pyknij skruchę :)

Za dobre słowa natomiast, serdecznie dziękuję :)

Ada

" Bez kapitału z zachodu mielibyśmy tylko Januszexy wyciskające marżę na niewolniczej pracy i oligarchów."

Możesz założyć swój Paganeux i dać przykład, jak to takie proste. Znowu: w czym problem ? Bo źródła braku polskiego kapitału, to ty szukaj u Balcerka, który wysadził w powietrze odradzającą się polską przedsiębiorczość.

" A tak zachód nam zbudował rynek oparty na płaceniu za skill. "

W efekcie, jak tylko się dało, 3-4 mln zdrowych psychicznie obywateli ten tzw. skill postanowiło sprzedać wszędzie, tylko nie w Polsce. Zmieniwszy de facto, w kilkanaście lat, obywatelstwo bez jego zmiany de jure. I o to w "przemianach" prawdopodobnie chodziło.