Zuckerberg: Cenzurowaliśmy treści, które okazały się prawdą

Mark Zuckerberg przyznał w jednym z ostatnich wywiadów, że naukowy „establishment” poprosił jego portal społecznościowy o cenzurowanie treści związanych z Covid-19, które ostatecznie okazały się prawdziwe.

Okazuje się, że w 2021 roku jego platforma usunęła ok. 18 mln postów zawierających rzekome dezinformacje na temat COVID-19. Posty były oznaczane jako fałszywe wyłącznie dlatego, że nie pokrywały się z przekazem Anthony’ego Faciego (ówczesny główny doradca medyczny prezydenta USA) oraz CDC (centrum kontroli i zapobiegania chorób).

Spośród wielu przypadków cenzury naszą szczególną uwagę przykuła cenzura krótkiego wideo o jednej ze znanych szczepionek.

Jak wynika z opublikowanych e-maili, administracja Bidena naciskała na Facebooka (FB), aby ten usunął wideo Tuckera Carlsona, które pojawiło się w 2021 roku. Redaktor ostrzegał w nim przed niepożądanymi skutkami ubocznymi szczepionki Johnson & Johnson. Platforma sprzeciwiła się naleganiom Białego Domu by całkowicie usunąć wspomniane wideo, gdyż według nich nagranie nie naruszało zasad FB dotyczących dezinformacji. Już wtedy szczepionka ta była powiązana z ryzykiem rzadkiego i niebezpiecznego stanu krzepnięcia zwanego zakrzepicą z zespołem małopłytkowości (TTS).

W odpowiedzi Facebook otrzymał wiadomość: „W związku z wczorajszą decyzją rządu zezwalamy na twierdzenie, że szczepionka Johnson & Johnson powoduje zakrzepy krwi, ale nadal nie zezwalamy na kategoryczne twierdzenie, że ta lub inne szczepionki są niebezpieczne lub nieskuteczne”

Ostatecznie wideo nie było polecane użytkownikom a film zawierał link do Centrum Informacyjnego COVID-19 z następującą informacją: „Szczepionki Covid-19 przechodzą wiele testów pod kątem bezpieczeństwa i skuteczności, a następnie są ściśle monitorowane.”

W tym kontekście musimy wspomnieć jedno z ostatnich tragicznych wydarzeń.

1 czerwca 2023 roku aktorka i modelka Katerina Pavelek (41 lat) poinformowała na swoim Instagramie o chęci podjęcia się wspomaganego samobójstwa.

Źródło: thepublica.com

Powód?

Skutki uboczne po szczepionce przypominającej firmy Johnson & Johnson.

Poniżej wiadomość jaką przekazała swoim fanom:

„Mój organizm jest zbyt słaby, żeby walczyć z chorobą. Nie mam już więcej sił, dlatego podjęłam decyzję by skończyć swoje życie w ośrodku Pegasos w Szwajcarii. Została zdiagnozowana u mnie nieuleczalna przewlekła choroba neurologiczna ME/CFS spowodowana szczepieniem przypominającym a także podejrzenie stwardnienia zanikowego układu oddechowego. Ta choroba uczyniła mnie niepełnosprawną, niezdolną do pracy, prowadzenia normalnego życia i cieszenia się nim. Oddychanie staje się coraz trudniejsze i bolesne, a praca moich płuc tylko się pogarsza. Szczepionka, którą otrzymałam ponad rok temu zniszczyła moje zdrowie, mój organizm, moje życie. Nie ma innego sposobu na zakończenie mojego cierpienia niż decyzja, która podjęłam.”

Aktorka poddała się wspomaganemu samobójstwu 17 czerwca w specjalnej klinice w Szwajcarii.

Dalszy komentarz jest chyba zbędny…

Co zrobi FED?

W czerwcu szef FED-u Jerome Powell ogłosił pauzę w podwyżkach stóp procentowych (utrzymał przedział 5,0-5,25%), jednak dał do zrozumienia, że w kolejnych miesiącach można spodziewać się następnych podwyżek. A zatem w drugiej połowie roku stopy procentowe mogłyby dojść do przedziału 5.5-5,75%. W praktyce odbierane jest to jako zapowiedź kolejnych dwóch podwyżek o 0,25% w najbliższym czasie.

Jednocześnie trzeba zaznaczyć, że pod koniec 2023 roku stopy procentowe w Stanach Zjednoczonych mogą zacząć spadać. Z głosowań poszczególnych członków FED-u wynika, że stopy mogłyby być obniżane w latach 2024-2025.

W tym momencie inwestorzy dają aż 88,7% szans na podwyżkę stóp procentowych o 0,25% podczas następnego spotkania FOMC, które odbędzie się pod koniec lipca.

Czy emisja obligacji USA doprowadzi do spadków na rynku?

Jeśli jesteśmy już przy USA to trzeba tutaj wspomnieć, jak rozwija się sytuacja po zawieszeniu limitu długu.

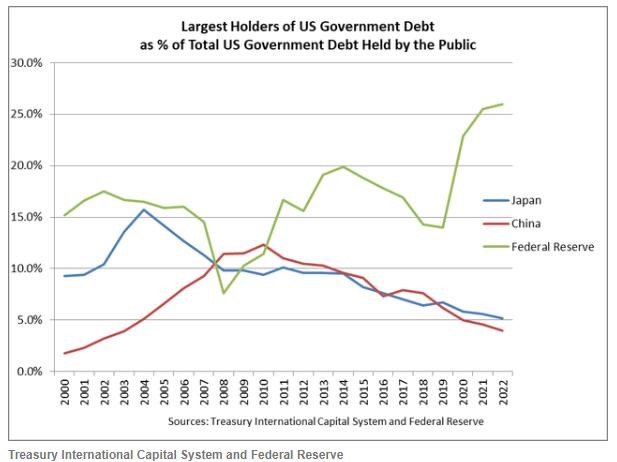

W celu pokrycia deficytu, rząd emituje nowe obligacje. Ze względu na napiętą sytuację z Chinami i problemy wewnętrzne Japonii (słaby jen) tym razem USA nie może liczyć na skup amerykańskiego długu przez te dwa kraje. Z resztą już od dłuższego czasu widzimy, że raczej pozbywają się one obligacji USA niż je kupują. Na grafice przedstawiono jaki procent długu Stanów Zjednoczonych należy do Japonii (kolor niebieski), Chin (kolor czerwony) i FED-u (kolor zielony).

Z kolei państwa takie jak Wielka Brytania, Belgia czy Kanada nadal nabywają dług USA, ale nie są one w stanie wypełnić luki pozostawionej przez Japonię i Chiny.

W 2008 roku zagranica posiadała aż 48% długu USA, podczas gdy dzisiaj jest to zaledwie 31%. W tym czasie dług Stanów Zjednoczonych był skupowany przede wszystkim przez tamtejszy bank centralny, który używał do tego waluty wykreowanej z powietrza.

Skoro teraz FED nie drukuje, to kto skupi nowo wyemitowane obligacje?

USA musi poradzić sobie w inny sposób.

Aby było to możliwe rząd emituje krótkoterminowe obligacje (T-bills), które w odróżnieniu od długoterminowych obligacji (long term bonds) odznaczają się dużo niższą zmiennością. Dlaczego to takie istotne? Duży spadek wartości obligacji znajdujących się w aktywach banków był jednym z głównych powodów marcowego kryzysu bankowego. Poniżej przykład 10-letnich obligacji USA, które na przestrzeni 3 lat straciły ok. 23%. Z kolei obligacje o najdłuższym terminie zapadalności (ponad 20 lat) straciły ok. 33%.

Dlaczego teraz zdecydowano się na krótkoterminowe obligacje?

Taki rodzaj papierów dłużnych ma sprawić, że sięgną po nie instytucje finansowe, które zachęcone będą krótkim terminem zapadalności obligacji a jednocześnie ich wysoką rentownością. Głównie chodzi tutaj o fundusze rynku pieniężnego (MMF).

Dlaczego poruszamy w tym miejscu tak skomplikowany temat? Co oznacza on dla rynków?

Niedawno informowaliśmy Was, że klienci przenoszą swoje depozyty z banków do funduszy MMF ze względu na dużo korzystniejsze oprocentowanie i mniejsze ryzyko bankructwa. MMF część tych środków „parkuje” na kontach banku centralnego (za pomocą operacji Reverse Repo - RRP), który wypłaca w tym momencie 5,05% (w skali roku) właściwie bez żadnego ryzyka. Jeśli takie instytucje zostaną skuszone wyższym oprocentowaniem nowych obligacji (T-bills) niż obecnie daje program RRP i skupią je właśnie z tych środków to będzie to neutralne dla rynku. Czytaj: nie pogorszy to płynności na giełdzie i nie napędzi spadków. Jeśli jednak do skupu będą zmuszone banki, które będą tym samym drenować swoje rezerwy, to będzie to kolejny czynnik, który może doprowadzić do niebezpiecznej sytuacji na rynku repo (banki nie będą chciały pożyczać sobie nawzajem) a to z kolei do kolejnego kryzysu bankowego. Pisaliśmy o tym także w artykule pt. „Najważniejsze wydarzenia minionych tygodni – Czerwiec 2023”.

Na ten moment z raportów FED widzimy, że cel został osiągnięty połowicznie i część środków faktycznie pochodzi z MMF jednak druga część ściągana jest z rezerw banków. Z ciekawością czekamy na kolejne raporty.

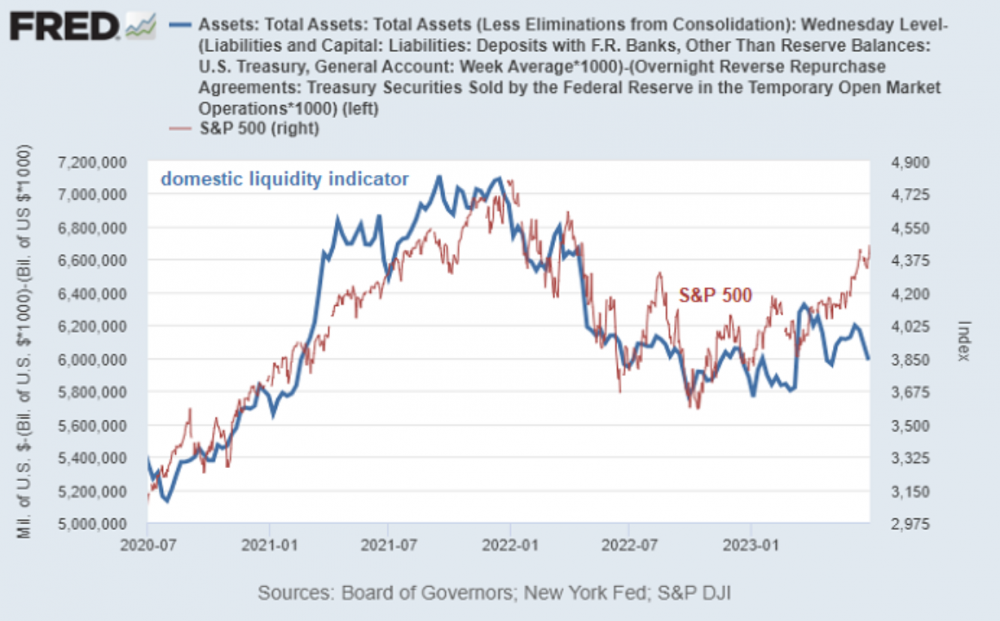

W kontekście rynku akcji, chcielibyśmy jeszcze zwrócić uwagę, że płynność (linia niebieska) oraz indeks S&P 500 (linia czerwona) wyraźnie się od siebie oderwały, tymczasem do tej pory mieliśmy do czynienia z wyraźna korelacją.

Na ten fakt ostatnio w komentarzach zwracał uwagę również Dante. Jeśli korelacja, którą widzieliśmy na wykresie miałaby zostać zachowana to powinniśmy teraz zobaczyć korektę na rynku akcji.

Z drugiej strony spółki technologiczne w USA pokazują dużą siłę i taki stan rzeczy mimo wszystko może utrzymać się jeszcze przez jakiś czas - do momentu, kiedy restrykcyjna polityka FED-u wywoła komplikacje.

Czy wtedy zobaczymy dodruk i obniżki stóp procentowych?

Jeśli problem będzie dotyczył tylko jednego obszaru (np. sektora bankowego), to naszym zdaniem może dojść do dodruku podobnego jak ten, z marca bieżącego roku, który jedynie ratował banki i nie wspierał w znaczacy sposób rynków. Pieniądze trafiły jedynie tam, gdzie były potrzebne a FED nadal kontynuował swoją politykę wyprzedawania aktywów.

Jeśli jednak problemów pojawi się więcej (wzrost bezrobocia, problemy na rynku nieruchomości komercyjnych), w takim wypadku istnieje duże prawdopodobieństwo, że FED zacznie obniżać stopy procentowe a być może wznowi również dodruk jaki znaliśmy do tej pory.

Dla nas kluczowe jest obserwowanie płynności, gdyż wydaje się, że to właśnie ona w tym momencie dyktuje jak zachowuje się rynek.

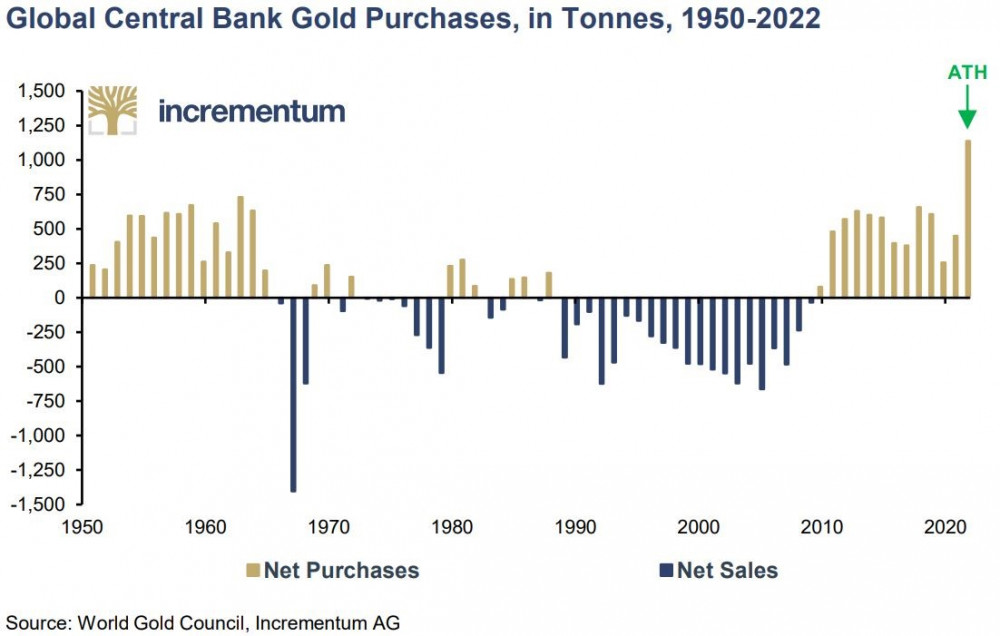

Po co bankom centralnym złoto?

Jak już wspominaliśmy wcześniej na naszym blogu, poprzedni rok był rekordowym pod względem zakupów złota przez banki centralne. Według danych tylko w 2022 roku nabyły one 1136 ton kruszcu i kontynuowały ten trend dodając 228 ton w pierwszym kwartale 2023 roku. Głównymi kupującymi były banki krajów zaliczanych do rynków wschodzących jak Chiny, Indie, Turcja, Egipt czy też Singapur.

Powyższe informacje zbiegły się również z coraz głośniejszymi hasłami o dedolaryzacji i wspólnej walucie BRICS, co w efekcie miałoby zmarginalizować znaczenie dolara w rozliczeniach międzynarodowych.

Jak połączyć oba te fakty?

Otóż jak się okazuje wspólna waluta BRICS miałaby być w dużej mierze oparta o surowce a także złoto. Na razie nie znamy więcej szczegóły jednak ze względu na coraz większe wykorzystanie yuana w handlu międzynarodowym i ograniczoną możliwość jego wymiany przez kraje posiadające jego nadwyżki, pojawiła się pewna teoria.

Jeśli Chiny zbudują odpowiednią płynność rynku złota to okaże się, że kraje posiadające nadmierne ilości yuana będą mogły zamienić go na złoto na Shanghai Gold Exchange, nabywając tym samym kruszec akceptowany na całym świecie. W taki oto sposób dany kraj mógłby później przechodzić od złota do lokalnej waluty rynku, na którym chce handlować.

Czy tak właśnie będzie działać system rozliczeń krajów ze Wschodu (przynajmniej póki co)?

Więcej szczegółów zapewne poznamy podczas szczytu BRICS w Południowej Afryce, który ma się odbyć już w sierpniu. Wspólna waluta bloku ma być jednym z tematów konferencji.

W tym kontekście warto wspomnieć słowa Zoltana Pozsara, który może pochwalić się pracą m.in. dla takich instytucji jak FED, IMF, Credit Suisse czy też Departament Skarbu USA.

„Jesteśmy świadkami narodzin Bretton Woods III – nowego światowego (pieniężnego) porządku skupionego wokół walut opartych na surowcach na Wschodzie, który prawdopodobnie osłabi system eurodolara, a także przyczyni się do wzrostu inflacji na Zachodzie.”

Ważna inwestycja Intela w Polsce

Jak donoszą media Intel zainwestuje 4,6 mld USD oraz zatrudni 2 tys. osób w Polsce. Oddział ma zajmować się integracją i testowaniem półprzewodników i ma być zlokalizowany w okolicach Wrocławia.

Jak przekazał Dyrektor Generalny Intela Pat Gelsinger jest to jedna z inwestycji, która pozwoli zbudować bardziej niezależny łańcuch dostaw ze względu na pogarszające się stosunki z Chinami. Intel posiada już jednostkę w Irlandii i ma dalsze plany na budowę kolejnej fabryki w Niemczech w celu stworzenia kompletnej produkcji półprzewodników w Europie.

Start produkcji wstępnie przewidziany jest na 2027 rok jednak nie jest to potwierdzona data.

Z perspektywy geopolitycznej, ta inwestycja ma kolosalne znaczenie. W sytuacji, kiedy za naszą wschodnią granicą trwa wojna, wielu inwestorów zagranicznych ma wątpliwości czy lokować swój kapitał w Polsce. Tymczasem teraz ze strony Intela (dużej amerykańskiej firmy) poszedł jasny przekaz, że nie mają oni obaw co do inwestycji nad Wisłą. Uważamy, że jest to wyjątkowo dobra informacja dla polskiej gospodarki. Niezależnie od faktu, że część środków na tą inwestycję będzie pochodzić z budżetu państwa, co generalnie jest negatywnym zjawiskiem.

Jakie są szanse, że będziesz mieć samochód w 2050 roku?

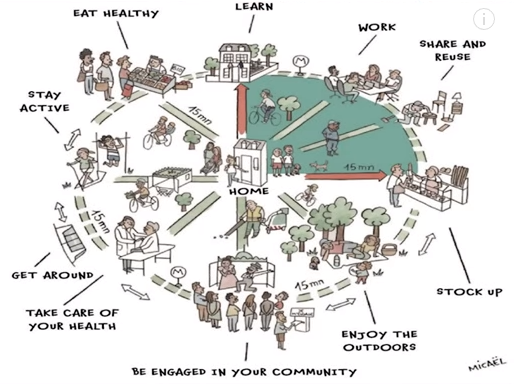

W maju poznaliśmy zawartość nowego raportu Światowego Forum Ekonomicznego (WEF) mówiącego m.in. o pojazdach prywatnych. Autorzy raportu przewidują, że do 2050 roku zdecydowana większość światowej populacji będzie mieszkać w miastach. Czy będzie to dobrowolne czy też zostaniemy do tego zmuszeni ciężko powiedzieć, natomiast wszyscy słyszeliśmy już o pomysłach na 15-sto minutowe miasta czy też o inteligentnych miastach. Wszystko oczywiście w celu ochrony środowiska.

Wróćmy tutaj do wspomnianych pojazdów prywatnych. Okazuje się, że WEF wyszło z apelem do światowych rządów, aby te przyjęły nowe cele związane z ochroną środowiska. Jednym z tych celów jest ograniczenie posiadania prywatnego samochodu, nie ważne czy to spalinowego czy elektrycznego o 75% do 2050 roku.

Czy to żart?

Oczywiście, że nie. Jeśli będziesz mieszkał w mieście, gdzie wszystkie potrzebne serwisy będą zlokalizowane wokół Ciebie w odległości 15 min pieszo, to po co Ci samochód?

Źródło: youtube.com

Idealnym przykładem może być tutaj Oxford.

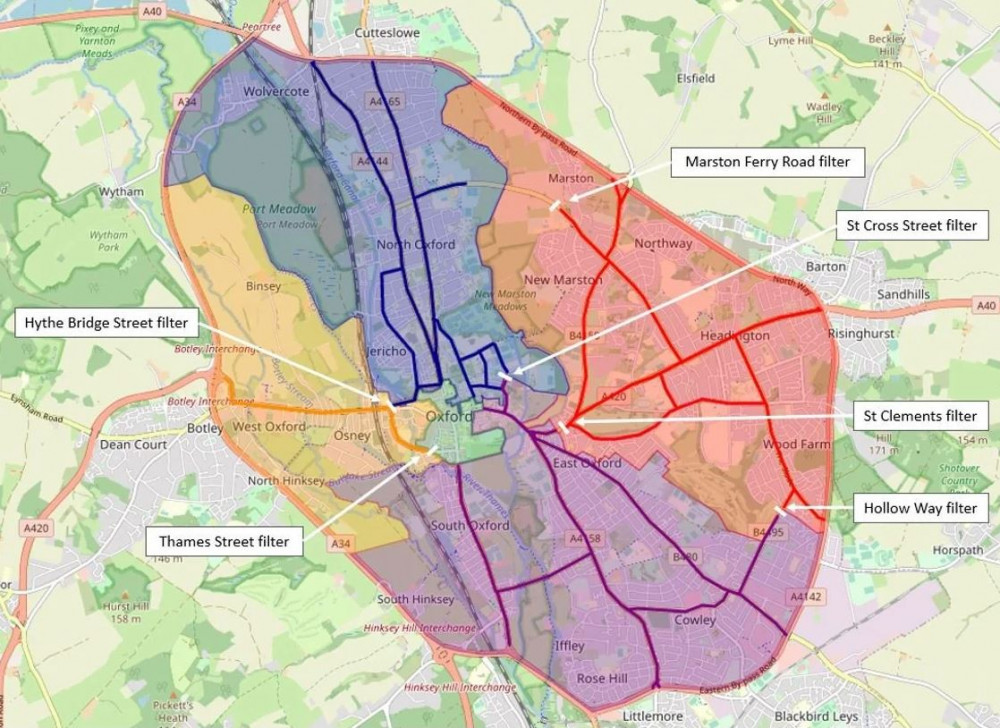

Według programu pilotażowego, który ma rozpocząć się w 2024 roku miasto ma zostać podzielone na strefy za pomocą kamer, tzw. filtrów. Na właściciela każdego z pojazdów, który przekroczy dozwoloną liczbę zmian strefy (100 razy na rok) automatycznie zostanie narzucony mandat. Poniższa mapka pokazuje ich rozmieszczenie.

Źródło: reddit.com

Co w takim razie z ludźmi, którzy codziennie muszą przejechać kilka stref, by dostać się do pracy?

Mają oni używać obwodnic zlokalizowanych wokół miasta co wydłuży ich czas podróży i w efekcie zwiększy emisję CO2. Efekt odwrotny niż cel programu pilotażowego, czyli redukcja emisji CO2.

Podczas okresu publicznych konsultacji programu władze Oxfordu otrzymały 4814 komentarzy z czego 93% było zdecydowanie przeciwnych takiemu rozwiązaniu. Pod koniec lutego 2023 roku odbyły się tam również protesty, które zgromadziły blisko 2000 osób.

Czy Agenda 2030 zostanie zrealizowana?

W maju swój raport o nazwie „Global Digital Compact” wypuściło również ONZ.

Opracowanie ma na celu zadbać o to, aby Agenda 2030 doszła do skutku w zadanym terminie, czyli do 2030 roku. Jeśli ktoś nie bardzo orientuje się co to Agenda 2030 - to właśnie w niej znajdziemy wszelkie zapowiedzi odnośnie Digital ID, CBDC, kredytu węglowego, 15-minutowych miast itd.

Należy podkreślić, że aby wprowadzić wszelkie metody kontroli czy inwigilacji jak CBDC czy kredyt węglowy potrzebujemy wdrożyć cyfrowy system rozpoznawania człowieka, czyli indywidualną cyfrową tożsamość (Digital ID). ONZ wie, że dobrowolna adopcja takiego rozwiązania przez społeczeństwo jest bardzo słaba (programy pilotażowe wskazywały na poniżej 10%) dlatego rozważają inne sposoby, które wymuszą na ludzi adopcję Digital ID.

Jak ogłosił Antonio Guterres, przewodniczący ONZ można to osiągnąć np. umożliwiając dostęp do służby zdrowia, szkoły czy też kościoła jedynie za pomocą Digital ID. Czy w takim razie już niebawem nasze dzieci będą musiały posiadać „paszport” by iść do szkoły? Niewykluczone.

Kolejnym punktem jest zapobieganie „mowie nienawiści w internecie”. Dla nas jest to oczywisty sygnał do wprowadzenia cenzury. Opisaliśmy już to powyżej w notatce o Facebooku. Innymi słowy, każdy kto będzie posiadał odmienne zdanie od głównego przekazu zostanie ocenzurowany.

Oprócz sektora publicznego, swój wkład będzie również miało WEF, czyli prywatne ramię ONZ. Jego zadaniem będzie wprowadzanie Agendy 2030 za pomocą zmian w poszczególnych korporacjach wymuszonych przez wymogi bzdurnego programu ESG.

Prace nad wszystkimi tymi punktami muszą zostać scyfryzowane tak aby ONZ mogło monitorować postępy poszczególnych krajów, które zostaną przedstawione na „Szczycie przyszłości” we wrześniu 2024 toku.

Independent Trader Team

Krzysztof ITT

Zachęcamy do dyskusji na tematy związane z inwestowaniem, finansami, gospodarką, ekonomią, polityką. Natychmiast kasowane będą natomiast:

a) wpisy skupiające się na tematach religijnych

b) zaczepki wymierzone w innych użytkowników (jeśli post zawiera także merytoryczne treści to autor musi liczyć się z tym, że zostaną one usunięte),

c) wpisy zawierające abstrakcyjne wywody (przykłady: coś o słuszności skrajnego autorytaryzmu, rozstrzeliwania ludzi itp.),

d) abstrakcyjne wpisy, które obniżają poziom dotychczasowej dyskusji (odpowiedzi w stylu: „to może rozstrzelamy wszystkich polityków i po problemie?” Albo „nie lepiej po prostu podpalić wszystkie urzędy?”),

e) dyskusje schodzące w kierunku tematów zupełnie oderwanych od tematyki bloga – np. linki do starych filmów, których tematyka kompletnie nie ma związku z tematyką bloga, itd.

Korzystając z okazji dziękujemy za wszystkie merytoryczne wpisy pod poprzednimi artykułami.

Arekb52

medikoo

Równie dobrze możecie przestrzegać przed lataniem samolotem, bo przecież mamy tyle przypadków, że samolot spadł i nikt nie ocalał! Czemu tej prawdy nie wyciągacie na jaw! :)

dojt1985

Oczywiście, masz rację. Natomiast, problemem ze szczepionkami Covid-19 było w zasadzie brak wolnej woli i przymus szczepień. Każdy powinien sobie samemu odpowiedzieć na pytanie, jakie ryzyko jest w stanie podjąć, jaki jest jego stan zdrowia itd itd i wtedy zdecydować się na szczepienie lub nie.

Dante

Taka informacja z 14 czerwca bieżącego roku:

S&P 500 will finish the year at 3900 warns Morgan Stanley's CIO Mike Wilson. Wilson says that inflation cooling will be bad for stocks as that is where most of the recent earnings strength has come from.

https://www.bloomberg.com/news/articles/2023-06-14/morgan-stanley-s-mike-wilson-sees-us-profit-recession-persisting

supermario

To zanim ta cenzura w internecie nastanie Supermario przedstawi postać włoskiego malarza " skandalisty " Giovanni'ego Gasparro . GIOVANNI GASPARRO maluje " staroświecko " i bardzo realistycznie . Namalowaniem obrazu pt. " Męczeństwo św. Szymona Trydenckiego " wywołał burzę w niektórych środowiskach żydowskich . Shimon Samuels z Centrum Szymona Wiesenthala w Los Angeles napisał list do kardynała Parolina, w którym zarzucił autorowi powtarzanie fake newsów i antysemicką postawę. Giovanni'emu za namalowanie dzieła grożono śmiercią i nazwano go potworem! Sprawa zeszła na drogę sądową i nadal trwa. Autor czuje się (i jest) niewinny .Czy podoba się Wam takie malarstwo oceńcie sami. Pomimo malowania niezgodnego z duchem czasu obrazy Giovanniego znajdują nabywców w postaci kościołów oraz prywatnych kolekcjonerów. Supermario nie umie wklejać fotek więc udostępnia linka do w/w obrazu.

http://www.giovannigasparro.com/sp.php?p=996

supermario

"W ramach obchodów Roku Jana Matejki, Muzeum Narodowe we Wrocławiu zaprezentuje niepowtarzalną wystawę czasową pod tytułem ,,Poczet królów polskich”, która potrwa do 2 listopada 2023 roku. Na ekspozycji pojawi się słynny cykl rysunków, który powodów konserwatorskich rzadko prezentowany jest publiczności."

https://rynekisztuka.pl/2023/07/05/jan-matejko-mnw-poczet-krolow-polskich/

Pawelpr

Ciekawy wątek.

W jakis sposób mogę sobie odnaleźć taki wykres jak u WAs ten "liquidity domestic indicator" ?

Wchodziłem na tą stronę FRED ale nie mogę tam tego wyszukać wśród tysiąca innych wykresów.

Zgr

Jakby to powiedział mój księgowy - za mało jeszcze ludzi w to weszło żeby to było bezpieczne, podobnie z citem estońskim - jeszcze za mało. Co myślisz o BOŚ banku? Ja ogólnie od ochrony środowiska a tym samym ograniczania rozwoju człowiekowi jestem daleki ale tak narazie go badam.

TeQ

Jeżeli są szkodliwe preparaty na c19, które zostały podane ludziom za ich zgodą, po podpisaniu oświadczenia, no bo chyba nie wciskali przymusem i na siłę ... no właśnie...

A co z osobami, które nie miały świadomości??? OK. W dobrej wierze przyjmijmy, że dobre rządy nie mogły nakazać i medycy, którzy działają dla dobra ludzi nie mogli wstrzykiwać... (???) Ale coś mi się nie zgadza... a jeszcze w lutym 2022 byli tacy, co chcieli wszystkich "zapreparatować"... Nie no to było przed wojną w ukrainie, to dawno i nieprawda ;)))

A wojna na ukrainie? No putin inflację i wzrost kosztów energii zrobił ta wojną.... Nieważne, że rządy wydrukowały dużo kasy od 2020... to już spalone, a inflacja to od putina wybiła... zakręcił gaz i ropę...

hahahah

Wojna na U trwa, a ropa i gaz dalej płyną przez Ukrainę prosto z Rosji do Europy.

Dobrze, ze NS wysadzili, bo u nie miałaby pieniędzy ;)

TeQ

MEDIA - GAZ ZIEMNY

7 LIPCA 2023 ZAKTUALIZOWANO 12 GODZIN TEMU

Gazprom wyśle w piątek przez Ukrainę do Europy 42,4 mln m3 gazu

https://www.reuters.com/article/ukraine-crisis-russia-gas/gazprom-to-send-42-4-mcm-of-gas-to-europe-via-ukraine-on-friday-idUSS8N38K01J

TeQ

Rosyjski państwowy gigant gazowy Gazprom zagroził wstrzymaniem pozostałych dostaw gazu ziemnego do Europy przez Ukrainę, jeśli ta ostatnia nie zrezygnuje z postępowań sądowych przeciwko Rosji w sądach międzynarodowych.

https://www.upstreamonline.com/politics/gazprom-threatens-to-halt-russian-gas-exports-to-europe-via-ukraine/2-1-1482489

TeQ

https://www.project-syndicate.org/commentary/total-ban-on-us-imports-of-russian-oil-products-by-simon-johnson-and-oleg-ustenko-2023-06

Sankcje USA określają obecnie, że po przetransportowaniu rosyjskiej ropy naftowej do kraju trzeciego i rafinacji na inny produkt (olej napędowy, benzyna, paliwo do silników odrzutowych) produkt ten nie jest już uznawany za produkt pochodzenia rosyjskiego

https://www.euronews.com/2023/05/31/russian-oil-exports-are-at-a-post-invasion-high-but-which-countries-are-buying-it

TeQ

:)

Pewnie większość idzie na tankowanie czołgów z UE ;P

Rubaszny Kalambur

tego głupka można jakoś dyscyplinarnie zwolnić?

Pytam serio.

Rubaszny Kalambur

https://www.zerohedge.com/geopolitical/french-cops-can-now-secretly-activate-phone-cameras-microphones-and-gps-spy-citizens

Stary#

We Francji na ostro się kręci

A tymczasem, operacja w Jeninie przeszła bez echa;)

Ostatnio modyfikowany: 2023-07-07 22:52

szyderca

supermario

Dante

https://cointelegraph.com/news/etf-approval-may-boost-bitcoin-liquidity-but-wont-be-game-changer-jp-morgan

https://twitter.com/ChengWeiChin1/status/1676043703075631104

CRE Nightmare For CMBS Holders: Office Mortgage Delinquency Rate Suffers Biggest 6-Month Spike Ever

https://zerohedge.com/markets/cre-nightmare-cmbs-holders-office-mortgage-delinquency-rate-suffers-biggest-6-month-spike

US Factory Orders Decline YoY For First Time Since Oct 2020

https://zerohedge.com/economics/us-factory-orders-decline-yoy-first-time-oct-2020

Bankruptcy Filings Show Credit Slipping Despite What Spreads Say

https://zerohedge.com/markets/bankruptcy-filings-show-credit-slipping-despite-what-spreads-say

Eurozone PPI Dumps Into Deflation, PMIs Plunge

https://zerohedge.com/markets/eurozone-ppi-dumps-deflation-pmis-plunge

"People Swimming In Debt": Record Number Of Car Buyers With $1,000 Payments

https://zerohedge.com/markets/people-swimming-debt-record-number-car-buyers-1000-payments

The share of new auto loans with monthly payments exceeding $1,000 has hit a new record as borrowing costs continue to rise and new car prices remain elevated. Consumers are taking on too much auto debt, which could have disastrous consequences during the next economic downturn.

Edmunds' second-quarter vehicle transaction data shows that 17.1% of consumers who financed a new car signed on for four-figure monthly payments. This now stands at a record high, up from 12.2% a year earlier. Before Covid, the figure was around 4.3%.

"The double whammy of relentlessly high vehicle pricing and daunting borrowing costs is presenting significant challenges for shoppers in today's car market," Ivan Drury, Edmunds' director of insights, told Detroit Free Press.

Drury continued, "The Federal Reserve's recent pause in interest rate hikes, unfortunately, didn't offer much relief for consumers, and hints at further raise later this year mean auto loan rates could even continue to increase."

Average monthly payments also reached a new record of $733. That compares with $730 in the first quarter and $678 in the second quarter of 2022. Buyers were financed with an average APR of around 7.1%, the highest since the fourth quarter of 2007.

Reserves Continue To Pose Short-Term Risk For Stocks

Falling reserve growth continues to be a near-term risk factor for equity markets.

https://zerohedge.com/markets/reserves-continue-pose-short-term-risk-stocks

The Federal Reserve’s QT program is now back on track, with the size of the Fed’s balance sheet now lower than it was prior to its emergency expansion in the wake of March’s banking fracas.

But the impact has been blunted as reserves – which back risk assets and USTs – are still higher than they were in March by about $180 billion. The Fed’s recent hawkishness has taken out some of the “pivot” from the rates curve and kept bill yields at a more attractive level than the RRP facility.

Money market funds have drawn down the RRP by ~$300 billion since March, and this source of reserves has allowed them to on net rise even though the total size of the balance sheet is lower by ~$50 billion.

But it is the change of the change (the “impulse”) of reserves that is key for risk assets, and on this basis, reserves are currently a headwind for stocks.

The falling impulse in reserves explains the resistance equities ran into to towards the end of June.

supermario

"Jestem bardzo zadowolony z uznania, które mnie spotkało. Jeden z moich obrazów bierze udział w wystawie największego konkursu malarstwa realistycznego XXI wieku, Salon ARC. Będą dwa wernisaże: jeden 14 lipca dla artystów, kuratorów i przedstawicieli galerii, a drugi 15 lipca dla ogółu publiczności. Oczywiście, że tam będę. Mój obraz jest do nabycia podczas wystawy i zapraszam do licytacji. Dom aukcyjny oszacował swoją wartość na od 7 000 do 10 000 USD, co jest bardzo dobrym wynikiem. Kilka moich obrazów poleciało już do Stanów, zarówno do prywatnych kolekcjonerów jak i galerii, które je zakupiły, a funkcjonują na lokalnym rynku. Dodatkową promocją będzie to, że cyfrowa wersja mojej pracy zostanie wysłana na księżyc w kapsule, gdzie pozostanie na zawsze!"

A Jakub Podlodowski maluje tak

https://jpodlodowski.pl/gallery/

Coen

kfas

https://halturnerradioshow.com/index.php/en/news-page/world/breaking-news-russia-confirms-brics-to-launch-gold-backed-currency

Dante

https://www.youtube.com/watch?v=C7aQcPSY9N0

czyli deglobalizacja, decoupling, refshoring, itd może potrwać nawet 20 lat i ten czas może być związany z podwyższoną inflacją i wyższymi stopami procentowym

====

I taka ciekawostka:

https://www.zerohedge.com/markets/von-greyerz-major-revaluation-gold-precious-metals-imminent

Czyżby kolejny szczyt miał być w okolicach ok. 2035-2040r. - de facto po zakończeniu procesu decoupling, refshoingu i ustanowieniu nowego ładu ekonomiczno-monetarnego (?)

Ostatnio modyfikowany: 2023-07-08 18:32

Rubaszny Kalambur

supermario

"Supermario jak chcesz to mogę Ci sprzedać obraz Wandy Wedeckiej z 1971 :) skoro tak promujesz inwestowanie w sztukę :)

Supermario ma swoje upodobania i typy. Nawet taka pani Grażyna Kulczyk ma ograniczenia finansowe i magazynowe.

Hansclosx

kfas

Szczyt krajów BRICS ma się odbyć w dniach 22-24 sierpnia. Do tego czasu należy spodziewać się fajerwerków.

Ostatnio modyfikowany: 2023-07-09 01:07

dojt1985

Hansclosx

Jedyna opcja to użycie brońi masowego rażenia na Ukrainie. Tylko co na to inwestorzy i kapitał brics wali bronią masowego rażenia w oscienne państwa wiarygodny to sojusz warto tam kapitał trzymać?

Ostatnio modyfikowany: 2023-07-09 09:10

TeQ

Raczej papierowy pieniądz dąży do 0.

Hansclosx

Traci wartość w czasie więc nie może leżeć musi pracować.

TeQ

W nadchodzącym tygodniu chcę wyłączyć wydatki na robociznę "obcą" i włączyć swoją pracę w ramach oszczędzenia, zamiast wydawać na "mecheeesów", którzy gubią śrubki i podmieniają części.

Nie będzie leżenia ;)

Czy jak zaoszczędzę, to US mi dop...li niedługo, czy później, ze nie dałem do obiegu?

supermario

https://www.youtube.com/watch?v=cW4ymNFg3TU

supermario

https://www.youtube.com/watch?v=AmQWCyTQHeE

Arekb52

ScFlatron

Na tym blogu i w wielu innych miejscach przestrzegano że zaszczepienie doprowadzi wiele osób do utraty zdrowia i życia jest to nieprzebadany eksperyment medyczny.

Jesteśmy 2 lata po tym jak większość osób przyjęła kilka dawek szczepionek na covid. DO teraz skutki uboczne są pomijalne / incydentalne/ anegdotyczne. Oczywiście zdarzają się osoby które autyzm swoich dzieci łączą ze szczepieniami tak samo część osob połączy swoje nowe choroby z przyjęciem szczepienia na covid. Według statystyk szczpionki podnosiły ryzyko zakrzepicy. Jak bardzo? można to porównać do jazdy samochodem przez 4h bez przerwy. ( tak długie siedzenie bez ruchu też podnosi ryzyko zakrzepicy)

PS fajnie gdyby Trader & Team przyznali że mylili się co do zagrożenia wynikającego z szczepień.

PPS oczywiście zaraz ktoś mi odpisze że Firmy farmaceutyczne zarobiły miliardy a politycy nas okłamywali. Tak to prawda. Ale tak działa wolny rynek jeśli jest na coś wzrost zapotrzebowania marże rosną więc Big Pharm wykorzystała sytuację. Politycy przy okazji nakradli i przepchnęli mnóstwo złych ograniczających wolność ustaw. Tak to prawda. Ale w tym celu można wykorzystywać realne zagrożenie lub fikcyjne ( Terroryzm. Globalne ocieplenie. Dziura ozonowa. Covid. Rosyjska agresja. itp)

Zgr

Ja najchętniej założył bym w spółdzielczym tylko w swoim mam krechę więc lepiej nie kusić, mogę założyć w powiatowym tylko zastanawia mnie czy oni nie są powiązani, czy wszystkie spółdzielcze nie są powiązane?

Zgr

Lek. Bartosz Fiałek (reumatolog) nadaje.

ruhe

Wczoraj byłem u rodziny na weselu i usłyszałem historię o ich wujku, który chorował wiele lat na raka płuc, wycięli mu jedno płuco i tak sobie dalej żył aż mu się zeszło cztery dni po "szczepieniu" na zvida. Jego rodzina wzruszyła ramionami i twierdzi, że no cóż teraz wirusy tak szybko się roznoszą bo ludzie dużo latają samolotami po cały świecie. Miałem się ich zapytać czy ostatnio dużo latali, bo wiem że wcale, ale się ugryzłem w język.

Ja takich historii znam mnóstwo, więc możesz tutaj powtarzać mainstromową wersję ale jak ktoś chce widzieć prawdę i się rozejrzy wokół siebie to swoje wie.

ScFlatron

Zgr

ruhe

andreas21 oraz inni którzy uważają że bardzo błądzę.

Podajcie proszę jakieś źródła informacji pokazujące statystyki zwiększenia umieralności, chorób czy problemów zdrowotnych... dowody anegdotyczne typu znam człowieka który umarł po szczepionce to żart. Codziennie umierają ludzie a przez rok codziennie szczepiono tysiące osób. Oczywiście musiały nastąpić koincydencje typu zaszczepił się w środę zmarł w piątek. Sam znam wiele osób które przeszły Covid ledwo zauważając objawy, znam też osoby które ledwo przeżyły ( starsze, słabsze ) ale znam też młodą dziewczynę która do teraz ma powikłania a chorowała w 2020r ( duże problemy neurologiczne zaburzenie smaku i węchu) tylko moi znajomi i rodzina to nie dowód na to że Covid był groźny lub nie.

Sam pomysł lock downów to oczywiście dramat i na to są dowody Szwecja nie robiła lock downów i nie doświadczyła zwiększenia zachorowań vs inne kraje europejskie stosujące duże rystrykcje.

Stary#

Zobacz to:

Śmiertelność wśród nieszczepionych amiszów jest 90 razy niższa niż w pozostałej części Ameryki

https://slaynews.com/news/unvaxxed-amish-death-rates-90-times-lower-rest-america/

Ostatnio modyfikowany: 2023-07-10 11:47

Arekb52

Kotton

Przerażasz mnie. Żądasz twardych dowodów tabelarycznych (które nawet teraz są blokowane/usuwane), odrzucasz spostrzeżenia (zwykłego człowieka, któremu ktoś znajomy umarł kilka dni po szczepieniu) i wpisujesz się generalnie w przeraźliwy trend z jakim mieliśmy cały czas do czynienia przed wojną na U.

A to kilka przykładów tego trendu:

itd. itd. jest tego cała masa. Większość portali w zależności od fali pisała o dziesiątkowaniu Polaków przez kowida.

Czyli co, 10% Polaków zmarło na szkowida (ponad 3 mln jak rozumiem)? No to pewno ten pan nie istnieje a jego pismo to fejk

Adwokat

No ale wróćmy do rzeczy, tutaj jest ciekawy art i generalnie ciekawy temat.

Poznańska choroba naukowców

Ach te bajki

A to, że też mam znajomych dwóch, którzy padli po szczepieniach to nieważne bo to bajki przecież, codziennie ktoś umiera.

Tu ciąg dalszy bajek Bajki

Pozdrawiam wyciągających własne wnioski z rozsądnego przyglądania się mediom i otoczeniu.

I cieszę, się, że szopka się skończyła zanim mój dyrektor nie wprowadził swojego pomysłu "chciałbym aby wszyscy niezaszczepieni mieli opaskę na ramieniu". U nas parę osób zaszczepiło się po 2 razy ze względu na zabukowane wczasy za granicą. Teraz biją rekordy L4. To pewno przypadek i bajki.

Najsmutniejsze w tym wszystkie jest to, że nadal mamy masę to już nawet nie obrońców szczepień ale atakujących tych, którzy nie wierzą w szopkę, tak jakby to była psychologiczna reakcja na to, że sami przejrzeli jak zostali zrobieni w bambuko (najlepszą obroną jest atak).

Oraz to, że żadne media nie zostały pociągnięte do odpowiedzialności za jawne kłamstwa i sianie strachu.

No nie wytrzymałem, czytam tego bloga od czasu jak srebro było po 55 zł za uncję i nie mogę uwierzyć w obecność takich scflatronów i medikoow.

Nowa nienormalność

Podajcie proszę jakieś źródła informacji pokazujące statystyki zwiększenia umieralności, chorób czy problemów zdrowotnych...

Proszę bardzo:

https://childrenshealthdefense.org/?s=VAERS

Źródło: Children Health Defense – organizacja od lat prowadzona przez Roberta Kennedy’ego Jr – aktualnego kandydata na prezydenta USA – to nie wiem, czy takie źródło się nada i będzie ok, wiarygodne będzie?

W amerykańskiej bazie niepożądanych odczynów poszczepiennych odnotowano więcej zgłoszeń skutków ubocznych dla szczepionek na covid niż DLA WSZYSTKICH INNYCH SZCZEPIONEK ŁĄCZNIE OD POCZĄTKU jej istnienia – czyli od kilkudziesięciu lat. Baza znajduje się tu: https://vaers.hhs.gov/ Miłego surfowania.

W bazie europejskiej ostatnio jak sprawdzałam, a było to w apogeum covidozy więc dosyć już dawno, było ponad milion NOPów, w tym prawie 24 tysiące śmiertelnych koincydencji i ponad 21 tysięcy stałych uszczerbków na zdrowiu. Z niektórymi uszczerbkami nie chciałbyś żyć. Baza europejska tutaj:

https://www.adrreports.eu/en/search_subst.html

To jest niepojęte, że codziennie, dosłownie codziennie czytam o cardiac arrest, zapaleniach mięśnia sercowego i udarach u atletów i dziesięcioletnich dzieci, same koincydencje u nastolatków jak mniemam, głównie na boiskach szkolnych, gdzie niebezpieczniej niż na Ukrainie ostatnio, a niektórym dalej wiatr w oczy wieje. Baffled, niczym brytyjscy lekarze.

Dodam, że nie ma czegoś takiego jak mild myocarditis. Przeżywalność w ciągu 5 lat wynosi 50%, więc przed nami kolejne lata obserwowania nagłych koincydencji.

@Pawelpr

Każdy zaszczepiony miał umrzeć w ciągu roku, dwóch dlatego ja ciągle obserwuje czy supermario jeszcze pisze ;)

Pamiętam jak rozmawiałem ze znajomym i mimo, że byliśmy przeciwni tym rodzajom szczepień to jednak poziom odlotu na tym forum jest na maksymalnym poziomie.

Zawsze uważałam, że odlot jest lepszy niż nielot...

Supermariowi zdrówka życzę, ale mam nadzieję, że się nie nadwyręża intensywną gimnastyką.

Hansclosx

@Hansclosx

W nadchodzącym tygodniu chcę wyłączyć wydatki na robociznę "obcą" i włączyć swoją pracę w ramach oszczędzenia, zamiast wydawać na "mecheeesów", którzy gubią śrubki i podmieniają części.

Nie będzie leżenia ;)

Czy jak zaoszczędzę, to US mi dop...li niedługo, czy później, ze nie dałem do obiegu?

Rób jak chcesz ty decydujesz.

Moje podejście. Fiat to tylko środek wymiany więc trzeba dążyć do wymiany fiata na wartość. Przy tym podejściu nie ma stresu i narzekania na system bo wartość utrzyma twoją prace w czasie.

Ostatnio modyfikowany: 2023-07-10 14:04

kfas

Preparaty covidowe, które wymuszają na ludzkich komórkach syntetyzowanie toksycznego dla nich samych białka kolca, to jeden z "najwspanialszych" wynalazków w dziejach człowieka. W większości przypadków nie zabijają od razu, ale powolutku zżerają ludzi od środka, pogarszając ich ogólny stan zdrowia i tym samym skracając długość życia. Tu nie ma żadnej filozofii, bo białko Spike jest silnie cytotoksyczne!

Poniżej kilka ciekawostek na ten temat, ale nie ma co się łudzić, bo: "Żadna ilość dowodów nie przekona idioty." Mark Twain

Oto lista ponad 1000 badań naukowych, odniesień i raportów łączących szczepionki COVID z setkami działań niepożądanych i zgonów.

https://elcolectivodeuno.wordpress.com/2021/12/29/how-much-more-evidence-do-you-need-here-is-a-list-of-860-scientific-studies-and-reports-linking-covid-vaccines-to-hundreds-of-adverse-effects-and-deaths/

Wrodzona immunosupresja przez szczepienia SARS-CoV-2 mRNA: rola kwadrupleksów G, egzosomów i mikroRNA

• Szczepionki mRNA promują przedłużoną syntezę białka szczytowego SARS-CoV-2.

• Białko kolca jest neurotoksyczne i upośledza mechanizmy naprawy DNA.

• Tłumienie odpowiedzi interferonu typu I powoduje upośledzenie odporności wrodzonej.

• Szczepionki mRNA potencjalnie zwiększają ryzyko chorób zakaźnych i raka.

https://www.sciencedirect.com/science/article/pii/S027869152200206X

Szybko rozwijające się nowotwory po boosterach

https://nakedemperor.substack.com/p/cancers-rapidly-progressing-after

Przeciwciała IgG4 indukowane przez szczepionki mRNA generują tolerancję immunologiczną na białko spike SARS-CoV-2 poprzez tłumienie układu odpornościowego

https://www.science.org/doi/10.1126/sciimmunol.ade2798

https://veryvirology.substack.com/p/igg4-antibody-class-switch-end-of

https://www.preprints.org/manuscript/202303.0441/v1

Białko kolczaste SARS-CoV-2 jest „dostarczane” do wszystkich narządów przez śródbłonek i indukuje ogólnoustrojowe nonsensowne translacje mRNA, powodujące przyspieszone starzenie

https://wmcresearch.substack.com/p/urgentbreaking-updated-summation

Szczepionka przeciw Covid niszczy naturalną odporność, wynika z badań NEJM

https://dailysceptic.org/2022/09/12/covid-vaccine-destroys-natural-immunity-nejm-study-shows/

https://www.nejm.org/doi/full/10.1056/NEJMc2209371

Szczepionki COVID-19 będą zabijać ludzi sprawiając, że ich choroby podstawowe będą wydawały się być przyczyną, ostrzega wybitny lekarz

Zdolność szczepionki do zaostrzania wcześniej istniejących chorób oznacza, że za śmierć ludzi będą obwiniać wszelkie podstawowe schorzenia jakie mieli, nawet jeśli te schorzenia nigdy by ich nie zabiły. Mogą to być nawroty raka wywołane szczepionką, która zabija pacjentów, których śmierć byłaby obwiniana raczej na raka niż szczepionkę. Podobnie chorzy na cukrzycę, którzy mają udary i osoby z nadciśnieniem tętniczym, które mają zawały serca, będą miały swoje choroby raczej przypisywane tym schorzeniom niż szczepionkom.

https://www.naturalnews.com/2021-11-27-covid-vaccines-kill-people-underlying-conditions.html

"Białko wypustek SARS-CoV-2 może przenikać do jądra komórkowego. Tam hamuje układ odpornościowy i naprawę DNA. Zahamowanie układu odpornościowego prowadzi do poważnych chorób. Nienaprawione uszkodzenie DNA może prowadzić do śmierci komórki, niebezpiecznych mutacji, a nawet raka."

- Białko kolczaste może przenikać do jądra komórkowego

- Tam hamuje adaptacyjną odpowiedź immunologiczną

- Zahamowana naprawa DNA może zwiększyć ryzyko raka

- Autorzy badania zalecają używanie tylko części białka kolczastego do szczepionek w przyszłości

- Patolog z USA stwierdził 20-krotny wzrost zachorowań na raka szyjki macicy

https://www.wochenblick.at/corona/spike-protein-dringt-in-zellkern-ein-hemmt-immunsystem-und-dna-reparatur/

https://www.mdpi.com/1999-4915/13/10/2056/htm

Lekarz z Idaho donosi, że „20-krotny wzrost” zachorowań na raka wśród osób „zaszczepionych” na Covid

http://medicine.news/2021-09-14-idaho-doctor-20times-increase-cancer-vaccinated-covid.html

Starszy lekarz ostrzega: Agresywne i nietypowe nowotwory po „szczepieniach” Covid rosną w Szwecji

https://rairfoundation.com/senior-physician-warns-aggressive-and-unusual-cancers-following-covid-vaccination-are-on-the-rise-in-sweden-video/

BBC przyznaje, że używa się sekwencji HIV do produkcji szczepionki przeciwko wirusowi Covid

https://twitter.com/SuperNipsy/status/1490850913979826177

Samobójstwo? Jak niektóre firmy ubezpieczeniowe na życie radzą sobie z eksperymentalnymi zgonami po szczepionkach

"Skutki uboczne eksperymentalnej szczepionki zostały opublikowane, a zmarły nie mógł twierdzić, że nic o tym nie wiedział, kiedy dobrowolnie przyjął szczepionkę. We Francji nie ma prawa ani mandatu, który zmuszałby go do szczepienia. Dlatego jego śmierć jest zasadniczo samobójstwem."

https://www.zerohedge.com/news/2022-02-02/suicide-how-some-life-insurance-companies-are-dealing-experimental-vaccines-deaths

Konferencja senatora Rona Johnsona odnośnie preparatów- zbrodnia na wojskowych!

Dane z wojskowej bazy:

- problemy neurologiczne – wzrost o 1000%

- zatorowość płucna – wzrost o 471%

- nowotwory – wzrost o 300%

- zapalenie mięśnia sercowego – wzrost o 296%

- niepłodność u kobiet – wzrost o 471%

- defekty porodowe – wzrost o 156%

- poronienia – wzrost o 300%

https://twitter.com/TheChiefNerd/status/1485695818996854788

https://www.bibula.com/?p=131040

Szczepionki mRNA, które są reklamowane jako „bezpieczny wybór” – spowodują poważne szkody, a przy wystarczającej liczbie dawek skumulowanych pewną śmierć - kanadyjski lekarz i profesor medycyny Michael Palmer

https://www.naturalnews.com/2021-10-12-canadian-doctor-against-covid-vaccine-mandates.html

Potwierdzono, że szczepionka Pfizer powoduje choroby neurodegeneracyjne – badanie

https://nationalfile.com/report-pfizer-vaccine-confirmed-to-cause-neurodegenerative-diseases/

https://scivisionpub.com/pdfs/covid19-rna-based-vaccines-and-the-risk-of-prion-disease-1503.pdf

Liczba poważnych uszkodzeń poszczepiennych wzrosła 21-krotnie w porównaniu z poprzednimi latami

https://report24.news/krankenhausabrechnungen-zeigen-faelle-von-schweren-impfschaeden-haben-sich-verzwanzigfacht/

Te szczepionki zabijają młodych i starych. Zabijają nasze dzieci - prof. Sucharit Bhakdi

https://psnlin.pl/news,te-szczepionki-zabijaja-mlodych-i-starych-zabijaja-nasze-dzieci-prof-sucharit-bhakdi,128.html

Szczepionka to globalny eksperyment medyczny na ludziach, wynika to z systemu prawnego Rzeczypospolitej Polskiej

https://legaartis.pl/blog/2021/05/04/1746/

Białko kolca SARS-Cov-2 jest bardzo niebezpieczne, jest cytotoksyczne

https://pubmedinfo.org/2021/06/22/bialko-kolcowe-sars-cov-2-jest-bardzo-niebezpieczne-jest-cytotoksyczne/

Posłowie przeciwko obowiązkowym szczepieniom dla posłów i senatorów

"Sejmowa Komisja Zdrowia odrzuciła poprawkę do projektu ustawy o weryfikacji szczepień przez pracodawców, która wymagała od posłów oraz senatorów obowiązkowych szczepień przeciw COVID-19."

https://www.wykop.pl/link/6451475/hit-poslowie-przeciwko-obowiazkowym-szczepieniom-dla-poslow-i-senatorow/

https://twitter.com/MarekRutka/status/1480998417396645895

Ujemna odporność po 3 miesiącach wśród zaszczepionych względem wariantu Omicron

https://www.wykop.pl/link/6439607/vaccine-effectiveness-against-sars-cov-2-infection-with-the-omicron/

https://www.medrxiv.org/content/10.1101/2021.12.20.21267966v2.full

Szczepionka mRNA BNT162b2 przeciwko SARS-CoV-2 przeprogramowuje zarówno adaptacyjną, jak i wrodzoną odpowiedź immunologiczną

https://www.medrxiv.org/content/10.1101/2021.05.03.21256520v1.full

Wstępna ekspozycja na mRNA-LNP hamuje adaptacyjną odpowiedź immunologiczną i zmienia wrodzoną sprawność immunologiczną w sposób dziedziczny

https://www.biorxiv.org/content/10.1101/2022.03.16.484616v2.full

SARS-CoV-2 może wpływać na odpowiedź immunologiczną poprzez bezpośrednie hamowanie receptora komórek T: Hipoteza mechanistyczna i uzasadnienie

Wyniki doprowadziły nas do wniosku, że podobnie jak HIV-1, SARS-CoV-1 i prawdopodobnie wiele innych wirusów, SARS-CoV-2 może wykorzystywać swoje białko S2, a dokładniej domenę FP, do bezpośredniego hamowania TCR, kluczowego mechanizmu w generowaniu adaptacyjnej odpowiedzi immunologicznej.

https://www.sciencedirect.com/science/article/pii/S0300908421002595

Liczba zgonów pilotów wzrosła o 1700%

https://twitter.com/ToTheLifeboats/status/1468462040431869956

Harvard University - Zero przypadków reinfekcji wśród osób, które przeszły C-19

"Niezależnie od tego, nie znaleźliśmy żadnej ponownej infekcji wśród osób z wcześniejszym COVID-19, co przyczyniło się do 74 557 osobodni wolnych od ponownej infekcji, co zwiększa bazę dowodową potwierdzającą odporność naturalnie nabytej odporności."

https://www.wykop.pl/link/6388069/harvard-university-zero-przypadkow-reinfekcji-wsrod-osob-ktore-przeszly-c-19/

https://www.medrxiv.org/content/10.1101/2021.11.15.21265753v1

Naturalna odporność na Covid-19: trzydzieści badań naukowych do udostępnienia pracodawcom, urzędnikom służby zdrowia i politykom

https://brownstone.org/articles/natural-immunity-and-covid-19-twenty-nine-scientific-studies-to-share-with-employers-health-officials-and-politicians/

150 badań naukowych potwierdza naturalnie nabytą odporność na Covid-19: udokumentowane, powiązane i cytowane

https://brownstone.org/articles/79-research-studies-affirm-naturally-acquired-immunity-to-covid-19-documented-linked-and-quoted/

Ostatecznie szczepionki mRNA są przykładem terapii komórkowej i genowej. Zawsze lubię mówić, że gdybyśmy dwa lata temu przeprowadzili ankietę publiczną; czy byłbyś skłonny wziąć terapię genową lub komórkową i wstrzyknąć ją do swojego ciała, prawdopodobnie mielibyśmy 95% wskaźnik odmowy…- Stefan Oelrich członek zarządu Bayer AG

https://twitter.com/EliseiNicole/status/1456631946642141184

Niepożądane Odczyny Poszczepienne (NOP-y)

https://www.takniewiele.pl/

Podjednostki białka kolczastego SARS-CoV-2 negatywnie wpływają na funkcję bariery krew-mózg.

https://www.sciencedirect.com/science/article/pii/S096999612030406X

Powtarzane szczepienia tym samym antygenem w krótkich odstępach czasu („zastrzyki przypominające”) destabilizują układ odpornościowy, przez co zachodzą procesy autoimmunologiczne. Między innymi mogą powstać przeciwciała przeciwko własnemu DNA

https://twitter.com/DrJohnB2/status/1469755611692814341

https://journals.plos.org/plosone/article?id=10.1371/journal.pone.0008382

Szczepionka Covid-19 i autoimmunizacja: Przebudzenie śpiącego smoka

https://www.ncbi.nlm.nih.gov/labs/pmc/articles/PMC8019233/

Białko wypustkowe SARS-CoV-2 indukuje stan zapalny poprzez aktywację szlaku NF-κB zależną od TLR2

https://pubmed.ncbi.nlm.nih.gov/33758854/

100% zgonów spowodowanych przez szczepionkę Covid-19 było spowodowanych przez zaledwie 5% partii wyprodukowanych zgodnie z oficjalnymi danymi rządowymi

https://theexpose.uk/2021/10/31/100-percent-of-covid-19-vaccine-deaths-caused-by-just-5-percent-of-the-batches-produced/

Szczepionka Pfizer Covid-19 zwiększa ryzyko śmierci dzieci o 5100% według Urzędu Statystyk Krajowych

https://dailyexpose.uk/2022/02/07/covid-vaccinated-children-5100-percent-more-likely-to-die/

Wykazano, że białko kolca SARS-CoV-2 oddziałuje z supresorem guza p53. Mutacje p53 są najczęstszymi zmianami genetycznymi stwierdzanymi w nowotworach i są obserwowane w >50% przypadków.

https://threadreaderapp.com/thread/1390105260132339722.html

Białko kolca wirusa SARS-CoV-2 może spowodować uszkodzenie płuc

https://www.contagionlive.com/view/spike-protein-of-sars-cov-2-virus-alone-can-cause-damage-to-lungs

Badania rzucają więcej światła na to, czy szczepionka RNA może trwale zmienić DNA

https://sciencewithdrdoug.com/2021/02/15/breaking-study-sheds-more-light-on-whether-an-rna-vaccine-can-permanently-alter-dna/

Szokujące badanie ujawnia, że szczepionki mRNA COVID-19, mogą stopniowo degenerować mózg w wyniku choroby prionowej

https://greatgameindia.com/mrna-vaccines-degenerate-brain-prion/

"Zmarł David Sassoli – poinformował rzecznik prasowy przewodniczącego Parlamentu Europejskiego. Sassoli 26 grudnia trafił do szpitala we Włoszech z powodu poważnych powikłań na tle dysfunkcji układu immunologicznego."

https://tvn24.pl/swiat/david-sassoli-nie-zyje-szef-parlamentu-europejskiego-zmarl-w-wieku-65-lat-5554767

****Potwierdzone! Szczepionki na Covid-19 niszczą system immunologiczny!****

http://www.prisonplanet.pl/nauka_i_technologia/potwierdzone_szczepionki,p2018874839

Rekordy zakażeń i zgonów z COVID-19 w Izraelu, mimo masowych szczepień

https://dorzeczy.pl/zdrowie/259561/izrael-rekordy-zakazen-i-zgonow-z-covid-19-mimo-szczepien.html

CDC przyznaje: Ozdrowieńcy chronieni znaczenie lepiej niż zaszczepieni

https://dorzeczy.pl/zdrowie/259429/cdc-przyznaje-ozdrowiency-chronieni-lepiej-niz-zaszczepieni.html

Rząd UK przyznaje, że szczepionki uszkodziły naturalny system odpornościowy osób zaszczepionych

https://legaartis.pl/blog/2022/01/04/rzad-uk-przyznaje-ze-szczepionki-uszkodzily-naturalny-system-odpornosciowy-osob-zaszczepionych/

Ostatnio modyfikowany: 2023-07-10 14:42

Zgr

Ok dzięki, tak zrobię, zresztą lepiej bo mam bliżej.

@all

Nie dziwi was fakt że wpada typ i ni z gruchy ni z pietruchy biadoli o dobrodziejstwie szprycy? Czy to nie sługus z rządu podnęca temat by podświadomie wyłudzić linki które zaraz zablokują? Oczywiście te które mogą bo na zagraniczne za krótkie łapki mają.

Konrad (ITT)

Witam serdecznie,

zarówno pod tym, jak i poprzednim artykułem ukazało się mnóstwo wartościowych wpisów za co w tym miejscu bardzo dziękuję. Szczególne podziękowania dla Dante, który pojawił się z licznymi grafikami oraz przemyśleniami o rynkach.

Bieżąca dyskusja zaczyna natomiast zbaczać zbyt mocno na temat szczepień, dlatego w tym miejscu zwracam się z prośbą o komentowanie zgodnie z podstawową tematyką bloga. Zostawiamy ostatnie kilka wpisów nt szczepień, aby każdy mógł we własnym zakresie wyrobić sobie zdanie na ten temat. Proszę natomiast wstrzymać się z zamieszczaniem tutaj kolejnych wpisów o tej tematyce. Od tego momentu takie komentarze będą moderowane.

Pozdrawiam,

Konrad ITT

Ostatnio modyfikowany: 2023-07-10 16:54

Zgr

Smuci mnie fakt że wszystkie spółdzielcze w koło naganiają na płatności bezgotówkowe.

janwar

Wszystkie wpisy pod obecnym artykułem są bardzo wartościowe, bo obnażają lekceważący stosunek systemu wobec społeczeństw.

Świadczy to o nadrzędności interesów korporacji farmaceutycznych w powiązaniu ze służalczością im przywództw szefów państw.

Proszę zatem nie moderować wpisów dot pandemii, poniweaż sytuacja podobna może być powtórzona, chociażby jako propaganda wpychająca ponownie nasz kraj pod wpływy polityczne obcych państw, od których -jako naszych sąsiadów- w przeszłości nic dobrego Polski nie czekało.

Mając na uwadze historyczne dokonania polityków poprzednich kadenacji, począwszy od 2000r, możemy po analizie , z dużym prawdopodobieństwem określić jaki bedzie to miało wpływ na sytuację ekonomiczno- gospodarczą i rozwój, bądż stagnację naszego kraju.

Związki bowiem powyższych zjawisk z możliwościami inwestycyjnymi są ścisłe.

Ostatnio modyfikowany: 2023-07-10 18:38

polish_wealth

pomimo przesłanek, które wymieniał Dante to tu może działać bardziej osiągnięcie 5 letniego minimum, tzn. każdy człowiek na świecie który ma dostęp do metatradera czy innego softu widzi że ta para jest na minimach

myślę, że złoty na fali wygasniecia złych informacji wojennych z ostatka już jest w dobrej cenie, byćmoże jeszcze delikatnie sie umocni,

ale to już będzie taka optymistyczna wycena,

ważniejszy jest równy wzrost i równy rozwój, równe dążenie do góry niżeli bardzo silne wahania,

Najważniejsze tak wogóle to jest prezentowanie się całemu światu jako bardzo stabilne otoczenie, brak lęku o przyszłość, odpornosć na zjawiska sztormowe wokół łodzi, to jakoś tam będziemy w cenie,

USDPLN, doświadczenie podpowiada, że pomimo wszystko pomimo upadku waluty rezerwowej, pomimo tego wszystkiego to powinien jeszcze z raz sie wychylić wykres na te 4,30

dlatego, że tak naprawde tylko my jesteśmy w posiadaniu przesłanki że system sie wali, i jesteśmy umocnieni w tej wierze, wielu uczesnitkow rynku wierzy że będzie chociaz jeszcze jedna wiosna, jeszcze jeden cykl pozytywny i tak dalej,

tak gwałtowna obsuwa, musi sie też doczekać korekty, 4,30 myśle ze pojdą żeby przebić poziom, potem jakiś flat no i zobaczymy czy będzie kolejna pandemia czy co sie zadzieje,

Ostatnio modyfikowany: 2023-07-10 18:52

polish_wealth

jeżei nie wiadomo w jaka storne podąż rynek i jest flat taki fundamentalny to ten flat i tak sie rozchuśta raz na lewo raz na prawo byle tylko stop losu urywać po każdej ze stron przebijajac poziomy

janwar

Rosyjski rząd podobno potwierdził, że kraje z grupy BRICS (Brazylia, Rosja, Indie, Chiny i RPA) planują wprowadzenie waluty opartej na złocie, której celem będzie zmniejszenie roli dolara w światowym handlu. Oczekuje się, że oficjalne ogłoszenie na ten temat pojawi się podczas szczytu organizowanego przez blok w sierpniu w RPA. Należy wziąć jednak poprawkę na fakt, że źródłem informacji jest rosyjska propagandowa telewizja RT (dawne Russia Today) i rzeczywistość może okazać się mniej spektakularna niż twierdzą paski nadawcy.

https://www.bankier.pl/wiadomosc/BRICS-stworzy-walute-oparta-na-zlocie-8576242.html

janwar

https://www.bankier.pl/wiadomosc/GreenX-Metals-ma-umowe-dot-zakupu-udzialow-w-projekcie-wydobycia-zlota-w-Grenlandii-8576192.html

polish_wealth

Ostatnio modyfikowany: 2023-07-10 20:39

TeQ

Fiat to tylko środek wymiany więc trzeba dążyć do wymiany fiata na wartość. Przy tym podejściu nie ma stresu i narzekania na system bo wartość utrzyma twoją prace w czasie.

Na spokojnie zweryfikowałem dziś realny zakres pracy i żeby się mniej męczyć, jeszcze kilka sprytnych narzędzi dokupię (zamieniając kliki na realne narzędzia) i za 2 dni zadziałam, sprawiając, że te dodatkowe narzędzia zrobią jakieś 100% zwrotu i zostaną u mnie ;))) OK. mój czas też ma wartość, ale pesos zostaną po mojej stronie ;)

PS. Cena tych kilku dodatkowych narzędzi to max. 10% ceny usługi "mecheesa". Ale jakość po mojemu ;P

Ostatnio modyfikowany: 2023-07-10 21:57

Tomaszabc

Słowo na dziś odnośnie uranu- " we are in bull market, buy the dip"

Tekst dla linku

Solarsoul

[FIAT]

„Traci wartość w czasie więc nie może leżeć musi pracować.”

Musi pracować a nawet być na top obrotach żeby zarobić na siebie. Skoro planeta jest już tak skażona ekspansywną polityką to czy nie byłoby „eko” żeby dać jej odpocząć? Niektórzy to nawet chcieliby być eko i odpocząć, inwestować w rynek wtórny i oszczędzać ale jak przy takich naganiaczach odpocząć? W europie jeżdżą elektrykami a tymczasem w USA i nie tylko:

- Dodge Charger 20L/100km

- Chevrolet Camaro 22L/100km

- prywatny odrzutowiec w galonach?

Jakby FIAT został zamieniony na złoto i wszyscy zaczęliby oszczędzać to kto mógłby sobie pozwolić na tak fanaberie? O tfuj! No u can’t! To takie nie amerykackie i nie eko :(

Ostatnio modyfikowany: 2023-07-11 01:24

janwar

Hiszpańskie media zapowiadają potężną zmianę na półkach sklepowych. Wkrótce do sprzedaży może trafić mleko z karaluchów. Naukowcy przyznają, że nowe mleko jest czterokrotnie bardziej odżywcze od krowiego. Dodatkowo może stać się kluczowe dla wyżywienia rosnącej światowej populacji.

Czytaj więcej na https://wydarzenia.interia.pl/zagranica/news-naukowcy-zachwalaja-mleko-z-karaluchow-wyjatkowe-wlasciwosci,nId,6894126#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Frederick

Banki centralne gromadzą złoto, bo wiedzą, że jego cena znacznie wzrośnie. Dlatego też i my powinniśmy to robić.

Samochód powinien być dozwolony bez ograniczeń, zaś wszelkie próby organizacji międzynarodowych w tym zakresie są szkodliwe.

Arekb52

Zgr

Ja bym jeszcze poczekał z tym nordem zobacz szwedzką i duńską.

JW

JW

Dante

Wprowadzenie złota w formie rozliczeń nie jest takie proste we współczesnej gospodarce - przykładowo: 1 roczny deficyt Indii w handlu z Rosją praktycznie wystarczyłby, aby Indie straciły całe swoje rezerwy złota, a jednostronna rewaulacja złota ze strony BRICS (tzn. "od dzisiaj złoto będzie 20 tysięcy za uncję") nie przejdzie.

https://www.drishtiias.com/daily-updates/daily-news-analysis/rbi-s-gold-reserves

https://vajiramias.com/article/why-are-india-russia-trade-payments-in-crisis

https://www.civilsdaily.com/news/india-russia-trade-payments-crisis/

Ostatnio modyfikowany: 2023-07-11 19:04

TeQ

@JW

Złoto

BCty "kupowały złoto" i mają mniej fizyka, niż papieru (np. na COMEX, czy LME)

Ostatnio modyfikowany: 2023-07-11 21:53

TeQ

Na podstawie danych NBP: https://nbp.pl/o-nbp/sprawozdawczosc-finansowa-nbp/sprawozdanie-finansowe-narodowego-banku-polskiego/

Widać tak:

Czy coś zaplanowali, czy prezes NBP geniusz, czy przypadek? ;))

JW

ScFlatron

Widzisz i tutaj mamy problem bo Ty stawiasz tezę i szukasz dowodów na jej prawdziwość (szczepionki na Covid zabijają a sama choroba była niegroźna) A ja zadaję otwarte pytanie i szukam informacji potwierdzając lub obalających tą tezę. Nie mówię że nie masz racji mówię że nie widzę na to dowodów.

Podajesz dane z Eurostatu https://dap.ema.europa.eu/analytics/saw.dll?PortalPages tak widzę setki tysięcy pewnie nawet kilka mln NOPów. Jednak znakomita większość to: osłabienie, ból mięśni i kości itp. Nie wiem kiedy ostatnio się szczepiłeś na "starymi przebadanymi" szczepionkami ale większość dzieci za każdym razem ma NOP. Gorączka ból w miejscu iniekcji itp dlatego liczba NOPów to nie dowód na zło szczepionki czy jej nieskuteczność. na każdym leku masz informację że 1/10 osób doznaje... lista niepożądanych objawów 1/100 doznaje... 1/1000 doznaje i okazuje się że łykając zwykły paracetamol na ból głowy można przypłacić ciężkimi chorobami...

Europie (UE) żyje 450mln osób z czego umiera rocznie ok 4,6mln (2016r przed Covid) dziennie to 12 600 zgonów, czy naprawdę dziwne jest to że podając szczepionki osobom starszym, schorowanym itp ( grupa 0) część z nich umarła w odstępstwie kilkudziesięciu dni od szczepienia? Gdyby nikt nie umarł to byłoby dopiero szokujące!!! Trzeba znaleźć różnicę statystyczną ile osób umierało przed szczepionką w danej grupie a ile umarło po podaniu szczepionki to samo odnośnie ataków serca, zawałów zakrzepów itd... dopiero ta różnica pokaże ile mogła wywołać szczepionka. A Ty mi podajesz dane że ktoś umarł po podaniu szczepionki i myślisz że udowodniłeś że szczepionka zabija, no tak na szczęście nauka nie działa. Stosując Twój sposób myślenia możemy uznać że skoro wiatraki się kręcą gdy wieje wiatr to znaczy że wiatraki powodują wiatr...

PS jeszcze raz dodam szopka spowodowana Covid była niepotrzebna: lock downy, panika w massmediach, wykorzystanie sytuacji przez polityków i korporacje ale to i inne szwindle nie sprawiają że szczepionki były nie potrzebne lub że spowodowały więcej szkód niż korzyści to dopiero trzeba udowodnić bez stawiania z góry tezy

El Toro

The Lancet, naukowe czasopismo medyczne, jedno z najdłużej wydawanych tego typu czasopism na świecie, opublikowało badanie, z którego wynikało, że na 325 przeprowadzonych sekcji zwłok w 74% przyczyną zgonów były szczepionki. Publikacja badania została wycofana przed upływem 24h.

Na potrzeby badania przeszukano wszystkie opublikowane raporty z sekcji zwłok i nekropsji związane ze szczepieniami przeciwko COVID-19 do 18 maja 2023 roku. Początkowo zidentyfikowano 678 badań, a po ocenie kryteriów włączenia uwzględniono 44 artykuły zawierające 325 przypadków autopsji i jeden przypadek nekropsji. Trzech lekarzy niezależnie przeanalizowało wszystkie zgony i ustaliło, czy szczepionka przeciwko COVID-19 była bezpośrednią przyczyną lub znacząco przyczyniła się do zgonu.

Konkluzjami badania było, że układem narządów najczęściej związanym ze śmiercią spowodowaną szczepionką COVID-19 był układ sercowo-naczyniowy (53%), a następnie układ krwiotwórczy (17%), układ oddechowy (8%) i układy wielonarządowe (7%). Trzy lub więcej układów narządów zostało dotkniętych w 21 przypadkach. Mediana czasu od szczepienia do zgonu wynosiła 14,3 dnia. Większość zgonów nastąpiła w ciągu tygodnia od ostatniego podania szczepionki. Łącznie 240 zgonów (73,9%) zostało niezależnie uznanych za bezpośrednio spowodowane lub w znacznym stopniu przyczyniające się do szczepienia COVID-19.

Zaobserwowana spójność między przypadkami z tego badania ze znanymi objawami niepożądanymi związanymi ze szczepionką COVID-19 wraz z przeprowadzonymi sekcjami zwłok i orzeczeniami zgonu przez lekarzy sugeruje, że istnieje wysokie prawdopodobieństwo związku przyczynowego między szczepionkami COVID-19 a śmiercią w większości przypadków

https://www.alertadigital.com/2023/07/11/un-estudio-de-lancet-sobre-autopsias-a-vacunados-de-covid-encontro-que-el-74-murieron-por-la-vacuna-el-informe-fue-censurado/

Ostatnio modyfikowany: 2023-07-13 09:53

El Toro

ScFlatron

[Szczepionki na Covid–19 przyczyną śmierci?]

The Lancet, naukowe czasopismo medyczne, jedno z najdłużej wydawanych tego typu czasopism na świecie, opublikowało badanie, z którego wynikało, że na 325 przeprowadzonych sekcji zwłok w 74% przyczyną zgonów były szczepionki. Publikacja badania została wycofana przed upływem 24h.

Na potrzeby badania przeszukano wszystkie opublikowane raporty z sekcji zwłok i nekropsji związane ze szczepieniami przeciwko COVID-19 do 18 maja 2023 roku. Początkowo zidentyfikowano 678 badań, a po ocenie kryteriów włączenia uwzględniono 44 artykuły zawierające 325 przypadków autopsji i jeden przypadek nekropsji. Trzech lekarzy niezależnie przeanalizowało wszystkie zgony i ustaliło, czy szczepionka przeciwko COVID-19 była bezpośrednią przyczyną lub znacząco przyczyniła się do zgonu.

I na co to jest dowód?

Według oficjalnych danych na Covid umarło prawie 7mln osób https://www.worldometers.info/coronavirus/

Według oficjalnych danych zaszczepiono 87% Hiszpanów, 80% Francuzów 86% Włochów, 57% Polaków w samej Europie to setki milionów a na świecie kilka mld osób zaszczepionych. https://ourworldindata.org/covid-vaccinations

Rozumiem że lekarze w Lancet opublikowali że przebadali przypadki śmierci które według nich mogły być spowodowane przez szczepionkę i w 75% potwierdzili swoje przypuszczenia, brzmi to sensownie. Tylko co to udowadnia? Że szczepionka zabija bardziej niż Covid? Chyba nie...

Znowu wybiórcze analizowanie danych bo jeśli szczepionka zabija 1 na 100 000 a choroba 1 na 10 000 to i tak warto zaszczepić populację, jednak prawdę będzie również to że szczepiąc populację Polski "zabijemy" 380 osób ale teoretycznie ratujemy 3800.

Dane z Lancet potwierdzają że szczepionka ma skutki uboczne ale każdy lek je posiada i szczepionki ogólnie są o kilka rzędów bezpieczniejsze niż inne sposoby leczenia. Nie wiem czemu wyniki zostały usunięte ale tego jako społeczeństwo powinniśmy żądać publikowania badań odnośnie skutków ubocznych szczepień. Martwi mnie tylko że np na tym forum wiele osób wierzy lekarzom gdy pokazują badania odnośnie skutków ubocznych szczepień ale gdy Ci sami lekarze podkreślają że to i tak bezpieczniejsza opcja niż przechorowanie choroby to tego już nie słyszą...

El Toro

• W 1901 roku John D. Rockefeller Senior założył Instytut Badań Medycznych Rockefellera (od 1965 r. Uniwersytet Rockefellera). Simon Flexner został pierwszym dyrektorem laboratoriów instytutu. Flexner to człowiek, który stoi za Raportem Flexnera (1910) finansowanym przez Carnegie Corporation i skutkującym ustandaryzowaną edukacją medyczną opartą na metodzie naukowej. Alternatywne metody leczenia zostały zmarginalizowane lub zakazane i zastąpione przez rozwijający się przemysł farmaceutyczny oparty o opatentowane substancje chemiczne często wytwarzane z pochodnych ropy naftowej w których Rockfellerrowie i niektórzy z ich kolegów filantropów mieli duże finansowe udziały. Bardzo opłacalna strategia wykorzystywana później także w innych obszarach.

• Czy można ufać „autorytetom medycznym” gdy wychodzi na jaw, że osoby pokroju Anthonego Fauciego (głównego doradcy medycznego prezydenta USA w czasie pandemii) na podstawie opinii którego podejmowano decyzje o życiu i gospodarce całego kraju manipulują danymi lub gorzej, są stawiane im zarzuty sprowokowania całego tego zagrożenia?

• Lekarze nie mogą mówić tego co naprawdę myślą, po pierwsze jest to wbrew programowi akademickiemu, po drugie stracą prawo wykonywania zawodu, (Czemu lekarze, którzy mieli mniej popularne opinie co do najsławniejszej choroby świata i szczepionek byli szykanowani?),

• Jeśli skutki uboczne wpisane są w każdy oferowany lek, to czy Centers for Disease Control and Prevention rozpoznała oficjalnie chociaż jeden zgon spowodowany przez szczepionki Covid mRNA?

• Jeśli szczepionki na Covid są takie dobre, to dlaczego nie pozwalało się ludziom wyrażać swoich wątpliwości i bez emocji rozmawiać na ten temat?

• Czemu wprowadzono w mediach cenzurę opinii podważających skuteczność szczepionek? Chociaż tutaj łatwo odpowiedzieć sobie samemu na to pytanie. Media są pod kontrolą wąskiego grona rodzin pokroju Rockeffeller, Morgan, Rotshild itp. w taki sposób, że przeciętny człowiek nigdy do tego nie dojdzie, "kto kontroluje media, ten kontroluje opinię publiczną",

• „Według oficjalnych danych zaszczepiono 87% Hiszpanów, 80% Francuzów 86% Włochów, 57% Polaków w samej Europie to setki milionów a na świecie kilka mld osób zaszczepionych” –to jest nieprecyzyjna informacja. Ile dawek przyjęły te osoby ? - to dawki przypominające podawane na przestrzeni krótkiego czasu miały przyczyniać się do komplikacji zdrowotnych.

Nowa nienormalność

@ScFlatron

Nie widzę tu pola do dyskusji za bardzo, więc zadedykuję Ci po prostu na zakończenie wiersz Artura Barcisia, którym poinformował, według dzisiejszej Interii:

https://swiatseriali.interia.pl/plotki/news-artur-barcis-byl-na-granicy-smierci-zycie-mnie-przeczolgalo,nId,6899959

swoich fanów o zakontraktowaniu zarazy. Myślę, że Ci się spodoba. Uwaga, będzie wzrusz. Oto on:

Oda do covida

"Nie, nie ma na niego lekarstw,

zmierzysz się z nim samodzielnie.

Kaszel od rana do nocy,

potem od nocy do rana

będziesz się zwijał z niemocy,

osłabniesz od niewyspania.

Gorączka cię mokrym kocem

rozbije na tysiąc drgawek,

a suchy kaszel jak z procy

odbierze wiarę w poprawę".

Dziękuję za uwagę.

Sam był zupełnie. I nikt nie chciał mu przynieść rosołu. Nawet żona.

JW

99notes