Podniesienie limitu długu w USA

Podniesienie limitu długu w USA, pomimo doniesień o braku porozumienia między stronami, było raczej pewne. Kto chciałby przejść do historii jako ten, za czasów którego kraj zbankrutował? Ostatecznie limit długu został zawieszony do stycznia 2025 roku.

Czy w takim razie sytuacja jest opanowana i system finansowy jest już bezpieczny?

I tak i nie. Teraz rząd musi uzupełnić konto główne skarbu państwa (TGA – Treasury General Account), które obecnie jest na minimalnych poziomach. Jest to o tyle niebezpieczne, że jeśli FED utrzyma swoją politykę wyprzedaży aktywów, będzie wiązało się to z jeszcze mocniejszym „wyssaniem” płynności z rynku.

Na czym to polega?

Najprościej mówiąc w ramach podniesienia limitu zadłużenia rząd wyemituje nowe obligacje, do których zakupu zostaną „zachęcone” banki i inne instytucje finansowe, a pieniądze na ich zakup będą pochodziły z ich własnych rezerw. Im bank ma więcej rezerw, tym większe ryzyko jest w stanie ponosić np. poprzez inwestowanie w ramach swojego portfolio w obligacje korporacyjne. Duże inwestycje banków w takie obligacje równocześnie zmniejszają koszty ubezpieczenia takiej korporacji od ryzyka upadku (CDSy) a to z kolei tworzy dużo lepsze środowisko do inwestycji w akcje. Oczywiście sytuacja działa w odwrotny sposób, kiedy rezerwy banków topnieją. To co zostało opisane w tym akapicie (zakupy obligacji przez banki i fundusze) to najbardziej prawdopodobny scenariusz w obecnej sytuacji.

Ostatecznie ze względu na uszczuplone rezerwy banków może dojść do kryzysu w pożyczkach na rynku międzybankowym (repo), gdyż instytucje nie będą chciały pożyczać sobie nawzajem wymaganych środków.

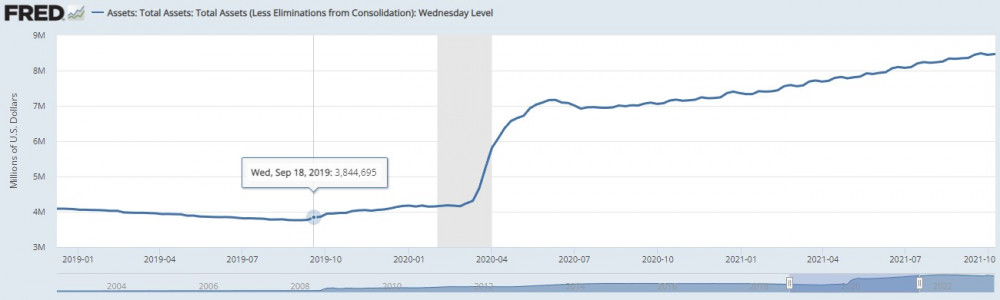

Podobna sytuacja do dzisiejszej miała miejsce w 2019 roku. Opisaliśmy ją w artykule pt. „Najważniejsze wydarzenia minionych tygodni – Październik 2019”. W dużym skrócie: FED musiał wówczas wkroczyć do akcji i pożyczać środki bankom, ponieważ one nie chciały pożyczać sobie nawzajem.

Po zawieszeniu pułapu zadłużenia na początku sierpnia 2019 roku, Departament Skarbu USA szybko przystąpił do odbudowy swojego konta głównego TGA. W ciągu 30 dni, między 14 sierpnia a 17 września ponad 120 mld USD trafiło na konto TGA na rzecz rezerw banków i instytucji finansowych.

Ogromna ilość pieniędzy ściągniętych przez TGA doprowadziła do kryzysu repo w ciągu kilku tygodni. Pomiędzy 16 a 17 września oprocentowanie pożyczek międzybankowych wzrosły z 2,43% do 5,25%. W międzyczasie widzieliśmy nawet wystrzał do poziomów 10%.

Poniższy wykres pokazuje nagły wzrost oprocentowania w pożyczkach międzybankowych repo w 2019 roku.

Źródło: Twitter.com

Aby zaradzić temu kryzysowi, FED musiał rozpocząć awaryjny dodruk. 17 wrześniu 2019 roku, FED wykreował z powietrza 75 mld USD (wtorek) i robił to codziennie do końca tygodnia. Należy tutaj podkreślić, że nie był to dodruk, który trafił na „ulicę”. Środki te pomogły bankom uzupełnić ich rezerwy. Ostatecznie FED dodawał płynności do rynku repo aż do czerwca 2020 roku. Poniższy wykres pokazuje wzrost bilansu FEDu od momentu wystąpienia kryzysu.

Na początku nie było wiadomo co wywołało tak duży skok oprocentowania w pożyczkach międzybankowych. Nieco później ekonomiści stwierdzili, że powodem był chwilowy brak gotówki dostępnej w systemie bankowym co było spowodowane m.in. emisją nowych obligacji.

Cała sytuacja nie wywołała dużego zamieszania na rynku. S&P500 straciło 5% w tym okresie.

Jak będzie tym razem? Sami jesteśmy bardzo ciekawi a sytuacja powinna rozwiązać się w przeciągu kolejnych 2-3 miesięcy.

Finlandia: Spadek ceny prądu o 75%

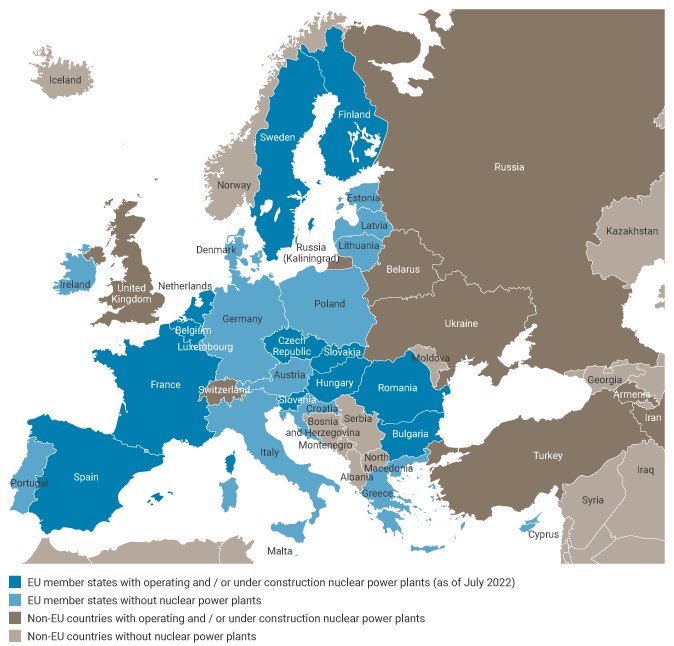

Podczas gdy w kwietniu bieżącego roku Niemcy poinformowały, że zamykają swoje 3 ostatnie elektrownie atomowe, są i takie kraje, które właśnie je uruchamiają. Finlandia ogłosiła, że ich reaktor The Olkiluoto 3 (OL3) oficjalnie przeszedł z fazy testów do regularnego przekazywania mocy do sieci. Jest to pierwsza elektrownia jądrowa w tym kraju od ponad 40 lat i ma ona dostarczyć ok. 15% całego zapotrzebowania na energię. Dzięki tej inwestycji cena prądu w Finlandii spadła o 75% od grudnia 2022 roku. Jest to zapewne spora ulga dla Finów, gdyż okazuje się, że mają oni największe zużycie prądu w przeliczeniu na osobę w całej Unii Europejskiej.

Warto w tym momencie dodać, że w UE działa 100 reaktorów jądrowych w 12 z 27 krajów członkowskich i są one odpowiedzialne za dostarczenie ok. 25% mocy oraz ok. połowy niskoemisyjnej energii elektrycznej.

Poniższa grafika przedstawia kraje posiadające elektrownie jądrowe w Unii Europejskiej i poza nią. Kolor ciemnoniebieski, kraje w UE z działającymi bądź budowanymi elektrowniami. Kolor jasnoniebieski, kraje UE bez energii jądrowej.

Źródło: www.world-nuclear.org

Ostatnie miesiące przyniosły również sporo informacji nt. energii jądrowej w Polsce, gdzie grupa Orlen planuje wybudować szereg elektrowni jądrowych SMR (small modular reactor). W połowie kwietnia prezes Daniel Obajtek ogłosił 7 wstępnych lokalizacji takich reaktorów podkreślając, że na podstawie przeprowadzonych badań jest pełne przyzwolenie społeczne na takie technologię w kraju. Do końca roku prezes zobowiązał się wskazać kolejne 13 miejsc, gdzie będą mogły stanąć SMR-y. Przyznał również, że po wstępnej analizie, niektóre ze wskazanych wcześniej lokalizacji nie kwalifikują się do podjęcia dalszych kroków.

Jak dowiedzieliśmy się końcem maja z oficjalnego portalu Ministerstwa Klimatu i Środowiska, pierwsza elektrownia jądrowa w Polsce powstanie na Pomorzu. Zostanie ona zaprojektowana i wybudowana w ramach amerykańskiego konsorcjum czołowych na świecie firm z sektora cywilnej energetyki jądrowej, czyli Westinghouse i Bechtel. Podpisanie umowy dotyczącej zaprojektowania elektrowni ma odbyć się jeszcze w tym roku. Rozpoczęcie budowy planowane jest na 2026 rok a produkcja energii jądrowej ma rozpocząć się w 2033 roku. Jak podaje Anna Moskwa (Minister Klimatu i Środowiska) „Pozwoli nam to zrealizować cel, jakim jest 25% produkcji energii w polskim systemie energetycznym z energii jądrowej w 2040 roku”. My jako zespół z dużym dystansem podchodzimy do wszelkich terminów związanych z budową elektrowni atomowej, gdyż jak wiadomo ta inwestycja jest realizowana w Polsce od lat i wciąż nie widać żadnego efektu.

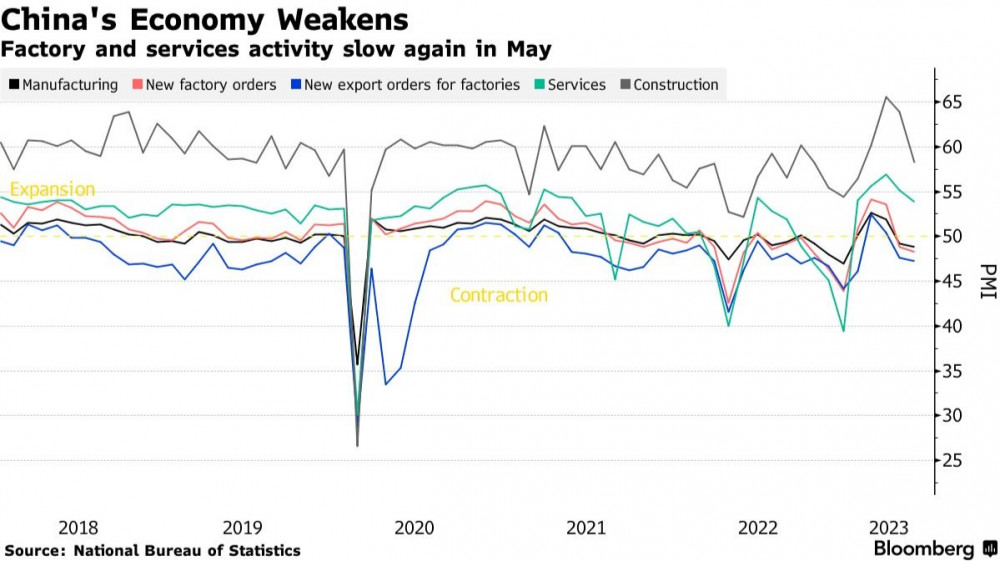

Chiny i spadająca koniunktura

Jak podało narodowe biuro statystyki w Chinach (NBS), wskaźnik aktywności produkcyjnej (manufacturing PMI) spadł w maju do 48,8 wobec prognoz na poziomie 49,5. Jest to drugi miesiąc z rzędu, kiedy to chińskie PMI znajduje się poniżej 50 co oznacza, że gospodarka w tym obszarze notuje spadek aktywności. Dane wskazują na utratę impetu jaki przez moment wykazywała chińska gospodarka po zniesieniu restrykcji związanych Covidem.

Poniżej widzimy spadek aktywności w każdym kluczowym sektorze gospodarki.

Okazuje się, że po-covidowe ożywienie gospodarcze w Chinach było głownie napędzane wydatkami konsumentów na usługi podczas gdy produkcja pozostawała w tyle.

Jest kilka powodów, które możemy tutaj wskazać.

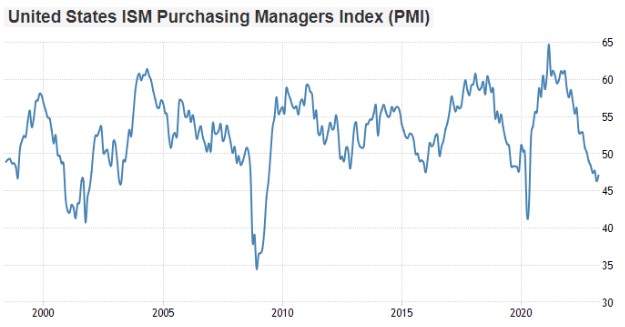

Na pewno pierwszy z nich to spowolnienie gospodarcze jakie widzimy w USA i Europie, które stanowią kluczowy rynek eksportowy dla Chin. Wskaźnik aktywności produkcyjnej PMI dla USA znajduje się poniżej 50 nieprzerwanie od października 2022 roku a wiele wskaźników alarmuje, że znajdujemy się w recesji. W otoczeniu wysokich stóp procentowych oraz kryzysu bankowego biznesy mają trudny dostęp do kredytu co też ogranicza ich wydatki i powoduje spadek aktywności biznesowej.

Źródło: Lynalden.com

Kolejnym problemem jest rynek nieruchomości, który stanowi ok. 1/4 gospodarki Chin. Widzimy tutaj spowolnienie po początkowym ożywieniu po-covidowym a developerzy w dużej mierze zmagają się z problemami finansowymi.

Chiny zmagają się również z rekordowym bezrobociem wśród młodych w wieku od 16 do 24 lat. Stopa bezrobocia tej grupy osiągnęła w kwietniu rekordowe 20,4%. Wg analiz co najmniej 1/4 absolwentów szkół wyższych w Chinach ma niepełne zatrudnienie, czyli podejmuje pracę poniżej swoich kwalifikacji bądź w niepełnym wymiarze godzin.

Dodatkowym czynnikiem, który może hamować chińską gospodarkę jest ostatnia decyzja krajów OPEC (producenci ropy), które robi wszystko, aby utrzymać cenę ropy powyżej 70 USD. Arabia Saudyjska zapowiedziała dalsze dobrowolne cięcie produkcji ropy z 10 mln baryłek dziennie wyprodukowanych w maju do 9 mln baryłek dziennie poczynając od lipca bieżącego roku. Szacuje się, że spowoduje to deficyt ropy w drugiej połowie 2023 roku a w efekcie ceny mogą powędrować do poziomów ponad 100$ za baryłkę w następnym roku.

Jeśli mielibyśmy do czynienia z szybkim spadkiem inflacji to banki centralne mogłyby też szybko obniżyć stopy procentowe, co obniżyłoby koszty przedsiębiorstw. Tymczasem decyzja Arabii Saudyjskiej sprawia, że cena ropy może ponownie wzrosnąć w przyszłości co też wpłynie na podtrzymanie inflacji. W takim wypadku stopy procentowe mogą zostać utrzymane nieco dłużej a firmy w dalszym ciągu będą hamowane brakiem dostępu do taniego kredytu.

W tym momencie jednak ze względu na słabą aktywność gospodarczą zarówno w USA, Europie jak i Chinach najprawdopodobniejszym scenariuszem jest oscylowanie ceny czarnego surowca w okolicach 70-80 USD.

Indie największym dostawcą ropy do Europy

Po agresji Rosji na Ukrainę, zachód zdecydował się na wprowadzenie szeregu sankcji na import rosyjskiej ropy naftowej. Od samego początku restrykcji, media obiegały informację, że wprowadzone zakazy w praktyce nie działają a rosyjska ropa trafia do Europy poprzez „pośredników” takich jak Turcja czy Indie.

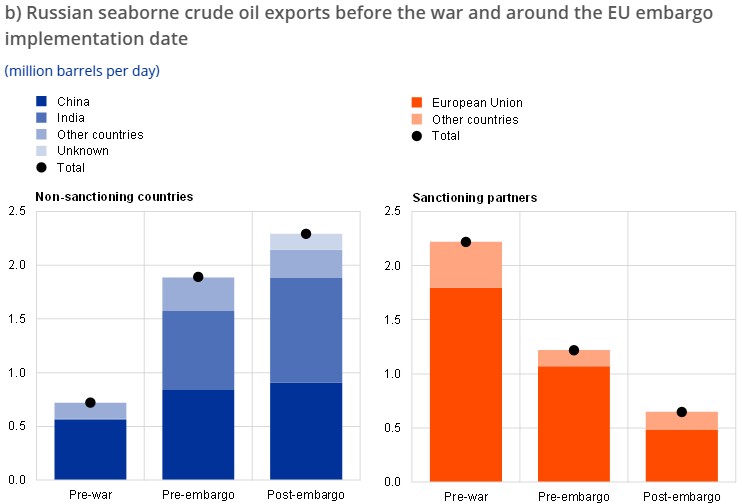

Poniższa grafika przedstawia, jak Rosja przekierowała swój eksport ropy w okresie przed i po ataku na Ukrainę. Pierwszy wykres przedstawia wzrost importu ropy do krajów, które nie zdecydowały się na sankcje wobec Rosji, natomiast na drugim wykresie widzimy spadek importu do krajów, które takie sankcje wdrożyły.

Źródło www.ecb.europa.eu

Jak szybko można zauważyć z całej sytuacji najbardziej skorzystały Indie, które zachęcone dyskontowymi cenami surowca stały się drugim co do wielkości importerem ropy naftowej z Rosji i jednocześnie większym dostawcą gotowych paliw do Europy od Arabii Saudyjskiej.

Do całej sytuacji odniósł się szef unijnej dyplomacji Josep Borrell, który nawołuje do przeciwdziałania importowi paliw z Indii wyprodukowanych z rosyjskiej ropy, gdyż zasila to budżet wojenny Kremla.

Aby zablokować dostawy takiego surowca należałoby ustalić jego pierwotne pochodzenie co w praktyce jest bardzo trudne. Borrell sugeruje zatem wprowadzenie restrykcji dla odbiorców paliw, które wg UE miałby być produktem przetworzonym z rosyjskiego ropy.

Wg analityków już sam pomysł może okazać się skuteczny, gdyż Indie i inne kraje mogą obawiać się utraty dostępu do ogromnego rynku zbytu jakim jest Europa.

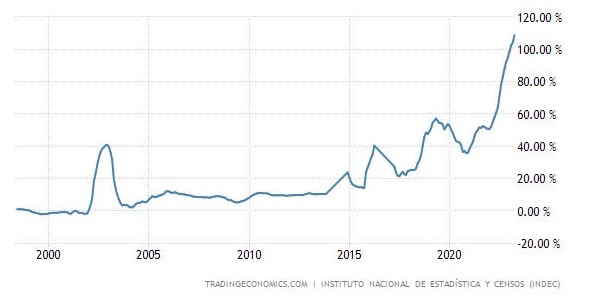

Argentyna z nowym rekordem inflacji!

Argentyna bije niechlubny nowy rekord. Inflacja w tym kraju przekroczyła już 100% i obecnie znajduje się na poziomie 108,8% co przedstawia poniższy wykres.

W połowie roku Bank Centralny Argentyny planuje emisję nowego banknotu o nominale 2000 peso. W dniu jego wejścia na rynek, będzie to najwyższy dostępny nominał.

Dla porównania, jego poprzednik o nominale 1000 peso wyemitowany w listopadzie 2017 roku, stracił od tamtego czasu 18 razy na wartości. Innymi słowy, produkty, za które w 2017 roku wystarczyło zapłacić ok. 55,5 peso, dzisiaj kosztują ok. 1000 peso.

Jaki wpływ ma to na życie przeciętnego Argentyńczyka?

Minimalna płaca w maju wyniosła ok. 88 tys. peso co jest równowarte ok. 176 USD w tym momencie. Ktoś zapyta: dlaczego, skoro oficjalny przelicznik wynosi prawie dwa razy tyle? Otóż z takiego kursu wymiany, ustalonego przez bank centralny mogą korzystać jedynie instytucje finansowe lub uczestnicy handlu zagranicznego. Przeciętni Argentyńczycy prawie nie mają możliwości dokonania legalnej wymiany swojej waluty na USD, gdyż rząd wprowadził limity oraz serię podatków od takiej transakcji. Można się domyślać, że ma to na celu zapobieganie ucieczki Argentyńczyków od swojej waluty. Tak więc Argentyńczykom pozostaje jedynie czarny rynek. Powszechnie nazywa się to „dólar blue” lub po prostu „blue”. W kraju, w którym następuje drastyczna zmiana ceny produktów z dnia na dzień, jest to główny punkt odniesienia.

Obecnie Argentyna ma najniższą pensję minimalną w całej Ameryce Południowej zaraz po Wenezueli. Wenezuela natomiast jest obecnie krajem notującym największą zapaść gospodarczej na kontynencie. Zgodnie z danymi za maj 2023, wartość podstawowego koszyka towarów w Argentynie dla rodziny 2+2 wyniósł ok. 203 tys. peso, czyli ponad dwie pensje minimalne nie wliczając w to kosztów mieszkania. Dotyczy to osób, które zasilają oficjalny rynek pracy, niemniej prawie 35,5% rynku stanowi szara strefa.

Dane statystyczne pokazują, że 4 na 10 Argentyńczyków żyje w biedzie, a w przypadku dzieci w wieku poniżej 14 lat jest to ponad połowa (54,2%). Ekonomiści szacują, że wraz z postępującą inflacją liczby te będą się zwiększać.

Operacji Chokepoint 2.0 ciąg dalszy

Kilka tygodni temu szeroko opisaliśmy na czym polega operacja Chokepoint 2.0. Cały artykuł możecie znaleźć pt. „Operacja Chokepoint 2.0, czyli jak USA walczy z rynkiem krypto”.

Mamy wrażenie, że w maju widzieliśmy kolejną odsłonę wspomnianej operacji. Pomimo tego, że Komisja Papierów Wartościowych i Giełd (SEC) nie zdefiniowała standardów oraz norm prawnych dla kryptowalut, uznała ostatecznie, że przy określeniu czy dana kryptowaluta jest papierem wartościowym czy nie, należy stosować ustawę z 1933 roku oraz „test Howeya”.

Co to takiego?

Nie wgłębiając się w genezę powstania tego terminu jest to szereg 4 pytań, powstałych w latach 40-tych ubiegłego stulecia, które mają na celu określić czy dana transakcja może wpisać się w ramy kontraktu inwestycyjnego czy też nie. Bazując na tych pytaniach SEC podał ostatnio listę 67 kryptowalut, które wg niego powinny być traktowane jako papiery wartościowe i powinny podlegać wszelkim stosownym regulacjom. Wśród nich znalazły się takie popularne projekty jak cardano (ADA), poligon (MATIC) czy też cosmos (ATOM).

Zgodnie z obowiązującym prawem w USA, handel niezarejestrowanymi papierami wartościowymi jest nielegalny, gdyż w pierwszej kolejności należy uzyskać zgodę od Komisji Papierów Wartościowych i Giełd na takie działanie. W tym wypadku wszystkie giełdy, które oferują sprzedaż tych kryptowalut mogą spodziewać się działań prawnych wymierzonych w ich kierunku.

Skoro jesteśmy już przy giełdach to nie sposób pominąć ostatnich pozwów skierowanych przeciwko największym giełdom kryptowalutowym, które miały miejsce zaledwie kilka dni temu.

Giełda Binance i jej szef Changpeng Zhao (założyciel Binance) otrzymali pozew cywilny składający się z 136 stron. W specjalnym oświadczeniu Gary Gensler (szef SEC) napisał: „Formułując 13 zarzutów oskarżamy, że Zhao i firmy z grupy Binance stworzyły rozległą sieć oszustw, konfliktów interesów, blokowania informacji i celowego unikania stosowania prawa”.

Zaledwie dzień później giełda Coinbase otrzymała pozew cywilny za oferowanie niezarejestrowanych papierów wartościowych. Regulator zarzuca giełdzie, że ta nigdy nie zarejestrowała się jako licencjonowany broker bądź stosowna tego typu instytucja a także, że ich program stakingu przypomina kontrakt inwestycyjny co podlega regulacjom dotyczącym papierów wartościowych.

Jak widać prowadzenie biznesów związanych z kryptowalutami w USA nie jest łatwe a SEC robi wszystko, aby pozbyć się ich z kraju. Nic dziwnego biorąc pod uwagę, że za miesiąc ma wystartować waluta cyfrowa banku centralnego (CBDC) FEDNow. Jak pisaliśmy już we wspomnianym wcześniej artykule ma ona duże szanse stać się fundamentem dla CBDC skierowanego dla wszystkich obywateli USA. Póki co jednak FEDNow używać będą jedynie instytucje finansowe.

Independent Trader Team

winio

Swoją drogą - złotówka od ponad pół roku konsekwentnie się umacnia. Co Wy na to?

!Novy

Podczas gdy w kwietniu bieżącego roku Niemcy poinformowały, że zamykają swoje 3 ostatnie elektrownie atomowe, są i takie kraje, które właśnie je uruchamiają. Finlandia ogłosiła, że ich reaktor The Olkiluoto 3 (OL3) oficjalnie przeszedł z fazy testów do regularnego przekazywania mocy do sieci. Jest to pierwsza elektrownia jądrowa w tym kraju od ponad 40 lat i ma ona dostarczyć ok. 15% całego zapotrzebowania na energię. Dzięki tej inwestycji cena prądu w Finlandii spadła o 75% od grudnia 2022 roku

I to jest kurna granda!

Jak to ceny energii spadają, przecież one tylko mogą rosnąć jak ceny węgla (4k) i pelletów (3,5k)!

I te ceny spadły bez udziału OZE? No to już jest lekka przesada!

Artykuł jest tendencyjny! ;)

!Novy

!Novy

Myślę, że błędnie rozszyfrowałeś moje intencje

Ale ty ich wcale nie szyfrujesz! :)

Piszesz wprost, że od 8 lat żyje ci się lepiej. Te ostatnie 8 lat (szczególnie rok 2020r) to era rozdawnictwa, dotacji i socjali w największej z możliwych skali, które zwiększyły zadłuzenie na głowę przeciętnego Polusa! Czytałeś co wkleiłem?

"Dług publiczny schował się za rekordową inflacją"

Jeśli chodzi o „gigantyczne wydatki w czasach pandemii” i „ogromne wydatki na tarczę antyinflacyjną”, którymi chwali się rząd, to środki na nie pochodziły z długu. W efekcie polski dług publiczny liczony według metodologii unijnej od początku 2020 r. do końca trzeciego kwartału 2022 r. urósł aż o 433,3 mld zł (41%), czyli o ponad 11 tys. zł na osobę

http://pl.investing.com/analysis/dlug-publiczny-schowal-sie-za-rekordowa-inflacja-200276055

niezaprzeczalnym rozwojem polskiej gospodarki i dobrobytu społeczeństwa (tu popatrz na siebie) w ostatnich 8 latach

Ja zaczynałem swą działalność 17 lat temu. Bez dotacji, wsparcia i tarcz. Poradziłem sobie wtedy, poradzę i teraz. Bądź spokojny.

Ostatnio modyfikowany: 2023-06-09 11:50

polish_wealth

Te przeglądy miesiąca to chyba najlepsze co się pojawia na tym blogu, dobra robota.

Swoją drogą - złotówka od ponad pół roku konsekwentnie się umacnia. Co Wy na to?

Ja na to to, że odsprzedalem USD po tygodniu, w momencie jak wszyscy sie spodziewali USDPLN do góry i na przekór swoim własnym przekonaniom by nie sprzedawać ze strata,

wszystko dzięki Luz de Bonili, tymsamym 5ty raz z rzędu poprawnie wskazałem trend za co rzecz jasna nikt mi tu laurek nie przyznaje ani lektyk nie wysyła bo oczywiście prywatne objawenia to syf,

POZDRAWIAM, wpis komediowy

Jest bardzo prawdopodobne jednak, że USD PLN przerwało ważny poziom i na chwile odbije, natomiast długoterminowo nie ma co się trzymać już śmiecia

Owtórzmy umysł, żyjemy w nowym świecie,

TYLKO ŻYWNOŚĆ to teraz safe haven do tzw. "rozwiązania" chyba że ktoś chce microchipa przyjąć od Bestii to POZDRAWIAM

aha jeszcze Andrzejko do mnie jakieś teksty walił o wożeniu śmieci z pod Paryża, jak sprzedawałem USD,

toteż szczególnie pozdrawiam Andrzeyko :)

Ostatnio modyfikowany: 2023-06-09 12:24

!Novy

"Kup i trzymaj?, czyli 5 sposobów, aby stracić dużo pieniędzy na giełdzie"

_Aby zostać odnoszącym sukcesy inwestorem niezbędna jest analiza podstaw i technik oraz badanie finansów behawioralnych. Ta dziedzina badań jest kluczowa, ponieważ bada, w jaki sposób ludzkie zachowania znacząco wpływają na ruchy rynkowe.

http://pl.investing.com/analysis/kup-i-trzymaj-czyli-5-sposobow-aby-stracic-duzo-pieniedzy-na-gieldzie-200276079

Ostatnio modyfikowany: 2023-06-09 12:33

lenon

"Podczas gdy w kwietniu bieżącego roku Niemcy poinformowały, że zamykają swoje 3 ostatnie elektrownie atomowe, są i takie kraje, które właśnie je uruchamiają. Finlandia ogłosiła, że ich reaktor The Olkiluoto 3 (OL3) oficjalnie przeszedł z fazy testów do regularnego przekazywania mocy do sieci. Jest to pierwsza elektrownia jądrowa w tym kraju od ponad 40 lat i ma ona dostarczyć ok. 15% całego zapotrzebowania na energię. Dzięki tej inwestycji cena prądu w Finlandii spadła o 75% od grudnia 2022 roku."

Jesteście w błędzie.

Cena energii w Finlandii spadła ponieważ na rynku w bardzo krótkim czasie doszło do dużego wzrostu podaży energii.

W 2022 r powstało 427 turbin wiatrowych o łącznej mocy 2,5 GW (wzrost o 75%) i wspomnianego przez Was reaktora OL3 o mocy 1,6 GW, łącznie 4,1 GW. To tyle ile zapotrzebowanie wszystkich fińskich gospodarstw domowych. Spadki cen zaczęły się w grudniu, a elektrownia została uruchomiona w kwietniu. Gdyby nagle do użytku została włączona elektrownia węglowa, czy jakakolwiek inna efekt cenowy byłby ten sam.

Jako ciekawostkę dodam, że reaktor ten budowano 23 lata.

!Novy

@ETM

Co tam piszczy u Ciebie w trawie na ten temat?

Duńczycy prosto z Waszyngtonu polecieli do Nuuk;)

Tło.

https://danwatch.dk/undersoegelse/hoejt-spil-om-groenland-prisen-kan-blive-15-milliarder/

Hej.

Przepraszam, że nie odpisałem zaraz pod twoim postem, ale dałem się ponownie ponieść prowokacjom forumowych socjalistów. Nie cierpię własnej głupoty! :)

Ten neews o 15mld AUD odszkodowaniu to już jest dosyć odległy neews. Wklejałem tu wtedy jego treść.

Chwilę potem, firma ETM odpowiedziała oficjalnie, że to nie jest prawdziwa informacja. Moim zdaniem coś jest na rzeczy, a ich wyjaśnienie wynika z tego, że w trakcie toczącego się arbitrażu i do jego zakończenia nie powinni wnosić żadnych roszczeń do przeciwnej strony konfliktu.

Tak czy siak, dyskusja na australijskim forum rozgorzała na dobre. Różne neewsy z komentarzami grenlandzkich polityków, przedstawicieli rządu, komentarze akcjonariuszy itd.

Osobiście myślę, że do zakończenia arbitrażu (koniec czerwca) wszelkie domysły i plotki to tylko czyste spekulacje! :)

Pozdrawiam.

Ostatnio modyfikowany: 2023-06-09 12:46

janwar

Może udałoby się popełnić wpis, ukazujący rozleniwionej młodzieży,- która nie zna historii gospodarczej PL i której nie chce się popytać rodziców jak to kiedyś było,-

skutki gospodarcze i społeczne rządów sprzed 8 , 16 lat i obecnych.

Celem obalenia mitów szerzonych przez obce stacje telewizyjne , radiowe oraz obcą prasę dziłającą w Polsce.

Byłby to wielce edukacyjny materiał dla wszystkich uczestników niniejszego forum.

Pozdrawiam serdecznie.

lenon

Drukowany dobrobyt i zadłużenie 80% PKB, to przecież DNA osób prowadzących blog.

Ostatnio modyfikowany: 2023-06-09 13:15

janwar

Zawsze możesz przeprowadzić się do Rosji gdzie nie drukują, w myśl słów swojego idola:

" chcemy Rosji takiej jaka ona jest".

Oczywiście wszystko to dla twojego szczęścia.

Droga wolna

lenon

Zamiast oglądać w TVP czerwonego Tuska z rogami, wolałbym żeby Macierewicz wytłumaczył się z zarzutów postawionych mu przez Tomasza Piątka.

OVAL

Interesujace sa te komentarze z AfD, narazie prowadzimy z Niemcami wojenke polityczna, jesli wydarzy sie kryzys gospodarczy to Niemiaszki pojda w tradycyjnym kierunku. Dalej sa tacy, co uwazaja, ze nie potrzeba szykowac sie na obrone Odry? Nie wspomne juz o tym na ile wyceniono imigrantow z Ukrainy w porownaniu z imigrantami z krajow muzumanskich. To dopiero rasizm...

janwar

Tusk to nie tylko sympatyk Rosji , ale również Niemiec roszczeniowych jak przytoczył OVAL:

https://wiadomosci.gazeta.pl/wiadomosci/7,114884,29852645,oburzenie-po-slowach-niemieckiej-polityki-zukowska-

Czy takiej tuskowej Polski chcesz, która znowu jest rozdzierana na pół przez Niemcy i Rosję.?

Jeśli tak to głosuj na Tuska.

!Novy

Huty znikną z Europy. To prawie przesądzone

https://www.wnp.pl/hutnictwo/dekarbonizuj-albo-gin-gin-bo-zielonej-energii-nie-ma,717895.html

:)

!Novy

Niemcy, które zadecydowały o odejściu "nieekologicznej" energetyki jądrowej w kraju, importują węgiel m.in. z Kolumbii - pisze portal "Welt". Tamtejsi aktywiści apelują do szefowej niemieckiej dyplomacji, by przyjrzała się cenie, jaką płaci Kolumbia za politykę klimatyczną Berlina.

Węgiel z importu zamiast energii z atomu

"Zapotrzebowanie na większą ilość kolumbijskiego węgla przyszło z samej góry: od kanclerza federalnego Olafa Scholza (SPD) na początku wojny w Ukrainie, a także od zielonego ministra gospodarki Roberta Habecka" – przypomina "Welt". Podkreśla też, że wydobywanie węgla w El Cerrejon "jest sprzeczne z fundamentalnymi przekonaniami wielu, zwłaszcza hasłami Zielonych takimi jak poszanowanie praw rdzennej ludności, dekarbonizacja oraz społecznie sprawiedliwszy podział zysków"

https://www.money.pl/gospodarka/kolumbijczycy-placa-cene-za-odejscie-od-atomu-w-niemczech-wegiel-plynie-statkami-6907049807432672a.html

Są świnie równe ale są i równiejsze!

Najlepiej aby wszyscy produkowali dla rzeszy energię z węgla, drogiego OZE itd- ale tanio im ją sprzedawli! :)

Ostatnio modyfikowany: 2023-06-09 16:37

Hansclosx

lenon

Tusk to nie tylko sympatyk Rosji , ale również Niemiec roszczeniowych jak przytoczył OVAL:

https://wiadomosci.gazeta.pl/wiadomosci/7,114884,29852645,oburzenie-po-slowach-niemieckiej-polityki-zukowska-

Czy takiej tuskowej Polski chcesz, która znowu jest rozdzierana na pół przez Niemcy i Rosję.?

Jeśli tak to głosuj na Tuska

Janwar po co tutaj ta nahalna propagandą pisowska głosisz myślisz że za darmo im pozwoli drukować i pompowac socjal i uzbrojenie?

To dzięki rusko chińskich planach na nowy porządek światowy A wcześniej globalnych planach w czasie pandemii i gorsliej realizacji zaleceń globalnych i hegemona w tej sprawie. A to jeszcze nie koniec nie tak łatwo pójdzie trzeba będzie się wykazać.

janwar

A jaki mamy wybór:

Niemco-Rosja lub USA.

Masz lepsze pomysły?.

!Novy

Dalej sa tacy, co uwazaja, ze nie potrzeba szykowac sie na obrone Odry?

Są!

Wieksza potrzeba jest aby szykować się na pandemię głupoty i socjalistów!

!Novy

Nickel Industries unveils massive funding and partnership deal

https://www.miningweekly.com/article/nickel-industries-unveils-massive-funding-and-partnership-deal-2023-06-09

Były Nickel Mines NIC.

Ostatnio modyfikowany: 2023-06-09 22:00

Hansclosx

Hansclosx

A jaki mamy wybór:

Niemco-Rosja lub USA.

Masz lepsze pomysły

Nie ale to nie znaczy że mamy brać wszystko co daje hegemon A w zamian wykonywać jego polecenia. On i tak nas potrzebuje więc po co mu się podkładać A później iść np. Za niego na wojnę czy ekonomiczną czy klimatyczną czy inna w zamian.?

Ps. Złoto zgodnie z moimi przewidywaniami więc wszystko idzie prawidłowo i oby tak zostało.

Ostatnio modyfikowany: 2023-06-09 22:10

!Novy

Złoto zgodnie z moimi przewidywaniami więc wszystko idzie prawidłowo i oby tak zostało

Przypomnij proszę jakie te oczekiwania tutaj wrzucałeś?

lenon

Nie miałem czasu wcześniej się odnieść.

"Zawsze możesz przeprowadzić się do Rosji gdzie nie drukują, w myśl słów swojego idola:

" chcemy Rosji takiej jaka ona jest".

Oczywiście wszystko to dla twojego szczęścia.

Droga wolna"

To jest dokładnie ta Wasza pisowska retoryka. Jak się komuś nie podoba to niech wypierdala, jeszcze zawsze ze wskazaniem kierunku. To bardzo znamienne. W zasadzie wszystko, to co piszesz, jest już kwikiem świń odrywanych od koryta.

Czym bliżej będzie waszego końca, tym bardziej prymitywne będą Wasze reakcje. Wczoraj np. jeden z Twoich idoli zdał sobie sprawę, że nie ma chętnych na zakup złotówkowych obligacji na kwotę 80 miliardów i poleciał do Korei żebrać o pożyczkę, bo nie ma jak zapłacić za sprzęt który wcześniej u nich zamówił. Tak załatwia kasę na Twój dobrobyt.

Będzie tak. Przegracie te wybory z kretesem, a jak je sfałszujecie zostaniecie wywiezieni na taczkach.

Większość czołowych decydentów zostanie strąconych do lochów, a cała reszta, która maczała w tym palce, będzie wytykana i zostanie pozbawiona należnych emerytur niczym ubecja. Wasze struktury zostaną zdelegalizowane, a Wy będziecie kłamać w oświadczeniach lustracyjnych.

Historycy będą pisać o Was w książkach jako przykład, jak za pomocą demagogii można dokonać zamachu stanu i doprowadzić kraj na skraj bankructwa.

Hansclosx

Zamordysci oczekiwali rekordów przy czym najbardziej zaczadzeni propaganda wschodu okolice 5000$.

supermario

"Zamiast oglądać w TVP czerwonego Tuska z rogami, wolałbym żeby Macierewicz wytłumaczył się z zarzutów postawionych mu przez Tomasza Piątka."

Supermario rzadko zagląda do telewizora , a często do swojej szklanej kuli , w której widzi po wygranych przez Platformę wyborach pojawiających się w Polsce setki tysięcy "inżynierów" i "lekarzy" z Afryki przyjmowanych w ramach unijnej relokacji. Oczywiście w następnym etapie UE wymusi na Polsce wypłaty dla tych "specjalistów" zasiłków na poziomie niemieckim , albo wyższym , aby nie dochodziło do wtórnej ( prywatnej ) relokacji. Pan Łukaszenka również będzie zadowolony , bo ponownie zakwitnie mu przemytniczy proceder . Można sobie łatwo wyobrazić jak wpłynie ten fakt na finanse państwa. Oczywiście Szanowny Lenon z Czcigodnym Lechem będą dumni z tak "nowoczesnej" i "postępowej" Polski.

Zgr

Dla Pl tak, niestety nie dla zachodu. Orban też o tym wie.

!Novy

Żaden z nich nie chce stracić "przywilejów" i obaj lamentują- jak to zwykłe przed wyborami.

Jeden się boi, że straci 500+ czy inne rządowe granty, a drugi boi się, że PIS opodatkuje fotowoltaikę (bo taki jest plan) i skończy się koszenie kasy na głupich inwestorach, których teraz pozyskuje się opowieściami o wciąż drożejącej energii, węglu czy pelecie vulgo wolności bytu. W tym roku po kilku ustawach PIS dot. fotowoltaiki, pseudo "branża PV" na rządowym cycku zredukowała się o ponad 80%- już wiesz dlaczego lamentuje tak na PIS?

Namacane byków na steki, nakupione suszarek do steków, budowa rozpoczęta a pan zenek, co do niedawna robił w hydraulice a teraz wiesza PV na dachu- zaczyna wreszcie odczuwać to, że rynek to żywy organizm!

Ostatnio modyfikowany: 2023-06-10 09:40

!Novy

The Growth in House Prices by Country

https://advisor.visualcapitalist.com/growth-in-house-prices-by-country/

!Novy

Novy po upadku bankow oczekiwania- chwilowy wzrost po czym powrót na poprzednie wartośći

To chyba nie rozmawiamy o tym samym kruszcu, przynajmniej jak dotychczas bo cena wciąż jest wyższa niż rok temu o prawie 7% :)

Tego typu wydarzenia, zawsze uaktywniają zwrot w kierunku safe haven i tu nie trzeba być Nostradamusem aby to wiedzieć. Tak samo jak to, że.. a po burzy spokój.

Tylko sytuacja dla złota wygląda korzystnie z innych powodów. Przynajmniej tak było historycznoe do tej pory.

Tutaj twoje przepowiednie mają się nijak do tego faktu! :)

Więc następnym razem zanim napiszesz:

Złoto zgodnie z moimi przewidywaniami więc wszystko idzie prawidłowo

to się najpierw dobrze zastanów i sprawdź jak to jest otwierając choćby wykres cen złota za ostatni rok! :)

przy czym najbardziej zaczadzeni propaganda wschodu okolice 5000$

Po co się spinać. Czas pokaże! :)

Ostatnio modyfikowany: 2023-06-10 10:39

!Novy

https://www.visualcapitalist.com/economic-freedom-map-2023/

Proszę zwrócić uwagę na "kandydatów" do BRICK+

Ostatnio modyfikowany: 2023-06-10 10:34

!Novy

Będzie tak. Przegracie te wybory z kretesem, a jak je sfałszujecie zostaniecie wywiezieni na taczkach

W wolnym tłumaczeniu:

Przegracie wybory. Ale jeśli je wygracie to na pewno na skutek ich sfałszowania

:)

Hansclosx

Wszystko zależy w jakim momencie sprzed roku sprawdzisz, złoto jest zmienne cenowo.

Np sierpień 2022 około 8700 się trafialo.

Wrzesień było i 8400 i 8700

Tetaz mamy 8400 około.

Ps. Chodzi i cenę w PLN w $ to inna sprawa przez odwrotną koleracje z $.

A fakt o którym pisze wcale nie był oczywisty zapytaj Lecha lub innych zamordystow. Dla mnie był oczywisty przynajmniej na razie.

Ostatnio modyfikowany: 2023-06-10 11:11

supermario

"a drugi boi się, że PIS opodatkuje fotowoltaikę (bo taki jest plan) i skończy się koszenie kasy na głupich inwestorach, których teraz pozyskuje się opowieściami o wciąż drożejącej energii, węglu czy pelecie vulgo wolności bytu."

Przy nadprodukcji energii z fotovoltaiki w okresie letnim i już pojawiających się odłączeniach od sieci w przypadku dalszych fotovoltaicznych "inwestycji" będzie jeszcze więcej odłączeń. Rację bytu mają tylko instalacje produkujące energię , która od razu jest wykorzystywana. Wszyscy produkujący energię na tzw. zaś , z myślą o wykorzystaniu jej przy ogrzewaniu PC w okresie zimowym z dużą dozą prawdopodobieństwa wyjdą na tym jak Zabłocki na mydle. Supermario doda bez względu czy będzie rządził PiS , PO czy Lewica.

lenon

Nie istnieje takie zjawisko jak nadprodukcja energii z fotowoltaki. Jest to wymysł monopolu.

W Polsce średnie zapotrzebowanie na moc to około 23GW. Fotowoltaiki zamontowane jest około 12 GW z czego realnie przy świetnych warunkach na obszarze całego kraju można wygenerować około 9GW. Zatem dopóki zapotrzebowanie nie będzie niższe od produkcji z PV, możemy mówić o nadprodukcji innych źródeł wytwarzania. Tu jest spełniony Twój postulat odnośnie jej wykorzystywania.

Odłączenia fotowoltaiki możliwe są tylko w warunkach działania monopolu. Nie będę się szczegółowo rozpisywał jaki jest tego mechanizm, napiszę tylko, że to mu się najbardziej opłaca, ponieważ kosztami tego działania obciąża odbiorcę końcowego. To jest poniekąd pokłosie wysokich cen energii jakie mamy w gniazdku.

W warunkach kiedy to odbiorca decyduje od kogo aktualnie kupuje energię, przy dzisiejszych warunkach nawet 1 wat PV nie odłączony by został od sieci.

Ostatnio modyfikowany: 2023-06-10 14:22

!Novy

Jestem ciekaw, jak ostatnie ofiary dotacji na PV i umów net billing przeliczą sławetny "zwrot z inwestycji" w sytuacji kiedy będą oddawać wyprodukowaną energię po cenie rynkowej ZERO złotych w słoneczne i letnie weekendy! :)

Ujemne ceny energii i dopłata dla konsumenta. Czy to może wydarzyć się w Polsce?

https://swiatoze.pl/ujemne-ceny-energii-i-doplata-dla-konsumenta-czy-to-moze-wydarzyc-sie-w-polsce/

!Novy

Muszę sprawdzić, czy Nostradamus nie był czasem w mojej rodzinie!

W niedzielę w Polsce po raz pierwszy ujemne ceny energii elektrycznej

https://www.wnp.pl/finanse/w-niedziele-w-polsce-po-raz-pierwszy-ujemne-ceny-energii-elektrycznej,719596.html

janwar

Ja nie obrażam się na ciebie , że nienawidzisz PiS , (ja głosuję na Konfę)

Dziwię się tylko co cię trzyma przy Tusku który w przeszłości tyle złego zrobił dla Polski:

- ukradł twiom rodzicom OFE i jego słowa że "pieniądze w OFE i ZUS nie są pieniędzmi Polaków" czyli twoimi.

-5 zł to roczna rewaloryzacja płac i emerytur Tuska jeśli go wybierzesz,

-oddał Polskę Rosji i Niemcom

https://www.youtube.com/watch?v=bSKGy1h7UcU

https://www.youtube.com/watch?v=YJWmNDCi56w

https://www.youtube.com/watch?v=wb0FP1NKhEg

https://www.youtube.com/watch?v=N5f6GTt3v-Q

https://www.youtube.com/watch?v=H-2T0npYn1o

jeśli chcesz więcej przykładów zdrady Tuska to napisz , udostępnię ,

-czy Tusk dał ci wlne podatki do 26 lat życia (lub twoim dzieciom)

-czy obmiżył wiek emerytalny tobie i twoim rodzicom

-czy dał twoim dzieciom 500, 800+

-czy obniżył podatki na 12% z 17%

-czy podniósł progi podatkowe

i jeszcze kilka przykładów,

i za to wszystko kochasz Tuska?

tylko nie pieprz o inflacji bo to tendencja ogólnoświatowa.

Jeśli chcesz Polski rosyjsko- niemieckiej i nie zależy ci na przyszłości swoich dzieci i rodziców to głosuj na Tuska.

A może odwrócimy sytuację i przedstawisz mi program Tuska orzaz sięgając 8 lat w tył i dalej

jego sukcesy gospodarczo- polityczno-społeczne.

Czekam z niecierpliwością,bo jeśli nie przedstawisz to się zbłażnisz swoją upartą miłością do niego.

Więc czekam.

Ostatnio modyfikowany: 2023-06-10 20:46

janwar

atutaj o twoich pieniądzach w ZUS

https://www.youtube.com/watch?v=UekeD7AlIg8

- najlepszego

supermario

https://www.msn.com/pl-pl/finanse/najpopularniejsze-artykuly/likwiduj%C4%85-bankomaty-cho%C4%87-ludzie-nadal-chc%C4%85-z-nich-korzysta%C4%87-to-pok%C5%82osie-wycinania-got%C3%B3wki-z-obiegu/ar-AA1cnvNj?ocid=msedgntp&cvid=02c25295a8e34c72a8b07fd8f97c988b&ei=20

janwar

@lenon

Będzie tak. Przegracie te wybory z kretesem, a jak je sfałszujecie zostaniecie wywiezieni na taczkach

W wolnym tłumaczeniu:

Przegracie wybory. Ale jeśli je wygracie to na pewno na skutek ich sfałszowania

-rewelacyjnie to ująłeś,

-motto lenona: je**ć PiS

nic tylko kryształowa kultura

Lech

jego sukcesy gospodarczo- polityczno-społeczne.

Czekam z niecierpliwością ,bo jeśli nie przedstawisz to się zbłażnisz swoją upartą miłością do niego.

Więc czekam.

Podpowiem wypier. miernoty, kłamców, oszustów i złodziei, którzy dzielą Polskę dla siebie wszystko reszcie nic, i ludzie już sobie wtedy łatwo poradzą bez nich..Te twoje obniżki podatków przy podwyżkach NFZ, paliw, energii i wszystkiego itp to wiesz gdzie możesz sobie wsadzić ..Co to za rewaloryzacja 2 razy niższa niż inflacja nie pajacuj.

Ostatnio modyfikowany: 2023-06-10 22:07

janwar

Program Tuska poproszę i udowodnić , że zrobi ci lepiej niż obecny rząd.

I prosiłem żebyście nie zasłaniali się jedynym argumentam- inflacją, bo jest to zjawisko ogólnoświatowe, a wy chcecie cudu polskiego.

Rewaloryzacja była 14,8% , a Tusk ile by ci dał , może 50%.

A w ogóle ,płacisz już podatki powyżej 26 lat czy jeszcze jesteś zwolniony?

Tak, że program poproszę i

Tuska sukcesy gospodarczo- polityczno- społeczne sprzed 8 lat i wcześniej.

Przelicytujcie PiS bo w przeciwnym wypadku jesteście gołosłowni.

A tak w ogóle to obejrzałeś linki kilkuminutowe dosłownie powyżej. Jest więcej.

Proszę odnieść się do nich.

Ostatnio modyfikowany: 2023-06-10 22:44

lenon

Nasza dyskusja pozbawiona jest sensu. W zasadzie nie można tego nawet nazwać dyskusją.

Ja cały czas piszę o PiS, a Ty za każdym razem z uporem maniaka piszesz o Tusku.

Odpisuje Ci zatem ostatni raz.

Wyjaśnij mi proszę, co to ta Konfederacja jest? To jakaś socjalistyczna partia, która ma w swoim programie utrzymywać te wszystkie socjały które wyżej wymieniłeś? A może Ty w ogóle nie masz żadnych poglądów, a Twoje wybory polityczne są wypadkową obsesji na osobie Donalda Tuska, zaprogramowanej demagogią obecnej ekipy rządzącej. Jak czytam to co piszesz, to widzę tego typa:

Powiem Ci, że ja jestem przeciwnikiem tych wszystkich socjałów. Jestem orędownikiem likwidacji ZUS i likwidacji emerytur, a zwolennikiem prywatnej służby zdrowia, a tu PiS znienacka dopierdolił mi 100 000 zdrowotnego od samego remanentu, a Ty mi pierdolisz o tym co on mi rzekomo dał.

Tak tworzy Twój urojony "dobrobyt".

Stworzył bandę pasożytów, która na niego głosuje, tylko po to żeby jeszcze więcej kraść.

Chętnie zagłosowałbym na Konfederację, ale jak już pisałem, ktoś kto zawierzył życie swoje i mojego kraju nieistniejącym bytom i chce wprowadzać w życie jakieś absurdalne ideologie nie mieści się w moim postrzeganiu racjonalności. Zagadką jest dla mnie natomiast co zadeklarowany socjalista widzi w skrajnie prawicowej partii.

"W wolnym tłumaczeniu:

Przegracie wybory. Ale jeśli je wygracie to na pewno na skutek ich sfałszowania"

Tobie mogę odpowiedzieć.

Nic takiego nie napisałem. Jest to kolejne urojenie.

Uważam, że wybory nie zostaną sfałszowane tak jak to potocznie się rozumie. Błąd statystyczny sondażowni przy lokalu wyborczym jest tak niewielki, że nawet Wy się na to nie odważycie. Chodzi mi o inny rodzaj fałszerstw typu, nie uznania wyników przez podstawionych sędziów, przesunięcie terminu w skutek stanu wyjątkowego, ciemnego ludu, który to kupi, dziadka z Wermachtu i co tam jeszcze w desperacji przyjdzie Wam do głowy.

Możesz być pewny, że już nie będę się oglądał za siebie. Wyjdę na trybunę i pierdolnę takie przemówienie, że Deepak Chopra, Tony Robbins, Winston Churchill, Fidel Castro, Sokrates, Jezus Chrystus, Adolf Hitler, czy Arnold Schwanneger będą tylko nic nie znaczącym tłem do którego ktoś to będzie chciał porównać :)

Ostatnio modyfikowany: 2023-06-10 23:20

janwar

Co tutaj robisz na tym forum.

Prawdopodobnie - na podstawie danych historycznych z rynków finansowych oraz aktualnych danych- chcesz wywnioskawać jakie będą kolejne trendy i podłączyć swój kapitał pod korzystny kierunek.

Otórz ja proponuję ci to samo:

aby wiedzieć na 100% że nie wtopisz i zagłosujesz na dobrego konia- to najpierw go sprawdż historycznie jaki miał trend oraz jaki ma obecny program , abyś nie obudził się z ręką w nocniku.

A ty ciągle uparcie w ciemno: "na złość PiS odmrożę sobie uszy" bez żadnej pewności i gwarancji co ci to da.

Abym zagłosował na Tuska , to muszę być pewien na 200% że będzie mi lepiej niż obecnie.

Czy ty jesteś pewien? Jeśli tak to mi to udowodnij, a sam go wybiorę.

Ja nie mam żadnych przesłanek z jego poprzenich kadencji , ani jego programu, że zrobi mi lepiej.

A przede wszystkim nie chcę być pod niemiecko-rosyjskimi wpływami.

!Novy

Nic takiego nie napisałem. Jest to kolejne urojenie.

Uważam, że wybory nie zostaną sfałszowane tak jak to potocznie się rozumie. Błąd statystyczny sondażowni przy lokalu wyborczym jest tak niewielki, że nawet Wy się na to nie odważycie

Dobre.

Chciałbyś obalać jedną dyktaturę- drugą, która daje ci większe możliwości bycia kimś za pieniądze zdobyte z pracy innych :)

To już nie śmierdzi socjalizmem a zwykłą podłą komuną. Dostaniesz to na co zasługujesz. Z pustego nawet Salomon nie naleje choć takim jak ty wydaje się, że to tylko takie przysłowie czy bajka bo te 80% "kozaków od montażu PV na każdym dachu" zostało zmiecionych przez rynek bo tak właśnie myśleli.

Ale, że nie życzę nikomu nic złego- to tobie życzę wyrozumiałych klientów bo niebawem może ci się to przydać jak ujemne ceny energii czy za zero zawitają na stałe w słoneczne latnie weekendy (i nie tylko)

Wtedy wygłosisz do nich przemówienie jak zrozumieją, że ty czy twoi funfle ich najzwyczajniej oszukali. Ćwicz już te przemówienia i obyś okazał się dobrym mówcą. Ciężko rozmawia się z oszukanymi, bo żadne argumenty do nich nie przemawiają! :)

Ostatnio modyfikowany: 2023-06-11 00:15

!Novy

Prawdopodobnie - na podstawie danych historycznych z rynków finansowych oraz aktualnych danych- chcesz wywnioskawać jakie będą kolejne trendy i podłączyć swój kapitał pod korzystny kierunek

pan @lenon nazywa to wyszukiwaniem rynkowej niszy!

A to nic innego, jak zwykłe ssanie rządowego cyca! :)

Zgr

Nie bądź taki chop do przodu, potrzebujesz programu wyborczego od folksdojcze partei? Zaraz Ci go dam. Za C19 pis wyj...ło 200tyś Polaków. 200tyś!!!

Gdyby w tym czasie rzadziła folksdojcze partei wyje...li by 250tys. Ale tak nie było i zrobił to pis. Zrobił to i się nigdy nie odstanie.

200tysięcy niewinnych ludzi janwar. Przemyśl to bo dla mnie to drugi Wołyń w białych rękawiczkach.

lenon

Ten kwik jest melodią, która wywołuje dreszcze na mojej potylicy, schodzące falami, aż do stóp :)

Widzę, że naczelny "wolnorynkowiec" prowadzący koncesjonowany biznes z dopłatami z mojej kieszeni, ma coś przeciwko rynkowym ujemnym cenom energii elektrycznej.

Wy komuniści, zawsze ubolewacie nad losem innych. Zawsze wpierdalacie swoje wstrętne nosy tam gdzie nikt ich nie chce.

janwar

200tysięcy niewinnych ludzi janwar.

My nie poznamy kto, o wiele wyżej siedzący narzucił restrykcje fałszywej pandemii na cały świat.

Znasz ich- to oskarż.

janwar

Proszę zaprzeczyć tym 12 powodom.

Jeśli nie potraficie , to na kogo chcecie głosować?

https://www.youtube.com/watch?v=YDgaHULbjjs

a tutaj Rosjanie o Tusku: Nasz człowiek:

https://www.youtube.com/watch?v=572tSTAftIE

Tusk chce powołania komisji ds wpływów rosyjskich- od 9 minuty

https://www.youtube.com/watch?v=jBMMi5uhhXg

Skoro nie chciało wam się poszukać w historii powyższych faktów, to czy nie poniesiecie strat głosując na tego konia?

Ostatnio modyfikowany: 2023-06-11 05:59

janwar

Ich człowiek w Brukseli

https://www.youtube.com/watch?v=rzL8gA_g3G8

cdn

Ciekawe -gdyby rządził Tusk zamiast PiS- czy w ogóle przekazałby Ukrainie uzbrojenie bez zgody Niemiec, bo jeśli nie, to być może wojska rosyjskie po szybkim zajęciu Ukrainy byłyby w Warszawie .

Chcielibyście tego?

Ostatnio modyfikowany: 2023-06-11 06:23

supermario

"Podpowiem wypier. miernoty, kłamców, oszustów i złodziei, którzy dzielą Polskę dla siebie wszystko reszcie nic, i ludzie już sobie wtedy łatwo poradzą bez nich.."

Supermario posłucha podpowiedzi Czcigodnego . Miernoty , kłamcy i oszuści z POPiSu dostają czerwoną kartkę. Niech rządzi Konfederacja.

supermario

"Wyjaśnij mi proszę, co to ta Konfederacja jest? To jakaś socjalistyczna partia, która ma w swoim programie utrzymywać te wszystkie socjały które wyżej wymieniłeś?"

Supermario wyjaśnia. Konfederacja to jedyna niesocjalistyczna partia w parlamencie. Niestety nie dowiesz się tego ani z TVNu , ani z TVP , bo mają szlaban . Ciekawe dlaczego ? Na szczęście jest jeszcze internet.

supermario

"Ciekawe -gdyby rządził Tusk zamiast PiS- czy w ogóle przekazałby Ukrainie uzbrojenie bez zgody Niemiec, bo jeśli nie, to być może wojska rosyjskie po szybkim zajęciu Ukrainy byłyby w Warszawie ."

Putin nie potrzebuje robić rajdu na Warszawę wystarczy , że podrzuci kilkaset tysięcy "inżynierów" i "lekarzy" z Afryki , przy obecnych dwóch milionach Ukraińców będzie kogel mogel niemożliwy do ogarnięcia.

supermario

!Novy

Widzę, że naczelny "wolnorynkowiec" prowadzący koncesjonowany biznes z dopłatami z mojej kieszeni, ma coś przeciwko rynkowym ujemnym cenom energii elektrycznej

Płatne koncesje i nie wiem o jakich dopłatach z twojej kieszeni piszesz.

Dobrze, że są jeszcze tacy którzy rozumieją, że aby prowadzić koncesjonowane biznesy trzeba mieć wyższe wykształcenie bo świat opierający się na takich hydraulikach szukających "rynkowej niszy" dawno skończyłby swój marny żywot. Dalej leczyłbyś raką mietą jak proponował pewien znachor z tego forum :) a w szpitalu operacje na tobie przeprowadziłby kolejny zenek hydraulik czy inny wypełniający niszę. Pisałem ci. Studia stoją otworem, zalicz 5 lat potem następne 2 lata darmowej praktyki, dwa lata marketingu i zarządzania i możesz być kierownikiem w tak uwielbianej przez ciebie sieci aptek z Ukrainy czy Rosji w naszym pięknym kraju.

Widzisz, ujemne ceny energii są właśnie anomalią wywołaną przez nieuków, którzy chcą regulować i kontrolować wolny rynek. To nadmiar rządowych dotacji doprowadził do takiego stanu rzeczy, a właściwie nadmiar głupoty. Wiem, że może to być dla ciebie trudne- ale postaraj się i przemyśl to! ;) A na pewno zaproponuj to podpisującym umowy typu net- billing. Zwrot z inwestycji może się im wydłużyć o 100% i więcej! :)

Jeśli to sponsorowane z kieszeni podatników zielone szaleństwo się nie skończy, to będziemy mieć energię elektryczną tylko za dnia w określonych porach roku, a w pozostałym czasie nastanie ciemność. Nie chciałbyś wtedy, aby ktoś z twoich bliskich doznał wtedy urazu czy wypadku, bo szanse na udzielenie mu pomocy będą żadne.

I na koniec.

Zastanawiam się skąd bierzesz te swoje złote myśli? To buta, głupota czy zwykłe rozpasanie postcovidową nadpłynnością? Przecież nawet ten kto czyta cię po raz pierwszy zauważy, że jesteś dzieckiem i niestety ofiarą wiecznej hossy wywołanej nadpłynnością wszystkiego, któremu nagle ssany przez ostatnie dwa lata rządowy cycek wysunął się z ręki..

Ostatnio modyfikowany: 2023-06-11 09:42

Zgr

Jeśli naszym krajem nie rządzą ci na których głosujemy to temu któremu zależy najbardziej na ojczyźnie (z rządzących oczywiście) wychodzi w głównym wydaniu wiadomości i mówi jak jest i czego nie robić poczym składa rezygnację. Żaden zdrajca tego nie zrobił, żaden nie potrafił oddać stanowiska (lub nawet życia jeśli koncerny by go zaj...ły) aby ochronić 200tyś ludzi. I Ty jeszcze masz jakieś złudzenia czy te ścierwa miałyby dalej nami rządzić?

lenon

Wytłumacz mi mechanizm fenomenu tej ciemności.

"Studia stoją otworem, zalicz 5 lat potem następne 2 lata darmowej praktyki, dwa lata marketingu i zarządzania i możesz być kierownikiem"

Sądząc po poziomie Twojej inteligencji, mogłem się spodziewać, że wydanie kartonowego pudełeczka z półki wymaga siedmiu lat szkolenia.

Ostatnio modyfikowany: 2023-06-11 10:10

edzio

https://wydarzenia.interia.pl/zagranica/news-niemcy-polak-przewozil-zlote-monety-zostal-zatrzymany,nId,6701774

janwar

Podaj proszę, które ze znaczących ugrupowań politycznych w PL zrobiłoby inaczej, skoro wszyscy na Świecie robili identycznie?

Coen

janwar

Zgr

Podaj proszę, które ze znaczących ugrupowań politycznych w PL zrobiłoby inaczej, skoro wszyscy na Świecie robili identycznie?_

Z tego co wiem łukaszenka jaki jest taki jest ale srandemii u siebie nie robił za co mu chcieli majdan zrobić

Coen

Jakiś czas temu ktoś pisał że ze złotymi monetami można sobie tak bezkarnie jeździć po UE:

https://wydarzenia.interia.pl/zagranica/news-niemcy-polak-przewozil-zlote-monety-zostal-zatrzymany,nId,6701774

artykuł z kwietnia. jakby gość nie ściemniał że ma tylko 500 euro to by go puścili

Lech

Lech

Program Tuska poproszę i udowodnić , że zrobi ci lepiej niż obecny rząd.

Oczywista bzdura rząd może tylko zabierać, a do tego kraść i oszukiwać bo żreć musi i wille też chcą mieć i samochody i co tylko, im więcej daje tym więcej zabiera lub zadłuża to nie jest miejsce do robienia interesów tylko do ogłupiania i okradania. . W kapitalizmie , ale w każdym normalnym rozwijającym się kraju to nie rząd ma dawać bo wiadomo, że nie ma z czego: ma nie przeszkadzać , nie kraść i nie utrudniać, ale ułatwiać tym którzy potrafią zarabiać, produkować ,sprzedawać i dawać coraz wyższe pensje z coraz niższymi podatkami ale wyższymi realnymi świadczeniami. Pisi rząd zabrał się za utrudnianie , niszczenie tych co coś potrafią, prześladowanie z powodów politycznych i prywatnych ( w tym kulturowo wyżej stojących od tych analfabetów) i likwidowanie wszystkiego co niezależne od pisiej mafii. A do tego zadłuża nas niemiłosiernie kradnie i oszukuje.

@Swoją drogą - złotówka od ponad pół roku konsekwentnie się umacnia. Co Wy na to?

Jak tylko podpiszemy zobowiązania na dostawy złomu za 120 mld $ złotówka poleci na dno , bo tak robi się interesy z pajacami, do tego oddamy nasze srebro i miedź na wiele lat do przodu za grosze.

Zgr

A Ty musisz zawsze głosować na tych znaczących? Czy lepiej na tych mniejszych ale zgodnie ze swoim sumieniem?

@Coen

W Szwecji też niewielu, zaledwie 7tyś. Tylko oni już kiedyś mieli taką sytuację i państwo musiało zapłacić wtedy miliony odszkodowań za NOPy, dlatego teraz nie zrobili nic.

supermario

"Jakiś czas temu ktoś pisał że ze złotymi monetami można sobie tak bezkarnie jeździć po UE:"

Do zatrzymania doszło na autostradzie A4 koło Glauchau. Kontroli dokonano w strefie odpoczynku "Am Angerberg". Polak twierdził, że jedzie z Essen do Pragi. Dopytywany, czy ma przy sobie jakąś gotówkę lub jej odpowiednik przyznał, że ma w portfelu tylko 500 euro.

Celnicy zdecydowali się przeszukać bagaż mężczyzny. Podczas kontroli znaleźli pojemnik, a w nim 37 złotych monet, o różnych wzorach. Większość pochodziła z RPA. Łączną wartość monet oszacowano na 24 tysiące euro."

Super wolność w tej UE . Zatrzymujesz się na odpoczynek i już naziole trzepią ci bagażnik. Supermario założy się , że gdyby gościu był dobrze opalony to celnicy ominęli by go szerokim łukiem.

TeQ

Prawda jest jak poniżej:

Wewnątrz UE można przewozić w gotówce do 10 tys. euro lub jej równowartość w innej walucie

_ 37 złotych monet, o różnych wzorach. Większość pochodziła z RPA. Łączną wartość monet oszacowano na 24 tysiące euro."_

1 Rand to w przeliczeniu 0,050 Euro.

Monety 1 rand, sztuk 37 to .19 EUR... czy jakoś tak ;) Nie wiem, jak są przeliczane krugerrandy.

Jakby miał Filharmoniki po 100 eur to tylko 3700 EUR ;P

supermario

https://www.youtube.com/watch?v=FKvnM-eQc6U

338LM

Można przewozić dowolną kwotę zgodnie z obowiązującymi regułami a mianowicie :

- trzeba przy kontroli zgłosić że się przewozi wszystko powyżej 15 tysięcy Euro, do tej kwoty w całej Uni nic nie trzeba zgłaszać.

Problem zaczyna się gdy udajemy się np. Szwajcarii, tutaj już tylko 10 tysięcy, powyżej trzeba zgłosić i udokumentować pochodzenie np. wypłata z banku, zakup w kantorze itp. Po przekroczeniu granicy szwajcarskiej już nikogo nie interesuje ile masz przy sobie.

janwar

Wiemy już,jak nienawidzisz PiS

Lecz napisz o korzyściach za jakie będziesz głosował na Tuska.

Czy to sprawia takie trudności?

TeQ

https://twitter.com/SlawomirMentzen/status/1664942824150777858?ref_src=twsrc%5Etfw%7Ctwcamp%5Etweetembed%7Ctwterm%5E1664942824150777858%7Ctwgr%5Eacba958ba925337dd2cd6488cffd0c06f13c1494%7Ctwcon%5Es1_&ref_url=https%3A%2F%2Fwiadomosci.wp.pl%2Fczerpie-gleboka-satysfakcje-z-obrazania-ludzi-bylem-na-piwie-z-mentzenem-6905331580619712a

A może Pan Mentzen chciałby więcej tlenu dla siebie (i kolesi)? Tak tylko zapytam, bo jemu duszno, to może kolegom jego też?

Ostatnio modyfikowany: 2023-06-11 21:39

TeQ

Ostatnio modyfikowany: 2023-06-11 21:44

TeQ

https://onebid.pl/pl/auction/-/4946

Większość "sztuki" bez ofert... Co to za SZTUKA? Zobaczcie sami. Naciąganie sowy na globus, czy dmuchanie konia sferycznego kompresorem?

Odpowiedź każdy znajdzie w kolekcji na w/w aukcji.

Ostatnio modyfikowany: 2023-06-11 22:24

janwar

https://www.bankier.pl/wiadomosc/Male-elektrownie-wiatrowe-wlaczone-do-programu-Moj-prad-Resort-rozwaza-zmiany-8558220.html

!Novy

He, he dobre. Autokonsumpcja. Dużo produkować i dużo konsumować czyli konsumpcjonizm pełną gębą. Niebawem będzie bańka na rynku energii! ;)

Oni, podobnie jak komuniści- nie znają pojęcia ekonomii czy wolnego rynku. Dlatego albo im brakuje, albo mają za dużo.

Debil goni debila!

Już wkrótce @janwar, będziesz musiał zwiększyć konsumpcję bo inaczej dostaniesz wyższy rachunek.

@wiatraki

No, to zenek hydraulik ma nową "niszę" do pozyskania! :)

Ostatnio modyfikowany: 2023-06-12 09:56

!Novy

Gold and silver mining stocks aren’t keeping pace with metals

https://aheadoftheherd.com/gold-and-silver-mining-stocks-arent-keeping-pace-with-metals-richard-mills/

Ostatnio modyfikowany: 2023-06-12 10:21

!Novy

Copper mining profits top $100 billion a year, but where are the new mines?

https://www.mining.com/charts-copper-mining-profits-top-100-billion-a-year-but-where-are-the-new-mines/

Ostatnio modyfikowany: 2023-06-12 10:43

!Novy

Putin nie potrzebuje robić rajdu na Warszawę wystarczy , że podrzuci kilkaset tysięcy "inżynierów" i "lekarzy" z Afryki , przy obecnych dwóch milionach Ukraińców będzie kogel mogel niemożliwy do ogarnięcia

Kołchoz zwany UE potrzebuje nowych "murzynów" do pracy. Polacy zatrudniani chcą już za dużo, Ukraińcy nie chcą pracować wcale itd.

Niemiecka potęga gospodarcza zaczyna się chwiać? W kraju dramatycznie brakuje pracowników

https://forsal.pl/praca/artykuly/8730843,niemcy-brak-pracownikow-potega-gospodarcza-zaczyna-sie-chwiac.html

Co by nie mówić czy pisać- plan Niemcy mają obmyślany jak za dobrych lat pana z wąsem.

Tanią energię dla nich mają produkować na zewnątrz inne państwa- nie będzie problemów ze śmieciami z OZE, węgla czy atomu, a pracować na nich ma Europa drugiej prędkości.

Zacnie i jak przystało na "rasę panów"- Deutschland, Deutschland über alles..

Ostatnio modyfikowany: 2023-06-12 11:12

Lech

Przecież możesz zatrudniać Niemców w Polsce? i płacić tyle żeby chcieli tu ciężko pracować?, a tym bardziej Polaków? żeby nie chcieli pracować u Niemców ? Po co się tak stale pałować ? Unia nikogo do niczego nie zmusza ,a do pracy w Niemczech nikt tak nie zmusza jak pis zwalniając dobrych pracowników żeby zatrudniać swoich pajaców i prześladując połowę Polski z powodów politycznych i kulturowych .

Ostatnio modyfikowany: 2023-06-12 11:48

!Novy

Unia nikogo do niczego nie zmusza

A to dobre! :)

Na przykład:

Fit for 55

https://www.consilium.europa.eu/pl/policies/green-deal/fit-for-55-the-eu-plan-for-a-green-transition/

Ostatnio modyfikowany: 2023-06-12 11:54

janwar

Twoja nienawiść do UE to choroba, podsycana przez pajaców z pisu

-mieliście z lenonem udowodnić że warto głosować na Tuska, który chce ponownie Polskę wepchnąć w łapy niemiecko- rosyjskie.

-mieliście przedstawić program Tuska z którym po wyborach będzie lepiej niż obecnie

Z maniakalnym, narkotycznym obłędem w oczach nienawidzicie obecny rząd z którego profitów również korzystacie.

Nie piszcie więc więcej o nienawiści jeśli nie potraficie obronić niemieckiego Tuska:

Berlin blokuje Polskę i Ukrainę. Niemcy wracają do indywidualnych rozmów z Rosją:

Równolegle do ruszającej kontrofensywy na południu i wschodzie Ukrainy przywódcy państw Trójkąta Weimarskiego (Polska, Francja i Niemcy) spotkają się dziś w Paryżu, aby ustalić stanowisko na lipcowy szczyt NATO. Jak przekonują źródła DGP, pierwotnie Weimar miał się odbyć z udziałem Wołodymyra Zełenskiego w Kijowie. Pomysł – który zaproponowała Polska – zablokował jednak Olaf Scholz, marginalizujący wszelkie inicjatywy wzmacniające znaczenie międzynarodowe władz w Warszawie.

https://forsal.pl/swiat/bezpieczenstwo/artykuly/8731437,berlin-blokuje-polske-i-ukraine-niemcy-wracaja-do-indywidualnych-rozmow-z-rosja.html

-takiego Tuska chcecie?

Lech

@Lech

Unia nikogo do niczego nie zmusza

Wyjątek to zmusza przestępców do przestrzegania prawa i Konstytucji , ale to akurat nasza jedyna nadzieja, że nigdy więcej nie będzie w Polsce dyktatury ,oszołomów przy władzy i złodziei.., a jak są to ich pozamykają..Też mnie drażni że zajmują się czasami pierdołami, ale w zasadniczych sprawach nie pozwolą na rządy złodziei i dyktatorów..

Imię i nazwisko Spółka Zarobki

1. Michał Krupiński PZU, Pekao, Alior

13 314 mln zł

2. Bartłomiej Litwińczuk PZU, Grupa Azoty

11 744 mln zł

3. Maciej Rapkiewicz PZU, Alior

11 467 mln zł

4. Aleksandra Agatowska PZU, Alior 10 914 mln zł

5. Mieczysław Król PKO BP

9 755 mln zł

+ 1 mln nagrody

6. Maks Kraczkowski PKO BP

9 481 mln zł

+ 990 tys. zł nagrody

7. Małgorzata Sadurska

PZU 9 316 mln zł

8. Marcin Chludziński

PZU, KGHM, Tauron

9 297 mln zł

9. Piotr Woźniak

PGNiG 8 922 mln zł

10. Marek Wadowski

Grupa Azoty, Tauron

8 303 mln zł

+ 1 395 mln zł nagrody

Na liście, ale już poza dziesiątką, znajdują się też takie nazwiska jak Daniel Obajtek, Janusz Kowalski, Paweł Gruza, Wojciech Jasiński, Patrycja Klarecka, Ernest Bejda, Leszek Skiba, Jerzy Kwieciński, Iwona Duda, Wojciech Dąbrowski, Janusz Szewczak, Andrzej Jaworski, Wanda Buk, Janina Goss, Maciej Zaborowski, Stanisław Kluza, Robert Pietryszyn czy Iwona Waksmundzka-Olejniczak.

Sami patrioci z pisu co to do polityki nie szli dla pieniędzy..tylko dla 437 mln..

Ostatnio modyfikowany: 2023-06-12 14:54

janwar

nadzieja, że nigdy więcej nie będzie w Polsce dyktatury ,oszołomów przy władzy i złodziei.

-czy sprawdziłes jak to robił Tusk i czy gdy wygra to będzie ci lepiej.

Twoje fanatyczne zaślepienie nienawiścią nie pozwala ci spojrzeć jaką sytuację materialną miałeś 8 i 16 lat do tyłu, a jaką masz teraz.

Dobrobyt poprzewracał wam w głowach.

Ostatnio modyfikowany: 2023-06-12 15:02

Lech

Frederick