Sri Lanka: Władze były ostrzegane o nadchodzących zamachach

W 2015 roku Trader21 udzielił wywiadu zatytułowanego „Drugie dno ataków terrorystycznych”. Stwierdził wówczas m.in. że w przypadku zamachów bardzo często porusza się jedynie kwestię ofiar i zamachowców. Rzadko zdarza się, by ktoś próbował spojrzeć na temat szerzej i zauważyć, że za zamachowcami stoją ich sponsorzy, którym zależy na ofiarach i straszeniu społeczeństwa. Często zdarza się, że politycy nie przeszkadzają nawet w zamachach we własnym kraju, o ile pozwoli im to umocnić swoją władzę. Nie chodzi tylko o poparcie, ale również o możliwość wprowadzania ustaw zwiększających poziom inwigilacji społeczeństwa.

Zdanie Tradera21 z pewnością zostanie odrzucone przez większość. Tymczasem właśnie mamy do czynienia z kolejnym atakiem terrorystycznym, który zdaje się potwierdzać jego słowa.

W trakcie Świąt Wielkanocnych na Sri Lance doszło do ataków terrorystycznych. Bomby wybuchały w kościołach i hotelach. Zginęło ponad 350 osób.

Bardzo szybko okazało się, że władze Sri Lanki były ostrzegane przed zamachami. Premier Ranil Wickremesinghe stwierdził, że trzeba będzie sprawdzić dlaczego nie podjęto odpowiednich działań zapobiegawczych. Z kolei prezydent Maithripala Sirisena zażądał rezygnacji osób, które otrzymały z rąk agentów Indii ostrzeżenia o atakach na trzy tygodnie przed tragedią, a jednak nie przekazały ich dalej.

Innymi słowy: ktoś odpowiedzialny za bezpieczeństwo miał informacje o nadchodzących atakach, a jednak nie zrobił wszystkiego co można, by im zapobiec. Wersja alternatywna: władze wiedziały o wszystkim i postanowiły zrzucić odpowiedzialność na poszczególnych urzędników.

Jeżeli ktoś dalej nie wierzy, że w przypadku większości ataków terrorystycznym mamy do czynienia z drugim dnem, to polecamy przeczytać co Hillary Clinton mówiła o wsparciu dla Państwa Islamskiego ze strony sojuszników USA.

Na koniec zadajmy sobie pytanie: skoro inwigilacja wobec obywateli jest potężna, a do zamachów jednak dochodzi, to czy potrzebujemy coraz bardziej restrykcyjnego prawa? Czy ujawniając politykom wszystko na nasz temat, stajemy się bezpieczniejsi?

Ciekawa sytuacja na rynku surowców rolnych

Temat surowców rolnych został już rozpoczęty w komentarzach. Przewijał się tam przede wszystkim wątek pszenicy. W przypadku tego surowca negatywny wpływ na produkcję będzie miała niedawna powódź w USA oraz susze w Chinach. Media nie poświęcają tym wydarzeniom zbyt dużo miejsca, za to chętnie informują o obfitych zbiorach w Niemczech czy Rosji.

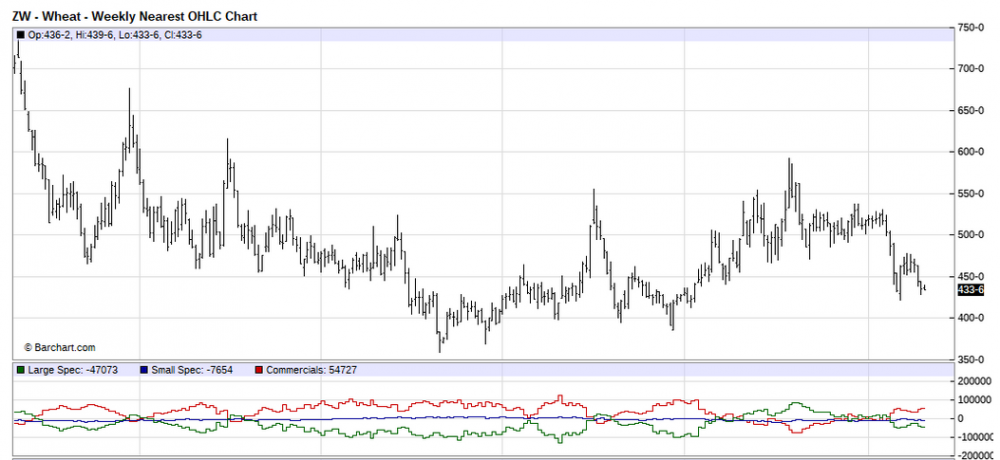

Pomimo problemów w USA i Chinach, cena pszenicy w ostatnich tygodniach spadła. Jednocześnie commercials (najlepiej zorientowana grupa inwestorów) są nastawieni na wzrost ceny tego surowca. Poniżej wykres pszenicy za ostatnie 5 lat. Pozycja netto commercials widoczna jest na czerwono pod wykresem.

Commercials po raz ostatni byli tak dobrze nastawieni do pszenicy w styczniu 2018 roku.

W przypadku tej inwestycji problemem jak zwykle jest contango, które wynosi 15%. Innymi słowy: pszenica powinna odbić się najpóźniej 2-3 miesiące po naszej inwestycji, inaczej bardzo trudno będzie wypracować zysk.

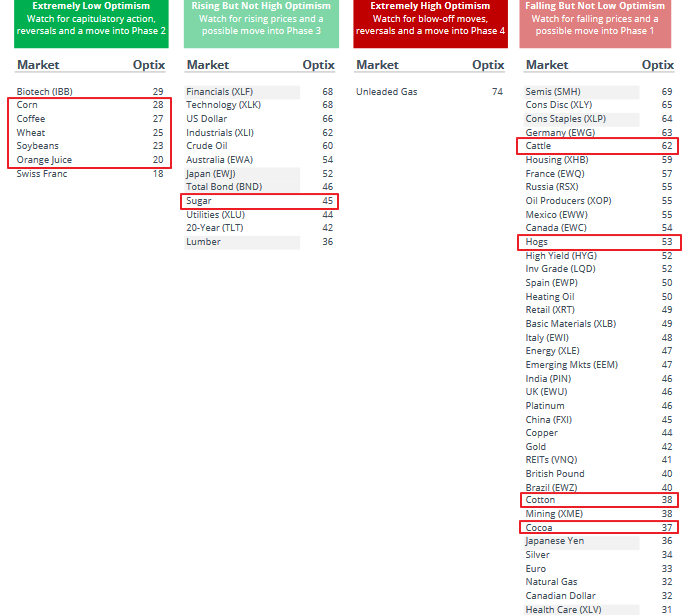

Surowce rolne to nie tylko pszenica. Tak się składa, że również w przypadku kilku innych surowców z tej grupy, mamy do czynienia z dość niskimi cenami, dobrym nastawieniem commercials oraz, co ważne, sporym pesymizmem. Poniżej tabela poziomu optymizmu wobec różnych aktywów. Wskaźnik powyżej 70 oznacza bardzo wysoki optymizm, z kolei poniżej 30 – skrajny pesymizm.

Na czerwono zaznaczyliśmy surowce rolne.

Jak widać, przewaga optymistów dotyczy tylko wieprzowiny i wołowiny – ich ceny rosną głównie ze względu na pomór świń w Chinach.

W pozostałych przypadkach mamy do czynienia z negatywnymi nastrojami. Mniej niż 30% inwestorów przewiduje wzrosty kukurydzy, kawy, soi, pszenicy i soku pomarańczowego. W przypadku części z tych surowców jesteśmy prawdopodobnie blisko dołków.

W USA zamknięto już więcej sklepów niż w całym 2018 roku

Jak wynika z raportu Coresight Research od 1 stycznia do 10 kwietnia bieżącego roku, w Stanach Zjednoczonych zamknięto 5 994 sklepy. To więcej niż przez cały 2018 rok!

Nie ulega wątpliwości, że handel online rośnie w siłę i z roku na rok wypiera z rynku handel tradycyjny, oparty na sklepach stacjonarnych. Z drugiej strony, w oparciu o ten jeden argument nie można wytłumaczyć tegorocznych statystyk.

Jakie są pozostałe powody? Przede wszystkim koszty pracy, które, jak informowaliśmy wcześniej, bardzo mocno wzrosły. W efekcie przedsiębiorstwa muszą szukać oszczędności, ograniczając liczbę placówek do tych najbardziej wydajnych lokali.

Autorzy raportu twierdzą, że handel elektroniczny będzie bardzo silnie zyskiwał w kolejnych latach. Ich zdaniem całkowita liczba sklepów zamkniętych w 2019 roku będzie oscylować wokół 12 tysięcy.

Z kolei analitycy UBS oszacowali, że handel za pośrednictwem Internetu, dziś obejmujący 16% rynku detalicznego, w 2026 roku będzie obejmował 25%. Według nich będzie to oznaczać 75 tysięcy sklepów zamkniętych do 2026 roku (w tym 20 tys. sklepów odzieżowych oraz 10 tys. sklepów z elektroniką).

Konserwatyzm Niemców daje o sobie znać

Często rozpisujemy się o zakupach złota ze strony banków centralnych. Jeśli piszemy o popycie ze strony obywateli to zazwyczaj w kontekście Indii – tam zakupy złota są mocno zakorzenione w kulturze.

Teraz czas nadrobić zaległości i podać statystyki dla naszych zachodnich sąsiadów.

Rezerwy niemieckiego Bundesbanku robią wrażenie – wynoszą 3370 ton i pod tym względem Niemcy są w światowej czołówce. Okazuje się jednak, że niemieccy obywatele mają jeszcze więcej złota niż Bundesbank. Z kolei łącznie w Niemczech znajduje się 8918 ton złota, czyli 6,5% globalnych rezerw.

O ile Niemcy zawalili sprawę w kwestii bezpieczeństwa na ulicach, to zdecydowanie pilnują swojego bezpieczeństwa pod kątem finansów. Świadczą o tym zakupy złota, które w mediach często jest lekceważone, a jednak:

a) Zakupy złota ze strony banków centralnych były w 2018 roku największe od 50 lat,

b) Złoto jest pierwszym aktywem przejmowanym w razie ataku na jakikolwiek kraj,

c) To właśnie złoto jest ratunkiem dla każdego portfela inwestycyjnego w warunkach wysokiej inflacji (a taka jest pożądana przez bankierów i polityków).

Zapewne zakupy złota ze strony Niemców podyktowane są także ogromną niepewnością co do Europy i samych Niemiec. Podczas recesji, przetrwanie strefy euro może stanąć pod znakiem zapytania. W takiej sytuacji cena złota znacząco wzrośnie.

Chiny wzmacniają wpływy w Afryce

Z informacji Spotlight Zimbabwe wynika, że Chiny przygotowują się do umieszczania w tym kraju swoich sił specjalnych. To kolejny krok w rozwijającej się współpracy obu krajów.

Mniej więcej rok temu to samo źródło informowało o tym, że Chiny zainstalowały w Zimbabwe wyrzutnie pocisków ziemia-powietrze nowej generacji. Te same, które są obecne na Morzu Południowochińskim.

Wracając do chińskich oddziałów – mają one ochraniać kopalnie dużych diamentów oraz złota.

Jednocześnie do Zimbabwe napływają miliardy dolarów pompowane przez Chińczyków w kluczowe sektory tamtejszej gospodarki: górnictwo, rolnictwo czy telekomunikację. Wszystko to oficjalnie jest częścią Nowego Jedwabnego Szlaku.

Najwyraźniej Chińczycy mają wszystko dobrze policzone i wiedzą, że takie działanie im się opłaca. Z pewnością przewidują wzrost ceny złota, a dodatkowo udzielając Zimbabwe kredytów, liczą się z tym że afrykański kraj nie będzie w stanie ich spłacić. Wtedy Pekin zażąda zapłaty w surowcach.

Z czasem może się okazać, że w ramach jednej inwestycji Chiny zdobyły wpływy na danym terytorium, zadbały o odpowiednią infrastrukturę, stworzyły bazę wojskową i zapewniły sobie dostęp do ważnych surowców.

Właśnie o takie zamiary oskarżał Chińczyków były prezydent Zimbabwe Robert Mugabe, który w czasie swoich rządów odrzucił propozycje Pekinu dotyczące ścisłej współpracy. Nie zapominajmy jednak, że sam Mugabe przyczynił się w ostatnich latach do upadku Zimbabwe. Były przywódca postawił na socjalizm oraz wywłaszczanie białych farmerów. Efektem był głód i śmierć wielu mieszkańców Zimbabwe. Ostatecznie dyktatura Mugabe dobiegła końca, a osłabiony kraj stał się łatwym kąskiem dla Pekinu.

Widząc w jaki sposób „rozegrano” sprawę Zimbabwe, obawiamy się, że sytuacja może wyglądać podobnie w przypadku RPA. Tam również obecnie stawia się na atakowanie białych farmerów, wielu z nich jest mordowanych. Wkrótce produkcja żywności trafi na barki ludzi, którzy nie mają o tym zielonego pojęcia. Wszystko skończy się klęską głodową, a później wpływy w RPA przejmie jedno z mocarstw.

Grecja zapożycza się po niższym koszcie niż USA

Rentowność obligacji rządowych oznacza koszt, po jakim poszczególne państwa mogą się zadłużać. Im niższa rentowność obligacji, tym mniej dany kraj płaci odsetek za pożyczone pieniądze.

Zgodnie ze zdrowym rozsądkiem i prawami wolnego rynku, państwa, które mają małe znaczenie, słabą armię bądź też problemy z zadłużeniem, powinny płacić wyższe odsetki. Dlaczego? Ponieważ my jako inwestorzy, pożyczając pieniądze danemu państwu, podejmujemy większe ryzyko. Powiedzmy, że w przypadku niestabilnego kraju zgodzimy się pożyczyć pieniądze w zamian za 8% odsetek rocznie. Z kolei w przypadku silnego kraju wystarczą nam odsetki rzędu 3%.

Na takich zdrowych zasadach rynek obligacji funkcjonował przez dekady, aż do 2008 roku, kiedy to banki centralne weszły do gry mocniej niż kiedykolwiek i zaczęły skupować obligacje rządowe. Doprowadziło to do absurdalnych sytuacji. Z jedną z nich mieliśmy do czynienia w kwietniu, kiedy to rentowność 5-letnich obligacji Grecji (bankruta bez kontroli nad własną walutą) spadła poniżej 5-letnich obligacji USA (mocarstwa emitującego najważniejszą walutę).

Na wykresie rentowność greckich obligacji na biało, a amerykańskich – na niebiesko.

Jak to możliwe? Przez kilka ostatnich lat rentowność obligacji eurobankrutów (takich jak Grecja) była sztucznie zaniżana za sprawą skupowania ich długu przez Europejski Bank Centralny. W ten sposób EBC uratował, a raczej opóźnił bankructwo Grecji, Włoch czy Hiszpanii. Z kolei kwietniowy ostry spadek rentowności greckiego długu był wywołany dodatkową informacją – rządy krajów strefy euro zgodziły się na przyznanie Grecji kolejnego pakietu pomocowego w wysokości 1 mld euro.

Warto dodać, że kolejne transze kredytów dla Grecji to w rzeczywistości znęcanie się nad tym krajem. Kredytodawcy stale wymagają, aby grecki rząd zaciskał pasa, co zwiększa obciążenia greckich obywateli. Efekt jest taki, że gospodarka nie może ruszyć z miejsca, a dług w stosunku do PKB jest wyższy niż w 2011 roku (początek problemów Grecji) i wynosi już 181%.

Z perspektywy czasu wydaje się jasne, że wejście do strefy euro było złą decyzją Grecji. Po kilku latach wzrostu gospodarczego, przyszła stracona dekada. I nic nie wskazuje by miało być lepiej.

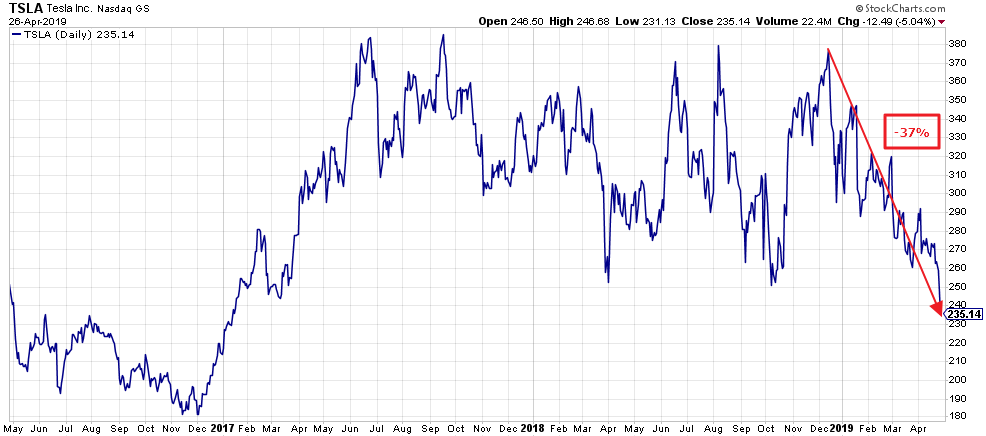

Ostre spadki Tesli

To nie są najlepsze tygodnie dla inwestorów zakochanych w Tesli. Notowania producenta samochodów elektrycznych spadają od kilku miesięcy, a po ogłoszeniu wyników za I kwartał 2019 cena akcji spadła do poziomów najniższych od niemal 2,5 roku.

Jeszcze w grudniu za akcję Tesli trzeba było zapłacić prawie 380 dolarów. Od tego momentu, notowania spadły o 37%.

Dodajmy, że wszystko to działo się akurat w okresie, kiedy rynek odrabiał straty (styczeń – kwiecień).

Wracając do wyników – w I kwartale 2019 roku Tesla poniosła stratę w wysokości 702 mln dolarów. Po przeliczeniu wychodzi -2,90 dolara na akcję. Oczekiwano, że strata będzie dużo mniejsza i wyniesie -1,30 dolara na akcję.

Kiedy jesienią zeszłego roku notowania koncernów motoryzacyjnych spadały, a Tesla zyskiwała, część inwestorów twierdziła, że wszystko to za sprawą rewolucji w branży. Popyt na samochody elektryczne miał zapewnić Tesli coraz lepsze wyniki. Okazuje się jednak, że jeśli gospodarka słabnie, to spadek popytu dopada także te produkty, która mają nieść za sobą coś nowego. Tym bardziej dotyczy to sektora motoryzacyjnego, który zazwyczaj jest jednym z pierwszych sygnalizujących spowolnienie gospodarcze. Ostatecznie przy pogorszeniu sytuacji finansowej, większość z nas nie zdecyduje się na zakup auta.

Oczywiście w przypadku Tesli mamy do czynienia także z innymi czynnikami. Jest ich tak dużo, że pewnie kiedyś powstanie na ich temat książka.

Nadal shortujemy Tesle, aczkolwiek nie uważamy, żeby po ostatnich spadkach otwieranie shorta miało sens.

USA: Urzędnicy mylą się na potęgę

Improper payments – w ten sposób amerykańskie prawo federalne określa płatności dokonane przez rząd:

a) Do złej osoby

b) W błędnej kwocie,

c) Z niewłaściwego powodu.

Łączna wartość takich „nieprawidłowych” płatności w USA od 2004 roku wyniosła 1,2 bln dolarów (czyli 1/3 wszystkich przychodów państwa w 2018 roku). Tylko w poprzednim roku było to 140 mld dolarów.

Dla porównania warto dodać, że wspomniane 140 mld dolarów pozwoliłoby na wybudowanie 23 murów na granicy z Meksykiem (przyjmując koszt 6 mld USD).

Skala marnotrawstwa związanego z funkcjonowaniem wielu rządowych instytucji jest często niedoceniana. Statystyki ze Stanów Zjednoczonych nie pozostawiają wątpliwości, że to dość kosztowna część funkcjonowania państwa.

Oczywiście dane nie oznaczają, że USA straciło 1,2 bln dolarów – część środków stracono, część odzyskano. Cała ta kwota wiąże się jednak z pomyłkami, które urzędnicy musieli poprawić, poświęcając na to dodatkowy czas. Za tą dodatkową pracę trzeba im zapłacić. Oczywiście płatności pochodzą z podatków reszty społeczeństwa.

Im więcej tworzy się regulacji, tym większa rola państwa i jego organów. Im większa rola państwa, tym więcej urzędników. Im więcej urzędników, tym większe koszty dla reszty społeczeństwa. Im większe koszty dla społeczeństwa, tym wolniejszy rozwój gospodarczy. Europa Zachodnia jest tego znakomitym przykładem.

Czy Polska powinna przyjąć euro?

Kilka dni temu Dante podrzucił w komentarzach pomysł zorganizowania większej debaty dotyczącej wad i zalet przyjęcia euro w Polsce. Byłaby to niezła okazja, aby omówić ten temat nieco szerzej, pokazać chociażby jakie efekty przyniosła polityka monetarna EBC oraz z czym może wiązać się oddanie kontroli nad walutą.

Trader21 zaproponował w tej sprawie dwa rozwiązania:

1. Jeśli miałoby to zostać zorganizowane bez pośpiechu, to Trader21 może wziąć udział w takiej debacie pod koniec czerwca lub w kolejnych miesiącach. Wszystko do dogadania. Ze swojej strony Trader21 może zaprosić do udziału w takiej debacie Roberta Gwiazdowskiego (będzie okazja porozmawiać z nim na konferencji Wall Street), a być może także 1-2 inne znane nazwiska.

2. Rozwiązanie szybsze zakłada zorganizowanie takiej debaty podczas konferencji Wall Street w Karpaczu (31 maj – 2 czerwiec). Trader21 mógłby zwrócić się z odpowiednią prośbą do organizatorów. Ewentualnie dla zwiększenia szans na debatę można zrobić akcję wysyłania maili w tej sprawie.

Część z Was może uważać, że rozwiązanie nr 1 jest lepsze, chociażby dlatego, że w debacie mogłoby wziąć udział więcej osób, także tych spoza mainstreamu. Z naszej strony możemy taką inicjatywę nagłośnić i przekonać do udziału kilka nazwisk. Potrzebny byłby jednak ktoś kto weźmie na siebie rolę organizatora.

Będą i tacy, którzy wybiorą rozwiązanie nr 2, ponieważ wówczas debata mogłaby się odbyć szybciej.

Dajcie znać w komentarzach, zobaczymy którą opcję lepiej wybrać.

Zespół Independent Trader

gruby

"Kilka dni temu Dante podrzucił w komentarzach pomysł zorganizowania większej debaty dotyczącej wad i zalet przyjęcia euro w Polsce."

W środku kampanii wyborczej ?

Kiedy prezes wszystkich prezesów wezwał konkurencję do wypowiedzenia się za euro po to aby własnym sprzeciwem podbić sobie kilka punktów procentowych w sondażach ?

Zdawało mi się że bagienko polskiej polityki staracie się tu na ile to możliwe omijać. Przecież teraz rzeczowa dyskusja o Euro nie jest możliwa bo albo zaszufladkowani zostaniecie jako pisiory albo jako kodziarze albo - co jeszcze gorsze - oszołomy od JKMa.

A jak zarzucicie dopasowanym do lokalnych okoliczności cytatem z Draghiego ("złoto należące do NBP kontroluję ja") to zrobią z was pijanego kierowcę który przejechał ciężarną zakonnicę na pasach.

Lech

growing

Piszac lub wypowiadając się o surowcach rolnych dajmy na to pszenicy praktycznie zawsze wspominasz o contango. Nie wiem jaki jest problem otworzyc pozycje poprzez brookernie na rynku FX (zwykly kontrakt CFD) gdzie (bynajmmniej u mojego brooka - polski, duzy, znany) nie mam prowizji za otwarcie oraz ZEROWY SWAP. Inaczej mowiac otwarcie i trzymanie bezterminowe pozycji nie kosztuje nic. W dodatku nie musze dysponowac duzymi srodkami. Na prawde nie rozumiem problemu contanga w kwestii surowcow rolnych.

Ale temat pszenicy faktycznie jest frapujacy. Jedyne zagrozenie dla grajacych na kontraktach CFD na chicagowskiej gieldzie to umacniajacy sie dolar. Patrzac jednak co dzieje sie na szerokim indexie S&P, jak w pospiechu windnuja ceny to nie ma watpliwosci ze przesiadka kapitału na surowce to raczej nieodlegla perspektywa. Kto bedzie trzymał kase w tak drogich akcjach gdzie perełki leżą na ulicy i czekaja zeby je podniesc... no zobaczymy.

Ostatnio modyfikowany: 2019-04-29 19:50

3r3

A jakby ktoś wszczął panikę z powodu informacji fałszywych? Poderwał bombowce, postawił w stan alarmowy flotę? Bo się jakaś inwazja szykuje?

W takiej pracy ocenia się ryzyko i przyjmuje na klatę mieszkańców jeśli zagrożenia są nieistotne. Przy takiej śmiertelności z powodu palenia czy wypadków drogowych terroryści to folklor.

"W przypadku tej inwestycji problemem jak zwykle jest contango, które wynosi 15%. Innymi słowy: pszenica powinna odbić się najpóźniej 2-3 miesiące po naszej inwestycji, inaczej bardzo trudno będzie wypracować zysk."

Rynek rolny jest przygotowany na bardzo silne amortyzowanie wszelkimi siłami. To jest kluczowy rynek dla egzystencji gatunku.

Nie ma wyrzeczeń jakich nie można się dopuścić by go utrzymać. Obiecać można wszystkim wszystko.

"Zgodnie ze zdrowym rozsądkiem i prawami wolnego rynku, państwa, które mają małe znaczenie, słabą armię bądź też problemy z zadłużeniem, powinny płacić wyższe odsetki."

No i płacą - tak oceniono USA względem Grecji - oceniano portfelami i to nie pod przymusem.

Najwidoczniej USA niosą ze sobą ryzyka.

Gwiazdowski jest politykiem - jaki sens jest rozmawiać, jeśli będzie to czysta propaganda i "ani słowa prawdy"?

@gruby

Pisałem o żołnierzach po zakończeniu służby, którzy zapisują się do wojskowych gangów motocyklowych. Policja z nimi nie chce się strzelać. A @prolek sobie coś uroił i odniósł do tego cosia.

"albo - co jeszcze gorsze - oszołomy od JKMa. "

JKM to polityk umiarkowany, wręcz lewicowy^^

@nikt ważny

"Pomijając płeć fizyczną tudzież "umysłową", to czego oczekiwać od wojska którego zwierzchnikiem jest "biznesman" czy też "historyk" (in spe) tudzież "prawnik" (teoretyczny)? "

Jeśli przedsiębiorca bierze się za wojowanie to oczekiwać można wyłącznie konkwisty.

Niemcy pokazali jak się robi wojnę przemysłowo - miliard ludzi trzeba było posłać do fabryk i dziesiątki milionów do piachu żeby kilkadziesiąt milionów Niemców poskromić.

@prolek

"Dynamit powstal jako bron? Wysadzano tym skaly, dopiero potem pomyslano o tym aby wysadzac ludzi (i nawet tworca przewidzial takie numery i"

Przytomności - Nobel był najzamożniejszym producentem broni swoich czasów.

Gdy zmarł we francuskich gazetach pisano "szczezł handlarz śmiercią".

Cała reszta to bajeczki.

"Teraz beda z popkornem wyczekiwac potyczek i dobijac przegranych bo to ich jedyna szansa na rozwoj. "

To był standard w czasie izolacji Japonii przez szogunat. Chłopi urządzali polowania na poborców podatkowych. Na sam koniec poobcinano całemu aparatowi biurokratycznemu kitki - opornym na wysokości szyi.

@Lech

"A co będzie gdy wzrośnie cena dajmy na to pszenicy i zadzwoni Trampek ,że musi spaść? bo jest za wysoka?"

Pozakładają nam homonta i spadnie.

supermario

lenon

"Z perspektywy czasu wydaje się jasne, że wejście do strefy euro było złą decyzją Grecji. Po kilku latach wzrostu gospodarczego, przyszła stracona dekada. I nic nie wskazuje by miało być lepiej."

Od długiego czasu jestem nękany, przez różne banki, instytucje finansowe, załatwiaczy dotacji. Wszyscy jak jeden dybią na mnie, żeby wcisnąć mi jakieś pieniądze.

Czy uważacie, że jeżeli zaczął bym z tych ofert korzystać, zadłużył bym się do stanu niewypłacalności, to byłoby uprawnione powiedzieć, że to wina tej czy innej waluty? Jaki to wg Was ma w ogóle związek?

Można oczywiście zakładać, że posiadając własną walutę z powodu wyższych stóp procentowych Grecja nie dałaby rady tak się zadłużyć, ale to nie zmienia faktu, że winę za ten stan ponosi nieodpowiedzialna polityka rządu. W tych samych warunkach odpowiedzialny rząd, mógłby się zadłużyć na taką samą kwotę na jaką by go było stać przy własnej walucie, a niższe oprocentowanie byłoby tylko bonusem.

@gruby

Debata polega na debatowaniu, czyli przedstawieniu różnych opcji. Nie kończy się ona zazwyczaj ustaleniem wspólnego stanowiska.

Dobrze gdy odbywa się wśród ludzi o odmiennych poglądach. Tego typu debaty oczywiście powinny się odbywać i to właśnie w warunkach środka kampanii wyborczej. Powinny w niej debatować odmienne strony sporu politycznego, środowiska akademickie z przygotowanymi wynikami badań, jak również tacy ludzie jak Trader,@Dante, Ty, @3r3, czy @easyRader. Ba powinien się tam znaleźć nawet Jarosław Kaczyński, Lech Wałęsa i Aleksander Kwaśniewski.

Polska potrzebuje debaty i to w wielu obszarach. Jej brak powoduje właśnie to szufladkowanie, o którym piszesz.

janwar

USD - 0,19% a zloto jeszcze lepsze -0,59%. JNUG - 9%.

To sie nazywa mistrzostwo w manipulacji.

3r3

""A @prolek sobie coś uroił i odniósł do tego cosia." co uroil? Zapraszam do dysputy :) "

Uroiłeś sobie że napisałem o zielonych ludzikach. Szwedzka policja nie chce się strzelać ze szwedzkimi gangami złożonymi z własnych wojskowych, z całą resztą nawet jak nie chce to jakoś się jeszcze zmusza.

@lenon

"Powinny w niej debatować odmienne strony sporu politycznego, środowiska akademickie z przygotowanymi wynikami badań, jak również tacy ludzie jak Trader,@Dante, Ty, @3r3, czy @easyRader. Ba powinien się tam znaleźć nawet Jarosław Kaczyński, Lech Wałęsa i Aleksander Kwaśniewski. "

Nie zamierzam debatować (oraz ludzie o takim modelu myślenia z Babilonów) - interesują mnie owoce. Jeśli będą korzystne to jakoś to ścierpię, jeśli niekorzystne - ominę skutki. Jeśli natomiast ktoś zacząłby wdrażać działania szkodzące moim interesom to zdziwiłby się jak Zero badając dziurę budżetową po kilku latach rządów od przypadkowego Smoleńska- nie będzie wiedział co, za co i kiedy go spotkało, będzie miał jedynie stratę do opłakania. Nie ma powodu się ujawniać, nie ma powodu aby ujawniać swoje cele, nie ma powodu aby mieć poglądy. Przecież kiedy ginie poseł to nie wiadomo kto i za co go sponiewierał - o to tak właśnie trzeba grać. Osoby które szkodzą moim interesom mogą skakać z mostów i oszczędzić mi fatygi.

Cokolwiek jest publiczne to manipulacja, propaganda i maskirowka. Tak jak debata.

lenon

A co Ty tu robisz przez te ostatnie lata jak nie debatujesz? :-)

3r3

"@3r3

A co Ty tu robisz przez te ostatnie lata jak nie debatujesz? :-)"

Nazwa mojego bloga zdradza co ja tutaj w pocie czoła robię^^

Ostatnio modyfikowany: 2019-04-29 21:28

lenon

W moim odczuciu debatujesz.

To co robisz z perspektywy swoich intencji, jest tylko Twoim subiektywnym postrzeganiem zawartym w granicach Twojej świadomości.

Dla kogoś innego np. dla mnie, w granicach świadomości dla Ciebie niedostępnej, Twoje oddziaływanie przyjmuje zupełnie odmienną formę. Nawet jak kopyrtniesz to nic w tym względzie się nie zmieni. Gdyby było inaczej, kultura nie mogłaby istnieć.

Krzysztof1

daniel92

Oto wyjaśnienie dlaczego w ostatnim czasie większość nieruchomości kupowano za gotówkę, a nie na kredyt.

daniel92

https://www.telegraph.co.uk/news/2018/01/31/emmerson-mnangagwa-offers-zimbabwes-white-farmers-99-year-leases/

Dante

Czas przedwyborczy to idealny czas na debaty, bo może budzić zainteresowanie różnych mediów, a przez to dotrzeć do szerszej publiki

Można by zaprosić przedstawicieli poszczególnych partii (możliwe, że wówczas oprócz Roberta Gwiazdowskiego mógłby się pojawić Sławomir Mentzen i Janusz Szewczak, i inni).

plus do tego niezależni eksperci (przykładowo):

dr hab. Mateusz Machaj, Prof. Grażyna Ancyparowicz, Jerzy Bielewicz, dr Cezary Mech, Stefan Kawalec, prof. Zbigniew Krysiak, Marek Zuber, Piotr Kuczyński

plus ktoś z NBP:

najlepiej Adam Glapiński, ale mógłby być Paweł Szałamacha

Konwencja debaty mogłaby być 3 etapowa:

I. Przedstawienie opinii prelegenta na temat ewentualnego wprowadzenia euro, wady i zalety własnej waluty oraz waluty Eurostrefy.

II. Sprofilowane (pod dyskutanta), wcześniej znane pytania od prowadzącego debatę do poszczególnych uczestników debaty – przykładowo:

A. Do A. Glapińskiego: „Dlaczego w Polsce główna stopa procentowa wynosi 1,5%, a nie 0% jak we Eurostrefie czy 2,25-2,5% jak w USA”?

B. Do prof. Ancyparowicz: „Jakie resztki kompetencji posiadałby NBP po wejściu Polski do eurostrefy”?

C. Do C. Mecha „Czy polityka finansowa polskiego rządu byłaby odpowiedzialniejsza, racjonalniejsza jeśli to EBC byłby bankiem banków dla polskiej gospodarki? Czy istniałby inne, nieekonomiczne zagrożenia związane z tym faktem (np. naciski polityczne)?

D. Do M. Machaja „Czy jest możliwe, aby EBC ustalał stopy procentowe i prowadził politykę monetarną bardziej zbliżoną do rynkowego konsensusu niż robi to NBP?”

E. Do Tradera „Czy przy zachowaniu swojej waluty narodowej, nadal warto, aby NBP trzymał spore rezerwy w USD? A może czas zmiany na inną walutę? – Przykładowo Rosja swoje rezerwy USD wymieniła w ok. 3/4 na euro i ok. 1/4 na juana.”

III. Pytania z sali od widzów

Ostatnio modyfikowany: 2019-04-29 23:19

lenon

Skąd ten wniosek?

Moim zdaniem, ludzie się bogacą. Masz mieszkanie 42 m2, urodziło Ci się 2 dziecko. Odkładasz kilkadziesiąt tysięcy i kupujesz 55m2. Miliony ludzi mieszka na przestrzeni, którą z chęcią chciałaby powiększyć.

Jak to się działo, że wcześniej ta wyprana waluta nigdzie nie parkowała, a dopiero teraz jak źródło wyschło to trzeba ją zmonetyzować?

daniel92

Waluta pracowała w nielegalnych biznesach, PiS to ukrócił więc przeprano pieniądze w różnych kasynach, kryptowalutach itd i zainwestowano w mieszkania.

Ludzie bogacą się powoli, a nie gwałtownie. Wzrost cen mieszkań wyniósł 13% w skali roku. O ile może mieć to uzasadnienie w największych miastach, to na prowincji już nie.

To nie wniosek tylko fakt

Ostatnio modyfikowany: 2019-04-29 23:28

lenon

Skoro to fakt, to bez najmniejszego problemu da się wyliczyć ile tej kasy zostało upranej.

Czekam na liczby.

@Dante

Świetny scenariusz.

Dra równowagi widziałbym tam jeszcze profesora Balcerowicza i profesora Kołodko. O i jeszcze niezapomnianego profesora Hausnera.

Ostatnio modyfikowany: 2019-04-29 23:49

Dante

Czy weryfikował ktoś perspektywy dla shorta na USD/TRY (lira wygląda na bardzo niedowartościowaną walutę)?

ald

https://businessoutsiderpl.wordpress.com/2019/04/29/qe-to-infinity-and-beyond/

3r3

"Czas przedwyborczy to idealny czas na debaty"

Taki szalony pomysł:

Może finansami powinni zajmować się wyłączni ci, co dużo zarobili?

Babilon tak robi walidację i ma wyniki - decyduje kasa.

A zawodowi politycy żyjący za skromne poselskie czy profesorskie pensje z dodatkami na biuro pozamiatają w tym czasie parking? Albo pozbierają śmieci w lesie? Każdy według możliwości^^

Tytuł "naukowy" nadawany przez aparat państwa to coś w rodzaju pracownika miesiąca czy konfidenta roku.

@daniel92

"Waluta pracowała w nielegalnych biznesach" [i wpadła na rynek mieszkaniowy]

Szanowny Pan ma jakieś własne doświadczenia czy tak sobie zmyśla?

Zapewniam Pana, że dochody z waty cały czas sączyły się do innych, nisko rentownych biznesów oczekujących na rozwinięcie po przeniesieniu atencji korelatora z waty na te przedsiębiorstwa właśnie.

Na przykład na kupowanie wpływów politycznych i administracyjnych (poprzez inkorporacje urzędników do interesu) aby móc grać dalej gdy wiatr polityczny zawieje w inną stronę.

Ci którym się zapaliło pod siedzeniem to nieruchomości zbywali w pierwszej kolejności po kursie dnia z rabatem, bo nieruch to jedyna rzecz za jaką można przedsiębiorcę chwycić. Gdyby więc Kapitan wziął się za dipstejtowe mafie watowskie to nieruchomości poleciałby na łeb, a kasa śmigałaby z kraju. Przeżyj to sam i wszystko będzie oczywiste.

@lenon

"Świetny scenariusz.

Dra równowagi widziałbym tam jeszcze profesora Balcerowicza i profesora Kołodko. O i jeszcze niezapomnianego profesora Hausnera. "

Plenum Partii nieboszczki?

Ostatnio modyfikowany: 2019-04-30 05:20

gruby

"Wzrost cen mieszkań wyniósł 13% w skali roku. O ile może mieć to uzasadnienie w największych miastach, to na prowincji już nie. To nie wniosek tylko fakt"

Odnieś to jeszcze do wzrostu ilości lokalnej waluty w obiegu, skoryguj o wysokość inwestycji i dopraw przyprawą pod nazwą "wielkość akcji kredytowej". A na koniec zamieszaj łyżką z naklejką "V kolumna Bandery". Bo raczej zdajesz sobie sprawę z tego że na ceny nieruchomości wpływają również inne czynniki ...

@3r3 zapytał:

"Plenum Partii nieboszczki?"

raczej jej agentury.

@Dante napisał:

"Czas przedwyborczy to idealny czas na debaty, bo może budzić zainteresowanie różnych mediów, a przez to dotrzeć do szerszej publiki "

Media interesują treści które można okleić reklamami. A czytelników czy oglądaczy interesuje sex i przemoc. Debata o Euro wzbudzi zainteresowanie jeśli ktoś kogoś pobije albo zgwałci albo przynajmniej oralnie zniewoli. W tym kontekście żądanie udziału większej ilości kobiet w polityce jest zrozumiałe.

--------------------

Debata miałaby sens gdyby przeprowadzona została przez praktyków a przynajmniej przez polskojęzycznych użytkowników Euro a jest ich trochę. Po drugie ekonomiści w ich dzisiejszym, telewizyjnym wydaniu nie rozumieją gospodarki bo mierzą ją narzędziem o codziennie zmiennej bo manipulowanej wartości. Ci t.z.w. telewizyjni eksperci od ekonomii są tak samo wiarygodni jak telewizyjni spece od giełdy którzy zamiast żyć z giełdy żyją ze sprzedawania własnej facjaty do wciskania muppetom ciemnoty.

Przy obecnym stanie wiedzy o Euro przeprowadzenie debaty na temat jego przyjęcia przez Polskę nie ma sensu ponieważ EBC nigdy jeszcze nie przeszedł niezależnego audytu. To mniej więcej tak jakbym miał kupować używany samochód bez możliwości wykonania nim jazdy próbnej. Jeśli już koniecznie chcecie debatować o Euro to najpierw sprowadźcie Draghiego na przesłuchanie i zażądajcie w ramach przygotowań do tego przesłuchania pełnego spisu transakcji przeprowadzonych przez EBC oraz umów przez EBC podpisanych. Wtedy możemy dyskutować o wadach i zaletach tej waluty oraz jej przez Polskę przyjęcia. A także o ryzyku ukrytym w produkcie pod nazwą "Euro". Do kompletu niech Glapiński wydobędzie z archiwum umowy podpisane przez NBP kiedy ten przystąpił do konstrukcji pod nazwą BIS, wtedy wiedzieć będziemy co jest lepsze: złotówka czy euro. Ich zestawienie z umowami zawartymi pomiędzy EBC a BIS mogłoby dać ciekawe wyniki.

Ostatnio modyfikowany: 2019-04-30 08:08

janwar

Prezydent Donald Trump, trójka jego dzieci oraz jego firma pozwali Deutsche Bank oraz Capital One Financial w celu zablokowania im możliwości udostępnienia danych o transakcjach w ramach federalnego dochodzenia, informuje Reuters.

W pozwie, który trafił do sądu w Nowym Jorku określono żądanie udostępnienia danych, wystosowane przez komisje kontrolowanej przez Demokratów Izby Reprezentantów, jako nie służące celom prawnym. - Wezwania zostały wydane w celu szkodzenia prezydentowi Donaldowi J. Trumpowi, grzebania w każdym zakamarku jego osobistych finansów, biznesów oraz informacjach prywatnych prezydenta i jego rodziny – głosi pozew.

https://www.pb.pl/trump-pozwal-deutsche-bank-i-capital-one-financial-959790

nikt ważny

"telewizyjni eksperci od ekonomii są tak samo wiarygodni jak telewizyjni spece od giełdy którzy zamiast żyć z giełdy żyją ze sprzedawania własnej facjaty do wciskania muppetom ciemnoty"

Czasy takie że mało kto odróżnia projektantów, inżynierów czy producentów od "sprzedawców odkurzaczy".

"euro"

Debata o przyjęciu "euro" to jest debata o tym czy zastąpić zszywki w używanym zeszycie zszywkami z innego używanego zeszytu tylko dlatego że to też zszywki i być może błyszczą inaczej.

Dla tych co rozumieją słowo mówione i pisane proponuję jednak debatę czym jest "euro", i nie chodzi o to by wciskać jakieś obiegowe slogany. Zaś równoległym wątkiem winno być: co oznacza "przyjąć". To że będzie to mało subtelna nowa "operacja cztery zera" (nazwa operacji w trybie roboczym) chyba nie ulega wątpliwości.

Idąc narracją papierniczą, to nie o kopertę chodzi, tylko o to, co, kto, gdzie, skąd i dokąd przesyła, kto nakleja znaczek i za co (za ile), kto dostarcza znaczki i za co (za ile), no i kto te koperty, i jak, robi, i z czego, oraz kto je liże jak i liże znaczki. Wariant plus debaty: dlaczego niektóre koperty idą bez znaczka a jeszcze inne pod stołem.

Stanowisko producentów, sprzedawców i stręczycieli innych kopert (a może i znaczków) również nie jest bez znaczenia bo bez wielu różnych perspektyw o zróżnicowanym kontraście ocena przedmiotu obserwacji jest niemożliwa.

Ostatnio modyfikowany: 2019-04-30 08:59

Kabila

https://www.youtube.com/watch?v=vH5KBrfOvdc

Zbuntowany Stan Wa w północnej Birmie świętował 30 rocznicę powstania. Stan Wa posiada atrybuty niepodległego państwa i jest okrążony przez wrogą armię birmańską. Co najciekawsze, Stan Wa jest kontrolowany przez wywiad ... Tajwanu. To pozostałość po wojskach Kuomintangu, które tam stacjonowały w czasie II Wojny Światowej:

http://china-defense.blogspot.com/2019/04/military-parade-of-day-30th-anniversary.html

Bagracz

O euro jest sens dyskutować tylko w kontekście ciekawego zjawiska kurczenia się bazy użytkowników waluty a nie jej rozszerzania.

Nie tak dawno nie chcieliście odpowiedzieć tutaj rzeczowo na pytanie, czy obecny konflikt między starymi elitami, umownie reprezentowanymi przez Sorosa i nowymi, umownie reprezentowanymi przez Trumpa, jest rzeczywisty czy pozorny. Rzeczywistość odpowiedziała za was. Nie jest pozorny. A ktoś, kto dalej się upiera przy pozorach, żyje w przeszłości, która z teraźniejszością ma mało wspólnego. Ale to normalna postawa większości w tzw. ciekawych czasach.

Rzadko kto potrafi dostrzec nadchodzące przetasowania, ich powody i skutki. A jeszcze mniej potrafi się do nich dostosować zawczasu. Durnie zostają w starym świecie do samego końca. Jego lub swojego. Widać to doskonale po rosnącym zidioceniu tzw. totalnej opozycji. Nie tylko w Polsce.

xoni

Co do Grecji to obawiam się trochę spłaszczenia sprawy, że wzięli Euro i mają kryzys. Sąsiednia Turcja nie ma Euro i też ma. Mam wrażenie że posługiwanie się obcą walutą w przypadku głupich rodzimych polityków może nawet uchronić obywateli przed hiperinflacją w kraju kryzysu.

Zresztą Grecja to bardziej złożony temat. Mądre blogi jak ten kilka lat temu piszą: świat jedzie na kroplówce, pacjent niedługo umrze, kup metale. Kumpel mówi - kroplówka tania, bierz i kupuj nieruchy, ja kupiłem i nieźle żyje. Dziś myślę - cholera mogłem wziąć więcej kroplówki i kupić więcej nieruchów. Dokładnie ten sam problem miała Grecja - sąsiad wziął tani kredyt na pensjonat dla turystów nad morzem, to ja też, kto szybciej bierze ten się bogaci, taki system przecież mamy...

Która opcja właściwa? Żadna. Wygrają jedynie ci co wezmą kredyty i zmienią na właściwe aktywa na minutę przed załamaniem. (Można też od początku grać na default jak niektórzy tu mi kiedyś pisali, ale to jest imho nieetyczne bo za to płaci ktoś inny i też przyśpiesza moment krachu)

Dante

@xoni

Twoje pytanie/sugestia świetnie nadawałaby się do analizy dla prof. Ancyparowicz i Cezarego Mecha.

@USD/TRY

Jest ciekawie i zaryzykowałem shorta

Lech

"A co będzie gdy wzrośnie cena dajmy na to pszenicy i zadzwoni Trampek ,że musi spaść? bo jest za wysoka?"

Pozakładają nam homonta i spadnie.

Żarty żartami , ale chyba trzeba teraz uwzględnić w spekulacjach stosowane ręczne sterowanie .Skoro Trampek może dzwonić do rządzących krajami naftowymi żeby obniżyli cenę ropy , bo mu się wydaje za wysoka do świeżo dodrukowanego dolara , to może dzwonić z poleceniami do każdego i wymuszać dowolne ceny dowolnych surowców, w tym oczywiście rolnych , złota , czy srebra i w interesie USA jak to zwykł capo di tutti capi.. Ciekawe co przyniesie wolny rynek na takie działania, w tym z wykorzystaniem armii, bo przecież telefonu nikt by się nie bał?.

Gdy rząd rozwalił mafie paliwowe i vatowskie, te przeniosły wyprany kapitał w nieruchomości. Stąd wzrosty o 20% na nieruchomościach w dwa lata

Rząd niczego nie rozwalił niczego nie przejął i nie ma z tego prawie żadnej kasy, jest tylko na papierze , nikt nie zapłaci podatków jeżeli nie zarobi , a przy wysokich podatkach nie ma zarobku i interes po prostu się zamyka. Tanie paliwo to tańsze zakupy dla firm budowlanych i ewentualne ich zyski , drogiego po prostu nikt nie kupuje , albo podnosi ceny usług i teraz 1km autostrady jest droższy dwa razy, a nie tańszy jak zapowiadano ( i to pomimo 3 razy niższej ceny ropy!!!) toteż nie buduje się dróg.

Tzw mafie paliwowe o ile było coś takiego zarabiały o ile sprzedały , a sprzedawały taniej dlatego był popyt natomiast zyski liczy się jako różnicę do ceny po opłaceniu podatków a w takiej cenie nikt nigdy nie sprzedał i nie sprzeda lewego paliwa, ani żadnego innego towaru. Najprościej byłoby pobierać podatki od zysku ,a nie od ceny paliw w tedy nikt byt nie kombinował z ceną paliw. Przecież nawet przejęte takie lewe paliwo rząd nie sprzeda inaczej jak po cenie surowca czyli 70% taniej niż na stacjach i w wycenach korzyści z tej swojej działalności.

Natomiast ceny mieszkań nadrabiają straty z powodu dodruku walut i inflacji , która realnie przekracza 10% , a do tego i tak mamy nawet w Warszawie mieszkania cztery razy tańsze niż nawet w Chinach.

Ostatnio modyfikowany: 2019-04-30 10:47

Sol

http://ram.neon24.pl/post/148608,sri-lanka-jak-rita-katz-kolejny-raz-robi-gojow-w-durnia

Wiewior

Euro ma swoje plusy i minusy, ja jednak wolałbym wahania lokalnej waluty do usd na poziomie 20% jak na usd/eur, a nie 120% jak było na usd/pln ;)

Mógłbym sobie wtedy biznes lepiej zaplanować, a nie tak jak nagle się okaże, że znowu dolar będzie po 2zł, a wówczas lokalni pracownicy będą mnie kosztować 2x więcej niż obecnie. A teraz lamentują, że nie chcę na stałe zatrudniać, i nie widzą związku ;)

Jesli chodzi o debatę, jestem za opcją 1, bez pośpiechu, dopracujcie wszystko a my poczekamy. Do wakacji świat się nie zawali ;)

Ostatnio modyfikowany: 2019-04-30 11:05

polish_wealth

W tym Nowym Rzymie w jakim żyjemy, wszystko skupia się wokół szalonego indywidualizmu, który zachęca uczestników rynku do maxymalizacji wyciskania profitów przy jednoczesnym ograniczaniu dawania innym ze swoich talentów. W prawdziwym kosmosie, pomijajac na chwilę tabelki i "grę" powoduje to powazne problemy psychiczne, bo czlowiek jest wlasnie stworzony odwrotnie na wzór Boga tj. do absolutnej ofiary z siebie samego tj. do ciągłego dawania ze swoich talentówi tylko wtedy może być szczęśliwy. Tylko taka otwartość i postawa zapewnia człowiekowi dostep do pewnych astralnych pokładów Boga, które następnie mogą się w człowieka wlewać, po to by mogły się najobficiej wylewać. Zaciskanie tego leja przez egoizm, indywidualizm i narcyzm, ogranicza dopływ światła z Wysoka i choroby duchowe.

Najpoważniejszą chorobą jest narcyzm i egoizm, które doprowadziły Lucyfera do upadku i zamknięcia się w samym sobie, przez co został wyłączony z chwalebnego uczestnictwa z resztą bytu. Szkodnik ten i paskudnik zaplanował właśnie takie warunki tzw. ekonomiczne, które pochłaniają coraz większe ofiary w te same sidłe w jakie sam popadł.

Jedyne rozwiązanie ekonomiczne leży w elitarnych jednostkach chrześcijańskich-katolickich, które zdecydują się na nowe męczeństwo, polegające na otworzenie swojego wachlarza talentów, by służyć nimi ludzkości i karmić głodne dusze, pomimo tego że system nie wynagradza takich zachowań, a wręcz wyśmiewa. W ten sposób odkarmione dusze którym dostało się jakieś światło i miłosierdzie do oczu będą mogły przejrzec z szalonego egoizmu i powrócić do Chwalebnej postawy, przez co może się pojawić zalażek cywilizacji Nieba - tutaj w samym środku Babilonu, który jak niegdyś pierwsze komuny chrześcijan zniszczyły Rzym. Jest też druga metoda, nie marchi, ale kija, otuż ten system właśnie popychający nas w ciemności narcyzmu, wkońcu powoduje że widzimy że jesteśmy całkowicie zniszczenii i nie dociera już do nas żadne światło oprócz cienia naszej próżnośic. Jest to dobry moment na lęk i odwrócenie żagli w drugą stronę.

Sic nos Deus adiuvet

Ostatnio modyfikowany: 2019-04-30 11:31

poprawsp

Witam,

A jakie perspektywy ma ETF na Turecje? Wszystko leci od paru miesiecy, czy to korekta po ostatnich wzrostach czy lecimy na dno?

pozdrawiam

Ostatnio modyfikowany: 2019-04-30 11:38

gruby

"W tym Nowym Rzymie w jakim żyjemy, wszystko skupia się wokół szalonego indywidualizmu, który zachęca uczestników rynku do maxymalizacji wyciskania profitów przy jednoczesnym ograniczaniu dawania innym ze swoich talentów."

Żremy szybciej bo się ściemnia. Maksymalizacja tempa zbierania zasobów wiąże się z nadchodzącą i srogą zimą której część populacji może nie przeżyć. Mechanika regulująca zachowanie drapieżników warunkuje stabilną koegzystencję w funkcji stabilnego otoczenia i takiegoż zasilania. Kiedy otoczenie przestaje dostarczać pożywienia/wody/zasobów/energii w wystarczającej ilości efektem niedoboru jest wojna na wyniszczenie celem zmniejszenia popytu na zasoby. Najpierw morduje się konkurencję w sąsiednich stadach, potem zaczyna się zagryzać swoich własnych współplemieńców a na końcu dochodzi do zabijania w ramach własnego rodu. Najpierw starych i kalekich, potem oseski, pod koniec historii danego rodu pod topór idą samice. Samiec alfa umiera ostatni no chyba że go wcześniej stado ubije obciążając go odpowiedzialnością za głód.

polish_wealth

Ostatnio modyfikowany: 2019-04-30 12:16

Lech

Przecież konopii w Polsce nie ma w wolnej sprzedaży?

Ostatnio modyfikowany: 2019-04-30 12:24

Bagracz

"Żremy szybciej bo się ściemnia. Maksymalizacja tempa zbierania zasobów wiąże się z nadchodzącą i srogą zimą której część populacji może nie przeżyć. Mechanika regulująca zachowanie drapieżników warunkuje stabilną koegzystencję w funkcji stabilnego otoczenia i takiegoż zasilania. Kiedy otoczenie przestaje dostarczać pożywienia/wody/zasobów/energii w wystarczającej ilości efektem niedoboru jest wojna na wyniszczenie celem zmniejszenia popytu na zasoby"

I skutki i przyczyny wzięte z zupełnie innej rzeczywistości. Jedyne co się zgadza to niestabilne otoczenie, które implikuje walkę o władzę.

Skutki zatem i metody będą inne. A najważniejszą umiejętnością, prawidłowe ocenianie lokalnych i globalnych zwycięzców i odpowiednie w czasie lokowanie zasobów po właściwej stronie.

growing

xoni

Trochę inny temat, ale skoro już wkleiłeś to powiem, że w przeciwieństwie autora nie mam problemów z etyką obecnego systemu. Na dłuższą metę zyskują w nim ci, którzy potrafią trafnie zaspokajać przyszłe potrzeby innych (od burgerów po mieszkania). Cała reszta to jest typowa propaganda ZŁA czyli drogi na skróty, ale to było od zarania świata. Obawiam się że autor też się trochę zaraził patrzeniem przez taki krótki pryzmat i z tak ocenia "obecny system"

janwar

Od 13.00 mocne spadki rowniez na zlocie - bez powodu (znowu manipulacja)

z01

"Od 13.00 mocne spadki rowniez na zlocie - bez powodu (znowu manipulacja)"

A które rynki potrzebują jakiegoś powodu do wzrostów i spadków, wszsytko jest już coraz bardziej oderwane od wydarzeń i faktów :) Złoto pójdzie w górę, kiedy Trump powie, że jest za tanie :D

Bagracz

Ocenia się go poprzez skutki jakie generuje obecnie i jakie przyniesie w przyszłości. Jeśli ktoś ma oczywiście prawidłowy obraz rzeczywistości i potrafi realnie spojrzeć w przyszłość, bez ideologicznych klapek, czyli propagandowo wypranego mózgu.

Ciebie, nie powinna zatem obchodzić, ocena kogokolwiek. Choćby nie wiem jakim był autorytetem. Bo najlepszym autorytetem jest rzeczywistość.

A napisałem to po to tylko, żeby móc napisać, że takie opinie jakie sobie tu serwujesz są poniżej poziomu intelektualnego jaki powinien tutaj być trzymany. Ale to wołanie na puszczy jest :)

korpo

Masz jakies dane o tych mieszkaniach kupowanych by wyprac pieniadze, skala, przyklad nieruchomosci?

Ze swojej strony dodam ze do deweloperow w Warszawie wpadali Wietnamcy z Wolki Kosiwskiej i brali hurtem 10-20 najlepszych mieszkan. W sumie to niewpadal, a sprzedawca do niego najpierw dzwonil bo taki klient najlepszy jest :) To tak jakby ktos sie zastanawial dlaczego jak poszedl kupic mieszkanie na 2 dzien po otwarciu sprzedazy i same parterowe zostaly.

Podobnie powstalo Las Vegas. Gangsterzy mieli tyle hajsu ze nielegalne interesy sie skonczyly i pieniadz musial trafic w te legalne bo fizycznie nie dalo sie tego wydac.

gruby

"Chapac kase mzoesz do woli, ale broni nie bedziesz mial a bez broni..."

Już mam. W domu i legalnie. Trafiam z niej na odległość 300 metrów w okrąg o średnicy na oko 10 centymetrów (nie zawsze, ale coraz częściej) używając do tego wyłącznie celowników mechanicznych. Mam też inne pukawki służące do obezwładniania siły żywej na mniejszy dystans o różnym kalibrze, różnej masie latających prezentów, różnej konstrukcji no i różnej pojemności magazynków. A wysyłka prezentów odbywa się pod czujnym okiem sierżantów-emerytów miejscowej armii którzy nie szczędzą grubego słowa jak mi pastylki zaczynają omijać przeznaczone do tego kulołapy. Amunicji też używam wojskowej bo jest lepiej wyważona niż ta dla cywili, zresztą armia dostarcza tej amunicji regularnie ile potrzeba i bez gadania.

xoni

Polityka właśnie polega na propagandzie, w jakiejkolwiek wypowiedzi można zawrzeć tylko ułamek rzeczywistości, co świetnie wykorzystują politycy. Nudne to jest dla mnie.

Wydaję mi się, że mam prawidłowy obraz rzeczywistości i także tutaj pisałem kilka trafnych jak się okazało prognoz (nawet je kiedyś wylistowałem, ale też myliłem się co do oceny roku 2018 i skali upadku, no cóż, Wielka Drukarka znowu wszystkich ułaskawiła).

Nie chciałbym jednak, żeby oceniano stan mojego portfela oceniał w kategoriach egoizmu i tylko dlatego napisałem ten komentarz.

SOWA

Paradoks

Ostatnio modyfikowany: 2019-04-30 16:36

Alan Shrugged

...polecam Henryka Pająka :

Chazarska dzicz panem świata Tom III: Czas Skorpionów.

Lichwa rak ludzkości.

Trzecia wojna światowa.

Stulecie Łotrów.

growing

PS. Podobnie było z lirą turecką.

Jak to mówią 95% prawdy a reszta manipulacja. A te 5% wystarczy żeby wykręcić miliony.

janwar

Wiceszefowa MSZ Korei Północnej Cze Son Hui przestrzegła we wtorek USA przed "niechcianymi konsekwencjami", jeśli do końca roku nie zmienią stanowiska w negocjacjach nuklearnych z Pjongjangiem - podała północnokoreańska agencja KCNA.

Wiceminister oskarżyła również sekretarza stanu USA Mike’a Pompeo o czynienie "nierozsądnych i niebezpiecznych" uwag w związku z jego niedawną wypowiedzią, że Waszyngton będzie musiał "zmienić drogę", jeśli negocjacje z Pjongjangiem się załamią.

"Zmiana drogi nie jest przywilejem przysługującym tylko USA, lecz może być także naszym własnym wyborem, jeśli tak zdecydujemy" - powiedziała Cze, cytowana przez KCNA. "Jeśli USA nie zmienią swojej pozycji w terminie, który wyznaczyliśmy, spotkają je prawdziwie niechciane konsekwencje" - ostrzegła.

https://fakty.interia.pl/swiat/news-korea-polnocna-grozi-usa-niechcianymi-konsekwencjami,nId,2965781

3r3

"Czasy takie że mało kto odróżnia projektantów, inżynierów czy producentów od "sprzedawców odkurzaczy". "

Po dochodach się poznajemy^^

@Lech

"Żarty żartami , ale chyba trzeba teraz uwzględnić w spekulacjach stosowane ręczne sterowanie "

Ale to nie żarty - naprawdę można nami orać pole i będzie z tego pszenica.

"Skoro Trampek może dzwonić do rządzących krajami naftowymi żeby obniżyli cenę ropy , bo mu się wydaje za wysoka do świeżo dodrukowanego dolara , to może dzwonić z poleceniami do każdego i wymuszać dowolne ceny dowolnych surowców, w tym oczywiście rolnych , złota , czy srebra i w interesie USA jak to zwykł capo di tutti capi.. Ciekawe co przyniesie wolny rynek na takie działania, w tym z wykorzystaniem armii, bo przecież telefonu nikt by się nie bał?. "

Po to właśnie państwa poważne mają władzę, a nie do robienia laski na kolanach. Ma być tak jak chcemy pod groźbą użycia siły. Dlatego wstyd jest urodzić się między tchórzliwymi słabeuszami i trzeba jak najszybciej od takich uciekać.

@polish_wealth

"@ O Gruby, dobrze że jesteś no właśnie o tym mówie, że trzeba robić odwrotnie niż zwierzęta, "

To Ty tak rób jak mówisz - będziemy Cię mieli w sytej pamięci kiedy już ogryziemy Twoje kości^^

lenon

"Plenum Partii nieboszczki?"

"Raczej jej agentury."

Plenum nie plenum czy agentura, tym bardziej trzeba wiedzieć co w tych rejonach w trawie piszczy.

Jakby nie patrzeć, Balcerowicz i Hausner to jedyni politycy na przestrzeni ostatnich trzydziestu lat, którzy mieli jaja ciąć wydatki. Kołodko to klasa sama w sobie.

gruby

"Teraz idz do 'sklepu' i kup dobry noktowizor. A jak nie wiesz po co Ci to to idz wieczorem do lasu i koledze daj nokto i postrzelajcie. Potem jak juz bedziesz wiedzial, ze przyda sie tez kamizelka, to idz kup do sklepu. Mozesz tez kupic helm, ba nawet tarcze. A potem sie obudzisz."

A z tym to się zgodzę. Granatów nie da się kupić, min, prr-ów i krótkofalówek z kodowaniem, moździerzy, rpg'ów, laserowych dalmierzy i tak dalej. Szumideł nie wolno używać. Tyle że ilość sprawnych wcześniej wymienionych zabawek w rękach umundurowanych bandziorów pracujących dla państwa jest żałośnie mała. Zdarza się że kiedy psy na akcji chcą mieć działające radio to włączają sobie tryb konferencyjny w komórkach i to nie jest żart. Przypominam że mówimy o państwie które na opancerzoną limuzynę prezydenta zakładało używane opony przeznaczone do pojazdów nieopancerzonych.

Ostatnio modyfikowany: 2019-04-30 23:02

janwar

Kikkhull

A ktoś potrafi odpowiedzieć jaka stopa zapobiega powstawaniu baniek np na nieruchach. Stopy 0% powodują wzrost zadłużenia. Krotkotrwaly wzrost konsumpcji, bez pokrycia w zasobności portfela i potem kryzys. Własna waluta daje wtedy większy bufor, bo rodzime towary i usługi stają się tańsze.

lenon

Myślisz, że to takie proste jest?

Ja tam jestem zwolennikiem swojej teorii. Gdyby Rada Polityki Pieniężnej zebrała się 1 maja i podjęła decyzję, o podniesieniu stóp procentowych do 20%, inflacja cen w szybkim tempie poszybowałaby krótkoterminowo do 100%, po czym spadłaby w okolice 30%.

Jedyne empiryczne dowody, które istnieją, zdają się potwierdzać tezę, że czym wyższe stopy procentowe, tym wyższa inflacja.

Kiedy słabnie Twoja waluta, to mniej możesz za nią kupić. Rodzime towary i usługi wcale nie są tańsze. Płacisz za nie tyle samo co wcześniej, w najlepszym przypadku.

Jedynie eksporter może Ciebie wydymać. On sam może zaimportować tyle co wcześniej. To Ty jesteś wtedy dymany, wszak część towarów i usług zaspakajasz z importu.

Ostatnio modyfikowany: 2019-05-01 00:17

greg240

Dzieki za super link od autsajdera,poruszono tam wazne kwestieodnosnieratingu dlugu USA, tegoze na reverse repo instytucje chca wiecej % od dlugu usa niz wynosi limit ustawiony przez FED, ze obroty od Lehmana na dlugu usa spadly o 60%, i pare innych waznych kwesti , a tu nikt o tym artykule nie dyskutuje , forum IT21 naprawde zeszlo na psy amen

Ostatnio modyfikowany: 2019-05-01 01:25

3r3

"Plenum nie plenum czy agentura, tym bardziej trzeba wiedzieć co w tych rejonach w trawie piszczy.

Jakby nie patrzeć, Balcerowicz i Hausner to jedyni politycy na przestrzeni ostatnich trzydziestu lat, którzy mieli jaja ciąć wydatki. Kołodko to klasa sama w sobie. "

To oczywiste czego chcą te łotry - naszego dobra. Kwestie z szubrawcami rozwiązuje się zaś przy użyciu innych narzędzi niż waluty & panele dyskusyjne. Poprzednie pokolenia popełniły błędy dając szubrawcom posłuch - ale nie należy tych błędów kontynuować.

A taka kwestia jak monopol państwa czy banku centralnego na emisję nie powinna być przedyskutowana? Może warto to znieść? Może rafineria da lepsze pokrycie towarowe na swoje druczki niż takie bylepaństwo?

@gruby

"A z tym to się zgodzę. Granatów nie da się kupić"

W Malmo czy Kopenhadze się da.

"Szumideł nie wolno używać."

Ale to akurat da się wysyłkowo kupić i zapłacić kartą^^

@Kikkhull

"Własna waluta daje wtedy większy bufor, bo rodzime towary i usługi stają się tańsze. "

A to źle - bo wtedy są eksportowane dobra, a wywożenie dobra z kraju to błąd. Należy wywozić zło (choćby waluty, obligacje) i doświadczać obcych, a przywozić surowce, produkty przetworzone, niewolników na zmywaki, branki.

Czy Szwajcarom przeszkadza że ich towary nie są konkurencyjne?

Bo to jest pierwsza kwestia sporna w kwestii walut - czy eksportu zakazać, a do eksporterów strzelać bez ostrzeżenia?

@greg240

Najwidoczniej kwestie niepłynnych papierów nikogo nie interesują.

Dante

Ciekawa sprawa - w mainstreamie cisza na ten temat.

@USD/TRY

Ciekawa sytuacja na parze USD/TRY - powoli, ale konsekwentnie carry trade pali byki, a nagradza niedźwiedzie. Patrząc na to z pespektywy zwykłego rachunku FX - byki płacą dziennie ok. 1,2% kapitału, a niedźwiedzie dostają 0,8%, czyli przy przykładowej pozycji za 100zł po 5 dniach byki są 6zł na minusie, a niedźwiedzie 4,8zł na plusie. USD/TRY musiałby rosnąć ok. 0,2% dzienie (ok. 1% tygodniowo), aby byki były na zero.

Ostatnio modyfikowany: 2019-05-01 08:46

Bobass25

"Kryptotulipany? A po ile są miecze w Diablo? "

Ale w Holandii to cały sektor gospodarki pomimo że mania minęła, pytanie czy na krypto jesteśmy przed czy po

(na krypto a nie na btc). Sam przeprowadzam rozpoznanie jaka jest świadomość ludzi odnośnie krypto i po tym co słyszę to chyba jesteśmy przed bo może kilka procent pytanych coś tam słyszało więc spekulacyjnie można by coś tam kupić i poczekać aż milenialsy napompują, ot taki podatek od marzeń zamiast lotka.

"Nie - suszone jest ponownie dopiero w trakcie przenoszenia (materiały sypkie przenosimy tym: "

Zboża jak mają do 14.5 % wilgotności to poleżą 2 lata i nic im nie będzie a na porty najczęściej wysyłki mają do 14%. Na filmie to chyba jest jakiś przenośnik ślimakowy do załadunku. To jaka wilgotność zboża muszą mieć na statkach że jest jeszcze dosuszane?

"Bo to są dostawy gross, a jak towar trzeba wyjąć, podzielić, dostarczyć to zaczynają dochodzić koszty."

https://www.hellenicshippingnews.com/u-s-wheat-lowest-fob-offer-in-egyptian-wheat-tender/

W przetargach jest ustalone kto za co płaci, zerknij:

Wczoraj jedna z firm paszowych szukała pszenicy paszowej po 830zł netto gdzie na matif konsumpcja jest wyceniana na 785zł. - zaczyna się to co kiedyś - Giełdy sobie a życie sobie.

"Bo celem jest redukcja pogłowia - nic dziwnego, ktoś to wylobbował i czeka ze swoim importem na wyczyszczenie rynku i skok cen"

Ten "ktoś" jest sztywnawy że nawet w całych chinach mają asf....poczekamy i zobaczymy kto skorzysta - ten będzie winien :)

polish_wealth

Istnieje postawa jaka w istocie irytuje mnie do samego szpiku, ta postawa to brak kunsztu samoorganizacyjnego wśród tłustych Kotów. Zasadza się ona na tym, że kotu się wydaje że jest tak tłusty, że już nie dosięga go zmora plebejusza, tymczasem kot bez fartuszka jest kotem ciągle jednak poddawanym operacji. Jeżeli ta ignorancja to jest coś regularnego to można mówić już o tępocie takiego kota, można to zauważyć wród lekarzy i prawników, którym się wydaje że w istocie są nietykalni bo tu i teraz mają spore miski, niemniej jednak te 2 kasty tylko ze względu na rozmiar miski odmawiają przyjęcia do wiadomości że po pierwsze: łatają interesy zbrodniarzom (prawnicy), leczą spód piramidy z chorób w jakie ich pogrązyła bankierka (lekarze), dlatego to o 9:38 w wolny dzień, z wysokości jedynie fotela swego rugam koty za tłuste i paszkwile układam :))))))))

Remedium, aby nie marnować atramentu na próżne bajdurzenie, jest dotknięcie myślenia:

Otuż Kocie za tłusty, zechcij przeczytać, wyśmiej się, pierdnij, beknij i pojmij: Jedziesz wszak na tym samym wózku co gawiedź, bowiem jeżeli Ci niszczą gawiedź inflacją i odbieraniem majątku, to któż przyjdzie po twe lekarstwa, któż zapuka po twe porady prawnicze do interesów których nie ma?

Ostatnio modyfikowany: 2019-05-01 09:55

jogurtplus

żywność, która może leżec i sie nie psuje, cukier, zboża, olej itp. zostanie wykupowana i bedzie na tym atak rowny braciom hunt. Mamy za dużo kasy na swiecie i nie bardzo możemy na tych pieniądzach zarabiać. To jedyny rynek, który przyniesie dochód i który wywoła inflacje. Jest wszystkim na rekę.I pomimo ogromnych regulacji, zapewnien, prawa to się stanie.

Jak widać, moje rachuby się przeciągają, ale co do zasady nie ma wyjścia. Zywność i ew. w mniejszym stopniu ropa to jedyne na czym dzis można zarobic. A skoro można to się bedzie to robić nawet kosztem smierci głodowej ameryki pd i wiekszości azji/indii

BartArt

Hegemonia dolara dobiega końca. Manipulacja na złocie wciąż trwa. Kraje takie jak m.in. Chiny, Rosja w dalszym ciągu skupują złoto do swoich rezerw za puste dolary.

https://www.silverdoctors.com/gold/gold-news/hugo-salinas-price-us-govt-thought-it-could-keep-world-from-investing-in-gold-by-suppressing-price/

Trump reaguje na odcięcie Chin od amerykańskiego systemu finansowego https://www.scmp.com/news/china/diplomacy/article/3007934/times-china-over-iranian-oil-purchases-trump-officials-say

Ostatnio modyfikowany: 2019-05-01 12:11

janwar

Dolar spada, wiec zloto rowniez, a czemu nie, oraz ropa pomimo prawie wojny w Wenezueli i w Libii.

BartArt

o 20:00 posiedzenie FOMC, będzie risk-on? Liczę na odbicie kruszców. Natomiast widząc jak Commercials się ustawia, Short może wyjść skuteczny na GC.

Ostatnio modyfikowany: 2019-05-01 18:30

Nasfer

Dante

Dante

https://www.investing.com/news/economic-indicators/fed-leaves-rate-unchanged-as-inflation-remains-elusive-1852729

3r3

"Ale w Holandii to cały sektor gospodarki pomimo że mania minęła, pytanie czy na krypto jesteśmy przed czy po "

Tak jak z wyłudzeniami waty - zanim zaczęli o tym krzyczeć to z innych przyczyn proceduralnych było to już dawno niemodne.

Tak samo z kryptowalutami - jest już po obiedzie.

Górka jest zawsze na tym na co najmniej ludzi jest przygotowane - to jest przyczyna górki. Zarobek zaczyna się dopiero wśród garstki którzy łapią się że to rośnie i wchodzą, a przypadkiem zdarza się pasywnym co zwyczajnie tego z jakiegoś powodu używają i się im trafiło.

"Zboża jak mają do 14.5 % wilgotności to poleżą 2 lata i nic im nie będzie a na porty najczęściej wysyłki mają do 14%. Na filmie to chyba jest jakiś przenośnik ślimakowy do załadunku. To jaka wilgotność zboża muszą mieć na statkach że jest jeszcze dosuszane? "

Zależnie w którą obrócisz żuraw to magazyn jest po stronie wody albo lądu - przesypuje się tak samo, przy wejściu na statek też leci przez osuszacz. Przyczyną takich procesów jest higroskopijność wszystkich materiałów sypkich (cement choćby jest upierdliwy pod tym względem a wozi się go statkami luzem). Ta skromna wilgotność w skali jednostki pływającej to jest spory basen z wodą.

Weź pod uwagę że w procesach magazynowych biorą udział kompletni idioci - jak w procedurze suszenie byłoby uznaniowe to ubezpieczalnia by pogoniła taki interes z powodu strat w magazynie. Zwróć też uwagę że gross obrotu odbywa się w krajach gdzie mieszkają ludzie w setki milionów i te krają mają inny klimat i inne morza niż my. Tam w powietrzu jest złośliwa wilgotność a magazynowanie żywności wyzwaniem.

"W przetargach jest ustalone kto za co płaci, zerknij:

Wczoraj jedna z firm paszowych szukała pszenicy paszowej po 830zł netto gdzie na matif konsumpcja jest wyceniana na 785zł. - zaczyna się to co kiedyś - Giełdy sobie a życie sobie. "

Tak - pisałem tutaj o tym kilka lat temu że będzie narastający spread giełdy z fizykiem. Dostawa w fizyku generuje dodatkowe koszty i przy pewnych poziomach ofert kupcy (merchant) wstrzymują odbiór na rynku skupu (żeby zrobić presję na zniżki) i dostawy na rynki sprzedaży (żeby zrobić presję na zwyżki) ponieważ przy nie dość wysokich marżach opłacenie kosztów nie jest zasadne. I rynek tego właśnie od kupców wymaga, tego wymagają armatorzy - bo transport musi być opłacony, a z czego jak marże niskie? Tak samo wymagają dostawcy (bo musi być zapłacone za towar, nawet jeśli nieco mniej bo ten już wyprodukowany i jak poleży to zero będzie warty). Inaczej to przestaje działać.

"Ten "ktoś" jest sztywnawy że nawet w całych chinach mają asf....poczekamy i zobaczymy kto skorzysta - ten będzie winien :) "

Wszystkim nieszczęściom na świecie jest oczywiście winna Galaktyczna Konspira Jewreji - GKJ.

Dante

Nie inaczej - poza tym, mało kto zwrócił uwagę, że bańka na Bitcoinie i innych coinach zdeklasowała wszystkie inne bańki w historii.

Oprócz tego, kapitalizacja rynku kryptowalut jest w trendzie spadkowym i dodatkowo w tym segmencie cały czas pojawia się konkurencja (czyli podaż), a brak sygnałów na zwiększenie popytu - to są fundamentalne sygnały do wyjścia z tego rynku, tudzież długoterminowego shortowania.

A jeśli ktoś chce się bawić w "Buy & Hodl", to jeśli ktoś posiada kryptowaluty, to warto się zastanowić nad ich użytecznością i ceną, a następnie sprawdzić użyteczność i cenę platyny, i zastanowić jak za 8 lat może wygladać cena każdego z nich (może "buy & hodl" będzie lepsze dla platyny?).

Poniżej dla Bitcoina z końca 2017r (czyli blisko maksimum)

Ku przestrodze:

a poniżej wycena ikony czasów bańki dot.com, czyli WorldComu (tak jak dzisiaj Bitcoin jest symbolem całego rynku kryptowalut)

PS. Na rynku obligacji korporacyjych już się śmieją z Tesli, że idzie dokładnie taką samą drogą jak WorldCom.

Ostatnio modyfikowany: 2019-05-01 22:07

3r3

"A jeśli ktoś chce się bawić w "Buy & Hodl", to jeśli ktoś posiada kryptowaluty, to warto się zastanowić nad ich użytecznością i ceną, a następnie sprawdzić użyteczność i cenę platyny, i zastanowić jak za 8 lat może wygladać cena każdego z nich (może "buy & hodl" będzie lepsze dla platyny?). "

Wielką zaletą metali jest to, że nawet na straszliwych spadkach ktoś coś za nie da. A za kryptocyferki nie wiadomo.

"PS. Na rynku obligacji korporacyjych już się śmieją z Tesli, że idzie dokładnie taką samą drogą jak WorldCom. "

Tym razem jednak CEO bije środkami transportu wszystko w rękach łapsów z SECu^^

trumpagain

"Tak jak z wyłudzeniami waty - zanim zaczęli o tym krzyczeć to z innych przyczyn proceduralnych było to już dawno niemodne.

Tak samo z kryptowalutami - jest już po obiedzie.

O czym się teraz nie krzyczy?

3r3

"O czym się teraz nie krzyczy?"

Na razie profesor Gwiazdowski na prelekcjach wspomina to jako żartobliwy element szarej strefy podając przykład "sąsiad narąbie sąsiadowi drewna". Od którego to elementu należy się odczepić - tak uważa, bo jak wskazuje - Szwedom strzeliło do łbów jeszcze w latach siedemdziesiątych opodatkowanie niepracujących żon, które czynią mężom usługi przecież (gotują, sprzątają, piorą), które to kupione na rynku byłyby opodatkowane, a przecież nie są.

W pierwszej wersji bloga pisałem jak wygląda twórcza wersja rozwojowa tegoż, bo do wersji jawnej (ceny transakcyjne Babilonu) zaczęły dobierać się minfiny.

Teraz to już tylko czekam aż paszporty zaczną wydawać korporacje, bo okładki tych państwowych nie niosą sensownych informacji o kolejności dziobania, a przecież w 2008 upadł kapitalizm i mamy teraz feudalizm - warto więc wiedzieć kto jest czyim sługą i czyje słowo jest dla takiego prawem, to wtedy wiadomo gdzie go można wpuszczać.

gruby

"Teraz to już tylko czekam aż paszporty zaczną wydawać korporacje"

to coś nazywa się wizytówka.

z01

Ja uważam, że wiele zależy od otoczenia makroeknomicznego, czyli efacto tego co zrobi FED. Jeśli zecydują się osłabić dolara i zastosować większe QE (a alternatywą jest tylko recesja i wściekła administracja Trumpa, potencjalnie pozbawiająca FED mandatu) to wszystkie rynki łącznie z krypto będą sobie ładnie rosnąć, metale szlachetne również, jak zawsze w inflacyjnym środowisku. Deflacyjna recesja jest mało prawdopodobna, może jedynie na chwilę do czasu uruchomienia środków nadzwyczajnych.

Freeman

Dante

Wczoraj Wallstreet załatwiło rabat na metale, a fundamenty są takie, że kto długoterminwo chce trzymać dolara, obligacje amerykańskie i akcje amerykańskie to będzie stratny.

https://businessoutsiderpl.wordpress.com/2019/04/29/qe-to-infinity-and-beyond/#more-714

@FOMC

Ciekawostna na temat Reguły Taylora

Eltor

Ostatnio modyfikowany: 2019-05-02 10:23

janwar

Nie wiadamo ile jeszcze takich dni gdzie bedzie manipulacyjny rabat na PM- wszystko przy spadajacym dolarze

Dante

To znaczy, że USD/PLN powinien spadać - polecam obserwowć spread między obligacjami Niemiec i USA, i jeśli silnie ruszy na północ to jest to byczy sygnał dla EUR/USD.

https://www.investing.com/rates-bonds/us-10y-vs-de-10y

Co do rynku obligacje, to są dwie złote zasady, kiedy wejść:

1. bank centralny przestaje podnosić stopy,

2. zaczyna rosnąć bezrobocie.

PS. EUR powinien umocnić się wobec wielu walut - przykładowo wobec juana.

https://pl.investing.com/currencies/eur-cny

Poza tym, chyba nie ma nikogo z poważnych ekonomistów czy inwestorów kto byłby byczy wobec euro - bardzo kontrariańska sytuacja.

Obie zasady są spełnione, ale warto mieć na względzie, że obligacje USA to nie aktywo dla inwestorów pasywnych ("kup i trzymaj"), ale dość aktywnych, mających świadomość fundamentów gospodarki USA.

@janwar

Od paru dni metale bardziej korelują odwrotnie z akcjami niż dolarem:

Ostatnio modyfikowany: 2019-05-02 11:48

lenon

Każdy od niemowlaka, aż po starca może sobie sprawdzić ile musiał w zeszłym roku pracy wykonać coby mógł zastać z niej ograbiony.

Kikkhull

Prosta matematyka. Wydatki budżetu 390mld, podzielić na 38mln

10263 PLN.

lenon

Tyle w 2017r wyniosły wydatki publiczne.

To, że Ty żyjesz w świecie swoich fantazji i wydaje Ci się, że w ustawie budżetowej to jest wszystko co jest wydawane, nie uprawnia Cię jeszcze do wyrokowania kto mówi prawdę a kto kłamie.

gasch

Fakty jakie są, każdy może sprawdzić. Nie każdy chce. Ludzie lubią żyć w swoim wyimaginowanym świecie i uważać, że państwo zajmuje się przede wszystkim bezpieczeństwem zewnętrznym (wojsko) i wewnętrznym (policja, sądy, itp.).

Nie chcą wiedzieć, że na powyższe przeznaczane jest całe 7% wydatków publicznych.

Mentzen to zrozumiał. Wolność to zrozumiała i zamiast mówić o podatkach, szukają (pod szyldem Konfederacji) wyborców wśród narodowych konserwatystów. https://www.youtube.com/watch?v=ev1YBU86aHU

"Podatki są nudne". Cały filmik warto obejrzeć.

Ostatnio modyfikowany: 2019-05-02 14:21

Nasfer

Ten rachunek to tylko średnia.

gasch

Oczywiście, że to średnia. Wliczone są dzieci i starcy.

Pracujący płaci "pi razy oko" 50tys. PLN.

Z przedsiębiorstw państwowych są "grosze" - kilka mld. Czasami NBP wpłaca dodatkowe kilka mld.

Warto o tym wiedzieć, bo dopiero taka wiedza pozwala realnie spojrzeć na to jak funkcjonuje państwo i jak jesteśmy goleni.

Ostatnio modyfikowany: 2019-05-02 15:58

gasch

W tym roku NBP wpłaci ZERO. Ciekawe.

@prolek

Również polecam polskabieda.com - mało aktualna, ale daje do myślenia.

Ostatnio modyfikowany: 2019-05-02 16:15

gruby

A to przecież nie tak.

Państwo utrzymują wyłącznie pracujący. Ani emeryci ani renciści ani dzieci ani studenci ani księża. GUS melduje że w Polsce w III kwartale 2018 roku pracowało 16,62 mln osób. Tyle że "pracujący" to też zakłamana wartość, przecież masa ludzi niby pracuje a w rzeczywistości dostaje wypłatę z budżetu, czyli jest obciążeniem dla reszty obywateli utrzymujących państwo. Ponad 3 miliony ludzi pracuje w sektorze publicznym co powoduje że mniej niż czterech pracujących (z hakiem) ma do utrzymania jednego urzędnika.

Tak więc suma wydatków publicznych (879 mld złotych w 2018) realnie rozkładana jest na barki około 13 milionów mieszkańców spośród 38 mln co daje wynik równy 67 615 złotych rocznie na płatnika realnego. Jedziemy dalej: średnio pracujący zarabiali oficjalnie 54k brutto rocznie z czego zostawało im netto 38418,96 zł.

Te 38418,96 zł netto plus koszty utrzymania państwa (67615 zł) dają realny roczny przychód brutto w wysokości 106033,96 zł. Licząc od tej podstawy opodatkowania dochód w wysokości 38418,96 zł stanowi 36,23% przychodów całkowitych.

Realne oprocentowanie pracujących w PRL v3.5 wynosi zatem 63,77% dla wypłaty netto w wysokości 3,2k zł miesięcznie.

Ponieważ jednak wartość papierków jest czynem ciągłym przez Glapińskiego i resztę systemu zmieniana proponuję przejście na barbarzyński relikt w dalszych obliczeniach.

Przyjmując przez chwilę że 1 kg barbarzyńskiego reliktu kosztuje 156k zł wychodzi na to że każdy średnio zarabiający i pracujący mieszkaniec PRL v3.5 rocznie zarabia brutto 679 gramów złota rocznie (prawie 22 uncje) z czego wolno mu zatrzymać 246 gramów (prawie 8 uncji).

I jest to opodatkowanie równe opodatkowaniu niewolników w starożytnym Rzymie którym to niewolnikom ich właściciele pozwalali zatrzymać dla własnej dyspozycji jedną trzecią z wypracowanych przez nich przychodów.

Wniosek: wolni w Polsce płacą podatki niewolników w starożytności.

gasch

Dlaczego się mylisz w temacie automatyzacji i jej rzekomego wpływu na zmniejszenie ilości miejsc pracy.

https://www.youtube.com/watch?v=RBwMBcDOEx0

Przed wojną w PL 60% ludzi pracowało w rolnictwie, dzisiaj 10% procent. Dlaczego nie mamy ponad 50% bezrobocia?

Ostatnio modyfikowany: 2019-05-02 16:40

z01

"Wniosek: wolni w Polsce płacą podatki niewolników w starożytności."

To całkowicie słuszna uwaga i jednocześnie smutny fakt. Jak społeczeństwa mogły dopuścić do tego stanu? Bardzo prosto: wraz z czasem znacznie wzrastał ich poziom złożoności co przekładało się na zwiększoną liczbę inwestycji, ośrodków służby publicznej i urzędniczych gęb do wykarmienia.

janwar

Kazal ropie spadac i ropa leci w dol wodospadem.

bb82

Mogę to cytować publicznie?

janwar

Nasfer

Ale ty nie należysz do państwa! Ciebie nie ma w tym klubie! To kąsek dla wybranych!

I nie musisz mnie odsyłać na dziwne stronki. Wyczyny twojej matki nie leżą w spektrum moich zainteresowań.

Nasfer

greg240

"Najwidoczniej kwestie niepłynnych papierów nikogo nie interesują."

Ciekawe ze nie interesuja, ilu tu traktowalo usd jako krola, razem z chf a kolega nawet przyznawal ze i tak liczy sie tylko 100k ton dyplomacji,a wiekszosc rezerw trzymanych w usd jest w papierach rzadowych, mozliwe ,ze naciaganym ratingu AAA, i ciekawe , ze te papiery stanowia colateral na prawie wszystkich zakladach derywatach itp. robi sie ciekawie skoro instytucje ktore robia deale z FED zaczynaja nie chciec tych papierow po urzedowej stawce,duzo obligow w usa w firmach komunalnych tez ma rating smieciowy za kase od firm pozyczkowych ktore to maja kredyt w bankach^^ wyglada na to ze sektor bankowy usa moze miec problemy o czym facet tez pisze w jednym z artykułów.

Facet w tez w artykule podal linka https://www.stlouisfed.org/on-the-economy/2019/march/why-fed-create-standing-repo-facility

do strony FED apropo programu repo > gdzie fed przyznaje ze skupi papiery rzadowe co jakis czas (pisze tak dla zmylenia publiki) a tam jest clue sprawy, ze skupi troche wyzej ceny rynkowej a moze nawet kilka procent wyzej od ustalonego gornego limitu ustalonego przez FOMC "This administered rate could be set a bit above market rates—perhaps several basis points above the top of the federal funds target range—so that the facility is not used every day, but only periodically when a bank needs liquidity or when market repo rates are elevated.", tzn co FED, jako winowajca obecnej sytuacj sam sie przyznaje?? sam ze rentownosc papierow usa jest za niska chyba ze zle rozumiem:):) Wyglada to na dostarczanie plynnosci ile bedzie trzeba do sektora,a reszta swiata ma sie udusic z braku dolarow do zaplaty za towary bo przeciez za chinszczyzne sie placi dolcem a nie regulowana chinska waluta, niby globalizacji nie bedzie sluzyl brak dolarowego placidla, tylko ze w tej logice amerykancow z dostarczaniem plynnosci do ich sektora jest dziura taka ze maja deficyt handlowy i dolce z ich systemu bankowego beda wyciekac w swiat^^ i w ten sposob nie udusza chinczyka. Tylko tu FED i woj sam graja nie fer bo jedni dostaja za ich papiery rzadowe cene rynkowa a ich banki biorace udzial w operacjach repo dostana wiecej niz wynosi cena rynkowa, to zabije w dluzszej perspektywie rynek dlugu obligacji bo kto kupi jak cena jest regulowana i jeszcze sa uprzywilejowani, tak jak to uczynili japonce gdzie Bank of Japan owns Almost ALL i rynek umarl!

Ostatnio modyfikowany: 2019-05-03 00:34

3r3

Nie interesują i słusznie, ponieważ biznes jest już kilka kroków dalej. Przemyśl rozliczeniowe kwestie tego co napisałeś w kwestii łańcucha produkcji, w kontekście walut lokalnych i doraźnych (powiedzmy kredytów kupieckich konsolidowanych przez izbę obrachunkową w ramach łańcucha produkcji & dostaw, czyli zupełnie z pominięciem obecnych struktur politycznych, a być może nawet finansowych).

Żeby obrazowo było - nie ma czegoś takiego jak granica pomiędzy ludnością zachodnią, a słowiańską choć na mapie da się ją wyznaczyć gęstościami populacji różnego pochodzenia (etnicznego, kulturowego). Granice państw czy jurysdykcji prawnych środków płatniczych łańcuchy dostaw traktują w taki sam sposób - jedynym co łączy wymienione instytucje z rzeczywistością to siły zbrojne. Tylko że armie nie produkują sobie ani broni, ani kadetów - z przyczyn obiektywnych i powszechnie znanych nie potrafią tego zrobić konkurencyjnie wobec innych, specjalizowanych struktur.

Ktoś dostarczy nowej płynności - z praktyki wiemy że będzie to kopalnia, fabryka, gospodarstwo rolne i las. Po prostu w dużej, kontynentalnej skali. Pozostaje jedynie kwestia sił zbrojnych - wymuszą pokój i spacyfikują roszczenia obecnych należymisiów przy jakimś tam przeliczeniu stanów kont z obecnej na nową płynność na otarcie łez, postarają się utrzymać obecny status porządku jeszcze jakiś czas ryzykując własne unicestwienie czy też puszczą to na żywioł - co było, a nie jest nie pisze się w rejestr?

W kilku krajach problem już występuje, jest marginalizowany, ale wystąpił w sektorach kluczowych - wydobycie, przemysł maszynowy, hodowla zwierząt, transport paliw. Ucięło to bazę podatkową że nie da się tego ukryć na wykresach.

greg240

Wiekszosc czytaczy to nie biznes, po drugie rozumiem ,ze od biedy przedsiebiorca z przedsiebiorca moze zrobic barter, a pracownikom urzadzic stolowke idac zupy na wynos dla dzieciakow by produkcja szla gdy system bankowy umrze a akceptowalnosc papierkow zniknie, doskonale to rozumiem.Tylko jak umrze Panstwo USA z braku akceptacji ich papierow UST a w rezultacie USD, to zabraknie rekruta do utrzymywania us navy, jak utrzymaja produkcje lotniskowca?, gdy jak kolega wczesniej pisal, nie da sie go wyprodukowac gdy ludzie nie maja wody w kranach, bo urzadzenia do odsalania wody zostana rozkradzone na etapie produkcjii, dlatego tutaj kluczowa jest zywotnosc panstwa, by ludziki w kranach mieli co trzeba, a problemem usa i ich waluty rezerwowej jest to ze ich ludnosc niewiele umie i maja deficyt, reszta swiata niedlugo sie pokapuje, i chinczyk sie wychyli, niemiec zwietrzy okazje ich uboot zatopi transport twojego barteru(izby rozrachunkowej) pomiedzy zbrojeniowka usa a szwedzka, gdzie niby brytole i norki mieli robic wg kolegi za pomost gdyby trzeba bylo utrzec niemcowi nosa po raz kolejny. Zobaczymy czy amerykancom starczy na to wszystko sily, bo z tego co kolega pisze to posrednio z norkami kolega jest podpiety pod us-navy i obecny uklad. My tu gadamy o timingu krotkoterminowo do jesieni moze euro zyska, usd sie oslabi, kolejny rok moze dwa dolar utrzyma pozycje, a za dwa trzy lata umrze ich rynek dlugu, czyli dolar to moje tipy. Teoretycznie to co robi FED z repo to genialny ruch, z tym repo programem i skupem powyzej rynkowej ceny kreuje wiecej waluty niz trzeba co stabilizuje sytem, brak waluty na splate odsetek, ale niszczy zaufanie do rynkowych stop czyli rentownosci obligacji, czyli niszczy zaufanie, czyli walute oparta na zaufaniu , inne banki centralne zrobia pewnie podobny ruch aby stabilizowac system zanim zaufanie i rynek dlugu nie umrze. System bankowy nie ma znaczenia skoro BC moze dostarczyc plynnosci ile trzeba kluczowy jest rynek dlugu a

Ostatnio modyfikowany: 2019-05-03 01:41

greg240

Ostatnio modyfikowany: 2019-05-03 01:41

3r3

"rozumiem ,ze od biedy przedsiebiorca z przedsiebiorca moze zrobic barter, a pracownikom urzadzic stolowke idac zupy na wynos dla dzieciakow by produkcja szla gdy system bankowy umrze a akceptowalnosc papierkow zniknie"

Nie tylko - paliwa i łańcuchy dostaw też mamy, a przecież więksi którym się wysługujemy mają porty, stocznie, bocznice kolejowe, a nawet kopalnie. Tam są zapasy pojazdów, części, silosy ze zbożem, drewno, węgiel. Są składy celne ze wszystkim czego dusza zapragnie. A tego tam nie pilnuje państwowa policja tylko prywatne soki i inne ćwoki.