W niedawnym artykule zatytułowanym „Czy NBP zamierza rozpocząć dodruk waluty?” rozpoczęliśmy rozważania na temat perspektyw dla polskiej giełdy na lata 2019-2025. Przeanalizowaliśmy słowa prezesa NBP, który zadeklarował, że w razie potrzeby możliwe jest uruchomienie dodruku waluty i skupowanie np. obligacji korporacyjnych. Korzystając z okazji jeszcze raz przypominamy, że inwestując w średnim i długim terminie trzeba analizować potencjalne posunięcia banków centralnych. Ostatnia dekada udowodniła to dobitnie.

Niezależnie od tego czy dodruk będzie miał miejsce czy nie, na notowania polskich akcji i obligacji wpływ będą mieć także inne czynniki. Pora się im przyjrzeć. Zaczniemy od tego, który w ostatnich tygodniach wzbudzał największe emocje.

Pracownicze Plany Kapitałowe

Ustawa o Pracowniczych Planach Kapitałowych została już podpisana przez Prezydenta RP Andrzeja Dudę. Wprowadzenie PPK jest zatem zatwierdzone i może mieć wpływ na GPW. Jak silny? W tym wypadku pozwoliliśmy sobie na własne szacunki, jednak aby móc je przeprowadzić trzeba najpierw poznać zasady i założenia programu.

Pracownicze Plany Kapitałowe oficjalnie zostały wprowadzone po to, by zwiększyć bezpieczeństwo finansowe Polaków. Za pośrednictwem PPK miliony Polaków będą mogły dobrowolnie odkładać na emeryturę dodatkowe środki. Wśród argumentów „za” wprowadzeniem PPK wymieniono fakt, iż większość Polaków nie odkłada dodatkowych środków na emeryturę. Biorąc pod uwagę, że wynagrodzenia w Polsce wzrastają dość wyraźnie, brak oszczędności Polaków jest dowodem na:

a) Niesamowitą rozrzutność społeczeństwa,

Lub

b) Słuszność artykułów w których pisaliśmy o „inflacji wyższej od oficjalnej”.

Każdy ma swój rozum i może sam stwierdzić czy faktycznie jego znajomi tyle wydają czy może oficjalne dane dot. inflacji to ściema.

Wracając do PPK – program zakłada, że z wynagrodzenia pracowniczego pobiera się składkę w wysokości 2%. Kolejne 1,5% od siebie dokłada pracodawca. Dodatkowo, pracodawca może zadeklarować dodatkowe 2,5%, a zatem jego maksymalny wkład to 4%. Zostańmy jednak przy standardowym założeniu czyli 2% ze strony pracownika i 1,5% ze strony pracodawcy.

W przypadku każdego uczestnika PPK mamy do czynienia ze specjalnym dodatkiem. Jest on przekazywany z budżetu państwa i składa się z dwóch części: jednorazowej dopłaty na początku w wysokości 250 zł oraz corocznej dopłaty rzędu 240 zł. Mowa o środkach z budżetu, a więc pieniądzach zabranych nam wszystkim w podatkach.

Z programu wyłączone będą m.in. osoby:

a) zatrudnione na tzw. umowach śmieciowych,

b) właściciele firm jednoosobowych.

Ostatecznie z 17 milionów pracujących, programem objętych może być maksymalnie 11,5 mln Polaków.

Warto dodać, że jako pierwsze do programu przystąpią największe firmy (pow. 250 pracowników). Stanie się to w połowie 2019 roku. Mniejsze przedsiębiorstwa mają dołączać sukcesywnie aż do 2021 roku. Wtedy PPK zaczną funkcjonować w pełni.

Założenia

Kolejny istotny element analizy to odpowiedź na pytanie: „Jak zostaną zainwestowane środki zgromadzone w PPK?”. Już odpowiadamy:

1. Co najmniej 50% środków zostanie zainwestowane w spółki z indeksu WIG20, który skupia 20 największych przedsiębiorstw z GPW.

2. Nie więcej niż 20% przeznaczone zostanie na akcje spółek z indeksu mWIG40 (spółki o średniej kapitalizacji).

3. Nie więcej niż 20% środków popłynie do pozostałych spółek z GPW.

4. Nie mniej niż 20% zostanie przeznaczone na zagraniczne akcje i derywaty w krajach OECD.

Podsumowując, na GPW trafi maksymalnie 80% środków zgromadzonych w ramach Pracowniczych Planów Kapitałowych. Żeby nie być posądzonymi o pesymistyczne scenariusze, taki właśnie poziom (80%) postanowiliśmy przyjąć do szacunków.

Jak PPK wpłyną na GPW?

Jak już wiemy, ok. 11,5 mln Polaków może zostać objętych PPK. To program dobrowolny, a zatem nie wezmą w nim udziału wszyscy. Na wynik rzędu 90% rząd też nie ma co liczyć. Wielu Polaków wciąż ma w pamięci co stało się z OFE, inni zaś w świadomy sposób przeczytali stenogram z rozmowy Chrzanowski – Czarnecki, gdzie rozmawiano o nacjonalizacji środków.

Z drugiej strony pracownicy będą zapisywani do programu automatycznie, a zatem muszą zgłosić, że nie chcą brać w nim udziału. Mamy też wiele milionów Polaków, którzy ufają obecnemu rządowi i popierają PPK. Są i takie przedsiębiorstwa, które dołożą więcej do PPK. Będzie tak w co najmniej dwóch przypadkach. Po pierwsze, spółki walczące o pracownika na trudnym rynku pracy będą chciały poprawić swój wizerunek. Po drugie, przedsiębiorstwa walczące o duże kontrakty będą chciały przypodobać się władzy.

W związku z tym postanowiliśmy stworzyć 3 scenariusze:

Scenariusz A – wariant pesymistyczny, w którym do PPK przystępuje 30% uprawnionych.

Scenariusz B – wariant umiarkowany, w którym do PPK przystępuje 50% uprawnionych.

Scenariusz C – wariant optymistyczny, w którym do PPK przystępuje 75% uprawnionych.

Moglibyśmy zarzucić Was teraz danymi liczbowymi i podać np. że według scenariusza C w latach 2019-2025 na GPW z PPK napływać będzie średnio 13,3 mld złotych rocznie. Aby ocenić tą kwotę potrzebny jest jednak pewien punkt odniesienia. Uznaliśmy, że będzie to kapitalizacja, czyli łączna wycena rynkowa wszystkich spółek.

Zacznijmy od WIGu20, gdyż na ten indeks PPK będą mieć największy wpływ. Jego kapitalizacja wynosi ok. 200 mld złotych.

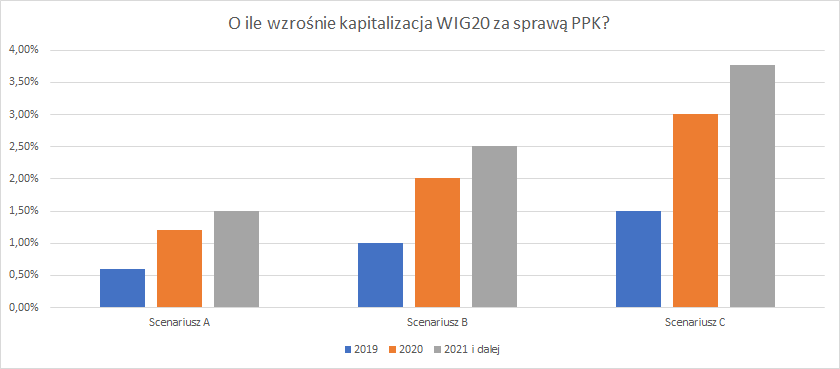

Poniższy wykres przedstawia o ile wzrośnie kapitalizacja WIG20 na skutek wpływów z PPK. Na niebiesko zaznaczyliśmy rok 2019, na pomarańczowo – 2020, na szaro – każdy kolejny rok. Dla przykładu, jeśli do PPK dołączy 50% uprawnionych (scenariusz B), to w 2019 roku PPK powinny podnieść kapitalizację WIG20 o 1%.

Źródło: Opracowanie własne

Na podstawie danych można stwierdzić, że wpływy z PPK nie będą mieć większego znaczenia dla wyników WIGu20. Niewykluczone, że odegrają raczej rolę psychologiczną, a mianowicie zmienią nastawienie części inwestorów.

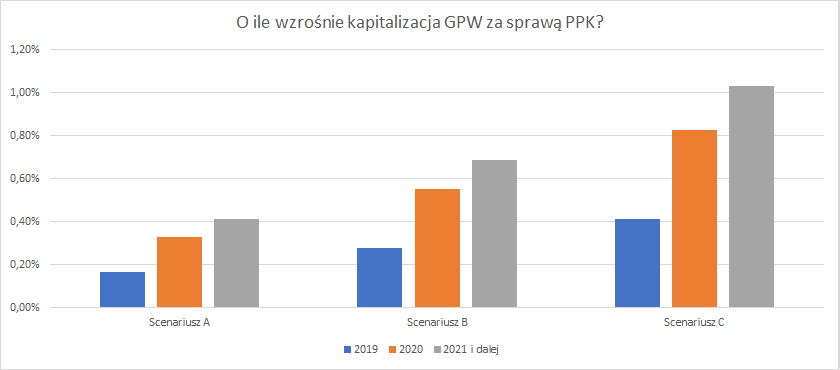

Jeszcze mniejszy wpływ środki z PPK będą mieć na rynek akcji jako całość. Potwierdza to poniższy wykres.

Źródło: Opracowanie własne

W najlepszym przypadku środki z PPK będą podnosić kapitalizację GPW o 1% rocznie.

Migracje kapitału

Pracownicze Plany Kapitałowe są czymś nowym, a zatem wzbudzają obecnie więcej emocji. Teraz jednak porównajmy ich znaczenie ze zjawiskiem opisywanym przez nas już kilkukrotnie – czyli z migracjami kapitału.

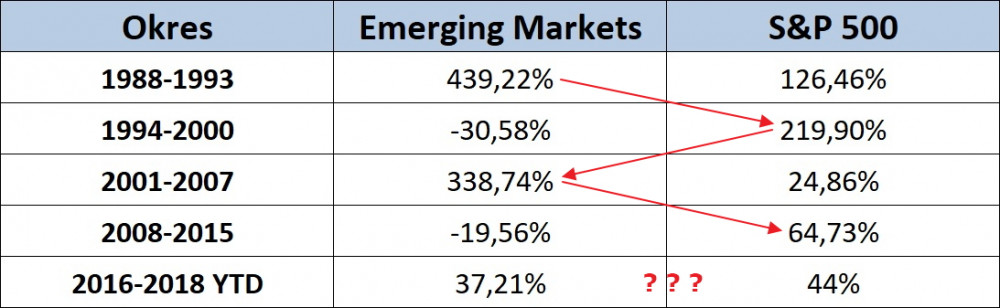

W dużym uproszczeniu chodzi o to, że w trakcie każdej kolejnej hossy kapitał napływa na zmianę – raz na rynek amerykański, a w trakcie kolejnego cyklu na rynki wschodzące. Z tym zjawiskiem mamy do czynienia od końcówki lat 80-tych, kiedy to wiele krajów otworzyło się na zagraniczny kapitał.

Poniższa tabela pokazuje, że na początku (1988-1993) kapitał migrował głównie na rynki wschodzące, co pozytywnie odbijało się na ich wynikach.

Potem mieliśmy hossę stojącą pod znakiem bańki internetowej – kapitał płynął do USA. Kolejne wzrosty objęły głównie rynki wschodzące w tym także Polskę. Następnie przyszedł rok 2008 i kryzys po którym banki centralne wzięły się za dodruk. Zgodnie z cyklicznością, kapitał zaczął płynąć do USA.

Pod koniec 2016 roku akcje w USA stały się drogie względem emerging markets. Z perspektywy inwestora międzynarodowego atrakcyjnie wyglądała m.in. Polska. Dodatkowo, dolar był drogi względem złotego, zatem międzynarodowy inwestor inwestując na GPW mógł zyskać nie tylko na odbiciu akcji, ale także na umocnieniu złotego. Dlatego też w 2017 roku kapitał popłynął do Polski i wielu innych krajów EM.

W trakcie 2017 roku kapitalizacja GPW wzrosła o 265 mld złotych. Udział zagranicznych inwestorów w tym czasie nieznacznie wzrósł do ok. 55%. Jest to świeży przykład jaka może być skala napływu zagranicznego kapitału. Teraz zestawmy to sobie z PPK, które w optymistycznym wariancie będą przynosić 13 mld rocznie (i to od 2021 roku!).

Po raz kolejny okazuje się, że to czym emocjonujemy się na krajowym podwórku niekoniecznie jest najważniejsze. Należy raczej patrzeć co dzieje się na świecie i przynajmniej raz na jakiś czas spojrzeć na Polskę oczami międzynarodowego inwestora.

Oszczędności Polaków a GPW

Wcześniejsze słowa o oszczędnościach Polaków zabrzmiały nieco ponuro. Powiedzmy zatem otwarcie, że jest również część społeczeństwa, która posiada znaczne oszczędności i z różnych powodów ulokowała je na lokatach. Dlaczego te środki są ważne dla perspektyw GPW?

Historia pokazuje, że kiedy rynek akcji notuje znaczne wzrosty i budzi coraz większe emocje, to z czasem zaczynają się nim interesować ludzie nie mający zielonego pojęcia o inwestowaniu. Jesteśmy zatem w stanie wyobrazić sobie scenariusz w którym słabszy okres dla akcji, który trwa obecnie, sprawia że tania polska giełda staje się jeszcze tańsza. Następnie do Polski zaczyna napływać zagraniczny kapitał, podobnie jak było to w latach 2003-2007. Rozpoczynają się silne wzrosty cen akcji, które w początkowym okresie hossy przekraczają 20%, w kolejnych latach jest to kilkanaście procent rocznie. Z czasem do świadomości tłumu zaczyna docierać, że ich pieniądze leżą na lokacie płacącej 2% rocznie, podczas gdy akcje przynoszą 10 razy więcej!

Zaczyna się zatem wysyp ulicznych inwestorów, masowo zakładane są nowe konta brokerskie (przykłady: Polska 2007 czy Chiny 2015). Pytanie brzmi: ile dokładnie może trafić z lokat na GPW?

Obecnie na lokatach Polaków znajduje się 290 mld złotych. W stosunku do PKB jest to 15%. To identyczny poziom jak w 2004 roku. Różnica polega na tym, że wówczas stopy procentowe o 2-3 % przewyższały oficjalną inflację. Obecnie NBP utrzymuje stopy poniżej nawet oficjalnej inflacji. Wniosek? Jeśli na giełdzie doszłoby do znacznych wzrostów to Polacy przenosiliby swoje środki z lokat do akcji dużo chętniej niż w latach 2003-2007.

Przyjmijmy jednak umiarkowany scenariusz, że po wzrostach na rynku akcji, w okolicach 2021 roku Polacy zaczną przenosić oszczędności do akcji w tempie podobnym jak na początku XXI wieku. Będzie to zatem 20-30 mld złotych rocznie (1-1,5% PKB).

Mamy zatem kolejny czynnik, który może wpłynąć na notowania silniej niż PPK, jednak jest on uzależniony od wcześniejszych wzrostów.

Podsumowanie – Nadchodzi złota dekada GPW?

Naszym zdaniem na GPW będą mieć miejsce wszystkie elementy wymienione przez nas w dwóch artykułach poświęconych polskiej giełdzie. Najpierw boleśnie odczujemy słabość amerykańskiej giełdy. Skali spadków nie będziemy szacować – tutaj wiele zależy od tego czy FED już w grudniu zapowie wolniejsze tempo podwyżek stóp procentowych czy utrzyma dotychczasowe plany.

W związku z problemami na rynkach finansowych i trudną sytuacją sektora bankowego zwłaszcza w Europie oraz Chinach, dojdzie do znacznego umocnienia dolara, jena oraz franka szwajcarskiego. Waluty takie jak polski złoty mocno się osłabią, będzie to też słabszy okres dla walut surowcowych.

Po okresie silnej paniki i znacznych spadków, aby utrzymać kontrolę nad sytuacją bankierzy zdecydują o obniżeniu stóp procentowych oraz powrocie do dodruku. Wszystko to zostanie zapowiedziane przez marionetki ze świata polityki, jednak za decyzjami będą stać zupełnie inne osoby.

W dodruku udział weźmie również Narodowy Bank Polski. Przez moment Polska będzie idealnym miejscem do inwestowania. Tanie akcje, tania waluta, stosunkowo stabilny wewnętrznie kraj z imigrantami poprawiającymi sytuację demograficzną. Dojdzie do napływu zagranicznego kapitału, który doprowadzi do wzrostów cen akcji na warszawskiej giełdzie. Po kolejnych 2-3 latach GPW znajdzie się w orbicie zainteresowań przeciętnego Kowalskiego, który uzna, że czas na założenie konta brokerskiego. Wielu nieświadomych Polaków zaufa funduszom inwestycyjnym, które po cichu będą kasować 3,5-4% prowizji, ale kogo to będzie obchodzić przy WIGu zyskującym ponad 20% rocznie?

Ceną za te wspaniałe lata będzie rozszerzający się wpływ bankierów na decyzje polityczne w Polsce. To jednak nie będzie nikogo obchodzić. Oczywiście do czasu. Kiedy po złotych latach i miliardach wpakowanych w programy socjalne przyjdzie czas spłaty długów, okaże się m.in. że środki z PPK nigdy nie należały do Polaków. Były to pieniądze państwa.

Zespół Independent Trader

P.S. Oczywiście w takim scenariuszu wygranymi mogą okazać się osoby, które zdecydowały się wziąć kredyt hipoteczny o zmiennym oprocentowaniu, przed czym przestrzegaliśmy wielokrotnie. Ich dług może zdewaluować się za sprawą inflacji. Być może tak właśnie będzie. Nikt z nas nie jest jednak w stanie stwierdzić czy stopy procentowe nie wzrosną silnie w krótkim terminie i czy dodruk nie pojawi się dopiero wtedy, gdy część osób straci nieruchomość. Ostatecznie programy pomocowe w USA po ostatnim kryzysie nie miały na celu wesprzeć zwykłych ludzi, ale pomóc bankom w przejmowaniu domów.

P.S.2 Wszystkie kolejne osoby, które chcą napisać, że zamiast trzymać się faktów, snujemy jakieś własne domysły, powinny dać sobie spokój. Na tym blogu fakty są na pierwszym miejscu, ale bardzo często są one uzupełniane o domysły autora. I to właśnie pozwala nam przygotować się na zmiany na rynkach. Inaczej pozostałoby nam tylko komentowanie przeszłych zdarzeń. Co innego jeśli ktoś chce nam wytknąć błędy – konstruktywną krytykę chętnie przyjmiemy.

szymonw

Już teraz coraz częściej pojawiają się artykuły o tym, że grudniowa podwyżka stóp procentowych będzie ostatnią podwyżką.

Jeszcze dwa miesiące temu ciężko było znaleźć artykuł w którym taki scenariusz był w ogóle poruszany.

Swoją drogą jestem bardzo ciekawy jaką skalę szacujecie właśnie przy takim scenariuszu, gdyby grudniowa podwyżka stóp procentowych była ostatnia. Np na S&P500 i NASDAQ.

Ostatnio modyfikowany: 2018-11-27 19:42

daniel92

Żeby utrzymać obecny system trzeba wywołać inflację i utrzymywać niskie stopy procentowe. Nie zrobią tego z miłości do Kowalskiego, tylko we własnym interesie. A Kowalski przy okazji też na tym skorzysta.

Najpotężniejsi chcą utrzymać system za wszelką cenę. Banki tworzą pieniądze z kosmosu,więc zgodzą się na chwilowe ustępstwa w celu utrzymania swoich wpływów nadal (aby móc doić krowę, a nie ją zarżnąć). Zyski kredytobiorców zrekompensują lokaty i oszczędności "frajerów" i wszystko się wyrówna w gospodarce.

Tak, moim zdaniem rozsądny kredyt to dobry pomysł w obecnym otoczeniu polityczno-gospodarczym.

Dodam, że dywersyfikuje swoje poczynania. Uprzedzam komentarze tych widzących wszystko na biało lub czarno xD

Dante

polish_wealth

Jednak pomiędzy bankierami i władcami od zawsze była wojna. rządzący zrobią wszystko, żeby utrzymać się u koryta.

Często ludzie w polityce to byli ludzie z banków, jak Mateusz Morawiecki, czy jak Mario Draghi, jeżdzą oni na sympozja do BIS, skąd się rozchodzą decyzję z góry, można wspomnieć o tym, jak Belka chciał odwołać Rostowskiego z ministra finansów (taśmy), bo zażyczyła sobie tego "góra"

Zyta Gilowska, a wizyta Lejby Fogelmana

Zatrudnienie Premiera Marcinkiewicza, któy potem skończył w Goldmanie o ile pamiętam

Jak byś się do tego odniósł?

Ostatnio modyfikowany: 2018-11-27 20:02

Wiktor Haremza

mucaxohor

Pomyślałem, że warto byłoby przyjrzeć się uważnie klinice wymienionej w poniższym artykule:

https://independenttrader.pl/jak-wyleczyc-nieuleczalne.html

Znajdujemy tu adres internetowy: www.ccsvi-clinic.com, a niżej, w komentarzu Tradera, wymieniona jest Fundacja Droga ku zdrowiu KRS: 0000657248, NIP: 8883128167.

Zacznijmy więc od strony internetowej kliniki.

Tutaj: https://ccsvi-clinic.com/pl/o-klinice możemy się dowiedzieć, że "Każdy pacjent jest uczestnikiem większego, wieloletniego badania klinicznego (protokół badania zaaprobowany przez Komisję Bioetyczną)[...]" Komisję bioetyczną, ale którą? Autor starał się uniknąć podawania szczegółów, więc nie wymienił z nazwy tej konkretnej, być może dlatego, aby komuś nie przyszło do głowy sprawdzenie wiarogodności tej informacji.

Poniżej można znaleźć informacje o wszystkich dwudziestu czterech Komisjach Bioetycznych działających w Polsce:

https://www.nil.org.pl/__data/assets/pdf_file/0005/125078/Wykaz-Komisji-Bioetycznych_2018.pdf

Warto wspomnieć, że pod adresem wymienionym na stronie kliniki: Wojewódzki Szpital Specjalistyczny, Ośrodek Badawczo-Rozwojowy, ul. Kamińskiego 73A, 51-124 Wrocław nie działa żadna z wymienionych wyżej Komisji Bioetycznych.

Dalej możemy przeczytać: "Program opracowany przez naszych specjalistów, obejmujący diagnozowanie i terapię niewydolności żylnej jest najbardziej zaawansowanym na świecie terapeutyczno-badawczym programem dedykowanym CCSVI." Skąd to twierdzenie, na jakiej postawie?

Na stronie: https://ccsvi-clinic.com/pl/program-terapeutyczno-badawczy/opis-programu możemy przeczytać: "Przystępując do Programu pacjent bierze udział w projekcie badawczym w ramach badania klinicznego „Zaburzenia parametrów hemodynamicznych i biochemii tkanek mózgu u chorych ze stwardnieniem rozsianym współistniejącym z przewlekłą mózgowo-rdzeniową niewydolnością żylną. (CCSVI vs.SM). Badanie zostało zatwierdzone przez Komisję Bioetyczną przy Wojewódzkim Szpitalu Specjalistycznym we Wrocławiu, Ośrodek Badawczo-Rozwojowy, 51-124 Wrocław ul Kamieńskiego 73A. Komisja bioetyczna sprawuje nadzór nad ochroną zdrowia, bezpieczeństwem i prawami pacjenta włączonego do badania." Jak wyżej wskazałem, we Wrocławiu istnieją jedynie dwie Komisje Bioetyczne, ale żadna nie działa przy Wojewódzkim Szpitalu Specjalistycznym. Poniżej jest napisane: "Link: Protokół badania zaaprobowany został przez Komisję Bioetyczną." Oczywiście żaden link do żadnego protokołu badania nie działa.

Na stronie brkuje też wymienionego z nazwiska personelu medycznego. W ogóle brakuje nazwiska kogokolwiek z firmy. Dlaczego ta klinika nie jest dumą Tradera i nie podaje on tam sojego nazwiska? Dlaczego żaden lekarz nie zdecydował się, aby firmować swoim nazwiskiem tę klinikę?

Można wesprzeć klinikę na siepomaga.pl. Podany na tej stronie numer telefonu +48 531 541 532 jest zbieżny z tym, który widnieje na stronie internetowej kliniki oraz jako kontakt do reprezentanta, którym jest Cezary Głuch, czyli Trader21. Ciekawe, czy osoba wskazana jako Reprezentant osobiście odbiera telefony. Do tej pory wpłaty dokonaly dwie osoby, obie na kwotę 10 zł. Czy był o Trader21 i jego żona, do której również nawiążę za chwilę i czy obie wpłaty mają związek z niniejszym artykułem (jedna dokonana 3, a druga 4 dni temu)?

Ponadto na stronie internetowej nie uświadczymy numeru NIP, a nazwę pełną nazwę firmy, zarejestrowaną zresztą w Warszawie przy ulicy Wałbrzyskiej 11/252, nie we Wrocławiu, znajdziemy dopiero po kliknięciu w Informacje Prawne, natomiast wciąż brak numeru NIP.

Po wpisaniu adresu Warszawa Wałbrzyskiej 11/252 w Google, dostajemy informację o przynajmniej kilkudziesieciu firmach zarejestrowanych pod tym adresem, czyli można przypuszczać, że jest to typowe wirtualne biuro.

O samej CCSVI Clinic możemy dowiedzieć się więcej stąd: https://krs-pobierz.pl/ccsvi-clinic-i309616 W zarządzie jest Cezary Głuch, czyli Trader21, poza tym mamy Marcina Bojałkowskiego i wspólnika GINGERPROJECT OU.

Tutaj https://dobrzyksiegowi.pl/o-nas/ możemy dowiedzieć się, że Marcin Bojałkowski jest doradcą podatkowym i jakimś zupełym przypadkiem adres jego firmy pokrywa się z siedzibą CCSVI Clinic.

Dalej jest GINGERPROJECT OU. Więcej możemy się dowiedzieć tutaj: https://www.teatmik.ee/et/personlegal/11182441-GingerProject-O%C3%9C

Jest to estońska firma zarejestrowana w 2005 przez kogo? Oczywiście przez Cezarego Głucha, czyli Tradera21. Możemy się nawet dowiedzieć, że ma zaległości podatkowe na kwotę 81,03 EUR (czyli trochę mniej, niż 1 ETH w chwili pisania tego komentarza).

To sprawxmy jeszcze adres internetowy kliniki: https://who.is/whois/ccsvi-clinic.com

Otóż okazuje się, że domena należy do Ginger Project OÜ.

Interesująco wygląda też firma sunnybusiness.ee, której adres mailowy jest wymieniony jako kontakt do GINGERPROJECT OU. Zajmują się tłumaczeniami, księgowością, usługami IT, pomocą prawną i kilkoma jeszcze innymi ciekawymi rzeczami.

Teraz Fundacja Droga ku zdrowiu KRS: 0000657248, NIP: 8883128167 http://www.krs-online.com.pl/msig-5147-11884.html

Szybkie poszukiwanie i co się okazuje? Otóż fundację tworzą dwie osoby: Prezesem zarządu jest Anna Beata Głuch, a wiceprezesem Cezary Łukasz Głuch. Fundacja zarejestrowana została w 2016 r. Jest to jedyna znana mi fundacja, której nie zależy na zbieraniu funduszy, skoro nie ma nawet strony internetowej, gdzie informowałaby o swojej działalności. Nawet tutaj http://cop.wloclawek.pl/baza-organizacji/ nie można znaleźć jakichkolwiek informacji na jej temat, poza adresem i numerem KRS.

To poszukajmy jeszcze, co może mieścić się pod adresem Łanowa 7/40, Włocławek. Otrzymujemy taki wynik: https://aktualnyodpis.pl/companies/5ebaa89c-f467-49f7-a9e0-90f986d955ba-medianet-bis-cezary-gluch

Okazuje się, że Cezary Głuch 5 lipca 2018 r. rozpoczął działalność gospodarczą w Polsce. Zupełnie przypadkiem pod tym samym adresem, pod którym mieści się Fundacja Droga ku zdrowiu.

To jeszcze sprawdźmy na Google Maps adres Łanowa 7, Włocławek. Okazuje się, że to jest jedenastopiętrowy blok z wielkiej płyty.

Zatem czas na podsumowujące pytania, które wyrażają moje wątpliwości:

1. Dlaczego na stronie kliniki jest napisane "Komisję Bioetyczną przy Wojewódzkim Szpitalu Specjalistycznym we Wrocławiu" skoro taka komisja nie istnieje?

To jest najważniejsze pytanie spośród wszystkich.

2. Dlaczego na stronie kliniki nie ma ani jednego lekarza, który chciałby podpisać się swoim nazwiskiem pod jej działalnością?

3. Dlaczego na stronie kliniki nigdzie nie ma nikogo wymienionego z nazwiska, nawet Tradera?

4. Dlaczego na stronie kliniki nie ma adresu NIP?

5. Dlaczego "Link: Protokół badania zaaprobowany został przez Komisję Bioetyczną" nie działa?

6. Dlaczego adres kliniki podany na stronie różni się od tego podanego KRS?

7. Dlaczego adres kliniki z KRS pokrywa się adresem biura doradztwa podatkowego?

8. Dlaczego wspólnikiem kliniki jest estońska firma GINGERPROJECT OU należąca do Cezarego Głucha, czyli Tradera21?

9. Dlaczego GINGERPROJECT OU ma zaległości podatkowe na kwotę 81,03 EUR?

10. Dlaczego Fundację Droga ku zdrowiu tworzą wyłącznie państwo Głuch?

11. Czy Fundacja złożyła sprawozdanie za 2017 r.?

12. Dlaczego siedziba fundacji i działalność gospodarcza Tradera mieszczą się pod tym samym adresem na ul. Łanowej 7/40 we Włocławku?

13. Dlaczego Trader21, specjalista od zarabiania kasy na giełdzie, człowiek sprzedający kursy inwestowania po 4.000 zł i zarządzający kapitałem od 500.000 zł wzwyż, chwalący się, że mieszka w Hiszpanii, gdzie wynamuje dom, podróżujący po świecie, super przedsiębiorca i niezwykle skuteczny biznesman, ma siedzibę w mieszkaniu w starym, jedenastopiętrowym postkomunistycznym bloku w maleńkim Włocławku?

14. I na koniec: kto, przy tych wszystkich wątpliwościach, miałby odwagę, aby zainwestować kasę w ten biznes?

To są pytania retoryczne, więc nie oczekuję odpowiedzi. W niniejszym komentarzu opisałem wyłącznie fakty, które każdy może samodzielnie potwierdzić klikając w wymienione linki. Zapraszam każdego, aby samodzielnie przestudiował temat, bo szybciutko może zostać usunięty przez administrację jako bardzo niewygodny. Proponuję też zrobić zrzut ekranu.

Ostatnio modyfikowany: 2018-11-27 22:12

daniel92

Miałem na myśli czasy historyczne. Do 1913 to bankierzy przegrywali, prawie zawsze.

Banki tworzą pieniądze,więc w imię wyższego dobra będą musiały zgodzić się na redukcję inflacyjną długu. W przeciwnym razie ludzie wyjdą na ulicę i może się zdarzyć, że system upadnie. Wyobraź sobie, że nagle urywa się "źródełko" i państwa nie mogą się zadłużać. Wyobraź sobie Grecję w całej EU i na świecie. Tyle, że Grecy otrzymali wsparcie, a w przypadku całego świata nie byłoby o tym mowy i ludność zbuntowałaby się.

System chce się przekształcić pokojowo, a nie umrzeć. Musi więc powoli redukować swoje zadłużenie i w między czasie wymyślić coś lepszego.

Wysokie stopy procentowe to zabójstwo dla zadłużonych państw. Najpotężniejsze państwo świata ma najwięcej długów. Nie wierzę, że po prostu grzecznie je spłaci. Pozostałe kraje biorą przykład z USA. Bankierzy nic nie stracą, bo biorą pieniądze Kowalskiego i w cudowny sposób je rozmnażają, żyjąc później z odsetek. To Kowalski straci część swoich oszczędności.

Oczywiście nie mówię tutaj o raptownym działaniu. Raczej o wieloletnim cyklu balansowania na skraju opłacalności stóp i powolnej redukcji długu, a raczej utrzymania go w miejscu.

Skoro cały świat się zadłuża, głupotą wydaje się iść pod prąd. Poza tym Polska jest silna gospodarczo jak nigdy przedtem. Nie ma realnego zagrożenia dużymi wstrząsami.

Sądzę, że czeka nas wiele lat taniego kredytu. A banki zawsze zarabiają, jeżeli stopy są pozytywne, więc o ich bunt bym się nie obawiał. Niższe stopy, więcej chętnych i koło kręci się dalej

ps. bardziej obawiałbym się baniek spekulacyjnych które mogą nadejść. Ale w tej chwili to nie jest nasz problem. Nieruchomości są na średnim poziomie, akcje tanie. Za dziesięć lat to bałbym się kupić mieszkanie, ale teraz jeszcze nie

Ostatnio modyfikowany: 2018-11-27 20:50

szymonw

Sądzisz, że teraz rajd św. Mikołaja i w okolicach 19 grudnia odwrócenie trendu?

Bo ja uważam to za mocno prawdopodobny scenariusz. Sądzę też, że rajd św. Mikołaja może nie być spektakularny.

Mam na myśli rynek USA

Ostatnio modyfikowany: 2018-11-27 21:34

Dante

Tak wskazuje m.in. VIX, krzywe Indeksów JPY, CHF, a także oprocentowanie obligów PIGS. Nie bardzo pasuje dolar do tej układanki - tak jakby chciał rosnąc razem z akcjami (a takie połączenie przeważnie oznacza ostre spadki PM).

CO do rajdu Św. Mikołaja, to też nie liczę na jakieś cuda - widać to na ostatnim Black Friday, który giełdowo były kiepski (na minusie), a przeważnie bywał na dużym plusie. Ogólnie nie zdziwiłby mnie max tego rajdu dla SP500 w okolicach ok. 2760-2770.

PS. Czyżby Getin i Idea przestały być celem dla shortów, i stały się okazją dla longów?

Ostatnio modyfikowany: 2018-11-27 21:45

szymonw

Na TJS-sie pojawiaja się czasem negatywne wpisy o Gettinie np o przymusowym wysyłaniu na urlop pracowników którzy sprzedają np leasingi. Ostatnio też sam się przekonałem, że mogą być tam problemy z wypłatami. Wygląda to tak, jakby ktoś celowo wprowadził błędy w formatkach, niby można finalnie zrobić przelew zagraniczny, ale nawet pracownicy banku w placówce musieli dzwonić na infolinię aby tego dokonać. Może i wcześniej też to tak kiepsko działało, ale co ja poradzę, że w obecnej sytuacji jestem podejrzliwy :)

P.S. Cały czas mam jeszcze w głowie ten ostatni spadek na giełdach w USA w ubiegłym tygodniu, na otwarciu sesji syndromy krachu, a kilkudziesięciu minutach wyglądało jakby do okazji wkroczył Plunge Protection Team.

Ostatnio modyfikowany: 2018-11-27 21:51

arkadiusx

Ostatnio modyfikowany: 2018-11-27 22:13

Dante

Fundamenty mają znaczenia im dłuższy czas - natomiast do Świąt niedaleko i chyba największa medialna wrzawa za nami, zatem możliwe, że te akcje odbiją w górę.

lenon

Śmiała prognoza.

Jestem zdania, że czas spłaty długów, nastąpi o wiele szybciej niż przypuszczacie.

Aktualnie mamy koniec cyklu koniunkturalnego, który już w drugiej połowie przyszłego roku zacznie przynosić swoje żniwo.

@polish_wealth

"@ T21 i Gruby dziękuję za obszerne odniesienie się do inflacji, jak myślicie które czynniki grają większe skrzypce, czy 500+ i inne programy socjalne w Europie, czy dodruk, czy konieczność podnoszenia płacy minimalnej, co wpływa na ceny produktów w sklepach, w myśl zasady, że jak podniesiemy o 100 PLN pensję w fabryce, pensje kierowców, pensje twórców opakowań itd. to jest ona w produkcie końcowym."

To jest dość skomplikowana sprawa w mojej ocenie, żeby tak jednoznacznie stwierdzić.

Spadek, czy wzrost cen, przede wszystkim jest związany z nierównowagą popytu i podaży. To jest pierwotna przyczyna.

Należałoby się zastanowić raczej, co może mieć na nią wpływ.

Wcale nie musi być np. tak, że jak zaczniesz drukować walutę i przeznaczać ją na programy socjalne, to od razu przełoży się to na inflację cen.

Może być tak, że część z beneficjentów, tak jak to się dzieje w przypadku 500+, nie wydaje tych środków, tylko przeznacza je na oszczędności.

Trzeba wziąć, również pod uwagę, że zwiększony popyt, jest wyrównywany poprzez zwiększoną podaż. Jeżeli moce produkcyjne nie są wykorzystane w 100%, a np. w 70, to jest spora rezerwa. Do tego dochodzi jeszcze to, że dobra, które zaspakajają podstawowe potrzeby, to produkcja seryjna, w której czym więcej będziesz produkował, tym koszty na jednostkę spadają, a uruchomienie nowych mocy to kwestia miesięcy, niekiedy tygodni. Konkurencja nie śpi.

Podnoszenie płacy minimalnej, też może przynosić różne skutki. To zależy np. od struktury gospodarki.

Jestem zbliżonego zdania do @3r3, że w obecnych czasach większe znaczenie mają uwarunkowania kształtujące podaż, niż popyt.

Osobiście jestem zdania, że popyt, poprzez zaspokojenie podstawowych potrzeb, nie ma jakiegoś znaczącego potencjału wzrostu.

Z tego powodu, jak już kiedyś to pisałem, Europa powinna drukować walutę i całość tego dodruku inwestować w Afryce. Taka polityka byłaby o wiele bardziej skuteczna od skupu aktywów. Długoterminowo, mogłoby to powstrzymać ekspansje Chin w tym regionie.

Ostatnio modyfikowany: 2018-11-27 22:13

wzwen

"[...] o Gettinie [...] Może i wcześniej też to tak kiepsko działało, ale co ja poradzę, że w obecnej sytuacji jestem podejrzliwy."

Miałem dość dawno temu do czynienia z odnogą Gettinu o nazwie Nobles Bank. Odniosłem wrażenie, że pomysł jest taki, aby w żadnym wypadku nie dopuścić do wypłaty CHF.

Jako, że nie byłem pod presją czasu a Nobles reklamował się jako "private banking", to miałem z nimi kupę śmiechu.

Dla przykładu, jak chciałem zrobić przelew z rachunku w CHF u nich na rachunek w CHF w innym banku, to przekonywali mnie, abym założył u nich konto z PLN, oni przeleją te CHF na rachunek w PLN a z tego rachunku w PLN przeleją dalej środki na rachunek w CHF w innym banku.

Boki zrywać. Jeszcze śmieszniej było jak im powiedziałem, że chcą prowizję za przewalutowanie, ale ode mnie jej nie dostaną. Aż trudno w to uwierzyć, ale ich twarze pokazywały skrajne zdumienie faktem, że klient wie o czymś takim.

Może normalnie to by nie było aż takie znowu śmieszne, ale te one mówiły o sobie "private banking".

trader21

Widząc ile zadałeś sobie sobie trudu nie mam wątpliwości że pracujesz dla jednej z agencji czarnego PR na zlecenie któregoś z koncernów sprzedających farmaceutyki które skutkami ubocznymi zapewne zabiły więcej pacjentów niż sama choroba.

Poniżej znajdziesz odpowiedzi na twoje pytania po czym wywalam Cię z tego forum. Dla takich osób nie ma i nigdy nie będzie tutaj miejsca.

"Każdy pacjent jest uczestnikiem większego, wieloletniego badania klinicznego (protokół badania zaaprobowany przez Komisję Bioetyczną)[...]" Komisję bioetyczną, ale którą? Autor starał się uniknąć podawania szczegółów, więc nie wymienił z nazwy tej konkretnej, być może dlatego, aby komuś nie przyszło do głowy sprawdzenie wiarogodności tej informacji. „

Załóż że jej nie mam. Wybierz się do szpitala w którym przeprowadzam zabiegi i szukaj. Nie licz że ułatwię ci pracę.

2. „Na stronie brkuje też wymienionego z nazwiska personelu medycznego. W ogóle brakuje nazwiska kogokolwiek z firmy. Dlaczego ta klinika nie jest dumą Tradera i nie podaje on tam sojego nazwiska? Dlaczego żaden lekarz nie zdecydował się, aby firmować swoim nazwiskiem tę klinikę?”

Celowo nie zamieściłem osób w to zaangażowanych żeby nie można było na nich naciskać czy szykanować przed opublikowaniem pierwszych wyników.

Gdybyś miał tyle wiedzy co zajadłości domyśliłbyś się że w świecie medycyny farmakologicznej jakiekolwiek alternatywne podejście jest dyskredytowane.

Poczytaj sobie o analogii CCSVI do tromboktomii mechanicznej w leczeniu udaru:

Opór środowiska medycznego w stosunku do CCSVI jest typowym dla systemu, w którym głównym kryterium skuteczności danej terapii czy leku nie jest poprawa stanu zdrowia przy minimalizacji lub braku skutków ubocznych, lecz wyłącznie różnica statystyczna pomiędzy wynikami badań w grupie badawczej oraz grupie kontrolnej. Mało, kto przywiązuje uwagę do prawidłowości metodologii badania bądź niedoskonałości technik stosowanych w badaniach. Negatywne podejście części środowiska medycznego do CCSVI obecnie jest analogiczne do tromboktomii mechanicznej w leczeniu udaru niedokrwiennego mózgu jeszcze przed dekadą. Co ważne dziś metoda ta jest standardową i uznaną na całym świecie procedurą leczniczą.

Wprowadzenie trombektomii mechanicznej do praktyki klinicznej rozpoczęło nową erę w leczeniu udaru niedokrwiennego mózgu u pacjentów z zamknięciem dużej tętnicy mózgowej. Jednak walka o udowodnienie zysków z interwencyjnego leczenia udaru i jego wyższości nad postępowaniem zachowawczym trwała ponad dekadę.

FDA wydała pozwolenie na używanie pierwszego narzędzia do trombektomii mechanicznej (MERCI) w sierpniu 2004 roku. Użycie tego narzędzia pozwoliło na uzyskanie odsetka udrożnień tętnic na poziomie 46%, a w połączeniu z leczeniem dotętniczo podawanym rTPA 69.5% u pacjentów po wstępnej fazie leczenia zachowawczego. Uzyskano 34% dobrych wyników leczenia, jednak badanie prowadzono bez grupy kontrolnej.

Te badania dały podstawę dla dalszych badań i wniosły wiele optymizmu w środowisku zajmującym się udarem mózgu, zupełnie po- dobnie do wczesnych badań i doniesień Zamboniego w kwestiach związanych z CCSVI i SM.

W zakresie udaru mózgu optymizm osłabł w 2013 roku, kiedy to opublikowano wyniki 3 dużych randomizowanych badań w których nie udało się dowieść wyższości leczenia zabiegowego nad zachowawczym u pacjentów z udarem niedokrwiennym. Jednak badania te krytykowane były za pewne ograniczenia w zakresie doboru pacjentów, użycia przestarzałych technologii medycznych i późnego czasu podejmowania interwencji w stosunku do początku objawów.

Także tu znajdujemy paralele do kolejnych publikowanych badań nad CCSVI/SM. Obecnie nie potrafimy udowodnić że leczenie wewnątrz- naczyniowe ma przewagę nad innymi metodami w całej populacji pacjentów z SM, chociaż wiemy, że niektórzy z nich po tych zabiegach odnoszą znaczne korzyści zdrowotne.

Dla leczenia udaru mózgu wszystko zmieniły szybko następujące po sobie publikacje wyników dziewięciu kontrolowanych badań randomizowanych, testujących narzędzia nowej generacji (prowadzone w latach 2010-2015). Wykazały one wyraźną wyższość leczenia za po- mocą udrażniania naczyń mózgowych nad standardowym leczeniem udaru w zakresie redukcji niepełnosprawności u pacjentów. Pierwszym z tych badan było MR CLEAN.

W odróżnieniu od poprzednich badań, badania prowadzone w latach 2010-2015 posługiwały się precyzyjnie wyznaczonymi kryteriami wyboru pacjentów, których można leczyć dotyczącymi jakości zmian w naczyniach mózgowych i czasu trwania objawów. Ponadto do przeprowadzania zabiegów używano najnowocześniejszych technologii medycznych.

Mocne dowody uzyskano również w badaniu HERMES będącym me- ta-analizą pięciu wyżej wspominanych badań.

Na podstawie tych wyników szybko wdrożono nowe protokoły leczenia udaru w USA, Kanadzie, Europie i UK, rekomendujące używanie tromboktomii mechanicznej do leczenia wybranych na bazie obrazu naczyń mózgowych i czasu trwania objawów pacjentów.

W zakresie SM/CCSVI wiemy, że istnieje grupa pacjentów, która może odnieść korzyści z procedur wewnątrznaczyniowych w układzie żylnym. Wciąż jednak nie znamy odpowiednich kryteriów wyboru z całej populacji chorych na SM, tych pacjentów u których przeprowadza- nie procedur wewnątrznaczyniowych przy pomocy najnowocześniej- szych technologii medycznych może potwierdzić i dać mocne nauko- we dowody na skuteczność tej terapii. To jest właśnie obszar badań, w który obecnie wchodzimy w naszej klinice, dokładnie jak badacze w obszarze udaru mózgu w latach 2010-2015.

Pierwsze rezultaty zabiegów jasno wskazują na fakt, iż z zastosowaniem technik stosowanych w CCSVI Clinic jesteśmy w stanie znaleźć oraz wyeliminować deformacje, które przy zastosowaniu technik stosowanych we wcześniejszych badaniach pozostałyby niezauważone. Przekładanie zatem wniosków z wczesnych badań nad CCSVI, w których stosowano przestarzałe techniki oraz badano wyłącznie żyły szyjne w żadnym wypadku nie powinno być odnoszone do stosowanych przez nas technik co dokładnie pokazał rozwój badań nad zastosowaniem trombektomii mechanicznej w leczeniu udaru niedokrwiennego mózgu u pacjentów z zamknięciem dużej tętnicy mózgowej.

3. Konto na siepomaga.pl utworzyliśmy po tym jak 4 osoby poprosiły o umożliwienie im zbiórki na operację poprzez tą fundację. Po nowym roku poproszę czytelników o 1% z podatku na siepomaga (nasze subkonto) gdyż oni w przeciwieństwie do fundacji mojej żony mają status pozwalający na przekaz 1% podatku.

4. Właściciel CCSVI Clinic - brawo napracowałeś się żeby dotrzeć do jednej z mojej firm z Estonii w której miałem wolne środki na dokapitalizowanie polskiej spółki, którą użyłem pod klinikę.

5. Co do Sunny Businnes to masz bardzo przeterminowane informacje. Byli moją firmą księgową ale wiele lat temu. Wysil się trochę.

6. Znalazłeś adres nieruchomości mojej żony, której nie sprzedała. Gratulacje!!! Pytanie kto tam mieszka?

7. Mam zaległości podatkowe na 81,03 EUR w jednej z firm w Estonii. Muszę chyba poprosić o pomoc Czytelników bo jak ja to spłacę?

Celowo czy przez ignorancję nie sprawdziłeś bilansu spółki desperacie.

Nie mam żadnych złudzeń co do twojej motywacji ale próbuj dalej. Działasz standardowo. Na przykładzie Estonii czy Komisji Bioetycznej pokazałeś że stąpasz po nieznanym gruncie. Zjeżdżaj z tego forum bo tu nie ma miejsca dla Ciebie.

Trochę nerwów mnie kosztowało odpisywanie o tak później godzinie. Na szczęście nagrania pacjentów którym zrobiliśmy operację z moich środków dużo rekompensują.

Tu masz jeden: https://www.youtube.com/watch?v=c3dSGs2Dp7Q

Może jakimś cudem zmienisz podejście nt tego co robisz nim dopadnie cie jakaś choroba przy której wpadniesz w łapy systemu.

Eltor

"Żeby utrzymać obecny system trzeba wywołać inflację i utrzymywać niskie stopy procentowe. Nie zrobią tego z miłości do Kowalskiego, tylko we własnym interesie. A Kowalski przy okazji też na tym skorzysta. "

Zwiększą skalę kradzieży, a Kowalski na tym skorzysta? Śmiała teza, jeśli założyć, że to nie rzeczony Kowalski jest złodziejem.

"Banki tworzą pieniądze"

A to już teza wyjątkowo odważna.

"Banki tworzą pieniądze,więc w imię wyższego dobra będą musiały zgodzić się na redukcję inflacyjną długu. W przeciwnym razie ludzie wyjdą na ulicę i może się zdarzyć, że system upadnie."

Wychodzenie na ulicę i upadek jakiegoś tam systemu aktualnie wówczas słusznego i postępowego, to ja pamiętam z autopsji. No i taka dziwna sprawa, ale wtedy inflacja była słusznych rozmiarów, a te ludzie niewdzięczne zamiast się cieszyć, to właśnie na ulice wychodzili.

"Tyle, że Grecy otrzymali wsparcie"

A przypadkiem nie otrzymali kolejnych kredytów do spłacenia?

"Poza tym Polska jest silna gospodarczo jak nigdy przedtem. "

Pamiętam jak kiedyś produkowaliśmy własnymi siłami stal, samoloty, telewizory, samochody, komputery i sporo innych rzeczy. Dziś się rozglądam i coś nie widzę tej siły gospodarczej, bo już jakoś nie umiemy, a wcześniej umieliśmy. Wylądowaliśmy w roli wyrobnika u obcych, ale to chyba nie jest dowód siły gospodarczej.

To to jest ta, jak to mawia pięknie #3r3, gospodarka oparta o sługi. Choć zgadzam się, właściwie to prawda, polska gospodarka jest silna jak nigdy. Trochę szkoda.

polish_wealth

"Często ludzie w polityce to byli ludzie z banków, jak Mateusz Morawiecki, czy jak Mario Draghi,"

Często też ludzie w polityce to przyszli ludzie banków, jak Barroso czy Marcinkiewicz. I nie ma jak korupcji udowodnić, no jaka korupcja Panie kochany. ^^

trumpagain

polish_wealth

Nie bardzo pasuje dolar do tej układanki - tak jakby chciał rosnąc razem z akcjami

@ Myślę Dante, że te kilka ostatnich dni, dolar rósł tylko ze względu na wydarzenienie na Ukrainie, w myśl zasady, jak wojna to do Ameryki, ta mała euforia, powinn być zszortowana, jak tylko potwierdzi, się że z tej blotki nie będzie żadnej Wojny i w tv, przestaną tym żyć.

@ daniel92

Dobry komentarz, zadłużając kilku Kowalskich, a potem obniżając stopy procentowe, kolejni Kowalscy padają łupem bankierki, dziś to są nawet rządy i kraje. W między czasie tego radosnego zadłużania świata, bankierka buduje nowoczesne więzienie prawno/wirtualne, żeby nikt nie mógł wyleźć z tego. Jest fajny wywiad, z Aaronem Russo byłym współpracownikiem Rockefelera, któremu ten drugi miał powiedzieć, że chodzi ostatecznie o to, aby wszystkim pozakładać chipy, całość wywiadu: Aaron Russo

I tak zgadzam się, dopóki nie będzie kontrrewolucji, trzeba włączyć drukarki i opuścić pokój, nie zrobienie tego, byłoby głupotą i ryzykiem utraty płynności między spodem piramidy a środkiem. Oczywiście trzeba wyjść teraz w tej chwili, jakiś polityk aby to uczynił i powiedzieć na głos:

"Wiecie towarzysze bankierzy, że to tylko na chwile i dla jaj, nikt nie będzie tych długów spłacał, chyba se jaja robicie, że paru prywatnych Funfli, będzie nam mówiło jakie ma być M3, tak żeby chomiki sie nawzajem zabijały konkurując ze sobą o zasób pieniądz jaki wy wymyśleliście bezkarnie"

Jak to mawia towarzysz 3r3, rzeczywiście sztandary wyprowadzić, kredytów nabrać, w piewnicach babilonu się formować, przyjdzie co do czego, gardziołka ciach ciach ciach. ^^

Ostatnio modyfikowany: 2018-11-28 04:37

polish_wealth

Do tego dochodzi jeszcze to, że dobra, które zaspakajają podstawowe potrzeby, to produkcja seryjna, w której czym więcej będziesz produkował, tym koszty na jednostkę spadają, a uruchomienie nowych mocy to kwestia miesięcy, niekiedy tygodni. Konkurencja nie śpi.

Konkurencja śpi, jest wyrżnięta, zostało kilka monopoli, mówię tu o spożywce, bo RZEPA traktuje o spożywce, ja wskazuję na model kauflandyzacji i Buffetyzacji Polskiego rynku żywnościowego, jeżeli jest kilka monopoli, do których i keczup i majonez i cocacolę i setki produktów, dowozi jedna firma, to wiedz, że ceny będą rosły. Jeżeli zadłużeni ludzie, mają od pierwszego do pierwszego, to sieciówka żeby się utrzymać musi ciagle podnosić cenę, przy jednoczesnym podniesieniu płacy pracownikom w łańcuchu dostaw, żeby nie jechali do volsków. Myślę, że te powody, głównie spiralują ten CPI na 7-9%

@ Eltor, hehe no dokładnie : )

@ 3r3, Pomyślałeś że przyczyną inflacji może być spadek produktywności? i dalsza cześc komentarza.

Po całej rozmowie o infalcji, jestem dopiero najedzony, bo już nie mogę słuchać, jak to 500+, albo trochę dodruku dla upadajacych podmiotów, powoduje raptem tak duży wzrost CPI, powody są gdzie indziej, między innymi w tych rzeczach co koledzy wymieniacie, a w tych pierwszych minimalnie.

Ostatnio modyfikowany: 2018-11-28 05:00

Krzysztof1975

Rozpatruję podobny scenariusz wydarzeń w kwestii perspektyw naszej giełdy. Choć osobiście uważam, ze rola PPK będzie kluczowa pry najbliższej hossie na naszej giełdzie. Zakładając 50% partycypację w programie, kapitał który wpłynie będzie mógł teoretycznie - od poziomu bazy - dać 25% wzrostu kapitalizacji w przeciągu 10 lat. Do tego dojdzie kapitał jaki wpłynie do mniejszych wigów. Zakładam również, ze PPK odegrają kluczową rolę przy kolejnej bessie gdy, zapewne dojdzie do jakiś "nadużyć" i program się posypie.

gruby

przeczytałem obydwa komentarze, atak i ripostę. Ten atak jest dobry, ale replika wcale nie gorsza.

Otóż mamy problem ze stwardnieniem rozsianym. To wredna choroba i nie wiemy jak powstaje. W związku z tym leczymy na razie jej objawy a nie przyczyny. Trader21 (gość z Polski czyli znikąd) inwestuje swoje oszczędności w badania mające na celu oczywiście wyleczenie chorych ale przede wszystkim zrozumienie tej choroby. Bez zrozumienia MS wyleczyć się jej nie da. Z drugiej strony istnieje potężne lobby tłustych misiów którzy twierdzą że ich leki na MS działają. Tu zdania są podzielone, znam chorych którzy twierdzą że jest odwrotnie. Tyle że leki dostępne na rynku nie leczą, one zaledwie powstrzymują rozwój choroby. Co zresztą jest celem działania misiów kontrolujących przemysł farmaceutyczny. Z biznesowego punktu widzenia wyleczenie chorego w naszym systemie ochrony zdrowia jest nieopłacalne, o wiele bardziej opłacalne jest uzależnienie chorego od medykamentów do końca jego życia. Biznesowi medyczno-farmaceutycznemu nie zależy zatem na zdrowiu klientów, oni chcą mieć dużo i ciężko chorych żeby ich doić, zupełnie jak handlarze narkotyków wyciskający ostatnie grosze z uzależnionych ćpunów lub banksterzy kontrolujący każdy biznesowy krok zadłużonych i uzależnionych od kredytu klientów.

W takiej sytuacji pojawia się Trader21, gość z kasą który nawet nie ma skończonych studiów medycznych ani nawet farmaceutycznych (Trader21 sprostuj mnie jeśli się mylę, wydawało mi się że Ty z innej branży pochodzisz) i ośmiela się swoimi inwestycjami mieszać w miliardowym interesie.

Zarzuty @mucaxoho są celne tyle że sprowadzają się do szeroko pojętej biurokracji. A odnoszę wrażenie że celem @tradera21 jest wyleczenie chorych a nie zrobienie dobrze biurokratom. Ta cała biurokracja w systemie ochrony zdrowia ma zaś na celu trzymanie z daleka od systemu takich jak @trader21 którzy z biznesowego punktu widzenia szkodzą bilansom koncernów farmaceutycznych pozbawiając ich długoterminowo patrząc stada uzależnionych klientów których w majestacie prawa można doić. Trader21 z tego co zrozumiałem chce wyleczyć chorych na MS, uzdrowić ich i spuścić ze smyczy przemysłu farmaceutycznego. W tej sytuacji dopieprzanie mu się do jakichś bioetycznych rad, niepasujących adresów czy niezapłaconych podatków świadczy o słabości uderzenia.

Obydwie strony dyskusji unikały jak do tej pory argumentów finansowych, dziwne jak na finansowy było nie było portal. No to porozmawiajmy o konkretnych pieniądzach:

Firma Roche od dwudziestu lat sprzedawała "Rituximab", roczna kuracja kosztowała 3k €. Nowo opatentowany środek aktywny o nazwie "Ocrelizumab" zawarty w medykamencie o nazwie "Ocrevus" jest zdaniem fachowców prawie identyczny z jego starszą o dwadzieścia lat wersją. Tyle że roczna kuracja Ocrevusem kosztuje 33k €. To nie koniec. Kuracja Rituximabem została w Niemczech zakazana. Dlaczego ? A to już wypadałoby zapytać rządowe organizacje do spraw leków które ten zakaz wydały. Na pewno ten zakaz nie ma nic wspólnego z patentem na "Rituximab" który właśnie całkowitym zbiegiem okoliczności wygasł. Ba, to stare lekarstwo nigdy nie miało dopuszczenia jako lekarstwo na MS ale dopóki patent działał dopóty system "pozwalał" przepisywać lekarzom Rituximab chorym na MS. Teraz z tą praktyką jest szlus.

Kasom chorych zakazano rozliczania recept na "Rituximab" w terapii MS, od teraz mają płacić wyłącznie za "Ocrevus". 3k€ rocznie to już historia, teraz każdy pacjent kosztuje kasę chorych 33k€ rocznie.

Ta jedna decyzja i to tylko w Niemczech spowodowała wzrost wydatków kas chorych na leczenie MS o dwa miliardy € rocznie.

Trader21 postanowił nasikać firmie Roche do zupy w grze w której w jednym kraju UE stawką jest dwójka z dziewięcioma zerami i to co roku.

A są inne firmy na tym rynku, są również inne kraje.

@Trader21: Ty chyba nie do końca jarzysz przeciwko komu wyszedłeś na ring.

Dla kumatych w języku teutonów podrzucam link:

https://www.focus.de/gesundheit/news/kritik-an-geschaeftsgebaren-multiple-sklerose-3000-euro-medikament-kostet-jetzt-33-000-euro-ganz-legal_id_8435036.html

Ostatnio modyfikowany: 2018-11-28 08:50

Mocny

Ogladnalem wlasnie wywiad o nieruchomosciach z @trader21, ktory ktos wrzucil pod poprzednim artykulem. Coz, kazdy ma prawo do wlasnego zdania. Mnie bardzo odpowiada, ze sa ludzie, ktorzy wola wynajmowac mieszkania, dla mnie to klienci. Nawet prowadzacy ktory kupil sobie juz wczesniej srebro, wpadl na ”genialny” pomysl zeby sprzedac swoje mieszkanie i zaczac wynajmowac :)

No bo po co np. wynajac swoje mieszkanie, i skredytowac nastepne w ktorym bedzie sie mieszkac oplacajac raty pieniedzmi z wynajmu tego pierwszego?

Dostaje mnostwo ofert inwestycyjnych od wiarygodnych i szanowanych przez kilentow firm, ciagle sie rozwijajacych i z ustabilizowana pozycja na polskim rynku, ktore czesto oferuja na sprzedaz nieruchomosci inwestycyjne gdzie zwrot z najmu jest powyzej 6%. Wiec skad @trader21 wzial 2% tego nie mam pojecia... Nie inwestuje w nie, bo sam wynajduje duzo lepsze okazje.

Ogromna liczba forumowiczow, od mlodziezy po starszych dziadkow, uwaza dlug za cos zlego, petle u gardla, ogromne ryzyko, przez 30 lat bedziesz chodzic na smyczy (bo przeciez nie da sie spacic kredytu wczesniej?) itp. Mam zupelnie inne zdanie na ten temat.

Jednoczesnie wydaja sie byc przekonani, ze realna inflacja wynosi ok. 7% rocznie, jest okradaniem oszczedzajacych, ale ze wzgledow bezpieczenstwa decyduja sie trzymac gotowke poza systemem.

Zalozmy, ze 6 lat temu, mielismy 1mln i wsadzilismy go pod poduszke, przy 7% inflacji jego sila nabywcza obecnie to ok 650tys.

Zalozmy teraz, ze za ten 1mln 6 lat temu, kupilismy na kredyt 4 nieruchomosci, z 25% wkladem wlasnym wynoszacym po 250tys. Kredyt na 25 lat, oprocentowanie 3.5%. Weszlismy wtedy w posiadanie majatku wartego 4mln. Zalozmy, bardzo bardzo pesymistycznie, ze pieniadze z wynajmu przez te 6 lat tylko wystarczaly na obsluge rat. Zalozmy tez, ze w 6 lat cena kazdej z tych nieruchomosci wzrosla o 25%, i kazda z nich warta jest teraz 1mln 250tys.

Podliczmy gdzie jestesmy:

Mamy mieszkania warte 5mln, i 4 kredyty po 624643, czyli lacznie jeszcze do splacenia niecale 2.5mln.

Ktorym z tych inwestorow chcielibyscie zostac?

trader21

Wiem komu nacisnąłem na odcisk. W skali globalnej chodzi nie o 2 mln lecz o 19 mld rocznie ze sprzedaży "leków" na MS plus kolejne 75 mld ze sprzedaży leków mających leczyć skutki uboczne stosowania leków na MS. Brzmi jak parodia ale jak niestety to jest biznes.

Skutki uboczne z ulotki 3 najbardziej popularnych leków:

• Ból lub pieczenie podczas oddawania moczu,

• Krew w moczu lub brak oddawania moczu,

• Bóle brzucha, krwawa biegunka, wymioty,

• Problemy z sercem – szybkie bicie serca, duszność (zwłaszcza w po- zycji leżącej), uczucie ucisku w klatce piersiowej,

• Syndrom toczniopodobny – bóle stawów i obrzęki, duszność, wy- sypka skórna, drętwienie, uczucie zimna i blady wygląd palców u rąk i nóg,

• Problemy z wątrobą – nudności, bóle brzucha, swędzenie, uczucie zmęczenia, utrata apetytu, ciemne zabarwienie moczu,

• Żółtaczka (zażółcenie skóry lub oczu),

• Niski poziom białych krwinek – gorączka, dreszcze, obrzęk dziąseł, bolesne owrzodzenia jamy ustnej, ból przy przełykaniu, owrzodzenia skóry, objawy przeziębienia lub grypy, kaszel.

• Niektórzy pacjenci stosujący leki na bazie interferonu stają się bar- dzo przygnębieni i mają myśli samobójcze. Pogorszeniu ulega nastrój lub zmianom podlega zachowanie w tym chorzy notują lęk, proble- my ze snem, omamy, lub wykazują zachowania impulsywne, wrogie i agresywne lub ranią samego siebie.

• Krwawienie z gałki ocznej,

• Impotencja,

• Wrzód przełyku,

• Nieregularne lub nieprawidłowe bicie serca, zwiększone ciśnienie tętnicze krwi,

• Rak podstawnokomórkowy (często),

• Czerniak złośliwy (Niezbyt często),

• Chłoniak, rak kolczystokomórkowy (rzadko).

Na koniec, przeciwko mam farmę i wiele osób z dyplomem lekarza (nie nazywam ich lekarzami), którzy ze względu na korzyści finansowe będą do końca bronić statusu quo. Za mną są jednak nieliczni ale prawdziwi lekarze (m.in na najwyższych szczeblach), którym zależy na zdrowi pacjentów oraz na skuteczniejszym dystrybuowaniu środków na wydatki zdrowotne.

PS. Mam wykształcenie ekonomiczne. Biologii, chemii czy fizyki nienawidziłem w ogólniaku.

Kikkhull

trader21

Może pokusiłbyś się o artykuł gościnny. Masz wiedzę, totalnie inne spojrzenie niż ja. Zakładam, że mieszkasz w Polsce (jak większość Czytelników). Fajnie by było zaprezentować całkowicie inny punk widzenia zwłaszcza, że coraz więcej wskazuje na inflacyjne wyjście z globalnej spirali długu oraz coraz stabilniejsze otoczenie w Polsce ze względu na ogromną migrację GIGANTYCZNEGO kapitału z Izraela.

Krzysztof1975

o co chodzi z tym GIGANTYCZNYM kapitałem z Izraela i jego wpływem na stabilizację w Polsce?

Adept Alternatywnego Uniwersytetu Kadetów Antyimperialistycznej Gwardii Rewolucyjnej przy Ministerstwie Kwantowego Nieposłuszeństwa

Mantr

Trafiłeś z tą komisją jak dzik w sosnę.

"Komisja bioetyczna powoływana jest przez okręgową radę lekarską na obszarze swojego działania, w drodze uchwały. W przypadku komisji przy uczelni lub medycznej jednostce badawczo-rozwojowej powoływana jest ona odpowiednio w drodze zarządzenia wewnętrznego rektora lub dyrektora tej jednostki badawczo-rozwojowej"

Ustawa z dnia 5 grudnia 1996 roku o zawodach lekarza i lekarza dentysty (Dz.U. z 1997 r. nr 28, poz. 152, tekst jednolity, art. 29)

Marcin (ITT)

Dwa miesiące temu mieliśmy końcówkę września i większość rynku zauroczona była jeszcze nowym rekordem Nasdaqa. Mniej więcej w tym czasie rozsyłaliśmy do klientów raporty w których twierdziliśmy, że na dłuższą metę nie da się utrzymać sytuacji w której rynki wschodzące obrywają, a USA bawi się w najlepsze. Później przyszedł październik, który zweryfikował przewidywania.

Fakt, że dwa miesiące temu nikt nie zastanawiał się nad tym czy FED skończy podwyżki stóp wcześniej (albo rozłoży je na dłuższy okres czasu) wynika po części z "uśpienia" hossą. To już prawie 10 lat wzrostów, a więc niemało jest na rynku ekspertów i analityków, którzy w trakcie swojej "kariery" ani razu nie doświadczyli krachu. Z kolei NIKT na tym rynku nie doświadczył rynku niedźwiedzia w obligacjach.

Co do Twojego pytania - nie ma sensu tego szacować, dlatego że rynek reaguje na słowa prezesa FED. A on nie wyjdzie i nie powie, że "w grudniu będzie ostatnia podwyżka stóp" bo to tak jakby powiedział "gospodarka nie przeżyje najmniejszego zaostrzenia polityki monetarnej". Powell może rzucić co najwyżej tekstem w stylu: "zacieśnianie polityki może zostać rozłożone na dłuższy okres czasu". I trudno być stuprocentowo przekonanym, że rynek odniesie się do tego z nadzwyczajnym entuzjazmem, choć krótkoterminowo możemy mieć pewne odbicie.

polish_wealth

do 16:00 spodziewam się jakiegoś tąpnięcia, od 16, bym znowu kupował, bo stany ON + o 18:00 Fed Chair Powell Speaks, jak nie będzie tąpnięcia w dół to i tak od 16:00, bym się spodziewał jeszcze podbicia. Co będzie dobrą okazją do technicznego shorta wględem H1, jak Powel skończy gadać, bo ta szajba przejdzie samą siebie.

@ mucaxoho nie popełnił nic oprócz płaczu, że T21 nie podłączył danych do fejsbuków, a opisał to conajmniej jakby T21 dopuścił się przestępstwa :)

@ Czy ktoś czytał "Czas spekulacji" Czy rzeczwiście urywa prącie ta lektura?

Ostatnio modyfikowany: 2018-11-28 11:06

Marcin (ITT)

Chyba miałeś na myśli wzrost popularności aktywnie zarządzanych funduszy?

To co napisałeś wygląda pozytywnie, ale z drugiej strony zakładając hossę na rynku i wzrost zainteresowania funduszami - mogą one podnieść opłatę za przystąpienie do funduszy. Tłum nie będzie się z jej powodu buntował, bo zyski z akcji będą kuszące.

Flex

"wprowadzenie Funduszu Inwestycji Kapitałowych przewiduje projekt nowelizacji ustawy o zasadach zarządzania mieniem państwowym, który przyjął rząd"

https://www.rp.pl/Inwestycje/311279950-Powstanie-nowy-Fundusz-Inwestycji-Kapitalowych.html

"potrzeba utworzenia Funduszu Inwestycji Kapitałowych, wynika przede wszystkim z konieczności stworzenia wyodrębnionego, elastycznego źródła finansowania kapitałowych celów inwestycyjnych Skarbu Państwa, reprezentowanego przez Prezesa Rady Ministrów, w postaci inwestycji w akcje i udziały spółek."

A ilu nowych insiderów przybędzie.

Ciekawe czy w wiadomym przekazie dnia też będzie np "Kupuj PKO", "Sprzedaj Getin" ?

Ostatnio modyfikowany: 2018-11-28 11:38

panna

panna

Tomek (ITT)

"Zalozmy tez, ze w 6 lat cena kazdej z tych nieruchomosci wzrosla o 25%, i kazda z nich warta jest teraz 1mln 250tys."

Na jakiej podstawie zakładasz, że cena tych 6-letnich nieruchomości wzrosła o 25% od momentu gdy je zakupiono?

Kabila

https://www.bis.org/speeches/sp181123.htm

gonwo

"Podliczmy gdzie jestesmy:

Mamy mieszkania warte 5mln, i 4 kredyty po 624643, czyli lacznie jeszcze do splacenia niecale 2.5mln. "

biorac kredyt na 750k na 25 lat przy 3.5% oprocentowaniu zakladajac 0 prowizje masz do splaty lacznie 1126402,89, po 6 latach = *19/25 czyli: 856066

czyli lacznie 3 424 264 zl

A co do kokosow z wynajmu. Wynajmuje bardzo duze mieszkanie warte ponad 600k. Moj wlasciciel po oplaceniu czynszu ma 2000 od ktorego musi zaplacic 8.5% podatku.

Wiec jego roczny zwrot z inwestycji to 3.6 %. A ze mieszkanie duze to i pare miesiecy stalo zanim je wynajalem bo na > 100m nie ma tak wielu chcetnych w naszym skromnym kraju

Kikkhull

gonwo

Zeby bylo jasne pisze o slasku. Nie wiem, jak tam w Wawie czy 3 miescie.

Ostatnio modyfikowany: 2018-11-28 15:58

Mocny

Nie mieszkam w Polsce, tylko w UK i tutaj inwestuje. Polskim rynkiem sie interesuje, ale znam sie duzo lepiej na rynku angielskim.

@Tomek

Ceny nieruchomosci w wielu miastach w PL wzrosly dosc znacznie w ostatnich 6 latach, nawet w ostatnich 12 miesiacach bylo sporo miast gdzie wzrosty byly dwucyfrowe:

https://dziennikbaltycki.pl/ceny-mieszkan-rosna-w-niebezpiecznym-tempie-w-gdansku-drozeja-najszybciej/ar/13435672

@gonwo

Chyba nie miales nigdy do czynienia z kredytami na nieruchomosci. Kazda comiesieczna rata sklada sie z czesci kapitalowej i czesci odsetkowej. Czesc kapitalowa co miesiac obniza kwote ktora jeszcze musisz bankowi oddac, a czesc odsetkowa twojej raty to pieniadze dla banku, ktore sa dla niego zyskiem. Moje wyliczenia sa wiec jak najbardziej prawidlowe.

Mocny

“Wynajmuje bardzo duze mieszkanie warte ponad 600k. Moj wlasciciel po oplaceniu czynszu ma 2000 od ktorego musi zaplacic 8.5% podatku.

Wiec jego roczny zwrot z inwestycji to 3.6 %”

Podales zdecydowanie zbyt malo szczegolow, zeby moc oszacowac zwrot z inwestycji - nie wiemy nawet kiedy i ile zainwestowal, oraz w jaki sposob.

Ostatnio modyfikowany: 2018-11-28 16:40

Wiktor Haremza

Chyba miałeś na myśli wzrost popularności aktywnie zarządzanych funduszy?

Miałem na myśli pasywne fundusze, bo po informacji MF o ścięciu maksymalnych opłat za zarządzanie, wiele TFI podniosło lament o nieopłacalności ich biznesu... Dlatego zmuszeni do cięcia kosztów może zaczną przerzucać się na tańsze fundusze pasywne.

Mocny

“Kazda comiesieczna rata sklada sie z czesci kapitalowej i czesci odsetkowej.” - dodam, ze tak to wyglada w Polsce, bo wtedy o Polsce rozmawialismy.

W UK, mozesz dostac tez kredyty inwestycyjne gdzie nie splacasz w miesiecznych ratach czesci kapitalowej, to tzw. “buy to let”.

Nick

https://forsal.pl/gospodarka/aktualnosci/artykuly/1368733,orp-slazak-20-lat-budowy-i-miliard-wyrzucony-w-morze-opinia.html

gonwo

Mowisz o racie malejacej. Uzywajac kalkulatorow z neta dla kwoty 750k przy 3.5 oprocentowaniu i zerowej prowizji po 72 miesiacach masz do splaty

760356.44 jednoczesnie przez pierwsze 6 lat splacasz 320k wiec z najmu musisz po podatku miec srednio 4430zl zysku zeby nie doplacac do raty.

I mowimy o Polsce a nie zadnym innym kraju.

Ostatnio modyfikowany: 2018-11-28 17:38

3r3

Zarzuty stawiane przedsięwzięciu są typowe dla ludzi nie mających praktyki w tworzeniu podmiotów.

Oczywiście że najpeirw jest osobowość prawna w kącie na końcu korytarza w pożyczonej skrzynce pocztowej, a dopiero później nieruchomości na tę tożsamość. Ale lemingi łykną że powinno być inaczej, i że najpierw jest siedziba i wszelkie udogodnienia, a dopiero potem obejmuje ją podmiot^^

To sam dotyczy ukrywania personelu - przecież to oczywista oczywistość.

Ten tekst @mucaxoho sobie skopiowałem aby mieć przykład pod wyjaśnianie jak przedsiębiorczość widzą lemingi i co im się wydaje.

"Po nowym roku poproszę czytelników o 1% z podatku"

To w końcu mamy te podatki płacić czy "optymalizować"?

@polish_wealth

""Wiecie towarzysze bankierzy, że to tylko na chwile i dla jaj, nikt nie będzie tych długów spłacał, chyba se jaja robicie, że paru prywatnych Funfli, będzie nam mówiło jakie ma być M3, tak żeby chomiki sie nawzajem zabijały konkurując ze sobą o zasób pieniądz jaki wy wymyśleliście bezkarnie" "

Się raz na pokolenie czołgów na ulicach nie postawi, nie przeczołga paru procent ludu przez obozy, nie sprawi reszcie ścieżek zdrowia to od razu mają odlot, że nie będą zasuwać na starszych i mądrzejszych.

Jak myślisz @polish_wealth - jakby tak już co do czego, to myślisz że jaki Rockefeler jaką WRONę ZNOWU przekona do przywrócenia porządku?

Co do inflacji przyczyny są w głowach, a one są wynikiem ekspresji memów o rozdawnictwie, podaż to już tylko rezultat. Ludzi zainfekowanych wirusami informacyjnymi bardzo trudno odwrócić - taniej zgładzić.

@trumpagain

"Skoro już w tym wątku zahaczyliśmy o koncerny farmaceutyczne. Czy ktoś z Was ma doświadczenie w prowadzeniu hurtowni farmaceutycznej, ewentualnie arbitrażu na cenach leków w różnych krajach? To apropo okazji inwestycyjnych."

Tym się zajmuje @Medyk Hell'wecki.

@Mocny

"Mnie bardzo odpowiada, ze sa ludzie, ktorzy wola wynajmowac mieszkania, dla mnie to klienci. Nawet prowadzacy ktory kupil sobie juz wczesniej srebro, wpadl na ”genialny” pomysl zeby sprzedac swoje mieszkanie i zaczac wynajmowac :) "

Nie On jeden. Mnie też obsłużona nieruchomość odpowiada i chętnie za ten kłopot zdjęty z mojej głowy dokładam.

"No bo po co np. wynajac swoje mieszkanie, i skredytowac nastepne w ktorym bedzie sie mieszkac oplacajac raty pieniedzmi z wynajmu tego pierwszego? "

Bo na przykład ma się miesięczne dochody na poziomie ceny mieszkania i te dochody z najmu vs czas na to poświęcany byłby na trociny dla chomika?

"ktore czesto oferuja na sprzedaz nieruchomosci inwestycyjne gdzie zwrot z najmu jest powyzej 6%. Wiec skad @trader21 wzial 2% tego nie mam pojecia"

Z prakytki?

"Ogromna liczba forumowiczow, od mlodziezy po starszych dziadkow, uwaza dlug za cos zlego, petle u gardla, ogromne ryzyko,"

Ale tylko obecnie, nie mamy tak stale. Jak kredyt jest drogi to ma sens, a jak udaje tani to jest pułapką.

"Jednoczesnie wydaja sie byc przekonani, ze realna inflacja wynosi ok. 7% rocznie, jest okradaniem oszczedzajacych, ale ze wzgledow bezpieczenstwa decyduja sie trzymac gotowke poza systemem. "

Mamy ciekawsze przeznaczenie dla gotówki niż jej trzymanie w postaci papieru poza systemem. W mojej branży jest inflacja z deflacją i stagflacją na raz - wskaźniki się porozjeżdżały.

"Mamy mieszkania warte 5mln, i 4 kredyty po 624643, czyli lacznie jeszcze do splacenia niecale 2.5mln.

Ktorym z tych inwestorow chcielibyscie zostac? "

A ile zeżarło to czasu? W pięć lat, pięć milionów to akurat może być konsumpcja - po co mieć jeszcze coś do spłacenia?

I ta krowa po pięciu latach dalej jakieś tam mleko dawać będzie, a nie będzie miała jakiś tam "do spłacenia".

@panna

"nie wszyscy boja sie koncernow ."

Nieodczuwanie lęków nie zmienia ryzyk.

@Kabila

"Dyrektor Banku Rozrachunków Międzynarodowych Augustin Carstens (tłusty drań) pojawił się w pekińskiej siedzibie ... Ludowego Banku Chin: "

Czyli przygotowują awaryjne systemy rozliczeń na wypadek W gdyby kogoś poniosło. No bo nawet jakby to trzeba będzie się później przy jakim stole dogadać co do zmiany w udziałach i rozliczyć się.

panna

daniel92

Polecam powtórkę historii końca PRL, ludzie posplacali hipoteki jajkami i chlebem. Nie mówię że teraz tak będzie. Mówię że trzeba patrzeć szeroko, a nie wybiórczo

Mocny

@Mocny

Mowisz o racie malejacej. Uzywajac kalkulatorow z neta dla kwoty 750k przy 3.5 oprocentowaniu i zerowej prowizji po 72 miesiacach masz do splaty

760356.44 jednoczesnie przez pierwsze 6 lat splacasz 320k wiec z najmu musisz po podatku miec srednio 4430zl zysku zeby nie doplacac do raty.

I mowimy o Polsce a nie zadnym innym kraju.

Odp: mowie o ratach rownych i Polsce. Nie mam pojecia jakiego kalkuratora uzywasz, ze wychodza ci takie kwiatki, ze biorac kredyt na 750tys, po 6 latach splacania nie splaciles w ogle nic kapitalu, a wrecz 1tys go jakos magicznie przybylo. Sa dwie mozliwosci, albo kalkulator zle dziala, albo nie umiesz z niego korzystac. Stawiam na ta druga opcje.

Tutaj masz dobrze dzialajacy kalkulator:

https://www.hiponet.pl/kalkulator/harmonogram

Ostatnio modyfikowany: 2018-11-28 19:28

Volku

2. Polecam zakupić kryptowalutę Rippla XRP i potrzymać większiść przynajmniej do końca 2018.

Marcin (ITT)

Skąd te przewidywania? Reakcja na łagodne wystąpienie Powella powinna faktycznie być jeszcze mocniejsza (tymczasem ceny obligacji nawet nieco wzrosły). Jakby nie było kiedy w poprzednich cyklach FED zaczynał się wycofywać, to spadki na rynku dopiero się rozkręcały. Ale skąd to 20400 w piątek?

euzebiusz

w Polsce nie ma rat równych w ofercie. to co się tak reklamuje to są raty równe przez pierwsze kilka lat.

nieruchomości są ciekawą propozycją dla havenotsow i korposzczurow bo dają pozór pasywnego dochodu i pozór posiadania jednocześnie . pozór bo zarządzanie takim mieszkaniem to kupa pracy. można firmę nająć do tego oczywiście . nieruchy obarczone są jednak ogromnym ryzykiem związanym z ustawą o ochronie lokatorów. gdyby działała to rynek najmu by nie istniał ^^. niestety pomimo masowej nieświadomości najemców co do swoich praw , raz na jakiś czas trafisz na takiego co zna prawo i masz rok strat . chyba ze sam się zdecydujesz na działania bezprawne co jest powszechne. Ale jak się trafi świadomy najemca to wykorzysta taką sytuację, i tak ostatecznie zapłacisz dodatkowo. da się tym ryzykiem zarządzać poprzez weryfikację lokatorów Ale do tego trzeba firmy ktòra się zna i jej zależy. biznes zarządzania jest biznesem bardzo małej marży (zwykle to przybudòwka do deweloperki albo własnych nieruchow ) więc firmom nie zależy . rozwiązaniem dlugoterminowym jest tylko Budowa swojej. Ale to już praca i to sporo. Ale da się i są takie działające modele. niewątpliwym plusem jest to że wpływy z dobrze skrojonego nierucha wpadają nawet gdy jesteś chory albo Leżysz wentylem do góry. dobrze zrobiony taki biznes potrafi generowac calkiem mile przepływy pieniężne ze sporymi zapasami. kolejnym ryzykiem (w Polsce ) jest to że dług biegnie za Tobą a nie nieruchomością. więc w przypadku spadków cen mieszkań może się okazać ze sprzedajesz ze stratą. teraz to praktycznie nie ma miejsca z uwagi na nieustannie rosnące ceny. teraz jest najlepszy moment na bardzo drogie sprzedawanie wynajętych mieszkań jako "gotowcòw inwestycyjnych" które kupują właśnie korposzczury ^^

Ostatnio modyfikowany: 2018-11-28 20:28

3r3

"Ciekawe komentarze niektórzy piszą. Widać że ciągle żyją epoką industrialną, która przeminęła."

Chiny to jest obszar na mapie, a nie nazwa minionej epoki^^

@panna

Dobry wieczor - ryzyko p.3r3 ? Jedni zbudowali a drudzy przwroca .

Ciągle ci sami co przewracają to stawiają i przewracają i stawiają, cała reszta tylko się gapi i czeka na frirajderską mannę "z nieba". A tak po prawdzie to na mannę od mądrzejszych od siebie, żeby im wymyślili, zorganizowali i podzielili się nadwyżkami. Dobrym przykładem jest darmowe oprogramowanie, większość korzystających z niego nie potrafi samodzielnie sklecić żadnej funkcji logicznej, która wykonywałaby postawione przed nią zadania - durnie są frirajderami i dlatego nakłaniamy ich do oddawania wszystkiego - to właściwa cena za gościnę na naszej planecie^^

Ostatnio modyfikowany: 2018-11-28 20:27

zeromacho

Zwrot z inwestycji najprościej jak można:

kapitał 600 000

po odjęciu kosztów zostaje na miesiąc na czysto 2000zł, czyli rocznie 24 000zł

24 000 / 600 000 = 4% w skali roku

te same 600 000 wpłacasz do banku na lokatę nic szczególnego np 2,5% minus 19% belki = 12150zł

czyli zysk z takiego mieszkania to 11850zł więcej niż na lokacie bankowej = 1,975% w skali roku

Niecałe 2% w zamian za:

Ryzyko braku lokatora, ryzyko nie płacenia przez lokatora, spadku wartości nieruchomości, mniejsza płynność mieszkania w stosunku do gotówki lub lokaty bankowej. Jeżeli ktoś dostał coś takiego w spadku i trzyma z sentymentu to spoko, jak ktoś to kupił na interes to raczej słabo.

euzebiusz

trochę się to zmienia jak polizysz ROE zamiast ROI. jak wkładasz gotówki 50k i masz nierucha za 300/350k W KREDYCIE i osiagasz na nim 1000/2000 na miesiąc ponad ratę kredytu to masz ROE 25/50%

@mocny

w poprzednim komentarzu miałem ne myśli raty o stałym oprocentowaniu ze ich nie ma

Ostatnio modyfikowany: 2018-11-28 20:44

Kikkhull

https://www.marketwatch.com/story/feds-powell-says-interest-rates-are-just-below-neutral-2018-11-28

Kikkhull

3r3

ROE może i fajne, ale masz 300k na zobowiązaniach i wiadomo kiedy^^ w banku urządzą MTM i każą dołożyć. Ale w krajach gdzie rynek jest regulowany do absurdu zamiast ładować się w kredyt (aby uzyskać lokal za który i tak płaci się normalny czynsz) wynajmuje się po stawkach regulowanych ("zostaje przyznane") i odnajmuje po rynkowy tym, którym poskąpiono. Zobowiązanie wtedy nie powstaje, a same korzyści no i stawki w takich krajach są inne. Oczywiście są to krainy słynące z niewystępowania korupcji i system działa bez zarzutu^^

zeromacho

@zeromacho

trochę się to zmienia jak polizysz ROE zamiast ROI. jak wkładasz gotówki 50k i masz nierucha za 300/350k W KREDYCIE i osiagasz na nim 1000/2000 na miesiąc ponad ratę kredytu to masz ROE 50%

Odniosłem się do wcześniejszego przykładu, gdzie ktoś napisał że właściciel wynajmuje, czyli bez kredytu, dźwigni i banku. Jak działa dźwignia finansowa to chyba tutaj wszyscy wiedzą. Tylko przypomnę, że nie zawsze szybciej rośnie, czasem szybciej spada ;)

euzebiusz

zobowiązanie które jest zawsze pokryte (w obecnym otoczeniu) i którego suma spada. to jest ciekawe dla havenotsow bo używając lewara mogą się ciut wyzwolić z Babilonu. no i łatwo i tanio mozna zdobyć kompetencje a w razie co dorzucić swoje nieruchy do kogoś do zarządzania (jak ma już swój dział od tego)

a do tego jak się pokombinuje ze słupami to tozobowiązanie Ci powiewa.

model który opisujesz działa nas Wisłą również

@zeromacho

rozumiem :) chciałem pokazać więcej aspektów. no i to ze żeby osiągać takie przepływy to trzeba sobie firmę zbudować de facto . więc to nie jest poziom pasywnosci jak na rynku kapitałowym

Ostatnio modyfikowany: 2018-11-28 20:58

gonwo

Ty mowisz o splacie kapitalu ignorujac odsetki :D

Nie ma roznicy jak sobie to nazwiesz.

Placisz co miesiac pewna kwote prze 25 lat.

Suma tych kwot pozostala do splacenia to jest to ile musisz zaplacic zeby stac sie wlascicielem tego mieszkania.

Przy stalej racie po 6 latach jest to 856k zlotych z kredytu o wartosci 750k.

Ostatnio modyfikowany: 2018-11-28 21:09

3r3

"@3r3

zobowiązanie które jest zawsze pokryte (w obecnym otoczeniu) i którego suma spada."

Pokryte to ono jest - papą. A zobowiązanie jest wyrażone w walucie, a nie w papie. I jak się stopami procentowymi przykręci kurek na dystrybucji waluty to występuje kaskada - spadają ceny najmu (bo najemcy mają ile mają, a najczęściej nie mają), w rezultacie spadają wyceny nieruchów (bo te zależą od tego ile kamienicznik może wycisnąć z najemcy, a to rzutuje na wysokość kredytu, no bo on musi być kiedyś spłacony niezależnie od tego jak niski by nie był) i bank robi MTM wzywając do natychmiastowego uzupełnienia różnicy, albo odda tę stertę materiałów budowlanych pokrytych papą komuś kto zapłaci. W rezultacie zostajesz z długiem.

Wariantem tego numeru jest wpuszczenie we franczyzę czy środki produkcji obiecując mu że będzie na to klient, a potem gwałtowna przecena przy braku klienta i egzekucja ustalonych zobowiązań.

Ten numer jest stosowany od tylu tysiącleci, że nawet go zakazano w świętych księgach i trzeba było zmienić "źródła prawa" żeby dało się dalej tym sposobem łupić. Gdyby obowiązywało normalne prawo - czyli religijne, rozstrzygane przez kapłanów, a nie państwowych przebierańców to znaczna część patologii takich jak "rynek finansowy" nie wychodziłoby ze swoich nisz.

"to jest ciekawe dla havenotsow bo używając lewara mogą się ciut wyzwolić z Babilonu"

O tym można marzyć, ale nie da się tego zrealizować^^

Wyjście jest wejściem.

Ostatnio modyfikowany: 2018-11-28 21:09

szymonw

Ja się nastawiam zamiast na Dow raczej na CFDI US Tech 100 NAS.

Resztę pozycji na wybrane spółki typu Amazon, Tesla, Netflix już mam.

Ostatnio modyfikowany: 2018-11-28 21:18

Mocny

“Odniosłem się do wcześniejszego przykładu, gdzie ktoś napisał że właściciel wynajmuje, czyli bez kredytu, dźwigni i banku”

Odp. Ktos napisal, ze wynajmuje mieszkanie, ktore jest warte ponad 600000, za ktore placi 2000:

@gonwo

“Wynajmuje bardzo duze mieszkanie warte ponad 600k. Moj wlasciciel po oplaceniu czynszu ma 2000 od ktorego musi zaplacic 8.5% podatku.

Wiec jego roczny zwrot z inwestycji to 3.6 %“

Odp: Wiec ty zeromacho zalozyles sobie, nie wiem na jakiej podstawie, ze kupil je wczoraj za gotowke, bez kredytu.

Rownie dobrze mogl kupic je na kredyt 10 lub 15 lat temu, z lub nawet bez zadnego wkladu wlasnego. Takze wyliczanie ile ktos ma zwrotu z inwestycji tylko na podstawie obecnej ceny nieruchomosci i ceny wynajmu, nie ma zadnego sensu.

Przypomniales mi takiego starszego landlorda, ktorego jeden z domow ostatnio ogladalem. Dom byl w fatalnym stanie, a on chcial sie go szybko pozbyc. Mowi, ze kupil go lata temu za 16tys, chcial go sprzedac za 120tys, i mowi do mnie, ze ma na nim kredyt buy to let na 140tys, wiec i tak musi doplacic do interesu. He he. Tak jakby zapomnial, ze z tego domu wycofal conajmniej 124tys gotowki przez ostatnie lata, ktora notabene zainwestowal w inne nieruchomosci.

Ostatnio modyfikowany: 2018-11-28 21:27

Mocny

“Ty mowisz o splacie kapitalu ignorujac odsetki :D “

Odp: Nie, nie ignoruje odsetek. Ja mowie o zadluzeniu ktore posiadasz po tych 6 latach. Tak jak ci pisalem, splacajac kredyt w Polsce splacasz, czesc kapitalowa i czesc odsetkowa. Czesc kapitalowa z kazda splacona rata zmniejsza twoje zadluzenie wzgledem banku.

gonwo

Twoj kalkulator pokazuje "Suma odsetek: 376403,03".

Czyli w dniu wziecia kredytu na 750 000 zobowiazujesz sie oddac bankowi

750000+376403,03=1126403.03

Po 6 latach zostaje Ci do splaty 1126403*19/25 = 856066.28

Ostatnio modyfikowany: 2018-11-28 21:32

pan paliwko

Dante

Nie miałem dzisiaj czasu - teraz patrzę na shorta na EUR/USD (na kilka godzin).

saladin

Muszę wtrącić swoje 3 grosze do dyskusji. O ile przyczyna dlaczego MS się ujawnia jest nie znana, to w patomechnizmie choroby kluczową rolę odgrywa proces autoimmunologiczny, co zostało udowodnione bez żadnych wątpliwości. W jaki sposób zatem stentowanie żył ma pomóc w leczeniu procesu zapalnego? Zamboni na którego się powołujesz sam stwierdził, ze jego metoda nie leczy MS tylko niewydolność żylną.

zeromacho

Wiec jego roczny zwrot z inwestycji to 3.6 %“

Bez jaj, jak ktoś zarabia na nieruchach to na pewno nie płaci zryczałtowanego podatku 8,5% , jest tyle kosztów do zaksięgowania, że na wynajmie zawsze jest strata w papierach. Więc podatek tylko na zasadach ogólnych, 18, 19, 32 % których i tak się nie płaci.

Co ma do aktualnej rentowności? To kiedy coś i za ile od kogoś kupiłeś, liczy się wartość aktualna, czyli za ile można coś sprzedać, albo kupić.

Dlatego nie ma znaczenia czy kupił za gotówkę, na kredyt czy dostał w spadku, jeśli kupił niedawno to tym gorzej bo poniósł koszty transakcyjne, których najpewniej nie uwzględnia aktualna cena mieszkania, jak na kredyt to pewnie nie policzył marży banku. Więc skoro w najlepszej wersji dostał za darmo a i tak trzymać się nie opłaca to innych wariantów nie warto liczyć.

Rownie dobrze mogl kupic je na kredyt 10 lub 15 lat temu, z lub nawet bez zadnego wkladu wlasnego. Takze wyliczanie ile ktos ma zwrotu z inwestycji tylko na podstawie obecnej ceny nieruchomosci i ceny wynajmu, nie ma zadnego sensu.

Teraz to już naprawdę farmazony piszesz, jak to aktualna wartość i aktualne przepływy nie są ważne? Po tym zdaniu widać że w nieruchomościach jesteś teoretykiem, coś tam się nasłuchałeś coś poczytałeś, ktoś ci makaronu na uszy po nawijał. Może masz nieruchomość która generuje stratę i trzymasz bo nie chcesz się pogodzić z tym, że umoczyłeś i co miesiąc po 500 zł do banku zanosisz z nadzieją że jutro cena podskoczy o 20% i sprzedasz z zyskiem. Powodzenia.

Mocny

“Przykro mi ale nie masz pojecia o czym piszesz.

Twoj kalkulator pokazuje "Suma odsetek: 376403,03".

Czyli w dniu wziecia kredytu na 750 000 zobowiazujesz sie oddac bankowi

750000+376403,03=1126403.03

Po 6 latach zostaje Ci do splaty 1126403*19/25 = 856066.28”

Odp: nie, po 6 latach do splaty zostaje ci 624623 za kazdy z tych 4 ktedytow. Jesli chcesz pozbyc sie jednego z tych kredytow, to wlasnie tyle masz zaniesc do banku i jest po kredycie, czyli nie musisz juz splacac reszty odsetek. Dziwi mnie, ze mozna tego nie ogarniac bawiac sie tym kalkulatorem.

@zeromacho

Pozostaje mi tylko ci pogratulowac bystrosci umyslu, skoro liczac zwrot z inwestycji, dla ciebie nie ma roznicy czy za dom w ktory zainwestowales, i ktory komus wynajmujesz otrzymujac z niego 2tys miesiecznie, zaplaciles 300tys czy 600tys. Powodzenia.

Mocny

“Przykro mi ale nie masz pojecia o czym piszesz.

Twoj kalkulator pokazuje "Suma odsetek: 376403,03".

Czyli w dniu wziecia kredytu na 750 000 zobowiazujesz sie oddac bankowi

750000+376403,03=1126403.03

Po 6 latach zostaje Ci do splaty 1126403*19/25 = 856066.28”

Odp: nie, po 6 latach do splaty zostaje ci 624623 za kazdy z tych 4 ktedytow. Jesli chcesz pozbyc sie jednego z tych kredytow, to wlasnie tyle masz zaniesc do banku i jest po kredycie, czyli nie musisz juz splacac reszty odsetek. Dziwi mnie, ze mozna tego nie ogarniac bawiac sie tym kalkulatorem.