Polacy niestety nie są narodem inwestorów, wolimy raczej oszczędzać. Mamy wprost wrodzoną skłonność do unikania wszelkiego ryzyka, nie edukujemy się w dziedzinie finansów czy inwestowania, chcemy mieć „pewny zysk”. Najlepszym przykładem na potwierdzenie tej tezy są oferty z gwarantowanym zwrotem z najmu, czy też coraz popularniejsze lokaty oraz obligacje indeksowane inflacją. Lubimy również powierzać nasz majątek w ręce „specjalistów” z funduszy inwestycyjnych, najlepiej tych bezpiecznych, zrównoważonego wzrostu, oszczędnościowych itd. Wszystkie wyżej wymienione formy inwestowania są praktycznie gwarantem straty, a mimo to cieszą się niesłabnącą popularnością. To tylko dowód na to, że nie ma bezpiecznych inwestycji. Jeśli szukacie gwarancji zwrotu to prawie zawsze otrzymacie gwarancję realnej straty, nieważnie jak ładnie opakowany byłby produkt.

Przyznajemy, że to sytuacja nienormalna, ponieważ w zdrowo rozwijającej się gospodarce każdy powinien mieć możliwość oszczędzania swoich środków tak, by utrzymywały wartość przez lata. Niestety sama polityka monetarna większości rozwiniętych krajów, a w przypadku Polski również opieszałość i nieudolność Rady Polityki Pieniężnej doprowadziły do sytuacji, w której oszczędzanie, czy też jakiekolwiek formy bezpiecznych inwestycji tracą sens.

Inflacja i stopy procentowe

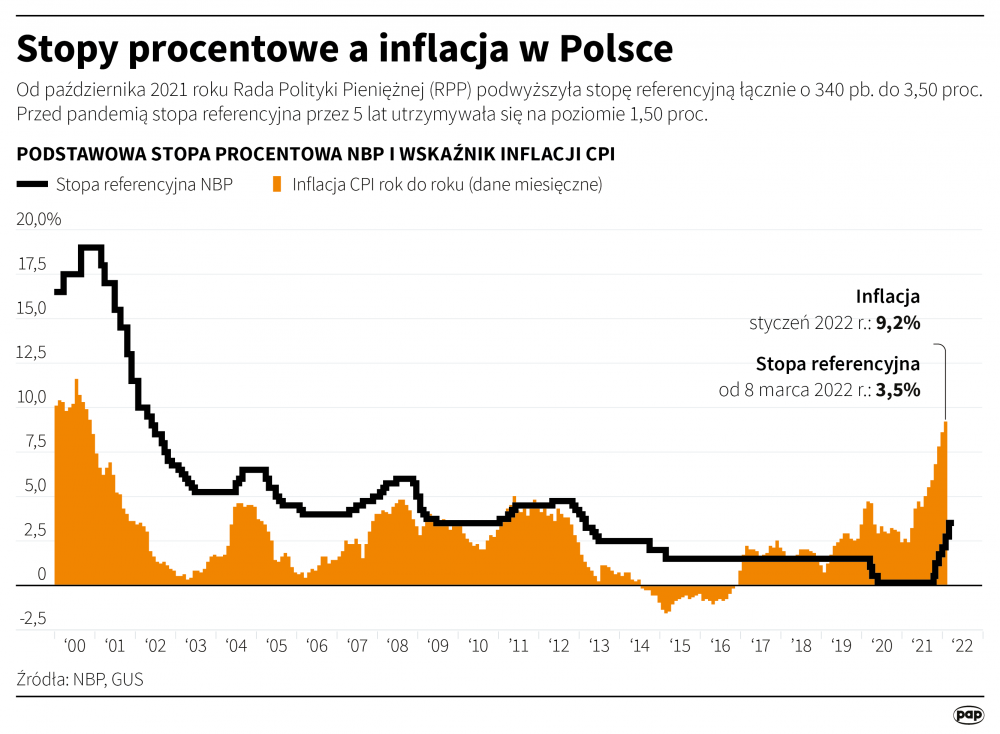

Jeśli spojrzycie na poniższy wykres to zauważycie, że w Polsce stopy procentowe (czarna linia) przez wiele lat były wyższe niż oficjalny wskaźnik inflacji CPI (pomarańczowy histogram).

W 2016 sytuacja uległa zmianie i od tego czasu inflacja w Polsce niemal zawsze była wyższa niż ustalane przez Radę Polityki Pieniężnej (RPP) stopy procentowe. Co to oznacza w praktyce?

Stopy procentowe mają kolosalny wpływ na finanse nie tylko państwa, ale również na nasze oszczędności i zobowiązania. Niskie stopy procentowe to niska rata kredytu i zazwyczaj zarówno media jak i politycy zwracają na to uwagę. Niska rata to doskonały argument przemawiający za utrzymywaniem niskich stóp. Tymczasem ten kij ma dwa końce. Niskie stopy procentowe to również niskie oprocentowanie depozytów bankowych i obligacji skarbowych, a więc dwóch (przynajmniej w teorii) najbezpieczniejszych form oszczędzania w Polsce. W momencie, w którym stopy procentowe są niższe niż inflacja mamy do czynienia z negatywnymi rzeczywistymi stopami procentowymi.

W otoczeniu negatywnych stóp jesteśmy od 2016 roku. Z czasem inflacja zaczęła rosnąć natomiast RPP przez 5 lat utrzymywało stopy procentowe niezmiennie na poziomie 1,5%. Co gorsza w trakcie pandemii w obliczu ogromnego dodruku stopy obniżono do zera. Efekt był taki, że w ciągu zaledwie 2 lat inflacja wzrosła z 2% do 10% obecnie. Pierwszą podwyżkę przeprowadzono dopiero w październiku 2021 i do dziś stopy podnoszono kilkukrotnie. Obecnie wynoszą one 3,5% czyli ponad 6% poniżej inflacji. Jeszcze we wrześniu prezes NBP mówił, że „wzrost inflacji jest przejściowy” i że podniesienie stóp procentowych byłoby „szkolnym błędem”. W wyniku tak horrendalnych zaniedbań ze strony rady mamy obecnie oprocentowanie lokat i obligacji skarbowych o kilka lub nawet kilkanaście procent niższe niż realny wzrost cen.

Uwaga! To ważne by wiedzieć, że publikowane przez GUS dane dotyczące inflacji najpewniej mocno mijają się z rzeczywistością. Prawdziwy wzrost cen na produkty, które kupujemy na co dzień jest przynajmniej o kilka procent wyższy. Wyjaśniliśmy to szczegółowo w nagraniu "Jaka jest prawdziwa inflacja w Polsce?".

To co dotychczas było rajem dla kredytobiorców stało się zmorą dla ciężko pracujących ludzi, którzy starali się odłożyć jakieś pieniądze w ramach swoich oszczędności. Pamiętajmy, że wynagrodzenie to zapłata za poświęcony czas i wysiłek, który u każdego z nas jest ograniczony. Jak więc wytłumaczyć, że godzina czyjegoś życia i pracy jeszcze kilka lat temu była znacznie więcej warta niż obecnie? Jeśli nie mamy możliwości utrzymania wartości naszych pieniędzy w czasie to tak naprawdę jesteśmy ograbiani ze wszystkiego.

Przyjrzyjmy się, czy polski rynek oferuje jakąkolwiek możliwość sensownego oszczędzania. Czy możemy zapobiec utracie wartości naszego kapitału?

Lokaty

Po serii podwyżek stóp procentowych, które wreszcie zafundowało nam NBP coraz więcej banków kusi nowymi lokatami. Aktualnie mamy na rynku depozyty ze średnim oprocentowaniem na poziomie 1,4%. Pamiętajmy, że średnie oprocentowanie lokat obejmuje zarówno te nowo utworzone jak również te obecne na rynku już od jakiegoś czasu. Są one przy ponad 10% inflacji gwarancją kilkuprocentowej straty w skali roku, a mimo to cieszą się ogromnym powodzeniem.

![]()

Na najwyższe oprocentowanie 2-3,5% rocznie można liczyć zazwyczaj jedynie w przypadku lokat preferencyjnych, czyli wiążących się z dodatkowym otwarciem rachunku albo zakupem innych produktów bankowych. W dodatku są one zazwyczaj ograniczone do niskich kwot. Nie mamy możliwości wpłacić na tak oprocentowaną lokatę np. 500 tys. zł - musimy ograniczyć się do niższych wartości. Co ważne, banki unikają jak ognia lokat ze zmiennym oprocentowaniem, promując wyłącznie te ze stałym. To zupełnie odwrotnie niż w przypadku kredytów, które w przytłaczającej większości mają oprocentowanie zmienne.

Mimo, że banki nas nie rozpieszczają godzimy się na tak bandyckie warunki, tylko dlatego, że boimy się ryzyka i po prostu wolimy otrzymać z banku jakieś ochłapy, niż trzymać gotówkę w skarpecie. Takie zachowanie zaskakuje tym bardziej, że negatywne oprocentowanie depozytów trwa już od lat.

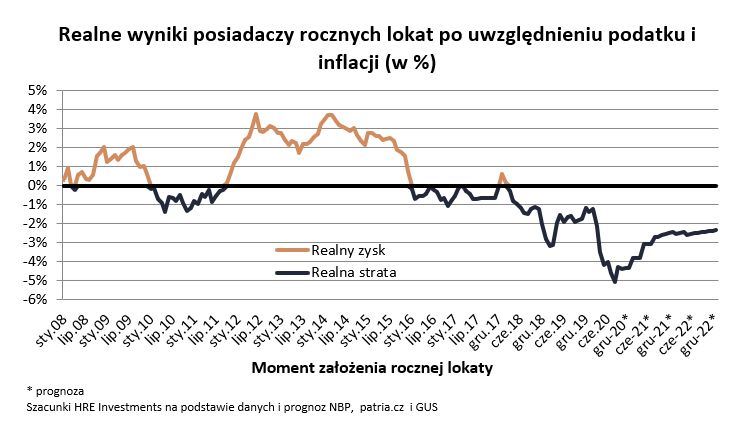

Nawet jeśli weźmiemy pod uwagę oficjalny wskaźnik inflacji, który jest prawdopodobnie sporo niższy od faktycznego wzrostu cen, okaże się, że lokaty nie tylko nie gwarantują utrzymania siły nabywczej, lecz generują realną stratę. Jeśli ktoś na początku 2016 roku otworzył roczną lokatę i konsekwentnie ją odnawiał to do dziś straciłby ponad 20% ze swoich oszczędności. Nominalnie będzie miał pieniędzy nieco więcej, ale nie kupi już za nie tyle dóbr, co na początku oszczędzania. Dzieje się tak pomimo doliczania corocznych odsetek. Po prostu oprocentowanie lokat nagminnie pozostaje w tyle za wzrostem cen. Kulminacyjnym momentem był tu początek roku 2021 gdy inflacja wprost eksplodowała, a prezes NBP nie robił nic by ją powstrzymać. Założona w tym czasie lokata o stałym oprocentowaniu dziś gwarantuje ponad 10% stratę.

Przedstawione na wykresie prognozy (pozycje z gwiazdką) zakładają wzrost oprocentowania lokat do 4% przy jednoczesnym spadku inflacji do poziomu ok. 6%. Wg. nas to kompletnie nierealny i bardzo optymistyczny scenariusz, ale nawet gdyby tak się stało to nadal na lokatach tylko stracimy. To cena za taką, a nie inną politykę banków centralnych.

Obligacje indeksowane inflacją

Nieco bardziej wyedukowani Polacy doszli do wniosku, że w przypadku rosnącej inflacji lepiej zastąpić lokaty innym również pozornie bezpiecznym produktem. Mowa o obligacjach skarbowych indeksowanych inflacją. Sprzedaż tych papierów wzrosła o prawie 85% w porównaniu do stycznia ubiegłego roku. Wszystko dzięki dwóm obietnicom:

1. Wypłacalności gwarantowanej przez Skarb Państwa.

2. Oprocentowania przekraczającego oficjalny wskaźnik inflacji.

O ile pierwszy argument można jeszcze uznać za prawdziwy o tyle drugi już z pewnością takim nie jest. Zobaczmy co oferuje nam rząd za zakup swoich obligacji. Poniżej część aktualnej oferty Ministerstwa Finansów.

Interesują nas jedynie obligacje 4 i 10 letnie bo te są uzależnione od inflacji. Obligacje 3-miesięczne, 2-letnie i 3-letnie, pomińmy milczeniem. W ich przypadku sytuacja jest podobna do depozytów bankowych – gwarantują kilkuprocentową stratę. 6-letnie obligacje rodzinne pozwalają inwestować wyłącznie środki z 500+ więc nie każdy może z nich skorzystać.

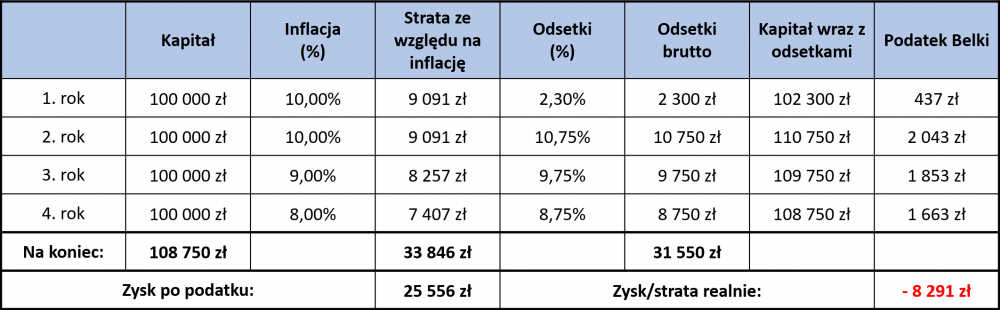

Widzimy, że już na starcie tracimy zarówno na 4- jak i 10-letnich, ponieważ w pierwszym roku inwestowania oferują jedynie 2,3% i 2,7%. To o kilka procent mniej niż obecna ponad 10% inflacja.

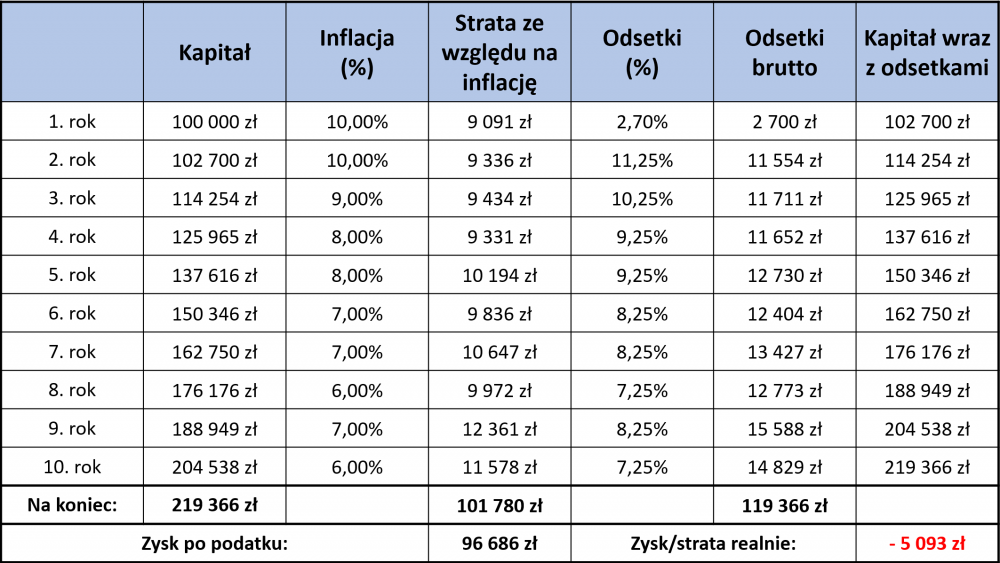

Dopiero w 2 roku oszczędzania obligacje 4-letnie oferują odsetki na poziomie 0,75% + CPI (oficjalny wskaźnik inflacji), a 10-letnie 1,25% + CPI. Oznacza to, że jeśli w 2023 inflacja nadal będzie wynosiła 10% to kupione dziś obligacje 10-letnie dadzą 11,25% odsetki. Problem jednak polega na tym, że będziemy musieli zapłacić od nich podatek Belki, czyli 19%. Im wyższa będzie inflacja, tym wyższe dostaniemy odsetki, ale tym więcej pożre nam fiskus. Natomiast inflacja nieubłaganie będzie obniżać wartość naszego kapitału.

Żeby Wam to lepiej zobrazować zrobiliśmy 2 symulacje prognozując wartość inflacji na kolejne lata. W obu przypadkach założyliśmy optymistycznie, że inflacja na obecnym poziomie pozostanie do końca przyszłego roku po czym stopniowo zacznie spadać do 6%:

- pierwsza dotyczy obligacji 4-letnich, które wypłacają odsetki co rok i za każdym razem są one opodatkowywane

Źródło: Opracowanie własne

- druga tabela to obligacje 10-letnie – tutaj kapitalizacja jest roczna, ale odsetki są wypłacane po 10 latach więc podatek Belki opłacamy tylko raz od całej zgromadzonej kwoty

Źródło: Opracowanie własne

Jak widzimy w obu przypadkach ponieśliśmy realną stratę. Będzie ona tym wyższa, im wyższy będzie wskaźnik inflacji. Wszystkiemu winny pierwszy rok inwestowania dający odsetki zbliżone do lokat i podatek Belki, który zjada znaczną część wypracowanego zysku. Oba przykłady pokazują ułudę ochrony przed inflacją, którą oferują te obligacje. Przy takiej inflacji z jaką mamy do czynienia obecnie i przy jednocześnie tak niskich stopach procentowych jest pewne, że w pierwszym roku realnie stracimy i to dużo, a w kolejnych latach nie odrobimy tych strat, ponieważ 19% naszego zysku zabierze podatek. Im wyższa inflacja tym dystans pomiędzy tym co nam zabiera, a wypłaconymi odsetkami rośnie.

Powyższe scenariusze są bardzo ostrożne, ponieważ założyliśmy, że inflacja będzie maleć, gdy tym czasem jest spore prawdopodobieństwo, że nadal będzie rosnąć do 15% lub więcej. W takim wypadku dystans pomiędzy odsetkami i utratą wartości naszego kapitału będzie się powiększał. Pomijamy również fakt, że rzeczywisty wzrost cen jest przynajmniej o kilka procent wyższy niż oficjalny wskaźnik inflacji, zgodnie z którym są indeksowane te obligacje. To generuje dodatkową stratę, która w przeciągu nawet kilku lat robi ogromną różnicę.

„Bezpieczne” fundusze

Ostatnią bardzo modną formą inwestowania w Polsce są aktywnie zarządzane fundusze inwestycyjne. Gdy pójdziemy do banku do tzw. doradcy finansowego to najprawdopodobniej zaproponuje nam on właśnie zakup jednostek TFI. Mechanizm jest bardzo prosty, fundusz za zarządzanie naszym kapitałem zabiera nam ok 2% w skali roku. Bank ma prowizję od każdego pozyskanego klienta. Ostatecznie za wszystko płaci szary Kowalski i to niezależnie czy inwestycja przyniesie mu zysk czy stratę.

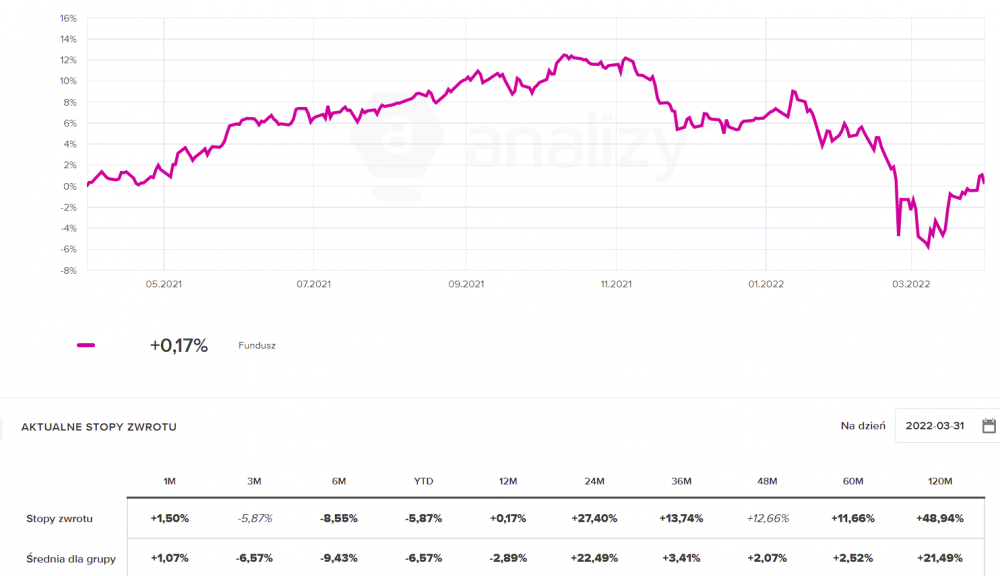

Jeśli będziemy szukać bezpiecznej inwestycji to na 100% zaproponowany zostanie nam fundusz papierów dłużnych (obligacji) lub zrównoważony, w którym nadal będzie znaczna przewaga obligacji skarbowych. Mit bezpiecznych obligacji pokutuje w Polsce od lat. Gdy będziemy szukać w sieci informacji związanych z bezpiecznym inwestowaniem najpewniej trafimy na takie wzmianki (źródło: money.pl).

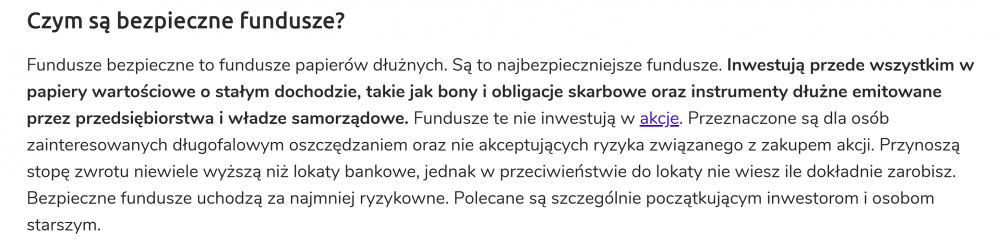

Zapewniamy, że powyższy tekst ma niewiele wspólnego z prawdą, co pokazują wyniki funduszy obligacji, które w ciągu roku straciły średnio nominalnie kilka, a realnie kilkanaście procent. W dłuższej perspektywie 3 czy 5 lat również nie dały pola do popisu. Poniżej znajdują się wyniki przodującego w rankingu portalu analizy.pl funduszu obligacji skarbowych, który i tak wypada lepiej niż konkurencyjne dla niego produkty.

Źródło: analizy.pl

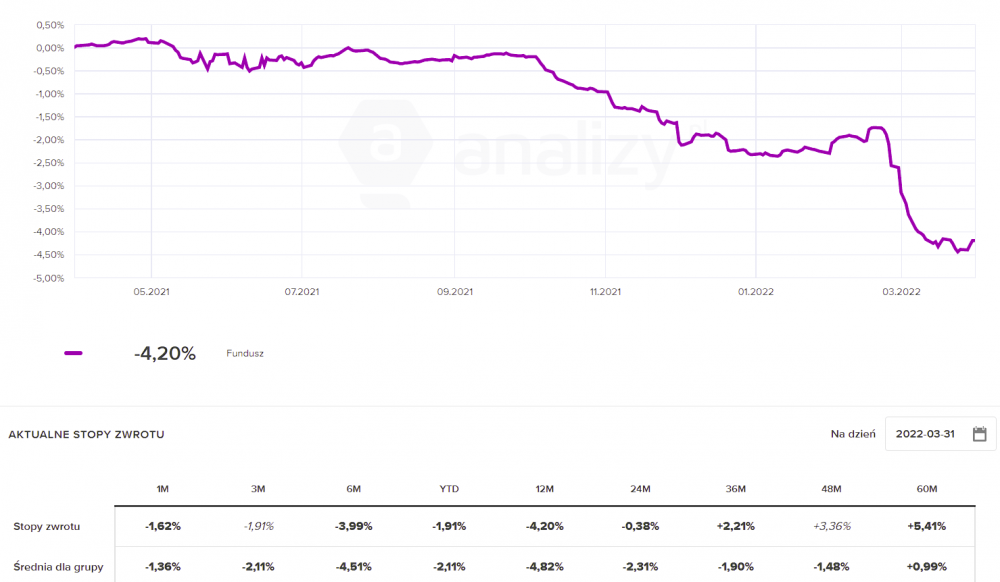

…oraz funduszu „zrównoważonego wzrostu, który podobnie jak większość produktów tego typu w dużej mierze opiera się na obligacjach skarbowych.

Źródło: analizy.pl

W obu przypadkach tak beznadziejne wyniki zostały wygenerowane przez obligacje, które oprócz tego, że generują odsetki, podobnie jak akcje zmieniają swoją cenę. Podnoszenie stóp procentowych wywołuje lawinową wyprzedaż obligacji, które są już obecne na rynku i tym samym znacząco obniża ich wycenę. 2% czy nawet 3% odsetki nie są w stanie zrekompensować utraty wartości obligacji. Strata jest tym większa im bardziej długoterminowe papiery posiadamy w portfelu. Relację pomiędzy zmianą stóp procentowych, ceną i rentownością obligacji szerzej wyjaśniliśmy w artykule (nie)Bezpieczne obligacje cz. 1.

Naszym zdaniem w kolejnych latach będzie rosłą zarówno inflacja jak i rentowność obligacji. Oznacza to, że jeżeli posiadamy fundusze polskich obligacji długoterminowych to odsetki jakie od nich otrzymamy będą znacznie niższe niż spadek ich ceny. Tym samym pozornie bezpieczne obligacje nie będą w stanienie zrównoważyć inflacji i zagwarantują realną stratę. Swoją drogą Trader21 po raz pierwszy wspominał o tym już 6 lat temu, określając polskie obligacje skarbowe najgorszym aktywem na kolejną dekadę.

Podsumowanie

Polacy powierzając swoje pieniądze bankom czy rządowi robią to, ponieważ przeraża ich rosnąca inflacja. Mimo, że zdają sobie sprawę, że i tak tracą, nie chcą podejmować dodatkowego ryzyka. W efekcie chociaż wszyscy wiemy, że na lokatach czy obligacjach najpewniej stracimy, to zakładamy po prostu, że stracimy mniej niż trzymając pieniądze w tapczanie. To krótkowzroczne myślenie doprowadza do utraty lwiej części naszego majątku w zaledwie kilkanaście lat.

Zdajemy sobie oczywiście sprawę, że to wina banków centralnych i „nowoczesnej” polityki monetarnej, która ma wbudowaną inflację. Już od dawna nie da się ot tak po prostu oszczędzać i liczyć, że na starość będzie można spać spokojnie. Obecnie kto nie inwestuje ten na pewno traci, a prawdziwa inwestycja wiąże się z podejmowaniem ryzyka.

Dlatego zachęcamy przede wszystkim do edukacji i w dalszej kolejności do otwartości na nowe formy inwestowania. Przy obecnym poziomie technologicznym nawet przed inwestorem z małym kapitałem cały świat stoi otworem. Możliwości jest naprawdę wiele od standardowego inwestowania w akcje polskich lub zagranicznych spółek po wyspecjalizowane ETF-y, czy REIT-y dające ekspozycje na nieruchomości na całym świecie. Naszym zdaniem w nadchodzących latach najpewniejszą inwestycją będą jednak metale szlachetne w formie fizycznej oraz spółki surowcowe.

Ważne by nie odpuszczać i wziąć sprawy swojego majątku we własne ręce. Nikt obecnie nie zapewni Wam realnego zysku bez podejmowania ryzyka. Działając samodzielnie macie sporą szansę na uzyskanie o niebo lepszych zwrotów niż tkwiąc w pozornie bezpiecznych aktywach i pozwalając by Wasz majątek pożerała inflacja.

Independent Trader Team

Konrad (ITT)

Zachęcamy do dyskusji na tematy związane z inwestowaniem, finansami, gospodarką, ekonomią, polityką. Natychmiast kasowane będą natomiast:

a) wpisy skupiające się na tematach religijnych – jeśli ktoś chce kontynuować dyskusję w tym temacie, prosimy przejść na kanał dyskusyjny na discordzie:

https://discord.gg/xP3xgkNWZk

oraz kanał YouTube:

https://www.youtube.com/user/simbaddi/videos

b) zaczepki wymierzone w innych użytkowników (jeśli post zawiera także merytoryczne treści to autor musi liczyć się z tym, że zostaną one usunięte),

c) wpisy zawierające abstrakcyjne wywody (przykłady: coś o słuszności skrajnego autorytaryzmu, rozstrzeliwania ludzi itp.),

d) abstrakcyjne wpisy, które obniżają poziom dotychczasowej dyskusji (odpowiedzi w stylu: „to może rozstrzelamy wszystkich polityków i po problemie?” Albo „nie lepiej po prostu podpalić wszystkie urzędy?”),

e) dyskusje schodzące w kierunku tematów zupełnie oderwanych od tematyki bloga – np. linki do starych filmów, których tematyka kompletnie nie ma związku z tematyką bloga, itd.

Przez ostatnie tygodnie w dyskusji dominowały tematy związane z wojną, polityką czy historią. Chcemy przywrócić właściwe proporcje, dlatego prosimy o więcej wpisów z tematyki rynków oraz inwestowania.

Często pojawiają się też komentarze zawierające tytuł i link jakiegoś nagrania / artykułu. Od teraz prosimy, aby taki wpis był opatrzony przynajmniej krótkim komentarzem, ponieważ robi się z tego lista linków za czym nie idzie konkretna dyskusja.

Korzystając z okazji dziękujemy za wszystkie merytoryczne wpisy pod poprzednimi artykułami.

Ostatnio modyfikowany: 2022-04-05 14:43

Konrad (ITT)

ostatnio zrobiło się tutaj trochę monotematycznie, a niektórzy zupełnie zapomnieli, że jest to blog przede wszystkim o inwestowaniu i dosłownie zalewają dyskusję wpisami o wojnie, za którymi nie idą wnioski jakie można by przełożyć na decyzje inwestycyjne.

Chciałbym abyśmy trochę mocniej skoncentrowali się na inwestycjach, dlatego poniżej zamieszczam kilka moich obserwacji dotyczących rynku platynowców, który w mojej ocenie ma przed sobą ciekawe lata.

Platynowce (PGMs)

Platyna i pallad, czyli dwa najpopularniejsze pierwiastki z tej grupy nie dość, że oddały już całe wojenne wzrosty, to znalazły się wyraźnie poniżej poziomów sprzed 24 lutego. Mimo to, długoterminowe perspektywy dla PGMs się nie zmieniły. Nadal jest spore zapotrzebowanie na te metale chociażby ze strony branży motoryzacyjnej. Co ważne, w wielu krajach wprowadzane są coraz bardziej restrykcyjne normy dotyczące emisji spalin, za czym idzie większe zużycie PGMs w katalizatorach. Co ciekawe, podobnie jak miało to miejsce w przeszłości, producenci katalizatorów starają się projektować je tak, żeby zastąpić drogi pallad, tańszą platyną.

BASF, światowy gigant chemiczny, zademonstrował i przetestował katalizator samochodowy z nową powłoką, która umożliwia częściowe zastąpienie drogiego palladu stosunkowo tańszą platyną w lekkich pojazdach benzynowych bez naruszania norm emisji.

W Chinach wdrożenie standardów China VI ma obecnie wpływ na zawartość platyny. Producenci katalizatorów publicznie wskazali, że zgodność z China VI wymaga trzykrotnego zwiększenia udziału PGM w ciężarówkach w porównaniu z udziałem niezbędnym do spełnienia wymagań poprzednich przepisów, przy czym większość tego wzrostu stanowi platyna.

Historycznie, zaostrzenie przepisów dotyczących emisji napędzało wzrost popytu na metale z grupy PGM w motoryzacji bardziej niż rzeczywiste zmiany w wielkości sprzedaży samochodów.

Z punktu widzenia inwestora, większy potencjał do wzrostu w dłuższej perspektywie ma zatem platyna.

Wiemy, że technologią, która ma pomóc w kolejnych latach w ograniczeniu emisji spalin jest technologia pojazdów elektrycznych. Kiedy poszczególne kraje stopniowo będą odchodzić od pojazdów spalinowych, będzie to też oznaczało spadek popytu na katalizatory, a dalej popytu na platynowce. Jednak przejście w kierunku pojazdów elektrycznych nie nastąpi z dnia na dzień. Można założyć, że proces ten będzie rozłożony na długie lata. Jednym z czynników, który przemawia za tym, że będzie to trwało długo jest znaczący koszt baterii. Między innymi dlatego, równolegle będzie się rozwijać technologia wodorowa. I tutaj znów pojawia się wątek platyny.

Najbardziej znanym sposobem wytwarzania wodoru jest elektroliza wody. Podczas tego procesu prąd elektryczny rozdziela wodę na elementy składowe – wodór i tlen.

Platyna w połączeniu z irydem jest stosowana jako katalizator w elektrolizerach PEM - jedna z dwóch wiodących technologii elektrolizy dostępnych na rynku. Elektroliza PEM to stosunkowo nowa technologia, która oferuje przewagę nad innymi elektrolizerami.

Elektrolizery PEM na bazie platyny mogą skutecznie wspierać integrację odnawialnych źródeł energii z systemem elektrycznym, zapewniając, że nadmiar energii odnawialnej może być magazynowany do późniejszego wykorzystania w celu zapewnienia niezbędnego bilansowania sieci. Nadwyżka energii odnawialnej może być magazynowana jako wodór, a następnie w razie potrzeby przekształcana z powrotem w energię elektryczną.

Recykling (nie tylko) katalizatorów

Rocznie w ujęciu globalnym wydobywa się ponad 400 ton platynowców. Większość zasobów PGMs znajduje się w RPA (ok. 95%). RPA odpowiada za ponad 70% światowego wydobycia platyny, ok. 40% palladu i ok. 80% rodu. W przypadku palladu, ważnym producentem (ponad 40%) jest Rosja.

Widzimy w tym miejscu, że podaż tych ważnych metali jest w dużym stopniu zależna od RPA, a więc od mało stabilnego politycznie kraju. Jest to ważne zwłaszcza w kontekście problemów z brakiem żywności, jaki jest na horyzoncie. Głód prowadzi bowiem do niepokojów społecznych, rewolucji, zwiększenia socjalu, a co za tym idzie podatków. Mówiąc krótko, prowadzenie biznesu w takim otoczeniu będzie trudne i mam tu na myśli przede wszystkim spółki wydobywcze.

W krajach takich jak RPA sporo energii elektrycznej pozyskuje się z paliw kopalnych, które mocno drożały na przestrzeni ostatnich miesięcy. To również nie sprzyja m.in. firmom wydobywczym, które mają przez to wyższe koszty wydobycia.

Można założyć, że firmy działające w niestabilnych jurysdykcjach będą częściej zmagać się ze strajkami - w końcu surowce będą drożeć, to czemu nie mieliby zarabiać więcej? A wszystko drożeje...

Spora część podaży PGMs pochodzi z recyklingu. Mowa tu o recyklingu katalizatorów samochodowych, urządzeń elektrycznych czy biżuterii.

Wydobycie platynowców jest o wiele bardziej kosztowne niż pozyskanie ich w drodze recyklingu, gdyż zawartość platynowców w tonie rudy wynosi kilka gram, natomiast w tonie katalizatorów znajduje się ok. 2kg platynowców. Recykling katalizatorów umożliwia odzyskanie do 95% zawartych w nich platynowców.

W związku z powyższym, oprócz ekspozycji na spółki wydobywające platynowce, warto rozważyć także firmy zajmujące się odzyskiwaniem ich w ramach recyklingu. Co ważne firmy takie nie zawsze operują w niebezpiecznych jurysdykcjach.

------

Zastanawia mnie jedna rzecz i będę wdzięczny jeśli ktoś zna temat i pomoże z uzyskaniem odpowiedzi.

Gdy katalizatory ceramiczne trafiają do zakładu, pozbawiane są metalowej obudowy a ich ceramiczne wkłady trafiają do młynów kulowych, w których zostają zmielone do odpowiedniej frakcji. Powstały materiał jest następnie poddawany analizie chemicznej mającej na celu zbadanie zawartości metali szlachetnych (platyna, pallad i rod). Następnie materiał pakowany jest w worki i transportowany do kontrahentów, którzy w procesach metalurgiczno-hutniczych odzyskują zawarte w dostarczonym materiale metale szlachetne.

Pytanie: co dzieje się z samymi obudowami katalizatorów? O ile wiem, są one zbudowane ze stali nierdzewnej, a wiec powinny zawierać w sobie nikiel. Jeśli nie jestem w błędzie, to czy ten nikiel można wydobyć z tych obudów i czy jest to ekonomicznie uzasadnione?

Pozdrawiam,

Konrad ITT

Dante

https://businessinsider.com.pl/gielda/wiadomosci/zalamanie-sprzedazy-mieszkan-u-deweloperow-dane-najgorsze-od-szesciu-lat/qknrn6x

Ostatnio modyfikowany: 2022-04-05 14:45

Michał Niedźwiedzki

Nabuchodonozor

Jako Twoj subskrybent, mam jedna prosbe: czy moglbys znalezc organizacje charytatywna, ktora nie jest prowadzona przez ruska agentke, ktora zarzuca polskiej sluzbie granicznej, ze sa ludobojcami? Pajacyk robi niewatpliwie duzo dobrego, ale moje zaufanie do PAH i Ochojskiej jest znikome.

Pozdrawiam

Ostatnio modyfikowany: 2022-04-05 15:37

Seneca AS

Ceny coraz wyższe i chętnych coraz mniej. Tak można w skróci podsumować to, co prezentują deweloperzy i raporty rynkowe na temat rynku mieszkań. Tak słabych dla deweloperów wiadomości nie było od 2016 r.

https://businessinsider.com.pl/gielda/wiadomosci/zalamanie-sprzedazy-mieszkan-u-deweloperow-dane-najgorsze-od-szesciu-lat/qknrn6x

No proszę takie historie. A Midel niedawno mówił z wypiekami na twarzy, że promocyjnie kupuje u dewelopera w drodze cesji mieszkania po 9000 za m2 w Łodzi. Dodatkowo, deweloper już mu powiedział, że za rok, czyli w 2023 to cena będzie u niego wynosić 15000.

Midel łódzki Midas.

Novy!

Jeśli chcesz ekspozycji na najmniejszych górników, zerknij na ETF SGDJ.

Lech

Ostatnio modyfikowany: 2022-04-05 15:23

Novy!

Można założyć, że firmy działające w niestabilnych jurysdykcjach będą częściej zmagać się ze strajkami - w końcu surowce będą drożeć, to czemu nie mieliby zarabiać więcej? A wszystko drożeje...

Pisałem o tym już tutaj wiele razy.

Niedawno toczyłem tutaj niezbyt miły spór z ...(nie będę wzniecał znów niezdrowej dyskusji) więc tym bardziej dziękuję, że identyczne zdanie pada z Waszej strony ;)

Miło mi.

"W związku z powyższym, oprócz ekspozycji na spółki wydobywające platynowce, warto rozważyć także firmy zajmujące się odzyskiwaniem ich w ramach recyklingu. Co ważne firmy takie nie zawsze operują w niebezpiecznych jurysdykcjach."

Od ponad roku piszę o inwestycjach w szerokim spektrum recyklingu. Podawałem nawet typ na GPW przy cenie 14 PLN ELEMENTAL Asia S.A. :)

Nawet dziś podawałem koledze OwcaPSK typ Canada Silver Cobalt CCW, firma jestvwłaścicielem patentu na metodę recyklingu akumulatorów, baterii itd.

Canada Silver Cobalt Works (TSXV: CCW) ogłosiło, że pracuje nad nową inicjatywą recyklingu baterii przy użyciu zastrzeżonego procesu Re-2Ox.

https://www.mining.com/canada-silver-cobalt-working-on-new-battery-recycling-initiative/

Prace są kontynuowane, zakład produkcyjny rozwijany.

Niestety póki co, wielu ma temat inwestycyjny recyklingu w nosie- co czyni go obiektem moich zainteresowań :)

Ostatnio modyfikowany: 2022-04-05 15:26

Spy

Fajnie że jest chęć powrotu do tematyki finansowej, oby nie tylko w teorii...

Po raz kolejny nie rozumiecie zdaje się idei obligacji skarbowych indeksowanych inflacja (stąd też wielokrotnie pojawiająca się prośba o debatę z kimś rozsądnym ze świata finansów --fajnie że Trader kiedyś powiedział że widzi jako partnera Iwucia, który nie jest co prawda do konca z mojej bajki ale ma bardzo duży % portfela w obligacjach skarbowych). Wszystko co piszecie to prawda ale czy mógłbyś mi podać produkt do zainwestowania na 3-4 lata z podobną stopa zwrotu i co najważniejsze o podobnym poziomie bezpieczeństwa?? I drugie pytanie które zadaje już od dłuższego czasu a teraz wydaje się być super okazja -- jak w porównaniu do tychże obligacji wygląda ETF TLT który jak pewnie wiesz jest wielokrotnie tutaj przedstawiamy jako fajne zabezpieczenie na niepewne czasy ??

Dziękuję

Spy

Pożyjemy, zobaczymy, mi na targach we wrześniu 2020 deweloperzy prawie w twarz pluli jak mówiłem o podwyżce stop procentowych;))

Jak w tej łodzi będą brali chociaż te 9tys z metra w 2023 to jeszcze będą Ci szofera z limuzyna załatwiali;)

Lech

Co tam bankiem , będziesz miał działki na Marsie mieszkania domy , nażresz się chleba z kiełbasą ,a wszystko w swoim komputerze...chyba że skasują albo wyłączą prąd..

Konrad (ITT)

@Trader

Jako Twój subskrybent, mam jedną prośbę: czy mógłbyś znaleźć organizację charytatywną, która nie jest prowadzona przez ruska agentkę, która zarzuca polskiej służbie granicznej, ze są ludobójcami? Pajacyk robi niewątpliwie dużo dobrego, ale moje zaufanie do PAH i Ochojskiej jest znikome.

Mimo że z pajacykiem robi kawał dobrej roboty to Trader21 także ma jej dosyć. Bardzo możliwe, że pieniądze z kolejnego wydania zostaną przekierowane na inne organizacje.

@Novy!

Dzięki za komentarz.

Do battery metals też mam trochę przemyśleń, które wrzucę tutaj jak będę miał nieco więcej czasu.

CCW śledzę, ale prywatnie, ponieważ ta spółka ma bardzo małą kapitalizację.

Co do Elemental Asia to jest to część grupy Elemental Holding - prawdziwa kopalnia informacji o recyklingu.

Pozdrawiam,

Konrad ITT

Ostatnio modyfikowany: 2022-04-05 15:45

Nabuchodonozor

Odnosnie pani O. - milo mi to slyszec.

Odnosnie Elemental - dobra spolka, ale z doswiadczenia wiem, ze z malymi akcjonariuszami to oni sie nie licza.

Novy!

CCW śledzę, ale prywatnie, ponieważ ta spółka ma bardzo małą kapitalizację.

Tak jak wiele firm z obecnie dużą kapitalizacją na starcie swych projektów :)

Nie traktujmy tego jako poradę inwestycyjną, ale to idealny moment na inwestycję. Jak nie teraz, to kiedy?

Dlatego mówią, że szczęście to zlepek gotowości i okazji :)

Novy!

Jak w tej łodzi będą brali chociaż te 9tys z metra w 2023 to jeszcze będą Ci szofera z limuzyna załatwiali;)

Jeszcze trochę więcej takich przemyśleń i podobnej narracji na rynku, a zaczynam kupować REITy :)

agenzia_zablokowany

-----------------

zobaczcie jak dziś idealnie wyliczyłem stożek i spadek.

Od pewnego czasu mam 100% trafień - złoto i SP500.

Zauważcie, że kupuję w przeciwną stronę do ruchu ceny, abo już wiem, że cena będzie spadać pomimo iż idzie do góry.

OwcaPSK

Dzieki !

Niestety xtb jest ubogi w etfy i spółki wydobywcze :(

agenzia_zablokowany

------------

chee$e

Seneca AS

A u Ciebie to te kopiowanie ruchów po ile? 100% skuteczności, to nawet na Stalina nie głosowało 100% wyborców...

agenzia_zablokowany

------------------------------------------

agenzia_zablokowany

Seneca AS

https://www.youtube.com/watch?v=gJRP2Zm05nU

agenzia_zablokowany

m_a_rek

Wydaje się, że obudowy katalizatorów są ze stali żaroodpornej. Zawierają nikiel chrom i wanad.

Odzyskiwanie niklu zapewne jest możliwe ale nonsensowne. Złom stali wysokostopowych nie wymaga wydobycia pierwiastka po to by go zaraz wrzucić do pieca.

Kikkhull

Spy

Jeszcze trochę więcej takich przemyśleń i podobnej narracji na rynku, a zaczynam kupować REITy :)

Serio ? Dopiero co będzie przekręcana wajcha, choć REITy tak czy inaczej mogą być dobrym tematem choć zależy na co ?!

Ja tak sobie w malutkiej skali obserwuje 2 osiedla które są fajnym zjawiskiem obserwacyjnym, od kilku lat co się pojawia tam mieszkanie to jest walka mimo iż ceny są zawsze wyższe niż średnia, w tym roku od początku jakby ktoś urok rzucił, ceny w miarę ok a chętnych zabrakło jak nigdy -- taki lokalny barometr :)))

Ostatnio modyfikowany: 2022-04-05 17:06

chee$e

Spy

Tutaj zgadzam się z ITT,że perspektywy wyglądaja dużo lepiej niż wskazuje na to obecnie kurs, miałem już nie dokupować ale jeśli dalej będą tak dołować nieproporcjonalnie do Ag i Au to nie będzie chyba wyjścia.

Szczerze mówiąc nie widzę za bardzo przesłanek do spadku kursu a za to dużo argumentów do wzrostu, pytanie jak zwykle kiedy to się stanie ?!

Pamiętam że w którymś z negatywnych możliwych scenariuszy miałem zanotowany możliwy spadek nawet do 800$ więc jakby trochę jeszcze przestrzeni jest.

agenzia_zablokowany

- dlaczego czas goni? i zaczął się budzić?

przewidujesz, że będzie w Polsce wojna czy nieruchomości spadną?

agenzia_zablokowany

---------------

Arekb52

Novy!

@Platyna

Tutaj zgadzam się z ITT,że perspektywy wyglądaja dużo lepiej niż wskazuje na to obecnie kurs, miałem już nie dokupować ale jeśli dalej będą tak dołować.

Co kupujesz? Kontrakty, fizyka?

Ja trzymam Impala Platinum Holdings no i "kapryśną" Sibanye. Chyba dokupię nieco tej pierwszej.

Platyna ma potencjał.

BTW.

Ale tu miło się zrobiło. Nie daję wiary. Oby jak najdłużej ;)

Novy!

Novy- dziś poprosiłem Exante o dodanie CCW do dostępnych spółek.

Pamiętaj. To bardzo zmienne aktywo. Póki co, czysta spekulacja. Małym kapitałem i obserwujesz ich działania, raporty wierceń itd. i czekasz przyczajony:)

Ciekawą pozycją jest też Silver Mines ticker SVL z ASX- dla waluty czyli Aussie też widzę świetlaną przyszłość. Poczytaj, mają już sukcesy na koncie- sprzedaż parceli firmie wydobywczej Thomson Resources (także ciekawa spółka)- a teraz są tuż przed uzyskaniem pozwolenia na otwarcie kopalni. Mają szansę być 10 spółką srebra na świecie z takimi zasobami.

Link do forum SVL:

https://hotcopper.com.au/asx/svl/?keywords=SVL

Ostatnio modyfikowany: 2022-04-05 17:26

Arekb52

Novy!

Widzę REITy na nieruchy healthcare i ziemskie jak Farmland Partners czy Gladstone Land w obecnym otoczeniu. Póki co czekam, ale pociąg odjeżdza...

Miałem plan (pisałem tu kiedyś o tym) wyjść z surowców przy mocnym dolarze, zyski zamienić na PLN, a kapitał zapakować w takie i podobne REITy.

Czas wydaje się idealny pod względem ceny USD, ale liczę jeszcze na wzrosty surowców zanim załamie się popyt. A może się nie załamie...

Dziś czytałem, że Lyn widzi już recesję na wykresach, a investing pisze także dziś, że stan gospodarki USA jest coraz lepszy :)

Chyba rzucę monetą ;) Bądź tu mądry !

A tu niby brak recesji na horyzoncie:

Ostatnio modyfikowany: 2022-04-05 17:44

Novy!

Ostatnio stałem się za to wielkim fanem spółek royalites.

Bardzo mądrze.

Kiedyś miałem Aurion Resources, Nova Royalty, EMX Royalty- ten chcę na czasie odkupić.

Spy

A dziś nawet słuchałem jakiś ostatnich nagrań Lyn, Fabera, Nomi Prins i Lyn mocno faworyzuje gold i widzi całkiem fajne perspektywy.

Co do platyny to Etf bo fizyk za mało popularny i marze idą w kosmos ale wydaje się z jest lepiej niż było rok temu.

Ostatnio modyfikowany: 2022-04-05 17:44

Novy!

A dziś nawet słuchałem jakiś ostatnich nagrań Lyn, Fabera, Nomi Prins i Lyn mocno faworyzuje gold i widzi całkiem fajne perspektywy.

Trzyma też Bitcoina.

Kurcze, wiem, że powinienem się nieco zapakować w krypto, ale nie mogę się przemóc ;) Mam trochę Algo wygranych na Binance w zakładzi, ale nic ponadto..:)

Nie myślałeś o "platynowych" spółkach ?

Ostatnio modyfikowany: 2022-04-05 17:50

winio

@Moderacja ITT - dobra robota, tak trzymać!

Konrad (ITT)

Podsumowanie pierwszych kroków do nowego, lepszego i bardziej zielonego świata

https://www.youtube.com/watch?v=gJRP2Zm05nU

Dzięki za link - ciekawy film. Do pełni szczęścia zabrakło jedynie jakiegoś szerszego komentarza z Twojej strony i wniosków.

Na szybko wynotowałem sobie kilka rzeczy.

1. Widać zmianę w narracji klimatycznej. Kiedy dominował termin "zmiana klimatu", dziś dla zwiększenia dramatyzmu stosuje się np. "kryzys klimatyczny". Dzięki temu globaliści wymuszają błyskawiczne działanie.

2. Definicja "net zero emission" sprowadza się do tego, żeby ograniczyć latanie samolotami (covid) i produkcję czerwonego mięsa (złamanie łańcucha dostaw surowców rolnych).

3. Globalne korporacje dbają o to, żebyśmy mieli stałą podaż informacji o kryzysie klimatycznym, ale prawie nigdzie nie poczytamy o drugiej stronie medalu, czyli np. o cyklach słonecznych. Od siebie mogę dodać, że o takich tematach możemy poczytać m.in. u Hacketta, gdyby ktoś szukał:

https://www.hackettadvisors.com/#

4. Każda większa zmiana wymaga ustanowienia specjalnego prawa. Tak jest też w przypadku "kryzysu klimatycznego". Kiedy to prawo zostaje ustanowione, to już potem nie jest wycofywane. Tutaj mi się od razu nasunęła analogia do efektu zapadki (Ratchet Effect) - polecam poczytać. W skrócie chodzi o wykorzystywanie kryzysów do zwiększania władzy (rządy).

5. Za WEF (World Economic Forum) stoją naprawdę ważne osoby, w tym np. Biden, Macron, Merkel, etc oraz organizacje. Sceptycy mogą to zobaczyć na stronie WEF.

@m_a_rek

@Nikiel

Wydaje się, że obudowy katalizatorów są ze stali żaroodpornej. Zawierają nikiel chrom i wanad.

Odzyskiwanie niklu zapewne jest możliwe ale nonsensowne. Złom stali wysokostopowych nie wymaga wydobycia pierwiastka po to by go zaraz wrzucić do pieca.

Dzięki za komentarz, jeszcze zgłębię ten temat, ale może być tak jak piszesz, bo choć poświeciłem dłuższą chwilę na to, nie znalazłem nic ciekawego.

Pozdrawiam,

Konrad ITT

Ostatnio modyfikowany: 2022-04-05 18:22

agenzia_zablokowany

Novy!

do 1919.99 spadnie złoto

Zapytam dolara :)

agenzia_zablokowany

- to tylko prawdopodobieństwo z przewagą - najważniejsze to zarządzanie kapitałem.

Już dziś wyżej pokazałem, że w chwilach małej zmienności - może być różnie, ale gdy jest duża zmienność to poziomy są akceptowalne.

Chyba nikt nie zna rynku.

Ostatnio modyfikowany: 2022-04-05 18:57

Dante

07e4

Konrad (ITT)

Zgadza się, ale żeby ją otrzymać należało posiadać akcje spółki 24 marca.

Pozdrawiam,

Konrad ITT

chee$e

chee$e

Kyle

Ja bym jeszcze wspomniał, że z tych odsetek od lokat, które daje nam BANK, jeszcze niemal 1/5 jest zabierana przez aparat państwowy w postaci podatku belki (wspomnieliście o tym przy obligacjach, ale przy lokatach również aparat państwowy nas okrada). Innymi słowy, jak BANK płaci nam 5%, to dostaniemy z tego 4%. Rozbój w biały dzień.

Ostatnio modyfikowany: 2022-04-05 19:44

agenzia_zablokowany

Rothschild

agenzia_zablokowany

"Ciekawe ruchy na walutach, akcjach i surowcach - potencjalnie wygląda jak rotacja w kierunku USD i akcji amerykańskich"

- przecież od dawna piszę, że rzadko zdarzało się, aby tak wiele firm USA było przecenionych, ale już pozostało coraz mniej. Niektóre pospadały do poziomów covidowych.

Warto tylko, aby kupować wartościowe spółki i nie uprawiać hazardu na akcjach.

Hazard to mogę uprawiać sobie na dźwigni niewielkimi sumkami.

Czytałem kiedyś na blobu, że portfel akcji budowano ponad 4 lata.

Dziś można to zrobić w ciągu 1 popołudnia - jeszcze można zrobić.

Novy!

@chee$e

@agenzia - będzie rzeźnia -

Można shortować "rzeźnię" na Forexie?

Dante

In order to balance supply and demand in the domestic market of precious metals, the Bank of Russia will buy gold from credit institutions at a fixed price starting from 28 March 2022. The price will be 5,000 Russian rubles per 1 gram from 28 March 2022 through 30 June 2022.

http://www.cbr.ru/eng/press/PR/?file=25032022_183346ENG_DKP28032022_110644.htm#:~:text=In%20order%20to%20balance%20supply,2022%20through%2030%20June%202022.

czyli:

1 gram AU = 59,88$ (dla banku centralnego Rosji)

Uncja AU = 1862.28$ (dla banku centralnego Rosji)

Obecna cena złota to 1922$ - zatem arbitraż na fizycznym złocie i sprzedaż go CBR zacznie się opłacać od USD/RUB poniżej 80,9 (oczywiście przy obecnej cenie złota).

Tempus_fugit

Spy

Oj ile ja miałem już podejść do krypto ale jakoś brakuje mi czasu żeby jeszcze to zgłębić bo już za dużo zainteresowań jest na tapecie,a dodatkowo nie chce mi się w to bawić podatkowo.

Co do spółek platynowych nie analizowałem żadnej z nich, jak masz coś możesz podrzucić to jak znajdę chwilę to zerkne, Etf może nie jest lepszy ale idę trochę w prostotę inwestycji + home bias czyli nasze dywidendowki (jakoś więcej info mam i łatwiej mi zrobić gruntowną analizę) choć to marginalna część portfela może lekko większą niż udział Polski w rynkach finansowych.

Spy

Jeśli miałbym się wypowiadać tylko za siebie to po pierwsze staram się rozgrywać sentyment a tym samym iść raczej w relatywnie tanie aktywa gdzie potencjal spadku jest dużo niższy niż wzrostu a po drugie zawsze a w obecnej sytuacji geopolitycznej jeszcze bardziej stawiam na płynność aktywów w które inwestuje.

Pzdr

Dante

Czytałem kiedyś na blobu, że portfel akcji budowano ponad 4 lata.

Dziś można to zrobić w ciągu 1 popołudnia - jeszcze można zrobić.

W latach 60. w USA średni czas trzymania akcji danej firmy przez inwestora, to było coś ok. 7 lat - dzisiaj to średnio ok. 4 miesiące.

agenzia_zablokowany

- szykuję się na zamianę dla siebie mieszkania w Warszawie - na inne

więc trochę znam rynek, a mój kolega sprzedaje w Płocku i czasami gawędzimy o sytuacji.

Uważam, że w Polsce raczej nie będzie wojny, ale jeśli chodzi o gospodarkę

to w 3 lata spodziewana inflacja na poziomie ok. 30% robi wrażenie.

Nie widzę, aby pensje mocno poszły w górę - pracuję w kilku firmach w Warszawie i każdy mówi, że nie drgnęły.

Pytanie tylko co zrobisz z kasą jak sprzedasz.

Na wszystkim można stracić lub zyskać - dobrze mieć jasną i konkretną ścieżkę lokowania kapitału.

Dopóki masz mieszkanie to jeszcze coś masz.

agenzia_zablokowany

"W latach 60. w USA średni czas trzymania akcji danej firmy przez inwestora, to było coś ok. 7 lat - dzisiaj to średnio ok. 4 miesiące."

- w moim odczuciu dlatego, że za ok. 70 czy 80% transakcji odpowiadają ETFy i ludzie mają dostęp online,

no i algorytmy. To zupełnie inna struktura giełdy niż kiedyś. Przecież nawet portale dają sygnały na 1-3 miesiące więc ludzie nie mogą dłużej trzymać akcji jeśli tak krótki jest sygnał.

Akcja dochodzi do poziomu analityków i każdy ucieka.

I mówicie, że Forex jest zabójczy. Spekulacja na akcjach jest gorsza niż Forex i dźwignia,

bo na dźwigni kupując za 50 tys. gram 50 tys. x 30 = 1 500 000 zł, najwyżej stracę 25 tys.,

a ktoś jak wchodzi w akcje 1 500 000 zł i spadnie o 50% - to strata = 700 000 zł

Jeśli ktoś źle obstawi i źle zarządza kapitałem to nie ma znaczenia czy akcje, czy Forex.

Dante

Z 2013r.

Z 2019r.

Z 2021r.

Z 2022

https://www.rba.gov.au/qa/gold-holding.html

Nikiel

Ostatnio modyfikowany: 2022-04-05 21:00

OwcaPSK

Wywiad z Kuppy

https://youtu.be/B6ScJtQCC1U

Novy!

Danke :)

Jest też nowy wpis na blogu. Bardzo "uranowy" :)

https://adventuresincapitalism.com/2022/04/05/market-history-often-rhymes/

Dante

https://mishtalk.com/economics/de-globalization-new-supply-chains-are-inefficient-and-will-drive-up-inflation

=====

US Coal Miners Soar As EU Proposes Ban On Russian Imports

https://www.zerohedge.com/energy/european-commission-pushes-ban-russian-coal-imports

Novy!

"Co do spółek platynowych nie analizowałem żadnej z nich, jak masz coś możesz podrzucić to jak znajdę chwilę to zerkne."

Jeśli chodzi o samą platynę, wielkiego wyboru nie ma, głównie RPA. Ja trzymam akcje Impala Platinum Holdings, jest jeszcze Anglo American Platinium. No i Sibanya i Norilsk.

Taka ciekawostka, Polska platyna:

Źródłem tego szlachetnego kruszcu w Polsce są przede wszystkim dwie kopalnie – ZG Lubin Zachodni i ZG Polkowice Wschodnie. Zawartość platyny w tamtejszych rudach miedzi wynosi nawet do 1 grama na tonę. Kruszec ten zazwyczaj towarzyszy rudom miedzi, złota, niklu lub innych metali

https://rynekalternatywny.pl/2018/06/polska-platyna/

Ostatnio modyfikowany: 2022-04-05 21:41

ok.boomer

Dopóki masz mieszkanie to jeszcze coś masz.

podtrzymam, co od dłuższego czasu powtarzam. Obecnie wiadomo, że nic nie wiadomo, także warto podążać konsekwentnie swoją ścieżką. Przynajmniej żyjesz w zgodzie z samym sobą. Takie rzeczy, jak własność, w historii rozwiązywano jednym dekretem. A przyszłość może nas wciąż zaskoczyć.

@chee$e

chce sprzedać małe mieszkanie ...chyba na Facebooku wystawie

otodom/olx

Ostatnio modyfikowany: 2022-04-05 21:53

Spy

No właśnie, nie ma specjalnie wyboru.

Ta spółka miała chyba bardzo udany rok 2021, tak na szybko patrząc dobry cash flow i ładny wzrost przychodów.

Moze z biegiem czasu będziemy mieli większe możliwości wyboru

James Błąd

Adam11

Spy

Dlaczego mowa jest o funduszach na obligacje polskie? Przeciez te samo zjawisko spadku ceny starych obligacji gdy rentownosci nowych rosna dotyczy tez etfów czy funduszy zagranicznych na obligacje. Widac to obecnie na tlt, idtl czy dtla. Nie zdawalem sobie do konca sprawy z tego zjawiska i wrzucilem pare usd w te etfy. Obecnie strata, a rentownosci usa beda rowniez tylko rosły. Pozostaje mi czekac na jakis kolejny kryzys, wycofanie sie fed z QT, ewentualnie liczyc na to ze kolejne podwyzki są już w cenach. Do posiadaczy etf na obligacje usa. Trzymacie/dokupujecie?

Właśnie dlatego od dłuższego czasu zadaje wciąż to samo pytanie do ITT :) Brawo za spostrzegawczość bo myślę, że własnie ten produkt cechuje się największym niezrozumieniem tematu !! Jakiś czas temu zrobiła się dośc duża moda na TLT/IDTL/DTLA (nie wiem być może podyktowana częstym wspominaniem tutaj o TLT - ciężko powiedzieć) jednocześnie dawno nie widziałem w internecie takiego rozczarowania -- jak to możliwe że tracimy skoro to obligacje - tutaj się nie da stracić -- tylko własnie grubo ponad 90% osób nie rozumie że to nie obligacje gdzie mozna czekać do terminu wykupu a ETF a to jak widać po ostatnich miesiącach dość znaczna różnica :)

Ostatnio modyfikowany: 2022-04-05 22:52

Dante

Na moim wykresiku widzę Gold za 1853$ co wy na to

Bardzo prawdopodobny scenariusz, jeśli po drodze nie zdarzy się jakiś czarny łabędź.

marqez

Novy!

Na moim wykresiku widzę Gold za 1853$ co wy na to.

Dolar się umacnia, ale to raczej wynik słabego Euro przez problemy z surowcami energetycznymi w eurostrefie (wojna na Ukrainie). Wiele zależy od sytuacji na Ukrainie. Rozejm i zniesienie sankcji, wzmocni eurostrefę, gdzie EBC prowadzi luźną politykę monetarną w porównaniu z FED. Nie opierałbym się na AT w obecnej sytuacji- choć wiele razy tu mówiłem, że 1850 USD na złocie jest możliwe. To byłby dobry poziom na wejście dla wielu inwestorów.

Novy!

Ekspozycję na platynę daje też Group Ten Metals (PGE), z tym że na razie jest to mała i mało płynna spółka.

Dzięki.

Póki co poszukiwania, ale można śledzić ich poczynania- to ten sam obszar poszukiwań co eksploatuje Sibanya czyli Stillwater w Montanie.

Ostatnio modyfikowany: 2022-04-05 23:34

Novy!

Nowe roszady w rządzie Grenlandzkim. Coraz w nim mniej przeciwników kopalni REE i firmy Greenland Minerals. Spekulanci powinni obserwować temat. To może być największa kopalnia REE na świecie :)

Novy!

Nowy pakiet sankcji wobec Rosji powinien osłabić reżim Putina, ale rykoszetem dostanie też UE. Ten koszt w słusznej sprawie osłabia od kilkudziesięciu minut euro, co dodatkowo sprzyja kontynuacji średnioterminowego spadku EURUSD.

https://stooq.pl/mol/?id=25113

agenzia_zablokowany

@agenzia_zablokowany

do 1919.99 spadnie złoto

Zapytam dolara :)

- Novy!, zobacz jak idealnie 21:57 - idealny poziom 1919.99,

no, ale nie wytrzymałem i wcześniej zamknąłem,

była szansa 80%

Ostatnio modyfikowany: 2022-04-06 00:34

agenzia_zablokowany

Wpadam na chwilę jak jest wysoka szansa i extremalne rynki, i wypadam,

o ile SP500 i Gold to Forex. W każdym razie to dźwignia 1:30

A jak tylko czuję, że coś nie tak i zaczynają się jakieś wymiękczenia - to uciekam

i szukam szansy w drugim kierunku operując na różnych wykresach np. M1, M2, M3, M5 czy M30 ale to rzadkość.

Keracz

Mam zebranych kilka worków puszek aluminiowych, które w ostatnim czasie jako surowiec mocno podrożały i dlatego wiosną/latem zamierzam je sprzedać poważnym klientom w punkcie skupu metali. Może uda mi się wynegocjować lepszą cenę za kg, bo to nie jest drobnica, a dosyć solidna ilość, choć znacznie odbiega od np. pojemności nadwozia ciężarówki. W co powinienem zainwestować mając tak zacny kapitał? W pszczeli miód, czy w tuszonki, czy może w srebrne blaszki, bo tylko te trzy opcje rozważam/biorę pod uwagę.

m_a_rek

Kto jest właścicielem ruły biegnącej przez Ukrainę? I czy ma jakąś narodowość?

m_a_rek

To tak jak z tym ZUSem. Gdybyś kupował piwo w puszkach za składkę (i wypijał), to będziesz miał wyższą emeryturę z puszek? (jeśli dożyje twoja wątroba).

Dante

Amerykańska firma Sea Oil & Gas (BSOG) rozpocznie wydobycie gazu ziemnego z odwiertu na wodach terytorialnych Rumunii na Morzu Czarnym - podał w poniedziałek bukareszteński dziennik online “News”, cytujący władze spółki.

Według dyrektora wykonawczego BSOG Marka Beacoma rozpoczęcia przesyłu surowca z rumuńskiego szelfu należy spodziewać się najpóźniej do końca czerwca 2022 r.

https://forsal.pl/biznes/energetyka/artykuly/8394382,amerykanie-beda-wydobywac-gaz-z-odwiertu-na-morzu-czarnym.html

Ostatnio modyfikowany: 2022-04-06 08:17

Konrad (ITT)

Jest też nowy wpis na blogu. Bardzo "uranowy" :)

https://adventuresincapitalism.com/2022/04/05/market-history-often-rhymes/

Dzięki za linka.

No i nie zapominajmy, że uranowy fundusz Sprotta prędzej czy później trafi na NYSE, co powinno dać mu kopa.

Już teraz U.U jest w posiadaniu uranu odpowiadającego ponad 1/3 rocznej globalnej produkcji.

Taka ciekawostka, Polska platyna:

Źródłem tego szlachetnego kruszcu w Polsce są przede wszystkim dwie kopalnie – ZG Lubin Zachodni i ZG Polkowice Wschodnie. Zawartość platyny w tamtejszych rudach miedzi wynosi nawet do 1 grama na tonę. Kruszec ten zazwyczaj towarzyszy rudom miedzi, złota, niklu lub innych metali

https://rynekalternatywny.pl/2018/06/polska-platyna/

Drobne ilości platynowców jako produkt uboczny katod miedzianych pozyskuje KGHM.

Katoda miedziana 99,99% Cu jest produktem finalnym, który jest sprzedawany lub przetwarzany do innych produktów w walcowni HM „Cedynia”. Pozostałe po elektrorafinacji szlamy są surowcem wyjściowym do produkcji srebra, a także złota oraz koncentratu platynowców.

Źródło: https://kghm.com/pl/biznes/hutnictwo-i-rafinacja/legnica

Nie doszukałem się jednak informacji, ile tych platynowców pozyskują.

@Dante

US Coal Miners Soar As EU Proposes Ban On Russian Imports

https://www.zerohedge.com/energy/european-commission-pushes-ban-russian-coal-imports

Zgodnie z zapowiedziami rządu, Polska w maju ma zrezygnować z zakupów rosyjskiego węgla, a do końca roku przestanie importować ropę i gaz z Rosji.

Na ile się orientuję, to Rosja wydobywa węgiel odkrywkowo (u nas 70% to raczej wydobycie głębinowe). Jeśli się mylę to proszę, żeby ktoś mnie poprawił. W związku z tym, węgiel z Rosji jest tańszy. Słyszałem, że koszt wydobycia tony rosyjskiego węgla to ok. 10 USD, a w Polsce ok. 50 USD.

@Sibanye vs Impala

Nie czytałem już dawno nic o Impali, ale zerknąłem na wykres i zastanawia mnie jedna rzecz. Ostatnio w przypadku Sibanye mieliśmy zamieszanie ze strajkującymi pracownikami z RPA. Wydawać by się mogło, że notowania Impali powinny być wyżej w stosunku do Sibanye, tymczasem obie spółki podobnie taniały. Czy Impala też miała powód do tych spadków? Oczywiście pomijam samą przecenę na palladzie.

Pozdrawiam,

Konrad ITT

Ostatnio modyfikowany: 2022-04-06 08:55

winio

Co do inwestowania w uran w długim terminie to trochę obawiam się, że w każdej chwili może gruchnąć informacja o wejściu reaktora na 'zużyte' paliwo uranowe (którego koszt jest wręcz ujemny, bo nie trzeba już wydawać pieniędzy na składowanie) i wtedy uran (z uwagi na spekulacyjny charakter) mocno oberwie (i będzie to dobry moment na wejście, bo elektrowni nie stawia się z dnia na dzień). Podobnie mam z litem (w każdej chwili może zostać zastąpiony potasem, wapniem lub sodem, którego jest mnóstwo). Jeśli chodzi o metale przemysłowe to z uwagi na właściwości fizyczne i szerokość rynku najbardziej odpowiadałoby mi aluminium i miedź. Dodałbym jeszcze srebro, ale to jest niestety dość silnie manipulowane.

Ostatnio modyfikowany: 2022-04-06 09:46

Novy!

@Sibanye vs Impala

Nie czytałem już dawno nic o Impali, ale zerknąłem na wykres i zastanawia mnie jedna rzecz. Ostatnio w przypadku Sibanye mieliśmy zamieszanie ze strajkującymi pracownikami z RPA. Wydawać by się mogło, że notowania Impali powinny być wyżej w stosunku do Sibanye, tymczasem obie spółki podobnie taniały. Czy Impala też miała powód do tych spadków? Oczywiście pomijam samą przecenę na palladzie.

Nie lubię się powtarzać bo trąbię tu już ponad rok, ale znów napiszę: JURYSDYKCJA !

Te spółki mają jedną przypadłość. Główne wydobycie w niestabilnych jurysdykcjach. Ostatnie lata dywersyfikują globalnie, ale i tak główne wydobycie jest tam gdzie jest. Paradoksalnie, jak ceny głównego surowca jaki wydobywają idą w górę, to zbytnio nie przekłada się na ich wzrosty- bo inwestorzy czują pismo nosem i wiedzą, że lada moment wybuchną strajki o podwyżkę płac- ty też o tym ostatnio wspominałeś :) Impala w tym przodowała w 2014r strajk trwał 6 miesięcy i zginęli ludzie. To są właśnie te przypadłości spółek z takich jurysdykcji. Dlatego osobiście nie widzę dla nich specjalnie dużych wzrostów w rajdzie surowcowym. Nadrabiają sporą dywidendą i to generalnie skłania mnie do utrzymywania ich w portfelu.

Oczywiście, mogę się mylić :)

Ostatnio modyfikowany: 2022-04-06 09:50

Konrad (ITT)

Źródło: https://www.visualcapitalist.com/breaking-down-the-cost-of-an-ev-battery-cell/

W ostatnich latach producenci samochodów odkryli, że dodanie większej ilości niklu do katody może zwiększyć gęstość energii baterii, co przekłada się na większy zasięg. Starsze akumulatory litowo-jonowe wykorzystywały katody o zawartości około jednej trzeciej niklu. Jednak w ostatnich latach producenci samochodów zwiększyli zawartość niklu w katodach, aby zwiększyć gęstość energii akumulatorów i zwiększyć zasięg pojazdu. Większość używa obecnie katod zawierających co najmniej 60% niklu.

Niektórzy używają nawet więcej, częściowo w celu zmniejszenia lub wyeliminowania kobaltu, a częściowo w celu zwiększenia gęstości w zastosowaniach premium: na przykład katody w ogniwach, które koreański gigant baterii LG Chem dostarcza Tesli, zawierają 90% niklu.

Istnieje alternatywny typ baterii, który jest już używany w tańszych pojazdach elektrycznych, chociaż wiąże się z kompromisami. Akumulatory z fosforanem litowo-żelazowym lub LFP wykorzystują w katodach fosforan żelaza, nie jest wymagany nikiel ani kobalt.

Ogniwa LFP kosztują mniej niż ogniwa litowo-jonowe, ale mają również niższą gęstość energii, co oznacza, że akumulatory LFP są cięższe na milę zasięgu niż ich odpowiedniki litowo-jonowe. Ta waga sprawiła, że akumulatory LFP nie są idealne dla pojazdów z wyższej półki, ponieważ dodatkowa masa ogranicza wydajność i może utrudniać prowadzenie pojazdu. To mniejszy problem w przypadku modeli na rynek masowy z ograniczonymi cenami. Chińscy producenci samochodów, pod presją rządu, aby zachęcić do przyjęcia pojazdów elektrycznych, od kilku lat stosują akumulatory LFP w swoich tańszych pojazdach elektrycznych.

Technologia LFP zyskała lepszą widoczność w Stanach Zjednoczonych, kiedy Tesla zaczęła używać akumulatorów LFP w swoich podstawowych modelach ze „standardowej gamy”. Przejście na LFP było postrzegane przez Teslę jako sposób na obniżenie kosztów produkcji tych modeli – lub, mówiąc inaczej, na zwiększenie rentowności tych pojazdów klasy podstawowej bez podnoszenia cen.

Podsumowując tę część, kobalt (wydobywany w DRK) zastępowany jest niklem, który zwiększa zasięg baterii i sprawia, że waga baterii jest zadowalająca, więc można takie baterie stosować w autach premium.

Podstawowe modele mogą być wyposażane w baterie LFP, które zamiast niklu i kobaltu zawierają fosforan litowo-żelazowy.

W obu przypadkach (w katodzie) mamy lit. Natomiast w anodzie mamy grafit (o którym w sumie mało się mówi w mojej ocenie).

Grafit to jedyny materiał, który można zastosować w anodzie akumulatora litowo-jonowego, nie ma tu zamienników. Wynika to z faktu, że grafit przy dużej naturalnej wytrzymałości i sztywności jest doskonałym przewodnikiem ciepła i elektryczności. Jako jedyna inna naturalna forma węgla oprócz diamentów jest również stabilna w szerokim zakresie temperatur.

W związku z tym grafit jest niezbędny w globalnym przejściu na pojazdy elektryczne. Jest to również największy wagowo składnik akumulatorów litowo-jonowych, przy czym każda bateria zawiera 20-30% grafitu. Jednak ze względu na straty w procesie produkcyjnym do wyprodukowania baterii potrzeba 30 razy więcej grafitu niż litu.

Według Banku Światowego grafit stanowi prawie 53,8% zapotrzebowania na minerały w bateriach, najwięcej ze wszystkich. Lit, mimo że jest podstawowym składnikiem wszystkich baterii, stanowi tylko 4% całkowitego zapotrzebowania.

W przypadku ekspozycji na grafit ciekawie wygląda Talga Group.

Prezentacja firmy:

https://talgagroup.eu-central-1.linodeobjects.com/app/uploads/2021/10/25041732/2021TalgaSouth-West-Connect.pdf

@Novy!

Dzięki za odpowiedź.

Pozdrawiam,

Konrad ITT

Ostatnio modyfikowany: 2022-04-06 09:55

winio

Oczywiście można (i trzeba) dywersyfikować. Przy czym tak jak pisałem wcześniej - postęp nie śpi. Skoro dało się zastąpić kobalt niklem, to może i nikiel da się zastąpić czymś innym? Miedzi z kolei tak łatwo zastąpić się nie da (druga najmniejsza rezystywność, po srebrze).

Novy!

@Konrad - z niklem znowu jest ten problem, że sami widzieliśmy jak bardzo jest manipulowany - anulowanie transakcji to czysta szulernia i śmiech na sali.

Nie tylko nikiel, cały comex tak działa. Niebawem będzie powtórka na srebrze czy złocie :)

Dante

Novy!

To neews z przed dwóch lat i póki co cisza (zrozumiała) ale Samsung lubi wrzucać niespidzianki na rynek po długiej ciszy od flagowego neewsa :)

W porównaniu do powszechnie stosowanych akumulatorów litowo-jonowych, które wykorzystują płynne elektrolity, akumulatory całkowicie półprzewodnikowe obsługują większą gęstość energii, co otwiera drzwi do większych pojemności i wykorzystują elektrolity stałe, które są wyraźnie bezpieczniejsze. Jednak anody litowo-metalowe, które są często używane w całkowicie stałych bateriach, mają skłonność do wywoływania wzrostu dendrytów 1 , które mogą powodować niepożądane skutki uboczne, które zmniejszają żywotność i bezpieczeństwo baterii.

"Aby przezwyciężyć te efekty, badacze Samsunga zaproponowali wykorzystanie jako anody po raz pierwszy warstwy kompozytu srebro-węgiel (Ag-C). Zespół odkrył, że włączenie warstwy Ag-C do prototypowego ogniwa w woreczku umożliwiło akumulatorowi zwiększenie pojemności, dłuższy cykl życia i zwiększenie ogólnego bezpieczeństwa. Mierząca zaledwie 5 µm (mikrometrów) grubość ultracienka warstwa nanokompozytu Ag-C umożliwiła zespołowi zmniejszenie grubości anody i zwiększenie gęstości energii do 900 Wh/L. Umożliwiło im to również zmniejszenie objętości prototypu o około 50 procent w porównaniu z konwencjonalną baterią litowo-jonową."

https://news.samsung.com/global/samsung-presents-groundbreaking-all-solid-state-battery-technology-to-nature-energy

Ostatnio modyfikowany: 2022-04-06 10:27

OwcaPSK

Ktoś coś wie więcej na ten temat?

TeQ

Polecam spojrzeć na ten artykuł

https://www.pocket-lint.com/gadgets/news/130380-future-batteries-coming-soon-charge-in-seconds-last-months-and-power-over-the-air

Opisane wiele przyszłościowych i rokujących technologii.

Może się okazać, że ani lit, ani kobalt, ani nikiel... tylko np. sód, krzem, węgiel, aluminium.

winio

Seneca AS

Novy!

Wszystko ok, ale to jest baardzo daleka przyszłość.

Popatrz na ewolucję baterii litowo- jonowych, czas jej trwania, poniesione koszty na technologię, testy, potem fabryki, produkcję itd. - to się MUSI zwrócić.

Mamy problem z podstawowymi surowcami i ich wydobyciem, a co dopiero krzem, aluminium itd. :)

Ostatnio modyfikowany: 2022-04-06 10:38

Konrad (ITT)

Z niklem znowu jest ten problem, że sami widzieliśmy jak bardzo jest manipulowany - anulowanie transakcji to czysta szulernia i śmiech na sali. Co więcej, może się okazać, że producent sam jest umoczony w szorty bez pokrycia, przez co po wystrzale ceny jego akcje... spadały.

Oczywiście można (i trzeba) dywersyfikować. Przy czym tak jak pisałem wcześniej - postęp nie śpi. Skoro dało się zastąpić kobalt niklem, to może i nikiel da się zastąpić czymś innym? Miedzi z kolei tak łatwo zastąpić się nie da (druga najmniejsza rezystywność, po srebrze).

Zgadzam się, że może pojawić się w przypadku innych producentów niklu podobny problem jak z chińskim Tsingshan Holding Group Co. Dlatego stawiałbym na zdywersyfikowanych producentów, takich jak VALE. Obecnie jest droga, ale w 2021 roku ok. 7% przychodu czerpała z niklu. Przy obecnych cenach metalu, zapewne będzie więcej.

Co do zastępowalności tych surowców, to trzeba to śledzić na bieżąco, bo branża akumulatorów raczkuje tak na prawdę i warto też mieć ekspozycję na koszyk tych surowców, chyba że się trzyma rękę na pulsie to można się koncentrować na wybranym.

@Novy!

Dzięki, ciekawe.

Pozdrawiam,

Konrad ITT

Dante

Wzrost cen energii bardzo szczególnie niebezpieczny dla Europy

https://stooq.pl/mol/?id=25122

Lael Brainard zapowiada agresywną redukcję bilansu Fed

https://stooq.pl/n/?f=1480243

Strach przed jastrzębiami z Fed po wypowiedzi Lael Brainard

https://stooq.pl/mol/?id=25119

Niemcy. Zamówienia w przemyśle (luty): -2,2% m/m (prognoza -0,3% m/m)

https://stooq.pl/mol/?id=25116

Arekb52

Czytaj więcej na https://biznes.interia.pl/finanse/news-kredyty-mieszkaniowe-liczba-wnioskujacych-osob-najwyzsza-od-,nId,5942180#utm_source=paste&utm_medium=paste&utm_campaign=chrome"- szok i niedowierzanie, i pewnie 90 % na zmienną stope.

TeQ

Baterie

Wszystko ok, ale to jest baardzo daleka przyszłość.

Popatrz na ewolucję baterii litowo- jonowych, czas jej trwania, poniesione koszty na technologię, testy, potem fabryki, produkcję itd. - to się MUSI zwrócić.

Mamy problem z podstawowymi surowcami i ich wydobyciem, a co dopiero krzem, aluminium itd. :)

Poczytaj nowsze raporty jak ten:

https://www.mining.com/non-lithium-battery-chemistries-to-grow-in-importance-for-stationary-energy-storage-sector-report/

Nowy raport IDTechEx szacuje, że do 2025 r. ponad 10% rynku stacjonarnych magazynów energii będzie stanowić chemia baterii nielitowych , w porównaniu z <5% w 2021 r.

„Opracowywane i komercjalizowane są również różne chemikalia akumulatorów oparte na cynku, żelazie i innych tanich materiałach. Zainteresowanie tymi alternatywami może być podkreślone przez niektóre fundusze zebrane w 2021 r. od firm opracowujących te długotrwałe technologie, w tym 200 milionów dolarów na żelazo-powietrze Form Energy , 144 miliony dolarów na akumulator wysokotemperaturowy Ambri Inc i 100 milionów dolarów na Enervenue. akumulator hybrydowy niklowo-wodorowy” – czytamy w raporcie.

Albo ten:

https://chemindigest.com/chemingineering-non-lithium-batteries/

Akumulatory metalowo-powietrzne wykonane z tańszego i powszechnie dostępnego żelaza, cynku i aluminium stają się poważną alternatywą dla akumulatorów litowo-jonowych. Są bezpieczniejsze, przyjazne dla środowiska i bardziej zrównoważone.!!!!

Form Energy jest wspierany przez Billa Gatesa,****!!!

Novy!

Akumulatory metalowo-powietrzne wykonane z tańszego i powszechnie dostępnego żelaza, cynku i aluminium.

To są prototypy laboratoryjne :)

Ponadto :

"Baterie aluminiowo-powietrzne nie nadają się do ponownego naładowania i pod koniec ich żywotności należy je wymienić na nowe; zużyty akumulator jest wysyłany do recyklingu. Na szczęście infrastruktura do recyklingu aluminium jest już dobrze ugruntowana."

Ugruntowana (nie do końca) i kosztowna.

cha

https://youtu.be/-PL32ea0MqM

Tłumaczy on przykład próby wdrożenia do testów nowego typu akumulatorów stricte do zastosowania w energetyce. Ciężki kawałek chleba.na tym kanale jest też sporo innych tematów futurystyczno-energetycznych, np. Dlaczego elektrownie atomowe się nie opłacają, dlaczego nie buduje się masowo elektrowni sztytowo-pompowych, jak handel emisjami ma zredukować ogólny ślad węglowy. Często się z nimi nie zgadzam, ale fajnie się dowiedzieć jak bardzo złożone są niektóre tematy.

Novy!

"Chiński sektor usług kurczy się najmocniej od lutego 2020 r."

https://pl.investing.com/news/economic-indicators/chinski-sektor-uslug-kurczy-sie-najmocniej-od-lutego-2020-r-317842

WuWertus

czy przyglądałeś sie kiedyś notowanej na LSE społce Pensana Ltd? Dłubią w Afryce - wiem jurysdykcja :-)

PS

witam wszystkich jako nowy czynny (bierny od 3 lat) uczestnik forum.

Mam nadzieję, że rozmowy medyczno-militarne odeszły w niepamieć i będziemy dyskutować o inwestycjach.

Ostatnio modyfikowany: 2022-04-06 12:20

Novy!

Pełna zgoda.

Ponadto, miliony km.miedzi w przewodach, wyższe koszty mieszkań z tytułu innych parametrów sieci przyłączeniowej na osiedlach itd.

Chyba nikt sobie nie jest w stanie wyobrazić Ursynów 100% aut elektrycznych i wszyscy nagle je ładują :)

Ostatnio modyfikowany: 2022-04-06 12:22

Konrad (ITT)

Miedzi z kolei tak łatwo zastąpić się nie da (druga najmniejsza rezystywność, po srebrze).

Podczas gdy uwaga skupia się na licie, niklu i kobalcie, nie należy lekceważyć roli, jaką odgrywa miedź. Miedź jest nie tylko szeroko stosowana w produkcji pojazdów elektrycznych, ale jest również wykorzystywana w elementach infrastruktury EV, tj. stacjach ładowania i kablach zasilających wykorzystywanych w przesyłaniu energii.

Pojazd elektryczny zawiera około cztery razy więcej miedzi niż tradycyjny samochód lub ciężarówka. Głównym tego powodem jest silnik elektryczny, wykonany m.in. z miedzi. Podczas gdy konwencjonalne samochody zawierają od 18 do 49 funtów miedzi, EV zawiera 183 funty, czyli 83 kilogramy.

@TeQ

Dzięki za art. o bateriach.

Pozdrawiam,

Konrad ITT

Rothschild

Chiny wykorzystują zapasy surowców jako część swoich nieformalnych rezerw walutowych, zamiast przeznaczać je w całości na obligacje skarbowe itp.

Zoltan Pozsar:

Wydaje się, że w tym procesie zapomnieliśmy o tym, skąd się wzięły te stare sposoby

- realny świat handlu, handel towarami i szerzej - towary. Banki centralne muszą

zabezpieczać potrzeby płynnościowe podmiotów handlujących towarami, ponieważ jeśli tego nie zrobią, to wkrótce

będą musiały finansować serię środków kontroli cen za pomocą kolejnych QE.

W pewnym sensie banki centralne i tak są na celowniku, tylko jeszcze nie zdają sobie z tego sprawy.

Ostatnio modyfikowany: 2022-04-06 12:56

Arekb52

Duńczyk

Ostatnio modyfikowany: 2022-04-06 13:26

Lech

Ewelina Donabidowicz

Dzisiaj to trzeba myśleć o kupnie nieruchomości za granicą, gdzieś w przyjemniejszych klimatach.

agenzia_zablokowany

"Dzisiaj to trzeba myśleć o kupnie nieruchomości za granicą, gdzieś w przyjemniejszych klimatach."

- rozumiem, że pewnie masz na myśli Australię.

@ Konrad (ITT)

"zamieszczam kilka informacji i spostrzeżeń dotyczących surowców niezbędnych do produkcji baterii."

- podpowiem swoje - jak włożycie w to dużą kasę a nagle pojawi się nowa technologia to...

Cały świat czeka na nową technologię produkcji baterii - obecna technologia uniemożliwia rozwój,

prosty smartfon wytrzymuje kilkanaście godzin a powinien np. 1 rok. To przyzwoita docelowa staregia.

marqez

Powodem jest to, że największe kopalnie na świecie są już stare (średni wiek kopalni - 40 lat) i będą zamykane, a nie eksploruje się nowych złóż.

Z drugiej strony, popyt na miedź - według niego - będzie rósł nie z powodu samochodów elektrycznych, ale dlatego, że na Ziemi jest półtora miliarda ludzi bez dostępu do elektryczności. Miedź będzie potrzebna, aby dostarczyć im prąd.

Cena miedzi jest teraz powyżej kosztu wydobycia (koszt to około 4 USD za funt), więc nie ma presji na wzrost ceny miedzi w krótkim terminie.

Konrad (ITT)

- podpowiem swoje - jak włożycie w to dużą kasę a nagle pojawi się nowa technologia to...

Cały świat czeka na nową technologię produkcji baterii - obecna technologia uniemożliwia rozwój,

prosty smartfon wytrzymuje kilkanaście godzin a powinien np. 1 rok. To przyzwoita docelowa strategia.

Dlatego napisałem m.in:

"Co do zastępowalności tych surowców, to trzeba to śledzić na bieżąco, bo branża akumulatorów raczkuje tak na prawdę i warto też mieć ekspozycję na koszyk tych surowców, chyba że się trzyma rękę na pulsie to można się koncentrować na wybranym."

Ja jestem daleki od podejścia "all-in" w jedną klasę aktywów, czy jeden surowiec. Nie raz wyrażałem się tutaj jednoznacznie, że preferuję zdywersyfikowane firmy i podejście portfelowe w inwestycjach.

Pozdrawiam,

Konrad ITT

Novy!

Proszę, aby się nie obrażał i nie przyjmował tego osobiście.

Napiszę ci, z perspektywy człowieka, który przygotowywał się do budowy sqego domu 4 lata, sam go zaprojektował i w 30% sam wybudował.

Po pierwsze, dlaczego chcesz budować na kredyt? Jeślu nie masz pieniędzy na budowę domu, to jesteś pewien, że zdołasz go potem "utrzymać"- szczególnie, że dobre tanie czasy już były i nie wrócą. Nie stać cię = nie budukesz domu, kupujesz np. mieszkanie. Tańsze w utrzymaniu, zarządca bierze ogrom spraw związanych z mieszkaniem, konserwacją, usterkami i td.na siebie. Nie każdy musi mieć dom.

Domu nie buduje się na kredyt. Kredyt możesz sobie ew.zaciągnąć na wykończenie.

Proponuję kupić mieszkanie na jakie cię stać i próbować zgromadzić kwotę na budowę do.u z założeniem, że sporo przy budowie wykonasz sam.

I tyle.

Ostatnio modyfikowany: 2022-04-06 14:15

Piastun

https://www.zerohedge.com/geopolitical/ukraine-receives-tanks-czech-republic-after-reports-us-quietly-assisting

Novy!

"Co do miedzi..."

Co do miedzi (i nie tylko) w grę wchodzi jeszcze utrudniony miniaturyzacją wszelkich produktów recykling. Wrzucałem tutaj kiedyś @lenonowi, jak to wygląda r/r i te wartości z odzysku nie rosną już tak liniowo jak do niedawna.

Problem ten, dotyczy nie tylko miedzi.

siwy83

_Koparka , piasek , żwir , nawet cement i drewno nie zdrożały jakoś specjalnie , owszem stal , ceramika silikaty ,instalacje, okna ,wykończenie ale można wybrać projekt z małą ilością stali i tańszym wykończeniem ,tańszym pokryciem dachu itd nadmiar ukrów powinien pomóc znaleźć wykonawcę.. inwestycja jest do zrealizowania znacznie poniżej 5000 zł/1m2... Bez zezwolenia na zgłoszenie, daje też szansę wykonania w niższym tańszym standardzie cieplnym to i kosztowym ala Wielka Brytania , trociny w dachu i pojedyncze szyby w oknach bez czepiania się bo bez odbiorów..Czasami oglądam remonty szop na Polsacie, to to są domy, które dawno powinny być burzone a funkcjonują i remontuje się byle jak bez wymagań cieplnych nowych norm....__

kiedy budowałeś dom ? :)

Drewno c24 konstrukcyjne od 2020 poszło 300% spadło później, ake jest 100-150% droższe niż było. Pokrycia dachu od blachodachowki po ceramikę 100% w górę. Ogólnie to za SSZ trzeba dać minimu 200 tys więcej niż w 2020. Wszystko co istotne podrożało. Żwirem domu nie wybudujesz chociaż tez podrożał :) cement tez ! „Cegl” każdy gatunek.

Ja budowałem 2020-2021 i jestem dalej w temacie co się dzieje. Jest w ch…. drogo i brak materiałów

Ostatnio modyfikowany: 2022-04-06 15:00

WhiteDragon

winio

PS: Jak kupowałem mieszkanie w 2019 roku to też było drogo. Teraz jest warte prawie 50% więcej. Czy coś z tego wynika? Absolutnie nic, bo i tak nie mogę go sprzedać (mieszkam).

Ostatnio modyfikowany: 2022-04-06 15:00

janwar

Stany Zjednoczone blokują możliwość skorzystania przez Rosję z jej zagranicznych rezerw, zmuszając ją do znalezienia alternatywnych źródeł finansowania dla spłaty długu zagranicznego. Pierwszą jest sięgnięcie po rezerwy walutowe, które Rosja ma wciąż u siebie w kraju. Drugą jest skorzystanie z nowych źródeł dochodów. Trzecią natomiast - ogłoszenie niewypłacalności.

Czytaj więcej na https://biznes.interia.pl/gospodarka/news-transakcja-odrzucona-rosja-siegnela-po-ruble-do-splaty-zagra,nId,5942461#utm_source=paste&utm_medium=paste&utm_campaign=chrome

-jakie skorzystanie z nowych żródeł dochodów...?

winio

janwar

Rosyjskie złoto tym samym wspina się do góry.

Ewelina Donabidowicz

Kto zostanie, będzie poganiany batem, żeby zdążył zapłacić przed końcem miesiąca, bo nowy miesiąc to nowe opłaty.

Duńczyk

O to właśnie chodzi, że chcę mieszkanie sprzedać i mam oszczędności i myślę, że uda się bez kredytu. Pytam o ceny materiałów czy spadną bo to co się dzieje to masakra. Buduję dla dwójki dzieci i siebie, to jest nasze marzenie, nie mogę patrzeć jak smyki kipiące energią tłamszą się w mieszkaniu. Zatem pytam czy obecna sytuacja czyli drogie kredyty zmieni coś na rynku materiałów

Ostatnio modyfikowany: 2022-04-06 15:42

OVAL

@novy skeszowałem wszystkie surowcowe inwestycje na mocnym dolarze, zachęcam do startu w konkursie tradera, będzie trochę zabawy...

Lech

agenzia_zablokowany

"preferuję zdywersyfikowane firmy i podejście portfelowe w inwestycjach."

- nie chciałbyś trochę więcej opisać na temat:

a) "zdywersyfikowane firmy"?

b) i swojego podejścia portfelowego?

@ Duńczyk

- dla przykładu podam, że wokół Warszawy powstało bardzo dużo domów na działkach ROD,

które są niemal w centrach podwarszawskich miasteczek.

Można z tego kpić, ale ludzie świetnie to wymyślili:

a) działka 300 metrów za 16 tys. a własnościowa kosztuje ok. 500 tys.

b) domek 35 metrów parter i 35 metrów piętro = ok. 70 metrów = za ok. 150 tys. zł

c) niektórzy mieszkają z rodziną cały rok (przepisy są, że to nielegalne, ale mieszkają)

i mają nawet samochody porejestrowane na adres działki (sam widziałem taki dowód).

d) albo mają mieszkanie na zimę w mieście i od wiosny przeprowadzają się do jesieni na działki

1 rok temu sam chciałem kupić działkę tak ok. 20 km od Warszawy, ale jak popatrzyłem na cenę

i to, co trzeba jeszcze do niej zrobić - to zostawiłem sobie ROD.

Kiedyś zawsze marzyłem o grillu, ale od kiedy jak ma gdzie zrobić tego grilla to nawet przez kilka lat nie robię.

Novy!

Novy!

O to właśnie chodzi, że chcę mieszkanie sprzedać i mam oszczędności i myślę, że uda się bez kredytu.

Nikt nie wie,co dalej będzie z cenami materiałów budowlanych. Moim zdaniem z obecnych cen pewnie z 30% to czysta spekulacja i jadą na strachu ludzkim aż miło. Ja bym się wstrzymał.

I nigdy nie na kredyt.

winio

Ostatnio modyfikowany: 2022-04-06 16:00

Novy!

@novy skeszowałem wszystkie surowcowe inwestycje na mocnym dolarze, zachęcam do startu w konkursie tradera, będzie trochę zabawy...

I co z tym zrobię? Zmienię na PLNy? ;)

Jeszcze nie czas na wyjście z surowców. Jeszcze uran, lit, ree, nikiel wraz z PMami zaświecą. Już niebawem.

W konkursie biorą udział rekiny finansjery. Za cienki w uszach jestem :)

Ostatnio modyfikowany: 2022-04-06 16:01

agenzia_zablokowany

- jakiś czas temu rozmawiałem z moim kolegą, który jest handlowcem w dużej firmie, która handluje materiałami budowlanymi.

Powiedział, że nie pamięta, aby kiedykolwiek po wzroście cen - potem spadały.

Raczej nikt Ci tu nic nie doradzi, bo rynki są niepewne i lepiej na tym nie bazuj. Wszystko jest ryzykowne.

Na pewno jedna rada działa - jeśli masz oszczędności to od razu zamieniają ją na materiał.

Jeśli sprzedajesz mieszkanie to od razu miej gotowe wejście w inne aktywa np. materiały, wszystko opłać, aby nie trzymać kasy,

bo możesz w krótkim czasie stracić wiele.

Jeśli coś masz zrealizować i coś stanowi dla Ciebie wartość to nie spekuluj - bo może spadnie, ale może też mocno wzrosnąć.

Myśl raczej o tym, aby dużo nie stracić jeśli wzrośnie niż o tym, że mogłeś zaoszczędzić i kupić taniej.

Ewelina Donabidowicz

- widzę, że Twój tragizm i rebalansowanie kolejnych tragedii, które mogą się zdarzyć całkiem dobrze wpisuje się w narrację niektórych tu osób.

Gratuluję idealnego timingu :) - zaiskrzyło.

Ewelina Donabidowicz

@novy, coś chyba nie bardzo z twoją wiedzą, bo drewno konstrukcyjne to też tacica, pewnie na budowlance znasz się tyle co na agregatach prądotwórczych, gdzie ktoś ci wcisnął tani bubel.

OVAL

agenzia_zablokowany

-------------

właśnie pod wpływem Waszych wpisów poczułem się namówiony, aby wziąć udział w Lidze i zapisałem się.

Nie dlatego, że czuję się taki dobry, bo dopiero mija rok jak uczę się akcji, ale dlatego, że jest okazja zmierzyć się z najlepszymi.

Jak głupi cieszę się z każdego mojego postępu i liczę, że czegoś nauczę się.

Porche jest tylko na 2 osoby więc nie pasuje mi dla rodziny - musiałby ktoś zostać w domu - więc raczej nie będę się bił o to :)

Poza tym - kolor czerwony (tylko 4 kolory rozpoznaję) - więc żona mi zabierze. Żadna radość z wygranej

Ostatnio modyfikowany: 2022-04-06 16:19

Novy!

To pamiętaj, własna studnia podstawa- jak możesz ścieki też na biooczyszczalni. Zbiornik typu szambo na deszczówkę, a jak nie zalewany z własnej studni.

Ewelina Donabidowicz

Ada

"Długoterminowo Polska to będzie dobre miejsce do życia"

A ta pewność, to przepraszam skąd ? Wiedza ogólna ? Widzimisię własne ? Przekonanie ? I to wszystko po tym, co stało się w 2020r, po sanitarnym terrorze ? Po "amoku 2022" ? Po odpalanych na wyścigi chanukowych świecach ? Po tych ładach, moskwiczach i indywidualnych interpretacjach podatkowych ?

Ostatnio modyfikowany: 2022-04-06 16:34

agenzia_zablokowany

- Liga

byłbyś na tyle życzliwy, że podałbyś mi jakąś gruntowną i rzetelną lekturę,

która działa na giełdzie, abym do 25 kwietnia lepiej się przygotował?

Arekb52

OVAL

W pracy mam za zadanie stawiać prognozy i na nich zarabiać (jako prop trader), mogę się posiłkować wszystkim czym chcę, niektóre żrodla są powiedzmy "niekonwencjonalne". To moja prognoza oparta na kilku żródłach, które mogą się oczywiście mylić.

Co do domu na górce cenowej, może i racja, tylko po co ktoś buduje dom? Raczej nie po to by spekulować, są lepsze aktywa do tego przeznaczone.

Studnia bedzie, ale oczyszczalni oficjalnie nie pozwolą budować, tyle ograniczeń teraz w Łagiewnikach zrobili, że trzeba strasznie lawirować z projektami i mediami.

Ostatnio modyfikowany: 2022-04-06 16:39

Ada

Małe pytanie do budujących - rozważacie może domy kompozytowe? Chyba wyjdzie dużo taniej i dużo szybciej? Jak zauważałem nikt tu o tym nie mówi- dlaczego? Jakieś wady ukryte o których nie wiem?

A cóż to za wynalazek ? Jakiś Niewiadów N126 ?

WhiteDragon

"Długoterminowo Polska to będzie dobre miejsce do życia"

Owszem, ale dla kogo? Dla polityków, uprzywilejowanej kasty owszem. Dla przeciętnego Polaka raczej nie.

Ada

Studnia bedzie, ale oczyszczalni oficjalnie nie pozwolą budować, tyle ograniczeń teraz w Łagiewnikach zrobili, że trzeba strasznie lawirować z projektami i mediami.

Zaraz, zaraz. Czy to nie ty zdań kilka wyżej sam napisałeś: "jeśli pojawiały się przepisy utrudniające życie to starałem się je obejść."