Powszechnie przyjmuje się, że zachowanie inwestorów na rynkach kapitałowych jest racjonalne. Ludzie chętnie kupują akcje, gdy gospodarka się rozwija, a wraz z nią rosną zyski korporacji, co przekłada się na wyższe dywidendy. Podobno działa to też w drugą stronę kiedy inwestorzy pozbywają się aktywów widząc nadchodzącą recesję. Teoria teorią, w praktyce wszystko wygląda zupełnie inaczej.

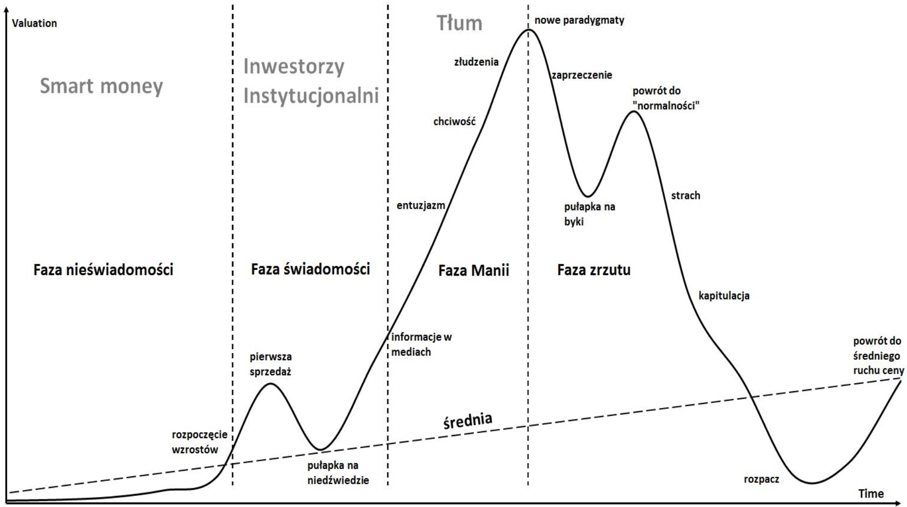

Nim opiszę ruchy kapitału na rynkach finansowych chciałbym zaznaczyć, iż wśród samych inwestorów mamy trzy grupy zachowujące się odmiennie od siebie.

- Smart money - inwestorów z dużą wiedzą i doświadczeniem. Ta grupa zazwyczaj podejmuje decyzje kierując się wycenami. Na zasadzie: jest tanio - kupuję.

- Fundusze inwestycyjne - instytucje, które inwestują kapitał emerytalny milionów osób. One po prostu są na rynku i co najwyżej przenoszą kapitał z jednego miejsca w drugie.

- Dumb money - kapitał inwestorów ulicznych, którzy zazwyczaj wchodzą na rynek po silnych wzrostach w ostatniej fazie hossy kupując „bo rośnie” oraz analogicznie uciekając z rynku blisko dna na zasadzie „sprzedam nim stracę wszystko”.

Ruchy kapitału dość dobrze odzwierciedla poniższy wykres:

W pierwszej fazie hossy kiedy panuje skrajny pesymizm na rynek wraca smart money skuszony bardzo niskimi wycenami. Po kilku miesiącach wzrostów, kiedy bessa oficjalnie jest już za nami, pojawiają się inwestorzy kierujący się trendami, a wraz z nimi inwestorzy instytucjonalni. Po kilku latach wzrostów różnego rodzaju instytucje finansowe zaczynają kusić „ulicznych inwestorów” cudownymi perspektywami dla rynku akcji zazwyczaj pokazując jak to historycznie akcje wypadały lepiej od lokat. Tłum przenosi kapitał do funduszy akcyjnych czy bezpośrednio na rynek akcji i zaczyna się mania - ostatnia faza hossy. W tym momencie zazwyczaj mamy bardzo wysokie wyceny połączone ze skrajnym optymizmem.

Co następuje później, zapewne już wiecie. Dziś jednak chciałbym zwrócić Wam uwagę na pewne zjawisko charakterystyczne dla dna bessy, jak i szczytów hossy.

Ceny akcji podczas dna bessy

Otóż podczas bessy, po spadkach przekraczających dla całego rynku 65% czy 90%, wśród najpopularniejszych sektorów na rynku panuje skrajny pesymizm. Media zasypują nas negatywnymi informacjami. Ten bank upadł, inna korporacja z 200-letnią historią dzielona jest na części. Wiele innych firm ledwo przędzie i nie wiadomo czy przetrwa kolejne miesiące. Mimo to ceny nie chcą spadać. Po tym jak doświadczyliśmy już bardzo silnych spadków, notowania ustabilizowały się i kompletnie nie reagują na negatywne informacje. Czemu tak się dzieje?

Otóż silne spadki, które miały miejsce w poprzednich miesiącach sprawiły, że zarówno uliczni inwestorzy jak i większość funduszy inwestycyjnych pozbyła się już akcji i nie bardzo ma kto sprzedawać. Po drugie na rynek powoli wraca smart money skuszony bardzo niskimi wycenami. Tu kłania się sławne „kupuj, gdy krew się leje”. Moment, w którym zarzucani jesteśmy bardzo negatywnymi informacjami, a które nie przekładają się już na dalsze spadki zazwyczaj wyznacza nam okres blisko dna.

Dobrym przykładem może być Nigeria w której niskie ceny ropy oraz wojna domowa doprowadziły do spadków cen akcji o 75%. W pewnym momencie ceny zatrzymały się i mimo dalszego napływu złych informacji zaczęły rosnąć. Rynek metali przemysłowych czy szlachetnych po spadkach z lata 2011- 2015 cechował się równie skrajnym pesymizmem. Prognozy cen złota po 850 USD, srebra po 10 USD czy dalsze spadki nikomu niepotrzebnych metali przemysłowych były na porządku dziennym. Co było dalej wszyscy wiemy.

Wróćmy jednak do obecnej sytuacji na rynkach akcji.

Ceny akcji podczas szczytów hossy

Za nami jedna z dłuższych hoss w historii. Co więcej przez ostatnie dwa lata kapitał ulicy bardzo silnie migrował na rynki akcji. Poziom zakupów akcji na kredyt (margin debt) pobił wszystkie rekordy włącznie z tym z 1929 roku, w efekcie czego wiele ceny wielu modnych akcji rosły jak szalone. Rosły bo wydaje się, że obecnie nawet najlepsze informacje nie są w stanie wepchnąć wycen na jeszcze wyższe poziomy co w przeszłości sygnalizowało, rozpoczęcie bessy.

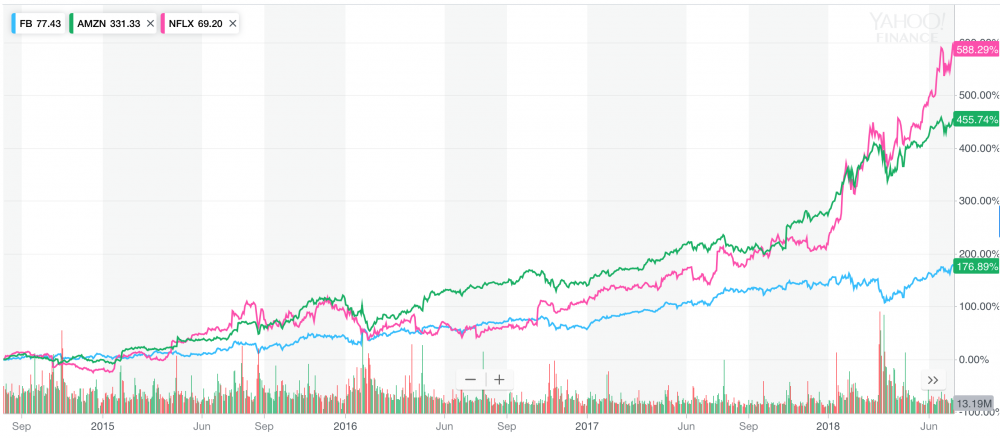

Przyjrzyjmy się teraz sytuacji najbardziej modnych i horrendalnie drogich spółek:

a) Netflix

W II kwartale ilość nowych użytkowników wzrosła o 5,15 mln osób.

Przychody były zbliżone do oczekiwanych 3,91 mld vs 3,94 mld.

Zysk na akcję był wyższy niż oczekiwano.

Mimo to cena akcji spadła z 419 USD do 334 USD czyli o 21% w ciągu niecałych 3 tygodni.

Czemu tak się stało? Bo przy obecnych wycenach określanych jako „prize to perfection” (wycena do doskonałości) inwestorzy oczekiwali, że prognozy znowu zostaną pobite. Pięć milionów nowych użytkowników? Mało. Myśleliśmy że będzie 10 mln. Przychody takie jak oczekiwano? Co prawda 20% wyższe niż przed rokiem, ale oczekiwaliśmy więcej.

Zysk na akcje wyższy niż oczekiwano ale przecież podobnie jak niedawno Amazon mogły być dwukrotnie wyższe niż prognozy analityków?

Co gorsza zapowiedziano, że w kolejnym kwartale Netflix pozyska „milion mniej nowych użytkowników niż oczekiwał rynek”. Pozyska mniej czyli baza klientów, a tym samym przychody wzrosną. Ale jak to mniej, baza klientów ma rosnąć szybciej niż prognozy i koniec!!!

Mamy zatem wysyp dobrych informacji, ale nie na tyle dobrych aby sprawić, że wyceny ustanowią nowe rekordy. Mówiąc wprost przy obecnych wycenach rzędu P/E (cena do zysku) 150 brakuje chętnych do zakup akcji.

Netflix nie jest jedyną tego typu spółką która moim zdaniem osiągnęła właśnie maksimum. Kolejną jest Facebook.

b) Facebook

Przychody w ostatnim kwartale 13,23 mld vs. oczekiwane 13,36 mln. Dokładnie 1% niższe niż oczekiwano ale i tak o 20% wyższe niż przed rokiem.

Zysk na akcję 1,74, podczas gdy oczekiwano 1,72. Wynik lepszy od prognoz ale i to za mało bo poprzednim razem wynik był o 25% lepszy od prognoz analityków.

Najgorszy był jednak fakt, że zasugerowano iż w kolejnych miesiącach liczba użytkowników będzie rosła wolniej niż w przeszłości. Nie będzie spadać !!! Będzie rosnąć, ale wolniej.

Efekt: cena akcji spadła o 23% w ciągu 2 dni.

c) Amazon

Tu po raz kolejny firma przedstawiła fantastyczne wyniki. Zysk na akcję przebił o 100% oczekiwania. Mimo to kurs akcji wzrósł na początku sesji o 5%, po czym zakończył dzień w miejscu w którym startował. Dla inwestorów to najwidoczniej za mało, aby ceny akcji rosły dalej.

Czemu tak się dzieje?

Po pierwsze dla tego, że przez ostatnie 5 lat wyceny spółek określanych jako FAANG (Facebook, Apple, Amazon, Netflix oraz Google) ciągnęły wyceny całego rynku w USA. Najsilniejsze wzrosty mieliśmy na akcjach Netflixa oraz Amazona. O ile wyceny Apple są na bardzo rozsądnych poziomach o tyle P/E dla NFLX czy AMZN oscylują na poziomie 140 - 150 i to w obliczu silnego wzrostu zysku. Są to poziomy na jakich mieliśmy tego typu spółki notowane w marcu 2000 roku tuż przed krachem, a w trakcie którego najsilniej przewartościowane spółki traciły po 85-95% ze swojej wyceny.

Akcje Apple dla przykładu w ciągu dwóch lat straciły 94%. Czy przez owe dwa lata spółka bankrutowała skoro jej ceny spadły aż tak silnie? Nie, po prostu mania jaka narosła wokół spółek technologicznych doprowadziła do hurra optymizmu, a tym samym ogromnego przeszacowania spółki. Im wyższe przeszacowanie, tym większy potencjał do spadku.

Jak widać po ostatnich wynikach, wzrost zysków czy przychodów o 20% w ciągu roku to za mało aby wepchnąć wyceny na jeszcze wyższe poziomy. Prawda jest taka, że przez ostatni rok insiderzy bardzo silnie pozbywali się ekstremalnie przewartościowanych akcji. Na uwagę zasługuje zwłaszcza Zuckerberg, który przez kilka miesięcy tego roku sprzedał 10 x więcej akcji FB niż przez cały 2017 rok.

Kto je kupował skoro cena rosła? Ulica oraz wielu inwestorów uważających, że notowania spółki mogą tylko rosnąć.

Ktoś może stwierdzić: Amazon to największy sklep online na świecie, da sobie radę. Jasne, że tak. Firma ta przetrwała krach 2000 - 2003 i pewnie tym razem sobie poradzi. Załóżmy jednak optymistycznie, że w trakcie recesji zyski Amazona pozostaną na dotychczasowych poziomach. Spadnie tylko kurs akcji o tyle samo co podczas bessy sprzed 18 lat czyli o 94%.

Przy obecnym poziome P/E dla największego sklepu online wynoszącym 140, spadek ceny o 94% doprowadzi co spadku współczynnika P/E (cena / zysk) do poziomu 8,4 czyli tyle co średnia dla rynku akcji w Rosji, Nigerii czy całego sektora motoryzacyjnego w USA (ETF CARZ) Czy świat się zawali? Oczywiście, że nie, chyba że akurat kupiliście akcje Amazona za większość kapitału licząc na niekończącą się hossę.

Nagła zmiana sentymentu

Jeszcze dwa tygodnie temu sentyment do liderów rynku (FAANG) był bardzo pozytywny. W mediach analitycy zachwycali się coraz to lepszymi prognozami. Nie przypomina Wam to czegoś? A może Teslę sprzed 1,5 roku? Globalny leader samochodów elektrycznych wyceniany jakby miał zachować monopol na co najmniej dekadę. Problemy techniczne czy przepalanie kasy w rekordowym tempie się nie liczyły. Tesla biła nowe rekordy aż do lipca 2017 rok. Liczyły się tylko wizje Muska, który niewątpliwie jest wizjonerem ale i przede wszystkim mistrzem PR.

Przez kolejny rok aż do dziś, mimo iż ceny wielu spółek technologicznych biły kolejne rekordy cena akcji Tesli spadła o 25% niżej i to dopiero początek. Tysiące osób anuluje zamówienia modelu 3 i domaga się zwrotu zaliczki. Niedawno Tesla wykonała rozpaczliwy gest i napisała do dostawców prośbę o „rabaty wsteczne”, które pomogą przetrwać „krytyczny moment”.

W obecnej sytuacji, widząc jak najmodniejsze spółki publikują fantastyczne wyniki przy spadających cenach akcji jestem coraz bardziej przekonany, że od września czy października może nas czekać bardzo silne tąpnięcie na rynku akcji. Dotknie ono w szczególności najsilniej przewartościowane spółki takie jak Netflix, Amazon czy Tesla.

Czynników przemawiających za spadkami są dziesiątki. To że akcje spadają na fali bardzo dobrych wyników to tylko mały wycinek.

a) Jeżeli FED podniesie stopy raz jeszcze we wrześniu krzywa dochodowości zbliży się do ZERA. Pisałem o niej więcej w artykule "Jak przewidzieć recesję gospodarczą?".

b) FED pozbywa się obecnie aktywów wartych 40 mld USD/m-c z zamiarem zwiększenia tempa do 50 mld w ostatnim kwartale (to 600 mld / rok).

c) Zarówno EBC, jak i BOJ bardzo zredukowały tempo dodruku więc brakuje banków centralnych mogących wypełnić lukę po FED.

d) Poziom Margin Debt w relacji do PKB USA wg ostatnich danych przekroczył 3,27% co jest najwyższym wynikiem w historii.

e) Smart Money ucieka z rynku akcji w rekordowym tempie.

f) Mała ciekawostka od Simona Blacka (Sovereign Man) - „Bańki na rynkach akcji po uśrednieniu pękały po 34 miesiącach od pierwszej podwyżki stóp przez FED”. Ciekawe bo 34 miesiąc wypada na październik.

Podsumowanie

Żeby nie było tak złowieszczo na koniec coś, co może odwrócić tymczasowo sytuację na rynkach akcji. Jerome Powell (prezes FED) jest zwolennikiem normalizacji (patrz: podnoszenia) stóp procentowych. Trump zrobi, co będzie w stanie, aby powstrzymać spadki cen akcji do listopada kiedy to są wybory w USA. Moim zdaniem albo wymusi na Powellu odłożenie w czasie kolejnej podwyżki stóp do grudnia (bardzo ważne dla krzywej dochodowości) i tu się dogadają albo zasugeruje w mediach, że Powell zagraża gospodarce co inwestorzy odczytają jako próbę zastąpienia obecnego prezesa FED kimś, kto sprowadzi znowu stopy do zera bez inicjowania krachu.

Czas pokaże jak będzie ale w obecnej sytuacji ostrożność jest więcej niż wskazana.

Trader21

sage_slav

To w sumie CDRED może być jeszzce w miare tanio jak ma C/Z 100 /s

Dobre info o Zuckenbergu, @IT skąd brać info o ruchu takich insederów jak np MZ? Przecież to warte więcj niż wszystkie wskaźniki razem wzięte.

Chyba ustawie troche pakietów na shorty szczególnie facebooka, jak dla mnie to on już dawno przerósł swój racjonalny rozmiar.

Tylko trzeba dobry moment wybrać, a obecnie (po spadakch) raczej jeszcze nie nadszedł (albo raczej jeden z ich przepuściliśmy ;).

a swoją drogą: Każdego chetnego zapraszam na darmowy kurs AT. Pieniądze można zyskować tylko swoja wiedzą i umiejętnościami, inaczej wszyscy bylibyśmy milionerami ;)

https://www.bogaty.men/projekt-warsztaty-at-od-zera-do-kreskowego-bohatera/

Ostatnio modyfikowany: 2018-07-31 16:59

pc

Zastanawiało mnie jak system bankowy może wywołać kryzys bankowy i pozostac przytym nie winnym tudzież malo tego zostac okrzykniętym bohaterem i jednoczesnie umocnić swą pozycje i pozyskać jeszcze wieksze (bezgraniczne) zaufanie "ludu".

Czy obecna pogoda to przypadek a może jednak nie?!

Czy zmanipulowawszy pogode tak by nadchodzace, zapowiadające sie w poczatkowej fazie wspaniale plony w Europie byly mizerne możemy wywołać kryzys gospodarczy?

Czy susza która obecnie drastycznie przybiera na sile jest doskonalym srodkiem i rozwiązaniem elit by wywolać kryzys?

Moim skromnym zdaniem : TAK!

Przecietny Kowalski,Mueller łyknie wszystko co w MM pokarzą ( oczywiscie zpreparowane) bez chwili zadumy o co w tym chodzi- a nawet gdyby ktoś zacza sie zastanawiac to i tak b szybko stwierdzi ze to nie mozliwe i wszystkiemu winny jest Bóg i Matka Natura.

Bądźmy cierpliwi ...

3r3

@greg240

"czekam tylko jak niemcy i szwedzi zaczna budowac wieksze okrety podwodne w wiekszych ilosciach o zdolnosci blue ocean"

To już od pół roku z taśmy schodzi. Nawet o konsipre przy tym nie dbają bo za dużo tego.

Wspominałem zdaje mi się kilka miesięcy temu jak zastałem całą halę śrub napędowych.

@programista

"Mój soft potrafi rozpoznać czapkę z daszkiem na zdjęciu, Kolega zainteresowany? ;) "

A jak szybko i z jaką częstotliwością przy braku chłodzenia da się to wykonywać?

Tylko czapkę czy cokolwiek w praktyczniejszym spektrum?

@sage_slav

"A tak na serio to jeśli mowa o wiedzy i jej zdobywaniu to polecam (jeśli ktoś jeszcze nie widział) darmowy kurs AT"

Polecam Dilberta w zakresie AT:

http://assets.amuniversal.com/1eab1b4085c90132c101005056a9545d

"z dywidendy mam 1,8k akcje wygenerowały 14% zarobku"

Szczęśliwy kto jeszcze się orientuje ile zarabia^^

Ale rozumiem że trzaskasz tak ze dwa razy w każdy dzień roboczy?

@pc

"Wszyscy zastanawiamy sie co bedzie punktem zapalnym kolejnego kryzysu światowego"

Już po - już są zbrojenia, a magazyny mają malowane "okna" żeby udawać budynki mieszkalne zaś wokół fabryk rozkładane są huśtawki i zjeżdżalnie.

sage_slav

Szczęśliwy kto jeszcze się orientuje ile zarabia^^

Szczęśliwy kto w ogóle wychodzi na + :P

Ale rozumiem że trzaskasz tak ze dwa razy w każdy dzień roboczy?

nie, bardziej traktuje to jako hobby/przepalacz kapitału :D Jestem od stycznia 10k w plecy, więc chyba w końcu wyszedłem na 0 ;) Może nawet mały plusik. Najlepszym instrumentem do podliczania moich zysków z giełdy jest państwo, więc czekam na PIT :P

Póki gram takim kapitałkiem co go ciułam to nawet jak strace all mocno nie zaboli :q co to jest 100k jak mieszkania zaczynają się od 500...

Coś trzeba robić, bo od samego kodu człowiek może oszaleć :p

Polecam Dilberta w zakresie AT:

hahah trudno się z nim nie zgodzić i nie zdziwiłbym się jak tak by właśnie było (przynajmniej na tych najbardziej zmanipulowanych rynkach), ale wiesz - odjąć mi to nic nie odejmie, a jestem całkowicie pewien, że kurs od Bmena przekroczy szkolną definicję "AT" ;)

Ostatnio modyfikowany: 2018-07-31 19:33

jacek.s

"Wspominałem zdaje mi się kilka miesięcy temu jak zastałem całą halę śrub napędowych. "

Szwedzka stal dalej najlepsza?

@sage_slav

"Jestem od stycznia 10k w plecy, więc chyba w końcu wyszedłem na 0"

To chyba jako jeden z niewielu na tym forum ;) Mi ostatnie łapanie dołków na gpw dało póki co -5% w plecki, ale przy mid-long termie nie ma to raczej aż takiego znaczenia.

@Trader21

Zakładając, że rynek ma zdyskontowane kolejne, szalone podwyżki FEDu o 0,25% - czy nie wystarczy raz NIE zrobić podwyżki, aby wywołać dalsze wzrosty (akurat przed wyborami)? No bo, why not?

greg240

A ktos mowil ,ze inwestowanie jest latwe? Poszukaj branz jak buffet na ktorych sie znasz:), takie ktore nawet w kryzysie

beda musialy dzialac, jesc kazdy musi, ktos ten towar musi dowiesc ,buffet swego czasu inwestowal w firmy kolejowe, albo w

firmy , ktore maja przewage nad konkurencja jak coca cola, popatrz na wyceny bys nie przeplacil, nie traktuj tego

krotkoterminowo, no to masz godziny przegladania:) w poszukiwaniu perelki , no i dywersyfikacja:) sa firmy uzytecznosci

publicznej jak wodociagi, ale w naszym kraju chyba nie notowane na gieldzie, po pierwsze minimalizuj ryzyko a pozniej nastawiaj sie na zysk, o

tym caly czas trader mowi , ze jak znajdziesz tania spolke to masz mniejszy potencjal do spadkow i szybciej odrobisz strate.

A jak masz mozliwosc to inwestuj w siebie lub wlasny biznes:)

Drizzt

3r3

Jak Wy tak dobrze gracie to może ja Wam pożyczę, jaki macie collateral?^^

Bo może mi się przyda^^

A po co macie przegrywać na rzecz jakiś tam instytucji?

Ostatnio modyfikowany: 2018-07-31 21:33

Drizzt

jacek.s

Jakoś nigdy idealnie w dołek wstrzelić się nie mogę, cóż począć - grunt, że przeważnie wychodzi in plus. Ponowię pytanie, bo niezmiernie mnie interesuje twoje zdanie odnośnie stali.

sage_slav

ja drugi ro kz rzędu zaczynam od ostrej wtopy spowodowanej syndromem "zwycięzcy", i znowu zaczynam to powoli odrabiac :/ Mam nadzieje ze w 3 raz tego samego błędu nie zrobie w nast roku. W sumie raczej na pewno, bo ja to się wycofuje z giełdy, chyba ulokuje większość w złoto,btc,ziemia,chf,dolary i może zostawie coś żeby na shorty było. Coś mi się wydaje, ze bitcoin przejmie część wzrostów ze złota. I to tą część sporą. Jak China/USA się przewali to myślę fala sejsmiczna reszte giełd poturbuje.

Jakoś nigdy idealnie w dołek wstrzelić się nie mogę

To chyba nie jest możliwe - idealnie trafic w dołek ;) Grunt to być "smart money" a nie "dumb".

inwestorpl

Co sądzisz teraz o zakupie TUR ETF?

Kilka razy w tygodniu napływają kolejne negatywne informacje o tureckim rynku, ale cena ETF już niżej nie spada.

Czyżby został uklepany dół pod przyszły rajd?

Jest jednak ryzyko, że nadciągająca korekta rynków akcji, dotknie również turecki.

3r3

"Jedno mnie nurtuje: skąd wiadomo, że smart money opuszcza giełdę? Wiem, że ilustruje to pewien wykres, ale skąd wiadomo czy odzwierciedla on rzeczywistość?"

Ci co zostają straciliby money i wykazali tym że nie są smart.

@jacek.s

Jakościowo gross szwedzka to tak, no i narzędziowe oczywiście na bardzo wysokim poziomie i dostępne.

Tylko, że nie za takie ceny jakie sobie życzą, to aż takiej jakości za tyle nie trzeba. Ponadto huty i stalownie są bardzo stare i wielu nowoczesnych stopów się nie wytwarza - trzeba importować.

Tyle razy pisałem że drobnych obecnie nie robi się na giełdzie, zauważ że przy wkładzie wysiłku ledwo wychodzicie na zero - to należy robić odwrotnie niż się robi. W innej sytuacji jest kapitał, którego nie da się utrzymać w stanie płynnym poza takim obrachunkiem, ale Wy raczej nie jesteście w takiej sytuacji i spokojnie możecie zejść do przedsiębiorstw nienotowanych publicznie.

kooperatywa

Bessa może się zacząć tuż przed podwyzszka stop procentowych-pomiedzy wrześniem i grudniem.

Jak można przewidywać krach wiedząc,że jest to "ręcznie sterowane".Ludzie już całkiem zdurnieli i mają potężne dysonanse poznawcze.Zaden oficjel rządowy nie uchroni rynku przed bessą.

Tomek (ITT)

"Dobre info o Zuckenbergu, @IT skąd brać info o ruchu takich insederów jak np MZ? Przecież to warte więcj niż wszystkie wskaźniki razem wzięte."

To ogólnie dostępna wiedza, ponieważ insiderzy muszą raportować swoje transakcje.

Dość dobrze jest to przedstawiane na Marketwatch - https://www.marketwatch.com/investing/stock/fb/insideractions lub tutaj https://www.nasdaq.com/symbol/fb/insider-trades

"a swoją drogą: Każdego chetnego zapraszam na darmowy kurs AT. Pieniądze można zyskować tylko swoja wiedzą i umiejętnościami, inaczej wszyscy bylibyśmy milionerami ;)"

Nie mamy nic przeciwko darmowym warsztatom z AT (wprost przeciwnie), ale warto pamiętać by nadmiernie nie komplikować swojej analizy technicznej bo wtedy przynosi więcej szkody niż pożytku.

Ostatnio modyfikowany: 2018-08-01 08:40

gruby

"To ogólnie dostępna wiedza, ponieważ insiderzy muszą raportować swoje transakcje."

musi to na Rusi. Temu obowiązkowi nie podlegają operacje przeprowadzane przez słupy typu BlackRock czy inne fundusze w typach "private equity" czy "venture capital".

Tomek (ITT)

musi to na Rusi. Temu obowiązkowi nie podlegają operacje przeprowadzane przez słupy typu BlackRock czy inne fundusze w typach "private equity" czy "venture capital".

Ale pytanie nie było o udziałowców w postaci funduszy tylko o insiderów w postaci np. Zuckerberga.

Ostatnio modyfikowany: 2018-08-01 10:39

gruby

"Ale pytanie nie było o udziałowców w postaci funduszy tylko o insiderów w postaci np. Zuckerberga."

... którzy to insiderzy chcąc obejść obowiązek spowiadania się z operacji na akcjach kontrolowanych przez siebie spółek mają możliwość skorzystania z handlu akcjami poprzez instytucje typu proxy. Oczywiście nie czynią tego, byłoby to bowiem nieetyczne :-)

Ostatnio modyfikowany: 2018-08-01 11:09

gbur

Proszę porównać tu kilogramowa sztaba: https://www.metalelokacyjne.pl/product-zha-962-1000-gramow-Sztabka-Srebra-Argor-Heraeus.html

Tu zaś kilogramowa moneta: https://www.metalelokacyjne.pl/product-zha-1785-Lunar-II-Rok-Psa-1000-gramow-Srebra-2018.html

Sprawdzałem, że srebrny liść klonowy jednouncjowy również wychodzi taniej niż srebro w sztabach.

Poza tym tajne hasło tradera21 na zniżki nie działa w przypadku srebra w podanym sklepie.

Proszę o Wasze komentarze przyjaciele w tej sprawie jak również opinię czy to już teraz warto wchodzić w srebro?

ostry

Apple + 4,95 %

Netflix +1,87

Amazon + 1

FB +1,25

Google +1,03

a cały indeks Nasdaq 100 + 0,83%

czyli dokładnie tak jak myślałem .

Artykuł w IT to doskonały sygnał kupna.

3r3

"Ale pytanie nie było o udziałowców w postaci funduszy tylko o insiderów w postaci np. Zuckerberga. "

Pytanie było o ruchy Zuckerberga wykonywane przy użyciu słupa jakim jest fundusz w którym ma udziały.

@gbur

"Proszę o Wasze komentarze przyjaciele w tej sprawie jak również opinię czy to już teraz warto wchodzić w srebro? "

Obrót srebrem dla gawiedzi jest kwiatkiem do kożucha. Srebro w sztabach ma zastosowania przemysłowe, ale wyjaśnij dozorowi sph z E&Y, że użyłeś z tabelki "środki płatnicze" do "produkcja" i niby jak to przenieść po księdze tak żeby ładnie wyglądało?

ckczm

Byłem z kolegą tydzień temu w mennicy skarbowej w Gdańsku i dostaliśmy zniżkę na hasło trader21 bez problemu. W zasadzie zażartowaliśmy, że jesteśmy od Pana Czarka a sprzedający w lot załapał o co chodzi;)

- Dzień dobry, jesteśmy od Pana Czarka.

- Trader21?

- Excellent:)

olo75

greg240

ktos tu wspominal o twoim blogu, wiec poszukalem, ten na salon24 zarobmy-se to twoj? :)

Fajny artykuł o pickapie z generatorem pradu, ciekawa historia ze startem z tym obwoznym warsztatem:)

To ilu kierowcow miales ,zeby to wszsystko tachac, HDS za drogi w utrzymaniu, to ile pojazdów ciagales, w polsce ponoc

można zarejestrowac Mercedesa Unimoga jako traktora lbo pojazd wojskowy , jezeli takowe ma malowanie niskie

ubezpieczenie:) A ze ten pojazd wjedzie wszedzie, ma wyjscia hydrauliczne z przodu i z tylu to wiesz z przodu

lycha z pretami rozladuje palete, odsniezy wykona prace ziemne, HDs tez na tym montowali, nawet widzialem wariant

z pługiem, a na polu gdzie brak przepisow drogowych ciagnal okolo 40-50 przyczep:) chyba ostatni prawdziwy merc, a

do tego uniwersalny ,ze warsztat ze soba pociagnie , o ile prawo pozwala ciagnac kilka przyczep jak w australi, no chyba

ze jak piszesz na kole podbiegunowym:) zes sie rozpisal

3r3

"ktos tu wspominal o twoim blogu, wiec poszukalem, ten na salon24 zarobmy-se to twoj? :) "

Bez salonu, reszta moja. Na salon to kopiują.

@olo75

Dobrze czujesz pismo nosem.

polish_wealth

Leszcza można przyrównać do dziecka we mgle. Miedzy leszczem który w coś zainwestował a pieniądzem jest tyle chciwych i paskudnych rąk, które obracają tym, a także tyle niezdrowego marketingu, że to cud w skali światowej, że fundusze emerytalne wogóle coś wypłacają ludziom lub wypracowują te 5% wzrosty - to cud...

Gdyby Emeryt wiedział czym jest giełda i jego fundusz, jak działa, co robią te spółki, krok po kroku i nieraz na jak kruchych fundamentach się to wszystko opiera, to mielibyśmy kaskadę zawałów serca, lub ludzie by nie inwestwoali tak jak przestają jeść parówki po obejrzeniu filmiku jak powstają.

Ostatnio modyfikowany: 2018-08-01 21:01

3r3

"Jak jesteś milionerem to szukasz takiej spółki, gdzie możesz osobiście poznać prezesa i się z nim umówić na jakieś stałe 7-20%"

Raczej odwrotnie, kapitał finansowy nie daje aż takiego lewara w dużej skali, kiedyś dawał. O ile z0.1m zrobienie 0.25m w kwartał jest powszechnie osiągalne to samo utrzymanie 100m w pionie jest lotem akrobatycznym pomiędzy jak to ująłeś "jest tyle chciwych i paskudnych rąk, które obracają tym, a także tyle niezdrowego marketingu, że to cud w skali światowej, że fundusze emerytalne w ogóle coś wypłacają ludziom lub wypracowują te 5% wzrosty - to cud... "

Każdy kolejny przyrost nominalny z rosnącego wolumena środków kapitałowych jest coraz bardziej znikomy w ich liczbie i narastającej liczbie komunikatów serwisowych z tej strony (nawet jeśli to komunikaty HRowe).

Doger64

„Tysiące osób anuluje zamówienia modelu 3 i domaga się zwrotu zaliczki”

Jakieś źródła trader możesz podać tych info?

Bo ja z doświadczenia widzę ze wiele moich znajomych jak i klientów zamówiło już rok temu model 3 i się nie może doczekać jej , model 3 konstrukcyjnie jest duży lepszy i nowocześniejszy od S oraz o 50%tanszy, mało tego wiele osób kupuje te auta spekulacyjnie w celach zarobkowych po wyjechaniu z salonu na rynku wtórnym zarobi się w pierwszym roku sprzedaży tego auto 10-20% tak samo jak jest z Ampera oraz Hyundaiem Kona, który wyjdzie razem z 3.

Także info o anulowaniu przez tysiące ludzi zamówień bardzo mnie zdumiewa...

gbur

Obrót srebrem dla gawiedzi jest kwiatkiem do kożucha. Srebro w sztabach ma zastosowania przemysłowe, ale wyjaśnij dozorowi sph z E&Y, że użyłeś z tabelki "środki płatnicze" do "produkcja" i niby jak to przenieść po księdze tak żeby ładnie wyglądało?

Na magazynach bezcłowych ceny sztabek są podobne a tego co tam złożone do produkcji raczej nie wpiszesz. Różnica mimo wszystko wydaje się zbyt wielka. Poza tym jak zaczynam o księgach to sprzedawca robi się jakiś nerwowy. Pomóż mi to rozkminić proszę.

Lech

Tomek (ITT)

https://www.businessinsider.com/tesla-model-3-customers-canceling-their-orders-2018-6?IR=T - i w wielu innych miejscach

Tesla nie udziela prasie odpowiedzi na pytanie ile zamówień zostało wycofanych, ale jeśli wziąć pod uwagę dane z 2017 roku to sporo:

https://www.businessinsider.com/tesla-model-3-cancellations-how-many-2017-8?IR=T

Ostatnio modyfikowany: 2018-08-02 09:28

kusy

Nie wiem czy to moc tego bloga i idący w ślad za nim pogłos, ale akcje Trakcji od komentarza z 19.07.2018r urosły 74%.

Oczywiście w między czasie wygrali gruby przetarg, a że teraz marże kosmicznie rosną to w konsekwencji rośnie i kurs.

Tak czy inaczej spróbujmy ponownie.

Mega zdołowane są spółki mleczarskie, a fundamenty zdecydowanie w górę.

Pierwsza rzecz to wizja przyszłości z tym, że bardzo realna. Najprawdopodobniej Polska będzie importować produkty mleczarskie do Azji.

Druga sprawa, obecne warunki pogodowe (susze) spowodowały zniszczenia, pogorszenie jakości upraw, plonów. Brakuje paszy dla zwierzyny. Niemcy przedterminowo rozpoczęli ubój, bo nie ma czym wyżywić trzody. Będzie deficyt mleka i produktów mlecznych.

Trzecia rzecz to galopujące ceny produktów (czy ktoś jeszcze nie słyszał o maśle?)

Polskie spółki mleczarskie mogą tylko zyskać. Ostatnio wspomniałem Mlekpol, ale nie ma w ofercie żaden z moich brokerów, dlatego oglądam się za Milkiland S.A. Cena na dnie 0,99 zł/akcję, w zasadzie przy historycznym minimum z 2016r (0,89). Jeszcze w styczniu 2018r było 1,6. W 2013r - 14,26.

Aktualnie chyba nie ma już z czego spadać i nie ma kto sprzedać. Kierunek jak dla mnie tylko jeden.

Powodzenia

jacek.s

@3r3

"kapitał finansowy nie daje aż takiego lewara w dużej skali"

I tu jest pies pogrzebany. Nie lepiej strugać kilka małych misiów? Skoro upscalling nie działa? Oczywistem mówię o nie-czołgowych zajęciach.

Ostatnio modyfikowany: 2018-08-02 16:13

Lech

Ktoś gdzieś pisał ,że zamawiają Tesle żeby na nich zarobić z 10-20%? , tylko że wszyscy dzisiaj chcą produkować elektryczne samochody a te bez dotacji są za drogie...a z dotacją nie można sprzedać jakiś czas? , a tv LED były jak wchodziły po 65000zł a są po 1000?..

Ostatnio modyfikowany: 2018-08-02 16:12

polish_wealth

Potworna nuda w gazetach... po prostu nic się nie dzieje

Ostatnio modyfikowany: 2018-08-02 12:22

jacek.s

Ostatnio modyfikowany: 2018-08-02 16:11

gasch

Ostatnio modyfikowany: 2018-08-02 16:11

3r3

"Na magazynach bezcłowych ceny sztabek są podobne a tego co tam złożone do produkcji raczej nie wpiszesz. Różnica mimo wszystko wydaje się zbyt wielka. Poza tym jak zaczynam o księgach to sprzedawca robi się jakiś nerwowy. Pomóż mi to rozkminić proszę. "

Handlowałem tym - srebrne kilówki kurzą się w gablocie latami. To jest kompletnie niechodliwe.

Dlatego tanie. A dlaczego niechodliwe to pisałem wyżej. A sztaby po kilo są chodliwe, ale nie jako inwestycyjne tylko przemysł bo vat taki sam, a o ile łatwiej odliczyć.

Obecnie to już nawet wrzucanie 25%vatu za srebro w koszt jest pozbawione sensu, bo i tak nikt nie wymaga ksiąg, a jakby postawił takie wymaganie i zrobił porządną kontrolę to palenie głupa na srebrze byłoby akurat jednym z ostatnich problemów.

@jacek.s

"I tu jest pies pogrzebany. Nie lepiej strugać kilka małych misiów? Skoro upscalling nie działa? Oczywistem mówię o nie-czołgowych zajęciach. "

Nic to nie da - istotny w MiŚiu jest szef, musi poświęcać swoją atencję i dokładać mocy korelującej działalność.

Te dwie rzeczy atencja*moc korelująca są istotnym składnikiem kapitału.

@polish_wealth

_"Co do zasady zgoda, chodziło mi o to, że "szukasz takich miejsc" Był gdzieś ranking najlepszych funduszy, w tym był między innymi Sorosa, które dawały średnio po 15-20% rok do roku przez całkiem spory czas."_

To były publikowane dane. Ani trochę w nie nie wierzę. Wyciąganie dywidendy z przedsiębiorstwa ma zawsze cechy grabieży. Jest wiele wyciągniętych rąk. Udziałowiec/inwestor niebędący insiderem jest ostatnim w kolejce do michy. Jeśli firma ma zyski to się ją bez pardonu rabuje, ponieważ musi płacić aby podtrzymać zyski. Z punktu widzenia dużych inwestorów są wyłącznie dwa momenty bardziej dochodowe od trendu - pierwszy okres (kwartał, pół roku) kapitalizowania działalności na wzrostach i likwidacja przez wyduszenie zwrotów kapitałowych. Cała reszta to hobby.

Jakakolwiek supresja przepływu w innym czasie skutkuje błyskawicznym przejściem do wyduszania przez wszystkie ręce zwrotów kapitałowych, ponieważ ta supresja właśnie jest sygnałem, że już czas rwać sukno - nagle pracownicy wynoszą graty, dostawy nie docierają, podwykonawcy wstrzymują prace i aresztują co im w rękę wpadnie, kto może wybiera zaległy urlop i wali na chorobowe - nikt za nic nie odpowiada, odpowie jak wróci z urlopu i chorobowego. Jak inwestorzy robią jakieś głupie, nerwowe ruchy to firmy z takiej kaskady nie da się odratować - najwyżej szyld/markę.

Ostatnio modyfikowany: 2018-08-02 18:51

Lech

Nick

gasch

https://www.bankier.pl/wiadomosc/Trzy-czwarte-mieszkan-kupujemy-za-gotowke-7606279.html

Doger64

Dziękuje za źródło tylko warto zauważyć ze ludzie anulują zamówienia w związku z długim czasem oczekiwania, to tak jak wracam z pracy i wiem gdzie robią dobre hamburgery podjeżdżam i widzę dużą kolejkę wiec rezygnuje z czekania i zjedzenia dobrego hambaksa i zadowalam się czymś bez kolejki.

Dużo opinii słyszałem na temat modelu 3 od szamanów TJS czy innych źródeł ze to wogule jakaś porażka to auto, ale to jest takie negowanie jak negowanie iPhona gdy ktoś go nigdy nie używał...

Ja wiem od znawców tematu którzy siedzieli w tym aucie ze model 3 jest petardą technicznie jak i cenowo co potwierdza fakt dużej kolejki.

Akcje tesli od napisania artykułu wzrosły o 20% i przewidywania tu krachu jest tak ryzykowne jak przewidywanie następnego trzęsienia ziemi w San Francisco.

polish_wealth

1. Duże firmy rozumieją, że dzisiaj głównie w tzw. "inwestowaniu" chodzi o to żeby wykres szedł regularnie na północ, więc podejrzewam, że istnieje w każdej z tych firm specjalna komórka, która ma rozpisaną strategię na to na parę lat do przodu, czyli np. jakieś spółki WUJKO-CÓRKI, biorą kredyty na 2-3% i robią "buybacka", który gna wykres do góry, byle w miarę regularnie, nie zawsze zgodnie z naturalną tendencją wzrostu. W sensie zarządza się linią prostą, aby była nachylona do panelu forexa pod kontem 45 stopni. ; p

2. Drugie zjawisko to inwestorzy to rozumieją, więc też, albo na kredyt, albo poprostu trzymają tam kase, no bo od tylu lat FANG + T nie spadają i to jest zwrotne zjawisko do tego pierwszego co razem daje efekt.

Teoria mocno spiskowa: Może w zglobalizowanym świecie chińczycy wykupują te akcje na zasadzie strategii dalekosiężnego przejęcia, a drukują yuana gdzieś tam i skupują dolca, no ale to już sam w to nie wierzę, tylko mówię że może już ten główny rynek jest traktowany jako instrument wojny, tylko i wyłacznie.

Ostatnio modyfikowany: 2018-08-03 11:12

Lech

Tesla może zaliczyć dno jeżeli Tramp zmieni przepisy środowiskowe ograniczające spalanie pojazdów o 2025r do 4,5 l/100km, a właśnie zapowiedział luzowanie tych przepisów i centralne uchwalanie, a nie stanowe..

gasch

Tomek (ITT)

"Dziękuje za źródło tylko warto zauważyć ze ludzie anulują zamówienia w związku z długim czasem oczekiwania, to tak jak wracam z pracy i wiem gdzie robią dobre hamburgery podjeżdżam i widzę dużą kolejkę wiec rezygnuje z czekania i zjedzenia dobrego hambaksa i zadowalam się czymś bez kolejki."

Z ekonomicznego punktu widzenia nie ma znaczenia jaki jest powód. Każde wycofane zamówienie zmniejsza zyski ze sprzedaży.

Tesla w osobie Muska mydli inwestorom oczy i trzeba przysnać, że robi to znakomicie. Niemniej zyski tej spółki to jakaś katastrofa.

Tym razem Muskowi udało się przekonać inwestorów, że nieco zwiększone przychody są początkiem poprawy bilansu spółki. Wielu z nich zareagowało bardzo entuzjastycznie, ale nie oszukujmy się notowania Tesli zmieniają się bardzo dynamicznie i to co dziś jest poprawą za tydzień może już nic nie znaczyć.

O Tesli mówi się tak jakby była monopolistą w dziedzinie EV, ale tak nie jest. Jej konkurenci są nieporównanie więksi i nie balansują na granicy bankructwa.

szymonw

Ciekawostka: https://markets.businessinsider.com/commodities/uranpreis

Cena uranu wzrosła, a ETF URA jeszcze nie.

Jeśli chodzi o milkiland https://www.fundamentalna.net/analiza/wartosci/MLK

Wg. tej stronki dość ryzykowna inwestycją (ranking CCC+) , ASTARTA ma wg. tej strony ranking A

Co mnie zastanawia, to ETF REMX. Już kilka dni temu wyglądało jak dno, natomiast spadki wciąż trwają. Pytanie czy coś się wydarzyło co uzasadnia te spadki?

Ostatnio modyfikowany: 2018-08-03 15:56

lenon

https://businessinsider.com.pl/finanse/handel/chiny-wprowadzaja-wyzsze-cla-na-towary-z-usa/yvjycpe

Rząd co parę tygodni wpada na nowe sposoby grabienia obywateli. Zbliżają się wybory, trzeba coś ukraść:

https://businessinsider.com.pl/firmy/przepisy/zmiana-zasad-rozliczania-sluzbowych-aut-pomysl-ministerstwa-finansow/72294tf

Tymczasem państwo prawa pada na kolana:

https://dorzeczy.pl/kraj/72813/Mucha-krytycznie-do-decyzji-SN-Arystokracja-sedziowska-nie-moze-rozstrzygac-o-przepisach-prawa.html

Egzekutywa po zastąpieniu legislatywy weszła w buty judykatywy.

Ostatnio modyfikowany: 2018-08-03 18:47

3r3

"to jest takie negowanie jak negowanie iPhona gdy ktoś go nigdy nie używał... "

Trzeźwe społeczeństwa negują narkotyki.

Ale tam u Ciebie to są dopłaty do zakupu tych wózków bezwidłowych, to może być przyczyną takiej sprzedaży u norków^^

@polish_wealth

"czyli np. jakieś spółki WUJKO-CÓRKI, biorą kredyty na 2-3% i robią "buybacka", który gna wykres do góry, byle w miarę regularnie, nie zawsze zgodnie z naturalną tendencją wzrostu."

A czemu 2-3% jeśli stopy procentowe są zerowe lub niższe?

Nie zastanowiło Cię, że złoto w krajach z ujemnymi stopami jest nieco tańsze niż wszędzie indziej?

W normalnej cenie są tam wyłącznie sztaby i brzdęki z aktualnego wydobycia w danej jurysdykcji - reszta tańsza, jak na wyprzedaży...

gasch

SN zagrał trochę po pisowsku. Raczej nie mieli prawa zawieszać wykonania ustawy, ale nikt nie ma prawa wiążąco orzec, że tak jest.

Natomiast w przeciwieństwie do pana Muchy czy pana Dudy czy innych przedstawicieli władzy wykonawczej czy ustawodawczej, sędziowie, jak nikt inny, mają wszelkie "prerogatywy" aby rozstrzygać o przepisach prawa. A że Mucha jest bezczelny to inna kwestia.

PiS bezprawnie wywrócił TK i teraz faktycznie może oceniać wiążąco, co jest zgodne z konstytucją a co nie.

Natomiast SN zagrał kartami, które PiS położył na stole.

Nikt nie może oceniać zgodności z prawem działań SN, więc SN broni się jak może.

Szkoda tylko, że przez ten cały syf Polacy już nic nie rozumieją.

Rządzący obiecali zreformować sądy (co było potrzebne). Nie zreformowali nic, tylko wymieniają ludzi na swoich, a ciągle gęby sobie wycierają tekstem, że 80 czy ostatnio już tylko 70% Polaków popiera reformy sądownictwa.

Natomiast czas rozpatrywania spraw w sądach rośnie. Średnio to już nie 6 a 9 miesięcy.

Rany długo będą się goić.

abc123

Dywersyfikujecie brokerow?

Ostatnio mialem niemila niespodzianke w DM PKO. Nie moglem sprzedac walorow. Okazalo sie , ze zostaly wykluczone z oferty bo nie mialy KID.

W polecanym przez tradera DIF i SAXO sa takie jaja?

Nie wiem czy nie zalozyc sobie kont u kilku brokerow bo zaczynam sie obawiac o swoje inwestycje.

lenon

Widzisz, nawet Ty wpisujesz się w tą propagandę. SN nie zawiesił wykonania ustawy.

TK nie może orzekać wiążąco, ponieważ wybór części zasiadających tam sędziów został wykonany w sprzeczności z obowiązującymi orzeczeniami, które egzekutywa wchodząc w buty judykatywy uznała za niebyłe. Mogła tak zrobić, ponieważ w swoim arsenale posiada aparat przemocy. Wojsko i Policję.

Mamy do czynienia z jawnym sprzeniewierzeniem się obowiązującemu prawu, przy zapewnieniu sobie bezkarności za sprawą władzy absolutnej nad prokuraturą.

To nie są przepychanki. To jest kraj, w którym byle naklejacz plakatów może decydować co jest z prawem zgodne, a co nie.

edzio

W jednej z dużych korpo z których współpracowałem pompowanie wyniku było bardzo proste- wystarczy co jakiś czas sprzedać firmie zewnętrznej jakiś swój dział za 1 mln USD lub więcej i już jest zysk. Oczywiście nadal temu działowi trzeba płacić kasę, ale kto by się przejmował wzrostem kosztów kiedy pojawiło się tyle zysku

3r3

"To jest kraj, w którym byle naklejacz plakatów może decydować co jest z prawem zgodne, a co nie. "

Podpowiem Ci że tak jest w każdym kraju, a nawet na terytoriach nieobjętych. Prawo to tylko taki abstrakt dla durni którzy w niego uwierzą.

Lech

Ostatnio modyfikowany: 2018-08-04 11:18

gruby

"które egzekutywa wchodząc w buty judykatywy uznała za niebyłe"

Sądownictwo rozstrzyga tak jak jego sponsor sobie zażyczy. Jak utrzymujesz panienkę na mieście to też przecież rozkłada ona nogi kiedy Ty jej każesz a nie kiedy ona ma ochotę. A że w Polsce sądownictwo utrzymywane jest przez państwo to efektem tego sędziowie sądzą tak jak politycy sobie życzą. Ten system działa doskonale, to znaczy dokładnie tak jak został zaprojektowany. Ponieważ zmieniła się ekipa w sejmie zmienić się powinna ekipa w sądach. To naturalne.

Może lepiej zastanowić się jak odciąć pępowinę łączącą sędziów z politykami ?

Ostatnio modyfikowany: 2018-08-04 11:43

lenon

Sądownictwo rozstrzyga tak jak jego sponsor sobie zażyczy. Jak utrzymujesz panienkę na mieście to też przecież rozkłada ona nogi kiedy Ty jej każesz a nie kiedy ona ma ochotę. A że w Polsce sądownictwo utrzymywane jest przez państwo to efektem tego sędziowie sądzą tak jak politycy sobie życzą. Ten system działa doskonale, to znaczy dokładnie tak jak został zaprojektowany. Ponieważ zmieniła się ekipa w sejmie zmienić się powinna ekipa w sądach. To naturalne.

Pełna zgoda, tylko do tej pory działo się to w sposób subtelny i zgodny z literą prawa. Obecnie jest to ordynarny proces prowadzący w prostej linii do upadku państwa.

Może lepiej zastanowić się jak odciąć pępowinę łączącą sędziów z politykami ?

Oczywiście, że lepiej by było wybierać sędziów w wyborach powszechnych i utrzymywać z wpływów z tytułu opłat za rozstrzyganie, ale politycy wszelkiej maści są tak bardzo przyspawani do wpływów w wymiarze sprawiedliwości, że tylko jakaś rewolucja z użyciem przemocy mogłaby to zmienić.

polish_wealth

bartosiak

Krajski

Też bardzo dobre

Ostatnio modyfikowany: 2018-08-04 12:41

3r3

"Obecnie jest to ordynarny proces prowadzący w prostej linii do upadku państwa. "

Wyśmienicie! To tak beznadziejne państwo że same korzyści gdyby go nie było.

@gruby

"Może lepiej zastanowić się jak odciąć pępowinę łączącą sędziów z politykami ? "

Chodzi Ci o pępowinę łączącą sądy z suwerenem który tę kastę utrzymuje^^

Pępowina sama się odcina, ponieważ decyzje gamoni poprzebieranych w togi wykonują młodzi durnie w mundurach, a ponieważ mało się ich rodzi to nawet durniów do wykonywania widzimisię gamoni brakuje i to wielka zaleta.

Dynamiczna sytuacja wydaje się osiadłym bałaganem, ale to wyśmienita okazja aby się rozepchnąć łokciami bo w mule nie widać kto się rozpycha^^

sholler

"Nie zastanowiło Cię, że złoto w krajach z ujemnymi stopami jest nieco tańsze niż wszędzie indziej?

W normalnej cenie są tam wyłącznie sztaby i brzdęki z aktualnego wydobycia w danej jurysdykcji - reszta tańsza, jak na wyprzedaży... "

Możesz rozwinąć nieco temat?

3r3

https://stooq.com/q/?s=xausek&d=20180803&c=5y&t=l&a=lg&b=0&r=xauusd+xaupln+xauchf+xaueur

Gdzieś od połowy 2014 wykres się rozjeżdża. Obecnie gdybyś próbował wymienić (przyjmijmy najpraktyczniejszą dla mnie parę, ceny bez zbędnej dokładności) loco sek->pln / franco sek->pln to na każdy 10ksek/4kpln (10.8ksek 1oz xau 4.4kpln) w porównaniu loco jest droższe o 0.5ksek od franco. Ale jeśli zrobię carry trade loco sek->xau->pln / franco sek->pln to wychodzi na zero.

Nie żałujmy sobie - idźmy dalej (bo z punktu widzenia mojego MiŚia jest to zagadnienie mogące mnie kosztować 8-10kpln/m tylko na napiwkach dla cinkciarzy z samego faktu nie obchodzenia tego różnymi kanałami). Zjawisko wygląda tak:

Odczuwam nieodpartą potrzebę zapłacenia dostawcy (zdarza mi się) i akurat mój dostawca potrzebuje docelowo cash pln (ale w ilościach nieujętych w ramach rozliczeń gotówkowych dla firm) z tym że rozliczamy się w sek, co daje nam:

-mój dostawca rzuca okiem na kurs sek->pln w kantorze u siebie pod domem i wyjawia mi ile to tych pln by go kontentowało (przyjmijmy to jako cenę referencyjną dostawcy vrp);

-dzwonię do hurtowego dostawcy papieru i kupuję ze dwa kilogramy stuzłotówek, dostawca kłania mi się w pas i wali mnie na vrp+15%;

-fatyguję się w serii transakcji na poziomie niewzbudzającym po okolicznych dostawcach detalicznych i walą mnie vrp+7%;

-fatyguję się po papier sek na poziomie niewzbudzającym (przeróżnymi zmontowanymi kanałami "na malucha" do kingsizu) co kosztuje mnie vrp+fistaszek, ale jest pewien limit drożności tego kanału i jest on niezadowalająco niski, a jego poszerzanie zajmuje mi nieco czasu;

-dzwonię do dostawcy xau i kupuję ponad pół kilograma, dostawca kasuje mnie spread od spotu i daje rabat na wysyłkę przy tej ilości;

Z punktu widzenia mojego dostawcy najkorzystniej byłoby gdyby dostał papier sek. Ale że za bardzo namajstrowali przy cashless society to powstał cały rynek obrotu papierem, jest więc część rynku gdzie cash only bo ma on szczególną wartość transakcyjną, przy czym - i tu się dopiero robią żarty... W Polsce żeby dostać sek na reklamówki to przynajmniej musisz zaczekać (zresztą taka operacja jest powszechnie do niczego niepotrzebna, bo nie w tę stronę papier płynie) z dzień czy dwa żeby taką fantazję klienta zrealizować, ale jak zaniesiesz w Polsce do kantoru reklamówkę sek to nawet okiem nie mrugną i się o nic nie zapytają. Każde inne rozliczenie jest albo niekontentujące spreadmi, albo mikropłynnością (xau, bo to że w dużych transakcjach przelatuje gładko to inna sprawa).

W rezultacie rozliczenie wygląda tak, że w papierowym sek "ile jest", w xau "już niech będzie ile jest" i w pln po kursie loco sek ze stratą 7-15% zależnie od ilości "no już niech będzie - podzielimy się niezadowoleniem". Z tego wniosek że gigantyczna (jak na wolumen rynku na 10m twarzy) ilość złota i papierowego sek przelatuje w rozrachunku do se za "coś" i to coś idzie jakimiś dziwnymi kanałami. I chociaż xau w sek podrożało o 30%, kiedy niby w usd tanieje, to okazuje się neutralnym środkiem transferowym w porównaniu z innymi możliwościami. Podejrzewam że to co leci ze Szwecji do innych krain to nie jest ani broń, ani narkotyki, ani niewolnicy - to jest kredyt. I jeśli zamienisz w całym tekście sek na chf to jest dokładnie ta sama sytuacja, tylko ze Swissu wywiezienie większych ilości brzdęku wymaga poddania się kontroli. Pozostaje czekać na kredyty w sek dla obcych krain.

A tymczasem sztaby z Boliden (taki odpowiednik KGHM) są w cenie po USD. Najwidoczniej ujemne stopy procentowe kosztują skarb państwa wyprzedaż z rezerw własnych, bo bank centralny może sobie w te kulki grać bez końca - aż do zaistnienia "niezależnego państwa" w ramach banku centralnego, a nie odwrotnie jak niby jest teraz^^

Oczywista oczywistość, że mógłbym płacić przelewem, bo by mi się pięknie spinało jako koszt, ale po pierwsze przewalutowanie na dzikim spreadzie, po drugie klient nie chce, bo w pl co na koncie to w skarbówce. I łaski nie robię, bo podatki leżą po stronie klienta jak każdy koszt, czyli ja bym musiał dostawcy płacić razy trzy, żeby on mógł zapłacić podatki (za tyle to nie kupię), a jak mi się nie podoba to mogę nie mieć wcale.

Ostatnio modyfikowany: 2018-08-04 17:15

Flex

Temat różnicy ceny srebra w sztabkach i monetach nie potrzebuje rozgłosu bo zaraz znajdzie się idiota gotów to uszczelniać. A nie ma czego.

Większość sztabek sprzedawana jest z VATem a większość srebrnych monet bullionowych sprzedawana jest z VAT marżą ;)

gruby

"a ludziska nie czytają tylko wkołomaciej te same pytania zadają."

Czytają ale nie rozumieją. Obcowanie z reżymową propagandą powoduje obrzęk mózgu przez który to obrzęk informacja nie będąca propagandą nie ma szansy się przebić bo propaganda wyłącza ośrodki analityczne mózgu. Normalna informacja wymaga zanalizowania a polskie mass media uzupełniają informację gotową analizą, coby się narodowi mózgi od samodzielnego myślenia nie przegrzały. Efektem jest kompletny "przekaz dnia": informacja, analiza plus propozycja oczekiwanej reakcji. Czyli kompletny outsourcing własnego mózgu.

Sol

Bartosiak to pracownik amerykańskiej fundacji w Polsce i jako taki oferuje polskiej gawiedzi nieustanny bełkot zagrzewający do rozpętania wojny na własnym trrytorium. Tolerowanie tego osobnika, a wręcz promowanie, świadczy o stopniu odlotu jaki wykreowano nad Wisłą. Przypomina mi się w tym momencie gen. Polko zachęcający do zorganixowania walk miejskich na terenie III RP. W normalnym kraju taki człowiek byłby skończony, ale my żyjemy w kraju w którym umyka nawet nonsens organizacji Powstania Warszawskiego, a jest to nawiasem mówiąc praca świadoma. Kilka zdań o Bartosiaku w MP.

●

http://www.mysl-polska.pl/1631

To niestety jest dopiero początek niepokojących informacji. Okazuje się także, że zgodnie z jakimiś odwiecznymi prawidłowościami geopolitycznymi „Rzeczpospolita ma nastawienie imperialistyczne w defaulcie”. To by nie było nic złego, gdyby nie znaczyło, że jesteśmy, przez to, a raczej znowu przez geopolitykę, skazani na wojnę z Rosją. Według Bartosiaka polski teatr wojny znajduje się między Bałtykiem, Karpatami, Dźwiną i Dnieprem, aż do Morza Czarnego. Na pytanie: „Czy według Pana geopolityka determinuje nieuchronny antagonizm między Polską a Rosją?”, Bartosiak daje odpowiedź twierdzącą.

No to coraz lepiej; mamy się szykować na wojnę z Rosją, o czym zresztą Bartosiak mówi wprost: „zbudujmy najpierw wojsko do wojny z Rosją”.Problem polega na tym, że wojsko to akurat Rosja ma bez mała dziesięciokrotnie bardziej liczniejsze niż Polska i na dodatek lepiej uzbrojone, gdyż duża cześć broni na wyposażeniu polskiej armii pochodzi z lat ’80 i w Rosji dawno już zostały te modele wymienione na nowsze.

Ale to wszytko jeszcze nic. Na pytanie: „Czy jest możliwe, że Rosja użyje broni jądrowej na terytorium Polski w konflikcie?”, pan mecenas stwierdza: „Tak jest możliwe, na poziomie taktycznym na pewno.”

I tu mam już dość. Ta geopolityka skazuje nas na wojnę z przeciwnikiem, który ma dziesięciokrotnie liczniejszą armię i na dodatek będzie używał na naszym terytorium broni jądrowej.

Ciekawe jak pan Bartosiak sobie taką wojnę wyobraża? Trzeba by nacierać z dziesięciokrotnie mniej licznym wojskiem na lepiej uzbrojonego przeciwnika i jeszcze jakoś unikać uderzeń jądrowych. Może je przeskakiwać, czy jak?

●

Czasem mam wrażenie, że ludki promujące na tym forum Bartosiaka, Targalskiego (PZPRowca walczącego dziś z antysemityzmem) itp. zamierza spędzic wojne w Tel Awiwie. Przecież to nie może być naturalne, są chyba jakies granice naiwności i braku krytycznego odbioru tego ci się słucha.

3r3

Przedstaw jakąkolwiek rację bytu dla takiej figury jak "państwo polskie".

Związek plemienny Wieletów w tych okolicach też zniknął bez większych protestów. Miło było i czas zamknąć ten interes, co już przytomni przodkowie zrobili w XVIII wieku.

Bo jak będziemy dalej udawać że wszystko to jest na poważnie to znowu jacyś "sojusznicy" cisną durniami pod ciężarówkę.

Nie mam państwa i narodowości - mam wyłącznie interesy i to takie polegające na wydłubywaniu kitu z cudzych okien, a do powiedzenia to mam tyle co Apacz w rezerwacie. Do tego poziomu jest ta państwowość sprowadzona - do miasteczka namiotowego przed Reichstagiem.

Mecenas z Żoliborza przynajmniej próbuje zarobić se wrzucając durni pod ciężarówkę, wcześniej próbował lobbować dla grupy zbrojeniowej w której robiłem, ale widać za tyle to nie chciało przelecieć.

@gruby

Nawet jak czytają ze zrozumieniem to z opóźnieniem, jak @Flex wskazuje można robić w księgach cuda tylko nikogo księgi już nie interesują a przepływy nominalne badane są o ile w ogóle to po łebkach. Gdyby to był 2012 to jeszcze byśmy mogli o wacie ze sreberka podyskutować, żeby sobie coś przytulić, w 2014 też jeszcze nieco ale już można było dostać w ucho, a obecnie szkoda fatygi jak się nie prowadzi wydobycia czy huty.

Obecna metoda przyklepywania dochodu polega na opodatkowaniu uznaniowym - zgłaszasz się do Urzędu, że zarobiłeś tyle a tyle i chciałbyś się opodatkować, a jak nie wierzą że tyle to niech nie przyjmują wpłaty^^

Ostatnio modyfikowany: 2018-08-05 18:09

Doger64

Tesla nie wykazuje dochodu i jeszcze może długo nie wykaże ,ale stwierdzenie ze balansuje na granicy bankructwa jest grube.

5mld zainwestuje w Chinach to jest jakiś miesięczny ich przychód, nie wykazuje dochodu bo inwestuje ,a będąc dotowanym można tak długo ciągnąć ,nie przejada tych pieniędzy tylko tworzy pionierskie zaplecze do walki z reszta świata na rynku EV.

Model 3 cenowo i technologicznie będzie tego dowodem...

3r3

Wydawanie kasy z dotacji nie nazywa się "inwestowaniem" tylko przejadaniem podatków, robi się za to alokacje w ładne biura i sekretarki.

Bezpośrednio na miejscu wykonuje to nie sama twarzyczka od wyciągania dotacji, a przytomne, ponure dziady, które dbają najpierw o swoją wygodę^^

Ostatnio modyfikowany: 2018-08-06 05:14

Lech

Ostatnio modyfikowany: 2018-08-06 07:36

Doger64

Tomek (ITT)

Z jakich kont brokerskich korzystacie?

Dywersyfikujecie brokerow?

Ostatnio mialem niemila niespodzianke w DM PKO. Nie moglem sprzedac walorow. Okazalo sie , ze zostaly wykluczone z oferty bo nie mialy KID.

W polecanym przez tradera DIF i SAXO sa takie jaja?

Nie wiem czy nie zalozyc sobie kont u kilku brokerow bo zaczynam sie obawiac o swoje inwestycje.

Polecamy DIF, w którym bezpeoblemwo można inwestować we większość dostępnych aktywów.

Dywersyfikacja brokerów ma jak najbardziej sens zwłaszcza jeśli dysponuje się sporym kapitałem i pomimo rozdzielenia środków można zajmować spore pozycje.

abc123

polish_wealth

pocytuję Cię trochę i postaram się przedstawić opinie:

"""No to coraz lepiej; mamy się szykować na wojnę z Rosją, o czym zresztą Bartosiak mówi wprost: „zbudujmy najpierw wojsko do wojny z Rosją”"""

Absolutnie nie mogę się zgodzić, że to ewidencja na lobbing Mecenasa, to tylko takie powiedzenie, że zacznijmy od małych kroków, od małych konkretów, w stronę, która jest najbardziej prawdopodobna. Ja w tym samym duchu mówię, że będę kupował budki z kebabami, ale najpierw trochę majtek i rajtuz z chin posprzedaję, bo na budki nie mam bezpośrednio. I taki był charakter tej wypowiedzi, nie ma co łapać za słówka.

cytat2:

"""Ale to wszytko jeszcze nic. Na pytanie: „Czy jest możliwe, że Rosja użyje broni jądrowej na terytorium Polski w konflikcie?”, pan mecenas stwierdza: „Tak jest możliwe, na poziomie taktycznym na pewno. """

Zwykłe pytanie, zwykła odpowiedź... nie ma tu żadnego podżegania do wojny z Rosją. No co nie jest możliwe, że użyje? Teraz to się wszystko pozmieniało w tej układance, ale rozumiesz, że jeżeli Rosja zobaczyłaby, że USA udało się zająć Syrię tak samo, jak kraj Kadafiego i inne kraje, które przyniesiono na stół w pentagonie w pierwszy dzień ataku na WTC, to Rosja ma niewiele kierunków, łatwych dla niej do odpowiedzi wojskowej. Na tym kierunku jest właśnie Ukraina i dalej Polska, po prostu, tutaj chce Rosja grać, że skoro łamane są traktaty międzynarodowe, to ona też ma prawo do zajęć terytorialnych, bo dlaczego niby tylko USA ma prawo ro rewizji? Nie widzę, tu żadnego grzechu Mecenasa.

Moja opinia:

Jacek Bartosiak to pasjonata wojenny, urodził się w dobrej rodzinie, skończył prawo i ma kupę czasu i warunki ku temu, żeby się rozwijać, zaczął więc czytać dużo książek i został zaproszony do Potomac. Tam jak zobaczył, o czym rozmawiają jankesi, to żyłka mu skoczyła i bardzo pragną się podzielić tym z rodakami a przy okazji zarobić na swoim hobby, bo teraz Bartosiak to pisarz książek i chwała mu za to, to jest pożyteczny nie-idiota, a pożyteczny patriota dla odmiany, który pochodzi z pokolenia polaków, ktorzy trochę się odkuli i mają czas zajmować się hobby. Period.

Jacek Bartosiak to kumpel Pana Nikt, rzeczywiście oba panowie wykazują wielką determinację do wypowiedzi publicznych, tak jakby byli jakimiś aktywistami napędzanymi za jakiś hajs, Pan Nikt jednak to katolstwo, sam wiesz, że nie może być w żadnych tajnych zgromadzeniach i nie stracić dobrego samopoczucia, to poprostu pokolenie oczytanych patriotów, którzy mają czas na hobby i też chcą zarabiać "ZDALNIE" jak programiści tylko że jak faceci na hobby wojenno-politycznym a nie klikając w komputerek. I chwała im za to. Dzięki nim mamy podziemną debatę, dużo bardziej poważną niż te pie******nie demokratów w tv. za przeproszniem.

Co tak naprawdę napędza tych ludzi? Internet stworzył nowe możliwości, dzisiaj specjalistami mogą zostać ludzie, którzy się na czymś naprawdę znają i umieją to prezentować jak T21, a nie koniecznie mają tatusiów w polityce czy w telewizji, do takich ludzi zalicza się także Bartosiak czy Pan Nikt. Dobrze że nie mogę przysięgać, ale teoretycznie daje w 95% sobie uciąc, że Bartosiak jest WPORZĄDKU.

Zobacz, że Bartosiak za niczym nie lobbuje, tylko mówi że wszystko płynie i dlatego trzeba myśleć samodzielnie. W razie Wojny i upadu demokracji to przecież ludzie jak Bartosiak, Pan Nikt, Braun, Michalkiewicz i kilu innych będą pierwszymi do nowego ładu, bo już ich poglądy są znane i budują zaufanie i prawdziwy mandat społeczny. To ich napędza wg.mnie i bardzo dobrze.

Przerwałem aż seans filmowo/parasolkowy żeby odpisac, wracam do kuźni! ; ) pozdrawiam

Ostatnio modyfikowany: 2018-08-06 12:04

sage_slav

Sol - właśnie pokazujesz jak ograniczony umysłowo jesteś. Bartosiak mówi o geopolityce w perspektywie nadchodzących dziesięcoleci, Ty zaś porównujesz to do teraźniejszości, a dodatkowo KŁAMIESZ ("w Rosji dawno już zostały te modele wymienione na nowsze".).

Myślisz, że po co nam elektrownia atomowa jeśli nie po to by mieć możliwość stworzenia własnej broni nuklearnej.

Energia atomowa to droga i niebezpieczna rzecz, ale największa jej zaletą jest możliwość prac nad bombami nuklearnymi.

Dodatkowo Bartosiak otwarcie mówi, że USA nie będzie naszym partnerem w polityce długofalowej - więc Twoje oskarżenia o agitacje proamerykańską są totalnie nietrafione.

Pomijając to Rosja obecnie jest bardzo słaba i ma najpotężniejszego sąsiada kiedykolwiek w historii jej istnienia - Chiny.

Bartosiak jawnie nawołuje do zawiązania silniejszych więzi z Chinami jako naszym naturalnym sojusznikiem. Od razu, zaznaczam - są to nawoływania DŁUGOFALOWE tj należy to zrobić wtedy kiedy bilans strat/zysków będzie korzystniejszy - a to się powoli będzie przechylało na szale Chin. Już kurna pomine, że Bartosiak mówił, że prędzej czy później Rosja wyląduje w sojuszu z USA- czego jesteśmy naocznymi ŚWIADKAMI.

Obecnie bardziej opłacalne jest nam trzymać sztame z obecnym hegemonem światowym - coby nie skończyć jak Syria, czy Irak a no i kolejny pokaz siły USA odbędzie się w Turcji.

EH! Nie wiem skąd wy ludzie te głupoty bierzecie, nawet nie obejrzałeś jednego jego wykłądu a już publikujesz swoje przemyślenia (oh jak bardzo nietarfione) na różnego rodzaju portafach zarażając tą głupotą innych.

Lepiej byłoby dla Ciebie jak i dla wszystkich czytelników bloga abyś przed wydaniem werdyktu sam ocenił poprzez np posłuchanie 2-3 wykładów - ale gdzie tam, lepiej powtarzać to gdzie się przeczytało komentarz na pudelku czy wp. A może to celowa manipulacja?

Szkoda ze takich ludzi w Katyniu nie wybili, zamiast tego ucieli nam łeb i teraz dupa pełni funckje głowy... co widać po poziomie naszej klasy politycznej...

Ostatnio modyfikowany: 2018-08-06 17:37

red09

Akcje Apple dla przykładu w ciągu dwóch lat straciły 94%. Czy przez owe dwa lata spółka bankrutowała skoro jej ceny spadły aż tak silnie?

Wchodzę na tradingview lata 2000, najwyższa cena 5.37, najniższa 0.97, to daje 82%. Skąd się wzięło 94%?

Ostatnio modyfikowany: 2018-10-04 14:00