Shortowanie rynku, czyli zarabianie na spadkach nigdy nie było specjalnie proste. Sytuacja skomplikowała się jeszcze po 2008 roku, kiedy to banki centralne zaczęły na wszystkie możliwe sposoby manipulować rynkami, aby rosnącymi cenami akcji oraz nieruchomości stworzyć iluzję wzrostu gospodarczego. Ostatnią hossę zawdzięczamy przede wszystkim: zerowym stopom procentowym, dodrukowi waluty na globalną skalę oraz bezpośrednimi zakupami akcji realizowanymi przez banki centralne. Do zakupów akcji czy REIT’ów przyznają się otwarcie Bank Japonii oraz Szwajcarski Bank Centralny. Naiwnością byłoby sądzić, iż pozostałe banki nie postępują podobnie. Nie wszyscy po prostu publikują wystarczająco kompleksowe raporty.

W każdym razie wydaje się, że ostatnia hossa skończyła się między majem a sierpniem zeszłego roku. Od tego czasu większość rynków akcji zaliczyła kilkunastoprocentowe przeceny. Najbardziej odporną na spadki wydaje się być giełda w USA, która obecnie znajduje się zaledwie 5 % poniżej szczytów sprzed roku. Akcje w Stanach Zjednoczonych są jednocześnie jednymi z droższych na świecie. Wskaźnik CAPE dla całego rynku na koniec stycznia wynosił 23. Dziś jest jeszcze wyżej. Dla przypomnienia - powyżej 20 mamy bańkę spekulacyjną. Ogromne przewartościowanie potwierdza także wskaźnik cena / sprzedaż wynoszący 1,8, co jest najwyższym poziomem od 15 lat. Innymi słowy giełda w USA ze względu na ogromne przeszacowanie może być dobrą okazją do shortowania.

Aktywa aktywom nie równe.

Wyceny poszczególnych sektorów czy indeksów różnią się od siebie diametralnie. Nawet w przypadku drogiej giełdy w USA, mamy akcje wyceniane neutralnie podczas, gdy w innych mamy ekstremalną bańkę spekulacyjną. Chcąc grać na spadki powinniśmy bardzo ostrożnie selekcjonować aktywa w taki sposób, aby wybrać te o największym potencjale do spadków.

Dla przykładu, Indeks Dow Jones Transportation wyceniony jest na 12-krotność zysków za ostatni rok. Akcje nie są zatem ani tanie ani drogie. W przypadku szerokiego indeksu S&P 500 współczynnik ten wynosi aż 23. Kolejnym przykładem bardzo drogich akcji jest indeks Russel 2000, gdzie współczynnik P/E przestał być publikowany ze względu na fakt, iż większość spółek nie wykazuje obecnie zysków.

Jak zatem szukać okazji do zarabiania na spadkach?

Przede wszystkim powinniśmy mieć w miarę dobre rozeznanie, które rynki są ekstremalnie przeszacowane, a tym samym mają ogromny potencjał do spadków. Doskonały przegląd rynku zapewnia nam niemiecka strona StarCapital, a konkretnie ich dział wycen dla poszczególnych rynków. Pewną wadą jest aktualizacja dokonywana zazwyczaj kwartalnie.

Gdy już znajdziemy odpowiedni rynek mamy dwa wyjścia. Łatwiejsze: możemy shortować cały rynek. Trudniejsze: wybrać sektory o najwyższym naszym zdaniem przeszacowaniu. Jest to o tyle istotne, że sektory „modne” osiągające ekstremalne wyceny doświadczają zazwyczaj najsilniejszych spadków. Dobrym przykładem może być porównanie sektora biotechnologicznego do szerokiego rynku reprezentowanego przez S&P 500.

Źródło: finance.yahoo.com

Jak widzicie powyżej, ekstremalnie drogi sektor biotechnologii (kolor niebieski) doświadczył 24% spadku, mimo, że cały rynek (kolor czerwony) spadł w tym samym czasie o 4%.

Dobierając zatem sektor zasada jest dość prosta. Im coś jest droższe pod względem współczynników (CAPE, P/E, P/S) czy poziomu dywidendy, tym większych spadków powinno doświadczyć. Celowo pominąłem współczynnik P/BV, czyli cenę przez wartość księgową dlatego, że przy porównywaniu sektorów jest on absolutnie nieprzydatny. Dla spółek surowcowych często znajduje się on poniżej 1 podczas gdy dla sektorów opartych na technologii przekracza 3 czy 4.

Podobnie sytuacja wygląda z modnymi sektorami. W latach 2011 - 2015 kapitał silnie napływał na wspomniany powyżej rynek biotechnologii w efekcie czego cena ETF’u BBH wzrosła o 300%. Szczególnie gwałtowny wzrost nastąpił tuż przed osiągnięciem szczytów gdy wzrosty pompowane były przez tzw. słabe ręce („kupuję bo rośnie”), kiedy to fundamenty czy rozsądek nie mają zastosowania. W takim otoczeniu, gdy nasze modne spółki przestają rosnąć lub co gorsza zaczynają gwałtownie spadać, kapitał ewakuuje się dużo szybciej niż w przypadku akcji neutralnie wycenionych o twardych fundamentach czy stabilnych przychodach.

Przy obecnym stanie rynku okazji do shortowania jest na prawdę sporo. Moją uwagę przykuł jeden z REIT’ów inwestujący w galerie handlowe w USA. Chodzi o Simon Property Group.

Zainteresowałem się nim z kilku powodów:

a) Niezależnie od medialnej propagandy widzę rzeczywiste spowolnienie gospodarcze w USA.

b) Ogromna ilość nierentownych sieci handlowych zmniejsza ilość placówek, co przekłada się na zmniejszenie popytu na powierzchnię w galeriach handlowych.

c) Problemy handlu detalicznego zazwyczaj bardzo gwałtownie przekładają się na spadek czynszy najemnych, a tym samym na przychody REIT’ów.

d) Akcje SPG są ogromnie przeszacowane. P/E wynosi obecnie 35.

e) Dywidenda w ujęciu procentowym wynosi 3,04%. W ciągu ostatnich 10 lat wahała się w przedziale 2,35% - 14,62%. Plasuje to SPG w gronie 8% REIT’ów o najniższym poziomie dywidendy. Zważywszy, że REIT’y ze względu na specyficzną strukturę wypłacają większość przychodów, SPG jest ekstremalnie drogi pod każdym względem.

f) Współczynnik wypłacalności dywidendy dla SPG wynosi 1,26. Oznacza to, że firma wypłaciła o 26% więcej dywidendy niż zanotowała przychodu. Władze REIT’u mimo spadających przychodów próbują na siłę pokazać, iż kondycja zarządzanej przez nich firmy jest lepsza niż w rzeczywistości. Wypłacanie dywidendy wyższej od przychodów jest możliwe wyłącznie wtedy, gdy przychody nam stale rosną. W najbliższych miesiącach wygląda na to, że będzie odwrotnie.

g) Kurs REIT’ów jest bardzo silnie skorelowany z rynkami akcji. Jeżeli bessa się pogłębi (w co wierzę) to natychmiast przełoży się to również na rynek nieruchomości komercyjnych, czyli REIT’ów.

Jak widać poniżej, w trakcie bessy 2007 - 2009 ETF na REITY z USA stracił 72%, co było wynikiem gorszym od rynku akcji. Warty uwagi jest także fakt, iż obecnie sytuacja gospodarcza w USA jest nieporównywalnie gorsza niż 8 lat temu.

Źródło: finance.yahoo.com

Jak można shortować przykładowy REIT?

Najprostszym rozwiązaniem wydaje się być zastosowanie CFD, czyli tzw. kontraktów na różnicę dostępnych u obu brokerów, z których korzystam. W prosty sposób możemy otworzyć pozycję „krótką”, czyli taką, która generuje nam zysk, gdy cena shortowanego aktywa spada. Gdy cena rośnie, ponosimy analogicznie stratę.

CFD ma pewną wadę. Ma bowiem wbudowany lewar. Załóżmy, że chcecie zagrać na spadek kwotą 10.000 USD. Po otwarciu „krótkiej pozycji” z waszego konta broker zabierze wyłącznie 2.500 USD. Pozostałe 7.500 USD pożyczy Wam nawet jeżeli nie potrzebujecie kredytu. Uwzględniając wymuszony kredyt, łączne koszty w ujęciu rocznym wynoszą ok 2,4%, więc mniej niż rzeczywiste koszty funduszy „inverse", czyli grających na spadki.

Ja generalnie nie stosuję już lewaru. Jeżeli chcę otworzyć pozycję na 10.000 USD to środki, których nie zablokuje broker (w powyższym przypadku 7.500 USD) pozostawiam jako gotówkę na koncie, której zwyczajnie nie używam pod inne transakcje. Środki sobie leżą, dzięki czemu mając otwartą pozycję na 10.000 USD, rzeczywiście mam zabezpieczenie w postaci 10.000 USD. Ostatecznie jeżeli coś pójdzie nie tak, np. tymczasowa strata przekroczy 25% (ekwiwalent wymaganego depozytu), lepiej abyście mieli wolne środki na koncie.

Lewar bywa zabójczy. Jeżeli nie musicie to go nie stosujcie!!!

Czemu akurat teraz wspominam o shortowaniu?

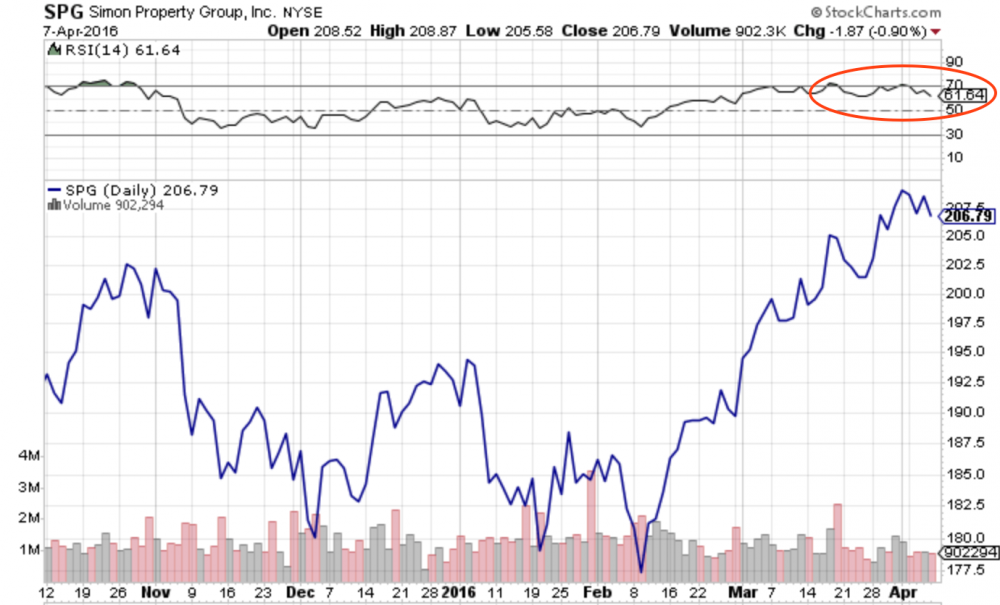

Otóż pod koniec zeszłego roku oraz w styczniu zanotowaliśmy spore spadki wywołane podwyżką stóp procentowych w USA. Od 10-go lutego mieliśmy natomiast odbicie wywołane decyzją EBC odnośnie zwiększenia skali dodruku. Obecnie jednak ceny wielu aktywów są na tyle drogie, że może to być dobry moment do zajęcia pozycji na spadki. W przypadku SPG jesteśmy na RSI blisko 70 (krótkoterminowo drogie).

Zagrożenia związane z graniem na spadki

Gdyby nie interwencje banków centralnych, ceny akcji byłyby dziś na poziomach co najmniej o 50% niższych. Niemniej dodruk, zerowe stopy procentowe oraz bezpośrednie zakupy sprawiają, że ceny wielu aktywów w krajach rozwiniętych są na bardzo wysokich poziomach. W mojej ocenie jednak ostatnie odbicie jest raczej korektą w bessie niż powrotem do hossy. Jeżeli mam rację, to na spadkach będzie można zarobić i to bardzo przyzwoicie. Jeżeli się mylę to być może przez pewien czas granie na spadki będzie generować straty.

Banki centralne podejmują desperackie próby aby podtrzymać wysokie wyceny aktywów. EBC dodrukowuje ponad 1 bln EUR rocznie, czyli więcej niż FED podczas QE3. Co więcej, wydaje się potwierdzać, iż podwyżka stóp w Stanach Zjednoczonych była jednorazowym epizodem i za jakiś czas stopy ponownie zostaną obniżone. Działania te oczywiście nie mają wpływu na rzeczywistą gospodarkę, ale obniżka stóp w USA oraz ponowne uruchomienie dodruku może o kolejne kilka miesięcy odwlec dostosowanie cen do realiów. Innymi słowy, banki centralne dodrukiem mogą kupić sobie kolejne kilka miesięcy stagnacji lub nawet wzrostów.

Inflacja

Rzeczywista inflacja na dolarze wynosi obecnie 7-8% rocznie. Jeżeli cena akcji w ciągu roku się nie zmieni to możemy założyć, że w ujęciu realnym ceny akcji spadają dokładnie o tyle samo. Jeżeli inflacja zacznie przyśpieszać, a ceny akcji będą ciągle stały w miejscu to może się okazać, że w kontrolowany i jednocześnie niewidoczny sposób przejdziemy przez bessę w czasie spokojnych 5-6 lat. Efekt bessy będzie taki sam jak wcześniej osiągaliśmy w trakcie burzliwych spadków trwających maksymalnie 24 miesiące.

W przeszłości mieliśmy już ukrytą bessę z lat 1965 - 1979, kiedy to indeksy w ujęciu nominalnym co jakiś czas rosły i spadały, ale generalnie poruszaliśmy się w kanale 600 - 1000 pkt. Spadek cen był jednak maskowany wysoką inflacją.

W takim otoczeniu shortowanie może być o tyle trudne, że ceny akcji w ujęciu rzeczywistym (z uwzględnieniem inflacji) będą spadać, ale w ujęciu nominalnym pozostaną w miejscu, przez co shortowanie będzie nam generować 2-3 % kosztu każdego roku. W ostatecznym efekcie poniesiemy stratę.

Argumenty przeciwstawne

W większości przypadków bessa była krótka i nadzwyczaj gwałtowna. W latach 2007 - 2008 inflacja w USA liczona metodami z lat 80-tych przekroczyła 10%, a mimo to ceny akcji zanotowały spadek rzędu 65% oraz 72% w przypadku REIT’ów. Nastroje oraz panika po bankructwie Lehmana zdeterminowały całkowicie zachowanie cen instrumentów finansowych. Inflacja była bez znaczenia.

Podsumowanie

Przykład Simon Property Group, który omówiłem Wam powyżej jest w mojej ocenie bardzo ciekawą okazją do shortowania. Potencjał do spadków jest ogromny, jednak zawsze występuje pewne ale:

a) Macie przeciwko sobie bardzo potężnych graczy, czyli banki centralne, które niszcząc walutę na wyścigi mogą sztucznie utrzymać wysoką cenę SPG.

b) Grając na spadki nie zaryzykowałbym więcej niż maksymalnie 10 % mojego kapitału. Dużo łatwiej bowiem zarabia się na wzrostach cen, zwłaszcza w otoczeniu rosnącej inflacji.

c) SPG jest jedną z kilku okazji. Niezależnie czy grając na wzrosty czy spadki nie powinniście w jedno aktywo lokować więcej niż 2-3% swojego kapitału. Zawsze może coś pójść nie tak. Nie ważne ile sumiennych analiz przeprowadzicie. Nikt nie jest w stanie przewidzieć wszystkiego.

d) Shortowanie wymaga żelaznej dyscypliny i stalowych nerwów. Możecie próbować wstrzelić się w górkę i zarabiać od początku, ale szanse na to są bardzo nikłe. Być może przez okres kilku miesięcy ceny akcji mimo bardzo wysokich poziomów nadal będą rosły. Jak na to zareagujecie? Czy przeanalizujecie spokojnie sytuację i zapewnicie sobie spokój psychiczny czy raczej puszczą Wam nerwy?

Shortowanie nie jest absolutnie dla wszystkich. Gra przeciwko bankom centralnym, inflacja oraz koszty utrzymania pozycji sprawiają, że grając na spadki zarabia się zdecydowanie trudniej niż grając na wzrosty. Niemniej obecne rozwarstwienie rzeczywistej gospodarki oraz rynków finansowych stwarza bardzo ciekawe okazje. Przemawia za tym także ogromna kapitalizacja rynków akcji w relacji do bilansów banków centralnych. Z punku widzenia globalnych planistów od wysokich cen akcji ważniejsze są wysokie ceny obligacji (niska rentowność), dzięki czemu udaje się redukować globalne zadłużenie i kontrolować rynek derywatów. W mojej ocenie szanse na spadki cen akcji, a tym samym wspomnianego REIT’u są nieporównywalnie wyższe niż spadki na rynku długu. Czas jak zwykle pokaże czy mam rację.

Trader21

agilesdi

Moi informatorzy mówią, że krach będzie na jesień, wszyscy wiedzą kiedy się jesień zaczyna, a kiedy kończy. Jest 80% prawdopodobieństwa, że początek będzie miał w Chinach i rozleje się dalej. A jak to mówi Harry Dent ta przecena będzie miała 70%.

3r3

Najistotniejszy punkt artykułu - inflacja. A jeśli nie 7-8 wyjdzie w tym roku a dużo więcej? Bardzo dużo?

Są gospodarki peryferyjne, które w trzy lata wycisnęły 100% żeby się utrzymać z produkcją na powierzchni. Teraz czas na głównych graczy.

igda

w TMSbrokers na polskie akcje wymagany depozyt 35% ,swap ok 4,2 % na rok ,czyli kredyt tani ,bez prowizji ,bez papierów/zabezpieczeń ,poza kapitałem na rachunku

np.

sprzedajesz 1 lot (100 akcji) firmy X za 100 PLN czyli 10 000 PLN ,depozyt 3500 PLN ,przy 50% (1750 PLN)zamykają jeżeli nie masz dodatkowej gotówki na koncie ,jeżeli masz to możesz trzymać dalej ,prowizja ok.0,58% jednorazowo za kupno i sprzedaż,przy otwarciu pozycji prowizja tylko przy otwarciu

kurs spada na 65 PLN ,zarabiasz 3500 PLN minus Swap

czyli przy spadku 35% zarabiasz ok 100% od zaangażowanego kapitału

wodnik

Bob777

http://rynekwaluty.blogspot.com/2016/04/czego-nie-dostrzegaja-inwestorzy-w.html

trader21

Przedstawiłeś jedną stronę medalu. Czy możesz także opisać co się stanie gdy kurs wzrośnie do 135 zł?

igda

przy wzroście do 117,50 broker zamknie pozycję ( o ile nie będzie gotówki ) i strata wyniesie 1750 PLN czyli -50% przy wzroscie +17,5%

jeżeli będzie gotówka na koncie to strata może być i -200%,-300%,nieskończona !!!! kwoty początkowej:

zakładamy,że klient dopłaca cały czas do pozycji kurs rośnie do 205PLN strata 10 500PLN przy początkowym depozycie 3500PLN -300%

AT to wynalazek diabła

lewar to kokaina wykresowców

ja nie wiem czy będzie hossa czy bessa ,czy bedzie katastrofa ,wojna,hiperinflacja,czy mega deflacja i nikt tego nie wie -tak uczciwie mówi W.Buffett i ja ,ale strach katastoficzny/kryzysowy zawsze sprzedawał sie lepiej/najlepiej

trader21 podziwiam twoją tezę katastrofy i widać jak rzesza ludzi czeka na to z utęsknieniem ,jestem z innej bajki ,ale życzę powodzenia

A Smith

1956Marek

Czy to już hossa na małych spółkach wydobywczych złota ??? A jak zacznie się "spuszczanie tamy Hoover'a wężem ogrodniczym" To będzie.... WOW !!!

1956Marek

moratar

Boje się kontraktów :) wolałbym jakoś po bożemu. Widzę tylko shorty np SHORT EURO STOXX 50® OPEN END, lub jakies shorty na dax. A nawet nie widzę nic na s&p.

moratar

3r3

"cert na silver x3 może ma sens, ale dopiero na wychodzenie z krachu. ale nie mam pomysły jak zabezpieczyć się na gpw przed ewntualnym krachem."

Nie przebywać w złym miejscu w złym czasie. Czyli wysiąść z pociągu byle jakiego. Choć akurat gpw ma lichy kontakt z gospodarką i jest marginalna jak giełda w Shanghaju. Może się okazać, że jedynym przyczynkiem do spadku (i granicą głębokości spadku) będą środki niezakotwiczone przedsiębiorstwami w Polsce, czyli spekuła, to akurat bardzo zdrowe dla giełdy że sobie pójdą, to nie spadek - to urealnienie kursu.

Tylko jak już się z gpw wyjdzie to co zrobić z płynnością?

jaralu

Dziekuje za swietny wpis!! Pytanie dot. CFD. Te instrumenty maja date zapadalnosci. Rozumiem, ze piszac o uzyciu CFD miales dopuszczasz rolowanie (zamkniecie i ponowne uruchomienie, ale wtedy to dodatkowy koszt) albo wstrzelenie sie w moment, w ktorym zarobisz w krotkim czasie (przed data zapadalnosci). Bylbym wdzieczny za krotkie doprecyzowanie. Pozdrawiam :-)

Arcadio

Np. na indeks WIG20 są to FW20M1620, FW20U1620. Literka M oznacza wygasanie kontraktu w czerwcu, zaś U we wrześniu. Są jeszcze kontrakty na marzec i grudzień. Konstrukcja kontraktu na WIG20 obejmuje 20x jednostkę bazową czyli jeśli dzisiaj WIG20 jest na poziomie 1900 to wartość jednego kontraktu jest 38000zł. Otwarcie takiego kontraktu wymaga depozytu ok 7,4% jego wartości, zaś prowizja za otwarcie zamkniecie pozycji to 9-10zł.

Przy kontraktach jedną z najważniejszych spraw jest płynność instrumentu, żeby spread wychodził jak najmniejszy. Obecnie na GPW wystarczającą płynność ma jedynie kilka instrumentów. Zawsze największą płynność ma najbliższa czasowo seria kontraktów czyli na teraz z literką M. Ale i tak do zarabiania nadają się tylko kontrakty na WIG20, KGHM, PEKAO, PZU, PKOBP,ORLEN. Reszta co prawda funkcjonuje na rynku ale ma tragiczną płynność.

@3r3

Nie zgodzę się że GPW ma marginalny związek z gospodarką. Na pewno firmy giełdowe odpowiadają za co najmniej kilkadziesiąt procent gospodarki. Są tam praktycznie wszystkie banki, wszystkie firmy energetyczne i paliwowe. Rzeczywiście nie ma spółek prywatnych, głownie zachodnich koncernów produkcyjnych i handlowych. Na pewno polska giełda nie ma takiej ekspozycji na gospodarkę jak amerykańska, ale trudno to nazwać marginalną. Gdyby nie złodziejska prywatyzacja ekspozycja byłaby bardzo duża ale przeszłości już nie zmienimy.

3r3

Banki to nie gospodarka, to system transakcyjny rynku.

Wymieniłeś wyłącznie monopolistów na koncesjach państwowych, to nie jest gospodarka. Te brakujące firmy handlowe to jest rynek, ale ciągle nie gospodarka.

Na giełdzie nie ma MiŚiów, a to tam jest gospodarka. Teraz to się nazywa "szara strefa".

Właśnie dlatego uważam że powiązanie GPW z gospodarką jest nikłe.

Równie dobrze można by wrzucić dokładnie te same firmy w 1970r do wyceny i powiedzieć że to jakaś giełda jest. Fajnie że jest giełda bez alternatywy inwestycyjnej w konkurencję. Przecież to kabaret.

Arcadio

Pisząc gospodarka, mam na myśli podejście współczesne czyli wszystkie działanie tworzące PKB a więc również banki i handel. Jeśli przyjąć, że gospodarka to tylko produkcja, to tak GPW w sposób marginalny odzwierciedla gospodarkę. Jeśli piszesz o MiSiach to są odpowiednie indeksy ujmujące tego rodzaju spółki. Druga sprawa to taka, że małe firmy są prowadzone w formie spółek cywilnych bądź jawnych, więc ich właściciele nie widzą korzyści z wejścia na giełdę. Samo wejście na parkiet jest kosztowne i to nie jest dobre dla małych firm. Tak to działa wszędzie, nie tylko w Polsce.

To, że szara strefa w Polsce jest dość szeroka nie znaczy że oddziałuje na giełdę. Nie ten poziom. Nie znam żadnej firmy średniej wielkości, która działałyby w szarej strefie.

Andreas

Niezłe jaja.

Chyba wybrali druk.

1.

http://theeconomiccollapseblog.com/archives/watch-japan-for-all-is-not-well-in-the-land-of-the-rising-sun

Getting back to Japan, things are so bad now that the Japanese government is actually considering giving gift certificates directly to low-income young people. The following originally comes from Bloomberg…

The Japanese government plans to include gift certificates for low-income young people in its fiscal 2016 supplementary budget, Sankei reports, without saying who provided the information.

Recipients would be able to use them for daily necessities.

The government sees gift certificates as more effective in stimulating consumption than cash handouts, which may be deposited.

2.

http://www.bankier.pl/wiadomosc/Prezes-SNB-W-Szwajcarii-mozliwe-dalsze-luzowanie-polityki-monetarnej-7356728.html

"Bank narodowy Szwajcarii jest gotów do dalszego luzowania polityki monetarnej, a jego ujemna benchmarkowa stopa procentowa jest +niezbędna" do obniżenia presji na kurs franka" - powiedział Jordan podczas eventu w Aarau.

3.

http://kingworldnews.com/legend-art-cashin-warns-this-may-shock-investors-and-create-panic/

So it’s beginning to gain velocity but it’s also a potential real risk for the Fed. So far with all of the reserves that they have pumped into the system we have had little if any inflation. But if suddenly the velocity of money began to pick up sharply, they run the risk of that smoldering, non-inflationary look suddenly bursting into a wild inflation.

For completely different reasons you had that back in the amazing inflation in the Weimar Rebpulic in the 1920s in Germany. But initially inflation didn’t appear instantly. It was quiet, quiet, quiet, and then suddenly it (inflation) exploded.

4.

Ciekawy artykuł zatytułowany “Opcja helikopterowa na nadmiar oszczędności. Spytajmy Japończyków” ukazał się w DGP z dnia 5 kwietnia.

Pozwolę sobie przytoczyć kilka fragmentów:

„Obawy przed sekularną (wiekową - ? Zawsze budziło moje zaciekawienie nieznośne pragnienie epatowania bliźnich dziwacznym słownictwem – kompleks rozmiarów?) stagnacją sprawiły, że w krajach wysoko rozwiniętych nad głowami ekonomistów i polityków zawisł helikopter – ten sam, o którym mówił Ben Bernanke w 2003 roku, gdy zaproponował, by wobec słabej wtedy koniunktury ( tutaj widać ten rafinowany sposób myślenia – WTEDY słaba koniunktura, a dzisiaj – najwyraźniej dzisiaj DOBRA jest ta koniunktura) finansować ulgi podatkowe emisją pieniądza.”

„Głównym przejawem sekularnej stagnacji jest gromadzący się w gospodarkach krajów wysoko rozwiniętych nadmiar oszczędności. W Japonii jest to poważny problem już od ćwierćwiecza. Przez cały ten okres inwestycje przedsiębiorstw były w Japonii zbyt małe by wchłonąć całość gromadzących się się w firmach zysków”

3r3 mówi o jednostronnych umowach i zobowiązaniach, które muszą zostać przeliczone.

„W dużej mierze japoński rząd odniósł sukces. Skutecznie chronił gospodarkę przed popadnięciem w długotrwałą recesję (chronił też, jak wynika z dalszej części artykułu, przed wzrostem). Działo się to jednak za cenę stałego zwiększania się długu publicznego. Dzisiaj jego wielkość wynosi 240 proc. Produktu krajowego brutto, co oznacza, że nie da się go spłacić w konwencjonalny sposób..”

ha, ha, ha – czyli jednak – przeliczyć.

„Wysiłki władz Japonii uchroniły ją przed popadnięciem w głęboką recesję, ale nie udało się przezwyciężyć sekularnej stagnacji.. Nawet w okresach względnie dobrej produkt krajowy brutto rósł w Japonii poniżej swojego potencjału.”

No właśnie…

Czyli co ? – sukces, czy porażka?

„Zdaniem Adaira Tunera także w strefie euro można by pomyśleć u użyciu helikoptera do nawadniania koniunktury. Zastosowane przez EBC ilościowe luzowanie polityki pieniężnej, przyniosło wprawdzie pozytywne efekty, ale symptomu sekularnej stagnacji są wyraźne.”

Mam pytanie – czy w tym kontekście należy sytuować finansowanie 500+ i ewentualne finansowanie mieszkalnictwa w wysokości 900 PLN – wzmianki, albo balony próbne, pojawiły się ostatnio w prasie?

„Adair Tuner uważa, że strefa euro powinna rozważyć możliwość okresowego finansowania wydatków budżetowych emisją pieniądza, co nie pociągałoby konieczności zwiększania długu publicznego.”

Najlepsze na koniec:

„…potrzebny jest bank centralny, który pod żadnym pozorem nie ulegałby naciskom rządu, by na stałe włączyć emisję pieniądza jako jedno ze stłych źródeł finansowania wydatków budżetowych.”

Świetne jest to „pod żadnym pozorem”.

Niezła szopka w świetle tego, co robi EBC, a co wolno mu robić w świetle traktatu z Maastricht (czyli najkrócej – zakaz druku).

To chyba granie na krótkiej, bardzo krótkiej pamięci Indian europejskich.

„jedno jednak – niestety – wiemy. Banki centralne nie mają dostatecznie skutecznego lekarstwa na sekularną stagnację….mogą się zmienić dotychczasowe paradygmaty polityki gospodarczej. To polityka fiskalna stanie się bardziej aktywna.”

Czyli nie mają racji, ci którzy mówią, że największym nieszczęściem finansów jest istnienie banków centralnych.

Pragnę przypomnieć co pisał IT21 w „Global reset”:

„W obliczu krachu finansowo - socjalnego na niespotykaną skalę ludzie przyzwyczajeni do polegania na rządzących zaczynają protestować ale i domagać się aby rząd coś z tym zrobił. Politycy wzajemnie wytykają sobie błędy. Branża finansowa staje się wrogiem publicznym nr 1. Wina zostaje zrzucona na brak regulacji państwowych lub ich brak na szczeblu globalnym.”

Zwłaszcza ostatnia fraza – „Wina zostaje zrzucona na brak regulacji państwowych lub ich brak na szczeblu globalnym”.

Czyli więcej władzy dla BC – a nie mniej!

Na koniec coś wesołego – niekoniecznie optymistycznego – otóż promowany jest ostatnio w UE nowy pomysł w walce ze światowym zamętem – imigranci, by zostać wpuszczeni na teren Unii muszą podpisywać oświadczenie, że nie są terrorystami.

Z tej samej kategorii – protestujący w Belgii przeciw zamachom malowali na chodnikach kwiatki, misie, serduszka i tym podobne instalacje rodem z przedszkola.

Człowiek dorosły powinien zażądać pozwolenia na broń.

@ igda

„trader21 podziwiam twoją tezę katastrofy i widać jak rzesza ludzi czeka na to z utęsknieniem ,jestem z innej bajki ,ale życzę powodzenia”

Musisz nauczyć się czytać ze zrozumieniem – nikt nie wyczekuje katastrofy z „utęsknieniem”, bo świat bo katastrofie będzie innym światem – całkiem innym. Po katastrofie obudzimy się w innym świecie i będziemy oczy przecierać z niedowierzaniem.

Caly problem polega na tym, że kilku szaleńców czyni wszystko by ta katastrofa się wydarzyła, a ci, którzy widzą SĄ ZMUSZENI czynić to, co nakazuje rozum, w świecie, w którym rozum nie jest w cenie.

@ amin

Przyłączam się do prośby

@helvetia, deltor, głupi, 3r3

by wydzielić jakąś część blogu by móc pisać o ekonomii szerzej – w kontekście historii, socjologii itp.

Za wyrozumiałość IT21 dla wyrażanych szerokich poglądów dziękuję.

jaralu

Dziekuje za Twoja opinie. Rzeczywiscie, prawdpodobnie CFD na tego typu aktywa nie beda mialy daty zapadalnosci.

Ja dosc duzo uzywalem CFD i spedzilem troche czasu na zglebianiu, kto tak naprawde reguluje tego typu instrumenty. Niestety wyglada na to, ze nie ma ciala ktore mogloby zmusic zeby "zaklad" zostal zrealizowany w tak drastycznym przypadku jaki przytoczyles. Dlatego ja jesli juz uzywam CFD to na bardzo krotkie strzaly i z celem zamkniecia pozycji przy ruchach +/- 1-3%nawet w zaleznosci od aktywa.

Pio80tr

"Getting back to Japan, ..."

Mega dobry wpis, po takie dane właśnie codziennie (ok kilka razy dziennie:) zaglądam na ten blog. .. nie wiedziałem ze japnczycy tez planują odpalenie helikoptera.

Jot

Następna sprawa - szara strefa - proszę bardzo - raport na stronie NIK - aktualności z kwietnia czy czerwca 2015 roku - wnioski - praktycznie ZERO kontroli kapitału zagranicznego. Ale udzielić wsparcia wychowującym dzieci - skandal - nie?

Hawres

"ziemie zablokowlai dla swiata i polaka tez wiec nikt nie bedzie mial tego o ma REAL VALUE."

Pośpiesznie dodana poprawka i nie jest zablokowane dla "związków wyznaniowych". Niedługo roszczenia "starszych braci" będą mogły być spełnione.

Andreas

Jeżeli komuś dawać, to z pewnością młodym ludziom, którzy na karku mają całe tabuny należymisiów i inną zgraję łasą na cudze pieniądze. Zgadzam się z Tobą, że jeżeli komuś należy pomóc w tym kraju, to są to właśnie młodzi ludzie. Rodzinom daję się nędzne 500+, a gdy zabierze się dziecko do tzw. rodziny zastępczej, to nagle znajdują się pieniądze, o których tym młodym rodzicom nawet się nie śniło.

Ja tylko postawiłem pytanie. Może niezbyt zręczne i niezbyt na miejscu.

3r3

Banki i handel nic nie wytwarzają. Jest tylko jedno podejście do gospodarki, ani nowoczesne, ani dawne - trzeźwe wystarczy. Mają zupełnie inną funkcję i jak ktoś je wlicza razem z produkcją do jednego wora to lubi księgowe bajki, przecież te gałęzie są kosztem, a bywają wydatkiem i wtedy jest problem. Tak samo firmy transportowe - notować na giełdzie trzeba ich usługi, same firmy to przecież wydmuszki.

Normalna giełda dla banku to taka, gdzie banki walczą o depozyty, a jak jest QE to po co i o co walczyć jak płynności w bród i konkurować nie ma po co?

Znam firmy z kilku państw, w jednych małe przedsiębiorstwa już są akcyjne i częściowo w banku za płynność mając miejsce w funduszach notowanych na giełdzie, a w dziadowie średnie firmy działają w szarej strefie.

@Andreas

Japonia odniosła pełny sukces już po raz drugi. Poprzednio jak usztywnili gospodarkę to żyli w nieprzytomnym świecie, aż im jankeska kanonierka wpłynęła do portu i przywróciła normalność w huku dział.

Zróbmy sobie tak samo to się zdziwimy jak członkowie szogunatu, którzy się przenieśli w czasie - zamrozili sobie rozwój na 250 lat.

W Ameryce Południowej też były cywilizacje, które się obudziły w przyszłości - w huku arkebuzów.

A teraz Japończykom zaczynają wjeżdżać w spory terytorialne Chińczycy. Wystarczyło przespać 30 lat.

Głupio jest iść spać, bo pobudka jest zawsze w szczęku oręża, kiedy ktoś stawia warunki co takiego mu dasz, a czego mu trzeba.

A jeszcze nie tak dawno - 80 lat temu Chiny zostały spacyfikowane przez Japończyków.

Nic nie zostało zapomniane, nie zostało przebaczone, tamte kultury nie wytworzyły pojęcia miłosierdzia.

@glupi

"a tak wogule to wydaje mi sie ( biorac pod uwage Panama papers) ze pejsy zaczely ostro rywalizowac na swiecie ze soba. "

Nie pierwszy raz, wojna będzie.

@Jot

Problemy jakie są nie wynikają z demografii, ani nie zostaną dotacjami rozwiązane.

Leżą w banalnej kwesti - państwo na skrzyżowaniu szlaków handlowych może istnieć pod takim samym warunkiem, pod jakim istniej targowisko - że się władza odczepi od wszystkich i od wszystkiego. Tylko co to wtedy za władztwo?

//=================================

CFD nie jest nadzorowane, ponieważ jest zakładem o rezultat stron niezaangażownych w kontrakt.

Trudno o formalną podstawę do ingerencji.

Andreas

„Problemy jakie są nie wynikają z demografii, ani nie zostaną dotacjami rozwiązane.

Leżą w banalnej kwesti - państwo na skrzyżowaniu szlaków handlowych może istnieć pod takim samym warunkiem, pod jakim istniej targowisko - że się władza odczepi od wszystkich i od wszystkiego. Tylko co to wtedy za władztwo?”

No właśnie – dopisywanie zer i stworzenie „fabryki fabryk”?

Jak rozumiem – sam warunek pierwszy urealni zobowiązania wobec należymisiów a drugi ustawi młodym ludziom warunki do życia i mnożenia się?

A kontynuacja status quo skończy się likwidacją „państwa na skrzyżowaniu szlaków handlowych” ?

3r3

Dokładnie tak jak to opisałeś - nie ma sensu istnienie takiego państwa jak obecnie - nikt nie chce w Polsce mieszkać, nawet ludzie uciekający z wojny widzą w Polsce zgliszcza po fabrykach, ruiny po przemyśle i nie chcą zostać w syfie za 1200.

Na razie Polska jest na kierunku bałkanizacji, dojdzie do wojny domowej i likwidacji państwowości, bo taka fikcja nikomu nie służy, ani władzy, ani władanym.

Takie zniszczenia jak ostatnie 25 lat wojny z Polakami dało rezultaty identyczne jak wojna 30 letnia na terenach Niemiec - zgliszcza, ruiny, spadek liczby ludności.

Andreas

W Twojej wizji widzę same plusy. I tylko jeden minus (zdając sobie w dodatku sprawę, że kwestia tego minusa może być skutkiem wątpliwości sianych przez obce czynniki propagandowe – a jakże!).

Polska bez wizji nie ma przyszłości – tu masz absolutną rację.

I musi być gotowa by upomnieć się o swoje zbrojnie – tu się z Tobą absolutnie zgadzam.

Nie jesteś gotowy zaryzykować – daj sobie spokój, zostań podwykonawcą, wykonuj co każą.

Jeżeli budzi coś moją nieufność, to, to, że zapał tych ludzi (budujących NOWĄ Polskę) może zostać instrumentalnie potraktowany – przez kogoś (nieważne kogo).

Takie wątpliwości niewiernego Tomasza.

Zaś kto nie ryzykuje – niech zwija interes i do widzenia.

Bez Twojej wizji nie będzie Polski, ale będzie spokój (niewolnika?).

Z Twoją wizją jest szansa.

A czy ja wiem co jest lepsze dla tych dzieci, które widzę na ulicy?

Żal mi tych młodych ludzi bez większych perspektyw, bez wzlotów, wydanych na pastwę tej głupoty, którą ich karmią.

Podoba mi Twoja wizja.

Podoba mi się to, co pisze polish_wealth. Polish_wealth widzi wiele rzeczy tak jak ja widzę. I podoba mi się Jego odwaga mówienia rzeczy, które nie są dzisiaj ani trendy, ani cool.

Ostatnio modyfikowany: 2016-04-09 20:22

moratar

Opcje to dla mnie hazard wiec mnie nie interesują.

3r3

Piękne wizje spółki zwanej państwem narodowym masz w głowie.

A skoro jest teoria otwarcia takiej spółki, to jaka jest teoria zamknięcia?

Co ja z tego będę miał i dokładnie to kiedy?

Bo takie cymesy bardzo dużo kosztują, a konkurencja na rynku brutalna. Kto ma aspiracje mieć własną firmę w takiej skali może skończyć z brodą w bunkrze przed zawieszeniem, albo w rowie melioracyjnym jak mu się złoty pieniądz przyśni.

Tu koledzy mają mniejsze aspiracje, urwać kilka procent z forwardu.

moratar

na stronie gpw jest wyszukiwanie: https://www.gpw.pl/info_produkty_strukturyzowane

na shortowanie s&p500 nie ma nic na GPW.

INTSNDX12914 Certyfikaty TURBO (KNOCK-OUT) indeksy Nasdaq100® Spadek brak open end ING Bank N.V. - - -

INTSNDX11494 Certyfikaty TURBO (KNOCK-OUT) indeksy Nasdaq100® Spadek brak open end ING Bank N.V. - -26.95% -

INTSDOW09225 Certyfikaty TURBO (KNOCK-OUT) indeksy Dow Jones Industrial Average Index Spadek brak open end ING Bank N.V. - -30.76% -

INTSDOW06536 Certyfikaty TURBO (KNOCK-OUT) indeksy Dow Jones Industrial Average Index Spadek brak open end ING Bank N.V. - -39.86% -23.70%

INTSNDX10256 Certyfikaty TURBO (KNOCK-OUT) indeksy Nasdaq100® Spadek brak open end ING Bank N.V. - -42.91% -

INTSDOW05934 Certyfikaty TURBO (KNOCK-OUT) indeksy Dow Jones Industrial Average Index Spadek brak open end ING Bank N.V. - -57.85% -41.44

3r3

Instrument jakiego szukasz to realizacja rachunku z tej giełdy. Składasz zlecenie wypłaty środków i żegnasz wybrakowaną giełdę.

Uparłeś się zostać jak spodziewasz się czerwonego wodospadu i będziesz później płakał?

Nie ma takiego narzędzia, zgadnij dlaczego.

1956Marek

Taka niepowtarzalna szansa jaka powstała po 89r wydarzyła się tylko raz i nie powtórzy się przez najbliższe ...100 lat. Była jeszcze wiara w to, że "wuj Sam" zrealizuje tu wizję "regionalnego mocarstwa". Chyba jednak zmienił zdanie....?

1956MArek

3r3

Kilka milionów zrealizowało tę szansę - zbiegli z tej plantacji bawełny.

#Moratar zaraz doczyta warunki wychodzenia/sprzedaży tych produktów strukturyzowanych, żeby realizować zyski i rzuci popielniczką w monitor.

Ja też myślałem że są fajne :)

moratar

Co z nimi jest nie tak, jakoś nie różnią sie od innych certyfikatów?

9 Current Spread on the Trade Date: 3.5 %

10 Maximum Spread: 5 %

11 Current Stop Loss Premium Rate on the Trade Date: 3 %

12 Maximum Premium: 20 %

13 Minimum Premium: 0 %

Knock out daleko jest:

Poziom bariery: 18 250,00

Poziom finansowania: 18 793,85

Więc co ma z nimi być nie tak?

3r3

Płynność jest o kant.

Kup kilka na próbę, i na próbę złóż zlecenie sprzedaży na górce. Zobaczysz jak bystro to działa.

Emitować i sprzedać to bank chętnie, z odkupem na rynku gorzej.

Chyba że zamierzasz trzymać je do końca?

moratar

Wiesz w ogóle o czym piszesz?

Przeciez bank odkupuje wg:

9 Current Spread on the Trade Date: 3.5 %

10 Maximum Spread: 5 %

gruby

"Banki to nie gospodarka, to system transakcyjny rynku."

W systemie rezerwy cząstkowej banki pełnią rolę zarządzającego gospodarką. Bo jako jedyne posiadają monopol na tworzenie waluty bądź jej niszczenie.

gruby

Choć z drugiej strony nic nie stoi na przeszkodzie, żeby te światła zdemontować.

karambol

Czemu koszt srebrnej monety 1 uncja okolo 70+zl a cena rynkowa 1 uncji to mniej nij 60zl ? Ponad 15% musze zaplacic za wejscie w rynek srebra?

Na zlocie jest to tylko okolo 2-3% roznicy?

Popelniam gdzies blad ?

moratar

Premie płacisz - koszt wybicia monety w mennicy.

Ostatnio modyfikowany: 2016-04-09 20:25

3r3

Dwa tygodnie we wrześniu czekałem na realizację zlecenia, rynek tych produktów u brokera jest płytki.

Jak mnie coś ciekawi to wrzucam w to parę groszy i patrzę, a że jestem bardzo wścibski to muszę dużo pracować żeby za nauki płacić :)

@gruby

"W systemie rezerwy cząstkowej banki pełnią rolę zarządzającego gospodarką. Bo jako jedyne posiadają monopol na tworzenie waluty bądź jej niszczenie."

A przynajmniej chcieliby żeby tak było. A tymczasem rzeczywistość... niektórzy jeżdżą po chodnikach ^^

@karambol

Wymiana polega na dokonaniu transakcji z zyskiem - obie strony wymieniają dobro mniej warte na więcej warte. Nie ma czegoś takiego jak obiektywna cena srebrnej monety, skoro ktoś płaci 70 to mu się za tyle sprzedaje, jak ktoś jest gotowy oddać za 60 to po co przepłacać?

Pio80tr

Na srebrze jest VAT, złoto inwestycyjne jest zwolnione z tej daniny.

moratar

Kłamiesz lub nie znasz się. Po co wprowadzasz ludzi w błąd? Ego sobie podbija czy jak. Przecież nic nie zarobisz oszukując tu ludzi. " 2-a tygodnie czekałem" ? Przecież to zdanie pokazuje ogrom twojej niewiedzy. Przestań robić z siebie głupka bo ktoś zrobi sobie krzywdę słuchając tych bajek.

3r3

Przestań bredzić, kup, zrealizuj, napisz o wrażeniach. A nie spekulacje snujesz ile i jak zarobisz - zrób i opowiedz.

Ja mam takie wrażenia z grania przez bank. Już nawet nie wnikam w wyceny za ile zlecałem a za ile zaszło - sama płynność.

Właśnie wyszukałeś produkt w wyszukiwarce i już jesteś doświadczony - gratuluję samozadowolenia :)

3r3

Rozumiem że tamtejsze przepisy znasz i wiesz co tam jest w worku.

Bo kupujesz od spółki zoo w Niderlandach.

Jakbyś przeoczył - kupowany papier podlega bail in na rzecz Reifeisen, już pominę inne wykluczenia terminowej realizacji.

3r3

trader21

Trochę lepiej jest z funduszami inverse grającymi na spadki ale nie jest tak różowo jak wynika to z prospektów emisyjnych w których rzekomy koszt obsługi wynosi około 1 %.

Kilka tygodni temu analizowałem kilka bardzo popularnych funduszy funduszy short i w ujęciu rocznym rozjeżdżały się od 5 % do 7,5%. Oznacza to, że jeżeli wartość indeksu który nasz fundusz ma shortować nie zmieni się w ciągu roku to fundusz short jest w plecy 5-7,5%. Tyle wynosił rzeczywisty koszt grania na spadki poprzez najbardziej popularne fundusze. O tym emitent Wam nie powie ale możecie to bardzo łatwo sprawdzić nakładając np na yahoo finance wykresy 2 funduszy (long i short) o identycznej strukturze.

3r3

Dokładnie, w prospekcie emisyjnym jest taki kruczek że nie gra się przeciwko produktowi bazowemu, ale modelowi zachowań rynku i uczestników jaki sobie założył broker i jak się produkt bazowy rozjedzie z brokerem to ryzyko zgodnie z umową leży na kupującym certyfikat.

Dobrze jest ostudzić chętnych zapakować się do wagonu na leszcza, bo później znowu będzie "IT21 kazał kupować NOKi" albo inne spadki.

Najfajniejsze w omawianych prospektach jest to, że zakładamy się ze spółką zależną banku, że jak w bankruty polecą firmy, w których bank ma umoczone rachunki to wygrywamy, ale bank nam nic nie wypłaci bo takie jest zastrzeżenie w prospekcie.

moratar

3r3

Mylisz przedmioty dyskusji - przeczytaj bardzo uważnie co to są te produkty strukturyzowane.

Naprawdę niewiele osób w to gra i płynność na rynkach peryferyjnych jest pod psem.

Ja używam takich instrumentów do długoterminowego oszczędzania. To nie to w co grasz do tej pory.

To nie są złe produkty, ale jak Ci się towar wydał gorący to wiadro zimnej wody - porównałeś to z produktami wysokiej płynności i nie dziwią Cię zwroty. Żebyś się nie zdziwił jak kupisz jakąś egzotykę.

Dam

Będziesz uprzejmy podać przykłady takich instrumentów do długoterminowego oszczędzania, z których korzystasz?

blofeld

3r3

https://www.swedbank.ee/private/investor/portfolio/wiseInvestor/mifid

Wybierz ENGielski jakby Ci próbowało bełkotać.

http://www.nasdaqomxnordic.com/optionsandfutures/

Są przeróżne wieloliterówki, można sobie wybrać i mieć w literkach cyferki. Co jakiś czas tam coś zmieniam. Long na MiŚiach nordic (trzy różne, jedne bardziej małe, drugie ich zadłużenie, trzecie indeks wycen niepublicznych).

Ale odkąd się zaczęło robić źle na jesień to poszukałem w którym kraju będzie zielono i tam zorganizowałem małe grabki - real job.

@blofeld

Masz całkowitą słuszność. To trzeba pomyśleć jakie sobie grabki za tę gotówkę wyszykować i get a real job son!

Tylko nieciekawie to nie jest od teraz, a od jesieni. Żeby zarobić teraz to musisz siedzieć nad tematem po 12h dziennie i jeszcze robić to dobrze. To można otworzyć też jakiś normalniejszy biznes.

multicoolti

Ktoś z Was ma pojęcie o które dokładnie to banki może chodzić ? Najbardziej ciekawi mnie ten duży...

3r3

A które mają "problemy techniczne"?

A jakim cudem GetIn podwójnie nalicza wypłaty i po kilku dniach (nawet 2 tygodniach!) przywraca stan konta?

Płynność leży, depozyty wyszły, bo tam były depozyty ssp. Zmienił się rząd i koniec sponsoringu.

multicoolti

multicoolti

naprawdę myślisz, że naliczanie podwójnych opłat ratuje bank przed upadkiem ????? Serio :)

multicoolti

3r3

Oczywiście że zapewnia płynność. To nie jest tak że bank jest pod bilansem bo już by leżał, tylko że idzie w korytarzu tak wąsko nad bilansem że rozrachunki dają ujemny stan. Nie robiłeś rachunkowości gdzie musisz być w rzeczywistości nad bilansem w każdym czasie i podlega to kontroli?

Robi takie cuda na rachunek klientów. Potrafi to zapewnić sporą część rozrachunku w krótkich terminach. Ale trzeba do tego masy rachunków detalicznych.

Nie wiem co tam prezio, ja wiem jak GetIn się rodził i co tam się działo, bo korzystałem. W tym drugim obrotowy był. Jeszcze jest jakaś wydmuszka BRE, mBank chyba.

Pogooglaj sobie jak nie byłeś wtedy na bieżąco jak to rachunki energetyki, kolei, ubezpieczalni karnie i w szyku przeniosły rachunki do nowo otwartej szulerni.

Skoro udzielali kredytów i leasingów takim jak ja to muszą upaść. Z punktu widzenia kc to ja tam jestem NINJa, ale jakoś to nie przeszkadzało przy pompowaniu gospodarki cudu. A teraz będzie trzeba zapłacić rachunek. Ale jak płacić to Kali z krowami już na innym pastwisku.

3r3

Czy to słuszne podejrzenie? Czy to młodzi ludzie, którzy dopiero ruszają w świat?

Mam wrażenie olbrzymiego dysonansu pomiędzy tymi co chapali i tymi co chcą chapać. To wrażenie czy tak jest?

Pio80tr

Proponuje zajrzeć do raportu KNF informacje za III kwartał 2015.

Strona 35 i 36.

https://www.knf.gov.pl/Images/RAPORT_O_SYTUACJI_BANKOW_III_2015_prezentacja_tcm75-43907.pdf

Zgodnie z treścią artykułu do którego link zapodałes 3 banki maja kłopoty. Raport knf pokazuje ze 3 banki są pod kreska. Chyba się zgada :/ w jednym z nich mam konto. Muszę skorygować kurs.

Jerry Sparrow

http://www.forbes.pl/gotowka-zaniknie-w-ciagu-pokolenia,artykuly,203779,1,3.html

"A taki Jamie Dimon, prezes JP Morgan, jeden z najpotężniejszych ludzi świata, też więcej wie? Więcej widzi? Zna go Pan przecież…

W zeszłym roku na spotkaniu, w którym uczestniczyłem, powiedział coś, co zrobiło na mnie ogromne wrażenie. Będąc w dwugłosie z Warrenem Buffettem, postawił tezę, że jak przyjdzie do następnego kryzysu, to już nikt go nie opanuje, bo myślenie, intuicja i dobre intencje zostaną zastąpione paraliżującą regulacją prawną. Wszystkie scenariusze zakładające, że mamy zdolność przewidywania biegu zdarzeń i postępowania w kryzysie, w jego opinii, w warunkach spersonalizowanej odpowiedzialności polityków i menedżerów zawiodą. Dodał, że jeśli ktoś z rządu zadzwoni do niego, aby prosić o ratowanie banku w rodzaju Bear Stearns, to nawet nie podniesie słuchawki. Zawierzam jego słowom, a intuicja podpowiada mi, że prawdopodobnie wie więcej."

Szaman

Odnoszę wrażenie, że robisz z Lewara wielki problem. Dam Tobie pewien przykład: Automobil kiedy pierwszy raz pojawił się na drogach traktowany był przez ludzi jako diabelska maszyna i to tylko dlatego, że nie znali jak on działa. Dziś każdy kto nauczy się nim jeździć może przemieszczać się na wielkie odległości. Krótko mówiąc korzysta z lewara. Co dzień ludzie korzystają z lewara bo nauczyli się z niego korzystać. Za każdym razem kiedy wsiadasz do windy korzystasz z lewara. Korzystając z komputera, korzystasz z lewara. Biorąc kredyt (oczywiście inwestycyjny) w banku korzystasz z lewara. Przykładów można by jeszcze wymieniać bez liku jednak cała rzecz w tym, żeby przestać demonizować korzystanie w inwestycjach z dźwigni i może zamiast tego nauczyć się z niej korzystać.

Pio80tr

"Mam podejrzenie, że wielu komentatorów zachowuje się tak, jakby w ciągu ostatniego roku obudziło się że istnieją jakieś finanse..."

"Z dziada pradziada nie wynieśli przedsiębiorczości i księgowość..."

Tu nie ma co podejrzewać tak poprostu jest. Jestem tego przykładem. Co gorsze, mój ojciec był księgowym w misiach od połowy lat 80, pózniej doradca podatkowym z duża umiejętnością podłączania rurek. Ja tej wiedzy od niego nie chciałem, on nie umiał jej przekazać. Teraz on już RIP.

W związku z tym stałem się tworem idealnie dopasowanym do potrzeb obecnych czasów. 13 lat temu stałem się tanim, dobrze wyedukowanym specjalista, który zasilił szeregi pracownikow zagranicznej montowni zlokalizowana w polandi. Na tym układnie dobrze się wyżarłem, trochę pozwolili mi się napić śmietanki z zachodu. Lubię to co robię, zawsze chciałem i chce pracować w firmach produkcyjnych. Natomiast półroczna lektura tego blogu - i Twoje wpisy - uświadomiły mi ze jestem do pewnego stopnia inwalida nie znającym podstaw tej gry.

Podsumowując - ludzie budzą się. Dzięki internetowi i takim blogom jak ten. Mam nadzieje ze liczba obudzonych, których na około mnie jest coraz więcej zdąży przekroczyc masę krytyczna i wyjdą na ulice i zdepczą fałszywych farbowanych lisów zanim będzie za późno.

paaa

Trader się nie odnosi do propozycji bo to inwestycja. Tuszę, że przeliczył ewentualny zysk z niej i się nie kalkuluje. To trzeba Mustangom zapłacić i jak nie widzi w tym zwiększenia swoich szans to po co inwestować?

ps

All rights reserved. Copyrights 2015 by Independent Trader

Cza by na 2016 zmienić :) :) :)

Albo jeszcze lepiej - od pierwszego wpisu np. 2012-2016 - lepiej wygląda, no i może data końcowa pobierana automatycznie z serwera co by co roku zmieniać nie było trzeba.

moratar

Na 3-4 miesiące: short na funt, long na usd.

Połowa kasy na dzis w złoto/srebro. Jak zacznie się walić upłynniać wszystkie shorty asap i ładowac w złoto/srebro.

Rady w stylu nie wsiadaj do pociągu: to jest to samo co stanie z boku i patrzenie jak się wali. Bezczynność to dla mnie zachowanie jakie widać z filmów z egzekucji, jak ss-man po kolej zabija 20u ludzi podchodząc do każdego i strzał w głowę, i żaden nie reaguje tylko grzecznie czekają na strzał w głowę, aby tylko zyskać kilka sekund życia - ale o nie nie walczą. Wg mnie trzeba walczyć i drapać pazurami ile się da póki żyjemy. Zginiemy trudno - ale przynajmniej podrapiemy, nie mam zamiaru iść na dno i przyglądać się katastrofie z boku.

Arcadio

To nie wrażenie. Tak jest. To efekt 26 lat wychowania na lewackiej propagandzie. Obecnie ludzie nie mają zielonego pojęcia o polityce, ekonomii, historii, matematyce. Umieją za to obsługiwać smartfona i uważać się za wykształconych z wielkich miast.

26 lat temu wchodziliśmy w nowy etap ze świetną demografią, ogromnym kapitałem społecznym ( wykształcenie, jedność, wspólnota celów), wielkim majątkiem państwowym i dużą niezależnością gospodarczą oraz niskim poziomem zadłużenia. Problemem był reżimowy system i niski poziom majątku prywatnego.

Obecnie mamy fatalną demografię, bardzo niski kapitał społeczny (puste wykształcenie, podzielony naród), niski majątek państwowy, ogromne uzależnienie gospodarcze od innych państw ( szczególnie w zakresie najnowszych technologii), ogromny poziom zadłużenia prywatnego i publicznego.

Na tą chwilę widzę, że niektórzy ludzie budzą się z letargu ale wciąż do osiągnięcia masy krytycznej daleka droga. Pytanie czy Polsce uda się doczekać do osiągnięcia tej masy. W XVIII w. nie zdążyliśmy a historia jakby zatoczyła koło.

3r3

Warto postawić kwestię skąd się sie ta gotówka jaką mamy wzięła.

Bo ona pojawiła się niedawno. Bank Note w powszechnym obiegu to pomysł Bank of England.

@Szaman

Weź pod uwagę, że blog IT21 czytają ludzie, którzy sami sobie nie umieją wygooglić, nie umieją zdobywać wiedzy, mają liche łączenie faktów, faktów nie przyswajają i mają pamięć złotej rybki.

Pamiętasz jakie były awanturnicze posty że NOKi i gaz nie wydały ludziom tak jak myśleli "a IT21 napisał"?

To ma im napisać że lewar nie gryzie i żeby pozastawiali matki, żony i mieszkania?

Aż się boję zacytować FoxDojcza: "oni nie są tak głupi jak nam się wydaje, oni są głupsi".

@paa

Kiedyś trzymaliśmy ludzi na folwarkach, teraz w korpo. Do samodzielności ich się nie da zmusić - muszą mieć zewnętrznie organizowane środowisko, wtedy cokolwiek produktywnego robią.

@glupi

Racja, dziś jak nie umiesz szachrować sprawozdań to nic nie zrozumiesz z tego co gryzipióry nakłamały w balance sheet.

Systemom gwiazdkowym jestem przeciwny. Nie wiem jakie IT21 ma plany co do bloga, ale przydałoby się, żeby ktoś popisał artykuły wprowadzające co się z czym je, bo jak #moratar po roku gry nie wie które struktury są szachrowane na płynności to znaczy że to jest skomplikowane i trzeba żółte karteczki z ich rozróżnieniem podoklejać.

Dawno temu, w Sztandarze Młodych była Gra Giełdowa i tam tyle o ile objaśniali, ale notowanai były wtedy na poziomie handlu pietruszką. Przydałoby się coś takiego z podstawami.

Tak wiem, komunistyczna gazeta propagandowa i do tego Kwachu tam robił. Trzeba umyć ręce po wygooglowaniu tytułu.

@Pio80tr

Słuszny pogląd - bo w produkcji jest pieniądz. I to taki prawdziwy, tam nikt nie wnika ile co kosztuje.

Na produkcji najtrzeźwiejsze myślenie się objawia, są tam rzeczy które działają i pozostałe.

Dlatego uważam że od jesieni zeszłego roku był czas zająć pozycje w produkcji i teraz robić na tym pieniądze.

@moratar

No patrz, portfel masz taki sam jak ja. Ja bym jeszcze to złoto i srebro dywersyfikował na stan magazynowy i środki produkcji jak ktoś ma możliwości i chęci.

"Rady w stylu nie wsiadaj do pociągu: to jest to samo co stanie z boku i patrzenie jak się wali. Bezczynność to dla mnie zachowanie jakie widać z filmów z egzekucji, jak ss-man po kolej zabija 20u ludzi podchodząc do każdego i strzał w głowę, i żaden nie reaguje tylko grzecznie czekają na strzał w głowę, aby tylko zyskać kilka sekund życia - ale o nie nie walczą. Wg mnie trzeba walczyć i drapać pazurami ile się da póki żyjemy. Zginiemy trudno - ale przynajmniej podrapiemy, nie mam zamiaru iść na dno i przyglądać się katastrofie z boku." - przydałaby się kursywa do cytatów

A co mnie to obchodzi że się wali? Mnie się nie wali. To nie moje się zawali.

Ja tu już kombinuję jak gruzem handlować.

"Budujcie arkę PRZED potopem."

Wysiadłem z tego pociągu gdzie na końcu jest rampa i ssman.

To nie o to chodzi żeby drapanie było trudne, tylko takie przygotowanie sytuacji, aby nie trzeba było się narobić z tym drapaniem. I nie zginąć.

Dlatego pytania z kategorii "jak zarobić na tym rynku, a się nie narobić" uważam za bezprzedmiotowe, można teraz zarabiać tylko na poważnym tradingu na pełny etat, a kto nie robi tego zawodowo powinien wyjść z kasyna. Bo się trzeba narobić i można nie zarobić.

IT21 kusi graniem na short strukturach, ale tam jest tyle niuansów obecnie, że musiałby napisać artykuł do każdego produktu jak się to je. A to już trzeba wiedzieć jak się do tego pociągu wsiada.

@Arcadio

Pozostaje się cieszyć że nasze otoczenie też skretyniało więc mamy szansę między innymi lewakami.

Chyba że z prawej strony mapy przyjdą prawacy i nam kolbami natłuką co takiego mamy im dać, a czego im trzeba.

Najwyżej zagonimy ich z powrotem do folwarków czy innego korpo.

Konrad

Masz słuszność. Roztrwoniono kapitał społeczny. Mści się brak dobrze pojętych elit, sztucznie podsycane podziały, fatalny system edukacyjny, media lansujące jakiś mentalny kał.

Ale jałowym narzekaniem niczego się nie osiągnie. Młodzi niech wezmą odpowiedzialność za stan swoich umysłów, bo to jest decydujący czynnik, nie kasa. Nic nie jest trwałe, żaden majątek, żadna sytuacja. Ruch, zmiana to podstawowe prawo natury od poziomów kwantowych do wielkoskalowych. Pojęcia statyczne (prawa fizyki tzw stałe fizyczne, idealne figury geometryczne itd) modelowane w naukach to wyłącznie obszar abstrakcji, nie występujący w realu. Marzenia mas o trwałych wzrostach, o zabezpieczeniu czegokolwiek są cynicznie wykorzystywane.

Pytanie - jak wykorzystać ten ruch i zmianę, zamiast tracić cenną energię na walkę (z wiatrakami naszych iluzji?)

Szaman

Jeśli są głupsi to może trzeba im wyjaśnić, że lewar istnieje i jak się nauczy go używać to można przyśpieszyć efekty swoich inwestycji. Nie trzeba straszyć.

3r3

Zgadzam się z Tobą, ale ja nie mam wiary w ludzi. Mam pedagogiczne podejście - jak nie wiesz ile razy palce odrastają to nie podchodzisz bez majstra do tokarki.

A są tacy co nie wiedzą.

Piszemy o ludziach co nie są nauczeni w szkołach, żeby rozumieć umowy kredytowe, a Ty ich lewarem chcesz gnębić. To ich może srogo kosztować, szczególnie że liczą ile zarobią, a nie że ich broker przewali. Weź też pod uwagę, że ludzie uważają że to wszystko jest uczciwe a przepisy są naprawdę. O tym że brokerzy się znają z insiderami to do głowy mało komu przyjdzie.

Później gdzieś się zerwie peg i płacz po świecie idzie, a brokerzy strzygą i skóry zdzierają.

3r3

Co innego jak IT21 tłumaczy co urośnie i na rosnącym rynku tanio kupujesz, drożej sprzedajesz, ktoś się bogaci i coś z tego uszczkniesz.

A zupełnie co innego jak się zakładasz z kimś że 3rd party przegra, a bank, z którym się zakładasz ma kontropozycję i jeszcze finansuje to 3rd party i ma wgląd w rachunki, w sprawozdania. Przy spadkach o 10% zysku jest 3-5%, przy spadkach o 30% możesz mieć przejścia z brokerem. A może być zielono i wtedy dokładasz. A to jeszcze musiałby IT21 wypisać jak w portfelu zbudować sobie kontrpozycję, wtedy zysk z portfela byłby kilka procent nad inflację. Wracamy więc do artykułu o portfelu, albo do siedzenia w tradingu 12h/dobę.

Granie pod spadki to są profesjonalne sprawy. Chyba że znowu ma być płacz jak po opcjach walutowych. Produkty trzeba rozumieć.

Pisz, tłumacz, może ktoś zrozumie. Jak widzisz licho jest nawet z czytaniem prospektów emisyjnych. A przypominam że zakładamy się o to że rynek poleci i jeszcze nam ma zapłacić :)

Luk

Mam nadzieje, że się mylisz. Od wychodzenia na ulicę jeszcze nic dobrego się na tym świecie nie stało. Ile razy mieliśmy powstania/rewolucje/strajki to zawsze była podmianka jednych szumowin na inne. Jedna agentura podmieniała inną, bądź tylko zmieniały się marionetki. Obecnie trzeba się wyedukować i nie popełniać wiecznie tych samych błędów. Gdy już przynajmniej część ze świadomych się dorobi to przynajmniej lobbować u kolejnej władzy za wolnością (bardzo szeroko pojętą), za chociażby jej namiastkami, małymi kroczkami wyciągać swoją rodzinę i najbliższych.

@multicoolti

Odnośnie Getinu o jego problemach mówiono już rok temu. Gdy tylko amerykanie weszli z powrotem do Polski i gdy padła decyzja o dopuszczeniu PISu do władzy, wtedy ludzie stojący za Czarneckim dostali mocno po łatkach. Jako, że wpisuje się to w światowy kryzys bankowy nikt nie łączy tych problemów ze służbami i wojną między agenturą.

arcade

Szaman

Problem polega na tym że większość czytelników tego bloga traktuje go jako poradnik inwestycyjny i nie zdaje sobie sprawy, że należy włączyć swoje szarek komórki w ruch i zacząć się uczyć. Inwestowanie to nie wypad do marketu po bułki, tylko wyprawa do piekarni i sprawdzenie jak to działa. Potem własny wypiek i efekt(zysk) lub czasem (zakalec) strata. Po drugiej stronie są zawodowcy którzy zęby zjedli aby na nim zarabiać. Przeczytanie kilku artykułów IT21 to jedynie zajawka.

3r3

Bo na ulicę trzeba wychodzić codziennie i pozbywać się łasych na rządzenie, aż braknie chętnych.

To jak Napoleon z biurokracją - trzeba wycinać biurwę regularnie - i tak odrasta.

@Szaman

Masz rację. Tymczasem pokolenie click money żyje w poglądzie, że wszystko mają mieć na tacy i tak też traktują to co IT21 napisze.

Ja nie mam nic przeciwko graniu na spadki. Proszę bardzo - uzbrajaj ładunek i rób kopalnię odkrywkową, tylko pytam czy u gracza jest świadomość i wiedza jak to się robi.

Piszę to z pełną świadomością tego ile cymesów mi wyszło i z jeszcze większa na ilu było zero, a na ilu głębokie nurkowanie. Jak się ma 0.25Mpln wypłat rocznie to 0.1Mpln rozchodzi się po kościach, ot taki sport ekstremalny i rozbity samochód. Ale jak biorą się za to ludzie z dochodami 3-5 krotnie mniejszymi to ich kwota wolna na fanaberie jest drastycznie mniejsza. Dla nich lewar, który kasuje oprócz 0.1M jeszcze drugie tyle to życiowa masakra.

Uważam że gra na spadki jest tylko dla samorodnych talentów wśród ciułaczy, niech zagrają wszyscy to się dowiemy który ma talent i szczęście ^^

3r3

A co ja będę z tej "Polski" miał?

Nowych należymisiów żeby mnie łupili?

Czym mnie skusisz? Co takiego zaoferujesz czego mi trzeba?

Będziesz mnie bronił przed obcymi gdy wrócę z wyprawy? Będę mógł zwozić ze świata branki i łupy i w spokoju konsumować jak Somalijczyk swoje łupy u siebie?

Bo ja chcę wolności, chcę bezkarności i chcę głębokich szeregów które staną za mną i będą miały żelazo w rękach, bo nikt im nie zabroni się zbroić.

A ja mogę wtedy łupy do kraju zwozić. Ale chcę się czuć jak Żyd w Izraelu - żadnego wydawania mnie obcym i nowy paszport z nowymi danymi kiedy tylko będę potrzebował.

A jak nie masz tego w ofercie to mnie w nos pocałuj z takim państwem, bo po nic mi takie narzędzie. A że znam język, kulturę i strukturę społeczną to tam pojadę łupić jak znów przyjdą Tuski i będzie można rwać sukno garściami. A reszta niech się garbi pod batem i odpracowuje wieczne, urojone długi.

Państwo to ma być bardzo dobry interes - wtedy można w nie inwestować. Wtedy będę Wam zwozić złupione płaszcze, jak będę wiedział że nikomu ich nie oddacie.

1956Marek

To w tym właśnie jest metoda, o ile nie jest jedynie techniczną grą, a inteligentnym inwestowaniem często na granicy.. spekulacji !. Do tego jednak trzeba dojrzeć i ze zdobytym doświadczeniem wejść na odpowiedni poziom inteligencji finansowej. Właśnie teraz wybieram perełki w....Rosji.

Pozdrawiam,

1956Marek

1956Marek

Społeczeństwo dojrzewa i nastroje również przybliżają nas do przekroczenia "masy krytycznej".

Jestem pełen podziwu i szacunku dla obecnych na tym blogu wielu ludzi młodych,inteligentnych i niepokornych dla których "ciepła woda w kranie, pełna micha i seriale" to wizja życia dla wygodnych i miernych. Dzisiaj najważniejsze jest, aby inteligentna władza chciała się bogacić bogactwem swoich obywateli, a cele narodowe zrealizuje najbardziej ambitna cześć tego społeczeństwa.

1956Marek

Jerry Sparrow

W moim odczuciu masz rację, że jedną z głównych trudności w postawieniu Polski na nogi jest problem nieuczciwości i nieufność obywateli wobec siebie samych i w konsekwencji także wobec struktur państwowych. Podejrzewam, że w głównej mierze jest to konsekwencja prania mózgów w minionym systemie i obecnej hybrydzie. Jeśli ktoś nie jest świadom jak działa walka ideologiczna, mająca na celu osłabienie konkurenta, polecam obejrzeć wykład byłego pracownika KGB: Jurija Bezmienova pt.: "Jak napaść na państwo?":

https://www.youtube.com/watch?v=lWIpFvGrNak

Jest to jedna z najlepszych pozycji tego typu jaką znam.

BEZ SPÓJNOŚCI WEWNĘTRZNEJ GRUPY ZAINTERESOWANYCH NIE MA SZANS NA SUKCES EKONOMICZNY i POLITYCZNY.

[wpis zmoderowany przez administratora]

Ostatnio modyfikowany: 2016-04-11 09:12

Arcadio

To tylko nam niewolnikom się wmawia ucz się i pracuj to będziesz bogaty. Bo co innego niewolnikowi powiedzieć. Mieliśmy być bogaci po upadku komunizmu, później po udanej prywatyzacji, jeszcze później po wprowadzeniu równych praw dla kobiet, zwierząt i tolerancji dla LGBT. A teraz mówi się, że się ubogacimy jak uchodźców przyjmiemy.

Od mądrych się uczmy, nie potrzeba teraz z czołgami na Berlin jechać wystarczy mądrości od braci starszych zasięgnąć. Tam w szkole od małego uczą, że pracą się nie wzbogacisz tylko wykorzystaniem do tej pracy goja. Tam wiedzą, że zwierzęta mają ludziom służyć a nie że są równe. Tam uczą że przewagę zdobywasz osłabianiem przeciwnika a nie dokarmianiem go. Ten naród wie, że u siebie w kraju trzeba być konserwatystą a u innych na emigracji oczywiście lewakiem.

marketwizard

Odnośnie certyfikatów TURBO KNOCK-OUT to morator ma racje, tam płynność jest zapewniona cały czas, wystarczy spojrzeć na arkusz zleceń, zawsze jest co najmniej jedno zlecenie kupna i jedno zlecenie sprzedaży. To o czym trzeba pamiętać, to zmienna dźwignia, która wzrasta wraz ze zbliżaniem się wartości instrumentu bazowego do bariery.

fireman

Mówię o moderacji komentarzy, to jeden z mniej trafnych pomysłów na jakie wpadł właściciel strony.

P.S. Jakbyście się chłopaki gdzieś przenosili to zapodajcie adres.

eastpl

http://wsparciewstarcie.info/files/Regulamin%20udzielania%20po%C5%BCyczek.pdf

Zastanawiam się czy nie podnieść sobie w ten sposób puli środków inwestycyjnych.

Oprocentowanie właściwie żadne bo 0,25 stopy redyskonta weksli NBP, czyli na dziś 0,4375% w skali roku.

Kredyt maksymalnie ~82 tyś PLN. Może nie za wiele ale jak dają za darmo? Okres karencji do 12m-cy. Czyli możemy zacząć spłacać po roku przez maks. 7lat.

Jeżeli chodzi o zabezpieczenie to piszą, że może być weksel własny in blanco lub poręczenie osoby fizycznej. Czy ktoś z was korzystał i jakie ma doświadczenie w związku z tym?

mizantrop

Wzajemna nieufność jest w PL znacznie starsza aniżeli "poprzedni system". Szybki rzut oka na historię Polski sprawia, że można odnieść wrażenie genetycznej wręcz antypaństwowości polskiego Narodu . Rzecz jasna sprawa jest dużo bardziej skomplikowana, nie mniej jednak, biorąc się za kreślenie jakichkolwiek programów politycznych nad Wisłą należy zapoznać się i przemyśleć dogłębnie złożoność naszych polskich tożsamości, tradycji i historii ( świadomie używam liczby mnogiej). Dla mnie rozważania o Polskiej "spójności wewnętrznej" to na dzień dzisiejszy tylko marzenia, na których urealnienie nikt nie ma sensownej koncepcji. Ja też nie mam, dlatego swoje rozważania kieruje na tory " co jeśli się nie da ?"

moratar

1) Kupno sprzętu budowlanego ze Skandynawii

2) Zakupem monet srebrnych

3) Pomiarami przy użyciu spektroskopu.

4) Certyfikataty.

Mitomani są wśród nas.

szarturo

Dokładnie tak. Fortelem, w białych rękawiczkach, inteligentnie. I w jeszcze bardziej zawiły sposób niż oni nas. Ale do tego trzeba ludzi więcej w białych rękawiczkach niż na stadionach. Tych w białych rękawiczkach jest może sporo ale są barziej rozsiani po korpo niż ci co po stadionach.

1956Marek

1956Marek

Ostatnio modyfikowany: 2016-04-11 20:56

3r3

Te które wskazał #moratar nie mają płynności w przypadku zyskownych spadków.

Ale jak jesteście przekonani że jest, to je kupcie i wrócimy do tematu po realizacji, napiszecie ile jesteście do przodu.

Poszukajcie takich co mają i nie mają zastrzeżeń w umowach. I nie róbcie sobie jaj ze spółkami zoo w Niderlandach bo to jest nieprzytomne jak opcje walutowe przed zerwaniem pega.

Jak znajdziecie mi publicznie dostępnego TurboKOO na common law, a nie jakiś cudach skandynawskich czy niderlandzkich - wracam do tematu.

//=============================================

Myślę że założenie IT21 dotyczące zysku na shorcie jest błędne.

Wnioskuję następująco - zysk wynika z wartości dodanej.

W zysku ze spadku zysk wynika z wiedzy o wycenie po korekcie spadku przy założeniu że model zachowań sprzedających będzie błędny, a model korekty na bazie wiedzy wewnętrznej o rozrachunku przedsiębiorstwa będzie miał błąd nieważki. Z tej różnicy wynika zdolność kontroferty do zapłacenia różnicy, jest to forma refinansowania ryzyka transakcji zakupu.

Jeśli modele sprzedających mają błąd o niskiej istotności to zysk z shorta będzie zjedzony przez spread i prowizję i koszty i co tam jeszcze w umowie jest drobnym drukiem.

Czyli przecena musiałaby być głęboka (ale wtedy realizacja będzie jak na Cyprze) lub zysk jest niewarty zawracania głowy.

Shortowanie to przygotowania na wojnę, którą banki wygrały w 2007-2008, a nie na tą co jest i co będzie.

3r3

A może jest sezon na półkuli północnej i ktoś ludziom naopowiadał że to hossa?

Skoro kilka miesięcy temu nad jednym wiadrem ropy stała sotnia kapeluszy i obstawiała cenę, to teraz marne ruchy jakie zapewni popyt sezonowy też są wyceniane przez stado zawodowych wyceniaczy, którzy chcą sprzedać pod to kredyt.

1956Marek

Siła aż urywa j.... . Czy Commercials całkowicie dali d......??

1956Marek

Jerry Sparrow

Słuszna uwaga. Być może jest to jeden z głównych powodów przez który nie jesteśmy mocarstwem a jedynie "krajem rozwijającym się"

3r3

Sam nie wiem. Ja się przygotowałem na "jakoś to będzie bo nigdy tam nie było żeby jakoś nie było", a tu zamówienia lecą, aż się licytują. Oczy przecieram i nie wierzę.

Może myśmy już zapomnieli że tanie surowce, materiały i dostawy bardzo jakościowej produkcji z Chin to normalność i tego właśnie było trzeba, a my się g znamy na gospodarce to sobie wymyśliliśmy "rynek finansowy", a to wcale nie tak działa?

Ostatnio modyfikowany: 2016-04-12 09:17

Gostek

Na infoinwestor straszą, że krach systemu bankowego tuż za rogiem:

http://www.infoinwestor.pl/artykuly/190/kryzys_bankowy_juz_sie_zaczal_to_nie_sa_zarty

arcade

http://news.globtrex.com/wiadomosci/zielono-na-gieldach-wloskie-banki-motorem-napedowym-wzrostow-w-europie/

rzygać się chcę od tego czytania.

Gostek

Mi też się chce rzygać od tego mydlenia oczu...

Kupa ludzi żyje w nieświadomości, bo oglądają tylko papkę w TV, albo myślą, że wiedzą dużo, bo czytają onet itp.

Geel

Jot

Dla mnie morał jest taki - skrzykujemy się, zakładamy bank, udzielamy złych kredytów naszym żonom, dzieciom i kolegom a następnie nas ratują. Normalnie wynaleźli perpetuum mobile. Usankcjonowali kradzież - można kraść byle milionami i miliardami. Chyba trzeba wysłać oficjalne zapytanie do KE, UE, KOD-u i L. Balcerowicza czy to standard dla wszystkich czy trzeba przejść jakąś inicjację. Bo jakoś nikt z wyżej wymienionych nie protestuje że źle się dzieje. Bo jak dla wszystkich to a co czekamy???

Ostatnio modyfikowany: 2016-04-12 09:20

moratar

3r3

Przyjmij hipotezę że rozumiem z czego jest zysk na szorcie, a przedstawiłem skrót bez pisania doktoratu.

Marks brednie pisał, żył jeszcze w świecie wartości bezwzględnych i zakotwiczonych. By przekonany że istnieje obiektywna wartość przedmiotu i "pieniądza".

Mnie ciekawi czy ktoś z Polski ma podobne wnioski, z czego je wyciągnął to mało ważne.

Od 2007 zmienił się obrót informacją, to zupełnie inna epoka.

Przeczytaj co napisałeś - a mamy wolumen cyfr na giełdzie czy pouciekał i z tego wynikają spadki?

Czy przy takim dodruku nie uciekają te kwoty gdzie indziej, a nie na giełdy?

Czy z tego co napisałeś nie wynikają te same wnioski przy tych danych?

IT21 policzył wynik z kontrpozycji i podał przykładowe koszty, a to przy poprzednim modelu ze sporą korektą do odkupu, a jak teraz rynek będzie szybszy, dokładniejszy i spójny? Jak się okaże że nikt nie miał tak błędnego modelu jak w 2007-2008?

@Jot

"Dla mnie morał jest taki - skrzykujemy się, zakładamy bank, udzielamy złych kredytów naszym żonom, dzieciom i kolegom a następnie nas ratują. Normalnie wynaleźli perpetuum mobile. Usankcjonowali kradzież - można kraść byle milionami i miliardami."

A to kiedyś się robiło inaczej?

Odkąd mamy pieniądz dłużny to operacja wycieczki w bankruty dotyczy wszystkich osób prawnych.

Nabić obrót, skredytować, upaść i rozłożyć ręce - no nie mam z czego oddać. W dużej skali taki biznes nazywa się "bank" i dlatego jest koncesjonowany, aby należymisie też coś z tego miały.

Dziwisz się że ludzie chcą szariat wprowadzać, żeby znowu jakkolwiek egzekwowano "nie kradnij"?

3r3

Czy my przypadkiem nie bierzemy się za amatorską grę w szachy przeciwko superkomputerom z tymi shortami?

Czy przypadkiem opłaty operacji nie będą większe od wyniku?

Bo spadek przy HFT może być przeprowadzony serią bardzo głębokich, przekraczających SL szarpnięć wybijających zlecenia. Kurs spadku pójdzie wtedy bardzo dużą szerokością, ale już bez naszych, amatorskich zakładów wywalonych ostrymi korektami w pierwszych minutach?

Skoro IT21 wie, żeby robić shorty to trzeba założyć że u starszych i mądrzejszych jest to wiedza powszechna, że my wiemy. I że spróbujemy.

bo8ek

Panowie, jak widzicie ceny srebra krótko i średnioterminowo? Wczoraj rajd w górę, ale nie udało się przekroczyć 16$/oz - dziś na razie taniec wokół wartości z wczoraj. Mam zamiar kupić trochę bulionu i zastanawiam się czy już, czy jeszcze chwilę poczekać. Oczywiście cena skorelowana z kursem dolara, który na razie tańczy wokół 3,75 - czy tutaj liczyć w najbliższym czasie na kolejne spadki czy raczej na wzrosty?

Ostatnio modyfikowany: 2016-04-12 09:23

qcp

Panowie, tak krótko:

Łał...Jestem pod ogromnym wrażeniem bloga i komentarzy...niestety osobiście nie mam zbyt dużej wiedzy finansowej, przez co, nie wynoszę z tego tyle, ile bym chciał.

Czytam różne materiały i czuję, że ta wiedza jest bardzo poszatkowana, się ulatnia, dużo treści po prostu nie rozumiem.

Czuję, że brakuję mi takiego drogowskazu, jak zacząć, jak to wszystko ogarnąć....

Moim celem jest kurs finansowy Tradera, niestety nie mam na tyle funduszy, a nie chce czekać, tylko działać.

Moglibyście polecić od czego zacząć swoją przygodę, żeby swoją wiedzę ustrukturyzować? Jakie książki, materialy, itd?

Arcadio

Nie zajmuję się HFT, ale używam instrumentów FW20 na codzień, zarówno S jak i L. Mam swoją, opracowaną przez lata metodę spekulacji opartą o wybrane elementy analizy technicznej i to się sprawdza w większości przypadków. Można zarabiać zarówno na S- kach jak i na L-kach. Natomiast masz rację co do wycinania SL przed dużymi ruchami w przeciwnym kierunku.

ZAWSZE przed dużym wybiciem zaczyna się od wycinania Stop Lossów przez grubasów.

Pio80tr

"ZAWSZE przed dużym wybiciem zaczyna się od wycinania Stop Lossów przez grubasów."

Zgadzam się na 100%, oznacza to, że właściwe osoby wiedzą o wydarzeniach z właściwym wyprzedzeniem. Natomiast wycinanie SL ma na celu zajęcie jak najlepszej pozycji. Oto przykład:

Bardzo dobrze pamiętam sytuację tuż przed zawiązaniem peg'u CHF z EUR. Były to okolice 10 Sierpnia 2011 roku. Śledziłem te wydarzenia z ryjem w komputerze i TV.

W przed dzień ogłoszenia decyzji kurs CHF/PLN poszybował z okolic 3,92 na 4,15. Przy czym owe 4,15 miało miejsce o godzinie 00:30 (tuż po północy) kilka godzin przed informacją z SNB i zarazem był najsilniejszy moment ruchu wzrostowego (chyba z 15 groszowy w 3h). To było zajmowanie pozycji przed spuszczeniem wody w klozecie.

Kolejnego dnia zawiązano PEG kurs CHF/PLN zleciał na 3,80.

Jakiś czas później żona byłego prezesa SNB została - chyba w pokazowym procesie - skazana na grzywnę za zainwestowanie w właściwym kierunku śmiesznej kwoty 5000$ natomiast on sam (były prezes) został zmuszony do poddania się do dymisji. Ile osób, zarobiło na tym prawdziwą kasę? Ja nie zarobiłem bo ręka mi zadrżała. :)

Piotr68

Macron

Wczoraj jeden ze wskaźników na interwale dziennym, dał mi sygnał do zajęcia pozycji L na GBP, dzisiaj ten sygnał został potwierdzony. Następuje próba przełamania trendu średnioterminowego ze spadkowego na co najmniej ruch boczny z potencjałem na ruch korygujący ostatnie spadki. Fizyk GBP na chwilę obecną to dobra alternatywa przed możliwą deprecjacją PLN.

Macron

Zauważ, że nieraz badania opinii publicznej podawały, pewną przewagę tych za brexit'em a tych za pozostaniem. I co?

I nic, funt potrafił się dalej umacniać a to, że referendum coraz bliżej, to póki co tylko pewne emocje i tło na które z punktu technicznego nie ma co sobie głowy zawracać, bynajmniej dla ogółu, co innego instytucjonalni.

Gwoli informacji rząd w UK zachęca społeczeństwo za pozostaniem, wydał na to już niemałe pieniądze i tak np. każde gospodarstwo domowe otrzymuje informacje w postaci biuletynu o tym, jakie korzyści płyną z bycia w EU.

m_a_rek

Wejdź sobie na http://wdomachzbetonu.pl/

Ostatnio mało aktywne ale warto sięgnąć do archiwalnych tekstów. Za 2-3 dni po przeczytaniu będziesz wiedział czy warto ;-) . To chyba najlepszy blog o nieruchomościach.

Pozdrawiam

moratar

>Podobno deal na ratowanie włoskich banków nie wyszedł lub ma negatywne detale. Ma ktoś szczegóły?

fund 5mld dla ratowanie 360mld - no taki mały szczegół.

eastpl

gasch

Też rozumiem szorty jako pożyczenie papieru, sprzedaż, odkup po spadku i oddanie. Ot cała filozofia.

3r3

No właśnie z programowania modeli zachowań wychodzi mi że serią takich schodów wybijających SL będzie przeprowadzony atak na spadki. Że już jest technika aby to zrobić i żeby wyszło w maowej skali.

@helvetia

Strasznie nudna robota, żeby chapnąć za młodego może być, ale ludzie z takimi głowami chcą robić rzeczy przydatne i uciekają tam gdzie im wolno konstruwać modele które robią coś więcej niż grabienie.

Dlatego pytam kto jest na bieżąco z modelami rynku, bo to co jest w innych zastosowaniach pozwala na takie rozbicie paniki kosztem klientów.

Myślę że będąc właścicielem brokerów i biur będzie to jeszcze prostsze.

@Pio80tr

Myślę o zejściu takimi skokami w liczbie kilkuset na sesję, z korytarzem po całej szerokości kursu.

To się chyba da już zrobić.

Pomyśl o zerwaniu PEGa między 3.80 i 4.15 przy 200 skokach kursu po tej szerokości w ciągu całej sesji. Bardzo niewielu uda się wstrzelić w taki bałagan, a automaty mogą tak wytrzepać wszystkie SL i cały kapitał na zabezpieczenie pozycji. Wydoją klientów ze wszystkiego.

@Piotr68

Kup kawałek produkcji w jakimś sensownym kraju i jej pilnuj to zarobisz.

Co Cię kusi w zakupie cegieł kupy?

@eastpl

"Czy ktoś z was posiada nieruchomości komercyjne lub mieszkania pod wynajem poza Polską? W jakim kraju warto ulokować 350-400 tyś PLN?"

Tak mam, można się pchać tylko trzeba pilnować na pełny etat tego interesu.

@glupi

No i za to pożyczenie to trzeba będzie tak czy tak zapłacić. Każdy swą część poniesie strat, już na pewno będzie to dobrze uspołecznione, nie można tak badeptu prywatyzować żeby należymisiom koncesjonowane banki poupadały.

3r3

Tyle że zysk w shorcie jest ze zbytniej przeceny, inaczej emitent mógłby swoją kontrpozycję w kieszeń wsadzić.

Emitent płaci Ci a podjęcie części jego ryzyka. I jeszcze Cię za to asekurację kasuje :)

3r3

Ponieważ się zastanawiam czy sam nie wtopię :)

Tak myślę sobie żeby nie iść na ten obiad, bo to na mnie tam czekają. Wybierasz się na półmisek obok?

Pio80tr

Tak patrzę na wykres S&P500 i dla mnie wyglada na to ze czeka nas kolejne spłukanie wody w klozecie. Przeszły tydzień?

http://stooq.pl/q/?s=^spx&c=1y&t=l&a=lg&b=0

Co o tym sądzicie? Macie jakieś przeczucia albo wnioski z AT ?

gasch

W socjalizmie jedzeni są wszyscy pracujący.

Wydatki publiczne w Polsce to 734mld PLN rocznie ("budżet" plus, ZUSy, KRUSy, itp.). Pracuje (wg BAEL) 16mln osób.

734 mld / 16 mln= 45875 PLN.

Każdy kto pracuje daje się obeżreć na (średnio) 46k PLN rocznie przez niepracujących. Aż mnie lewa noga zabolała z żalu. A od pracujących powinienem odjąć jeszcze prawie 2mln budżetówki...

3r3 na półmisku już dawno leżymy, nawet sosami nas polewają i przyprawami posypują cobyśmy tego nie zauważyli.

gasch

Już mnie prawa też boli...

Pio80tr

Ojoj Wydatki na gerontow są prawie 10 razy większe niż na armie. :-/

gasch

Ano szokujące. Na różne "agencje rolne" idzie prawie 6mld. Czyli agencje państwowe obracające sporym majątkiem mają tak gigantyczne straty. PFRON 5mld !!! Gdzie spojrzymy to absurdy.

Jak słyszę ludzi pytających gdzie ciąć, sugerujących, że się "nie da" to boli mnie już lewa ręka. Osobiście zostawiłbym tylko:

1. Infrastruktura (drogi) - oczywiście 70mld to jakiś absurd. Prawdziwe wydatki to tylko:

a. Krajowy Fundusz Drogowy - 18mld

b. Utrzymanie Dróg Krajowych i Samorządowych - 3mld

2. Bezpieczeństwo i Sprawiedliwość (sądy, policja, straż pożarna, więzienia) - 28mld (sporo), samo Min. Sprawiedliwości zżera 1mld. Na bank można obciąć sporo.

3. Obrona Narodowa (wojsko) - 25mld

Resztę podpalić o patrzeć jak płonie.

Razem grubo poniżej 100mld.

100mld/16mln = 6,25 tys. Tyle rocznie mogę płacić za "ochronę" i "darmowe" drogi.

Każdy pracujący ma w kieszeni dodatkowe 40k rocznie i gospodarka kwitnie. Każdy sam ubezpiecza się od choroby, czy zbiera na emeryturę (albo robi sobie 5tkę dzieci, które się nim zajmą jak sam nie będzie w stanie). Każdy sam wybiera szkołę dla dziecka i za nią sam płaci. Dobrobyt rośnie. W końcu opłaca się pracować i coś umieć. Urzędnicy biorą się do normalnej pracy.

Jakby jakiś 3r3 się pojawił, chcąc trochę "pojeść" czy "pograbić" to skłonny byłbym podnieść wydatki na wojsko. Oczywiście każdy miałby prawo do posiadania broni palnej do obrony siebie i swojej własności.

Warto pomarzyć.

A tak zupełnie poważnie, to szkoda, że informacje typu Mapa Wydatków nie są powszechnie znane, nie uczy się o tym w szkołach, nie mówi w mediach...

Wielu by się obudziło.

agnostos

@3r3

Upadłości konsumenckiej nie ogłoszę bo mam za sporo udokumentowanych źródeł finansowania;).

3r3