W ostatnich miesiącach giełda zafundowała inwestorom prawdziwą huśtawkę nastrojów. Warto przynajmniej w telegraficznym skrócie przypomnieć co właściwie się wydarzyło.

Na początku października akcje w USA zaczęły w końcu reagować na to co dzieje się na świecie. Ostatecznie amerykańska giełda nie mogła rosnąć bez końca, kiedy na pozostałych kontynentach notowano spadki. Od 1 października do 25 grudnia główne indeksy w USA straciły około 20%. Prezydent Donald Trump postanowił wówczas zwołać naradę z Plunge Protection Team, czyli zespołem odpowiedzialnym za przeciwdziałanie panice na rynku. Warto przypomnieć, że mieliśmy wówczas do czynienia ze strachem – wśród inwestorów dominował skrajny pesymizm.

Koniec końców prezydent Stanów Zjednoczonych powiedział, że jego zdaniem „mamy właśnie cudowną okazję do zakupów akcji”. Kto wziął sobie te słowa do serca, ten sporo zarobił. Od 26 grudnia akcje przeprowadziły prawdziwy rajd, któremu przodowały małe spółki – indeks Russell 2000 w ciągu 2 miesięcy wzrósł o 27%.

Co ciekawe, jednocześnie ostatnie tygodnie były też bardzo dobre dla złota, ropy oraz obligacji. Umocnił się także amerykański dolar. Ta niecodzienna sytuacja doprowadziła pod koniec ubiegłego tygodnia do wyjątkowych poziomów Daily Sentiment Index (nastroje inwestorów względem aktywów: 0 – zerowy optymizm, 100 – rekordowy optymizm):

Obligacje = 78%

Akcje = 88%

Złoto = 90%

Ropa = 91%

To dane sprzed dwóch sesji. Pierwsza ważna kwestia to fakt, że w przypadku wszystkich 4 aktywów optymizm był bardzo wysoki. Ostatni raz z taką sytuacją mieliśmy do czynienia w październiku 2007 roku, na początku kryzysu.

Drugi istotny aspekt to fakt, że Daily Sentiment Index bazuje na nastrojach małych spekulantów, którzy najczęściej okazują się być w błędzie podczas momentów zwrotnych na rynku (to cytat z opisu DSI).

Do dziś optymizm nieco osłabł, ale utrzymuje się bardzo wysoko:

Obligacje = 73%

Akcje = 79%

Złoto = 77%

Ropa = 73%

Z jednej strony powyższe dane nakazują czujność, jednak równie dobrze ktoś mógłby powiedzieć „chwila, niedawno sami pisaliście, że za wzrosty odpowiada głównie skupowanie akcji własnych przez spółki?”.

Rzeczywistość rynkowa nie jest czarno-biała. Zawsze mamy do czynienia z czynnikami, które mają większy i mniejszy wpływ na notowania. Płynność, czy to w postaci dodruku (czytaj: "Czym jest dodruk?"), czy skupu akcji przez spółki, jest kluczowa, ale nie zapominajmy, że nastroje inwestorów również są istotne. Dlatego warto przyjrzeć się im z bliska i określić na ile wsparły one ostatni rajd akcji. To ważne, ponieważ jeśli dojdziemy do wniosku, że inwestorzy w tym momencie są całkowicie zaangażowani w papiery wartościowe, będzie to oznaczało, iż dalsze wzrosty uzależnione są tylko od buybacków i interwencji PPT oraz banków centralnych.

Powrót optymizmu

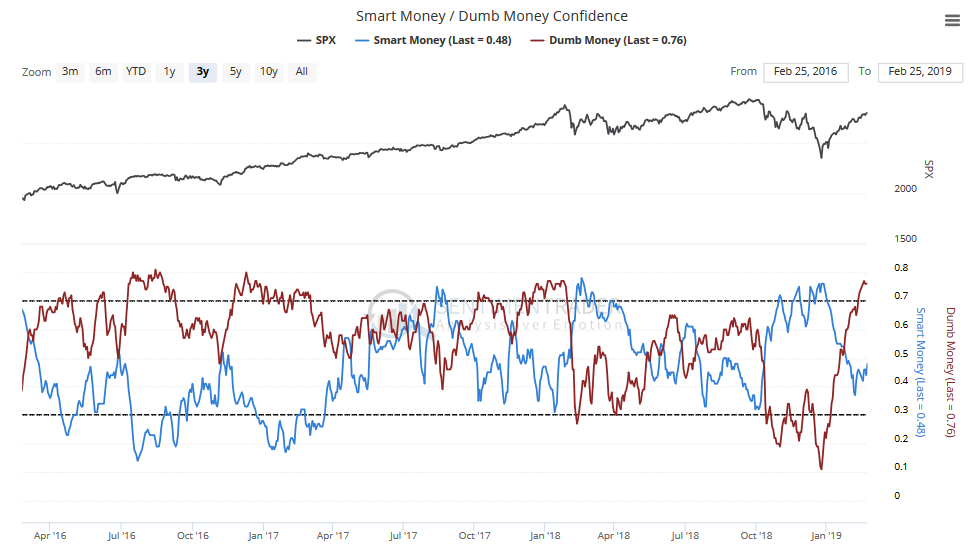

Pierwszy wskaźnik, którym się zajmiemy to tzw. „smart money and dumb money confidence”. Nastawienie smart money (teoretycznie lepiej zorientowani uczestnicy rynku) sprawdzane jest na podstawie aktywności inwestorów w ostatniej części sesji giełdowych. Dla odmiany dumb money to te osoby, które dokonują zakupów na początku sesji np. opierając się tylko na tym w jaki sposób otworzył się rynek i idąc za nim. Zazwyczaj kiedy optymizm wśród dumb money (bordowy kolor na wykresie) jest wysoki, oznacza to również wysokie prawdopodobieństwo spadków na rynku.

Dla jasności: w górnej części grafiki mamy wykres indeksu S&P500.

Co możemy wywnioskować z wykresu? Optymizm dumb money jest równie wysoki co rok temu na kilka dni przed korektą oraz znacznie wyższy niż na początku października (przed ostrymi spadkami). Z drugiej strony, w obu tamtych przypadkach poziom smart money confidence (niebieski kolor) był bardzo nisko. Dziś jest na poziomie neutralnym.

Smart and dumb money confidence traktujemy jako jeden z wielu wskaźników i podchodzimy do niego z dystansem. Między innymi dlatego, że jego metodologia liczenia pozostawia wiele do życzenia.

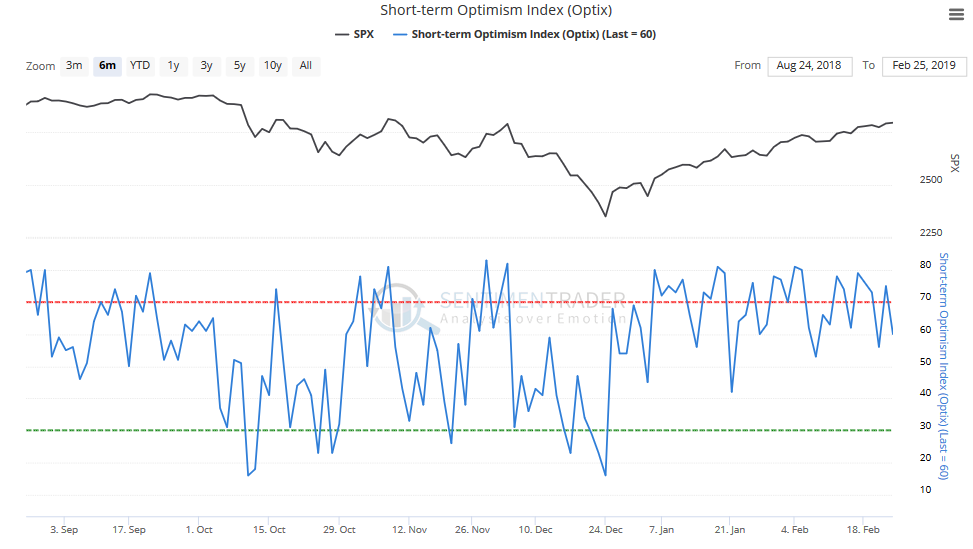

Kolejne dwa wykresy odnoszą się już typowo do poziomu optymizmu względem rynku akcji, zarówno w krótkim, jak i długim terminie. Opierają się m.in. na zainteresowaniu opcjami na wzrosty i spadki głównych indeksów giełdowych.

Najpierw wykres krótkoterminowy, który od kilku tygodni utrzymuje się na wysokich poziomach:

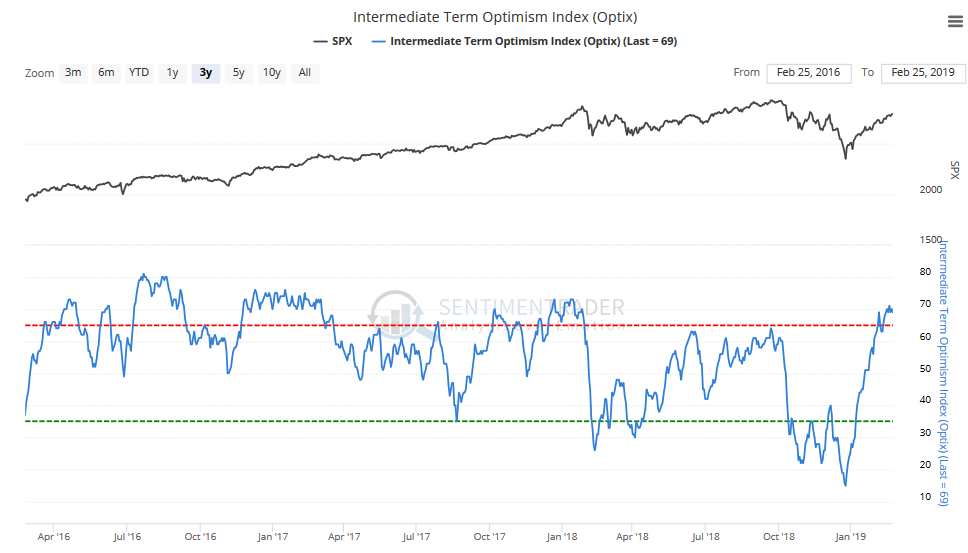

Teraz jeszcze rzut oka na ten sam wskaźnik, ale w perspektywie średnioterminowej.

Tutaj, podobnie jak w przypadku dumb money confidence, mamy najwyższe poziomy od stycznia 2018 roku.

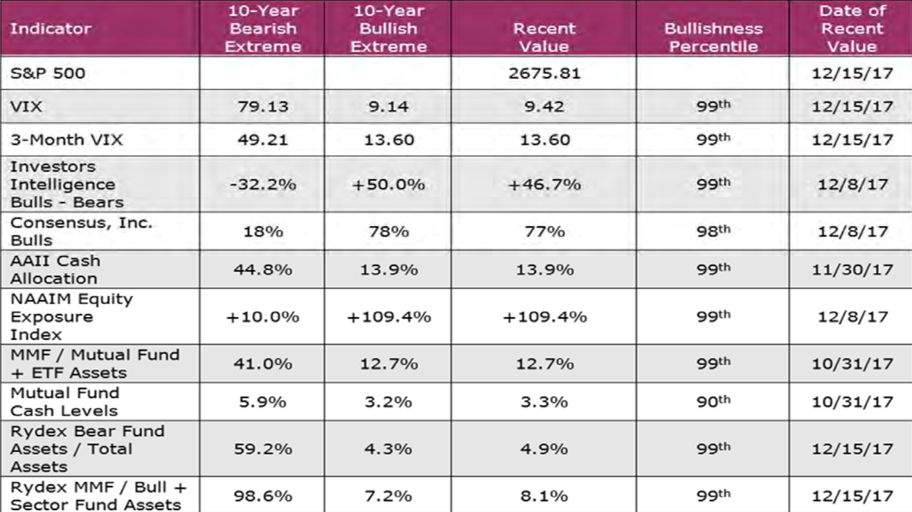

Skoro już jesteśmy przy korekcie sprzed roku to warto przypomnieć tabelę, którą właśnie wtedy rozsyłał swoim czytelnikom Marc Faber. Zawierała ona listę wskaźników odnoszących się do nastrojów oraz zaangażowania w akcje ze strony inwestorów indywidualnych oraz funduszy inwestycyjnych. Trader21 wspominał o niej przy okazji prognoz na 2018 rok.

Przypominamy, że tabela powstała w grudniu 2017 roku. W styczniu wycofaliśmy się z wielu zyskownych pozycji. Na przełomie stycznia i lutego doszło do pierwszej od 2 lat korekty.

W pierwszej kolumnie wymieniono wskaźniki. Kolejne kolumny zawierają: najbardziej pesymistyczny i najbardziej optymistyczny poziom danego wskaźnika w ostatniej dekadzie (kolumny nr 2 i 3), aktualną wartość (nr 4), aktualną wartość na tle ostatniej dekady (nr 5) i datę (nr 6).

Uznaliśmy, że kolumnę nr 5 opiszemy najprościej jak się da. Bullishness percentile na poziomie 90, 98 lub 99 oznacza, że wszystkie te wskaźniki pokazywały skrajnie wysoki poziom optymizmu (wyższy niż przez 90-99% ostatniej dekady).

Teraz porównajmy wartości kilku wskaźników z końca 2017 roku ze stanem obecnym. Na początek Intelligence Investors Bulls – Bears, czyli różnica między liczbą optymistów i pesymistów na rynku. Wynik ujemny oznacza, że dominuje pogląd, iż akcje będą spadać. Obecnie udział „byków” to 51,9% a „niedźwiedzi” to 20,7%. Różnica to 31,2%. W przypadku tabeli Fabera było to 46,7%. Różnica dość spora.

Kolejny wskaźnik AAII Cash Allocation. AAII to amerykańskie stowarzyszenie inwestorów indywidualnych, a wskaźnik określa jak dużą część ich portfeli zajmuje gotówka. Oczywiście im niższy jest to poziom, tym pozytywniej nastawieni są oni do rynku. Zajmowanie przez nich pozycji na wzrosty oznacza, że zaczyna brakować gotówki, która mogłaby popchnąć akcje wyżej. W tabeli Fabera mieliśmy 13,9% udział gotówki. Dzisiaj jest to nieco ponad 20%.

Ostatni wskaźnik do porównania to NAAIM equity exposure, czyli poziom zaangażowania w akcje wśród doradców inwestycyjnych zajmujących się aktywnym zarządzaniem. W grudniu 2017 roku wynosił on 109%, co oznacza, że poza zwykłymi pozycjami na wzrosty w ich portfelu znajdowały się też pozycje wykorzystujące dźwignie finansową. Trzeba uczciwie dodać, że pod koniec stycznia 2018 roku wskaźnik ten wynosił już tylko 85%. Dzisiaj jest to 78%.

Jak widać, obecne wskaźniki zestawione z końcówką 2017 roku, sugerują, że dziś nie mamy do czynienia z euforią na rynkach. Z naszej perspektywy znaczący jest zwłaszcza udział gotówki w portfelach amerykańskich inwestorów indywidualnych. Wygląda na to, że nie są całkowicie przekonani co do tego, iż właśnie zaczyna się kolejny wspaniały etap hossy.

Widzimy to następująco: gigantyczna skala buybacków, interwencje PPT oraz trwający short squeeze podciągnęły w górę rynek po 24 grudnia. Wraz z kolejnymi tygodniami do rajdu podłączali się kolejni inwestorzy, natomiast wśród części z nich wciąż utrzymuje się spora niepewność związana z niedawnymi spadkami. Niewykluczone, że część uczestników rynku czeka na ustanowienie historycznych rekordów – dopiero wówczas wrócą oni na giełdę.

To ważne by zdać sobie sprawę, że zwykli inwestorzy wciąż mają lekki zapas w portfelach. Sztuczne pompowanie rynku może ten zapas uruchomić, a wtedy żałować będą Ci, którzy bez opamiętania postawili w 100% na spadki.

Gospodarka vs rynek wspierany przez FED

Analizę nastrojów mamy za sobą, natomiast skoro już omawiamy amerykański rynek (większy niż wszystkie pozostałe giełdy razem wzięte) to warto wspomnieć o tym co dzieje się wokół niego – w gospodarce i na konferencjach FEDu.

Przed kilkoma dniami mieliśmy bardzo ważną wypowiedź Richarda Claridy, człowieka nr 2 w Rezerwie Federalnej. Powiedział on, że FED może w przyszłości rozważyć zastosowanie kolejnych narzędzi bardzo luźnej polityki monetarnej. Takich które nie zostały wprowadzone do tej pory, gdyż uznawano je za… zbyt ekstremalne. Pewności nie mamy, ale ta wypowiedź może stanowić zapowiedź negatywnych stóp procentowych.

Mamy zatem sytuację w której z jednej strony Trump głosi, że gospodarka ma się świetnie a rozmowy z Chinami idą znakomicie, a z drugiej strony działania członków FEDu mówią nam coś zupełnie innego. Trudno mówić o silnej gospodarce, kiedy szef banku centralnego zapowiada koniec zacieśniania polityki monetarnej, a jego zastępca zaczyna mówić wręcz o jej luzowaniu.

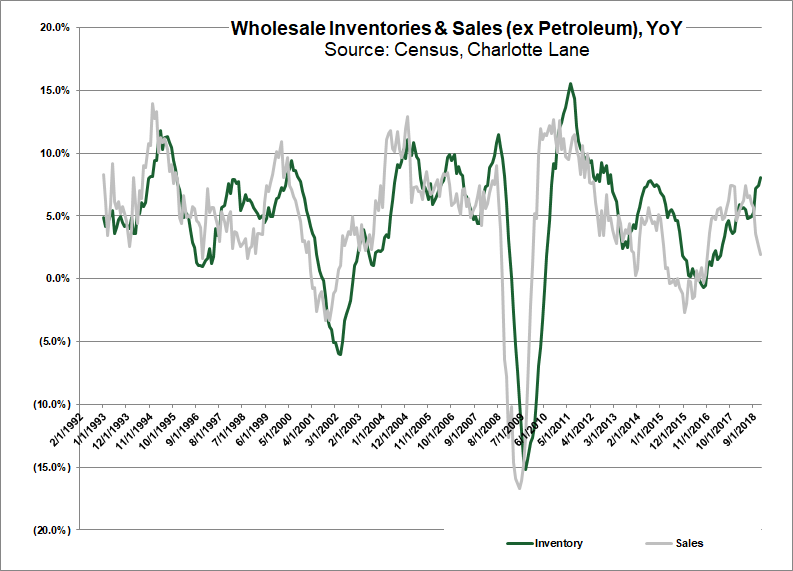

Jedni i drudzy mają swoje cele. Trump musi odgrywać swój teatr i utrzymywać dobre nastroje wśród wyborców, z kolei FED powinien śledzić i zadziałać zapobiegawczo w razie problemów gospodarki. Takie problemy powoli dają o sobie znać. O spadku sprzedaży detalicznej w grudniu już pisaliśmy. Z kolei najnowsze dane co do zapasów i sprzedaży (z wyłączeniem ropy) wyglądają bardzo źle – zielona kreska pokazuje wzrost zapasów, szara – spadek sprzedaży.

Niepokojąco wyglądają też dane dla bezrobocia. Oficjalnie od listopada do stycznia wzrosło ono z 3,7% do 4% (realnie wynosi ponad 20%*). Taki wzrost wygląda dość niewinnie, natomiast warto zauważyć co na ten temat napisała była członkini FEDu Danielle DiMartino: „w ciągu ostatnich 50 lat za każdym razem kiedy na szczycie cyklu 3 miesięczna średnia stopa bezrobocia przebijała średnią 6 miesięczną (a tak stało się w styczniu) amerykańska gospodarka doświadczała recesji”.

Naszym zdaniem taki jest właśnie scenariusz. Amerykańska gospodarka wygląda najlepiej na tle konkurencji, co nie oznacza jednak, że wygląda dobrze. Członkowie FED wiedząc co się dzieje, powoli zmieniają narrację i przygotowują narzędzia. Póki dane i wyniki spółek nie wyglądają dramatycznie, to buybacki rządzą rynkiem. Nie sposób zatem stwierdzić czy spadki nadejdą jutro, czy za kilka miesięcy, natomiast z całą pewnością doczekamy się w tym roku zmienności. Stąd też kolekcjonowanie opcji na wzrost VIX (indeks zmienności) w momentach skrajnego optymizmu (jak po informacji o przesunięciu deadline’u dla Chin) wydaje się być ciekawym rozwiązaniem.

Zespół Independent Trader

* w USA przy obliczaniu poziomu bezrobocia nie bierze się pod uwagę ponad 100 mln osób, które znajdują się poza tzw. „siłą roboczą”. Są to m.in. osoby, które po kilku tygodniach zrezygnowały z dalszych poszukiwań pracy.

3r3

Czyli od teraz nadwyżki idą w sreberka.

"Naszym zdaniem taki jest właśnie scenariusz. Amerykańska gospodarka wygląda najlepiej na tle konkurencji, co nie oznacza jednak, że wygląda dobrze. "

Ten mechanizm działa tak, że kredytowanie z biznesu jest odroczeniem płatności. Jeśli zrywane są kontrakty to wchodzą wypowiedzenia i spada potencjał produkcyjny on demand. Więc nawet w obliczu ofert na rynku wznowienie jest możliwy wyłącznie w terminie odroczenia płatności - więc najlepiej żeby ktoś wyłożył gotówkę na stół i recesja znika jak ręką odjął (aż do wyczerpania tej gotówki^^). W momencie kiedy terminy płatności są długie, a duże firmy mają zobowiązania wobec pracowników i minfina to żeby nawet mieli wzrost zamówień to nie zatrudnią więcej ludzi tylko poszukają podwykonawców i będą przekładać terminy gdyby to nie pomogło. Nawet przy ujemnych stopach koszt kredytowania klientów jest wysoki, a odroczone terminy płatności dla korpo (k2k) kosztują (obecnie) przeciętnie +30% ceny za 30dni odroczenia - jest więc dużo dymu i mało wyniku z tego wychodzi.

Dziś robiłem porównanie ile luzu na wyniku (przy tej samej robocie jaką ma korpo) jest w mikroprzedsiębiorstwie i wyszło, że gdyby nie poprzyklejane iso, świso i inne zapewniania o rzetelności to by trzeba było przywrócić normalność i drobnicę zlecać, a ludzi zwolnić. Zresztą pracownicy chcą iść na swoje i robić tę drobnicę. Tyle że korpo zbilansuje sobie tym podatki i utrzyma rozległość. nie ważne że cała para w gwizdek.

@Mostek

"@wzwen

Cały sarkastyczny wstęp mogłeś sobie darować, szkoda palców. "

A mnie się właśnie podoba, bo dobrze oddaje gdzie jest interes - w elektrowni.

"Wtedy koszt przejechania 100 km to 10 zł, a jak masz taryfę nocną to 5. "

Jeśli stać Cię na samochód czy spychacz w cenie nowego elektryka to cena paliwa na jeżdżenie do pracy nie jest dla Ciebie zauważalna. O ile w ogóle za to płacisz bo jak masz pompę w pracy i paliwo idzie na motogodziny. Rocznie jak spalisz trzy tony ropy osobówką to i tak jest wyczyn tyle przepchnąć przez silnik jeżdżąc w koło komina do pracy.

"Ja cały czas piszę o inwestycjach w trend, który teraz nastąpi, a Wy cały czas mnie próbujecie oświecić, czy to ma sens i tak dalej. "

Ten trend już był - spóźniłeś się.

@wzwen

"przyjechał->zatankował->odjechał."

I zeżarł hotdoga. Myślę że fastfoody mają większy interes w stacjach ładowania, tyle że przyłącze na 10 ładowarek to nie jest ich rząd wielkości rachunków za prąd^^

"Pomijam sensowność ekonomiczną jeżdżenia samochodem elektrycznym (kto bodagemu zabroni)."

Do tego średnia prędkość elektryków na trasie to 40km/h po wliczeniu ładowania. Szału nie ma.

Lech

Mostek

Jeśli ludki nie będą mogły do miasta wjeżdżać spalinówką, to będą brać elektryki. Btw, teraz dostajesz do takiego dopłatę 35 tysięcy. Jasne, one są na razie dużo droższe od spalinowych, ale właśnie staniały o 35 koła.

Trend już był? Kiedy :D

Cały czas mi udowadniacie, jak to nic nie ma. Infrastruktury, baterii, nikt nie produkuje... A tu trend już był :D

Zresztą... mam już dość przekomarzania się dlaczego jest tak, a nie inaczej. Ja widzę po swoich inwestycjach, czy ten trend już się skończył.

Ostatnio modyfikowany: 2019-02-26 19:02

wzwen

"Do tego średnia prędkość elektryków na trasie to 40km/h po wliczeniu ładowania. Szału nie ma."

To to nie służy do jeżdżenia w trasę. W trasę elektryka ładuje się na lawetę, bo taniej i szybciej.

Ostatnio modyfikowany: 2019-02-26 19:27

wzwen

"Jeśli ludki nie będą mogły do miasta wjeżdżać spalinówką, to będą brać elektryki."

Tak, zabronią jeżdżenia po mieście czymś innym niż elektryki, bo firmy energetyczne inwestują w casharing elektryków.

Ludziska nie kupią elektryków tylko będą wynajmować od firm, które paliwo do nich mają za darmo.

"Cały czas mi udowadniacie, jak to nic nie ma."

Masz rację. To, że czegoś nie ma jest bez znaczenia. Będzie potrzebne to będzie.

Jak elektryki będą nieekonomiczne, to się zrobi, aby były - siła decyzji administracyjnych jest wystarczająca. Z tym, że niezauważoną konkurencją dla samchodów elektrycznych są hulajnogi elektryczne. Średnia po mieście 25 km/h, czyli 2 razy szybciej niż samochód. Cena 5-10% ceny samochodu.

Źle patrzycie na samochód elektryczny. To nie jest samochód spalinowy tyle, że elektryczny. To jest hulajnoga elektryczna tyle, że samochód.

Ostatnio modyfikowany: 2019-02-26 19:47

3r3

"Trend już był? Kiedy :D "

Kiedy na spółkę u Norków dawali dotację na ev i pełną amortyzację. Całe floty szły bez używania na pniu za granicę przez księgi.

"Cały czas mi udowadniacie, jak to nic nie ma. Infrastruktury, baterii, nikt nie produkuje... A tu trend już był :D "

Bo trend był podatkowy - na papierze to nawet gigafaktory zrobili w Skandynawii, zaraz obok fabryki eurodronów bo wcześniej na to był hajp. Nachapałeś się na vacie? Nachapałeś się na rot? Nachapałeś się na wiatrakach? Nachapałeś się na infrastrukturalnych? Bo jak tak - to masz dobre wyczucie, a jak nie, to znaczy że się dowiadujesz razem z ulicą że grają kiedy już po balu.

"Jeśli ludki nie będą mogły do miasta wjeżdżać spalinówką, to będą brać elektryki."

To nie będą jeździć do miasta. A ludki z miasta jeżdżą po lesie? I jakoś ich nie ciągnie urywanie zawieszenia po wertepach?

Co niby takiego ciekawego jest za obwodnicami tam w środku?

@wzwen

"To to nie służ do jeżdżenia w trasę. W trasę elektryka łąduje się na lawetę, bo taniej i szybciej."

Na kablu wkoło komina :)

Ostatnio modyfikowany: 2019-02-26 19:37

korpo

Kabila

https://theprint.in/defence/china-has-built-second-foreign-military-base-near-key-afghan-corridor-just-north-of-pok/196321/

wzwen

"Co niby takiego ciekawego jest za obwodnicami tam w środku?"

Stacje ładowania pojazdów elektrycznych.

wzwen

"W paliwie sa rozne podatki, jak zostana przeniesione na EV jak juz beda mocno popularne? Baterie? Prad na stacjach? Jedno i drugie na lewo sie zalatwi macie jakies pomysly?"

Wydaje mi się, że się mylisz. Ten kawałek tortu nie jest dla państwa a dla firm energetycznych. To przecież one zapłacą za uchwalenie zakazu wjazdu do miasta samochodami spalinowymi i im musi się ta inwestycja zwrócić.

Zbyszek_

https://stooq.pl/q/?s=plg.us&c=10y&t=l&a=lg&b=0

?

korpo

Akurat chodzilo mi o troche dalsza przyszlosc jak transport by zechcial przejsc na EV. Wplywy do budzetu z paliwa (akcyza i VAT, oplaty) to pewnie cos okolo 50 mld rocznie i wlasnie o te kwote mi chodzi im wiecej EV tym bedzie mniej pieniedzy z tego.

Oczywiscie to czysta teoria bo puki co nie ma tyle pradu by kilka mln samochodow stalo sie elektrykami nagle.

W kazdym razie mysle ze EV to przyszlosc i jak kazdy koncern sie za to bierze to madre glowy zaraz wymysla jak przejechac 1000km na jednym ladowaniu.

TomTom

Co sądzicie o LONG na kawie?

Mostek

30% wzrostu prawie bez korekty, za kolejne 11 opór na podwójnym szczycie. Jeśli to przebije, to duża szansa na wystrzał. Ale w międzyczasie jakąś korektę bym tam widział.

Aha, i w grudniu był split 1/10.

Ostatnio modyfikowany: 2019-02-26 22:05

Zbyszek_

ta firma Platinum Metals Group ltd. stracila 98% wartosci w 10 lat i kupil 20% teraz ktos inny i maja jakas kopalnie odkrowkowa uruchomic teraz plytka, tania, w RPA pelna palladu i platyny. A platanyna teraz sie wybila.

https://www.kitco.com/finance/stocks/details.html?j1_module=stockDetail&j1_symbol=PLG&j1_override=&j1_region=US

Dante

Jak widzisz short CAD/USD?

Mostek

Ciekawe, ciekawe. Tylko żeby się nie okazało, że zrobią biznesplan pod obecną cenę palatyny, a jak ta spadnie, to im się wszystko posypie.

Coś jak Wenezuela ze swoim socjalem. Jak ropa była po 90, to się kręciło... cud socjalizmu normalnie. A tu nagle zonk. Tak odbiegając od tematu.

Ale muszę dokładniej zbadać te PLG. Oczywiście na XTB nie ma...

szymonw

Chciałbym coś na ten temat powiedzieć, ale niestety za mało o tym wiem.

Na razie obserwuje indeksy. Nie zamykam się na grę tylko na spadki rozważam też grę na wzrosty (ale wtedy z ciasnym SL'em, wejście w dobrym momencie).

Ostatnio modyfikowany: 2019-02-27 08:12

gruby

"Akurat chodzilo mi o troche dalsza przyszlosc jak transport by zechcial przejsc na EV."

To nie jest kwestia chcenia lecz kalkulacji. Wóz z wołem został zastąpiony przez ciężarówkę nie dlatego że Rockefeller kogokolwiek do czegokolwiek batem zmuszał przecież. Silnik spalinowy okazał się być poręczniejszy, bardziej niezawodny, silniejszy i trwalszy jako źródło napędu od parki wołów.

Ponieważ na razie pojazdy elektryczne są względem spalinowych niekonkurencyjne to państwo zmusza batem do przesiadki. Jest to głupie działanie bo technika magazynowania energii elektrycznej ciągle jest jeszcze jak na potrzeby transportu niedorozwinięta, bo na razie napęd elektryczny jest droższy od spalinowego.

Tam gdzie ma to sens pojazdy elektryczne już pięćdziesiąt lat temu przejęły zadanie wożenia ludzi i towarów: w przemyśle ciężkim o dużej powierzchni zakładów, czyli na przykład w stoczniach. Wałęsa na przykład - kiedy jeszcze uczciwie pracował na chleb - zajmował się utrzymywaniem i naprawą infrastruktury elektrycznej m.in dla tych wózków. W nocy wózki się ładują, wydajne przyłącza do sieci są na miejscu a prąd jest (w nocy) w stoczni za darmo. Nikt nie kazał stoczniom przejść na EV a tym bardziej nie zmuszał ich do tego za Gierka, im się to opłacało.

Tak długo jak długo EV pozostanie rozwiązaniem gorszym od silnika spalinowego tak długo do samochodu elektrycznego trzeba będzie przekonywać klientów batem. Co udowadnia że wzięliśmy się za pojazdy elektryczne od dupy strony, jak zresztą na socjalistów przystało.

Ostatnio modyfikowany: 2019-02-27 08:26

wzwen

"Akurat chodzilo mi o troche dalsza przyszlosc jak transport by zechcial przejsc na EV"

Oczywiście moje spojrzenie na samochody elektryczne może być całkowicie błędne, jednak patrzę na to tak, że samochód elektryczny to rodzaj hulajnogi. Stąd pytanie co będzie jak transport przejdzie na używanie hulajnóg jest dla mnie zbyt abstrakcyjne. Najpierw przecież trzeba przeżyć downsizing na żaglowce, konie, rowery a dopiero potem hulajnogi.

@gruby

"Jest to głupie działanie bo technika magazynowania energii elektrycznej ciągle jest jeszcze jak na potrzeby transportu niedorozwinięta"

Mam niczym nie poparte wrażenie, że pomysł na EV, to właśnie pomysł na magazynowanie energii za które płacić ma ktoś inny. Że przy okazji te baterie są w czymś co może jeździć, to tylko element polityki sprzedażowej.

"jak zresztą na socjalistów przystało"

I jak na socjalistów przystało ktoś im pozabiera kaszę z miski zanim pomysł całkiem padnie.

szymonw

A na ten CADUSD patrzysz w dłuższym terminie jako na grę na umocnienie się dolara ze względu na mniejszą inflację / ewentualne spadki na rynkach finansowych, czy chodzi o dzisiejszą publikację wyników CPI w Kanadzie?

markc

Z AT wychodzi mi long na D1 (chociaż widzę kilka zagrożeń na H4)

Zbyszek_

Przetrzepalem informacje tej firmy Platinum Metals Group ltd (PLG) i oni wygladaja fatalnie fiansowo, dlugi, 10mln kasy (cash + papiery wrtosciowe), ale maja niby nowy super 'site' w RPA pelne latwej do wydobycia platyny i palladu i to na spolke z jakas duza firma wydobywcza. Ale wydobycie ma wystartowac w 2022... Wiec ich do tej pory moze niebyc na swiecie juz...

A akcje byly konslidowane 10w jedna. Bo kosztowaly 0.15usd i zrobili z tego te 1.5usd (w co wchodzi 10 starych akcji). Wiec to pewnie jest bankurt :)

Tak wyglada inwestowanie w micro gornikow. Jak sie nie wyglebia i zaczna to kopac to moze byc zwrot 1:50 nie wiem ale ryzyko gigant hehe. Dla ludzi z charakterem inwestycja.

Dif Broker ma te male gieldy. Difbroker daje najwiekszy dostep i jest notowany w KNF'ie - chociaz nie wiem czy to wogle cos znaczy tak realnie.

Mostek

Brawo za risercz. No właśnie tak myślę nad DIF-em. Na XTB już wprowadzili kilka akcji, o które ich prosiłem, ale nie mają ogromu naprawdę ciekawych, a przede wszystkim perspektywicznych spółek. "Bo my prowadzimy tylko te największe i najbardziej płynne". A ja chcę te małe, które za 5 lat będą duże ;)

polish_wealth

Interesująca grafika o owocach z wykop.pl, może komuś się przyda do sporządkowania wiedzy o Orange juice index,

Zbyszek_

Na takiej stronie jak ta mozna by bylo publikowac takie researche mini jak ten moj. Bo to zajmuje masa czasu. A jak juz ktos zrobi i opublikuje za free np. Tu. To buduje sie dobra baze danych takich analiz dziwnych spolek.

Bikeman

https://www.zerohedge.com/news/2019-02-10/salvini-calls-elimination-italys-central-bank-prison-time-fraudsters

https://www.zerohedge.com/news/2019-02-11/salvini-suggests-seizing-control-italys-gold-reserves-central-bank

https://www.reuters.com/article/us-italy-tria-gold/economy-minister-tria-says-only-ecb-can-use-italys-gold-idUSKCN1QE21B

Marcin (ITT)

Czyżbyś się przyglądał inwestycji w sok pomarańczowy? Ciekawie wygląda bawełna.

@TomTom

Kawa jest bardzo nisko, a jednocześnie raport COT nie wygląda dla niej zbyt optymistycznie. Oczywiście może to być trochę zwodnicze, bo ostatni raport dotyczy połowy lutego, ale wątpie by w kolejnych dniach commercials nagle drastycznie zwiększyli pozycje long. Najwyraźniej są jakieś powody dla dalszych spadków ceny kawy, ale tego tematu ostatnio nie analizowaliśmy.

Swoją drogą, zjazd niezły, kawa najtańsza od 15 lat.

Kikkhull

Baterie kwasowe są nieekonomiczne.

Kikkhull

Ciekawe co by się stało gdyby ktoś zdetonowal atomowke np na Bliskim Wschodzie albo Europie. A co stało by się z giełda gdyby wybuchła w New York.

Bikeman

Co dzis o kawie Dorota Sierakowska:

http://bossa.pl/_gAllery/11/94/75/1194755/20190227_raport_surowcowy_DMBOS.pdf

Mostek

"informujemy, że związku z decyzją Zarządu Giełdy Papierów Wartościowych w Warszawie wszystkie przekazane na giełdę zlecenia maklerskie na akcjach polskich spółek, które nie zostaną zrealizowane do dnia 1 marca 2019 r. (włącznie), tracą ważność w tym dniu - po zakończeniu sesji giełdowej."

Coś kombinują?

Kikkhull

Włoskie banki kupiły obligacje Włoch za 10 mld euro w styczniu.

Może kombinują coś podobnego, PKO kupi polskie obligacje, żeby kasa została w Polsce.

TomTom

Dziękuję za odpowiedź. Analizując raport COT można też zauważyć że w 2010 pozycja commercials była nawet short a indeks wybił mocno w górę, także na przestrzeni ostatniej dekady pozycja short w większości przypadkach rzeczywiście wyprzedzała spadki, natomiast longi działały z dużym opóźnieniem

ww

Owszem. Kombinują. Wprowadzają notowania z dokładnością do 4 miejsc po przecinku.

Kikkhull

https://wiadomosci.radiozet.pl/Swiat/Indie-i-Pakistan-na-krawedzi-wojny.-Atak-w-rejonie-Kaszmiru-i-zestrzelone-odrzutowce

Freeman

Gienek

polish_wealth

Ktoś mnie wcześniej zainteresował sokiem, a przy okazji pomyślałem, że wkleję, -

Nie od towarów staram się trzymać daleko ;) fizyczne zbiory i susze, a gra jaka się toczy na kontraktach to 2 światy w moim odczuciu. Chociaż teraz faktycznie koniunktura powinna sprzyjać towarom.

@ Widzieliście co Rafał.Z zrobił jaką książkę wydał?

hahahahah.., grubo, P.S ma nieźle przetyraną czachę, widzę go teraz z bliska jak te livy nagrywa, oczy powoli ja Sorosa, wielki szacun za to co zrbił dla tradingu w Polsce, ale ja oczywiście i tak swoje powiem, ze to było możliwe bo nie wie że kradnie (karoń) ;) (No offence)

@ Mam pytanie z innej beczki, jestem po 3 konsultacjach z programstą, mamy już rejestracje użytkowników i dodawanie bazy przedmiotów, chodzi o aplikację do wymiany przedmiotami i usługami bez używania gotówki. Czy kogoś interesuje żebym raz na dwa miesiace wkleil gdzies w necie postęp prac nad tym i problemy jakie rozwiązujemy związane z funkcjonalnoscia? Za dwa lata chcemy dać produkt w który będzie można zainwestować.

Full comercha, full lekkość, żadnych żydów, żadnego marketingu negatywnego tj. że jakiś barter, że banki - nie nie,

aplkacja jak OLX, stawiamy na user experience, chcemy żeby to działało jak Tinder. Dajcie znać. Ma to być mcdonaldowa wersja pomagająca się wymieniać,

Ostatnio modyfikowany: 2019-02-27 15:21

Kikkhull

Jak będziecie mieli wersję testową to zapodaj.

gasch

https://www.bankier.pl/wiadomosc/NBP-ujawnil-wynagrodzenia-7644712.html

@polska polityka

Może mi ktoś wytłumaczyć, po co mam głosować na PiS, jak wszystkie obietnice mają spełnić przed wyborami?

Przygarnę 500+ na pierwsze dziecko, a zagłosuję na Korwina...

Czyżby JK czegoś nie przemyślał? Mamienie obietnicami polega na tym, że obiecuje się ich spełnienie po wyborach, pod warunkiem zwycięstwa.

Nie przed, nie bezwarunkowo.

@Lech (2 artykuły wstecz)

"Gdzie w tej tabelce jest choćby NFZ , 500 plus i kościół? i reszta wydatków urzędów bo to przecież nie tylko pensje urzędników i to rządowych ? "

NFZ jest niżej (poza widoczną częścią tabelki), 500+ nie ma, bo to tabelka z 2012, kościół - kilka mld, więc mniej niż 1% wydatków publicznych.

Ostatnio modyfikowany: 2019-02-27 15:55

wzwen

"Może mi ktoś wytłumaczyć, po co mam głosować na PiS, jak wszystkie obietnice mają spełnić przed wyborami?"

Miały być, ale się nie udało, bo opozycja. Jakbym miał większość konstytucyjną, to bym zrobił, więc biegiem głosować na mnie.

Kikkhull

+500 na każde dziecko teraz to tylko obniżenie podatku, bo teraz nie dostają go ci co zarabiają za dużo. Tak więc ja też dostanę, zmniejszenie opodatkowania które płacę w VAT czy akcyzie.

13 emerytura to co najwyżej wyrównanie strat po wzrostach cen. Proponuję zerknąć w rzepa coin ile faktycznie jest inflacja. 13. to po ile będzie na miesiąc, 80pln, to rekompensuje inflację bo rewaloryzecje emerytur to śmiech. A obniżenie pit jak najbardziej słuszne.

3r3

"Tak wyglada inwestowanie w micro gornikow. Jak sie nie wyglebia i zaczna to kopac to moze byc zwrot 1:50 nie wiem ale ryzyko gigant hehe. Dla ludzi z charakterem inwestycja. "

Dla insiderów, ale że akcje są publicznie dostępne to trzeba jeszcze popatrzeć czy płynne.

"Na takiej stronie jak ta mozna by bylo publikowac takie researche mini jak ten moj."

Chętnie, ale ci co wiedzą "coś więcej" mają podpisane różne lojalki. Najsensowniej jest zacząć od sprawdzenia dostępności akcji w obrocie publicznym. Na duże wzrosty (i ryzyka) obrót niepubliczny jest dużo korzystniejszy.

@Kikkhull

"Usa zasysa kasę z całego świata. Normalnie chyba już dawno kapitał powinien wyciec na inne rynki, ale nie tym razem. Gdybym był paranoikiem to bym powiedział że zbliża się iii ws i z tego powodu trzymają wszystko w dolcach w USA. "

I to być może na początek z Niemcami zastępczo zanim dojdzie do tej z Chinami.

Chiny, Niemcy i USA są utopieni w przemyśle motoryzacyjnym i mają parkingi/pustynie zastawione nadprodukcją zwalczając wszelkimi sposobami import samochodów siebie. Mamy zapas samochodów na 30-40 lat sprzedaży bez kredytów, nie trzeba nic produkować - można brać z parkingów i wystarczy naprawiać. Nic dziwnego że każdy kombinuje jak podłożyć innym legislacyjną świnię o zezłomowaniu tego wszystkiego aby zasypać własnym eksportem i wykończyć producentów odpisami.

"Włoskie banki kupiły obligacje Włoch za 10 mld euro w styczniu.

Może kombinują coś podobnego, PKO kupi polskie obligacje, żeby kasa została w Polsce. "

"Kasa" na zakup czego z Polski? Sensem istnienia środka wymiany jest wymiana czegoś, bez tego czegoś to patykiem na tafli wody można cyfry kreślić.

gruby

"Może mi ktoś wytłumaczyć, po co mam głosować na PiS, jak wszystkie obietnice mają spełnić przed wyborami?"

Diler pierwszą działkę prochów też rozdaje za darmo a potem interes kręci mu się sam. Skoro schemat działa na ćpunach to dlaczego nie powtórzyć go na Polakach ? Promocja to rzecz sprawdzona.

Ostatnio modyfikowany: 2019-02-27 20:14

Mostek

https://pl.wikibooks.org/wiki/Techniki_manipulacji_psychologicznej/Prawo_odwzajemniania

Ostatnio modyfikowany: 2019-02-27 20:18

Bikeman

Dostałem właśnie takie info:

...

Coś kombinują?

Tutaj troche wiecej szczegolow: https://www.bankier.pl/wiadomosc/Uwaga-inwestorzy-GPW-1-marca-wyczysci-arkusze-zlecen-7644551.html

@All

Zycze dobrej nocy, a jako kolysanke przesylam rapowanie Korwina:

https://www.youtube.com/watch?v=0OtMVj60gpk&

Mostek

Dziękuję.

edzio

Apka - Ja też się piszę.. Jeśli jest tylko okazja pohandlować (albo kiedyś będzie).

effcia77

Lech

Nie darmo powerpoity na najwyższych stanowiskach , tam trzeba dzisiaj umieć wciskać kit, mącić i ściemniać, coś jak sprzedaż kredytów, telefonów telewizji satelitarnej itp, masz całe książki tzw opcji i promocji których nikt nie jest w stanie czytać i zrozumieć do końca , ani sprawdzać i analizować , a gdyby czasami był w stanie to codziennie tworzy się nowe wizje i mamidła.Ciemny lud i prezes to kupuje i wystarczy., a co się na boku dorobi to moje.

Ostatnio modyfikowany: 2019-02-28 08:11

Dante

Ci, którzy przestają w ogóle poszukiwać pracy też wypadają ze statystyk bezrobocia w USA.

@Lech

Nie zpominajmy, że Kissinger powiedział, że 2021r. ma nie być Izraela, a tu roszczenia w formie natury od Polski. Coś dużo tych przypadków.

polish_wealth

@ Czy ktoś z szanownych rozumie konflikt nad Kaszmirem? O co idzie w tej wojnie? Nagle ni z Pietruchy śniadzi zaczęli się okładać na swych granicach.

@ Poszedłem do typowej sieciówki i zadziwiłem się po raz 20 jak wszystko jest na półkach, od AGD, prez oleje silnikowe, do nożyc ogrodowych, niczgo nie braknie w babilonie tem. Recesja może być spowodowana wszechpowszechnym napchaniem, 0 growth bo wszystko jest.

@ To teraz tylko wystarczy zmienić prawo pracy, żeby Polak Polaka mógł zatrudnić bez kapitana "Niebotyczny Podatek" i w zasadzie Panie to życ nie umierac, inaczej nie będzie tego co się zowi "Wolność"

Ostatnio modyfikowany: 2019-02-28 11:08

polish_wealth

Kiedy rynek derywatów spotyka się z rynkiem?

Kiedy banki centralne podejmują decyzje o M3 i Liborze na podstawie wyników banków komercyjnych, których portfele puchną od derywatów,

Decyzjami obrywają rykoszetem zdrowe i wolne od zboczenia Rafała prole. Oddzielić jednych od drugich i nie będzie też się do niczego przyczepić, może 2 waluty obiegowe w Państwie, jedna spięta z systemem Basel i reagująca na dolara, a druga wewnętrzna obiegowa niemożebne, aby była podłączona do forexa. Poranne myśli :p

Akcja, którą przeprowadził Rafał Zaorski, mam nadzieję, że stanie się kamieniem węgielnym poważnej debaty w Polsce nad problemami systemu monetarnego, wśród Karoni i innych.

Eee- też gdzieś odleciałem, przynudziłem sam siebie, ale nikt nic nie pisze, to myśle a wrzucić coś trzeba do pieca, xD

Ostatnio modyfikowany: 2019-02-28 11:26

gruby

"Nagle ni z Pietruchy śniadzi zaczęli się okładać na swych granicach."

To tak jak Polacy z Rosjanami, Niemcy z Francuzami, żydzi z arabami, Turcy z Grekami, Austriacy ze Szwajcarami, Baskowie z Hiszpanami, Hutu z Tutsi i tak dalej. Geneza konfliktu w każdym z tych przypadków jest prosta: bierzesz jedną rasę po czym dzielisz ją według wiary. Wiara (każda absolutnie i bez wyjątku) w swoim kanonie ma twierdzenie o własnej jedynej słuszności ("nie ma Boga nad Ałłacha", "nie będziesz miał innych bogów przede mną" ...) Bez różnic w wierze konflikty pomiędzy sąsiadami tlą się ze średnią częstotliwością i średnią amplitudą: jak jedni drugim wioskę spalą to drudzy pierwszym karawanę w odwecie obrobią ale w sumie to normalka pomiędzy sąsiadami i nikomu nie dzieje się tak naprawdę krzywda bo ludzie się piorą ale nie zabijają. A podczas wspólnych wesel godzą się żeby już dwa pokolenia później ponownie się wziąć za czuby.

Kiedy jedno plemię zmienia wiarę to zaczyna jednocześnie wierzyć w historyczną konieczność nawracania sąsiadów mieczem. Z normalnych nadgranicznych nieporozumień rodzą się poważne wojny. Zamiast obrobić wioskę sąsiadom się tą wieś pali do fundamentów, wraz z samicami i przychówkiem.

Po iluś tam pokoleniach nie ma możliwości żeby dojść jak było naprawdę, zresztą nikogo to już wtedy nie interesuje. Z jednej strony uzbrojeni w torę żydzi strzelają do arabów, z drugiej strony arabowie z ich koranem polują na żydów.

Kaszmir to to samo co Palestyna: to ziemia do której prawa roszczą dwa narody podzielone i skłócone wiarą. U nas też daleko patrzeć nie trzeba żeby dostrzec chwilowo przygaszone konflikty o ziemię: o polskie miasto Kopanica chwilowo Berlinem zwane, albo o Lwów, albo o Wilno, o Smoleńsk, o Winnicę i tak dalej.

"Z tej to przyczyny ja, bądź raczej Pan Bóg, zaklinam was jako Chrystysowych posłańców, byście to przekazywali wszędzie i namawiali wszystkich ludzi w hierarchii, piechotę i rycerzy, biednych i bogatych, by prędko zanieśli pomoc owym chrześcijanom i zgładzili to nikczemne plemię z ziem przyjaciół naszych. Mówię do tych, co są obecni, ale tyczy się to również nieobecnych. Nadto tak nakazuje Chrystus."

- błogosławiony Urban II, kick-off meeting przed pierwszą krucjatą.

Ostatnio modyfikowany: 2019-02-28 11:56

Kikkhull

easyReader

Tereny te są sporne od czasu podziału kolonii angielskiej na Indie i Pakistan.

@ Administracja - czy można prosić o info co stało się z wpisami użytkownika 'Faust'? Dlaczego wszystko zniknęło?

Kikkhull

Mostek

Mnie się wydaje, że oni jedni drugich próbują przekonać, jak się powinno prawidłowo chodzić

https://www.youtube.com/watch?v=3rgyB4xkeXQ

SOWA

Kikkhull

Krzysiek3

"Ja cały czas piszę o inwestycjach w trend, który teraz nastąpi, a Wy cały czas mnie próbujecie oświecić, czy to ma sens i tak dalej. "

Odpowiada 3r3

"Ten trend już był - spóźniłeś się."

Panie Mostek, problem elektryków już był bardzo grzany na pocz. 2000 lat. Pamiętam dyskusje ze znajomymi, że to już niebawem.

Minęło prawie 20 lat i rzeczywistość jest taka, że gdy w ubiegłe wakacje wracałem z Włoch przez Austrię i Czechy do Krakowa, (1500 km, mijanych tysiące samochodów), to raz widziałem elektryka (Tesla) niedaleko Parndorfu w Austrii (jak jechałem w drugą stronę - to niestety nie spotkałem żadnego). Była taka sensacja, że zrobiłem fotkę (ciekawostka). Wrócimy do dyskusji za 10 lat (kiedy dalej podstawą będzie silnik wewnętrznego spalania). Ty może przyznasz rację (jak będziesz chciał pamiętać swoje porywy młodzieńczego serca), że EV to była jednak ściema (z wyjątkiem być może autobusów komunikacji miejskiej - nie lemingi mają nowoczesność). Ale jakiś nowy "newMostek", który trendu jeszcze nie przeżył będzie głosić, że oto taka jest rzeczywistość i on ("obiektywnie") opisuje fakty, mimo, że tzw. codzienne doświadczenie nie będzie z tą "rzeczywistością" zgodne.

Monitory ciekłokrystaliczne nie potrzebowały żadnych dotacji, zwolnień i propagandy. W ciągu roku (może dwóch) wykosiły tuby CRT. Bo faktycznie są wygodniejsze i tanie. Bez dopalaczy.

wzwen

Jednakże ta "Gra" opiewa na pracę proli, którzy nie grają w nic, tylko starają się dobrze wykonywać swoje usługi nie po to, jak powiada Rafał: "By kogoś najlepiej nabrać" (pogrubienie moje)

No co Ty? Poważnie:

a) Górnicy - skoro do kopalni się dopłaca, to gónicy grają w grę "jak nabrać społeczeństwo"

b) Urzędnicy - grają w grę "jak przekonać społeczeństwo, że urzędy są potrzebne"

c) Marketingowcy - grają w grę "jak przekonać klienta by im oddał wszystkie swoje pieniądze"

d) Bankowcy - grają w grę "bankowość to krwioobieg gospodarki" oraz "aby kupić dom musisz wziąć kredyt"

Powyższe są oczywiste. Mniej oczywiste, tj. wymagające znajomości środowiska od wewnątrz, są:

e) Lekarze - grają w grę "wiemy co robimy i umiemy Ci pomóc"

f) Psycholodzy - grają w grę "psychologia to nauka"

g) Nauczyciele - grają w grę "nasza praca polega na uczeniu dzieci"

i oni wszyscy oszukują.

A tutaj nagle jakieś wyrazy oburzenia, że spekulanci (więksi czy mniejsi) też oszukują.

polish_wealth

@ Mostek niezbadane są te drobne aspekty życia w różnych kulturach... niektóre cyrki są niepojęte.

@ haha @ Wzwen ciekawe podejście do tematu, to wyglądałoby, że T21 udaje że prognozuje giełde, Marcin i Tomek (ITT) udają że moderują, a my udajemy, że jesteśmy komentatorami tak ? Hmmm, Okham brzytwiarz by sie w grobie przewrócił, bo też fakt jest taki, że T21 prognozuje, admini moderują, my komentujemy, ten przedrostek "udają" może być też bytem ponad potrzebę.... ^^ tak czy siak niezły bel zabiłeś, najbardziej oburzający są lekarze, że udają że leczą xP bo biorą za to ładną kapustę.

@ Easy Reader, ajjj lubiłem wypalić Faustowego, to były dobre cygaretki nieraz.

@ Jak tam kryptowaluty bo nie zaglądam tam, chce się pocieszyć, że ktoś utopił trochę siana, na ostatniej zmyłce że już odbija :D - znienawidziłem ten rynek.

@ Kikhull i Lech, jakie jest wasze stanowisko ws. Gwiazdowskiego?

@ All, Wnioski już wypełnione?

http://www.conowego.pl/aktualnosci/e-dowody-w-polsce-juz-od-poniedzialku-doczekalismy-sie-nowoczesnosci-28385/

XD

Ostatnio modyfikowany: 2019-02-28 13:58

nikt ważny

Tak trochę "między wódkę i zakąskę"

Pominę uogólnienia ale załóżmy że bawimy się w statystykę w obrębie hasłowo ujętych grup. Podział raczej opiera się o WYCENĘ: ilościową i/lub jakościową. Ilościową należy mierzyć w określonym okresie czasu (i szerszy ale uzasadniony okres tym lepiej i wartość wyceny realniejsza). Bez tego wycena nie ma sensu, i to o "górnikach" to zwykły (modne słowo) "fake news". Jakościowa wycena jest związana z wartością chwilową i dla niej wymienione uogólnienia tracą sens bo np. lekarz lekarzowi nierówny, a i ten sam lekarz wypoczęty i po kilku dnia "leczenia" potrafi dać różne rezultaty. Z resztą "zawodów" jest podobnie.

Pewnie dlatego że wszelkie wyceny to głównie... spekulacje.

@SOWA

Artykuł świetnie się czyta ale autor zbyt często dryfuje między ideologią i dogmatami "wiary" a ekonomią i finansami, jednocześnie jakby zapominając że jest coś takiego jak rachunki (ale nie takie za wodę i gaz) i matematyka której nie należy mylić z rachunkami.

Artykuł generalnie chyba działa w obszarze percepcji autora (albo na mitach) zakładając że wszyscy są "super ach i och" i tylko dać im "wolność" i po roku będziemy latać w kosmos. Stan edukacji, "edukatorów", rozkład wiedzy i umiejętności (w tym analitycznych) w ogóle danej grupy czy po prostu populacji mówi jednak coś odmiennego.

Można "niezłomnie" obruszać się na podatki i ich wysokość ale skoro faktem jest że "państwo" nie ma własnych środków, to podatki stają się nieuchronne (jak śmierć) choćby po to by poprzez ich redystrybucję zapewnić klientelę dla balansującej na granicy błędu statystycznego oświeconej części populacji. To jest owszem pewien umowny abstrakt ale abstrakt umożliwiający efekt skali w rozwoju globalnym. Bez tego abstraktu mielibyśmy tylko elojów i morloków niemal w dosłownym rozumieniu literackiej fikcji.

Ostatnio modyfikowany: 2019-02-28 14:01

SOWA

wzwen

"ciekawe podejście do tematu"

Po owcach ich poznacie.

"wyglądałoby, że T21 udaje że prognozuje giełde"

Mam wrażenie, że IT21 nic nie prognozuje a dzieli się swoimi przemyśleniami. Skoro go czytamy, to albo nie udaje albo udaje na tyle skutecznie, że udawania nie da się rozpoznać.

"Marcin i Tomek (ITT) udają że moderują"

Znowu taki wieli syf na forum się nie zrobił, więc chyba jednak nie udają.

"my udajemy, że jesteśmy komentatorami tak ?"

Ja udaję, ale mam wrażenie, że większość nie, bo całkiem dobrze się czyta to co napisali.

"najbardziej oburzający są lekarze, że udają że leczą"

No mówiłem, że trzeba znać środowisko od środka (piszę o Polsce). Lekarze zajmują się wypełnianiem formularzy. Sami twierdzą, że zajmuje im to od 60 do 80% czasu pracy. Jest to więc ich główny przedmiot działalności. A pomimo to twierdzą, że zajmują się leczeniem a nie wypełnianiem druków.

BTW, znany mi chirurg miękki miał kiedyś czyraka (lub inne tego typu coś, bo się nie znam) przykładał na to cebulę. Zapytany dlaczego, odpowiedział: "Pigułki są dla pacjentów".

No to udawał, że leczy siebie czy udawał, że leczy pacjentów?

Ostatnio modyfikowany: 2019-02-28 14:57

polish_wealth

Marcin i Tomek (ITT) udają że moderują"

Znowu taki wieli syf na forum się nie zrobił, więc chyba jednak nie udają.

Sam tak mówiłeś że wszyscy udają, ja tylko cytowałem (parafrazując), bo zaraz wyjdzie na to że ja tak powiedziałem !:)

Ostatnio modyfikowany: 2019-02-28 14:54

wzwen

"Sam tak mówiłeś że wszyscy udają, ..."

A to nieporozumienie. Nie chodziło mi o to, że wszyscy. Chodziło mi o to, że znakomita większość "ludzi ciężkiej, solidnej pracy".

gruby

"Wnioski już wypełnione?"

To ja dołożę swoje pytanie:

A czy klucz prywatny obywatela zapisany na tym czipie to jest generowany w czipie czy też para kluczy (prywatny i publiczny) są generowane na zewnątrz i wgrywane później (podczas personalizacji?) na czip ?

Gdyby się okazało że producent dowodu osobistego wgrywa na czip wygenerowaną gdzie indziej parę kluczy to cały ten cyfrowy dowód osobisty nie ma sensu gdyż nie gwarantuje on poufności klucza prywatnego. Generowanie klucza prywatnego "na zewnątrz" czipa oznacza możliwość jego skopiowania. A skopiowany klucz prywatny to skopiowana tożsamość. I nie przekonacie mnie że te klucze prywatne są bezpieczne. W tym kraju bezpieczna nie jest ani strona internetowa kancelarii premiera ani dane osobowe pracowników wywiadu wojskowego że o informacji o minimalnym skutecznym pułapie radarów polskiej obrony przeciwlotniczej nie wspomnę.

polish_wealth

Smartwatche na rąsie i e-dowody to jeden trend, który ma sens

Wiecie co mnie śmieszy? że głównie myślicie że ja robie jaja z tym Nowym paradygmatem klasy średniej, tymczasem to nieuchronne działanie, które predzej czy później stanie się znane. Jak nie ja, to ktoś inny będzie musiał reagować i namówić te 200 000 do bojkotu, zakładam niedługo teczke śledzącą zmiany w bankowości i prawno-gospodarcze, żeby w jendym miejscu można było zobaczyć ich kocie ruchy.

Ja na pewno nie będę spłacał niczego jeżeli dojdzie do zmiany poważnej płyty geopolitycznej, bankowej, prawnej.

Np. jeżeli teraz zamknie się gdziekolwiek w Europie granice (bo uchodźcy) to jest to powód do wypowiedzenia kredytów, dlatego że:

Otworzenie granic, otworzyło Gojostany na korporacje, te przyszły zawładnęły rynkiem i teraz zamknięcie granic to uniemożliwienie gojom przemieszczania się. To trzeba cofnąć wszystkie benefita jakie uzyskały korporacje przez czas otwartych granic. Inaczej to Hucpa wobec goja. Czy to o czym mówię jest zrozumiałe? Nie z nami te numery.

Oni myślą tak: otworzyły się granice, przyszli z nadrukowanym Cashem, skupili giełde i teraz zacisną więzienie.

haha. dobry żydowski humor, tylko kwaśny dosyć, bo te E-dowody to już realia. Mam nadzieję, że kiedyś wybije godzina tak smutna, że i Adminiistracja tego bloga i T21 i Zaorski i Karonie, że wszyscy widząc co się dzieje, powiemy razem - Nie: ) Nawet 3r3 będzie oburzony w Szweckiej Jurysdykcji jak zobaczymy co przyjdzie po E-Dowodzie. Tylko Grzesiek.B jest 100% zabezpieczeniem przed tym.

Ostatnio modyfikowany: 2019-02-28 15:45

Madraf

,,Jak tam kryptowaluty bo nie zaglądam tam, chce się pocieszyć, że ktoś utopił trochę siana, na ostatniej zmyłce że już odbija :D - znienawidziłem ten rynek. ;;

Juz sie dalo na niektorych krypto zarobic btc to juz stary temat.

Teraz polujemy na ONT i HOT .;)

Kikkhull

A co do prywatyzacji wszystkiego co państwowe, czyli kanalizacja, wodociągi od razu mówię nie. Tutaj nie ma konkurencji, więc nic nie mam do gadania poza oddaniem głosu w wyborach i nawet nie mogę swojej studni wykopać bo mnie państwo dojedzie.

Bikeman

Dzisiejszy raport Doroty Sierakowskiej o soku pomaranczowym:

http://bossa.pl/_gAllery/11/95/17/1195178/20190228_raport_surowcowy_DMBOS.pdf

Smacznego!

Kikkhull

SOWA

Krzysiek3

Wiele konfliktów zbrojnych nie miało podłoża religijnego. Na przykład Germanie zaatakowali Francję w 1940 bez takiego pretekstu. Podobnie wojna Francusko-Pruska 1870-71, wojna niemiecko-niemiecka 1866 (to, że Hohenzollernowie byli heretykami a Habsburgowie formalnie katolikami nie miało żadnego znaczenia), Niemcy i Kacapy w 1941 wzięli się za łby bez przyczyn religijny (oba państwa były w zasadzie ateistyczno-pogańsko-satanistyczne), wojna na Oceanie Spokojnym (wojna na Pacyfiku) pomiędzy Cesarstwem Japonii a USA nie miała żadnego podłoża religijnego (potem zawsze na siłę coś tam można dokręcać, ale to jest fikcja). Japończycy to chyba w nic nie wierzą (no, może w Drogę Miecza [Miyamoto Musashi]). Może zajęli Mandżurię i sporo Kitaju z powodu różnic religijny? Jakich, jak tam w zasadzie nie ma religii (poza religią dominacji).

Tak naprawdę to większość wojen w historii ludzkości nie miała nic wspólnego z wiarą. Rzymianie sklepali miski Kartagińczykom z powodu wiary (i jedni i drudzy mieli politeizm)? A mi się wydawało, że chodziło o kontrolę na rynkiem basenu morza Śródziemnego, i kto będzie zasysał a kto będzie ssany.

Przecież my biliśmy się z Moskwicinem nie z powodów religijnych (XVI, XVII wiek), a o kontrolę na szlakiem do Persji (w rywalizacji z bankami London City) oraz o handel narewski (Bałtyk).

Może kolega gruby zna się nieco na silnikach (dawnego typu) i finansach, ale o historii to ma wyobrażenie takie szkolne. To są głupoty.

Prawdziwa Polityka to jest od zawsze wojna o rynki, czyli o kontrolę na dużymi obszarami gospodarczymi, kontrolę na szlakami oraz nad obiegiem pieniądza/waluty/paciorków. O ustanawianie monopoli lub quasi-monopli (najlepiej w sposób niejawny: ulubiona metoda Brytyjczyków).

Po co Henryk hrabia Derby, książę Lancaster wybrał się nad Morze Bałtyckie i na Litwę w 1389 (jest wzmianka o tej wyprawie w Krzyżakach Henryka)? Co prawda trochę propagandy było, że to niby chodzi o pogaństwo, ale istotny cel to było wymuszenie monopolu angielskigo na miastach pruskich (Elbląg), marginalizacja lokalnych organizacji handlowych, a potem w razie oporu eksterminacja. Cel był czysto ekonomiczny.

Owszem, czasami były wojny religijne - na ogół jak się różne odmiany herezji protestanckiej brały za łby (a tych odmian to jest chyba z tysiąc).

Ostatnio modyfikowany: 2019-02-28 17:32

Kikkhull

2. Firmy nie opodatkuja, tak mi się wydaje, więc znowu kombinacje z zakładaniem s. z o. o.

Kikkhull

SOWA

3r3

"@ Poszedłem do typowej sieciówki i zadziwiłem się po raz 20 jak wszystko jest na półkach, od AGD, prez oleje silnikowe, do nożyc ogrodowych, niczgo nie braknie w babilonie tem. Recesja może być spowodowana wszechpowszechnym napchaniem, 0 growth bo wszystko jest. "

Po ile w tej sieciówce mieli metr kwadratowy prawdziwej własności (gdzie możesz robić co uważasz) & samochód który przez 40 lat będzie jeździł?

Nie mieli?

" Jednakże ta "Gra" opiewa na pracę proli, którzy nie grają w nic,"

Jeszcze tego brakuje żeby sztony grały^^

"ale wielu ludzi ciężko pracuje nad tym w swojej robocie, by dobrze tę robotę wykonać, by dobrze służyć społeczeństwu. "

Od tego jest koń w gospodarstwie aby ciężko tyrać, ale nagród z tego żadnych i tak nie będzie. Za to jak tylko tyrać przestanie to od razu inna z koniem rozmowa.

"Decyzjami obrywają rykoszetem zdrowe i wolne od zboczenia Rafała prole. Oddzielić jednych od drugich i nie będzie też się do niczego przyczepić, może 2 waluty obiegowe w Państwie, jedna spięta z systemem Basel i reagująca na dolara, a druga wewnętrzna obiegowa niemożebne, aby była podłączona do forexa. Poranne myśli :p "

Dyskutowaliśmy to tutaj kilka lat temu, że to muszą być dwie oddzielne waluty. I są. PM i waluty^^

" bo zaraz wyjdzie na to że ja tak powiedziałem !:) "

Jesteś winny i już powinienneś się wstydzić :)

"Nawet 3r3 będzie oburzony w Szweckiej Jurysdykcji jak zobaczymy co przyjdzie po E-Dowodzie."

Popieram wprowadzenie każdego rodzaju nowych papierów. Wysiadłem z tego pociągu dość dawno i jeszcze mnie nie przymusili do wyrobienia dość zapoprzednich (są alternatywni dostawcy i mają spełniającą życzenia obsługę klienta).

@gruby

"U nas też daleko patrzeć nie trzeba żeby dostrzec chwilowo przygaszone konflikty o ziemię: o polskie miasto Kopanica chwilowo Berlinem zwane, albo o Lwów, albo o Wilno, o Smoleńsk, o Winnicę i tak dalej. "

Dodam do listy Królewiec i Moskwę. Miasto raz zajęte nie może zostać oddane^^

@easyReader

Masz jakikolwiek dowód aby użytkownik "Faust" kiedykolwiek istniał?

Źródła jakieś?

@wzwen

Psychologia to inżynieria - psychologowie zajmują się kwestią "co i jak zrobić" aby podmiot uzyskał oczekiwane rezultaty zachowania podmiotu, a badania w psychologii dotyczą wyłącznie kontroli jakości - czy zamierzony rezultat osiągnięto czy też nie.

Psychiatrzy robią dokładnie to samo tylko faszerują chemią i stresorami.

"Znowu taki wieli syf na forum się nie zrobił, więc chyba jednak nie udają. "

W czasie najazdu kosmitów walczyli ciężko.

@SOWA

" mamy jeszcze ok 2-lat na budowę obrony własności.Po tym czasie zacznie się na masową skalę grabież klasy średniej.Za taką uważam tych co posiadają zasoby czy to materialne czy intelektualne(wykształcenie),"

O ile za dwa lata będzie jakaś klasa średnia do grabienia - nie zamierzam w tej klasie zostawać.

jugol

Źródła jakieś?

Uzydkownik faust był wrzutką trojańską uzydkowników 3r3. Po początkowym okresie uwiarygodnienia się jako przenikliwy obserwator i insajder

miał za zadanie ośmieszenie forum, co w apogeum wysypu troli zgrało sie w czasie z odpaleniem strony 3r3. Przy okazji przestrzegam przed odwiedzaniem a w szczególności przed udzielaniem się na forum tego uzydkownika. Wrzutki tam robione (dyskutowane tematy przez trójce w jednym - 3r3-medyk-(dowolny nik pod temat )o produkcji nielegalnych substancji, elementów broni, czy organizowania zamachów na porządek konstytucyjny pozwalają na stwierdzenie że forum to służy bezpiekom. Wielokrotne powtarzanie przez 3r3 że pogardził współpracą z bezpieką bo nie mieli nic do zaoferowania prócz bezkarności, przy celach jakim służy jego forum pozwala na wyciągnięcie odmiennych wniosków.

Lech

Smartwatche na rąsie... czy to nie jest to samo co opaska dla skazanego ? ze stałym monitorowaniem w razie potrzeby? w razie takiej chęci dyktatorków?

Jeżeli zamkniemy granice dla imigrantów to u nas 2mln Ukraińców mają już konta w naszych bankach? i kredyty na mieszkania?, kto je będzie spłacał?

Czekam na konkret typu, 0 opodatkowanie cit dla małych i średnich, każdy kto chce zarobić niech zarabia... A nie lepiej po prostu wysoką kwotę wolną i jak zaczyna dużo zarabiać dopiero płaci podatki?

Prawdziwa Polityka to jest od zawsze wojna o rynki... jesteś blisko Krzysiek 3 i po to właśnie od tysięcy lat mamy najgorsze i najkrwawsze wojny religijne , najbardziej krwawe i najbardziej zabójcze bo motywacja religijna była silna, ale zawsze tylko przykrywką do zdobycia: majątków, gruntów i rynków przeciwników i potencjalnych przeciwników dlatego właśnie raz na zawsze i w każdym kraju na świecie powinno się odsunąć wszelkie religie od jakiegokolwiek wpływu na władze, co już uczyniono we wszystkich cywilizowanych krajach, niestety jeszcze nie w Polsce, a na pewno nie w państwach Islamskich.Pomijasz wymordowanie połowy Europy z przyczyn niby religijnych? i to wiele razy? w tym połowę Polaków wymordował sam Mieszko I żeby zmusić do chrześcijaństwa , ale oczywiście masz rację tak na prawdę żeby przejąć ich ziemię i majątki tzw niewiernych,a motyw religijny tylko był usprawiedliwieniem i dlatego dostał zgodę od Europy.

"Nagle ni z Pietruchy śniadzi zaczęli się okładać na swych granicach." otóż nie nagle Pakistan ma ponad 200 mln Islamistów , a w Indiach żyje 150 mln Islamistów głównie właśnie w Kaszmirze i różnią się tylko religią oraz dążeniem do rozbudowania państwa Islamskiego opartego na religii z władza w Pakistanie.. To jest teraz bardzo groźne miejsce bo oba kraje nie zamierzają z niczego ustępować,a Pakistan chce siłą włączyć tereny Indii z Islamistami do siebie, a oba kraje mają zaawansowaną broń atomową i np. miliony informatyków .Trudno powiedzieć czy te 150mln ma cokolwiek wspólnego z Pakistanem ale część na pewno z przyczyn religijnych dąży do zmiany granic.

Również na Ukrainie oddzieliła się teraz religia "czysto ukraińska" od "rosyjskiej" dla Rosjan których tam jest przecież połowa ? czy to nie zmierza do religijnej motywacji dalszego nakręcania konfliktu? ..

Ostatnio modyfikowany: 2019-02-28 20:50

wzwen

"Psychologia to inżynieria - psychologowie zajmują się kwestią "co i jak zrobić" aby podmiot uzyskał oczekiwane rezultaty zachowania podmiotu"

Ty to masz szczęście - spotykasz samych fachowców.

Ja spotkałem wielu psychologów. No, nie zaprzęczę, jeden z nich w rzeczy samej był inżynierem zachowania tak jak opisujesz. Niestety, mi się zdarzyło spotkać tylko jednego takiego. Cała reszta udawała.

Ostatnio modyfikowany: 2019-02-28 21:04

wzwen

"tym zastrzeżeniem ,że : górnicy mają bardzo wiele dodatkowych obciążeń..."

W ogóle życie jest ciężkie: klienci, którzy nie kupują wszystkiego co im się wskaże, bakterie oporne na antybiotyki, dzieci nie słuchające nauczycieli.

Jak tu żyć, panie? Jak żyć?

"Jeżeli zamkniemy granice dla imigrantów to u nas 2mln Ukraińców mają już konta w naszych bankach? i kredyty na mieszkania?, kto je będzie spłacał?"

A jest to nasz problem, bo .... ?

wzwen

"Wrzutki tam robione (dyskutowane tematy przez trójce w jednym - 3r3-medyk-(dowolny nik pod temat )o produkcji nielegalnych substancji"

No, że instrukcja do zestawu "Mały chemik" Cię odrzuciła, to się dziwię.

"[...] elementów broni"

No jakoś tą broń się przecież produkuje. Nie powstaje ona w wyniku działań magicznych. Nie za bardzo rozumiem dlaczego rozmowa o tym jak się produkuje broń jest bee.

"[...] czy organizowania zamachów na porządek konstytucyjny"

Jakoś nie zauważyłem, aby @3r3 negował porządek konstutucyjny. Wręcz przeciwnie. Odniosłem wrażenie, że jest jego wielkim zwolennikiem i optuje za jego utrzymaniem tak długo jak to możliwe, ze względu na fakt, że potrafi czerpać z niego pełnymi garściami.

"pozwalają na stwierdzenie że forum to służy bezpiekom"

Znaczy, że będą odwiedzać użytkowników forum przed śniadaniem czy zapraszać na lunch?

@Lech

"A nie lepiej po prostu wysoką kwotę wolną i jak zaczyna dużo zarabiać dopiero płaci podatki?"

Zwracam uwagę, że Sąd Najwyższy orzekł, że obecna wysokość kwoty wolnej od podatku jest niezgodna z konstytucją. Oczywiście nic z tego nie wynika, bo konstytucja polska nie jest żadnym aktem prawnym. No bo jakby była tzw. nawyższym aktem prawnym, to z orzeczenia SN wynika, że obecna ustawa o PIT nie pozwala na wyliczenie wysokości podatku (każde wyliczenie jest niezgodne z konstytucją). Co więcej, dotyczy to podatków, które były pobrane w latach poprzednich. Zatem podatki te należałoby oddać obywatelom.

Jest zatem tak: państwo polskie pobiera od obywateli daninę w sposób sprzeczny z konstytucją i nikt z tego nie robi wielkiego problemu.

gasch

"+500 na każde dziecko teraz to tylko obniżenie podatku"

Gdyby było jak piszesz, każdy pracujący dostawałby 500+, a dostają tylko Ci, którzy mają dzieci a aktualnie nawet tylko Ci co posiadają 2+ dzieci.

Po drugie, można było zrobić ulgę podatkową, wtedy można by to nazwać obniżeniem podatków.

Po trzecie, jakim cudem "obniżka podatków", może być poprawić sytuację kogoś, kto nie pracuje i podatków w ogóle nie płaci?

500+ poprawia sytuację takich osób.

"...i nawet nie mogę swojej studni wykopać bo mnie państwo dojedzie."

Studnie nielegalne? Pierwsze słyszę.

@Mostek

"Jest jeszcze coś takiego, jak prawo odwzajemniania"

Jak Hare Krishna rozdający kwiatki... zresztą polecam Cialdiniego

@SOWA

"Dzisiejszy ciekawy artykuł pt"Po co nam 500+? Przecież wystarczy nie kraść" bankier.pl Krzysztof Kolany.SOWA"

Dla tego pana nadal zaglądam na ten portal.

@polish_wealth

"Wnioski już wypełnione"

Do czego Tobie dowód? Prawo jazdy i paszport nie wystarczą?

@nikt ważny

"Artykuł generalnie chyba działa w obszarze percepcji autora (albo na mitach) zakładając że wszyscy są "super ach i och" i tylko dać im "wolność" i po roku będziemy latać w kosmos."

Dla niektórych wolność sama w sobie jest wartością. Rozumiem, że nie dla wszystkich. Może niech się Ci pozostali od nas po prostu odpierdolą, a my już sobie albo w kosmos polecimy albo zdechniemy sobie z głodu. Nic Tobie do tego.

"Można "niezłomnie" obruszać się na podatki i ich wysokość ale skoro faktem jest że "państwo" nie ma własnych środków, to podatki stają się nieuchronne (jak śmierć) choćby po to by poprzez ich redystrybucję zapewnić klientelę dla balansującej na granicy błędu statystycznego oświeconej części populacji."

Czyli państwo zabierając mi kasę w podatkach i dalej ją redystrybuując, zapewnia mi klientelę i przez to przyczynia się do mojego bogactwa? Możesz rozwinąć?

@Gruby

"W tym kraju bezpieczna nie jest ani strona internetowa kancelarii premiera..."

System e-pit już na starcie okazał się mało bezpieczny (logowanie na podstawie wartości, z którejś tabelki z zeszłorocznego PITu, do której dostęp ma wiele osób) i łamiący RODO.

@Krzysiek3

"Wiele konfliktów zbrojnych nie miało podłoża religijnego."

Niekoniecznie chodzi o prawdziwe przyczyny czy cele władców. Chodzi raczej o zmotywowanie siepaczy. Motywuje się albo gotówką i łupami albo ideologicznie.

Pomysł z motywacją religijną był genialny. Wcześniej królowie mieli najemników ciężko opłacanych i wojny czy bitwy były najczęściej niewielkimi potyczkami, bo rachunek ekonomiczny miał duże znaczenie.

Potem pojawiła się motywacja ideologiczna, można było kazać siepaczom palić, wyżynać kobiety i dzieci "wrogów" z Bogiem lub ojczyzną na ustach. Genialne.

@SOWA

"Kikkhull-Przypomnij sobie lub przeczytaj wypowiedz Morawieckiego u "Sowy i Przyjaciele""

Przecież w tej knajpie spotykali się tylko Ci źli z aktualnej "totalnej", nie burz jedynie słusznej narracji.

@jugol

Moim zdaniem Trader21 i Faust oraz 3r3 to ta sama osoba...

@wzwen

"Jest zatem tak: państwo polskie pobiera od obywateli daninę w sposób sprzeczny z konstytucją i nikt z tego nie robi wielkiego problemu. "

Bierzemy przykład od najlepszych. W konstytucji USA jasno jest napisane kto tworzy pieniądz i czym może zajmować się rząd (państwo).

Zresztą ich dochodowy też jest podobno bezprawny.

Ostatnio modyfikowany: 2019-02-28 23:59

Kikkhull

Jedynie słuszna narracja? Na razie nie ma takiej w Polsce. W PiSie jedynie część pomysłów dotyczących finansów jest dla Polaków. Polityka zagraniczna nie wiem czemu ma służyć goralom z pewnych wzgórz. Reforma sądów śmiechu warta. Pisałem już nie raz, pokaz mi partię co będzie dbała o interesy Polakow a mogę iść za nią.

3r3

"Po trzecie, jakim cudem "obniżka podatków", może być poprawić sytuację kogoś, kto nie pracuje i podatków w ogóle nie płaci? "

Akcyza jest w napojach dla dorosłych - utracjusze nie pracują, a piją.

@emerytura

Moje lemingi pracujące po trzy dekady w Niedorzeczu dowiedziały się, że z racji bezdomności (brak meldunku w kraju) nie można im w pl wypłacić emerytury. No po prostu nie da się. I jeszcze trzeba mieć konto w banku.

Czyli - nie wystarczy wpłacanie składek, są jeszcze obostrzenia ze strony dłużnika.

I znowu będę musiał przejąć patriarchalne obowiązki państwa (aby lemingi jakiej kaszy do michy dostały), i znowu będę musiał od tego państwa pobrać podatki (w formie jakiś ulg & zwrotów), i znowu durnie będą pokrzykiwać "złodzieje! złodzieje!". No i oczywiście naliczę za te czynności sutą prowizję.

Jest wielką zaletą że tylko jeden leming dożył wieku emerytalnego, a drugi poparł budżet czynem (jakby miał funkcjonować zus gdyby więcej niż połowa ludzi dożywała emerytury?).

Jak to dobrze że cały mój "okres składkowy" w życiu popełniałem tylko rok i to jeszcze jako nastolatek.

@Kikkhull

Zadbaj o swoje interesy sam.

Mostek

"Jest jeszcze coś takiego, jak prawo odwzajemniania"

"Jak Hare Krishna rozdający kwiatki... zresztą polecam Cialdiniego"

Znam właśnie od niego.

nikt ważny

"Dla niektórych wolność sama w sobie jest wartością"

"Niezłomnie" uwielbiam słuchać i czytać o "wolności" jako wartości samej w sobie a że studiów przypadku jest niezliczona ilość z tendencją rosnącą to na brak lektury nie narzekam. Miła odskocznia od rzeczywistości. :-)

"... państwo zabierając mi kasę w podatkach i dalej ją redystrybuując, zapewnia mi klientelę i przez to przyczynia się do mojego bogactwa" i tu postaw kropkę a nie znak zapytania. Witaj w oświeconej większości :-). Zrozumiałeś doskonale i miałem nie rozwijać ale uzupełnię kilkoma zdaniami.

"Państwo" trudni się redystrybucją nie tylko zmyślonych jednostek rozliczeniowych zapewniając oświeconej części wtórny dopływ owych jednostek ale i wiele bardziej praktycznych, zarówno martwych i jak i żywych, zasobów, a jednocześnie zapewnia ochronę (nie tylko "prawną") dla takiego a nie innego porządku rzeczy. Można dyskutować o formule "państwa" (każdego) ale jego (ich) korporacyjny kształt i zastosowana hierarchia nie są bynajmniej przypadkowe. Tak jak wyceny, giełdy (jak ta o której artykuł), ratingi (jak te, jawne już w Chinach) to również nie są elementy przypadkowe. Dyskusja jednak nie powinna się odbywać w oparciu o szyldy, ideologię i publiczny przekaz ale realne formuły i ich konsekwencje w działaniu. Szyldy i przekaz są jedynie regulatorem zasobów. Służą do ich (zasobów) kanalizowania. Taki "system motywacyjny" przedsiębiorstwa. Na potrzeby tej dyskusji rozumiem że przyjęliśmy że "państwo" nie jest tożsame z Państwem czyli jakimś systemem zorganizowanym przez względnie spójną grupę na jakimś terytorium wokół Kultury i "wiary".

Tak samo proponuję patrzeć na podmiot artykułu czyli "giełdę" w US. To jest struktura oparta na tych samych zasadach i według tej samej hierarchii. Oczywiście "sprzątaczka" czasem ma jeden czy dwa udziały w torcie jakim jest struktura, ale prezesem raczej nie zostanie, a już można założyć bez ryzyka że nigdy nie zostanie właścicielem. Te udziały zaś to forma kanalizacji by w imię "wolności" (czymkolwiek ona jest) i drogą grabieży oraz całopalenia nie wpadła na pomysł własnego przywództwa nad "giełdą", "państwem", "korporacją" czy "kościołem".

Czasem trzeba pozwolić ludziom spalić las. Nie muszą wiedzieć że właśnie o to spalenie chodziło. :-)

SOWA

polish_wealth

Teoretycznie i samo prawo jazdy wystarczy, przecież w Ystad na promie czasem nie łapią na zjeździe =)) czy na moście w Gerlitz.

@ Madraf Jakiż ten rynek jest dynamiczny, nawet nie chce pytać jak typujecie swoje krypto do gry bo to pewnie wyższa szkoła kabały, miło słyszeć że BTC jest przestarzałe !

@ Bikeman

Dzisiejszy raport Doroty Sierakowskiej o soku pomaranczowym:

http://bossa.pl/_gAllery/11/95/17/1195178/20190228_raport_surowcowy_DMBOS.pdf

Pozdrawiam Panią Dorotkę i w tym miejscu także Panią Anię z DIFu, wracając do Pani Dorotki, to przecież ten raport to nic innego jak opis tego co jest na wykresie, nie ma prognozy to co to za wielkaja sztuka? Otworzyć wykres i odczytać co się działo o której godzinie. Niektózi analitycy domów maklerskich to naprawdę, arcy poeci. Nie ujmując oczywiście Pani Dorocie, z tym że jeżeli ktoś czyta takie rzeczy zamiast spojrzeć na wykres, to tak jakby wkładał dodatkowe filtry UV jak nie świeci słonce. Byt ponad potrzebę. Lubiłem Kuczyńskiego z DM Xelion, zanim zrozumiałem że facet prawi niesamowie dyrdymały i nie bierze żadnej odpowiedzialności za swoje słowa, co zaś bierze to dietę z DM Xelion,

@ Kikkhull Wprowadzenie podatka od oddychania O2 bardzo prawdopodobne, dzwoniła do mnie babka z brokera proponować inwestycje w walkę ze smogiem, inna sytuacja: otwieram dofinansowania w tym roku, a tu sporo dają dla firm, które będą promować walkę ze smogiem, jakaś zorganizowana akcja.

Gdyby nie to, że w chinach naprawdę śmierdzi, to bym gadał że noszą te maseczki na twarz, bo władza obrzydza obywateli samych do siebie. Czy to nie zabawne, że w metrze w HK jadą razem miliony ludzi, którzy mogliby obalić 1% chińskiej elity, która im tworzy ten system bankowy promujący potulne jednostki, tymczasem jadą oni z oczami utkwionymi w smartfonach?? - Think about it, just think about it for 20 sec.....

@ Sowa, Chwała im i odpoczynek wiekuisty!

Ostatnio modyfikowany: 2019-03-01 10:36

polish_wealth

3r3 wizytował w Wasiawce ostatno w jednym z centralnych budynków, przyjmował tam gratulacje za lata tomików poezji od fanów, sam chciałem jechać i wieniec mu na ręce złożyć i coś przechylić, ale tam okoliczności świąteczne zaistniały. Przecież to jest Chabry Witeź poeta na emigracji jak Adam Mickiewicz, wkłada za dużo serca w teksty, nie podejrzewałbym, może kiedyś mi mrugnęło przez czaszkę takie podejrzenie, ale gdzież tam. Nie zwariujmy.

@ Faust, gdzie się podział i dlaczego? nie dowiemy się jak z Tupolewem, kurskiem, i "Roswell" te ostatnie to piątkowy bejt.

@ Anegdota z Ystad (szwecja 2008 r), Dlaczego na 100 samochodów tylko mój zatrzymano?

Jak masz konserwy na 3 miesiące, które prawie wypadają z bagażnika i 1 wędkę, a mówisz Politi, że przyjechałeś na ryby na weekend, to wiedz że nie brzmisz autentycznie =))

Ostatnio modyfikowany: 2019-03-01 10:56

gruby

"Teoretycznie i samo prawo jazdy wystarczy, przecież w Ystad na promie czasem nie łapią na zjeździe"

... a to już zależy od tego czy prom wyszedł w morze ze Świnoujścia czy z Sassnitz. A gdybyś na przykład kiedyś zdecydował się odbyć hadżdż do kalifatu zorzy polarnej wyruszając przez morze z Travemünde to bądź zapewniony że w Trelleborgu w porcie nie znajdziesz ani jednej żywej i umundurowanej na niebiesko postaci. A rozglądałem się po porcie ostro żeby kantor znaleźć. I oczywiście żadnego nie znalazłem, jak na stary, dobry, realny socjalizm przystało.

z01

Nie mówiąc już o sprzedawaniu papierowych kontraktów na Bitcoiny przejmujących kapitał, który normalnie mógłby kupić fizyczne BTC i wpłynąć dodatnio na cenę. Cyrki jakich mało.

Andreas

""Niezłomnie" uwielbiam słuchać i czytać o "wolności" jako wartości samej w sobie a że studiów przypadku jest niezliczona ilość z tendencją rosnącą to na brak lektury nie narzekam. Miła odskocznia od rzeczywistości. :-) "

Trudno od niewolnego wymagać by wiązał cokolwiek sensownego z pojęciem "wolność" i nawet TIR "studiów przypadku" tego nie zmieni.

A, tak na marginesie, co jest powodem, że czytasz tą "niezliczoną ilość" studiów o wolności? Nie sądzisz, że to strata czasu?

Dla zdecydowanej większości pogłowia ludzkiego horyzont zakreśla determinizm, który wyznacza ich świat, a "wolność" jest figurą poetycką.

Natomiast jest prawdą, że o wolności (podobnie jak i o innych sprawach) najbardziej lubią wypowiadać się ci, którzy nie wiedzą o czym mówią.

Jest prawdą również to, że każdy dostaje to, czego pragnie (zdanie, które dla neomarksistów, co to - w dzisiejszych czasach - nawet katedry teologii obsiedli i tak nic nie znaczy - więc nie powinno nikomu niezainteresowanemu psuć apetytu).

Skądinąd zawsze zastanawia mnie ta gorliwość w szerzeniu determinizmu przez deterministów. Pamiętam, że gdy byłem jego zwolennikiem odczuwałem kompletne désintéressement dla jego propagacji.

Poniekąd szczycę się tym (he, he, he), że byłem prawdziwym ateistą, a udawacze mają przymus psychiczny, by wciskać innym to, w co sami nie mogą uwierzyć.

Madraf

BTC to tylko jedna z wielu krypto i moze byc nawet po 100$. ;)

Freeman

gruby

"Au zbliżało się do poziomów powodujących wzmożone przebieranie nogami w pewnych kręgach co rezultuje wzmożona aktywnością regulacji wyceny w fedach."

Po tej całej akcji zbijania ceny metalu (nie żebym jakoś specjalnie protestował) chętnie zobaczyłbym wykres na którym wycena w FEDach została skorelowana z wykresem zalewarowania COMEXu papierem, to znaczy jak w tym czasie rozwijała się liczba uncji wirtualnych przypadających na jedną uncję rzeczywistą. Taki wykres dałby dobre pojęcie o skali manipulacji rynkiem dokonywanej przez ... zielone ludziki Putina zapewne.

polish_wealth

Dzięki za sprostowanie Grubego który podniósł ostrze na wiarę^^, wojny głównie toczyły się o kase i władze, tj o "kobity", a o co poszło w Troi? ^^

oo Heleeeenke : P, mija 2500 lat od Homera, a dalej idzie o to samo w tzw. "Świecie"

@ Gruby znam właśnie trasę tylko ze świnoujscia, wierzę że kiedyś przyjdzie sławetny dzień, kiedy szable w płynie trzeba będzie unieść :) Może w Trologradzie.

@ Oho, proboszcz dał mi dyspense na butelke na dziś, Chwalmy Pana! Wielka Radość w Syjonie!! 4 tygodnie do ksiegi byłem wpisany - rekord, polecam tą formę dbania o sprawy.

Ostatnio modyfikowany: 2019-03-01 15:05

Freeman

Freeman

janwar

A według mnie za spadkami cen złota może przemawiać to ?:

Oto 18 naprawdę wielkich faktów, które pokazują, że gospodarka USA zaczyna bardzo szybko rozpadać się ...

# 1 Zaciągania pożyczek w gospodarstwach rolnych osiągnęły najwyższy poziom, jaki widzieliśmy od 9 lat.

# 2 Dowiedzieliśmy się, że eksport USA spadł o 4 miliardy dolarów w grudniu.

# 3 J.C. Penney właśnie ogłosił, że zamknie kolejne 24 sklepy.

# 4 Victoria's Secret właśnie ogłosiła plany zamknięcia 53 sklepów.

# 5 W czwartek Gap ogłosił, że zamknie 230 sklepów w ciągu najbliższych dwóch lat.

# 6 Payless ShoeSource ogłosił bankructwo i zamyka wszystkie 2100 sklepów.

# 7 Tesla zamyka również wszystkie swoje fizyczne punkty sprzedaży, a teraz będzie sprzedawać wyłącznie pojazdy online.

# 8 Firma PepsiCo zaczęła zwalniać pracowników i zobowiązała się do "milionów dolarów w postaci odpraw emerytalnych".

# 9 Wskaźnik Baltic Dry spadł do najniższego poziomu od ponad dwóch lat.

# 10 Jest to najgorszy spadek w przypadku kluczowych zamówień w USA w ciągu trzech lat.

# 11 Jesteśmy świadkami największego spadku indeksu biznesowego Philly Fed od ponad 7 lat.

# 12 W styczniu sprzedaż istniejących domów spadła o 8,9 procent w porównaniu z rokiem poprzednim. To był trzeci miesiąc z rzędu, kiedy odnotowaliśmy spadek o co najmniej 8 procent. Jest to absolutnie katastrofalny trend dla branży nieruchomości.

# 13 budowa domów w USA spadła o 11,2 procent w grudniu w porównaniu do poprzedniego miesiąca.

# 14 W porównaniu do ubiegłego roku sprzedaż domów w południowej Kalifornii spadła o 17 procent w styczniu.

# 15 W grudniu sprzedaż domów w hrabstwie Sacramento spadła o 22,5 procenta w porównaniu z rokiem poprzednim.

# 16 Oczekuje się, że sprzedaż domów w Stanach Zjednoczonych spadnie z roku na rok o 13 miesięcy z rzędu.

# 17 Ponad 166 miliardów dolarów zadłużenia z tytułu kredytów studenckich jest teraz "poważnie zaległe". To rekord wszechczasów.

# 18 Ponad 7 milionów Amerykanów ma opóźnienie w spłacie kredytu samochodowego. Jest to także nowy rekord wszechczasów i jest znacznie wyższy niż wszystko, czego byliśmy świadkami podczas ostatniej recesji.

Dodatkowo:

W USA w związku z byłym zawieszeniem rządu mamy opóźnione wyniki. Które dowodzą że: "detaliczna apokalipsa" nie jest skończona: to dopiero początek.

Fox 5 NY informuje, że główne sieci takie jak Gap, JCPenney, Victoria's Secret i Foot Locker ogłosiły masowe zamknięcia, w sumie ponad 465 sklepów w ciągu ostatnich 48 godzin. W pierwszych miesiącach tego roku sprzedawcy detaliczni ogłosili zamkniecie aż 4 500 sklepów. Oczekuje się, że liczba ta wzrośnie w nadchodzących miesiącach, ponieważ oczekuje się, że perspektywy wzrostu amerykańskiej gospodarki będą bliskie zeru w pierwszym kwartale. Jest moc i odbicie za oceanem.

Tak że:

Nikt nie wie, kiedy światowe papierowe pieniądze upadną; Może się to wydarzyć jutro, albo może się zdarzyć za parę lat. Nie wiemy kiedy, ale upadek nastąpi w pewnym momencie. To jest wyryte w granicie.

W międzyczasie, jeśli chcesz stracić pieniądze, spekulacja złotem to dobry sposób na zrobienie tego.

Jeśli jesteś jednym z tych, którzy są wystarczająco silni, kupuj i oszczędzaj w złocie; jeśli nie ty, twoje dzieci lub wnuki będą wdzięczne, że to zrobiłeś.

Poza tym:

W USA mamy największe wzrosty na giełdach w tym roku od pamiętnego roku 1987, przypadek? Przypominam w 1987 nastąpił crash.

Reasumując:

Ludzie przepowiadają że wszystko idzie w złym kierunku. I to jest totalna nieprawda! Wszystko idzie prawidłowo według zawożeń światowych karteli, i krok po kroku stajemy się biedniejsi a bogatsi w dług a tym samym niewolnikami systemu natomiast kartele coraz bogatsze. Chciało by się krzyczeć na całe gardło, Ludzie obudźcie się i weźcie te CZERWONE pastylki, ale oni wolą pogrążać się w błogim śnie i przyjmować te NIEBIESKIE pastylki. Przynajmniej do czasu kiedy kartele przestaną być zdolne do zapewniania nam pełnych półek. Mamy obecnie Matrix w pełnej okazałości.

Przypominam że od 1971 roku USA i świat odszedł od parytetu złota, z powodu rozwiązłości malwersacji i dodruku. Obecnie Ekonomia jest totalnie sterowana a na giełdach panuje terroryzm finansowy. Świat globalnie doświadczy katastrofy jak ten sposób dotrze do handlu, bo numerki można sobie rysować różne ale towaru na półka nie za bardzo, nawet drukarki 3D nie pomogą. Pozdrawiam

https://www.bankier.pl/wiadomosc/Zloto-najnizej-od-stycznia-7645626.html

a tutaj o wyborach:

https://www.youtube.com/watch?v=GSaYp_TD5qE czy czujecie jak wam ktoś napluł w twarz?

Ostatnio modyfikowany: 2019-03-04 13:43

janwar

https://www.youtube.com/watch?v=TJwHbi4_P-Y

zeromacho

nikt ważny

Odpowiedź zacytowałeś sam.

To jest mój czas (własność) i mogę z nim robić co chcę (wolność). Pozdrawiam