Polska giełda w ostatnich latach nie zachwyca. Można powiedzieć, że znajduje się w podobnym miejscu, co 10 lat temu. Główną przyczyną takiego stanu rzeczy jest fakt, że w trakcie ostatniego cyklu, kapitał skupił się głównie na rynku w USA, omijając rynki wschodzące do których wciąż zaliczamy Polskę.

Mimo to, nawet na GPW możemy znaleźć sektor, który budzi spore emocje inwestorów. Chodzi oczywiście o spółki zajmujące się produkcją gier.

Chociaż ciekawych spółek gamingowych jest w Polsce sporo, to jedna z nich zdecydowanie wybija się na pierwszy plan, o czym świadczy niemal 50% udziału w indeksie „WIG-Games”. Chodzi oczywiście o CD Projekt.

Obecna i przyszła wycena tej spółki cały czas budzą emocje, zwłaszcza, że oczekiwania wobec kolejnej produkcji (Cyberpunk 2077) są ogromne. Zobaczmy zatem jak wygląda obecna wycena rynkowa CD Projekt oraz jak może kształtować się ona po premierze gry.

Wskaźniki lepsze od rzeczywistych

Ostatnia dekada była dla akcjonariuszy CD Projekt wspaniałym okresem. W tym czasie spółka generowała fantastyczne wzrosty, a już lata 2016-2018 (po sukcesie gry Wiedźmin 3) przyniosły wystrzał podobny do tych w wykonaniu Amazona czy Netflixa.

Dziś CD Projekt kosztuje 217 zł, a po nadchodzących targach gier E3 ta cena może jeszcze wzrosnąć.

Od premiery ostatniej gry minęły 4 lata. Spółka stara się znajdować nowe pomysły na generowanie zysku (np. ostatnie otwarcie sklepu CD Projekt), co nie zmienia faktu, że znajduje się w pewnym zawieszeniu. Zyski z Wiedźmina 3 spadły dość znacząco, a obecne wzrosty wyceny dyskontują już przyszły sukces gry Cyberpunk 2077 (data premiery nieznana, ocenia się że prawdopodobnie będzie to 2020 rok).

Tak czy inaczej, musimy spojrzeć na to jak obecnie wyglądają wskaźniki CD Projekt. Na ten moment cena/zysk wynosi 196, z kolei cena/wartość księgowa = 20. Oba te wskaźniki są 10-krotnie wyższe niż mediana dla sektora gamingowego w Polsce. Takie poziomy sugerują gigantyczne przewartościowanie CD Projekt.

Moglibyśmy tutaj całkowicie usprawiedliwić spółkę z wymienionych wyżej powodów (specyficzny okres tuż przed premierą kolejnego wielkiego tytułu), gdyby nie jeden fakt na który zwrócił nam uwagę dr Jacek Welc podczas ostatniej konferencji Wall Street. W trakcie swojego wykładu pokazał on, że spółki gamingowe z Europy są objęte bardziej elastycznymi zasadami sprawozdawczości finansowej niż kompanie z USA.

Dla jasności: w przypadku Europy mamy MSSF, a w Stanach – GAAP.

Na czym polega różnica? Otóż w przypadku Stanów Zjednoczonych, kiedy spółka pracuje nad nową grą, to wszystkie wydatki z tym związane musi wrzucać w koszty. W ten sposób obniża się zysk spółki. To całkowicie normalne podejście, wymagane przez GAAP.

Z kolei w Europie sytuacja wygląda diametralnie inaczej. Spółki gamingowe mogą sklasyfikować sporą część wydatków ponoszonych na nowe produkcje, jako „aktywowane koszty prac rozwojowych” i zapisać to w aktywach niematerialnych. W ten sposób wydatki związane z nową grą traktowane są nie jako koszt, ale jako inwestycja. Koniec końców zysk nie jest obniżany – o ile oczywiście spółka wybierze taki sposób księgowania.

Zauważcie, że ta różnica sprawia, że nie możemy porównywać spółek gamingowych z Europy i USA (chyba, że akurat któraś spółka z Europy raportuje wszystko wg standardów amerykańskich, które lepiej oddają rzeczywistą sytuację spółki).

Jak ta kwestia wygląda w przypadku CD Projekt?

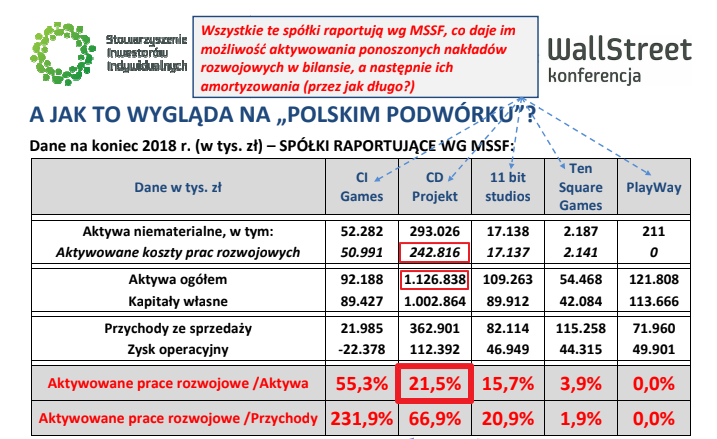

Na koniec 2017 roku, w kategorii „aktywowane koszty prac rozwojowych” spółka miała zaksięgowane 143 mln zł. Na koniec 2018 roku było to 243 mln zł. Można przyjąć, że niemal cała ta kwota jest związana z produkcją Cyberpunka, gdyż jest to absolutny priorytet spółki.

243 – 143 = 100 mln zł -> taką kwotę w 2018 roku spółka wrzuciła do aktywów niematerialnych. Z kolei oficjalny zysk za tamten rok wynosił 112 mln zł. Gdyby spółka raportowała wg konserwatywnych standardów GAAP, to jej zysk faktycznie wynosiłby 12 mln zł. Innymi słowy: jej wskaźnik ceny do zysku wynosiłby blisko 2000.

Żeby dać Wam pewien punkt odniesienia dodamy, że całkowita wartość aktywów CD Projekt na koniec 2018 roku wynosiła 1,1 mld zł, a więc wspomniane „aktywowane koszty prac rozwojowych” miały tutaj udział 21,5%.

W bilansie za rok 2019 ten udział może okazać się jeszcze większy.

Do tej pory zwracaliśmy uwagę wyłącznie na fakt, że inwestorzy podbijając nieustannie cenę spółki, dyskontują przyszły sukces gry Cyberpunk 2077. Po wykładzie dr Welca doszliśmy do wniosku, że również i sama spółka dyskontuje przyszłą wysoką sprzedaż w swoim bilansie. A przecież wciąż nie znamy daty premiery – równie dobrze może to być 2021 rok.

Sprzedaż Cyberpunka 2077 – optymistyczny scenariusz

Zdajemy sobie sprawę, że niezależnie od obecnych wskaźników CD Projekt (które w rzeczywistości są jeszcze wyższe), wiele osób i tak będzie trzymać się głównego argumentu: świetnej sprzedaży gry Cyberpunk 2077. Zastanówmy się więc jak może wyglądać sprzedaż tej gry, przyjmując kilka optymistycznych założeń, a mianowicie, że:

- gra wyjdzie w 2020 roku,

- gra okaże się sukcesem przerastającym Wiedźmina,

- gra rozejdzie się w pierwszym roku w 25 mln egzemplarzy.

Jeśli chodzi o ten ostatni punkt, to warto odnieść go do wielkości rynku. Konsole Xbox One oraz Play Station 4 posiada na ten moment 140 mln osób. W momencie premiery będzie to 150-160 mln osób. Zakładamy zatem bardzo optymistycznie, że gra już w pierwszym roku zostanie zakupiona przez co szóstego użytkownika jednej z tych dwóch konsol.

Kolejna kwestia – cena gry. Tutaj ponownie załóżmy optymistycznie, że będzie ona kosztować 60 USD, a mimo to sprzeda się w gigantycznej ilości 25 mln egzemplarzy (Wiedźmin 3 potrzebował dwóch lat roku by osiągnąć taką sprzedaż). Dodamy od razu, że tyle samo podczas swojej premiery kosztowała gra „Red Dead Redemption 2”, wyprodukowana przez Rockstar Games.

I na koniec: marża. Realne założenie, po opłaceniu wszystkich pośredników oraz uwzględnieniu kosztów produkcji to zyskowność na poziomie 30%.

To liczymy:

60 USD x 0,3 = 18 USD zysku na grze.

Przyjmijmy kurs USDPLN = 3,8.

18 x 3,8 = 68,4 PLN zysku na grze.

25 000 000 x 68,4 = 1,7 mld zysku po pierwszym roku sprzedaży gry.

Od tego zysku należałoby odjąć część z tych niemal 250 mln, które CD Projekt wrzucił sobie do aktywów niematerialnych. Ostatecznie mamy do czynienia z amortyzacją. Odejmijmy zatem 100 mln.

Następnie trzeba wziąć pod uwagę, że do momentu premiery gry CD Projekt poniesie jeszcze spore koszty. Spółka mówi wprost, że jakość jest priorytetem, a to oznacza wydatki. Przyjmijmy zatem, że wyniosą one jeszcze ok. 200 mln złotych.

Kolejny koszt to marketing wokół gry, który pochłonie gigantyczne środki. Przyjmijmy 100 mln złotych.

Zostaje 1,3 mld zysku. Przy obecnej cenie oznaczałoby to wskaźnik cena/zysk na poziomie nieco powyżej 16. Dla porównania, ten sam wskaźnik dla całej polskiej giełdy wynosi 11,5.

Opisany scenariusz zakłada, że:

- gra Cyberpunk 2077 okaże się sukcesem większym od Wiedźmina, który sam w sobie był gigantycznym sukcesem,

- data premiery sama w sobie nie będzie rozczarowaniem,

- w najbliższym czasie na rynkach nie dojdzie do jakichś komplikacji, które mogłyby spowodować odpływ zagranicznego kapitału z Polski,

- nie dojdzie do poważnego spowolnienia gospodarczego, które mogłoby zmusić CD Projekt do obniżenia ceny gry,

- zysk z gry w pierwszym roku będzie oscylować wokół 1,5 mld złotych, podczas gdy zysk netto z Wiedźmina 3 przez pierwsze 1,5 roku wyniósł ponad 600 mln zł,

- na rynku nie pojawi się żaden nowy gracz, który odniesie sukces podobny do tego co CD Projekt zrobił kilka lat temu.

Podsumowanie

Bardzo cieszy nas fakt, że polska branża gamingowa tak dobrze radzi sobie na świecie. Sukces CD Projekt jest niezaprzeczalny i mamy nadzieję, że podobnych spółek w naszym kraju pojawi się jeszcze kilka w kolejnych latach.

Z drugiej strony jeśli na GPW mamy zaledwie jedną branżę, która radzi sobie nadzwyczaj dobrze, to ma to również swoje złe strony. Uwaga inwestorów automatycznie skupia się na kilku spółkach i powstaje bańka. Tak właśnie stało się w przypadku CD Projekt, który tylko w ciągu ostatnich 3 lat urósł o 700%.

W obecną cenę spółki jest już wliczony olbrzymi sukces kolejnej gry. Jednocześnie istnieje długa lista czynników, które mogą nieco pokrzyżować plany spółki.

Oczywiście jest szansa, że cena akcji CD Projekt jeszcze wzrośnie. Umiejętnie prowadzony marketing może do tego doprowadzić. Szansa wzrośnie jeszcze bardziej jeśli FED zdecydowanie zwróci się ku luzowaniu polityki monetarnej i doczekamy się kolejnego pompowania cen akcji i obligacji oraz większego napływu kapitału na rynki wschodzące.

Tak czy inaczej, naszym zdaniem optymizm wokół CD Projektu skończy się jeszcze przed premierą gry Cyberpunk 2077. Wszyscy Ci, którzy umiejętnie korzystają z euforii na rynkach, zorientują się, że należy uciekać bo oczekiwania inwestorów są po prostu zbyt wysokie.

Nie będziemy szacować skali przyszłych spadków CD Projekt, ponieważ potencjalny wzrost inflacji może tą przecenę ograniczyć. Napiszemy jedynie, że znacznie lepszym wyborem na lata 2020-2025 okażą się mniejsze, niedowartościowane spółki z GPW, którym bliżej do kategorii „value” niż „growth” (różnicę pomiędzy tymi grupami wyjaśniliśmy TUTAJ).

Independent Trader Team

janwar

-spadki akcji DJ przez pierwsze 15 min i mocne kupno przez kolejne 15min.

To sie nazywa ofensywa kupna bankow w zmowie.

Zengin

KamilM

Ciekawe czy w końcu złoto przebije 1350, obniżki stóp wydają się już pewne.

Dante

Dante

W 2010 stosunek ceny akcji CDR do ceny platyny wynosił ponad 1450, a dzisiaj to ok. 3,72.

Ostatnio modyfikowany: 2019-06-07 16:28

janwar

Jak tak dalej pojedzie to skonczymy dzisiaj na DJ +2%

Ostatnio modyfikowany: 2019-06-07 16:58

supermario

https://www.youtube.com/watch?v=AU9jfokSxHQ

Freeman

3r3

Albo głębokość takiego rynku wyznacza jedna firma.

"Spółki gamingowe mogą sklasyfikować sporą część wydatków ponoszonych na nowe produkcje, jako „aktywowane koszty prac rozwojowych” i zapisać to w aktywach niematerialnych. W ten sposób wydatki związane z nową grą traktowane są nie jako koszt, ale jako inwestycja. "

Ale tak wygląda sprawozdawczość we wszystkich branżach produkcyjnych. Można sobie wykazywać na tym taki bilans jaki się komu podoba. Przecież to nie do pomyślenia aby montownia czy fabryka podatki płaciła ponad to co od prolich pensji jest odliczane.

"Koniec końców zysk nie jest obniżany – o ile oczywiście spółka wybierze taki sposób księgowania.

Zauważcie, że ta różnica sprawia, że nie możemy porównywać spółek gamingowych z Europy i USA (chyba, że akurat któraś spółka z Europy raportuje wszystko wg standardów amerykańskich, które lepiej oddają rzeczywistą sytuację spółki)."

Oczywiście że możemy, wystarczy czytać bilanse uważnie i rozumieć jak przebiegają procesy wewnętrzne z księgowaniem sezonowym takich podróży w czasie. Po to są te księgi i oddziały aby gamonie nie wiedziały gdzie się pieniądze podziały.

"Na koniec 2018 roku było to 243 mln zł. Można przyjąć, że niemal cała ta kwota jest związana z produkcją Cyberpunka, gdyż jest to absolutny priorytet spółki."

Ileż rzeczy można zamieść pod dywan przy takiej produkcji - pięć razy ją skapitalizować zanim dojdzie do końca, o ile w ogóle szczęśliwego. Na pięć lat przed emeryturą bierze się wyłącznie siedmioletnie i dłuższe projekty^^

"243 – 143 = 100 mln zł -> taką kwotę w 2018 roku spółka wrzuciła do aktywów niematerialnych. Z kolei oficjalny zysk za tamten rok wynosił 112 mln zł. Gdyby spółka raportowała wg konserwatywnych standardów GAAP, to jej zysk faktycznie wynosiłby 12 mln zł. Innymi słowy: jej wskaźnik ceny do zysku wynosiłby blisko 2000."

W produkcji "dobra" też mają taaaaką wartość dodaną (jeśli jest rozkaz), a jak nie potrzeba to się okazują wadliwe i odpisujemy po uważaniu.

"Po wykładzie dr Welca doszliśmy do wniosku, że również i sama spółka dyskontuje przyszłą wysoką sprzedaż w swoim bilansie. A przecież wciąż nie znamy daty premiery – równie dobrze może to być 2021 rok."

Ileż się jeszcze do tego czasu może wydarzyć na wschodniej flaszce.

"Tak właśnie stało się w przypadku CD Projekt, który tylko w ciągu ostatnich 3 lat urósł o 700%."

Skoro istnieje drukarka to gdzieś musi działać niszczarka^^

@Zengin

"Czy CD-P na głębokim zapleczu pracuje już nad nowym tytułem? Zakładam, że tak. Dlatego nabywać będzie warto po rozczarowaniu cb'77"

A to jest kwestia tego czy firma przetrwa w modelu pozornego campus-party czy jednak wyjdzie w biznes.

@polish_wealth

"można na kartce napisać ty masz basen, ty masz silownie po co zaraz krypto, tylko z wypłaty mniej."

A jakbyś miał paliwo za 2/3 tego co na stacji - brał byś? A produkty przemysłowe, no nie wiem - elementy montażowe płotu, dachu, bolida do konsoli czy co tam sobie chcesz wyprodukować na potrzeby własne w ramach należycisię?

To oczywiście taka hipotetyczna koncepcja - mech, paprocie, krasnoludki.

Kabila

Sęk w tym, że federalni mogą mu chcieć tym dowalić za stare historie:

https://pennrecord.com/stories/512607230-pa-case-concerning-coin-collection-sale-stayed-while-new-york-issues-play-out

BartArt

FED przed rozdaniem kart gra na czas ---> FED

Na lipiec 2019 rynek wycenia obniżkę stóp % na prawie 70% do poziomu 2,00/2,25. Dla Mr Tariff Man to będzie jak prezent przed wyborami i reelekcja zostanie odhaczona.

Końcówka roku zapowiada się ciekawie z uwagi na fakt presji ze strony białego domu w kierunku Powella, rynek w tej kwestii wycenia obniżkę do poziomów 1,50/1,75 (0,75 pb)

Twór kaszanki federalnych zaczyna ich dławić, ujemne stopy % wkrótce staną się faktem.

W dniu dzisiejszym o 15:00 została przebita linia oporu formacji Trójkąta na Au, wzrost do 1365 w przyszłym tygodniu.

Ostatnio modyfikowany: 2019-06-07 20:37

Plif

Przede wszystkim nie wpisaliście polskiego przemysłu gamingowego w wydłużone nurty cykliczne hossa/bessa. Zakładacie wynik 25 mln sprzedanych egzemplarzy od 2020 w timingu 2 lat. Zgodnie jednak z narracją uprawianą u was, jak i zgodnie z sygnałami rynkowymi, ostatnim raportem BIS, etc etc recesji nie da się już powstrzymać, jest nieunikniona, i będzie się działo.

Należałoby prównać zatem jak zachowywali się notowani na Nasdaq giganci – Nintendo, Take Two, EA, Blizzard, THQ, Gamestop itd itp. - kto gra, ten kojarzy. Jesienią 2008 r. Nasdaq zaliczył spadek rzędu 29%. W tym samym momencie ww. giganci gamingu zaliczyli średni wodospad 52% a EA nawet 60%.

Następny wątek. Przy recesji/kryzysie, zmniejszony cash flow i liquidity gospodarstw domowych, powoduję, że w miarę da się utrzymać jeszcze poziomy sprzedaży tańszych platform – Wii, Xboxa. Tymczasem najdroższe podówczas PS3 oberwało mocno. Nie widzę powodów aby miało być tym razem inaczej.

Nie wzięliście również pod uwagę potencjalnych czynników losowych jak np. Video Game Shock z 1983 r. Znany w Japonii pod nazwą Atari Shock. A którego jednym z elementów było przesycenie rynku.

Przedstawienie scenariusza maksimum to pokazanie jednej strony monety, wartoby było przedstawić również inne opcje.

W przedstawionych wyliczeniach przyjmujecie wiele liczb bez uzasadnienia - dlaczego np. Marketing rzędu 100 mln zł a nie 150 mln zł. Przedstawiliście liczbę 300 mln zł jako koszta wytworzenia + marketingu produktu. Produkcja Wiedźmina 3 kosztowala 306 mln zł zakładam zatem że opieraliście się na wynikach CD Red za tenże produkt, nie biorąc pod uwagę, że mowa tu o 2 innych produktach idących do tylko częściowo pokrywających się grup docelowych klienta.

Ponadto, biorąc pod uwagę mocne wejście na E3 i nabytą już na rynku renomę dzięki serii Witcher, a także fakt że Cyberpunk jako Post-Apo system RPG dość dobrze znany jest w USA, może przedstawiać się to inaczej.

Zarząd CD Project Red podkreślał, że rynek cyfrowej dystrybucji gier rośnie w siłę. Firma liczy na wyższą marżę ze sprzedaży pojedynczego egzemplarza o nawet kilka punktów procentowych. Dystrybucja trzeciej części Wiedźmina np. – w 2015 roku sprzedaż gry stanowiła 30% dystrybucji cyfrowej, natomiast w zeszłym roku było to już 80%. Czyli zwiększona dystrybucja poprzez Gog Galaxy kosztem tłoczenia gry wydawania książeczek, pakowania itd itp.

Za karygodne uważam że nie zająknęliście się nawet słowem o tym, że spółka 2 rok z rzędu wypłaca dywidendę.

Na zakończenie – c/z 196, cena/wartość księgowa 20 jako 10-krotnie wyższe od mediany przemysłu gamingowego w Pl. Oznacza to wg. was przewartościowanie Redów. Błąd. Oznacza to, że przemysł gamingowy w Pl nie istnieje. Kogo kojarzycie z głowy, bez zaglądania w notatki poza REDami 11bit i CI Games (dawne CitiGames)?

Rado

Freeman

BartArt

Jak dla mnie górnicy wyczekują na impuls.

Ostatnio modyfikowany: 2019-06-07 21:15

lenon

"Często ludziom nie znającym tamtych realiów, wydaje się, że takie czasy mogą się powtórzyć...To jest przyczyna za sprawą której kredyt można było spłacić częścią jednej pensji.

W obecnym systemie jest to nie możliwe. ..

Niby dlaczego niemożliwe?. Tak samo jak wtedy może z dnia na dzień wybuchnąć hiperinflacja i cały towar zniknie z półek , a kto ma kredyt , może go wtedy spłacić jedną pensją zanim narosną nowe ogromne odsetki?"

Dla wystąpienia hiperinflacji, potrzebne są bardzo specyficzne warunki.

Jedna rzecz łącząca wszystkie kraje, które w przeszłości jej doznała, to druk waluty na pokrycie roszczeń obywateli.

Nawet gdyby założyć taką hipotetyczną sytuację, że jakaś partia polityczna, która sprawuje władzę posiada marionetkowego prezesa NBP i rządziła tak długo, że zdołała obsadzić marionetkową RPP, to i tak ten prezes odbierze rozkazy z BIS, na widok których, premier, minister finansów, prezydent, czy szeregowy poseł, stanie na baczność i wypowie patriotyczne: "Ku chwale ojczyzny"

Plan Balcerowicza, co bardzo mało ludzi rozumie, był właśnie tego rodzaju akceptacją stanu rzeczywistego.

greg240

"Końcówka roku zapowiada się ciekawie z uwagi na fakt presji ze strony białego domu w kierunku Powella, rynek w tej kwestii wycenia obniżkę do poziomów 1,50/1,75 (0,75 pb) "

obstawiam 1,75 ponizej 2y UST :)

@all

Ktos przy zdrowych zmyslach obstawia gaming sektor? ^^

Hossa na gpw moze wystapic gdy bedziemy mieli splot kilku czynnikow, 1.taniejacy dolar (czytaj FED odpali QE , mozliwe ze na jesieni) 2.zostanie zalatwiona sprawa IDEA banku :)knf odrzucila opcje fuzji z Getinem. 3.mozliwe ze nie dojdzie do niej w tym roku jezeli popierdzieli sie jeszcze w geopolityce i po G20 meeting nie uslyszymy o Trade-Deal z Xi:)

OFE nie bedziemialowplywu na gpw w najblizszych paru latach:)

lenon

Popatrz na to przez inny pryzmat. Gaming to jedna z najtańszych rozrywek. Dlatego od lat tak rośnie.

Moim zdaniem Trade-Deal jest mrzonką.

3r3

" Gaming to jedna z najtańszych rozrywek. Dlatego od lat tak rośnie. "

A konsumentami są głównie dzieci - w Chinach uzależnieni trafiają "na leczenie" przymusowe w obozie. Ciekawe że u białych można sprzedawać dzieciom narkotyki elektroniczne, w tym społecznościowe i nikt nawet nie piśnie, żeby złoczyńców ścigać.

Mostek

3r3

"@3r3 głównym konsumentem jest także pokolenie obecnych 30-40 latków, którzy z grami po raz pierwszy mieli do czynienia w podstawówce/liceum. To są również osoby inwestujące w ten sektor."

Inwestujący niby co takiego jeśli mają czas grać?

Nie znam ani jednego przedsiębiorcy, który ma czas na granie w takie duże i wymagające tytuły jak te dominujące w sprzedaży. Co najwyżej w węża.

abc123

Mostek

Bobass25

Dante

Złoto pójdzie jeszcze do góry, ale ropa nawet mocniej - przy wyborach parlamentarnych benzyna na stacjach może być powyżej 6 zł.

janwar

"Rynek rośnie za sprawą nadziei, że amerykańska gospodarka pogrążą się w recesji" - tak brzmiałby złośliwy tytuł piątkowej depeszy z Wall Street. Rachuby na niższe stopy procentowe sprawiły, że nowojorskie indeksy zakończyły na plusie czwartą sesję z rzędu, kontynuując odbicie z 3-miesięcznych dołków.

https://www.bankier.pl/wiadomosc/Zle-znaczy-dobrze-Akcje-i-zloty-w-gore-po-zlych-danych-7686036.html

3r3

"Np. Trader21 i Zaorski są zapalonymi graczami. Co by daleko nie szukać."

Jakby grali w brydża demografia byłaby lepsza^^

Mostek

Z podobnego założenia wychodził np. Sapkowski, gdy z pogardą sprzedawał za grosze prawa do Wiedźmina.

Kikkhull

Kikkhull

"Np. Trader21 i Zaorski są zapalonymi graczami. Co by daleko nie szukać."

To pewnie z tego powodu jakość artykułów spada.:)

Kikkhull

polish_wealth

Ja patrzę na giełdę i gospodarkę jako na przestrzeń, którą okupują różne podmioty, w Html to się tam fajnie nazywa, że jakiś obiekt calls a span, i tych spanów jest ograniczona ilość do zcallowania, bo ludzie mają ograniczony budżet, ale i bardzo wolno się pojawiają nowe podmioty, które pretendują do scallowania jakiegoś spana. Wynika to z tej piramidalnej struktury rozkładu pieniądza, że bogaci i zdolni do podejmowania wysokonakładowych przedsięwzięć przedsiębiorcy się bogacą, a spód piramidy musi ciągle oddawać zarobione dudki na bierzące potrzeby i nie ma siły wyszarpać czegoś zdolnego do konkurowania z tymi co już są. W związku z tym jakby tak pomyśleć (na Buffeta) co będzie za 5 lat, to dalej raczej będzie BLizzard, CDP, EA itd. i już raczej nikt nowy nie powstanie by callować spana w tej przestrzeni w tej socjalkorporacyjnej gospodarce. Nowe podmioty się nie pojawią, a ludzie muszą w coś grać, więc jeżeli CDP dzisiaj by zjechał do bardziej racjonalnych wycen to można w niego pakować tylko ze względu na wątpliwe pojawienie się pretendenta na to miejsce.

Np. czy da radę konkurować z Liddlem, Kauflandem które jak tylko się pojawia nowe osiedle to już tam są ze swoim kolejnym oddziałem żeby żrobić własnie call a span, czyli zająć miejsce ?

Nawet jakbyś dzisiaj wymyślił mega rewelacyjny ketchup, który ma szanse stać się najsmaczniejszym ketchupem na świecie to z powodów zajęcia gospodarki przez sitwę (nasze sieciówki, nasze tiry, nasza plaeta snikers, mars, cocacola, mentos) spowodują, że w rok zostaniesz przejęty przez pudliszki i wydany pod inną nazwa. Nie pozwolą Ci się wśliznąć z dupy bez bycia w sitwie, bo nie tylko chodzi o to że ketchup jest smaczny, ale czy masz go gdzie sprzedawać.

@ 3r3, no niby nie mam nic przeciwko korporacyjnym krypto na takie gabaryty, chciałem tylko zauważyć że każde większe korpo już oferuje jakieś swoje krypto punkty, pay backi itd. których i tak nie ma sensu zbierać.

Problemem będzie jak FAANG + Kauflandy liddle, większe banki + stacje benzynowe na raz wydadzą jakieś jedne krypto w ramach porozumienia np. Atlantic 1 :D i będziesz mógł płacić tylko poprzez postawienie swojego fingerprinta na smartfonie.

"Ić Pan fhuj" z tymi czasami jakie nadchodza :D

Ostatnio modyfikowany: 2019-06-08 11:54

janwar

USA i Meksyk porozumiały się ws. polityki migracyjnej; decyzja o cłach zawieszona

Jest to "porozumienie na piśmie" - podkreślił w swym tweecie Donald Trump. "Z swej strony Meksyk zobowiązał się do zdecydowanych kroków, które mają powstrzymać napływ migrantów przemierzających Meksyk, by dotrzeć do USA przez ich południową granicę" - wyjaśnił amerykański prezydent.

https://pl.investing.com/news/economic-indicators/usa-i-meksyk-porozumialy-sie-ws-polityki-migracyjnej-decyzja-o-clach-zawieszona-220171

3r3

"@3r3, bo Twoja opinia na temat gier komputerowych jest obiektywnym wyznacznikiem ich wartości.

Z podobnego założenia wychodził np. Sapkowski, gdy z pogardą sprzedawał za grosze prawa do Wiedźmina."

Pana Andrzeja jeszcze w stanie trzeźwym nie spotkałem i bardzo dobrze zrobił że sprzedał bo w Jego rękach te "prawa" były marnotrawstwem. A to że człowiek lubi burbona nie jest miarą opłacalności udziałów wytwórcy.

Jeśli chodzi o IT, w tym w szczególności branżę gier & social media wszystkie nisko wiszące owoce zostały zerwane, a ekspansja przekroczyła granice rozsądku (kształcenie do kodowania ludzi nieumiejących wnioskować logicznie i uczących się na pamięć zadań z matematyki w podstawówce ma podobny sens ekonomiczny jak gonienie kobiet na budowy - jedno i drugie ma miejsce).

Biorę pod uwagę, że jako branża włóczona (rozrywka) spadki będą dotkliwe, a w tekście jest wskazane korzystanie ze sztuczek księgowych (oczywiście część tego służy do maskowania opłacalnych projektów które pójdą na boku). Sztuczki księgowe przy 70% opodatkowaniu mają sens do unikania podatków, ale do robienia wała z inwestorów poprzez maskowanie stanu wydatków świadczy o poważnych trudnościach (ale spokój zachowajmy - z gorszych tarapatów firmy wychodziły takimi sztuczkami).

Kiedy dojdzie do spadku na całym sektorze (bo w 2008 skończył się kapitalizm i mamy feudalizm, a to znaczy że po domknięciu cyklu biznes zdominuje "użyteczność") osłabnie PR tegoż sektora i rozpoczną się ataki na branżę (a napięcia są duże). Zacznie się od dalszego ograniczania reklam, treści, obostrzeń wiekowych wobec social media i regulacji branży (tak jak handlu wódą, fajkami i strzeladłami) a branża zacznie się rekonsolidować do kilku molochów (ponieważ produkcja jest bardzo rozległa liczbą osób, a narzędzia są coraz bardziej złożone w drzewka zależności) - wszystko wróci do normy i bańka się skończy tak jak bańki mają w zwyczaju.

Należy też brać pod uwagę, że cała ta branża opiera się na globalizowanych prawach intelektualnych, które w czasie bałkanizacji handlowej przestaną być wzajemnie respektowane (handlowałem grami w czasach kiedy w języku polskim pojęcie praw autorskich w kontekście gier nie było znane) co zwiększy koszty i zredukuje zyski branży. Wyobraź sobie cła na import gier^^

@Kikkhull

"@3r3 nie tylko dzieci. Znam takiego delikwenta, co dziecku na komunię sukienki nie kupił a wziął kasę z prowidenta na Wiedźmina."

O widzisz - a ja mam jeszcze nierozpakowane wydanie kolekcjonerskie jedynki w którejś piwnicy. Zanim W1 stal się publiczny znajomi zaczęli przesuwać się w stronę CDp, policzyłem za ile i skręciłem w przemysł bo wtedy też jeszcze w IT siedziałem i gdzieś tam na zakurzonych dyskach mam domki do W1 które chyba odpadły.

Z pewnych branż po prostu wypada wyrosnąć.

@polish_wealth

"Nowe podmioty się nie pojawią, a ludzie muszą w coś grać, więc jeżeli CDP dzisiaj by zjechał do bardziej racjonalnych wycen to można w niego pakować tylko ze względu na wątpliwe pojawienie się pretendenta na to miejsce. "

Cło dowalić na zagraniczne gry^^

Mamy wyjątkowo ciekawe czasy - klony JKM musiały ósemkę oficjalnych dzieci zrobić bo młodsi grają^^

Mostek

"Pana Andrzeja jeszcze w stanie trzeźwym nie spotkałem i bardzo dobrze zrobił że sprzedał bo w Jego rękach te "prawa" były marnotrawstwem. A to że człowiek lubi burbona nie jest miarą opłacalności udziałów wytwórcy".

Rozmawiasz ze mną czy sam ze sobą? Bo sam wspominasz o burbonie, potem wnioski z tego płynące podajesz jako odpowiedź, chyba do mnie. Co nic wspólnego z tematem w ogóle nie ma.

Oglądając i czytając różne wywiady z Sapkowskim jestem w stanie stwierdzić, że jest zadufanym w sobie gburem. Nie zmienia to faktu, że jest też genialnym pisarzem. Najbardziej cenię go za "Trylogię husycką". Pisałby po angielsku, byłby równie sławny jak Martin od GoT.

Chodzi mi o to, że w swoim zadufaniu z wielką pogardą odnosił się do "jakiś durnych gier dla dzieci" i sprzedał się za orzeszki, bo w ogóle nie dostrzegał w tym potencjału. Zajarał się, że mu kilkadziesiąt tysi z nieba spadło. A jak się okazało, że przeszły mu koło nosa grube miliony, to zmienił śpiewkę i się sądzi teraz o swoje prawa.

Tak samo na nowe branże czy technologie reagowali kiedyś właściciele wielkich wydawnictw czy sieci sklepów. Co to jest jakiś internet? Jakaś bzdura dla pryszczatych dzieci. Kto będzie książki albo gazety w internecie kupował czy czytał? Haha. Możesz sobie wyszukać takie wypowiedzi w necie.

Podobnie jest teraz z branżą krypto. Nadal pełno jest ludzi, którzy w tym śmieszne miecze w diablo widzą, nie dostrzegając, że to po prostu w wiele dziedzin życia wtargnie i już. Bo tak być musi. Bo tak wygląda rozwój i te rozwiązania działają lepiej, niż te opracowane w połowie XX wieku.

Ostatnio modyfikowany: 2019-06-08 13:17

Freeman

Dante

Niezależnie jakby nie spojrzeć na CDR, to jest to relatywnie droga spółka - może urośnie jeszcze 10-20%, ale za to potencjał do spadków może mieć nawet 50% lub więcej.

Najbliższe miesiące powinny być hiper dobre dla polskich akcji, zwłaszcza tych niedowartościowanych - przypuszczam, że warto mieć na uwadze takie spółki jak: Jastrzębska Spółka Węglowa s.a. (JSW), Echo Investment SA (ECH), Alior Bank (ALRR), Ciech (CIEP), Bank Handlowy w Warszawie s.a. (BHW), KGHM Polska Miedź s.a. (KGH), Lubelski Węgiel Bogdanka s.a. (LWBP)

@janwar

Jesteśmy w ostatniej fazie hossy, gdy inwestorzy ignorują pogarszające się dane gospodarcze

https://www.money.pl/gospodarka/aviva-zwolni-18-tys-pracownikow-oszczedzi-300-mln-funtow-rocznie-6389717750839425a.html

Sygnałami,na które warto mieć uwagę, a które będą zwiastować zmianę trendu będą hiper tani dolar, mocno wyprzedane obligacje, relatywnie drogie akcje rynków wschodzących wobec akcji rynków rozwiniętych, wykupiony EVZ (Vix dla Euro), wyprzedany VIX i VDAX oraz zmiana kierunku na południe na rynku długu dla Germany 10 Year vs US 10 Year Spread Bond Yield, wykupiona krzywa CEW/DX i krzywa ropa/złoto.

Rynkowy set up przed spadkami powinien przypominać to co było w styczniu i we wrześniu 2018r.

@trader @ZIT

1. Czy nadal trzmacie obligacje czy może wchodzicie w polskie akcje?

2. Co sądzicie na temat Zakladów Miesnych Henryka Kanii? Jego kłopoty i zapewne przyszłe bankructwo może być czarnym łabędziem dla polskiej gospodarki, gdzie wielu poddostawców jak Kania może sobie nie poradzić przy dalszej konsolidacji handlu w Polsce przez niewielką grupę podmiotów.gospodarczych.

Ostatnio modyfikowany: 2019-06-08 13:39

janwar

I okazalo sie , ze wtajemniczeni kupowali mocno akcje pod informacje o porozumieniu z Meksykiem , a w poniedzialek znow po wzrostach moga bez ryzyka sprzedac.

A wszelkie komentarze prasowe o wzrostach pod obnizki stop mialy na celu zaciemnienie prawdziwych powodow wzrostow na rynkach.

Super mistrzowski kamuflaz.

Dante

Nie tylko Aviva tnie zatrudnienie.

W UK calkiem sporo duzych firm zwalnia tysiacami.

Ostatnio modyfikowany: 2019-06-08 13:40

Dante

Akcje vs obligacje

Poza tym, wygląda na to, że potwierdza się reguła, że sektor bankowy/finasowy jako jeden z pierwszych tnie zatrudnienie

Ostatnio modyfikowany: 2019-06-08 13:49

Renegate

..__Zauważcie, że ta różnica sprawia, że nie możemy porównywać spółek gamingowych z Europy i USA (chyba, że akurat któraś spółka z Europy raportuje wszystko wg standardów amerykańskich, które lepiej oddają rzeczywistą sytuację spółki)._

Dlaczego uważacie, że raportowanie GAAP lepiej odzwierciedla sytuacje firmy? Przez analogię, czy nowa linia produkcyjna w fabryce samochodów ma być wrzucona w koszty, czy znaleść się w bilansie? Jaką wartość poznawczą mają P&L i bilans firm gamingowych pod GAAP gdzie 80% aktywów to akntywa bieżące, a w bieżących kosztach prace rozwojowe ( budowane aktywo) które będzie dawało przychody za 2 lata?

Racjonalne jest to , że prace rozwojowe w farmaceutykach sa generalnie wrzucane w koszty ze względu na stosunkowo niski procent projektów, które ostatecznie jest komercjolizowane.

Amerykanie miotają się od ściany do ściany. Po spektakularnych upadkach takich jak ENRON, gdzie w aktywa wrzucano wszystko co możliwie, teraz zmienili zasady księgowe w drugą strone.

Dla mnie jest logiczne że prace rozwojowe, które prowadzą do prawdopodobej komercjalizacji powinny być w bilansie. Do firmy, a tym bardziej audytora nazeży ocena: a. czy komercjalizacja jest realna, b. czy spodziewane przychody przynajmniej pokrywają wartość kosztów wrzuconych do bilansu ( jeśli nie to aktywo takie powinno być częściowo, lub w całośći odpisane). Czy firmy i audytorzy odpowiednio testują wartość aktywów to osobny temat.

Bilans CDProjekt, bez prac rozwojowych w aktywach wyglądał by karykaruralnie z prawie 85% w aktywach bieżących, trochę budynków i sprzętu. Teraz przynajmniej wiemy ile zainwestowali w nową produkcje i chciażby dzięki projekcjom przychodów jak z Waszego artykułu wiemy jakiego rzędu zwrotów na inwestycji możemy się spodziewać.

Firma ma bardzo fajny bilans i P&L no i brak długów. Generalnie super firemka. Jest tylko jeden problem strasznie droga, nawet przy optymistycznech szacunkach sprzedaży CP77. Dla mnie short, ale nie dlatego, że spośób księgowania przeinacza finansową pozycję firmy (przynajmnie nie ze względu na argumenty przedstawione w tym wpisie)

E

Ostatnio modyfikowany: 2019-06-08 15:08

3r3

"Rozmawiasz ze mną czy sam ze sobą? Bo sam wspominasz o burbonie, potem wnioski z tego płynące podajesz jako odpowiedź, chyba do mnie. Co nic wspólnego z tematem w ogóle nie ma. "

Uproszczę Ci łączenei kropek - inwestycja w produkcję używek (gry komputerowe, social media czy burbon) z racji własnych gustów odnośnie tychże. Mam inwestować w produkcję gier bo gram, karabinów bo lubię postrzelać?

"Oglądając i czytając różne wywiady z Sapkowskim jestem w stanie stwierdzić, że jest zadufanym w sobie gburem."

Pan Andrzej był taki już trzydzieści lat temu. Reszta środowiska z okolic Fantastyki (gdzie się pierwsze opowiadania ukazywały), TopSecret, Magii & Miecza (Ziemkiewicz dalej w tekście), CDaction, Portalu też tak ma. Pozostaje przywyknąć.

"Nie zmienia to faktu, że jest też genialnym pisarzem."

Bez przesady - był bardzo dobry warsztatowo zanim powstało do tego oprogramowanie pozwalające komplikować wątki ponad ludzką percepcję z zachowaniem ciągłości. Dyskutujemy o serii opowiadań dla podlotków, ewentualnie zdziecinniałych nastolatków.

"Najbardziej cenię go za "Trylogię husycką". Pisałby po angielsku, byłby równie sławny jak Martin od GoT. "

To dodałbym jeszcze Stevena Eriksona czy Glena Cooka który tworzył takie skomplikowane scenariusze zanim z warsztatów Clarion wychynęło oprogramowanie wspierające tkanie takich wątków jak Eriksona czy Martina (obaj zaczęli je stosować po tym jak chwycił pierwszy tom, to taka strategia wydawnicza - pozostaje po tym bardzo dużo rozpoczętych, ciekawych historii nigdy niedokończonych; od razu rzucę przykładem: "Necrosis. Przebudzenie" nie przebiło progu sprzedaży). GoT przeczytałem na siłę za namową kolegi dwie pierwsze części coś ze dwie dekady temu - płaksie, nieskomplikowane, akurat taka proza dla ludu - taki klon wojen róż.

"Chodzi mi o to, że w swoim zadufaniu z wielką pogardą odnosił się do "jakiś durnych gier dla dzieci" i sprzedał się za orzeszki"

Ale w Jego rękach marka "Wiedźmin" naprawdę się marnowała - w Jego ręku to było warte wyłącznie orzeszki. Bardzo dobrze że sprzedał. Pamiętasz może jak badziewny serial wypuściło tvp na bazie równie badziewnego fabularnego?

"Zajarał się, że mu kilkadziesiąt tysi z nieba spadło."

A to kolega nie wie jak marnie żyją pisarze?

Wiesz dlaczego pan Ziemkiewicz już nie pisze fantastyki? Rodzinę ma.

A iluż zostało zapomnianych, ileż wydawnictw zniknęło - Ziemkiewicz jeszcze z Szyndlerem w Battletecha grywali na konwentach.

"A jak się okazało, że przeszły mu koło nosa grube miliony, to zmienił śpiewkę i się sądzi teraz o swoje prawa. "

Kiedy koledzy pakowali się do CDp hajpując się kolejnym (bo to nie było pierwsze) podejściem do Wiedźmina też pomachałem im na pożegnanie i zmieniłem branżę. Milionów nie zarobili, ale zrealizowali swoje marzenia, a ja odwrotnie.

"Kto będzie książki albo gazety w internecie kupował czy czytał? Haha. Możesz sobie wyszukać takie wypowiedzi w necie. "

"Podobnie jest teraz z branżą krypto. Nadal pełno jest ludzi, którzy w tym śmieszne miecze w diablo widzą, nie dostrzegając, że to po prostu w wiele dziedzin życia wtargnie i już."

Tylko że teraz jesteśmy w okresie schyłkowym gier. Handlowałem grami komputerowymi jeszcze jak ruskie wojsko przez kraj się przewalało. Z it wyszedłem jak zaczęła się konsolidacja i zaczęło się utrzymywanie pionów kierowniczych i kontrolnych, btc kupowałem po osiem dolarów i przy dwudziestu uznałem że to już wystarczająco dużo, a ostatnie dziesięć procent zostawię pozostałym. Mam nosa do robienia rzeczy zanim staną się modne, teraz też tak robię.

Kiedy zacznę wychodzić z przemysłu to rozkręci się hajp że można tam zarobić. Noszę wodę wyłącznie wiadrami przecierając szlaki dla rurociągów, nie dlatego że jestem taki cwany, tylko dlatego że nic innego nie umiem a to mi akurat wychodzi.

Jaki jest sens inwestowanie w branżę na szczycie bańki, kiedy z ksiąg wynika, że tam w ogóle przestrzeni do zysków nie ma?

Granie na giełdzie dla grania?

To może jeszcze jakiś niemiecki bank do kompletu?

Jedyny przymus jaki mamy żeby w coś wejść jest taki, że z okazji kryzysu rozpuszczą dodruk, że się nic już za ten papier nie odkupi. Więc trochę jeszcze ciągniemy konsumpcję wykupując środki produkcji na przyszłość.

@Renegate

" Przez analogię, czy nowa linia produkcyjna w fabryce samochodów ma być wrzucona w koszty, czy znaleść się w bilansie? "

Słuszne pytanie co do wydatków - jak je księgować. Najlepiej tak jak w MiŚiu bo to najbliżej przytomności.

"Dla mnie jest logiczne że prace rozwojowe, które prowadzą do prawdopodobej komercjalizacji powinny być w bilansie. "

No dobra - a jak mamy niewypał to storno robimy czarne czy czerwone?

A jak czarne to z czego? A jak czerwone to niby jak od akcjonariuszy wyegzekwować ryzyko wyższe niż zakupione akcje?

"Czy firmy i audytorzy odpowiednio testują wartość aktywów to osobny temat. "

I chyba najważniejszy bo jak nie ma gdzie parkować kapitału to bankom nagle się wszystko podoba, a jak odwrotnie to choćby nie wiem ile coś płaciło kuponu - zarżną. Gdy nie ma zobowiązań nie ma też audytów - dlatego w MiŚiach gospodarowanie jest przytomne.

"Bilans CDProjekt, bez prac rozwojowych w aktywach wyglądał by karykaruralnie z prawie 85% w aktywach bieżących, trochę budynków i sprzętu."

I gargantuiczny fundusz płac + socjalny.

Ostatnio modyfikowany: 2019-06-08 16:11

janwar

Dante

Ja rowniez zaskoczony bylem slaboscia gornikow JNUG przez ostatnie kilka dni, podczas gdy zloto radzilo sobie jako tako.

I znowu wtajemniczeni w Meksyk zajmowali krotkie pozycje na gornikach w celu latwego zarobku bez ryzyka po zamknieciu tych pozycji w poniedzialek podczas wzrostow na dolarze i spadkow na zlocie.

Fantastyczny dil.

janwar

Ciekawa analiza:

https://www.barchart.com/story/futures/quotes/GCQ19/overview/2597362/could-gold-rally-above-3750-before-december-2019

SOWA

Bodek

Pan Roman Seredyński przeoczył umowę na 200.000.000,00 PLN, jak bilans tych od kaszanki audytował. To o czym my tu rozmawiamy.

Świat pełen jest aktywów które niestety są pasywami, więc uczmy się od nadszyszkownika nosić wodę wiadrami, przecierajmy nowe szlaki bo te nasze obecne aktywa trzeba będzie podpalić benzyną żeby się nie wydało jaki wielki mamy room left na niebieskiej planecie. Nie wiem czy wiesz że Chiń czycy kilka lat temu dostali wolframowe sztaby prosto z Ford Knox. Trzeba wszystko od nowa zdefiniować bo ludzie nie przestali odróżniać prawdę od kłamstwa, zysk od straty, piękno od brzydoty.

Ostatnio modyfikowany: 2019-06-08 18:00

Excogitatoris

Kikkhull

https://www.destatis.de/EN/Press/2019/06/PE19_214_421.html

Dante

Freeman

Ostatnio modyfikowany: 2019-06-08 21:20

Mostek

Zmiażdżyłeś mnie trochę odpowiedzią, wykraczając znacznie poza zakres rozmowy. Ale szacunek za wiedzę i nie będę rozwijał tematu, bo wiem tylko trochę więcej niż przeciętny człowiek, a widzę, że Ty jednak znacznie więcej.

Choć jeden wtręt napiszę jeszcze. Ja nie twierdzę, że Sapkowski źle zrobił, sprzedając te prawa. Dla nas zrobił doskonale. Ja twierdzę, że przez niedocenienie rozwojowej branży, przez patrzenie na nią z pogardą, przegapił życiową szansę.

Mam tylko takie pytanie. Kupowałeś bitka po 8 dolców. Masz ich kilkaset, które sobie tak na boku odłożyłeś, na wypadek sukcesu... który niewątpliwie nastąpił? Bo jeśli nie, to jednak marnie coś z prognozowaniem na przyszłość Ci poszło. Oczywiście przynajmniej na tej płaszczyźnie.

Ostatnio modyfikowany: 2019-06-08 22:08

Kikkhull

P.S. to jest akurat kluczem do biznesu.

3r3

"Mam tylko takie pytanie. Kupowałeś bitka po 8 dolców. Masz ich kilkaset, które sobie tak na boku odłożyłeś, na wypadek sukcesu... który niewątpliwie nastąpił? Bo jeśli nie, to jednak marnie coś z prognozowaniem na przyszłość Ci poszło. Oczywiście przynajmniej na tej płaszczyźnie."

Wdrożyłem akceptację płatności w BTC dla części wolumenu jakim obracałem. Ale wyliczyłem i dość dokładnie sprawdzaliśmy przebieg tych funkcji, że w 2013 btc dojdzie na szczyt i bez jakiegoś impulsu sobie spokojnie umrze. Więc wyszliśmy z krypto po wzroście i atakach jakiejś tam komisji w USA na jakiś istotny "bank" operujący btc. Potem rzuciła się na to stonka i zrobiło się ciasno - aktywo dostało kota i nie nadawało się dłużej do wycen towaru, bo ryzyka były zbyt duże. Zresztą w 2013 zmieniła się ustawa o vat więc miecze z diablo przestały się nadawać do kręcenia kołowrotka.

Weź pod uwagę, że nie traktowałem tego jako środka spekulacji tylko środek płatniczy i zmiany kursu nie miały dla mnie żadnej istotności. Zresztą pod koniec 2013 i tak byłem bankrutem z tej przyczyny że sam obrót mi padł, a nie z powodu takiego czy siakiego środka płatniczego.

Poczytaj @Bodek - to czym osoby niedoświadczone w biznesie się emocjonują ("inwestowanie") to jest księgowy margines prowadzenia przedsiębiorstwa. A to co jest treścią tego artykułu jest tematem połajanki jaką zbiorę w poniedziałek, bo bałagan wynikł i się na księgach nie ujawniło to co jest na produkcję wydane a strasznie to rzuca bilansem.

Budowanie pozycji bazując na złotych strzałach jest oczywiście możliwe, ale te impulsy są krótkie. Ten cały biznes z 2012 zabierał mi tyle samo samo co ten dzisiaj, tylko zera w wyniku tam brakowało. Branżę dobiera się tak, żeby była fala względnie wznosząca - takie uwikłane equlibrium gdzie przesypuje się dobro świata do naszej kieszeni. Trzeba koncentrować zasoby - nie można być obecnym w każdym interesie bo to obniża sprawność finansową i można popłynąć na kosztach. Nie zostawiłem żadnych btc - do niczego mi nie były potrzebne, to był środek rozliczeniowy. Przecież nie operuję bezpośrednio kontami spółek - od tego są ludzie.

"Ja twierdzę, że przez niedocenienie rozwojowej branży, przez patrzenie na nią z pogardą, przegapił życiową szansę. "

A dlaczego niby? Napisał coś co jest teraz popularyzowane. W swoich czasach był popularnym autorem. Nie wszyscy grają w "kto umrze najbogatszy".

Zresztą CDprojekt w czasie kiedy rozpoczynali pracę nad W1 też trochę inaczej wyglądał - dziś byś nie potraktował tego poważnie, a wtedy to było wszystko co dało się w Niedorzeczu zorganizować.

Z finansowego punktu widzenia sprzedał coś co i tak mu nie płaciło kuponu. I by mu nie zapłaciło - po prostu kupiliby inny materiał i mielibyśmy innego bohatera jakiejś tam gry. Co to tam wtedy jeszcze było na tapecie - zręcznościówki o Tytusie? Kozacy?

Ludzie co dłubali W1 na drugą nóżkę robili do Total War.

Ostatnio modyfikowany: 2019-06-08 22:48

Lech

W istocie jest coraz więcej dowodów na to że wszystkie kryzysy na świecie wywołuje te sam ośrodek władzy świata ..., również dla Polski najgorszy okres po II WŚ oznaczał kryzys , plajtę , ale oczywiście był to czas restrykcji embarg i celowej degręgolady z zewnątrz i od wewnątrz, bez znaczenia był ustrój?, najważniejsze było kto miał i kto chciał uzyskać pełną kontrolę... to też mało ludzi rozumie ....

"polish_wealth: bo nie tylko chodzi o to że ketchup jest smaczny, ale czy masz go gdzie sprzedawać."

Podobnie jest teraz z branżą krypto. Nadal pełno jest ludzi, którzy w tym śmieszne miecze w diablo widzą, nie dostrzegając, że to po prostu w wiele dziedzin życia wtargnie i już. Bo tak być musi...

Trzeba przyznać , że są tak silne ośrodki na świecie ,że dyktują wszystkim co jest dobre a co złe , co kupować a co omijać I LUDZIE TO ŁYKAJĄ JAK PELIKANY , nawet krypto śmieci można im wcisnąć które nikomu do niczego nie są potrzebne ,można wymyślić dowolny nowy cel zakupu , a nawet cel życia i to wcisnąć jako największa potrzebę dla każdego , owinąć w ekologię lub miłość do bliźniego lub lek na długie i szczęśliwe życie lub cokolwiek .To jest właśnie nowa ogólnoświatowa religia z nowymi guru i wyznawcami na całym świecie.. , ale stare też dalej funkcjonują mimo że słabną i od ponad 2000 lat sprzedają ludziom bilety do nieba , a ci im płacą?

BartArt

FAANGM

Mostek

@3r3 Piszesz trochę tak, jakbyś mi tłumaczył, że nie chciałeś wtedy stawiać wszystkiego na kartę krypto. Ja tylko zapytałem, czy sobie coś zostawiłeś. Ja uważam, że może być teraz jeszcze jedna ostatnia bańka na bitku, ale nie musi, a potem będzie zjazd spory, bo bitek do niczego nie służy. Co nie zmienia faktu, że część portfela krypto mam w bitku. Ale stawiam na konkretne projekty, które moją gotowe produkty... które działają i które są potrzebne, bo coś usprawniają. Czego np. @Lech nie rozumie, bo zrozumieć nie chce.

Money GPS wypuścił filmik właśnie, że Włochy coś kombinują z nową walutą...

Szosa78

Mostek

O ile pamiętam T21 kupował w okolicach 150 dolców.

3r3

"@3r3 Piszesz trochę tak, jakbyś mi tłumaczył, że nie chciałeś wtedy stawiać wszystkiego na kartę krypto. Ja tylko zapytałem, czy sobie coś zostawiłeś."

A ruble transferowe i ddrowskie marki sobie zostawiłeś po zakończeniu interesów w tych walutach?

W handlu, szczególnie jeśli obracasz całym magazynem w trzy dni płacidło czy ono sobie wzrośnie czy spadnie nie jest istotne jeśli nie mieszkasz w Republice Weimarskiej w słynnych czasach. BTC miał być płacidłem - nie sprawdził się w tej roli. Pamiętaj że w tamtych czasach nie było hajpu że to jakaś inwestycja do zarabiania, tylko geeki kombinowały sobie walutę niezależną od banków centralnych. Tymczasem okazało się że BTC jest dokładnie tym czym stoi w specyfikacji - numerem zabezpieczającym "banknot" - im wyższy nominał tym dłuższa liczba/więcej bloków. Tylko że nijak to nie zabezpiecza wyceny - jedynie uwierzytelnia transakcję. Rozwiązano nie tę stronę równania która stanowi problem^^

Przecież źródłem moich dochodów nie było wtedy krypto - to był taki geekowksi smaczek do interesu. Takie picie i tankowanie na złość państwu bez akcyzy. Bazą każdego interesu jest klient i jego potrzeby, jak masz pomysł na interes bez klienta to albo popadłeś w autarkię, albo wchodzisz w drogę interesom ekonomicznym państwa.

"Co nie zmienia faktu, że część portfela krypto mam w bitku. Ale stawiam na konkretne projekty, które moją gotowe produkty... które działają i które są potrzebne, bo coś usprawniają."

Widlak, koparka, spawarka, gwintownica...

Mostek

"Widlak, koparka, spawarka, gwintownica..."

CFD, CMD, Futures, obligi... ;)

Z tym że te wymienione przez Ciebie istotnie są ważne, a te przeze mnie wolałbym, żeby nie istniały, bo tylko problemy stwarzają. Jednak istnieją.

z01

Turas

wzwen

https://forsal.pl/swiat/rosja/artykuly/1416490,niemcy-i-rosja-podpisza-list-ws-wspolpracy-gospodarczej-i-technologicznej-cel-postawic-rosyjska-gospodarke-na-nogi.html

Niby nic. Jednakoż jak ostatnio te dwa kraje nawiązały taką współpracę między sobą, to skończyło się to II Wojną Światową.

Według autora artykułu Kretschmer powiedział, że:

"We wschodnioniemieckich landach mamy inną wrażliwość, jeśli chodzi o relacje z Rosją. Również ze względu na wspomnienie dobrych stosunków między NRD a ZSRR. Landy zachodnie są bardziej zorientowane na USA, ale również tam nie ma już ślepej wiary w transatlantycką przyjaźń" (wytłuszczenie moje).

Czy tylko we mnie budzi to ekscytujący dreszcz strachu i niedowierzania?

Lech

Myślę że ten artykuł o CD miał za zadanie wybadać jak wielu ma świadomość że ta firma to bania nad baniami , utrzymywana wysoko tylko dzięki jej rozpoznawalności za granicą, czyli w dużej części inwestycjom ludzi z branży i specjalistom od pompowania balonów z ukrytym pytaniem, czy już shortować i na jaką skalę, bo to w końcu polska firma w sporej części..., ale wartość akcji nadmuchana do najwyższych granic możliwości bez najmniejszych szans odzyskania kapitału z realnej wartości firmy ..

Plan Balcerowicza, co bardzo mało ludzi rozumie, był właśnie tego rodzaju akceptacją stanu rzeczywistego... Jak się zastanowić to mamy dzisiaj 5 razy większą wydajność niż w komunie, a te same pensje i te same ceny , za to poziom zadłużenia 40 razy większy ,ale poziom życia dzięki temu i niskim odsetkom dużo wyższy. Oczywiście gdyby zrobiono jak za Regana 20% odsetek ,a to 200mld samych odsetek rocznie to plajta byłaby dużo szybsza i większa niż za komuny, ale kto by się tym martwił gdy jesteśmy po właściwej stronie i cały cywilizowany świat ma ten sam poziom zadłużenia?. Oczywiście pozostaje pytanie czy nam pomogli żeby pomóc, czy żeby kontrolować, czy sobie zapewnić zbyt i bezpieczeństwo, czy żeby doić i dalej nie ma tej pewności na przyszłość , każda wersja możliwa. Za to nie mam wątpliwości, że plan był prosty zniszczyć przemysł i gospodarkę najlepiej rękami Polaków i manipulacjami kredytami dostawami i odbiorami , na tyle sprawnie żeby utrzymanie Polski stało się zbyt kosztowne , a nie dochodowe dla Rosji i sama zrezygnowała z Polski . Pytanie czy nowy brat nie zrobił tego żeby teraz w majestacie braterskiej przyjaźni doić Polskę dla własnych korzyści pozostaje aktualne, szczególnie gdy wydajność pracy w Polsce i zyski wzrosły wielokrotnie i dzisiaj jest kogo i co doić. Tego jakoś też nikt nie chce dzisiaj w Polsce zrozumieć , a możliwości dojenia jest mnóstwo... Ustawa o dobrach kościelnych i żydowskich majątkach to na razie pikuś..

Ostatnio modyfikowany: 2019-06-09 09:42

z01

Z tym dojeniem Polski jest dokładnie tak. Kolonializm nie polegał przecież na niczym innym, jak wyciskaniu podporządkowanych krajów z zasobów i pracy, jak cytryny. Teraz robi się to samo, tylko nie nazywa się już tego kolonializmem tylko kapitalizmem, który notabene coraz bardziej mutuje w stronę bliżej nieokreślonego tworu o zabarwieniu socjalistycznym. Klasyczne wojny celem zdobycia zasobów nie są w takim otoczeniu potrzebne, jeśli tylko władza podporządkowanego kraju chce "współpracować". Dopiero jak nie chce współpracować, wtedy zmienia się władzę. Polityka międzynarodowa to cyniczna gra w której karty rozdaje się co najwyżej raz na kilka dekad, my w ostatnim rozdaniu dostaliśmy same słabe, więc nie miejmy złudzeń, że z taką ręką będziemy czymś więcej niż frajerem do skoszenia z kasy.

Bodek

---Poczytaj @Bodek - to czym osoby niedoświadczone w biznesie się emocjonują ("inwestowanie") to jest księgowy margines prowadzenia przedsiębiorstwa. A to co jest treścią tego artykułu jest tematem połajanki jaką zbiorę w poniedziałek, bo bałagan wynikł i się na księgach nie ujawniło to co jest na produkcję wydane a strasznie to rzuca bilansem. --- "

Inwestowanie, to ja księgowany nie wiem co to jest, bo jakoś zawsze jak je zamykam w jakimś MISiu to jest do dupy. Ja im zawsze mówię przestańcie inwestować zacznijcie zarabiać nie dociera do nich. Ciągle mnie wypytują o optymalizację podatkową mając ujemny wynik operacyjny. Mnie się nawet nie chce z nimi gadać. Oni by chcieli na podatkach zarabiać.

Mistrzami inwestowania są Ci co kupują z Negative Goodwill ( co to miejscowi irokezi nazywali badwillem co wprawiały w nerwy zachodnich inwestorów). Czasem to mam wrażenie że to pojęcie negative goodwil panowie od IFRS stworzyli specjalnie dla Europy środkowo wschodniej.

Oj grzech wielki popełniłeś, a jeszcze większy popełnił magazynier co kwitów nie stworzył do księgowej nie przekazał. Tak się rodzą potem room lefty na dużą skale. Widzisz, ci co inwestują nie wiedzą i nie rozumieją że te wszystkie aktywa co siedzą w bilansach giełdowych to ich nie ma po prostu. Poczynając od należności krótkoterminowych co to ich data zapadalności była na zeszłe Boże Narodzenie. A i w kasie się room lefty zdarzają na weksle co to niby 90 dniowe miały być ale się zrobiły 900 dniowe i nikt nie zauwazył, cash under way co to nie może tej way zakończyć i ciągle jest w drodze. Ten CD projekt to ma takie aktywo, że ja bym się bał go tak publicznie pokazywać. Z drugiej strony pamiętaj że ma być w księgach WSPÓŁMIERNOŚĆ a jak ją inaczej osiągnąć inaczej niż odkładając na aktywa wydatki? No można by przychody malować palcem na ścianie i je księgować, tak robią w telekomach. Kiedyś o tym pisałem jak to oni zaprzęgają prawdopodobieństwo do kreowania przychodów.

Problem puchnących aktywów jest w każdej branży nawet w robieniu kaszanki, dlatego jak kiedyś pisałeś podniesienie stóp procentowych nie dość że samo z siebie zmasakruje kapitały , to jeszcze musi wywołać dyskusję na temat co to są aktywa i ile tych gwoździ ty rzeczywiście masz na magazynie. Popatrz nawet USIAKI musieli się ratować i na fort knox wrzucić takie cyberpunki. Tylko to są tematy ciekawe dla Leszka Bubla a nie dla poważnych inwestorów co ot dla nich 600.000.000.000,00 USD są kwotami pomijalnymi.

http://www.bibula.com/?p=19304

@Z01

Jesteśmy byliśmy będziemy frajerami aż do zarżnięcia, patrz demografia potem nomadzi przerzucą się na Białoruś. Od 20 lat pracują nad demokratyzacją Białorusi, wiem bo widziałem, tam chcą zacząć ssać. Ale potem jest ściana potem są Chiny i Rosja i wtedy jest potrzebne sprawdzenie kto lepiej nassał a kto tylko nasrał bo za dużo zeżarł.

Ostatnio modyfikowany: 2019-06-09 11:02

polish_wealth

Gratuluje T21 twardego pozostawania w Gaspromie

@ Bodek ma racje cholera wie co tam materialnie siedzi w tych bańkach, długoterminowe inwestycje przy dzisiejszej ekonomii to chodzenie po linie jak u Zaratustry.

Spółki na giełdzie zamiast ściągać kasę na inwestycje, aby iść do przodu, przypominają bardziej struktury prawno/finansowe do optymalnego ściągania kasy ze spodu do premii prezesich.

Ostatnio modyfikowany: 2019-06-09 12:50

Dante

BTC od dołka z przełomu roku urósł przeszło 2,5 raza, a BNB przeszło 6 razy i kryptowaluty w więszkości są w pegu - jeśli kryptowaluty bedą spadać, to BNB może oberwać nawet mocniej niż BTC.

Dante

Mostek

Przydałaby się spora korekta na BNB, ale CZ bardzo ładnie wszystko rozgrywa na Binansie, żeby jego cena nie spadała. Odpowiednio pompuje ICO na platformie, a BNB jest niezbędny do zakupu "udziałów". Równie dobrze może się okazać, że przy odpowiednich szacher-macherach BNB zajmie miejsce ETH. Wszystko jest możliwe. Nie żebym w taki rozwój wypadków wierzył, ale... wszystko jest możliwe.

Pisałem już trochę temu, że czekam na spadek do 5700 na Bitku. Oj, czekam...

Ostatnio modyfikowany: 2019-06-09 13:53

z01

Dante

1. W długim terminie aktywa oscylują wokół wyceny godziwej, wynikającej z użyteczności.

2. Dodatkowo, fundusze inwestycyjne osiągające zwrot na poziomie kilkunastu procent rocznie to bardzo dobre fundusze.

Kryptowaluty prędzej czy później zaczną podlegać podobnym zasadą co inne aktywa. Moim zdaniem rynek będzie się bujać aż pojawi się kryptowaluta powiąza z realnymi dobrami/usługami i wtedy ta kryptowaluta pozamiata konkurencję tak jak kilkanaście lat temu Google wygrała z Yahoo i resztą podobnych firm. Przykładowo może to być firma, która będzie chciała powalczyć z Visą i Mastercard, i przy płatnościach zgranicznych zoferowałaby bezspreadowe lub bardzo niskospredowe przewalutowania - vide waluta kraju A --> coin --> waluta kraju B.

A jaka jest użyteczność BNB? I czy rzeczywiście jest taki dobry na tle innych coinów?

Poza tym, co jeśli niektórzy inwestorzy sobie odpuszczą coiny i przerzucą się na akcje, bo uznają, że przez ostatni miesiąc wyczerpał się potencjał do dalszych wzrostów?

Mostek

Ogólnie co do BNB nie chcę się wypowiadać, bo za mało na ten temat wiem. Jestem tylko zły, że przegapiłem tę akcję ;)

...Liczę, że taką firmą jest Ripple. A swojego liczenia nie opieram na różowej bździnie, tylko na powiązaniach tej firmy z największymi instytucjami finansowymi na świecie.

z01

Bodek

https://gloria.tv/video/8wRtt3Y9aZ72CHZTapTvG27XE

Dante

- middle age to old ratio (MO)

- middle age to young ratio (MY)

- Trendy dla świata:

- Uzasadnienienie Chinagedonu:

- Trendy dla Polski:

Dante

https://speculatorsanonymous.com/articles/hong-kong-dollar-break/

https://www.bloomberg.com/news/articles/2019-03-12/hong-kong-steps-in-again-to-defend-fx-peg-buys-hk-3-925-billion

https://www.youtube.com/watch?v=ZBl05xNq_AU

Seoman

3r3

"Spółki na giełdzie zamiast ściągać kasę na inwestycje, aby iść do przodu, przypominają bardziej struktury prawno/finansowe do optymalnego ściągania kasy ze spodu do premii prezesich. "

@Mostek

"ale BNB z tego pegu jak najbardziej się wyrwało. Gdy były spadki na BTC"

Wygląda na włóczone. To nie wygląda na rozpięty wykres tylko funkcja zmiany.

@Seoman

"Czy już obecnie nie jest tak, że tak naprawdę Chiny nie mają wyjścia i muszą pójść na pełną konfrontację biorąc pod uwagę słabe wskaźniki gospodarcze, kiepski system bankowy, w który pakują ogromny dodruk, nie wspominając już o ich ogromnym zadłużeniu? "

Mogą poczekać. W wyniku spadku jakości kształcenia spada jakość rządów, biurokracji, administracji - naprawdę wystarczy poczekać. Te zaczepki są bezskuteczne, a będą jedynie śmieszne.

Dante

Dla Chin najlepszy wariant to dalej się bogacić i czekać aż hegemen przegra sam ze sobą - ale hegemon nie chce dopuścić do sytuacji, że sam padnie gospodarczo i będzie musiał podjąć proces restrukturyzacji, a Chiny będą się przygladać z boku i wypełniać nisze geopolityczne porzucone przez USA.

@węgiel

Wygląda na to, że jeśli ktoś chce kupić węgiel na zimę, to czerwiec to dobry miesiąc na zakupy.

Ostatnio modyfikowany: 2019-06-09 20:09

Dante

https://www.youtube.com/watch?v=o4AQl1KhbJA

trader21

"Po ile dokupiłbyś Ethereum?"

Pierwszy pakiet kupiłem po około 150 USD. Nie pamiętam dokładnie. Jeżeli spadki utrzymają się jeszcze trochę to chętnie podwoję pozycję przy około 200 USD. Jak nie to wchodzę przy 240 - 260 USD.

Ostatnio modyfikowany: 2019-06-09 23:15

KamilM

Jest data premiery - 16.04.2020

Ostatnio modyfikowany: 2019-06-09 22:50

BartArt

Sagi DB ciąg dalszy ---> DeutscheBank

Kikkhull

3r3

"Saga o DB:

Prokuratura twierdzi, że uczestnicy tego procederu doprowadzili rząd do błędnego przekonania, iż w dniu wypłaty dywidendy akcje miały wielu właścicieli, którym należała się dywidenda i ulga podatkowa."

To Finanzamt sam się doprowadził do urojeń zadając pytania w materii o której havenotsi tam zatrudnieni nie mają zielonego pojęcia. Tak to jest jak się próbuje clić poza swoją jurysdykcją pojęciową.

@Dante

Te wykresy wieku i inwestycji są co prawda zbieżne 0,1-0,3, ale to nie znaczy że istnieje powiązanie. Gdybyś powiązał to z posiadanym samochodem albo miejscem zamieszkania też by Ci podobne rzeczy powychodziły - w "naukach" społecznych (pseudonaukach) korelacja 0,3 jest uważana za wyjątkowo silną, wręcz niespotykaną (jeśli znalazłeś 0,3 to znalazłeś wyzwalacz). To może być wtórne powiązanie z produktywności i konsumpcji osób w tym wieku.

Ostatnio modyfikowany: 2019-06-10 05:38

Dante

Korelacja jest oczywista - osoby w średnim wieku stanowią trzon siły roboczej i menagmentu, a zatem nadają kierunek gospodarce.

Osoby młode albo się uczą, albo dopiero startuja na rynku pracy, a osoby starsze przeważnie nie pracują - przez co krzywe MO i MY wskazują na potencjał gospodarki.

@złoto

Chyba czas na korektę po silnych wzrostach - oczywiście w ramach średniterminowego byczego trendu.

Ostatnio modyfikowany: 2019-06-10 07:21

soto

trevi

janwar

Już szósty miesiąc z rzędu Ludowy Bank Chin poinformował o wzroście rezerw złota. Przez ostatnie pół roku Chińczycy oficjalnie powiększyli stan posiadania o ponad 73 tony.

https://www.bankier.pl/wiadomosc/Chiny-znow-raportuja-wzrost-rezerw-zlota-7686436.htm

i dobry komentarz:

Z dlugich przemówien prez. 2x Putina i Pana Xi na Forum Ekonomicznym w Petersburgu:

""Ogłosiłi np., że Chiny i Rosja nie uznaje już dominującego systemu dominacji USA w świecie. Co więcej, rzucaja całkowite wyzwanie temu systemowi i jednoczy się Rosja w tej konfrontacji z Chinami i resztą świata, a dokładniej z tymi częściami, które nie straciły woli ocalenia od amerykańskiego jarzma i szukają siły, do której mogłyby się przyłączyć.""

„Wojna wszystkich (wolnych-nie skundlonych kompradorów) przeciwko Stanom Zjednoczonym jest nie tylko legalna, ale i sprawiedliwa, ponieważ jest to wojna wyzwolenia! „A Rosja i Chiny są gotowe odpowiedzieć na tę wojnę!”

Ostatnio modyfikowany: 2019-06-10 08:57

Freeman

z01

Lech

Wystarczy żeby Europa i UE jawiła się jako uczciwszy gracz od USA i cały kapitał spłynie do Europy.. co nie jest trudne po wielu latach kłamstw i wybryków USA, a teraz degręgolady zrobionej przez Trampka?ujawniającej niecne zamiary wobec wszystkich?

Ostatnio modyfikowany: 2019-06-10 11:13

bb82

Jeżeli lubisz teorie spiskowe, to taki amerykański autor Ci to wytłumaczy: Zamiast z Chińczykami walczyć, lepiej dopuścić ich do stołu, co by nie było za dużego rozp***. Chińczycy też nie chcą niszczyć tortu (bo po co?), tylko siąść obok USA i zajadać się na równych prawach. A żeby to było możliwe, muszą m.in. zbudować adekwatne rezerwy złota. Na co USA im grzecznie teraz pozwala.

Freeman

Dante

O to właśnie chodzi - o zaufanie do dolara, a nie robienie komuś specjalnie rabatu na złoto.

Gdyby została urealnina wycena dolara i dolar tąpnąłby w krótkim czasie dużo ponad 10%, to inwestorzy wyśmialiby ministerstwo skarbu USA, gdyby nadal obligacje miały płacić 2% z hakiem - powiedzieliby, że należy pomnóżyć tę liczbę razy kilka, to wtedy może kupią (ciekawe co wtedy powiedziałby Trump, gdyby obligacje miały płacić coś 6 - 9%, a może i więcej).

A jeśli usłyszeliby, że ministerstwo ma ich gdzieś, bo FED kupi wszystko, to oni oświadczyliby, że w taki razie sprzedadzą mu już swoje dotychczasowe rezerwy obligacji, a rezerwy dolarowe zostaną przewalutowane na inne waluty. I oczywiście ceny produktów importowanych do USA zostaną urealnione - dla przeciętnych Amerykanów to byłby szok, gdyby w krótkim czasie wyparowała spora część siły nabywczej ich pensji.

Obrona dolara to warunek sine qua non i jakiekolwiek gwałtowne ruchy są tutaj nie do zaakceptowania przez USA - a to, że wypadkową tego jest rabat na złoto, to tym lepiej dla tych, którzy to rozumieją.

PS. Oficjalne rezerwy złota USA nie są w stanie pokryć nawet rocznego deficytu w handlu międzynarodowym - to mówi samo za siebie.

Ostatnio modyfikowany: 2019-06-10 12:16

z01

Europa jako monilit nie istnieje, istnieje zbieranina państw o sprzecznych interesach, spajana na siłę wspólną walutą, której przyszłość też nie jest pewna. Wizja uczciwszej polityki monetarnej jest przyjemna, tylko taka polityka oznaczałaby, że już nie da się wygrywać wyborów zasypując problemy kredytem, a to zdaje się fundament współczesnej "demokracji" :)

@bb82

Z tą adekwatnością rezerw złota Chińskich do Amerykańskich to nie zdziwiłbym się, gdyby Chińczycy mieli sporo więcej niż się przyznają, a Amerykanie sporo mniej. Coś słyszałem, że są problemy z rzetelnym sprawdzeniem zasobów Au w Fort Knox.

@Freeman

"Wyobraź sobie, ze uwalniają cenę złota i Chiny stają się bogatsze od hegemona , który jest gołym nierobem i pasożytem . To walka o przeżycie"

Tak się zastanawiam, czy Chiny doprowadzone do ściany same nie uwolnią ceny złota, żeby znormalizować balans. Wtedy kto będzie chciał może sobie kupować papierowe złoto na CRIMEXIE w cenie kilograma jabłek nawet, ale prawdziwego nie dostanie. Kiedyś ten deficyt fizycznego Au w stosunku do ilości papierowych kontraktów bez pokrycia powinien w końcu dać o sobie znać. Nie można sprzedawać coś czego się nie ma w nieskończoność.

Kikkhull

Gdy Trampek podpisuje cichaczem umowę z Meksykiem, to nie wygląda to tak, raczej wygląda że to tylko pewna grupa ma napchać sobie kieszenie.

Lech

No chyba jednak w porównaniu z USA z ich Indianami, murzynami ,Chińczykami ,Japończykami, Latynosami, Azjatami , arabami i Europejczykami ze wszystkich krajów Europy to jednak Europa jest monolit jak skała..? tylko jakaś niewidzialna ręka z USA miesza i rozrabia?

Wydawałoby się oczywiste ,że po takich dodrukach walut ,gdy cena złota i srebra nijak ma się do papiera i wszyscy powinni się rzucić na metale szlachetne żeby ratować kapitał przed innymi zanim zostaną z pustą kieszenią , gdy oczywiste jest że metal może kupić najwyżej 5% populacji świata PRZY TAKICH DODRUKACH , a jednak udaje się utrzymać w ryzach popyt przy tak niskich cenach i zarzucić mieczami diablo ,krypto śmieciami i papierowymi inwestycjami w zero, cały pęd do inwestycji i zarabiania , a właściwie utrzymania wartości oszczędności..

Ostatnio modyfikowany: 2019-06-10 13:50

Freeman

Freeman

Mostek

polish_wealth

Dobre z tą TRAKCJĄ

Rado

polish_wealth

Czy oni coś będą sprzedawać on-line oprócz gry? Np. jak w Player unknown battlegrounds tam sprzedają czapeczki, ubranka dla postaci, więc dopływają dolary do produkcji już po sprzedaniu kluczy do gry, ciekawe czy tutaj oprócz sprzedaży kluczy do gry czy dopłyną jakieś dolary,

Ostatnio modyfikowany: 2019-06-10 15:33

polish_wealth

Nie wystawiajcie szortów na CDP, dopóki nie będzie tej górki związanej z prezentowaniem świetnych wyników :)

Ostatnio modyfikowany: 2019-06-10 15:57

Dante

Long squeeze na rynku obligacji i co ciekawe rynek obligacji dopiero dzisiaj potwierdza, że kapitał z niego zaczyna uciekać

https://pl.investing.com/etfs/direxion-30-yr-tr.-bull-3x-shrs

Tzn. powinna wystąpić teraz wielka świeca wybiciowa w górę na akcjach i surowcach.

Przypuszczam, że to powinno pociągnąć w górę spółki surowcowe i chemiczne na polskim parkiecie - vide JSW, LWB, Azoty, Ciech czy Puławy.

A także banki, które są skorelowane z oprocentowanie obligacji rządowych - w USA JP Morgan czy Bank of America, a w Polsce za pewne Alior, Hnadlowy, BOS czy PKO.

PS. Miedź jest dobra pod longa.

Ostatnio modyfikowany: 2019-06-10 16:21

polish_wealth

Jakby PKO tak zjechał, to by cały internet na świecie huczał, że Polska to jednak klasa B.

Dante

Deutsche bank i Bayer są tak nisko, że mogą ładnie wybić w górę.

polish_wealth

https://youtu.be/59pvij73-N0

Tego się nie spodziewaliśmy,

CDP to nie tylko Polska, gdzie Rafał Z wszystkim zaostrzył apetyt na dobrego shorta, to już goes globaly viral, proponuje po premierze po wynikach jak kurz opadnie.

Im większa gwiazda to promuje, tym fajniej będzie spadał.

Ostatnio modyfikowany: 2019-06-10 16:42

z01

polish_wealth

Tak jak mówisz w 2013 roku chciałem wejść na longa na CDPR, chciałem, wiele rzeczy chciałem... :D

P.S. ja w wiedzmina nie grałem w żadna część, przeżyłem co było do przeżycia w Gothicu i więcej nie dałem się wciągnąć w chodzenie po wirtualnym lesie, zbieranie jagód, palenie wirtualnych bagiennych ziel itd.

Ostatnio modyfikowany: 2019-06-10 16:57

hemor

Ja też bym na razie wshorty nie wchodził, najbezpieczniej jest kilka tygodni przed premierą. Ja przy graniu na CDR będę się kierował tym co się wydarzyło na Take-Two przy premierze RDR2

polish_wealth

O wilku mowa, trzeba to przeczekać

Dante

Jeśli będzie hype na polskiej giełdzie (a tak się zapowiada) to CDR może skoczyć w górę nawet 15-25%, ale jak nadejdzie bessa, to korekta o ponad 50-60% nie powinna nas zdziwić. Moim zdaniem lepiej stać z boku i obserwować oraz wybrać inne niedowartościowane polskie spółki, których potencjał do spadków jest niski, a mają sznasę na spokojnie zrobić ponad 25%.

@polish_wealth

Czyli klasyczna końcowa faza hossy, gdy publika odkłada logikę na półkę ;-)

Ostatnio modyfikowany: 2019-06-10 17:07

Havel

BTW:

Woczraj z czystym i ucieszonym sercem szykowałem się na korektę na krypto. Która dzisiaj "odbiła" ~~

Ostatnio modyfikowany: 2019-06-10 17:30

Rado

hemor

To było do przewidzenia, że na steamie szybko wejdą na pierwszą pozycję, to jest ranking, który aktualizuje się co kilka godzin więc nie ma nic nadzwyczajnego w tym.

Dante

https://pl.investing.com/equities/consol-energy

Najnowszy wywiad z Trumpem:

https://www.youtube.com/watch?v=FWVdcuGFmXY

Rado

Kikkhull

easyReader

Freeman

Rado

3r3

"Osoby młode albo się uczą, albo dopiero startuja na rynku pracy, a osoby starsze przeważnie nie pracują - przez co krzywe MO i MY wskazują na potencjał gospodarki. "

Ale której? Stanu infrastruktury? Zakupowego PKB? Czy może stanu zobowiązań jakie geroncja nałożyła na młodych zanim się urodzili?

Podrzucę Ci inną korelację do spadków wycen giełdowych - spadek liczby młodych zdolnych do realizacji zobowiązań jakie nałożyli na nich starcy przy rosnących kosztach egzekucji tych wymuszeń międzypokoleniowych. Starcy muszą sobie wtedy ze smutkiem odpisać mrzonki co zmniejsza sumę "aktywów" i stwarza iluzję mniejszego w nie zaangażowania. Wtedy następuje cud - aktywa rosną bo przy zmniejszonych obciążeniach więcej ludzi decyduje się jednak pozasuwać nieco w oficjalnej gospodarce.

Bo to może być tak jak z podatkami - durnie od budżetu coś tam sobie zakładają. Jako przedsiębiorca informuję że dam góra 5% wyniku, a jak będą pyskować dam 1/10 tego. Rządzik dalej swoje że mają wydatki na samotne matki - no to im płace pół procenta i zostają sami przy stoliku. Mogą sobie odpisać, dorysować, porzucać kamieniami w dinozaury albo sprzedać jeszcze głupszych w niewolę i im nawciskać że mają oddać 1000% (lasy, rzeki, pola, siostry i córki), ale ile ja zapłacę to ustalam ja. A nie rząd czy jacyś tam geronci z roszczeniami. To na aktywach masz to samo. Jak młodzi nie są zachęceni do udziału w torcie to nie znaczy że im tortu braknie - to braknie gerontom. Jeśli ja strzelam focha Babilonowi to nie znaczy że ja nie zarabiam, tylko robię w tej części tortu gdzie Babilon nie ma z tego dywidendy.

"PS. Oficjalne rezerwy złota USA nie są w stanie pokryć nawet rocznego deficytu w handlu międzynarodowym - to mówi samo za siebie. "

Przy urealnieniu cen są w stanie jak najbardziej i to przez wiele lat. Ale Z urealnienia wynikałaby właśnie konieczność płacenia złotem a nie papierem^^

@janwar

Ruskie znowu nas będą wyzwalać^^

Chińczycy nas jeszcze nie oswabadzali^^

Przy takich zbiorach może braknąć popcornu na czekające nas widowiska/igrzyska^^

@z01

"Tak się zastanawiam, czy Chiny doprowadzone do ściany same nie uwolnią ceny złota, żeby znormalizować balans."

To by się musiały w nim rozliczać^^

"Nie można sprzedawać coś czego się nie ma w nieskończoność. "

Kupujących na razie nie brakuje^^

@Kikhull

"USA i FED płyną w jednym kierunku i chcą dobra przeciętnego Amerykanina. "

Nie tylko Amerykanina - każde dobro jest dobre^^

@Rado

"Jako osoba, która nie praktykuje grania zapytam.(...) czyli nie grając w demo ludzie wydali 240 zł aby zagrać w to za rok? "

A pamiętasz jak długo był przekładany Starcraft2?^^

@Freeman

"Czerwono widze przyszłe notowania złota. Była szansa ale zabito ja w zarodku."

Pomijając banki ziemskie dla przyszłych pokoleń to wyprzedałem się dziś z resztek fizyka do tego co noszę w portfelu. Z 10500sek na 13100 od listopada.

Czas na srebro i miedź.

Jak wróci równowaga na wycenach to wrócą wzrosty na brzdękach.

Za mało jest w równoległych aktywach, paliwa muszą jeszcze podrożeć żeby takie wyceny miały sens.

Ostatnio modyfikowany: 2019-06-10 19:55

scyzoryk

Wlasnie o to chodzi, pakowanie sie teraz w shorty jest przed wczesne. Poczekac do premiery a pozniej w dol.

Dante

https://pl.investing.com/equities/kraft-foods-inc-technical

KamilM

Dante

Realne stopy procentowe mierzone wyceną produktów rolnych i oprocentowaniem obligacji wskazują na dość dobre warunki dla złota w średnim terminie.

Freeman

Ostatnio modyfikowany: 2019-06-10 21:57

janwar

Takie słowa padły dzisiaj z ust rosyjskiego ministra ds. energii, Aleksandra Nowaka, a dotyczą oczywiście zbliżającego się szczyt OPEC. Zdaniem Rosjan ryzyko nadpodaży surowca jest ogromne i jeżeli porozumienie dotyczące ograniczenia wydobycia nie zostanie wydłużone, to scenariusz spadkowy może okazać się realny

https://comparic.pl/rosjanie-ropa-moze-spasc-ponizej-30-usd/

janwar

Prezydent USA Donald Trump, w poniedziałkowym wywiadzie dla telewizji CNBC, zagroził, że jeśli prezydent Chin Xi Jinping nie spotka się z nim na szczycie G20, to nałoży na jego kraj kolejną rundę ceł; skrytykował też politykę Fed, którą nazwał destrukcyjną.

https://www.bankier.pl/wiadomosc/USA-Trump-ponownie-grozi-Chinom-krytykuje-polityke-Fed-7687042.html

Mostek

Właśnie KHC obserwuję od dłuższego czasu. Dobre wejście da na spokojnie przynajmniej 20% w dwa dni. Tylko trzeba dobrze wejść. Ja się z Trakcją o jeden dzień oszukałem :D

Bo to jest boczniak... zjazd z 10-20%, boczniak... zjazd z 10-20%... boczniak... i za którymś razem jest wystrzał. Trzeba odpowiednio wcelować i nastawiać małe SL, żeby się na zwałę nie załapać.

Edit: no i dopiero spojrzałem na wykres. To właśnie ten wystrzał był...

Ostatnio modyfikowany: 2019-06-11 08:08

Freeman

Paradoks

"Jako osoba, która nie praktykuje grania zapytam.(...) czyli nie grając w demo ludzie wydali 240 zł aby zagrać w to za rok? "

Ja jeszcze trochę praktykuję granie, ale kupowania early accessów czy zakupów przedpremierowych już nie. Generalnie za dobrą praktykę uważam kupowanie gier minimum rok po premierze, najlepiej przy 30-50% zniżce, mniej-więcej wtedy gra powinna być już skończona i gotowa dla gracza, a nie tylko dla marketingu i księgowości, jak w momencie premiery. :) Ale wiem też, że jestem zdecydowaną mniejszością, z jakiegoś powodu większość graczy uwielbia masochistycznie przepłacać za nieskończoną kopalnię błędów i niedoróbek, a później za każdym razem, po każdej premierze, płakać o tym na forach i w komentarzach na steam, w oczekiwaniu na kolejne dzisiątkich łatek i hotfixów.

Preferencja czasowa na poziomie średniej społeczeństwa, dodatkowo popsuta brakiem cierpliwości, wynikającym z informacyjnego przebodźcowania robi swoje, jak sądzę.

BartArt

Podsumowanie CDP:

Ostatnio modyfikowany: 2019-06-12 11:41