W mediach społecznościowych od czasu do czasu można zobaczyć jak ktoś chwali się bardzo wysokim, jednodniowym zyskiem, osiągniętym zazwyczaj albo na kryptowalutach albo na silnie lewarowanych kontraktach. Takie sygnały skłaniają wielu ludzi (zazwyczaj młodych) do zainteresowania się tradingiem i zarobienia milionów w krótkim czasie. Już na pierwszy rzut oka widać, że jest to trochę „zbyt piękne, by było prawdziwe”, ale mimo to całe rzesze traderów dzień po dniu zasilają konta brokerskie, licząc na to, że wystarczy komputer i odrobina dobrych chęci, by stać się milionerem. Na domiar złego sławny wyczyn grupy WallStreetBets, która wywindowała cenę akcji Game Stop ponad 20-krotnie w przeciągu kilku dni spowodował, że wielu nastolatków zainteresowalo się day tradingiem.

Kim jest day trader?

Szczególną, bardzo popularną kategorią traderów są day traderzy. Jak sama nazwa wskazuje, próbują oni zarabiać spekulując w krótkich odcinkach czasu – nieprzekraczających jednego dnia. Większość day traderów stara się nie przenosić otwartych pozycji na kolejny dzień, ponieważ wiąże się to ze sporym ryzykiem i dodatkowymi kosztami transakcyjnymi. W zamian za to próbują zarobić na zmianie ceny danego aktywa jedynie w trakcie trwania pojedynczej sesji giełdowej lub po prostu w krótkich odcinkach czasu jeśli aktywo jest notowane w trybie 24h, jak np. kryptowaluty.

Day Tradera dość łatwo poznać po tzw. setupie czyli układzie wielu monitorów pozwalającym jednocześnie na obserwację wielu aktywów, wskaźników, newsów itp. Oczywiście nie każdy Trader handluje w ten sposób, niektórym wystarczy zwykły laptop.

Inną charakterystyczną cechą są obserwowane przez tego typu giełdowych graczy wykresy krótkoterminowe, w których 1 świeca odzwierciedla zmianę ceny w trakcie kilku do kilkunastu minut transakcyjnych. Generalnie wszystko w day tradingu dzieje się szybko, czasem trzeba mieć refleks, emocje są niemałe i generalnie jest się przykutym do ekranu monitora niczym w trakcie gry komputerowej. To wszystko, a także „obietnica” astronomicznych zysków w krótkim czasie, przyciąga rzesze (głownie młodych) ludzi do day tradingu. Z kolei „celebryci” chwalący się wspaniałymi zyskami, ale już niekoniecznie stratami, tylko ten ruch napędzają.

Zabójczy lewar

Ostatnią typową cechą niemal każdego day tradera jest korzystanie z pożyczonych od brokera pieniędzy, czyli lewarowanie pozycji. Zarówno na rynku Forex, poprzez CFD (kontrakty na różnicę), czy w tradycyjnych kontraktach futures można wykorzystywać dźwignię finansową. Pozwala ona zajmować ogromne pozycje przy wykorzystaniu jedynie ułamka ich wartości w formie gotówki. Przykładowo: na zajęcie pozycji na CFD na indeks Nasdaq 100 o wartości 100 tys. $ potrzebujemy jedynie 3 tys. $. W dodatku, póki otwarta w ten sposób pozycja nie będzie przeniesiona na kolejny dzień transakcyjny nic nie płacimy za te dodatkowe 97 tys. $, które otrzymaliśmy od brokera. To właśnie dlatego day traderzy tak chętnie wykorzystują dźwignię finansową. Pozwala im ona do pewnego stopnia za darmo dysponować kapitałem, którego w rzeczywistości nie mają. Zajmując większą pozycję mogą liczyć na większe zyski. Niestety, ten kij ma dwa końce…

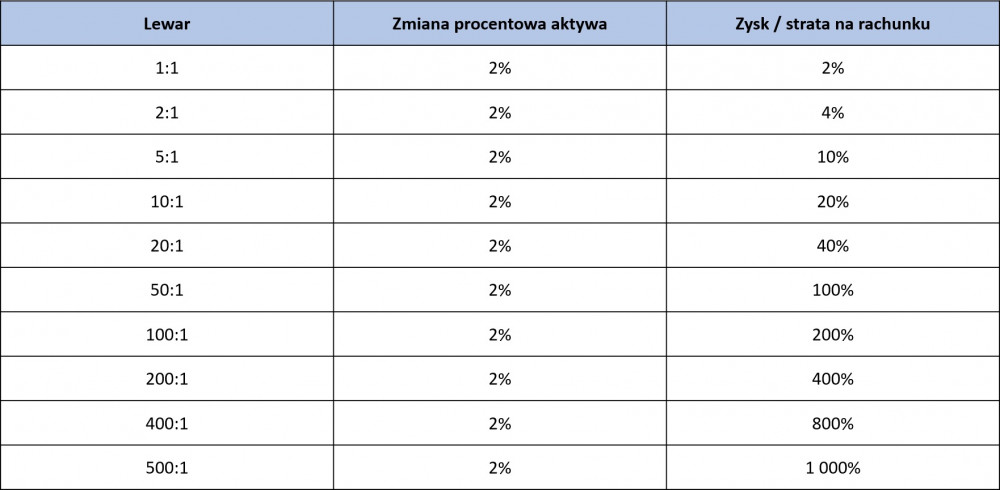

Większe zyski wystąpią tylko wtedy kiedy mamy rację i cena aktywa podąży w korzystną dla nas stronę. W przeciwnym wypadku dźwignia finansowa oznacza większą stratę, która często kończy się wyczyszczeniem konta brokerskiego ze wszystkich środków, a nawet bankructwem. Jeśli macie 100$ i za tyle kupicie np. akcje to ich cena musi spaść o 100% zanim wszystko stracicie. Jeśli zastosowaliście mała dźwignię 1:2, czyli wykorzystaliście 50$ by kupić akcje za 100$ to potrzebny jest już jedynie 50% spadek aktywa i tracicie całą kwotę. Im większa dźwignia, tym mniejszy ruch ceny w niewłaściwym kierunku wyczyści Was z gotówki (patrz tabela).

W skrajnych przypadkach, jeśli broker nie oferuje ochrony rachunku przed ujemnym saldem, strata może być tak dotkliwa, że stracicie nie tylko wszystko co posiadaliście na rachunku brokerskim, ale wpadniecie w poważne długi.

Skoro lewar jest tak niebezpieczny to dlaczego traderzy go stosują? Z dwóch powodów: z chciwości i konieczności.

Ograniczenia w day tradingu

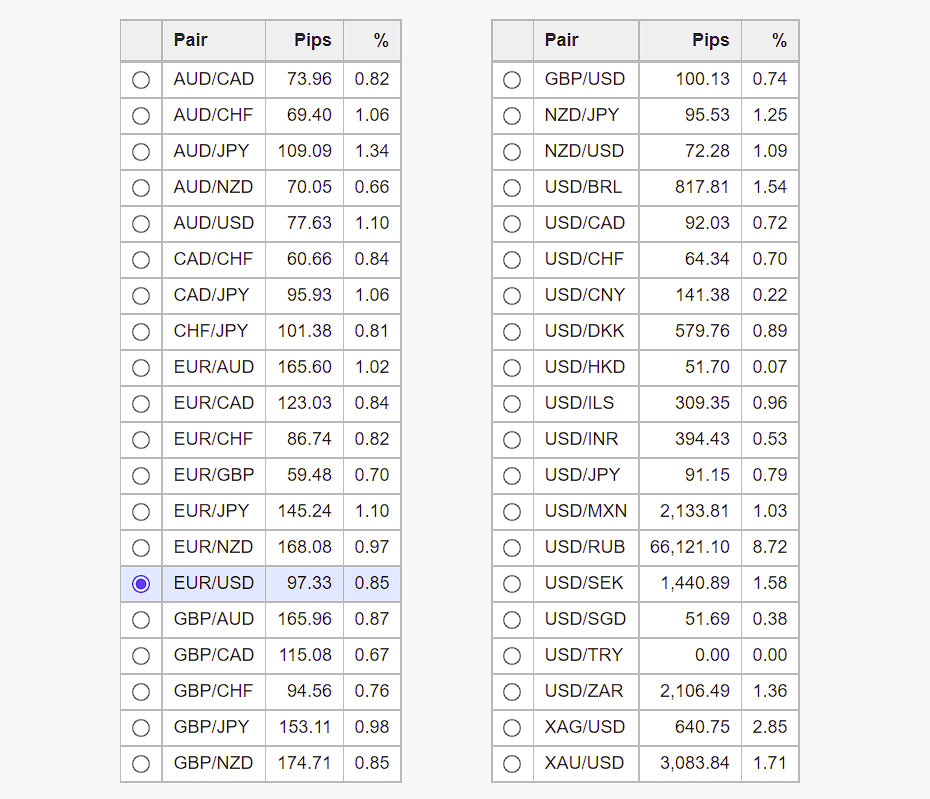

Jeżeli day trader zarabia na zmianie ceny jedynie w ciągu jednego dnia to jest ograniczony do dziennej zmienności, a ta zazwyczaj jest niewielka. W przypadku popularnych par walutowych jak chociażby EUR/USD średnia dzienna zmienność z ostatnich 10 tygodni wynosi jedynie 0,85%, w przypadku innych, bardziej egzotycznych nieco więcej.

Źródło: investing.com

Oznacza to, że gdyby ktoś idealnie danego dnia wstrzelił się w dołek, a następnie w górkę to mógłby zyskać 0,85%. W praktyce to raczej mało prawdopodobne i potencjalne zwroty z inwestycji są znacznie niższe. Inwestując w indeksy giełdowe, surowce czy pojedyncze spółki można spodziewać się w ciągu dnia nieco większej zmienności, ale niewiele większej. Średnia dzienna zmienność głównych indeksów w USA to ok. 1%.

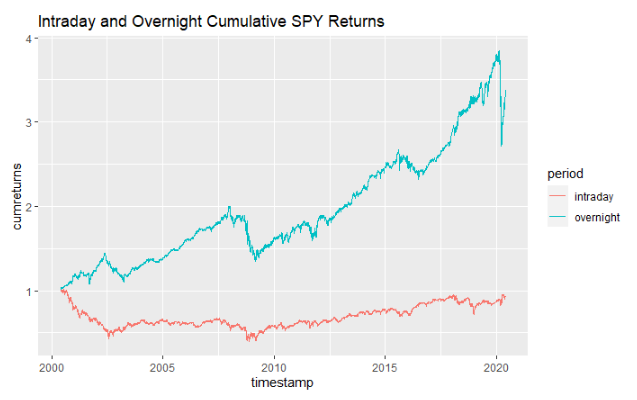

Trudno w to uwierzyć, ale większość zysku jaki można wygenerować na akcjach odbywa się „pomiędzy sesjami” i to zmiana już na otwarciu notowań generuje największe zwroty. Na poniższym wykresie możecie porównać wynik indeksu S&P z lat 2000-2020 przy uwzględnieniu wyłącznie zmiany cen poza sesjami giełdowymi (linia niebieska) i tych w trakcie trwania sesji (linia czerwona).

Widzimy, że oprócz załamania rynku w trakcie pandemii, zdecydowana większość wyniku jest wypracowana poza dziennym obrotem na giełdzie i jeśli chcemy zarabiać, wskazane jest inwestowanie długoterminowe. W zasadzie tradując zupełnie pasywnie, ale wyłącznie w trakcie sesji, ponieślibyśmy w tym okresie stratę. To ogromna przewaga inwestorów długoterminowych nad traderami. W zasadzie inwestując odpowiednio długo na rynku akcji można być niemal pewnym pozytywnych zwrotów, a tradując codziennie przez nawet 100 lat nie można być pewnym niczego. Trafnie tę kwestię ujął Warren Buffett: „Albo zarabiasz pieniądze we śnie, albo umierasz pracując, aby zarobić pieniądze.” Wspomniany inwestor wielokrotnie wypowiadał się bardzo negatywnie, i o day traderach i ogółem o spekulantach giełdowych.

Biorąc pod uwagę, że w ciągu 1 dnia niewiele da się zarobić, day traderzy muszą wykorzystywać dźwignię finansową lub skrajnie zmienne aktywa. Tylko lewar pozwoli im sensownie zarabiać, zwłaszcza jeśli dysponują małym kapitałem. Przecież 0,5% z 1 tys. to tylko 5$ - gra niewarta świeczki. Lepiej zalewarować swoją pozycję przynajmniej 100x i zamienić 5$ w 500$ - tak właśnie myśli większość day traderów, nie licząc się za bardzo z ryzykiem. Pod tym względem day trading przypomina hazard.

Jeśli nie lewar, to co?

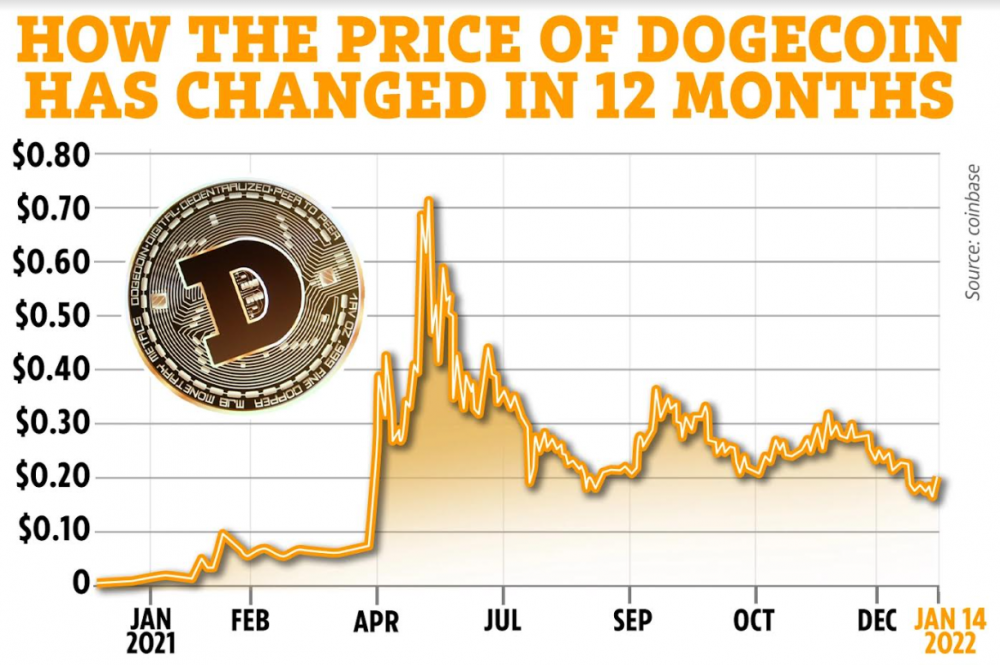

Alternatywą dla dźwigni finansowej mogą być po prostu aktywa o bardzo dużej zmienności i te również są na celowniku day traderów. Niestety, podobnie jak w przypadku dźwigni, duża zmienność to nie tylko potencjalnie duży zysk, ale również ryzyko szybkiej utraty kapitału. Ponadto cechą charakterystyczną zmiennych aktywów jest zazwyczaj ich mała kapitalizacja i ograniczona (przynajmniej z początku) płynność. To powoduje, że większość traderów pada ofiarą dużych instytucji finansowych lub swoich lepiej poinformowanych „kolegów”. Dzięki typowemu pump&dump wyczyszczono już nie jeden portfel.

Na czym to polega?

Firmy albo grupy traderów zajmujące się pump and dump wynajdują spółki o mikro kapitalizacji i stosunkowo małym free float (łączna wartość akcji znajdująca się w obiegu). Procedura pompowania akcji jest najłatwiejsza dla spółek, których dzienne obroty są na minimalnym poziomie. Dzięki temu mały kapitał może doprowadzić do znacznych wzrostów cen akcji. Zazwyczaj wszystkie te warunki spełniają tzw. penny stocks, czyli spółki z ceną poniżej 1$ (niektórzy traderzy uważają, że poniżej 5$). Osoby odpowiedzialne za pump&dump zaczynają skupować akcje z rynku (często w porozumieniu z zarządem danej spółki), a nawet odkupywać je od siebie nawzajem tym samym windując ich cenę. Akcje faktycznie nie zmieniają właściciela. Rośnie natomiast cena akcji oraz obroty, co wygląda obiecująco.

Przeciętny trader myśli, że skoro cena akcji (albo innego aktywa) wzrosła kilkanaście czy kilkadziesiąt procent w ciągu tygodnia, to chyba coś jest na rzeczy i warto otworzyć pozycję, jeśli nie na dłużej to chociaż spróbować szczęścia w ciągu kilku najbliższych sesji. Jeśli tak nie myśli, to do akcji wchodzą „naganiacze” klientów na przewartościowane walory. Obecnie mają oni ułatwioną sprawę dzięki powszechności mediów społecznościowych jak Reddit (patrz WallStreetBets) czy Twitter.

Gdy masy zalewarowanych traderów wywindują cenę aktywa w stratosferę jest to idealna okazja do pozbycia się akcji zarówno przez dawnych właścicieli, jak i naganiaczy zajmujących się manipulowaniem cenami. W ten sposób naprawdę zarabia tylko garstka osób, które zainicjowały ruch aktywa w górę (lub w dół w przypadku shortowania), reszta to dawcy kapitału.

Tak było z akcjami Game Stop…

…gdzie dość wyraźnie widać po ruchu ceny i wolumenie kiedy osoby najbardziej zainteresowane tymi akcjami weszły na rynek, a kiedy dołączył tłum traderów.

Tak było też niemal ze wszystkimi shitcoinami…

…a nawet na polskim podwórku dowody na pump&dump możemy znaleźć.

W tym przypadku wystarczył jeden celebryta polskiej sceny tradingowej, by zaistniało podejrzenie manipulacji cenami. Akcje grupy Merlin – firmy z giełdy Newconnect jeszcze w maju 2018 roku były notowane po 13 gr, dwa miesiące później osiągnęły cenę 2.15 zł.

1. 5 lipiec 2018: Money.pl jako pierwszy publikuje artykuł “Milioner na deskorolce i Merlin wspólnie stworzą kryptowalutę“.

2. Już przed tą publikacją kurs Merlina wzrósł z 16 groszy do ponad 94 groszy.

3. Kolejne dwa dni po ukazaniu się tego artykułu to bardzo mocne wzrosty notowań Merlina aż do 2,15 zł.

4. Następnie w ciągu zaledwie dwóch sesji doszło do największego, dziennego handlu akcjami Merlina, po czym kurs drastycznie spadł. 7 lipca na koniec dnia jedna akcja była już warta jedynie 1.53 zł. Ostatecznie na początku stycznia 2019 roku cena Merlina spadła do 0,10 zł, czyli o 92% licząc od szczytu "pompy".

Stop lossy

Część działalności day traderów stanowią także stop lossy. To automatycznie realizowane zlecenia zamknięcia pozycji w przypadku, gdy cena przekroczy określony przez tradera pułap. Bardzo często zarzuca się nam, że nie stosujemy stop lossów. Niektóre osoby twierdzą, że to takie niebezpieczne ich nie używać i że narażamy się na kiepskie wyniki skoro nie odcinamy się od strat. Powiedzmy sobie jasno, dla inwestora stop loss jest kompletnie zbędny, ponieważ zazwyczaj pojedyncza pozycja stanowi od 1-3% wartości portfela. Nawet jeśli cena aktywa spadnie do 0, np. spółka zbankrutuje to oznacza to jedynie 1-3% straty dla całości portfela, czyli mniej więcej tyle ile trzeźwo myślący trader jest skłonny zaryzykować na jednej pozycji. Tyle, że w przypadku day tradingu zalewarowanie jest tak silne, że 2% strata może szybko przerodzić się w 20% stratę lub większą. Stąd powszechny u traderów stop loss. Tego typu zlecenie ma zabezpieczać przed niekontrolowanymi spadkami, ale w rzeczywistości jest:

a) nieskuteczne

b) prowadzi do przedwczesnego zamykania pozycji

Stop loss nie ustrzeże nikogo przed luką cenową. Jest to sytuacja, w której dane aktywo zamyka notowania z określoną ceną, a kolejnego dnia już na otwarciu ma cenę znacznie niższą lub znacznie wyższą. Wyobraźmy sobie teraz sytuację, w której trader otworzył dużą zalewarowaną pozycję np. na akcje Facebooka 2 lutego 2022 tuż przed ogłoszeniem wyników finansowych za ok. 320$. Stop loss został umieszczony na poziomie ok 280$.

Następnego dnia okazuje się, że jednak tym razem ogłoszone wyniki były wyjątkowo kiepskie i notowania Facebooka lecą na łeb na szyje poza regularnymi godzinami handlu. Spółka ma cenę otwarcia o 24% niższą niż cena z poprzedniego dnia. Stop loss zadziałał, ale nie przy 280$, lecz znacznie niżej przy ok. 240$ za akację, a trader traci ponad 2x więcej kapitału niż był skłonny zaryzykować.

Takie zdarzenie nie musi koniecznie dotyczyć dni powiązanych z ogłoszeniem wyników finansowych przez spółkę. Każdy negatywny news jaki pojawi się poza godzinami handlu (szczególnie niebezpieczne są tu weekendy) może doprowadzić do sporej luki cenowej i to nie tylko na akcjach, ale również na kontraktach na surowce i wielu innych aktywach.

Znakomitym przykładem może być tutaj sytuacja na rynku ropy naftowej z 2020 roku.

17 marca 2020 (piątek) kontrakty terminowe na ropę kończyły dzień z ceną 18$ za baryłkę. Wielu traderów widząc małą zmienność założyła, że już dużo taniej być nie może i pozostawiła na weekend otwarte pozycje. W poniedziałek 20 marca, luka cenowa wyniosła aż 37%, co w przypadku zalewarowanych pozycji skończyło się w wielu przypadkach bankructwem ponieważ stop loss nawet jeśli był postawiony to został ominięty. Po 5 godzinach kontrakty na ropę osiągnęły wartości ujemne. Odbicie było również gwałtowne i kolejna luka cenowa z 20 na 21 kwietnia była jeszcze większa. To właśnie takie niecodzienne przypadki wywołują lawinę bankructw u traderów, którzy szukają szybkiego zysku i dotyczy to zarówno osób początkujących jak i starych wyjadaczy popisujących się na co dzień swoimi wynikami.

Stop loss jest jednak nie tylko nieskuteczny, lecz w wielu wypadkach jest wykorzystywany przez dużych graczy na rynku przeciwko traderom. Mowa tutaj o wybijaniu stop lossów, które zazwyczaj są umieszczane w dość oczywistych miejscach. Pomijamy fakt, że „smart money” czyli brokerzy i duże instytucje finansowe doskonale wiedzą, gdzie są największe skupiska stop lossów. Tak naprawdę nie trzeba być geniuszem by również to wiedzieć. Pomaga w tym analiza techniczna

Na poniższym przykładzie mamy notowania spółki, które mają tzw. linię wsparcia. To poziom ceny, przy którym zazwyczaj dochodziło do odbicia. Oczywistym jest, że większość traderów umieści zlecenie stop loss poniżej tego wsparcia.

Dla instytucji finansowych to doskonała okazja. Najpierw sprowadzając cenę do poziomów przy których aktywują się stop lossy, cena spada a następnie kupują aktywo po wyjątkowo atrakcyjnej cenie. Czy day trader może jakoś temu przeciwdziałać? W zasadzie nie. Wszystko dzieje się dość szybko i nigdy nie wie czy to jedynie próba wybicia stop lossów czy faktyczna zmiana trendu na spadkowy.

Wyniki

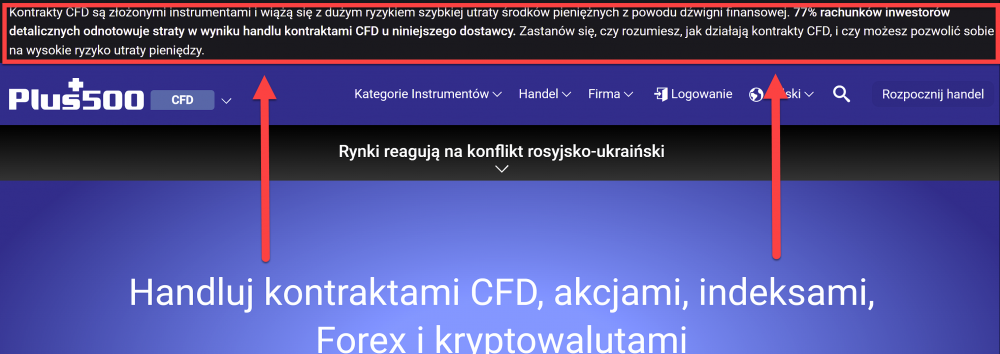

Czy pomimo tych wszystkich przeszkód, godzin spędzonych przed monitorem, pomimo tego całego stresu day traderzy zarabiają? Wystarczy wczytać się w komunikaty na niemal każdej platformie brokerskiej obsługującej Forex czy kontrakty CFD. Znajdziecie tam informację, którą broker najchętniej by ukrył, ale nie może bo wymaga jej regulator czyli Unia Europejska.

Przypomina to trochę notatkę o szkodliwości palenia widoczną na każdej paczce papierosów. Ma za zadanie poinformować uczestników rynku, że na lewarowanych instrumentach się traci. Wg. brokerów od ok. 70% do 80% osób handlujących kontraktami CFD lub na rynku Forex traci. To bardzo podrasowane wyniki, w rzeczywistości statystyki wyglądają o wiele gorzej:

Jedne z pierwszych badań nad kontami brokerskimi wykonano jeszcze przed pęknięciem bańki internetowej w 2000 roku. Wynikało z nich, że średnioroczny zwrot najbardziej zyskownych day traderów w latach 1991-1996 wyniósł 11,4%, podczas gdy rynek akcji w tym czasie rósł średniorocznie o 17,9%.

W 2011 roku przeanalizowano konta day traderów z Tajwanu za okres 15 lat. Jedynie 15% z nich była w stanie generować jakiekolwiek zyski lub wychodziła na zero. W 2013 roku wynik był jeszcze gorszy – jedynie 1% traderów był w stanie wygrać z rynkiem.

W 2020 roku analiza kont brazylijskich day traderów wykazala, że tylko 3% jest w stanie generować jakiekolwiek zyski. We wnioskach stwierdzono, że „osoby fizyczne praktycznie nie mogą zarabiać na życie na co dzień handlując na giełdzie. Obserwujemy wszystkie osoby, które rozpoczęły handel dzienny w latach 2013-2015 na brazylijskim rynku kontraktów terminowych na akcje, trzecim pod względem wolumenu na świecie. Odkryliśmy, że 97% wszystkich osób, które wytrwały dłużej niż 300 dni, straciło pieniądze. Tylko 1,1% zarabiało więcej niż brazylijska płaca minimalna, a tylko 0,5% więcej niż początkowa pensja kasjera – wszystko w otoczeniu dużego ryzyka utraty kapitału”.

Podsumowanie

Opisaliśmy tylko kilka przeszkód utrudniających życie day traderom. Jest ich znacznie więcej, a jedną z nich jest ich własna psychika, która lubi płatać figle. Skrajne emocje od chciwości do strachu przed utratą całego kapitału nie wpływają na nas dobrze i lepiej ich unikać. Ekscytacja związana z szybkim zarobkiem bywa uzależniająca. Czasem mamy wrażenie jakby day traderzy traktowali giełdę jak plac zabaw albo grę komputerową, a to chyba nie tędy droga. W końcu tu chodzi o rzeczywisty kapitał, który warto budować jak najwcześniej i przede wszystkim starać się go nie tracić. Wtedy jest szansa, że magia procenta składanego uczyni z nas milionerów w krótszym czasie niż się z początku spodziewaliśmy. Inną kwestią są opłaty brokerskie, koszty utrzymania dźwigni finansowej itp. W końcu więcej płacimy wykonując kilkaset czy nawet kilka tysięcy transakcji rocznie niż kilkanaście jak ma to miejsce w przypadku większości inwestorów.

Uważamy, że day trading ma wiele cech wspólnych ze zwykłym hazardem czy graniem w Totolotka. To taki „podatek od głupoty”, odprowadzany do brokerów i instytucji finansowych przez osoby niedojrzałe i niecierpliwe. Jeśli ktoś uważa, że 10-20% zwrot w długim termnie jest niewystarczający to najprawdopodobniej nie osiągnie na rynkach kapitałowych nic szczególnego oprócz bankructwa. Ostatecznie w day tradingu zawsze wygrywa kasyno, czyli broker.

Independent Trader Team

Klemson

Ostatnio modyfikowany: 2022-04-18 13:12

supermario

polish_wealth

tzn. naprawde żeby grać jak Rafał, trzeba rozumieć rynek, a dużo szybciej sie mozna go nauczyć kupujac od Tradera niz samemu po omacku szukajac informacji,

Gdyby np. czesc mojej rodziny czytala T21 to zaoszczedzono by ze 100 kafli na giełdzie, nie robiac głupot, wiec czy warto wydac 3 koła czy ile na szkolonko u T21 zeby nie byc narybkiem?

oczywiscie ze warto, nie moge znalezc na necie mojej rozmowy z rafałem na ten temat, bym puścił, ale Rafał mówi z perspektywy człowieka który 20-25 lat w tym siedzi intensywnie i wszystkie podstawowe zagadnienia są w jego podświadomości,

Rafał mówi brawurowe texty w stylu, że nie używa AT, nie używa wskaźników, nie wnika w kontekst, tylko patrzy na ruch ceny np. podczas gdy to nie nie oddaje prawdziwej sytuacji.

Tak naprawde, Rafał zna AT, Rafał zna kontekst, bo codziennie sledzi to gówno - tylko ze ta kalkulacja dokonuje sie w jego podswiadomosci jest wynikiem wielu informacji które posiada dotyczacych podstawowego funkcjonowania rynku, banków, forexa, spółek i tak dalej i rzeczywiscie kiedy gra to moze sobie mowic ze patrzy tylko na ruch ceny, ale tak naprawde na jego decyzje sklada sie cala wiedza jaka posiada na temat podstawowych zagadnien ktore zdobywal latami, a których nie maja poczatkujacy.

Innymi słowy, ktos kto rok zajmuje sie giełda - nie bedzie gral jak Rafał, bo nie bedzie nawet rozumial co sie dzieje, to za krotki okres zeby sobie zlozyc w glowie jak to wszystko dziala, jak dzialaja poszczegolne aktywa i jak sie maja do rdzenia funkcjonowania swiata tzw finansów...

Dlatego bardzo dobrze jest skorzystac z pracy Tradera - zdobyc wiedze na temat podstawoego funkcjowania wielu rzeczy i dopiero mozna otworzyc psychike na to co mowi Rafał.

Musi być Arystoteles i Platon musi być T21 i Rafał

nie moge wam znalezc w necie mojej romowy z rafalem na ten temat bym puscił... ale to farmzaony oczywiscie ; )

Ostatnio modyfikowany: 2022-04-18 14:00

supermario

"@ Supermario, nie wiem czy widziałeś Jana Przybyła o romantyźmie ? totalny odlot jakies czczenie napoleona w kosciolach... szajba mocna"

Dr. Przybył kapitalnie obnaża polskie fiksum dyrdum. - Polski romantyzm - przebłysk geniuszu czy sen wariata?

https://www.youtube.com/watch?v=fITWyYBAX2s

reptalianin

Brzydzę się tak samo działalnością szkoleniową jak i day tradingiem. Opłata 3 tysiące rocznie to bardzo dużo za śledzenie ruchów. Zakładam że większość portfeli tutaj to jest jednak poniżej 100k pln. A już dla takiej kwoty opłata wynosi 3% portfela. W zamian nie żadnej gwarancji pobicia indeksów giełdowych w długim okresie czasu. Przemawia za tym większość badań i nie wiem dlaczego to akurat portfel Tradera w długim okresie czasu miałby być ponad kreską.

polish_wealth

który dowiódł, że nikt nie zna prawej czesci wykresu i w zwiazku z tym najlepiej sie macac z rynkiem, na 10 prób, lepiej zamknać 4 ze strata a 5ta czy 8sma próba niech sie skonczy skasowaniem całego ruchu który placi za wszystko.

Trzymać zyski - ciąć szybko straty - geniusz dla "skalpujących" co innego hasztag "inwestowanie"

To jest bardzo skuteczna metoda i zanim sie rozwiodłem z "graniem" byłem w 70% na plusie stosujac ta zasade, ale trzeba i tak zrozumiec giełde i aktywa, a to sie odbywa czytajac rzeczy jakie podaje T21,

więc naprawdę to trzeba być polaczkiem z polinionu, galopującym polakijczykiem zeby pokuszać sie o mierzenie kutasów w tej branzy kto jest lepszy : )

Po co? skoro obaj zmajstrowali giga scene giełdową

swoją droga ^^

https://youtu.be/KjoUXsIDyck?t=10 : )

Ostatnio modyfikowany: 2022-04-18 14:20

polish_wealth

Brzydzę się tak samo działalnością szkoleniową jak i day tradingiem.

Też brzydze sie takimi szkoleniowcami co maja 10-20 k bo zarobili u wujka na działce, ale Ci wzieli i załozyli kanał na youtubie jak zarabiac na forexie, tu wieczna pogarda

ale trader 21 do takich nie nalezy, ciezka pracą nam skompilował wiele zagadnień, dobre artykuły, dla wielu boom zeby sie o tym dowiedzieć był 10 lat temu, za co szacun.

Czy sie brzydze day tradingiem? też sie brzydzę i dlatego przestałem grac, day trading to "kradzież" ale w białych rekawiczkach, tak rozumiem, argument Rafała ze pokonuje gawiedz w ramach legalnej gry i nie kradnie w swietle prawa, ale abstrachujac od Rafała to:

Derywaty to je*** ZUO, przez raka derywatów władza swiatowa zyskala kontrole nad wieloma obaszarami gospodarczymi i dlatego bedzie wogóle w pierwszej kolejnosci mozliwe NWO.

Inwestowanie ale warren buffet jest imho prawilne, dajesz hajs ktos go obraca tworzac produkty i uslugi i Ci oddaje nalezna czesc, a granie na derywatach to jest picie zatrutego soku z zatrutego raka który juz nam zniszczył swiat.

Trudno nie oceniam nikogo : )

tylko podsumując, ja nie oceniam teraz Rafała ze "kradnie" bo wiadomo uczciwie ogrywa brokera, ale krytykuje wogóle istnienie derywatów,

IDE NA DZIAŁKE,

https://youtu.be/9ZqghCSu3vc?t=5710

Farmazoniarz polish_wealth, który pituli jak robak ze nie moze grac na foriexie bo go kregoslup boli nawtykał wielkiej gwieździe Rafałowi, ze kradnie, po czym poszedl na grilla, zamiast sie dorobic "jak człowiek" jachtu na forexie ::D:D:D buziaczki dla wszystkich z Zello też i TJS

Ostatnio modyfikowany: 2022-04-18 14:41

supermario

https://pieniadze.rp.pl/sztuka/art35965831-wystawa-najwazniejszej-artystki-epoki-art-deco-polska-ikona-swoich-czasow

forte

To pod Rafała Z?

Wiadomix, trzecia zasada dynamiki Newtona...jest akcja jest i reakcja.

lenon

"W temacie fotowoltaiki istotny jest kąt montażu paneli, czy są w jednym kompleksie, kierunek w którym sa skierowane, położenie geograficzne.

Wg tych danych dobierałem panele i ich moc, postawiłem na słabsze ale bardzie sprawne i z niższą utratą sprawności w czasie, mam moc 9,92 co do tej pory dało mi uzysko od 01.07.2021 do wczoraj 6942Kwh a pobrałem 4234Kwh. Koszt 39 tysięcy z tego odliczyłem 19% od podatku, dotacji nie dostałem.

Przy cenie uśrednionej 1 Kwh na poziomie 0,76Pln zwrot nastąpi po 10 latach. Ale że za chwilę montuję pompę ciepła w cenie 45 tys na gotowo to inwestycje zsumowane zwrócą się po 6 latach biorąc pod uwagę koszt ogrzewania LPG na ten moment na poziomie 20 tys rocznie. Instalacja solarna którą posiadam zwróciła sie po 9 latach, jedynym kosztem była wymiana pompy cyrkulacyjnej i odpowietrzenie układu.

Podsumowując trzeba indywidualnie kalkolować pod dany obiekt, uważam że jeśli zwrot nastąpi do 10 lat warto inwestować!"

Nie wiem jak Ty liczysz. Nie napisałeś czy 4234Kwh pobrałeś z sieci po obcięciu 20%, jest to mieszanka, czy auto konsumpcja.

Zakładając, że Instalacja 9,92 Kwp wygeneruje rocznie 10 000Kwh, całość oddasz do sieci, a potem odbierzesz 80% to:

8000 x 0,76 = 6080 PLN

Koszty 39 000 - 19% = 31590 / 6080 = 5,2

Spadek mocy instalacji w czasie pokryje 20% pozyskanej w skutek auto konsumpcji.

Zakładając brak wzrostów ceny energii i konserwację na wygórowanym poziomie 1000 PLN rocznie inwestycja zwraca się po 6 latach i trzech miesiącach.

Jeżeli płacisz za gaz LPG 20 000 zł rocznie to oznacza, że średnioroczne zapotrzebowanie Twojego budynku na energię cieplną wynosi około 23 000Kwh.

Pompa ciepła, dobrej klasy, sądząc po cenie powietrze - woda skonsumuje 6-7 tyś Kwh energii elektrycznej rocznie.

Posiadasz za małą instalację, dla pokrycia całego zapotrzebowania.

@supermario

"Supermario w związku z tym zapyta jakie spółki z OZE masz w swoim portfelu ?"

Biorąc pod uwagę średnią cenę energii na rynku hurtowym (w marcu to 683,59 zł/MWh), sytuacja taka jest na dłuższą metę nie do utrzymania.

Albo drastycznie musi wzrosnąć cena energii dla odbiorcy indywidualnego, albo musi pojawić na rynku dodatkowa podaż energii.

Obstawiam drugi scenariusz. Wieprzki będą zmuszone do rezygnacji z części swoich zysków i uwolnią energetykę wiatrową. Jest to najszybszy sposób na pozbycie się strat wynikających z zamrożenia cen.

Z tego powodu moim pierwszym wyborem jest ONDE. Choć nie zajmuje się wytwarzaniem energii będzie największym beneficjentem nadchodzących zmian.

Dla dywersyfikacji tego sektora ML System. Spółka z Rzeszowa produkująca urządzenia wytwarzające energię z promieniowania słonecznego dla systemów architektury miejskiej. Produkuje ciekawe, cholernie drogie rzeczy.

TeQ

Albo drastycznie musi wzrosnąć cena energii dla odbiorcy indywidualnego, albo musi pojawić na rynku dodatkowa podaż energii.

Dodatkowa podaż będzie, ale nie zmniejszy kosztów.

Wzrośnie cena energii dla indywidualnego - jak tylko będzie okazja do odwołania wyborów w przyszłym roku....

supermario

Dzięki za info.

TeQ

Zasoby długu państwowego banków rosną do rekordowego poziomu, ponieważ rządy wydają na złagodzenie skutków pandemii.

https://blogs.imf.org/2022/04/18/emerging-market-banks-government-debt-holdings-pose-financial-stability-risks/

Zasoby długu - co to jest????

Piastun

https://www.youtube.com/watch?v=zZfN0pTiWmM

TeQ

Będzie problem w rolnictwie

Problem w rolnictwie, to tzw. pikuś w porównaniu do problemu z "miastowymi mędrcami" co wierzą, że ZAWSZE mają pieniądze z bankomatu, prąd z gniazdka, ciepło z grzejnika i wodę z kranu.

Za 6 miesięcy może się okazać, że niewierni z miast będą masowo uciekać.

338LM

pobrałem do wczoraj włącznie 4234Kwh a oddałem 7000Kwh, instalacja uruchomiona 01.07.2021.

pobrana - oddana

Lipiec 472,6 - 1118,4

Sierpień 350,5 - 954,3

Wrzesień 411,8 - 847,1

Pażdziernik 574,0 - 749,3

Listopad 542,5 - 298,0

Grudzień 670,2 - 196,6

Styczeń 462,2 - 222,2

Luty 325,9 - 546,6

Marzec 274,6 - 1483,2

Mamy jeszcze połowę kwietnia, cały maj i czerwiec więc górka będzie większa, z mojej kalkulacji wynikało że powinienem wyprodukowac ok 12500Kwh

Przed założeniem instalacji średnioroczne zużycie było na poziomie ok 7tys.Kwh i powinno spadać.

Pompa będzie miała pobór na poziomie 5 tys Kwh na rok, ( stibel elektron 13 Premium) mam jeszcze solary z buforme 300 litrów któy mam zamiar zwięszyć do 500 litrów.

Tak będzie deficyt na poziomie ok 2tys Kwh wynikający z prowizji ZE, miałem do wyboru instalację 12Kwp i oddawanie 30% lub 10Kwp i 20%, wybbrałem to drugie. Średnioroczne zapotrzebowanie na m2 na poziomie 76Kwh przy solarach średnia z 10 lat.

Gwarancja na montaż i osprzet 5 Lat, panele 12 lat, utrata mocy 25 lat 15% gwarantowana o ile tyle pożyjemy i firma będzie istniała na rynku:-)

Przeglądy roczne + duży z pomiarami po 5 latach mam w cenie. Po tym okresie faktycznie 1 tys trzeba zakładać, niech padnie falownik teraz pewnie 10 z wymianą. Mycie i odśnieżanie odpada, kąt 37 i azumut 178.

TeQ

Południe Polski na pasie Wrocław - Rzeszów teoretycznie jest w stanie dać max. 1200 h X moc zainstalowana kWp.

Reszta zależy ...

338LM

TeQ

Cena bliżej 6, czy bliżej 10?

Przy 3 sztukach 1 za friko po roku wyszła?

Dante

https://wolfstreet.com/2022/04/18/margin-debt-drops-further-amid-imploded-stocks-broad-stock-market-sell-off/

PS. Po GFC polityka niskich stóp procentowych nie wpłynęła aż tak bardzo na konsumentów (nierzadko zadłużonych pod korek), a wpłynęła na firmy, które poprawiły wydajność, co mocno wpłynęło dezinflacyjnie (np. rewolucja w zakresie gazu łupkowego) - co nieco przeznaczyły też na buybacki.

A im niższa inflacja, to tym mniejsza presja na rentowność obligacji - a im niższa rentowność obligacji, to tym chętniej inwestorzy spoglądali w kierunku akcji. A obecnie firmy są zadłużone pod korek, przez co potencjał do poprawy wydajności nie jest tak duży jak podczas ostatnich 10 lat. A do tego problemy z łańcuchami dostaw i dostawami surowców. To powoduje, że inflacja będzie podwyższona w tej dekadzie (zwłaszcza na Zachodzie) a to spowoduje presję na wyższą rentowność obligacji, co z kolei ograniczy potencjał do wzrostów akcji. Tzn. tam gdzie będzie podwyższona inflacja, lokalne akcje słabo się sprawdzą jako ochrona siły nabywczej kapitału.

Ostatnio modyfikowany: 2022-04-18 22:11

abc123

Jesli chodzi o potrfel tradera21 ktory zrobil 100 iles tam % to jesli ktos z was mial troche krypto w 2021r to zarobil tyle samo lub wiecej.

Novy!

Przy galopujących cenach surowców, za chwilę z nadpodaży dolar stanie się wykupiony :)

A my tu padakę dolara i hegemona przewidywaliśmy ;)

Jak tak dalej pójdzie, to zobaczymy gold po 1800 USD o niżej :)

Novy!

Tzn. tam gdzie będzie podwyższona inflacja, akcje słabo się sprawdza jako ochrona kapitału.

Agenzia będzie zawiedziony :)

TeQ

@dolar

Przy galopujących cenach surowców, za chwilę z nadpodaży dolar stanie się wykupiony :)

A my tu padakę dolara i hegemona przewidywaliśmy ;)

Jak tak dalej pójdzie, to zobaczymy gold po 1800 USD o niżej :)

Tak. W krótkim terminie tak może być

Ale

kłamstwo ma KRÓTKIE nogi

Ostatnio modyfikowany: 2022-04-18 22:12

Novy!

Gwarancja na montaż i osprzet 5 Lat, panele 12 lat, utrata mocy 25 lat 15% gwarantowana.

A to dobre jest :)

Kurna, jak te pajace od lobby PV to robią, że ludzie przestają logicznie myśleć :)

Novy!

Ale

kłamstwo ma KRÓTKIE nogi

Powaga?

Zerknę czy Comex w takim razie dalej działa :)

Żartowniś.

Na kłamstwie jest zbudowana giełda i cały świat. Patrz co obiecali koledze @338LM. A on to na dodatek przyjął za pewnik ;)

Ostatnio modyfikowany: 2022-04-18 22:23

Novy!

Smutne jest to, ze nasz trader21 zaczynal jako spekulant.

Nie ważne jak się zaczyna. Ważne jak się kończy.

Smutne jest tylko to, że zaczyna działać w ten sam sposób jak takie leszcze jak Zaor.

Novy!

Ty dalej nic nie kumasz :)

Ta cała akcja z pandemią, teraz Ukraina, sankcje, inflacja itd- paradoksalnie zwìększają pozycję i wycenę dolara i gruntownie poprawiają jego pozycję na tronie, z którego niejeden już go widział zrzuconego :)

Za chwilę okaże się, że cały ostatni dodruk rozejdzie się po świecie i jeszcze będzie za mało, bo za coś te drogie surowce kupić trzeba :)

Obym się mylił, ale twe świecidełka poczekają jeszcze w krótkim, a może i średnim terminie na nowe szczyty.

A może one nigdy nie nastąpią...:)

Pięknie to rozgrywają w USA. Trzeba to przyznać.

Ostatnio modyfikowany: 2022-04-18 23:49

Dante

https://www.zerohedge.com/markets/mike-wilson-inflation-no-longer-positive-earnings-growth-or-stocks

https://www.zerohedge.com/personal-finance/couple-thoughts-big-numbers

https://www.zerohedge.com/economics/stagflation-fears-soar-world-bank-slashes-global-growth-outlook

338LM

istotny fragment mojego wpisu nie zacytowałeś a było :o ile tyle pożyjemy i firma będzie istniała na rynku:-)

@TeQ

Bliżej 6, jak bym chciał sprzedać do wystawię na jakiś portal, dałem info tutaj przy okazji. Tak zależy od kilku czynników a jestem dokłądnie natej lini.

@ Yot

Samo modlenie nic nie da, trzeba być przygotowanym na każdą sytuację.

Od zapasu jedzenia, poprzez własne żródło zasilania, zapas paliwa, własne żródło wody, środki ochrony osobistej pod każdym kątem, łączności, obserwacji, broni i amunicji, i najważniejsze grypy osób które potrafią to wszystko obsługiwać i można wzajemnie na sobie polegać.

Oczywiście trzeba mieć plany awaryjny w kilku wariantach na wypadek zmiany lokalizacji na dłuższy okres czasu uwzględniający środki transportu, drogi ewakuacji w 3 wariantach, środki płatności, dokumenty w tym akty notarialne, najlepiej na usb itp, itd.

Cascader

Nie wiem czy warto być teraz kontrariańskim na złocie. Jeśli konflikt eskaluje na Tajwan i na Chiny zostaną nałożone sankcję to w odpowiedzi możemy zobaczyć jakąś formę połączenia Juana że złotem. To by zabrało połowę wartości dolara amerykańskiego.

Spy

janwar

@Novy!

Nie wiem czy warto być teraz kontrariańskim na złocie. Jeśli konflikt eskaluje na Tajwan i na Chiny zostaną nałożone sankcję to w odpowiedzi możemy zobaczyć jakąś formę połączenia Juana że złotem. To by zabrało połowę wartości dolara amerykańskiego.

-i ja tak właśnie również uważam. Chińczyki nie darują sankcji obecnych, a tym bardziej przyszłych. To samo tyczy również amerykańskich obligacji i waluty w dolarze.

Harnas

Seneca AS

Oczywiście trzeba mieć plany awaryjny w kilku wariantach na wypadek zmiany lokalizacji na dłuższy okres czasu uwzględniający środki transportu, drogi ewakuacji w 3 wariantach, środki płatności, dokumenty w tym akty notarialne, najlepiej na usb itp, itd.

To chyba z książki, "Jak nie mieć dystansu do życia i koniec końców zwariować z przywiązania do niego": )

@Cascader

Jeśli konflikt eskaluje na Tajwan i na Chiny zostaną nałożone sankcję to w odpowiedzi możemy zobaczyć jakąś formę połączenia Juana że złotem.

Uwierzysz w obietnice Komunistycznej P. Ch., a może wierzysz w ich statystyki?

Na marginesie partia tam rządząca powinna mieć w nazwie Faszystowska P.Ch., bo to co tam teraz jest bardziej przypomina faszyzm niż komunizm.

Seneca AS

https://www.youtube.com/watch?v=NL01d1E79fU

Novy!

istotny fragment mojego wpisu nie zacytowałeś a było :o ile tyle pożyjemy i firma będzie istniała na rynku:-)

Istotne jest to, że ktokolwiek daje wiarę, że ten chiński chłam ściągany całymi kontenerami do Europy, technologicznie jest już "stary" a jego sprawność zacznie niknąć w oczach wcześniej, niż firmy no name z Chin będą istnieć na rynku.

Gdybyś obserwował sytuację z PV w Europie, wiedziałbyś że najdłużej na dachach i to z największą sprawnością utrzymywały się panele firm takuch jak Solar Frontier z Japonii- jedna z najlepszych i najdłużej pozostających firm produkujących panele cienkokrystaliczne na świecie.. Firma wycofała się z Europy, po tym jak Europa została "zalana" śmieciami z Chin, nie mając wcale ochoty na jakiekolwiek konkurowanie z nimi.

To samo się tyczy niemieckiego Solibro.Panele trafiają głównie poza Europę, tutaj jedynie kupują je firmy które wiedzą nieco więcej od przeciętnego Kowalskiego, że panel panelowi nie równy :)

Na koniec powiem ci tyle, że gdybyś kupił używany japoński czy niemecki panel gdzieś ze składu z Niemiec, to wytrzymałby on dłużej i zwiększą końcową sprawnością, niż to co obecnie założyłeś.

I to nie tak, że nie wiem co założyłeś, a się wymądrzam. Wystarczyło mi to, co napisałeś o gwarancjach danych ci przez firmę montukącą ten chiński chłam, bowiem wazystkim opowiadają w tym kraju te same bajki :)

Jeśli natomiast chcesz oddawać 30,40 czy nawet w pewnych godzinach nieobecności w domu 80 czy 90 procent produkowanej energii na dachu (swego prywatnego, zbudiwanego za swe pieniądze domu) rządowi Polskiemu, który łupie cię na tym na maksa- to nikt ci tego nie zabroni, ani nie zakaże.

Niemniej jednak, moim zdaniem- nie ma się czym chwalić.

Ostatnio modyfikowany: 2022-04-19 09:41

Novy!

@Novy!

Nie wiem czy warto być teraz kontrariańskim na złocie. Jeśli konflikt eskaluje na Tajwan i na Chiny zostaną nałożone sankcję to w odpowiedzi możemy zobaczyć jakąś formę połączenia Juana że złotem. To by zabrało połowę wartości dolara amerykańskiego.

Witam.

Chyba zadowolony z moich typów jak np. Coterra Energy? Mam nadzieję, ze spekulacyjnie wtedy nabyłeś też BOIL ?

Cascader, jakbym cię już kiedyś takiego słyszał w czasie naszej dyskusji o TLT, obligacjach, i nadciągającej deflacji :)

Nawet jeśli Ricards ma rację i Chiny chcą parytetu złota dla swego juana- to wciąż.mają go za mało do swego PKB. Dlaczego? Bo właśnie teraz na naszych oczach, takie połączenie by nastąpiło. Nie będzie lepszego momentu.

Coraz bardziej zdaje sobie sprawę, że te opowieści o złocie dla biedaków panów Caseya, Dalio i innych mających udziały w "złotym biznesie" można póki co między bajki włożyć.

Co nie znaczy, że przestałem wierzyć w wartość samego kruszcu :)

Nieco bardziej przymrużyłem tylko oko, spoglądając w jego stronę.

Podtrzymuję natomiast bycze nastawienie na srebrze. Nawet jeszcze w tym półroczu powinniśmy zobaczyć konkretne ruchy.

No, chyba żeby nie ..., a wtedy pojawi się @reptalianin i mnie zmiesza z błotem ;)

Ostatnio modyfikowany: 2022-04-19 09:55

reptalianin

Zastanów się ile kursów/szkoleń oraz książek jesteś w stanie zbudować wokół strategii kup i siedź na dupie? Żaden guru finansowy nie będzie tego typu rzeczy promował choć twarde dane mówią wyraźnie, że to jest najlepsza strategia dla zwykłego szaraka.

Novy!

@Harnas

"Zastanów się ile kursów/szkoleń oraz książek jesteś w stanie zbudować wokół strategii kup i siedź na dupie? Żaden guru finansowy nie będzie tego typu rzeczy promował choć twarde dane mówią wyraźnie, że to jest najlepsza strategia dla zwykłego szaraka."

Wszystko się zgadza. Poza jednym. To BYŁA do niedawna najlepsza strategia dla zwykłego szaraka. Dlaczego? Patrz na obecną zmienność rynku. Pozostanie z nami na długo, a kierunki rozwoju rynków nie będą już tak oczywiste jak przez ostatnie 20 lat. Jak się zdecydujesz na strategię "kup i trzymaj" to, może nie tak często jak trader, ale będziesz musiał częściej niż dotychczas badać otoczenie wybranych przez siebie spółek, sektorów w jakich działają, kierunków jakie obiera geopolityka, przemysł czy w jakim kierunku zmierza teraz krótko czy średnioterminowo rynek. Do tego dojdzie wzmożona obserwacja zachowań ludzkich, bo po covidzie czy wojnie na Ukrainie i jej sankcjach itd- byle neews może być przyczyną najpierw głębszej i dłuższej korekty, a potem zmiany trendu i kierunku rynku- patrz węgiel czy ropa.

W tych czasach bowiem, nie ma już NIC pewnego :)

Ostatnio modyfikowany: 2022-04-19 10:05

reptalianin

Trzy rzeczy:

1. Kup i siedź na dupie to odnosiło się do szerokiego rynku. Powiedzmy jakiś ETF na MSCI/FTSE world. Więc te całe gusła związane z wyborem spółek odpadają (czytaj, ciężko zrobić szkolenie albo sprzedaż sygnałów wokół tego)

2. Obecna zmienność na rynku nie jest niczym nowym. Nie postulowałbym wróżb na kolejne 20lat na podstawie obecnej sytuacji.

3. Ile masz tego BOIL? 10 sztuk?

Ada

"Przeglądy roczne + duży z pomiarami po 5 latach mam w cenie."

A co tam w ogóle ktoś "przegląda" i komu/czemu mają służyć te "pomiary" ?

Novy!

1. Kup i siedź na dupie to odnosiło się do szerokiego rynku. Powiedzmy jakiś ETF na MSCI/FTSE world. Więc te całe gusła związane z wyborem spółek odpadają (czytaj, ciężko zrobić szkolenie albo sprzedaż sygnałów wokół tego).

Nie baw się jak większość tutaj, w ponowne odkrywanie prawd objawionych.

Każdy kto liczy na to, że "internetowi finansowi trenerzy" zrobią z niego bogatego człowieka inwestycjami na giełdzie- moim zdaniem jest w wielkim błędzie. Wiele razy pisałem tu o tym. To to samo co mieszkania na kredyt do najmu. Ta sama liga.

Ale to nie moja sprawa, a poza tym jesteśmy na blogu gościa co z tego żyje, więc nie ładnie nadużywać jego gościnności.

2. Obecna zmienność na rynku nie jest niczym nowym. Nie postulowałbym wróżb na kolejne 20lat na podstawie obecnej sytuacji.

Żartujesz ?

Nie, abym czekał końca świata- ale podziwiam optymizm :)

3. Ile masz tego BOIL? 10 sztuk?

Wybacz, ale to.moja sprawa :)

Poza tym, nie rozumiem. Co to za różnica, 10, 100 czy 1000 ? Pieniądz jest pieniądz i może zrobić następny pieniądz. Wszystko to są wartości dodane :)

Ostatnio modyfikowany: 2022-04-19 10:16

Novy!

Istotna informacja dla kilku forumowiczów.

Dostępna jest czwarta dawka 'przypominająca" dla 80+

Gratuluję :)

Seneca AS

https://stooq.pl/n/?f=1482641

_ Pod koniec zeszłego tygodnia skorzystaliśmy z klauzuli siły wyższej i poinformowaliśmy Komisję Europejską i firmę Pfizer, że odmawiamy przyjmowania kolejnych szczepionek przeciw COVID-19 i odmawiamy wykonywania płatności za nie - poinformował minister zdrowia Adam Niedzielski._

Wraz z nastaniem VI fali szpryca stanie się towarem deficytowym.

Novy!

"Spójrz na układ okresowy. Różne elementy wymykają się spod kontroli. W końcu osiągną szczyt, wycofają się i znajdą nowe poziomy. Jestem zdumiony, jak wielu „ekspertów” jest przekonanych, że ceny powrócą do poprzednich poziomów tylko dlatego, że były na tych poziomach od lat. Dekada lekkomyślnego drukowania pieniędzy nagle znalazła odzwierciedlenie we wszelkiego rodzaju towarach, tak jak znalazła odzwierciedlenie w przewartościowanych akcjach – po prostu trwało to dłużej. Nawet jeśli więcej podaży pojawi się w Internecie, jak zawsze, nie sądzę, aby ceny spadły. Znaleźliśmy nowy poziom.

Tymczasem istnieją setki producentów towarów, którzy handlują 2 do 4 razy większymi przepływami pieniężnymi. Wszyscy nienawidzą tych firm, ponieważ przez lata uzyskiwały okropne zwroty z kapitału i wszyscy zakładają, że ostatnie kilka kwartałów było anomalią wywołaną przez nosicielstwo. Wszyscy myślą, że te towary wracają do starego zakresu. Myślę, że ci ludzie to skurwiele z certyfikatem. Powiedziałem to. Przypominają mi „ekspertów”, którzy próbowali odwieść mnie od kopalni miedzi, które były deka-bagerami.

Spójrz, wiele z tych spółek surowcowych osiąga obecnie zdumiewające zwroty z kapitału. W międzyczasie wiele z tych firm co kwartał odkupuje ogromne ilości akcji i szybko zwiększa zyski dzięki odkupom. A jeśli te towary nie powrócą do starego poziomu? Co się stanie, jeśli inwestorzy zaczną wierzyć, że te poziomy zysków są trwałe? "

I na tych inwestorów właśnie sobie czekam :)

A potem odejdę w milczeniu. Pieniądze bowiem lubią ciszę :)

https://adventuresincapitalism.com/2022/04/18/21690/

Ostatnio modyfikowany: 2022-04-19 11:00

Cascader

Tak, dobre typy. Powinienem odważniej wejść w surowce już w 2021 roku. Mój błąd. Pobrałem raporty o spółkach dających ekspozycję na Lit. Jak znajdę trochę więcej czasu to je przeanalizuje i pootwieram pozycje. Od kontraktów terminowych trzymam się z daleka.

@reptilianin

Było tłumaczone wiele razy, że ETF na szeroki rynek przyniesie realną stratę w obecnym otoczeniu makroekonomicznym, nominalnie dając oczywiście jakiś tam zysk. Ale co z tego, skoro przechowywane w tym instrumencie pieniądze zdewaluuje Ci inflacja? Żyjemy w bardzo trudnych czasach do inwestowania.

Ostatnio modyfikowany: 2022-04-19 11:06

Tali Zora

Bardzo rzadko się tu udzielam ( ostatnio parę lat temu jak był poruszany temat daytradingu ,który dzisiaj wrócił jak bumerang ) ale wszystko czytam i znów czuje się w obowiązku wziąć w obronę daytrading, bo widzę pewne przekłamania w artykule. Aż nie wiem od czego zacząć, bo w artykule wszystko co związane z tradingiem krótkoterminowym jest demonizowane i odsądzane od czci i wiary.

Daytraduje (właściwie skalpuję ) codziennie od lat i naprawdę można być w tym tak samo dobrym jak w każdym innym rodzaju, nie tylko inwestowania, ale wręcz czynności. Oczywiście by być w czymś dobrym trzeba na to poświęcić przysłowiowe 10 000 h ale daytradingu można się nauczyć jak grania na fortepianie czy obcego języka. Demonizowanie dźwigni i stop lossów wynika z niezrozumienia do czego tak naprawdę w daytradingu są stosowane.

Przykładowo gram 1 lotem na CFD na DAX. Przy dźwigni 1:100 pozwala to na otwarcie jednej pozycji z kapitałem już 100$. Stop out u brokera następuje przy 50% equity ( można się przed tym bronić np hedgujac etc. ) a jeden pips jest warty około 1$. Oznacza to że gdy cena nie idzie w moją stronę to po 50 pipsach nastąpi stop out i koniec grania , na koncie zostanie 50$ i nie można otworzyć nowej pozycji. Właśnie teraz gdy to pisze na sąsiednim monitorze leci sobie dax, średnia świeca m1 ma 10-15 pips. Ktoś nieobyty z daytradingiem powie ,że jak się pomylę to po kilku minutach wypadam z rynku. Na pierwszy rzut oka tak jest...z tym ,ze dla mnie kilka minut to cała wieczność !!! Skalper trzymający stratną pozycję przez 10 minut to jak swing trader trzymający stratną pozycję przez 10 miesięcy. Nie ma powodów by płacić za to ,by rynek dobitnie pokazał nam ,ze nie mamy racji...trzeba się samemu wycofać jak najtaniej się daw takich przypadkach. Za to zyskowna pozycja daje kilkadziesiąt % zysku

Stosuję jeden setup, czekam na jeden układ świec na tym wykresie m1. Nie obchodzą mnie żadne newsy fundamentalne.Tylko wykres i ten jeden setup proce action. Ozywam kalendarza by przed danymi typu NFP nie tradować 10 minut przed danymi i 10 minut po. Czasem patrze na wykres godzinę dziennie, czasem 6 godzin. Moim celem jest wypatrzenie takiego setupu i "przeprowadzenie go" co trwa kilka - kilkanaście minut max. Zysk około 15 pips, gdy spread wynosi 1-2 pipsy. Czasem w jednym czasem w kilku tradach dziennie. Powtarzane codziennie. Teoretycznie daje to kosmiczne procenty składane z tym że z tego co wiem daytraderzy wykorzystują ( właśnie dzięki dzwigni ) ułamki swoich budzetów i wogóle nie myślą w sposób jak inwestorzy w stylu Buffeta. Mam skuteczność kierunkową ok 72% a średnie ryzyko do zysku (R:R - risk:reward) 1:2,2 na pozycje. Przy takim stopniu specjalizacji ( jeden instrument, jedne godziny, jeden setup ) to parametry praktycznie niezmienne. Prz moim R;R mógłbym równie dobrze rzucać monetą. Mam kolegów skalperów co stosując R;R 1:1 mają SK ok 90% w co trudno jest longtermowcom ( którzy oscylują z SK w okolicach 50-60 % z dużymi R;R rzędu 1:10 ) uwierzyć. Ale mnie nie dziwi ,ze są traderzy z SK 20% co zarabiają bo R;R ich setupu wynosi 1:30 albo i wiecej. Po prostu co trader to obyczaj i nie rozumiem takiego szydzenia z daytraderów i skalperów z powodu ich odmiennego podejścia..szczególnie jak widzę ,ze wynika z lekkiego niezrozumienia tematu.

Artykuł nie wspomina w ogóle o zaletach daytradingu/scalpingu to może wymienię kilka dla lepszego balansu:

* Swingrader trzymający pozycje dniami i miesiącami ma gdzieś z tyłu głowy stres przez ten cały okres - zawsze może się wydarzyć taki "czarny czwartek na franku " . Skalper ma pozycje sumarycznie liczone w minutach w ciągu dnia ,co noc śpi jak dziecko.

* Skalper by osiągnąć zyski potrzebuje minimalnego kapitału....tak naprawdę do utrzymania się na poziomie przeciętnego wynagrodzenia wystarczy kilkaset $ ( jako narzędzie ) to jakiś smieszne pieniądze w porównaniu z longtermowcami co trzymają u brokerów setki tyś $

* skalperzy i datraderzy są odporni na tzw. black swany i luki dzienne/tygodniowe ( po prostu nie mają pozycji gdy te rzeczy się dzieją )

* skalperzy mają istotny statystycznie feedback co do swoich zagrań i łatwiej im wypracować rutynowy, powtarzalny trading plan z powodu wykonywania dużej ilości tradów. Łatwiej skalperowi przeanalizować i optymalizować co robi, gdy wykonuje kilka tradów dziennie niż longtermowcowi co robi kilka tradów w roku. Kilkla tradów w roku longtermowca to żadna próbka statystyczna i feedback co do swoich umiejętności.

* Nagroda i kara za dobre i błędne decyzje w daytradingu jest praktycznie natychmiastowa co ułatwia skorelowanie ich z czynnikami technicznymi samego rynku i psychologicznymi samego tradera. Przyspiesza to naukę w sposób nieosiągalny dla longtermowcow.

* Longtermowiec może przez kilkanaście lat myśleć ,ze ma dobry tradingplan i na starość zostać wymieciony z rynku wraz z całymi oszczędnościami z powodu jakiegoś szczegółu lub niepowtarzalnego zdarzenia nawet w obrębie jego umiejętności o którym nie miał pojęcia. U daytradera po kilku tysiącach tradów w podobnych warunkach to praktycznie niemożliwe

* Gdy longtermowiec trafi na nieuczciwego brokera traci zwykle pokaźną cześć swojego kapitału, np. 20 % czasami całość. Czasami sprawy sądowe ( jak po franku w 2015 ) trwają latami i to broker jest w uprzywilejowanej pozycji. Daytrader nie ma takiego problemu straty kapitału z powodu nieuczciwości broka to poziomy 1-2%. W przypadku sporu sądowego uprzywilejowaną pozycje ma trader ( chodzi o sytuacje dług u broka spowodowany luką, blackswaanem, poslizgiem ,rozszerzeniem spreadu ) gdy dotyczy to daytradera to z powodu specyfiki używania dzwigni i kapitału to broker musi dochodzić swoich pieniędzy ewentualnie a nie trader żebrać o zwrot swoich pieniędzy. Zwykle i tak salda są zerowane a daytrader nie ma problemu zmienić brokera. Łatwiej wpłacić i wypłacić kilka tys zł niż kilkaset tys.

Oczywiście to nie jest tak że skalping/daytrading ma same zalety. Nie jest to droga dla wszystkich. Choćby mi zajęło lata doprowadzenie mojej dziennej rutyny tradingowej do takiego stopnia powtarzalności, ale uważam ,ze było warto. Skalperzy mają też specyficzne problemy znane tylko im ( np. poślizg ceny czy rozszerzanie spready ) ale to wszystko rzeczy które można dopracować i czasem nawet obrócić na swoja korzyść. Bardzo istotna u nich jest też dzienna kondycja psychofizyczna bo na te parę godzin trzeba być naprawdę w absolutnej top formie. To wymaga ogarnięcia reszty życia do stopnia nieumożliwiającego spokojne rozpoczęcie sesji - rzecz której longtermowcy wilokrotnie nie uznają nawet jako czynnik. na wszelkie decyzje jest też bardzo mało czasu...czasami wręcz sekundy przy skalpingu. Ale wszystko jest dla ludzi. Daytrader/skalper jest jak koszykarz wrzucający piłkę do siatki 15 raz w trakcie meczu. On nie myśli,nie analizuje, nie oblicza kątów i siły za każdym razem...po prostu rzuca, pamięć mięśniowa robi swoje. Ale on na treningach też swoje wysiedział by osiągnąć taki stopień automatyzacji w sesji.

Tak ,że nie demonizujcie daytraderów i skalperów . To po prostu ludzie którzy wykorzystują rynki na swój sposób, im potrzebny i znany. A swoją skutecznością potrafią czasami zawstydzić niejednego longtermowca.

polish_wealth

Daytraduje (właściwie skalpuję ) codziennie od lat i naprawdę można być w tym tak samo dobrym jak w każdym innym rodzaju

czyli Tali jesteś hazardzistą krótko mówiąc? Lubisz zakłady ? : )

@ all my tu gadu gadu a w miedzy czasie uchwalono, że w Smolensku był zamach

Novy!

Szykuje się następne przejęcie po "moim" NeoLithium w Kanadzie. Kanadole to idioci, sprzedają chinolom ciekawe projekty.

Chnińczycy wciąż stosują taktykę "ziaren i jabłoni" skupują cały lit w projektach (i nie tylko) jaki mogą i o ciekawe, sięgają głównie do firm z bezpiecznych jurysdyjcji jak Australia czy Kanada:

https://www.metalbulletin.com/Article/5093887/Latest-news/Chinas-Sichuan-Yahua-to-acquire-stake-in-Canadas-Ultra-Lithium-to-secure-spodumene-supply.html

Ostatnio modyfikowany: 2022-04-19 11:28

338LM

Przegląd mocowania paneli, połączeń śrubowych, połączeń elektrycznych, pomiar rezystancji i uziemienia.

OwcaPSK

A co jeśli okaże się, że zachód specjalnie wpuszcza kapitał chiński, a za x czasu zrobi to samo co robi się teraz z aktywami rosyjskimi?

Wiadomo, że szursko to brzmi, ale to co teraz się dzieje pokazuje, że jest na to szansa.

reptalianin

"Było tłumaczone wiele razy, że ETF na szeroki rynek przyniesie realną stratę w obecnym otoczeniu makroekonomicznym, nominalnie dając oczywiście jakiś tam zysk. Ale co z tego, skoro przechowywane w tym instrumencie pieniądze zdewaluuje Ci inflacja? Żyjemy w bardzo trudnych czasach do inwestowania."

Narracja odnośnie strat z szerokich rynków jest tutaj promowana i "tłumaczona" od gdzieś 2012 roku. Polecam sprawdzić jak to się miało do rzeczywistości.

Novy!

Patrz na przedstawienie i myśl jak się ono ma do samej rzeczy.

Martwiliśmy się dolarem, obstawialiśmy jego koniec, przerażeni dodrukiem i zadłużeniem- widzieliśmy tu koniec hegemona.

A tym czasem, hegemon po raz kolejny dyma wszystkich ostro :) Pięknie to rozegrali i rozgrywają :)

Popatrz na dolara wobec DXY, a niebawem ceny surowców doprowadzą do wykupienia dolara z tak martwiącej jeszcze nie dawno wszystkich- nadpodaży. Dolar to normalny towar jest. To waluta rezerwowa, za którą kupuje się najwięcej i najważniejszych surowców strategicznych na świecie. Wyższe ich ceny- więcej go wszyscy potrzebują :)

Więcej pandemii, więcej wojny, więcej sankcji, więcej drożyzny itd = więcej potrzebnego USD :)

Szwajcaria pokazała na przykładzie Rosji, że nie ma bezpiecznych jurysdykcji finansowych na świecie. Jak się chce coś komuś odebrać, to tak się po prostu robi :)

Ostatnio modyfikowany: 2022-04-19 11:41

Novy!

@ Ada

Przegląd mocowania paneli, połączeń śrubowych, połączeń elektrycznych, pomiar rezystancji i uziemienia.

A weryfikacja obecnej sprawności ? Wpis jaką obecnie sprawnością instalacja dysponuje ?

Ostatnio modyfikowany: 2022-04-19 11:55

Tali Zora

Nie uważam siebie za osobę uprawiającą hazard. Przynajmniej nie w potocznym znaczeniu. Ale powiedz co rozumiesz przez Hazard.

Znam ludzi co uwazają np. gre w pokera za hazard a gre w brydża już nie co jest niekonsekwencją albo ignorancją. Samo zarabianie na zdarzeniu które jest mniej lub bardziej losowe nie uzasadnia takiej konotacji.

Po za tym czy trade skalpingowy czy longtermowy to nie ma znaczenia...rezultatu nie znasz przed tylko po, więc w takim ujęciu longtermowca tez byś musiał nazwać hazardzistą. Różnią sie czasami tylko czasem trwania transakcji a na przykład analizy technicznej dokonywali podobnej.

Ada

" Przegląd mocowania paneli, połączeń śrubowych, połączeń elektrycznych, pomiar rezystancji i uziemienia. "

Ale po co ów "przegląd" i to coroczny ? Na co ukierunkowany i kto tenże "przegląd" wymóżdżył ? Może jakiekolwiek uzasadnienie praktyków z dotychczasowego doświadczenia w eksploatacji prostej jak dyszel instalacji ? Dopytałeś, czy przyzwoliłeś, aby były "w cenie" ? Czy ci certyfikowani przez biurwę z UDT monterzy nie znaleźli aby zastosowania dla kalibrowanego przez inną sitwę swojego miernika czy analizatora ? Mocowania dachu do więźby, czy rynien do dachu pod panelami nie chcą "przeglądać" ? Bo ilość parametrów do pomierzenia, to można spotęgować, jeśli się szuka odpłatnego zajęcia... excuse muah - w cenie :) Pytam też, bo tu i ówdzie słyszę o wmanewrowywanie inwestorów w "przeglądy" PC. Rokroczne ma się rozumieć. A to trochę tak, jakby "przeglądać" domową lodówkę...

erazmo

"Tak ,że nie demonizujcie daytraderów i skalperów"

trader team nie demonizuje i nie szydzi tylko pokazał statystyki...

Lech

Naturalnie ,że jak będzie upadać to się brzytwy złapie i nie odda niczego , ani obligacji, ani udziałów ,akcji, funduszy i czego tam nie wymyślono, papier to tylko papier i zawsze coś wymyślą żeby nie wywiązać się ze zobowiązań. Anglosasi to mają od wieków, gdy okradali Indian kilometr po kilometrze, czy Hiszpańskie galeony niby piraci, ale za zgodą, a nawet na rozkaz własnej armii która miała co potem konfiskować i za co inwestować..

Novy!

Często te trudne dni ostatnio :)

Te przeglądy są głównie po to, aby utrzymać warunki gwarancji. Tak wynika z OWU.

Ewelina Donabidowicz

Novy!

Obligacje nie kłamią… inflacja nie osiągnęła jeszcze szczytu

"Rentowność obligacji skarbowych rośnie wraz ze strachem przed inflacją"

http://pl.investing.com/analysis/rentownosc-obligacji-skarbowych-rosnie-wraz-ze-strachem-przed-inflacja-200259391

janwar

Nie podano żadnych szczególnych informacji.

Arekb52

janwar- nic się nie dzieje, Chaim z Goldmana dostał prikaz Esek pustych nawrzucać

mcfc

Hansklosx

Mi tam nie spieszy się aby ta komunistyczna zaraza zbyt szybko opanowała świat. Ja tam wolę wymuszanie dolarem jak ruskie szwadrony sadystow pedofilów czy gwalciceli i morderców które będą wymuszać interes geopolityczny czy chińskie cyfrowe waluty z datą ważności oparte o system punktacji obywateli i w przyszłości firm państw i całych gałęzi gospodarek. Po co wracać do tego co było tylko w jeszcze gorszej wersji.

Ostatnio modyfikowany: 2022-04-19 18:25

Dante

janwar

Czytaj więcej na https://wydarzenia.interia.pl/raporty/raport-ukraina-rosja/aktualnosci/news-liderzy-panstwa-islamskiego-wzywaja-do-zamachow-chca-wykorzy,nId,5969950#utm_source=paste&utm_medium=paste&utm_campaign=chrome

saucpac

Przy moich obliczeniach wychodzi inaczej :D

TeQ

:)

lewar 1:500 przy zmianie 2% daje:

ODZYSK/UTRATA 100% zainwestowanej kwoty kapitału

+900% NADWYŻKI/NIEDOBORU nad zainwestowanym kapitałem

To razem 1000% ;)

Nie liczymy prowizji

No i przy zmianie 0% odzysk jest 100% czyli zysk 100% ;)

Ostatnio modyfikowany: 2022-04-19 20:23

pilarz

" Przegląd mocowania paneli, połączeń śrubowych, połączeń elektrycznych, pomiar rezystancji i uziemienia. "

Ale po co ów "przegląd" i to coroczny ? Na co ukierunkowany i kto tenże "przegląd" wymóżdżył ? Może jakiekolwiek uzasadnienie praktyków z dotychczasowego doświadczenia w eksploatacji prostej jak dyszel instalacji ? Dopytałeś, czy przyzwoliłeś, aby były "w cenie" ? Czy ci certyfikowani przez biurwę z UDT monterzy nie znaleźli aby zastosowania dla kalibrowanego przez inną sitwę swojego miernika czy analizatora ? Mocowania dachu do więźby, czy rynien do dachu pod panelami nie chcą "przeglądać" ? Bo ilość parametrów do pomierzenia, to można spotęgować, jeśli się szuka odpłatnego zajęcia... excuse muah - w cenie :) Pytam też, bo tu i ówdzie słyszę o wmanewrowywanie inwestorów w "przeglądy" PC. Rokroczne ma się rozumieć. A to trochę tak, jakby "przeglądać" domową lodówkę...

Po pierwsze bez przeglądu może być problem z gwarancją na panele. Po drugie instalacja PV jest niebezpieczna. Wytwarza niebezpieczne dla życia napięcia, błędy lub uszkodzenia mogą prowadzić do porażenia, pożarów. Jak coś się stanie w układzie elektrycznym np. przepięcie i będzie duża kwota odszkodowania to mogą się zapytać o przegląd instalacji PV. Z jakością nowych elementów PV jest coraz gorzej. Jednak to nie jest lodówka.

Novy!

janwar

A cóż to znowu dzieje sie dzisiaj na metalach szlachetnych w dół?

Nie podano żadnych szczególnych informacji.

Podano.

Rentowności obligacji i na dodatek dolarek- są w górę :)

Novy!

Ada jest kobietą.

Twój nick mógłby nieco zmienić pewnie w jej życiu :)

Novy!

?

Ale kto tego potrzebuje?

m_a_rek

"Przegląd mocowania paneli, połączeń śrubowych, ..."

A wystarczyło dołożyć kilkanaście złotych i zastosować połączenia śrubowe nie wymagające przeglądów. To samo dotyczy elektryki.

Novy!

@PV

"Przegląd mocowania paneli, połączeń śrubowych, ..."

A wystarczyło dołożyć kilkanaście złotych i zastosować połączenia śrubowe nie wymagające przeglądów. To samo dotyczy elektryki.

No way !

Ma być drogo i nieopłacalnie.

cha

Dokładnie to powiedział gość w S&F.

https://youtu.be/kPz2fqZBz_Y

W 14 minucie się rozkręca i jeszcze George Gammon ostatnio kilka razy wspominał o masowej dedolaryzacji świata po tym co Biden odwalił - wszystko na własne życzenie.

janwar

Mega przekręty crimexu.

Przy takim ich ciśnieniu, prognozy o 2500usd na koniec tego roku to raczej mżonki.

Ostatnio modyfikowany: 2022-04-19 21:55

Ada

" Po drugie instalacja PV jest niebezpieczna. Wytwarza niebezpieczne dla życia napięcia... "

Zupełnie tak samo "wytwarza" jak domowe gniazdka. Nikt przy zdrowych, dorosłych, zmysłach ich jednak ani nie liże, ani nie wkłada gwoździ...

" błędy lub uszkodzenia mogą prowadzić do porażenia, pożarów. "

Proszę nie demonizować i nie straszyć, bo nikt o błędach nie pisał. Zakładam przytomnych instalatorów. Z których korzystania, nota bene, człowiek rozumiejący fizykę na poziomie szkoły podstawowej korzystać nie musi (o ile czująca na odległość "opłaty" biurwa z UDT nie każe). Pytanie dotyczyło motywacji biurwiennych cyrkowców, którzy wymóżdżyli sens jakichkolwiek przeglądów instalacji nie posiadającej jakichkolwiek elementów eksploatacyjnych; ulegających np. zużyciu i wymagających tym samym okresowej wymiany.

" Jednak to nie jest lodówka. "

Zgadza się. To nawet bardziej klocki lego niż PC - lodówka, tyle, że o odwróconym obiegu wymiany ciepła... (jak trzeba). A i tam potrafi "fachowiec" inwestora zmatolić, zastraszyć i w efekcie wyłudzić odpłatny "przegląd". Dosłownie i w przenośni.

Ostatnio modyfikowany: 2022-04-19 21:52

Novy!

A jednak.

Spierz jej gadkę jednarazowo, a przestanie się nas tu czepiać :)

Nie pilarz, a spiłuj " pilarz" :)

Ostatnio modyfikowany: 2022-04-19 21:57

Novy!

Na Au kupujący całkowicie pokonani. Wszystkie mocniejsze wsparcia pękają jak mydlane bańki.

Mega przekręty crimexu.

Tu nie ma żadnych niespodzianek.

Rentowności w górę, dolec tak samo- to czego oczekujesz?

Novy!

Przeszli debile samych siebie :)

Zbliżamy się powoli do rozpoczęcia kasowej części handlu za oceanem. Kilka kwadransów przed sesją to często świetny moment do zrzucenia kontraktów na metale szlachetne, co oglądaliśmy już w przeszłości wielokrotnie. Obrazek ten pojawia się także i dziś.

https://stooq.pl/mol/?id=25373

ruhe

Próbuję od kilku godzin zamówić parę suplementów z odbiorem osobistym i płatnością gotówką, nie ma takiej opcji w tym jebanym kraju. Nawet dostawcy, którzy oferowali taką opcję parę miesięcy temu, już nie przewidują sprzedaży bez zaglądania w majtki.

Hansklosx

Widzę tylko 3 możliwości jak na moje możliwości.

1. Nieruchomość

2. Kryptowaluty

3. Metale

Za około 2 lata potrzebuje odzyskać gotówkę co wybrać?

Ostatnio modyfikowany: 2022-04-20 06:52

pioter_cel

1. Dojdzie do krachu na walutach (Dolar, Euro) do konca lipca. Czynnikiem wyzwalajacym ten krach bedzie rozwiniecie sie drugiego konfliktu (Izrael-Iran). Przewartosciowanie na Dolarze ma siegnac 50% i wiecej. Utrata wartosci przez dolara spowoduje potezny kryzys i chaos na calym swiecie.

2. Polska bedzie podzielona na 3 czesci.

3. W Polsce bedzie glod

4. Bedzie ogloszony falszywy alarm ktory zmusi ludzi do opuszczenia poludniowo-wschodniej Polski.

Novy!

Wiem że to bardzo trudne pytanie w obecnych czasach ale istnieje duże prawdopodobieństwo upadku znaczenia obecnych walut papierowych bo beda próby podważania wartości.

co wybrać?

Inne źródło informacji.

mcfc

Co mogą w takim razie zrobić Stany? Po pierwsze obrzydzic światu swojego wroga(bucza, mordy, krematoria), po drugie samemu przestać z nimi handlować (handel USA-ROSJA ma taki sam wolumen jak handel USA - Belgia), co juz się stało oraz po trzecie osłabiać Rosję sankcjami oraz polityką wobec nich(wykluczenie z g7, g20 itd). To też się stało. I jest to ogromny sukces USA(co prawda Europa jeszcze nie do końca wie, że za chwilę będzie u nich drozyzna i protesty, a w Afryce głód i kryzys imigracyjny, przy którym ten poprzedni to niewinna igraszka).

Tyle, że stalo się w miedzyczasie coś znacznie grubszego. Otóż udało się takim działaniem USA SKONSOLIDOWAC Rosję i Chiny(obojętne czy czasowo krotkoterminowo czy dlugo), ale Rosja i Chiny CHWILOWO grają do tej samej bramki, a do tego dołączają Indie(oczywiście bardziej w stronę Rosji), RPA, Brazylia czy Argentyna. Jest to niebezpieczny scenariusz bo już oficjalnie mówi się o handlu między tymi krajami w ich narodowych walutach co 3 miesisce temu w ogole było nie do pomyślenia w jakikolwiek logiczny sposób.

A jeśli ropa i inne tematy będą rozliczane w Rupii, Czerwonym, Rublu czy Realu to gdzie będzie wracal dolar? I gdzir będzie infalcja z racji nadpodaży papieru? Nie wiemy jak zostanie rozwiązane, ale sama gadka o wyautowaniu dolara przez kraje zamieszkaujace 1/2 świata to jest niebywały precedens.

Ada

Dojdzie do krachu na walutach (Dolar, Euro) do konca lipca. Czynnikiem wyzwalajacym ten krach bedzie rozwiniecie sie drugiego konfliktu (Izrael-Iran)

Do "krachu na walutach" czyli do czego tak naprawdę względem - jak się domyślam - innych walut ? I dlaczego "czynnikiem wyzwalającym" ma być akurat konflikt Izrael - Iran ? Powiedział ów geopolityk z Człuchowa ? O daty nie pytam, bo kilka dat już trefnych podał. Mam wrażenie, że ta wizja "wąskiego pasa na wschodzie Polski", objętego dziś stanem wyjątkowym, to tylko kontrolowany przeciek, aby Jackowskiego "uwiarygodnić" przed przekazaniem (lub przekazywaniem) tłuszczy jakiejś znacznie istotniejszej dla zleceniodawcy informacji... Taki PRLowski Kuroń 2.0 czy drugi A. Małachowski tłumaczący ulicy wieczorami w telewizorze, że bandycka transformacja koniecznością jest a biednym może być nawet fajnie + standardowe zastraszenie, wzbudzenie niepokoju i niepewności. No elementarz...

Novy!

"Ten rok upłynie wielu gospodarkom na zabezpieczaniu łańcuchów dostaw metali ziem rzadkich. Ważną rolę odegra tutaj Australia, która może posiadać około 1/5 światowych zasobów tych surowców. Tym samym rośnie liderowi rynku, czyli Chinom poważny konkurent."

https://forsal.pl/gospodarka/artykuly/8400146,walka-o-metale-ziem-rzadkich.html

Pani zapomniała dodać, że MP Materials obecnie ma spore problemy ze swym chińskim udziałowcem.

Novy!

Wnorowski (RPP): Rynki muszą brać pod uwagę, że stopy mogą wzrosnąć do 7,5 proc.

https://www.bankier.pl/wiadomosc/Wnorowski-RPP-Rynki-musza-brac-pod-uwage-ze-stopy-moga-wzrosnac-do-7-5-proc-8320640.html

Hansklosx

Moje pytanie wciąż aktualne chociaż trudne.

Ostatnio modyfikowany: 2022-04-20 10:32

An_toni 44

Rozpaleniu konfliktu dalej służyć mają także polskie prowokacje wobec Białorusi, o których zakłamane media w Polsce oczywiście ani słowem nie wspomną. Może dopiero jak jakiś Iskander wyląduje pod Warszawą za co również obwiniany będzie Putin. Woda sodowa strzeliła do pustych pał tak że były generał chce już nawet prowadzić hufce polskie na „należący się Polsce” Kaliningrad. Nie mówi czemu chce prężyć NATO-wskie muskuły aby zdobywać miasto które polskie praktycznie nigdy nie było a nie porwie się aby zdobywać polski Lwów. To Leonia Semper Fidelis, panie Skrzypczak, nie Królewiec."

Całość : https://dwagrosze.com/2022/04/amok/

Lech

Ostatnio modyfikowany: 2022-04-20 11:16

m_a_rek

Prowokują Białoruś?

Czyżby sprowadzili na granicę z naszej strony uchodźców z Pcimia Dolnego w celu ubogacenia Białorusinów?

Ewelina Donabidowicz

338LM

2 lata to krótki okres, biorąc pod uwagę sutuację to raczej metal i CHF w zależności od kwoty część w PLN mimo wszystko.

338LM

raczej 90% społeczeństwa Polskiego i większość unijnego.

Ada

Czyżby sprowadzili na granicę z naszej strony uchodźców z Pcimia Dolnego w celu ubogacenia Białorusinów?

Na antybiałoruską propagandę, kraju nam przyjaznego z przyjaźnie nastawionymi mieszkańcami, kraju który wobec Polandeszu nigdy nie miał i nie ma jakichkolwiek roszczeń, niemałego też rynku zbytu, ale - co najgorsze - kraju niesterowalnego dla międzynarodowej finansjery, rząd III RP wydał do tej pory ponad miliard złotych z twoich podatków. Może być ?

338LM

Zebranie miało na celu wybranie 3 delegatów na zjazd do dyrekcji okręgowej we Wrocławiu.

Padają kandydatury, 1,2,3 naczelnik któy prowadził obrady mówi wy Kowalski jesteście tutaj potrzebni jako kierownik sekcji, mamy remonty, wy Kowalczyk zostańcie ktoś musi nadzorować przekazanie wagonów, itd. W końcu wybrali 3 którzy na miejscu do nieczego się nie nadawali bo tak naprawdę niewielie wnosili do działania tego węzła kolejowego.

Rok 1990, jeden z tych 3 wtedy wybranych jako działacz S decydował czy Naczelnicy poszczególnych działów wagonowni, trakcji, drogowego itd. mogą nadal pełnić swoje funkcje.

Jak to jest że osoby które coś w życiu osiągneły, coś sobą reprezentują nie pchają się do polityki czy samorządów?

Oczywiście za nielicznymi wyjątkami.

Arekb52

Novy!

Chaos w handlu metalami. To dopiero początek problemów rynku surowców

„Jeżeli zapasy będą niskie, a popyt będzie rósł, to zmienność, którą obserwujemy, stanie się kluczową cechą rynku surowców w przyszłości” – powiedział Michael Widmer, szef działu badań rynku metali w Bank of America

https://forsal.pl/finanse/aktualnosci/artykuly/8403411,chaos-w-handlu-metalami-rynek-surowcow-nikiel-cynk.html

Ostatnio modyfikowany: 2022-04-20 12:57

Novy!

Kupujemy jako Berkshire Hathaway co poniedziałek obligacje skarbowe USA za około 5 mld USD. Prawdopodobnie jesteśmy podmiotem, który najbardziej regularnie nabywa te papiery za tak duże sumy” – powiedział Warren Buffett w trakcie wywiadu, który przeprowadził z nim niedawno słynny dziennikarz Charlie Rose.

Od 1942 roku mam 80% portfela w amerykańskich akcjach i nie chcę nic zmieniać. Gdy patrzę się na Amerykę, uważam, że wciąż warto mieć część amerykańskiego biznesu. Uważam, że USA będą za 50 lat w jeszcze lepszej formie polityczno-gospodarczej, niż obecnie” – stwierdził

https://strefainwestorow.pl/artykuly/gielda-usa/20220420/warren-buffett-amerykanskie-qakcje-apple-tesla-wywiad-charlie-rose

A tu Panowie forumowicze wróżą upadek hegemona :)

Ostatnio modyfikowany: 2022-04-20 13:03

Lech

Rok 1990, jeden z tych 3 wtedy wybranych jako działacz S decydował czy Naczelnicy poszczególnych działów wagonowni, trakcji, drogowego itd. mogą nadal pełnić swoje funkcje.

Taki mamy klimat dzisiaj wszędzie , ci co do niczego się nie nadawali decydują dzisiaj o wszystkim, bo zostali namaszczeni i opłaceni przez biskupów i obcy wywiad?.

Novy!

10 książek dla inwestora w wartość – bądź mądry jak Warren Buffett

https://strefainwestorow.pl/artykuly/ksiazki/20220415/ksiazki-inwestowanie-w-wartosc-warren-buffett

Novy!

Taki mamy klimat dzisiaj wszędzie , ci co do niczego się nie nadawali decydują dzisiaj o wszystkim, bo zostali namaszczeni i opłaceni przez biskupów i obcy wywiad?.

To prawda.

Większość to postmagdalenkowi lewacy.

Lech

m_a_rek

A jak wlesie będą wilki?

janwar

Jackowski-drugi Nostradamus. Też p...li 3 po 3 , z bredni Nostradamusa z bólem sprawdziło się ze 2 %. Nie wrzucajcie takich informacji to spam nad spamy.

Widać że nie znasz Nostradamusa:

-na 10 lat przed IIIWŚ nastąpi dekada superterroryzmu- w tym państwowego , co obecnie masz ma przykładzie rosyjskiej agresji na Ukrainę.

primuss

janwar

Czytaj więcej na https://wydarzenia.interia.pl/raporty/raport-koronawirus-chiny/polska/news-konflikt-polski-i-pfizera-dworczyk-mowi-o-wsparciu-komisji-e,nId,5971863#utm_source=paste&utm_medium=paste&utm_campaign=chrome

-o tym też wspominał Jackowski

Ostatnio modyfikowany: 2022-04-20 13:55

janwar

Artur Bartoszewicz: Potrzebujemy prezesa NBP z wyobraźnią oraz realnym działaniem w polityce pieniężnej

- Państwo powinno radykalnie podwyższyć (oprocentowanie) obligacji dla swoich obywateli, emitując obligacje chroniące zasoby - szczególnie właśnie - (drobnych) ciułaczy. To mogłaby być nawet wartość limitowana, wynosząca nie więcej niż 10, 20 tys. zł. W moim przekonaniu oprocentowanie powinno wynosić co najmniej połowę inflacji - powiedział ekspert, dodając, że takie mechanizmy są konieczne, by chronić obywateli. Ostrzegł, że jeżeli takie działania nie zostaną podjęte, to w efekcie powstanie grupa obywateli spauperyzowanych, a w przyszłości powstaną także ogromne koszty społeczne związane z utrzymywaniem tych, którzy zbiednieli.

REKLAMA

Czytaj więcej na https://wydarzenia.interia.pl/kraj/news-artur-bartoszewicz-mamy-do-czynienia-ze-zmowa-sektora-bankow,nId,5970373#utm_source=paste&utm_medium=paste&utm_campaign=chrome

janwar

Czytaj więcej na https://biznes.interia.pl/gospodarka/news-glodu-na-ukrainie-nie-bedzie-zapewniaja-rolnicy,nId,5970289#utm_source=paste&utm_medium=paste&utm_campaign=chrome

supermario

https://www.youtube.com/watch?v=Q3YAwnUaeSc

Novy!

@Ewelina Dobielewicz

A jak wlesie będą wilki?

Podobno nie atakują zaszprycowanych. Przy okazji potwierdzisz niesprawdzone info tym razem :)

Bizn

Bonkers

A wiesz może, czy taki formularz można złożyć samemu w przypadku posiadania konta maklerskiego w banku, który takiej możliwości nie przewiduje?

OwcaPSK

Sol

Walka z produkcją żywności ma charakter globalny. Jako pretekst podaje się wirusy zwierzęce (taki sam wał z PCR jak przy c19), skażenie roślin, konieczność lockdownu w związku z pandemią itp. Rządy niechętnie patrzą na ogródki działkowe, a np. w czasie I i II Wojny u Anglosasów na tym polu była solidna kampania. Od lat są dopłaty za wygaszanie produkcji rolnej, pilnuje się by rolnikom ona się nie opłacała, a rolnictwo tzw. krajów III świata zniszczono dumpingiem eksportu z UE i USA.

I na tym tle trzeba postrzegać dziwaczną wojnę na Ukrainie. Wojna ma trwać i dostarczać kolejnych "obiektywnych" pretekstów na braki i podwyżki. Spójrzmy na nonsens przyczyn zmniejszenia zasiewów na Ukrainie podany przez Ciebie za Interią. Wraki pojazdów i miny. Serio? Nikt nie minuje rozległych połaci lądu na których nie spodziewa się odpierać ataków. A już zapchanie pól wrakami pojazdów...Nie. tego nawet nie będę komentować.

PS. jest tu ktoś kto połasił się na Kernel gdy spadł do 20zł za akcję i sprzedał za 30+? Intuicyjnie wyczułem bezpodstawną panikę, ale powyżej 30 jednak bałem się trzymać.

Dante

- Stopy procentowe są podnoszone, więc banki radykalnie i szybko podnoszą oprocentowanie kredytów, przenosząc wszelkie koszty na swojego klienta. Nie doprowadzają do żadnego ruchu na cenie depozytów, nie ma tutaj żadnej konkurencji w tym zakresie - powiedział dr nauk ekonomicznych z SGH. Według niego sytuację w obliczu rosnącej inflacji powinny ratować dwa mechanizmy - oba inspirowane przez instytucje polskiego państwa. (...)

Chodzi o to, że rząd lockdownami (które nie miały żadnego naukowego poświadczenia o skuteczności prozdrowotnej) niszczył firmy (czyli podaż towarów i usług), a potem hojnie dawał pieniądze na prawo i lewo w ramach tzw. tarcz antykryzysowych (niekonieczne tym firmom, którzy ich faktycznie potrzebowały na przetrwanie) i spora część z tych środków trafiła do realnej gospodarki (podnosząc inflację), a spora część do banków, powodując u nich sporą nadpłynność, a przez to praktycznie brak popytu na oszczędności obywateli, z których banki mogą udzielać kredytów - banki mają tak wielką nadpłynność, że bodajże przez ok. 3 lata nie potrzebują oszczędności zwykłych obywateli, aby udzielać kredytów. A to z kolei powoduje, że polityka podnoszenia stóp procentowych przez NBP jest "upośledzona", bo wyższe stopy procentowe nie będą zbytnio przekładać się na wyższe oprocentowanie lokat, a przez to w ten ważny sposób nie będzie ściągany nadmiar pieniądza z rynku i nie będzie to zachęcać obywateli do oszczędzania na lokatach, oferujących znacznie poniżej inflacji. A zatem polityka podnoszenia stóp procentowych będzie mocno uderzać w zadłużonych kredytobiorców (z kredytem o zmiennej stopie procentowej), ale nie będzie aż tak wpływać na poziom inflacji (jak dawniej to się działo przed pandemią).

W skrócie, gdy kredytobiorcy zostaną wypaleni do gołej ziemi, inflacja spadnie, ale nie aż tak mocno jak za Volckera - bez odpowiedniej polityki fiskalnej ciężko będzie walczyć z inflacją.

Ostatnio modyfikowany: 2022-04-20 15:04

Sol

day trading niszczy mózg.

@Ada

Słuszna uwaga. Ludzie totalnie zgłupieli. Nie widzą, że III RP jest wyjątkowo agresywna wobec niektórych krajów które niczym jej nie prowokowały. Dopiero jak Kali dostaje kontrę to płacz. Ciekawe czy globaliści budując Ukropol planują wstępnie "sponiewierać" Polskę pakując ją w ukraińską ustawkę. Wskazuje za tym pranie mózgów nad Wisłą. Już teraz typowy Poliniak "krzywdy" każdej strony skonfliktowanej z Rosją bierze na siebie i tym się nakręca. Do wojny jest gotowy. Wmówiono mu, że wojna z Rosją jest słuszna bo Rosja to skrajne zło, ale (wielkimi: ALE) Rosja jednak ogranicza się i nawet nie robi takiego ABC jak rozwalenie przeciwnikowi energetyki. Oby się Poliniaki nie zdziwiły. Na razie może być właśnie taka podpucha: idź, kopnij misia, misiowi Cyganie czołgi kradną :). Tymczasem Misio potrafił w przeszłości robić grusze rzeczy, zawsze temat może eskalować.

mcfc

Owszem, żeby nie zagłodzić i nie zamarznąć może i to by starczyło, tak żeby nie powyzdychac w tej zimnej i bezwodoroweglanowej Europie. Ale nie do utrzymania konkurencyjnego przemyslu! Bo nas Azja zje dupą i nie bedzie co zbierać!

Dante

Ostatnio modyfikowany: 2022-04-20 16:55

Bizn

_A wiesz może, czy taki formularz można złożyć samemu w przypadku posiadania konta maklerskiego w banku, który takiej możliwości nie przewiduje?

_

Niestety nie jestem w stanie pomóc, gdyż sam mam jeszcze temat niedostatecznie rozeznany (a mam rachunek również w innym polskim domu maklerskim).

Dante

https://youtu.be/WhfhcgHO_Kk

A do tego ciekawostka - podaż waluty M3 w Japonii:

I w relacji do podaży waluty M3 w Polsce

A także inflacja w Japonii - podobno przez działania BoJ i wzrost cen energonośników ma wzrosnąć do 1,5% w tym roku.

Ostatnio modyfikowany: 2022-04-20 17:31

TadeuszPol.

" Okazja raz na kilka lat.

Obligacje skarbowe notowane z rentownościami powyżej 6% oznaczają, iż inwestorzy są w stanie osiągnąć rentowność zwrotu z zainwestowanego kapitału na poziomie ponad 6% w skali roku bez ponoszenia jakiegokolwiek ryzyka przy wybranym przez siebie okresie inwestycji.