Jedna spółka warta więcej niż PKB całego kraju

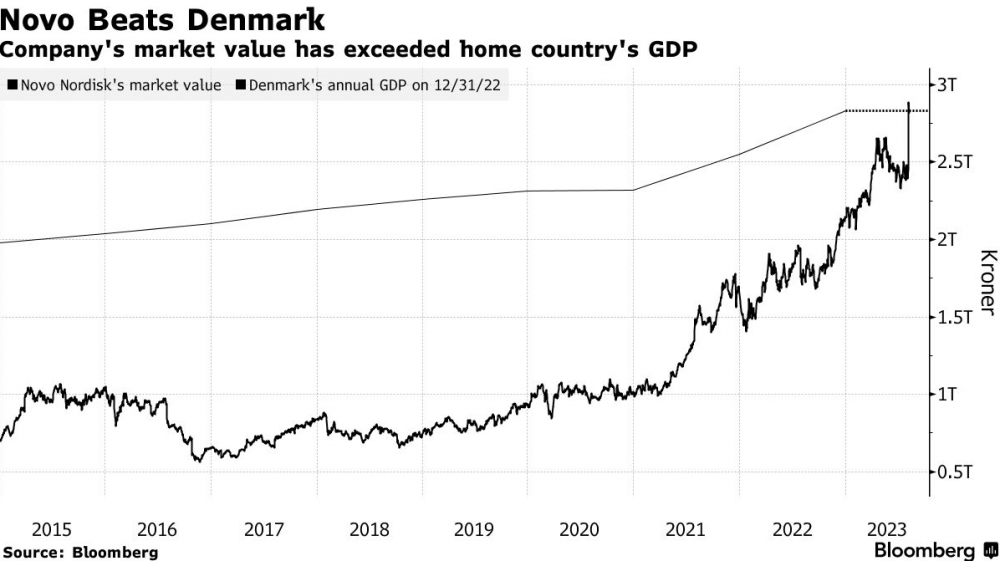

Duńskie Novo Nordisk to jedna z największych firm na świecie. Jest 19 firmą pod względem kapitalizacji na świecie i drugą w Europie. Zajmuje się produkcją leków na cukrzycę i otyłość. W zeszłym tygodniu akcje firmy wzrosły ponad 13% z powodu pozytywnych informacji o refundacji leków na otyłość. Na wykresie możecie zauważyć cienką czarną linię, która przedstawia PKB Danii. Z kolei grubsza czarna linia obrazuje notowania spółki Novo Nordisk. Od zeszłego tygodnia wycena giełdowa tego przedsiębiorstwa jest więcej warta od PKB całego kraju.

Oczywiście z jednej strony pokazuje to skalę sukcesu spółki. Z drugiej strony jednak, taka sytuacja nie byłaby możliwa, gdyby nie biliony dolarów wykreowane z powietrza przez największe banki centralne. Teraz te środki krążą po rynkach finansowych i podtrzymują potężne wyceny akcji w odniesieniu np. do aktywów materialnych (złoto, surowce). Od czasu do czasu rodzi to jeszcze większe absurdy, jak pokazuje sytuacja z udziałem Novo Nordisk.

Czy spółki energetyczne są tanie?

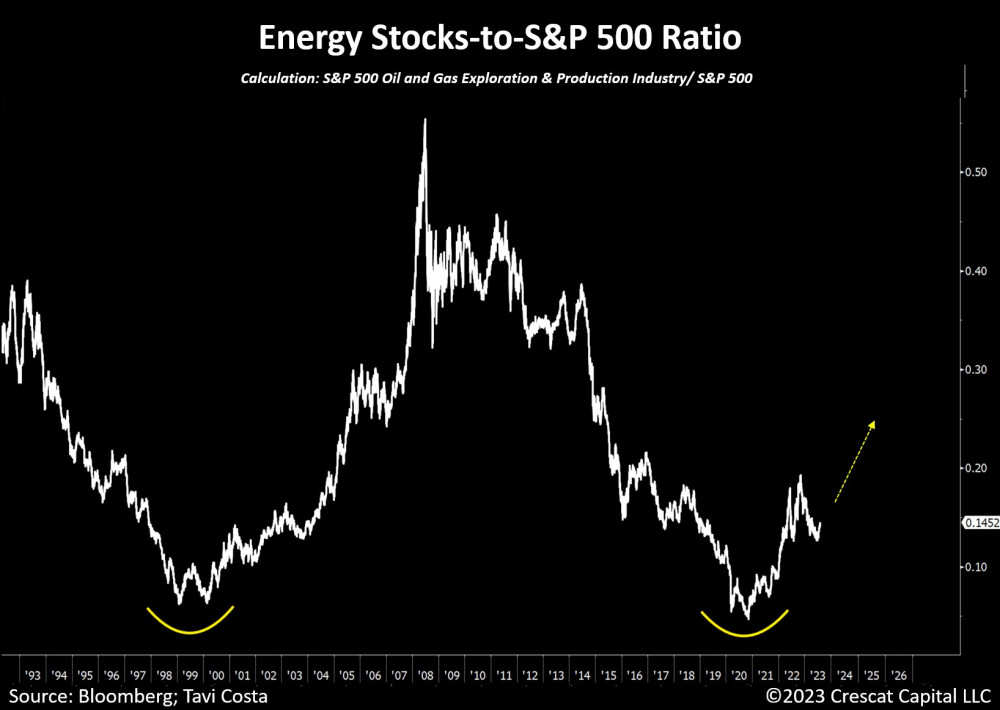

Poniższy wykres przedstawia wartość spółek zajmujących się poszukiwaniem i wydobyciem ropy i gazu wchodzących w skład S&P500 (ETF XOP) w stosunku do całego indeksu S&P500.

W latach 2020 – 2022 spółki energetyczne radziły sobie lepiej niż cały indeks S&P500 (dlatego też biała linia na wykresie szła w górę). Od kilku miesięcy sytuacja wygląda inaczej i to S&P500 radzi sobie lepiej niż spółki energetyczne. Jeśli jednak spojrzymy z długoterminowej perspektywy to spółki związane z ropą i gazem wciąż są tanie na tle całego indeksu, a dodatkowo ropa utrzymuje się na stosunkowo wysokich poziomach, głównie za sprawą decyzji OPEC o ograniczaniu produkcji.

Sektory najczęściej wybierane przez inwestorów

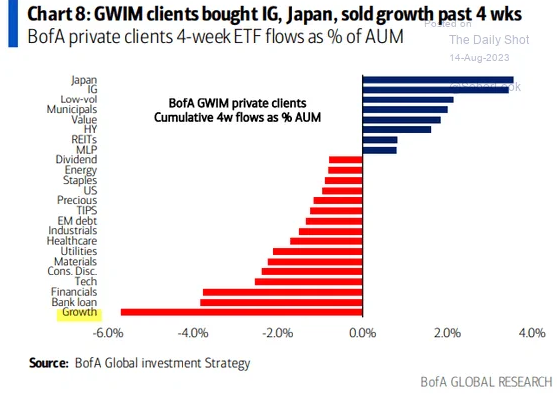

Na poniższym wykresie możemy zobaczyć jakiego rodzaju aktywa inwestycyjne kupowali i sprzedawali więksi klienci Bank of America w ciągu ostatnich 4 tygodni. Mowa o zakupach przeprowadzanych najczęściej po konsultacji z doradcami. Niebieskie słupki oznaczają, że dana spółka była skupowana i pokazują skalę zakupów jako procent aktywów w zarządzaniu. Odwrotnie jest z czerwonymi słupkami.

Zwróćcie uwagę jak chętnie inwestorzy pozbywali się spółek wzrostowych. Sugeruje to, że klienci private bankingu BofA nie są tak pozytywnie nastawieni do dalszych wzrostów firm technologicznych. Z drugiej strony widzimy duże zainteresowanie spółkami z Japonii. Nic dziwnego - jen obecnie jest bardzo tani, a na dodatek Warren Buffett chce zwiększyć swoją ekspozycję na największe spółki z tego kraju zwane Sogo Sosha. Trzecią nadzwyczaj interesującą grupą aktywów są REIT-y, które były stopniowo skupowane przez opisywaną grupę. Ceny REITów w USA robią się coraz bardziej atrakcyjne. Z drugiej strony wśród nich znajduje się coraz więcej firm w złej sytuacji finansowej.

Managerowie funduszy niechętnie patrzą na REIT-y

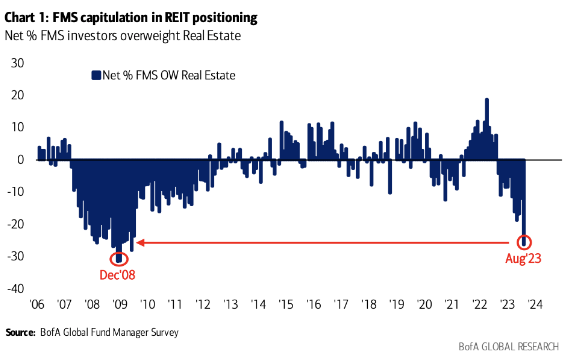

O ile kilenci Bank of America zaczęli skupować REITy, to poniżej mamy wyniki ankiety przeprowadzonej wśród managerów funduszy inwestycyjnych. Wśród nich przeważa grupa negatywnie nastawiona do tej klasy aktywów.

Z jednej strony oznacza to, że nastroje wokół REIT-ów są już bardzo złe, co ogranicza ich potencjał do spadku. Z drugiej strony tak negatywny poziom inwestorów utrzymywał się przez cały 2008 rok i REIT-y zaczęły rosnąć dopiero wiosną 2009 roku, kiedy giełda zaczęła odczuwać pozytywny wpływ potężnego dodruku z FED-u.

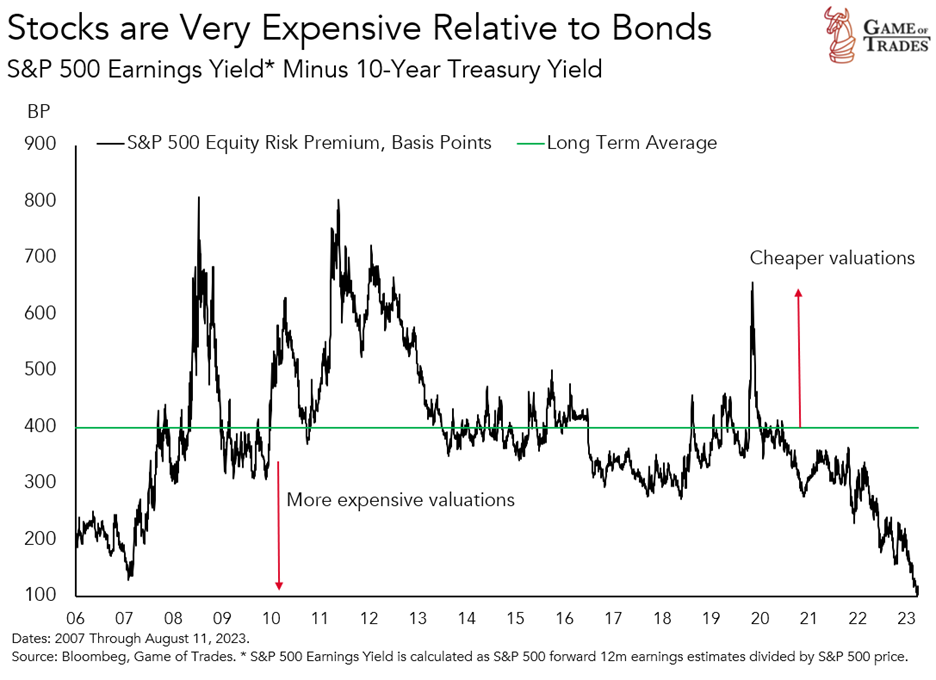

Akcje coraz droższe w porównaniu do obligacji

Popularną metodą wyceny jest porównywanie ze sobą różnych aktywów. Na poniższym wykresie widzimy linię, która oddaje atrakcyjność akcji w stosunku do obligacji na rynku w USA. Generalnie im niżej jesteśmy na tej grafice, tym mniej atrakcyjne są akcje w stosunku do obligacji.

Obecne wartości znajdują się na poziomie niższym niż miało to miejsce w 2007 roku, tuż przed globalnym kryzysem finansowym.

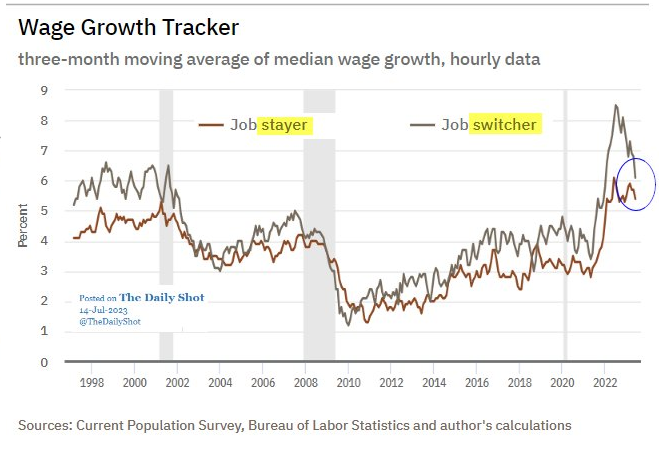

Częsta zmiana pracy, a wzrost pensji

Panuje przekonanie, że pracując na etacie najszybszą drogą do zmiany pensji na wyższą są regularne zmiany miejsca zatrudnienia. Poniższy wykres przedstawia uśredniony wzrost pensji w USA od 1998 roku. Szara linia pokazuje jak wyglądało to w przypadku osób systematycznie zmieniających pracę, a brązowa dotyczy pracowników pozostających w dotychczasowym miejscu zatrudnienia.

Źródło: Twitter.com

Możemy zauważyć, że faktycznie osoby często zmieniające pracę zarabiają więcej. Szczególnie wyróżniał się 2022 rok, kiedy różnica pomiędzy wzrostem zarobków wyniosła ponad 2 punkty procentowe. Obecnie sytuacja osób, które często zmieniają pracę znacząco się pogarsza. Jest to jeden z wykresów sugerujących, że generalnie sytuacja na rynku pracy w USA uległa pogorszeniu, jest mniej ofert dających możliwość szybkiego wzrostu zarobków. To o tyle istotne, że w tym samym czasie stopy procentowe są już na poziomie 5,5%, a oprocentowanie nowych kredytów czy też oprocentowanie na kartach kredytowych dotarły do poziomów najwyższych od kilkunastu lat.

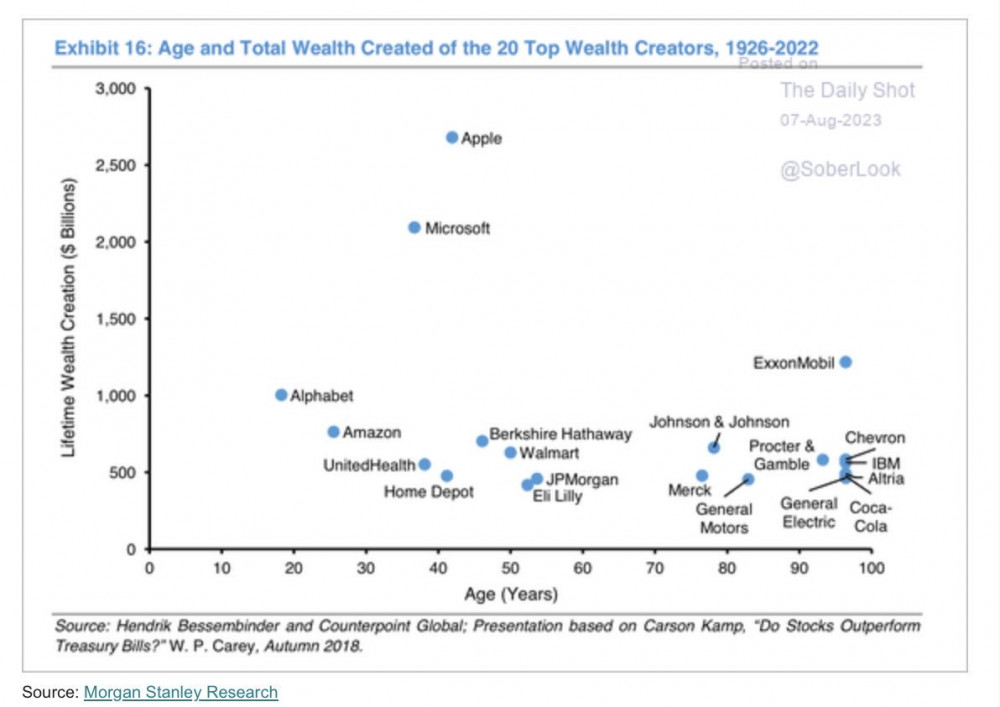

Firmy, które wypracowały fortuny

W historii zapisało się wiele firm, które były źródłem fortuny dla ich założycieli lub akcjonariuszy. Poniższy wykres przedstawia TOP20 tego typu firm. Na osi poziomej widzimy ich wiek, a na pionowej to ile przyniosły kapitału. Zakładamy, że ta wartość nie jest skorygowana o inflację.

Apple i Microsoft to firmy, które rzucają się w oczy. Te spółki trafiły na erę cyfryzacji i były w stanie w szybkim tempie wypracowywać duże zyski. Firmy, które powstały w latach 80-tych i 90-tych dzięki braku sztywnych procedur mogły efektywnie wykorzystać zmieniające się otoczenie. Obecnie powstające firmy w dobie sztucznej inteligencji mogą być w stanie jeszcze szybciej wypracowywać takie bogactwo.

Z drugiej strony widzimy spółki, które rozwijają się w sposób zrównoważony przez 70-100 lat. Ze względu na inflację miliardy wypracowane przez te firmy w latach np. 30-tych są znacznie więcej warte niż te z lat 80-tych. Te przedsiębiorstwa mają bardzo dobre procedury, które pozwalają na utrzymywanie się na rynku przez dekady i wzrost pomimo zmieniających się kadr zarządzających.

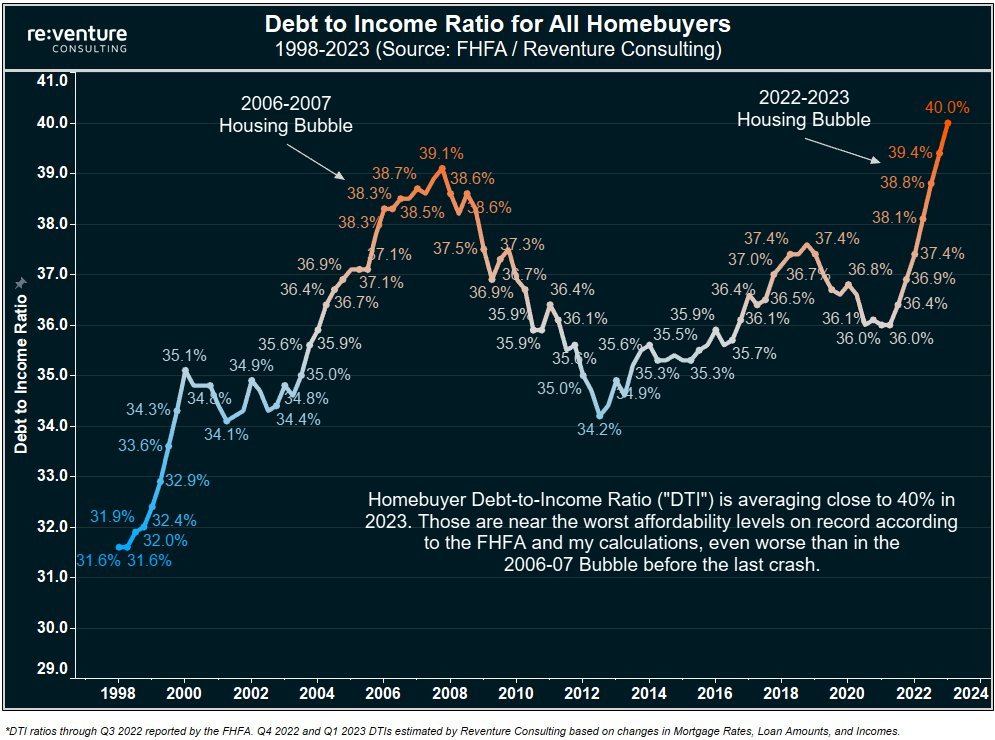

Rekordowo wysoki dług kredytobiorców

Kupno domu lub mieszkania przy użyciu kredytu jest w obecnym systemie czymś powszechnie stosowanym. Na poniższym wykresie możecie zauważyć stosunek długu do dochodu wśród osób, które zaciągnęły kredyt na nieruchomość w USA. Obecne poziomy rzędu 40% wskazują bardzo duże zadłużenie, przez co posiadacze kredytów muszą oddawać dużą część swojej wypłaty na poczet spłaty kredytu.

Źródło: Barchart.com

Przy wysokich obecnie stopach coraz mniej osób jest chętnych, żeby zaciągać kredyt i to może wywołać problemy – ostatecznie brak popytu na rynku grozi dużymi spadkami cen. Pytanie brzmi: czy szybciej zobaczymy poważne zawirowania na rynku w USA czy wcześniej FED podejmie decyzję o obniżaniu stóp procentowych?

Wystrzały cen surowców rolnych

W połowie lipca Indie ogłosiły zakaz eksportu ryżu. Ta decyzja nie pozostała bez wpływu na cenę tego surowca. Przedstawia to poniższy wykres, na którym widzimy cenę ryżu w długim terminie.

Indie są największym eksporterem tego surowca. Mało tego, eksportują go więcej niż 4 kolejni producenci razem wzięci. Z kolei Tajlandia zachęca rolników do ograniczenia sadzenia ryżu, aby ograniczyć zużycie wody.

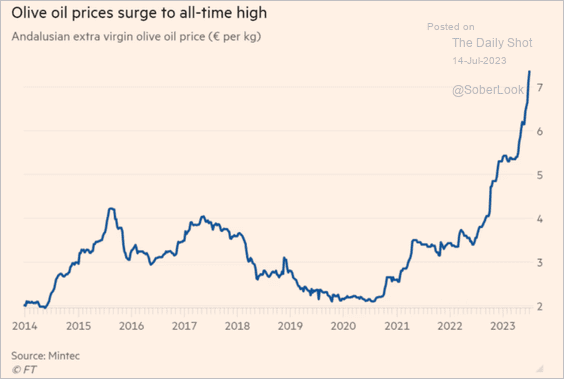

Podobnie do ryżu, cena oliwy również znajduje się na bardzo wysokim poziomie. Obecnie za kilogram oliwy trzeba płacić ponad 7 euro.

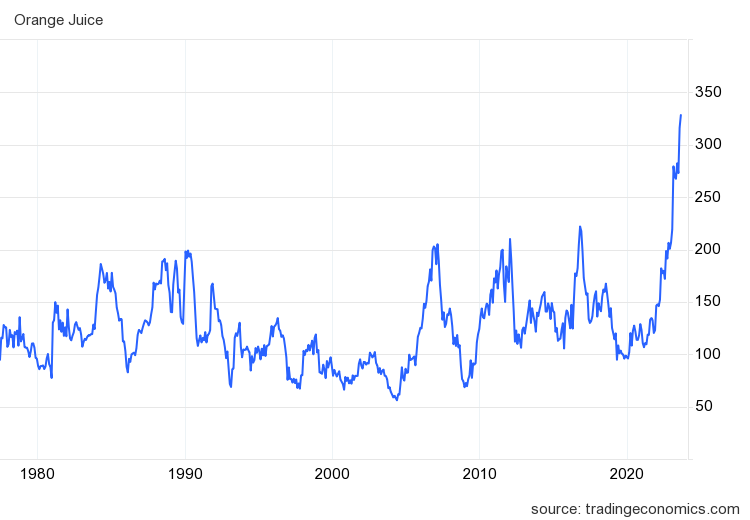

Kolejnym surowcem, którego cena przebiła wieloletnie szczyty jest sok pomarańczowy. Zbiory pomarańczy są znacznie mniejsze niż w poprzednich latach ze względu na niesprzyjającą pogodę i choroby drzew.

Ogółem na rynku surowców rolnych mogliśmy ostatnio zaobserwować wzrosty cen akcji dużych spółek i było to w dużej mierze związane z zamieszaniem wokół tzw. porozumienia zbożowego na Ukrainie. Wszystkie te przykłady pokazują jak duży wpływ na ceny surowców rolnych mają decyzje polityczne.

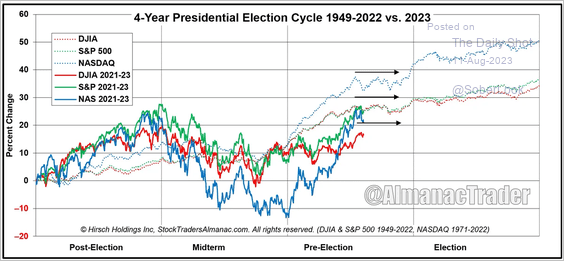

Cykl prezydencki na giełdzie

Zachowanie cen akcji na giełdzie jest tłumaczone na wiele sposobów, jednym z nich są cykle prezydenckie w USA. Wybory prezydenta w Stanach Zjednoczonych odbywają się co 4 lata, dlatego poniższy wykres podzielony jest na 4 części. Post-Election to pierwszy rok po wyborach. Midterm to drugi, Pre-Election trzeci, a Election to czwarty.

Na wykresie zostały nałożone procentowe zmiany notowań popularnych indeksów. Przerywane linie to uśrednione zachowanie notowań poszczególnych indeksów w latach 1949 – 2022. Liniami ciągłymi zaznaczono zachowanie notowań od początku kadencji Joe Bidena, czyli 2021 roku. Czerwone linie przedstawiają indeks Dow Jones, zielone S&P500, a niebieskie Nasdaq.

Cykle prezydenckie sugerują nam, że obecny kwartał powinien być nudny na rynku. Nie powinniśmy doświadczać ani znacznych wzrostów ani spadków. Natomiast od 4 kwartału bieżącego roku powinniśmy zacząć obserwować wzrosty, które będą trwać do końca kadencji prezydenta.

Jako ciekawostkę możemy dodać, że jeden z najbardziej znanych inwestorów Stanley Druckenmiller mówi, że politycy robią wszystko, żeby giełda przynosiła zyski przed wyborami. Dlatego jego zdaniem należy kupować akcje na 2 lata przed wyborami i sprzedawać je zaraz po wyborach. Można więc powiedzieć, że Druckenmiller kieruje się właśnie opisanymi wyżej cyklami prezydenckimi.

Independent Trader Team

Filip (ITT)

Zachęcamy do dyskusji na tematy związane z inwestowaniem, finansami, gospodarką, ekonomią, polityką. Natychmiast kasowane będą natomiast:

a) wpisy skupiające się na tematach religijnych

b) zaczepki wymierzone w innych użytkowników (jeśli post zawiera także merytoryczne treści to autor musi liczyć się z tym, że zostaną one usunięte),

c) wpisy zawierające abstrakcyjne wywody (przykłady: coś o słuszności skrajnego autorytaryzmu, rozstrzeliwania ludzi itp.),

d) abstrakcyjne wpisy, które obniżają poziom dotychczasowej dyskusji (odpowiedzi w stylu: „to może rozstrzelamy wszystkich polityków i po problemie?” Albo „nie lepiej po prostu podpalić wszystkie urzędy?”),

e) dyskusje schodzące w kierunku tematów zupełnie oderwanych od tematyki bloga – np. linki do starych filmów, których tematyka kompletnie nie ma związku z tematyką bloga, itd.

Korzystając z okazji dziękujemy za wszystkie merytoryczne wpisy pod poprzednimi artykułami.

Dante

I na obligacjach nadal paradygmat strachu przed inflacją:

supermario

"W oświadczeniu majątkowym Włodzimierz Czarzasty wskazał swoje roczne zarobki. Składają się na nie trzy pozycje:

wynagrodzenie w kwocie 250 tys. 725 zł

dieta parlamentarna — 45 tys. 679 zł

wynajem mieszkania — 20 tys. 800 zł

Polityk posiada środki pieniężne w kwocie 182 tys. zł i ponad 15 tys. euro. Do tego jest posiadaczem akcji spółki Muza SA o wartości blisko 194 tys. zł.

Włodzimierz Czarzasty ma dom o powierzchni 255 m kw., który wycenił na około 1,5 mln zł (w ramach wspólności majątkowej). Do tego dochodzi jeszcze 35-metrowe mieszkanie warte 350 tys. zł.

W ramach "innych nieruchomości" przewodniczący Nowej Lewicy wymienił też "nieruchomość zabudowaną" o powierzchni 0,5 ha i wartości 2,5 mln zł (w ramach wspólności majątkowej).

Poseł Lewicy nie jest wolny od zobowiązań finansowych. Ma kredyt mieszkaniowy, który zaciągnął na kwotę 81 tys. 580 euro. Z tego do spłaty zostało mu jeszcze 31 tys. 358 euro.

Ciekawie wygląda rubryka poświęcona majątkowi ruchomemu. W nim znajdziemy: jacht motorowy z 2000 r. o wartości 20 tys. zł, a także obrazy warte 50 tys. zł (wspólność majątkowa), pokaźną bibliotekę (15 tys. tomów) wycenioną na 80 tys. zł, czy wyroby ze złota i srebra za 30 tys. zł."

https://businessinsider.com.pl/polityka/wlodzimierz-czarzasty-wystartuje-w-wyborach-zajrzelismy-w-jego-majatek/w47sxsw

Jak by się kto pytał po co potrzebna jest lewica w Polsce , to Supermario podpowiada , po to aby pan Włodzimierz miał dobrą synekurkę. Warto zwrócić też uwagę w jakie aktywa pakują swoją kasę politycy.

Dante

Wartość rynkowa długu rządu USA

W wielu zastosowaniach wartość rynkowa dokładniej odzwierciedla zadłużenie rządu USA niż wartość nominalna. Wartość nominalna długu publicznego podawana przez Departament Skarbu USA odzwierciedla stopy procentowe obowiązujące w momencie emisji długu, natomiast wartość rynkowa jest korygowana w celu odzwierciedlenia rynkowych stóp procentowych w obserwowanym okresie. Badacze Federal Reserve Bank of Dallas obliczyli wartość rynkową serii długu publicznego USA do października 2010 r. W marcu 2013 r. zmieniono źródło rynkowych stóp procentowych i wznowiono aktualizację.

Wartości nominalne i rynkowe są zgłaszane dla długu federalnego brutto (cały dług wyemitowany przez Skarb Państwa), prywatnego długu federalnego brutto (nieutrzymywanego na rachunkach rządu USA ani przez Rezerwę Federalną) oraz rynkowego długu skarbowego (bony skarbowe, banknoty i obligacje) . Podane wartości dotyczą ostatniego dnia roboczego miesiąca. Wartość rynkowa rynkowego długu Skarbu Państwa jest ćwiczeniem księgowym, podczas gdy pozostałe dwa wymagają założenia co do ceny długu nierynkowego.

https://www.dallasfed.org/research/econdata/govdebt

=====

@Hawaje / @Lahaina

Pod uwagę, bo główne media mogą wałkować ten temat, aby straszyć zmianami klimatu:

Woke Hawaiian Official Stalled Release Of 'Revered Water' Until It Was Too Late To Save Maui

https://www.zerohedge.com/political/woke-hawaiian-official-stalled-release-revered-water-until-it-was-too-late-save-maui

Tulsi Gabbard Blasts Biden Admin's "Horrible" Response To Maui Disaster

https://www.zerohedge.com/political/watch-tulsi-gabbard-blasts-biden-admins-horrible-response-maui-disaster

Thanks To Government, Maui's Lahaina Fire Became A Deadly Conflagration

https://www.zerohedge.com/weather/thanks-government-mauis-lahaina-fire-became-deadly-conflagration

Ostatnio modyfikowany: 2023-08-18 20:19

Coen

Coen

Dante

Traders brace for explosion of volatility Friday as $2.2 trillion in stock options expire

https://www.morningstar.com/news/marketwatch/202308171119/traders-brace-for-explosion-of-volatility-friday-as-22-trillion-in-stock-options-expire

Options Are All the Rage in Stocks With $2 Trillion Deadline Looming

https://finance.yahoo.com/news/options-rage-stocks-2-trillion-200805655.html

https://en.macromicro.me/charts/449/us-cboe-options-put-call-ratio

PS. Za tydzień przemówienie Powella w Jackson Hole:

https://www.marketplace.org/2023/08/17/will-we-get-less-gloom-and-doom-from-jerome-powell-at-jackson-hole/

https://www.reuters.com/markets/rates-bonds/markets-clamor-r-star-signal-jackson-hole-2023-08-16/

Ostatnio modyfikowany: 2023-08-18 21:28

janwar

https://www.bankier.pl/wiadomosc/Brytyjczycy-walcza-o-gotowke-Rzad-zapowiada-kary-dla-bankow-8596855.html

janwar

"Co wam po moich konkretach, jeśli będziecie widzieli gołym okiem, że i tak niczego nie przeprowadzę" - powiedział Donald Tusk. Zaznaczył, że "w Polityce słowa znaczą tyle, ile sprawczość, która za nimi stoi".

https://www.bankier.pl/wiadomosc/Tusk-zapowiada-100-konkretow-na-pierwszych-100-dni-rzadow-8596992.html

Dante

China Evergrande collapse shows need for $1 trillion Beijing rescue plan, says Clocktower strategist

https://www.morningstar.com/news/marketwatch/20230818516/china-evergrande-collapse-shows-need-for-1-trillion-beijing-rescue-plan-says-clocktower-strategist

supermario

"W ostatnich latach globalne rynki sztuki rozwijały się wyjątkowo dynamicznie. Szczególnym wzrostem charakteryzował się 2022 rok, kiedy to podwyższoną aktywność obserwowaliśmy zarówno w Polsce, jak i na świecie. Niemniej jednak obecne dane zdają się sugerować, że błyskawiczny rozwój ulega spowolnieniu.

Analizując obecne raporty rynku sztuki, widoczne jest spowolnienie tempa wzrostu, które obserwowano w poprzednich latach. Wartość obrotów na międzynarodowych rynkach sztuki, w tym brytyjskim, amerykańskim i francuskim, wykazuje spadki, wynoszące odpowiednio 35%, 26% i 39% w porównaniu do pierwszej połowy roku ubiegłego. Mniejsza wartości transakcji na najwyższym poziomie cenowym (spowodowana ograniczoną ilością wyjątkowo drogich prac) oraz wpływ czynników ekonomicznych i społecznych mogą być kluczowymi powodami tendencji panującej na światowym rynku sztuki." Czytaj dalej

https://rynekisztuka.pl/2023/08/17/spadek-obroty-zagraniczny-rynek-sztuki/

supermario

Baltic Art Promotion XI Kolekcjonerska Aukcja Sztuki

https://onebid.pl/pl/auction/-/5450

supermario

Nasi Goście będą opowiadać o katalogowaniu kolekcji dzieł sztuki – o tym, po co prowadzić taki katalog, do czego może się przydać i jak to robić w możliwie najprostszy sposób. Zapraszamy gorąco na webinar zarówno kolekcjonerów doświadczonych, jak i początkujących!

Kim są zaproszeni Eksperci?

Cecylia Grabek – Historyk sztuki, antykwariusz. Współzałożycielka i prezeska ArtSaas Technologies. Ekspert w Galerii Dawnych Sreber w Lublinie, w ramach której rozwija prywatne i instytucjonalne kolekcje sreber.

Łukasz Grabek – Historyk sztuki, antykwariusz, User Experience Designer. Pomysłodawca i współzałożyciel ArtSaas Technologies. Wykładowca Instytutu Sztuk Pięknych UMCS oraz studiów podyplomowych Rynek sztuki i antyków na Krakowskiej Akademii im. Andrzeja Frycza Modrzewskiego, członek Stowarzyszenia Antykwariuszy i Marszandów Polskich (SAiMP).

Firma ArtSaas - Wirtualny Art Manager udostępnia galeriom, kolekcjonerom i artystom narzędzia do katalogowania, zarządzania, promowania i prezentacji dzieł sztuki w Internecie."

Zapisz się na webinar https://cutt.ly/wwpmoSp4

supermario

https://www.biznesinfo.pl/kolejna-likwidacja-w-sektorze-finansowym-klienci-nie-moga-wyplacic-srodkow-zgromadzonych-na-koncie-pd-pd-180823

szymonw

Ruch na SP500 pomału możemy nazywać korektą. Zazwyczaj korekty trwaja około miesiąca, dlatego myślę zeby zamknąć pozycje short w tym przypadku gdzieś pod koniec miesiaca. Wyjątkiem będzie ruch w góre do końca sierpnia. Wówczas mam zamiar poczekac na to co przyniesie wrzesień

Argumenty za spadkami na sierpień, stricte z USA (pomijając wszystkie inne argumenty wymienione wcześniej w artkułach):

* potencjalnie rozczarowujące wyniki NVIDIA

* zapowiedzi kolejnych podwyżek stóp procentowych (ma być spotkanie w przyszłym tygodniu gdzie możemy prawdpodobnie usłyszeć nieco więcej na ten temat)

* index chciwości na poziomie neutralnym (jest dalszy potencjał do spadków)

Rozważam wznowienie pozycji short przed FOMC 18-19 września. Tak jak w 2018 roku, jeśli podwyżka stop procentowych się wydarzy, mozemy oczekiwać spadków bezpośrednio w dniach następujących. Szacowany czas trawania dla takich pozycji to około miesiąc.

TLT nawet zalewarowane razy 3 również rozważam jako niemal idealny headge z perspektywą średnioterminową - kilka miesięcy

Nie widzę natomiast śladów jakiejś większej paniki na rynku, dużo bardziej jest za to widoczna migracja kapitału ze spółek technologich w inne sektory

Ostatnio modyfikowany: 2023-08-19 13:30

Hansclosx

USA i zachód ma kilka tysięcy sztuk amunicji kasetowej o bardzo dużej sile rażenia która mogła by "spalić" rosyjską obronę którą ma być w przyszłości zezlomowana.

Co ciekawe Ukrainie nikt tego nie daje.

Widać że dzieją się rzeczy poza polem walki. Moim zdaniem USA nie zezwalają na rozwalenie ruskich i przejęcie Krymu co jest problemem dla Ukrainy bo mają determinację i zasoby ludzkie aby tego dokonać.

Więc można przyjac że na razie jest ustalone że będzie wschodnia i zachodnia Ukraina.

Dla nas lepsze to jak nic bo w razie czego (gdyby Rosja jednak zerwała wszelkie ustalenia i rozwiązanie sprawny Rosji wymagalo by wojny to poligonem będzie Ukraina nie my.).

Ostatnio modyfikowany: 2023-08-19 14:22

Lech

Przewodniczący Lewicy powalczy o drugą kadencję. Majątek na finiszu pierwszej jest pokaźny

Dzisiaj największym problemem są sygnaliści, donosiciele i złodzieje powiązani z pisem , bo to tam dzisiaj pociąga się za sznurki, doi budżet i Polaków, bez możliwości przyjrzenia się i jakiejkolwiek kontroli.

Hansclosx

A co chcę już mówiłem. Powtórzę aby Polska była w systemie zachodnim. Bo inni mają gorsze warunki.

supermario

Ciąg dalszy afery z Campus Polska. Maciej Orłoś rezygnuje z udziału w panelu

„W związku z powyższym, by dać wyraz niezgody na zamykanie ust dziennikarzom, postanowiłem zrezygnować z udziału w panelu dotyczącym mediów publicznych, który zaplanowany jest na sobotę 26 sierpnia i odbędzie się w ramach Campusu Polska Przyszłości 2023” – napisał.

Wcześniej z udziału w wydarzeniu wycofali się historyk i dziennikarz OKO.Press Adam Leszczyński oraz Inicjatywa Wschód. Leszczyński napisał, że uznał decyzję organizatorów za tłumienie otwartej debaty. „Po newsie o usunięciu panelu czwórki krytycznych dziennikarzy, zdecydowałyśmy, że Inicjatywa Wschód nie weźmie udziału w tym wydarzeniu. Nie będziemy narzędziem partyjnej walki o władzę” – napisała aktywistka Dominika Lasota.

W czwartek o odwołaniu „debaty symetrystów” poinformował Marcin Meller. „W największym skrócie: zadzwonili do mnie organizatorzy Campusu z pytaniem czy mogę poprowadzić panel bez Grzegorza Sroczyńskiego. Odpowiedziałem, że nie ma takiej możliwości. W związku z czym usłyszałem, że zaproszenie zostaje wycofane” – napisał.

https://www.msn.com/pl-pl/wiadomosci/polska/ci%C4%85g-dalszy-afery-z-campus-polska-maciej-or%C5%82o%C5%9B-rezygnuje-z-udzia%C5%82u-w-panelu/ar-AA1fu58E?ocid=msedgntp&cvid=bd3629ddc2dd4d37acc8b353f03f0bd3&ei=28

Chciałoby się krzyknąć WOLNE MEDIA . Supermario podpowiada , że nie są to żadne pisiory.

janwar

Co jeszcze robi ambasada amerykańska? Kłóci nas z Rosją! Dzisiaj każdy, każdy z nas powinien odważyć się na ten gest i pokazać "fucka" (gest wystawionego środkowego palca, od ang. wulg. "fuck you") Amerykanom! Takiego!"

https://niezalezna.pl/polityka/opozycja/lider-listy-ko-chcial-pokazywac-fucka-amerykanom-morawiecki-mowilismy-o-takich-idiota-lub-agent/494912

Zgr

Widać że dzieją się rzeczy poza polem walki.

Dla nas lepsze to jak nic

A jednak jak nie słuchasz oficera prowadzącego to czasem sam też pomyślisz, nie kazał jeszcze usunąć?

supermario

https://biznes.wprost.pl/finanse-i-inwestycje/waluty/11355265/elon-musk-dobil-bitcoina-jedna-z-najbrutalniejszych-wyprzedazy.html

Dante

Co akcji to są blisko MA100, fibo 61,8 oraz lokalnych poziomów wsparć, czyli mogą trochę odbić w górę, ale to jest raczej zabawa dla day-traderów, zwłaszcza że będzie przybywać coraz gorszych danych związanych z kredytami studenckimi (których właśnie rusza spłata we wrześniu/październiku), kredytami samochodowymi, refinansowaniem korporacji (nierzadko to było na 3-4 lata i zawarte w 2020r.), wyparowaniem covidowych oszczędności amerykanów i rynkiem nieruchomości, itd - w skrócie, będzie gigantyczne ssanie w realnej gospodarce na cięcie wydatków konsumenckich (co powinno odbić się na spadku przychodów firm i rozpoczęciu cięcia zatrudnienia), aby spłacać zobowiązania finansowe. A publiczne informacje o cięciu zatrudnienia przez firmy i wzroście bezrobocia zaczną jeszcze bardziej nakręcać kryzysową spiralę, bo konsumenci jeszcze mocniej zaczną zaciskać pasa w obawie o pogarszające się warunki na rynku pracy.

https://www.youtube.com/watch?v=xo3UY8GAOWA&t=1s

https://www.youtube.com/watch?v=MqEa1EDWFhk

https://www.youtube.com/watch?v=D4FdLde3l_4

https://www.youtube.com/watch?v=NNL3JOoIPvU

https://www.zerohedge.com/markets/large-bank-loan-volumes-shrank-last-week-deposit-outflows-re-accelerated

https://www.youtube.com/watch?v=LJVZEWcArtw

https://www.zerohedge.com/markets/recession-coming-or-it

Co do obligacji, to podobno właśnie Arabia Saudyjska zaczęła być sprzedawcą netto UST oraz potencjalnie Chiny mogą zwiększyć sprzedaż UST w związku z zawirowaniami u siebie w kraju.

Ale fakt faktem jeśli zaczęłaby się faktyczna panika na rynkach finansowych (z powodu obaw o recesję), to bardzo dużo kapitału popłynęłoby do USD i UST (i ceny obligacji wzrosłyby, bo popyt znacząco przewyższyłby podaż UST), a akcje tąpnęłyby w dół - jak na razie mechanika rynku tak nie wygląda i bardziej pasuje pod strach przed inflacją, ale to może być kwestia tygodni, aby ta mechanika się zmieniła.

Według mniej USD to jak na razie najbezpieczniejsza opcja (ewentualnie do kompletu z ETFem na t-billsy), akcje jakiś czas mogą się bujać bokiem (ale nie muszą), a na obligacjach jeszcze jedna przecena w dół przed mocniejszym wystrzałem w górę nie powinna być zaskoczeniem.

https://www.zerohedge.com/markets/stocks-are-overbought-relative-bonds

Ostatnio modyfikowany: 2023-08-20 15:05

Cascader

To by tłumaczyło dlaczego tak wielu prognostyków recesji myliło się w tym roku, nikt nie zakładał kolejnych bodźców stymulujących gospodarkę.

Ostatnio modyfikowany: 2023-08-20 15:30

Tomaszabc

lenon

Słuchałem dziś w TV przemówienia Jarosława Kaczyńskiego. Tak bardzo mną wstrząsnęło, że postanowiłem zamieścić jego krótki fragment. Niestety nigdzie go nie ma w formie tekstu. Są tylko niewielkie fragmenty rzeczy tak naprawdę nie istotnych.

Zatem ze słuchu przełożyłem fragment dźwięku na język czytany.

Uważam, że jest on bardzo istotny w kwestii stosunku władzy do własności prywatnej, oraz jawnego oszustwa jakiego dopuszcza się władza, nie dostrzeganego przez 99% społeczeństwa, a tak bardzo bulwersującego dla 1%.

"Jest pytanie trzecie, o prywatyzację. Tych podstawowych gałęzi polskiej gospodarki. Najważniejszych przedsiębiorstw. Ktoś może powiedzieć, no cóż mamy przecież gospodarkę rynkową, ale prywatyzacja jest czymś naturalnym. Tak do jakiś mniejszych przed przepraszam przedsiębiorstw ona może być dopuszczalna, czasem nawet potrzebna, ale jeżeli chodzi o te przedsiębiorstwa podstawowe to wyobraźcie sobie państwo np. los polskiego rolnictwa gdyby energetyka by nie wryła w ręku państwa. Mówię tutaj o roku 2017, czy 18, co by wtedy się stało, otóż polskie górnictwo by po prostu upadło, bo pieniądze na jego ratowanie nie w całości ale w wielkiej mierze pochodziły od przedsiębiorstw energetycznych i przy własności państwowej, to można było zrobić, ale przy prywatnej już z całą pewnością nie. Co by było teraz ostatnio, kiedy był kryzys węglowy gdyby nie przedsiębiorstwa państwowe, gdyby nie ich ogromna aktywność zmobilizowana przez rząd czy to byłoby możliwe jeźliby chodziło o przedsiębiorstwa prywatne. Nie szanowni państwo to byłoby całkowicie niemożliwe, a wszelkiego rodzaju dopłaty, do elektryczności, do gazu, to obniżanie cen, które bez tego byłyby dużo wyższe. Czy to byłoby możliwe?. Nie proszę państwa. Przedsiębiorstwo państwowe jest nastawione wyłącznie na zysk i w związku z tym nie miałoby żadnego powodu żeby w ten sposób działać. To jest kwestia sprawczości państwa. Czy państwo może coś zrobić w trudnej sytuacji, czy może pomóc obywatelom, czy po prostu nie jest do tego zdolne i dlatego pamiętajcie że to pytanie dotyczy spraw , które w gruncie rzeczy odnoszą się do każdej rodziny, każdego Polaka. Co by było, gdyby nawet w czasie tej łagodnej zimy zabrakło opału, co by było gdyby upadło górnictwo, co by było, jaki byłby dzisiaj poziom cen gdyby nie te dopłaty. I można mnożyć tego rodzaju stwierdzenia. Tego rodzaju opowieści, ale opowieści które odnoszą się do faktów i dlatego tutaj też zdecydowanie musimy powiedzieć nie, bo chcemy mieć takie państwo które może Polakom pomagać i trzeba jasno powiedzieć i na to wskazują statystyki nie przez Polaków tworzone, nie tutaj tworzone w Polsce, ale statystyki UE, Eurostatu, Międzynarodowego Funduszu Walutowego, Banku Światowego, OECD, wszystkie one wskazują na to, że w najróżniejszych wymiarach sytuacja dzisiaj w Polsce ogromnie w ciągu ostatnich lat się poprawiła, że to dzisiaj wysoce 8 lat temu to jest bardzo wielka różnica. Ja dam państwu tylko jeden przykład. 8 lat temu w Polsce 30 % dzieci było zagrożonych nędzą. A wiecie ile jest dzisiaj? 3, trzy i dwie dziesiąte dokładnie"

https://youtu.be/t3W2kPQWUP4?t=2695

Tekst oryginalny.

To nas czeka.

Nieudolne prowadzenie biznesów przez państwową wierchuszkę i obciążanie społeczeństwa ich błędami.

Na nasze barki mają być złożone nierentowne gałęzie gospodarki, wszelkiego rodzaju dopłaty, do czegoś co zdrożało, ponieważ trzeba mieć z czego dopłacić. Dopłacić dlatego, żeby móc tym na dożynkach epatować.

O embargu na ruski węgiel, doprowadzeniu kopalń do sytuacji w której nie potrafią sprostać wewnętrznemu zapotrzebowaniu i przywoływaniu fikcyjnych statystyk nie chcę się rozwodzić, bo jakieś kurwy by musiały polecieć.

Ostatnio modyfikowany: 2023-08-20 22:21

Dante

https://biznes.interia.pl/gospodarka/news-nagla-zmiana-w-rpp-nieoczekiwanie-przelozono-termin-posiedze,nId,6971107

Potem jest spotkanie NBP koło 13 września i tu się pojawią pytanie czy nie będzie niespodzianki w danych za sierpień odnośnie inflacji, która może być powyżej 10%, bo widać wzrost cen paliw, który z opóźnieniem paru miesięcy przekłada się na inflację.

Poniżej cena ropy w PLN:

Zatem w sytuacji braku cięcia stóp procentowych przez NBP (bo inflacja nie byłaby jednocyfrową) byłby bardzo realny scenariusz spadków cen złota w ujęciu PLN - zwłaszcza, że kapitał oszczędzających nadal migrowałby do lokat i potencjalnie do obligacji skarbowych (wzrost ich rentowności na skutek wzrostu rentowności UST byłby bardzo niedźwiedzim sygnałem dla złota).

Ostatnio modyfikowany: 2023-08-20 22:25

janwar

Lech

PIS już powinien organizować pielgrzymki do Częstochowy na kolanach , żeby w Niemczech czasami skrajna prawica nie zdobyła władzy jak w Polsce , bo to będzie katastrofa dla Polski i Polaków, zamiast marzeń o odszkodowaniach będą roszczenia i zero dotacji i rozwoju dla takich krajów...jak Polska. Przed II WŚ też najpierw w Polsce zdobyła władzę skrajna prawica i zaraz po niej w Niemczech..

Ostatnio modyfikowany: 2023-08-21 09:31

Coen

Lech

Turbonauta

Amunicja kasetowa nie "spali" rosyjskiej obrony, bo nie służy do niszczenia umocnień tylko siły żywej na otwartym terenie. Przekazanie Kijowowi tej amunicji rozwiązuje ręce Rosji która ma jej od groma. Jeszcze trochę i Ukraina podzieli los Paragwaju.

lenon

"Kto sprzedał 950 polskich państwowych firm za swojej kadencji?"

Dobrze zrobił, że sprzedał. Od tamtej pory nie dopłaciłem do nich ani grosza, a przy tym koryto się zmniejszyło o jakieś 10 tysięcy synekur rozdawanych z wdzięczności za klaki na wiecach i rozklejanie plakatów.

janwar

PRL Bis ale konserwa i maska prawicowa..

---Czy mafie vatowskie były korzystniejsze?

W końcu zdecydowaliście z lenonem jaki to program gospodarczy będzie miała wygrana KO i czy dadzą wam na piśmie gwarancję lepszego dobrobytu niż obecnie?

Potwierdza się fakt że większości Polakom zawsze jest żle- jakkolwiek dobrze by nie było.

I sami nie wiedzą czego chcą.

Ostatnio modyfikowany: 2023-08-21 16:59

prasnik

Drobne sprostowanie nie "sprzedał przedsiębiorstw" a oddał za darmo.

Ostatnio modyfikowany: 2023-08-21 17:16

szymonw

Wielkie dzięki za komentarz. Rzeczywiście z obligacjami mimo, że trzydziestolatki ostatnio były na tak niskim poziomie w 2011 - można jeszcze się chwilę wstrzymać:

- również ewentualna podwyżka stóp procentowych może mieć negatywny wpływ na ich wycenę

- FED cały czas redukuje bilans

- na rynku jest stosunkowo niska płyność w sierpniu i wrześniu

Idealnie by było jakby niskie ceny obligacji i wysokie odsetki pociągneły jeszcze spadki na akcjach zanim przejdziemy do retoryki recesji.

janwar

Komisja Europejska przygotowuje się do ingerencji w wyniki wyborów w Polsce. Dziś ujawniono treść listu, jaki unijny komisarz Didier Reynders wysłał do polskiego rządu. Kwestionuje w nim status Izby Kontroli Nadzwyczajnej i Spraw Publicznych – izby, która będzie decydowała o ważności wyborów. – Ten list pokazuje strategię Komisji Europejskiej na dalsze atakowanie Polski i przygotowywanie uzasadnienia dla porażki opozycji, w którą tak bardzo zainwestowano – powiedział w rozmowie z Niezalezna.pl wiceminister sprawiedliwości Sebastian Kaleta. O tym problemie pisała na początku tego roku „Gazeta Polska”.

https://niezalezna.pl/swiat/unia-europejska/wyszedl-na-jaw-list-reyndersa-do-polskiego-rzadu-kaleta-dla-niezalezna-pl-nie-pokladaja-wiary-w-sukces-tuska/495058

janwar

lenon @janwar

Drobne sprostowanie nie "sprzedał przedsiębiorstw" a oddał za darmo.

---dzięki za korektę.

..warren..

przegracie i to z kretesem. konfe wciąga maistrim pięknie to na tiktoku widać po sławku i innych, jak już się prezes nik tam kręci to znaczy że ośmiornica z dolarami tam już jest

ale donaldy nie wygracie to wam mówie ja :) donald po wyborach pojedzie fur dojczland :)

janwar

Jak podano, na 30 sierpnia 2023 r. został wyznaczony pierwszy dzień notowań na GPW instrumentu typu Exchange Traded Commodities (ETC). Są to najczęściej instrumenty pasywne, zabezpieczone w sposób fizyczny, które działaniem przypominają ETF-y, jednak są tworzone i oferowane jako instrumenty dłużne z pełnym zabezpieczeniem fizycznym.

https://www.bankier.pl/wiadomosc/Papierowe-zloto-zadebiutuje-na-GPW-Jest-data-8597794.html

janwar

https://www.bankier.pl/wiadomosc/Fala-bankructw-przedsiebiorstw-w-UE-Tak-zle-nie-bylo-od-2015-roku-8597672.html

Lech

lenon @janwar Drobne sprostowanie nie "sprzedał przedsiębiorstw" a oddał za darmo.

Najwięcej prywatyzował za darmo AWS protoplasta PiS i cała ta rzesza dziadków z pisu utopionych w PRLu udających dzisiaj świętych..

@Ten list pokazuje strategię Komisji Europejskiej na dalsze atakowanie Polski

Nawet ślepy by zauważył że to ratowanie Polski przed zgrają

kłamców, oszustów i złodziei..

Przy tych ETFach i para produktach ,nawet AmberGold był większą składnicą prawdziwego metalu..

Wykorzystywanie watu do nadużyć powstało na koniec PO i natychmiast stworzyli system do walki z taką przestępczością , który PiS łaskawie do dzisiaj wykorzystuje chyba że dotyczy ich Kacyków to nie zauważa...Polacy dzisiaj nawet nie wiedzą na ile set miliardów konserwa narobiła długów nie mają gdzie i kogo o to zapytać, ani jak sprawdzić..W taką studnię bezprawia UE nie wrzuci ani centa..

Ostatnio modyfikowany: 2023-08-21 19:37

Dante

PLanktON

janwar

Niemiecki europoseł o Polsce i Węgrzech: UE finansuje swoich wrogów.

https://wydarzenia.interia.pl/news-niemiecki-europosel-o-polsce-i-wegrzech-ue-finansuje-swoich-,nId,6976869

Dante

Właśnie pojawił się filmik od Heresy Financial , który spina wiele omawianych tutaj tematów w całość:

An Urgent Warning to All Investors

https://www.youtube.com/watch?v=7NOYiSfy6p4

Otóż, autor wskazuje, że najprawdopodobniej PBOC będzie musiał "drukować", aby skupić toksyczne aktywa z banków, ale z drugiej strony będzie to powodować presję na juana, zatem Chiny będą jeszcze mocniej wyprzedawać UST, aby pozyskać dolary do obrony juana. Również Japonia jest pod presją, zatem będzie sprzedawcą netto UST. Dodajmy do tego innych sprzedawców i QT FEDu - a zatem mamy perfekcyjny układ pod wzrost rentowności obligacji (i spadek ich wartości), które mogą uruchomić margin calle i wyprzedaż akcji. Dodajmy do tego, że kwestię kredytów studenckich, kredytów samochodowych, kredytów konsumenckich, falę refinansowania korporacji i ograniczenie popytu na rynku nieruchomości w USA (bo rentowości poszły tam mocno w górę) - a rentowności obligacji długoterminowych są właśnie tam bardzo istotne, bo robią za benchmark. I oto jest scenariusz pod perfekcyjny sztorm kryzysu.

S&P500, USD, UST, Bundy

More China doom: #China Yuan is close to a 14y low, and far cheaper than in the summer of 2015, when a badly communicated devaluation prompted a minor global crisis.

#China 10y yields keep falling in a sign that the economy is hard landing/crashing. China 10y yield now at 2.6%, the lowest level since Corona crisis in 2020.

Can the global economy expand w/China in deepening trouble? For the first time in two decades, we're about to find out. This week’s data show that almost all the putative motors of the Chinese economy were growing only at a very disappointing rate. The yield gap between 10y US and Chinese govt bonds is now >160bps, widest since 2007.

FDI in #China slumped to the lowest level since at least 1998

Biden warns #China economy is ‘ticking time bomb.’ Biden’s swipes at China’s $18tn economy come at a sensitive time for Xi. Although Biden misrepresented key statistics about China, overall outlook remains grim. China’s GDP grew at slower-than-expected pace of 5.5% in H1 2023 YoY, leading to worries about ripple effects for global econ.

China Seeks Goldilocks Yuan To Support Liquidity

China has begun to push back more forcefully on yuan weakness versus the dollar, but some level of currency devaluation is required in order to keep liquidity supported.

The PBOC signaled its intention to limit further USDCNY upside by setting the fixing rate much lower than expected. Indeed, the fixing was the lowest it has ever been in relation to the Bloomberg Fixing Survey estimate in the series’ five-year history.

But it’s a delicate business.

Some currency weakness is desired in a slowdown. In a monetary system such as China’s - where domestic reserves are ultimately backed by FX reserves - capital outflow has a negative, geared impact on domestic liquidity. Currency weakness acts as a pressure valve, easing back the amount of liquidity that is destroyed.

Capital outflow from China has risen this year. Even though the country has a nominally closed capital account, necessity is the mother of all invention; capital always finds a way to leave, especially when there are dim prospects for domestic growth. We can see in the chart below, showing a proxy for capital outflow, that it has been rising, but is still lower than it was last year, or the time of the yuan devaluation in 2015.

https://www.zerohedge.com/markets/china-seeks-goldilocks-yuan-support-liquidity

China Local Governments to Sell $206 Billion of Financing Debt

Caixin says PBOC to set up emergency liquidity tool for LGFVs

Beijing also considering plan to sell special local bonds

https://www.bloomberg.com/news/articles/2023-08-20/china-local-govts-to-sell-206-billion-of-financing-debt-caixin#xj4y7vzkg

https://www.reuters.com/article/china-economy-pboc/china-vows-to-coordinate-support-to-resolve-local-government-debt-risks-idINP8N39X06F

China cuts US Treasury holdings to 14-year low amid persisting security concerns, geopolitical tensions

China cut its holdings of US Treasuries for a third month in a row in June, reducing its stake by US$11.3 billion to US$835.4 billion

Earlier this month, former central bank adviser Yu Yongding called the security of Chinese holdings an increasingly geopolitical issue

https://www.scmp.com/economy/economic-indicators/article/3231288/china-cuts-us-treasury-holdings-14-year-low-amid-persisting-security-concerns-geopolitical-tensions

A w tle ryzyko, że rating dużych banków amerykańskich może zostać obniżone, a to de facto oznaczałoby obniżenie ratingu całemu sektorowi bankowemu i sporo obligacji wyleciałoby z investment grade bonds i przez to byłby masowo sprzedane zgodnie z zasadami zarządzających funduszami inwestycyjnym i emerytalnymi:

Fitch warns it may be forced to downgrade dozens of banks, including JPMorgan Chase

https://www.cnbc.com/2023/08/15/fitch-warns-it-may-be-forced-to-downgrade-dozens-of-banks.html

Na razie pomniejsze banki

Moody's downgrades six local banks

Moody's Investors Service today downgraded the ratings of six local banks — BRAC Bank, The City Bank, Dutch-Bangla Bank Limited, Eastern Bank, NCC Bank, and The Premier Bank.

https://www.tbsnews.net/economy/banking/moodys-downgrades-six-local-banks-641778

Mortgage rates could hit 8%, economists say, citing a worrying sign not seen since the Great Recession

https://www.marketwatch.com/story/mortgage-rates-could-hit-8-economists-say-citing-a-worrying-sign-not-seen-since-the-great-recession-edf2b4a4

According to Bloomberg, the movements have fanned expectations that the US bond market is closing the door on the post-financial crisis era of ultra-low rates, anticipating that the Fed will hold interest rates elevated for longer than markets had expected. The movement has come even as the swaps market is still pricing in that the Fed is likely done with its rate hikes and will be easing policy next year.

“The continued better-than-expected economic data has made it like we are almost contemplating a new reality that we haven’t had for quite some time, where rates could potentially be quite higher for quite longer,” Griffiths said. “That’s the big thing driving real yields.”

Of course, as always happens on Wall Street, once everyone believes something the opposite happens, and with the help of a deflationary shockwave about to erupt from China, the $1 trillion the US is about to spend on debt interest...

... not to mention the inevitable Housing crash, because a housing market can only sustain these mortgage rates for so long, it's only a matter of time before rates crash.

And speaking of mortgage rates, after briefly dipping at the end of 2022, the eruption in 10Y yields has pushed the 30Y Mortgage rate to a mindblowing 7.6%, the highest level since 2001 and just shy of the the highest in the 21st century. As a reference, mortgage rates hit a record low just over 2 years ago, when they troughed at 2.80% in Feb 2021.

The ongoing sharp repricing in duration is extending the major shift that has raced through the bond market over the past two weeks as the odds of a recession seemingly recede amid such ludicrous economic reading as an Atlanta Fed GDPNow which pointed to Q3 GDP growth of 5.8%, coupled with the trademark of "Bidenomics": war-level budget deficits which have pushed the supply of Treasury debt in Q3 to a near-record $1 trillion, the second highest on record after the $2.8 trillion sold in Q2 2020 to offset the global Covid lockdowns.

https://www.zerohedge.com/markets/treasury-yields-soar-16-year-high-30y-mortgage-rate-nears-21st-century-high

Is a global debt bomb about to explode?

The majority of low-income nations are on the cusp of a debt crisis, sparking fears of global contagion.

https://www.aljazeera.com/features/2023/7/4/is-a-global-debt-bomb-about-to-explode

The $785 Billion Junk-Bond Maturity Wall Has Never Been So Close

World’s riskiest borrowers in a race against time to refinance

Over 40% of bonds coming due were issued during the pandemic

https://www.bloomberg.com/news/articles/2023-07-14/the-785-billion-junk-bond-maturity-wall-has-never-been-so-close

Ostatnio modyfikowany: 2023-08-21 23:17

Dante

Czy można liczyć na artykuł w temacie, który przedstawił Heresy Financial?

Bo w Polsce jak na razie bodajże nikt publicznie nie przedstawił tego tematu jak sytuacja w Chinach i sytuacja na rynku obligacji może mieć daleko idące skutki dla światowego rynku finansowego. A takie publiczne ostrzeżenie w Polsce w obecnym czasie bardzo by się przydało, bo chociażby najbliższe 2 miesiące mogą zafundować prawdziwy rollercoaster i wysyp czarnych oraz szarych nosorożców.

PS1. Problem dollar shortage i dolarowego zadłużenia na świecie nadal istnieje, ale jak na razie światowe media się nim nie interesują.

PS2. Globalny wzrost rentowności obligacji również spowoduje wzrost rentowności polskich obligacji, a przez to wzrost rentowności obligacji korporacyjnych (i spadek ich wycen), co powinno przełożyć się na spadek cen polskich akcji i złotówki.

PS3. Chiny nie podały w sierpniu danych odnośnie bezrobocia wśród młodych - postanowiły ukryć te dane.

PS4. Chiński eksport rok do roku spada, co powoduje, że kolejny silnik wzrostu gospodarczego Chin hamuje.

China’s 40-Year Boom Is Over. What Comes Next?

https://thechinabrief.substack.com/p/chinas-40-year-boom-is-over-what

https://www.wsj.com/world/china/china-economy-debt-slowdown-recession-622a3be4

https://kanebridgenews.com/chinas-40-year-boom-is-over-what-comes-next/

Ostatnio modyfikowany: 2023-08-22 00:09

lenon

Jak się okazuje, wszystkie programy z udziałem Bogusława Wołoszańskiego zniknęły z TVP Historia w dniu ogłoszenia jego startu w wyborach. "Sensacje XX wieku" i "Encyklopedia II wojny światowej" były emitowane na antenie stacji kilka razy w tygodniu.

Obecnie Wołoszańskiego uczyniono bohaterem jednego z materiałów w poniedziałkowych "Wiadomościach" TVP. — Doniósł na homoseksualistę w swoim najbliższym otoczeniu. Teraz czerwony sztandar zamienił na tęczową agendę partii Donalda Tuska. To Bogusław Wołoszański, lider wyborczej listy Koalicji Obywatelskiej w Piotrkowie Trybunalskim, w przeszłości kontakt operacyjny bezpieki o pseudonimie "Rewo" — zapowiedział materiał Krzysztofa Nowiny-Konopki prowadzący program Michał Adamczyk. Na pasku pojawiło się słowo "kapuś".

Jak podobają się Wam metody władzy? Jakie będą kolejne kary za nieposłuszeństwo?

Hansclosx

Bo nie podobała się demokracja wspomnienia PRL wiecznie żywe. Nic lepszego nas nie czeka w obecnym systemie .

Ps. Kto pamięta kiedy rok temu mówiłem że będzie kryzys w chinach kiedy wszyscy mówili że Chiny są wielkie dolar upada.

Wkrótce ponownie zacznę czasami wrzucać prawdziwe informacje i przewidywania.

Ostatnio modyfikowany: 2023-08-22 10:01

prasnik

Po 89 roku jesteśmy pod wpływami krajów zachodu nie Rosji?

janwar

Widzę że podoba ci się , że będą tobą rządzić typy spod ciemnej gwiazdy, kapusie, agenci i zwolennicy Rosji i Niemiec których na potęgę przytula her ober .

Lenon- kim ty jesteś , że się tak poniżasz?

Samobójca czy kandydat do sejmu z listy PO?

Obalić rząd , a potem się zobaczy, Może jakoś będzie.

Lech

Skąd taka wiara że właśnie w Piotrkowie znajdzie Macierewicz jakieś wsparcie? przecież tam też są myślący i widzący co on robi i myśli ? ile publicznej kasy po prostu pali na stosie?..

@ Kto pamięta kiedy rok temu mówiłem że będzie kryzys w chinach

Te ich 4 % wzrostu dzisiaj to jak 20% 10 lat temu i dwa razy więcej niż całe PKB Polski..

Ostatnio modyfikowany: 2023-08-22 11:16

lenon

"Samobójca czy kandydat do sejmu z listy PO?"

To ma być groźba?

W sumie wszystkiego można się po Was spodziewać.

Jak nisko trzeba upaść, żeby takie metody wydawały się całkowicie naturalne.

Wyobraź sobie, że istnieją moralne standardy, których przyzwoici ludzie przestrzegają.

supermario

"Wyobraź sobie, że istnieją moralne standardy, których przyzwoici ludzie przestrzegają."

Supermario prosi o wymienienie owych moralnych standardów i wyjaśnienie kim są owi przyzwoici ludzie.

supermario

"@ W najbliższych wyborach Bogusław Wołoszański będzie startował z list KO w Piotrkowie Trybunalskim przeciwko Antoniemu Macierewiczowi...

Skąd taka wiara że właśnie w Piotrkowie znajdzie Macierewicz jakieś wsparcie? przecież tam też są myślący i widzący co on robi i myśli ? ile publicznej kasy po prostu pali na stosie?.."

Mądrzy ludzie nie głosują na jedynki.

Lech

Za pisu najwięcej importu z Rosji i stale rósł? podobnie Niemcy , a że to same kapusie i donosiciele prezesowi to każdy wie..a jak w UE donosili to nie ma drugiej takiej partii w UE..

Ostatnio modyfikowany: 2023-08-22 15:58

janwar

https://niezalezna.pl/media/gazeta-polska/gazeta-polska-nowy-numer-jak-woloszanski-ujawnial-sb-homoseksualistow/495107

-teraz już Wołoszański nie będzie musiał donosić na biedronia, na śmiszka że są homoseksualistami..na kogo teraz będzie donosił tuskowi???..

Ostatnio modyfikowany: 2023-08-22 16:16

..warren..

Jak podobają się Wam metody władzy? Jakie będą kolejne kary za nieposłuszeństwo?

--

drogi Lenonku

gdyby dziś rządził Tusk, a do Pisu dołączył Wołoszański, Tusk zrobiłby dokładnie to samo.

po Magdalence nie ma Wolnej Polski. Miałem nadzieję na konfę, ale widzę, że i tak wchodzą pieniądze i idea umiera jak z kukizem czy agrounią.

Polska od 300 lat jest w szambie i rację ma trochę seneca - cieszmy się, że mamy ajfony i samochody, bo sami to byśmy nawet indian w postępie technologicznym jako Polska nie przegonili. Polska nie ma szans sama istnieć.

janwar

A wtedy wojska rosyjskie- po zajęciu Ukrainy- stałyby pod domem lenona i jemu podobnych.

Tego chcecie antypisiory?

Zgr

Gdyby obecnie rządził Tusk, to nie przekazałby żadnego sprzętu wojskowego na Ukrainę- zgodnie z nakazem Niemiec.

Ja bym chciał żeby którakolwiek k..wa mnie zapytała o zdanie w referendum, czy chcę oddawać upadlinie broń która ma ewentualnie bronić mojego kraju, lub czy chcę wpuszczać do mojej ojczyzny jakikolwiek motłoch!

janwar

czy chcę wpuszczać do mojej ojczyzny jakikolwiek motłoch!

-to pytanie jest w referendum-- zapraszam

czy chcę oddawać upadlinie broń która ma ewentualnie bronić mojego kraju,

--wolisz aby ta broń broniła okolicy twojego domu przed ruskimi, czy lepiej daleko od twojego domu-bo w Ukrainie?

Vulkan

Jak ty możesz spoglądać w oczy swoim dzieciom i wnukom, czy zdajesz sobie sprawę jakie problemy sprowadzasz na nich i jakie życie im szykujesz wspierając i wtórując tej tępej propagandzie?

@ITT doszło do tego, że tracicie czytelników tak jak już straciliście wielu wartościowych komentujących, pozwalając na tak durne wpisy propagandowe

Ostatnio modyfikowany: 2023-08-22 19:27

Zgr

Czyli jak zagłosuje na "nie" to wygonią 300tyś ciapatych i 9mln banderowców których przyjęli w czasie ich rządów? Jaki ty jesteś naiwny, tą wojenkę prowadzi usa z chinami zaczynając od naszego niedalekiego podwórka, a że ta tłuszcza której propagandę głosisz wisi u nich na cienkim sznureczku to właśnie masz tego efekty rozbrojenia-zadłużenia-dokupienia. Kłania się 39ty gdzie uwczesne morawieckie, judy, błaszczaki, 3maja zrobiły wielki przemarsz wojsk, gdzie były okrzyki na Berlin i na królewiec, a 5 września już spierdalali do Rumunii. A ty będziesz mięsem armatnim za jarka i za napinanie nie swoich muskułow, który dawno będzie nie sterował tym narodem z bezpiecznego punktu. Tak będzie biedny polaczku, bo ten kto coś ma nie chce tego stracić i tak głupio nie ufa bezmyślnej propagandzie jednych czy drugich.

janwar

@janwar

Jak ty możesz spoglądać w oczy swoim dzieciom i wnukom, czy zdajesz sobie sprawę jakie problemy sprowadzasz na nich i jakie życie im szykujesz wspierając i wtórując tej tępej propagandzie?

---po wygranej Tuska zadam ci to samo pytanie ,bo wiem czym to się skończy.

Na nic będą mi potrzebne twoje przeprosiny, chyba że ze wstydu przestaniesz tu pisać.

Ostatnio modyfikowany: 2023-08-22 20:21

janwar

i tak głupio nie ufa bezmyślnej propagandzie jednych czy drugich.,

---z Niemcami 8lat, i Ruskimi 8 ostatnich lat ( nie licząc poprzednich 40tu) już byłem i wiem czym śmierdzą,

więc wolę być z amerykanami.

A jak nie chcesz być z amerykanami to będziesz musiał być z ruskimi i niemcami i nie będziesz miał żadnego wyboru

Jeśli nie jednych i drugich - to jakiej propagandzie ty ufasz -jeśli można?

Ostatnio modyfikowany: 2023-08-22 20:24

Coen

janwar

Gdyby obecnie rządził Tusk, to nie przekazałby żadnego sprzętu wojskowego na Ukrainę- zgodnie z nakazem Niemiec.

Ja bym chciał żeby którakolwiek k..wa mnie zapytała o zdanie w referendum, czy chcę oddawać upadlinie broń która ma ewentualnie bronić mojego kraju, lub czy chcę wpuszczać do mojej ojczyzny jakikolwiek motłoch!

Też bym chciał takich wiążących referendów jakie są w szwajcari.

Vulkan

Nie martw się ponieważ to mój ostatni wpis.

A dla ciebie jak widzę nie ma ratunku.

Mam tylko nadzieję, że będzie ci dane zobaczyć efekty tej twojej wspaniałej ekipy i zdążysz je poczuć, a nie tylko zostawić problem nastepnym pokoleniom. Oczywiście życzę wam wygranej co by nie przerwać tej bonanzy i aby WSZYSCY posmakowali tego mleka i miodu ;)

janwar

bo ten kto coś ma nie chce tego stracić

---a czy nie dorobiłeś się w większości tego co masz za ostatnie 8 lat na które tak plujesz?

tak tylko pytam

janwar

Czy w przypadku nagłego i niespodziewanego ataku ruskich wojsk, chciałbyś im powiedzieć żeby poczekali bo ty chcesz ztobić sobie referendum?

proszę cie...

janwar

Sondaże pokazują prawie po równo.

Tusk może wygrać.

A ja wtedy przez lata będę was kłuł w wasze oczy paskudnymi decyzjami i czasami które nadejdą.

i wtedy -jak to było- ostał się jeno sznur

Coen

Coen

Czy w przypadku nagłego i niespodziewanego ataku ruskich wojsk, chciałbyś im powiedzieć żeby poczekali bo ty chcesz ztobić sobie referendum?

proszę cie...

Wystarczyłoby wprowadzić przepisy na wzór w szwajcari gdzie każdy Polak ma w domu broń i musi trenować strzelanie i taktyke. wtedy malo kto by chcial atakować 40mln naród pod bronią a tak to jesteśmy najbardziej rozbrojonym narodem w europe a debilizmem było dodatkowo pozbywać się wyposażenia naszej armii

Luis666

Lord Paul Walker

As a fraternal organization, Illuminati unites men of good character who, though of different religious, ethnic or social backgrounds, share a belief in the brotherhood of mankind. Email:Illuminatejohn320@gmail.com

Stellar545

Stellar545