Rekordowe tempo wzrostu aktywów ETF-ów na Bitcoina

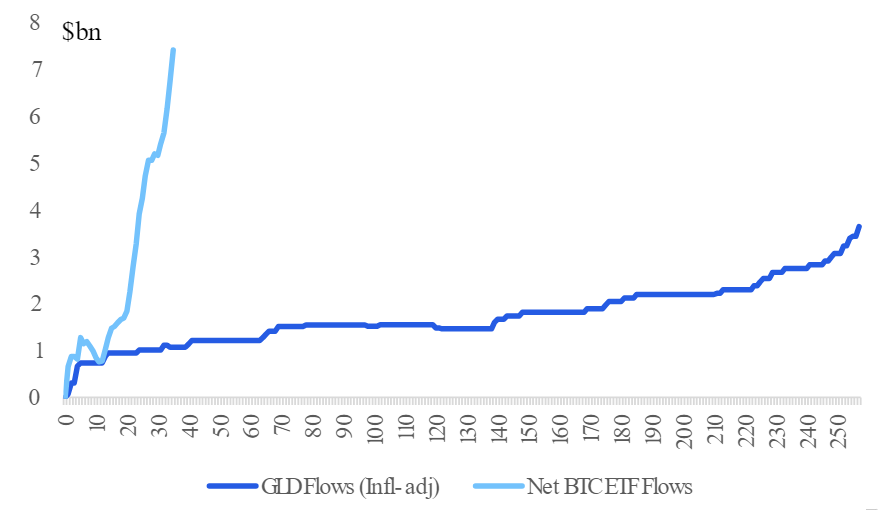

Poniższy wykres przedstawia tempo napływu kapitału do ETF-ów zapewniających ekspozycję na Bitcoina (jasnoniebieski) i ETF-u GLD dającego ekspozycję na złoto (ciemnoniebieski). Na osi poziomej zaznaczono dni od pojawienia się funduszy na giełdzie, a na osi pionowej ilość zgromadzonego kapitału. ETF na złoto został wprowadzony na rynek w 2004 roku i napływy do niego zostały skorygowane o inflację.

twitter.com

ETF-y na Bitcoina są wyraźnie bardziej popularne niż ETF na złoto, co możemy stwierdzić po tempie napływu kapitału.

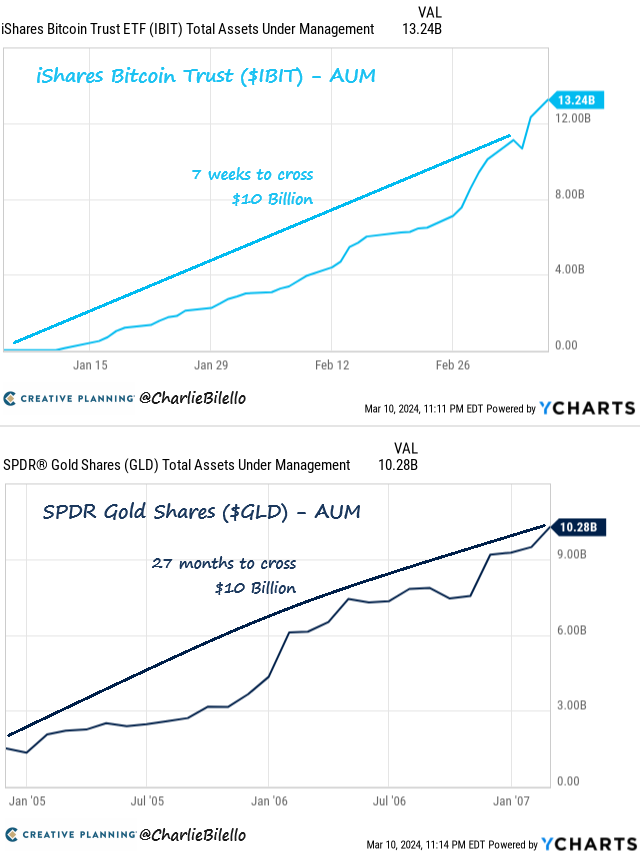

Fundusz IBIT (Bitcoin) potrzebował tylko 7 tygodni, aby zgromadzić aktywa o wartości 10 mld dolarów, co prezentuje górna część poniższego wykresu. ETF GLD (złoto) potrzebował 27 miesięcy, aby osiągnąć ten sam poziom i przedstawia to dolna część wykresu.

Dla porównania, ETF GLD potrzebował aż 15 razy więcej czasu, aby zgromadzić kwotę 10 mld dolarów w zarządzaniu.

Napływ środków do ETF-ów na Bitcoina sprawia, że ich emitenci muszą ciągle skupować najważniejszą kryptowalutę. Aby przedstawić Wam jak duże jest zainteresowanie, użyjemy następującego porównania: fundusze na Bitcoina skupują dziennie tyle kryptowaluty, ile wydobywa się jej w ciągu 5 dni.

Jeśli chodzi o powyższe porównanie do ETF-u na złoto to trzeba pamiętać, że nie jest ono stuprocentowo obiektywne. W 2004 roku (debiut GLD) o wiele mniej inwestorów miało dostęp do giełd online, a same ETF-y nie były tak znane jak dzisiaj. Dodatkowo inwestorzy często preferują posiadanie fizycznego złota, co ograniczało napływ kapitału do funduszu GLD tuż po jego debiucie.

Bitcoin na szczycie

8 marca 2024 roku po raz pierwszy w historii Bitcoin przebił swój szczyt przed halvingiem. Sam halving i jego wpływ na cenę aktywa opisaliśmy dokładniej w tym artykule. W skrócie, chodzi o wydarzenie, które zmniejsza ilość wydobywanych Bitcoinów o połowę. Obecnie codziennie w obiegu pojawia się około 900 sztuk kryptowaluty, a po następnym halvingu będzie to już tylko 450. To wydarzenie w przeszłości skutkowało rosnącymi cenami Bitcoina.

Dlaczego tym razem Bitcoin ustanowił nowy rekord jeszcze przed halvingiem? Ważnym powodem jest dużo większa powszechność kryptowalut, m.in. za sprawą ETF-ów na Bitcoina.

Sieć Bitcoina. Największy pobór mocy w historii

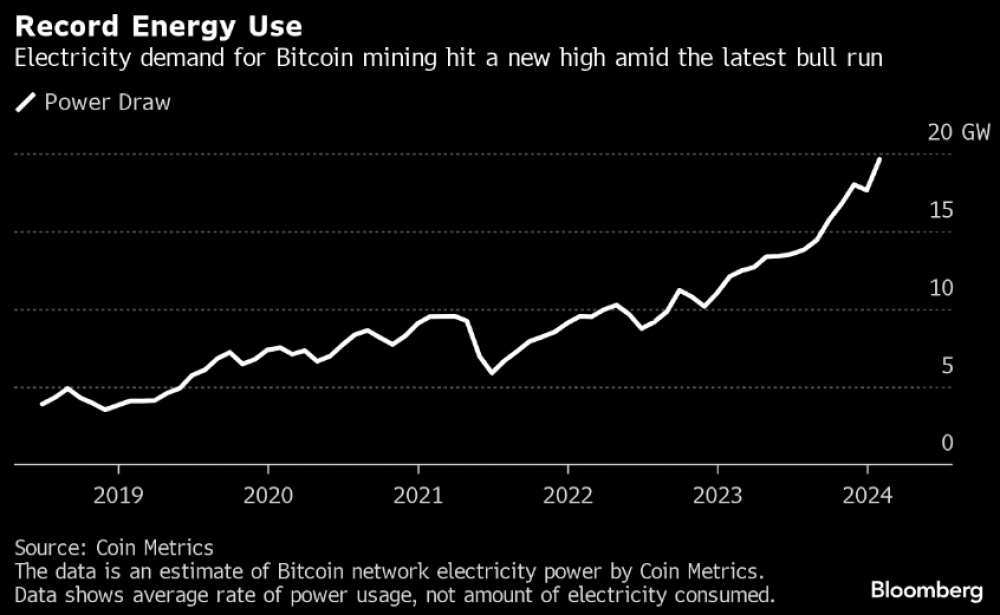

Powstawanie nowych Bitcoinów wymaga specjalnych komputerów. Są one połączone w jedną sieć i potrzebują prądu, aby funkcjonować. Firmy zajmujące się kopaniem głównej kryptowaluty znajdują się na całym świecie i obecnie zużywają prawie 20 GW mocy.

Sieć Bitcoina nigdy wcześniej nie pobierała tak dużo prądu jak obecnie. W 2023 roku wzrost tego parametru był równomierny, jednak od początku 2024 roku cena Bitcoina zwiększyła się o 70% i kopanie stało się znacznie bardziej atrakcyjne. To może zachęcić jeszcze więcej ludzi do tego rodzaju działania, co w konsekwencji spowoduje dalszy wzrost poboru mocy przez sieć największej kryptowaluty.

Rekordowe wzrosty indeksu S&P500

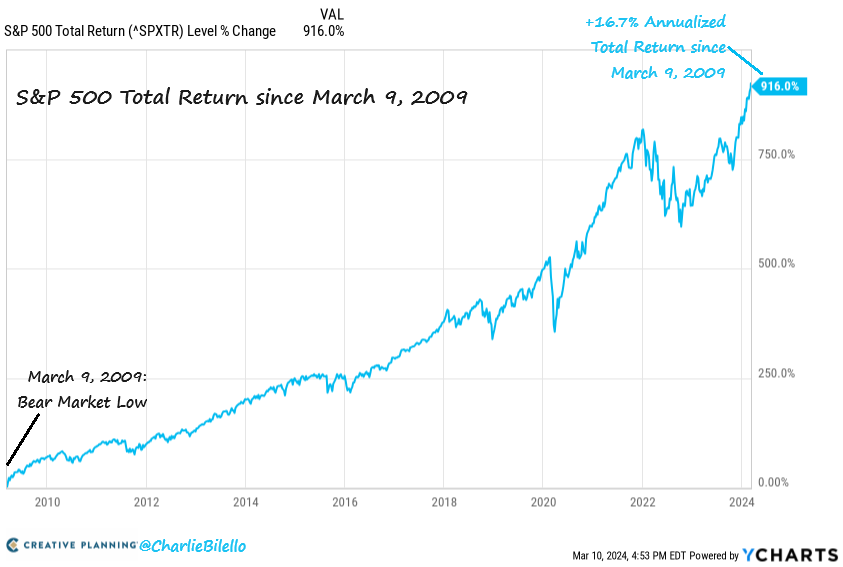

Poniższy wykres przedstawia procentowy wzrost, jaki uzyskał indeks S&P500 od momentu dołka po kryzysie finansowym z 2008 roku. Jak widzicie S&P500 w ciągu tych 15 lat podrożało o 916% ze średnioroczną stopą zwrotu (CAGR) na poziomie 16,7%.

Czy to dużo?

W takim przypadku najlepiej odnieść się do danych historycznych, które wskazują, że średnia dla tego indeksu w latach 1950 – 2023 wyniosła 11,3%. Mówimy więc o różnicy 5,4%. Mogłoby wydawać się, że to „tylko” 5,4%, jednak w praktyce robi to gigantyczną różnicę. Aby Wam to uzmysłowić, posłużymy się tutaj przykładem.

Załóżmy, że dysponujemy kwotą 100 tys. zł na inwestycję oraz aktywem, które daje średnioroczną stopę zwrotu na poziomie 11,3%. Czas inwestycji to 15 lat. Jaki będzie nasz wynik?

Nasz kapitał wzrośnie do 498 tys. zł, a całkowity zwrot z inwestycji wyniesie 398%.

Jeśli teraz weźmiemy wartość CAGR, jaką uzyskał indeks S&P500, czyli 16,7% to po 15 latach nasza inwestycja będzie warta 1,014 mln zł, a zwrot wyniesie już 914%.

Jak widzicie, pomimo tego, że na pierwszy rzut oka 5,4% nie wydaje się dużą różnicą, to w dłuższym okresie czasu znacząco wpływa na wyniki naszej inwestycji. Mówimy tutaj o sile procentu składanego, a w związku z tym warto przypomnieć słynne zdanie Alberta Einsteina:

„Procent składany to ósmy cud świata. Kto to rozumie, zarabia, kto nie rozumie, ten płaci”

Jaka branża zyskuje na rewolucji sztucznej inteligencji?

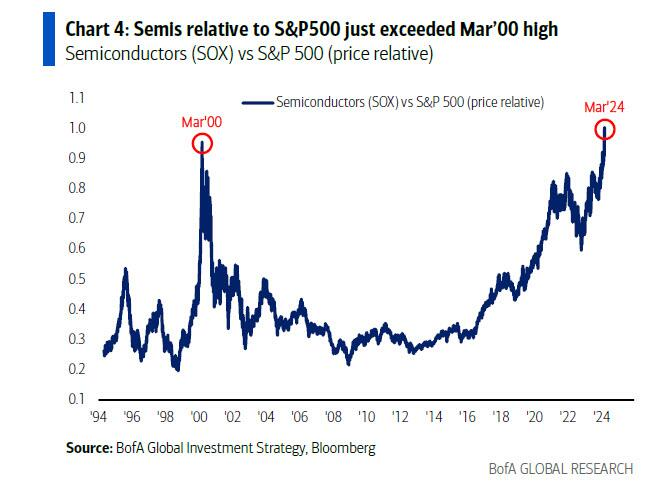

Na grafice zamieszczonej poniżej widzimy stosunek indeksów półprzewodników do S&P500. Im wyższe wartości, tym spółki związane z chipami są droższe w porównaniu do szerokiego rynku w USA.

Patrząc na notowania, spółki z branży półprzewodników są obecnie bardziej kosztowne w stosunku do indeksu S&P500 niż w szczycie bańki internetowej w 2000 roku. Nvidia sama w sobie jest jedną z najpopularniejszych spółek na świecie, a jej notowania w 2024 podwoiły się. AMD i Broadcom to kolejne spółki, których ceny akcji rosną w bardzo szybkim tempie dzięki unikalnym produktom, które wspierają rozwój sztucznej inteligencji.

Jesteśmy w trakcie rewolucji AI. Do jej funkcjonowania potrzebujemy mocy obliczeniowej zapewnianej przez nowoczesne układy. Obecne moce produkcyjne nie pozwalają na zaspokojenie popytu, w konsekwencji budowane są nowe fabryki chipów. Grafika poniżej przedstawia tego rodzaju inwestycje w Stanach Zjednoczonych wraz z planowanymi datami ich zakończenia.

Przedsiębiorstwa dostarczające wyposażenie do nowo budowanych fabryk radzą sobie obecnie świetnie. Wyposażenie fabryki pochłania nawet 70% kosztów jej budowy. Firmy takie jak ASML, dostarczające najnowszej generacji maszyny do produkcji chipów korzystają na powstawaniu tak wielu obiektów produkcyjnych.

Branżę półprzewodników opisaliśmy szczegółowo w raporcie dostępnym dla subskrybentów Portfela Tradera, skupiając się szczególnie na producentach wyposażenia fabryk.

Który segment branży gamingowej jest najważniejszy?

Jednym z obszarów, który od pewnego czasu przyciąga naszą uwagę, jest branża gier. Wraz z postępem technologicznym zyskujemy coraz więcej wolnego czasu, który trzeba jakoś spożytkować. Dla wielu osób, zwłaszcza młodych, popularnym wyborem jest granie w gry.

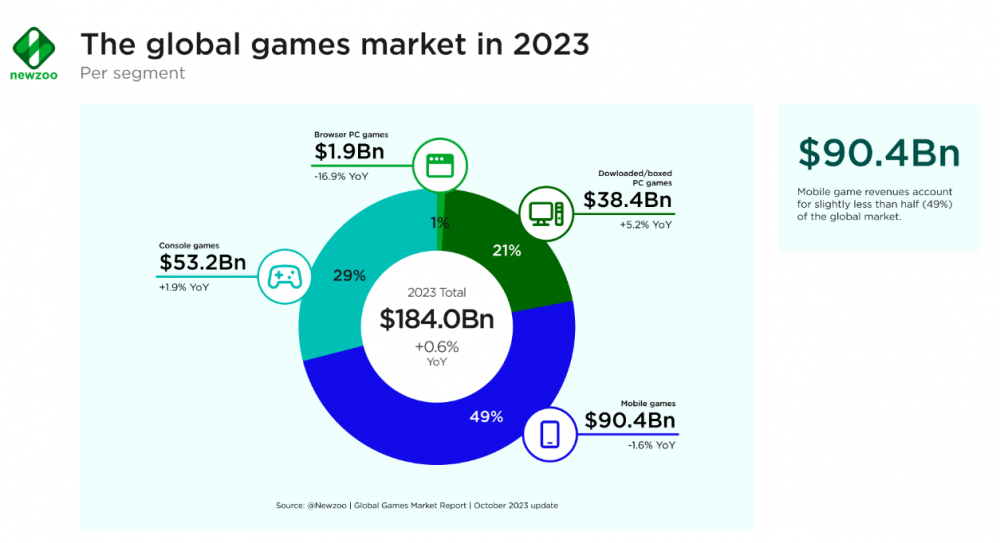

W 2023 roku branża gier komputerowych osiągnęła wartość 184 mld dolarów. Na poniższym wykresie możecie zobaczyć najważniejsze segmenty:

- gry mobilne z 49% udziałem w branży,

- konsole z udziałem 29%,

- gry komputerowe 21%,

- gry przeglądarkowe 1%.

To właśnie niepozorne gry mobilne generują najwięcej przychodów. Osoby grające na telefonach często nawet nie identyfikują się jako gracze. Zwłaszcza podczas podróży do pracy lub krótkich przerw chętnie sięgają po smartfon, aby spędzić kilka minut w grze. Takie osoby generują znaczne przychody dla branży dzięki mikropłatnościom. To właśnie w segmencie gier mobilnych powinniśmy szukać okazji rynkowych.

Niedawno opublikowaliśmy kolejny raport specjalny dla subskrybentów Portfela Tradera, tym razem dotyczący branży gier.

Apple traci wpływy w Chinach

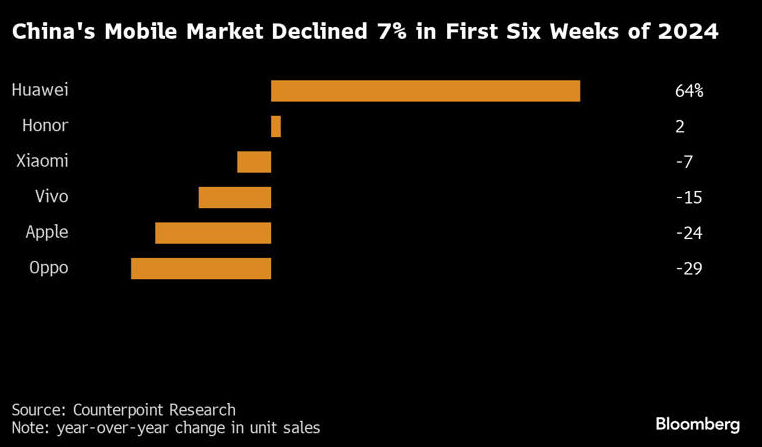

Poniższa grafika przedstawia procentową zmianę sprzedaży telefonów poszczególnych producentów w Chinach w porównaniu do zeszłego roku.

Sprzedaż Apple w Chinach w ciągu 12 miesięcy spadła aż o 24%. Sam rynek smartfonów w pierwszych sześciu tygodniach 2024 roku skurczył się o 7%. Państwo Środka to największy rynek urządzeń mobilnych i to dzięki niemu sprzedaż iPhonów w ostatnich latach rosła w tak szybkim tempie. Konkurencja na lokalnym rynku spowodowała zastój w sprzedaży sprzętu firmy z Cupertino.

Kłopoty dużego banku w USA

Niemal każdy tydzień przynosi kolejne informacje o trudnej sytuacji na amerykańskim rynku nieruchomości komercyjnych (biurowce, galerie, magazyny itd.). Transakcji jest mniej, a ceny wielu budynków mocno spadły na przestrzeni ostatniego roku. Duże przeceny dotykają zwłaszcza biurowce.

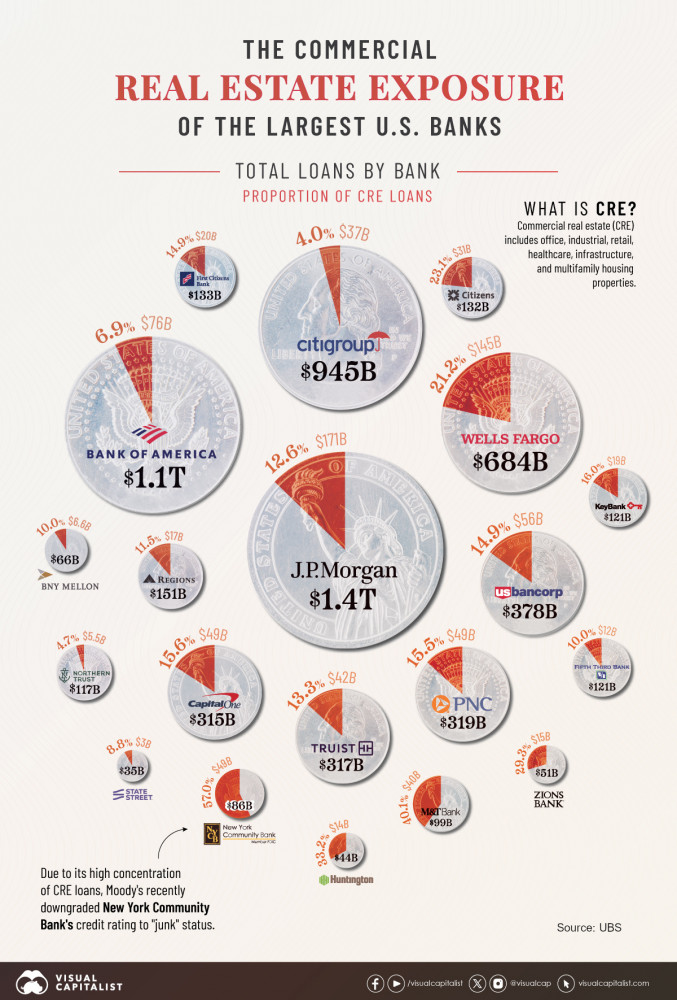

Taka sytuacja jest zagrożeniem dla banków, które udzielały kredytów firmom inwestującym na rynku nieruchomości komercyjnych (CRE – commercial real estate). Poniższa grafika pokazuje jaki procent udzielonych kredytów dotyczy właśnie takich budynków.

Grafika prezentuje głównie największe banki, które starały się unikać udzielania takich kredytów, zwłaszcza w ostatnich latach. Zajmowały się tym zazwyczaj mniejsze instytucje. Na dole grafiki możemy jednak zauważyć jeden bank – New York Community Bancorp – w przypadku którego ekspozycja na CRE to ponad połowa wszystkich udzielonych kredytów. I właśnie ten bank przeżywa obecnie spore problemy.

Głośno o NYCB zrobiło się 31 stycznia, kiedy to bank poinformował z jednej strony o niższej planowanej dywidendzie, a z drugiej – o konieczności stworzenia rezerw na kredyty powiązane z nieruchomościami komercyjnymi. W prostych słowach: są mocne powody by sądzić, że te kredyty przyniosą straty dla New York Community Bancorp.

Po tych informacjach akcje NYCB natychmiast potaniały o kilkadziesiąt procent, a kolejne tygodnie przyniosły dalszą przecenę.

W ostatnich dniach z kolei pojawiła się informacja, że bank pozyskał od grupy inwestorów dodatkowy miliard dolarów. Ten news wyhamował spadki notowań – przynajmniej póki co.

O ile w zeszłym roku mieliśmy bankructwa banków ze względu na spadki cen obligacji, to w tym roku możemy mieć podobne historie ze względu na spadające wyceny nieruchomości. Oczywiście sytuację może ratować FED. Ostatnio zakończył on program wspierający płynność banków (Bank Term Funding Program), ale w odwodzie pozostaje jeszcze jedno rozwiązanie, które ma ratować banki. Pytanie czy wszystko zadziała jak należy, kiedy tysiące wystraszonych klientów zgłoszą chęć wycofania swoich depozytów.

Independent Trader Team

supermario

supermario

https://banbye.com/embed/v_OdldE0SgmDSv

supermario

https://www.youtube.com/watch?v=16Gf7SndcOc

Janusz_Biznesu

Lech

supermario

Jak Czcigodny zechce obecnie sprzedać swój królewski metal musi poczekać za bezwartościowym papierem dwa tygodnie.

https://www.zlotagotowka.pl/#ceny-skupu

Keracz

Joe Biden ogłosi pożyczkę 2 mld dolarów dla Polski i zaoferuje sprzedaż 96 śmigłowców Apache - ogłosił we wtorek doradca ds. bezpieczeństwa narodowego Jake Sullivan.

Prezydent podzieli się z przywódcami Polski (informacją), że Stany Zjednoczone planują nową bezpośrednią pożyczkę w ramach programu Foreign Military Financing (...), i zaoferuje sprzedaż 96 śmigłowców Apache - powiedział Sullivan podczas briefingu prasowego przed wtorkową wizytą.

Jak dodał, te inicjatywy pomogą Polsce bronić się za pomocą najnowszych technologii, a jednocześnie będą korzystne dla amerykańskiego przemysłu obronnego.

https://wiadomosci.wp.pl/2-miliardy-dolarow-dla-polski-nagle-wiesci-z-usa-7005251220933344a

Czy ktoś z Was latał Apachem? Jakie posiada wrażenia? Czy to jest co najmniej dobry sprzęt i czy powyższa oferta jest tylko jednostronnie opłacalna?

@ kakao ==>> czekolada

Dzisiaj nastąpiły kolejne rekordowe notowania ceny kakao, wykres ==>> https://www.biznesradar.pl/notowania/COCOA-KAKAO#1d_lin_lin

Już wkrótce króliczki świąteczne będą zawierały jedynie sam cukier, no ... może w porywach z małą/delikatną szczyptą kakao, aby ładnie/czekoladowo po rozpakowaniu się prezentowało.

Ostatnio modyfikowany: 2024-03-12 20:15

Lech

Kilkadziesiąt lat kupowaliśmy złom od ZSRR zamiast się rozwijać ,żeby bronić Układu Warszawskiego przed Europą Zachodnią a teraz odwrotnie? i to samo?

Ostatnio modyfikowany: 2024-03-12 20:37

TeQ

Kakao ...

Dla większości to nic nie znaczy

Jak będzie za wodę więcej, niż za ogrzewanie, to się obudzą... za późno będzie

Tomaszabc

Rynki wschodzące i SP500:

Indeks strachu:

TeQ

Złoto nie przebiło oporu:

Przebije mocno i niedługo, ale tylko jako fizyk, bo papier nie utrzyma, papier na górników nie utrzyma.

JC

> Już kupiliśmy złomu za ponad 100 mld$, a ile oddaliśmy za darmo? Ukraina już dostała dwa razy więcej od Polski chociaż nie jest nawet w UE bo broni NATO?

Złom to by był gdyby leżał. Teraz jest w użytku, do tego nie polacy giną, tylko ukraińcy. A wisienką na torcie jest że setki kilometrów od naszej granicy i po części w naszym interesie, bo jakby nie patrzeć Rosja jest dla nas realnym zagrożeniem. Scenariusz, w którym mamy ten sam złom i jesteśmy zmuszeni sami do niego wsiadać i naparzać się pod białoruską granicą... wcale nie jest ciekawy.

Ostatnio modyfikowany: 2024-03-12 21:28

Lech

JC

Brakuje wykresu pokazującego jak oderwany od rzeczywistości jest ten wzrost. Wszyscy widzimy jak spółki o dobrych podstawach tracą inwestorów a ich wyceny spadają, bo liczy się hype i owczy pęd. Wszystkie inne znane nam reguły tracą zastosowanie. Czy tak właśnie umiera giełda? Ile lat zanim ludzie się połapią i porzucą kasyno zostawiając to bagno fanatykom, uzależnionym i algorytmom?

Ostatnio modyfikowany: 2024-03-12 21:36

Hansclosx

W razie napaści na członka NATO pozostali będą decydować czy będą go bronić czy nie...już to widzę.. W naszym interesie na pewno nie są banderowcy na Ukrainie.

Z podstaw. Wszystko zależy pod czyją kontrolą kto jest. Banderowcy pod kontrola ruskiego miru są zagrożeniem dla nas podobnie jak Białoruś.

Ostatnio modyfikowany: 2024-03-12 21:56

NieBoskaKomedia

US uranium miners resurrected by nuclear revival and Ukraine war

https://www.ft.com/content/d4af145b-5ab3-477b-bfed-5bf42dc1cfdb

Keracz

Banderowcy pod kontrola ruskiego miru są zagrożeniem dla nas podobnie jak Białoruś.

Największym zagrożeniem są główni reżyserzy sceny światowej, na czele z dyrygentem, którzy rozdają karty przestawiając powyższe pionki na szachownicy według ,,własnych"/wcześniej (50 - 100 lat) opracowanych planów.

@ TeQ

Dla większości to nic nie znaczy

Dlatego przychylam się/mam ciągoty ku mniejszości.

Jak będzie za wodę więcej, niż za ogrzewanie, to się obudzą... za późno będzie

Jednostki. Większość została/są zaczarowani, upojeni - ,,a mieszkańcy ziemi się upili winem jej nierządu".

dojt1985

Agenzia szortujacy nasdaqa z Nvidia na czele i WIG + obstawiajacy wzrost dolara jeszcze zyje, czy mu wyczyscilo caly depozyt na koncie demo?

lenon

"lenon, lecisz na bloka. Jako pierwszy tutaj."

Jestem rad. Ja Ciebie nie zablokowałem nawet jak z powagą przekonywałeś, że Polską powinna rządzić ruska agentura.

"Powodzenia w budowaniu wolnego rynku na komunistycznych dyrektywach. Żegnam."

Aaa... to Cię boli. Jakby te komunistyczne dyrektywy cementowały zasady czarnego ładu, to by było git, czy raczej byłyby komunistycznymi dyrektywami?

@Coci

"Szkoda że się nawet nie zająknąłeś ile za tym chińskim obecnym i planowanym OZE stoi mocy z węgla i atomu, a ile u nas. Ile nowych elektrowni węglowych i atomowych ma powstać w Chinach a ile w Polsce i dlaczego w Chinach ten układ jest cacy a u nas be? Jak to nas pozycjonuje w kontekście niezależności?"

Też nie chcę się nad Tobą pastwić dlatego napiszę w skrócie. Nie jąkałem się ponieważ nie chciałem upokorzyć @Białego Smoka, ale teraz kiedy już poleciałem na bloka, nie przeczyta tego, a Ty będziesz skasowany.

Moce z elektrowni węglowych w Chinach są odtwarzane. W atomie przy 1,3 TW i planowanym 500 GW w tym roku mocy z OZE te 150 GW w następnych 15 latach to jest jakaś kosmetyka. W miejsce zamykanych elektrowni węglowych powstają nowe. Nie ma przyrostu mocy w elektrowniach węglowych. Jakieś pojedyncze GW w tą czy w tamtą.

W Chinach odnawialne źródła energii, takie jak energia wiatrowa i słoneczna, stanowią 50,9 procent całkowitej mocy zainstalowanej (stan na czerwiec 2023). W Polsce natomiast 42%.

Eh... ten Xi Jinping faktycznie oszalał i postanowił zatopić system energetyczny Chin.

Ostatnio modyfikowany: 2024-03-12 23:25

Hansclosx

@ Hansclosx

Banderowcy pod kontrola ruskiego miru są zagrożeniem dla nas podobnie jak Białoruś.

Największym zagrożeniem są główni reżyserzy sceny światowej, na czele z dyrygentem, którzy rozdają karty przestawiając powyższe pionki na szachownicy według ,,własnych"/wcześniej (50 - 100 lat) opracowanych planów

Tutaj mass rację ale my nie decydujemy w tej sprawie.

Teraz najważniejsze pytanie decydujące o wszystkim w czasie kiedy zapadnie decyzja wraz z ruchami na giełdzie walutach i metalach o czym zostali poinformowani Tusk i Duda podczas wizyty w USA?

lenon

"Teraz najważniejsze pytanie decydujące o wszystkim w czasie kiedy zapadnie decyzja wraz z ruchami na giełdzie walutach i metalach o czym zostali poinformowani Tusk i Duda podczas wizyty w USA?"

Z przecieków od moich informatorów ze służb wynika, że Biden został poinformowany przez Tuska, że jeżeli rusek wygra na Ukrainie Polska zrobi wszystko żeby wejść w posiadanie broni nuklearnej i nie będzie od tego odwrotu.

Hansclosx

Jakby mieli dac to już by dali.

Oczywiście mam info ale to jutro trochę w temacie rzucę oczywiście pewne sprawy są objęte tajemnica więc nie tak łatwo.

Ale spekulacje na razie.

Ostatnio modyfikowany: 2024-03-13 00:20

lenon

To nie są żarty. Ich broń nuklearna to, to samo co by jej nie było. Tusk przedstawił inne ultimatum, a Duda się podobno spocił.

Ostatnio modyfikowany: 2024-03-13 00:26

Hansclosx

@Hansclosx

To nie są żarty. Ich broń nuklearna to, to samo co by jej nie było. Tusk przedstawił inne ultimatum, a Duda się podobno spocił

Ok to by się zgadzało.

Zapewnienia o nuklear sharing w Polsce padły tylko że papier wszystko przyjmie.

Są 2 kwestie poruszane Ukraina czas do zamrozenia konfliktu i kwestia gdyby wcześniej było ryzyko dla Kijowa i kolejny etap już z udziałem Polski. Jutro ja dziś wy spekulujcie.

Ps. Mam podejrzenia żeś z systemu. Polityka itp?

Ostatnio modyfikowany: 2024-03-13 01:09

coci

...planowanym 500 GW w tym roku mocy z OZE

Możesz podlinkować?

Ostatnio modyfikowany: 2024-03-13 01:14

Małorolny

Simon Property Group (SPG)

Apollo Medical Holdings (AMEH)

Vanguard Growth ETF (VUG)

Ostatnio modyfikowany: 2024-03-13 02:57

Janusz_Biznesu

Niby jest mało ważne, ale przy rosnących cenach surowca takie spółki jak Nestle czy Hersheys będą tanieć.Są to dobre firmy z sektora dóbr pierwszej potrzeby i warto skorzystać na niesprzyjających okolicznościach i zająć pozycje.

Tomaszabc

Funt:

Bago

- "Poniższy wykres przedstawia tempo napływu kapitału do ETF-ów zapewniających ekspozycję na Bitcoina"

Coś pięknego.

A ile było czasu, żeby się przyjrzeć i front-runnować fundusze...

- "(...) inwestorzy często preferują posiadanie fizycznego złota"

"Inwestorzy" w bitcoina też powinni, ale garnitury nie potrafią trzymać kluczy.^^

- "Dlaczego tym razem Bitcoin ustanowił nowy rekord jeszcze przed halvingiem?"

Halving ma już znaczenie tylko symboliczne i psychologiczne.

Z 21 mln bitcoinów 19,7 mln jest już w obiegu.

- "(...) obecnie zużywają prawie 20 GW mocy"

Tego nie da się policzyć.

Matematyka na oko — a na oko to chłop w szpitalu umarł.

NieBoskaKomedia

Amerykanie zainwestują miliardy dolarów w kopalnie rzadkiego surowca

https://www.wnp.pl/energetyka/amerykanie-zainwestuja-miliardy-dolarow-w-kopalnie-rzadkiego-surowca,813657.html

janwar

Koalicja 13 grudnia chce dokonać w Polsce rewolucji w zakresie wartości, tak jak się to działo na Zachodzie. Jej determinacja nie dotyczy spraw obronności, bezpieczeństwa gospodarczego czy socjalnego, lecz głównie kwestii dotyczących seksualności

Donald Tusk idzie jednak dalej i zapowiada, że każda odmowa dokonania aborcji będzie ścigana przez prokuraturę.

– Każda odmowa wykonania zabiegu będzie zgłaszana z urzędu do prokuratury. Od dzisiaj prokuratura będzie zobowiązana do badania, dlaczego ktoś naraził życie i zdrowie kobiety, a nie dlaczego ktoś zdecydował się na ratowanie zdrowia lub życia kobiety, i dlatego będę oczekiwał, aby prokurator generalny wszczynał z urzędu śledztwo w sprawie każdego przypadku odmowy, niezależnie od tego, czy konsekwencje tej odmowy będą tragiczne, czy nie – oświadczył szef rządu.

https://niezalezna.pl/polityka/tusk-chce-scigac-lekarzy-usmiechnieta-koalicja-rozpetuje-wojny-obyczajowe/513317

Ostatnio modyfikowany: 2024-03-13 10:12

janwar

Dzisiaj Parlament Europejski przegłosował dyrektywę o charakterystyce energetycznej budynków, który jest jednym z dokumentów Zielonego Ładu. Jak zauważa europoseł PiS, Witold Waszczykowski, przyjęcie tej dyrektywy oznacza olbrzymie koszty, które poniosą spółdzielnie i wspólnoty mieszkaniowe korzystające z ciepła systemowego dostarczanego przez ciepłownie opalane węglem. Dyrektywa ta wyklucza ponadto funkcjonowanie kotłów na paliwa kopalne, w tym kotłów gazowych.

- To będzie dramat dla wielu rodzin

https://niezalezna.pl/swiat/unia-europejska/kolejne-rozwiazanie-zielonego-ladu-przeglosowane-to-bedzie-dramat-dla-wielu-rodzin-mowi-waszczykowski/513274

Cascader

NieBoskaKomedia

Co z ta koretka? :D

Agenzia szortujacy nasdaqa z Nvidia na czele i WIG + obstawiajacy wzrost dolara jeszcze zyje, czy mu wyczyscilo caly depozyt na koncie demo?

Nie zapominaj o "technicznym koledze" shortujacym VIXa, w myśl zasady:

-Jest nisko, musi odbić!

;)

A o głosach (od dwóch juz niemal lat) o deflacji z za zachodniej granicy, wprost od Helmuta czy recesji- nawet nie wspominam :)

Oczywiście, oba te "przypadki", doczekają się prędzej czy później

spełnienia swych marzeń.

ruhe

Wiadomo cos więcej czy to poważne kłopoty czy jakaś standardowa procedura?

https://www.marketwatch.com/press-release/shareholder-alert-pomerantz-law-firm-investigates-claims-on-behalf-of-investors-of-sibanye-stillwater-limited-sbsw-a77b76d8

Hansclosx

NieBoskaKomedia

_wtedy biden zadzwonił i powiedział żeby tego nie robić bo Ruscy wysłali notkę dyplomatyczną że ostrzał był przypadkowy. Ruskie trolle piszą o ograniczonym zasiegu systemu S-300 z którego zostały wystrzelone rakiety - nie wierzyć w dezinformację. Wieczorem napiszę więcej jak się czegoś dowiem. Puki co to tyle _

Nazwiska pisze się z dużej litery. Szczególnie prezydenckie. Nawet, jeśli pogardzasz ich właścicielami.

Oczywiście, o swoich panach nie zapominasz i kilka słów dalej Ruscy napisałeś już poprawnie! :)

Kurwa, jak to jest możliwe, że koleś który zapatrzony jest w libertarian, jak niewolnik tyra dla Helmuta i modli się do czerwonych, totalitarnych wschodnich ustrojów i ich przedstawicieli...

Ostatnio modyfikowany: 2024-03-13 14:47

Hansclosx

jak to jest możliwe, że koleś który zapatrzony jest w libertarian, jak niewolnik tyra dla Helmuta i modli się do czerwonych, totalitarnych wschodnich ustrojów i ich przedstawicieli

To problem złożony gdzie dzieciństwo A szczególnie wychowanie odgrywa ważną role oraz polityka która spaja ludzi z tym problemem dla własnych celów politycznych A jak wiemy byliśmy w niewoli sowieckiej do lat 90 ubiegłego wieku więc nie było łatwo wychowywać w duchu wolności będąc mentalnym niewolnikiem.

Lech

Lekarzy którzy nie chcą leczyć w tym kobiet, trzeba natychmiast usunąć z zawodu to oczywiste.. może jeszcze państwo ma im płacić za chodzenie do kościoła zamiast do roboty?

Ostatnio modyfikowany: 2024-03-13 16:55

janwar

@janwar Tusk chce ścigać lekarzy. Uśmiechnięta koalicja rozpętuje wojny obyczajowe

Lekarzy którzy nie chcą leczyć w tym kobiet, trzeba natychmiast usunąć z zawodu

----Jeśli skrobanki nazywasz leczeniem kobiet- to gratuluję.

Lech

janwar

Nie mam na myśli skrajnych wypadków, ale szaleństw po pijaku, a których twoje córki ci nie powiedzą.

Carlos56