Polska waluta najsłabsza w historii

Jakiś czas temu opublikowaliśmy artykuł poświęcony polskiej walucie pt. „Co sprawiło, że złoty jest na dnie?”, w którym opisywaliśmy przyczyny osłabienia się PLN. Od tego czasu sytuacja pogorszyła się jeszcze bardziej.

W stosunku do dolara polski złoty jest najsłabszy od maja 2020 roku.

W stosunku do euro złoty jest najsłabszy od ponad 14 lat.

W stosunku do szwajcarskiego franka polski złoty jest najsłabszy w historii.

Biorąc pod uwagę obecne kursy walut uważamy, że obowiązkiem Rady Polityki Pieniężnej jest podniesienie stóp procentowych na najbliższym posiedzeniu co najmniej o 0,5%.

Jak w tym roku poradziły sobie poszczególne waluty?

Poniższa grafika przedstawia jak od początku tego roku względem dolara sprawowały się waluty krajów Emerging Markets.

Źródlo: Bloomberg.com

Ostatnie miejsce w klasyfikacji zajmuje turecka lira, która doznaje stałej dewaluacji względem dolara. Wszystko ze względu na nieodpowiednie decyzje tamtejszego banku centralnego. Poza tym ostatnie miejsca zajmują waluty z Ameryki Południowej, które tradycyjnie wypadają bardzo słabo. Niestety pomiędzy nimi znalazł się także polski złoty oraz węgierski forint. Jest to w dużej mierze efekt wysokiej inflacji, jaka wystąpiła w tych krajach, a także skutek niewystarczającej reakcji ze strony polskiego i węgierskiego banku centralnego (zbyt późne podwyżki stóp procentowych).

Jakie aktywa przyniosą najlepszy zwrot?

Grafika przedstawia wyniki ankiety, którą Bank of America (BofA) przeprowadził wśród zarządzających funduszami inwestycyjnymi. Wynika z niej, że 65% managerów funduszy uważa, że najlepsze wyniki w przyszłym roku przyniosą akcje – 35% ankietowanych postawiło na akcje rynków wschodzących, a 30% na rynek amerykański. Zdecydowanie mniejszym poparciem cieszyły się kryptowaluty, ropa, czy złoto. Mniej niż 5% wybrało długoterminowe obligacje USA, bądź gotówkę (3-miesięczne bony skarbowe są tym samym co gotówka).

Naszym zdaniem otoczenie dla akcji w przyszłym roku będzie mniej przyjazne. Wpłynie na to m.in. spowolnienie gospodarcze, podwyżki stóp procentowych w krajach rozwijających się oraz stopniowe redukowanie dodruku przez FED. Na rynku akcji może zatem dojść do korekty, co sprawi, że przez pewien czas najlepiej zachowywać będą się obligacje i złoto (ewentualnie samo złoto).

Jeśli komuś trudno uwierzyć w taki scenariusz to przypominamy, że w pierwszym półroczu 2020 roku długoterminowe obligacje USA podrożały o 22%, złoto o 18%, natomiast amerykańskie akcje w tym czasie spadły o 4%.

Gdyby sytuacja powtórzyła się także w 2022 roku to banki centralne z pewnością uruchomiłyby potężny dodruk, który pomoże akcjom. Dlatego też przewidywanie, która klasa aktywów przyniesie najlepszy zwrot w całym 2022 roku jest bardzo trudne, wiele zależy od działań banków centralnych.

USA: inflacja najwyższa od dekad

Jednym ze skutków luźnej polityki monetarnej ze strony FED-u jest wysoka inflacja w USA, która obecnie wynosi 6,2%. Po raz ostatni inflacja była tak wysoka na początku lat 90-tych.

Źródło: Tradingeconomics.com

Duży w tym udział Rezerwy Federalnej, która nawet podczas ostatniego posiedzenia wykluczyła podwyżki stóp procentowych. Oznacza to, że bankierzy centralni świadomie pozwalają na to, aby inflacja była na bardzo wysokim poziomie i pożerała oszczędności obywateli. Więcej na ten temat pisaliśmy w artykule „Co czeka kredytobiorców?”.

Co przemawia za dywersyfikacją?

Poniższy wykres przedstawia co wydarzyłoby się gdybyśmy w danym momencie inwestowali w spółkę, która jest najdroższa, a co gdybyśmy cały czas inwestowali w indeks S&P 500. W tym miejscu warto podkreślić, że jest to wykres logarytmiczny.

Jak możemy zauważyć inwestowanie w sam indeks S&P 500 przyniosło ponad 6-krotnie wyższy zwrot niż trzymanie się wyłącznie jednej spółki o najwyższej kapitalizacji. Jest to kolejny doskonały przykład na to, że nie warto stawiać wszystkiego na jedną kartę.

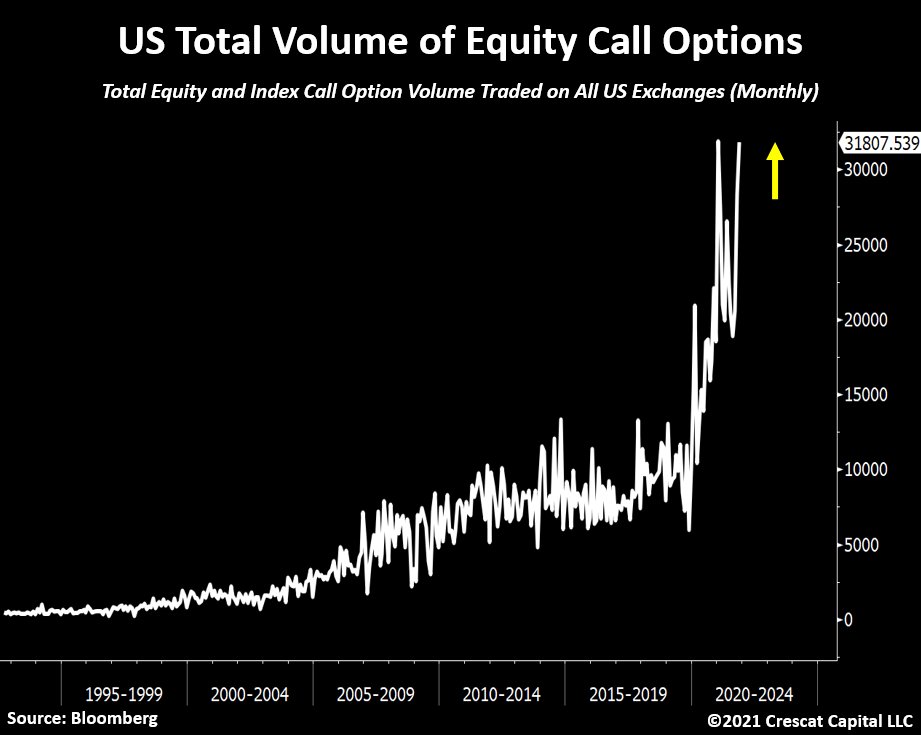

Na giełdzie przybywa spekulantów

Poniższy wykres pokazuje skalę handlu opcjami typu Call. Są to opcje, które kupujemy kiedy gramy na wzrosty. W tym miejscu należy podkreślić, że opcje są BARDZO zmiennym instrumentem.

Jak widać dzisiaj skala handlu opcjami jest kilkukrotnie wyższa niż było to przed pandemią. Biorąc pod uwagę jak zmienne są opcje możemy to podsumować jednym zdaniem: Coraz więcej osób podejmuje nadmierne ryzyko, nie są oni zainteresowani długotrwałym wzrostem i ochroną majątku, lecz szybkim zarobkiem.

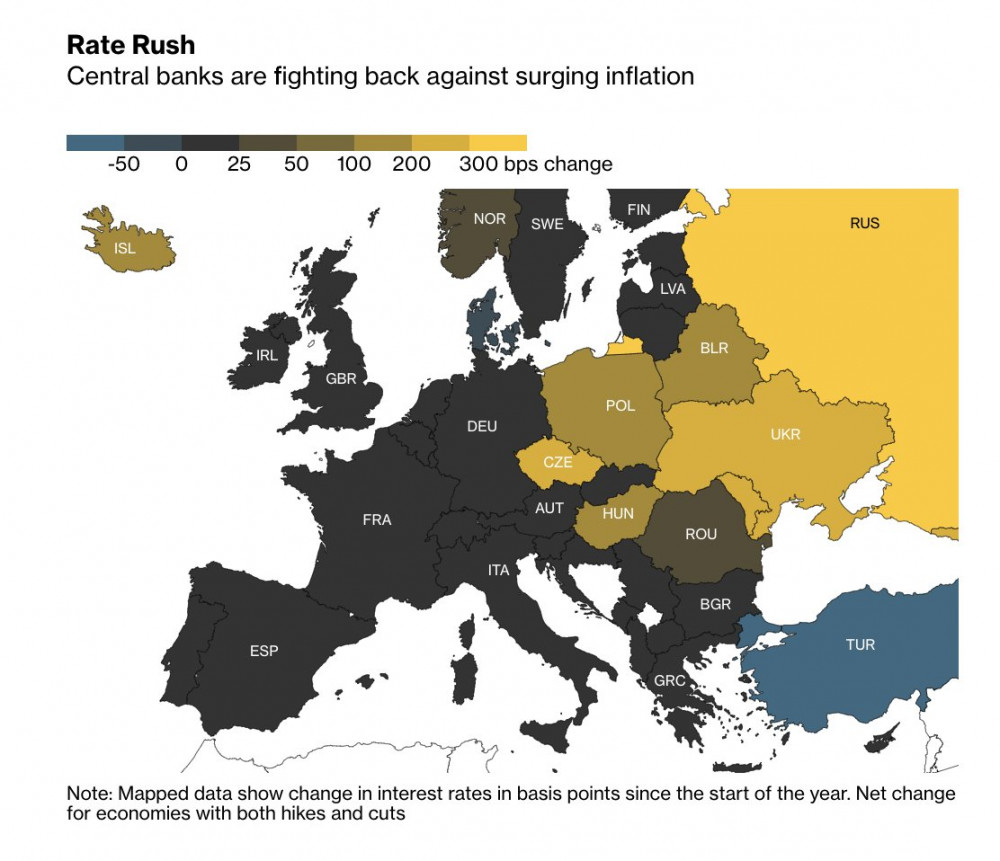

Gdzie podwyższa się stopy procentowe?

W poprzednim newsie wspomnieliśmy o tym, że czekają nas podwyżki stóp procentowych w krajach rozwijających się. Ten proces tak naprawdę zaczął się już w ostatnich miesiącach, co doskonale oddaje poniższa mapa.

Źródło: Bloomberg.com

Czarny kolor oznacza, że stopy procentowe zostały w tym roku niezmienione. Z kolei ciemnożółty kolor wskazuje, że doszło już do niewielkich podwyżek stóp procentowych.

W krajach z naszego regionu (Polska, Węgry, Czechy, Rumunia) oficjalna inflacja wciąż jest o wiele wyższa od stóp procentowych, co sugeruje, że kolejne podwyżki stóp w tych krajach są bardzo prawdopodobne. Wyjątkiem mogą być jedynie Czechy. Tamtejsza waluta radzi sobie nieźle, więc podwyżka stóp procentowych nie jest aż tak konieczna.

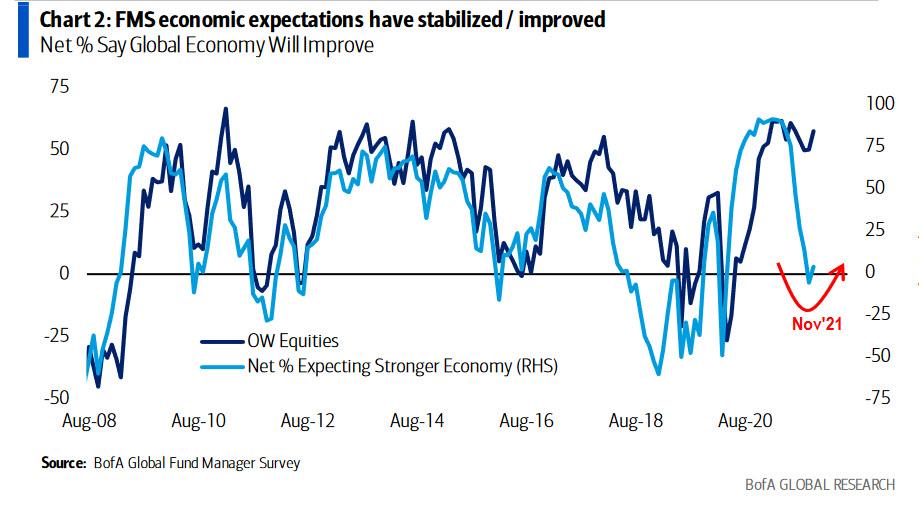

Nastawienie funduszy inwestycyjnych do rynku

Poniższy wykres przedstawia nastroje zarządzających funduszami inwestycyjnymi. Ciemna linia przedstawia odsetek managerów pozytywnie nastawionych do akcji (lewa skala). Wynosi on około 50%. Z kolei jasna linia pokazuje odsetek ankietowanych, którzy uważają, że sytuacja gospodarcza będzie się poprawiać.

Z grafiki wynika, że managerowie nie spodziewają się poprawy koniunktury (a co za tym idzie wyższych zysków spółek), a mimo to trzymają się rynku akcji. Naszym zdaniem oznacza to, że:

• po pierwsze liczą na wsparcie ze strony banków centralnych (dodruk),

• po drugie liczą na to, że wysoka inflacja zmobilizuje wiele osób do wyciągnięcia swoich oszczędności z kont bankowych i zainwestowania ich na rynkach.

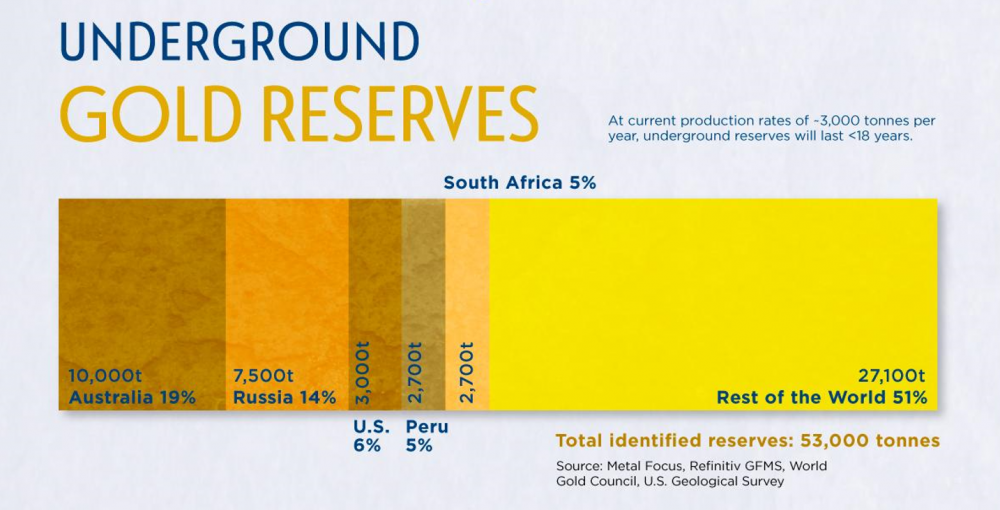

Czy złota może zabraknąć?

Poniższa grafika pokazuje potwierdzone złoża złota, które wynoszą 53 tys. ton. Dla porównania obecnie w obiegu znajduje się około 200 tys. ton złota w różnej postaci (sztabki, monety, biżuteria itp.).

Źródło: Visualcapitalist.com

Obecnie wydobywane jest około 3 tys. ton kruszcu rocznie, co oznacza, że zidentyfikowane rezerwy przy obecnych mocach produkcyjnych wystarczą na niecałe 18 lat.

Oczywiście wspomnaine 53 tys. ton to nie całe złoto znajdujące się pod ziemią. Faktem pozostaje jednak, że w ostatnich latach odkrywa się bardzo mało nowych złóż. To z kolei oznacza, że duże kompanie wydobywcze chcąc zabezpieczyć swoją przyszłą produkcję będą zmuszone do przejmowania mniejszych spółek. Mniejsze spółki będą na uprzywilejowanej pozycji, więc będą żądać większych cen, co z korzyścią wpłynie na ich akcjonariuszy.

Między innymi dlatego my trzymamy się ETF-u GDXJ, który stara się posiadać w portfelu dużą ilość małych spółek wydobywczych. Naszym zdaniem, w tej chwili cena tego funduszu jest bardzo atrakcyjna, co nie zmienia faktu, że w razie jakiejkolwiek paniki na rynku jego notowania mogą tąpnąć, jak miało to miejsce w marcu 2020 roku.

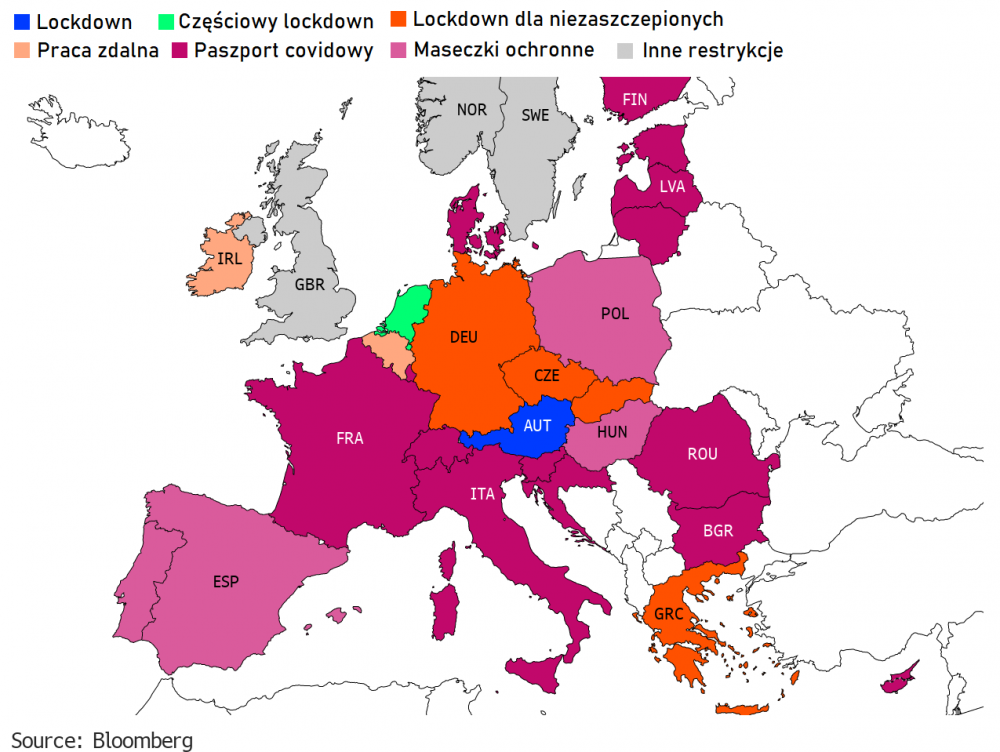

Restrykcje w Europie

Poniższa mapa przedstawia stopień restrykcji panujący w poszczególnych krajach.

Jak możemy zauważyć w wielu europejskich krajach obowiązują paszporty covidowe, bądź też wprowadzono restrykcje dla niezaszczepionych. Takie działania są złamaniem podstawowych swobód obywatelskich, które z pewnością zostałyby zaakceptowane przez ludzi, gdyby szczepionki naprawdę dawały 100% ochrony przed zgonami i hospitalizacją, tak jak wmawiano nam to na początku 2021 roku. Ostatecznie jednak skuteczność preparatów okazała się być zdecydowanie niższa, w związku z czym w Europie narasta coraz większy bunt przeciwko obostrzeniom i przymusowi szczepień. Potwierdzają to gigantyczne demonstracje, które w ostatnich dniach odbyły się m.in. w Austrii, Chorwacji, Holandii, Belgii, Włoszech, Wielkiej Brytanii oraz Francji.

W przypadku Polski w tej chwili prawo jest łagodniejsze niż na zachodzie i zawdzięczamy to wyłącznie temu, że część społeczeństwa już w poprzednich miesiącach pokazała rządzącym co myśli o wprowadzanych obostrzeniach.

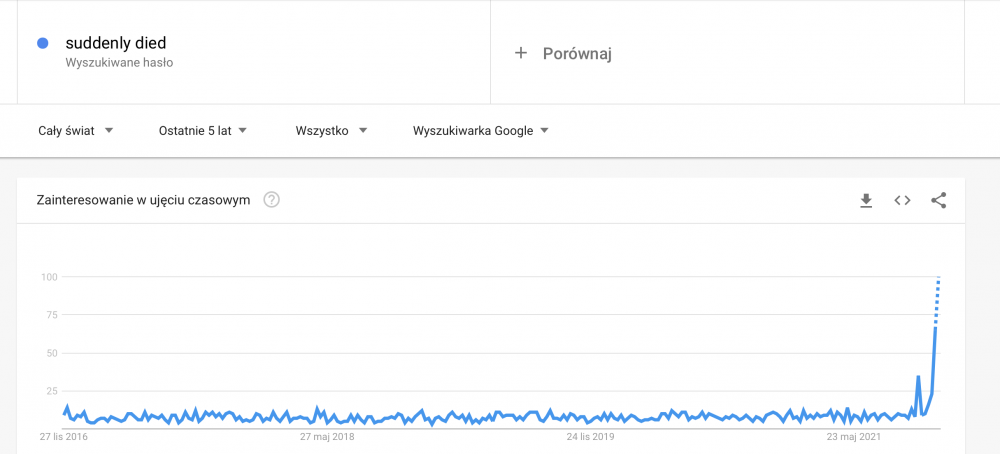

Wzrost liczby nagłych zgonów

Gdybyśmy tylko mogli znaleźć jakiś powód, dla którego akurat w 2021 roku na całym świecie zaczęto wpisywać do wyszukiwarki Google frazę „zmarł nagle”…

Źródło: Google Trends

Independent Trader Team

kipi999

opcjoner

W Bayernie kilku piłkarzy niezaszczepionych nie otrzymało wypłaty. Dwóch natychmiast się zaszczepiło. Można? Można.

------------------------------

I włąśnie przez takie cioty mamy to co mamy. Pokazali by fuck'a i poszli jak są dobrzy to by ich wzięli gdzieś indziej a może znalazłoby sie wiecej normalnych nie chcących brać udziału w eksperymencie medycznym. Ciekawe swoją drogą czy w kontrakcie mieli że musza się zaszczepić, o jak nie to na jakiej podstawie nie dostali kasy? Niemcy to ogólnie jest rąbniety kraj. Ja czekam na pierwsze spalenia domów naszych posłów np. za takie pomysły jak zandberga czy ktoś cytował pod poprzednim artem jakiegoś zielonego co też chce wprowadzić rasizm a przecież te lewaki walczą o równouprawnienie podobno to jak to jest? Kalemu ukraść żle kali ukraść dobrze.

Ja proponuje wprowadzić paszporty ekonomiczne. NIKT kto posiada kredyt nie ma prawa głosu i nie może zasiadać w sejmie ani innym urzędzie państwowym. Każdy kto posiada kredyt jest niewolnikiem więc tylko Pan może za niego decydować.

Kyle

... kurrrrrrde, ale jestem bardzo ZA :)

ruhe

To nie zadziała na dłuższa metę, ponieważ każdy system jest wykorzystywany przez ludzi, którzy mają przewagę na starcie. Tak działa chciwość. W tym przypadku zmanipulowano by rynek spekulacyjnie tak, żeby jak najwięcej osób nie miało wyjścia i kredyt byłby dla nich koniecznością (lub prawie koniecznością). Nawet wprowadzenie jakiejś formy głosowania przez blockchain nie zadziała, bo wtedy wystarczy manipulować ludżmi przez gównomedia. Głosowanie powyżej pewnego majątku - tym bardziej łatwo odciąć całą masę biedaków. Głosowanie powyżej pewnego IQ? Wystarczy manipulować oceną IQ.

jacki2204

Zależy jaki jest punkt widzenia

Prawdopodobny deficyt srebra w 2021

janwar

Hiszpański Urząd Skarbowy ściśle nadzoruje przepływy gotówkowe w celu zwalczania szarej strefy gospodarczej i oszustw podatkowych. Wszystkie przelewy pieniężne powyżej tysiąca euro są ściśle monitorowane i mogą skutkować ukaraniem ze strony Urzędu.

Zgodnie z nowymi zaostrzonymi przepisami, limit korzystania z płatności w gotówce wynosi obecnie 1 tys. euro. Hiszpańskie media informują, że niewiedza w tym zakresie i przekroczenie dozwolonej kwoty gotówkowej może skutkować sankcjami pieniężnymi.

Każda płatność od konsumenta lub przedsiębiorcy przekraczająca sumę 1 tys. euro musi być dokonywana za pomocą środków pozwalających na zarejestrowanie transakcji, jak karty kredytowe lub przelewy bankowe.

Oprócz tego, banki rejestrują wszelkie ruchy na koncie przekraczające sumę 3 tys. euro i zwracają się bezpośrednio do Urzędu Skarbowego w celu ich zweryfikowania. Takie transakcje powinny zostać usprawiedliwione w celu uniknięcia kary.

https://www.bankier.pl/wiadomosc/Hiszpania-wprowadza-kary-za-transakcje-gotowkowe-powyzej-1-tys-euro-8230401.html

kfas

Pozostanie nam przechorowanie, które raczej większość już ma za sobą i cieszenie się życiem. Natomiast wpadnięcie w wir niekończących się przypominających dawek, to ciągłe trucie się toksycznym białkiem kolca oraz każdorazowo ryzykowanie wystąpieniem NOP-ów. No i oczywiście faszystowski sanitaryzm!

Poza tym naturalna odporność jest trwalsza i wszechstronniejsza od tej nabytej po szczypawicy:

"Naturalna odporność i Covid-19: trzydzieści badań naukowych do udostępnienia pracodawcom, urzędnikom służby zdrowia i politykom"

https://brownstone.org/articles/natural-immunity-and-covid-19-twenty-nine-scientific-studies-to-share-with-employers-health-officials-and-politicians/

Ostatnio modyfikowany: 2021-11-24 19:21

janwar

Ja proponuje wprowadzić paszporty ekonomiczne. NIKT kto posiada kredyt

-nie moze wyjechac za granice

Dante

A study by Prof. Dr. Rolf Steyer and Dr. Gregor Kappler examined a possible correlation between the vaccination rate in German federal states and the excess mortality there. The result gives food for thought: In the period under review from calendar weeks 36 to 40, a higher vaccination rate was consistently associated with a higher excess mortality.

In their work, the authors compared the mortality for the period mentioned in the 16 federal states for each year from 2016 to 2021 and calculated the correlation between excess mortality in 2021 and the rate of double vaccinations. It showed that in countries with a high vaccination rate, excess mortality is higher than in those with a lower vaccination rate.

''The correlation is +.31, is astonishingly high and above all in an unexpected direction. It should actually be negative, so that one could say: the higher the vaccination rate, the lower the excess mortality. However, the opposite is the case and this urgently needs clarification. An excess mortality is observed in all 16 countries. The number of Covid deaths reported by the RKI in the period under review represents only a relatively small part of the excess mortality and, above all, cannot explain the critical issue: the higher the vaccination rate, the higher the excess mortality.''

The authors note that the most straightforward explanation for this is necessarily as follows: Complete vaccination increases the likelihood of death.

The authors do not consider it plausible that the proportion of old people in the federal states in question could be higher and thus explain the correlation, since this would assume that the proportion of old people would have to have been significantly different in exactly 2021 than between 2016 and 2020. A Another explanation could be that a higher vaccination rate is based on increased stress and fear in the country concerned and that ultimately more people die as a result. The authors are open to indications of other causalities, but in any case call for further investigations.

https://report24-news.translate.goog/deutsche-studie-je-hoeher-die-impfquote-desto-hoeher-die-uebersterblichkeit/?_x_tr_sl=auto&_x_tr_tl=en&_x_tr_hl=en&_x_tr_pto=nui

kfas

Zaraz psy i agenci bigpharmy Cię zaszczekają :)

To chyba jest najlepszy tekst z tego badania:

"Autorzy zauważają, że najprostsze wyjaśnienie tego jest z konieczności następujące: Pełne szczepienie zwiększa prawdopodobieństwo śmierci."

Ostatnio modyfikowany: 2021-11-24 19:41

coci

""...Innym wyjaśnieniem może być to, że wyższy wskaźnik szczepień wynika ze zwiększonego stresu i strachu w danym kraju i że ostatecznie w rezultacie umiera więcej osób. Autorzy są otwarci na wskazania innych przyczyn, ale w każdym razie wzywają do dalszych badań."

Dante

http://vaersanalysis.info/2021/11/19/vaers-summary-for-covid-19-vaccines-through-11-12-2021/

Mortality (by week) in OECD countries - polecam śledzić dane o sumarycznych zgonach. Na razie zatrzymali się na 36 tygodniu, czyli lecie, gdy jest mało infekcji, a obecnie mamy 47 tydzień, zatem za 3 miesiące warto zerknąć na sumaryczne dane odnośnie zgonów.

https://stats.oecd.org/Index.aspx?DataSetCode=HEALTH_MORTALITY

Warte uwagi, że w USA już samych tegorocznych zgonów covidowych jest więcej niż w 2020r., a rok się jeszcze nie skończył.

https://eu.usatoday.com/story/news/health/2021/11/22/covid-death-toll-vaccine-mandate-united-states/8712846002/

kfas

Obecnie śmiertelność covida jest tylko nieznacznie wyższa od sezonowej grypy. Poza tym wystarczy zastosować wspomniane przeze mnie kiedyś zioła (Lukrecja, Rdest Wielokwiatowy i Andrographis), które blokują główną drogę replikacji tego patogenu (receptory ACE2 oraz enzym furyna) i ryzyko powikłań/zgonu spada praktycznie do zera. Przetestowałem to na sobie i poza 2-3 dniowym osłabieniem nie miałem praktycznie żadnych chorobowych objawów. Gdyby nie pozytywny test członka mojej rodziny, to nie wiedziałbym w ogóle, że miałem styczność z tym wirusem.

Ostatnio modyfikowany: 2021-11-24 20:08

Jot

supermario

Rozumiem , że pro i antyszczepionkowcy chcą przekonać do swoich racji. Supermario nie będzie tracił czasu , bo każdy ma wolną wolę i powinien mieć rozum . Supermario pomija fakt , że każdy okopał się na z góry upatrzonych pozycjach. Supermario jednak apeluje , że jak ktoś już miał pecha , załapał wirusa , a stan zdrowia pogarsza się z każdym dniem ( rośnie gorączka , spada saturacja ), aby udał się do szpitala zanim będzie kwalifikował się pod respirator.

kfas

Właśnie o tę wolną wolę najbardziej tu chodzi.

Wystarczy spojrzeć na to co się dzieje w Austrii czy Australii i nie trzeba być super bystrzakiem, żeby zrozumieć, że za pomocą strachu ze świata robiony jest jeden wielki obóz koncentracyjny zarządzany przez grupkę obłąkanych ludzi.

A cała ta dyskusja ma za zadanie ukazanie nonsensu stosowania wszelkiego rodzaju obostrzeń i przymusu szczepień niszczącym zdrowie genetycznym preparatem.

Ostatnio modyfikowany: 2021-11-24 20:33

Jot

https://www.youtube.com/watch?v=cNNYXX36220

Dante

Dane z UK, a niedawno badania z Włoch wykazały, że średni wiek przy covidowej śmierci osoby niezaszczepionej to 78 lat, a zaszczepionej 85

USA

Izrael

Experts: Vaccine Immunity Waning, Signs Israel Facing Fifth COVID Wave

The expert cabinet advising the Israel's government said that the children's vaccination drive would not be enough by itself to halt the spread of COVID

The expert health panel advising Israel's government believes that another COVID wave is on the horizon in light of waning vaccine effectiveness, and that the children's vaccination drive would not be enough by itself to halt the pandemic.

This comes amid the launch of Israel's vaccine drive for children aged five to 11 on Tuesday, and an accelerating infection rate, ending a ten-week standstill of coronavirus' spread in the country.

The panel advised the coronavirus cabinet to enact further restrictions, in part because the vaccination of children takes time to come into effect. Among the suggestions is a further test for travelers arriving in Israel after three to five days.

In a coronavirus cabinet meeting on Tuesday, Prime Minister Naftali Bennett called for officials to begin planning for an antigen test campaign for schools after the upcoming Hanukkah break. The ministers also decided that existing restrictions on indoor spaces should be extended for another two weeks.

Prof. Eran Segal from the Weizmann Institute made a presentation on Tuesday in front of the coronavirus cabinet in which he argued that the level of immunity has fallen since November, and that this is reflected by the rise in the number of new confirmed cases.

According to Segal, the reasons for the rise in the R number – the average number of people each coronavirus carrier infects – include the slackened enforcement of restrictions, an increase in infection among children and a fall in immunity among the general public.

"In this reality, vaccines aren't enough to stop the [coronavirus] wave, and we need to continue using all the effective methods that minimize infection without hurting the economy," a summary of the coronavirus cabinet meeting on Tuesday read.

https://www.haaretz.com/israel-news/experts-vaccine-immunity-waning-signs-israel-facing-fifth-covid-wave-1.10410409

Ostatnio modyfikowany: 2021-11-24 20:34

marcines

Dante

Poniżej zwłaszcza bladoniebieska linia dla 2021

Ostatnio modyfikowany: 2021-11-24 20:49

MalaLala

Odnośnie wczorajszej dyskusji o BAZYLEA3

Mam jeszcze jedną teorię. Banksterka oddaje/reguluje rynek PMów, a w międzyczasie wchodzi w rynek Crypto. Na Crypto będzie bezkarna. A leszczy co niemiara:)

Widzę tu tylko jedno zagrożenie, że rynek Crypto przegra z 'zielonymi' jak tylko się zorientują ile ten rynek kosztuje energii (brakującej).

Pokusi się ktoś o scenariusz wyłączenia crypto w jeden dzień? Kto na tym zarobi, a kto straci. Ile kasy wyparuje?

====

I jeszcze mała dygresja odnośnie ostatnich prognoz dla PM. Coś nie chcą rosnąć. Mam wrażenie, że na Złocie nie zdjęli jeszcze SL na 1770-1780 i to jest głównie trzyma AU. Zrobili ładne fałszywe wybicie, trochę kosztował powrót poniżej 1800, więc chcą sobie to zrekompensować.

oxxo

Dante

Poniżej ciekawy wywiad, gdzie rozmówczyni przedstawia jak poszczególne kwestie łączą się ze sobą - tzn. CBDC, COVID PASS, Great Reset, internet rzeczy, szczepienie dzieci, niszczenie MiŚów, etc

They need your children! A new financial reset is imminent.

Melissa Ciummei, a financial investor from Northern Ireland, has serious concerns that injection passports will be used more like data passports to control participation in society.

https://www.youtube.com/watch?v=u11I8Jh-CsM&ab_channel=TheIrishInquiry

Ostatnio modyfikowany: 2021-11-24 21:00

supermario

Zakładam , że jesteś w Amantadynę zaopatrzony , bo jak leżysz na kwarantannie z 40 stopniową gorączką to za późno , tylko szpital. Masek nie noszę , bo nie po to się szczepiłem , aby się dusić. Jak widzę , że ktoś się bardzo boi zakładam. O dystansie nie wspomnę , bo o tym już dawno wspomina savoir-vivre.

Dante

https://www.youtube.com/watch?v=Ghx0sq_gXK4

https://www.youtube.com/watch?v=_jW0xUmUaUc&t=1s

Ostatnio modyfikowany: 2021-11-24 21:32

Novy!

Wyłączenia prądu. Jak przygotować się do blackoutu?

https://gadzetomania.pl/wylaczenia-pradu-jak-przygotowac-sie-do-blackoutu,6708189693246432a

Malu

Novy!

Lepsze wykresy bez komentarza, niż bez wykresów, a w matni covidowej.

Pozdrawiam.

Rzemko

Po opex - w tym momencie decydujacy jest USD. Oprocentowanie nominalne obligacji bedzie roslo, ale tez oczekiwania inflacyjne - real yields pozostana mocno negatywne.

PM = real yields + DXY

W tym rownaniu real yields uwazam w tej chwili za mniej wiecej ‚stałą’

W tej chwili skupilbym sie na analizowaniu dolara jesli chcesz wyczuc ruchy na PMy

Co do 1775 - w sumie duzo nie brakuje zeby dotknac ten poziom, ale kazdy tego oczekuje wiec.. ? Najwieksza zmiennosc (opex) juz za nami - no chyba, ze dolar dalej bedzie zaskakiwac

Ostatnio modyfikowany: 2021-11-24 21:44

Jot

Arekb52

Ostatnio modyfikowany: 2021-11-24 22:01

Rzemko

Crypto nie da sie wylaczyc. Jakby byly braki pradu to owszem wielu by skapitulowalo - a najwieksze straty ewentualnie poniesliby Ci ktorzy trzymaja na gieldach. Fizycznie jednak same krypto jako krypto by nie zniknelo - zabezpiecza to matematyka i kryptografia.

jak cos to uwala regulacjami, ale to tez bardziej BTC niz np ETH - to pierwsze reklamuje sie jako cyfrowe zloto, do ktorego nie ma dostepu ‚wladza’

Ostatnio modyfikowany: 2021-11-24 22:02

Arekb52

Jot

85rainbow

Dokładnie to samo zauważyłem przeglądając oficjalne dane z UK. Zaszczepieni w grupie wiekowej 10-59 lat umierają średnio 2x rzadziej na Covid niż niezaszczepieni, ale biorac pod uwage wszystkie zgony to zaszczepieni w tej samej grupie wiekowej umierają 2x częściej niż niezaszczepieni. Szkoda że raport obejmuje dane jedynie do września. Link do źródła: https://www.ons.gov.uk/peoplepopulationandcommunity/birthsdeathsandmarriages/deaths/datasets/deathsbyvaccinationstatusengland

piotrdln

żeby jak najwięcej osób nie miało wyjścia i kredyt byłby dla nich koniecznością

co to za glupoty? kredyt koneicznoscia ?

jak kredyt jest dla kogos koniecznoscia tzn ze i tak go nie splaci bo nie ma kasy na nic

kazdy inny dostaje kredyt bo ma "zdolnosc kredytowa" czyli zarabia tyle albo pooisada majatku ze moze se wziasc, a skoro tyle zarabia ze moze dostac kredyt tzn ze zyje ponad stan i sam sobie zaklada kajdany bo w tv mowili ze jak kupi to czy sramto to bedzie szczesliwy i jemu sie wydaje ze musi to kupic ...

Ostatnio modyfikowany: 2021-11-24 22:30

MalaLala

Tak było np podczas spadków w 2020 roku. Ale ostanie 3 miesiące to nie działa. Indeks USD od września mocno wzrósł z 92 do niemal 97, a złoto dalej w okolicy 1800. Myślę, że obecnie istotniejszy wpływ na cenę mają kolejne odczyty inflacji. A umocnienie dolara raczej hamuje/powstrzymuje tylko wzrost złota. Jak tylko Dolar zacznie się osłabiać to może być niezła pompa na PM.

A na dolara jest teraz spore ssanie, więc spadki chyba nie tak szybko ... a chciałbym się mylić.

----------

No i zadbali na finiszu sesji o dobry smak indyka:)

piotrdln

Jeśli szczepionki nie chronią przed zgonem na covid, to znaczy, że pozostają nam jedynie maseczki N98, dystans społeczny i lockdown, by chronić się przed infekcją wirusową?

wg austryjakow i niemcow wystarczy niezaszczepionych zlikwidowac ...

ciekawe co powiedza jak juz nie bedzie niezaszczepionych a kowid dalej 400% wiecej ... no to chyba na putina zwalą

piotrdln

piotrdln

wez jeszcze pod uwage kolejny spadek ludzi pracujacych - ci co maja oszczednosci i nie mają kredytów a im zabronia pracy bez śmiercionki pojda na rok czy dwa na bezrobocie

do tego spadek obrotów bo zabronili kupowac nieszczypanom

tak czy siak ubija sporo ludzi a w gospodarce zrobia kryzys

Ostatnio modyfikowany: 2021-11-24 22:38

Rzemko

Nah. Tu masz wytlumaczenie.

https://ycharts.com/indicators/10_year_tipstreasury_breakeven_rate

Real yields zniwelowalo efekt rosnacego dolara.

Jedyne co powstrzymalo gold od przebicia ATH to dolar. Wlasciwie w EUR bylo przy ATH :)

Wystarczy zeby real yields utrzymalo sie na swoich poziomach. Przy kolejnych odczytach inflacji - powinna rosnac, ale przy tym rynek obligacji sie tez obudzi - i nominalne oprocentowanie wzrosnie - czyli realne oprocentowanie utrzyma sie na podobnych poziomach. Chociaz duzo bardziej lepszym wskaznikiem sa oczekiwania inflacyjne - CPI to dane z przeszlosci - dopoki nie przebije oczekiwan to nic nie zmienia.

W takim scenariuszu dolar odegra glowna role.

Ostatnio modyfikowany: 2021-11-24 22:46

piotrdln

Problem w tym, że covid to nie grypa. Śmiertelność jest znacznie wyższa. Wg lekarzy na covid umierają głównie niezaszczepieni. Ty twierdzisz, że lekarze kłamią (od Warszawy po Sydney i Buenos Aires) i umierają głównie zaszczepieni.

klasyczna trollowska propagandówka niczym nie poparta, ale podsycająca strach,

otóż bzdury trollu gadasz śmiertelnosc kowida jest podobna albo nizsza od grypy , no chyba ze wsrod zaszczepionych , wsrod nich moze byc wyższa smiertelnosc na kowida

Ostatnio modyfikowany: 2021-11-24 22:43

piotrdln

nie rozumiem też totalnej negacji szczepień.

nikt tu nie neguje totalnie szczepien, negujemy tylko ten eksperyment medyczny nazywany mylnie szczepionką, w którym do dzisiaj nie wiadomo co jest bo zabroniono oficjalnie badan co w tym jest

wiec jestes kolejnym trollem co wciska tu narracje ktora tu nie istnieje

Amlaz

Po sprawdzeniu będzie odpowiedź w jaki sposób szczypawa spowoduje masowe wymieranie.

Rzemko

Jeszcze wracajac do poprzedniego komentarza..

Obligacje 10 letnie - nie dadza zwrotu ponad inflacje - to oczywiste.

Obligacje zabezpieczone inflacja - czyli popularne TIPSy w ostatnim tygodniu mialy realny zwrot ponizej 1%.

Koszt przechowywania zlota dla duzych graczy to jakies 0.25% - koszt trzymania obligacji to powyzej 1% - i w dodatku jest ekspozycja na dolara z przyszlosci.

Koszt przechowywania zlota jest niezmienny. Wyobraz sobie sytuacje gdy koszt przechowywania obligacji pozostanie niezmienny (na poziomie -1%) i dodatkowo dolar zacznie tracic - czyli dodatkowo tracimy na dolarze z przyszlosci.

W takiej sytuacji nie ma innej mozliwosci aby kapital masowo nie zmigrowal do zlota. Przy okazji srebro bedzie mialo swoj strzal jako aktywo, ktore reaguje duzo mocniej z wielu powodow..

Ostatnio modyfikowany: 2021-11-24 22:57

Novy!

Chociaz duzo bardziej lepszym wskaznikiem sa oczekiwania inflacyjne - CPI to dane z przeszlosci - dopoki nie przebije oczekiwan to nic nie zmienia.

W takim scenariuszu dolar odegra glowna role.

Przy rosnącej inflacji, część producentów przerzuci wzrost ceny surowców do produkcji na kupujących. Jak będą dalej drukować na rzecz rozdawnictwa i programów uzdrowienia infrastruktury ala plan Bidena, to taki stan rzeczy wpłynie dodatkowo na większą cyrkulację pieniądza i w rezultacie na inflację. Takie błędne koło.

Dolar ma się dobrze i owszem. Moim zdaniem, żadnych znaczących podwyżek stóp w USA, a na 100% w Europie już nie będzie. Raz, że inflacja to mniejszy ich dług, większy podatek dla gawiedzi, dwa że dobrze wiedzą, że podwyższanie stóp ma swój kres. Wyprztykają się szybko, nie czekając na reakcję rynku.

Mocny dolar ciąży nie tylko tym, którzy brali na lewo i prawo w swapach od USA w ostatnim roku, ale także gospodarce USA. Dolar na święta zawsze był mocny. Poczekajmy do stycznia.

Ostatnio modyfikowany: 2021-11-24 23:09

kfas

Ja absolutnie nie neguję szczepień, ale jestem zdecydowanym przeciwnikiem preparatów bazujących na silnie toksycznym białku Spike.

Łój z niedźwiedzia? Raczej nie skorzystam ;)

Natomiast badań na temat min. lukrecji (glicyryzyny) wstawiałem tu już sporo, wystarczy poszukać. Jednakże najlepiej zaznajomić się z kanałem dr Skoczylasa, który każdy publikowany przez siebie film popiera publikacjami naukowymi. Ponadto lukrecja była już skutecznie stosowana kilkanaście lat temu podczas epidemii SARS [1], ponieważ wirusy z tej grupy są do siebie w dużym stopniu podobne (ok 80%) i bazują na receptorach ACE2, podobnie jak grypa typu A.

https://www.youtube.com/watch?v=m7Pha_JIxq4&list=PLMfGG21ZxytILMLFVXB_IXoGjZi1M5ZzL

Nowe receptory koronawirusa wykazują podobieństwo do SARS-CoV, zgodnie z nową analizą

https://www.sciencedaily.com/releases/2020/01/200131114755.htm

Glicyryzyna, aktywny składnik korzeni lukrecji i replikacja koronawirusa związanego z SARS

https://www.thelancet.com/journals/lancet/article/PIIS0140-6736(03)13615-X/fulltext

Glicyryzyna skutecznie hamuje replikację SARS-CoV-2 poprzez hamowanie głównej proteazy wirusa

https://www.ncbi.nlm.nih.gov/labs/pmc/articles/PMC8066091/

Emodyna blokuje interakcję białka szczytowego koronawirusa SARS i enzymu konwertującego angiotensynę 2

[Emodyna to substancja czynna zawarta w Rdescie Wielokwiatowym (Fo-Ti)]

https://pubmed.ncbi.nlm.nih.gov/16730806/

Szeroki środek przeciwwirusowy glicyryzyna bezpośrednio moduluje płynność błony plazmatycznej i otoczki wirusa HIV-1

[Glicyryzyna zawarta w lukrecji zmniejsza przepuszczalność błon komórkowych]

https://www.ncbi.nlm.nih.gov/labs/pmc/articles/PMC1317678/

Działanie przeciwwirusowe gatunków Glycyrrhiza

https://onlinelibrary.wiley.com/doi/abs/10.1002/ptr.2295

Składnik lukrecji neutralizuje SARS-CoV-2 w warunkach laboratoryjnych

https://serwisy.gazetaprawna.pl/zdrowie/artykuly/8051774,skladnik-lukrecji-neutralizuje-sars-cov-2-w-warunkach-laboratoryjnych.html

Jak Chiny leczyły 85% swoich pacjentów z COVID-19 za pomocą tradycyjnej medycyny chińskiej?

"Do złagodzenia SARS-CoV-2 można wybrać kombinację najbardziej wzbogaconych roślin w utworzonej sieci, tj. Glycyrrhiza glabra (lukrecja), Hibiscus sabdariffa, Cichorium intybus."

https://greatgameindia.com/traditional-chinese-medicine-covid-19/

Lukrecja, która zabija SARS i inne śmiertelne wirusy

https://www.greenmedinfo.com/blog/can-licorice-save-world-next-pandemic-infection

Zioła lecznicze skutecznie leczą tysiące pacjentów z Covid-19 w chińskich szpitalach

https://www.naturalnews.com/2021-05-13-medicinal-herbs-effectively-treat-covid19-patients-chinese-hospitals.html

Zaskakujące odkrycie niemieckich naukowców. Składnik korzenia lukrecji neutralizuje koronawirusa

https://niezalezna.pl/370944-zaskakujace-odkrycie-niemieckich-naukowcow-skladnik-korzenia-lukrecji-neutralizuje-koronawirusa

Tajski gabinet zatwierdza użycie Fah Talai Jone [Andrographis] w leczeniu bezobjawowych przypadków COVID-19

https://thainews.prd.go.th/en/news/detail/TCATG210728114450300

Ostatnio modyfikowany: 2021-11-24 23:44

buffett

Super robota! A czego się bali? Wojen? Głodu? Odpowiedział stary :Nie, bali się choroby!

Na to młody : czy to znaczy, że nie zachorowali? Nie umarli? Nie było dla nich ratunku ?

Stary odpowiedział : ależ nie,...zachorowali, umarli, a ratunek był. Młody diabeł zdziwiony odpowiedział : to w takim razie nie rozumiem???

Stary odpowiedział :

Wiesz oni wierzyli, że jedyną rzeczą, którą muszą zatrzymać każdym kosztem przy sobie jest ich życie. Przestali się przytulać, witać ze sobą. Oddalili się od siebie. Zrezygnowali ze wszystkich kontaktów społecznych i z wszystkiego co było ludzkie! Później skończyły im się pieniądze, stracili pracę, ale to był ich wybór, bo bali się o swoje życie, dlatego zrezygnowali z pracy nie mając nawet chleba. Wierzyli ślepo we wszystko, to co słyszeli i czytali w gazetach. Zrezygnowali z wolności, nie wychodzili z własnych domów dosłownie nigdzie. Przestali odwiedzać rodzinę i przyjaciół. Świat zamienił się w taki obóz koncentracyjny bez przymuszania ich do niewoli. Zaakceptowali wszystko!!!

Tylko dlatego, by przeżyć chociaż jeszcze jeden mizerny dzień.... I tak żyjąc, umierali każdego dnia!!! I właśnie w taki oto sposób było mi bardzo łatwo zabrać ich mizerne dusze do piekła ..... „

C.S. Lewis - "Listy starego diabła do młodego '' książka z 1942

shrek

Rzemko - wszystko przez net to inwigilacja. Każde krypto

Ciekawe dlaczego btc i monero jest nadal używane w darknecie?

rr_mir

Podobno to fake i nie ma tego w książce. Nie sprawdzałem osobiście.

Tomaszabc

niektórzy piszą tu o wprowadzaniu Basel III w 2022 roku. Ja widzę tylko "postponed to 2023". Do tego 2023 to dopiero początek. Mają się wdrażać 5 lat.

Tekst dla linku

Tekst dla linku

Czy ktoś mógłby rzucić linkiem?

Ostatnio modyfikowany: 2021-11-24 23:44

janwar

https://www.youtube.com/watch?v=x9QssHaGFSw

Jot

nb81

ciekawe co powiedza jak juz nie bedzie niezaszczepionych a kowid dalej 400% wiecej ... no to chyba na putina zwalą

Zawsze będą jacyś niezaszczepieni. Mogą powiedzieć, że to wina niezaszczepionych i tych, którzy długo zwlekali ze szczepieniem. Wirus zdążył zmutować i obecne szczepionki już nie dają wystarczającej ochrony. Na szczęście jedzie nowy pakiet szczepionek na covid22, po 2 dawki. I teraz przymusowo wszyscy muszą przyjąć dla naszego wspólnego dobra.

Apfel

"I jeszcze mała dygresja odnośnie ostatnich prognoz dla PM."

Przeciez jestesmy w fazie spadkow.

Oby byly jak najwieksze.

Spadki na GPW tez przed nami.

nb81

"Zawsze będą jacyś niezaszczepieni. "

Otoz to. Co chwila waznosc bedzie niektorym wygasac i tak w kolko macieju.

Kfas

Rzeczywiscie, przypominam sobie, ze w Chinach stosowali ze skutkiem lukrecje.

Co najlepiej zakupic jakis susz w zielarskim, czy jakis wyciag?

kfas

Najlepiej >>to lub >>to. Jednakże dobrze jest do tego jeszcze dorzucić >>Fo-Ti.

Ostatnio modyfikowany: 2021-11-25 01:51

po5tal

Miej świadomość, że niektórzy czekają tu na Twoje komentarze i je doceniają.

Obyśmy kiedyś uścisnęli sobie dłonie.

A wszystkim użytkownikom forum życzę dużo zdrowia.

Pozdrawiam :)

Ostatnio modyfikowany: 2021-11-25 03:40

Apfel

"o wyrazistym lukrecjowym smaku"

Zelki to moze obok lukrecji to lezaly. Nie ma skladu, domyslam sie, ze moze to byc sztuczna esencja i dzialac na zasadzie placebo.

Cukierki niby maja jakis sok, pytanie jaki, czy nie jakis sztuczny koncentrat.

Troche mnie dziwi, ze takie cos podales.

Jot

Procedura przyjmowania preparatów testowych jest dobrowolna zatem to właśnie zaszczepionych tym goownem (widziałeś odtajnione umowy?) w razie zachorowania a juz tym bardziej nopów powinno leczyć się odpłatnie. Nopy to z pewnoscią - świadomie bierzesz udzial w teście zatem jesteś hazardzistą - płać za swoją fantazję.

jacki2204

Ciekawe czy mandat można uiścić gotówką xD

hansklos

wprowadziłbym odpłatność dla antyszczepionkowców, gdyby jednak któremuś by się odwidziało i stwierdził, że ziółka nie działają

No to na zasadzie wzajemności - Szczepany dostały 1,2,3, a teraz już chyba 4,5 i tak do 20.-) na koszt wszystkich (na tym blogu chyba nie ma wyznawców darmowych obiadów?) i są zabezpieczeni, więc zakaz ich leczenia na kowid. Chyba uczciwe?

Na dodatek wszystkich obciążyć kosztami testów, które odróżniają grypę od kowidu - jeśli grypa, koszty zwracane, jeśli kowid, nikt nie ma zwracanych kosztów testów i nikogo nie leczymy na kowid w szpitalu (anykowidjanie - bo źiółka, kowidjanie, bo przecież eliksiry działaja.-) OK?

Do tego jeszcze wystarczy dołozyć prawo, że pracownik sanepidu i inny urządnik z własnej kasy łoży odszkodowanie, jeśli skieruje na kwarantannę po testach PCR, a nie po testach odróżniających kowid od grypki.

certyfikat covidowy można sobie kupić za 900zł

Gdzie ty mieszkasz, ze masz tak drogo? No i odpowiedz na pytanie dlaczego nie działa paszport Polsatu? Dlaczego nie ma paszportów na HIV, ebola, gruźlice i .. rozwolnienie? To ostatnie zabija kilka razy wiecej niz modna choroba i to wcale nie bezobjawowo.

czy tylko ja mam rozwdojenie jaźni w tym co zapodają ministry od (odbierania) zdrowia?

Szczepmy się, bo szpryce działaja - to do tych, co nie chcą się szczepić.

Sczepcie się kolejna dawką, bo szpryce nie działają - to do tych co już wzięli eliksir życia.)

“Wszystkie wspaniałe rzeczy są proste i mogą być wyrażone pojedynczym słowem: wolność, sprawiedliwość, honor, obowiązek, miłosierdzie, nadzieja.” Churchil

Ostatnio modyfikowany: 2021-11-25 08:06

cheniek

cheniek - pytaj lekarzy - tych którzy nie zgłaszają.

Nie, nie będę biegał i pytał lekarzy. To ty głosisz tezę, że NOPy nie są zgłaszane, zatem to ciebie pytam o wskazanie danych, na których opierasz swoją tezę. To proste sprawdzenie twojej wiarygodności. Chcielibyśmy wiedzieć, czy bazujesz na dogłębnym researchu źródeł, czy też sam to wymyśliłeś.

Ostatnio modyfikowany: 2021-11-25 08:02

hansklos

Porównaj ilość NOPów zgłaszanych w innych krajach do NOPów w POlsce i wyjasnij ten fenomen medyczny.

Novy!

Szczególnie znacząco w skali roku wzrosły narzekania przedsiębiorców na koszty materiałów w budownictwie oraz niedoboru surowców, materiałów i półfabrykatów w przetwórstwie przemysłowym. Widać to wyraźnie m.in. wśród producentów aut, wyrobów z drewna oraz gumy i tworzyw sztucznych. Podkreślają, że to poważna bariera ograniczająca ich działalność.

https://www.money.pl/gospodarka/pogarszaja-sie-nastroje-przedsiebiorcow-jedna-branza-szczegolnie-nie-moze-sie-podniesc-6708237887065056a.html

coci

Co prawda z interii za mediaset(italia)

https://www.tgcom24.mediaset.it/cronaca/alto-adige-nei-boschi-e-boom-di-scuole-clandestine-no-vax-indaga-la-procura_42068320-202102k.shtml

"Dziesięć szkół zorganizowanych samowolnie w lasach dla dzieci przeciwników restrykcji - to rzeczywistość na północy Włoch. Rodziny wypisały pociechy z normalnych szkół, by te nie podlegały obostrzeniom w związku z pandemią. Prokuratura w Górnej Adydze wszczęła śledztwo w tej sprawie.

Włoska telewizja Mediaset podała, że lekcje odbywają się w lasach w dolinach Aurina, Venosta i Passiria. W tych samozwańczych szkołach nie ma obowiązku maseczek i dystansu społecznego ani szczepień w przypadku uczniów powyżej 12 lat oraz nauczycieli.

Wszczęto śledztwo

Prokuratura wszczęła dochodzenie, by ustalić przyczyny nagłego boomu wniosków o wycofanie uczniów ze szkół i przejście na naukę w domu. Zjawisko to szerzy się w autonomicznym regionie, w którym aktywne są ruchy antyszczepionkowe.

Lekcje na świeżym powietrzu prowadzą także nauczyciele-antyszczepionkowcy, którzy zostali zawieszeni w obowiązkach w swoich szkołach za brak wymaganej przepustki sanitarnej."

_

Ostatnio modyfikowany: 2021-11-25 08:29

siwy83

Jeżeli pozytywnie wpływa na Covid to chwała dla Lukrecji :)

Ostatnio modyfikowany: 2021-11-25 08:25

Novy!

Prof. Wiesław Jędrzejczak w rozmowie z naTemat nie ukrywa, że sytuacja jest coraz gorsza, a chorzy onkologicznie muszą być testowani na obecność koronawirusa, co spowalnia proces przyjmowania do szpitala

https://natemat.pl/385297,reakcje-na-slowa-morawieckiego-o-onkologii

m_a_rek

Manipulacją jest samo użycie słowa antyszczepionkowców. Skrajna większość ludzi określanych przez Ciebie jako antyszczepionkowcy, szczepi się i swoje dzieci. Po prostu szczepienia są opłacalne. Najtragiczniejsze jest to, że grupy "ekspertów" z parciem na szkło. Nie mają pojęcia o mechanizmach rozprzestrzeniania się epidemii. Tak jak nie zna tego cała Ludzkość. Mechanizm okazuje się bardziej skomplikowany niż można przypuszczać. Wirus po prostu reaguje na każde działanie człowieka. Dlatego stosowanie szczepień podczas trwania epidemii jest głupie. Rzeczywiste efekty zobaczymy po latach.

cheniek

Porównaj ilość NOPów zgłaszanych w innych krajach do NOPów w POlsce i wyjasnij ten fenomen medyczny.

Źródła, źródła, źródła - to po pierwsze co zapomniałeś podać. Po drugie - jakie są metodologie określania NOPów w poszczególnych krajach? Jeśli jest z nimi, jak z liczeniem oficjalnej inflacji (czyli co kraj to inna metoda), wówczas porównywanie nie ma żadnego sensu. Po trzecie - dlaczego miałbym porównywać tylko względem Polski? Czy tylko w Polsce nie zgłaszają NOPów? Chcę oprzeć się na rzetelnych danych, a nie na opiniach anonimowych internautów, aby nie wyjść na szurskiego oszołoma.

Novy!

Walka z okupantem trwa na wielu frontach..

Godne podziwu.

Nasi nauczyciele wolą lockdawn, a potem wakacje jakby się nic nie stało. Co tam rok straty w nauce dla dziecka. Syn już tydzień na zdalnym z powodu pozytywnego testu 1 nauczyciela w szkole..

Pierdoleni idioci.

Tomaszabc

Tekst dla linku

Kolegę rozbolało jajko. Jest zaszczepiony. Poszedł na SOR. Nic nie stwierdzili poza koronawirusem. Jest na kwarantannie i super się czuje. Testy PCR są nie dokładne. Powyżej 30 cykli dają fałszywe wyniki. Dlatego można sterować statystykami.

Tekst dla linku

Osoby która tu walczą z ruchem antyszczepionkowym, chciałbym zapytać dlaczego:

-rzady gotowe są niszczyć biznesy, niszczyć swobody obywateli, zabraniać im pracować? (Austria Niemcy Australia itd)

-dlaczego na świecie niszczone są waluty poprzez dodruk

-dlaczego chcą szczepić dzieci ?

-czy jak bedzie 4 czy 5 dawka to czy przyjmiecie ?

Ostatnio modyfikowany: 2021-11-25 08:50

Novy!

@Canada Silver Cobalt

Mam nadzieję, że trochę kupiłeś ;)

Canada Silver Cobalt Works dokonuje ekscytującego nowego odkrycia w swojej posiadłości Graal w Quebecu

https://www-proactiveinvestors-com.cdn.ampproject.org/v/s/www.proactiveinvestors.com/companies/amp/news/967274?amp_js_v=a6&_

2xSOWA

Idąc twoim tokiem myślenia proponuję rozszerzyć twoją propozycję następująco.Odpłatność za leczenie raka płuc dla palacza, odpłatność za leczenie chorych z otyłości , kara za obżarstwo, leczenie zboczeńców lgbt z ich chorób spraw intymnych, leczenie alkoholików na koszt społeczeństwa. Można tak w nieskończoność. Pamiętaj z naszych składek leczy się tych zaszczepionych , niech zwrócą niezaszczepionym ich środki a nie żerują na nich.

cheniek

Tu chłopak opisuje jak chciał zgłosić nopa. Zamiast zbadania sytuacji dostał skierowanie na szczepienie. Dlatego nie ma nopow.

Jeden z moich dziadków namiętnie palił papierosy, bez filtra, przez lufkę (tak, to było ponad 30 lat temu) dożywając 83 lat i naturalnej śmierci. Nie biegam jednak po internecie spamując szurską teorią, że palenie nie powoduje raka czy śmiertelnych chorób bo wiem, że rzetelne dane jednak taką szkodliwość udowodniły. Stąd oczekuję twardych i rzetelnych statystyk na to, że NOPy masowo nie są zgłaszane i nie przekonają mnie pojedyncze przypadki, że jakiś tam kuzyn dziadka ze strony ciotecznej matki stryja nie dostał w papierach od lekarza wpisu o NOPie. W przeciwnym wypadku tezy o masowym niezgłaszaniu NOPów będą i pozostaną teorią spiskową wyśmiewaną przez ogół społeczeństwa.

chudy

Mozesz mi podac zrodlo statystyki ktora podaje ile ludzi zmarlo na covid a nie z covid ?

Tomaszabc

Właśnie o to tu chodzi, żeby nie było takich danych. Tu jest minus dla mnie bo nie mogę tego udowodnić.

Media mówią jednym głosem, rzady całego świata mówią jednym głosem. Do tego ograniczanie swobod i cenzura na niespotykaną skale. Czy ktoś w takich warunkach pozwoli na spisywanie NOPow? Nasz rząd oznajmił, że będą odszkodowania za Nopy. Sprawa ucichła. To było tylko dla gawiedzi.

Ja tu walczę o to, żebyśmy się nie obudzili za parę lat z ręką w nocniku. System oceny społecznej, szczepienie co 9 miesięcy, brak gotówki.

Jak w książce Orwella Rok 1984.

O co walczycie Wy ? Którzy jesteście za wspieraniem rodzacego się systemu?

hansklos

Cudowne rozmnożenia zakażonych.

Urzędnicy z Wadsworth Center, nowojorskiego laboratorium stanowego, udostępnili dane dotyczące 794 pozytywnych testów na obecność koronawirusa w oparciu o próg 40 cykli powielania wirusa. Przy wartości wynoszącej 35 cykli, około połowa tych testów nie kwalifikowałaby się już jako pozytywna. Około 70 procent nie byłoby już ocenianych pozytywnie, gdyby cykle były ograniczone do 30.

Przypominam, że testy PCR NIE mają dopuszczenia do diagnostyki medycznej. Statystycznie ilość fałszywie pozytywnych testów to ok 80%. W Polsce ilość "zakażonych" pomnożyć przez 0.2 i będziemy mieli obraz "epidemii", obraz niewygodny dla tych, którzy chcą wprowadzać pod płaszczykiem epidemii elementy faszyzmu.

ruhe

"Jeśli antyszczepionkowcy twierdzą, że covida przechorują w domu na aspirynie i ziołach, to trzymam za słowo, ale że jestem z natury nieufny wszelkim deklaracjom, to wprowadziłbym odpłatność dla antyszczepionkowców, gdyby jednak któremuś by się odwidziało i stwierdził, że ziółka nie działają.... albo jeszcze lepiej w ogóle bym ich nie wpuszczał do szpitali."

I tu wyszła twoja natura małego hitlerka. TY będziesz decydował kogo leczyć i na co, bo masz wyłączność na wiedzę.

Na marginesie, przez dwa lata jak ta niby pandemia trwa nie poznalem ani jednej osoby, która umarła na zvida. No ale ty już pewnie żyjesz na jakiejś pustyni i do najblższego sąsiada masz ze dwieście kilometrów i antyszczepiokowcy powinni ci płacić za paliwo? Widać jak na dłoni kto tu jest szurem.

Ostatnio modyfikowany: 2021-11-25 09:18

Spy

Wczoraj słyszałem że Polacy w kantorach pytają o cokolwiek, nie że dolar, euro czy frank -Nie !- może być cokolwiek i w każdej cenie !!! Ten sam kretynizm był w cukrem, nie pamiętam który to był rok ale ludzie pakowali całe piwnice w cenie dwukrotnie wyzszej jak chwilę później można było kupić normalnie w sklepie.

To samo było ze srebrem w pamiętna niedzielę gdzie marże rosły z minuty na minutę...z makaronami i papierem w zeszłym roku itd...itd....

Właśnie dlatego tak bardzo nie lubię i nie toleruje paranoików i panikarzy !!!!

Spy

Przez nowy temat pewnie nie widziałeś pytania bo zdaje się jesteś obecnie na czasie z tematem

A z ciekawości czy przy kredycie na stałą stopę wcześniejsza nadpłata/spłata też jest możliwa i nie jest dużo droższa niż przy zmiennej czy tutaj też są jakieś warunku brzegowe dla utrudnienia ?!

Novy!

Właśnie dlatego tak bardzo nie lubię i nie toleruje paranoików i panikarzy !!!!

To nie panika, to doświadczenia życiowe. Jak ktoś pamięta na szybko dodawane zera do nominałów banknitów to nigdy tego nie zapomni.

Powiedz Austryjakom, że braki energii to nie panika, kiedy lecą w ich TV spoty rządowe, w których wyjaśnia się, że bkackout to coś normalnego.

Powiedz Nowozelandczykom, że to nie panika, że spowodu choroby kilku osób, zamyka się tysiące ludzi w domach, a aby mogli z nich wyjść myszą mieć specjalne przepustki.

Powiedz im wszystkim, że to nie panika i są bezpieczni.

Ostatnio modyfikowany: 2021-11-25 09:30

Novy!

Outsid

Idąc twoim tokiem myślenia proponuję rozszerzyć twoją propozycję następująco.Odpłatność za leczenie raka płuc dla palacza, odpłatność za leczenie chorych z otyłości , kara za obżarstwo, leczenie zboczeńców lgbt z ich chorób spraw intymnych, leczenie alkoholików na koszt społeczeństwa. Można tak w nieskończoność. Pamiętaj z naszych składek leczy się tych zaszczepionych , niech zwrócą niezaszczepionym ich środki a nie żerują na nich.

W sedno 100% !!!

hansklos

Ten sam kretynizm był w cukrem

Chyba źle rozumiesz co się działo i co będzie się działo. Pojawiaja się na świecie komunikaty rządowe, w tym ostatnio w Chinach, aby mieć zapasy na co najmniej 2 tygodnie żarcia i wody. Ludzie na ogół mają to w d. ale czasem sobie o tym przypominają i robią większy zapas.20 kg cukru, to wg mnie minimalny zapas w chałupie - 10kg do słodzenia, 10kg na bimber.-) Tym co uważają to za głupotę polecam eksperyment - włożyć dychę do herbaty, zamieszać i sprawdzić, czy będzie słodka, albo inny włożyć stówę do baniaka, dodać drożdży i sprawdzić czy poprawnie zachodzi fermentacja .

kantorach pytają o cokolwiek, nie że dolar, euro czy frank -Nie !- może być cokolwiek i w każdej cenie

No rzeczywiscie głupota! Przecież 100 dolarami też się herbaty nie osłodzi.-)

Lepiej jest zamienić na srebro i złoto. Wprawdzie też herbaty nie osłodzi, ale juz złoto "jęczmień" z oka usunie, czego nawet 1000 franków szwajcarskich nie potrafi, a akumulator i dwie srebrne leketrody ze srebra 999 w wodzie destylowanej tworzy najprostsze lekarstwo

Ostatnio modyfikowany: 2021-11-25 09:38

Tomaszabc

Też myślisz nie najgorzej. Zdroworozsądkowo, na chłopski rozum to się wszystko zgadza. Tylko, że szkiełkiem a nie okiem.

My tu walczymy z totalitaryzmem który pojawią się już w Europie (Austria, Niemcy i inni).

Boję się trochę to pisać bo w następnym systemie, mogą to wyciągnąć przeciwko mnie. IP jest zapisane.

Zakładając, że nie ma tu płatnych trolli, zapytam osoby popierające to co się dzieje - o co Wy walczycie?

hansklos

Też myślisz nie najgorzej. Zdroworozsądkowo

To nie jest nic zdroworozsądkowego. Outsider widzi źdźbło w oku bliźniego (te liczne kowidowe zgony ze średnią wieku 78 lat) ale nie widzi belki we własnym oku (nadmiarowe zgony z powodu nieudzielania pomocy lekarskiej i szpitalnej i to wcale nie z powodu zapchanych szpitali, ale z powodu tego, że nie leczone nic innego, lyko kowid). On widzi kowid, bo staruszek któremu wysiadają nerki i serce zmarł na kowid, ale nie widzi, ze motocyklista, który skrecił sobie kark, tez ma wpisane w akcie zgonu kowid. No i potem Otsider pyta mnie, dleczego nie wierzymy lekarzom z całego świata. Ależ imć Outsiderze, wierzymy im we wszystko, dokładnie tak, jak wierzylismy nieboszczce PZPR, KPZR i jeszcze kilku innym, tyle, że mrózymy nieco oczy. tak więc kolego Ousiderze - Zmróż oczy.-)

Novy!

Dlaczego karmicie tego płatnego pisarza? Brak wam tematów do dyskusji ? Zignorowany, odejdzie.

Tomaszabc

W Łukowie jest szpital. Niedaleko mnie. Przerobiony na covidowy. Facet miał zawał, powiedzieli, że musi podpisać covida bo nie przyjmą. Inny facet w mojej wsi zemdlał i przyjechała karetka. Kazali wpisać rodzinie covida bo go nie zabiorą. Potem jego córka opisała sytuację na fb szpitala jak wywieźli go do Warszawy. Kiedy odesłali z WWy znow do Łukowa to skasowała swój wpis. Facet piłą przeciął tętnice i zmarł. Rodzina z aktu zgonu dowiedziała się, że miał covid. Znam więcej przypadków i są one ogólnie znane w mojej okolicy. Lekarze sugerują rodzinie wpisanie covida( bo co im zależy). Dla szpitala kasa w taki czy inny sposób. Ostatnio jak kobietę po porodzie wozili helikopterem do innego szpitala bo miała covida, to się ludzie przestraszyli i chcieli szczepić. Potem facet 3 dni po szczepieniu umarł i znów im się odmieniło. Spotkałem parę dni temu znajomego, około 50 lat. Zaszczepił się 3 dawka i 2 tygodnie go kręgosłup i kości bolały, teraz kicha i coś się ciągnie za nim.

Komisiarz przy kupnie auta, opowiadał jak jego kolega na karetcie kovidowej, zarobił 50tysiecy w miesiąc. Twierdził, że tacy kase robią a jego podatki zjadają.

Rząd nam nawet lasy zamknął a tu się okazuje, że witamina D bardzo wspomaga organizm.

@Novy @all

Trzeba skończyć z odpowiadaniem tym płatnym trollom. Nic z tego nie wynika poza gownoburza

Ostatnio modyfikowany: 2021-11-25 09:58

cheniek

Właśnie o to tu chodzi, żeby nie było takich danych. Tu jest minus dla mnie bo nie mogę tego udowodnić.

Przypomina mi to argumentację płaskoziemców. Oni też nie potrafią udowodnić, że Ziemia jest płaska. To znaczy wielokrotnie padały deklaracje zasponsorowania im wycieczki rakietą w kosmos, aby naocznie się przekonali i zrobili dokumentację zdjęciową dla innych płaskoziemców. Zaskakujące jest to, że oni tego nie chcą, bo:

- NASA i tak im uniemożliwi podróż, np. zestrzeliwując rakietą wojskową;

- nie chcą zginąć w wyniku uderzenia rakiety w kopułę rozpostartą na dyskiem ziemskim;

- NASA ma taką technologię, że gdyby nawet dolecieli do kosmosu, to w oknach rakiety wyświetlano by im fałszywy obraz kulistej Ziemi, aby ich oszukać.

Podsumowując, NASA robi wszystko, aby prać ludziom mózgi oraz ukrywa dowody na swoje manipulacje przed tymi, którzy chcą je obnażyć, stąd brak tychże dowodów. Czytaj: brak dowodów na tezy płaskoziemców jest dowodem na istnienie tych dowodów. Zupełnie jak w przypadku NOPów - brak dowodów na masowe niezgłaszanie NOPów jest właśnie dowodem na ich masowe niezgłaszanie. Niestety nie możecie tego udowodnić, bo dowody są ukryte.

coci

Warto przypomnieć że w USA w latach 20,30tych ubiegłego wieku mówienie o szkodliwości palenia papierosów było typową,antytytoniową teorią spiskową i spotykało się z ostracyzmem pozostałych.Producenci mieli na swoim pasku lekarzy i ekspertów rzecz jasna.Dopiero w latach 50tych zaczęły pojawiać się pierwsze badania dowodzące szkodliwości palenia.

https://www.history.com/news/cigarette-ads-doctors-smoking-endorsement

Spy

Nie zrozumiałeś o co mi chodzi.... Nie mówię o zapasach żywności bo ten fakt w jakimś tam stopniu rozumiem a nawet popieram ! Mówię o panicznym podejmowaniu kroków ruchów w najgorszym możliwym momencie -- powiedz mi tak szczerze jaka jest różnica jeśli bedziesz sobie kupował dajmy na to ten makaron w promocjach i uskładasz go 20-30kg a kupisz w największej górce cenowej walcząc o niego z dwoma sąsiadami gdzie jednemu będziesz musiał zmiażdżyć stopę a drugiego złamać nos ??

@Novy!

Zgadzam się z Tobą ale jak masz doświadczenie to podejmujesz decyzje racjonalnie a nie kur... w najgorszym z możliwych momentów -- to nie jest tak że biegnę po makaron bo zobaczyłem nad blokiem kilkanaście Stukasów !!

Ja osobiście teraz właśnie rozważam zamianę zielonych czy Euro na PLN tylko nie wiem czy już teraz czy poczekać na większą sraczkę ...

Całe życie rozgrywam sentyment i jeszcze się nie zawiodłem więc być może to będzie ten pierwszy raz ale i tak pozostanę przy tym stylu bo od dziecka się brzydziłem podążąniem za tłumem (może dlatego nigdy nie miałem pomarańczowego flajarsa :) dzinsowej kurteczki czy zielonej kurtki Passenger :)

_T_

Novy!

Kolejne dobre wieści dla spółek z mego portfela opisywanych tutaj.

"Cena akcji Nickel Mines gwałtownie rośnie w tym tygodniu po tym, jak zgodziła się na rozszerzenie współpracy z Shanghai Decent w nadchodzących latach. Porozumienie jest wieloaspektowe i spowoduje, że Nickel Mines nabędzie 70% udziałów w projekcie Oracle Nickel Project firmy Shanghai Decent."

https://www-fool-com-au.cdn.ampproject.org/v/s/www.fool.com.au/2021/11/25/heres-why-the-nickel-mines-asxnic-share-price-is-soaring-15-so-far-this-week/amp/?amp_js_v=a6&_gsa=1&usqp=mq331AQKKAFQArABIIACAw%3D%3D#aoh=16378309144754&referrer=https%3A%2F%2Fwww.google.com&_tf=%C5%B9r%C3%B3d%C5%82o%3A%20%251%24s&share=https%3A%2F%2Fwww.fool.com.au%2F2021%2F11%2F25%2Fheres-why-the-nickel-mines-asxnic-share-price-is-soaring-15-so-far-this-week%2F

Novy!

"Całe życie rozgrywam sentyment i jeszcze się nie zawiodłem więc być może to będzie ten pierwszy raz ale.."

Nie pisałem o podążaniu za tłumem, tylko o reakcji tych co myśleli że to niemożliwe, na to co stało się możliwe :)

Czy słyszysz w śród swoich znajomych coś o kryzysie ? Nie ? To zadbaj o "pełną zamrażarkę" (to przenośnia i skrót myślowy) :)

"Ja osobiście teraz właśnie rozważam zamianę zielonych czy Euro na PLN tylko nie wiem czy już teraz czy poczekać na większą sraczkę ..."

Ja się tam nie znam. Lecz na twoim miejscu gdybym nie miał akcji w USD, które przy galopującej inflacji mogą mocno oberwać, to z takim "zabiegiem" bym się wstrzymał

A na 100% do końca roku.

Ostatnio modyfikowany: 2021-11-25 10:14

Keracz

https://www.bankier.pl/wiadomosc/Ile-zarabia-sie-w-przeliczeniu-na-euro-dolara-i-zloto-8230302.html

@ Tomaszabc

Zaszczepił się 3 dawka i 2 tygodnie go kręgosłup i kości bolały, teraz kicha i coś się ciągnie za nim.

To pewnie gluty z nosa.

Spy

Czy słyszysz w śród swoich znajomych coś o kryzysie ? Nie ? To zadbaj o "pełną zamrażarkę" (to przenośnia i skrót myśliwy) :)

A to inna bajka, zawsze słyszę "a co ja się będę przejmował" albo "zawsze tak było" :)

Novy!

A to inna bajka, zawsze słyszę "a co ja się będę przejmował" albo "zawsze tak było" :)

Ostatnio czytałem, że 80% społeczeństwa jest pozbawiona oszczędności i nie jest to przyczyną ubóstwa.

To potwierdza moje przekonanie, że nadejście kryzysu jest bardzo prawdopodobne, a zważywszy na powyższe- nawet konieczne.

chudy

Kabila

https://g1.globo.com/am/amazonas/noticia/2021/11/24/fotos-centenas-de-balsas-e-dragas-bloqueiam-trecho-do-rio-madeira-para-garimpo-ilegal.ghtml

shrek

Novy!

Kabila

Garimpeiros poustawiali się na Amazonce:

https://g1.globo.com/am/amazonas/noticia/2021/11/24/fotos-centenas-de-balsas-e-dragas-bloqueiam-trecho-do-rio-madeira-para-garimpo-ilegal.ghtml

Jak pisałem. Cuda się bedą dziać :)

Seneca AS

W przeciwieństwie do Ziemii, dla naszego życia nie ma najmniejszego znaczenia czy jest ona płaska czy okrągła i tak nasze życie będzie się toczyć jak dotychczas, niedopracowaną szprycę i jej pozytywne i negatywne skutki można oceniać i weryfikować na podstawie zbieranych danych i nowych informacji. Powszechnie znaną informacją jest to, że mówiono, że po wyszczepieniu 60-80% populacji powstanie odporność stadna. Kompletnie błędna diagnozna "ekspertów". 80-90+% wyszczepienia w niektórych krajach i dalej ograniczenia, a nawet lockdowny, a szczepieni chorują i roznoszą chorobę w najlepsze - szczepionka nie osiągnęła założonego celu.

Skoro nie ma szans na osiągnięcie odporności stadnej - po co szczepić osoby z grup innych niż grupy ryzyka? Ale o tym Grzesiowski, Gut i inni użyteczni idioci nawet się nie zająknęli.

A więc póki co, nie ma nic lepszego niż zdrowy układ immunologiczny oraz odporność nabyta naturalnie, przykładowo mój organizm zrobił kolejne naturalne boostery. Jeśli dr Fauci czyta to forum, apeluję by lepiej przygotował kolejnego wirusa czy mutację. New Brave World wymaga bardziej dopracowanych wirusów i antidotów.

cheniek

Oczywiście, że rozwija się odporność stadna. Dowodem na to jest fakt, że statystycznie osoba niezaszczepiona ma 17-krotnie większe prawdopodobieństwo na hospitalizację z powodów skutków działania covida w porównaniu do osoby zaszczepionej dwiema dawkami.

hansklos

statystycznie osoba niezaszczepiona ma 17-krotnie większe prawdopodobieństwo na hospitalizację

Oczywiście.-) Świstaki i serberka, tak tak, ale to jest tak dobry biznes i taka okazja, że aż żal zmarnować. A ludzie? A hu.. z ludźmi!)

Do 6-tego października, od czasu rozpoczęcia epidemii, liczba zgonów związanych z potwierdzonym COVID-19 na Tajwanie wynosiła 844, natomiast liczba zgonów po szczepieniu na covid-19 na dzień 6 października wyniosła 849. Jest to pierwszy przypadek, kiedy liczba zgonów po szczepieniach przekroczyła liczbę potwierdzonych zgonów z powodu covid-19.

https://pubmedinfo.org/2021/10/16/zgony-po-szczepionkach-c-19-przewyzszaja-ilosc-zgonow-zwiazanych-z-c-19/

Seneca AS

Zmniejszenie dotkliwości choroby, w tym liczby zgonów to nie jest odporność stadna. W wysoko wyszczepionych populacjach ludzie dalej chorują i zarażają, a ograniczenia wracają. Marny produkt.

Ryzyko osób zdrowych dalej jest takie samo jak było, nie ma podstaw do żądania od nich by "poświęcali" się i brali udział w eksperymencie medycznym dla osób z grup ryzyka. Ten wirus to problem tej ostatniej grupy.

Ostatnio modyfikowany: 2021-11-25 11:40

Novy!

"Niestety pomiędzy nimi znalazł się także polski złoty oraz węgierski forint. Jest to w dużej mierze efekt wysokiej inflacji, jaka wystąpiła w tych krajach, a także skutek niewystarczającej reakcji ze strony polskiego i węgierskiego banku centralnego (zbyt późne podwyżki stóp procentowych)."

Ja się nie znam, ale czy podwyżki stóp orocentowych w obecnej sytuacji, są antidotum na wszelkie zło ? Rozumiem, że to narzędzia z cyklu "muszą działać", ale czy to nie jest tak, że widoczne efekty podnoszenia stóp procentowych dla rozwiniętej gospodarki (a naszej przecież do takiej mocno brakuje) to przynajmniej pół roku?

No dobrze, a jeśli skończy się amunicja w postaci wyższych stóp, to co dalej? Przecież stopy, ze zrozumiałych względów nie mogą rosnąć wiecznie :)

I pytanko.

Czy w związku z lockdownem w Austrii i skutkami dla tej gospodarki jakie może on przynieść, planujecie jakieś inwestycje na tamtejszej (jak pamiętam, dobrze wycenianej) giełdzie ? Jakieś shorty czy longi ?

Pozdrawiam.

Ostatnio modyfikowany: 2021-11-25 11:49

cheniek

Nie podałem ci definicji odporności stadnej, a EFEKT jej działania.

hansklos

Osłabienie złotego pod koniec roku jest na rękę wszystkim. Po nowym roku przynajmniej przez 1-2 miesiące powinno być odreagowanie na złotym, ale zmróż oczy na moje prognozy, bo ja patrze na wszystko przez szklaneczkę z bimbrem. No szklanej kuli nie mam, to muszę sobie jakoś inaczej radzić.-)

@cheniek

Kto głosi tezę, niech ją udowadnia. Dawaj te badania z podwójna ślepa próbo, ze jakakolwiek odporność stadna istnieje. potem dołóż te badania o efekcie. Możesz też dołożyć badania (nie audyty bo audyt, to opinia,) na skuteczność jakiejkolwiek szczepionki - też z podwójną ślepą próbą.

I nie powołuj się na korelacje. Zawiadowca gwiżdze w gwizdek i pociąg jedzie, korelacja jest, ale to nie gwizdek powoduje ruch pociagu.-)

Ostatnio modyfikowany: 2021-11-25 11:54

shrek

Rzemko

Z PLN to chyba najlepszym sprawdzianem bedzie RPP. Jak zareaguje waluta po podniesieniu stop - jak po 2 dniach znowu zacznie leciec to bym uwazal.

teraz imo zrobili interwencje walutowa przy 4.72 na euro

Novy!

@Novy!

Osłabienie złotego pod koniec roku jest na rękę wszystkim. Po nowym roku przynajmniej przez 1-2 miesiące powinno być odreagowanie na złotym, ale zmróż oczy na moje prognozy, bo ja patrze na wszystko przez szklaneczkę z bimbrem. No szklanej kuli nie mam, to muszę sobie jakoś inaczej radzić.-)

Kiedyś tu napisałem, że gdyby nie to że potrzebuję złotówki by utrzymać płynność swej małej firmy, to trzymałbym na koncie tylko tyle złotówek, abym wystarczyło mi na jedzenie jedynie na rok.

Podtrzymuję zdanie.

Złotówka to śmieć, notowana wyżej - ale gorszy o tureckiej liry.

Spy

Aha wczoraj znajomy sie pochwalił że jedzie kupić franki all in, lubię go , niech mu los sprzyja :) ja po 10% wzrostu na walucie w rok tegoi nie zrobię - taki ze mnie uparty , głupi dziad ! :)

Ostatnio modyfikowany: 2021-11-25 12:15

kfas

Cukierki czy żelki można najprecyzyjniej oraz najłatwiej stosować, wspominał nawet o nich dr Skoczylas, w którym ze swoich filmów. Testowałem je osobiście na sobie (półtora roku) i muszę przyznać, że to nie jest żadne placebo. Nie dość, że skutecznie wspomagają leczenie infekcji wirusowych, to czuć również delikatnie podwyższone ciśnienie krwi (jeden z efektów ubocznych lukrecji).

Poza tym mam znajomą pracującą w zakładzie produkującym min. słodycze z lukrecją i ponoć normalnie jest dodawany do nich naturalny ekstrakt z korzenia lukrecji, który jest oddzielnie zamawiany. Ale jeżeli to Cie nie przekonuje, to z powodzeniem można również stosować herbatki z korzenia.

Ostatnio modyfikowany: 2021-11-25 12:19

Novy!

Nie zrozum mnie źle. Generalnie jestem przeciwnikiem wiary w jakąkolwiek walutę FIAT. Tylko są te lepsze i gorsze FIATy (różnie reagujące na kryzys)

Pieniądzem jest dla mnie jedynie wartość fizyczna (i nie mowa tu tylko o PM). I tego staram się procentowo w "portfelu" trzymać.

Ostatnio modyfikowany: 2021-11-25 12:19

Andreas2020

Ale teraz rzeczywiście idzie kryzys i poważne problemy.

Ja ostatnią nieruchomośc kupiłem na początku roku i kisze gotówkę.

Niestety kryzys tym razem będzie więc stopniowo przenoszę w bezpieczne waluty (o ile takie będą) - na rok przeżycia.

Reszta cóż szukam okazji na nieruchomości myślę że to się obroni.

Uwaga na waluty jak PLN uważam że będzie problem z wartością walut.

Novy!

Jak ktoś obraca towarem w PLN, przerzuca drożyznę na kupujących i ma na czysto te 10- 15% zysku, to nie ma krzywdy.

Gorzej, jak leży to w banku.

Ostatnio modyfikowany: 2021-11-25 12:22

Novy!

Tak w obliczu blackoutów i drożejącej energii UE dba o swych obywateli i zapewnienie im niższych cen za energię.

Skurwysyny.

"Ceny kontraktów na emisję CO2 poszybowały w kosmos - są już powyżej 72 euro"

https://pl.investing.com/news/commodities-news/ceny-kontraktow-na-emisje-co2-poszybowaly-w-kosmos--sa-juz-powyzej-72-euro-305294

Gianfranco

@Outsider, jesteś debilem tak sam sobie, czy na kogoś robisz? Możesz wypowiedzieć się w jakimkolwiek innym temacie niż "skuteczność szczepionek"? Jak nie masz nic wartościowego do napisania to po prostu nie pisz klaunie.

We Włoszech już jest taki wpierdol, że brak słów. Testowanie już nie wystarcza na wchodzenie do restauracji itd. Niebawem testowanie w ogóle nie pozwoli na nic. A pajace typu Outsider beda tutaj trollować dopóki u nas nie wprowadzą takich samych zamordystycznych zasad.

@ITT możecie coś zrobić z tą trollownią?

Ostatnio modyfikowany: 2021-11-25 12:52

Novy!

Ponieważ rynki oczekują normalizacji polityki monetarnej, w krótkim terminie powinno to zaważyć na złocie. Jednak główne banki centralne raczej nie będą agresywnie podnosić stóp, biorąc pod uwagę obciążenia fiskalne wynikające z wyższych stóp procentowych i dużego zadłużenia rządów. – stwierdził Hitesh Jain, główny analityk w Yes Securities.

"Cena złota bez polotu. Prognozy Credit Suisse i Commerzbank"

http://pl.investing.com/analysis/cena-zlota-bez-polotu-prognozy-credit-suisse-i-commerzbank-200250460

Tomaszabc

Novy!

..nie obchodzi tematyka bloga bo nie mają pojęcia o giełdzie...

Ja też się nie znam, ale wpadam tu by się uczyć. Tymczasem tutaj sam covid, od zmierzchu do świtu ;)

Ostatnio modyfikowany: 2021-11-25 13:10

Tomaszabc

shrek

@Uran

Po pierwszych wzrostach część zysku zabezpieczona a o reszcie zapominam, że mam xD

A co do pozytywnych info dot. uranu to aż za dużo ich.

Novy!

Moje zdanie znasz.

Chcesz spekulować na krótko- licz się ze stratami.

Na długi (bardzo) termin, widzę raczej światełko w tunelu.

Pawelpr

Tej trollowni nawet nie obchodzi tematyka bloga bo nie mają pojęcia o giełdzie. Można by ich tym sprawdzić, niech choć raz się wypowiedzą co tu kupić przyszłościowego i dlaczego...

Dokładnie! Jeden z najczęsciej komentujących tutaj @kfas chyba nigdy nie napisał inwestcyjnego posta ??

shrek

Ja się nie znam, ale czy podwyżki stóp orocentowych w obecnej sytuacji, są antidotum na wszelkie zło ?

Nie zdziwi mnie jak za kilka miesięcy wyjdzie Glapa i powie, że jedziemy z powrotem do zera bo nic to nie dało xD

Novy!

Grafika i artykuł sponsorowane :)

"Jak banki centralne myślą o cyfrowej walucie

Pod koniec XVII wieku wprowadzenie banknotów na zawsze zmieniło system finansowy. Szybko do przodu, a kolejna monumentalna zmiana ma nastąpić za pośrednictwem walut cyfrowych banku centralnego (CBDC)."

https://www.visualcapitalist.com/how-central-banks-think-about-digital-currency/

Ostatnio modyfikowany: 2021-11-25 13:27

Novy!

Glapa głupi nie jest. Wie, że trzeba odczekać po każdej podwyżce, ale jak go pocisną- zrobi jak każą.

Tomaszabc

Niektórzy piszą żeby trzymać rece pod tyłkiem i nic nie robic podczas hossy uranowej. Dla ogółu jest to dobre bo zapewnią mniejsza zmiennosc cen.

Zauważyłem, że w tym sektorze przegrzanie wskaźnika RSI ma szczególny wpływ na spadki. Gram na długa metę tylko próbuje zmaksymalizować zysk. Po dużych wzrostach i przegrzaniu wskaźników następuje tu powrót blisko do średniej 50 dniowej. Czyli nie wnikając w szczegóły można próbować sprzedawać po wzrostach i dokupować po spadkach.

Jest tu też zaleznosc od ceny bitcoina. Uran spada wraz z nim i rośnie wraz z nim.

Ewentualnie można zostać "na peronie".

Kiedyś też tu ktoś wrzucał art, żeby obserwować TLT. Kiedy mocno rośnie- krach się zbliza

Ostatnio modyfikowany: 2021-11-25 13:30

Novy!

BTW.

Myślicie, że wprowadzenie CBDC ma będzie miało wpływ na przyspieszenie cyrkulacji tej waluty ?

Może o to chodzi? Terminowość, kontrola, czas na wydanie itd..

Novy!

Jest tu też zaleznosc od ceny bitcoina. Uran spada wraz z nim i rośnie wraz z nim.

IMHO.

Przesadne szukanie zależności :)

ScFlatron

To chyba duża manipulacja? czy jest jakaś szczepionka która daje 100% skuteczności? Czy znasz jakiś lek lub terapię której medycyna konwencjonalna daje oficjalnie 100% skuteczności? Ja osobiście nie znam żadnej metody leczenia, leku czy szczepionki gdzie stwierdzone byłoby 100% skuteczność.

np seznonowa szczepionka na grypę ma skuteczność ok 40%, mmimo to od wielu lat miliony osób regularnie się nią szczepią. Szczepionki które większość z nas przyjęła w dzieciństwie również nie dawały 100% odponrności oraz z czasem uzyskana odporność też spadała a jednak nadal większość szczepi swoje dzieci przeciwko: polio, odrze, różyczce i innym chorobom.

Ciekawym przykładem jest Janina Ochojska która do dziś jest inwalidką po przechorowaniu polio. Urodziła się w 1955r, szczepienia na polio w Polsce wprowadzono w 1959r. Dziś nie widzimy młodych ludzi którym polio odebrało zdrowie bo większość się szczepi a nie dlatego że szczepionka ma 100% skuteczność

gest

Co zawiera tarcza antyinflacyjna

dodatek wyrównawczy - dopłata dla osób według kryteriów dochodowych. Będzie miał wartość od 400 do ponad 1000 złotych w zależności od liczebności gospodarstwa domowego

https://www.bankier.pl/wiadomosc/Tarcza-antyinflacyjna-Oto-co-zawiera-pakiet-8230860.html

Piastun

https://www.zerohedge.com/medical/former-pro-calls-investigation-after-another-soccer-player-suddenly-collapses

https://stephenc.substack.com/p/5-fold-increase-in-sudden-cardiac

gajowy

Dante przytoczył niemieckie badania dotyczące OGÓLNEJ śmiertelności podczas gdy Outsider powołuje się na dane dotyczące śmiertelność z powodu TYLKO COVIDu.

Z oczywistych powodów te dane mogą być zupełnie rozbieżne. Gdyby faktycznie chodziło o nasze zdrowie te pierwsze byłyby najważniejsze. Niestety w mass mediach podaje się te drugie, bo tu nie chodzi o nasze zdrowie. Te drugie dane też dużo łatwiej zmanipulować, np. zarażonych w ciągu 2 tygodni po zaszczepieniu uznaje się jako ofiary braku zaszczepienia choć sam producent przyznaje, że w tym okresie ma się tzw. ochronę ujemną.

Określenie "antyszczepionkowiec" to mem (wirus umysłu) wojny psychologicznej prowadzonej bezpardonowo przez elity i Big Pharmę. Proponowałbym go nie używać w dyskusji, ewentualnie zacząć używać jednocześnie kontr mema - "mengelowiec". Mengelowiec - osoba, która wmusza innym bądź stwarza presję na innych w celu wzięcia udziała w eksperymencie medycznym. Wszystko na to ostatnio wskazuje, że nieudanym eksperymencie.

m_a_rek

Mengelowiec to dobre określenie warte popularyzacji.

2xSOWA

No nie wiem , czy źle zrobiliśmy, kupiłem super Papier Toaletowy za 5 zł (4 szt Velvet - najdłuższy Longest), bardzo dobrej jakości, i mam go do dzisiaj (duża ilość zakupiona). Jedyne co się zgadza z twojego wpisu, to to , że jest dostępny w sklepach po panice, ale już za 10-12 zł. To jest 100% , czyli w dwa lat poszedł od ceny zakupu 100 %. Tak samo z makaronem. Tylko ładny zysk.

Spy

Dobrze w takim razie idź i kup Pula i Kwanza -- dobre waluty, będą zyski ;)

Nie odróżniasz inflacji od faktu że wtedy paniczne zakupy dotyczyły faktu że miało już nigdy nie być a nie że będzie drożej !!

Ludzie chodzą, dziwią się i płaczą że ktoś sprzedaje czereśnie po 60zl powiedzmy czy truskawki po 50zl -- właśnie dlatego że są debile które to kupią -- proste zasady popytu i podaży... Oj biedni by byli sprzedawcy gdyby liczyli na mój popyt :)

Amlaz

"Ciekawe czy istnieją wskaźniki pomiaru paranoi bo w tym rankingu Polacy też byliby w czołówce a może nawet na 1 miejscu na świecie.... ;)

Wczoraj słyszałem że Polacy w kantorach pytają o cokolwiek, nie że dolar, euro czy frank -Nie !- może być cokolwiek i w każdej cenie !!! Ten sam kretynizm był w cukrem, nie pamiętam który to był rok ale ludzie pakowali całe piwnice w cenie dwukrotnie wyzszej jak chwilę później można było kupić normalnie w sklepie. "

Miałem wątpliwości , ale po tym wpisie już nie mam , że jesteś trolem na PIS-owskim etacie.

Ludzie biegną do kantorów , bo dzisiaj twój szef pan Morawiecki ogłosił tarczę antyinflacyjną w której będzie walczył z inflacją rozdając jeszcze więcej kasy.

2xSOWA

Spy

Weź młotek i zrób z niego użytek !! Każda rozdana złotówka to największa porażka dzisiejszego świata bo ja muszę zapier..... właśnie na tych wszystkich nierobów na socjalach !!!

Chyba ze szukasz usprawiedliwienia dla swojego podazania w owczym pedzie...

Ostatnio modyfikowany: 2021-11-25 15:09

Kikkhull

"Oczywiście, że rozwija się odporność stadna. Dowodem na to jest fakt, że statystycznie osoba niezaszczepiona ma 17-krotnie większe prawdopodobieństwo na hospitalizację z powodów skutków działania covida w porównaniu do osoby zaszczepionej dwiema dawkami."

To ostatnie klamstwo tez juz upada. Norwegia, zaszczepione 90% doroslych, teraz leca z 3 dawka.

https://www.worldometers.info/coronavirus/country/norway/

rekord zachorowan 4.5 k i rekord smierci ponad 1000. Teraz mozecie dalej ciagnac bajke, ze to tylko niezaszczepieni umieraja.

Gianfranco

Chodzi o jebane KODY QR, które maja być zlinkowane z CBDC. I każdego kutasa (dziennikarza, polityka itd) opowiadającego się za tym trzeba piętnować, a spotkanych na ulicy trzeba jebać jak psy i wypłacić liścia jak jest okazja. Zostały nam już tylko prymitywne metody obrony, ale musimy być razem, nie jest istotne co kto myśli, jaki ma światopogląd, czy jest czarny, ciepły, inteligentny itd. Naszym wrogiem jest KOD QR i banda która za nim optuje.

Zdaję sobie sprawę, że im dłuższy opór im damy, tym większych chamstw się dopuszczą (dewaluacja PLN, bankructwo PL) - ale nie dajmy tych kurwiom mieć satysfakcji, że oddaliśmy im się bez walki.

Pierwsze starcie: POSIEDZENIE SEJMU 1-2 grudnia. Patrzmy na ręcę tych bandytów.

ZDROWIE, moje, Twoje, innych NIE MA tu NIC DO RZECZY. Więc przestańmy o tym pisać, bo nikt z nas się tu na tym nie zna.

Mam nadzieję, że raz na zawsze zamkniemy temat tych szczepień na tym forum i będą się tu tylko treści ekonomiczne pojawiać.

Pozdro

Ostatnio modyfikowany: 2021-11-25 15:18

Łysy

1. @ Outsider - jesteś systemową kur_ą niewartą splunięcia nawet... Ty baranie nawet nie wiesz ile razy się zaszczepiłeś - 3, czy 4 razy. Mam cię ośmieszyć debilu i wrzucić tutaj screany twoich wpisów tutaj, gdzie najpierw piszesz, że 4, a później, że 3 razy? Mam zachowane - na nieszczęście dla ciebie... Spadaj stąd śmieciu, bo rzygam patrząc na twoje drętwe i prostackie podpuszczanki...

2. @ all. Dzięki, że tu jesteście - szczególnie @Novy! @Jot @Dante @m_a_rek @kfas. Dajecie wiarę, że są myślący w tym kraju...

3. @ all. Krótko o mnie - prawie 50-ka na karku, własna firma od blisko 20 lat, TOTALNY wolnościowiec.

Jako jeden z BAAAAARDZO niewielu ludzi w tym kraju, mam doświadczenie zawodowe w 2 NAJBARDZIEJ SKURWIAŁYCH branżach świata - w farmacji oraz w bankowości.

W bankowości byłem dyrektorem regionu na 1/4 Polski - brałem m.in. udział w naradach, w których ustalało się np. ogólnokrajowe strategie sprzedaży.

W farmacji byłem szeregowym przedstawicielem medycznym. Pewnie wielu z Was nawet nie wie, że jest taki zawód...

Co robi PM? Jednym zdaniem - jeździ i korumpuje lekarzy, by pisali jego lek, a nie konkurencji... ;)

Zapytajcie @Novego - do jego apteki jeżdżą trochę inni przedstawiciele - farmaceutyczni - i też mu trują dupę i proponują deale za kasę... ;)

Jako szeregowy PM też mimo wszystko brałem udział w różnych naradach i słyszałem rzeczy, które słyszało może promil z promila ludzi w tym kraju...

4. @all Po co to piszę?

Bo jak widzę naiwność i debilizm niektórych KRETYNÓW tutaj, to mi po prostu odbiera jakąkolwiek nadzieję na to, że coś się zmieni na tym świecie...

To, co się dzieje od blisko 2 lat, jest dla mnie ABSOLUTNYM koszmarem...

NIGDY nie sądziłem, że dożyję takich wydarzeń, jakie mamy obecnie...

Jestem ABSOLUTNIE PRZERAŻONY DEBILIZMEM ludzi i tym, jak dali się AŻ TAK zmanipulować...

Niby wiedziałem, że minimum 70% ludzi to TĘPE bydło, ale nie sądziłem, że do takiego stopnia...

To co, ta "pandemia" i ten "śmiertelny" wirus zrobił z ludzi jest wprost PORAŻAJĄCE...

Przypomnę tylko, tym przestraszonym i zaszczepionym debilom, że np. definicja pandemii została zmieniona na kilka lat przed koroną, tylko kto jeszcze o tym dziś pamięta???