Fitch obniżył rating kredytowy USA

Zaledwie kilka dni temu świat obiegła informacja, że agencja ratingowa Fitch Ratings obniżyła ocenę kredytową Stanów Zjednoczonych z AAA do AA+. Jest to druga instytucja, która wykonała taki krok. Przypomnijmy, że do pierwszej obniżki ratingu USA doszło w 2011 roku i wykonała go agencja Standard & Poor’s (S&P).

Jak Fitch uzasadnia swoją decyzję?

Agencja spodziewa się pogorszenia sytuacji finansowej USA w ciągu najbliższych 3 lat. Zwraca uwagę na wysokie i wciąż rosnące zadłużenie instytucji rządowych i samorządowych oraz stałe pogarszanie się standardów rządzenia w ciągu ostatnich 20 lat, które skutkowały powtarzającymi się konfliktami w zakresie limitów zadłużenia i zawieraniem porozumienia „na ostatnią minutę”.

Do całej sytuacji odniosła się sekretarz skarbu Janet Yellen oraz Biały Dom, którzy w tym wypadku zdecydowanie nie zgadzają się z oceną ratingową Fitch, twierdząc, że agencja bazuje na nieaktualnych danych.

Czy oby na pewno?

Wg różnych modeli zadłużenie USA względem PKB ma przekroczyć 200% przed 2050 rokiem (obecnie ok. 122%). Raczej nie są to optymistyczne prognozy.

Spójrzmy jednak na ten temat od strony instytucji.

Czy ze względu na zmianę ratingu zobaczymy falę wyprzedaży amerykańskich obligacji jak sugerowały niektóre media? Jest to o tyle istotne, że amerykańskie obligacje skarbowe są najczęściej stosowaną formą zabezpieczenia na świecie ze względu na ich pomimo wszystko wysoki rating, płynność, szeroki rynek pożyczek międzybankowych (repo) i solidne podstawy demokratyczne.

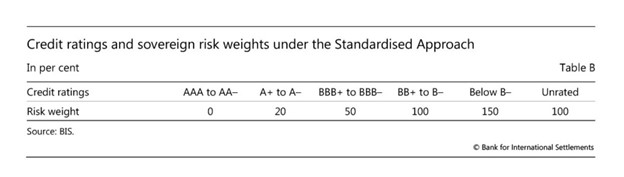

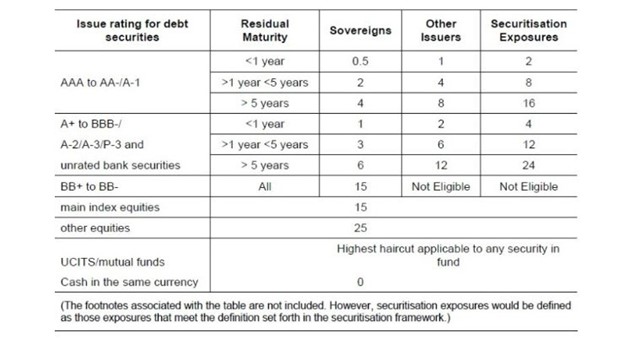

Spójrzmy na wymagania instytucji co do inwestycji w obligacje rządowe bazując na ustaleniach Komitetu ds. Nadzoru Bankowego w Bazylei (BCBS) utworzonego przez Bank Rozrachunków Międzynarodowych (BIS).

Dla banków komercyjnych zmiana z AAA na AA+ nie robi żadnej różnicy, gdyż poziom 0% ryzyka przewidują one dla przedziałów od AAA do AA-. Dodatkowo większość banków w rzeczywistości opiera się na własnych modelach ratingowych (IRB), w których krajowe obligacje skarbowe posiadające rating automatycznie uzyskują wagę ryzyka równą 0%. Dla nich zatem nie ma to żadnej różnicy.

Źródło: Bank of international Settlement

Podobnie jest dla funduszy emerytalnych oraz agencje ubezpieczeniowych, gdzie rating AA+ wciąż zawiera się w tym samym przedziale.

Źródło: Bank of international Settlement

Czy jest to zagrożenie dla zagranicznych klientów? Mamy tutaj na myśli duże, zagraniczne korporacje, które sprzedają produkty za dolary (tak działa 70% światowego handlu), a następnie te środki częściowo także lądują w obligacjach USA.

Nie, tutaj również nie ma ryzyka - w większości przypadków podobnie jak wyżej stosują one te same przedziały ryzyka.

Jak sami widzicie, raczej nie ma tutaj co liczyć na „przymusową” redukcję obligacji z portfolio dużych instytucji.

Dlaczego w takim razie widzimy obecnie wyprzedaż na rynku zarówno akcji jak i obligacji długoterminowych USA?

Powodów jest przynajmniej kilka.

Pierwszym z nich jest powrót narracji o wyższej inflacji ze względu na wyższe koszty energii. Na początku lipca baryłka ropy kosztowała 70 USD. W tym momencie jesteśmy na długoterminowym oporze na poziomie 82 USD. Wielu analityków przewiduje stabilizację ceny ropy i jej dalsze wzrosty ze względu na działania Arabii Saudyjskiej, która zapowiedziała przedłużenie ograniczonego wydobycia surowca na kolejny miesiąc z możliwością dalszych cięć produkcji.

Proinflacyjny jest również widoczny wzrost w zarobkach Amerykanów. Obecnie jest on wyższy niż oficjalna inflacja, a zatem może to ponownie napędzać wydatki obywateli USA.

Drugim czynnikiem jest tutaj nadchodząca ogromna emisja obligacji w USA. Z ostatnich informacji podanych przez Departament Skarbu, podaż długoterminowych obligacji ma wzrosnąć o 60% w przeciągu następnego roku. Zasadnicze pytanie brzmi: czy znajdzie się wystarczający popyt?

Na pewno nie pomogą tutaj działania Banku Japonii, o których możecie przeczytać poniżej.

Japonia – luzowanie kontroli krzywej dochodowości (YCC)

Kontrola krzywej dochodowości (YCC) to narzędzie polityki monetarnej stosowane przez banki centralne, które ma za zadanie utrzymanie rentowności określonych obligacji na z góry wyznaczonym poziomie. W praktyce bank centralny może osiągnąć to poprzez skupowanie lub sprzedawanie odpowiednich ilości obligacji skarbowych na rynku, co wpływa na ich cenę i oprocentowanie. Głównym celem YCC jest utrzymanie niskich lub stabilnych kosztów zadłużenia państwa oraz stymulowanie aktywności gospodarczej. Prekursorem YCC był bank centralny Japonii (BOJ), który zastosował i ciągle stosuje to narzędzie w odpowiedzi na długotrwały okres niskiej inflacji (poniżej celu).

Pod koniec lipca usłyszeliśmy, że BOJ poluzował kontrolę krzywej dochodowości zmieniając limit rentowności obligacji 10-letnich z 0,5% do 1%. W skrócie, za każdym razem, kiedy cena tych obligacji spadnie do poziomu, przy którym ich rentowność wyniesie 1%, bank centralny przystąpi do nielimitowanego skupu obligacji zapobiegając dalszemu wzrostowi ich oprocentowania.

Wielu analityków uznało to jako ruch ku zacieśnianiu polityki monetarnej Japonii, której obecne stopy procentowe znajdują się na poziomie -0,1% a odczyt inflacji wyniósł 3,3% w odniesieniu rocznym.

Wzrost stóp procentowych może spowodować powrót kapitału japońskich inwestorów na ich rodzimy rynek. Oznaczałoby to częściowe porzucenie amerykańskich i europejskich obligacji, a także innych aktywów finansowych na rzecz japońskich papierów dłużnych. To z kolei mogłoby wywołać poważne perturbacje na Zachodzie – spadek cen zachodnich obligacji rządowych a także wyprzedaż na giełdach.

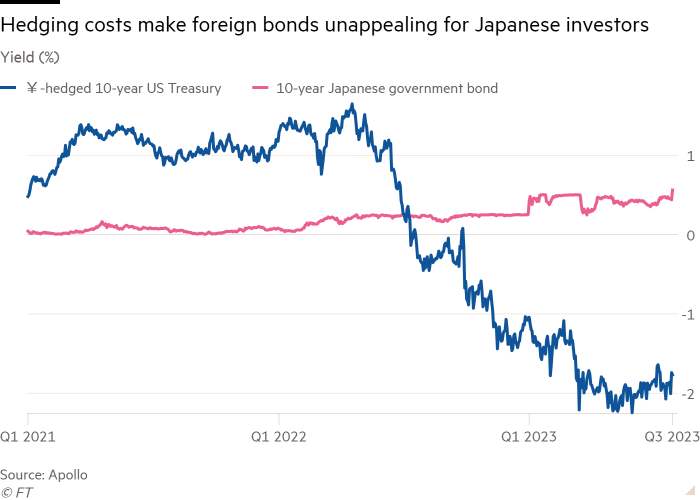

Dług zagraniczny staje się dla Japończyków nieopłacalne ze względu na gwałtownie rosnące koszty zabezpieczenia się przed wahaniem kursu jena. O co konkretnie chodzi? Wyobraźcie sobie, że jako Japończycy macie do wyboru dwie opcje:

- Zainwestować w obligacje 10-letnie USA, ale zabezpieczając się przed wahaniami kursu USDJPY (niebieska linia pokazuje jaki zysk/stratę w skali rocznej przynosiło takie rozwiązanie)

- Zainwestować w obligacje 10-letnie Japonii (czerwona linia)

A teraz dodajmy do tego fakt, że ze względu na decyzję BOJ, czerwona linia dojdzie do poziomu 1%.

Sami widzicie, że w takiej sytuacji trzymanie amerykańskiego długu jest mniej opłacalne, a japoński rynek oferuje coraz wyższe odsetki. I właśnie z tego powodu powrót znacznego kapitału do Japonii jest całkiem prawdopodobny.

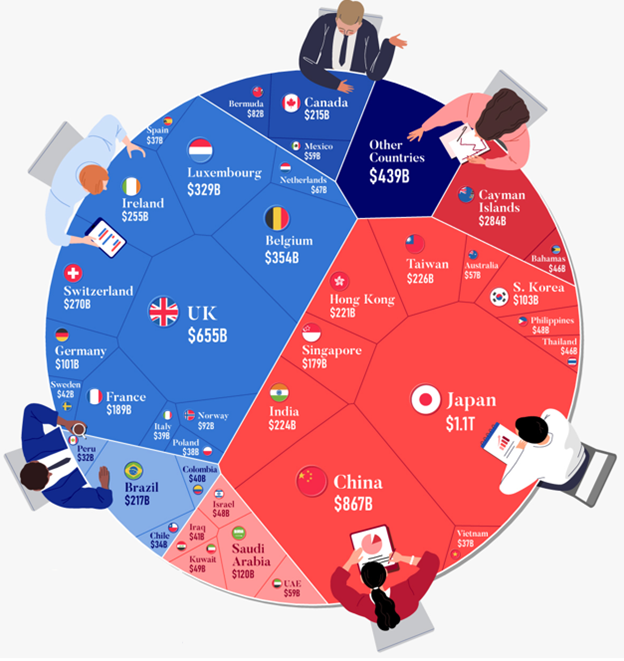

Przypomnijmy, że Japonia jest największym posiadaczem amerykańskiego długu (poza FED), co widać na grafice poniżej.

Źródło: visualcapitalist.com

Czy w takim razie Japonia rozpoczęła cykl zacieśniania monetarnego?

Według analityków z Blockworks Macro w zeszłym roku BOJ nie mógł pozwolić sobie na takie działania. W otoczeniu, gdzie byliśmy już po prawie roku wzrostów stóp procentowych na całym świecie, fundusze hedgingowe mocno shortowały obligacje japońskie. W takim wypadku bank centralny nie miał innego wyjścia jak skupować te papiery dłużne by zapobiec dalszemu wzrostowi ich rentowności. W gruncie rzeczy chodziło o zachowanie kontroli nad sytuacją.

Później, kiedy BOJ pokazał już swoją siłę, mógł zacząć stopniowo iść w stronę zacieśniania polityki. Pozwolił na wzrost rentowności 10-letnich obligacji z 0,25% na 0,5% w grudniu 2022 roku (pamiętajcie – wzrost rentowności to spadek cen).

Źródło: tradingview.com

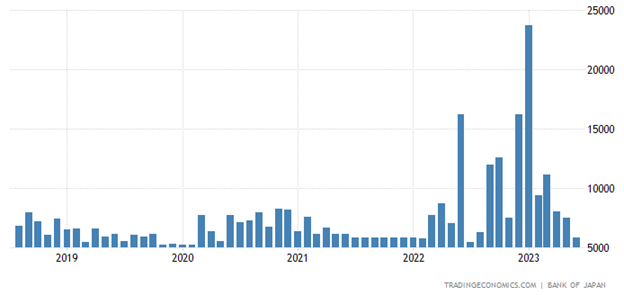

To z kolei obudziło instytucje, które spekulowały, że BOJ się poddał i dokonały drugiego podejścia do zagrania na spadki japońskich obligacji. Bank centralny Japonii w odpowiedzi skupował rekordowe ilości tego aktywa z rynku. W styczniu 2023 roku, BOJ nabył obligacje o wartości 180 mld USD z czego połowę w zaledwie dwa dni (grafika poniżej, skala w mld JPY). Dla porównania, w szczytowym momencie dodruku realizowanego w USA, FED skupował 120 mld USD miesięcznie.

Czy w takim razie możemy mówić o zacieśnianiu polityki monetarnej Japonii?

Jak wynika z powyższych faktów, luzowanie polityki w przypadku Japonii ma nieco inny charakter niż to, co znamy z USA czy Europy. Tutaj już nie ma mowy o tym, ile bank centralny dodrukuje. Zamiast tego, ustala się konkretne poziomy rentowności do których mogą dojść obligacje. Dzięki temu BOJ może zawsze drukować „ile trzeba”, aby tylko rentowność nie wyszła powyżej pewnych poziomów.

Tak czy inaczej, kroki podejmowane przez bank centralny Japonii (pozwalanie na coraz wyższe rentowności) sprawiają, że poszczególnym funduszom czy nawet inwestorom indywidualnym, coraz bardziej opłaca się wrócić na japoński rynek obligacji. Wiemy, jak to brzmi – 1% odsetek wygląda śmiesznie. Ale w praktyce działa to tak, że wcześniej gigantyczny kapitał wyszedł z Japonii i ruszył w poszukiwaniu odsetek do USA czy strefy euro. Generalnie jednak chodziło głównie o USA, bo tam rynek obligacji jest bardzo szeroki i płynny. Teraz spora część tego kapitału może wrócić do Japonii. Nie można również zapominać o tym, że obecnie jen japoński jest stosunkowo nisko względem dolara, co także może zachęcać kapitał by ten przepływał w stronę rynku japońskiego. A przy okazji rynek akcji w Japonii, spisuje się naprawdę nieźle, więc część instytucji może w najbliższym czasie chętniej inwestować na tamtejszej giełdzie.

Złoto za zboże?

Od pewnego czasu słyszymy już o nowej walucie opartej o złoto, która ma zastąpić krajom BRICS (z wyjątkiem Indii) dolara w transakcjach międzynarodowych. Kilka dni temu w rosyjskim dzienniku Kommersant ukazał się artykuł, który zdradza nieco szczegółów na ten temat.

Podstawowym zadaniem nowej waluty ma być zapewnienie bezpieczeństwa żywnościowego krajów rozwijających się, a do rozliczeń ma zostać wykorzystana specjalna jednostka płatnicza zabezpieczona złotem.

Jak podaje dziennik, wzajemne płatności w walutach narodowych krajów partnerskich nie mogą być rozwiązaniem długoterminowym ze względu na brak dostatecznej płynności, ograniczenia legislacyjne oraz wysoki poziom ryzyka kursowego.

Nowym środkiem płatniczym ma być jednostka poparta złotem a wykorzystanie cyfrowej platformy walutowej ma zapewnić wysoką, znacznie przewyższającą tradycyjne systemy płatności (np. SWIFT) szybkość rozliczeń, ich poufność, oszczędność kosztów, niezależność a także ochronę przed sankcjami krajów trzecich.

Kupno środka płatniczego musi być potwierdzona wystarczającą ilością odpowiednich rezerw (w tym przypadku złota).

Kommersant podkreśla, że aby zapewnić wydajność systemu, należy spełnić kilka dodatkowych warunków.

Po pierwsze należy rozwiązać ryzyko kursowe walut wschodzących do złota.

Tutaj podano kilka rozwiązań, a jednym z nich jest odniesienie kursu waluty nie do ceny spot złota a do średniej kroczącej z określonego okresu. Obliczenia mają wskazywać na to, że zmienność takich walut gwałtownie spadnie i w większości przypadków zbliży się do zmienności podobnej do USD.

Kolejnym warunkiem jest stworzenie instytucji zajmującej się regulowaniem długów, który może powstać ze względu na nierównowagi handlowe pomiędzy krajami. W takim wypadku dług mógłby być zamieniony na inwestycję lub udział w obiecujących aktywach.

Należy też ujednolicić standardy handlowe na rynkach złota tak żeby kraje, które nie posiadają własnego kruszcu mogły skupić go od innych krajów po minimalnych kosztach.

Jak podaje Kommersant celem całego systemu jest jego rozszerzenie zarówno pod względem uczestniczących krajów, jak i zasięgów przepływów towarów. Zapewnienie jednostki rozliczeniowej w złocie również ma być stosowane tylko w pierwszych etapach. Wraz z powiększeniem się strefy, konieczne ma być rozszerzenie zabezpieczenia o rządowe papiery wartościowe kluczowych, największych i jednocześnie wypłacalnych krajów.

Tak to wygląda z perspektywy rosyjskiej – natomiast warto pamiętać również o tym, że wdrażanie nowych rozwiązań technologicznych nie wychodzi Rosjanom najlepiej.

SEC kontratakuje?

Przez ostatnie kilka miesięcy dużo słyszeliśmy o walce Komisji ds. Papierów Wartościowych i Giełd (SEC) z sektorem kryptowalut (Operacja Chokepoint 2.0). Z najnowszego raportu od Financial Times dowiedzieliśmy się o kolejnych szczegółach, które wcześniej nie były znane.

Okazuje się, że wraz z zawiadomieniem o chęci wszczęcia postępowania przeciwko Coinbase (największa giełda kryptowalut w USA), SEC zażądał również wycofania handlu na giełdzie wszystkimi kryptowalutami z wyjątkiem Bitcoina. Co najważniejsze regulator nie podał przy tym żadnej podstawy prawnej a poparł to jedynie swoimi podejrzeniami.

Wg dyrektora generalnego Coinbase, Briana Armstronga ulegnięcie naciskowi komisji oznaczałoby w praktyce koniec kryptowalut w USA, co położyłoby wiele biznesów w bardzo trudnej sytuacji. W takim wypadku nie miał on innego wyjścia jak zaskarżenie żądań SEC do sądu. Przedstawiciel Coinbase dodał, że giełda kryptowalut wciąż prowadzi rozmowy z regulatorem i uważa, że „przejrzyste i uczciwe przepisy stanowią najlepszą drogę naprzód dla amerykańskich użytkowników kryptowalut i firm budujących kryptoekonomię w USA.”

W znacznym stopniu decydującym czynnikiem o przyszłości kryptowalut w Stanach Zjednoczonych miało być tutaj orzeczenie sądu w sprawie pomiędzy Ripple Labs a SEC, które poznaliśmy w połowie lipca. Okazuje się jednak, że decyzja nie jest jednoznaczna i pomimo tego, że sąd stwierdził, że XRP nie jest papierem wartościowym to jednak mógł złamać prawo oferując token inwestorom instytucjonalnym.

W takim wypadku SEC ogłosił zamiar odwołania się od decyzji sądu, co dalej czyni tą sprawę nie do końca jasną, a to kładzie swój cień na cały sektor kryptowalut. Wg prawnika reprezentującego posiadaczy XRP, odwołanie niekoniecznie doprowadzi do porażki Rippla, jednak cały proces odwoławczy może potrwać przynajmniej 2 lata.

Przemówienie noblisty odwołane. Powód? Wypowiedział się nt. zmian klimatycznych

Dr John Clauser to ceniony fizyk z Instytutu Technologicznego w Kalifornii. W 2022 został laureatem Nagrody Nobla w dziedzinie fizyki.

Ostatnio naukowiec miał wygłosić swoje seminarium nt. modeli klimatycznych dla Międzynarodowego Funduszu Walutowego jednak nagle jego wystąpienie zostało odwołane.

Powód?

W czerwcu 2023 roku, Clauser uczestniczył w konferencji Quantum Korea 2023 w Seulu, gdzie przedstawił swoje zdanie odnośnie kryzysu klimatycznego. W skrócie mówiąc, nie wierzy on, że zmiany klimatyczne jakie obserwujemy są wywołane przez człowieka. Poniżej przedstawiamy niektóre z jego wypowiedzi.

„Moim zdaniem nie ma prawdziwego kryzysu klimatycznego [..] Istnieje jednak bardzo realny problem z zapewnieniem godnego standardu życia dużej populacji świata i związany z tym kryzys energetyczny, który niepotrzebnie zaostrzany jest przez to, co moim zdaniem jest błędną nauką o klimacie […] Świat, w którym dzisiaj żyjemy, jest pełen dezinformacji. Do każdego z Was należy pełnienie roli sędziego, odróżniającego prawdę od fałszu na podstawie dokładnych obserwacji zjawisk.”

Jak widać, nikt nie może podważać kryzysu klimatycznego, gdyż jest to świetny pretekst do wprowadzania różnego rodzaju ograniczeń na całym świecie.

Wiceprezydent USA mówi o redukcji populacji

W jednym ze swoich ostatnich wystąpień nt. zbudowania „gospodarki czystej energii”, wiceprezydent USA Kamala Harris, wezwała do „zmniejszenia populacji” w celu walki ze zmianami klimatycznymi.

„Kiedy inwestujemy w czystą energię i pojazdy elektryczne oraz zmniejszamy populację, więcej naszych dzieci może oddychać czystym powietrzem i pić czystą wodę.”

Takie stwierdzenie natychmiast wywołało burzę, szczególnie prawicowych obserwatorów na co od razu zareagował Biały Dom. Oficjalnie miała to być pomyłka, a wiceprezydent zamiast powiedzieć „pollution”, czyli zanieczyszczenie powiedziała „population”, czyli populację. Taka poprawka została naniesiona również na transkrypcję tego wystąpienia.

Czy faktycznie było to tylko przejęzyczenie?

To zostawiamy już Wam do oceny jednak nie jest to pierwszy raz, kiedy słyszymy o potrzebie zredukowania liczby ludności z ust światowych decydentów.

Independent Trader Team

Filip (ITT)

Zachęcamy do dyskusji na tematy związane z inwestowaniem, finansami, gospodarką, ekonomią, polityką. Natychmiast kasowane będą natomiast:

a) wpisy skupiające się na tematach religijnych

b) zaczepki wymierzone w innych użytkowników (jeśli post zawiera także merytoryczne treści to autor musi liczyć się z tym, że zostaną one usunięte),

c) wpisy zawierające abstrakcyjne wywody (przykłady: coś o słuszności skrajnego autorytaryzmu, rozstrzeliwania ludzi itp.),

d) abstrakcyjne wpisy, które obniżają poziom dotychczasowej dyskusji (odpowiedzi w stylu: „to może rozstrzelamy wszystkich polityków i po problemie?” Albo „nie lepiej po prostu podpalić wszystkie urzędy?”),

e) dyskusje schodzące w kierunku tematów zupełnie oderwanych od tematyki bloga – np. linki do starych filmów, których tematyka kompletnie nie ma związku z tematyką bloga, itd.

Korzystając z okazji dziękujemy za wszystkie merytoryczne wpisy pod poprzednimi artykułami.

pozytoon

Szanowni,

moglibyście podawać linki źródłowe do grafik/wykresów przez Was prezentowanych. Albo najlepiej linków źródłowych? Bardzo często zdarzają się wykresy, powodujące niedosyt/chęć doczytania u źródła. Dziękuje

TeQ

https://news.stanford.edu/pr/94/940711Arc4189.html

nie działa ;)

(na IT dawałem go kilka razy)

No to podpowiem, tam był artykuł z 1994 roku, w którym napisano, że max 1 mld ludzi (wtedy) może mieć dostęp do energii.

AMEN

TeQ

https://web.archive.org/web/20211210043639/https://news.stanford.edu/pr/94/940711Arc4189.html

i treść:

11.07.94

KONTAKT: Serwis informacyjny Uniwersytetu Stanforda (650) 723-2558

Naukowcy twierdzą, że optymalna populacja ludzka to jedna trzecia obecnej populacji

STANFORD – Dopóki kultury nie zmienią się radykalnie, optymalna liczba ludzi żyjących na planecie w dowolnym momencie wynosi od 1,5 do 2 miliardów ludzi, czyli około jednej trzeciej obecnej liczby, oszacowali trzej kalifornijscy ekologowie w artykule opublikowanym w czasopiśmie Populacja i środowisko.

Paul i Anne Ehrlich z Center for Conservation Biology na Uniwersytecie Stanforda oraz Gretchen Daily z Energy and Resources Group na Uniwersytecie Kalifornijskim w Berkeley stwierdzili, że liczba ta, „jeśli zostanie osiągnięta w rozsądnym czasie, prawdopodobnie pozwoli również na osiągnięcie maksymalnej liczby Homo sapiens”. żyj dobrym życiem na dłuższą metę”.

„Określenie„ optymalnej ”wielkości światowej populacji obejmuje społeczne decyzje dotyczące stylu życia, jaki należy prowadzić, oraz rozkładu tego stylu życia wśród jednostek w populacji” - napisali naukowcy.

Pomiędzy minimalną wielkością zdolnej do życia populacji (wystarczająco dużą, by zapobiec wyginięciu) a maksymalną liczbą, jaką mogą utrzymać systemy podtrzymujące życie na Ziemi („przechowywane i pielęgnowane metodami analogicznymi do tych stosowanych przy hodowli kurczaków na baterie”), określenie optymalnym staje się problem wyboru, jaki styl życia ma się prowadzić. Zanim możliwe będzie ustalenie docelowej wielkości populacji, konieczne będą dyskusje na poziomie społeczności, krajowe i międzynarodowe dotyczące preferencji dotyczących stylu życia.

Zespół oparł swoje szacunki na pragnieniu zachowania wielkiej różnorodności kultur ludzkich, a także zapewnienia podstawowego dobrobytu wszystkim ludziom na świecie, w tym przyszłym pokoleniom.

„Ogólnie rzecz biorąc, wybralibyśmy wielkość populacji, która maksymalizuje bardzo szerokie opcje środowiskowe i społeczne dla jednostek” – napisali. „Na przykład populacja Stanów Zjednoczonych powinna być wystarczająco mała, aby udostępnić duże połacie dzikiej przyrody dla turystów pieszych i pustelników, a jednocześnie wystarczająco duża, aby stworzyć tętniące życiem miasta, które mogą wspierać złożone przedsięwzięcia artystyczne, edukacyjne i inne kulturalne, które podnoszą ludzką duch."

Daily i Ehrlichowie powiedzieli, że skoro obecna populacja przekroczyła już 5,5 miliarda, nawet jeśli optymalna liczba wynosiła faktycznie 4 miliardy, „polityczne implikacje naszych wniosków są nadal jasne”. Innymi słowy, wszelkie rozsądne optimum zostało już osiągnięte; w związku z tym wymagane jest nie tylko zatrzymanie wzrostu, ale także późniejsze kurczenie się.

Miną dziesięciolecia, zanim wzrost zostanie zatrzymany i zacznie się kurczenie – czas na osiągnięcie konsensusu co do optymalnej wielkości, w której kurczenie się powinno zostać zatrzymane.

Zespół Daily-Ehrlich doszedł do oszacowania wartości optymalnej, „wykorzystując zużycie energii przez ludzkość jako przybliżoną pośrednią miarę całkowitego wpływu cywilizacji na systemy podtrzymywania życia na Ziemi”.

Wykorzystanie energii, „zwłaszcza tej dostarczanej przez spalanie paliw kopalnych i biomasy”, bezpośrednio powoduje lub wspiera działania, które powodują wiele globalnych problemów środowiskowych, napisali: zanieczyszczenie powietrza i wody, kwaśne opady, degradacja ziemi, emisje dwutlenku węgla i innych gazów cieplarnianych gazy oraz wytwarzanie toksycznych i niebezpiecznych materiałów i odpadów.

Dzisiejsze technologie i całkowite zużycie energii wynoszące 13 bilionów watów (13 terawatów) już teraz powodują poważne pogorszenie stanu środowiska i wyraźnie nie są zrównoważone na dłuższą metę. Napisali, że każdy Amerykanin wnosi średnio prawie 12 000 watów (12 kilowatów), czyli ponad 10 razy więcej niż przeciętny obywatel biednego kraju.

„Załóżmy, że wzrost liczby ludności zatrzymał się na poziomie 14 miliardów i wszyscy byliby zadowoleni ze zużycia energii na mieszkańca wynoszącego 7,5 kilowata, czyli średniej w bogatych krajach i około dwóch trzecich tego w Stanach Zjednoczonych na początku lat 90. całkowity wpływ 105 terawatów, osiem razy większy niż obecnie i wyraźna recepta na upadek ekologiczny” – napisał zespół badawczy.

Artykuł opisuje optymistyczny scenariusz eksperta ds. energii Johna Holdrena, w którym wzrost populacji zatrzymuje się na poziomie 10 miliardów, a zarówno bogate, jak i biedne narody zbiegają się na poziomie zużycia energii mniejszym niż jedna trzecia obecnego poziomu amerykańskiego. Ten poziom można osiągnąć dzięki obecnie dostępnym technologiom i poprawie jakości życia Amerykanów.

Ponieważ obecny świat o mocy 13 terawatów wyraźnie nie jest zrównoważony, „można by postulować, że przy starannym doborze źródeł energii i technologii, 9 terawatów można wykorzystać bez degradacji systemów środowiskowych i rozpraszania zasobów nieodnawialnych szybciej, niż można je naprawić lub zastąpiony. Przy podobnych założeniach świat o mocy 6 terawatów zapewniałby 50-procentowy margines błędu” – napisali Daily i jej współpracownicy.

Uznali, że duży margines błędu jest niezbędny, biorąc pod uwagę historię nieprzewidzianych zagrożeń środowiskowych, takich jak zniszczenie warstwy ozonowej. Przy 3 kilowatach na osobę świat o mocy 6 terawatów oznacza 2 miliardy ludzi, mniej więcej tyle, ile żyło w 1930 roku. To była wystarczająca liczba ludzi, aby pozwolić na „wiele wielkich miast, gigantyczny przemysł oraz kwitnącą sztukę i literaturę. Ogromna różnorodność istniało wiele kultur, a przedstawiciele wielu z nich nie mieli kontaktu z kulturami uprzemysłowionymi.W wielu częściach świata pozostały duże połacie dzikiej przyrody.

„Świat, w którym 1,5 miliarda ludzi zużywa 4,5 terawata energii, wydaje się równie prawdopodobny i miałby większy margines bezpieczeństwa. To mniej więcej taka sama liczba ludzi, jaka istniała na przełomie wieków”.

Nabuchodonozor

Z innej beczki - na dzisiejszym webinarze mowiliscie o analizie branzy Oil and Gas dla subskrybentow Kopiowania Ruchow Tradera. Sam probuje od jakiegos czasu ten temat przeanalizowac pod katem potencjalnego dalszego rozjazdu miedzy popytem a podaza weglowodorow, wiec jestem bardzo ciekaw opinii ekspertow od tego typu analiz.

Moje obserwacje sa nastepujace:

1. Branza byla bardzo mocno "niedoinwestowana" od roku 2015 az do konca Covidowych lockdownow, co aktualnie odbija sie na opoznieniach w inwestycjach, uplywie waznosci koncesji wydobywczych, awariach sprzetu itp.

2. Brakuje jednostek plywajacych wykorzystywanych do napraw odwiertow podmorskich (Light/Medium Weight Intervention Vessels).

3. Koszt i dostepnosc metali potrzebnych do budowy infrastruktury wydobywczej jest znacznym utrudnieniem dla firm operatorskich.

4. Calkowite zasoby ropy podane w raportach najwiekszych spolek w wielu przypadkach ulegly znacznemu zmniejszeniu. Na szczegolna uwage zasluguje tu BP, gdzie "total reserves" na koniec 2022 roku spadlo o 58% wzgledem 2021. Oczywiscie, sa tez inne firmy, ktorym ten wskaznik wzrosl, ale dochodzi tutaj jeszcze temat dostepnosci i kosztu wydobycia tych zasobow, a naturalnym jest, ze kazda firma siega w pierwszej kolejnosci po najtansze i najlatwiej dostepne zloza.

5. Pomimo (patykiem na wodzie) wieszczonej transformacji energetycznej, swiatowe zapotrzebowanie na rope i gaz stale rosnie. Jezeli w miedzyczasie ktos nie zaciagnie swiatowej gospodarce hamulca recznego, to moze byc bardzo drogo.

6. Europa Zachonia oraz Kanada sama rzuca sobie klody pod nogi ograniczajac projekty budowy rurociagow, terminali LNG itp. Do tego dochodzi temat wysokich kosztow emisji CO2, ktory zabija wiele projektow na Morzu Polnocnym.

Moje wnioski - ropy nie zabraknie, ale od 2024 moze byc bardzo drogo.

Z drugiej strony zawsze z pomoca przychodzi nam technologia, dzieki ktorej stale zwiekszana jest efektywnosc sczerpywania zloz, zwiekszanie prokudtywnosci otworow itp. Choc i te technologie maja swoje plusy i minusy - jak chocby szczelinowanie hydrauliczne.

Pozdrawiam i czekam na raporcik.

FruitGPW

Dante

Dzięki bardzo za pełen przegląd, polish wspominał też o koronie norweskiej i rzeczywiście stoi obecnie dość nisko pytanie czy można przygrać na wzrosty w przeciągu 1,5 roku. Również dzięki jeśli się odniesiesz.

NOK/PLN zachowuje się dziwnie, bo z jednej strony powinien podążać za cenami ropy - co do wybuchu wojny na Ukrainie dość dobrze robił - a z drugiej strony przez ostatnie kilkanaście miesięcy bywał używany do carry trade podobniej jak jen z powodu relatywnie niskich stóp procentowych, które ostatnimi czasy mocno wzrosły. Szereg danych wskazuje na wysokie prawdopodobieństwo umocnienia NOK/PLN w najbliższych miesiąc, aczkolwiek pojawia się pytanie co stanie się w sytuacji spadku ceny ropy (w ujęciu PLN). W skrócie, jest wiele innych walut, których ruch łatwiej oszacować niż w przypadku NOKa.

NOK/PLN i norweski OSEAX vs WIG:

Norway Interest Rate:

Norway Inflation Rate:

Norway Central Bank Balance Sheet:

Norweskie obligacje 10-letnie:

Norway Manufacturing PMI:

Norway GDP Annual Growth Rate:

Norway Balance of Trade:

Norway Government Budget (Government Budget surplus as a percent of the country's GDP):

Ostatnio modyfikowany: 2023-08-08 09:26

Arekb52

KW

I bardzo dobrze że takiej osobie zebrania się występowania, Bo zwyczajnie wprowadza w błąd. Jeśli by ktoś pletł ekonomiczne farmazony na jakieś konferencji w stylu, że cykle na bitcoinie zależy od fazy księżyca, to też byście go nie zapraszali i uznalibyście go z świra....

Chyba że robi to w Phil konieczny, który kiedyś takie rzeczy gadał

Ostatnio modyfikowany: 2023-08-08 12:26

Konrad (ITT)

@pozytoon

Na ogół staramy się zamieszczać źródła pod grafikami, w przypadkach gdy nie są na nich zaznaczone. Wczoraj nam to uciekło, ale już poprawiliśmy. Dziękujemy za zwrócenie uwagi.

@janwar

Prośba o zaprzestanie usilnego kierowania dyskusji na tematy polityczne.

@Dante

Dziękuję za codzienne zaangażowanie w dyskusję.

---

@Uran

Update dla zainteresowanych.

Stany Zjednoczone, Kanada, Francja, Wielka Brytania, Korea Południowa oraz Zjednoczone Emiraty Arabskie jednoczą się, aby uruchomić Międzynarodowy Bank Infrastruktury Jądrowej (IBNI).

Źródło: https://www.energyintel.com/00000189-b310-dbd9-a9df-f75c1eb50000

@Niger

Krótkoterminowo Francja nie powinna mieć większych problemów w związku z wstrzymaniem eksportu uranu z Nigru. Elektrownie jądrowe zazwyczaj maja odpowiednie zapasy paliwa. Jeśli jednak ban eksportowy się wydłuży wówczas może to już być problematyczne. Tak czy inaczej, dobrze aby Francuzi zdywersyfikowali dostawy o surowiec z Australii oraz Kanady.

Źródło: https://www.powerengineeringint.com/nuclear/coup-in-niger-brings-countrys-uranium-resources-into-sharper-focus/

Pozdrawiam,

Konrad ITT

supermario

"To jak czasem wybiórczo traktujecie fakty, to aż głowa boli. Tysiące naukowców, badań prowadzonych przez dziesiątki lat na temat klimatu podważycie wypowiedzią jakiegoś jednego typa, któremu WYDAJE SIE, że nie ma czegoś takiego jak kryzys klimatyczny. Jezus Maria, litości W kwestiach ekonomicznych też popieracie swoje artykuły i filmy źródłami w stylu "wydaje mi się"? Bo mam duże opory przed ich czytaniem po takich kwiatkach....

I bardzo dobrze że takiej osobie zebrania się występowania, Bo zwyczajnie wprowadza w błąd. Jeśli by ktoś pletł ekonomiczne farmazony na jakieś konferencji w stylu, że cykle na bitcoinie zależy od fazy księżyca, to też byście go nie zapraszali i uznalibyście go z świra....

Chyba że robi to w Phil konieczny, który kiedyś takie rzeczy gadał"

Ciekawy punkt widzenia. Jak ktoś się wypowiada inaczej niż obowiązująca narracja zabrania mu się wypowiedzi. To zdaje się zgodne z wytycznymi marksistowskiej teorii krytycznej. To już marksiści , albo krypto marksiści urzędują na forum IT ? Zasady średniowiecznej dysputy akademickiej , gdzie strony o różnych zapatrywaniach spierały się na argumenty , a celem było dotarcie do prawdy i naukowe udowodnienie swoich tez zostały pogrzebane wraz z cywilizacją łacińską.

Supermario zapyta Szanownego jakie czynniki zadecydowały o tropikalnym klimacie na terenie obecnej Polski w okresie karbonu , bo chyba nie działalność człowieka. Może jakieś ufoludki ?

supermario

"Następna generacja samochodów elektrycznych zostanie pozbawiona możliwości ładowania z domowego gniazdka. Tak wynika mi z obliczeń matematycznych." Czytaj dalej

https://spidersweb.pl/autoblog/ladowanie-z-gniazdka-samochody-elektryczne-zniknie/

I misterny plan z panelami fv i ładowaniem za darmo w pi...

Zgr

Dziękuję.

Nabuchodonozor

https://www.youtube.com/watch?time_continue=3405&v=HUYp5Gkomng&embeds_referring_euri=https%3A%2F%2Fduckduckgo.com%2F&feature=emb_title

Qazxsw

To nie żaden typ tylko noblista z dziedziny fizyki. Typem to jesteś ty.

Nie kumasz w najmniejszym stopniu jak ten świat może działać. Trzeba mieć iq ameby żeby po 2020 nie załapać że ten świat jest zupełnie inny niż nam się wmawia.

Pewnie przyjąłeś też komplet cudownych szczepionek bo tak kazali opłacani "eksperci".

Dante

Czy czeka nas tąpnięcie na cenie złota (w ujęciu dolarowym)? Luźne przemyślenia:

Pewne rzeczy odnośnie ceny złota się nie dodają w 2023r.. Otóż inflacja idzie w dół w USA, a stopy procentowe i rentowności obligacji skarbowych do góry - w taki otoczeniu historycznie złoto zaliczało mocne spadki, co nie wystąpiło (jak na razie) w 2023r.

Dynamika inflacji w USA i rentowności obligacji

Stopy procentowe w USA

Jak widać poniżej lokalne maksima realnych rentowności mniej więcej korelują odwrotnie wobec lokalnych minimów ceny złota - patrząc na 2023r. cena złota wygląda jakby zbyt wysoko:

Poniżej pod uwagę, że spadkowa dynamika w pozycjonowaniu na kontraktach terminowych (Gold Cot Index) jak i w przepływach fiansowych (GLD fund flow) poprzedzała spadek ceny złota.

Poniżej ropa vs złota (rentowności obligacji 10-letnich w tle) - pod uwagę zwłaszcza rok 2023r.

Poniżej miedź vs złota (rentowności obligacji 10-letnich w tle) - pod uwagę zwłaszcza rok 2023r.

A może miedź i ropa są zbyt tanie? Nic z tych rzeczy - co pokazuje trend spadkowy impulsu kredytowego w Chinach.

i słabnące globalne PMI

Może banki centralne wpłynęły tak mocno na cenę złota? Też nie bardzo, bo przełom 2022/2023r. faktycznie zwiastował w poważne zakupy, ale potem było coraz słabiej w tej materii:

After three months of net selling, central banks once again became net buyers of gold in June as the central bank of Turkey again played a pivotal role, according to data from the World Gold Council.

https://www.kitco.com/news/2023-08-07/Central-banks-become-net-gold-buyers-in-June-ending-three-month-selling-streak.html

=====

Gold Investors Vanish

investors have vanished at least American stock-market ones. Despite gold’s strong upleg since late September, identifiable investment demand through major gold ETFs has been all but nonexistent. That lack of investment-capital inflows has certainly retarded gold’s secular bull. But with unsustainable unusual factors driving this anomalous disconnect, gold investment demand should start normalizing soon

The best-available global gold investment data is only published quarterly by the World Gold Council in its fantastic Gold Demand Trends reports. The latest covering Q2’23 was just released this week, revealing anaemic gold investment demand last quarter. The WGC’s crack analysts reported that ran 256.1 metric tons, surging 19.8% year-over-year. But that is split into two subcategories, physical bars and coins and ETFs.

Worldwide bar-and-coin demand in Q2 only climbed 6.2% YoY to 277.5t. That looked pretty weak during a quarter where gold prices surged 5.6% YoY to a new all-time-record average high of $1,978. Investors love chasing upside momentum, but oddly they’ve largely ignored golds. From late September to early May gold’s latest upleg powered a strong 26.3% higher to $2,050, challenging an old record nominal high.

That was early August 2020’s $2,062, yet investors still yawned. Global gold-ETF investment demand was even poorer last quarter, with those vehicles seeing 21.3t of draws. Declining bullion holdings mean investors are pulling capital out of gold ETFs on balance, differentially selling their shares compared to gold. The comparable Q2’22 was worse, suffering 47.4t of gold-ETF draws. Investors are apathetic about gold.

During the first half of 2022, gold slipped 1.3% yet total global investment demand per the WGC weighed in at 772.2t. Gold fared far better in H1’23, surging 5.2% which should’ve attracted momentum-chasing investors. Yet worldwide investment demand still plunged 31.1% YoY to 532.0t. The WGC guys blamed this on “an absence of positive catalysts, particularly in light of a resilient US economy and strong equity markets.”

That makes sense, as the benchmark US S&P 500 stock index has blasted 28.3% higher from its bear-market low in mid-October to late July. It has recovered to within just 4.3% of early January 2022’s all-time-record peak. That powerful stock bull was fueled by March’s bank failures not spreading, then the artificial intelligence mania, and lately the looming end of the Fed’s monster 525-basis-point rate-hike cycle.

When stock markets are surging and greed running rampant, investors grow increasingly complacent. They forget the wisdom of prudently diversifying their stock-heavy portfolios with some counter-moving gold. For centuries if not millennia, there was a universal standard of allocating 5% to 10% of investment capital to gold. But that has dwindled to effectively zero for American stock investors according to one proxy.

The giant American GLD SPDR Gold Shares (NYSE:GLD) and iShares Gold Trust (NYSE:IAU) are the world’s largest and dominant gold ETFs. Together at the end of June, they commanded a massive 1,370.6t of gold-bullion holdings. That accounted for fully 40.0% of all the gold held by all the world’s physically-backed gold ETFs. Third place is a UK gold ETF merely weighing in at 7.0%, GLD and IAU are in a league of their own.

Those GLD and IAU holdings exiting Q2 were worth $84.2b. That’s a big number, but utterly minuscule compared to the collective market capitalization of all elite S&P 500 stocks running $39,032.8b. That implies American stock investors are running trivial gold allocations around just 0.2%. They don’t want it in their portfolios, gold has been left for dead. But abandoning this ultimate portfolio diversifier is really irrational.

Interestingly GLD+IAU holdings have long proven the best daily high-resolution proxy for the quarterly global gold investment-demand data reported by the World Gold Council. This chart superimposes them over gold prices and technicals over the past several years or so. Note before late 2022, gold was highly correlated with these major ETFs’ gold bullion. Now American stock investors’ demand has completely decoupled.

https://www.investing.com/analysis/gold-investors-vanish-200640684

=====

Gold’s, and Gold Miners' Fake Rally Was Erased – Just as Expected

What a difference 24h can make, huh? Gold Futures rallied visibly on Monday, only to give it back on Tuesday. Same with miners. What’s next?

Exactly the same thing that was likely before yesterday’s session. One of the things that indicated that decline was silver’s outperformance – this indication rarely fails to deliver. It’s surprising for those, who are new to the silver market, but it’s true – the white metal tends to fake strength relative to gold right before the entire sector turns south. We saw that once again.

That was fake strength. Fake weakness was what we recently saw in the US Dollar Index.

On July 14, when the USD Index was after the daily close at 99.49, I wrote the following:

And the thing is that the USD Index IS likely to reverse and soar very soon.

Slightly lower than expected CPI and lower than expected nonfarm payrolls didn’t justify a decline this big. The market simply wanted to decline as it seems that the market participants are still in denial and expect the Fed to start cutting interest rates shortly once again. And it can’t without limiting the demand. The move lower in the USD Index just made this task harder for the Fed as the U.S.-produced good just got much cheaper for foreign buyers.

On a technical front, each move below 101 (and 100 is even more profound support as it’s an extremely round number) was quickly reversed and followed by a rally. And since we now also see a strong buy signal from the RSI (we haven’t seen it this low in well over a year!), it’s very likely that we’re seeing a bottom in the making right now.

That’s exactly what happened. That was a fake weakness, and it ended up being one of the most bullish monthly price patterns imaginable – we saw a monthly hammer reversal candlestick.

As a reminder, the history is rhyming for junior miners and the action that followed the vertical, red lines are very similar. These lines were not placed randomly – they market the days when the nonfarm payroll statistics arrived below expectations. In both cases, junior miners first rallied, and then they formed important tops.

What does history’s tendency to rhyme tell us – gold investors – right now? That’s we should brace ourselves for more turmoil this year, as the soaring USD Index and declining stocks don’t bode well for gold price’s outlook. And in particular, the above combination is likely to drive junior mining stocks lower.

https://www.investing.com/analysis/golds-and-gold-miners-fake-rally-was-erased--just-as-expected-200640607

=====

No Need to Fight, There’s a Reversal for Everyone

https://www.investing.com/analysis/no-need-to-fight-theres-a-reversal-for-everyone-200640321

=====

GOLD, RETAIL TRADER POSITIONING, TECHNICAL ANALYSIS

Gold prices continue aiming lower in recent weeks

Retail traders are becoming increasingly bullish

This continues to offer a bearish contrarian signal

Gold prices have been continuing to aim cautiously lower in recent weeks. In response, retail traders have been slowly boosting their upside exposure. This can be seen by taking a look at IG Client Sentiment (IGCS). The latter often functions as a contrarian indicator. With that in mind, if retail traders continue to become increasingly bullish, will this bode ill for the yellow metal?

Gold Sentiment Outlook - Bearish

The IGCS gauge shows that about 76% of retail traders are net-long gold. Since the vast majority are biased to the upside, this continues to suggest that prices may keep falling down the road. This is as upside exposure increased by 8.75% and 27.83% compared to yesterday and last week, respectively. With that in mind, the combination of overall positioning and recent changes offers a stronger bearish contrarian trading bias for XAU/USD.

https://www.dailyfx.com/analysis/gold-price-outlook-xau-usd-may-remain-pressured-amid-bullish-retail-traders-20230807.html

Ostatnio modyfikowany: 2023-08-08 19:14

Dante

Ostatnio modyfikowany: 2023-08-08 19:38

lenon

"Ciekawy punkt widzenia. Jak ktoś się wypowiada inaczej niż obowiązująca narracja zabrania mu się wypowiedzi. To zdaje się zgodne z wytycznymi marksistowskiej teorii krytycznej. To już marksiści , albo krypto marksiści urzędują na forum IT ? Zasady średniowiecznej dysputy akademickiej , gdzie strony o różnych zapatrywaniach spierały się na argumenty , a celem było dotarcie do prawdy i naukowe udowodnienie swoich tez zostały pogrzebane wraz z cywilizacją łacińską."

Seminarium nt. modeli klimatycznych dla Międzynarodowego Funduszu Walutowego nie ma nic wspólnego ze średniowieczną dysputą akademicką.

Obecnie wygląda to nieco inaczej, ale zachowało wszystkie założenia ówczesnych czasów.

Tak jak niegdyś dysputy takie odbywają się w ośrodkach naukowych np. akademiach. Dodatkowo podchodzi się do tego o wiele bardziej rygorystycznie. Odkrywca, czy grupa odkrywców publikuje wyniki swoich badań, po czym każdy na świecie łącznie z Tobą ma możliwość napisania recenzji tych badań obalając ich wyniki. Dopiero jak nikomu nie uda się ta sztuka, odkrycie wchodzi do kanonu nauki.

O ile mi wiadomo Dr John Clauser badań dotyczących "swojego zdania" nigdy nigdzie nie opublikował i nie poddał recenzji.

Z tego powodu, można stwierdzić, że wiarygodność Dr Johna Clausera jest w tym względzie co najmniej dyskusyjna. Chyba, że ktoś woli wierzyć bajkopisarzom niż nauce. Niestety jest to zmorą naszych czasów, która to właśnie prowadzi w prostej linii do upadku cywilizacji łacińskiej.

Nie wiem dlaczego @Supermario nie jest w stanie tego uchwycić.

@ITT

"Jak widać, nikt nie może podważać kryzysu klimatycznego, gdyż jest to świetny pretekst do wprowadzania różnego rodzaju ograniczeń na całym świecie."

Jak widać może. Niestety tego nie robi. Wygłasza natomiast opinie nie zgodne z aktualną wiedzą nauki.

Kryzys klimatyczny to złożony problem. Jego ocena zależy od wielu kontekstów.

Wnioski z kontekstu w jakim wypowiada się w jego temacie Dr John Clauser w mojej ocenie są prawidłowe jeżeli dotyczą czasu teraźniejszego.

Problem pojawia się gdy spojrzymy w przyszłość.

Słysząc sformułowanie "kryzys klimatyczny", zdecydowana większość skojarzy to ze zmianami zachodzącymi w pogodzie za naszymi oknami.

To jest nieprawda. Klimat to środowisko, w którym żyjemy. Pogoda to tylko jego niewielka część.

Prawdziwy kryzys klimatyczny dopiero nadchodzi.

Bez względu na to, czy ocieplenie atmosfery jest dziełem człowieka czy nie, jeżeli będzie w dalszym ciągu postępowało, dzisiejsze łódki płynące przez Morze Śródziemne staną się tylko miłym wspomnieniem.

Największym wyzwaniem są kurczące się i skończone zasoby, które można w miarę ekonomiczny sposób pozyskać.

Zwiększająca się populacja, aspirująca do lepszego życia z dnia na dzień przyśpiesza ten proces, doprowadzając do coraz większej degradacji planety. Kiedy wytniemy już w pień ostatnie dżungle i lasy deszczowe, skonsumujemy wszystko co skonsumować się da, w jakim klimacie przyjdzie nam żyć? Wcześniej oczywiście się pozabijamy nawzajem i zjemy.

Dziś przez naszą krótkowzroczność, możemy nazywać kryzys klimatyczny, kryzysem energetycznym, nawołując do opamięta się, jednocześnie maczając palce w jego przyśpieszenie.

Ci, którzy to dostrzegają, mają świetny pretekst do wprowadzania różnego rodzaju ograniczeń na całym świecie.

Zatem nie żałujmy sobie.

"Pij i kochaj! Po śmierci niech moje kości potop pochłonie!"

Ostatnio modyfikowany: 2023-08-09 02:13

Qazxsw

Dante

O jakiej "katastrofie klimatycznej" mowa i jakie są w ogóle jej kryteria, aby ją zmierzyć czy zważyć? Mamy obecnie bardzo luksusowy klimat na tle historii - czy to dla ludzi, czy to dla fauny i flory.

https://www.forbes.com/sites/jamestaylor/2014/05/29/global-cooling-not-global-warming-doomed-the-ancients/?sh=555402f77869

https://notrickszone.com/2014/06/05/holocene-cold-spells-brought-drought-and-famine-sea-levels-were-often-much-higher-than-today/

Wiele ciekawych rzeczy odnośnie klimatu bardzo zrozumiale na Twitterze tłumaczą: Tony Heller, John Shewchuk i Sebastian Tyszczuk (ostatni zwłaszcza wyjaśnia, dlaczego tegoroczne lato jest takie chłodne):

https://twitter.com/TonyClimate

https://twitter.com/_ClimateCraze

https://twitter.com/Stysz

Ostatnio modyfikowany: 2023-08-09 11:25

polish_wealth

ŻYCIE JAK RZEKA PŁYNIE - TEGO NIE OGARNIESZ

są odwiecznie silni i słabi

Ostatnio modyfikowany: 2023-08-09 11:17

Tomaszabc

https://web.archive.org/web/20150528003335/https://news.stanford.edu/pr/94/940711Arc4189.html

Dante

Wracając do ostatniej prognozy Przemysława Radomskiego, że USD Index dojdzie do poziomu 118-119, to to oznaczałoby wzrost o ok. 16%, tymczasem przez ostatni rok indeks dolara koreluje, gdzieś między -1,7, a -2,3 względem ceny złota - tzn. wzrost indeksu dolara o 1% przekładał się o spadek ceny złota między 1,7 - 2,3%. Czyli przy USD Index po wzroście o 16% z obecnego poziomu, cena złoto potencjalnie powinna zaliczyć spadek o 27 - 37% względem obecnego poziomu, czyli z obecnych 1916$ zjechać do poziomu 1207 - 1398$. W skrócie, zwiastowałoby to mocno deflacyjny scenariusz.

A poniżej poziomy fibo - w skrócie, możliwe że jeżeli nadal będzie trwać jastrzębia polityka FEDu (i zachodnich banków centralnych), to wtedy potencjalne dno ceny złota może wypaść w przedziale fibo między 38,2%, a 61,8%

Poniżej takie spojrzenie post factum, gdy ktoś na przełomie 2012/2013r. patrzył na cenę złota i widział, że pojawiają się techniczne i fundamentalne niedźwiedzie sygnały dla złota - pod uwagę zwłaszcza poziom fibo 50%

Fundamenty pod to:

The Fed may have saved the economy by hiking rates for 18 months—and may have guaranteed crisis for emerging markets

https://fortune.com/2023/08/05/fed-interest-rate-hikes-save-economy-financial-crisis-emerging-markets/

Rising U.S. Interest Rates and Emerging Market Distress

https://econofact.org/rising-u-s-interest-rates-and-emerging-market-distress

Klarman: 'Żyliśmy w bańce wszystkiego. Teraz ostatni zgasi światło’. Powtórka z krachu 1929 niebezpiecznie blisko?

https://bithub.pl/gieldy/klarman-zylismy-w-bance-wszystkiego-teraz-ostatni-zgasi-swiatlo-powtorka-z-krachu-1929-niebezpiecznie-blisko/

Ostatnio modyfikowany: 2023-08-09 18:15

edifier

Na razie wygląda to dobrze ale niebawem okaże się, że do przodu sa tylko naganiacze i dilerzy.

Przypomina to trochę "ostatnia prostą" tylko rociągniętą nieco w czasie...

Ostatnio modyfikowany: 2023-08-10 07:52

Qazxsw

Wszystko jest możliwe.

edifier

To nie średniowiecze gdzie ludzie się modlą o deszcz.

Dante

https://www.cnbc.com/2023/08/09/cpi-inflation-report-for-july-high-prices-are-still-a-problem.html

https://www.financialexpress.com/business/investing-abroad-all-eyes-on-us-inflation-numbers-as-cpi-data-for-july-gets-released-on-thursday-3204013/

Te dane mocniej pociągną rynki akcji (i nie tylko), które od kilku dni "nakręcają się" jak sprężyna do wystrzału w którąś stronę. A ponieważ cena ropy była w trendzie wzrostowym przez cały lipiec, to jest spore ryzyko negatywnej niespodzianki - tzn. akcje i obligacje w dół, a dolar do góry.

Ostatnio modyfikowany: 2023-08-10 09:50

Zgr

szyderca

Lech

Są setki miliardów $ wydanych na to ile CO2 pochodzi ze spalania i to wszystko w temacie klimatu, na nic więcej nie wydaje się pieniędzy, a są tysiące procesów fizycznych, chemicznych i geologicznych, które powodują zmiany klimatu niezależnie od tego CO2, których nie tylko że się nie bada, ale nie wolno ich badać bo mówią zupełnie co innego..

Frederick