Ministerstwo Finansów szykuje się na problemy z obsługą zadłużenia państwa

Przed wybuchem pandemii realna inflacja w Europie utrzymywała się na poziomie kilku procent. Z kolei stopy procentowe były na poziomie zera lub niewiele wyżej. Zaciągnięcie kredytu wyglądało wówczas bardzo atrakcyjnie. Poza zwykłymi Kowalskimi, dotyczyło to także korporacji oraz rządów. Nawet kraje rozwijające się, takie jak Polska, mogły zaoferować obligacje 10-letnie oprocentowane na 3% i bez problemu znajdowali się chętni do ich zakupu.

Część osób może już tego nie pamiętać, ale również przed pandemią, znalazło się w Europie kilka krajów, które notowały nadwyżkę budżetową. W ten sposób ich zadłużenie minimalnie spadało. W Polsce nic takiego nie miało miejsca, a dług rósł cały czas, z roku na rok.

Ostatecznie nadszedł globalny lockdown. Nie będziemy pisać o tym, że deficyt budżetu państwa nagle ekslopodował – akurat w tej sytuacji tak musiało się stać. Problem polega na tym, że na stałe rozpędziła się inflacja. Nagle okazało się, że realnie wynosi ona już nie kilka, ale kilkanaście procent! A co za tym idzie – zniknęło zainteresowanie obligacjami. Jeszcze w latach 2020-2021 problem nie był tak duży, bo dodruk z banków centralnych ratował sytuację. W końcu jednak kroplówka została odłączona i poszczególne rządy, aby dalej zaciągać długi na koszt obywateli, musiały zaoferować dużo wyższe odsetki.

W ten sposób doszliśmy do obecnej sytuacji, kiedy to Ministerstwo Finansów na poważnie rozważa problemy jakie może wywołać obsługa zadłużenia. Jej koszt szybko rośnie i w pewnym momencie może dojść do sytuacji w której środków na spłatę będzie po prostu brakować. Oczywiście nie jest jeszcze aż tak dramatycznie – w odwodzie wciąż pozostaje kilka źródeł z których można te pieniądze pozyskać. Problem w tym, że decyzja aby tak zrobić, musi zostać zatwierdzona przez Sejm, a to może potrwać. Tymczasem gdyby sytuacja uległa nagłemu pogorszeniu, istotny będzie czas reakcji. Dlatego też Ministerstwo Finansów przygotowuje ustawę zgodnie z którą premier będzie mógł jednoosobowo zdecydować o wykorzystaniu środków z różnych funduszy na spłatę zadłużenia. Chodzi tutaj o szybkość działania i o uniknięcie sytuacji w której Polska będzie mogła uznać za niewypłacalną, tylko dlatego, że podjęcie odpowiedniej decyzji zabrało tygodnie.

Jeśli ktoś szuka pozytywów, to pewnie można się cieszyć, że ktoś w MF w ogóle myśli o takich scenariuszach i działa wyprzedzająco. My jednak przede wszystkim chcielibyśmy podkreślić, że Polska znalazła się w takiej a nie innej sytuacji, ponieważ zaczęło postrzegać deficyt budżetu państwa jako coś normalnego, wręcz oczywistego. Wydatki były wyższe od wpływów nawet w okresach, kiedy nasza gospodarka radziła sobie bardzo dobrze.

Naszym zdaniem konieczne jest wprowadzenie zakazu uchwalania budżetów z deficytem, tak aby zadłużenie Polski w najgorszym przypadku stanęło w miejscu. W innym wypadku politycy dalej będą korzystać z możliwości zadłużania, a cała odpowiedzialność (czytaj: spłacania długów) będzie spoczywać na barkach ciężko pracujących Polaków.

Wielka Brytania: Dodruk nie daje efektów

Mniej więcej 2 tygodnie temu informowaliśmy Was, że Bank Anglii postanowił powtórnie uruchomić dodruk. Pierwsze doniesienia sugerowały nielimitowane skupowanie obligacji z rynku przez bank centralny – i tak też wówczas to opisaliśmy. Ostatecznie jednak okazało się, że przyjęto dodruk w tempie maksymalnie 5 mld GBP na jedną sesję. Jednocześnie Bank Anglii utrzymywał, że październik to wyjątek, natomiast listopad i grudzień przyniosą wyprzedaż aktywów przez bank.

Dodajmy w tym miejscu, że Bank Anglii najwyraźniej liczył na to, że sama informacja o możliwym dodruku przyniesie efekt i zatrzyma odpływ kapitału z rynku. Mimo, że bank centralny mógł skupić w ciągu tych 2 tygodni maksymalnie obligacje za 50 mld GBP, ostatecznie „wydał” na to tylko 5 mld GBP.

Cała ta interwencja przyniosła skutek tylko na moment. Rentowność 10-letnich obligacji Wielkiej Brytanii (czyli ile UK płaci za możliwość pożyczenia pieniędzy na 10 lat) spadła z okolic 4,5% do 4%, by po kilku dniach… ponownie wzrosnąć do 4,5%. Można więc powiedzieć, że interwencja banku centralnego nie przyniosła żadnego efektu. Przedstawiciele Banku Anglii są najwyraźniej mocno zaniepokojeni sytuacją, ponieważ ogłosili właśnie że skala dodruku wzrośnie – na początek z 5 mld GBP do 10 mld GBP. Zobaczymy czy znów skończy się na zapowiedziach, czy też naprawdę BOE zacznie skupować obligacje na dużo większą skalę.

Odpływ kapitału z brytyjskiego rynku obligacji wiązał się również z tym, że wiele funduszy zaczęło wymagać od banków wypłaty swoich środków. Aby nie dopuścić do problemów z płynnością, Bank Anglii rozszerzył operacje repo. O co chodzi? W ramach operacji repo, banki komercyjne przekazują bankowi centralnemu papiery wartościowe (np. obligacje). Pełnią one role zabezpieczenia. W zamian banki komercyjne dostają gotówkę. W ten sposób mogą łatwo utrzymywać określone rezerwy i w razie czego są w stanie wypłacić gotówkę klientom. Do tej pory jednak w ramach wspomnianego zabezpieczenia stosowano obligacje rządowe. Z najnowszych informacji wynika, że Bank Anglii wprowadził luźniejsze wymogi i akceptuje także obligacje korporacyjne, które charakteryzują się niższym poziomem bezpieczeństwa.

Czy Boliwia w końcu wykorzysta złoża litu?

Boliwia posiada największe złoża litu na świecie, szacowane na około 21 mln ton. W 2008 roku rząd Evo Moralesa znacjonalizował je w całości po to, aby bogactwo ze sprzedaży surowca przyniosło korzyści wszystkim obywatelom. W kraju istniał już wtedy model biznesowy dla gazu ziemnego oparty o sojusze z firmami. Miały one 49% udziałów w przedsiębiorstwie, podczas gdy pozostałe 51% pozostawało w rękach państwa. Tym razem postanowiono inaczej.

Cały łańcuch produkcji bez jakiejkolwiek interwencji firm zagranicznych miał trafić w ręce państwa. Obiecywano także, że Boliwia stworzy fabryki akumulatorów, a nawet samochody elektryczne. Mimo to, produkcja litu wynosi ok. 500 ton i jest znikoma w porównaniu z Chile, które w 2020 roku wyeksportowało 21.500 ton mając połowę zasobów Boliwii.

Musiało minąć 12 lat nieudanych prób, aby w 2020 r. nowy prezydent Boliwii, a ekonomista z wykształcenia - Luis Arce - zdecydował o zmianie kursu i nawiązaniu strategicznych sojuszy z zagranicznymi prywatnymi firmami, które oferują technologię niezbędną do rozwoju biznesu. Swoje zainteresowanie wyraziło 8 firm.

Ostatecznie na początku czerwca br. 6 z nich z sukcesem zakończyło fazę pilotażu. Mowa o firmach z trzech krajów: Chin, Rosji i Stanów Zjednoczonych. Warto wspomnieć, iż w przypadku Rosji, posiada ona co prawda zakłady rafinacji litu produkowanego także z przeznaczeniem na eksport - ale z importowanego surowca głównie z Chile, Argentyny, Chin i Boliwii.

W obecnej sytuacji (wojna na Ukrainie), dostawy z Chile i Argentyny wstrzymano, a Chiny same zmagają się z niedoborem tego surowca. Zatem jedyną szansą dla Rosji w zapewnieniu sobie dostępu do litu stała się właśnie Boliwia. Jak widać, tą szansę Rosja stara się wykorzystać.

Kolejnym krokiem współpracy rządu Boliwii z zagranicznymi firmami będą dwustronne spotkania mające na celu określenie warunków na jakich firmy mogłyby współpracować z państwową firmą Yacimientos de Litio Bolivianos w procesie industrializacji, wdrażania i instalacji przemysłu litowego na terytorium Boliwii.

Czy Credit Suisse upadnie?

Credit Suisse jest w tarapatach. Rynek nie kryje swojego zaniepokojenia, w związku z czym akcje banku od dłuższego czasu mocno spadają. Mimo, że jeszcze na początku poprzedniego roku zbliżały się do 15 USD, dziś kosztują zaledwie 4,5 USD.

Co dzieje się z bankiem? Credit Suisse znalazł się w finansowych tarapatach głównie ze względu na kilka dużych, nietrafionych inwestycji. Obecnie bank zmuszony jest sprzedać część swoich biznesów, aby uchronić się przed bankructwem. Operacji przewodzi dyrektor generalny Ulrich Koerner, który jest uważany za eksperta w zakresie restrukturyzacji. Przyznał on w niedawno opublikowanym dokumencie, że firma ma do czynienia z „krytycznym momentem”. Pod koniec października Koerner ma opublikować plan restrukturyzacji banku, jednak rynek ewidentnie ma tutaj spore obawy. Świadczy o nich zarówno spadająca cena akcji, jak i rosnący koszt CDS-ów (coś w rodzaju ubezpieczenia od upadku banku).

Pamiętajmy, że mowa o drugim największym banku w Szwajcarii. Czy Credit Suisse upadnie? Z jednej strony należy on do grona „instytucji finansowych ważnych dla systemu”. Znamy te firmy jako „zbyt duże, by upaść” i pisaliśmy o tej grupie w artykule „Jak bankierzy zapewnili sobie bezkarność?”.

Jest też jednak druga strona medalu – znajdujemy się w sytuacji, w której bankierzy centralni oraz politycy potrzebują pretekstów do wprowadzania dodruku i rozdawania waluty obywatelom. Być może kłopoty Credit Suisse mogłyby tutaj stanowić znakomity argument za tym, że dodruk jest konieczny, a inflacja utrzyma się na wysokich poziomach „dłużej niż zakładano”.

OPEC+ gra przeciwko Bidenowi

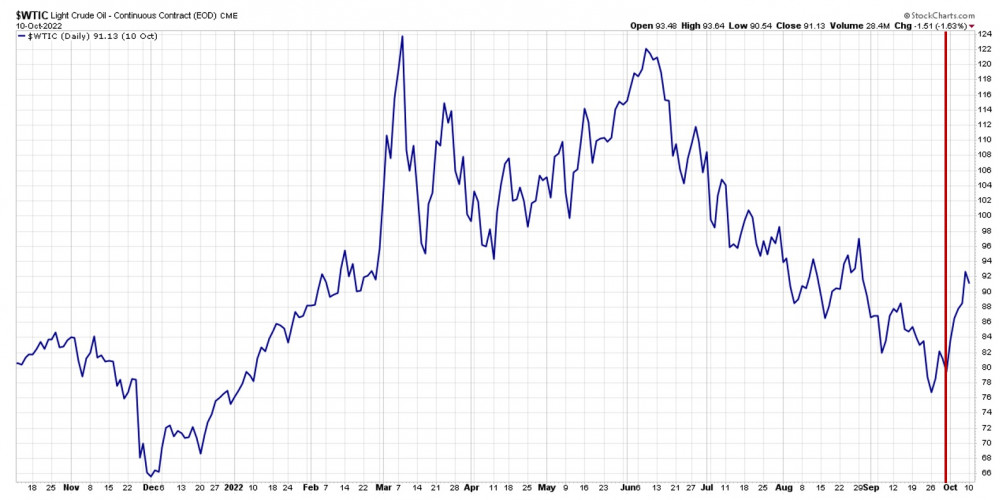

Kluczowi producenci ropy, znani jako grupa OPEC+, podjęli 5 października decyzje o ograniczeniu produkcji ropy o 2 mln baryłek dziennie. O takim postanowieniu mówiło się już kilka dni wcześniej. Efekt? Od początku października, cena ropy naftowej mocno wzrosła.

Duży udział w tej decyzji ma Arabia Saudyjska, która po raz kolejny pokazała, że nie gra ze Stanami Zjednoczonymi w jednej drużynie. Zwłaszcza administracja prezydenta Bidena nalegała na to, aby nie ograniczać zbyt mocno produkcji. W ten sposób ceny ropy utrzymywałyby się na niższych poziomach, co miało poprawić nastroje w USA przed zbliżającymi się wyborami do Kongresu.

Decyzja OPEC+ będzie mieć jednak znacznie szersze konsekwencje. Rosnąca cena ropy sprawia, że drożeje wiele produktów i usług dostępnych na rynku. To z kolei przekłada się na wyższą inflację. A kiedy inflacja jest wyższa niż zakładano, to nagle okazuje się, ze banki centralne muszą mocniej podwyższać stopy procentowe. To z kolei oznacza spadek notowań większości aktywów na rynkach, nie wyłączając obligacji – najważniejszego rynku na świecie.

Napięcia na linii OPEC+ - USA to kolejny element, który bardzo przypomina otoczenie rodem z lat 70-tych. Z kolei ostatnia decyzja producentów ropy upewnia nas, że rynki czeka kilka kolejnych nerwowych tygodni.

Independent Trader Team

supermario

Z taką propozycją wystąpił kiedyś poseł Janusz Korwin Mikke i został przez większość ówczesnych posłów wyśmiany.

janwar

Czytaj więcej na https://wydarzenia.interia.pl/raporty/raport-ukraina-rosja/aktualnosci/news-niemcy-prorosyjskie-demonstracje-nazisci-precz-zyjecie-na-na,nId,6340691#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Alan Shrugged

Zerohedge:

Waluta Ameryki odzyskałaby stabilną pozycję po raz pierwszy od pół wieku , gdyby ustawa wprowadzona właśnie przez przedstawiciela USA Alexa Mooneya (R-WV) stała się prawem.

Określana jako „Ustawa o przywróceniu standardu złota” przez rozsądnych aktywistów finansowych, HR 9157 wzywa do potwierdzenia noty Rezerwy Federalnej na rzecz złota w celu rozwiązania bieżących problemów inflacji, uciekającego długu federalnego i niestabilności systemu monetarnego.

Ps

Uda się wprowadzić ?

Ostatnio modyfikowany: 2022-10-11 19:03

Luk.

Oilman

P.S. Wklejam to poraz 3, bo moze to w koncu do Pana dotrze?

Ostatnio modyfikowany: 2022-10-11 20:16

lenon

"Chcemy jak najszerzej pójść z naszą obniżoną taryfą dla małych i średnich przedsiębiorstw i rozmawiamy o tym z UE. Proponujemy, by maksymalna cena prądu dla odbiorców wrażliwych oraz małych i średnich firm wyniosła 785 zł za MWh — zapowiedział premier Mateusz Morawiecki po wtorkowym posiedzeniu rządu. Gospodarstwa domowe, które przekroczą limit zużycia energii sięgający 2-3 MWh, zapłacą za tę nadwyżkę maksymalnie 699 zł/MWh."

Ile będzie za przesył?

TeQ

Pozwól, że się wtrącę w temacie

jeden przyklad sasiadujacego Kraju z Rosja, ktorego by Rosja nie zgnoila?

Może być Norwegia?

Ostatnio modyfikowany: 2022-10-11 20:26

warren.

doceniam twój pogląd, że każdy ruski czołg mniej, tym lepiej dla nas. ja się nawet z tym zgadzam. ale....

usa ma taką zasadę, że jak warszawska zabaweczka mu się przestanie opłacać, to podzielą nas jak w jałcie...

ile macie lat, żeby o tym nie wiedzieć

lenon

Jakiś przykład członka NATO potwierdzający tą zasadę?

TeQ

Banki

Ktoś ma interes, żeby akcje banków poszły w dół... ale kredyty trzeba spłacać ;)

https://kig.pl/depozyty-i-kredyty-w-koncu-sierpnia-2022-2/

Ostatnio modyfikowany: 2022-10-11 20:37

Apfel

"bankierzy centralni oraz politycy potrzebują pretekstów do wprowadzania dodruku"

Czemu nie bierzecie pod uwage, ze moze jednak chodzi o wykolejenie systemu. Przyjdzie taki moment, ze nikt nie bedzie robil tego dodruku. Idzie nowy system finansowy, by go wprowadzic nalezy stary doprowadzic do upadku.

warren.

@warren.

Jakiś przykład członka NATO potwierdzający tą zasadę?

--

a może być nie-członek ? takich mam setki, a poza tym, członek czy nie członek jaka to jest różnica ?

niemożliwością już było powtórzenie 39 roku a tu proszę, nic się nie zmieniło...

wierzysz więc w miłosierdzie usa rządzących przez satanistów ze skull&bones ?

widzisz tam swoich ?

Ostatnio modyfikowany: 2022-10-11 20:44

longkun

Spy

Zależy w jakim :) ja bym nie miał najmniejszego stracha żeby trzymać zawsze tam gdzie władza trzyma rękę na pulsie :)))

warren.

Czemu nie bierzecie pod uwage, ze moze jednak chodzi o wykolejenie systemu

--

a jeśli brics robi davos pod górkę ?

warren.

Panowie w co w takim razie wpakować teraz oszczędności??

jeśli mówisz o 10 000 zł to piła, siekiera. i piszę poważnie.

jeśli masz 10 baniek to spier...ć i instalować się w spokojnym chile czy peru. ewentualnie jakieś fajne wyspy.

tu, zapomnij że będzie spokojnie a nawet jak obecnie jakoś się to rozejdzie po kościach to w perspektywie 15 lat znów jakieś szambo wybije

Tomaszabc

Masz rację ale tylko na podstawie ogólników i takiego "chłopskiego myślenia". My nie wiemy jak będzie i jest do końca z tą wojną. Ja naszą zachodnią wersję znam. Słyszę ją w radiu i od ludzi.

Jeżeli chcesz dowiedzieć się czegoś więcej lub odrobić prasówkę to spróbuj poszukać:

-filmu dokumentalnego The New Pearl Harbor (jest też z napisami PL)- wtedy zrozumiesz coś o Ameryce

-Czym jest ideologia Maltuziańska

-jak Ameryka prowokuje lub wywołuje konflikty poza swoimi granicami

Zło jest wszędzie, w każdym państwie. Kto "zniszczył" gazociągi NS1 i NS2? Rosja czy USA?

No niestety na blogu foliarzy jesteś w mniejszości.

warren.

i taką sikwę, która ma nie wiem 15 lat ? pokazują media w europie jako autorytet.

lewactwo nie ma już za grosz honoru, a normalni ludzie powinni obrzucić tę dziewoję gnojem i zapędzić do gimnazjum.

kiedy ludzie przestaną dać na siebie pluć.

warren.

warren. - naprawdę sporo wiemy kto za tym stoi i niema kto tym Holofernesom upitolić łbów. Jest to wręcz fascynujące. Dlaczego tak jest? Wiemy kto, widać co robią i totalny bezwład.

--

ale zobacz jak ci sataniści działają... rzucili wysokie ceny energii w polsce, po przekroczeniu 2000 kwh.

co zrobili ? czekali i obserwowali fora, co piszą ludzie. na YT mnóstwo filmików i komentarzy.

co dziś słyszymy ? rząd zamraża ceny. widzieli, że idzie bunt społeczny. gdyby była cisza, niczego by nie zamrażali.

obserwują nastroje społeczene

panie morawic, czytaj pan, czytaj.

Seneca AS

https://www.youtube.com/watch?v=Ub6zP6q25zk

to plebs skończy z kopciuchami, lataniem na wakacje, wołowiną i innymi rarytasami. Będzie biednie, skromnie i zgodnie z naturą - dla plebsu oczywiście. Nadbudowa będzie śmiać się z góry latając private jetami.

Dla wątpiących lub mających złudne nadzieje - technologii się nie zatrzyma.

Tomaszabc

Spy

Już nie chciałem się w tym drażliwym temacie wypowiadać bo swoje powiedziałem ale zgadzam się generalnie co do dwóch kwestii.

My nie wiemy jak będzie i jest do końca z tą wojną

Zło jest wszędzie, w każdym państwie

Pełna zgoda, tylko zawsze się zastanawiam co egoistycznie jest najlepsze dla mnie jako Polaka i ni chuja w żadnym wariancie mi nie wychodzi Rosja na całej wschodniej długości granicy a Tobie ??

Czy to co się dzieje jest ok? No pewnie że nie, ale obawiam się że czasy wybierania lepszego rozwiązania odeszły a nastały wybieranie mniejszego zła - obym się mylił!

Spy

Spy - czyli pekały łoba?

Jak przyjdzie prikaz z BISu to spuszczą do kibla WSZYSTKO!

Na tą chwilę nie daje na to nawet 1% prawdopodobieństwa, jeszcze przed wakacjami nie byłem pewny ale nie doceniałem siły banków której nie mogłem znać bez wiedzy ludzi mocno tam zakorzenionych i to nie na okienku.

Ale dziś takie czasy że pewnym mogę być tylko że wtorek choć i to sprawdzilem na szybko :)

lenon

Z tą wołowinką to byłbym ostrożny :)

@warren.

A widzisz, to jest różnica. Jak USA spuści jakiegoś członka NATO to koniec hegemonii.

"ale zobacz jak ci sataniści działają... rzucili wysokie ceny energii w polsce, po przekroczeniu 2000 kwh.

co zrobili ? czekali i obserwowali fora, co piszą ludzie. na YT mnóstwo filmików i komentarzy.

co dziś słyszymy ? rząd zamraża ceny. widzieli, że idzie bunt społeczny. gdyby była cisza, niczego by nie zamrażali.

obserwują nastroje społeczene"

Ale Ty jesteś naiwny. Dolicz 1,2 za przesył i masz 2 PLN. Nikt nic nie zamraża. Łykasz propagandę jak pelikan.

Ostatnio modyfikowany: 2022-10-11 21:17

Konrad (ITT)

staramy się moderować dyskusje w jak najmniejszym stopniu. Ze względu na dużą liczbę niegrzecznych wpisów w ostatnim czasie, komentarze będą moderowane aktywniej.

Proszę o komentowanie zgodne z tematyką bloga.

Przypominam też o możliwości ignorowania wybranych użytkowników (czerwona ikonka), jeśli ktoś nie chce czytać ich wpisów.

Pozdrawiam,

Konrad ITT

warren.

Ale Ty jesteś naiwny. Dolicz 1,2 za przesył i masz 2 PLN. Nikt nic nie zamraża. Łykasz propagandę jak pelikan.

nic nie nie łykam, bo ma być ustawa i będziemy wszystko wiedzieć, to raz, dwa, dla mnie prąd może być po 10 kwh. nie zużywam więcej jak 130 kwh na miesiąc.

bardziej interesuje mnie gaz, a jak ten będzie luksusem to zostanie luksusowa dla leśniczego

Ostatnio modyfikowany: 2022-10-11 21:22

warren.

to plebs skończy z kopciuchami, lataniem na wakacje, wołowiną i innymi rarytasami. Będzie biednie, skromnie i zgodnie z naturą - dla plebsu oczywiście. Nadbudowa będzie śmiać się z góry latając private jetami.

--

rozumie, że wać pan z tych gór i wyżyn będzie.

kłaniamy się.

Konrad (ITT)

Doceniam każdy Twój wpis o rynkach, zwłaszcza o surowcach, ale też pozwalasz sobie czasem na zbyt wiele, jeśli mam być obiektywny. Koncentrujmy się na jakości dyskusji zamiast emocjonować się niepotrzebnie.

Pozdrawiam,

Konrad ITT

Ostatnio modyfikowany: 2022-10-11 21:27

Tomaszabc

Tu idzie Agenda 2030 i inne fajerwerki. Kowid był przykładem. Cieszyłbym się gdyby okazało się, że Rosja wyłamała się i zrobiła podział. Cieszyłem się też na info o stworzeniu waluty w państwach BRICS na podstawie surowców i złota. Może to być uderzenie w banksterkę która toczy jak robak ten świat od lat.

Dobrze mi w zachodnim świecie i nie chcę do Rosji. Chciałbym jednak żeby istniała jakaś przeciwwaga, zamiast monopolu globalistów.

Szkoda tylko, że ta wojna wyszła. Może oni są wszyscy dogadani, a wojna jest tylko szczeblem do celu?

Apropo działań przed wojennych. Syn Bidena - Hunter, pracował w Amerykańskiej firmie na Ukrainie. Prostytutka ukradła mu laptop z danymi wrażliwymi. Potem prokurator miał osądzić co on tam robił i czy nie chodziło o te sławne "laboratoria", ale na polecenie Bidena został usunięty z urzędu sędziowskiego.

Ostatnio modyfikowany: 2022-10-11 21:28

Bulb

Pozdrawiam

Seneca AS

Z tą wołowinką to byłbym ostrożny :)

Dla właścicieli Ferrari wołowina będzie dostępna, zwłaszcza ta ekskluzywna. Samo testowanie Ferrari może nie wystarczyć.

Także korzystaj, póki ceny promocyjne... jeszcze....

https://bbq.pl/stek-z-antrykotu-rib-eye--japonskie-wagyu-stek-z-antrykotu-600g-klasa-a5-mbs-10,c66,p139,840ef3768776fa135,pl.html?gclid=CjwKCAjwqJSaBhBUEiwAg5W9p5jnjBmreNlLxpmrY4hp_oOAKP2s69wZLHopXfSzfIpFFvdQXgcaSxoC344QAvD_BwE

Tomaszabc

Jeżeli znasz angielski to polecam John Polomny weekly update na YT. Ostatnio ciekawie rozwinął kwestię OPEC i relacji ze stanami

Ostatnio modyfikowany: 2022-10-11 21:51

Novy!

@Novy!

Doceniam każdy Twój wpis o rynkach, zwłaszcza o surowcach, ale też pozwalasz sobie czasem na zbyt wiele, jeśli mam być obiektywny. Koncentrujmy się na jakości dyskusji zamiast emocjonować się niepotrzebnie.

Pozdrawiam,

Konrad ITT

Dzìęki :)

lenon

Czy macie słowa kluczowe po których komentarz automatycznie jest przesyłany do akceptacji moderatora?

Jeżeli nie to oznacza, że bot @Ada shakował wam stronę.

kfas

Z grubsza przetłumaczone: "masz 3 dni na sprzedanie wszystkiego"...

https://www.zerohedge.com/markets/bank-england-global-markets-you-have-3-days-sell-all-things

Ostatnio modyfikowany: 2022-10-11 22:29

lenon

"nic nie nie łykam, bo ma być ustawa i będziemy wszystko wiedzieć, to raz, dwa, dla mnie prąd może być po 10 kwh. nie zużywam więcej jak 130 kwh na miesiąc.

bardziej interesuje mnie gaz, a jak ten będzie luksusem to zostanie luksusowa dla leśniczego"

Jak nic nie łykasz? Ogłosiłeś właśnie propagandowe wystąpienie prezesa rady ministrów.

Wiesz, że powiedział w nim, że ma nadzieję, że UE się na to zgodzi?

A wiesz, że jego elektrownie, które od siedmiu lat tak pieczołowicie odzyskiwał do macierzy mają marżę 600%? Chyba Ty przekonywałeś, że Bełchatów produkuje MWh po 120 PLN?

A wiesz, że właściciele linii przesyłowych, których właścicielem jest prezes rady ministrów podwyższają cenę za przesył z 400 PLN za MWh do 1200?

Wiesz o tym, że właściciel wpływa na politykę cenową swoich przybytków?

Wiesz że może nakazać sprzedaż swoim podwładnym energii po cenie jaka mu się zamarzy, a w razie sprzeciwu wyrzucić delikwenta na zbity pysk jak to zrobił z prezesami kopalń którzy powiedzieli, że więcej węgla nie da się wydobyć?

Wiesz może dlaczego zrobił Cię w ch..a wciskając kit, że to wina polityki EU i Putina? Ba, wcisną Ci kit, że to sataniści mu kazali.

Panie premierze. Winszuję.

Ostatnio modyfikowany: 2022-10-11 22:51

warren.

w państwie prawa to wyrok sądu powoduje jakąkolwiek blokadę środków.

a tu ? tu mamy namiastkę cyfrowego pieniądza. tak właśnie będą odłączani niewygodni

spryciak

https://www.youtube.com/watch?v=lj0n96mrcYE

Novy!

jackowski

Ile zarabiasz PLN/USD/CHF/EUR itd. tygodniowo?

warren.

warren.

i tu akurat chłop ma rację

Oilman

Ostatnio modyfikowany: 2022-10-12 06:52

Oilman

"Oilman - na razie to Polacy dostają po doopie od tego "machania szabelką" Czy Polska macha szabalka, czy nie macha i tak bedzie dostawac po d ... od ruskich:) Wedlug Rosji, takie panstwo jak Polska nie moze i nie powinno istniec! Tyle w temacie:)

Ostatnio modyfikowany: 2022-10-12 06:58

Oilman

jak Ameryka prowokuje lub wywołuje konflikty poza swoimi granicami Ameryka nie jest idealna i jak kazde imperium ma swoje ciemne strony i niejasne interesy. Pomimo tego, jakos nie chcialbym, zeby na ich miejscu byla Rosja, takie "chlopskie myslenie":)

Dante

Jak jest interes do zrobienia, to jakiekolwiek animozje na bok:

Russian and US troops shook hands and took pictures together when their patrols met in Syria, actions in deep contrast with Ukraine tensions

Soldiers of a Russian military convoy and their US counterparts pose for pictures as their patrol routes intersect in an oil field near Syria's al-Qahtaniyah town in the northeastern Hasakah province, close to the border with Turkey, on October 8, 2022.

https://www.businessinsider.com/photos-russian-and-us-troops-took-pictures-when-patrols-met-in-syria-2022-10?IR=T

Lech

Ostatnio modyfikowany: 2022-10-12 08:37

Oilman

Oilman

Lech

Ostatnio modyfikowany: 2022-10-12 08:47

Oilman

Lech

Ostatnio modyfikowany: 2022-10-12 09:06

Spy

Ale ja nie widzę że Oilman chciał być przyjacielem Ukraińców, z tego co pisze to nie chce mieć silnej Rosji, sąsiada na całej długości granicy i chce żeby Rosja przegrała -- generalnie głupio nie pisze a co z tych wymienianych przez niego punktów jest źle ??

@Oilman jeśli się mylę popraw mnie.

@Tomaszabc

@Spy

Tu idzie Agenda 2030 i inne fajerwerki. Kowid był przykładem. Cieszyłbym się gdyby okazało się, że Rosja wyłamała się i zrobiła podział. Cieszyłem się też na info o stworzeniu waluty w państwach BRICS na podstawie surowców i złota. Może to być uderzenie w banksterkę która toczy jak robak ten świat od lat.

Dobrze mi w zachodnim świecie i nie chcę do Rosji. Chciałbym jednak żeby istniała jakaś przeciwwaga, zamiast monopolu globalistów

Brzmi całkiem fajnie ale to chyba tylko w sferze pobożnych życzeń, przynajmniej na tą chwilę.

Lech

Ostatnio modyfikowany: 2022-10-12 09:12

Konrad (ITT)

@TeQ

@ITT Uwaga - przy niektórych rozdzielczościach / powiększeniu wyświetlania - nie widać opcji Moje Konto obok kłódki.

Dziękuję, zgłosiłem do odpowiedniej osoby.

@Arekb52

https://www.globenewswire.com/en/news-release/2022/09/27/2523760/0/en/Sprott-Physical-Battery-Metals-Trust-Files-Preliminary-Prospectus-for-Proposed-Initial-Public-Offering.html

Będzie nowy ETF na fizyczny kobalt, nikiel i lit, mnie się podoba, a co ITT na to?

Bardzo dobra informacja.

- Sprott ma dobrą renomę,

- fundusz będzie "zasysał" te surowce z rynku, przez co będzie ich mniej dla konsumentów,

- dzięki takiemu funduszowi będziemy mogli ograniczyć ryzyko inwestycji w kobalt, który wydobywany jest w Kongo (kraj AK47).

@lenon

Napisz proszę na adres: kontakt@portfeltradera.pl

... i podeślij nowy adres e-mail, który mam przypisać do Twojego konta na blogu.

@Novy!

@SBSW

@miedź

Sibanye-Stillwater (SSWJ.J) has expressed an interest in Zambia's Mopani Copper Mines, the mine and smelter complex looking for new investors after Glencore sold the asset to state mining investment company ZCCM-IH in January last year, CEO Neal Froneman said on Wednesday

https://www.reuters.com/world/africa/sibanye-stillwater-interested-zambias-mopani-copper-mines-ceo-2022-10-05/

Dzięki. Byłby to kolejny dobry ruch Sibanye.

Zimbabwe to begin receiving some mining royalties as refined metal

Rząd powiedział, że Zimbabwe rozpoczyna nową politykę gromadzenia cennych i wartościowych minerałów, aby zgromadzić strategiczne zapasy złota, diamentów, metali z grupy platynowców i litu, wymagając w ten sposób od górników płacenia części tantiem w rafinowanym metalu zamiast w gotówce.

Spółki zagraniczne prowadzące działalność w Zimbabwe to Anglo American Platinum, Impala Platinum, Sibanye Stillwater Alrosa i Caledonia Korp.

Impala Platinum twierdzi, że płacenie tantiem w dolarach amerykańskich i/lub częściowe płacenie równoważnym produktem metalowym nie zmienia istotnie obciążenia kosztami wartości nominalnej, chociaż „potencjalnie stanowi znaczącą zmianę w polityce fiskalnej. "

Sibanye ma tylko jeden projekt "Mimosa" w Zimbabwe, który ma (50/50) z Impalą. Byłbym zatem spokojny.

Źródło: https://seekingalpha.com/news/3890165-zimbabwe-to-begin-receiving-some-mining-royalties-as-refined-metal

Pozdrawiam,

Konrad ITT

Ostatnio modyfikowany: 2022-10-12 09:18

Mundek91

ogólnie jest dużo racji w tym co piszesz.

Największym szczęściem i jednocześnie przekleństwem dla Donbasu i okolic jest to, że zwyczajnie są to bardzo bogate i zasobne tereny bez których Ukraina, która nie ma ani know how Szwajcarii ani nawet tak zdolnych ludzi jak Czesi nie ma absolutnie żadnych szans na jakikolwiek rozwój.

Z jednej strony Ukraińcy mogli tych Rosjan nie prześladować, gnębić czy nawet mordować. Z drugiej strony dla samej Rosji te tereny to zbyt łakomy kąsek (i możliwość podniesienia PKB o znaczący %) by tych terenów nie infiltrować, szpiegować i przyciągać na swoją stronę.

Ukraińcy nie mieli takiego "luksusu" jak my czyli możliwości usunięcia obcych po odzyskaniu niepodległości tak jak my usunęliśmy na ogół Niemców (poza Opolszczyzną), więc jest to faktycznie duży duży problem i wieczny rozsadnik niepokojów i rewolucji. Chyba, że Ukraińcy postanowiliby się przyłączyć do bloku rosyjskiego co z perspektywy zwykłego Ukraińca mogłoby być ostatecznie lepsze.

My jesteśmy w UE od 2004 roku a życie w Polsce to koszmar dla zwykłego człowieka. Ukraińcy też to widzą i nie jestem taki pewien czy taka perspektywa może być dla nich korzystna czy atrakcyjna. Także odwrócenie sojuszy o czym mówił Kołomojski może być możliwe.

Cascader

Tomaszabc

Sytuacja z Krymem jest inna. Podobno został oddany kiedyś Ukrainie, żeby nie zabrały tego terenu zagraniczni pożyczkodawcy. Mieszka tam dużo Rosjan oraz jest to miejsce strategiczne.

Załóżmy, że USA pchało się na Ukrainę mocno już w 2014 roku. Dzięki temu wywołało dziś konflikt który dziś zubaża Europę i świat. Jak widać do tej pory wzmocnił się Dolar i Rubel. Reszta poleciała w dół. USA sprzedaje przestarzały sprzęt wojskowy na kredyt wzmacniając swoją gospodarkę. Żeby nie eksportować gazu do Europy jak obiecywali, był wybuch w gazoporcie Henry. To my będziemy uważać ile sypać węgla w zimę.

Kto zyskuje a kto traci?

Oilman

"Najlepszym realnym scenariuszrm dla Europy jest podział Ukrainy na dwie części: zachodnią-kontrolowaną przez USA i wschodnią zajętą przez Rosję"

Nastepny z farmy Vladimira:) ... szkoda gadac:)

Ostatnio modyfikowany: 2022-10-12 10:03

Mundek91

Przejęcie kontroli nad zachodnią Ukrainą przez USA to nie jest dobry scenariusz, bo należy w końcu zrozumieć, że większości rządów USA zależy na traceniu przez UE konkurencyjności i znaczenia. Zachodnia Ukraina jako rozsadnik rewolucji, sporu i problemów oraz nędzy to dla nas- jako UE żadna opcja.

Ja gdybym miał możliwość rozwiązania problemu za jednym zamachem:

Oddałbym Rosji sporne tereny (czyli wszystkie południowo wschodnie i wschodnie),

To co zostałoby z Ukrainy (ciągle duże państwo o powierzchni Polski) włączyłbym szybko w struktury UE, żeby:

a) dofinansować je,

b) zrekompensować Ukraińcom,

c) dać tym terenom szansę na jakiś standard życia,

d) dać możliwość transportu towarów do portów na zachodzie.

Na zachodzie też jest jakieś górnictwo, jest potężne rolnictwo.

Oczywiście wraz z włączeniem do UE kastrujemy wszelkie naziolskie ruchy, które są tam popularne a nazioli wsadzamy do więzień i tępimy.

Z Rosją normalnie handlujemy, bo jako UE potrzebujemy ich zasobów to raz, a dwa- tam gdzie nie krążą towary tam krążą bomby. Jest to oczywiste.

Cascader

Z punktu widzenia polskiej racji nie ma znaczenia czy te obwody będą ruskie czy ukraińskie tak jak nie miało znaczenia, że Krym w 2014r. został przyłączony do Federacji Rosyjskiej. Realnym zagrożeniem jest dalsza eskalacja konfliktu i drogie surowce. Nie chcesz tego zrozumieć, bo Ci propagandą w telewizji zrobiła pranie mózgu.

Mundek91

Bardziej barbarzyńska i prymitywna była i jest w ciągu ostatnich 400 lat Ukraina i Ukraińcy. Od 17 wieku do DZIŚ.

Co nie zmienia faktu, że mogą mieć "więcej racji" w konflikcie (lol) cokolwiek to znaczy.

Ta maniera robienia z Ukraińców rycerzy, bohaterów i ogólnie ludzi szlachetnych jest irytująca.

Konrad (ITT)

@Cameco Corp.

Cameco and Brookfield Renewable Form Strategic Partnership to Acquire Westinghouse Electric Company

Westinghouse jest liderem w branży z silną pozycją rynkową w całym łańcuchu wartości energii jądrowej.

Brookfield Renewable, wraz ze swoimi partnerami instytucjonalnymi, będzie właścicielem 51% udziałów w Westinghouse, a Cameco będzie posiadać 49%.

Połączenie doświadczenia Cameco w przemyśle jądrowym z doświadczeniem Brookfield Renewable w zakresie czystej energii stawia energię jądrową w centrum transformacji energetycznej i tworzy potężną platformę strategicznego wzrostu w całym sektorze jądrowym.

Lider w branży: Westinghouse obsługuje około połowy sektora wytwarzania energii jądrowej i jest producentem oryginalnego sprzętu dla ponad połowy światowej floty reaktorów jądrowych. Firma posiada wiodącą w branży własność intelektualną i wyspecjalizowaną siłę roboczą liczącą około 9000 pracowników, zdolną do działania na ściśle regulowanych rynkach na całym świecie.

Stabilne i niezawodne przychody: Około 85% przychodów Westinghouse pochodzi z długoterminowych kontraktów lub obsługi klienta, przy prawie 100% wskaźniku utrzymania klienta, biorąc pod uwagę jego kompleksową ofertę usług i pozycję producenta oryginalnego sprzętu.

Wiele możliwości rozwoju: przy przewidywanym silnym wzroście na rynku energii jądrowej Westinghouse jest dobrze przygotowany do zwiększenia działalności w swoich podstawowych segmentach paliw i usług, rozbudowy i modernizacji elektrowni jądrowych oraz obsługi rosnącego popytu na nową energetykę jądrową na skalę użytkową i modułowa energetyka podstawowa.

Atrakcyjna okazja do partnerstwa: Cameco i Brookfield Renewable są dobrze przygotowane do budowania globalnego gracza w transformacji na czystą energię. Oczekuje się, że przejęcie połączy możliwości Cameco w zakresie produkcji uranu i usług paliwowych z możliwościami downstream Westinghouse, aby potencjalnie zaoferować elektrowniom wysoce konkurencyjne rozwiązanie w zakresie paliwa jądrowego, aby zapewnić wartość dla obecnych i nowych klientów. Mogłoby to obejmować oferowanie klientom bardziej efektywnego dostępu do dostaw paliw pozyskiwanych w Ameryce Północnej i Europie.

Źródło: https://www.globenewswire.com/news-release/2022/10/11/2532400/0/en/Cameco-and-Brookfield-Renewable-Form-Strategic-Partnership-to-Acquire-Westinghouse-Electric-Company.html

Pozdrawiam,

Konrad ITT

Ostatnio modyfikowany: 2022-10-12 10:23

Oilman

"Hitlera im dac on zaprowadzi porządek. To tego typu ludzie. W sumie maja Putina. Nie masz szans"

Zaczalem ta dyskusje, bo tworca tego bloga, czyli Trader21, ktorego szanuje, zaczal pisac mowic glupoty na temat wojny na Ukrainie:)

Oilman

A skad Kolega ma takie informacje? Koledzy na farmie Vladimira o tym mowili?:)))

TeQ

W celach edukacyjnych podrzucam:

Samolot przewożący paliwo dla dwóch słowackich elektrowni jądrowych wylądował we wtorek na Słowacji, mimo że przestrzeń powietrzna kraju jest zamknięta dla rosyjskich samolotów. Ministerstwo gospodarki potwierdziło, że samolot firmy Wołga Dniepr przewoził paliwo jądrowe.

https://www.euractiv.com/section/politics/short_news/russian-plane-with-nuclear-fuel-landed-in-slovakia/

TeQ

https://www.reuters.com/business/energy/russia-eu-gas-flows-via-ukraine-steady-eastward-flows-via-yamal-zero-2022-10-10/

:)

Apfel

Wyglada na to, ze odgrywaja przed glupim ludem teatr.

Idzie nowe, nie tylko w aspekcie finansow, ale w kazdym innym tez.

ok.boomer

doprecyzowując:

ad. a) zadłużyć i zdobyć źródło jakże cennych odsetek. Jeśli by kiedykolwiek chcieli to spłacić, to vide Rumunia za Ceaucescu.

Co do rolnictwa, to nie zapominaj, że 10+ lat wstecz Chiny wydzierżawiły 1 mln ha, a z raportu ostatniego US położyły lapę na 17 mln ha.

cheniek

OPEC+ gra na swoje konto.

Cały świat widzi, po za Polską i paroma innymi najwierniejszymi przydupasami USA, że 30-letnie panowanie Ameryki dobiegło końca. Tylko słabe państwa poddają się jeszcze dyktatowi odwetowych sankcji USA. Reszta robi z Waszyngtonem tylko doraźne interesy. Zresztą, co zrobiło USA 2 lata temu, gdy ceny kontraktów na ropę zaliczyły ujemne wartości? Czy pomogły w jakiś sposób krajom OPEC? Skoro nie, to dlaczego ci mieliby teraz pomagać USA obniżyć ceny ropy przed midterm elections?

Rosja czy Chiny robią interesy starając się uwzględniać stanowiska swoich partnerów. USA oczekuje realizacji przez partnera swoich interesów pod groźbą sankcji. I czynią to nawet wobec takich graczy jak Indie. USA i UE ukradły 300 mld $ rosyjskich rezerw ulokowanych w zachodnich instytucjach. Dlaczego OPEC miałoby ryzykować podobne konsekwencje w sytuacji, w której USA uznałyby je za kraje nieposłuszne?

Przy okazji, podobno Biden chciałby spotkać się z Putinem podczas szczytu G7 w Indonezji.

Arekb52

Ada

"Rosnąca cena ropy sprawia, że drożeje wiele produktów i usług dostępnych na rynku. To z kolei przekłada się na wyższą inflację."

Czyżby... Trejderzy, a od kiedy to wzrost kosztów produkcji/usług ma jakikolwiek związek z inflacją?

Ada

"Pani Iwona straciła dostęp do swoich oszczędności, bo skarbówka bez jej wiedzy skontrolowała jej rachunek bankowy, a później zablokowała konto. Ostatecznie kobieta pieniądze odzyskała. — Podczas wizyty w urzędzie zauważyłam, że nie tylko ja miałam taki problem — mówi w Business Insider Polska."

A ja myślę, .... że pani Iwona nie istnieje, poza głową "dziennikarza" z tego biznes onet monej Polska :)

Thenojs

ruhe

https://twitter.com/Rob_Roos/status/1579759795225198593

Się okazało, że strzała Pfizera nigdy nie była testowana pod kątem skuteczności przeciwko zvidowi. Ta-daam!

pagan

Najlepszym realnym scenariuszrm dla Europy jest podział Ukrainy na dwie części: zachodnią - kontrolowaną przez USA i wschodnią zajętą przez Rosję. Żeby przyspieszyć ten proces Zachód musi przestać wspierać Ukrainę finansowo i militarnie. Próba wypchania Rosji z obwodów które już zajęły albo ataki ma Krym będą tylko przedłużały ten konflikt i zwiększały szanse na eskalacja konfliktu także na terytorium Polski

Rosja probowala zakwestionowac pozadek ustanwiony po upadku ZSRR, USA powiedzialo - sprawdzam.

Europa nie ma chyba zbyt wiele do gadania bo i jakie ma argumenty? Siedzi pod parasolem atomowym USA i plywa po akwenach na ktorych porzadki ustanawia USA. Uznaje sankcje nakladane przez USA. Zachowala demokracje po WW2 dzieki USA. Polacy to nawet dostali panstwo od Tatcherowej i Reagana po 1989.

Bedzie eskalowane bo kiedy jak nie teraz.

Przy okazji wychodzi ze model autorytarny to nie jest recepta na silne panstwo. Ale PL zamaiast robic notatki i sie reformowac to kradnie tylko zanim sie to panstwo rozleci. Zenada.

OVAL

W okresach paniki cena z comexu i nymexu nie bedzie miala znacznia.

Ostatnio modyfikowany: 2022-10-12 12:57

pagan

W bilet za granice:)

Aktualne 100 lat temu, 50 lat temu, 10 lat temu i dzisiaj. Zwrot z inwestycji idzie w dziesiatki jak nie setki tysiecy procent.

Ewnetualnie jesli jests wampirem i mozesz 100 lat czekac na zmiane to PL tez bedzie spoko.

polish_wealth

Tik Tok i Youtube jest wyłącznie żydowską bronią do tłumienia goja,

Ścierwojad Henry Kissinger, powiedział niedawno, że w Państwach narodowych i demokratycznych bardzo dużo czasu każdy polityk trwoni na utrzymanie władzy, trwoni go tak dużo że w zasadzie cała sila i czas idą na to, a nie na efektywne rządzenie.

Kto jest beneficjentem tego? Żydzi którzy w tym czasie sprawnie w tzw. "gospodarce otwartej" za mumbo jumbo na derywatach przenoszą co wartościowsze aktywa materialne które defacto cokolwiek wytwarzają pod bandere black rocka itp.

grupują sobie chue to co warto pod jedną banderę.

dziś prowadzisz biznes, a te chu do Ciebie przychodzą i mówią, damy Ci kredyt na rozwój, weź 2 miliony, to bardzo dobre co robisz, chcemy żebyś rosną,

dziś prowadzisz biznes a te ch* przychodzą i mówią Ci chodź zrobimy Ci public offering, będziesz na giełdzie, zostaniesz skapitalizowany, będzie super,

po 3 latach Cie przejmuja, tylko dlatego że lepiej klikają, wykupują pakiet większościowy i stajesz sie pracownikiem w swoim własnym zakładzie,

Jak to sie dzieje jednak, że Ci politycy tyle czasu tracą na walke o stołki?

Tik Tok i Youtube, wyjdzie taki Glapa, powie nawet nie głupie rzeczy o Hitlerze, a opozycja, ptwu jaka tam opozycja, opłacane z Ringel Axel trole internetowe robią filmiki i zniechęcają do Glapy,

Co byś nie zrobił, zrobią z Ciebie oszołoma, goje tracą zaufanie do kogkolwiek, szopka pt. "Polityka" trwa w najlepsze, a zgadnij u kogo są Twoje pieniądze?

W pieprzonej mycce w Jerozolimie

Puf - właśnie zatrzelili jednego palestyńczyka za Twoj hajs wojskowi z gwiazdą na ramieniu, Witaj w 21 wieku

Cytując klasyka z Wronieckiej 9 "Tak to jest"

I pomyśleć, że my ludzie światli chcemy żydów nawracać a nie robić im krzywde, doprawdy zaiste wysoko zaszlismy w tym tzw. "rozwoju osobistym"

Ostatnio modyfikowany: 2022-10-12 13:41

polish_wealth

Mogę przecież w każdej chwili powiedzieć że uważam że Kwaśniewski to stara proca i w zasadzie oprócz tego, że ludzie pomyślą że doprawdy jestem bucem, nie spotykają mnie żadne konsekwencje

To naprawdę był piękny świat.

pioter_cel

1. Zloto bedzie i nie bedzie

2. Beda dwie ceny zlota: Becie cena oficjalna i nie oficjalna

3. Zloto zacznie znikac z rynku. Zlota zacznie brakowac.

4. Wyniknie panika na innych aktywach (waluty) ktore nie beda trzymac wartosci i jedynie złoto zachowa warotsc.

Tomaszabc

supermario

"Co to znaczy nie chce żeby ?, czyli zgadza się na prześladowania i konflikty , kłamstwa i oszustwa tylko po to, żeby osłabić Rosję i Rosjan, a to też są ludzie i też mają prawo do życia bez prześladowań i okradania z własnych zasobów"

Czcigodny robi to samo w stosunku do KK , prawicy i średniowiecza i jakoś nie widzi nic w tym złego.

Tomaszabc

ZielonyToNowyCzerwony

nie zapomnij o SL bo szkoda zdrowia

supermario

"Mogę przecież w każdej chwili powiedzieć że uważam że Kwaśniewski to stara proca i w zasadzie oprócz tego, że ludzie pomyślą że doprawdy jestem bucem, nie spotykają mnie żadne konsekwencje"

Ale o Michaelu Schudrichu już tego powiedzieć nie możesz.

marqez

wiesz może co jest przyczyną takiego spadku Cameco? inne spółki uranowe stoją w miejscu (jak na uran).

czy to przez ten news o partnerstwie?

Ostatnio modyfikowany: 2022-10-12 15:48

supermario

"Zloto - Jackowski 11 Pazdz 2022:

1. Zloto bedzie i nie bedzie

2. Beda dwie ceny zlota: Becie cena oficjalna i nie oficjalna

3. Zloto zacznie znikac z rynku. Zlota zacznie brakowac.

4. Wyniknie panika na innych aktywach (waluty) ktore nie beda trzymac wartosci i jedynie złoto zachowa warotsc."

Do tego nie trzeba być jasnowidzem. Jasnowidzem trzeba być do daty kiedy to nastąpi. Za rok , czy za 100 lat.

Tomaszabc

Na rynku uranu bardzo łatwo ubić stoplossa. Równie dobrze możemy dziś lub jutro skończyć na wczorajszym pułapie cenowym. Bardzo dużo ludzi wybiło SL. Pewnie mieli ustawioną cenę na linię trendu.

@marqez

Już wcześniej czytałem o tym, że Cameco będzie robić rozrzedzanie akcji. Doprodukuje pewną ilość bo mieli jakiś plan. No i plan wyszedł. Opisał to poniżej Konrad.

Ostatnio modyfikowany: 2022-10-12 15:58

ZielonyToNowyCzerwony

Na rynku uranu bardzo łatwo ubić stoplossa. Równie dobrze możemy dziś lub jutro skończyć na wczorajszym pułapie cenowym. Bardzo dużo ludzi wybiło SL. Pewnie mieli ustawioną cenę na linię trendu.

ok, twoja sprawa, a swoją drogą 7k to niewiele jak za korepetycje :)

Ostatnio modyfikowany: 2022-10-12 16:01

Tomaszabc

Do 200 dniowej średniej kroczącej mamy jeszcze 30% w dół. Do tego dochodzą problemy z rynków finansowych. Coś się zaczyna dziać ale przecież zawsze się działo w momentach spadków. Zawsze trudno było kupować jak idzie w dół.

Zobaczymy jak rozwinie się sytuacja w piątek/poniedziałek z funduszami emerytalnymi w Anglii kiedy BoE zaprzestanie skupu obligacji i innych instrumentów.

Czytałem ostatnio bloga Kuppy'ego który jest tu podrzucany na forum. Według niego świat będzie musiał wrócić do dodruku. Przy 4,5% stopach, FED zapłaci więcej od obsługi długu niż zarabia.

Spy

Do tego nie trzeba być jasnowidzem. Jasnowidzem trzeba być do daty kiedy to nastąpi. Za rok , czy za 100 lat

Trzeba być jak chcesz trzepać kasę na naiwnych dzieciakach:) to jest fenomen a jednocześnie kolejny dowód ogłupienia mas skoro ktoś taki jest w stanie godnie żyć na takim bajdurzeniu!

Uuuuuuuu czuje jakieś niepokoje na świecie, będą też kataklizmy, ludzie z jakiegoś powodu wyjdą na ulice i no każdy może się spodziewać nieoczekiwanych wydatków, uważajcie też na Bliski Wschód i głód w Afryce no i zimą może być dość zimno ale nie zawsze będzie śnieg

supermario

Na forum pana jasnowidza nie wklejają dzieciaki tylko poważne inwestory.

Apfel

"To wszystko dzieje sie na niby"

Wie co mowi.

Zastanawia mnie jaki jest cel zachecenia do zlota. Przeciez moznym nie zalezy by spoleczenstwo przechowalo wartosc.

ok.boomer

Zastanawia mnie jaki jest cel zachecenia do zlota. Przeciez moznym nie zalezy by spoleczenstwo przechowalo wartosc.

ale jak już społeczeństwo się obkupi, to zawsze można zarządzić nacjonalizację/zakaz posiadania. Ćwiczone z sukcesami.

Spy

@Apfel

Zastanawia mnie jaki jest cel zachecenia do zlota. Przeciez moznym nie zalezy by spoleczenstwo przechowalo wartosc.

ale jak już społeczeństwo się obkupi, to zawsze można zarządzić nacjonalizację/zakaz posiadania. Ćwiczone z sukcesami

Tak samo jak obcinanie rąk za kradzież, też ćwiczone z sukcesami w starożytności i popularne w średniowieczu:)

cheniek

To naturalne, że OPEC ze sceptycyzmem podchodzi do ostatnich posunięć USA i UE zmierzających do ograniczenia rosyjskiego eksportu ropy. Zachód racjonalizuje te posunięcia jako mające na celu drastyczne zmniejszenie dochodów Rosji z eksportu ropy (co przekłada się na jej odporność na walkę z wojną na Ukrainie). do skrajności.

OPEC uważa to za zmianę paradygmatu, ponieważ pośrednio kwestionuje zakładaną prerogatywę kartelu, aby zapewnić, że globalna podaż ropy odpowiada popytowi, gdzie jednym z kluczowych mierników równowagi podaży i popytu jest cena. Można przypuszczać, że Zachód de facto tworzy rywalizujący kartel krajów konsumujących ropę, aby regulować rynek ropy.

Bez wątpienia posunięcie Zachodu jest precedensowe – mianowicie, aby z powodów geopolitycznych określić cenę, po której kraj produkujący ropę ma prawo eksportować swoją ropę. Jeśli dziś jest to Rosja, jutro równie dobrze może to być Arabia Saudyjska czy Irak. Decyzja G7, jeśli zostanie wdrożona, podważy kluczową rolę OPEC w regulowaniu światowego rynku ropy.

więcej: A perfect storm in US foreign policy

Qazxsw

Ostatnio modyfikowany: 2022-10-12 18:30

Lech

Że też reszta świata nie wpadła na pomyśl żeby te zadłużone na 100 i więcej lat dolary i produkcję w USA objąć embargiem ? oczywiście wcześniej uciekać ze śmiecia i papierów bo nic za to ni kupisz , tam wszystko mają z importu na miejscu produkuje się fejsbuki i trochę starych gratów bez importu stoją , mają tyle co nagrabią oczywiści jak na pokazywane pkb i wartość dolara..

@Zobaczymy jak rozwinie się sytuacja w piątek/poniedziałek z funduszami emerytalnymi w Anglii kiedy BoE zaprzestanie skupu obligacji i innych instrumentów

Nasze pisowskie nowe i stare zarobiły w siedem lat minus 50% emerytury będą bajeczne...w Polsce..tzn tylko w bajkach bo na żywo dno.

Ostatnio modyfikowany: 2022-10-12 19:10

warren.

easyReader

easyReader

masz spółkę i nie umiesz znaleźć wiadomości na jej temat?

Ostatnio modyfikowany: 2022-10-12 19:20

warren.

To już wklejał Jot, powyżej. Po ch. zaśmiecasz pierdoletami z mainstreamu??

--

a ty myślisz, że wszystko ogarniam czytać.

spoko, zdublowałem, to ok.

lepiej powiedz gdzie jest novy, bo njusy o pompie ciepła i całym wszechświecie potrzebne

Lech

Po upadku ZSRR Ukraina była sojusznikiem Rosji bardziej komunistyczna niż Rosja, to USA zdecydowało przesuwać granice NATO na wschód i zrobić z Ukrainy swojego przydupasa za wszelką cenę w tym doić i kąsać Rosję nie narażając swoich marines nadwyrężonych w Afganistanie zresztą też go zbroili żeby z nim walczyć , paranoja....

supermario

https://www.msn.com/pl-pl/wiadomosci/polska/owsiak-pisze-list-do-ke-chodzi-o-kaczy%C5%84skiego/ar-AA12Sdtq?ocid=msedgntp&cvid=c1843746b0fe46a1ab59b6d404a70416

Supermario podpowiada , żeby jeszcze się poskarżył u Klausa Schwaba.

supermario

Przygotowane przez unijnych urzędników rozporządzenie zakłada otwartą ścieżkę do inwigilowania każdego mieszkańca Unii Europejskiej. Pod płaszczykiem ochrony dzieci, autorzy projektu proponują, by służby miały nieograniczony dostęp do każdej wiadomości, przesyłanej drogą internetową." - Ordo Iuris

Lech

polish_wealth

Ale o Michaelu Schudrichu już tego powiedzieć nie możesz.

ależ oczywiście że mogę, proszę bardzo: w mojej opinii Michel Schudrich to najgorsza syjonistyczna paróWA jaka chodzi między bugiem a Odrą

gdybym wisiał nad przepaścia i w jednej ręce trzymał walizke z brudnymi chińskimi gaciami a w drugiej Michela Schudriga tą straszną parówę, to bez wachania bym go puścił a chwycił gacie,

Ostatnio modyfikowany: 2022-10-12 21:03

supermario

https://www.niedziela.pl/artykul/85216/Wloska-dziennikarka-demaskuje-wojne

TeQ

Włoska dziennikarka demaskuje wojnę informacyjną Rosji

Szkoda, że nie wspomniano o c19, dodruku i szczypawkach... Niedziela.pl a może szabat czy inny dzień ... ?

https://www.niedziela.pl/artykul/63628/Jak-sie-zaszczepic

https://www.niedziela.pl/artykul/76721/Cypr-suspensa-duchownych-za-odmowe

https://www.niedziela.pl/artykul/153605/nd/Nie-szczepie-sie-%E2%80%93-grzesze

>>> i to jest hipokryzja i faryzeizm -

autor pisze:

Korci mnie, aby w kontrze do tego napuszonego autora – posługując się podobnym zestawem teologicznych uproszczeń – stwierdzić, że namawianie do uczestnictwa w masowym eksperymencie medycznym jest właśnie grzechem, i to przeciwko podstawowym przymiotom ludzkiej osoby: wolności, prawu do prawdy, a także nakazowi roztropnego dbania o własne zdrowie i zdrowie bliskich. Korci mnie... ale tego nie zrobię. Nie mam bowiem takiego przekonania o Boskiej Iluminacji, która spływa na moją świadomość. Ważne jednak, aby konformizmu i umysłowego zaniechania nie zasłaniać przykazaniami Bożymi.

Oświadczam zatem, że jestem przekonany o tym, iż decyzja o szczepieniu się lub nie ma niewiele wspólnego z grzechem, za to ma wiele wspólnego z obowiązkami wynikającymi z bycia osobą, którą Bóg wyposażył w rozum i wolność podejmowania decyzji.

to zły człowiek jest, pisze do katolików z z niedziela.pl... to sabatonista jest...

https://www.niedziela.pl/artykul/67110/Ks-prof-Muszala-Jesli-nie-ma

https://wiadomosci.onet.pl/kraj/kampania-szczepimysie-ktore-media-promowaly-szczepienia-za-darmo-a-ktore-za-pieniadze/8h765n5

W niedzielę, ani w żaden dzień nie zrobiłem, i nie zrobię ani jednego kroku ;PPPP po szczypawkę.

Ostatnio modyfikowany: 2022-10-12 21:20

warren.

Włoska dziennikarka demaskuje wojnę informacyjną Rosji

https://www.niedziela.pl/artykul/85216/Wloska-dziennikarka-demaskuje-wojne

zaraz ją autosan rozjedzie. nie ma na to szans.

brajan i dzejsika musi jako masa, głupia bo głupia, ale jako masa wystąpić

janwar

Czytaj więcej na https://wydarzenia.interia.pl/zagranica/news-usa-podwyzka-ceny-ropy-joe-biden-reaguje,nId,6342570#utm_source=paste&utm_medium=paste&utm_campaign=chrome

polish_wealth

Trader wracaj do Polski

:)

Polacy wracajcie do Polski -

Ostatnio modyfikowany: 2022-10-12 21:33

Tomaszabc

Jak jest napisane, westing ma już zaakceptowane prototypy reaktorów. Nu Scale ma tylko duża makietę. Kiedyś robiłem mały research ale może czegoś nie wiem.

Tekst dla linku

supermario

https://torun.wyborcza.pl/torun/7,48723,29014146,tadeusz-rydzyk-otworzyl-swoja-cieplownie-geotermalna-w-toruniu.html

janwar

Coraz silniejszy dolar wpływa na spadek cen metali szlachetnych i innych surowców. Amerykańska waluta będzie się jeszcze wzmacniała, gdyż Fed nie zakończył cyklu podwyżek stóp procentowych

W Polsce za uncję złota w transakcjach kasowych płaci się około 8350 złotych, czyli dużo więcej niż po koniec zeszłego roku. Fizycznie istniejące złoto jest droższe - najtańsze monety o wadze uncji trojańskiej (31,1 g) kosztują ponad 8,7 tysiąca złotych

Na rynkach światowych wskaźnik gold-silver ratio wynosi teraz 86. Powszechnie przyjmuje się, że wynik powyżej 80 świadczy o dużym niedoszacowaniu srebra

Czytaj więcej na https://biznes.interia.pl/gospodarka/news-zloto-i-srebro-mocny-dolar-podnosi-ceny-kruszcow-na-polskim-,nId,6341168#utm_source=paste&utm_medium=paste&utm_campaign=chrome

TeQ

Za udział w ćwiczeniach rezerwy każdy rezerwista dostaje żołd... ale najczęściej jest to mniej, niż by zarobił pracując ;)

Państwo nasze oferuje możliwość otrzymania rekompensaty za utracone zarobki OK - kto ma coś przeciw - niech idzie do armii na ćwiczenia albo niech milczy.

Podstawą jest różnica pomiędzy dochodem (nie przekraczającym 2.5 krotności średniego wynagrodzenia) a otrzymanym żołdem (wg stopnia) za czas ćwiczeń.

Dochód w tym przypadku powinien być w kwocie brutto - każdy może to znaleźć, ale podpowiem:

https://www.sejm.gov.pl/sejm8.nsf/InterpelacjaTresc.xsp?key=5C207BF6&view=null

Gminne szmaty chcą kwoty w netto ... dlaczego?

Bo ta kwota zmniejsza im przychody z podatku?

Oceniam, że przynajmniej 1.5 mld PLN w ostatnich 7 latach bezprawnie i nielegalnie wydoiły samorządy z budżetu.... na grzbietach rezerwistów

Ostatnio modyfikowany: 2022-10-12 21:57

warren.

Wojna się zaczęła Panowie,

Trader wracaj do Polski

:)

Polacy wracajcie do Polski -

to nie jest wojna a covid 4.0

pokaż mi państwo, gdzie politycy sobie jeżdżą do stolicy.... foto, kawka. no proszę was. kogo robicie za idiotów.

polish_wealth

to nie wojna - to grypa ^^

warren.

pokaż mi himmlera geringa czy hitlera w londynie

pokaż mi mussoliniego w warszawie

pokaż mi churchila w berlinie podczas nalotów

--

a tu mamy kawka, herbatka i słit fotosie

czy ktoś to kupuje ? czy znowu jak covid srovid będzie to dopiero widział za 10 miesiecy ?

TeQ

A jak musisz, to cię objedziemy z dochodu.... no Czytelniczki i czytelnicy - jak tam, dopi...cie mi, za to, że chcę sprawiedliwie?

Ostatnio modyfikowany: 2022-10-12 22:21

lenon

Panowie i Panie najwyższy czas uruchomić shorty.

Dwie minuty prawdy.

https://www.youtube.com/watch?v=N-mEIyCBlsg

TeQ

Nikomu nie będzie zimno....

:)

Każdemu będzie zimno

Węgiel będzie pomieszany No i tu jest sedno. Brawo lenon

lenon

Dasz radę wyjaśnić na czym to sedno polega?

polish_wealth

1 orientacja na polska złotówke, PIS musi zrobić teraz raport ile importujemy zarcia a ile mamy na rynku wewnetrznym, po to zeby wiedziec z jakimi produkatami bedziemi mieli ewentualnie problem, juz dobrze by bylo miec liste,

Należy przekonać lewice czyli kwaśniewskiego i tych ludzi co byli na pogrzebie Urbana, ze muszą tez dzialac ze wszystkimi na rzecz mocnego złotego, jak beda sie pruły waluty na swiecie to zeby jak najdluzej utrzymywac mocny zloty, na te zarcie co bedziemy importowac, tu caly narod musi byc zaangazowany tzn. zakopywac trzeba na wypokach wszystkie zle informacje dla polskie zlotowki

2. druga sprawa, trzeba polaczyc Jezierską z Prausa, z Galusami, zeby DS swobodnie mogl sie wypowiadac co nalezy zrobic, jezeli wybuchnie wojna to zeby szedl jasny sygnal z tej strony co i jak mamy robic, nastepnie jak bedzie swiatlo trzeba podpiac je do Wojska czyli do bartosiakow zeby bartosiaki wiedzialy na jakie uderzenie potencjalne sie szykowac kiedy i wogóle

Mowicie Polska to drugi Izrael, w Izrealu byli głownie prorocy ktorzy prowadzili wojny, zapewniali szybsze spojrzenie na pole walki sie pod prorokow dostosowywalo faktory wojskowe,

jak te dwie sprawy ogarniemy to naprawde zyskamy duzy lewar,na sam poczatek, bedziemy wiedzieli ile wytrzymamy w oparciu o rynek wewnetrzny, a po drugie skomunikujemy widzące oko z wojskiem bedziemy wiedzieli gdzie rozstawiac rzolnierzy na co sie szykowac

polish_wealth

pokaż mi himmlera geringa czy hitlera w londynie ?

what?

a tu mamy kawka, herbatka i słit fotosie

Ale Ci chodzi o Żełena? tzn. raczej fizycznej konfrontacji nie będzie, ale trzeba kombinować przy zabezpieczaniu łancucha dostaw, mysle ze musimy wszyscy dzialac na rzecz silnego zotego jak mamy z herbatką siedziec podczas tego wszystkiego,

Ostatnio modyfikowany: 2022-10-13 00:30

TeQ

Dasz radę wyjaśnić na czym to sedno polega?

:)

Nie wiem, czy dam radę, ale spróbuję wyjaśnić ;)

to poniżej, to Jarosław:

Energia elektryczna będzie dzisiaj energią do pewnego poziomu, tanią (...) ale ta energia będzie...

węgiel będzie tańszy ... poprzez inne zabiegi zdołamy doprowadzić ... ten węgiel tani polski będzie pomieszany z tym węglem, ale nie fizycznie z tym węglem, dużo droższym, z importu ...

To jarosław mówił: https://www.youtube.com/watch?v=N-mEIyCBlsg

OK. Interpretacja:

PLN poleci w pi...du do dołu, ale inflacja w PL poleci w kosmos... i ten z importu (węgiel już przywieziony i czekający) będzie tańszy (bo był kupiony taniej za peeleny wcześniej)

Poniał lenon?

Ostatnio modyfikowany: 2022-10-13 00:45

polish_wealth

https://www.youtube.com/watch?v=F3jsp3qBOms

polish_wealth

Wciągniecie PL w Wojne poprzez retoryke o rozpadzie Rosji, to co obserwujemy na wykopie od rana do wieczora,

Ostatnio modyfikowany: 2022-10-13 07:35

Cascader

Wciągniecie PL w Wojne poprzez retoryke o rozpadzie Rosji, to co obserwujemy na wykopie od rana do wieczora,

Stary dobry wykop już dawno przeminął. Jeszcze 10 lat temu lewaki były masakrowane na mikroblogu, LGBTQQ było wyśmiewane a poprawnosc polityczna pogardzana. Starą gwardia wykopu się wykruszyła i teraz narrację ustalają lewaki. Ten portal pokazuje zmianę pokoleniowa jaka wystąpiła w Polsce na przestrzeni ostatnich lat. Zjazd w lewo jest nieprawdopodobnie duży.

Ostatnio modyfikowany: 2022-10-13 08:23

polish_wealth

Zjazd w lewo jest nieprawdopodobnie duży

I sterowany, widać że newsy są na zlecenie, w tytułach jest sugerowana narracja, zabrali się za nas,

polish_wealth

ale że najważniejsza tutaj była zła kondycja PGN u, a dla prelongaty anglosaskiego PISu jak połączą to łatwiej będzie im zarządzać najważniejszym stołkiem dzięki któremu mają lewar w Polityce i w sumie cel tej polityki,

bo zarówno siedzienie w Orlenie daje im siłe do prowadzenia akcji politycznych jak i akcje polityczne przekładają sie na ich zyski,

Tu wracam do taśm, nie wiem czy ktokolwiek pamięta Szymka i Obajtka, jak dzwonili do siebie że trzeba naganiać na korytko wszystkich pamiętacie ten wątek?

w sensie normalna biznesowa rozmowa że trzeba przejmować rynek i lecieć z koksem nie widze nic złego w tym, tylko jak pozycja władzy się przekładała na zdobywanie monopolistycznej pozycji na rynku, to mnie boli -

Ostatnio modyfikowany: 2022-10-13 08:44

polish_wealth

Obajtek i czereda wciąga duży kapitał nosem, a za te odsunięcie konkurenta z Rosji paliwowego naród na spodzie płaci, bo przecież wojna zdestabilizuje rynek transportowy. W sensie co chce wyłuszczyc to że PISiory nie czują na skórze swojej polityki bo siedzą na Orlenie, a za tą jednobiegunową anglosaską politykę płacą dziś " we the people " prawda,

tak sobie tylko głośno myślę,

PIS lepszy niż PO, ale nie ma dyplomacji, żeby otworzyć ten rynek na kilku graczy, czemu smród trzeba robić taki odseparowywujący się, klaustrofobiczny, to naprawde boli :)

:))

WYKOP PL - ścierwem się stał walki agentów - nie gazetą, szkoda patrzeć :)

żal mi czasem tych lemingów jednak co czytaja onet.pl i takie różne i wierzą że to naprawdę, wszystko

Ostatnio modyfikowany: 2022-10-13 08:51

Tomaszabc

Teraz- szambo, trole i wszystkim się to podoba. Portal stał się popularny po latach. Są dwie opcje- albo tłuszcza wszystko obróci w pył i wprowadzi tam swoje rządy niskich lotów, albo młode pokolenie to bezmózgi.

Co do Cameco. Ja cieszę się z ich decyzji. Nie miałem akcji tej firmy bo wydawała mi się zbyt znana i lubiana. Teraz, kiedy wydrenowali akcjonariuszy postanowiłem wejść. Dotychczasowi akcjonariusze zapłacili za fuzję, teraz ja wjeżdżam spijać śmietankę (albo spadać wraz z nimi).

Z tego co pamiętam, informacje o potrzebie pozyskania ponad 60 milionów $ pojawiły się już ze 2 tygodnie temu. Wtedy ludzie zastanawiali się, jakiego eksplorera zamierzają kupić. Okazuje się, że to chodziło o fuzję.

Westinghouse myślał o reaktorach SMR już przed 2011 rokiem. Nie ma ich także na giełdzie, dlatego dzięki Cameco ma się też ekspozycję na nich. Ja nie wiem czy to dobra decyzja ale wierzę, że zarząd Cameco wie co robi. W końcu do tej pory dają radę.

Popatrzcie co ludzie piszą w komentarzach. Totalnie wyśmiewają ideę SMR.

https://www.youtube.com/watch?v=GX5l0pgccZY

Tu NuScale z 2020 roku. Wtedy posiadali dużo ekranów komputerowych z danymi, mieli prototyp SMR w skali 1/3 ale uwaga- działał on na prąd :P. Do tego mieli dużą makietę reaktora. No cóż. Nie wygląda to zachęcająco w porównaniu do Westinghouse którzy to budowali duże reaktory. Co ciekawe NuScale było w Polsce podpisywać z Sasinem umowy na budowę SMR, więc może coś oni tam mają. Chyba, że planowali tylko pozyskać fundusze na rozwój.

https://www.youtube.com/watch?v=brr5j50umYA

Dorwałem spółkę SMR za 10.90$. Może jeszcze inwestory coś z niej wycisną:

Ostatnio modyfikowany: 2022-10-13 08:55

amatorszczyzna

W filmie "Big Short" było pokazane, że Burry sprzedawał akcje "na górce" aby opłacać premium za shortowane MBS-y. Teraz wygląda podobnie, żeby wypłacać emerytury, fundusze sprzedają wszystko co było "na górce" ze względu na straty na obligacjach.

Stary#

https://www.birchgold.com/news/fed-wont-pivot/

polish_wealth

Czy żydzi się nami przejmują? Czy żydzi przejmują gospodarke pomimo tego co my myślimy? Następnie dysponują lewarami, raczej to drugie,

Czy nie trzeba, żeby Ci wszyscy ludzie ze 100 środowisk "alternatywnych" poprostu sie nie umówili na JEDEN cel, ewentualnie na 3-5 celów, politycznych, gospodarczych, które należy zrealizować, zapowziąć strategie i realizaować ją w całkowitym oderwaniu od tego co robi prawo i sprawiedliwość i lemingi,

Chodzi o to, że zdaje się że nie jesteśmy skuteczni na skutek braku tych uniwersalnych celów które trzeba realizować,

nie możemy ich realizować bo pozostaje pytanie dla każdego co będę z tego miał, kto za to zapłaci? dlatego ludzie zostają na etapie realizacji "prywatnych projektów medialnych" Jak to ują Janusz Zagórski

A zrobiłoby się tak: Zawiązać komitywę 100, wyznaczyć cele komitywy 100, uniwersalne cele jak ma wyglądać Polska obiektywne cele gospodarcze w oparciu położenie ^^ (uwaga:geopolityczne xD)

Wyraźna komitywa 100, będzie opłacana przez naród, fundacje się zrobi i na Jedna komitywe jak na jedna partie będą się ściepywać 8 milionowa społecznosc,

nastepnie komitywa 100 opracuje dokładne cele i dobierze narzędzia ktorymi bedzie sie poslugiwac zeby je zrealizowac, Panstwo w Panstwie, zupelnie niezalezna robota względem tego co robi Pis czy lemingi

Prywatne projekty są bardzo dobre, tylko jeszcze nie doprowadzily do skutecznych rezultatów chyba sie zgodzimy ?

Ostatnio modyfikowany: 2022-10-13 09:51

Tomaszabc

Na razie wygląda na to, że wyprzedaż nie była spowodowana funduszami tylko Share Dillution.

Czy ktoś by mi mógł z tym pomóc- czy ten tekst poniżej znaczy, że CIBC oraz Goldman zakupili akcji Cameco za 650 milionów $? Reszta 100 milionów była przeznaczona na zwykłych akcjonariuszy.

"Cameco (TSX: CCO; NYSE: CCJ) today announced that it has entered into an agreement with a syndicate of underwriters led by CIBC Capital Markets and Goldman Sachs & Co. LLC, pursuant to which the underwriters have agreed to purchase, on a bought deal basis, 29,615,000 common shares of Cameco at a price of $21.95 per share (the “Offering Price”), for gross proceeds to us of approximately $650 million (the “Offering”).

Additionally, we have granted the underwriters an option to purchase up to an additional 4,442,250 common shares at the Offering Price, exercisable in whole or in part at any time up to 30 days following the closing of the Offering, for potential additional gross proceeds to Cameco of approximately $97.5 million."

Mi to wygląda tak, że cena spadła ponieważ Cameco sprzedawało cały czas akcje po cenie 21.90$, a ludzie to brali. Obecni akcjonariusze też mogli obkupić się w tańsze akcje. Wystarczy spojrzeć na masywny, przekraczający wszystko co było dotychczas wolumen. Jednak nie rozumiem dobrze mechanizmów które występują przy emisji akcji.

Novy!

Można sobie dorabiać filozofię dla każdego biegu wydarzeń.

Dla mnie to zwykłe rozwodnienie akcji.

https://businessinsider.com.pl/gielda/rozwodnienie-akcji-kiedy-ma-miejsce-i-na-czym-polega/6680bl9

Czy jest to zabieg lepszy od pozyskania gotówki z banku w formie pożyczki? Zapewne, ale tylko dla samej spółki, a nie akcjonariuszy. Nigdy bowiem nie ma pewności, czy fuzja będzie rozwojowa, a same plany na rozwój za te pieniądze są właściwe.

Swoją drogą, 60mln USD dla największej spółki uranowej w USA, nie powinno być dla niej żadnym problemem.

Tym bardziej, że jak sie nie mylę granty z rządowych programów USA maja już na koncie.

jak dla mnie, bardzo "nieelegancki" zabieg zarządu spółki. Jak widać po wczorajszym kursie akcji- nie tylko dla mnie :)

Trzeba przyznać, że rozwodnienie akcji w gruncie rzeczy wcale nie jest pożądanym zabiegiem dla obecnych posiadaczy i przeważnie nie są oni zbyt zadowoleni z tego powodu

Co do SMR, to ich idea nie jest wcale nowa, do tej pory były w większości wykorzystywane niekomercyjnie- w celach militarnych. łodzie atomowe, stacje arktyczne. radarowe itd.

Ostatnio modyfikowany: 2022-10-13 10:52

Programista

To może bardzo poważanie zachwiać złotym.

Tekst dla linku

Novy!

Żeby ratować portfele emerytów, fundusze będą sprzedawać aktywa po kolei wg priorytetów. Przyszedł i czas na Cameco.

W filmie "Big Short" było pokazane, że Burry sprzedawał akcje "na górce" aby opłacać premium za shortowane MBS-y. Teraz wygląda podobnie, żeby wypłacać emerytury, fundusze sprzedają wszystko co było "na górce" ze względu na straty na obligacjach

Jak pisał Burry, sprzedawał pozycje na których był na plusie, ale nie tylko. Zabezpieczenie pay as you go tego wymagało.

Fundusze emerytalne uciekają głównie z długich pozycji na obligacjach.

Arekb52

Novy!

Bardzo brzydko mi to Cameco wygląda. Kapitalizacja 9mld(około) a kombinują na 60 mln? Toż to grosze. Raczej bym się przyglądał z daleka niż wchodził

Tomaszabc jest mocno "zacięty" na uranie :)

Może mają tam drugiego Sasina i ma plan na tę flagową uranową firmę USA :)

Ostatnio modyfikowany: 2022-10-13 11:10

Arekb52

Popis

Sp500 moze to być iv w I fali fali 3/C tak obstawiam na diagonal triangle czyli zaliczymy a 03.10 b 06.10 c 11.10 d poziom około 3810 kto zgadnie kiedy??

Novy!

Daytrading na uranie źle się kiedyś dla niego skończy- czego mu rzecz jasna nie życzę.

Swoją drogą, "podziwiam" jego rodzinę. Ojciec, żona..sami uranowi spekulanci ;)

Jak czytam jego opowieści, to włos mi się na głowie jeży i zastanawiam się gdzie są granice chciwości. Może wogóle nie istnieją..

Chciałem zapytać inaczej, gdzie są granice chciwości i ludzkiej..., ale pewnie by się obraził.

Ostatnio modyfikowany: 2022-10-13 11:38

Popis

Ostatnio modyfikowany: 2022-10-13 12:04

Nowa nienormalność

Któregoś dnia, a będzie to w dzień powszedni nad ranem, gdzieś tak około 9-tej, kiedy dziatwa zostanie już przez rodziców odstawiona do szkół, a Ci zakupią już bułkę u Pana Kanapki w korpoboxie, i zostanie im te 6 godzin do podania naszym dzieciom kij wie czego pod nieobecność szurniętego rodzica. Nagle PILNE, PILNE WIADOMOŚCI na czerwono!. Oczywiście, że na czerwono gdyż ruskie onuce są wszędzie! Putin niechcąco pierdutnie, zupełnie tylko mały kawałeczek, w terytorium Nato. Tak się składa, że to będzie ulubiony region Kuchcińskiego. Chciał w Donieck, ale mu nie wyszło, i co teraz? Ano teraz w Europie siwertów będzie całe kilo, z tym, że nie na wszystkich miernikach, jednakże w telewizorze to Łojezu, strach się bać. Wszyscy umrzemy! Zresztą kto to będzie mierzył i po co? Powie się potem na przesłuchaniu w PE, że nie było na to czasu w obliczu zagrożenia, a science nie zając, nie ucieknie. Okaże się, że oczywiście, jak to Putin, trafił był w plac zabaw, oraz infrastrukturę krytyczną. Co za niespodzianka, jak zwykle. Wszyscy łykniemy jodek potasu od Morawieckiego, tzn. Novy! łyknie, na polecenie wszechstronnego eksperta Pyrcia, obecnie w nowej roli, bo my mamy płyn Lugola.

Przez jakiś miesiąc będziemy roztrząsać co z tym fantem zrobić. Czy to już Artykuł 5, czy jeszcze nie, do cholery. Redaktor Lis, że i owszem, i na co my czekamy. Nato będzie powściągliwe, choć Polska napalona jak dziewica, ale kto by nas słuchał. To potrwa jakiś miesiąc, gdyż albowiem ludziska mają to do siebie, że napięcie opada, całkiem jak pył radioaktywny, i dłużej się nie da.

Następnie, jak u Hitchcocka, przypomni się sobie o trzecim stopniu zagrożenia i wkroczy Charlie, cały na biało, całkiem jak w tej symulacji. To chyba w Moskwie było, bo nie pamiętam? W każdym razie Charlie, Charlie do bazy, odbiór. I wtedy zgaśnie światło.

Sajberatak!

Znów ta nieszczęsna infrastruktura krytyczna. Padło wszystko, oprócz telewizji! Takie szczęście mieliśmy, że przynajmniej możemy ludziskom komunikować jaka jest, prawda, Prawda. Oraz jakie jest, prawda, Rozwiązanie. Na ten terroryzm państwowy na niespotykaną dotąd skalę. Wszyscy umrzemy! chyba, że ktoś ma agregat. Otóż droga Europo, albo, prawda, idziemy na wojnę, albo trzeba, po prostu nie wyobrażamy sobie inaczej, usystematyzować ten świat, chociaż cyfrowy. Nie może tak być, że byle ruski hacker szwęda się po internetowej infrastrukturze krytycznej, zupełnie bez paszportu covidowego.

I voila! Wtedy straszna wojna się skończy, bo nawet Putin bez paszportu nic nie zdziała. Robale się dorzuci na deser, po skażeniu ukraińskiego spichlerza.

I wreszcie nastanie cyfrowy pokój, wypełniony Mozartem, medytacją i zapachem maciejki. Zen.

Wytrzymajcie jeszcze tylko do lata.

Dante

Brytyjskie obligacje gilty vs USD, obligacje, akcje - i BoE mocno zależy na zbiciu rentowności giltów.

Dante

Gdyby FED był prywatnym bankiem lub funduszem inwestycyjnym, to można by powiedzieć, że (cytując film "Margin Calll") "muzyka przestała grać" i dotychczasowym model inwestycyjnym już nie działa.

https://www.ft.com/content/e961376f-1c36-4ef2-aa34-90997dbf0ad6

https://www.ft.com/content/ddc5d867-59fe-4c9b-a588-4066304318b6

@wojna

Wideoprezentacje: Jacek Bartosiak w Historia Realna Zychowicza Ujawnił Prawdę o Planie USA Dla Polski? - tutaj wystarczy pierwsze 3 minuty.

https://www.youtube.com/watch?v=qLokPhxxhTE&t=1s

https://rmx.news/article/weve-never-been-closer-to-a-conflict-between-russia-and-nato-warns-top-czech-general/

https://www.forum24.cz/nikdy-jsme-nebyli-bliz-konfliktu-mezi-ruskem-a-nato-varoval-karel-rehka/

Tomaszabc

Może są na etapie dalszego rozwoju. Oni pozyskali 750 milionów $ a nie 60 milionów $. Ogólnie poza wyłożeniem kasy, wykupują 49% udziału w firmie która ma długi. Ponad 2 miliardy długów przypada im do spłacenia (albo pchania dalej).

Też bym odkupił niżej. A jeżeli niżej nie nadejdzie? Prześledziłem ostatni rynek byka dla uranu i Cameco cały czas znajdowało się powyżej 200 dniowej średniej. W tym wypadku też analogicznie nie powinno spaść niżej.

Nie bez powodu dali też cenę rozwadniania 21.95$ to akurat poniżej linii trendu. Wybija stop lossy, nie zakłóca wzrostu.

Dante

Wrześniowy spadkowy trend na ropie sugeruje spadek inflacji.

Ostatnio modyfikowany: 2022-10-13 13:34

amatorszczyzna

no wlasnie, po co fundusze maja sprzedawac dlugoterminowe obligacje na ktorych sa stratni, kiedy moga sprzedawac akcje na ktorych sa na plusie

Novy!

Jakie akcje? Fundusze emerytalne lokują środki GLÓWNIE w obligacjach i ETF na fizyczne złoto- muszą to być "bezpieczne" aktywa. Poczytaj w co inwestują, a w co nie mogą inwestować.

Novy!

Cameco przejmie firmę usługową Westinghouse Electric Company zajmującą się energetyką jądrową za około 4,5 miliarda USD (lub 7,875 miliarda z uwzględnieniem zadłużenia). Część tej ceny zakupu dla Cameco wyniesie 2,2 miliarda dolarów (plus dług), również zapłacona gotówką i akcjami, aw zamian otrzyma 49% udziałów w Westinghouse

Dante

Novy!

Wiem, że rzadko bywasz, ale gdybyś jednak wpadł napisz, co myślisz o zakupie teraz AUD i CAD.

Dzięki.

Ostatnio modyfikowany: 2022-10-13 15:39

pioter_cel

Czy ktos ma link do strony gdzie jest porownanie jak wielki jest rynek zlota fizycznego w porownaniu do zlota papierowego?

Widzialem kiedys temu na jakies stronie www ze tylko 10% zlota papierowego ma pokrycie w zlocie fizycznym.

Jak wyglada to dla srebra?

Pozd,

Piotr

Novy!

CPI ponad oczekiwania...

Gdyby to był realny świat finansów i WS byłaby dobrze prowadzoną firmą, a nie rozkapryszonym bachorem FEDu- dolar powinien lecieć w dół, a inwestorzy powinni już rozumieć, że przed nami długi okres stagflacji i zajmować pozycje na surowcach (przy i tak wąskich gardłach dostaw i drogiej energii) i PMach.

No, ale to by się stało gdyby było normalnie, bez cykli gospodarczych sztucznie wywoływanych podwyżkami stóp FEDu :)

Ostatnio modyfikowany: 2022-10-13 16:03

warren.

bardzo dobra wizja, zbliżona do moich rozważań

brawo

Kikkhull

"Wykop to śmieciowy portal. Rok temu skasowałem 13 letnie konto, praktycznie od początku byłem. Na każdej stronie coś ciekawego. Wracasz następnego dnia i masz prasówkę do przeczytania."

eee ta, mi wczoraj fejkowe konto na pejsbuku (facebook) zbanowali. Co najlepsze słuchajcie, nic na nim nie pisałem, używałem tylko do gadania z żoną jak stacjonowała poza miejscem skoszarowania. I loguję się, gadamy, ale chciała żeby kamerkę włączyć bo ma coś do pokazania. No i chciałem się przelogować, a tu już konto nie istnieje. Wiecie za co tylko mogli zbanować, za mówienie przez mesendżera głośno pejsbuk, jak słowo daję nie przekląłem i o niczym ważnym nie gadaliśmy, tylko o zakupach, dentyście, takie tam.

warren.

pozdrowienia dla novego

Dante

Arekb52

pioter_cel "tylko 10% zlota papierowego ma pokrycie w zlocie fizycznym"- oplułem monitor... ILE??? Dobrze by było gdyby to było 1 %.

Ale cyrki dzisiaj-nie wiem co ich tak przeraziło wcześniej a teraz nie wiem co ich tak cieszy. Najpierw -2% teraz prawie +2%. Jaka przyczyna tych jazd- przecież inflacja stoi.

Ostatnio modyfikowany: 2022-10-13 18:08

Tomaszabc

Bo oni takie fejkowe blokują jak ktoś np. sam zgłosi albo wyłapią. Mi kiedyś kazali się dowodem osobistym zweryfikować i mus był, bo na studiach wszystkie informacje z mojej grupy wykładowej wpadały na fb.

@Arekb52

Jak najbardziej możesz mieć rację. Nie wiem jak głęboko poznałeś sektor uranowy. Ja np. nie znam sektora litu i nie mogę być tak pozytywnie nastawiony jak ktoś kto go zna.

Te wszystkie firemki Nexgen, UeC, Denison Mines to jest pył marny przy Cameco.

Obejrzyj ten film oraz drugą część: https://www.youtube.com/watch?v=9x7DozCqLxU

To są linie produkcyjne Cameco. Robotyzacja, zaawansowanie i konkretne działania. Wśród największych jest jeszcze Kazatomprom ale nie wiem jak to u nich wygląda. Nie ma spółek na podobnym poziomie. Jeżeli Cameco ma spaść to reszta idzie jeszcze bardziej w dół.

Inne spółki rosną bo spekuła je rozkręca i tak to działą i działać będzie. Dlatego też w nie inwestuje. Coal Energy mnie czegoś nauczyło.

Powiedzmy, że uran zaczyna przeżywać renesans. Ktoś kto posiada kopalnie, przetwarzanie, wzbogacanie oraz produkcję reaktorów jest potęgą.

No ale P/E = 230 mąci także i mi w głowie.

Ostatnio modyfikowany: 2022-10-13 18:31

Arekb52

"Jeżeli Cameco ma spaść to reszta idzie jeszcze bardziej w dół.""Te wszystkie firemki Nexgen, UeC, Denison Mines to jest pył marny przy Cameco."- otóż nie bardzo.Cameco jest w ruchu, to firma w działaniu, zaś tamte, jeśli tylko zaczną produkcję, mogą tylko zyskać. Inny etap życia firmy po prostu.

PS- pytanie, co tego złotego tak pcha dziś w górę? Czyżby ktoś wchodził grubo?

Ostatnio modyfikowany: 2022-10-13 19:26

janwar

Ktoś nieźle przewalił dzisiaj rynek i dał do zrozumienia, że nie życzy sobie dalszych wzrostów na dolarze. BoJ to jeden z podejrzanych, BoE kolejnych - warto obserwować czy na dniach nie wyjdą szczegóły tej akcji.

- fakt, dzisiaj jest dzień cudów,

czy na dłużej?

lenon

"Czyżby ktoś wchodził grubo?"

Któryś z polityków zażądał wypłaty łapówki w PLN?

snezw

lenon

"Wizją przyszłorocznych rachunków załamany jest także pan Radosław z Warszawy. - Dom ogrzewany ekologiczną pompą ciepła. Minimalnie zużywam 12 tys. kWh na rok. Prąd teraz jest dwa razy droższy, od nowego roku będę płacił ponad 20 tys. zł - podkreśla. Już szuka jakichkolwiek rozwiązań. - Obecnie zakładam piec na drewno. Bo zwróci się po jednym sezonie - dodaje mężczyzna."

Pan Radosław zapewne uważa i uważał w przeszłości, że sieci przesyłowe i elektrownie, to strategiczna część gospodarki, która ze względów bezpieczeństwa i "interesu narodowego", winna być skupiona w rękach kapitana państwo.

Wożony jest autokarem po kolejnych spotkaniach i klaszcze, po wysłuchaniu takich dyrdymałów. 50 sekund:

https://www.youtube.com/watch?v=tRnIZFyA_7M

warren.

nabiliście ludzi w pompy ciepła i pv

ludzie wam podziękują za to serdecznie

lenon