Na przestrzeni ostatnich kilku lat ceny nieruchomości w Polsce rosły w tempie kilku procent rocznie. Wzrosty zawdzięczaliśmy kilku czynnikom. Najważniejszym były oczywiście bardzo niskie stopy procentowe. Osoby dysponujące znacznym kapitałem widząc jak inflacja pożera ich oszczędności kupowały mieszkanie, próbując ochronić w ten sposób ciężko zarobione pieniądze. Jednocześnie w miarę łatwo było zaciągnąć kredyt hipoteczny. Efekt był taki, że na rynek nieruchomości trafił znaczny kapitał, co przełożyło się oczywiście na wzrost cen. Co więcej migracja prawie 1,5 miliona Ukraińców sprawiła, że rosły czynsze najmu. Dla wielu osób bez dużej wiedzy był to wymarzony scenariusz. Kupujesz nieruchomość pod wynajem. Najemca spłaca Ci kredyt. Czasami coś extra zostaje, a dodatkowo cena nieruchomości rośnie. Nic tylko kupować.

Aby zobrazować́ nastroje na rynku nieruchomości, przytoczę̨ kilka wypowiedzi zamieszczonych pod jednym z wywiadów z 2019 roku. Oto one:

- „Uwaga: ten odcinek uzyska trzykrotnie więcej wyświetleń́ niż pozostałe odcinki z Traderem bo tytuł zawiera słowo klucz «nieruchomości»”.

- „Przez 10 lat idą̨ tylko w górę i potrwa to może jeszcze 5–10 lat, cholera wie ile, nie mam pojęcia, ale życie jest jedno i nie ma sensu czekać́ na okazje”.

- „Inwestycje w nieruchomości to chyba jeden z pewniejszych biznesów teraz. Ja jakiś́ czas temu kupiłam w Krakowie mieszkanie. No i poszło pod wynajem”.

- „Dziś́ kupujesz, spłaty kosztują̨ cię 30% zarobku... za 10 lat 10% zarobku, po 20 latach masz na własność́, mieszkasz za darmo. Jednocześnie cena mieszkania wzrośnie 20 razy w porównaniu z ceną oryginalną. Możesz sprzedać́, kiedy chcesz”.

Jak to zawsze bywa skrajny optymizm wyłącza zdrowy rozsądek na czym korzystali „sprzedawcy marzeń” oferujący gwarantowane 7- 8% zwrotu z inwestycji. Szczególnie popularne były inwestycje w aparthotele czy conda w centrach największych miast, nad morzem i w górach. W teorii wystarczyło kupić bardzo drogą nieruchomość czy częściowy udział w nieruchomości, aby spokojnie inkasować kilka procent rocznie. Problem z takimi ofertami jest taki, że jeżeli coś jest zbyt piękne aby było prawdziwe, to z dużym prawdopodobieństwem jest albo typowym oszustwem, albo delikatnie mówiąc oferta jest lekko naciągana.

W każdym razie okres kilku lat prosperity sprawił, że ludzie bardzo chętnie inwestowali w różnego rodzaju oferty budzące mnóstwo wątpliwości. Wszystko trzymało się jakoś do lutego kiedy to wybuchła panika związana z wirusem i zamknięto niemalże całą gospodarkę. Lockdown najsilniej dotknął dwie branże: restauratorów oraz hotelarzy. W przypadku tradycyjnych hoteli z ugruntowaną pozycją sytuacja jest zła. Przychody dosłownie się załamały. Koszty udało się ograniczyć tylko częściowo. Efekt jest taki, że absolutna większość branży generuje straty. Duże sieci mające zapas kapitału, czy dostęp do tanich kredytów, przetrwają trudny okres.

Znacznie gorzej wygląda sytuacja mniejszych sieci lub pojedynczych inwestycji, w których deweloper lub jego spółka zależna miała administrować hotelem, podczas gdy inwestor miał otrzymywać co miesiąc przychód nie mniejszy niż X%. Na papierze wszystko wyglądało pięknie, zwłaszcza w okresie silnego wzrostu gospodarczego. Jednak w sytuacji, kiedy turystyka się załamała, rzeczywistość bardzo brutalnie zweryfikowała hurra optymistyczne założenia. A nie jest źle, jest tragicznie. Obecnie pomagam jednemu funduszowi ze Szwajcarii skupować w Polsce hotele i galerie handlowe, które nie radzą sobie w obliczu pandemii. A nie radzą sobie, gdyż zarządzający albo skrajnie przerysowali rzeczywistość, albo zapomnieli o czymś takim jak poduszka finansowa na niepewne czasy. W każdym razie, dziś po zaledwie 5 miesiącach od wybuchu pandemii inwestorzy szukający okazji nie zapłacą więcej niż 50% - 60% w stosunku do cen jakie obowiązywały jeszcze w styczniu tego roku. Tak działa prawo rynku. Albo masz środki i dostęp do kapitału, albo w obliczu bankructwa pozbywasz się nieruchomości za bezcen, licząc na to, że uda Ci się odzyskać przynajmniej część kapitału. Sytuację w branży dość dobrze oddaje case sieci Gołębiewski, której właściciel został zmuszony zastawić majątek prywatny, aby utrzymać ciągłość funkcjonowania firmy. W tym przypadku mamy jednak do czynienia z rodzinną firmą działającą od lat.

Zupełnie inaczej wygląda sytuacja w firmach zajmujących się zarządzaniem nieruchomościami należącymi do osób trzecich. Niedawno ogłoszono upadłość Wolska Aparthotel. Ktoś pomyśli Covid19 - tego nie dało się przewidzieć. Niekoniecznie, spółka zgłosiła wniosek o upadłość jeszcze w marcu, gdy panika się nakręcała, a przecież wniosku o upadłość nie zgłasza się z dnia na dzień. Spółka już wcześniej miała problemy finansowe wynikające ze złego zarządzania oraz niedostosowania oferty do oczekiwań klientów. Już 2016 roku zwracałem uwagę na fakt, że w ciągu kolejnych 3 lat, ilość miejsc noclegowych w Warszawie zwiększy się o 30%. Faktyczny przyrost był jeszcze większy, co przełożyło się na spadek czynszy z najmu przy jednoczesnym powiększeniu kosztów, wynikającym ze wzrostu wynagrodzeń. Gotowy przepis na problemy finansowe, zwłaszcza jeżeli kupuje się nieruchomość po znacznie zawyżonych cenach tylko dlatego, że ktoś nam coś gwarantuje.

Przed wybuchem pandemii systemów finansowania inwestycji z „gwarantowanym zyskiem z najmu” było mnóstwo. Ile firm tyle modeli. W każdym razie część z nich bazowała na systemie, w którym ludzie posiadający nadwyżki kupowali nieruchomość, w zamian za co deweloper gwarantował wypłaty na stricte określonym poziomie, przez okres co najmniej 3 lat. Dziś już wiemy, jak iluzoryczne były to wypłaty. W każdym razie, jeżeli inwestycja była finansowana z oszczędności i została ukończona, to tragedii jeszcze nie ma. Inwestorzy po prostu nie otrzymają gwarantowanych zysków przez pierwszy rok (covid19). W kolejnych latach otrzymają może połowę (taki mamy klimat). Ostatecznie albo godzą się na zmianę warunków, albo deweloper ogłosi upadłość podobnie jak Wolska Aparthotel.

Równie źle wygląda sytuacja jeżeli hotel działa, generuje straty i brakuje kapitału na bieżącą działalność. W takim otoczeniu albo udziałowcy zamiast otrzymywać gwarantowany dochód dopłacą do inwestycji, albo całość zostanie sprzedana za wspomniane wcześniej 50-60% - byleby nie ogłaszać bankructwa i nie pozostawiać grona inwestorów samym sobie. Ostatecznie jak zarządzać hotelem złożonym z kilkudziesięciu apartamentów, z których każdy ma innego właściciela? W teorii wszystko się da. W praktyce bardzo ciężko jest znaleźć porozumienie wśród dziesiątek lub setek inwestorów, którzy już stracili nerwy i wzajemne zaufanie.

O ile osoby, które zainwestowały w nieruchomości z gwarantowanym zyskiem z najmu w większości przypadków po prostu nie otrzymają obiecanych wypłat, o tyle niektórzy stracili wszystkie środki w projektach deweloperskich, które nigdy nie zostaną zrealizowane.

Jak to możliwe?

Otóż, jeżeli deweloper buduje obiekt mieszkalny to środki pozyskane od klientów (nie ważne gotówka czy kredyt) trafiają na rachunek powierniczy. Kapitał jest uwalniany wraz z realizacją kolejnych etapów inwestycji. Dzięki temu znacząco spada ryzyko sprzeniewierzenia środków oraz pozostawienia klientów z przysłowiową dziurą w ziemi.

W przypadku inwestycji w condo-hotele inwestorzy nie mieli takiej ochrony. Dobrym przykładem są niesławne inwestycje we Władysławowie czy Ostródzie, które nie zostały zrealizowane, gdyż deweloper ogłosił upadłość. Część środków z licytacji majątku trafi do banku, który zapewne współfinansował zakup ziemi (moje przypuszczenia). Inwestorzy indywidualni zapewne zostaną z niczym. Co prawda jedna z kancelarii adwokackich szykuje pozew zbiorowy przeciwko instytucji finansowej, która namawiała na tak ryzykowne inwestycje, ale moim zdaniem nawet w przypadku wygranej, szanse na odzyskanie środków są iluzoryczne. Swoją drogą skoro kancelaria uderza w pośrednika, a nie dewelopera, to zapewne większość pieniędzy już została wyprowadzona ze spółki. Można zatem przyjąć, że z dużym prawdopodobieństwem projekt od samego początku, był nastawiony na oszukanie naiwnych inwestorów.

To dopiero początek…

Moim zdaniem tego typu przypadków będzie coraz więcej. Wynika to z prostego faktu. Jeszcze na początku roku mieliśmy skrajny optymizm na rynku nieruchomości. Wystarczyło „zagwarantować w prospekcie mityczne 7% rocznie” i szybko znajdywali się chętni na apartament za 16-20 tys. zł za m2. Gwarancja działała w magiczny sposób. Teraz spowolnienie gospodarcze brutalnie weryfikuje realny zwrot. Może jestem przesadnym pesymistą, ale nie widzę póki co możliwości ożywienia rynku najmu krótkoterminowego. Zwyczajnie zbyt wiele nieruchomości powstało na przestrzeni ostatnich kilku lat, aby utrzymać czynsze na poziomach sprzed roku czy dwóch lat. Co gorsza, w przeszłości gospodarka potrzebowała ok 3-4 lat by po kryzysie wrócić do pełnego rozwoju. Czy i tym razem będzie podobnie czas pokaże.

Na koniec, aby pokazać Wam jak wyglądała jeszcze nie tak dawno sytuacja na rynku nieruchomości pod wynajem, zamieszczam fragment z mojej książki „Inteligentny Inwestor XXI wieku” Opisałem tam zarówno sytuację na dany moment (październik 2019), jak i furtki pozwalające deweloperom sprzedać nieruchomość po bardzo zawyżonej cenie i jednocześnie wymigać się od zapłaty „gwarantowanego zysku”.

Nieruchomości z „gwarancją zysku” - fragment książki

Ze względu na wzrosty cen, jakie miały miejsce w latach 2016–2019, nieruchomości stały się ulubioną grupą aktywów wśród osób posiadających nadwyżki gotówki. Ofert zakupu apartamentów jest mnóstwo. Apartamenty w centrach miast, aparthotele w górach, nad morzem czy na mazurach. Jest w czym wybierać́. Jednocześnie sprzedawcy prześcigają się w coraz to nowych metodach sprzedaży nieruchomości. W ostatnim czasie bardzo popularny stał się model tzw. gotowca inwestycyjnego. Działa on na zasadzie „Zainwestuj w apartament i zarabiaj 8% rocznie”.

U mnie tego typu oferty z gwarantowanym zyskiem od razu zapalają czerwoną lampkę. Co ciekawe, ostrzeżenia przed takimi ofertami wydały zarówno Urząd Ochrony Konkurencji, jak i KNF. Jak widać, czasami organy administracji publicznej reagują tak, jak powinny. Zastanówmy się przez chwilę, jak to jest możliwe, że kupując mieszkanie czy lokal na wynajem, mamy rentowność na poziomie 4–6%, nie licząc kosztów remontów ani starzenia się budynku, a tu ktoś bierze na siebie obowiązki administracyjne i oferuje nam 7–8% rocznie? Zazwyczaj jest tak, że jeżeli coś jest zbyt piękne, aby było prawdziwe, to gdzieś musi być haczyk.

Myk jest banalny. Deweloperzy mają dwie drogi sprzedaży. Pierwszą jest tradycyjna sprzedaż w określonej cenie. Jako nabywcy porównujemy ze sobą lokale w interesującej nas okolicy. W tym przypadku rynek odgrywa swoją rolę i ceny zazwyczaj są dość zbliżone.

Alternatywą jest przygotowanie gotowca inwestycyjnego, w którym deweloper organizuje najem lokalu (wakacyjny lub hotelowy), dzięki czemu osiągamy wyższy zysk z najmu. Jednocześnie ten sam lokal sprzedawany jest w znacznie wyższej cenie w przeliczeniu na metr kwadratowy. Nie kupujemy bowiem lokalu na wynajem, lecz część́ większego biznesu, którym ktoś́ administruje. Zamiast płacić́, powiedzmy, 8 tys. zł/m2, łatwo zaakceptujemy cenę̨ rzędu 12 tys. zł/m2, gdyż̇ ktoś́ nam zagwarantuje pewien zwrot z najmu. Innymi słowy, oferty gwarantujące nam zysk rzędu 6% czy 8% rocznie są zabiegiem marketingowym umożliwiającym sprzedaż̇ lokalu w cenie znacznie powyżej rynkowej.

Po przeanalizowaniu kilkunastu ofert z rynku nie znalazłem ani jednej, wobec której nie miałbym zastrzeżeń. Można je jednak podzielić na dwie grupy. Oferty skrajnie naginające rzeczywistość do potrzeb zabiegów marketingowych oraz nastawione na nieustanną hossę na rynku najmu.

a) oferty, których zdecydowanie powinniśmy unikać

W ofercie widzimy nowoczesne, pięknie zaprojektowane apartamenty w górach czy nad Bałtykiem. Przeglądamy galerię i jesteśmy pod wrażeniem. Wszędzie widzimy gwarantowany zysk. Jedne oferty kuszą nas zyskiem rzędu 15%, co po wczytaniu się w szczegóły oznacza 5% rocznie rozłożone na trzy lata. Inne oferują nam 7–8% rocznie z zastrzeżeniem, iż gwarantowany zysk dotyczy wyłącznie pierwszych trzech lat. Jak to działa w rzeczywistości?

Ile ofert tyle modyfikacji, ale generalne zasady są bardzo zbliżone. Kupujecie apartament w cenie 12 tys. zł netto/m2 o powierzchni 50 m2. Deweloper gwarantuje Wam przychód z najmu nie mniejszy niż 7% rocznie przez pierwsze trzy lata. Liczycie na szybko. Wychodzi jakieś 40 tys. zł. Nieważne, czy jest to brutto, czy netto. Jest nieźle. Przechodzimy dalej.

Gdy tylko inwestycja zostanie ukończona, deweloper będzie administrował Waszym apartamentem podobnie jak setką innych. W jego gestii będzie wyszukiwanie najemców, sprzątanie, dokonywanie drobnych napraw, tak aby stan apartamentu nie uległ pogorszeniu. Generalnie zajmie się wszystkimi obowiązkami związanymi z podnajmem, za co pobierze drobną prowizję. W końcu organizacja najmu i sprzątanie kosztują. Nikt nie będzie pracował za darmo. Taką usługę operator wycenia na w zależności od oferty na 20–30% kwoty, jaką pobierze z najmu. Wy nic nie płacicie. Oddacie jedynie część zysków. Nie jest źle.

Żyjemy w XXI wieku i goście wymagają pewnego standardu. W każdym pokoju muszą być Internet, klimatyzacja, kablówka itp. Koszty związane z ich dostarczeniem są po Waszej stronie, podobnie jak opłata za wodę, prąd i niewielki czynsz związany z utrzymaniem budynku.

Policzmy zatem, ile w praktyce oznacza gwarantowane 7% zwrotu rocznie. Typowy apartament w dobrej lokalizacji o powierzchni 50 m2 kosztuje 600 tys. zł netto. Jako lokal użytkowy objęty jest stawką VAT w wysokości 23%. Faktycznie płacicie za niego 738 tys. zł. W niektórych przypadkach VAT można odzyskać, lecz wiele osób inwestuje w tego typu lokale jako osoby fizyczne, przez co podatek ten jest kosztem. W ostatecznym rozrachunku apartament kosztuje Was nie 600 tys. zł, lecz 738 tys. zł. Niektóre apartamenty są urządzone, a w przypadku innych musicie doliczyć kolejne kilkadziesiąt tysięcy na urządzenie i wyposażenie zgodne z wytycznymi administratora. Przyjmijmy jednak, że w tej sytuacji mamy do dyspozycji lokal zrobiony pod klucz.

Deweloper pełniący funkcje administracyjne zagwarantował przychód z najmu w wysokości 7% netto, licząc od kwoty netto, czyli 600 tys. zł. Łatwo policzyć, iż jest to kwota 42 tys. zł. W tym przypadku VAT nie będzie problemem, gdyż do 200 tys. zł przychodu z najmu nie musimy odprowadzać VAT-u, lecz wyłącznie zryczałtowany podatek dochodowy w wysokości 8,5%. Po odliczeniu „dochodówki” zostaje nam 38,5 tys. zł rocznie. Następnie odliczamy czynsz, jaki płacimy do wspólnoty mieszkaniowej, wynoszący ok. 3 tys. zł rocznie. Musimy także sami pokryć koszty rachunków za prąd, wodę, RTV, Internet oraz koszty ubezpieczenia lokalu. Łącznie mówimy o kolejnych 4 tys. zł. Już nie jest tak wesoło, ale nadal mamy 31,5 tys. zł. Nie jest źle, choć okazuje się, że nagle nasz gwarantowany zysk to nie magiczne 7%, lecz 4,2%. Mniej więcej tyle będziemy otrzymywać co roku przez pierwsze trzy lata. Co później?

Mijają trzy lata. W tym czasie nasz deweloper wybudował kolejne apartamenty, także z gwarancją zysku w ciągu pierwszych trzech lat. Administruje wszystkimi apartamentami. Zastanówcie się, które wynajmie w pierwszej kolejności? Od wynajmu apartamentów sprzedanych przed laty inkasuje 20% prowizji, z czego musi opłacić sprzątanie i drobne naprawy. Do nowych z gwarancją najmu musi dopłacić z własnej kieszeni, jeśli przychód będzie niższy niż 7%. Odpowiedź już znacie. W każdym razie bardzo optymistycznie przyjmijmy, że nasz apartament przyniesie nam przychód najmu niższy o 10% niż w trakcie pierwszych trzech lat. Ostatecznie budynek nie jest nowy i ma „konkurencję”. Nasz przychód zatem to niecałe 38 tys. zł, z czego operator pobierze 20% prowizji z tytułu sprzątania i pośrednictwa w najmie. Zostanie nam 30,5 tys. zł. Po odliczeniu 8,5% podatku, czynszu do wspólnoty mieszkaniowej i mediów pozostanie już tylko 21 tys. zł zysku, co względem ceny nabycia nieruchomości daje nam rentowność rzędu niecałych 3%. A gdzie koszty odświeżenia apartamentu, wymiany wyposażenia, które zużywa się dużo szybciej, gdy nieruchomość wynajmujemy na dni czy tygodnie? Gdzie koszt dużych remontów czy starzenia się budynku? Niestety, ale jeżeli nie zajmujemy się wynajmem samodzielnie, tylko zlecamy wszystko zewnętrznej firmie mającej w ofercie mnóstwo apartamentów, a przy okazji przepłaciliśmy za nieruchomość, to bardzo trudno będzie wygenerować przyzwoity zysk z inwestycji.

Pisząc ten fragment, uważałem, że jest to może dość skrajny przykład. Chwilę później rynek udowodnił, że tak nie jest. Natknąłem się na oferty luksusowych apartamentów pod wynajem nad polskim morzem, gdzie ceny dochodziły do 24 tys. zł/m2. Zdaję sobie sprawę, że ceny wynajmu nad Bałtykiem są bardzo wysokie jak na to, co otrzymuje klient. Nie mam jednak pojęcia, jak taka inwestycja ma się zwrócić, nie mówiąc o przyzwoitym dochodzie dla kupującego, bo to, że deweloper zarobi krocie, jest bezdyskusyjne.

b) oferty do rozważenia

Kolejną grupę nieruchomości z tzw. gwarantowanym zyskiem z najmu stanowią aparthotele lub apartamenty na wynajem krótkoterminowy. Oferty dotyczą zarówno centrów miast, jak i miejscowości wakacyjnych. Czym się różnią od wcześniej opisywanych?

Otóż naszym jedynym zadaniem jest zakup apartamentu. Nieruchomość następnie oddajemy pod wynajem na okres dziesięciu lat, za co otrzymujemy wynagrodzenie w wysokości 6–8% rocznie. Czynsz z najmu trafia do nas na konto co miesiąc, co jest dodatkowym wabikiem na kupujących. Lokaty płacą 2–3% rocznie, a tu mamy gwarantowane dwa czy trzy razy więcej i to przez dziesięć lat. Z pozoru wszystko wygląda dobrze. Czas na szczegóły.

Przyjmijmy, że natknęliśmy się na ofertę, w której deweloper oferuje nam 7% zysku rocznie. Apartament kosztuje 500 tys. zł netto. Szybko liczymy, że na nasz rachunek trafi 35 tys. zł co roku. Nie do końca. Gwarantowana kwota liczona jest od wartości apartamentu w kwocie netto, a nie brutto. Jeśli nie jesteśmy w stanie odliczyć VAT-u, jak większość osób kupujących, to koszt nabycia wzrasta o 23% do 615 tys. zł. Co więcej, jest to cena apartamentu w stanie deweloperskim, więc na jego urządzenie musimy wydać kolejne 50 tys. zł. W tym momencie dochodzimy do kwoty 665 tys. zł. Z gwarantowanych 7% rocznie robi się już 5,3%. Nie zapominajmy jednak, że od przychodu z najmu musimy zapłacić 8,5% zryczałtowanego podatku dochodowego. W tym momencie rentowność spada do 4,9%, co w porównaniu z oprocentowaniem lokat nadal wypada nieźle.

W niektórych przypadkach deweloperzy sprzedają nieruchomość wyłącznie z miejscem w garażu, które może kosztować do 50 tys. zł. Wtedy rentowność po opodatkowaniu obniża się do 4,5%. Nie jest to to samo co 7%, ale pamiętajmy, że kupujemy gotowca inwestycyjnego, którym ktoś się w naszym imieniu zajmuje. Nie ponosimy kosztów związanych z pozyskiwaniem najemców, zużyciem mediów ani sprzątaniem. Jeżeli potrzebne są drobne remonty, to przeprowadza je operator. Do nas co miesiąc spływają z góry określone środki z tytułu wynajmu. Co prawda raz do roku musimy uiścić podatek od nieruchomości czy wykupić ubezpieczenie, lecz są to kwoty pomijalne.

Zagrożeniem, jakie widzę, jest umowa na dziesięć lat. Wydawać by się mogło, że zabezpiecza ona nasz interes, ale jest odwrotnie. Godząc się na stały czynsz przez tak długi okres, narażamy się na realny spadek zysków. Najniższą inflację osiągnęliśmy w 2016 i od tego czasu wskaźnik ten rośnie. W kolejnych latach najprawdopodobniej ta tendencja się utrzyma. To, że w danym roku ceny wzrosną o 5%, a czynsz z najmu pozostanie stały, przebolejemy, ale umową wiążemy się na dziesięć lat. Wiele zależy od indywidualnych negocjacji, ale dwóch deweloperów, z którymi rozmawiałem, w umowach najmu nie przewiduje waloryzacji czynszów nawet o wskaźnik inflacji CPI, który, jak wiecie, jest mocno niedoszacowany. Z informacji, jakie otrzymałem, deweloper ma wprowadzić możliwość rewaloryzacji czynszu, ale najwcześniej po czterech latach. Liczy się jednak to, co jest w umowie, a nie to, co nam ktoś obiecuje. Interes dewelopera jest przyzwoicie zabezpieczony. A co z kupującym?

Spółka zarządzająca nieruchomościami od samego początku jest na uprzywilejowanej pozycji. Swoją drogą zdziwiłbym się, gdyby było inaczej. W każdym razie deweloper będzie podnajmował apartamenty, za które ich kupcy otrzymają realnie 5% rocznie. Oprócz kosztów związanych z opłatą dla właścicieli apartamentów po stronie spółki zarządzającej pozostanie zorganizowanie najmu (wynajem apartamentów, marketing), pokrycie kosztów administrowania (sprzątanie, media, remonty). Zważywszy na fakt, że większość tego typu nieruchomości sprzedawana jest po znacznie zawyżonej cenie, deweloper już na wejściu ma pewien bufor bezpieczeństwa. Oznacza to, że w sytuacji, w której koszty związane z wynajmem będą wyższe od przychodów, to przez jakiś czas spółka może funkcjonować. Jeśli niekorzystna sytuacja utrzyma się przez dłuższy czas, firmie zarządzającej skończą się pieniądze.

W takim scenariuszu właściciele mieszkań zgodzą się na obniżenie czynszów albo spółka zbankrutuje. Oba scenariusze nie napawają optymizmem. Interes będzie się kręcił, póki deweloperowi będzie się to opłacać. Naiwnym byłoby jednak zakładać, że udziałowcy spółki będą do niej dokładać tylko dlatego, że podpisali umowę na okres dziesięciu lat. W pewnym momencie dużo prościej będzie wykazać, że spółka nie jest w stanie wywiązać się z umowy i ogłosić bankructwo. Równolegle inne firmy należące do tych samych właścicieli mogą budować i sprzedawać kolejne lokale z gwarantowanym najmem, a przynajmniej tak długo, jak znajdują się chętni na ich zakup.

Podsumowanie

Gdy pisałem powyższy fragment kwitła sprzedaż apartamentów z gwarantowanym zyskiem. Problemów z realizacją wypłat deweloperzy, póki co nie mieli prawie wcale. Wystarczył jednak zaledwie jeden gorszy kwartał i już pojawiały się pierwsze bankructwa. Moim zdaniem to nie koniec i to niezależnie od tego czy politycy zafundują nam kolejny lockdown czy nie. Ostatecznie jesteśmy już po wyborach.

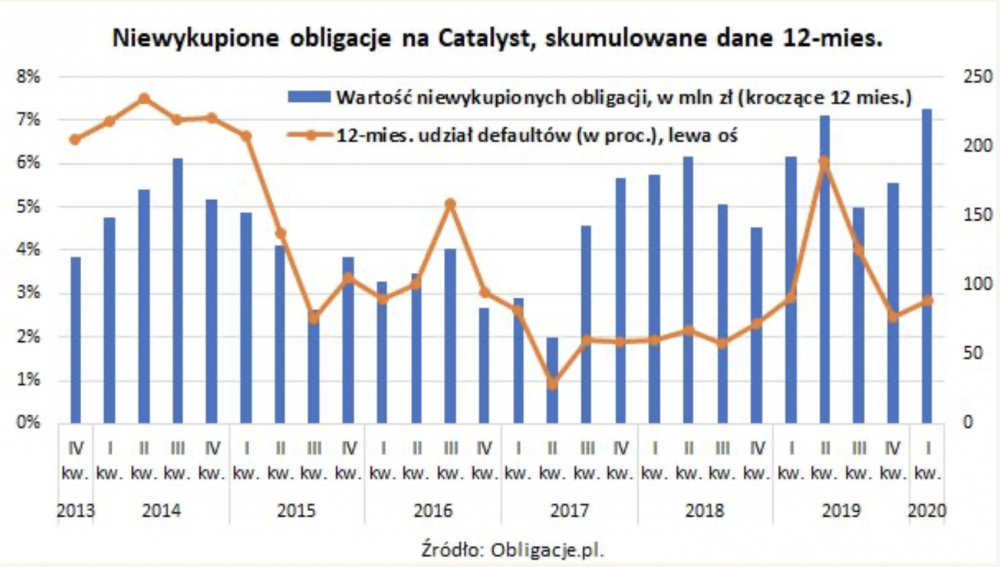

Na koniec chciałbym wspomnieć jeszcze o inne grupie aktów, o której niedługo zrobi się naprawdę głośno. Mowa o obligacjach korporacyjnych. Otóż w I kwartale mieliśmy 5 bankructw na obligacjach o wartości 116 mln zł. Łączna wartość niewykupionych obligacji za ostatnie 12 miesięcy to ok 227 mln zł. Jest to najwyższy poziom od ponad 7 lat i nie uwzględnia zapaści gospodarczej po Covidzie. Jeżeli spojrzymy na wykres defaultów w ujęciu procentowym, to pozornie nie ma tragedii, gdyż odsetek niewykupionych obligacji oscyluje w okolicy 3%.

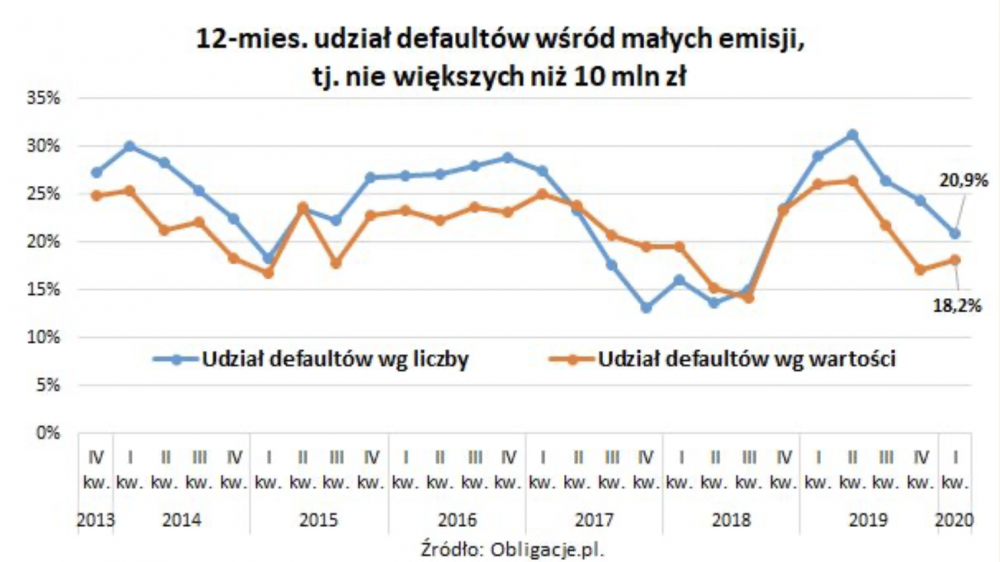

Zupełnie inaczej przedstawia się sytuacja, jeżeli przyjrzymy się emisjom do 10 mln zł, gdyż ta grupa nie obejmuje największego emitenta, czyli Skarbu Państwa. Teraz widzimy prawdziwy obraz rynku obligacji korporacyjnych.

Tak, dobrze widzicie. Za I kwartał 2020 roku odsetek niewykupionych obligacji pod względem wartości wyniósł 18,2% i to w sytuacji, w której gospodarka przyzwoicie się rozwijała. Teraz wyobraźcie sobie do jakich poziomów dojdziemy, jeżeli rzeczywiście dotknie nas kryzys. Swoją drogą zastanawiam się kto inwestuje na rynku, na którym odsetek niewykupionych obligacji wynosi ponad 18%, a średnia wysokość odsetek wacha się w przedziale 8-10%. To jednak pozostawiam do Waszej oceny.

Trader21

supermario

https://www.youtube.com/watch?v=8fA3oxnpSWg

Krzysiek3

Zobaczyć twoją minę dzisiaj i jak ci się przepalają te resztki połączeń popsutych neuronów w czymś co pewnie niezbyt przypomina głowę, po wynikach o popędzeniu Czaskoskiego razem z jego bandą kało'wców - to widok niezwykle krzepiący, budujący i krztałcący. A w encyklopedii byłoby doskonałe zdjęcie ilustrujące hasło "przegraniec" (jak to z błędem pisze [niby, że fonetycznie - ale wtedy to już nie wiadomo w jakim języku] 3r3: "looser").

Nasfer

łysy ich tam dobrze punktuje :]

Ostatnio modyfikowany: 2020-07-13 18:03

reserva

"Swoją drogą zastanawiam się kto inwestuje na rynku, na którym odsetek niewykupionych obligacji wynosi ponad 18% .."

Proszzzbardzo - tzw. doradcy klienta private banking. Jest dokładnie tak jak z polisolokatami. Klient private bankingowy, jak większość ludności PL, "wierzy" zamiast wbijać się dożylnie w michałki, które sufluje mu doradca.

reserva

"Teraz wyobraźcie sobie do jakich poziomów dojdziemy, jeżeli rzeczywiście dotknie nas kryzys"

witamy w high yield poland :) A tak se imaginuje, że Wy Trader już namierzacie ten ryneczek - identyfikacja tych co nie zatoną i portfel >10 emitentów. Jeldy będą trochę wyższe, tacy juz odbijają się od banków..

Keracz

Czy w tv podadzą dane/statystyki (super by było, aby były podparte wykresami), ile telewizorów (jakie marki, których najwięcej, których najmniej, z podziałem na województwa itp.) zostało wyrzuconych na bruk, do kontenerów na śmieci, ,,do takiej elektrowni, żeby zgadzała się temperatura" czy też do innego ,,środowiska bagiennego" przez zrozpaczonych, zawiedzionych ,,durni pospolitych", ponieważ Adrian wygrał, albo dlatego, że tęczowy Rafał przegrał?

@ 3r3

Ileż nicków ucichło wraz z zamknięciem urn.

Czynią rekonesans środowiska bagiennego, aby ogarnąć miejsce bardziej suche, o ile takie jeszcze zostało.

pecet

Witam

Pod poprzednim wątkiem trochę było o chlebie..

"rzepacoin" kosztuje na dzień 30-06-2018 miał wartość 186,86zł,oraz( 01-07-2020) wartość 220,32zł

Najważniejsze co wchodzi w skład :

1.2litry 95` -10,06zł (8,26)

2.10jajek -10,00zł (9,00)

3.1masło -7,2 zł (6,93)

4.Chleb duży - 10,00zł(14,00)2kg pszenno/żytni

5.10m2ziemi rolnej - 43,10zł(48,73)

6.parkowanie 5 godzin strefa IV- 15,00zł(20,00)

7.1/2litra wódki - 21,80zł (27,90)

8.Kawa rozpuszczalna -20,80zł (17,80)

9.szynka 1kg - 36,00zł (51,50)

10.zimna woda/ścieki Kraków - 12,90zł (16,20)

W 2019 nie miałem możliwości podsumowania na koniec II kwartału więc zostaje notowanie z marca 2019 wartość rzepy 193,67 tak dla porównania...

Ostatnio modyfikowany: 2020-07-13 18:37

Nabuchodonozor

Pytanie z innej beczki; czy jezeli przeleje na swoje konto w Exante rownowartosc 11 000 EUR w walucie innej niz EUR lub USD to nadal naleza mi sie konsultacje w ramach skorzystania z Waszego polecenia?

Pozdrawiam,

Nabuchodonozor

J23

Ostatnio zapanowała głupawa pseudopolityczna dyskusja ćwierćinteligentów, którzy już z dawno nie przeczytali nic oprócz internetowych

newsów i forów internetowych.

Ludzie dajcie spokój z tymi wyborami. Świat finansów się chwieje. Trzeba stawać na głowie i wynajdować nowe sposoby na ochronę oszczędności bo stare już nie działają (nieruchomości, obligacje ...).

Złoto?? Srebro?? BTC?? A może górnicy (tylko którzy)?? A może UVXY, GDXJ lub SLVJ??

A może inne pomysły?

WhiteDragon

"Za ile?!"

"Luzik - robię to codziennie w firmie gdzie jest kanban, jit, erp i właśnie dlatego mnie tam trzymają bo inaczej nie byłoby rentowne gdyby robić to zgodnie z tymi wymysłami systemowymi. Z tym że pisałem dyplomy z tych systemów, byłem ich wielkim fanem, a obecnie dostaję do miski za neutralizowanie ich negatywnego wpływu na rentowność.

Pierwszym cięciem jest wywalenie erp, drugim jit i dyscyplinowanie klientów ceną. Kanban może zostać wyłącznie w formie papierowej. Produkcję prowadzą ludzie, nie systemy. A systemy jakości wywalamy przy okazji cięcia kosztów wyjaśniając ile kosztuje utrzymanie takiej jakości i czy klientowi na pewno jest potrzebna za tyle.

Bo cena czyni cuda."

"Z tym że to nieprawda. Ponieważ doskonale wiesz, że nie ma czegoś takiego jak powtarzalne procesy - one są cały czas modyfikowane nowymi wdrożeniami głupich pomysłów, bo przecież po co dawać instrukcje średnio kumatym, skoro da się zatrudnić tańszych durnii?

Przecież topowi zamaskowali się jako średnio kumaci i zależnie od płacy tyle przydzielają mocy korelującej na użytek pracodawcy - doprowadzają rozmyślnie do kryzysów, aby można było zarobić na gaszeniu pożarów, albo tak dla treningu "bo procedury tak każą" - jeśli szef nie załapie że trzeba płacić więcej to sam sobie winien skutków."

Ale mówimy o różnych sprawach. Ty piszesz o swojej sytuacji, jako specjalista i wszystko się zgadza. Ale nie każda firma jest z topu, nie każda zatrudnia ludzi z topu i nie każda ma z nimi w ogóle styczność. To jednak nie nie szkodzi, bo dla nich też jest miejsce na rynku. Dla Ciebie wywalenie ERP to oszczędność i dobrze, bo to znaczy, że masz istotną przewagę rynkową, ale jest sporo firm, które bez ERP się rozlecą najdalej po kolejnej dostawie, gdy okaże się, że nie zamówiono połowy tego, co potrzeba. Taka firma to nigdy nie będzie lider branży, choćby lokalny, ale z dopasowanym ERP ma szansę na siebie zarabiać i funkcjonować na rynku, czyli spełnić swoją podstawową rolę. No i jest jeszcze drugi wymiar tego - synchronizacja. ERP pozwala utrzymać w jako takim ładzie molocha, który ma oddziały w różnych częściach świata, przy różnych strefach czasowych i ma kilkadziesiąt tysięcy pracowników na pokładzie. I znowu zgadzam się, że wystarczy tam wpuścić jednego ogarniętego managera i kilku ogarniętych koordynatorów do pomocy, aby to ERP niezbędne nie było, a wystarczył Excel i telefon komórkowy. Ale jak tacy ludzie zobaczą ile pracy trzeba, aby taką bezwładną masę skoordynować i z kim trzeba współpracować, to za taki nakład pracy zażyczą sobie taką stawkę, że taki moloch uzna, że jak ERP nie wyjdzie taniej (wciąż możliwe), to przynajmniej nie wytworzy się w ten sposób komina płacowego i presji na podwyżki u co bardziej kumatych później.

"Wytrzepuję i wdrażam. Dzięki temu cofnęliśmy się z automatyzacji do mechanizacji i manufaktury co daje dobrą rentowność."

A co z konkurencyjnością? To jest dobre, gdy nie masz konkurencji, bo nikt nie ogarnia tego co robisz, lub z jakiegoś powodu nie może się tego tknąć (licencje, koncesje itp), ale weź baw się w manufakturę przy produkcji - nie wiem, strzelam - ołówków. Mam nadzieję, że nie wypunktujesz mi przykładu, jeżeli akurat wybrałem bezsensowny, tylko skupisz się na kwestii, że są obszary, w których przede wszystkim potrzebujemy skali. ;)

"10% robi wtedy fuchy zapewniając 100% lewych środków na przechodzenie przez ściany nie do przejścia."

Tak, wiem. Na przykład dulary dla celników na Ukrainie i w Rosji, aby towary niebezpieczne jednak były bezpieczne. ;D Ale fakt jest faktem, przy obecnych realiach 10% w rezerwie to utopia. Taki Ryanair musiał w panice przerabiać jedną trzecią siatki połączeń, gdy wysypało im się kilka samolotów przez zablokowanie jednego lotniska.

"Opisał @gruby co z obrotu w tym systemie może zostać wyjęte, oczywiście opisywał wydarzenia, na które są świadkowie że tego nie widział bo byli przy tym i pilnowali czy nie patrzy.^^

My sobie już inflację obeszliśmy - teraz problem ma władzuchna. Przecież nie przegramy w warcaby z gołębiem."

Czytałem tamten wpis, ciekawy. Już pisałem, lubię patrzeć jak coś się rozwija, rośnie, "wszystko gra". Dlatego gdy patrzę na system zwany "gospodarką" to stwierdzam, że głównym blockerem jest inflacja, aby to działało harmonijnie. Taka teoretyczna, akademicka dywagacja.

"Skoro umie je wyegzekwować to nie musi się ich domagać."

Czasami musi. Ot, ogarnia lepszą pracę, rzuca wypowiedzenie i nagle firma daje kontrpropozycję jak z bajki. W tym kontekście musi "zasygnalizować", że warunki zatrudnienia mu nie odpowiadają, bo firma sama z siebie nie ogarnie.

"A większą rentowność ma micro czy duże?^^"

Wydaje mi się, że tu nie ma wyraźnej korelacji. Z jednej strony laptop i jakiś software i możesz mieć niezłą rentowność. Z drugiej, porządny autobus kosztuje milion euro, a konkurencja zje Cię stawkami dzięki skali. Nie wiem. Na ten moment skłaniam się do odpowiedzi, że rentowność zależy od tak wielu czynników, że wyodrębnienie tylko rozmiaru firmy nie da żadnych wartościowych wniosków.

"Próbowałeś to kiedyś rozpisać na dg?"

Takie poskładanie firmy z x spółek zoo? Nie, a do czego zmierzasz? Toż to normalne składanie komponentów i zależności?

Ostatnio modyfikowany: 2020-07-13 19:34

ten co się uczy

MCik

BartArt

A może inne pomysły?

Aaa, bierz Teslę! ;D

cha

Lech

Tu jest sedno trzeba kupować poniżej 100000 zł..

" Naiwnym byłoby jednak zakładać, że udziałowcy spółki będą do niej dokładać tylko dlatego, że podpisali umowę na okres dziesięciu lat. W pewnym momencie dużo prościej będzie wykazać, że spółka nie jest w stanie wywiązać się z umowy i ogłosić bankructwo"

ŚWIĘTE SŁOWA TYLKO ,ŻE TO SAMO JEST W KAŻDYM BIZNESIE, Bank czy fundusz GWARANTUJĄCY GRUSZKI NA WIERZBIE W RAZIE STRATY ZROBI DOKŁADNIE TO SAMO. Ba każda firma na każdej giełdzie , a nawet każdy rząd prędzej czy później to zrobi przy takich długach jakie teraz mają

Ostatnio modyfikowany: 2020-07-13 21:09

cha

Lech

Ostatnio modyfikowany: 2020-07-13 21:17

Kabila

https://artsakhpress.am/arm/news/129151/lusankarner-hh-zu-ery-khocel-en-haykakan-dirqery-grohox-adrbejanakan-uaz-y-banakinfo.html

https://artsakhpress.am/arm/news/129221/tavushum-khocvel-e-adrbejani-mi-qani-atslusankary-vkayum-e-israyelakan-artadrutyan-linelu-masin.html

https://artsakhpress.am/arm/news/129207/adrbejani-pn-n-shat-tarorinak-tesanyut-a-hraparakel-ory-harcer-e-arajacnum-samvel-martirosyan.html

Apfel

"po wynikach o popędzeniu Czaskoskiego razem z jego bandą kało'wców "

A niby kto go popedzil, prawie polowa z glosujacych go poparla. Ja tu widze podzial polski na dwie czesci. Inni, starsi madrzejsi na tym skorzystaja.

MCik

Co do nieruchomosci to porozgladaj sie jakie masz oferty w okolicy, w jakich cenach, poogladaj mieszkania. Wyrob sobie zdanie i doswiadczenie. A z kupnem poczekaj az zaczna sie wykolejac kredytobiorcy, albo jakby wprowadzili np w przyszlym roku katastrat, to moze bedzie co nowego na rynku.

W kazdym badz razie o kupnie pomysl w przyszlym roku. Na wiosne powinny byc juz okazje.

W banku pieniadze tez zdywersyfikuj, moga nalozyc podatek.

Oilman

Juz nie jedziesz "jadem":) Co sie stalo?:)

Chyba w koncu kupiles to Zloto albo Srebro?

Ostatnio modyfikowany: 2020-07-13 21:43

WhiteDragon

Jeżeli orientujesz się w temacie Kaukazu - lubią Polaków? Ta zadyma jest istotna dla turystów (z Polski i na polskim paszporcie)?

Ostatnio modyfikowany: 2020-07-13 21:44

Kabila

Teoretycznie polski paszport jest w tym konflikcie neutralny. Ale, jeżeli kiedykolwiek byłeś w Górskim Karabachu, a Azerbejdżan się o tym dowie, to zostaniesz wpisany na czarną listę z dożywotnim zakazem wjazdu do Azerbejdżanu. Mogą ciebie również aresztować na granicy przy wjeździe.

WhiteDragon

A chcąc zrobić trip Gruzja - Armenia - Azerbejdżan - Turcja, jaką kolejność byś zalecał? Czy lepiej starać się o drugi paszport?

MalaLala

Mam pytania, związane z konstrukcją indeksu SP500 i być może włączeniem do niego Tesli.

Czy spółka spełniająca kryteria (kapitalizacji, zysku w 4 kolejnych kwartałach, i innych) z automatu wchodzi do indeksu. Czy musi o to wnioskować?

Jeśli Tesla osiągnie teraz zysk, to kiedy najwcześniej wejdzie w skład indeksu?

Oczami wyobraźni już widzę zmienność na SP500 jaka pojawi się wraz z ewentualnym włączeniem Tesli w skład indeksu. Ale będzie koszenie SL'ów.

Ostatnio modyfikowany: 2020-07-13 22:01

Kabila

Jeżeli nie planujesz wjechania na terytorium sporne Republiki Górskiego Karabachu, to kolejność nie będzie miała znaczenia. Jeśli natomiast masz zamiar wybrać się również do Karabachu, to najpierw jedź do Azerbejdżanu i Turcji. Wiza Karabachu nie musi być wklejona do paszportu, urzędnik zapyta się Ciebie o Twoje zdanie. Ja osobiście bardzo polecam Karabach, gdyż jest to jedno z najbardziej interesujących miejsc na świecie. No i strefa wojny - będzie co opowiadać wnukom ;)

WhiteDragon

Dziękuję. :)

Kabila

Mój wywiad dla TV o Górskim Karabachu:

https://www.youtube.com/watch?v=T4BQYYCIlI4

darjus

Chleb... 12... orzeszkuuu... i też mi napiszesz, że ten sam chleb (gatunek, waga), w tej samej piekarni w 10 lat zdrożał z 4,80 zł?

Kupowałem orkiszowy na zakwasie i po 9 zł za 400g, czy firmowy na wagę po 16 zł/kg, ale TE chleby, dekadę temu nie kosztowały: 3,6 - 6,0 zł, a tu jest ściema o 150% wzroscie w 10 lat - przy spadku w tym czasie cen: pszenicy, ON (z 6,50 zł/l w 2010!).

@pecet - dziękuję bardzo: 2 kg pszen-żyt na zakwasie za 14 zł, tj.: 7 zł/kg 07.2020 (Kraków?) - chyba kończy dyskusję chlebową.

Dobrych snów o powszechnym WZROŚCIE ceny chleba o 150%: @gruby & @WhiteDragon & @A-W-O-S

darkside

Ostatnio modyfikowany: 2020-07-13 22:16

adrianz

m_a_rek

Ja tu widze podzial polski na dwie części.

Są dwie części Polaków. Jedni piszą Polska z wielkiej litery inni z małej.

A tak politycznie to podział jest na co najmniej cztery duże grupy. Za AD, Przeciw AD, Za RT, przeciw RT.

Największą jest Przeciw AD.

Wczoraj napisałem że PiS weźnie się za media zagraniczne. Miałem rację.

Za rok Apfel będziesz fanem PiSu. Lech za Dwa lata.

piotrdln

rupil

m_a_rek

Musisz uzupełnić wypowiedź. Nie wiem czy to ironiczny żart czy na poważnie.

WhiteDragon

Ale świetny wywiad! Zdjęcia zresztą też! Dzięki jeszcze raz. ;)

wzwen

"motywacja finansowa nie jest najtrwalszą metodą wpływania na pracownika"

No popatrz. A ja miałem w życiu takie epizody, że pracowników motywowałem pieniędzmi, a co gorsza te pieniądze co nimi motywowowałem były liniowo zależne od tych pieniędzy co pracownicy dla mnie zarobili. A potem zostawiłem pracowników takim co ich motywowali czym innym - zapewne lepszym.Cztery lata potem pracownicy byli już gdzie indziej, gdzie znowu ich motywowali pieniędzmi.

To w ogóle jest bardzo ciekawy paradygmat działów HR: "Zatrudniamy najlepszych inżynierów za średnią pensję w tej branży". Fenomenalnym jest przekonanie, że najlepsi inżynierowie nie umieją porównać swojej pensji z innymi pensjami.

"Pracownik identyfikujący się z firmą nie przejdzie obok lejącej się spłuczki obojętnie."

Wszystkie znane mi projekty, które zakończyły się klapą, zakończyły się klapą właśnie dlatego, że pracownicy nie przechodzili obojętnie obok lejącej się spłuczki. Choń nas Panie Boże od pracowników, którzy lepiej wiedzą czy woda w spłuczce ma się lać czy nie lać.

"Patologią jest praca bez chociażby śladowej wspólnoty emocjonalnej."

Też popieram zatrudnianie przez konkurentów pracowników inteligentnych emocjonalnie.

@WhiteDragon

"Wyobraź sobie, że nie masz Kanban, JIT, systemów ER ..."

Przypomniał mi się stary dowcip: Czy wiesz, że jak włożysz do napędu CD odwróconą płytę z instalką Windows XP, to zacznie się odtwarzanie mszy satanistycznej? A to jeszcze nic! Jak włożysz płytę normalnie, to na Twoim komputerze zainstaluje się Windows XP.

Wyobraź sobie, że masz w firmie Kanban, JIT, ...

"Wyobraź sobie, że rezygnujesz też z outsourcingu, więc skład osobowy rozrasta Ci się x3"

Outsourcing oznacza, że szef pan nie umie zwerbować pracowników i musi to zlecić szefowi homo.

"wpadasz we wszystkie regulacje dotyczące funduszu pracy etc., itp., bo nagle jesteś przez prawo postrzegany jako wielka firma, chociaż Twoje przychody nie zmieniły się."

Znaczy tyle, że szef homo potrafi zatrudnić i nigdzie nie wpaść a szef pan nie potrafi.

"To oczywiste jak to wpłynęłoby na cenę końcowego produktu/usługi."

A ile kosztowałaby Encyklopedia Britannica napisana przez 100 panów zamkniętych razem w jednym pokoju z maszyną do pisania? Ile bananów trzeba by tam dostarczyć by literaci nie padli z głodu?

@chee$e

"synu ogladasz lewacka telewizje, i dobra materialne sie nie licza tylko duma,patriotyzm,moralnosc"

Dlatego właśnie takim ludziom zabiera się dobra materialne w zamian dając im dumę, patriotyzm i moralność.

WhiteDragon

"Przypomniał mi się stary dowcip: Czy wiesz, że jak włożysz do napędu CD odwróconą płytę z instalką Windows XP, to zacznie się odtwarzanie mszy satanistycznej? A to jeszcze nic! Jak włożysz płytę normalnie, to na Twoim komputerze zainstaluje się Windows XP.

Wyobraź sobie, że masz w firmie Kanban, JIT, ..."

Tego starego dowcipu nie rozumiem. Ale ja z tych, którzy Windows XP (z SP2 lub 3) sobie chwalili.

"Outsourcing oznacza, że szef pan nie umie zwerbować pracowników i musi to zlecić szefowi homo."

Niekoniecznie. Outsourcing może też oznaczać, że jakaś aktywność nie należy do core'owej działalności firmy i wypchnięcie tego na zewnątrz jest bardzo racjonalne. Np. ochrona, sprzątanie, odpady, catering, różne usługi IT. Czy jak firma zatrudnia 40 świetnych księgowych, artystów w swoim fachu, to od razu musi zatrudniać trzy sprzątaczki, dwóch techników, trzech kierowców, trzech ochroniarzy, dwie kucharki i informatyka? Przecież to absurd. Bierze się to wszystko z rynku od firm, które się w tym specjalizują i mogą świadczyć te usługi taniej i lepiej.

bartolomeo

Czy na życzenie brokerzy wystawiają jakieś 'zaswiadczenie' że jestem posiadaczem takich i takich akcji ? Czy w jaki sposób mogę się przed taką ewentualnością zabezpieczyć ?

wzwen

"Czy jak firma zatrudnia 40 świetnych księgowych, artystów w swoim fachu"

Jak firma zatrudnia 40 artystów w fachu "księgowy", to ochronę musi outsourcować takiej firmie jak np. Formoza.

"zatrudniać trzy sprzątaczki"

Tak. Firma zatrudniająca księgowych-artystów nie może dopuścić by osoby będące poza jej całkowitą kontrolą wynosiły śmieci i odkurzały dokumentację.

"dwóch techników"

Techników od czego?

"trzech kierowców"

Wydaje się, że trzech to stanowczo za mało. I jak w przypadku sprzątaczek, to kto i gdzie jeździ jest chronioną tajemnicą firmy i byle kto nie może tego wiedzieć.

"trzech ochroniarzy"

Jakby sporo za mało.

"dwie kucharki"

A na diabła im tam kucharki - własne czy wyleasingowane?

"informatyka"

Co najmniej kilku a do tego dzieciatych by było kogo brać na zakładnika.

Ostatnio modyfikowany: 2020-07-13 23:10

WhiteDragon

Ale teraz to się czepiasz, byle tylko odwrócić kota ogonem. Ale ok, niech Ci będzie. 40 niezłych księgowych. Ot, żadnych wirtuozów księgowych sztuczek, ale też nierobiących baboli.

se7en

Freeman

Pod poprzednim artykułem zadałem pytanie czy nie rozpoczyna sie druga fala. Oczywiście nie mialem na myśli fikcyjnego wirusa tylko efekty rozgrywek bazujących na bazie coronoi.

P.S. Starszych bardzo poslady bola gdy Ag zbliża nie pod decydujące opory. Takimi moim zdaniem sa: 20 i 21. Po wyraźnym przebiciu 21 $ 1oz Ag

srebro sie uwolni.

Jot

se7en

z tobą jest tak samo, jak z cała tą resztą pisowskich oszołomów. Wypieracie w sobie fakt, że jesteście manipulowani przez speców od marketingu politycznego. Wmówili wam, że najważniejsze dla was w Polsce jest to, że kilku kolesi śpi ze sobą w łóżku. Już pomijam fakt, że tak czy inaczej będą ze sobą nadal spali, pomimo tego, że motłoch wybrał dudę. Wspaniale pomineliście fakt, że gospodarka pikuje, robili wam wodę z mózgu w sprawie covida, czy to, że pis kroczy od afery do afery. Brawo. Nie daliście się.

drobny

Wypieracie w sobie fakt, że jesteście manipulowani przez speców od marketingu politycznego

buhaha

piszesz pan, że rzekomo Polska utraciła szanse rozwoju i teraz będą tylko długi, więc po kolei i konkretnie:

- kiedy pańscy idole zostawili nadwyżkę w budżecie od roku 1990 ? Lata, kwoty, linki poproszę

- jaką nadwyżkę budżetową przejął pis po pańskich idolach (poproszę o kwoty i linki potwierdzające te rzekomo lepsze rządy)

- jakie inwestycje zostały wykonane przez tych pańskich idoli przez ostatnie 8 lat ich rządów, które zapewniły większe wpływy do budżetu (a więc rzekomy rozwój kraju) ?

- wymień wszystkie inwestycje jakie były/są w planach pana idola czaskowskiego o których mówił przez cała swoją kampanie ? Konkretnie jakie inwestycje wymieniał, że chce/trzeba zrobić aby Polska się rozwijała ?

Te kilka pytań to tak na dobry początek, bo przecież rzekomo czaskowski to gwarant pomyślności kraju. No to dajesz. Czekam na konkrety.

Jeżeli ich pan nie wymienisz to już każdy sam będzie wiedzieć kto tutaj manipuluje.

Ostatnio modyfikowany: 2020-07-14 01:04

Jot

Poza tym od dawna piszę że to jest cyrk dla gojów - Morawiecki to doradca Tuska.

Ostatnio modyfikowany: 2020-07-14 01:34

polish_wealth

Świadom bezskuteczności pierwszego Pan Bóg łaskawie odpuścił kolejne Potopy raz jeden czyniąc wyjątek dla Rzeczypospolitej doświadczając ją za bezeceństwa luteran i kalwinów Kiszonymi Śledziami

potopy odpuścił, ale zaobiecał że będzie ogień tym razem :),

// Ileż nicków ucichło wraz z zamknięciem urn.

niedaleko jak wczoraj widziałem na łykopie, ktoś wrzucił screena z forum neuropa, w której trole gratulowały sobie osiągniętych celów, mieli rozpętywać na kilkuset forach dyskusje antagonistyczna :D haha, nie zdążyłem linka zapisać do tego...

@ Whitedragon

Wynik Trzaskowskiego to nie jest w dużej mierze jego poparcie, ani poparcie jego zaplecza politycznego. To nawet nie jest poparcie dla zbieżnej wizji Polski. To jest wyraz sprzeciwu dla nadużywania władzy przez PiS przez ostatnie 5 lat.

("Na przekór Kaczyńskiemu zagłosuje na niemiecką Sodomię") - ciekawa postawa 49,6 % polaków, to temu z @ Easy reader uważamy że to skandal.

@ wczoraj leciała kometa, mój dobry ateistyczny znajomy mówi do mnie:

"Kojarzysz że zawsze komety zwiastowały nieszczęście?"

^^

Tak tylko zasiewam apokaliptyczny klymat - nie ma płęty ^^

Ostatnio modyfikowany: 2020-07-14 05:07

wzwen

"Ale teraz to się czepiasz"

To prawda, nieco się czepiam. Jednak nadal:

sprzątaczka - to nie jest taka byle jaka fucha; chodzi taka po biurze, gdy nikogo w nim nie ma

kierowca - bardzo podobnie; jak możesz outsourcować kierowcę, to pewnie w ogóle go nie potrzebujesz

itd.

Podałeś przykład firmy, która sama w sobie jest bez sensu (usługi księgowe). Weź jako przykład firmę, która coś robi a zobaczysz, że w takiej firmie nie ma pracowników, których można outsourcować.

polish_wealth

nic nie musisz robić i nawet nie pytaj jak - dobre

Ostatnio modyfikowany: 2020-07-14 05:17

polish_wealth

https://sonda.hanzo.pl/sondy,279725,IsDI.html

bez rejestracji tylko zaznaczasz opcje - dobra rzecz ankieta -

Chodzi o to wydarzenie: https://www.wykop.pl/link/5601131/plonie-uss-bonhomme-richard/

Ostatnio modyfikowany: 2020-07-14 05:54

Kabila

https://mod.gov.az/en/news/enemy-s-several-military-facilities-and-military-equipment-were-destroyed-video-31462.html

https://mod.gov.az/en/news/the-units-of-the-azerbaijan-army-attacked-the-strong-point-of-the-enemy-video-31453.html

wzwen

"Zrobiłem ankiete czy uważacie że wczoraj doszło do ataku na statek USS Bonhomme Richard"

Bardzo mi się podoba. Ustalanie faktów w drodze głosowania to jak najbardziej słuszne, przyszłościowe rozwiązanie.

piotrdln

z tobą jest tak samo, jak z cała tą resztą pisowskich oszołomów. Wypieracie w sobie fakt, że jesteście manipulowani przez speców od marketingu politycznego.

no tak, ci co nie glosuja na pis, juz nie sa manipulowani :D :D :P

wyniki wyborow pokazuja jasno ze prawie cale spoleczenstwo jest ładnie manipulowane i napuszczane na siebie, jak tak dalej pojdzie to zaczna strzelac do siebie

wojciech1

Dante

Zaczyna się potwierdzać to o czy była mowa przed wyborami - Trzaskowski wyrasta na nowego lidera opozycji, która może przejąć realna władzę w 2023r., bo obecny kryzys uderzy boleśnie w kieszenie Polaków i w ocenie wyborców rząd nie będzie miał wymówki, że to nie jego wina, bo "zły prezydent szkodzi"

https://wiadomosci.onet.pl/tylko-w-onecie/wyniki-wyborow-stankiewicz-trzaskowski-przegral-ale-zostal-liderem-opozycji/zvgszk6

https://lodz.wyborcza.pl/lodz/7,35136,26122788,wybory-prezydenckie-2020-politolog-z-ul-entuzjazm-andrzeja.html?disableRedirects=true

A z kolei co do Konfederacji to długo nie trwało jak poszedł rozkaz zezłomowania tej formacji politycznej.

https://dorzeczy.pl/kraj/146832/sakiewicz-uderza-w-liderow-konfederacji-egoistyczne-partyjniackie-zachowanie.html

https://www.youtube.com/watch?v=sqfPb0s8ulk

Przy okazji taka ciekawostka:

https://dorzeczy.pl/kraj/146892/swiatowy-kongres-zydow-pogratulowal-reelekcji-andrzejowi-dudzie.html

@Chiny

Chyba się wyjaśnia dlaczego ostatnio gruchnęła akcja podrabiania polskich marek spożywczych w Chinach - i chodzi o to, że polscy politycy palą plany ekspansji polskim przedsiębiorcom na chińskim rynku.

Otóż, od jakiegoś czasu wiele wskazywało, że polskie produkty spożywcze zawojują chiński rynek.

https://holstein.pl/polskie-mleko-podbija-chiny/

Ale jak to nasi politycy zabrali się za międzynarodowe politykowanie i realizowanie polityki amerykańskiej, i wystosowali uchwałę dotyczącą autonomii Hongkongu potępiającą Chiny. No to Chińczycy im na to opowiedzieli działaniami wypychającymi Polaków z rynku chińskiego.

https://www.google.com/amp/s/nczas.com/2020/07/09/uchwala-sejmowa-ponad-podzialami-reakcja-polskich-poslow-na-naruszenie-przez-chiny-autonomii-hongkongu/%3famp

Za pewne napięcia na linii USA - Chiny będą narastać, a polscy politycy, nie hamowani przez nikogo, będą solidarnie wspierać Amerykanów, zamykając kolejny rynek dla polskich firm - tak jak wcześniej rosyjski czy perski (tutaj pewnie do dzisiaj ciężko zdenerwowana musi być Pani Irena Eris).

Powódź w Chinach zmusiła do ewakuacji 38 mln ludzi.

https://asia.nikkei.com/Economy/Natural-disasters/China-on-highest-flood-alert-as-38m-people-evacuated

Ostatnio modyfikowany: 2020-07-14 08:22

wojciech1

Ostatnio modyfikowany: 2020-07-14 08:33

m_a_rek

Po stronie pisiorskiej nie widziałem tyłu wypowiedzi o motłochowości albo głupocie i niedokształceniu drugiej strony.

Już taka wypowiedź o grupie 10mln ludzi, świadczy o mizerocie umysłowej wypowiadającego się.

Uważasz, że jesteś inteligentniejszy o wszystkich, którzy zagłosowali na AD (motłoch) ? Wszystkich ludzi z wiedzą i mądrością, którzy są na poziomie nieosiągalnym dla ciebie. Zapewniam cię, że to ty jesteś na samym dole głosujących na RT.

Dyskwalifikuje to takich jak Ty z grupy myślących.

A-W-O-S

Planuję wyjechać do Szwecji,

https://www.fakt.pl/kobieta/plotki/manuela-gretkowska-wyjezdza-z-polski-z-powody-wynikow-wyborow/3l4ey3d

Programista

"Wygrały nieroby ze wschodu, wiadomo..."

Weź się nie wygłupiaj. Takiego zalewu kasy na wschodzie nie widziałem od 30lat.

Na dodatek, mało komu z zachodu, przychodzi do głowy inwestować na wschodzie. Czas ucieka, dzieci się mnożą, czytaj: elektorat rośnie w siłę. Wybory za trzy lata wschód wygra w cuglach.

z01

Trzaskowski wyrasta na nowego lidera opozycji, która może przejąć realna władzę w 2023r

Mate, please... przejąć realną władzę... nad kolorem firanek chyba.

Plus, za 3 lata pojęcie opozycji będzie już reliktem poprzedniego (pseudo)demokratycznego systemu. Kierunek obrany to globalna korpokracja.

nasi politycy zabrali się za międzynarodowe politykowanie i realizowanie polityki amerykańskiej

Dlatego nigdy nie będziemy krajem. Kraj realizuje swoje interesy, nie cudze. My swoich interesów już nie mamy.

@wojciech1

Ludzie są w stanie bronić teorii że nieruchomości mogą iść tylko w górę, jak niepodległości.

Wzrostom cen nieruchomości może przeciwdziałać demografia. Podobno jest nas za dużo, żeby utrzymać się na tej planecie. Mądre głowy już wdrożyły plany, jak temu przeciwdziałać. Jeśli im się powiedzie, nieruchomości będą rozdawane nawet za darmo, bo generują koszta stałe.

Pamiętajmy też, że "ideałem" do którego zmierzamy, jest społeczeństwo pozbawione własności prywatnej. Załamanie wszelkich rynków, również nieruchomości, będzie konieczne do realizacji tego celu. Natomiast jeśli to nastąpi, to raczej w bardzo późnej fazie zmian, kiedy już wszelkie fundamenty pod nowe (anty)utopijne globalne społeczeństwo zostaną postawione.

Ostatnio modyfikowany: 2020-07-14 09:33

Kikkhull

Specjalistow zatrudnia sie samemu, tych co mozna latwo wymienic, dajesz firmie zewnetrznej.

Tak jest najbardziej ekonomicznie.

Kikkhull

z tobą jest tak samo, jak z cała tą resztą pisowskich oszołomów. Wypieracie w sobie fakt, że jesteście manipulowani przez speców od marketingu politycznego. Wmówili wam, że najważniejsze dla was w Polsce jest to, że kilku kolesi śpi ze sobą w łóżku. Już pomijam fakt, że tak czy inaczej będą ze sobą nadal spali, pomimo tego, że motłoch wybrał dudę.

Te wasze ciete riposty, od tych mundrych inaczej celebrytow z TVNu.

Chcesz inwektywow, to prosze bardzo, sloiki glosowaly na dzbana, bo jak by inaczej.

Stur obiecywal, ze zachowa sie jak szczur i ucieknie z kraju, slowa nie dotrzymal. Nic nowego, ci z PO nigdy zadnego nie dotrzymali.

z01

Ostatnio modyfikowany: 2020-07-14 09:37

Andreas

Pierwsza dobra wiadomość po wyborach.

Nie byłem wybierać, ale gdybym wiedział, że tym skończy się wybór Dudy, to biegłbym w te pędy!

https://www.fakt.pl/kobieta/plotki/manuela-gretkowska-wyjezdza-z-polski-z-powody-wynikow-wyborow/3l4ey3d

Z pewnością jedzie do Arabii Saudyjskiej.

Ostatnio modyfikowany: 2020-07-14 09:46

PRT

Cascader

gruby

"Pierwsza dobra wiadomość po wyborach.

Nie byłem wybierać, ale gdybym wiedział, że tym skończy się wybór Dudy, to biegłbym w te pędy!"

Kiedy Igor Sikorski po rewolucji październikowej emigrował z Rosji Radzieckiej do USA miał już za sobą znaczące sukcesy w projektowaniu czterosilnikowych bombowców dla cara (model S-22 "Ilja Muromiec"). Mówimy tu o czasach w których jego konkurencja na zachodzie nadal projektowała szybowce z deszczułek poskręcane na sznurkach, z doczepionym na ślinę silnikiem. Jednym silnikiem który przeważnie terkotał zamiast działać.

Tenże Igor po wygnaniu go z ZSRR wymyślił i wyprodukował działający helikopter i zaczął go później doskonalić ale nie dla Armii Czerwonej tylko dla US Army. To samo można powiedzieć o żydowskich fizykach jądrowych którzy w połowie lat 30. ubiegłego wieku pozostawili w III Rzeszy osamotnionego Wernera Heisenberga skutkiem czego pierwszą bombę atomową Amerykanie zdetonowali wiosną 1945 roku a III Rzesza nigdy.

Mądre narody tolerują świrów bo wśród świrów jest dużo geniuszy. To geniusze czyli pomyleńcy wymyślają nowości, efektem zastosowania nowości są wygrywane wojny, nie tylko militarne lecz również ekonomiczne.

Nie porównuję madame Gretkowskiej do geniuszy pokroju Igora Sikorskiego ale zauważam istnienie podobnego mechanizmu: kiedy ostatnio tolerowaliśmy odchylonych skończyło się to Rzeczypospolitą Obojga Narodów rozciągającą się od morza do morza oraz podbiciem Moskwy czyli czymś co nie udało się później ani Napoleonowi ani Hitlerowi.

Postawa "nie podoba się to wypierd...." konsekwentnie stosowana przez następne generacje władzy najpierw w 1956 i 1968 roku, później w 1981 a potem sukcesywnie po 1989 roku moim skromnym zdaniem doprowadziła do tego że polska gospodarka rozpoczęła budowę pierwszej elektrowni atomowej pół wieku temu i do dzisiaj (poza postkomunistycznymi fundamentami w Żarnowcu i połową miliarda wydaną na wynagrodzenia biurwy w spółeczce celowej za czasów ryżego) Polska nadal nie dysponuje źródłem materiału rozszczepialnego do własnej broni jądrowej. W wyścigu do samostanowienia wyprzedzili nas nie dość że Pakistańczycy to nawet Północni Koreańczycy.

Nie daje Ci nic do myślenia że prezydent tego głupiego kraju lata amerykańskim samolotem i jeździ niemieckim samochodem ? Że używa chińskich komórek i laptopów z Tajwanu ? Że kody wyzwalające odpalenie polskiej rakiety przeciwlotniczej są przetrzymywane w Pentagonie ? Że flagi narodowe przyczepiane do samochodów Polaków na Euro 2012 były tak technologicznie skomplikowane że przyszły do Polski w kontenerach z Chin ?

Może efektem tej postawy właśnie szczytem możliwości polskiej myśli technicznej jest wklejanie wygłuszeń w szkielety konstrukcji autobusów i wagonów kolejowych podczas gdy gotowe zespoły napędowe do nich (power packi) przychodzą w kontenerach z zachodu ? Kiedy w Polsce skonstruowano ostatni samodzielnie wymyślony silnik ? Optoelektroniczny układ namierzania i śledzenia celu ? Inwerter do paneli słonecznych ?

Dante

https://businessinsider.com.pl/finanse/makroekonomia/prognoza-centralna-nbp-ws-pkb-inflacji-i-stop-procentowych/wlkw42q

A co do polityki i świata co będzie się działo w niedalekiej przyszłości to dr Bartosiak ma rację

https://m.youtube.com/watch?v=3Xj-izXI2lc&t=12s

Ostatnio modyfikowany: 2020-07-14 11:37

Andreas

"Mądre narody tolerują świrów bo wśród świrów jest dużo geniuszy"

Wszystko to ładnie co piszesz i zapewne masz rację.

A tak przy okazji - czy dopuszczasz, że czarni, których tak nie tolerujesz to też świry wśród których mogą być geniusze?

3r3

"Można zatem przyjąć, że z dużym prawdopodobieństwem projekt od samego początku, był nastawiony na oszukanie naiwnych inwestorów."

To bardzo poważny zarzut. Z praktyki działa to tak, że zakładamy scenariusz optymistyczny (wszystkie windy będą jechały tak jak jadą - do góry), ale oferujemy usługę i ryzyko finansowe pozwalamy podjąć chętnym. Chętni je podejmują, no a później okazuje się że scenariusz był nazbyt optymistyczny, a przecież nikt nie mógł przewidzieć czarnego łabędzia^^

Nie ma w tym żadnego oszustwa, jest przytomne zarządzanie trzycyfrowym ryzykiem.

@Krzysiek3

użytkownik - ooser; w MAF zapisałbyś to 'uˌser bądź u:ser zależnie od niegodziwości socjolingwistycznych zamiarów, ale mało kto ogarnia ten skrypt więc aby uwzględnić akcent rytmiczny na potrzeby choćby skryptu do filmów taki zapis skutkuje właściwym sposobem odczytania przez widza;

przegraniec - looser; jest źródłem tego żartu językowego;

Stosunek admin-user dobrze jest wyrażone właśnie w takiej rytmice nawiązującej do wyrazu loser, gdzie przedłużenie pierwszej sylaby podkreśla wzgardę. Podobniee w językuu polskiiim wiadomoo, że chodzii o jakieeś lewee sprawyy - co podkreślamy przedłużając ostatnią głoskę (scena z Jerzym Dobrowolskim przerzucającym papierosa pomiędzy kącikami ust w dialogu).

Żart językowy ooser został użyty w filmie Tron legacy (0:40)

https://www.youtube.com/watch?v=yR7nXku4Jpg

ale fragment Dobrowolskiego wycięli ze względu na jakieś tam autorskie brednie. Gdyby ktoś znalazł to warto podlinkować w celu unaocznienia pewnych funkcji języka. Języki mają warstwy - jak ogry, trzeba się ogrami posługiwać. Kto komunikatu nie rozumie nie jest adresatem^^

@Nasfer

Ten film który wskazałeś warto przytaczać:

https://www.youtube.com/watch?v=EBZhB9ZCgPg#t=22m30s

@Keracz

"Czynią rekonesans środowiska bagiennego"

Chodzenie po bagnach wciąga.

@pecet

Znajdziesz czas na jakieś publikacje rzepacoina w węższym gronie, szerszym aspekcie?

@WhiteDragon

"Taka firma to nigdy nie będzie lider branży, choćby lokalny, ale z dopasowanym ERP ma szansę na siebie zarabiać"

Firma to abstrakt - ludzie mają zarabiać.

"No i jest jeszcze drugi wymiar tego - synchronizacja. ERP pozwala utrzymać w jako takim ładzie molocha"

Za ile?!

"to przynajmniej nie wytworzy się w ten sposób komina płacowego i presji na podwyżki u co bardziej kumatych później."

Kominy i tak są wytwarzane w systemach uzbrojonych w erp, tylko umiemy je skrzętnie ukryć. Tym łatwiej ukryć wysokie kominy, bo kryją się w chmurach. To te niższe rzucają się w oczy.

"A co z konkurencyjnością? To jest dobre, gdy nie masz konkurencji"

Pozwoliliśmy im popełnić błędy i sami się zbankrutowali, a ci co są jadą na żyletkowych marżach żeby przeżyć.

"bo nikt nie ogarnia tego co robisz, lub z jakiegoś powodu nie może się tego tknąć (licencje, koncesje itp), ale weź baw się w manufakturę przy produkcji"

Ale ja właśnie w takim banale siedzę. I mimo to jest to zbyt skomplikowane. Wystarczy kształcić odpowiednią, różną od zera liczbę historyków sztuki i samo się wywali. Wszyscy poszli do IT - nisko wiszące owoce zostały w produkcji.

Jeśli dość dużo ludzi nie siedzi w produkcji to podaż jest niższa od potrzeb (bo popyt to inna planeta) i jest co zjeść, a materialny & organizacyjny & kompetencyjny próg wejścia jest bardzo wysoki.

"Tak, wiem. Na przykład dulary dla celników na Ukrainie i w Rosji, aby towary niebezpieczne jednak były bezpieczne."

Miałem na myśli zatrudnienie byłego szefa skarbówki na dane województwo w charakterze audytora księgowości. Albo jego dzieci.

"Ale fakt jest faktem, przy obecnych realiach 10% w rezerwie to utopia."

Wstyd tak nisko zejść i nie utrzymać zdolności odtworzeniowej. O właśnie tekst masz o tym.

Zastanów się - dzieci rodzą się mądre, a później idą do szkoły. Skoro trzeba Ci takie rzeczy jak oszczędności wtłaczać do głowy i uzasadniać, że inaczej nie działa to możesz nabrać podejrzeń że na siłę Ci to wmawiają i wypadałoby sprawdzić jak działało dawniej, i czy to była prawda kiedyś? I nie daj się wciągnąć w narrację "teraz są inne czasy" - homo się tak szybko nie zmienia.

"Czasami musi. Ot, ogarnia lepszą pracę, rzuca wypowiedzenie i nagle firma daje kontrpropozycję jak z bajki. W tym kontekście musi "zasygnalizować", że warunki zatrudnienia mu nie odpowiadają, bo firma sama z siebie nie ogarnie."

Trzeba umieć sygnalizować. Kampania plotek to oczywiście nigdy nie jest moja robota - ludzie sami wszystko wymyślą bo lubią lęki.

"Na ten moment skłaniam się do odpowiedzi, że rentowność zależy od tak wielu czynników, że wyodrębnienie tylko rozmiaru firmy nie da żadnych wartościowych wniosków."

A widzisz - zbłądziłeś. Dlatego uważasz że erp jest konieczne. Przypomnij mi jakie systemy wsparcia komputerowego miał Vo Nguyen Giáp, bo że Qasem Soleimani miał to już raczej się spodziewamy.

"Takie poskładanie firmy z x spółek zoo? Nie, a do czego zmierzasz? Toż to normalne składanie komponentów i zależności?"

DG mają szereg przywilejów (szczególnie sprawozdawczych) i nie lezą tak w oczy. Można postawić zarzut, że korpora sobie zrobiła fikcyjną spółkę krzak i są to czynności pozorne, ale stawianie takiego zarzutu wobec dg leży już w założeniach. No i czy dg można kupić? A można zwasalizować?

Korpokracja różni się od feudalizmu?

"Tego starego dowcipu nie rozumiem."

Więc jeszcze nie czas.

"Outsourcing może też oznaczać, że jakaś aktywność nie należy do core'owej działalności firmy i wypchnięcie tego na zewnątrz jest bardzo racjonalne."

Następnie zaś trzeba zatrudnić kogoś kto pilnuje żeby to pasowało do wiodącej działalności przedsiębiorstwa. Bo czasem kuleje termin, płatności, jakość, liczba.

"Czy jak firma zatrudnia 40 świetnych księgowych, artystów w swoim fachu, to od razu musi zatrudniać trzy sprzątaczki, dwóch techników, trzech kierowców, trzech ochroniarzy, dwie kucharki i informatyka? Przecież to absurd. Bierze się to wszystko z rynku od firm, które się w tym specjalizują i mogą świadczyć te usługi taniej i lepiej."

Który księgowy tym administruje i trzeba go przekupić aby to taniej & lepiej nie ważyło tak na selekcji?^^

"niech Ci będzie. 40 niezłych księgowych. Ot, żadnych wirtuozów księgowych sztuczek, ale też nierobiących baboli."

Sprzątaczki wrzucę takiej firmie nawet za darmo, a później wyzyskam klientów dysponując ich autodenucjacjami na piśmie.

@m_a_rek

"Są dwie części Polaków. Jedni piszą Polska z wielkiej litery inni z małej."

Wielką literą, małą literą piszemy, a nie "z wielkiej litery" skoro już tak nawracasz na poprawność.

@wzwen

"To w ogóle jest bardzo ciekawy paradygmat działów HR: "Zatrudniamy najlepszych inżynierów za średnią pensję w tej branży". Fenomenalnym jest przekonanie, że najlepsi inżynierowie nie umieją porównać swojej pensji z innymi pensjami."

HR to humaniści - w głowach im się nie mieści, że wyniki się liczy, a nie zgaduje. Związek logiczny czy kauzalność to nie są desygnaty odnajdujące miejsce w ich czaszkach.

"Wyobraź sobie, że masz w firmie Kanban, JIT, ..."

Żyła złota - nic nie działa i niech ktoś coś z tym zrobi sprowadzając to do kwestii "za ile".

@bartolomeo

"Co w takiej sytuacji mogę zrobić żeby mieć jakiekolwiek potwierdzenie że jestem posiadaczem akcji i etfow na obligacje?"

A kiedykolwiek byłeś posiadaczem? Czy też ewentualnie (jeśli nie MM) broker wykonywał dopiero kiedy chciałeś przenieść portfel? Po co mieliby robić tak kosztowne operacje w trakcie, skoro klienta kontentuje wyświetlenie wyniku?

"Czy w jaki sposób mogę się przed taką ewentualnością zabezpieczyć?"

Żartujesz?

@Freeman

"Pod poprzednim artykułem zadałem pytanie czy nie rozpoczyna sie druga fala. Oczywiście nie mialem na myśli fikcyjnego wirusa tylko efekty rozgrywek bazujących na bazie coronoi."

Wszyscy siedzą na szpilkach czy się nie będziemy o kopalnie, przetwarzanie i szlaki dostaw strzelać. Takiej gotowości nie było od 30 lat. Nie zbliżałbym się do kraju, w którym mogą mnie powołać.

@SOWA

Nie znam baby.

@Kikkhull

"Specjalistow zatrudnia sie samemu, tych co mozna latwo wymienic, dajesz firmie zewnetrznej.

Tak jest najbardziej ekonomicznie."

Ale wychodzi odwrotnie.

@gruby

"skutkiem czego pierwszą bombę atomową Amerykanie zdetonowali wiosną 1945 roku a III Rzesza nigdy."

Co więcej - zrobili ją z materiału zdobytego na Niemcach bo własnego brakło.

@Andreas

"czy dopuszczasz, że czarni, których tak nie tolerujesz to też świry wśród których mogą być geniusze?"

Szanse na to wskazuje ich krzywa rozkładu poziomu intelektualnego.

Andreas

Jest jeszcze pewna subtelność, której - jak się wydaje - nie zauważasz - to nie ja wyrzucam panią Gretkowską, tylko pani Gretkowska chce wyjechać.

Wygląda więc na to, że to pani Gretkowska nie toleruje wyboru wyborców, a ja jedynie wyrażam swoje z tego powodu zadowolenie.

No chyba, że uważasz że tolerancja polega na tym, że muszę panią Gretkowską kochać, czy choćby lubić.

Chyba nie są te subtelności poza Twoim zasięgiem?

z01

pani Gretkowska nie toleruje wyboru wyborców

W Polsce ludzie nie dorośli do demokracji, więc jej nie mają. Mają jedynie pseudo-demokrację, do której nota bene też nie dorośli.

Andreas

Rozglądam się i na globie widzę ochlokrację, oligarchię, dyktatury i miękkie i twarde, a najwięcej to widzę kleptokracji.

I tylko demokracji nie widzę, ale, jak podejrzewam, dlatego, że z demokracją jest jak z białymi myszkami, które widzi deliryk.

z01

z demokracją jest jak z białymi myszkami, które widzi deliryk

Ja patrze na współczesną tzw. demokrację, jak na bajkę dla dzieci, żeby spały spokojnie, kiedy złodziej kradnie im cukierki. Ale czas bajek powoli przemija. Niedługo nie będą potrzebne, bo wszystkie cukierki już zabrane ;-)

Kikkhull

obiecanki, cacanki

Andreas

Nie chodzi o ten wyjazd - niestety - jak myślisz? kolejny Nobel dla polskiej pisarki?

Teraz to naprawdę przyjdzie stąd wyjechać - dopiero się @gruby oburzy.

hansklos

NIC nie beda posiadac w koncowym rozliczeniu i NIC nie przekaza[...]musicie to zrozumiec, gdzie jest srodek ciezkosci w tej grze

Osoba, która NIC nie ma, nie ma NIC do stracenia, dlatego rozwali taki system szybciej niż myslisz. Skoro jesteś z IT, to jak mniemam podstawy matematyki i teorii grafów znasz, a jak znasz, to wiesz, że wystarczy zniszczyć lub uszkodzić 3-5 węzłów, aby załamała się cała struktura, np. miasta, komunikacyjna, itp.

Kiedyś wybuchł w Warszawie pożar na moście i obserwowałem z bliska ową sraczkę, a to tylko jeden pojemnik z benzyną i zapałki i były to czasy przedinternetowe. Teraz to by się pół miasta zapłakało. A co może się stać, jak pojawi się kilku takich, którym przypadkiem zapaliła się benzyna i to przypadkiem w takich krytycznych punktach?-)

samochodu (z gotowych czesci) nie mozna wyprodukowac

Tutaj nie ma problemu umiejętności, ale jest problem papierka - po co ci auto, którym nie możesz jeździć po drodze?

Ostatnio modyfikowany: 2020-07-14 15:08

m_a_rek

Wielką literą, małą literą piszemy, a nie "z wielkiej litery" skoro już tak nawracasz na poprawność.

Być może nie zauważyłeś, że przypadowo temat dotyczył pewnego wyrażenia. Sposób zapisu świadczy o stosunku do tego pojęcia. Coś jak zapis imienia swojej matki.

Kwestie gramatyczne są w tym wypadku drugorzędne.

Zastosowanie rusycyzmu, który ma być może status uzusu było świadome (trzeba podążać za postępem) . W tym wypadku zastosowanie rusycyzmu wydaje się bardziej zbliżone do poprawności logicznej.

gruby

"Jest jeszcze pewna subtelność, której - jak się wydaje - nie zauważasz - to nie ja wyrzucam panią Gretkowską, tylko pani Gretkowska chce wyjechać."

... i nie dało Ci do myślenia że od 1989 roku wyjechały miliony młodych którzy zamiast budować lepszą Polskę budują lepsze Niemcy, Wielką Brytanię Szwecję czy Szwajcarię ? Bo zdaje się już od 1989 roku jak na pryncypia wolnego rynku przystało Polska znajduje się w walce konkurencyjnej o najzdolniejsze łby które to łby wymyślą i wyprodukują myśliwce orbitalne, kwantowe laptopy czy serię dziesięciu pigułek niszczących raka raz na zawsze ? Jak myślisz kto więcej zarabia: biolog molekularny czy zbijacz europalet ? I dlaczego ten biolog molekularny ma rozwijać swoje lekarstwa akurat w Polsce ? Czy on przypadkiem nie jest zbyt drogi żeby połowę swojego czasu po założeniu firmy marnował na użeranie się z biurwą która z jego perspektywy patrząc jest głupsza od szympansów ?

Skoro pałą nie da się ludzi w kraju utrzymać to może należałoby się zastanowić jakiej by tu użyć marchewki ? Podpowiem że emigracja się zakończy kiedy zdaniem emigrantów w Polsce będzie lepiej niż na zachodzie. No więc jaką ofertę ma Polska ?

"czy dopuszczasz, że czarni, których tak nie tolerujesz to też świry wśród których mogą być geniusze? "

Ależ oczywiście że są wśród nich geniusze. Żeby wymyślić modus operandi "wyrazy wdzięczności za łaskę boską zanosimy do proboszcza" versus "skargi i reklamacje prosimy kierować do szefa bezpośrednio" to trzeba być niewąsko kutym na cztery nogi. Wystarczy że czarni od dochodów zaczną płacić podatki i ZUS wypełniając PITy, zamontują mobilne kasy fiskalne do tacy i zaczną wystawiać faktury VAT za pogrzeby, śluby i chrzciny i już będzie bardziej normalnie.

SCADA

To gdzie ta automatyzacja w produkcji zabiera miejsca pracy osobom z IQ wyzszym od malpy? A moze podaj gdzie zabierze :-) brzmisz jak jakis teoretyk ktory produkcji nie widzial. Przemysl to nie uber - masz watpliwosci to moze sprawdz.

Stanowiska pracy w ktorych nie trzeba myslenia czy wiedzy owszem latwo zastapic I czesto bywa to oplacalne, ale musisz wiedziec ze czlowiek jak sie psuje to latwo go zastapic a jak maszyna sie popsuje I przypadkiem w kraju nie ma jakiegos servonapedu ktory ulegl uszkodzeniu, w dodatku IGBTy nie doszly z Chin to moze byc duzy placz.

Andreas

„... i nie dało Ci do myślenia że od 1989 roku wyjechały miliony młodych którzy zamiast budować lepszą Polskę budują lepsze Niemcy, Wielką Brytanię Szwecję czy Szwajcarię ? „

Czy sądzisz, że skokowy przyrost biurwy za rządów Tuska był dziełem Rydzyka i czarnych?

Wiesz co się robi jak podbija się terytorium – instaluje się własny zarząd – taki, żeby na terytorium szło po naszej myśli.

Czy myślisz, że Syrenki nie można w Polsce rozwijać bo czarni przeszkadzają? Czy Brzeskiego firmę chcą zlikwidować żeby nikt nie pamiętal, że w Polsce robiło się samochody to robota Brauna?

Czy limity CO2 narzuca nam Watykan?

Co Ty opowiadasz. Dzisiaj się urodziłeś?

„Wystarczy że czarni od dochodów zaczną płacić podatki i ZUS wypełniając PITy, „

Naprawdę trudno mi uwierzyć, że Ty, którego cenię za wyjątkowe wpisy, może uważać, że to pozwoli wypełnić dziurę w budżecie z powodu wypływu kapitału przez nieopodatkowane zachodnie sieci marketów, za brak pieniędzy po uwalonych kopalniach, wyprzedanych hutach, rozpieprzonym Cegielskim, rozpędzonych stoczniach?

A kto wypedził ludzi do pracy, gdy zabrali im te zakłady? Rydzyk?

Jak tak możesz – za przeproszeniem – pieprzyć?

Człowieku puknij się w głowę!

Rydzykowi, biskupom przydałoby się by zapomnieli o prebendach, pieniądzach i czego tam i zajęli się Kościołem, który – przynajmniej część z nich – właśnie przez takie zachowania rozpieprza.

Ale jak Kościół zajmował się uniwersytetami to przynajmniej uczyli tam ludzi, a teraz duraczą – wiesz co to jest neomarksizm???

Jak zakonnice prowadziły przedszkola to przynajmniej chociaż 50% rodziców spokojnie prowadziło tam dzieci. Dzisiaj 50% może chc by ich dzieci były uczone zakładania prezerwatyw, ale drugie 50% nadal tego nie chce.

Poczytaj sobie programy ONZ na ten temat – np. u Peeters.

Człowieku - jak Ci czarni oczy przysłonią, to robisz się ślepy jak świeżo urodzone kocię.

Ostatnio modyfikowany: 2020-07-14 15:54

Alan Shrugged

Wywiadowi towarzyszył komunikat prasowy organizacji Open Society, w którym oświadczył, że „największa część tego wsparcia - 150 milionów USD” będzie pochodzić z zestawu pięcioletnich dotacji dla czarnoskórych organizacji wymiaru sprawiedliwości, które pomogły stworzyć i utrzymać impet w kierunku równości rasowej ”.

xoni

"Wspominam czasy, kiedy na tym forum można było dowiedzieć czegoś o inwestowaniu, analizach i okazjach inwestycyjnych.

Ostatnio zapanowała głupawa pseudopolityczna dyskusja ćwierćinteligentów"

Nie ostatnio - to się nasila od kilku lat na blogu, ale to jest pochodna też tej samej głupawej dyskusji w przestrzeni publicznej w PL, a normalnym ludziom przez słuchanie tego tylko cashflow słabnie i setki kusd gniją.

BartArt

Tylko to tutaj zostawię https://innpoland.pl/amp/160729,podatki-daniny-i-podwyzki-byly-sztucznie-wstrzymywane-przed-wyborami

.

PRT

3r3

"W Polsce ludzie nie dorośli do demokracji, więc jej nie mają. Mają jedynie pseudo-demokrację, do której nota bene też nie dorośli."

Demokraturę mają.

@Andreas

Myślę że Twój najazd na @gruby jest chybiony. Wymyśliłeś i przypiasłeś @gruby pogląday jakich nie wyraża. Zgaduję że z nieznajomości piśmiennictwa @gruby i ujawnionego tam utylitarnego stosunku do kultów.

se7en

A dzisiaj Trybunał Konstytucyjny oświadczył, że Nowelizacja Kodeksu karnego zaostrzająca kary za niektóre przestępstwa związane z pedofilią jest niezgodna z konstytucją. pis broni pedofilów jak niepodległości. pedofilom nie można zaostrzać kary, ale kierowcom można podwyższać mandaty. Trzeba być nielichym imbecylem aby głosować na to dziadostwo.

Ostatnio modyfikowany: 2020-07-14 17:19

supermario

se7en

Sodomici i czarni stanowią masę potrzebną do przeprowadzenia rewolucji marksistowskiej , a potem będą zaorani. Krzysztof Karoń jest ekspertem w tym temacie.

Po pisowskich latach władzy nie zostanie zupełnie nic. Prócz długów.

Długi były generowane przez wszystkie rządy od początku tzw. transformacji. Jak pan JKM , który był wtedy posłem zaproponował , aby zakaz deficytu został wpisany do Konstytucji , to został wyśmiany. Obecne długi są i tak nie do spłacenia. Jedyne wyjście to ogłoszenie bankructwa , ale w takim przypadku nie możemy być w strefie euro , czego chce pan RT.

se7en - naprawdę wolalbyś sponsora (za nasze pieniądze) sodomitów? Co Wam zrobiono w głowy?

Gorzej pan RT sponsoruje antifę . „Własność prywatna to kradzież. Własność wspólna to bogactwo”, „Taktyki miejskie/uliczna gimnastyka, czyli techniki działania grupowego”, „My jesteśmy kryzysem (Kapitału)” – to nie historyczne zapiski ze szkoleń bolszewików. To opis zajęć jakie miały miejsce w ramach Społecznej Szkoły Antykapitalizmu organizowanej przez Biennale Warszawa (formalnie instytucja kultury). Wszystko za miejskie pieniądze. Dodatkowo część szkoleń miała charakter zamknięty, ale od początku.

https://zyciestolicy.com.pl/szwadrony-trzaskowskiego-kogo-i-po-co-szkoli-warszawa/

Mógłby posłuchać pana prof. Wielomskiego to by mu wytłumaczył , że igra z ogniem.

Faszyzm i faszyści w Europie. Czym jest faszyzm? Kogo reprezentuje? | prof. Wielomski, K. Smuniewski

https://www.youtube.com/watch?v=uFX6LZA3RI0

@ z01

Dlatego nigdy nie będziemy krajem. Kraj realizuje swoje interesy, nie cudze. My swoich interesów już nie mamy.

A mamy sprecyzowane takowe ?

@ PRT

Oby na zapowiedziach się nie skończyło, jak to często bywało.

Oczywiście , że się skończy . Nie będą żywić naszego pasożyta , bo mają dość swoich.

@ gruby

Mądre narody tolerują świrów bo wśród świrów jest dużo geniuszy. To geniusze czyli pomyleńcy wymyślają nowości, efektem zastosowania nowości są wygrywane wojny, nie tylko militarne lecz również ekonomiczne.

Nasze świry nie potrafią wbić nawet gwozdzia w ścianę . Jedyne co umieją to siać ferment rewolucyjny i zarażać dekadencją. Tego tolerować nie wolno.

BartArt

Sorry za onet ale następuje partyjny kanibalizm. https://wiadomosci.onet.pl/tylko-w-onecie/walki-frakcyjne-w-pis-gajcy-morawiecki-na-celowniku-kurskiego-i-ziobry/6ebb7ww

winio

Wygląda na to, że FED przestał drukować, a nawet ściąga pieniądz z rynku.

Dodatkowo commercials sprzedają coraz więcej złota, co miało miejsce zawsze podczas górki: https://www.barchart.com/futures/commitment-of-traders/technical-charts/SI*0

Co Wy na to?

PS: Kolegów preppersów od końca świata proszę uprzejmie o nieodpowiadanie - dla Was (kto wie, może w końcu będziecie mieć rację?) najlepszą inwestycją będzie zawsze fizyczne złoto, kałach i amunicja.

supermario

Co to się na giełdach wyrabia. WIG20 prawie 2% na minusie.

Pan Wojciech Białek wróży dołek analogiczny do 14 maja. Spokojnie za chwilę pewnie odbije.

https://wojciechbialek.pl/2020/07/i-po-wyborach-2.html

Keracz

Chodzenie po bagnach wciąga.

Rozważni skałę znajdują i mając wsparcie na niej budują swój kapitał.

@ Andreas

Człowieku - jak Ci czarni oczy przysłonią, to robisz się ślepy jak świeżo urodzone kocię.

Dzisiaj jako ten byk rozjuszony dźgasz rogami ostrymi dookoła. A wywyższając swój status kolegę @gruby potraktowałeś jak narodzone kocię, w dodatku świeżo i jeszcze bez wzroku.

https://www.cenyrolnicze.pl/wiadomosci/produkcja-zwierzeca/bydlo-i-mleko/7344-rozjuszony-byk-zaatakowal-gospodarza

BartArt

O redukcji przez fedziarzy pisałem kilka dobrych wpisów wstecz. W dodatku decydenci zmonetyzowali całą emisję obligacji departamentu skarbu US. Wychodzi na to że tylko oni skupują dług (nikt nie kupuje UST). To niebezpieczna gra.