Czasami zdarza się, że pozycje zajmowane przez największe podmioty obecne na rynku zwracają naszą uwagę. Tak też stało się tym razem. Trzeba tutaj uczciwie oddać, że wspomnianej kwestii przyjrzeliśmy się z bliska po obejrzeniu nagrania autorstwa Alessio Rastaniego.

Jeśli ktoś nie wie kto to taki, to wspomnimy tylko, że Alessio jest traderem, który zasłynął stwierdzeniem „Goldman Sachs rządzi światem” podczas wywiadu w BBC.

O ile obawy Rastaniego w tamtym momencie były przesadzone, to warto jednak wspomnieć o tym, że euro od tamtego czasu faktycznie bardzo osłabiło się od dolara. Z kolei kryzys strefy euro faktycznie nie został wtedy w żaden sposób zażegnany – jedynie pozwolono problemom stopniowo się nawarstwiać.

Nie o tym jednak będzie ten artykuł.

Duże banki obawiają się jesieni

Alessio zwrócił uwagę na zachowanie największych instytucji finansowych w ostatnich tygodniach. Chodzi o zakupy ze strony m.in. potężnych banków. Obecnie ten duży kapitał (tzw. instytucjonalni traderzy) wykupuje opcje put w ogromnych ilościach.

Czym są opcje put?

Najprostsze wyjaśnienie: jeśli zakupisz opcje put na indeks S&P 500 i ten indeks zaliczy spadki, to zarobisz na tym. Opcje put mogą być również traktowane jako pewnego rodzaju zabezpieczenie, czyli trzymamy nasze akcje w portfelu ale na wszelki wypadek kupujemy trochę opcji put aby się zabezpieczyć.

Odwrotnością są opcje call – kupujemy je, gdy liczymy że rynek pójdzie w górę.

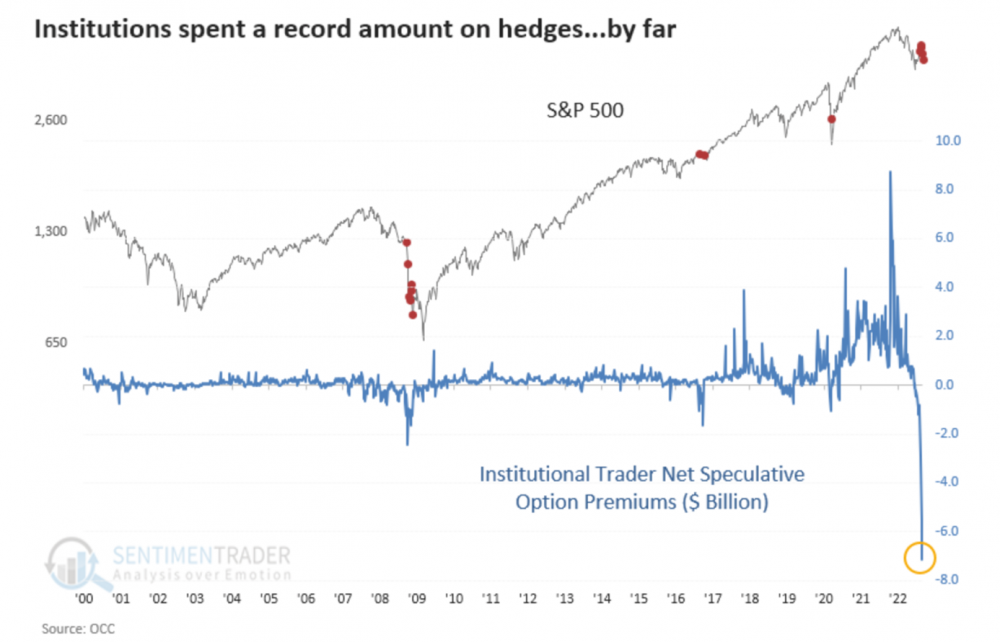

Pora przejść do bieżącej sytuacji. W tygodniu na przełomie sierpnia i września, duże instytucje nabyły około 5 mln opcji put i wydały na to nieco ponad 8 mld dolarów. Uwaga: to jest wynik dwukrotnie wyższy od rekordu z poprzednich 22 lat!

Czasami zdarza się, że mamy na giełdzie do czynienia z dużymi obrotami, czyli kupuje się dużo zarówno opcji call, jak i put. Dlatego warto sprawdzić pozycję netto, czyli od pieniędzy wydanych na opcje call odjąć środki wydane na opcje put. We wspomnianym tygodniu różnica wyniosła 7,5 mld dolarów na korzyść tych drugich. Co to dokładnie oznacza, pokaże Wam wykres:

Niebieska linia pokazuje, że takiej różnicy nie było nigdy w historii.

Zdaje się, że Rastani nie wspomniał w nagraniu jak wyglądał kolejny tydzień. W tym czasie duże instytucje wydały na opcje put 4,6 mld dolarów, a na opcje call ponad 800 mln dolarów. Różnica nie była już tak duża, ale i tak ogromna na tle danych historycznych. A zatem pewnego rodzaju panika wśród banków trwała dalej. Dane z kolejnego tygodnia dopiero zostaną przedstawione.

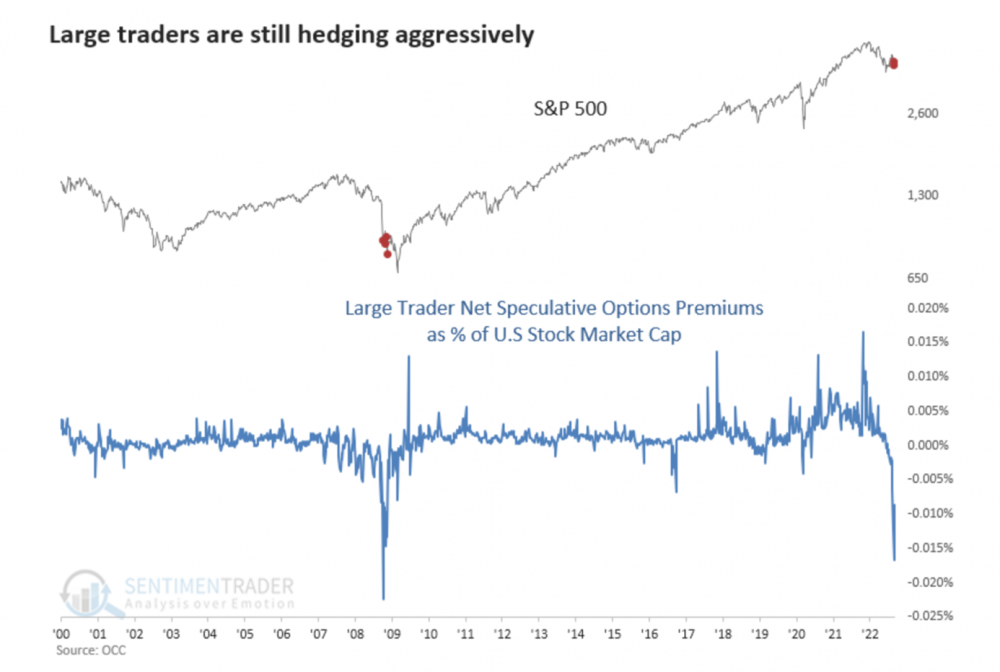

Wielkość pozycji net short (czyli tą różnicę przedstawioną niebieską linią) warto jeszcze porównać do kapitalizacji amerykańskiego rynku.

Widzimy, że pod tym kątem różnica była większa tylko raz – mniej więcej w okresie upadku Lehman Brothers.

Czy należy się bać?

Analizując te dane, warto zwrócić uwagę na jeszcze jeden aspekt, który podkreślił zarówno autor Sentiment Trader, jak i Alessio Rastani. Duży kapitał jest zazwyczaj kojarzony od razu ze „smart money”, czyli najlepiej zorientowaną grupą. Tymczasem skuteczność dużych instytucji wcale nie jest tak powalająca.

W tym konkretnym przypadku, czyli kupowania dużej ilości opcji put, można powiedzieć, że duże instytucje prawidłowo zachowały się tuż przez upadkiem Lehmana. Później jednak nadal kupowały opcje put chociażby w listopadzie 2008 roku, podczas gdy rynek chwilę później zaczął odbijać. Ich kolejne próby (chociażby przełom 2016/2017) także nie zakończyły się sukcesem.

Dlatego zachowanie dużych instytucji nie przesądza, że na rynku lada moment dojdzie do potężnych zawirowań. Naszym zdaniem dużo mocniejszymi argumentami za takim scenariuszem są plany banków centralnych odnośnie dalszego zacieśniania polityki monetarnej. Ale o tym już za kilka dni usłyszycie wprost od Tradera21.

Independent Trader Team

Dante

Ostatnio modyfikowany: 2022-09-16 15:05

vorumeq

Dante

https://www.zerohedge.com/geopolitical/imf-chief-harsh-winter-may-spark-social-unrest-eu-amid-energy-crisis

Cascader

Pod koniec 2018r. panika na akcjach bodajże zjazd z ok. 3200 pkt dla S&P500 do poniżej 2400) była mocnym sygnałem dla FEDu, że czas zmienić politykę monetarną (aczkolwiek było to przy spadającej inflacji). A teraz zjazd z ok. 4800 do poniżej 4000 nic nie wywołał w polityce FEDu - zatem będzie trzeba obserwować co zrobi, gdy będzie 3200 (bo kolejny potencjalny poziom to coś koło 2200 -2400).

Jay Powell dał jasno do zrozumienia, że nie zmieni polityki monetarnej dopóki pożar inflacyjny nie zostanie ugaszony, niezależnie od tego jak nisko spadnie S&P500.

Ostatnio modyfikowany: 2022-09-16 17:21

Krzysztof_01

https://www.youtube.com/watch?v=0qU2hrV_yvA

Ostatnio modyfikowany: 2022-09-16 18:14

Novy!

Jay Powell dał jasno do zrozumienia, że nie zmieni polityki monetarnej dopóki pożar inflacyjny nie zostanie ugaszony, niezależnie od tego jak nisko spadnie S&P500

Dantemu się nie dziwię, bo uwielbia propagandę :)

Ale ty? Dajesz wiarę największemu propagandziście i kłamcy na świecie?

Powell sobie może prognozować. I tyle tylko może :)

Trader to samo, "stary wytrawny gracz", a wydygany na maxa. Za chwilę będzie sprzedawał tłumacząc, że nie ma straty bo dostał dywidendę :)

Jego jeatem w stanie zrozumieć, bo zaraz mu Kopiowanie eksploduje, ale ty @Cascader z taką wiedzą?

Novy!

Tutaj jak się wchodzi z normalnego świata, to się włos na głowie jeży :)

Większość suszarek jest z "pompą ciepła", dlatego, są energooszczędne. Nie mam czasu na opisywanie zjawiska. Jest kolektywna WiKi, można zgłębić wiedzę :)

dlatego pozostaje osobiście wierny tradycji w tym aspekcie, nie wspominając, ze sama pralka niszczy ubrania, suszarka dobija swoje. Jeszcze tanie ciuchy Ok, ale tych droższych byłoby mi szkoda raczej

To jest hit tego sezonu :)

Oprawiam w ramki.

Ostatnio modyfikowany: 2022-09-16 19:21

forte

Chlorofil

Swoją drogą brakuje w polskim internecie dobrego kanału o makro. @Dante, masz jakieś blogi godne polecenia?

Ostatnio modyfikowany: 2022-09-16 20:49

warren.

proszę bardzo jakie to jest wszystko sztuczne i sterowalne.

naraz dzejsiki mogą obejść się bez luksusu, naraz nie trzeba tyle żreć i konsumować.

jak bilderberg zagra, tak gawiedź tańczy

warren.

czysta polska 2023

edzio

@Apfel

Piekne niebieskie niebo lataja samoloty nic sie nie dzieje. Drugiego dnia lataja ze smugami po jakims czasie masz slonce za mgla.

Nie kopie tematu, ale dla majacych czas moze warto zaczac od oficjalnych rzeczy typu czego ucza na inzynieri pogody. Tak mi teraz przyszlo na mysl.

Ogolnie jest 5 teori na ten temat.

Podoba mi się Twoja sugestia - szczególnie jeśli chodzi o zjawisko cloud seeding i zrozumienie kiedy jest ono skuteczne a kiedy nieskuteczne. Może ktoś podchwyci temat.

@warren

ale to ci wmówią że skład powietrza jest taki, który zaraz absorbuje tą wilgoć z tego samolotu co zaraz to znika. smuga kondensacyjna.

ale to, że zaraz za nim przeleci samolot i smuga nie znika, to już powietrze nasycone i nie znika. iś szur.

Ano wmówią. Więc jak to sprawdzisz?

@Solarsoul

Specjalnie podaję oficjalne „interiowe” źródło, żeby nie było, że to z fejkowych niezależnych mediów, których założyciele noszą foliowe czapeczki.

Jest w tym artykule jeden problem - w jaki sposób można zagwarantować że pył rozpylony na wysokości 10km miałoby się rozproszyć na "niewielkim obszarze". Pamiętasz może islandzki wulkan Eyjafjallajökull który wyrzucał pył z powierzchni ziemi(~1.5km n.p.m.), a zablokował ruch lotniczy nad Polską?

Dlaczego smugi kondensacyjne potrafią znikać po kilka minutach a pozostawione przez inny obiekt nie znikają a rozmywają się na niebie tworząc płaszcz?

No właśnie nie wiem jak zapatrujesz się na wyjaśnienia z filmiku, czy uważasz je za wiarygodne - tam jest to z grubsza opisane.

@Stary#

A potrafisz powiedzieć czy temperatura powietrza, wilgotność powietrza, ciśnienie na tej wysokości było takie samo w tym miejscu

po określonym czasie dla obiektu numer dwa? Bo jak o tym dyskutować? Jaki skład chemiczny ma paliwo lotnicze?

Ooo... przynajmniej jeden który przeczytał albo obejrzał. Witamy w klubie - przynajmniej jest nas dwóch.

@ruhe

Dzięki, ale nie obejrzę. Pitoń zaczął tę, jak on to określił, „debatę” od zwyzywania nas od durniów, niczym popularny na tym forum

prostak. Sam kiedyś wklejałem nieraz linki do filmów na kanale Pitonia i oglądałem go bo jak nikt inny potrafił podnieść człowieka

na duchu w trudnym czasie. Teraz wziął się za komentowanie spraw, na których w ogóle się nie zna, to przygnębiające, wygląda że

służby nic nie muszą robić, albo wprost przeciwnie, już zaczęły coś robić tak żeby prawicowi działacze sami skłócili swoje środowisko od środka.

Dlatego właśnie nie linkowałem filmików w których Pitoń wyzywa,ale ten gdzie jego dwóch gości prowadzi dyskusję (i to nie tylko o pogodzie). Gdyby chodziło o samo wyzywanie to filmik nie byłby dla mnie kompletnie pociągający - przecież mogę się z każdym zwyzywać tu na forum.

@lenon

W podręczniku tym który znałem praktycznie na pamięć było jak byk napisane, że samolot lecący na wysokości poniżej 8000 metrów nigdy nie zostawia smugi kondensacyjnej. Po odmierzaniu czasu jej rozpadu na odpowiednią szerokość kątową można było określić wysokość +- 100 metrów.

Widzisz - książka to już jakiś punkt zaczepienia. Zbieramy więcej informacji czy oprzemy się na wrodzonej intuicji?

lenon

Oj @edzio, mógłbyś jaśniej?

edzio

edzio - jedno jest faktem - pan Bill Brama planuje rozpylać.

Fakt że ktoś coś planuje jest planem że coś będzie faktem. Znaczy się że coś miało podskoczyć żeby dało się sprzedać z zyskiem.

Kupuj plotki, sprzedawaj fakty? Uwierzę dopiero jak Izera sprzeda milion aut elektrycznych.

@lenon

Oj @edzio, mógłbyś jaśniej?

Mógłbym, ale gdzie wtedy frajda z rozumowania? Szukam sposobów weryfikowania naszych teorii. Bo na razie gadamy trochę jak o tym czy lepiej pierze proszek w niebieskim czy zielonym pudełku. 90% pań z Gdańska nie widzi różnicy. A my na forum nie damy się przekonać że czarne jest czarne a białe jest białe. Widzisz analogie między analogiami?

Ostatnio modyfikowany: 2022-09-17 00:23

lenon

"Ja z kolei proponuję aby posiadacze fotowoltaiki zrzucili się po 1 zł na sreyjnego samobójcę który Bramę odwiedzi."

Moim zdaniem, powinien to zrobić, nic posiadacz.

Ostatnio modyfikowany: 2022-09-17 00:25

lenon

"Mógłbym, ale gdzie wtedy frajda z rozumowania? Szukam sposobów weryfikowania naszych teorii. Bo na razie gadamy trochę jak o tym czy lepiej pierze proszek w niebieskim czy zielonym pudełku. 90% pań z Gdańska nie widzi różnicy. A my na forum nie damy się przekonać że czarne jest czarne a białe jest białe. Widzisz analogie między analogiami?"

Nie istnieją żadne nasze teorie i nie uważam, że 90% pań z Gdańska nie widzi różnicy.

Te analogie widziane przez Ciebie, to tylko odbiór siebie w sferze własnego umysłu.

Z tej przyczyny nie widzę analogii między analogiami.

Ostatnio modyfikowany: 2022-09-17 00:41

edzio

Twoja teoria to informacja z książki - ale książkę ktoś oparł na czymś - skąd wziął te 8000 metrów?

Gdyby tak było to mgła nigdy by się nie pojawiała na dłużej poniżej 8000 metrów. Ani chmury.

No to jak mam sprawdzić czy "lepiej pierze proszek niebieski czy zielony"?

lenon

Najprostsza z metod, to po prostu, dowiedzieć się. Uzupełnić wiedzę.

Myślę, że to najprostszy sposób.

Hansklosx

Ja przyjmowalem że zacznie się jesienią i już przed wakacjami miałem pierwsze info więc już prawie wszystko poza systemem tylko 14tys na koncie to tak zwany zapas na bieżące wydatki. Dla pewności na dniach wyplacimy.

No i obserwujemy sytuację i reagujemy na bieżąco i dostosowujemy strategię.

Ostatnio modyfikowany: 2022-09-17 07:32

supermario

https://www.youtube.com/watch?v=A91CQY-DqCk

opcjoner

Artykuł tak troszkę pobieżnie, bo to że banki nakupiły opcji put jak nigdy to jeszcze nie wszystko wyjaśnia.

Nie wiem z tego artykułu jakie banki stoją za tymi transakcjami, kto jest kupującym ale też bardzo ważna informacja kto jest wystawiającym te opcje?

Zakładam, że to opcje na S&P500? Nie wiemy na jaką wartość indeksu oraz jaki termin wykonania.

Z opcjami czasami jest problem, że można mieć rację co do kierunku ale nie doczekać czasu jego wykonania i popłynąć.

Może to być również gra między bankami i pociśnięcie u kogoś margin calla.

Aby wyrobić sobie pogląd co do kierunku giełdy trzeba by znać więcej szczegółów tych transakcji.

Na GPW też czasami handluje się pakietami opcji na wig20 po kilka tyś sztuk ale to, że ktoś kupuje opcje put wcale nie oznacza że na 100% będą spadki bo często ta transakcja jest zabezpieczona kontraktami i gra toczy się o zamknięcie w pewnych widełkach indeksu a niekoniecznie na duże spadki i też nie zawsze to kupujący jest wygranym przy spadkach a wystawiający. Niestety nie wiem czy GPW ujawnia informacje o stronach transakcji pakietowych, czy też o zaangażowaniu jakiegoś podmiotu w daną serie opcji.

Novy!

To może być ciekawa dekada wzlotów i spadków stóp / CPI. Rotschildowie (chyba) nazywali taki czas "strzyżeniem owiec" :)

Tak.

Strzyżenie owiec odbywa się mniej lub bardzej intensywnie, ale odbywa się zawsze. Tak bardzo chętnie cytowani przez nas rutaj panowie, Dalio, Casey, Macload itd. w ostatnich dwóch latach byli "bardzo twórczy" na swych stronach, a wręcz nachalni jeśli chodzi o lobbowanie na rzecz swych sponsorów- takich czy innych mennic, płatnych sposobów na przechowanie majątku w fizycznych kruszcach itd. Oczywiście robili to wszystko z obawy przed zdrenowaniem naszych kieszeni, kieszeni biednych obywateli tego nieszczęśliwego świata "śpiących", gnębionycj przez covidowy zamordyzm, nękanego spiskiem Bila & ska, spanikowanego groźbą światowego konfliktu spowodowanego przez niepokonaną armię rosyjską, nadchodzącym upadkiem dolara i systemu finansowego USA i generalnie krachem i kryzysem wszystkiego i wszystkich na świecie.

W efekcie zarobili miliony dolarów, bo kieszenie mają wielkie i zawsze szeroko otwarte.

Oczywiście nikt tego "szwindlu dla mas" nie zauważył, a cena złota zmierza do 1600 USD :)

Gospodarza oszczędzę bo mam dla niego sentyment. Ocenią go kopuujący jego ruchy.

supermario

https://www.youtube.com/watch?v=0YoTkyrOPAs

Novy!

Artykuł tak troszkę pobieżnie, bo to że banki nakupiły opcji put jak nigdy to jeszcze nie wszystko wyjaśnia

Jakiekolwiek działania inwestycyjne podparte darmowymi i ogólnodostępnymi, wykresami, statystykami, analizą techniczną, ilością opcji, shortów, longów itd oraz sytuacją polityczną- ze względu na ich bezużyteczność czy nawet zmienność- są zwykłą niedorzecznością.

Z płatnymi jest może nieco lepiej, ale z tymi które możemy kupić jako gawiedź- jest podobnie.

"Dwie rzeczy popychają ludzi do działania- interes i strach"

Napolen Bonaparte

Ostatnio modyfikowany: 2022-09-17 10:40

Spy

Dobry post, straszak jest, szczegółów brak

@hanklosx

Tutaj wyjątkowo Cię nie popieram, udzieliła ci się panika jak babciom które w czasie wybuchu pandemii stały cały dzień pod bankami i innych wypłacającym wszystko z bankomatów --- oczywiście pół roku później wracali z powrotem.

@Novy!

Gospodarza oszczędzę bo mam dla niego sentyment. Ocenią go kopuujący jego ruchy

Ja też mam sentyment ale nie wiem co się z nim porobiło a wystarczyłaby odrobina pokory ?!

Czy go ocenią to nie wiem, ludzi można łatwo do wszystkiego przekonać, wszystko wmówić i wszystko ładnie uargumentować.

Ostatnio modyfikowany: 2022-09-17 10:46

Novy!

Czytając ostatnio snute tutaj w nadmiernej ilości teorie o GMO, chemtrails, suszarkach i pralkach niszczących nasze ubrania, chudnięciu 1,5kg (sic!) z powodu "niejedzenia" pieczywa, wiecznego i wszechobecnego spisku etc. etc.- przypomniały mi się Twoje słowa, jakie napisałeś do @SenecaAS a'propos prosowieckiej forumowej propagandy. Myślę, że do określenia "stanu" piewców powyższych "teorii"- można je śmiało zastosować:

"Myślę, że nikt by się nie przyznał. Większość to tchórze i nieudacznicy, niezdolni do zapewnienia sobie samodzielnie bytu. Oni nie mają takich przemyśleń. To dla nich abstrakcja."

Ostatnio modyfikowany: 2022-09-17 10:58

Novy!

Ja też mam sentyment ale nie wiem co się z nim porobiło a wystarczyłaby odrobina pokory ?!

Nie mnie go oceniać.

Napisałem ostatnio do @lenona, że nie radzę mu oceniać działań człowieka, który zdobył rozgłos medialny. Tobie radzę to samo. Obawiam się bowiem, że krytyka osoby gospodarza nie jest tu mile widziana.

Czy go ocenią to nie wiem, ludzi można łatwo do wszystkiego przekonać, wszystko wmówić i wszystko ładnie uargumentować

Mimo wszystko, nie chciałbym być w jego skórze. Wielu z "kopiujących" miało nadzieję stać się bogatymi. I to w krótkim czasie.

Kiedyś już to pisałem, ale powtórzę. Te kursy, kopiowania- jak zwał, tak zwał, powinny być opatrzone elementami filozofii, behawiorystyki i psychologii ludzkiego umysłu. Tutaj powinni poświęcić ogrom czasu.

Na koniec wystarczyłby krótki test inwestycyjny jak w banku.

Kto się nie kwalifikuje, może dalej zbierać znaczki :)

Novy!

Novy! - był czas że pytałeś o to gdzie kupować kruszce

Czy ja gdzieś powyżej napisałem, aby nie kupować wcale?

Czy napisałem też, że panowie Dalio, Casey, Macload itd to głupcy i nie mają racji w swych wywodach czy prognozach?

Czytaj międzysłowami i z mniejszymi emocjami, to zrozumiesz o co mi chodziło.

Reszty Twej odpowiedzi nie komentuję nawet.

Za dużo oglądasz YT i to cię podkręca.

Mniej mediów, więcej natury i myślenia pozytywnego. Idź na grzyby, pobiegaj.

Generalnie- mniej spisku i emocji.

Inaczej zawsze będziesz należał do tych, co pralkę, suszarkę i inne AGD uważają za wytwór Bila, aby zniszczyć ci ulubioną koszulkę i będziesz próbował zbierać mleko z nieba. Albo nigdy nie pojmiesz co znaczy SCOP 4 dla pompy ciepła :)

Nawet napiszę że kupować to należy na spadkach a nie jak wywali w górę.

To pisz nam tutaj, kiedy dołek, a kiedy górka :)

Ostatnio modyfikowany: 2022-09-17 11:38

warren.

mógłbyś się wypowiedzieć o opłacalności pompy ciepła powyżej 2000 kwh jak to zamierza zrobić nasz rząd ?

dlaczego się nie odniesiesz do tego ? co, antysystemowcu, załatwili kakao ?

Novy!

W sklepach Bytom, jako owoc współpracy z muzeum w Sanoku, pojawiły się zakopiste t-shirty z nadrukami grafik Beksińskiego.

Może nie jako inwestycja, ale swietnie im to wyszło. No i idea Polskości szczytna, lepsze to od napisu Dolce Gabana na klacie :)

Polecam.

Ostatnio modyfikowany: 2022-09-17 11:34

Spy

Nie mnie go oceniać.

Napisałem ostatnio do @lenona, że nie radzę mu oceniać działań człowieka, który zdobył rozgłos medialny. Tobie radzę to samo. Obawiam się bowiem, że krytyka osoby gospodarza nie jest tu mile widziana

Prawda i jak to wiem, ale ja go nie oceniam bardziej niż Ty ;) a nawet bym rzekł że jestem o wiele bardziej łagodniejszy od Ciebie w jego osądach :)

Po prostu czasami nie rozumiem dlaczego głupio upiera się w błędnym rozumowaniu, zamiast mieć jaja i powiedzieć tu i tu popełniłem błąd,na tym i na tym zrobiłem mega wtopę bo źle to przewidziałem, obstawiłem itd...Nosz kur ..to przecież ludzkie, kto z nas nie popełnia błędów, na rynkach finansowych to chleb powszedni że tak powiem.

Spy

Także ten - sami myślcie czy to nie jest przypadkiem czas aby dobierać?

Ten czas jest dobry zawsze dla wszystkich w fazie akumulacji. Ludzie na forach płaczą i skamla wszędzie jak to jest chu....zamiast się cieszyć barany że mogą sobie dalej dokupować.

Tutaj Trader ma rację że ludzie działają bezmyślnie, jak jest tanio to nie chcą i narzekają ale jak drogo to się zabijają -- czysty kretynizm.

Jak wybuchła wojna to się zabijali po 10k za oz, a teraz wybrzydzają bo jest za 8k -- dramat umysłowy

Novy!

ale ja go nie oceniam bardziej niż Ty ;) a nawet bym rzekł że jestem o wiele bardziej łagodniejszy od Ciebie w jego osądach :)

Większość to tylko niegroźny sarkazm.

Nie oceniam poważnie ludzi, którym nie popatrzyłem głęboko w oczy :)

kto z nas nie popełnia błędów, na rynkach finansowych to chleb powszedni że tak powiem

Zastanawiam się właśnie, gdzie i kiedy na portalach finansowych, szczególnie rodzimych- przeczytałem to stwierdzenie.

Chyba nigdzie i ...nigdy :)

Lecę na grzyby. Czyste niebo bez mleka, będą grzybki.

Pozdrawiam Panowie !

Ostatnio modyfikowany: 2022-09-17 11:48

Chlorofil

Dlatego ubolewam nad brakiem dobrych portali/blogów o tematyce makro w polskim internecie. Comparic miewa fajne materiały i tyle. A największą popularnością cieszą się jak zwykle różnej maści magowie i wiedźmini. Muszę przyznać, że kiedyś wchodziłem tu poczytać artykuły, później już tylko na komentarze niektórych a w tej chwili to już nawet nie ma sensu przekopywać się przez dyskusje o wszystkich teoriach. Ciekawe, jak wygląda obecne portfolio kopiujących ruchy :) QUAD4 to nie jest łatwy kawałek chleba. A QUAD4 przez 4 kwartały z rzędu w globalnej gospodarce przy jednoczesnym zacieśnianiu polityki monetarnej... Bolesna lekcja makro również dla mnie.

Novy!

Bolesna lekcja makro również dla mnie

Nie tylko dla ciebie.

Dlatego jestem przeciwnikiem dywersyfikacji na giełdzie. Jestem jeszcze sporo na plus, pomimo padaki na akcjach PM.

Ale gdyby nie surowce na które w 80% postawiłem - byłoby dużo gorzej :)

bb82

Ostatnio modyfikowany: 2022-09-17 11:58

warren.

Jak wybuchła wojna to się zabijali po 10k za oz, a teraz wybrzydzają bo jest za 8k -- dramat umysłowy

--

to nie jest dramat umysłowy tylko tak działa tłum. ma wiele łbów ale nie ma mózgu.

dlatego psycholotgię obserwując możesz być mądrzejszy.

jak dzejsiki zabijają się o cukier, omiń cukier.

jak dzejsiki zabijają się za własnym M, omiń to

jak wszyscy montują foto i PC to uciekaj

tak działa świat, bo jak JKM mówi, głupich jest 3\4 a mądrych reszta. i tak działa dupokracja. 2 dzejsiki mają 100% więcej praw jak ty sam

Ostatnio modyfikowany: 2022-09-17 12:39

Rzemko

ale to nie jest quad4, jakbys mial quad4 to tlt nie klepaloby kilkuletniego low. To inflacyjny bear market, najblizsza analogia to lata 70te i kryzys naftowy. To jest ten szczegolny przypadek gdzie zarowno obligacje jak i akcje leca razem w dol - modele 4 QUADow tego nie pokrywaja dlatego KM tak sie teraz goraczkuje ;-) Tam tez byl spory rollercoaster na equity, zloto na poczatku dawalo dupy (tj. stalo dluzszy czas w konsoli), ale jak juz wystartowalo - tylko tego nie widac na wyzoomowanym wykresie ..

A pivot czy pauza daloby spory run na EQ z prostego powodu - akcje dostaja w dupe z powodu szalejacych rentownosci.

Ostatnio modyfikowany: 2022-09-17 13:02

Chlorofil

QUAD4 przynajmniej wg modeli KM jest od Q3, więc wcześniejsze spadki to faktycznie inflacyjny rynek niedźwiedzia, natomiast im dalej w 2022/23, tym mniej będzie CPI / rentowności a więcej słabych wyników spółek wskutek wyssanej wcześniej płynności (plus niekorzystny efekt bazy z powodu wysokiego CPI w 2022).

Zgodzę się, że gdyby Powell we wrześniu ogłosił pauzę, to mogłoby to wywołać większe odbicie na giełdzie. Natomiast nie wydaje mi się, żeby pivot grudniu, a na pewno nie w 2023 miał mieć taki efekt. Wtedy już dane makro i wyniki spółek nie będą takie różowe. Jedyna możliwość to kolejne QE-to-infinity, ale wtedy jest duże ryzyko powtórki 2019/2020. Wspinaczka po ścianie strachu i gruby zjazd na widok czarnego łabędzia. One zawsze dziwnym trafem się pojawiają, jak krzywa rentowności po odwróceniu znowu robi się stroma :)

Rzemko

KM oglosil QUAD4 w Listopadzie 2021 roku. Longowal grubo TLT - koles kreci. Oczywiscie im dalej tym blizej peaku - tez sadze, ze jestesmy blisko - w koncu 10 latki maja 3.5% - moze dobija do 4%-4.25% - moze nie. W kazdym razie ja wole siedziec w PMach zamiast w obligacjach.

ok.boomer

Jest w tym artykule jeden problem - w jaki sposób można zagwarantować że pył rozpylony na wysokości 10km miałoby się rozproszyć na "niewielkim obszarze". Pamiętasz może islandzki wulkan Eyjafjallajökull który wyrzucał pył z powierzchni ziemi(~1.5km n.p.m.), a zablokował ruch lotniczy nad Polską?

przypomnij jeszcze okoliczności, kiedy ten wulkan "wybuchł", powodując kataklizm nad europejskim niebem? Czy aby nie zapowiedzi, że może wystarczyć jedna linie Aerofłot? Czy kiedykolwiek wcześniej, bądź później, miała miejsce analogiczna sytuacja? Hmm...

Chlorofil

Dla mnie bolesny rok w USD, ale w przeliczeniu na EUR jestem raczej na 0, bo nie trzymam więcej niż na kilka czynszów. Reszta od dawna w USD.

Chlorofil

KM nawet 2 razy podchodził do TLT i 2 razy spalił. Gaz też szortował, ale musiał się ewakuować :). Różnie bywa z jego przejrzystością

Ja trzymam i PM i obligacje i USD.

Cascader

Dlatego ubolewam nad brakiem dobrych portali/blogów o tematyce makro w polskim internecie.

Z polskich to tylko poniedziałkowe materiały dr Kwietnia z Xtb i piątkowy program Piwońskiego z Solution One na Comparicu. Polski YouTube inwestycyjny jest generalnie dramatyczny. Z zagranicznych lubię słuchać analiz Russella Napier, ze względu na wysoką trafność jego prognoz. Nie znam nikogo z większą wiedzą o okresach inflacyjnych w ekonomii od niego.

Apfel

ok.boomer

Hansklosx

Tutaj wyjątkowo Cię nie popieram, udzieliła ci się panika jak babciom które w czasie wybuchu pandemii stały cały dzień pod bankami i innych wypłacającym wszystko z bankomatów --- oczywiście pół roku później wracali z powrotem

Mogę się mylić ale postawiłem na poważny kryzys no i na problemy w PL. Ewentualnie będziemy odkręcić za kilka miesięcy w co wątpię.

Stary#

Nie panikuj:)

częstuj się.

Ostatnio modyfikowany: 2022-09-17 14:21

supermario

Supermario zaczynając chodzić po wystawach i wernisażach w 2016 odwiedził m.in. Państwową Galerię w mieście Sopot z wystawą Salon Odrzuconych i po raz pierwszy miał kontakt na żywo z obrazami Beksińskiego. W przewodniku kurator Piotr Sarzyński pisał - " Zdzisław Beksiński , Jerzy Duda Gracz , Franciszek Starowiejski odrzucali modernistyczną narrację , ale równocześnie starali się wkroczyć i utrwalić swą pozycję na polu instytucjonalnej sztuki z umiarkowanym sukcesem. Choć w szerokim społeczeństwie uchodzili za gwiazdy w ostateczności zostali wykluczeni przez świat sztuki..." i najlepsze - " A jednak papieżyca polskiej krytyki Anda Rottenberg w wydanej w 2005 roku książce " Sztuka w Polsce 1945-2005 " Starowieyskiego i Dudy-Gracza nie wspomina nawet jednym zdaniem , zaś malarstwo Beksińskiego nazywa maniakalnym i balansującym na granicy kiczu. Nie wiadomo , czy zostali tak surowo skarceni za to , że byli inni , czy za to , że próbowali rywalizować z awangardą... Podział na instytucjonalnie dominującą narrację nowoczesności , a społecznie akceptowalną jej kontestację trwa mimo upływu kolejnych dekad..."

Supermario mógłby to samo przekazać prostym , wręcz wulgarnym językiem ... , ale się ugryzie w ozór... Kto czytał i oglądał wcześniejsze Supermariowe wrzutki zrozumie. I tak wbrew salonowi ceny obrazów owych artystów poszybowały do góry i dały na przestrzeni tych kilku lat lepszy zwrot od wielu akcji , o wartości dodanej w postaci żywego obcowania z dziełami sztuki nie mówiąc.

warren.

Duzi sie obawiaja, bo rosnie ryzyko systemowe.

--

duzi się obawiają, że kocioł z żabą się wyleje, a żaba ma się gotować

warren.

zobacz te foto.

garstka idiotów w maseczkach, pewnie ochroniarze z prikasem a dojne krowy sobie siedzą, żrą i muczą...

prywatne odrzutowce już grzeją silniki, w imię CO2.

ave novy !

jak tam pompa ciepła

Hansklosx

Należy tylko wiedzieć i ustawić się pod to że w Europie w tym u nas jest i będzie strzyżenie pod tym hasłem.

Ostatnio modyfikowany: 2022-09-17 16:59

Qazxsw

Dlatego hipotetycznie dla Polski mniejszym złem byłoby dostanie się pod rosyjską strefę wpływów. Walka z co2 cofnie nas o 200lat.

Giełdowy_wieloryb

"Duzi gracze obawiają się jesieni"

Serio?

Bo pozycja na kontraktach futures (pozycje na opcjach na futures są zbyt małe by brać je pod uwagę) na SPX, sugerują, że właśnie jest promocja na Rynku Akcji...

Dane CFTC na 13.09:

Pozycja netto "Dealer/Intermediary":

392.375 kontraktów = 392.375 X 3890 X 50 = 76,3 MLD $

To jest rekord...

Odnośnie opcji:

Ilość zapłaconego premium nie ma znaczenia, pokażcie lepiej wykres na którym widoczna jest całkowita delta tych pozycji...

Ostatnio modyfikowany: 2022-09-17 17:22

Hansklosx

Co innego gdyby Rosja poszla w stronę zachodu odrzucając klimaty ekologiczne i imperialne. Lepiej jak Chiny ale wciąż źle bo Chiny to na prawdę obrzydliwe i rekordowo policyjne państwo na świecie.

Ostatnio modyfikowany: 2022-09-17 17:22

supermario

"polskiej krytyki Anda Rottenberg"

To w końcu polskiej czy Rottenberg?

To się nie dodaje.

Supermario jest dużym chłopczykiem i wie , że czepianie się nazwisk jest nieładne. Powie tak . Pani Anda decydowała komu zrobić , a komu nie wystawę. Przy okazji oczywiście nawiązywały się przyjaźnie i jakieś suweniry od artystów też wpadały. Część z nich pani Anda sprzedała na aukcji i nieźle zarobiła.

https://desa.pl/pl/aukcje-dziel-sztuki/kolekcja-andy-rottenberg-aukcja-sztuki-wspolczesnej/

np. jedne z najdroższych chodaków w III RP

https://desa.pl/pl/wyniki-aukcji-dziel-sztuki/kolekcja-andy-rottenberg-aukcja-sztuki-wspolczesnej/henryk-stazewski/buty-andy-rottenberg-okolo-1981-r/

albo najdroższa torba z solą

https://desa.pl/pl/wyniki-aukcji-dziel-sztuki/kolekcja-andy-rottenberg-aukcja-sztuki-wspolczesnej/miroslaw-balka/55x44x23-1999-r/

Bartek4321

@Chlorofil

Dlatego ubolewam nad brakiem dobrych portali/blogów o tematyce makro w polskim internecie.

Z polskich to tylko poniedziałkowe materiały dr Kwietnia z Xtb i piątkowy program Piwońskiego z Solution One na Comparicu. Polski YouTube inwestycyjny jest generalnie dramatyczny. Z zagranicznych lubię słuchać analiz Russella Napier, ze względu na wysoką trafność jego prognoz. Nie znam nikogo z większą wiedzą o okresach inflacyjnych w ekonomii od niego.

Dr Kwiecień też coś ciekawego "skrobanie" na swoim blogu raz w tygodniu.

warren.

Walka z co2 cofnie nas o 200lat.

==

walka z co2 zniknie a nie tam 200 lat

za chwilę masoneria doprowadzi do tego ( wylanie żaby z kotłem ) że ludzie oddadzą wszystko za tani gaz i tani węgiel ( a nie muł węglowy ) i niech się moravitz nie zdziwi, jak go na taczce wywiozą

Ostatnio modyfikowany: 2022-09-17 17:28

supermario

"Qazxsw Rosja jest imperium w fazie schylkowej a nam kulturalnie bardziej na zachód więc nie jest to dobry wybór."

Supermariowi się wydaje , że Qazxsw trafnie ocenił sytuację , a na zachodzie to obecnie raczej kultury nie ma co szukać ( oczywiście chodzi o współczesny "dorobek" ).

Hansklosx

Nie bez powodu mądrzejsi ale bez pleców u Putina wyjeżdżają na zachód A odwrotna sytuacja jest marginalna. Odrzuc propagandową wizję zachodu i wschodu sprawdź jakość życia i rozwoju zarabiania itd.

Coś się popsuło od covoda coś elitom odj.. I tutaj jest problem.

Ostatnio modyfikowany: 2022-09-17 17:44

supermario

"jak tam pompa ciepła"

Supermario by się nie śmiał z tych co mają ten wynalazek. Żeby nie być gołosłownym projekt średniego domu 53,81 kWh m2/rok. Toż to tylko grzać i rączek sobie nie brudzić. Oczywiście projektant słusznie zaprojektował kominek jakby prundu brakło.

https://www.domywstylu.pl/projekt-domu-ambrozja_6.php

supermario

Zachód to analogicznie upadające Imperium Rzymskie. Choć się waliło to do Rzymu ciągnęły ludy z wszystkich prowincji. Supermario nie zamierza dobrowolnie wsiadać na Titanica.

warren.

1. z nikogo się nie śmieje, każdy jest kowalem własnego losu. ale jak brajan wchodzi na forum i śmieje się z kilowatogodziny z dębu za 12 groszy to należy takie coś piętnować. nawet w biblii pisze oko za oko.

2. 53 kwh m2 to przy domu 250m daje 12 000 Kwh. a to instrukcja. dolicz 30% marketingu. czyli 16 000 Kwh. powodzenia w obliczeniach stopy zwrotu i rachunków. dla antysystemowca co ma antysystemowe ropy w beczce.

3. kominek to jest niezależne źródło ogrzewania. nienotowane i nielimitowane.

jadę do leśniczego, daję mu 1000 zł do ręki i wywożę 30m3 dębu za śmieszne pieniądze. dziękuję do widzenia. temperatura w domu 26, że otwieram okna.

do błędu się trzeba przyznać supermario a nie truć innych mułem i dysonansem poznawczym

Hansklosx

Bartek4321

Trader to samo, "stary wytrawny gracz", a wydygany na maxa. Za chwilę będzie sprzedawał tłumacząc, że nie ma straty bo dostał dywidendę :)

Jego jeatem w stanie zrozumieć, bo zaraz mu Kopiowanie eksploduje, ale ty @Cascader z taką wiedzą?

Dla mnie ten ruch też jest niezrozumiały to wszystko przeczy temu co mówi Trader, w spółce nic się nie dzieje, wszystko idzie zgodnie z planem to raczej jest czas, żeby dołożyć ewentualnie wstrzymać się z ruchami. Chyba, że ja czegoś nie wiem.

Novy!

zaś malarstwo Beksińskiego nazywa maniakalnym i balansującym na granicy kiczu. Nie wiadomo , czy zostali tak surowo skarceni za to , że byli inni , czy za to , że próbowali rywalizować z awangardą

Pracowałem kilka lat w Galerii BWA i miałem "przyjemność" poznać nieco "ikony" polskiej sztuki.

Kazik kiedyś śpiewał (dobre czasy, zanim się "zaszczepił" systemowo)

"Wszyscy artyści to prostytutki

W oparach lepszych fajek w oparach wódki.."

Może zbytnio generalizował, ale generalnie tak to wtedy widziałem :)

Novy!

Dla mnie ten ruch też jest niezrozumiały to wszystko

Nie znam ruchów kopiowania, ale ja bym tak zrobił gdybym miał do czynienia z możliwością ewentualnej masowwj krytyki tej "marniejszej publiki z kopiowania" na karku :)

Ja się nie znam na giełdzie, ale lubię zaglądać w mroczne zakamarki ludzkiej psychiki i powiem ci tak ;)

Tak masz rację, teraz jest czas ruch pod tytułem: NIC nie robię (pisałem to zresztą). Unikam for internetowych i giełdowych anali i fanatyków. Od goldbugów (pozdrawiam @Jot), aż po fanatyków "jednego słusznego ETF na SP&500 (pozdrawiam @reptalianin).

No, może poczytałbym od czasu do czasu o rynkach coś ze strony Kuppyego AIC, bo lubię jego komentarze- choć przy moim cienkim angielskim jest problem w czytaniu jego stylu- z translatora wychodzi kicha :)

Sprawa wygląda tak.

Ciężko się akcje kupuje, bezprecedensowo najczęściej bezmyślnie się akcje sprzedaje. Ale najgorzej i najtrudniej się akcje...ponownie odkupuje :)

Taka natura ludzkiej psychiki.

Czasem nic nie zrobienie, jest najlepszym możliwym posunięciem.

Chyba, że się kupywało akcje spółek, bo wszyscy je kupowali. Wtedy jest gorzej :)

Ostatnio modyfikowany: 2022-09-17 18:54

supermario

Niech będzie i 16000 kWh to przy COP 2,5 już skrajnie licząc wychodzi 6400 . 533/m-c. To dużo ? Jakieś awaryjne bezprundowe ogrzewanie to polisa na niepewne czasy. Bez złota przeżyjesz zimę , a bez ogrzewania raczej nie.

Novy!

Oczywiście projektant słusznie zaprojektował kominek jakby prundu brakło

Szkoda, że nie zaprojektował też awaryjnie wychodka, albo lepiej- kabiny ToiToi na wypadek zapchania się kanalizacji.

Tak na poważnie.

Za cenę komina i kominka, robocizny, obróbek dekarskich itd (dziurę w dachu pomijam) można by kupić dwa agregaty do zasilenia całego tego domu, albo jeden z zapasem diesla na całe życie na te awarie :)

licząc wychodzi 6400 . 533/m-c. To dużo

Przy taryfie G12W jeszcze taniej :)

Ostatnio modyfikowany: 2022-09-17 18:56

supermario

"supermario wybory nie ma. No chyba że Azja ale nie Chiny bo tam to dopiero elitom odj...o."

Chińczyk robi biznes i nikomu pod pierzynę i do pieca nie zagląda ( nie dotyczy samych Chin ) w UE zaorują biznesy i nakazują ludziom co mają robić i jak myśleć.

supermario

"Do koncertu "Świat Mistrza Beksińskiego" organizowanego przez @beksinski_foundation został już tylko tydzień - bilety na to niezwykłe wydarzenie, które odbędzie się 24 września w katowickim Spodku powoli się kończą, a my przypominamy, że towarzyszyć mu będzie również wystawa oryginalnych (!) obrazów Zdzisława Beksińskiego z kolekcji Muzeum Historycznego w Sanoku, które jest jednym z organizatorów koncertu

Więcej informacji i bilety znajdziecie na stronie: https://koncerty-beksinski.pl/"

Novy!

Koncert "Świat Mistrza Beksińskiego"

Nie mogę się już doczekać. Będzie czad ! :)

Lech

Ostatnio modyfikowany: 2022-09-17 19:53

Hansklosx

Myśl A nie powtarzaj propagandę z Rosji.

Co chcesz zrobić że złotem i srebrem w cyfrowym świecie.

Przecież przyszłość to cdbc.

Chyba że szykują się do wojny.

Ostatnio modyfikowany: 2022-09-17 20:10

Seneca AS

śmieje się z kilowatogodziny z dębu za 12 groszy to należy takie coś piętnować.

To faktycznie świetna inwestycja z dużym ROI. Nie lepiej jednak zużyte opony zebrane na śmietniku? Zwrot to pewnie imponujące 0,01gr. Nie do pobicia. Do tego i tak nie masz zbyt wielu neuronów, więc toksyny i tak Ci nie zaszkodzą.

Novy!

W ocenie dyrektorki w Goldman Sachs, inflacja jest jedną z większych przeciwności, z jakimi w 2022 r. zmaga się rynek akcji.

„Inflacja nadal będzie znaczącym problemem. To kluczowa kwestia, jeśli chodzi o dalsze ruchy Fedu. Mamy poprawę jeśli chodzi o inflację. Jeśli chodzi o inflację zasadniczej i bazową, to przewidujemy spadki ich poziomów. Według nas, mamy już szczyt inflacji za sobą. To ważne w kontekście oceny sytuacji na rynkach akcji, bowiem zazwyczaj po szczycie inflacji indeks S&P 500 zwyżkuje o 10-12 proc.” – powiedziała

https://www.bankier.pl/wiadomosc/Goldman-Sachs-Akcje-w-USA-nadal-najbardziej-atrakcyjnymi-aktywami-dla-inwestycji-8407326.html

Hansklosx

Ta panika to straszenie i to wszystko co się teraz dzieje to szykowanie gruntu pod cdbc. Jak wszystko pójdzie zgodnie z planem cdbc ma wejść w przyszłym roku.

I przyznaję się do błędu myślałem że złoto wystrzeli ale wg informacji zdobytych teraz cdbc ma zastąpić wszystkie pieniądze więc i złoto nie będzie miało tu wartości.

No chyba że Chiny i Rosja coś wywina.

Spy

I przyznaję się do błędu myślałem że złoto wystrzeli ale wg informacji zdobytych teraz cdbc ma zastąpić wszystkie pieniądze więc i złoto nie będzie miało tu wartości

Wydaje mi się że może być zupełnie odwrotnie, stąd te wzmożone zakupy złota przez banki centralne w ostatnim czasie

Protech

Dlaczego cbdc miało by spowodować to ze złoto straci cała swoją wartość ? A co z cała reszta dóbr? Nieruchomości, a nawet zwykle rzeczy typu narzędzia, tona węgla czy zegarek rolexa, tez straci wartość bo będzie cbdc ? W nowym systemie uzyska nowa wartość, nie wiem jak to będzie wyglądało ale to wszystko co nas otacza będzie musiało być jakoś wycenione.

Novy!

Wydaje mi się że może być zupełnie odwrotnie, stąd te wzmożone zakupy złota przez banki centralne w ostatnim czasie

Jedna waluta CBDC dla całego świata to mrzonki.

Są tylko dwa kraje na świecie. Wschód i Zachód i wydaje śię, że będą tylko dwie waluty cyfrowe. Każda z nich będzie podparta albo surowcami, albo złotem- w zależności jak odbywać się będzie jej cyrkulacja- wewnątrz czy na zewnątrz Wschodu i Zachodu.

warren.

jak cie czytam to widzę obraz nędzy, rozpaczy i litości

supermario

Supermario nie ma zastrzeżeń do Twoich trafnych wniosków , tylko do zbyt mało eleganckiego jak na człowieka cywilizacji łacińskiej ich artykułowania.

Dante

Swoją drogą brakuje w polskim internecie dobrego kanału o makro. @Dante, masz jakieś blogi godne polecenia?

Z polskich nie bardzo - korzystam głównie z anglojęzycznych, gdzie Real Vision Finanse najprawdopodobniej jest liderem w tej kwestii.

Zgodzę się, że gdyby Powell we wrześniu ogłosił pauzę, to mogłoby to wywołać większe odbicie na giełdzie. Natomiast nie wydaje mi się, żeby pivot grudniu, a na pewno nie w 2023 miał mieć taki efekt. Wtedy już dane makro i wyniki spółek nie będą takie różowe. Jedyna możliwość to kolejne QE-to-infinity, ale wtedy jest duże ryzyko powtórki 2019/2020. Wspinaczka po ścianie strachu i gruby zjazd na widok czarnego łabędzia. One zawsze dziwnym trafem się pojawiają, jak krzywa rentowności po odwróceniu znowu robi się stroma :)

Prof. Knut Wicksell na początku XXw. wskazywał na istnienie naturalnej stopy procentowej, która odnosi się do realnej stopy procentowej, która równoważy oszczędności i inwestycje w stanie ustalonym, lub do równowagi stopy procentowej, która ani nie przyspiesza, ani nie spowalnia działalności gospodarczej i inflacji. Przez to w zależności czy stopa procentowa banku centralnego jest poniżej lub powyżej stopy procentowej zależy czy dojdzie do ekspansji czy spadku akcji kredytowej. I oczywiście stopa naturalna nie jest stała i zmienia się w czasie, przez to jest możliwa sytuacja, że przez pewien czas nawet spadające stopy procentowe banku centralnego mogą i tak być za wysokie.

Jako benchmark w dużym uproszczeniu można przyjąć różnicę rentowności obligacji i stóp procentowych.

Ostatnio modyfikowany: 2022-09-18 08:53

Dante

Poniżej przykład o co może grać Rosja i co mogłoby się stać, gdyby Rosja przegrała wojnę hegemoniczną - w skrócie, wszystkie strony wojny hegemonicznej mogą grać bardzo ostro.

https://youtu.be/jdnZfM-z4WE

Dla kontrastu jakiś czas temu był wywiad z inwestorem Davidem Woo dla Blockworks Macro, gdzie wskazywano że napięcia społeczna i polityczna polaryzacja w USA zaszły tak daleko, iż w pewnej sytuacji może to nawet doprowadzić do secesji.

https://youtu.be/3f_CUJXVxJA

W skrócie, z tej wojny hegemonicznej ktoś wyjdzie bez głowy, przez to sojusznicy każdej z stron muszą być bardzo ostrożni, bo jeśli zajdzie "wyższa konieczność", to ich interesami mogą zapłacić główni rywale w wojnie hegemonicznej - vide jak w przypadku Polski po II wojnie światowej.

supermario

https://www.money.pl/gospodarka/dluznicy-chin-w-tarapatach-krajom-grozi-niewyplacalnosc-6812647506934496a.html

janwar

https://www.youtube.com/watch?v=KK4h9zouJcs

Novy!

Supermario nie ma zastrzeżeń do Twoich trafnych wniosków , tylko do zbyt mało eleganckiego jak na człowieka cywilizacji łacińskiej ich artykułowania

Ostatnio robiąc wpis po niedzielnym powrocie z kościoła, negowałeś aby święto NMP było związane z Cudem nad Wisłą i rozpieprzeniem bolszewików.

Dziś piszesz, że nie masz zastrzeżeń do szykanowania bliźnich (wpis @Jot o rzymianach), określając to "trafnymi wnioskami" ?

Przeszedłeś na islam czy jak? :)

"Wymagajcie od siebie, nawet gdyby inni od was nie wymagali" - papież JP II

No nie. A chwilę potem takie wpisy?

Ostatnio modyfikowany: 2022-09-18 10:11

supermario

"supermario - jestem tylko drobnym frajerem z prowincji. Nie aspiruję do elity. Z resztą ci których nam na elitę stręczą i faktycznie zajmuja miejsca jej należne qurfami u Sowy rzucali w co drugim zdaniu. Nie widzę wielkiej różnicy między oderwanym od krowy pastuchem i naszymi pseudoelitami.

Nawet poziom psychopatii banksterka wymaga wyższy od rządzących."

"Wymagajcie od siebie, nawet gdyby inni od was nie wymagali" - papież JP II

"Frajerzy" z prowincji powinni się różnić czymś na plus od "elit" nieprawdaż ? Supermario często widzi więcej kultury u zwykłego żula niż u polityka czy celebryty .

supermario

"Dziś piszesz, że nie masz zastrzeżeń do szykanowania bliźnich (wpis @Jot o rzymianach), określając to "trafnymi wnioskami" ?

Przeszedłeś na islam czy jak? :)"

Supermario ma taką książeczkę i poleca ją przeczytać , jednocześnie odnosił się do konkretnego postu @ Yot , gdzie nie doczytał się żadnych szykan poza trafnym spostrzeżeniem.

"Święty Maksymilian Maria Kolbe mówił, co myślał, bez żadnych ogródek. Oskarżał Żydów wręcz o wszelkie zło tego świata ale zarazem kazał się za nich modlić, kazał się modlić o ich opamiętanie i ich nawrócenie, o to, by uznali Niepokalaną za swoją Królową."

https://www.ostoja.pl/zakupy/?54,sw-maksymilian-maria-kolbe-o-masonerii-i-zydach-pisma-wybrane#:~:text=%C5%9Awi%C4%99ty%20Maksymilian%20Maria%20Kolbe%20m%C3%B3wi%C5%82%2C%20co%20my%C5%9Bla%C5%82%2C%20bez,o%20to%2C%20by%20uznali%20Niepokalan%C4%85%20za%20swoj%C4%85%20Kr%C3%B3low%C4%85.

Novy!

Chińczyk robi biznes i nikomu pod pierzynę i do pieca nie zagląda ( nie dotyczy samych Chin ) w UE zaorują biznesy i nakazują ludziom co mają robić i jak myśleć

Kryteria "wolności" rozpatrywane miarą "zaglądania do pieca" rozumiem. Dla jednego wolność to palenie w kominku, dla innego zupełnie coś "większego".

Ale tak z czystej ciekawości zapytam. Czy "super" był gdzieś na wschodzie? Rosja, Białoruś czy nawet te powyżej faworyzowane Chiny?

Święty Maksymilian Maria Kolbe mówił, co myślał, bez żadnych ogródek. Oskarżał Żydów wręcz o wszelkie zło tego świata

Z całym szacunkiem do św.Maksymiliana. Czy Maksymilian jest tym, którego słowa i czyny zostały spisane w Księdze Ksiąg?

Tam takich oskarżeń pod adresem żadnej nacji nie znalazłem. Nawet Rzymianie czy Egipcjanie byli traktowani łagodniejszą retoryką słowną :)

jednocześnie odnosił się do konkretnego postu @ Yot , gdzie nie doczytał się żadnych szykan poza trafnym spostrzeżeniem

Super zna taki "wpis" E.Burke?:

"Aby na świecie zatriumfowało zło, wystraczy aby dobrzy ludzie nie robili nic"

Twoja aprobata jest cichym pozwoleniem na szykanowanie. Nie chcę nawet pisać, przez kogo jak i kiedy takie działania były wykorzystywane. Podpowiem, że w ich efekcie Maksymilian poniósł śmierć.

Ostatnio modyfikowany: 2022-09-18 10:32

warren.

panie Novy,

daj pan namiar na węgiel za 1500 to powiem znajomemu, flaszkę dostaniesz

gołosłowcu żeby nie powiedzieć inaczej

supermario

" Dla jednego wolność to palenie w kominku, dla innego zupełnie coś "większego"."

Supermario zaciekawiony jest tą wyższą formą wolności. Oczywiście jest świadomy , że otrzymując ową wyższą formę utraci szereg niższych , bo wolności absolutnej nigdy nie było , nie ma i nie będzie tu na Ziemi.

Supermario bywał w krajach zachodu i północy , chciał się wybrać zobaczyć Ermitaż i białe noce , ale długo poczeka , o ile dożyje.

"Z całym szacunkiem do św.Maksymiliana. Czy Maksymilian jest tym, którego słowa i czyny zostały spisane w Księdze Ksiąg?

Tam takich oskarżeń pod adresem żadnej nacji nie znalazłem. Nawet Rzymianie czy Egipcjanie byli traktowani łagodniejszą retoryką słowną :)"

A czyż nie sam Jezus powiedział " plemię żmijowe " , " macie diabła za ojca " .

"Twoja aprobata jest cichym pozwoleniem na szykanowanie. "

Supermario odróżnia mówienie prawdy od podżegania , bo tylko prawda nas wyzwoli. Supermario uważa , w zgodzie z tradycyjną nauką KK , że w stanie zagrożenia powinno się pomagać nawet wrogom.

Dante

Odnośnie wojny na Ukrainy i kryzysu energetycznego w Europie - warte uwagi zwłaszcza pierwsze 30 minut

https://youtu.be/LdqWNzWEOTs

warren.

jak ropa płynie nie przez niemcy do węgier, to niemcy tupią nóżką...

nic się od 39 nie zmieniło, panie szolc :)

supermario

Janek Fijor - za 6 oz. złota niedługo będzie można nabyć rezydencję na Florydzie za którą ktoś zapłacił 3-4m USD , albo willę w Mediolanie. Kawalerka w Warszawie za 3 oz. jest przepłacona. Od 22.00 minuty.

https://www.youtube.com/watch?v=0sUM_0Qe3Ko

Supermario ma nadzieję , że ludzie nie zakupią na kredyt złota pod te rezydencje.

Lech

Lech bla bla bla A gdzie kapitał pójdzie?

Właśnie pójdzie w złoto i srebro w znacznie większej ilości niż dotychczas, tylko musi ich oświecić że robiono z nich błaznów inwestujących w makulaturę , żeby ją zmielić i zostawić be gaci. Właśnie w cyfrowym świecie tylko złoto i srebro ucieka od inwigilacji i ewentualnej blokady , przecież cyfrowe waluty bez internetu nie istnieją, a z internetem można je jednym kliknięciem zakazać lub zlikwidować...

avery1

supermario

https://www.youtube.com/watch?v=vcP6AFxtcG4

Novy!

Supermario bywał w krajach zachodu i północy , chciał się wybrać zobaczyć Ermitaż i białe noce , ale długo poczeka , o ile dożyje

Pytanie było inne :)

Był, czy nie był na tym hołubionym wschodzie?

Supermario bywał w krajach zachodu i północy

Dwutygodniowe wczasy czy wakacje, nie oddają poziomu życia obywateli odwiedzanego kraju. No bez jaj :)

Ostatnio modyfikowany: 2022-09-18 13:47

Lech

Novy!

Tym razem dolar rośnie nie dlatego ,że rośnie jego siła tylko słabość..

Grywałem kiedyś w tenisa z kolesiem, który mawiał:

"To nie ty wygrałeś, tylko ja przegrałem !"

Jak myślę o największych kretynizmach tego świata, to przypimina mi się jak to do mnie mówi :)

Ostatnio modyfikowany: 2022-09-18 13:50

Hansklosx

@Hansklosx

Lech bla bla bla A gdzie kapitał pójdzie?

Właśnie pójdzie w złoto i srebro w znacznie większej ilości niż dotychczas, tylko musi ich oświecić że robiono z nich błaznów inwestujących w makulaturę , żeby ją zmielić i zostawić be gaci. Właśnie w cyfrowym świecie tylko złoto i srebro ucieka od inwigilacji i ewentualnej blokady , przecież cyfrowe waluty bez internetu nie istnieją, a z internetem można je jednym kliknięciem zakazać lub zlikwidować...

Pisze z tego co wiem odnośnie planu.

Cdbc jest szykowany tak że ma wejść jak najszybciej się da chcą wprowadzić w przyszłym roku. Ma być tak że posiadanie cdbc da profity i dostęp do większych możliwości. Nie wiem jak dokładnie to chcą zrobić ale może być że na początku bez cdbc kupisz tylko podstawowe produkty A z cdbc wszystko i dodatkowo taniej. Pytanie jak z wymianą czy będzie i na jakich warunkach.

Z tego co wiem chcą aby złoto nie miało znaczenia (być może tylko dla zwykłych ludzi) nie wiem jak to chcą rozegrać ale można spekulować. Chcą aby Chiny zostały z niepotrzebnym złotem.

Pytanie co zrobią Chiny bo na pewno zrobią swóje cdbc bo po to dzieje się to co się dzieje po stronie wschodniej.

A wiem to z na prawdę przyzwoitego źródła które dokładnie rok temu mi mowilo ze jest szykowana wojna na Ukrainie i kryzys energetyczny który jest spowodowany dziwną alokacja kapitału tzn inwestowania w źródła o małym współczynniku zwrotu energii np odnawialną A zamykania źródeł o większym współczynniku zwrotu np kopalnie węgla kamiennego czy nawet elektrownie atomowe które mają najlepszy współczynnik zwrotu.

Ostatnio modyfikowany: 2022-09-18 14:30

Novy!

Coś mi ten Twój wpis przypomina :)

Gott mit uns [niem., ‘Bóg jest z nami’], napis na klamrach u pasów żołnierzy niem. w obu wojnach światowych

Z resztą, macie obaj z @supermariem tendencje do zawłaszczania sobie wiary na swoje własne potrzeby i interpretacje. Odnoszę też wrażenie, że czytacie Księgę...bez żadnego zrozumienia. Niestety.

Tak czy siak, życzę powodzenia :)

Ostatnio modyfikowany: 2022-09-18 14:21

supermario

"Dwutygodniowe wczasy czy wakacje, nie oddają poziomu życia obywateli odwiedzanego kraju. No bez jaj :)"

Supermaria nie interesują hotelowe wczasy to po pierwsze , a po drugie bez odpowiedniej literatury i wyśmiewanych przez Ciebie filmików ( oczywiście wyselekcjonowanych ) trudno wyrobić sobie prawdziwy osąd o danym kraju.

"Z resztą, macie obaj z @supermariem tendencje do zawłaszczania sobie wiary na swoje własne potrzeby i interpretacje. Odnoszę też wrażenie, że czytacie Księgę...bez żadnego zrozumienia. Niestety.

Tak czy siak, życzę powodzenia :)"

W tej kwestii Supermario nie opiera się tylko na własnym odbiorze biblii , ale też na 2000 letnim dorobku intelektualnym KK , który po SW II dostał regresu .

Seneca AS

Lech

Tym razem dolar rośnie nie dlatego ,że rośnie jego siła tylko słabość..

Grywałem kiedyś w tenisa z kolesiem, który mawiał:

"To nie ty wygrałeś, tylko ja przegrałem !"

Być może Lech patrzy na wykres DXY pokazywany w China Daily albo Russia Today. Tam dolar może być tańszy niż turecka lira albo argentyńskie peso. W innych jedynie prawdziwych, finansowych newsach prosto z Pekinu i Moskwy zapewne Apple i MSFT są już na skraju bankructwa

Seneca AS

Kawalerka w Warszawie za 3 oz. jest przepłacona. Od 22.00 minuty.

https://www.youtube.com/watch?v=0sUM_0Qe3Ko

Może Janka wypuszczą z psychiatryka, żeby zrobił pokazową transakcję na rynku nieruchomości. Niech zostanie te 3oz za kawalerkę w Warszawie.

Na marginesie zobaczymy co zrobią ze złotem niecne siły, gdy programowalny pieniądz będzie miał swój międzynarodowy roll-out.

Hansklosx

@ złoto

Janek Fijor - za 6 oz. złota niedługo będzie można nabyć rezydencję na Florydzie za którą ktoś zapłacił 3-4m USD , albo willę w Mediolanie. Kawalerka w Warszawie za 3 oz. jest przepłacona. Od 22.00 minuty.

https://www.youtube.com/watch?v=0sUM_0Qe3Ko

Supermario ma nadzieję , że ludzie nie zakupią na kredyt złota pod te rezydencje.

Ty wierzysz komuś kogo sponsoruja handlarze złotem i mennica?

Lech

Hansklosx

Pytanie czy da się zauważyć na rynku że ma być coś uwalone bo przyjmijmy że niektórzy będą wiedzieć wcześniej tzw systemowi najwięksi gracze i będą robić jakieś ruchy? Po czym poznać?

Seneca AS

Ty wierzysz komuś kogo sponsoruja handlarze złotem i mennica?

Fijor to Gancarz rynku złota. U Gancarza BTC za 20TUSD dalej jest w mocnym trendzie wzrostowym, tak samo będzie jeśli "zyska na wartości" i będzie można go kupić za 15TUSD. U Janka dokładnie to samo - złoto z 1800, na 1700, na 1600 - oznacza mocny trend wzrostowy.

chee$e

chee$e

Ładnie pokazane. ;)

chee$e

https://www.youtube.com/watch?v=HDU1qkXZmh8

Lech

janwar

Z tego co wiem chcą aby złoto nie miało znaczenia nie wiem jak to chcą rozegrać ale można spekulować. Chcą aby Chiny zostały z niepotrzebnym złotem.

-ciekawe, w jaki sposób Chiny i podobni, trzymający złoto mogliby się zemścić na tym szwindlu amerykańskim ze złotem.

I co na to banki centralne z zapasami złota ?.

janwar

Czytaj więcej na https://wydarzenia.interia.pl/zagranica/news-walki-na-granicy-kirgistanu-i-tadzykistanu-dziesiatki-ofiar,nId,6293343#utm_source=paste&utm_medium=paste&utm_campaign=chrome

forte

https://www.youtube.com/watch?v=UM2dXi60pRg&t=1329s

Novy!

a po drugie bez odpowiedniej literatury i wyśmiewanych przez Ciebie filmików ( oczywiście wyselekcjonowanych ) trudno wyrobić sobie prawdziwy osąd o danym kraju

Moim skromnym zdaniem, zamiast klepać po próżnicy na forum i oglądać relacje na YT lub czytać książki J.Kreta- najlepiej przekonać się samemu osobiście, jak to na tym "pełnym wolności wschodzie" wygląda :) Daleko nie masz przecie.

Unikasz odpowiedzi jak sztubak.

Napisz:

- Nie byłem w krajach o które pytasz, a wybuch mojej fascynacji ich "wolnością" wynika z uwielbienia kolektywu i socjalizmu.

I po kłopocie.

Swoją drogą, ciekaw jestem jak łączysz religię ze swą fascynacją krajów "wolności" jak Rosja czy Chiny. Lecz biorąc pod uwagę, że "zażywasz" notorycznie:

"odpowiedniej literatury i wyśmiewanych przez Ciebie filmików ( oczywiście wyselekcjonowanych )

to pewnie udaje ci się to bez najmniejszego problemu. I pewnie nie jest to żaden "cud" z cyklu tych z YT, którymi swego czasu raczył to forum niejaki @polish_wealth (zawsze wydawało mi się, że ten gość powinien mieć raczej nick: @polish_health).

Ostatnio modyfikowany: 2022-09-18 16:47

Novy!

Ale odskakując trochę do mainstreammedia, wszystkie podkreślają jak potężną siłą jest zacieśnianie!

Jak ma nie być siłą, skoro dolar jest walutą rezerwową, którą trzeba stale utrzymywać w deficycie?

O zadłużonych w USD nie wspominam nawet;)

Ostatnio modyfikowany: 2022-09-18 16:51

Novy!

Ty wierzysz komuś kogo sponsoruja handlarze złotem i mennica?

Zobacz na top tej strony. Jaką tam widzisz reklamę :)

Taj

warren.

Mam do Was pytanie. Co się dzieje jak rynek upada. Tzn. wszyscy mówią, że to dla nich wspaniała szansa na wzbogacenie się, ale jak?

--

jak rynek upada to są okazje do wykupienia.

samochody licytowane za pół darmo, domy niewykończone za pół darmo

itp itd. tylko gołodupiec jest bez kasy. kasa is king.

Taj

A jak to odnieś do tego co mówił gość z wywiadu, że ludzie zostaną bez oszczędności. Jak te oszczędności mieliby stracić?

TeQ

jak rynek upada to są okazje do wykupienia.

samochody licytowane za pół darmo, domy niewykończone za pół darmo

W normalnych czasach tak, ale teraz pod spekulację czekałbym na zjazd do ćwierci ćwierci ceny ;)

warren.

Warren.

A jak to odnieś do tego co mówił gość z wywiadu, że ludzie zostaną bez oszczędności. Jak te oszczędności mieliby stracić?

==

95% ludzi nie ma oszczędności więc jaka w tym stwierdzeniu niewiadoma, bo nie wiem

Leonsio

Zadam Ci pytanie.Skoro twierdzisz,że będzie wprowadzony od nowego roku cdbs nie podparty złotem,tylko cholera wie czym....?

To jak ja taki przedsiębiorca kupujący od Chińczyka hurtowo towary z Chin mu zapłacę ???

Czym ? Tym Zachodnim cdbs ? Wolne żarty,już rozmawiałem z partnerem biznesowym z Chin i uświadomił mnie że będę musiał zapłacić chińskim cdbs co też chcą wprowadzić.A jak będzie można zdobyć to Chińskie cdbs ? Chińskie cdbs ma być oparte na surowcach i PM.A zachodnie na znowu obietnicach.Doprowadzić to może do braku możliwości zakupu chińskich towarów.Więc raczej na pewno by móc się wymieniać cdbs między wójkiem samem i chińczykiem obie waluty będą musiały być podparte czymś co usatysfakcjonuje każdą ze stron.Nie po to Chińczycy gromadzą ogromne ilości złota by później robić z nich płyty chodnikowe......Dlatego uważam że surowce i złoto odegra olbrzymią rolę w tym co nam serwują.

TeQ

bo kupcy twoi byli możnowładcami na ziemi,

bo twymi czarami omamione zostały wszystkie narody

janwar

Taj

Warren.

A jak to odnieś do tego co mówił gość z wywiadu, że ludzie zostaną bez oszczędności. Jak te oszczędności mieliby stracić?

==

95% ludzi nie ma oszczędności więc jaka w tym stwierdzeniu niewiadoma, bo nie wiem

-w samo sedno, więc komu mają niby odebrać oszczędności- bogatym?

TeQ

@warren.

95% ludzi nie ma oszczędności więc jaka w tym stwierdzeniu niewiadoma, bo nie wiem

-w samo sedno, więc komu mają niby odebrać oszczędności- bogatym?

Kilka kwestii:

1. Skąd ta liczba 95%?

2. Czy własność (pełna/póki co legalna) czegokolwiek, to nie "oszczędności"? ;)

Jak będą chcieli to odbiorą:

a. CBDC -> usunięcie gotówki ->> docelowo delegalizacja barteru

b. podatki (na cokolwiek)

c. Social Credit Score/System (SCS) + CDBC: nieposłuszni z blokadą środków i/lub funkcjonalności społecznych, posłuszni zgodzą się na limity

Alternatywa jest, ale chętnych mało.

supermario

"95% ludzi nie ma oszczędności więc jaka w tym stwierdzeniu niewiadoma, bo nie wiem"

Rurkowcy może nie , bo przehulali , ale stare babcie , których jest całkiem sporo może tak. Co chwilę w mediach się słyszy jak to wyłudzili na wnuczka , a to 100k , a to 200k.

@ Taj

Może najpierw wyczyszczą ludzi inflacją , a dopiero potem zwalą inne aktywa .

TeQ

Szumowiny w rosole to nic dobrego. To efekt uboczny gotowania mięsa. Możecie się ich pozbyć bez najmniejszych wyrzutów sumienia. Tym bardziej że idealny rosół powinien być przejrzysty i klarowny. ;)

za: https://newsy.gotujmy.pl/newsy/szumowiny-w-rosole-zdejmowac-czy-nie-zdziwicie-sie-gdy-poznacie-prawde-2671-r1/

Co to jest szumowina za PWN: https://sjp.pwn.pl/sjp/szumowina;2527360.html

szumowina

1. «piana, męty powstające na powierzchni niektórych płynów lub potraw podczas gotowania»

2. pot. «człowiek zdegenerowany moralnie, żyjący z przestępstwa»

:)

Co tam wypłynęło przez ostatnie 2-3 lata? ;)))

Hansklosx

warren.

95% ludzi nie ma oszczędności więc jaka w tym stwierdzeniu niewiadoma, bo nie wiem

-w samo sedno, więc komu mają niby odebrać oszczędności- bogatym?

2021

Wartym odnotowania wnioskiem jest to, że depozyty gospodarstw domowych w bankach w grudniu pierwszy raz w historii przekroczyły 1 bilion złotych. To tylko biedna Polska.

Nie wiecie co mówicie. Nawrt nie wiecie ile ludzie mają pieniędzy. A wiecie że korporacje jadą niemal na pełnych obrotach produkując różne dobra np do motoryzacji. Mam dane że źródła. Z korporacji.

Każdy majątek jest czyimś długiem. Zredukować dług można poprzez wyczyszenie kont.

Cdbc i brak możliwości zamiany stary pieniądz na cdbc może fajnie oddluzyc system. Nietwierdzę że tak zrobią tylko zwracam uwagę na fakt.

Myśleć.

Ostatnio modyfikowany: 2022-09-18 18:57

Spy

Nie sądzę że tak będzie więc jeśli masz naprawdę dobre źródło to może się popsuło;)

Jak dotąd każdy najdrobniejszy szczegół planu jest wprowadzany na zasadzie gotowanej żaby, więc myślę że i tym razem może tak być.

Z tego co piszesz to trochę by miała być taka zmiana ala Kononowicz czy nie będzie nic :)

2021

Wartym odnotowania wnioskiem jest to, że depozyty gospodarstw domowych w bankach w grudniu pierwszy raz w historii przekroczyły 1 bilion złotych. To tylko biedna Polska

Tutaj pełna zgoda, ludzie mają więcej hajsu niż niektórym się wydaje !

Ostatnio modyfikowany: 2022-09-18 19:00

TeQ

Cdbc i brak możliwości zamiany stary pieniądz na cdbc może fajnie oddluzyc system. Nietwierdzę że tak zrobią tylko zwracam uwagę na fakt.

Pozbycie się beneficjentów systemów emerytalno-rentowych, chorych i nadmiaru służb (kogo pokłuto?) na utrzymaniu państwa jeszcze bardziej redukuje wydatki...

warren.

teq

oczywiście, stara data ma tam uchomikowane, ale starej daty coraz mniej

rurkowce mają null, baa są na 30 letnim minusie, można powiedzieć życiowym

tych z oszczędnościami coraz mniej, tendencja spadkowa

co innego jak teq powiedział, co innego jak gotówizna - własność. tu będą mieć cięższy orzech do zgryzienia, bo o ile da się wytrzymać nowy podatek, to odbiór domu już tak prosto nie pojdzie

TeQ

Za 2-3 lata będzie podatek od energochłonności budynków w UE.

Dotyczyć będzie KAŻDEGO budynku. nawet tych off grid, z PV, bateriami i pompami ciepła...

Potem już można spodziewać się podatku on nasłonecznienia, oddychania i ... sami sobie dopiszcie....

Ostatnio modyfikowany: 2022-09-18 20:23

Tomaszabc

warren.

czyli klauss działa, nic nowego

jestem ciekaw kiedy ludzie wyjdą na ulicę, a może społeczeństwo jest już tak zaprogramowane, że to już nieaktualne....

Novy!

Potem już można spodziewać się podatku on nasłonecznienia, oddychania i ... sami sobie dopiszcie....

Jedno jest pewne. Nie opodatkują pisania głupot- więc możesz spać spokojnie ;)

Novy!

?

lenon

Biorąc pod uwagę strukturę wytwarzania energii w Polsce i fakt państwowości kopalni w których cena urobku dla elektrowni nie uległa zmianie, nasuwa się proste pytanie:

Gdzie wzrosły koszty?

Jak bardzo społeczeństwo musi w chuja być zrobione, żeby przejrzeć na oczy?

lenon

TeQ

Jedno jest pewne. Nie opodatkują pisania głupot- więc możesz spać spokojnie ;)

Zmądrzejesz po tym, co tu jest napisane:

https://www.eceee.org/policy-areas/Buildings/

Na początku wezmą się za starsze budynki, a potem poleci.

Poczytaj, zrozumiesz. Czego nie ma napisane, to ulga nie obejmie. Możesz odliczać ...

Tomaszabc

Jeszcze jedna cofka na koniec wrzesnia i do góry lecimy :)

Novy!

Zmądrzejesz po tym, co tu jest napisane

Wreszcie jakieś postępy w tej archaicznej UE.

Lepiej późno, niż wcale.

Jeszcze zakaz kotłowni w noych budynkach, bez znaczenia węgiel czy dąb- od zaraz! :)

Ostatnio modyfikowany: 2022-09-18 21:37

Novy!

Jesieni jeszcze nie ma a tu

To wciąż nie jest 5k PLN.

Okoliczne wioski wokół mnie, zaopatrują się w luz ze strony PGE, płacą po 1500 za tonę luz. Miesiąc temu rozmawiałem z ludźmi, którzy kupowali workowany ekogroszek po 890PLN (przed podwyżkami PGE) plus 3k transport do 5ton.. Oczywiście, trzeba było trochę posiedzieć przy kompie, ale nie więcej niż normalnie na codzień- jak wynika z ich relacji.

Starsi ludzie są ładowani niestety cenami jak powyżej i to ich mi najbardziej szkoda.

Niestety, w 90% ci ludzie są sami sobie winni. Piec na ekogroszek w nowowybudowanym, nawet 10 letnim domu to jest czysta głupota, niestety.

Ostatnio modyfikowany: 2022-09-18 21:35

Novy!

Jeszcze jedna cofka na koniec wrzesnia i do góry lecimy :)

Zostaw wreszcie te wykresy :)

Tomaszabc

Coś z nudów tam popatrzę. Widzę od pewnego czasu, że zawsze cena uranu ucieka Sprottowi. Zawsze jak była możliwość wejścia na premium +1%, cena szła w górę. Może oni wszyscy są dogadani co i kiedy, a może cena spot łatwo manipulować.

Ostatnio modyfikowany: 2022-09-18 21:44

Novy!

Już wklejałem, ale zerknij. Do mnie spekulacyjnie bardziej przemawia taki technologiczny stan rzeczy:

Walka między oczekiwanym przyszłym popytem a ceną uranu trwa.

Jest jedna rzecz, którą musimy zrozumieć na temat rynku uranu, aby móc przewidywać potencjalne problemy. Nazywa się to jądrowym cyklem paliwowym.

Cykl paliwowy jądrowy to kolejność, w jakiej paliwo jest przetwarzane i sprzedawane, aby elektrownie jądrowe mogły nadal wytwarzać energię elektryczną, której potrzebujemy do utrzymania naszego stylu życia na całym świecie. Wbrew powszechnemu przekonaniu nie możemy wydobywać uranu z ziemi i po prostu używać go bez zmian do generowania energii. Trzeba raczej przejść przez bardzo długi proces od 18 do 24 miesięcy, aby uzyskać odpowiednią koncentrację i stan. Reaktory jądrowe wykorzystują pręty paliwowe, które wyglądają jak nic, co można zobaczyć w kopalni i wokół niej. Zrozummy, w jaki sposób ten proces jest kluczem do zrozumienia, co może nastąpić w tym towarze.

Pod koniec lipca UXC opublikował nowy rekordowy rekord konwersji, a SWU (koszt wzbogacenia) utrzymuje wysoki poziom ponad 159 USD za kilogram. Popyt jest wyższy niż kiedykolwiek, a cena to pokazuje. Plotka głosi, że podaż UF6 faktycznie się kończy, a Honeywell planuje ponowne otwarcie jedynego amerykańskiego obiektu, jaki posiadał, po zamknięciu go w 2017 r. z powodu warunków rynkowych, tj. braku popytu. ( https://www.powermag.com/honeywell-to-reopen-sole-us-uranium-conversion-plant/ )

https://equity.guru/2022/08/24/uranium-when-moon-probably-soon/

Ostatnio modyfikowany: 2022-09-18 22:07

warren.

Jak bardzo społeczeństwo musi w chuja być zrobione, żeby przejrzeć na oczy?

--

1. zimno uczy. niebawem wietrzenie magazynów.

2. gdzie na tej grafice są elektrownie na błoto węglowe ?

warren.

grafika co do dostępności węgla ok. znajomy mnie nie ciu...l

mój wpis z rana

warren.

znajomy nad morzem kupił kilka dni temu 2 tony eko-groszku za 7500.

panie Novy,

daj pan namiar na węgiel za 1500 to powiem znajomemu, flaszkę dostaniesz

gołosłowcu żeby nie powiedzieć inaczej

TeQ

Wreszcie jakieś postępy w tej archaicznej UE.

Lepiej późno, niż wcale.

Jeszcze zakaz kotłowni w noych budynkach, bez znaczenia węgiel czy dąb- od zaraz! :)

Chyba masz problem z myśleniem.

Napisałem powyżej:

Za 2-3 lata będzie podatek od energochłonności budynków w UE.

Dotyczyć będzie KAŻDEGO budynku. nawet tych off grid, z PV, bateriami i pompami ciepła...

Napiszę wprost: Na teraz budynek, zbudowany poniżej poziomu gruntu daje ci kilka lat przewagi podatkowej. ROZUMIESZ taki-owaki novy? Masz z myśleniem problem?

Nie wiem, kto Ciebie sponsoruje, czy i komu ufasz/wierzysz, ale po twoim wpisie, jesteś dla mnie nieprospektywnym ignorantem.

OK. Napiszę wprost - rządzący chcą nas, jak robaki, pod ziemię wysłać. Rozumiesz to, czy nie?

Pewnie nie rozumiesz, bo wyobraźni mało...

Ostatnio modyfikowany: 2022-09-18 22:09

lenon

"To wciąż nie jest 5k PLN."

Gdzież śmiałbym tak twierdzić :)

Zawsze będzie możliwość kupienia węgla taniej, tylko to nie będzie jego cena.

Cena, to jest jak zapragnę dziś kupić węgiel, idę i kupuję. Płacę i odbieram, jak bułki w sklepie.

Układy, układziki, paserzy, to nisza.

Co powiesz o taniej energii z węgla? Kurz opadł. Jakieś przemyślenia? Co to się stało?

Pytam bez podtekstów. Jestem ciekawy co o tym myślisz.

Novy!

Wreszcie nadchodzi czas myślenia. Zarówno w projektowaniu, jak i w budowaniu.

Skończy się budowanie 240m2, a potem kotłownia w salonie i smród palenia węglem.

Wreszcie skończą się płytki w łazience za 500pln/m2 z Włoch na pokaz, a nastanie w zamian właściwa ilość izolacji na ścianie i w budynku.

Ostatnio modyfikowany: 2022-09-18 22:13

Novy!

Co powiesz o taniej energii z węgla? Kurz opadł. Jakieś przemyślenia? Co to się stało?

Pytam bez podtekstów. Jestem ciekawy co o tym myślisz

Znasz moje zdanie.

Gdyby nie polityka UE, kolesiostwo w spółkach węglowych, związkach zawodowych czy na samej "górze" w kopalniach- moglibyśmy dalej pozyskiwać tanią energię z węgla.

Patologia, nie zmienia faktu, że tak mogłoby być.

Tu nie chodzi o węgiel i pozyskiwanie z niego energii. Tu chodzi o piniądze.

A czy będzie to węgiel, PV czy wiatraki- nie ma to znaczenia.

Póki będziemy w UE, póty będa rządzić nami złodzieje, wszak nasi złodzieje dostają na złodziejstwo pozwolenie od złodziei z UE :)

Ostatnio modyfikowany: 2022-09-18 22:19

Popis

Nie czytałem komentarzy, filmik 2011 09 miesiac 26. Dzień po tym jak gold otworzył się luką 120 dolarową. Gosc czyta z ekranu i mówi że bezpiecznie zloto m.in. jest warte swojej ceny po zrobieniu 3 fali na miesięcznym na 161 fibo. Licząc od 1971 roku. Sp500 zaczął w tym miesiącu rajd 7-letni. Czy to jest jakiś żart na prima aprilis? Spadek euro do usd wynikał z problemu eu głównie Grecji i krajów południa, ogromnego dodruku € w stosunku do druku $ i braku pokrycia tego. Co zostało zakończone w 2015 po ogłoszeniu niewypłacalności Greków widać to na wykresie. Co to ma być za analiza?? Jakies jaja sobie robicie tym filmem?

Ostatnio modyfikowany: 2022-09-18 22:29

supermario

"Wreszcie jakieś postępy w tej archaicznej UE.

Lepiej późno, niż wcale."

Supermario się zastanawia kiedy będzie nakaz aby ocieplić Wawel styropianem.

Novy!

Supermario się zastanawia kiedy będzie nakaz aby ocieplić Wawel styropianem

Jak zamieszka w nim ponownie smok :)

Novy!

OK. Napiszę wprost - rządzący chcą nas, jak robaki, pod ziemię wysłać. Rozumiesz to, czy nie?

Potrzeba ci lekarza. To pewne.

Leonsio

A w co Ty inwestujesz ?

warren.

@ Novy!

"Wreszcie jakieś postępy w tej archaicznej UE.

Lepiej późno, niż wcale."

Supermario się zastanawia kiedy będzie nakaz aby ocieplić Wawel styropianem.

--

grafitowym !

i to minimum 80 cm !

warren.

Skończy się budowanie 240m2, a potem kotłownia w salonie i smród palenia węglem.

Wreszcie skończą się płytki w łazience za 500pln/m2 z Włoch na pokaz, a nastanie w zamian właściwa ilość izolacji na ścianie i w budynku

--

a co żal dupę ściska ? czy kredyt nie ten tego i trzeba plany rewidować ?

tak myślałem, zapyziały, cfany, zawistny polaczek

nie martw się, zaczną od ciebie :)

TeQ

Tu chodzi o piniądze.

NIE I NIE TYLKO

Tu chodzi o krańcowy zysk na odbiorcach energii.

Tego nie rozumiesz.

Krańcowy zysk ma po + spadać do 0, przy malejącej ilości konsumentów zapewni to ZAWSZE ZYSK...

W tym przypadku zysk będzie wielowymiarowy. Pieniądz, o którym myślisz jest dla NICH nic nie warty od wielu lat.

TeQ

Potrzeba ci lekarza. To pewne.

:)

Chwaliłeś się, że masz udziały w aptece i nieruchomościach. ;)

Dzięki, ale nie skorzystam, jestem sknerą i nie dołożę Ci na wczasy w Chorwacji, a w kwaterę na cmentarzu nie zainwestuję, bo rodzinnie już jest... no co za pech, panie novy.

TeQ

ile taki Norblin?

Ile takich obrazków w 2023 powstanie?

lenon

"Gdyby nie polityka UE, kolesiostwo w spółkach węglowych, związkach zawodowych czy na samej "górze" w kopalniach- moglibyśmy dalej pozyskiwać tanią energię z węgla.

Patologia, nie zmienia faktu, że tak mogłoby być."

Myślę, że tak mogłoby być, ale rzeczywistość pokazuje, że to niemożliwe.

Przyczyna nie tkwi tam gdzie ją nakreśliłeś. To skutek monopoli i oligopoli, do tego skupionych w jednych rękach partyjnego funkcjonariusza, który na celu ma grabić tylko w swoją stronę.

Tam gdzie państwo macza swoje wstrętne paluchy, tam zawsze jest tak samo.

To rynek powinien określić co się najbardziej opłaca, nie zaś nasze przekonania.

Ostatnio modyfikowany: 2022-09-18 23:09

coci

Ostatnio modyfikowany: 2022-09-18 23:17

PLanktON

5 czerwonych jałówek ze Stanów przyleciało...

To jest news godny tego forum ;)

A nie co powie Powell srowell...

Ale żarty się kończą powoli....

Ps, sąsiadowi raty wzrosła z 2800 na 6000... Dzieje się... :(

Ostatnio modyfikowany: 2022-09-18 23:26

lenon

Podoba mi się Twoja koncepcja kładąca nacisk na termoizolacje, tylko tu też dochodzimy do ekonomicznych aspektów przedsięwzięcia.

Jeżeli węgiel mamy po pińcet to po co to robić? To się musi opłacać. I dobrze, że węgiel jest po 3,5k, bo to jest właśnie motywacja.

Nie istnieje większy bat, od kasy wypłacanej z własnej kieszeni i spalanej we własnym kominie.

PLanktON

Mam JDG od niedawna na adres zamieszkania, szeregówka z ogrzewaniem oczywiście na gaz i teraz pytanie, PGNiG wytnie numer i skojarzy wpisy w CEIDG i dop...i X3 za gaz? Jest jakiś sposób aby się zabezpieczyć?

lenon

Wynajmij nieogrzewany garaż.

Żeby było lege artis opomiaruj i wpisz nr licznika w umowę.

Ostatnio modyfikowany: 2022-09-18 23:36

Rzemko

google: wirtualne biuro

PLanktON

Ostatnio modyfikowany: 2022-09-18 23:58

PLanktON

lenon

Jak się takich rzeczy boisz, to co Ty robisz w biznesie?

Rzemko

Normalnie mozesz byc VATowcem i miec wirtualne biuro. W IT sporo ludzi to ma.

Novy!

Nie istnieje większy bat, od kasy wypłacanej z własnej kieszeni i spalanej we własnym kominie

Problem jest w mentalności i nic i nikt jej nie zmieni.

Większość piszących tutaj o spiskach, wolności i zamordyźmie- chciałaby palić w piecach węglem i drewnem, a potem sądzić państwo za szkodliwość smogu na ulicach- patrz Zakopane czy Kraków.

Następni krzyczą o niszczeniu waluty, a biegną po dotacje na węgiel. Jeszcze inni piszą, że mają "z dęba" 0,12pln za kWh bo dali w łapę leśniczemu i kupili tanio opał. Następnym nie pasują apteki czy lekarze do czasu, aż wróżbici z YT już przestaną wystarczać. Następny pisze, że odstawił chleb i schudł 1,5kg po roku- więc chleb musi być szkodliwy. Następny pisze, że reku jest szkodliwe bo w kanałach zalega pleśń. Następny dodaje, że podłogówka jest szkodliwa bo zbytnio grzeje mu stopy. Następny dodaje, że ściany ocieplone styro "nie oddychają". Ostatnio gość napisał, że suszarka i pralka niszczą mu strasznie odzież, o zjawisku tarcia podczas codziennego jej używania nie słyszał pewnie. Następny pisze, że SCOP w pompie ciepła to medialna ściema, a pompa to trend i nowatorski wynalazek. Jeszcze inny, interpretuje miłosierdzie wiary w ten sposób, że wybiera sobie kogo można zabić, a kogo nie. Ostatni dzisiaj myli indywidualizm z własną głupotą.

Dla tych ludzi UE jest ZBAWIENIEM.

Myśli za nich, mówi za nich i decyduje za nich. A oni myślą, że są antysystemowi. Z takim poziomem umysłowym- trudno im się dziwić.

Racja po Twojej stronie jest taka. Większość z tych dyletantów to nieudacznicy i tchórze. Nie prowadzili nigdy żadnej własnej działalności czy biznesu- a bez pomocy państwa zginą marnie.

Ostatnio modyfikowany: 2022-09-19 01:04

Apfel

"smogu na ulicach- patrz Zakopane czy Kraków"

Nie przesadzasz? Co roku w zimie jestem w Zakopanem i jest w porzadku. Krakow przejazdem, ale jak teraz niczym nie moga palic to chyba sie polepszylo. Nie ma co zwalac ze nawialo. Od paru ladnych lat w nowych domach zaklada sie ogrzewanie na gaz. Dawniej prawie wszyscy pali drewnem i weglem i jakos nie narzekali.

Najwiecej zanieczyszczen wprowadzaja firmy.

Dante

https://www.zerohedge.com/markets/surprise-chinese-junk-bonds-yield-less-us-treasuries

Ewelina Donabidowicz

scop to fajna rzecz, szkoda tylko, że jest uzyskany w warunkach labolatoryjnych. no chyba, że jesteś takim dyletantem, twierdzących, że scop w powietrznej pompie ciepła jest taki sam w gdańsku ja i w zakopanem.

Ja jeszcze pamiętam jaki z ciebie specjalista, chwalący się zakupem chińskiego agregatu prądotwórczego, jak i polecaniem zakupu akcji kghmu po 130 zł.

Novy!

Pamiętasz, co doprowadziło w tych miastach do rygorystycznych zmian w sposobie ogrzewania? Co to było? Czyste powietrze i powszechnie wspaniały stan zdrowia mieszkańców tych terenów, czy może smog i zwiększona zachorowalność na choroby układu oddechowego?

To są FAKTY, a nie teorie spiskowe. SenecaAS pisał też ostatnio o Londynie.

Musisz się zmusić do myślenia, zamiast czytać i oglądać pierdoły na YT czy wypowiedzi dyletantów, których pełne są fora internetowe.

Cofnij w archiwum tego forum do czasów covida i poczytaj sobie co się tu wypisywało. Wielu z tych mądrali już tu nie pisuje, ale ich oderwane od rzeczywistości posty nadal tu "leżą". Forum to miejsce, gdzie mnożą się zawsze eksperci od wszystkiego, od finansów przez teorie spiskowe, aż po zdrowie, a Polacy od zawsze znali się na wszystkim.