Rajd spółek uranowych

Wybuch wojny na Ukrainie doprowadził do trzęsienia ziemi na rynku surowców. Część krajów zaczęła planować uniezależnienie się od rosyjskiej ropy i gazu, co oznacza:

- większy popyt na ropę i gaz z innych kierunków,

- większy popyt na uran.

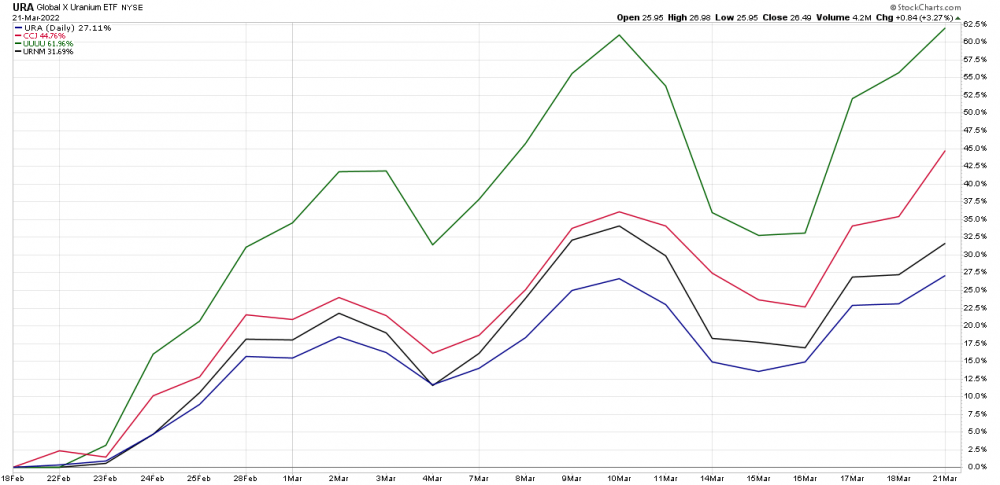

Właśnie dlatego spółki uranowe w trakcie ostatniego miesiąca zaliczyły kolejny rajd. Możecie zobaczyć go na wykresie.

Dodajmy w tym miejscu, że wzrosty z ostatnich kilku dni spowodowane były informacją o możliwym wprowadzeniu przez Rosję embarga na eksport uranu. Na razie są to tylko spekulacje, jednak ich potwierdzenie będzie miało gigantyczny wpływ na rynek. Nie chodzi tutaj jedynie o produkcję uranu w Rosji i krajach zależnych. Chodzi również o jego wzbogacanie. Dla przykładu, Rosatom i spółki od niego zależne odpowiadają za ok. 35% światowego wzbogacania uranu.

Potwierdzone embargo na eksport uranu przez Rosję oznaczałoby kolejny wystrzał cen zachodnich spółek produkujących ten surowiec. Oczywiście im mniejsza spółka, tym większa zmienność, dlatego na wykresie największe wzrosty zanotowała stosunkowo mała spółka jaką jest Energy Fuels (UUUU).

Naszym zdaniem ta sytuacja kolejny raz pokazuje, że warto inwestować w surowce w przypadku których możliwy jest problem z podażą, a jednocześnie są one niezbędne. Tak właśnie było i jest z uranem, dlatego od kilku lat wspominamy o tym surowcu. Część wzrostów jest już za nami, jednak w długim terminie nasze nastawienie jest dalej pozytywne.

Ceny stali wystrzeliły w kosmos

Kolejnym efektem wojny na Ukrainie są problemy z podażą stali. Jest to surowiec kluczowy dla branży budowlanej, a jednocześnie w obecnej chwili bardzo trudno dostępny. Naturalnie przełożylo się na to na ceny, które dosłownie wystrzeliły.

Niestety, problemy z dostępnością dotyczą również wielu innych materiałów wykorzystywanych do budowy domów. Ostatnio dotarły do nas informacje o sporych wzrostach cen szkła – producenci okien już w tej chwili szykują kolejne podwyżki cen. W bardzo trudnej sytuacji znajdują się teraz osoby, które pod koniec 2021 roku zaciągnęły kredyt na zmiennej stopie, a jednocześnie nie zdążyły nabyć przynajmniej niektórych materiałów. Oczywiście mówimy przede wszystkim o tych, którzy budują dom od zera, samodzielnie dobierając firmy.

Akcje w cieniu surowców

Na początku 2022 roku opublikowaliśmy na blogu artykuł poświęcony planom banków centralnych i perspektywom dla rynku akcji. Napisaliśmy wtedy, że zapowiada się trudny okres, a akcje mogą przynieść wynik gorsze od inflacji. Pojawiły się pytania „dlaczego ktokolwiek miałby w takim razie płacić za śledzenie Portfela Tradera, skoro akcje i tak nie dadzą zarobić?”.

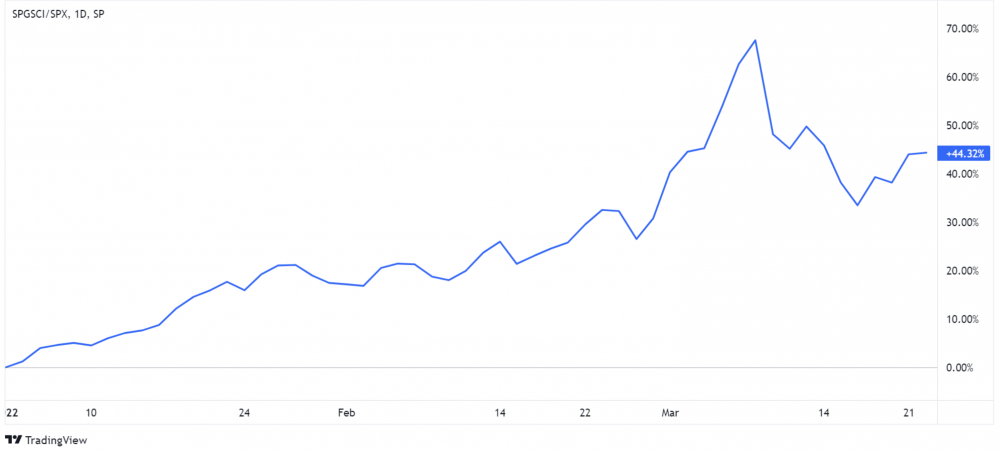

Odpowiedź jest bardzo prosta: w zdywersyfikowanych portfelach, a takie od zawsze promujemy, akcje zajmują tylko pewną część. Osobną grupę powinny stanowić surowce, ponieważ reagują one zupełnie inaczej niż akcje. Ostatnie miesiące to potwierdzają. Poniższy wykres pokazuje wartość indeksu surowców podzieloną przez wartość indeksu akcji S&P 500. Jeśli linia idzie w górę, to surowce radzą sobie lepiej niż akcje.

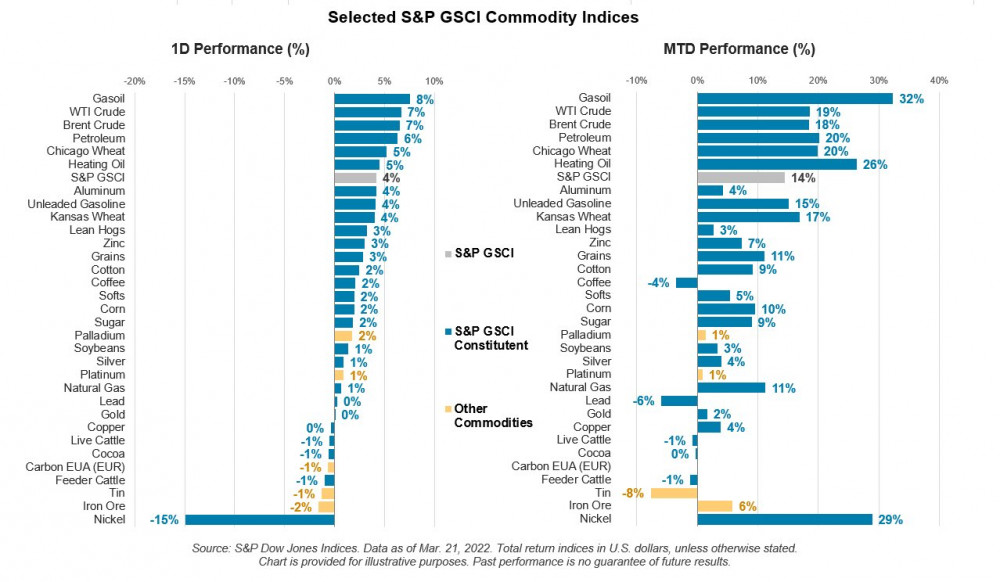

I jak widać, właśnie tak jest od początku tego roku. Oczywiście obecnie zmienność jest jeszcze większa, za sprawą wojny na Ukrainie. Na poniższej grafice, po prawej stronie możecie zobaczyć wyniki poszczególnych surowców od 1 do 21 marca.

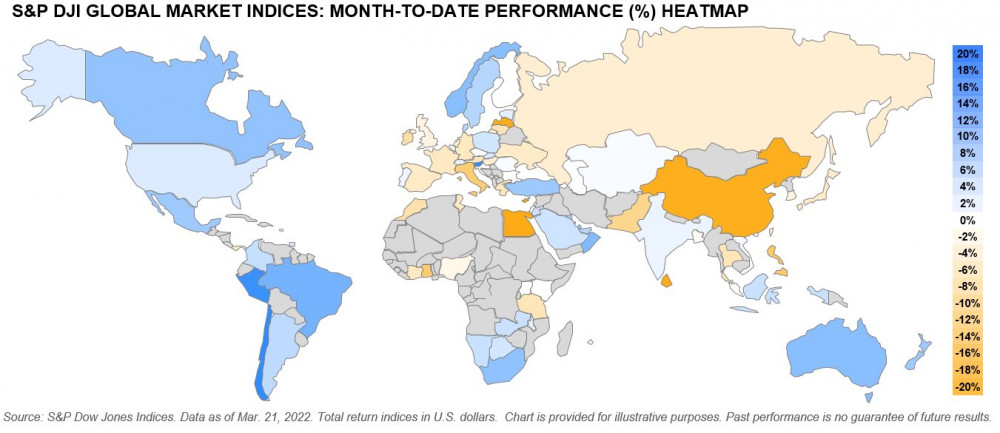

W takiej sytuacji świetnie radzą sobie giełdy w krajach, które jednocześnie spełniają trzy poniższe warunki:

a) ich sytuacja geopolityczna jest stabilna,

b) mogą pochwalić się dużymi producentami surowców,

c) wzrost cen surowców przekłada się na wzrost siły ich waluty.

Na dowód prezentujemy wykres, który odzwierciedla jak radzą sobie indeksy poszczególnych giełd od początku 2022 roku (w ujęciu USD). Na niebiesko zaznaczone są kraje będące „na plusie”, z kolei na żółto będące „na minusie” (wszystko zgodnie ze skalą po prawej stronie).

Bardzo dobrze prezentują się Australia, Norwegia, Kanada, Chile, Peru i Brazylia. We wszystkich tych krajach surowce odgrywają znaczącą rolę.

Globalny wzrost gospodarczy w 2022 roku

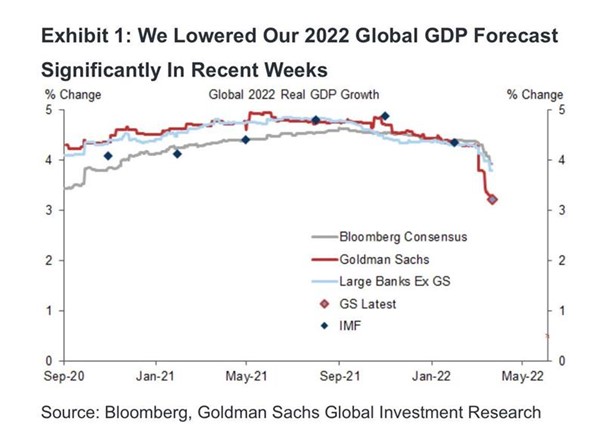

Tuż przed wybuchem wojny na Ukrainie, największe banki inwestycyjne oraz analitycy przewidywali, że realny globalny wzrost PKB w tym roku wyniesie między 4 a 5%. W sytuacji, gdy doszło do konfliktu na wschodzie prognozy zaczęły spadać. Jak możecie zauważyć na poniższej grafice, Goldman Sachs obniżył swoje przewidywania dotyczące wzrostu PKB do około 3%.

Ostatnie wydarzenia na świecie spowodowały wzrost cen surowców, zwłaszcza rolnych i energetycznych. W związku z tym coraz większa część budżetów gospodarstw domowych będzie przeznaczana na zaspokojenie podstawowych potrzeb. W dodatku widząc możliwość dalszych wzrostów cen surowców, wiele osób zrezygnuje z różnego rodzaju inwestycji. Z tego powodu uważamy, że ostatecznie realny globalny wzrost PKB może być na jeszcze niższym poziomie. Tym bardziej, że mamy spore wątpliwości do tego jak wyliczany jest ten „realny wzrost”, bo jak wiemy oficjalna inflacja podawana przez poszczególne rządy często ma się nijak do rzeczywistości.

Rosnąca adaptacja kryptowalut

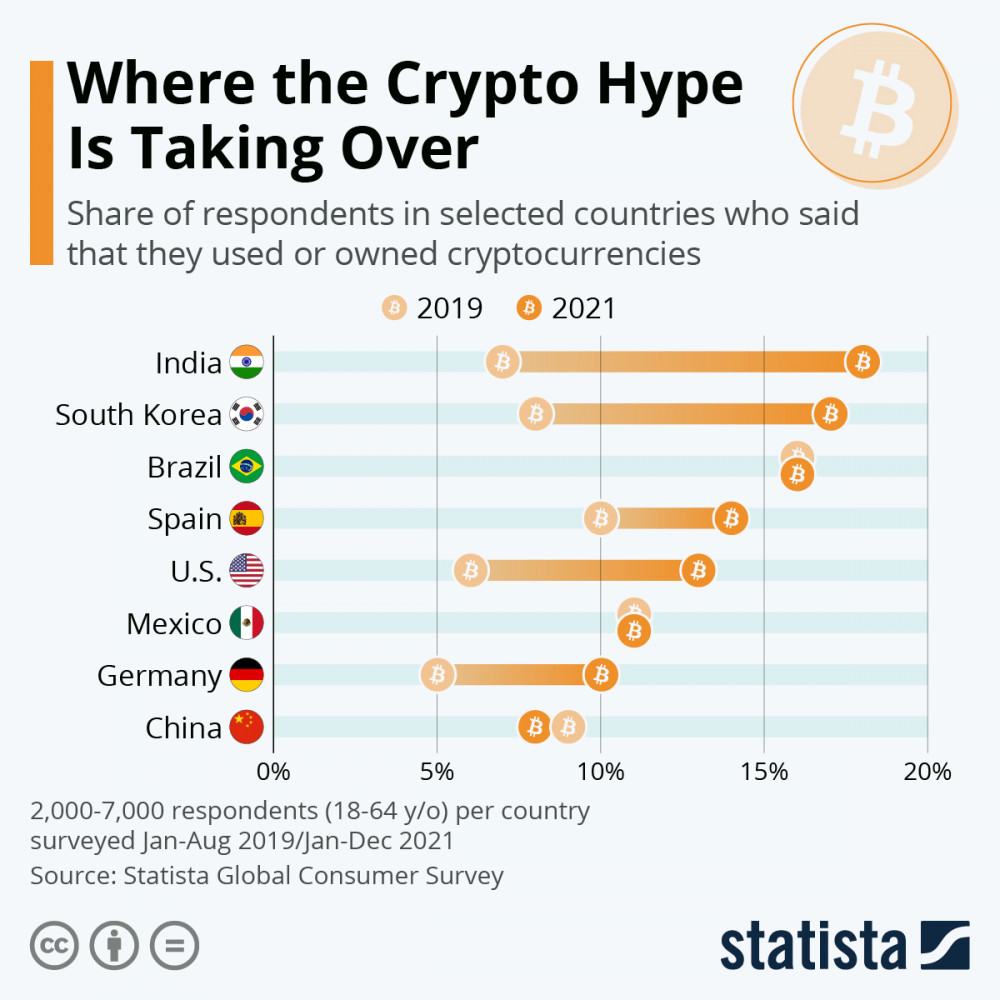

Poniższa grafika przedstawia odsetek ankietowanych z poszczególnych krajów, którzy do tej pory korzystali bądź byli w posiadaniu kryptowalut. Jak możemy zauważyć zainteresowanie tym rynkiem w większości wymienionych państw wzrosło względem 2019 roku. W Indiach i Korei Południowej średnio co 6 osoba miała do czynienia z kryptowalutami. W Chinach natomiast wyraźny jest spadek zainteresowanie, jednak jest to nic innego jak efekt zakazów wprowadzonych przez tamtejszy rząd.

Coraz większa popularność kryptowalut z pewnością w długim terminie będzie miała wpływ na wyceny cyfrowych aktywów. W dodatku konflikt na Ukrainie pokazał, że kryptowaluty mogą zyskiwać zainteresowanie oraz być użyteczne w okresach niepewności.

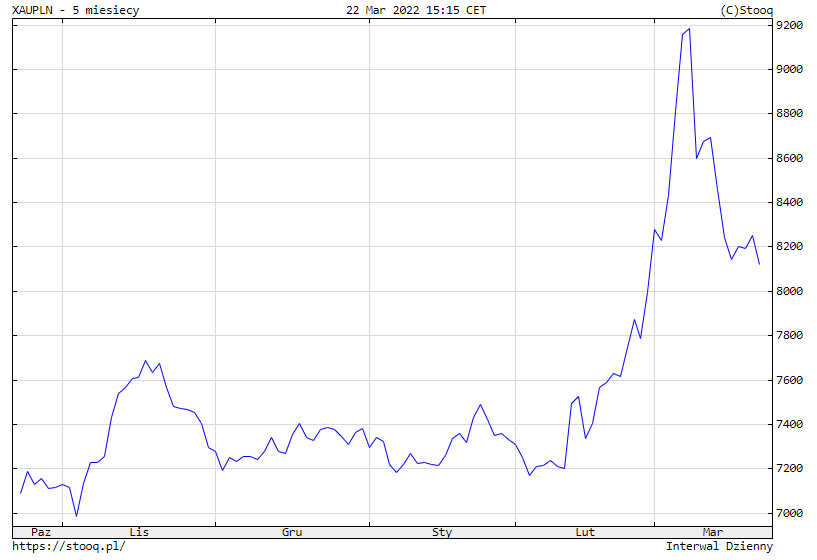

Wojna, czyli 10 000 PLN za uncję złota

Panika z powodu konfliktu na Ukrainie doprowadziła do wzrostu ceny złota. W efekcie cena spot metalu denominowana w polskim złotym osiągnęła nowy rekord (patrz wykres). W tym samym czasie dealerzy podnieśli swoje marże. W niektórych przypadkach, aby zakupić 1-uncjową złotą monetę, trzeba było zapłacić ponad 10 tys. Złotych, przy czym marże sprzedawców wynosiły blisko 10%. Dla porównania przed wybuchem wojny, premie u dealerów wynosiły średnio 4%.

Dostrzegając prawdopodobieństwo kolejnych napięć uważamy, że złoto jest aktywem, od którego powinno zacząć się budowę portfela inwestycyjnego w obecnych czasach. Z drugiej strony zdarzają się momenty szczególnej paniki, kiedy to złoto idzie niemal pionowo w górę. Kto kupuje metal w tych najbardziej nerwowych momentach po wzrostach, ten osiąga słabe wyniki.

Rosnące zapotrzebowanie na węgiel

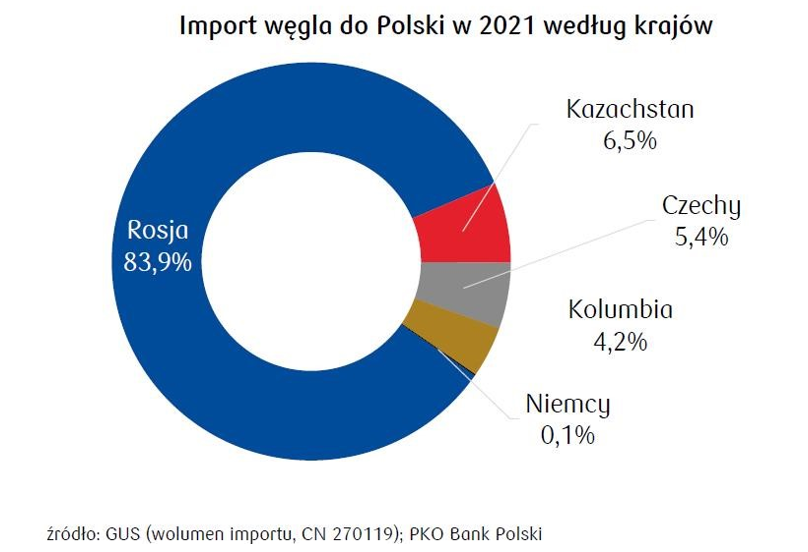

Jeszcze przed wybuchem wojny na Ukrainie duża część węgla była importowana do Polski (mimo, że posiadamy spore zapasy tego surowca). Na poniższej grafice przedstawiony został rozkład importu z poszczególnych państw.

Dziś zapotrzebowanie na węgiel jest jeszcze większe. Napędza to m.in. fakt, że do produkcji stali potrzebny jest węgiel koksujący. Z tego powodu kopalnie starają wykorzystać się maksimum swoich możliwości. Przykładem tego jest spółka JSW, która pokazała w ostatnim czasie świetne wyniki, a kolejne z pewnością również będą znakomite. W chwili obecnej zmienność jest znacząca i polskie spółki węglowe mają swoje 5 minut. Z drugiej strony widząc w jaki sposób pieniądze są na bieżąco przejadane (chociażby we wspomnianym JSW), nie uważamy by były wśród nich spółki odpowiednie do inwestycji na długie lata.

Wizja głodu coraz bardziej realna

Kiedy piszemy o potencjalnych wzrostach cen żywności, to mamy na myśli przede wszystkim drożyznę. Ostatecznie Polska jest w znacznym stopniu samowystarczalna jeśli chodzi o surowce rolne. Inaczej sytuacja wygląda z perspektywy krajów, które muszą je importować. Tym bardziej jeśli do tej pory import odbywał się z Ukrainy i Rosji.

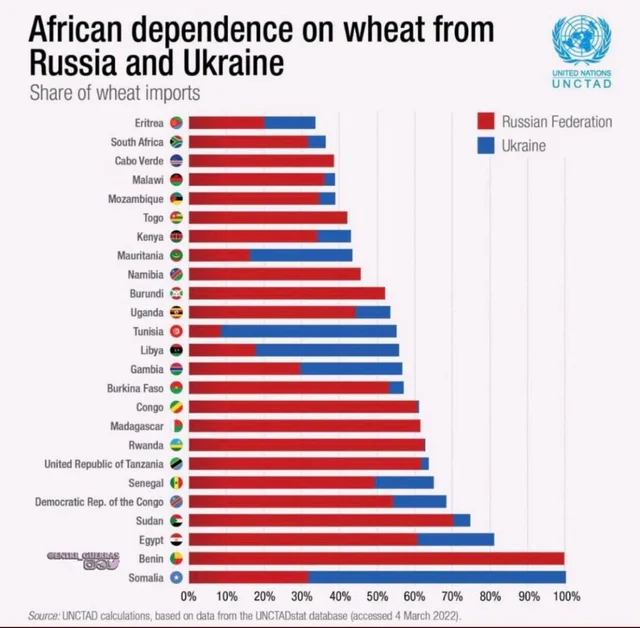

Poniższy wykres pokazują jaka część importu pszenicy do Afryki pochodziła właśnie z tych dwóch krajów.

Jak widać, niektóre kraje w całości polegały na imporcie pszenicy właśnie ze wschodniej Europy. Teraz mogą oczywiście sprowadzać surowiec z innych krajów, ale z dużym prawdopodobieństwem będzie on droższy. Ten przykład dotyczy tylko jednego, ale dość istotnego surowca.

W przeszłości wielokrotnie wspominaliśmy, że wzrosty cen żywności mogą doprowadzić do niepokojów społecznych. Z takimi sytuacjami na pewno należy się teraz liczyć w kontekście Afryki.

Independent Trader Team

Konrad (ITT)

Zachęcamy do dyskusji na tematy związane z inwestowaniem, finansami, gospodarką, ekonomią, polityką. Natychmiast kasowane będą natomiast:

a) wpisy skupiające się na tematach religijnych – jeśli ktoś chce kontynuować dyskusję w tym temacie, prosimy przejść na kanał dyskusyjny na discordzie:

https://discord.com/invite/F4Vc49nM

oraz kanał YouTube:

https://www.youtube.com/user/simbaddi/videos

b) zaczepki wymierzone w innych użytkowników (jeśli post zawiera także merytoryczne treści to autor musi liczyć się z tym, że zostaną one usunięte),

c) wpisy zawierające abstrakcyjne wywody (przykłady: coś o słuszności skrajnego autorytaryzmu, rozstrzeliwania ludzi itp.),

d) abstrakcyjne wpisy, które obniżają poziom dotychczasowej dyskusji (odpowiedzi w stylu: „to może rozstrzelamy wszystkich polityków i po problemie?” Albo „nie lepiej po prostu podpalić wszystkie urzędy?”),

e) dyskusje schodzące w kierunku tematów zupełnie oderwanych od tematyki bloga – np. linki do starych filmów, których tematyka kompletnie nie ma związku z tematyką bloga, itd.

Korzystając z okazji dziękujemy za wszystkie merytoryczne wpisy pod poprzednimi artykułami.

Dante

Indeed, on Tuesday morning, derivative traders priced in about 7.7 quarter-point rate hikes at the remaining six Fed meetings this year, effectively making provision for more than one half-point rise.

Breaking down the odds we get the following numbers, all conditional on each other:

72% odds of 50bps in May

65% odds of 50bps in June

35% odds of 50bps in July

Overnight, Goldman Sachs economists agreed with this hawkish take and writing that the shift in wording from “steadily” in January to“expeditiously” today is a signal that a 50bp rate hike is coming. And not just one but two, because according to Goldman, the Fed will raise interest rates by 50 basis points at both its May and June policy meetings, and by 25 basis points in the four remaining meetings in the second half of the year, with three quarterly hikes in the first nine months of 2023.

We are now forecasting 50bp hikes at both the May and June meetings (vs. 25bp at each meeting previously). The level of the funds rate would still be low at 0.75-1% after a 50bp hike in May, and if the FOMC is open to moving in larger steps, then we think it would see a second 50bp hike in June as appropriate under our forecasted inflation path. After the two 50bp moves, we expect the FOMC to move back to 25bp rate hikes at the four remaining meetings in the back half of 2022, and to then further slow the pace next year by delivering three quarterly hikes in 2023Q1-Q3.

https://www.zerohedge.com/markets/goldman-now-sees-fed-hiking-50bps-may-and-june-first-1994

Ostatnio modyfikowany: 2022-03-22 16:18

supermario

https://www.pb.pl/piotr-krupa-kupuje-co-mi-sie-podoba-1136421

supermario

https://www.pb.pl/templum-zmienia-baluty-w-salon-artystyczny-lodzi-1134546

supermario

https://www.wprost.pl/magazyn/10656781/chcesz-inwestowac-w-sztuke-kolekcjonerem-stajesz-sie-gdy-brakuje-ci-miejsca-na-scianach.html

supermario

https://businessinsider.com.pl/gielda/wiadomosci/fundusze-inwestujace-w-rosji-polacy-nie-uciekli-z-pieniedzmi-ale-nawet-dokupowali/cm8qx84

PLanktON

1. Ile renomowanych dzieł sztuki zmieniło właściciela w transakcji kupna/sprzedaży na terenie Ukrainy podczas tej wojny?

supermario

https://businessinsider.com.pl/finanse/legendarny-inwestor-radzi-zapomnijcie-o-rosji-spogladajcie-w-strone-chin/7fjnnx2

supermario

"To mam pytanie do naganiaczy na inwestycje w sztukę.

1. Ile renomowanych dzieł sztuki zmieniło właściciela w transakcji kupna/sprzedaży na terenie Ukrainy podczas tej wojny?"

https://www.youtube.com/watch?v=yIzFJNIk9xg

spryciak

https://odysee.com/nato:641d86cbe49a75b989c4c24a09db5c25cc8532eb

ciekawe jest to:

Według źródeł MI6 i niemieckich służb wywiadowczych, największą zmianą w zeszłym tygodniu była anglo-niemiecka propozycja pokojowa, która została przedłożona Rosji w zeszłym tygodniu. Propozycja wzywa do powrotu do granic Niemiec sprzed 1914 roku. Proponuje również wykorzystanie rzeki Dniepr jako de facto granicy między Europą Wschodnią i Zachodnią.

Odpowiedź rosyjskiej FSB na tę propozycję:

„Prezydent Rosji Władimir Putin zamierza podzielić UE na dwie części, zjednoczyć narody słowiańskie i zakończyć NATO. Zostało to wykorzystane przez Stany Zjednoczone jako siła ofensywna, a nie siła pokojowa.

Francja i Niemcy powinny to poprzeć, w przeciwnym razie nie otrzymają dostaw gazu.”

Innymi słowy, Rosjanie chcą odbudować Jugosławię i wydalić Bułgarię z NATO.

Według źródła FSB, mafia chazarska zaoferowała Rosji również propozycję poddania się. Twierdzą, że chcą przenieść sześć milionów Żydów z Izraela i wrócić do swojej prawdziwej ojczyzny Chazaru, czyli Ukrainy. ( symbol chazarów i ukr jest niemalże identyczny...wygoglujcie sobie ( nie umiem tu wrzucać grafik)...

Obiecują stworzyć strefę buforową poza ONZ między Europą a Rosją. Dlatego wypędzają sześć milionów Ukraińców ze swoich domów do Europy i Rosji. Swoją drogą, z jakiegoś powodu mówi się o „sześciu milionach Żydów” od ponad stu lat.

...skąd się wzieło te tzw. 6 mln?...1915 a nie 1945 czy 46.... https://mega.nz/file/OclUxaDT#aOb9_koZDuJQIck8aE-nQq0-yBe0cAMaG53MDHYWJjY

...chińczycy niszcą wieże 5G...jak myślisz:dlaczego??? https://mega.nz/file/WY1WSSoB#mSJ2ZYmGH2NRbUQZgxvQqp8HT1HnEr2dLfldLuH6Lss

Putin twierdzi, że eksperymentowano z eksperymentami innymi niż koronawirus. Rosyjskie Ministerstwo Obrony ujawniło też, że jedną z kuratorek programu była Joanna Wintrol, oficer łącznikowa w amerykańskiej Agencji Redukcji Zagrożeń Obronnych przy ambasadzie USA w Kijowie.

Nic dziwnego, że chiński rząd również publicznie oskarża Stany Zjednoczone o poważne naruszenia praw człowieka.

CIA twierdzi, że „99% materiału pokazywanego przez zachodnie media na temat wojny na Ukrainie to fałszerstwa. Używają fikcyjnych aktorów, fałszywych skryptów, grafiki komputerowej i mowy nienawiści przeciwko Putinowi i Rosjanom.” Oto kolejny samochód z fałszywymi martwymi ofiarami na Ukrainie. Ups, jeden ze zmarłych robi sobie przerwę od papierosa.

https://mega.nz/file/7FETHLAZ#Onu0xh0JUbRe_q0fCfoD0HwNgb7s7OnINeEZRohNQio

supermario

https://www.youtube.com/watch?v=v0MvLjTA7O4

Czyli Wielki Reset gospodarczy , ale i cywilizacyjny.

buffett

https://mega.nz/file/7FETHLAZ#Onu0xh0JUbRe_q0fCfoD0HwNgb7s7OnINeEZRohNQio

--

czy ten filmik został wyświetlony w polsacie, kurwizji albo amerykańskim tvn ??????

Dante

https://www.zerohedge.com/political/watch-rogan-exposes-how-west-has-done-complete-180-corrupt-ukraine

@akcje

Without Exception, THIS Triggers Major BULL TRAPS on the Stock Market to Gold Ratio (Dow to Gold)

https://www.youtube.com/watch?v=L04xxaWnqno

Ostatnio modyfikowany: 2022-03-22 20:21

spryciak

https://www.youtube.com/watch?v=HbmZrzN3WFE&t=44s

Bart

buffett

to jest marionetka wybrana przez zachód ze strony rotschilda

wzieli aktora bo teraz świetnie gra.

buffett

tam info że dojazd do działki drogą prywatną- czy to oznacza konieczność ustanowienia służebności gruntowej?

--

wszystko zależy czy dostaniesz kawałek tortu drogi prywatnej w prywatne twoje posiadanie czy wyznaczą służebność

lepiej mieć kawałek prywaty - nigdy cię nie zablokują chociaż przy służebności sąd i tak będzie po twojej stronie chyba że to sąd ukrainski i będzie chodzić o sprawę ukraińców to możesz jechać na syberię

misiek_dz

Temat rzeka

supermario

https://www.youtube.com/watch?v=5gU5GhG2XxM

Dante

Ra-dzio

Jeśli planujesz wydać swoje ciężko zarobione pieniądze to skorzystaj z porady prawnika-specjalisty, a nie randomowych ludzi w necie, specjalistów od wszystkiego. Zadawane przez Ciebie pytania zdradzają fundamentalne braki w wiedzy, zatem jeśli nie chcesz wtopić kasy do idź do prawnika.

Chlorofil

Rentowność UST10y - UST2y zbliża się do 0, lecz rentowność UST10y - UST3m jest ciągle daleko i nawet bez zarysowanego trendu spadkowego. Przypuszczam, że grając na wzrost rentowności UST10y należy się bacznie przyglądać 10y-2y (jak zatrzyma się przy 0, to sprzedajemy), a większą czystkę i realizację zysków w akcjach prowadzić, jak 10y - 3m dotknie 0? Przy tak jastrzębim Powellu i słabych perspektywach makroekonomicznych UST3m może szybko zacząć równać do UST10y

Ostatnio modyfikowany: 2022-03-22 21:28

misiek_dz

Ostatnio modyfikowany: 2022-03-22 21:24

buffett

zapytał o udział w drodze prywatny albo służebność to mu wytłumaczyłem

co mu więcej powie architekt ?

niech pyta sprzedającego o formę. proszę was to nie kredyt frankowy.

misiek_dz

buffett

buffett

mam, kupiłem, użytkuję, przeanalizowałem.

radzę jak jest. spokojnie.

misiek_dz

TeQ

Trochę dalej, a może być lepiej i szerzej, a jeszcze dalej, jeszcze lepiej i jeszcze szerzej powinno być.

Niestety w PL, to 70 km od W., to już poszło na minimalną.

Jak to jest prawdą, to czekać.

Kilka-kilkanaście nadchodzących miesięcy "gołej prawdy" obedrze ze złudzeń wielu, napompowanych kredytem i papierowymi promesami, gołodupców, którzy chcieli jedwabie na sprzedaną na lata dupę założyć.

buffett

Świetnie cieszy mnie to że u Ciebie ok. Możemy porozmawiać jak kupisz ze sto działek. Osobiście nie odważył bym się doradzać jak ktoś ma wydać swoje pieniądze nie znając dokładnych uwarunkowań tego co chce kupić. Z mojej strony koniec tematu. Każdy tutaj chyba jest dorosły niech bierze odpowiedzialność za swoje decyzje.

==

oczywiście. czy autor siadł ze sprzedającym ? więc oczekujemy szczegółów. nie. 100 działek nie kupiłem.

Dante

Problem z 10y - 3m jest taki, że przednią częścią krzywej (jak np. 3m) może manipulować FED, przez co 10y-2y jest znacznie bardziej wiarygodne, znacznie bardziej rynkowe. Ale mimo tego wzrost stóp procentowych powinien jednak podbić rentowność 3m w górę i obniżać 10y - 3m.

Dodatkowo, warto obserwować strukturę VIXa, która sugeruje obserwować czas od lata do jesieni ze względu na relatywnie wysokie wartości VIXa w kontraktach.

PS. W listopadzie potencjalnie stopy procentowe mogą wynieść 2% w USA, co na pewno mocno wpłynie na krzywą rentowności.

https://www.cboe.com/tradable_products/vix/vix_futures/

A także zachowanie obligacji korporacyjnych wobec UST

Ostatnio modyfikowany: 2022-03-22 22:06

TeQ

Niestety w PL, to 70 km od W., to już poszło na minimalną.

Żeby dobrze to zrozumieć, co napisałem, to polecam ceny gruntów, nawet na GUS.

Napompowane to jest na maksa. te 70 km od W. to jest dla wielu lokalizacji wyznacznik ceny minimalnej.

zeromacho

co trzeba brać za narkotyki aby uznać kręcenie wideoklipu,za filmik z trwającej wojny, pewnie myślisz że "4 pancernie i pies" to film dokumentalny

WhiteDragon

"Nigdy nie grałeś w pokera :)

Ta sentencja- nowicjusz ma dobrą kartę to nic innego, jak czas na zapoznanie się z nieznanym dotąd przeciwnikiem, z jego smutkiem i radością itd. Wtedy kiedy wygrywa bo się na niczym nie zna. Na podbijaniu, czarnej, wchodzę itd.

Nowicjusz gra emocjami i jego nikt z graczy zawodowych w pierwszych kilku

partiach i rozdaniach nie kuma."

Jak wspominałem, nie gram w pokera, ale skłaniałbym się raczej do innego wyjaśnienia. To sami gracze rozpowszechniają tę sentencję, że początkujący mają szczęście, bo osoby niegrające w pokera zasadniczo nie mają skąd o tym wiedzieć. Jeżeli przyjąć, że większość tych, którzy na początku nie miało szczęścia przestała grać (zniechęcili się, ponieśli zbyt duże straty, zbankrutowali, nigdy ich to nie pasjonowało), to oznacza, że wśród aktywnych graczy pozostali w większości tacy, którzy na początku to szczęście mieli i się w pokera wkręcili dzięki temu, że im dobrze poszło na początku. I to oni między sobą utrwalają ten mit, czy też jak ktoś woli - błąd poznawczy, który polega na zgubieniu kontekstu przy analizie danych. Czyli o ile prawdą jest, że część początkujących graczy w pokera ma szczęście, to mocno wątpię, czy prawdą jest, że ogólnie początkujący gracze w pokera mają szczęście, ponieważ spodziewam się, że zapomniano o tych wszystkich, którzy tego szczęścia nie mieli.

Andreas2020

Jot

Andreas2020

Wojna rosyjsko ukraińska kształtuje nowy ład światowy.

Ja tam widzę pewnie błąd analizy odnośnie roli chin ale i tak warto się zapoznać.

m_a_rek

": i kto tu jest agresorem?"

Jeden z podstawowych ruskich argumentów z ruską logiką.

Wyobraź sobie klatkę schodową w której sąsiedzi pewnego gostka wieszają pały przy drzwiach i umawiają się z sąsiadami, że jakby co to sobie pomogą. Kto tam jest agresywny?

buffett

Goryl

"...domku letniskowego poza miastem..." - temat rzeka jak ktoś już wyżej napisał. Jestem w temacie od zawsze. Kluczem jest zadanie sobie właściwych pytań - jeśli chcesz się więcej dowiedzieć to wal: goryllus@interia.pl

Lech

siwy83

Chcesz kupić działkę wszystkiego dowiesz się w gminie ! Na temat zagospodarowania przestrzennego- jeżeli nie na to powiedzą czy jest opcja na WZ warunki zabudowy ;)

Nie zadawaj pytań na takich i innych forach, a bezpośrednio do źródła tj gmina później ewentualnie starostwo. Każda działka jest inna i w każdym urzędzie są inni urzędnicy tj. Jedni pomostach, a drodzy przeszkadzają.

Novy!

Wracając do twego osratniego pytania o surowce:

Polityczna retoryka o szybkim zwiększeniu wydobycia ropy naftowej w USA kłóci się z realiami branży. Brakuje pracowników i pieniędzy na inwestycje wiertnicze. Panuje obawa, że obecnie wysokie ceny nie utrzymają się przez dłuższy czas - poinformował w poniedziałek Associated Press.

https://forsal.pl/biznes/energetyka/artykuly/8383861,ap-branza-naftowa-w-usa-ma-problemy-ze-zwiekszeniem-liczby-odwiertow.html

Lech

2xSOWA

Ks. Marek Bąk bardzo wnikliwie i odważnie analizuje aktualną sytuację związaną zarówno z sama wojną na Ukrainie, jak i z masowym napływem tzw. uchodźców z Ukrainy.

2xSOWA

https://gloria.tv/post/q3KnvWQ3H8Rj1gUKZnxgpNBgv

Serdecznie proszę , aby TR21 odniósł się na blogu do słów Ks. Marka Bąka , chciałbym wiedzieć jakie jest stanowisko Gospodarza, w kwestii poruszonej w filmie.

2xSOWA

Zobaczcie ,że nie ma ani jednego głosu ze strony Ukraińców ,że może to był błąd np spalenie kilkuset Rosjan w Odessie ? czy kilkanaście tysięcy cywilów w tych republikach?, a jeżeli nikt nie twierdzi, że to był błąd to znaczy? ,że wszyscy uznają to za właściwą postawę?

Współcześni ukraińcy są odpowiedzialni za Ludobójstwo na obywatelach FR, jest to dla nas informacja, ks Bąk mówi właśnie, że to się powtórzy na Polskiej Ziemi, polecam obejrzeć ten film i wnikliwie przeanalizować słowa Ks Bąka.

Jot

A potem się czyta że Ruscy to głupki bo np walnęli w jakiś kurnik czy inny obiekt typu magazyn na wsi. Jak się tam chowa wojskowy sprzęt to nie dziwne.

Jot

Kabila

https://www.mid-day.com/news/opinion/article/heard-of-eritrea-africas-ukraine-23219437

Andreas2020

Jedynie warto powtarzać że mamy antypolskie władze i dodatkowo są to idioci którzy ruinuja przy okazji nasz kraj.

Moje nieruchy już w ogłoszeniach o 50% więcej jak rok temu kiedy ostatnio kupowałem wiec realnie ze 30% trzeba dac więcej papieru także nieźle "nasze A raczej obce" władze ruinuja nasza walutę.

Ostatnio modyfikowany: 2022-03-23 09:26

Ada

"(...) z czasem postawienie jakiegoś skromnego domku ( jakby były bardziej dogodne warunki do budowy niż teraz) "

Dogodne warunki ? A co to takiego ? Polak kiedykolwiek Polakowi zafundował "dogodne warunki" ? Buduj w takiej technologii, żebyś mógł rozłożyć, albo przewieźć w kilku modułach. Bez "trwałego związania z gruntem".

" dojazd do działki drogą prywatną- czy to oznacza konieczność ustanowienia służebności gruntowej? "

To oznacza, że albo już jest ustanowiona służebność, albo będziesz udziałowcem w wydzielonej drodze. A to oznacza (w drugim przypadku), że twoi goście mają prawo wstępu/dostępu do twojej nieruchomości, po tejże drodze, ale nie mają prawa np. wjazdu samochodem.

" czy w takim przypadku np. lepiej rozpatrywać działkę z dojazdem drogą publiczną? "

Najlepiej, to jak najmniej być uzależnionym od czegokolwiek lub kogokolwiek. To nie znaczy, że nie należy współpracować.

" Nie wszędzie też jest informacja o MPZP. "

Bo nie wszędzie są uchwalane. MPZP to homonto dla lokalnych sitw i szajek gminno-branżowo-planistyczno-towarzyskich. Bez MPZP lokalny kacyk w wydziale AB może dowolnie kształtować politykę przestrzenną np. Jeronimo pozwolimy na Biedronkę, a Lidlowi nie pozwolimy i co nam zrobicie ? Zaleta taka, że gmina MUSI do wniosku o wydanie WZ przychylić się pozytywnie, o ile zamierzenie inwestycyjne nie stoi w tzw. rażącej sprzeczności z otaczającą istniejącą już zabudową.

buffett

Tyle się nasłuchałem w rmf jacy to łajdacy na centrum handlowe napadli

Czy TVN kurwizja i RMF opublikuje to zdjęcie dlaczego napadli ??

Ostatnio modyfikowany: 2022-03-23 09:47

Pawelpr

Zadziwia mnie tez to, ze będac tutaj na blogu, większosc z was nie ma pojęcia jakie są prawdziwe poglady Tradera...

a jakie są ? oświeć zagubione duszyczki bo narazie to brzmi jak wiem coś ale nie powiem, budujesz tajemnicę ale skoro to nic złego to chyba możesz nas uświadomić ?

Nowa nienormalność

Już widzę christmasowe ciężarówki Coca-Coli pędzące na sygnale z dostawami żywności dla Afryki. Nestle przeznaczy na szczytny cel cały kontener mrożonek, a jak zabraknie własnych trucków, to zawsze można wypożyczyć te od Fajzera, co do minus 70 mrożą i ostatnio przemierzyły świat wzdłuż i wszerz, więc mają doświadczonych kierowców. Na przewóz groszku i marchewki myślę wystarczy. Codziennie rano na czerwonym pasku zaraportujemy ile mamy już podwójnie wykarmionych, a ile po deserze. Eksperci udzielą wywiadów i reportaży na temat zalet łączenia białek i węglowodanów, albo przedstawią przepis na tiramisu. Wprowadzi się dodatki głodowe dla dietetyków, co zmotywuje ich do wysiłku i zaraz pojawią się artykuły na blogach pod tytułem: „Jak wyczarować coś z niczego dla czteroosobowej rodziny plus 10-ciu uchodżców”, ewentualnie „Szczaw i mirabelki na osiem sposobów”. Do kampanii #ostatniakolacja zatrudni się, dajmy na to, Anję Rubik, która, choć niegłodna bo zjadła już liścia sałaty z rana, zmusi się na wizji do przyjęcia ćwiartki jabłka w ramach zlecenia reklamowego. Osobom promującym post i inne głodówki nada się jakąś ładną nazwę, np. food denials albo anti-eaters, i jak nie będzie chciał zjeść szpinaku, to nie dostanie paszportu najedzonego i nie wejdzie do kina. Rządy zakupią za wydrukowaną kasę całe mnóstwo fasolki szparagowej. Zresztą po co drukować papier, jak można od razu wydrukować w 3D wegańskie burgery. Wydrukujemy steki, całe steki wegańskich burgerów i wyślemy do Somalii. Dresztą dieta roślinna jest o tyle istotna w tej akcji, że nikt nam potem nie zarzuci problemów kardiologicznych, zawałów, zatorów czy zapalenia mięśnia sercowego. Trzeba się uczyć na błędach - teraz ludzie tacy niewdzięczni. Modzi, wykształceni, z wielkich miast zmienią zdjęcia profilowe na talerz z Bolesławca, albo - nie wiem - durszlak - oddadzą dzieny przydział miski z ryżem i chętnie zatkają sobie jeszcze na kolejne dwa tygodnie maseczką dziurkę służącą do jedzenia, a obecnie niewykorzystywaną.

Tak więc Bill, liczę na ciebie. Jeśli z taką samą werwą zabierzesz się za wykarmianie, jak za wyszczepianie, to nie widzę przeszkód, jak mawiał Stevie Wonder. No chyba, że afrykański głód postanowisz ratować pontonami. To wtedy ukraińska inwazja na Europę to będzie nasz najmniejszy problem.

Tomasz82

Genialne!

ady

Gdybys nosila sie z zamiarem wydania czegos w rodzaju "Komentarzy zebranych", to stoje pierwszy w kolejce po subskrypcje! Cena nie gra roli.

rav148

Dom nam się pali, a my siadamy w fotelu żeby oglądać netflixa.

Andreas2020

Jak myślicie co zrobi Rosja żeby odciąć zaopatrzenie z Polski?

Może rzuci broń chemiczną lub biologiczną ? Tym bardziej że zapowiedzi już były.

Andreas2020

Ostatnio modyfikowany: 2022-03-23 11:35

LubięGóry

Ada

"Może rzuci broń chemiczną lub biologiczną ? Tym bardziej że zapowiedzi już były."

Poproszę o źródło tych zapowiedzi.

juz po ptokach

Jak ten konflikt miedzy Rosja i Ukraina rozumuje tak.

Chuligan na koksie (Rosja) na ulicy leje cpuna-menela (Ukraina), który krzyczy, zeby go przed nim obronic i wpuscic do domu. W momencie jak go wpuscisz do domu to narobi ci na wycieraczke, a chuligan będzie za nim próbowal ci sie wedrzec do domu i cie pobic za to, ze sie w to wtracileś. I tak menele (Stany, Chiny, Niemcy, UK) zdewastuja ci caly twój dorobek życia i zrujnują zdrowie a moze i pozbawia życia, a to wszystko ku uciesze mafiozów, którzy ta sprzeczke zorganizowali, zeby cie zrujnować...i kontrolowac.

Jezeli uwazacie, ze Ukraincy sa takim niewinnym narodem, to juz niedlugo sie przekonacie, ze oni z rosyjska mysla mają wiele wspólnego. Chcieliby wejsc do cywilizacji, ale dalej móc zachowywac sie jak dzikusy typu, Kaliemu ukrasc krowe to źle, Kali ukrasc krowe to dobrze i jak to krytykujesz to jestes agentem Putina...

Co do sankcji na Rosjan, wiecie, ze dzieciaki rosyjskich emigrantów, ktorzy na poza Rosją zyja juz wiele lat, sa szukanowane w szkolach? Czemu ci ludzie i dzieci sa temu winne? Rozumiem oligarchów potepiac, bo blisko Putina byli, ale tutaj tez nie zgadzam sie na zabieranie ich im prywatnych majatkow, bo to jest poprostu usankcjonowana kradziez, ktora daje niezdrowy precedens, za niedlugo byle pretekst medialny bedzie powodowal odbieranie komus jego dobytku.

Jakos zarzadcom banków, ktore w 2008 spowodowaly kryzys i trzeba bylo je dofinansowac z kasy podatnikow, nie zlicytowano ich prywatnych majatkow, za niegospodarnosc. Tylko wtedy okradlo sie podatników. A tamci jeszcze sobie z tego bonusy wyplacili.

A tutaj jest przyzwolenie na kradziez komus majatku, bo mial kontakty z Putinem.

To teraz wyobrazcie sobie ze PiSowi cos odwali, Morawieckiemu, Dudzie itd i postanowi zaatakowac Litwe albo Slowacje i co wtedy wy zrobicie? I leci cala nagonka medialna, ze Polacy to zbrodniarze. Przeciez przez wiele lat mielismy np w Niemczevh latke Polaka- zlodzieja, chociaz wiekszosc z nas niczego tam nie ukradła, ale Niemcy jak slyszeli Polak to sie trzymali bardziej xa kieszenie. Milo to? Ile jest winy w zwyklych obywatelach, ze maja pojeb... rzad? A nakrecic filmiki o tym jak to mlodzi czy starzy popieraja Putina to jest teraz 10 minut roboty. Malo takich jest z poparciem dla PiSu?

Ludzie obudzcie sie wreszcie, bo spicie i gracie w gre, ktora chce system. Jestescie rozgrywani jak dzieci. Na Ukrainie juz maja prawnie wprowadzony ten sam system co w Chinach, oceny i dochodu podstawowego. Podczas, gdy inni patrzyli tylko na wojenka oni wprowadzali program o nazwie Diia...

https://e-aid.diia.gov.ua/

https://www.kmu.gov.ua/en/news/sogodni-oficijnij-start-proektu-yepidtrimka-yak-podati-zayavku-na-otrimannya-1000-grn-u-zastosunku-diya

Od wrzesnia zaczna to masowo wprowadzac w calej Europie.

Ostatnio modyfikowany: 2022-03-23 12:10

Seneca AS

Dla innych - interesująca dyskusja - Mike Green szkoli BTCmaniaka z systemu monetarnego.

https://www.youtube.com/watch?v=z8ZT7gplqZo

juz po ptokach

Tutaj wiecej o programie Diia...

Ostatnio modyfikowany: 2022-03-23 12:14

LubięGóry

Nie szczepiłem sie, informacje, ze szczepionki blokują rozprzestrzenianie się wirusa i chronią przed nim SĄ BREDNIAMI, nie biorę żadnych tabletek na bol głowy, dupy, żąładka, na lepsze trawienie. Uwazam, ze ideą firm farmaceutycznych jest utrzymywanie nas w chorobach, ale zywych. Ze zdrowych i nieboszczykow NIE MA zysku. Staram się odzywiać zdrowo, uprawiam sport. Byłem chory na Covida w grudniu i moj organizm dokonale sobie z nim poradzil. Gdy jestem przeziębiony, to nie biore antybiotykow, tylko odpoczywam, wzmacniam organizm np rosołem z prawdziwej kury i przechodzi. Nie wierzę politykom, sam zabezpieczam sie na swoją emeryturę, wyrobiłem sobie nastawienie, że wszelkiej maści fachowcy chca mnie po prostu wydoić. Przestałem martwic sie o Polskę, za duzo głupich i zakłamanych ludzi tu mieszka. Kiedyś starałęm się ich uswiadamiac- dałem sobie spokoj. Gdyby byłą wojna, nie walczyłbym, dbam tylko o siebie, o swoją rodzinę, czasem komuś pomogę. Przeprowadziłem się na wies, gdzie zyje mi się o wiele lepiej niz w duzym miescie, z tzw wykształconymi. Mimo, że posiadam tytuł mgr+ 2 fakultety+2 języki obce, to NIE UWAŻAM,że jestem najmądrzejszy. Pokornie zdobywam wiedzę, mozna mnie przekonac do swojej racji, ale tylko KONKRETNYMI argumentami, nie znosze pieknych, okragłych słówek, które tak naprawdę nic nie wnoszą. Nienawidze polityków, hierarchów kościoła i wiekszości lekarzy.

Gardze ludźmi, którzy im wierzą. Celem tych 3 grup zawodowych jest wygodne zycie kosztem społeczeństwa (znam jedynie kilka wyjątkow). Poza praca dorabiałem sobie handlem- dzieki temu poznałem nature ludzi. Wg mnie sprzedawcy kłamia i manipuluja. Klienci czesto sa niezdecydowani i bezczelni. Jesli jakis klient jest nieswiadomy, to na pewno sprzedawca wciśnie mu najwiekszy szajs- to co nie schodzi. Można to przeniesc na grunt innych profesji, dlatego jesli np jestes na coś chory i idziesz do lekarza, to NIE MOZESZ mu bezgranicznie ufać. Musisz zdobyc jak najwiecej inf o swojej chorobie. Identycznie jest z czymkowlwiek popsutym. Nie znasz się, to cię wydoja. Dopuszczam jakies wyjątki w tym,ale TYLKO WYJATKI.

Lech

Ostatnio modyfikowany: 2022-03-23 12:19

Jot

nomada9767

Spy

Ile jest winy w zwyklych obywatelach, ze maja pojeb... rzad?

Zgoda ale to dotyczy wszystkich nacji rozumiem? Polaków, Rosjan, Uzbeków, Marokańczykow i Ukraińców też czy Ukraińców już nie i w nich jest tylko zło ??

Generalnie się z tym wszystkim zgadzam dlatego ostatnio pisałem żeby nie przykładać jednego szablonu do całego narodu i nie generalizować.

2xSOWA

https://legaartis.pl/blog/2022/03/23/dym-nad-ambasada-rosyjska-w-warszawie-rosjanie-pala-dokumenty/

Do MSZ wezwany został w środę ambasador Federacji Rosyjskiej w Polsce Siergiej Andriejew, około 40 rosyjskich dyplomatów może zostać wydalonych z Polski – wynika z nieoficjalnych informacji uzyskanych przez Polską Agencję Prasową.

Jak zniszczyli Polskę ci polskojęzyczni z..., którzy pchają nas do wojny o banderowską ukrainę. To co robi polski rząd to haniebne , czas ich rozliczyć, po owocach ich poznacie.

2xSOWA

Nawet wszystkie kraje satelickie Rosji z byłego Związku Radzieckiego nie postępują tak, jak obecnie postępuje oficjalne kierownictwo Węgier. Wszystko to jest niemile zaskakujące, przede wszystkim dla ukraińskich Węgrów, z których wielu znam osobiście. Sankcje nie są popierane. Nie tylko nie dają broni, ale też nie pozwalają, by przez ich terytorium przechodziły dostawy broni z innych krajów. W rzeczywistości mówią „nie” wszystkiemu – napisała na swojej stronie na Facebooku.

https://legaartis.pl/blog/2022/03/23/daj-palce-wezma-reke-wladze-ukrainy-krytykuja-wegierski-rzad-za-chec-taniego-gazu/

2xSOWA

„Drodzy Włosi, dzisiaj rozmawiałem z papieżem Franciszkiem i powiedział do mnie bardzo ważne słowa. Rozumiem, że chcecie pokoju i musicie się bronić. Wojsko i cywile bronią swojej ojczyzny”.

Tak zaczyna się przemówienie Zełenskiego do włoskiego parlamentu, mówiące o Mariupolu, porównując też z Genuą, której słuchający Liguryjczycy nie lubią, i kopalniami na Morzu Czarnym, które przypisuje siłom rosyjskim.

https://legaartis.pl/blog/2022/03/23/zelenski-przemawia-we-wloskim-parlamencie-i-zada-zatrzymania-gospodarczego-europy/

juz po ptokach

Mnie juz tylko wkur... to, ze jak cokolwiek na nich napiszesz, to zaraz wyzywaja od agentow Putina, onuc ruskich itd. Sami sobie ta glupota szkodza, albo ktos za nich im szkodzi.

To, ze np Zielenski ciagle w mediach placze i wrecz żada, zeby Europa z NATO im pomogla z Rosją juz jest na zachodzie odbierane nieprzychylnie i wyzywaja go od klaunów na forach zagranicznych. Do tego widzisz, ze z kobietami i dziecmi uciekają 17-25 latki, co juz mogliby o kraj walczyc, to ludzie sa w szoku, bo kto bedzie za nich walczył? Holender, Anglik?

Oni maja od swoim dzieciom od geby zabrac, zeby dac im? Albo sami maja wziac karabin i tam jechac za nich? Jak sam nie walczysz o obrone swojego domu, to ktos inny bedzie?

Ale wojna to tak naprawde to ma drugie dno jak widac po tym Fiia. Ludzie zajeci wojna itd a ich rzadzacy maja czas wprowadzic taki system...

Ostatnio modyfikowany: 2022-03-23 13:35

Spy

Jedziesz lepiej niż Stefan N w szczycie swojej formy :)))

Mogę zapytać jak chciałbyś żeby się zakończyła ta wojna, żeby kto ją wygrał ??

2xSOWA

https://www.bankier.pl/wiadomosc/Polacy-rzucili-sie-na-gotowke-po-ataku-Rosji-na-Ukraine-Wykres-dnia-8303376.html

Spy

Też mnie to wkur..ale najbardziej to że do nikogo nic nie dociera.

Zawsze trzeba starać się przyjmować obie strony argumentów i ewentualnie samemu wyciągać wnioski ale tak nie jest, jeśli ktoś jest przekonany że każdy Ukrainiec to zło i krew bandery będzie kazała mu wszystkich mordowac to każdy filmik czy też fakt temu przeczący będzie dla niego fakiem ale każdy popierający jego tezę czysta prawdą choćby pochodził z pudelka i w drugą stronę jeśli ktoś jest nadmiernie zakochany i zmombardowany tym nieszczęściem to swoim dzieciom zabierze ale odda Ukr. Przesada w żadną stronę nie jest dobra i nigdy nie była i tak jest na każdym polu, czy to walka po-pis, LGBT i przeciwnicy, covidovcy i antyszczepionkowcy, wierzący i ateiści itp..itd...

Najbardziej przejeb...ma ten kto jest stabilizatorem i nigdy nie opowiada się w 100% za jakąś opcja bez głębszego rozeznania tematu bo obrywa i od jednych i od drugich ;) miałem to podczas szczytu wojny po-pis ,dla jednych byłem pisiorem dla drugich niemieckim zdrajcą :))))

2xSOWA

@Sowa --

Moje stanowisko jest takie same jak Kabili, czyli czekam na rozwiązanie banderyzmu , skoro nie udało się to Polsce przez 100 lat , to niech uda się FR.

Kabila-

Tak kibicuję Rosji, gdyż Serbowie jej kibicują, ja ja jestem pro-serbski od dziecka.

2xSOWA

Generał Polko otwarcie nawołuje do wkroczenia Polaków na Ukrainę i przystąpienia do wojny. Co wy na to?

https://www.polskieradio.pl/7/473/Artykul/2922625,Gen-Roman-Polko-pomysl-Jaroslawa-Kaczynskiego-o-misji-pokojowej-na-Ukrainie-jest-dobry

Kto płaci temu człowiekowi, niech zrozumie, że Polscy Chłopcy nie przeleją krwi za banderę i jego kult na U. Wracaj pan tam skąd pobierasz swoje srebrniki.

mcfc

Jot

Kto?

My wymieramy.

Młodzi wykształceni z wielkich miast? Ci od btc, lgbt i elektrycznych hulajnóg?

Tu niema kto walczyć no chyba że wreszcie wyślemy te Seneszyny, Lemparty i inne lewacko-tęczowo-feminazistowskie jednostki w ramach PARYTETÒW.

Sformować legion z nich ale pod tęczowym a nie polskim sztandarem i niech walczą ku chwale transów i innych sodomitów z Apple i Microshit. Taki oddział internacjonalny.

Dante

Polecam fragment od 39:17, czyli Dekret Prezydenta Ukrainy Nr 117/2021

https://www.youtube.com/watch?v=S3OXM2j_CUE&t=2357s

Dodatkowo:

Czy na Ukrainie zostanie użyta broń chemiczna? by Pan Nikt

https://youtu.be/UZSuEMlUFUU?t=173

Ostatnio modyfikowany: 2022-03-23 14:59

mcfc

2xSOWA

Dzisiaj Ambasador FR, bardzo trafnie odpowiedział na haniebne działania Polski, że żadne sankcje nie zniszczą FR, a Polacy nie długo się zorientują w co grali. Ta propaganda ukrainska uwłacza rozumowi, ale tłum nic nie widzi i nie słyszy. Mam nadzieję,że oczy otworzy im szynka za 200 zł kg.

Jot

mcfc

juz po ptokach

Polacy juz i tak sie sfrajerzyli otwierajac granice zeby Ukry i inni sobie przez nie przechodzili jak przez swoje, bez zadnego sprawdzania, kto kim jest, testow covid (co wymaga sie od innych) itp. Gdyby np Ukry byly zarazone np ebola albo waglikiem czy inna zaraza, albo covid byl takim smiercionosnym wirusem jak mowiono to juz bylaby masakra z Polakami. Gdzie wtedy byl Niedzielski co tak znecal sie z Szumowskim 2 lata na Polakami?

Teraz bedzie kompletna destabilizacja kraju z taka iloscia ludzi, zero dostepu do sluzby zdrowia, administracji, przepelnione klasy w szkolach, tlok na ulicach, brak mieszkan do kupna i wynajmu, bezrobocie, niejszenie placy, pogorszenie sie warunkow pracy, wyzysk, przestepstwa, kradzieze, zbiednienie itd itp. Cos pominiete? I jeszcze piora wam mozgi, ze macie tam leciec i walczyc za nich, podczas, gdy zdrowo odzywione dzuewoje i chloptasie, podaja sie za dzieci, gdy trzeba trzymac karabin dla ratowania swojego kraju i uciekaja do Europy...

Jeszcze Polska nie zginęła póki my żyjemy, ale jak tak ciągle bedziemy sie dawac wciagac na haslo "za wolnosc nasza i waszą" to nic z Polski nie zostanie. I o to chodzi globalistom.

Polacy w kraju nie dajcie sie, Ukry niech walcza o swoj kraj, a Moskal jak bedzie chcial zagarnac Polske to niech sam pierwszy przekroczy granice. Nigdy wiecej niech zaden Polak nie przelewa polskiej krwi dla wolnosci innych krajów, bo Polacy juz doststecznie jej stracili i zostali zdradzeni i sprzedani w podzięce za to.

Andreas2020

Na Ukrainie na razie się zaczęło jak ruski się nie rozmysli (A wygląda że nie) to tym razem będzie więcej ofiar. Oby tylko nie roznioslo się na inne terytoria bo niewiadomo ile ruski wytrzyma zanim zaakceptuje to co ma zaakceptować.

Ostatnio modyfikowany: 2022-03-23 15:32

Jot

Króciutki relaksujacy filmik.

Niecałe półtorej minuty.

Muzyka naszych czasów.

2xSOWA

http://amerbroker.pl/?go=content&action=show&id=421

http://amerbroker.pl/?go=content&action=show&id=421

Kabila

https://banned.video/watch?id=6238fe37dd18320fc28e72f1

Spy

Dzięki.

Tak Kabila dość jasno się wyrażał po której stoi stronie, u Ciebie też byłem pewny ale nie miałem przekonania czy się przyznasz więc naprawdę doceniam !

Pzdr

Dante

Dante

With the ruble mostly stuck in sanctions limbo and trading around 100 to the dollar in recent days (an improvement from the USDRUB 140 hit on March 8), the Kremlin appears to have found a new way to prop up the Russian currency besides merely central bank interventions: make foreign customers of Russian gas demand it.

During an address to the nation moments ago, Vladimir Putin said that Russia will demand that countries it has labeled “unfriendly” (which includes U.S., U.K., and European Union countries) must pay in rubles for Russian gas, Interfax reported. As a result, Putin ordered the central bank and government in a week’s time to determine the scheme of ruble payments for Russian gas, and also ordered Gazprom to make corresponding changes to gas contracts.

https://www.zerohedge.com/markets/russia-demand-hostile-states-pay-rubles-gas

Novy!

Firmy, które nie wyszły z Rosji. Sprawdź produkty na "liście wstydu"

Cersanit (Polska, produkcja ceramiki sanitarnej),

Polpharma (Polska, branża farmaceutyczna),

https://www.bankier.pl/wiadomosc/Firmy-ktore-nie-wyszly-z-Rosji-Lista-wstydu-i-produkty-8302601.html

Jot

Izrael z wizytą Naftalego Beneta w Moskwie w środku wojny,

Polska przepuszczająca ruski samolot z uranem do słowackiej elektrowni,

Słowacja sprowadzająca uran od Ruskich.

Czego nie rozumiesz?

Lecimy dalej - wszyscy Polacy tankujący paliwa na stacjach - z ruskiej ropy,

Polacy gotujący na gazie z rury też w duzej mierze z Rosji.

Czego nie rozumiesz?

Ostatnio modyfikowany: 2022-03-23 17:17

Novy!

@Sowa

Dzięki.

Tak Kabila dość jasno się wyrażał po której stoi stronie, u Ciebie też byłem pewny ale nie miałem przekonania czy się przyznasz więc naprawdę doceniam !

Teraz już wiesz z kim tu masz do czynienia?

Poparcie dla ruskich...Maskra. Tak wygląda pseudopatriotyzm, katolicyzm Made in Poland :)

Groza.

TeQ

On jest po tamtej stronie

https://off-guardian.org/2022/03/22/10-reasons-to-question-the-putin-vs-davos-narrative/

Dante

Nie bawmy się w "Chrystusa narodów", bo przez ostatnie ponad 200 lat kiepsko na tym wychodzimy.

Podobnie jak "nie oddamy nawet guzika" czy "my w Polsce nie znamy pojęcia jak pokój za wszelką cenę" - a potem destrukcja kraju, miliony zabitych i kilka dekad pod sowieckim butem.

Pilnujmy swojego interesu i siedźmy cicho - zwłaszcza że my dzisiaj ani nic nie musimy oddawać, ani zabierać i to nie my jesteśmy pod presją czasu.

https://youtu.be/a8wZecyD2WI

Ostatnio modyfikowany: 2022-03-23 17:42

mcfc

Koncereyra

Moje stanowisko jest takie same jak Kabili, czyli czekam na rozwiązanie banderyzmu , skoro nie udało się to Polsce przez 100 lat , to niech uda się FR.

Banderyzm i kacapizm wzajemnie się właśńie likwidują. A Polska wcina chipsy.

Tak kibicuję Rosji, gdyż Serbowie jej kibicują, ja ja jestem pro-serbski od dziecka.

Ciekawe. Skoro jesteś prorosyjskim Serbem, to dlaczego tak intryguje Cię inwestowanie w PL? Nie lepiej w Belgradzie albo w Moskwie? i mógłybś pisać w ojczystym języku

Lech

Jot

https://www.youtube.com/watch?v=mAYuoSwyMws&t=11s

WSIok Komoruski.

A tutaj lądowanie w lesie takiego samego Tupolewa:

https://youtu.be/h_O0z6EyUfw?t=57

Ostatnio modyfikowany: 2022-03-23 17:51

juz po ptokach

mcfc

Novy!

Powiem ci tak.

Twoje prognozy w polityce idą w parze z prognozami rynku, czyli dno vulgo szuwary.

Zachowaj proszę, swe prognozy dotyczące mojej osoby- dla siebie. Ja wiem, że zarówno ty jak i zdecydowana większość na tym forum macie zdolności do komplikowania prostych spraw do niebotycznych rozmiarów oraz uwielbiacie jak każdy Polak "political fiction", ale nie ze mną te numery Bruner.

Sprawa jest prosta. Rosjanie mordują niewinnych cywili nie dając im żadnych szans. I to jest FAKT.

Mnie nie interesuje, czy mają rację w tym sporze, czy jej nie mają bo to nie moja sprawa. Ale byłbym idiotą, gdybym popierał kraj, który jest odwiecznym wrogiem Polski, a obenie walczy z moim sąsiadem kilka kilometrów od granicy mojego domu.

Ale ja się nie znam tak jak "szacowne" forumowe grono.

To tyle z mojej strony.

Ostatnio modyfikowany: 2022-03-23 17:58

Spy

@Spy

@Sowa

Dzięki.

Tak Kabila dość jasno się wyrażał po której stoi stronie, u Ciebie też byłem pewny ale nie miałem przekonania czy się przyznasz więc naprawdę doceniam !

Teraz już wiesz z kim tu masz do czynienia?

Poparcie dla ruskich...Maskra. Tak wygląda pseudopatriotyzm, katolicyzm Made in Poland :)

Groza

Teraz ?? Po kilku dniach konfliktu miałem już taką listę 5-7 nicków gdzie po każdym poście było to ewidentne. Lata doświadczenia bycia spy pomagają :)))

Ale wolę takich niż tych co się zapierają w żywe oczy - szczerość rules ;)

Jot

https://www.youtube.com/watch?v=dCM12UBFJ8k

Novy!

Tu jest cała masa niebezpiecznych ludzi, karmionych medialną papką całymi latami, albo takich którzy wpadają tu popierdzielić farmazony o grawitacji jak ostatnio WhiteDragon, bo się naczytał Hawkinga "Krótka teoria czasu", albo poużywać sobie zacnego słownictwa ze świeżo przeczytanej, choć niezrozumianej książki.

Taki Teatrzyk Ziekone Oko, rozumiesz :)

I nie daj Boże, abyś był jednostką, a w dodatku inną od "nich" bo zginiesz marnie. Kolektyw pełną parą jak za komuny :)

Ostatnio modyfikowany: 2022-03-23 18:11

Krzysiek3

"Tak kibicuję Rosji, ..."

Najlepiej to zrobić przeprowadzając się tam. Jakoś chętnych nie widać (w istotnej statystycznie liczbie).

Deklarację jaką złożyłeś należy traktować jak całkowitą demaskację i ujawnienie ciężkiego upośledzenia umysłowego. Zalecam każdemu kto czyta to forum zwyczajnie przewijać fragmenty napisane przez 2xSOWA. Nic nie są warte, a wręcz szkodliwe.

Pamiętam jak byliśmy do 1989 r w Rosyjskiej (czy jak ten twór się wtedy nazywał) strefie. Papier toaletowy to był luksus i rzadki towar ("rzucili papier"), a co można było kupić w sklepie litościwie nie wspomnę. I jaki był poziom w porównaniu do zachodu - to zwyczajnie wstyd przypominać, bo są to oczywistości. Jak ktoś pragnie powrotu tego, i robienie z nas g.. (bo tym się Rosjanie zajmowali w Polsce) to jest zwykłym debilem albo aspirującym agentem wpływu (nie sądzę aby ci ktoś za te brednie płacił).

voyager.007

widzę przejawy wyższej inteligencji w Twoich wypowiedziach... :)

mam doświadczenia i przemyślenia bardzo zbieżne z Twoimi...

Ostatnio modyfikowany: 2022-03-23 22:33

2xSOWA

To kiedy ci mili sąsiedzi, idący w tym marszu zrobią nam drugi Wołyń,zobacz co mówią i ilu ich jest, teraz dostali wzmocnienie liczebne, zaorają nas .

Jot

Przypominam że nawozy azotowe są robione w oparciu o gaz ziemny. Jeszcze niedawno mocznik 4000 tona w 2020r - 1450 tona teraz 6000 tona....

Komu wynająć magazyn na tira, dwa konserw? Będą zwroty lepsze niż na złocie.

To nie jest porada inwestycyjna i pisane na maszynie do pisania Erica... w piwnicy. Pozdro Ewelina.

Spy

Jest ich tutaj trochę więcej i dziwię się że nikt tego naprawdę nie zauważył wcześniej więc już dłużej nie mogłem czekać.

Ale i tak najlepsze jest to że największymi kanibalami na tym forum są najwięksi chrześcijanie, którzy codziennie zasypiają z pismem świętym i od lat obserwują znaki Boże -- to jest dopiero coś ;)

Novy!

Ale i tak najlepsze jest to że największymi kanibalami na tym forum są najwięksi chrześcijanie, którzy codziennie zasypiają z pismem świętym i od lat obserwują znaki Boże -- to jest dopiero coś ;)

W tym kraju to norma. Niestety.

PLanktON

A teraz,proponuję zejść na ziemię i rozpytać wśród mieszkańców Wsi jak zmieniły się ich gospodarstwa i uprawy od 2005r…

To pytanie należy zadać zwłaszcza tym małym rolnikom.

A tym o dużym areale / trzodach zadać 1 pytanie. ILE masz Pan kredytów.

Znam pobieżnie temat ale to mi wystarczy aby się przerazić na jakiej beczce prochu jesteśmy i jak UE uzależniła od siebie rolników.

Andreas2020

To jest fenomen ludzkości gdyż najwięcej zła czynią osoby religijne. Moim zdaniem religijność jest objawem słabości A jednostka słaba kiedy nadarzy się okazja chce się zemścić za swoją słabość niszcząc to czego dokonały jednostki lepsze silniejsze.

Ostatnio modyfikowany: 2022-03-23 18:58

Mr.Zielonka

i tym podobne oraz zupelnie nie trafione prognozy sprzed roku lub dwoch ( jak ktos nie pamieta to niech sobie przeskoczy kilkanascie tematow wstecz ). I na koniec moje motto dla wszystkich

Ostatnio modyfikowany: 2022-03-23 19:01

Jot

Stalin,

Hitler,

Pol-Pot,

Mao,

żyowskie rody banksterskie jako kolektyw - nazwiska znacie

...

Dante

Jeśli chcesz to sprzedaj swój majątek i przeznacz na Ukrainę. Jeśli chcesz, możesz nawet jechać walczyć jako ochotnik na Ukrainie przeciwko rosyjskim żołnierzom. Ale od polskich firm to z daleka i niech same decydują z kim chcą handlować, a z kim nie, bo po raz kolejny okaże się, że stracimy kolejny rynek (tak jak z krajami Bliskiego Wschodu) po działaniach prowadzonych przez USA, a zyskają cwaniaki, które dużo mówią, a nieoficjalnie robią swoje.

Wszelkie protesty i blokowanie polskich tirów powinno być surowo karane wysokimi karami finansowymi.

Andreas2020

To są psychopaci A to zupełnie inna sprawa bo to inny typ umysłu.

Bogda

Jot

Jemu jak rozumiem wstydu nie przynosi latający nam nad głowami uran i Słowakom też nie. Koszer jest.

W takiej sytuacji należy wykazać pełne zrozumienie.

I do kompletu milusiński ortodoks Naftali Benet premier Izraela w odwiedzinach u Putina - w szabat.

Koszer wizyta. Nikt nie krytykuje. Jest super.

2xSOWA

Nie żyje rosyjski biznesmen. Został zamordowany wraz z rodziną

Właściciel koncernu Medstom został znaleziony martwy we własnym domu. Zarówno on, jak i jego żona oraz dwójka nieletnich dzieci, mieli zostać zasztyletowani. W sprawie wszczęto śledztwo.

kfas

https://www.rp.pl/konflikty-zbrojne/art35922681-lawrow-misja-pokojowa-na-ukrainie-moze-wywolac-konfrontacje-nato-z-rosja

Ostatnio modyfikowany: 2022-03-23 19:23

2xSOWA

@Novy!

Jeśli chcesz to sprzedaj swój majątek i przeznacz na Ukrainę.

Żartujesz?. kiedyś na blogu poprosiłem o wsparcie dla umęczonego przez człowieka konika(można było uratować ostatnie jego dni , po drastycznym życiu i piekle jaki zgotował mu człowiek)to mnie wyśmiał ten dobroczyńca , że Sowa na konia chce zbierać, wtedy już wiedziałem z kim mam do czynienia.

Cascader

Ten konflikt nie jest czarno-biały jak próbują nam wmówić media głównonurtowe. Radziłbym być nieco powściągliwy w ocenach bo jeszcze może się okazać że dominującą narracja jest w większości fałszywa tak jak w przypadku covida19.

Spy

Pilnujmy swojego interesu i siedźmy cicho - zwłaszcza że my dzisiaj ani nic nie musimy oddawać, ani zabierać i to nie my jesteśmy pod presją czasu

Tutaj zgoda, zdrowy egoizm jest w interesie naszych obywateli.

2xSOWA

A jednostka słaba kiedy nadarzy się okazja chce się zemścić za swoją słabość niszcząc to czego dokonały jednostki lepsze silniejsze.

Ateiści dokonali największych zbrodni w XX wieku. Ksiądz profesor Dariusz Oko wspomina o tym zawsze, gdy jest na wizji, a rozmowa schodzi na ateizm, ateistów i moralność. Czasem też mówi o tym, pomimo że poruszany jest inny temat. Jest to, jak się wydaje, jego przekaz mający zakorzenić się w świadomości słuchaczy, wywrzeć na nich wpływ. Zapytajmy najpierw, czy rzeczywiście jest faktem, że ogrom zbrodni ateistów przewyższa konkurencję ze strony tej wierzącej części rodzaju ludzkiego?

W historii ludzkości najwięcej istnień na sumieniu ma najprawdopodobniej chiński przywódca komunistyczny Mao Zedong (1893 - 1976), który pozostawił po sobie trudną do ustalenia liczbę trupów, w granicach 30 mln - 50 mln. Ateista już od młodych lat życia, będąc u władzy aktywnie zwalczał religię, burzył świątynie, prześladował wierzących. Niewiele gorsze wyniki miał Józef Stalin (1878-1953) ideowy, zoologiczny ateista. Przypisuje mu się pozbawienie życia 20 mln mieszkańców ZSRR, ma też swój wielki udział w rozpętaniu II wojny światowej, która pochłonęła 50 mln ofiar (oczywiście tylko małą ich część należy zapisać na koncie Stalina). O ile Stalin był stuprocentowym ateistą, to kolejny na liście, Adolf Hitler (1889-1945) choć nastawiony mocno antyreligijnie, czasami wplatał słowa o Opatrzności i Bogu w swoje wystąpienia, i niektórzy badacze zaprzeczają temu, by był on ateistą. Nadamy więc mu status „być może ateista”. Jego wyniki to Holokaust z 4-6 mln ofiar i rozpętanie II wojny światowej, z dokonywanymi przez hitlerowskie państwo masakrami skutkującymi milionami ofiar. Zdeklarowanym ateistą był też Włodzimierz Lenin (1870 - 1924) odpowiedzialny za nieludzki terror rewolucyjny w latach 1917 - 1920 i zamorzenie głodem wielkich rzeszy ludzi. Na jego konto należałoby zapisać miliony, może nawet kilkanaście milionów ofiar.

http://logikakliniczna.blogspot.com/2015/01/zbrodnie-ateistow.html

m_a_rek

Widzę akcję kopania wszystkie nicki za kibicowanie ruskim a nawet za niekibicowanie ukrom.

Tak zapytam kto z tu będących zetknął się z informacjami na temat tego konfliktu zamiast propagandy?

TeQ

egoizm jest w interesie naszych obywateli.

Miejmy nadzieję, że egoizm państwowy wymusi na elektrowniach, pgnigu, orlenie i lotosie zassie co trzeba na zapasy i następną i następne zimy przeciągniemy...

PLanktON

Jeszcze miesiąc temu FR była takim buforem . Niby alianci dzisiaj, aleeeeee....

Ps: ruska armia to chyba ma ofensywna doktrynę a nie defensywną więc byliby w czarnej...

PS2: tak jak @buffet zauważył na jednym z filmików jak załoga jakąś z buta maszerowała w.... Walonkach/kaloszach... To jest jakiś kabaret...

PS3: w ostatnim filmie Jacek Wolski zauważył, że ilość ruskich czołgów zniszczonych przez ukr w walce to TYLKO 35% całych start. Reszta to awarie, dezercja, brak paliwa itp...

Mają 18 tys rakiet ppanc ! To co oni robią z tą bronią? Gdzie ich piechota z tymi wyrzutniami?

Ostatnio modyfikowany: 2022-03-23 19:44

Dante

Mała prasówka odnośnie Ukrainy:

== Marzec 2021 ==

President of Ukraine Volodymyr Zelensky has enacted the Strategy for De-occupation and Reintegration of the Temporarily Occupied Territory of the Autonomous Republic of Crimea and the City of Sevastopol.

Decree No. 117/2021 of March 24 on enactment of the relevant decision of the National Security and Defense Council was published on the website of the Head of State, Ukrinform reports.

https://www.ukrinform.net/rubric-polytics/3214479-zelensky-enacts-strategy-for-deoccupation-and-reintegration-of-crimea.html

== Kwiecień 2021 ==

Is the world ready for World War 3 as Ukraine’s President signed a decree to retake Crimea from Russia? Russia warns NATO

While Americans are preoccupied with coronavirus pandemic and internal infighting along identity lines, Russian forces are moving near Ukraine’s borders in what could lead to World War 3. The military tension between the two countries escalates in recent months as Ukraine attempts to retake back Crimea from Russia.

It all started in February 2014, following the 2014 Ukrainian revolution that ousted former Ukrainian President, Viktor Yanukovych, Russia annexed Crimea after military intervention by pro-Russian separatists and the Russian Armed Forces.

Then on March 24, Ukrainian President Volodymyr Zelensky signed a declaration of war against Russia in a document you won’t find in the mainstream media. According to the document posted on the Ukrainian government website, which is translated into English, the new decree establishes the “de-occupation and reintegration of the temporarily occupied territory of the Autonomous Republic of Crimea and the city of Sevastopol.”

https://techstartups.com/2021/04/02/world-ready-world-war-3-ukraines-president-signed-decree-retake-crimea-russia/

== Kwiecień 2021 ==

Most discussions on the risks of escalation in eastern Ukraine focuses on what Russia may gain, with or without further military action.

Russia continues to blame Ukraine for provoking the situation, with the deputy head of Russia’s presidential administration, Dmitry Kozak, Putin’s chief negotiator, recently accusing Ukraine of using Russia’s military moves as PR (although he admitted Ukraine is not seeking a full-scale war). This unwillingness to consider how Russia might have contributed to tensions itself is standard practice. But it is nonetheless worth considering, what does Ukraine stand to gain or lose from this situation?

It has been widely suggested that Putin might be using military might to distract from domestic problems. Yet in some ways this actually makes more sense for Ukrainian President Volodymyr Zelensky. Zelensky came to power promising to halt the violence on the frontline and to negotiate an end to the conflict. So far this has not happened in a sustainable way. Since his 73% victory in the 2019 presidential elections his rating has dropped. This was somewhat inevitable given the high starting point, but there have been disappointments. While there are acute domestic issues such as the IMF-mandated increase in utility payments and the government’s somewhat chaotic response to covid-19, Donbas remains a key issue for Ukrainian society.

A flare-up in the east could, arguably, distract from domestic issues. Yet, given Donbas itself is a domestic issue, it is unclear how this would play out. If anything, this might just show Zelensky’s inability to deliver on a key campaign promise.

So far, the revival of violence in eastern Ukraine has not created a new patriotic wave to boost Zelensky’s support. The most noticeable change in recent months was that Zelensky’s rating increased slightly after he sanctioned Victor Medvedchuk, a Putin ally, in February. Medvedchuk was already a rather toxic figure in Ukraine – one of the least-trusted figures in politics. Some of his business assets were allegedly linked to coal smuggling in eastern Ukraine, and separate sanctions led to the shut-down of three media outlets he was associated with.

While there will always be a concentrated, and seemingly influential, group in Ukraine that see themselves as patriotic by essentially rejecting any negotiated settlement or compromise with Russia, polls suggest the general population favors talks by a 5:4 ratio. As Zelensky’s pro-peace agenda becomes more complicated to implement, there is a sense that the “patriotic” voice has become louder. Yet the recent deterioration in the Donbas did not spark this.

Will Ukraine seek to recapture the so-called Luhansk People’s Republic (LPR) and Donetsk People’s Republic (DPR) by force? Hardly. There is a growing sense that, realistically, neither side is desperate to absorb this territory. The economic cost of rehabilitating it would be significant, although Ukraine has said it would commit to this with international help. Despite the DPR leadership wanting to join Russia, and Russian propaganda figures calling for the Donbas to “return”, President Putin does not seem keen on annexation. To do so would kill the Minsk Agreements, the cornerstone of Russia’s policy towards eastern Ukraine. Neither side has engaged in military action with this goal in the past few years, although of course it cannot be ruled out. It has been more about localized flare-ups. A few years ago the Ukrainian army conducted creeping advances into the so-called grey zone, but this did little to change facts on the ground.

https://cepa.org/conflict-in-donbas-what-does-ukraine-stand-to-gain/

== Kwiecień 2021 ==

The Kremlin is overseeing the largest movement of Russian troops, tanks and missiles along the Ukrainian border since the annexation of Ukraine’s Crimean Peninsula in 2014, according to Ukrainian and US officials. Russia has conducted at least three military training exercises adjacent to the Ukrainian border since mid-March.

Last week, President Joe Biden made his first phone call to Ukrainian President Volodymyr Zelenskiy since entering the White House and, according to a White House statement, “affirmed the United States’ unwavering support for Ukraine’s sovereignty and territorial integrity in the face of Russia’s ongoing aggression in the Donbas and Crimea.”

The dispatch of warships to the Black Sea is meant to underline Biden’s affirmation.

Fighting between Ukrainians and Russian-backed rebels in Ukraine’s Donbas region has been intensifying since the end of January, and senior Kremlin official Dmitry Kozak, who has blamed Ukraine for the clashes, has issued an ominous warning that a full-scale conflict would likely mean “the beginning of the end” for Ukraine, a statement viewed in Kyiv and Western capitals as a threat.

Dmitry Peskov, the Kremlin chief spokesperson, has not disputed a military build-up is taking place, but he told reporters in Moscow that Russia “moves its armed forces around its territory at its discretion.” Ukrainian President Zelenskiy visited the Donbas frontlines last week and bewailed the “big escalation.”

https://www.voanews.com/a/europe_what-russia-wants-ukraine/6204466.html

https://www.euronews.com/2021/03/26/kyiv-says-four-soldiers-killed-in-a-bombing-in-eastern-ukraine

== Sierpień 2021 ==

When Russia deployed infantry and armor units to Ukraine's eastern border back in the spring, the administration offered its support for Ukraine's "sovereignty, territorial integrity, and Euro-Atlantic aspirations." More specifically, the US does not officially recognize Crimea or Donbas as part of Russia and supports Ukraine eventually becoming a member of NATO.

Despite these official positions, the Biden administration's policy decisions instead reflect the constraints on US power abroad and the peripheral importance of Ukraine's security to US national interests.

Currently, the biggest problem between Kyiv and Moscow is the conflict in the eastern region of Donbas, where two self-declared Russian-backed separatist republics, Donetsk and Luhansk, are battling Ukrainian government forces.

Frustratingly, the Minsk 2 agreement signed between Ukraine and Russia has never been implemented given the routine violations of the critical cease-fire measure.

But as far as US policy is concerned, the legitimacy of Ukraine's territorial claims face potent challenges on the ground in Donbas.

Since 2019, over a half-million Russian passports have been given to people in the region. In both Crimea and Donbas, over three-quarters of the inhabitants speak Russian. Unsurprisingly, pro-Russian political parties do well in the semi-autonomous regions of Donetsk and Luhansk.

The Ukrainian government has refused to negotiate with the two would-be republics since doing so would amount to a de facto acceptance of their sovereign claims. Instead, throughout the summer, Kyiv has waged an aggressive public-relations campaign to join NATO and the European Union.

https://www.businessinsider.com/biden-cant-afford-to-keeping-playing-nice-with-ukraine-2021-8?IR=T

== Grudzień 2021 ==

Ukraine prepares for limited conflict with Russia

On 7 December, Ukrainian military intelligence (HUR) announced that Russia is strengthening its support for the armed forces of the so-called separatists. In the 1st and 2nd Army Corps (based in Donetsk and Luhansk respectively), training of soldiers under the supervision of Russian officers and the mobilisation of military reserves are underway. The appearance of new tanks, self-propelled artillery and infantry fighting vehicles, as well as the activity of sniper groups whose task is to provoke Ukrainian forces, have been reported near the border line in the Donbas. In an earlier announcement on 30 November, HUR announced the discovery of significant shipments of ammunition and fuel from Russia destined for the separatist forces. On the other hand, the OSCE Special Monitoring Mission has reported that its work in the self-proclaimed republics is being increasingly frequently obstructed, with its free movement and observation being blocked.

Tensions rose further after Russian troops began exercises in the Southern Military District on 1 December, in which over 6000 soldiers and 500 tanks are participating. The Armed Forces of Ukraine have not yet begun any measures for general mobilisation; so far, their activity has been limited to the construction of new engineering fortifications in the east and south (including barbed wire dams and concrete blocks on the beach in Mariupol), and checking air-raid shelters in Kyiv. However, these local actions signal the country’s overall readiness to resist potential aggression.

Kyiv considers unlikely those scenarios which assume a Russian armed attack on the majority of the country’s territory. Ukraine’s president Volodymyr Zelensky and defence minister Oleksiy Reznikov have stated that Ukraine has consistently been reckoning with the possibility that the armed conflict in the east of the country may resume, and that the country is ready to repel aggression.

https://www.osw.waw.pl/en/publikacje/analyses/2021-12-07/ukraine-prepares-limited-conflict-russia

TeQ

kiedyś dla śmichu

https://www.youtube.com/watch?v=oua0Puihrkc

a teraz ... inny program, ale granie w ... zostało

Ważne, że publika klaszcze... O'LE!

Koncereyra

Więc wszystko co osłabia Rosję nas releatywnie wzmacnia. Nie mówię, żeby tam jakoś się wychylać, ale poklepywać banderowców po ramieniu i mówic "bij moskala bij" to jest rozsądny kompromis. Gdzie dwóch się bije....

@Lech

Wrogowie faszystów ukraińskich wcale nie są zwolennikami Putina,

Zwariowani naziści z batalionu Azow własnie ciągną do piekła rosyjskich sołdatów. Dla Polski win win.

@Dante

Wszelkie protesty i blokowanie polskich tirów powinno być surowo karane wysokimi karami finansowymi.

Blokować tiry Białoruskie i Rosyjskie:)

@Cascader

Roztropność mi podpowiada żeby wstrzymać się z kategorycznie negatywną oceną działań FR

Nam Polakom wszystko jedno co Rosjanie tam robią, grunt żeby ponosili największe możliwe straty. Z punktu widzenia interesów Rzeczpospolitej to mogą się tam zjadać wzajemnie aż nie zostanie ani jeden Ukrainiec czy Rosjanin na Ziemi.

Po trzecie bataliony banderowskim takie jak Ajdar czy Azow zostały wyposażone i wyszkolone przez amerykanów w celu destabilizacji regionu,

bardzo dobrze, ale za słabo destabilzuja Powołże i okolice Moskwy.

Ten konflikt nie jest czarno-biały jak próbują nam wmówić media głównonurtowe.

Ukraina się sama nie napadła. "Prowokacja" to jest na poziomie "on się krzywo spojrzał to mu przylutowałem" Sprawa jest 100% jasna. Interesy mniej.

Natomiast naszym interesem jest porażka Rosji. Ja tak kocham Rosjan że chcę żeby mieli 10 małych państw a nie jedno duże.

@m_a_rek

Widzę akcję kopania wszystkie nicki za kibicowanie ruskim a nawet za niekibicowanie ukrom.

W interesie Polaków leży to by nie istniało państwo ze stolicą w Moskiwie/Petersburgu. A tu proszę, Ukraincy się biją na znasz interes, to czemu in mnie dać like'a na FB?

Jak ktoś mówi, że wspiera Rosję, to trochę tak jakby powiedzał w październiku 1940, ze wspiera Rzeszę. Tu nie chodzi o kwestie moralnosći, ani propagandy (ta odleciała w kosmos) ale o naszego interesu.

Naszym interesem jest, parafrazujac Olgierda "Rosja powinna do Polski po prostu należeć"

@Dante

Mała prasówka odnośnie Ukrainy:

Trza było nie wkraczać w 2014. Generalnie jakby Janukowycz powiedział że umowę z Unią podpisze a potem olał i nie spełniał warunków formalnych wszystko byłoby dla Rosji OK. Od tamtego czasu zaczeło się wszystko walic.

Ukraine prepares for limited conflict with Russia

Nie ma sie co dziwić, jak tam po drugiej stronie stało tyle wojska.

Koncereyra

wobec sytuacji, historyczne wyzwanie, nawiązanie do 20 roku i cudu nad Wisłą

@Jot

Co do przystępowania Polski do wojny to chyba rozum odebrało.

Tak. Polska dla klęski Rosji to możę nawet każdemu Ukraincowi zafundować najnowszego iphone'a (jakby to coś pomogło). Ale wkraczać zbrojnie - co to to nie, niech USA otwrzy drugi front od Kamczatki.

Blimunda

buffett

ha ha

Spy

Myślę że w prostych słowach zawarłeś większość istotnych spraw no może poza tym blokowaniem rosyjskich tirów:)))

Bogda

Seneca AS

Mnie jeszcze zastanawia czy obecny mizerny obraz ruskiej armii nie spowoduje zapalenia się błysku w oczach wierchuszki w ChRL... Czy by tak nie wjechać od wschodu w FR.

Słyszałem teorię (dr P. Napierała), że nie ma na to szans, tzn. wejście obcych na Syberię = automatyczny nuklearny atak obronny Rusków. A Chińczycy to 300-350 bomb vs +6000 ruskich.

Jot

Koncereyra

Myślę że w prostych słowach zawarłeś większość istotnych spraw [..]

Dzięki, juz się bałem, że poza ruskimi trollami nie ma tu żywego ducha.

Sprzymierzanie z nazistami na Ukrainie w celu pokonania Putina jest tak samo ABSURDALNE, jak sprzymierzanie się z ISIS w Syrii

Albo sprzymierzenie się ZSRR i Reszy w celu pchnięcia wojny na Zachód. Albo sprzymierzenie się Churcilla ze Stalinem. Niemożliwość:)

Azowa i kolegów jest max 50tyś. Nawet WOT da im radę. A Rosja ma rezerwy na 10M wojska. Więc jak Anglia, czekamy aż się nasi sojusznicy-wrogowie wykrwawią.

@Seneca AS

Słyszałem teorię (dr P. Napierała), że nie ma na to szans, tzn. wejście obcych na Syberię = automatyczny nuklearny atak obronny Rusków.

Tak, wszystkie te scenariusze typu rozpad Rosji czy wejście Turcji przez Gruzję to są marzenia sciętej głowy. Nawet jakby było miło

mcfc

Bogda

Dla tych, którzy chcieli dowodów.

Oświadczenie Putina o przeniesieniu płatności za gaz na ruble.

Kończy się cała era handlu gazem za dolary. https://t.co/IBPhcXJWyT

Dante

Władimir Putin uznany przez Sejm za zbrodniarza wojennego

Sejm przyjął przez aklamację uchwałę ws. popełniania zbrodni wojennych i zbrodni przeciw ludzkości oraz łamania praw człowieka przez Rosję w Ukrainie. "Publicznie dostępne dowody zbrodni uzasadniają uznanie Władimira Putina przez Sejm Rzeczypospolitej Polskiej i przez międzynarodową społeczność za zbrodniarza wojennego" - czytamy w dokumencie.

https://www.polsatnews.pl/wiadomosc/2022-03-23/wojna-w-ukrainie-wladimir-putin-uznany-przez-sejm-za-zbrodniarza-wojennego/?ref=aside_najnowsze

Polska wyrzuca rosyjskich dyplomatów. Rosja zapowiada kroki odwetowe

Polska podjęła decyzję o redukcji personelu ambasady Rosji o 45 osób. Rosja dokona „kroków odwetowych” – przekazał ambasador Siergiej Andriejew.

https://www.euractiv.pl/section/bezpieczenstwo-i-obrona/news/usa-ukraina-inwazja-duda-rosja-putin-biden-trump-zelenski-nato-unia-europejska-polska-blinken-niemcy-morawiecki-szmyhal/

@Front mołdawski (?)

Prezydent Mołdawii Maia Sandu wezwała Rosję do wycofania wojsk z Naddniestrza

- Zawsze domagaliśmy się wycofania wojsk rosyjskich z Naddniestrza, domagaliśmy się i nadal domagamy się utylizacji amunicji. Nadal apelujemy o pokojowe rozwiązanie tego konfliktu. Zrobimy co w naszej mocy, aby znaleźć i wdrożyć dyplomatyczne, polityczne, pokojowe rozwiązanie – skomentowała Sandu w środę w Kiszyniowie po rozmowach z prezydentem Rumunii Klausem Iohannisem.

Zgromadzenie Parlamentarne Rady Europy (ZPRE) przyjęło we wtorek rezolucję, dotyczącą rosyjskiej inwazji na Ukrainę. Jednym z punktów dokumentu było uznanie kontrolowanego przez prorosyjskich separatystów Naddniestrza za "okupowane".

https://www.polsatnews.pl/wiadomosc/2022-03-17/wojna-w-ukrainie-prezydent-moldawii-maia-sandu-wezwala-rosje-do-wycofania-wojsk-z-naddniestrza/

https://www.donald.pl/artykuly/MwnmCZmy/moldawia-poczula-ze-to-jest-ten-moment-i-wzywa-rosje-zeby-ich-zolnierze-opuscili-naddniestrze

Rosja szuka pretekstu do ataku na Mołdawię? Apel ambasady do Rosjan

Ambasada Rosji w Mołdawii prosi obywateli Rosji, przebywających na terenie tego kraju, o zgłaszanie przypadków, gdy padli tam ofiarą rusofobii.

https://www.rp.pl/konflikty-zbrojne/art35881531-rosja-szuka-pretekstu-do-ataku-na-moldawie-apel-ambasady-do-rosjan

Zacharowa poucza Mołdawię w sprawie Krymu

Rzeczniczka rosyjskiego MSZ Maria Zacharowa skomentowała komunikat Ministerstwa Spraw Zagranicznych i Integracji Europejskiej Mołdawii dotyczący bezprawności referendum na Krymie w 2014 roku. Według Zacharowej Mołdawia wybrała ostry ton w dyskusji.

– Stanowisko Mołdawii w sprawie przynależności terytorialnej Krymu jest dobrze znane i nie zawiera niczego nowego. Jednocześnie niezrozumiała jest nietypowa dla ostatnich ośmiu lat ostrość tonu mołdawskiego komentarza – uważa rzeczniczka MSZ Rosji, dodając, że włączenie Krymu jest dla Rosji sprawą zamkniętą.

Zacharowa wezwała również Mołdawię do „porzucenia drażniących stosunków dwustronnych i wejścia na drogę konstruktywnego dialogu niezbędnego do rozwiązania palących problemów współpracy rosyjsko-mołdawskiej”.

Przypomnijmy, że 16 marca MSZ Mołdawii opublikowało komunikat na temat rocznicy aneksji Krymu, uważa, że Rosja siłą przejęła władzę na Krymie, a referendum z 16 marca 2014 roku jest sprzeczne z prawem międzynarodowym i konstytucją Ukrainy.

https://kresy24.pl/zacharowa-pucza-moldawie-w-sprawie-krymu/

Polska przyzna Mołdawii 20 mln euro nieoprocentowanego kredytu

Prezydent Andrzej Duda – w ramach konsultacji przed szczytem NATO i rozmową z prezydentem USA – spotkał się w Kiszyniowie z prezydent Maią Sandu. Omówiono m.in. kwestię uchodźców z Ukrainy oraz sytuację gospodarczą Mołdawii, która z powodu wojny na Ukrainie utraciła na wschodzie rynki zbytu.

– Wojna toczy się w zasadzie już prawie na progu Mołdawii. Wszyscy rozumiemy trudną sytuację dostaw surowców energetycznych – w ogóle energii – tutaj, na teren Mołdawii. Będziemy starali się skorzystać ze wszystkich możliwości, by wesprzeć ten kraj – zapewnił Andrzej Duda podczas spotkania z dziennikarzami.

Poinformował, że polski rząd przyznał Mołdawii nieoprocentowany kredyt w wysokości 20 mln euro. – Mam nadzieję, że uda nam się też uzyskać wsparcie ze strony instytucji europejskich m.in. poprzez otwarcie rynku europejskiego na mołdawskie towary.

Z Kiszyniowa Andrzej Duda udał się do Bułgarii na spotkanie z Prezydentem Rumenem Radewem. W planach też wizyta w Rumunii i rozmowy z Klausem Iohannisem.

https://kresy24.pl/polska-przyzna-moldawii-20-mln-euro-nieoprocentowanego-kredytu/

Duda: Mołdawia, Ukraina i Gruzja to jest Europa i chcemy, by państwa te były w Unii Europejskiej

Mołdawia, Ukraina i Gruzja to jest Europa w sensie geograficznym, historycznym i kulturowym. Dlatego chcemy, by państwa te były w Unii Europejskiej i będziemy wspierać aspiracje członkowskie tych państw - powiedział prezydent Andrzej Duda po spotkaniu w Kiszyniowie z prezydent Mołdawii Maią Sandu.

https://www.wnp.pl/rynki-zagraniczne/duda-moldawia-ukraina-i-gruzja-to-jest-europa-i-chcemy-by-panstwa-te-byly-w-unii-europejskiej,558021.html

https://kresy24.pl/prezydent-polski-w-moldawii-zagrozonej-rowniez-rosyjskim-atakiem/

Ambassador Logsdon announces $30 million in U.S. assistance for refugee relief efforts in the Republic of Moldova

https://md.usembassy.gov/ambassador-logsdon-announces-30-million-in-u-s-assistance-for-refugee-relief-efforts-in-the-republic-of-moldova/

Moldova watching pro-Russia breakaway region for any escalation, says minister

Moldova is monitoring its breakaway pro-Russian region of Transdniestria for any sign of escalating tensions following Russia’s invasion of neighbouring Ukraine, Foreign Minister Nicu Popescu said on Tuesday.