Arbitraż FED

W grudniu 2023 doszło do bardzo ciekawej sytuacji, w której to amerykańskie banki znalazły sposób na poprawę swojej sytuacji finansowej. Aby wyjaśnić o co chodzi musimy wspomnieć tutaj o utworzonym w trakcie kryzysu bankowego (marzec 2023) programie BTFP (Bank Term Funding Program). Po krótce jest to program „ratunkowy”, który umożliwia bankom zastawienie swoich papierów dłużnych (głównie obligacji oraz kredytów zabezpieczonych nieruchomościami) po cenie nominalnej z dnia zakupu, a nie dużo niższej cenie rynkowej. Przykładowo, jeśli taka instytucja nabyła obligacje za 1 mln USD, a dziś są one warte tylko 850 tys. USD, to mogą one zapożyczyć się za pomocą BTFP i otrzymać początkową wartość 1 mln USD. Przypomnijmy, że na skutek dynamicznej podwyżki stóp procentowych w USA, niektóre, szczególnie mniejsze amerykańskie banki znalazły się właśnie w takiej sytuacji. Szczegółowo opisaliśmy to w naszym artykule pt. „Największe bankructwo od czasów Lehmana. Co zrobi FED?”.

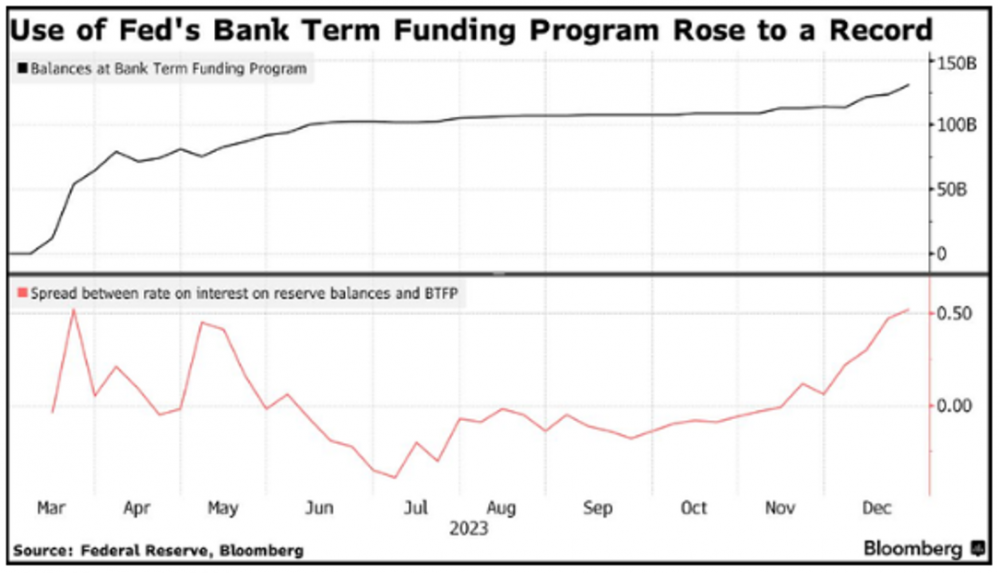

Uczestniczenie w programie BTFP oczywiście nie jest darmowe. Każda uprawniona instytucja, która zdecyduje się na taką pożyczkę musi liczyć się z odsetkami, które w grudniu spadły do poziomów ok. 4,9%. Tutaj właśnie pojawiło się miejsce na swego rodzaju arbitraż, gdyż banki jednocześnie mogą „parkować” swoje rezerwy gotówkowe na koncie FED, otrzymując za nie 5,4%. W takim wypadku bank biorąc pożyczkę z programu BTFP i lokując te środki na koncie FED „zarabia” 0,5% bez żadnego ryzyka (drugi wykres na poniższej grafice, czerwona linia). Oczywiście nie umknęło to uwadze instytucji, gdyż w grudniu zobaczyliśmy bardzo duży napływ środków do programu BTFP (pierwszy wykres na poniższej grafice, czarna linia).

Kto tak naprawdę za to zapłaci?

Jeśli weźmiemy pod uwagę, że wszelkie zyski lub straty banku centralnego wracają z powrotem do Skarbu Państwa, to okazuje się, że zapłacą za to jak zwykle amerykańscy podatnicy.

EPOL na podium

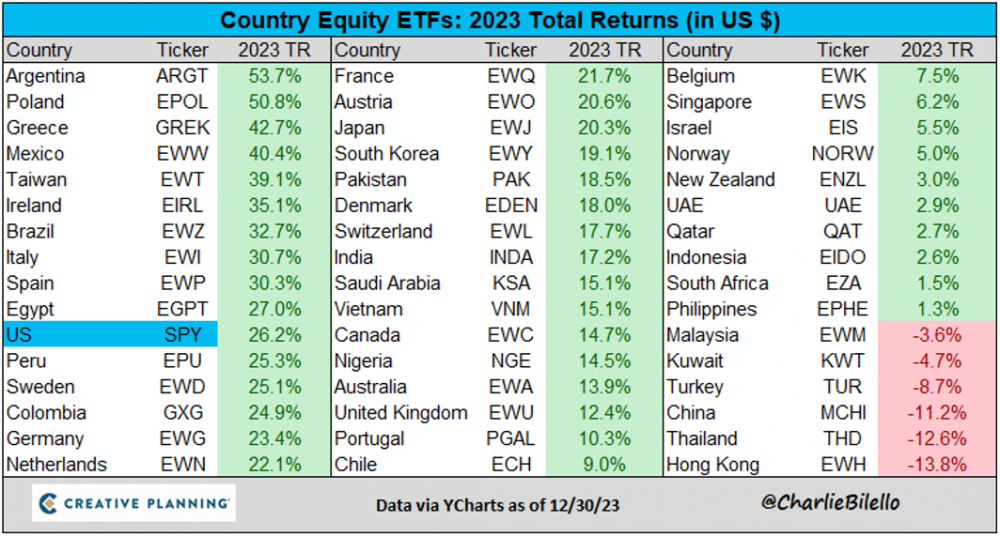

EPOL to ETF, za pomocą którego zagraniczni inwestorzy mogą uzyskać ekspozycję na spółki z polskiego rynku. Jak wynika z danych w 2023 roku zyskał on ponad 50%. Taki wynik pozwolił mu znaleźć się na 2-gim miejscu pod względem zwrotu kapitału z inwestycji spośród krajowych ETF-ów. Lepszy okazał się jedynie ETF ARGT, dający ekspozycje na Argentynę, co przedstawia poniższa tabela.

W tym momencie warto wspomnieć o naszych krajowych indeksach, które również radziły sobie świetnie. W 2023 roku WIG zyskał ponad 36%, notując jednocześnie nowe historyczne szczyty, WIG20 zyskał ok. 35% a mWIG40 i sWIG80 odpowiednio 42 i 34%.

Jakie były powody tak dobrego roku dla polskich spółek?

Przede wszystkim minęła początkowa panika związana z wojną za naszą wschodnią granicą. Istniały obawy, że wojna może rozlać się po sąsiadujących państwach co spowodowało duży odpływ zagranicznego kapitału z polskiej giełdy.

Dodatkowo w 2023 roku również mocno spadała w Polsce inflacja co też zachęcało obcy kapitał by u nas inwestować.

Najważniejszym wydarzeniem były jednak wybory parlamentarne, jakie odbyły się w naszym kraju w październiku ubiegłego roku. Co prawda partia PiS odnotowała najwyższy wynik, jednak zgodnie z wcześniejszymi prognozami nie była w stanie zbudować większości w sejmie. Ostatecznie skutkowało to utworzeniem rządu przez opozycję.

Według wielu mediów na świecie, zmiana rządów w Polsce to gigantyczny zwrot w stronę Europy, który ma skutkować większym powrotem zagranicznego kapitału do naszego kraju i odblokowaniem środków z KPO. Jak widać zmiana ta dobrze podziałał na inwestorów, gdyż od momentu upublicznienia wyników głosowania WIG zyskał kolejne 14%.

Czy grozi nam zaburzenie w łańcuchach dostaw?

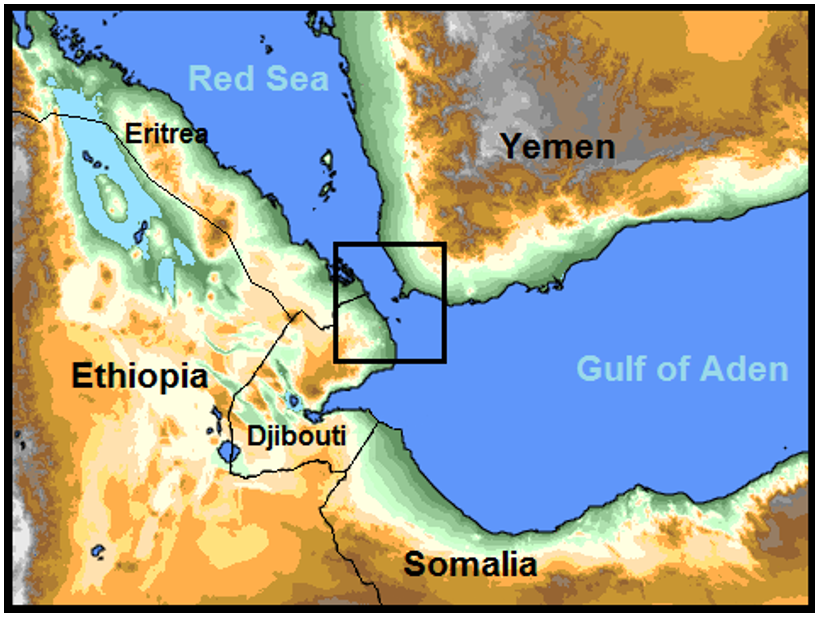

Konflikt izraelsko-palestyński, który trwa od października ubiegłego roku od samego początku budził obawy nt. zablokowania transportu przez Morze Czerwone. Obecnie, po 3 miesiącach walk, sytuacja wydaje się tylko pogarszać. Już na samym początku działań odwetowych Izraela, po stronie Hamasu opowiedzieli się wspierani przez Iran rebelianci z jemeńskiego Hutii. To właśnie oni w tym momencie stanowią największe zagrożenie dla łańcuchów dostaw na świecie, co może być czynnikiem zwiększającym globalną inflację. Przypomnijmy, że Huti zapowiedzieli atak na każdy statek zawijający do izraelskiego portu, a także na jednostki państw, które dołączyły do tzw. „Prosperity Guardian” - koalicji krajów, których marynarki wojenne chronią przepływające jednostki handlowe na Morzu Czerwonym.

Rebelianci ostrzeliwują statki ze swojego terytorium (Jemen), a wyjątkowo problematyczna ma być cieśnina Bab al-Mandeb, która łączy Morze Czerwone z Zatoką Adeńską.

Źródło: twitter.com

Zagrożenie ze strony Huti spowodowało zmniejszenie transportu przez cieśninę o 50% względem listopada 2023 roku. Ubezpieczenie takich transportów nie obejmuje ryzyka wojennego, a ceny tych, które je obejmują wzrosły średnio 5-krotnie. W tym momencie transport tą ścieżką jest nieopłacalny, a także niesie za sobą zbyt duże ryzyko.

Dlaczego to tak istotne?

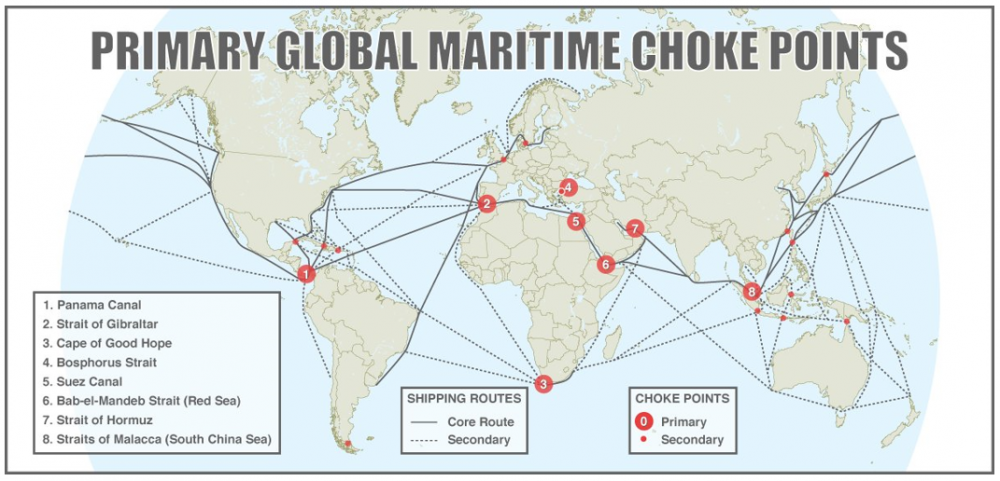

Otóż, aby ominąć Morze Czerwone statki muszą obrać trasę wokół Afryki, która jest o 10 dni dłuższa, gdyż do pokonania jest dodatkowe 3300 mil morskich.

To z kolei ciągnie za sobą szereg innych problemów. Podczas tej podróży jednostki muszą dotankować się w Durban w Południowej Afryce. Port ten nie jest przystosowany do obsługi większej ilości statków, co prowadzi do opóźnień w obsłudze. Dłuższa trasa to również większe zapotrzebowanie na paliwo używane w takich jednostkach, którego cena już wzrosła do 6 letnich maksimów.

Jeśli spojrzymy globalnie na świecie jest kilka miejsc, które obecnie są kluczowe dla transportu morskiego. Pokazuje to poniższa mapa.

Źródło: twitter.com

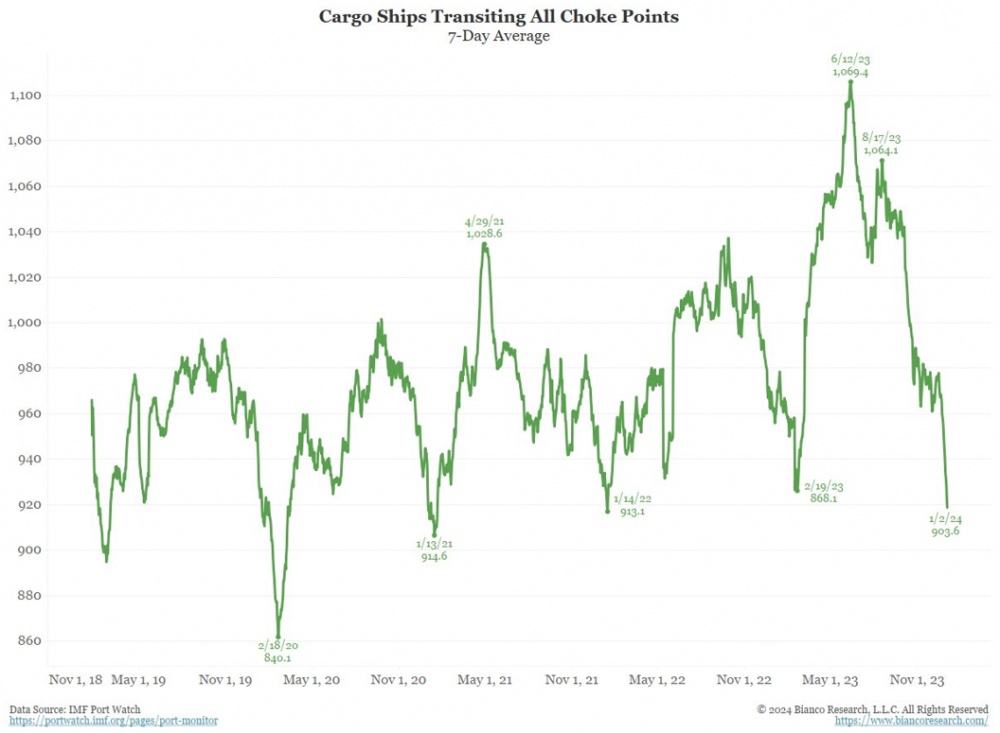

Jeśli teraz spojrzymy na ilość statków towarowych przepływających przez te punkty, okaże się, że obecnie mamy do czynienia z 3-letnimi dołkami. Ma być to spowodowane tym, że statki więcej czasu spędzają na morzu ze względu na dłuższą trasę jaką mają do pokonania.

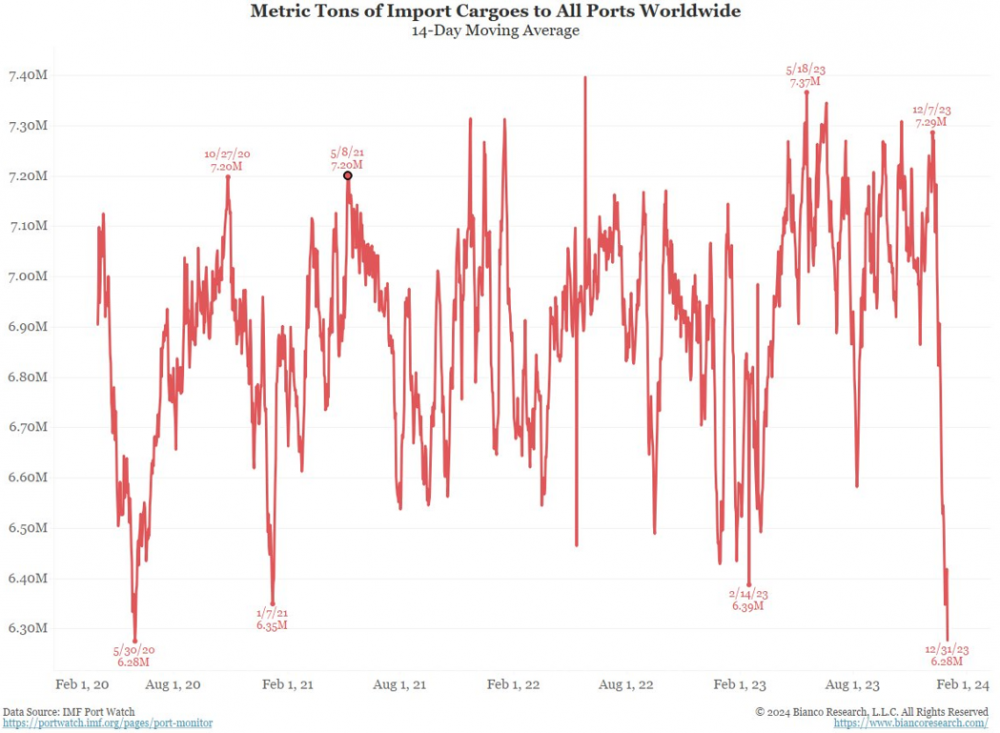

To z kolei wpływa na ilość ładunków importowych docierających do wszystkich portów na całym świecie, która spadła ostatnio do poziomów widzianych podczas problemów z łańcuchem dostaw podczas COVID-19.

Podsumowując wszystko powyżej:

1. Wydłużony czas transportu powoduje, że statek będzie mógł wykonać średnio o 2 dostawy mniej rocznie niż obecnie (z 6-ciu na 4).

2. Dłuższa trasa powoduje, że koszt takiego transportu wzrośnie – rośnie koszt towaru.

3. Chęć nadrobienia utraconych transportów już doprowadziła do 60% wzrostu ceny wynajmu kontenerowców.

Jak podkreśla Jim Bianco, jeśli obecna sytuacja się przeciągnie, może ostatecznie doprowadzić do wzrostu cen towarów jaki widzieliśmy podczas zaburzeń łańcuchów dostaw na skutek lockdownów związanych z COVID-19. Przypomnijmy, że nie były one związane z globalnym brakiem produktów a z tym, że dany towar zamiast znajdować się na półce w sklepie czekał na rozładunek w kolejce w porcie, bądź w ogóle nie został odebrany od producenta.

Bardzo dobry rok dla uranu

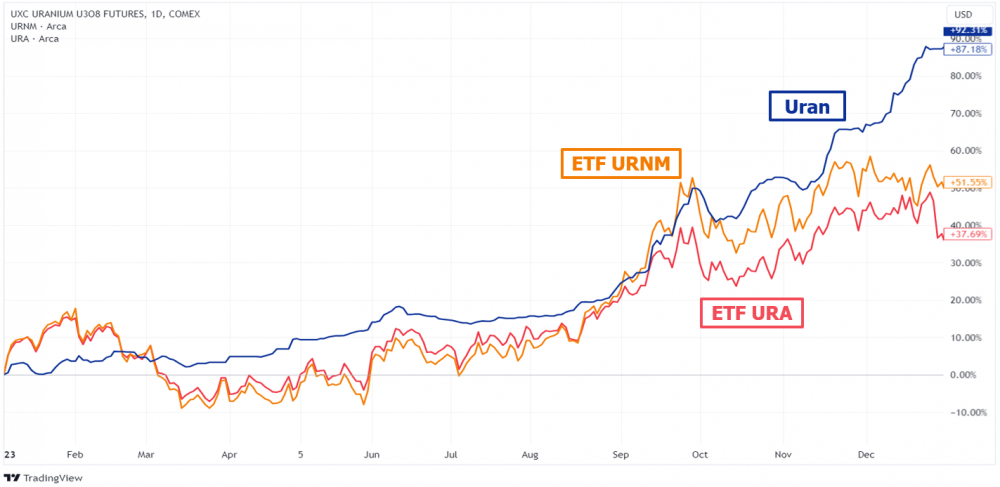

Rok 2023 był świetnym rokiem dla uranu. Cena surowca na rynku spot wzrosła o ok. 87%. Nie ulega wątpliwości, że był to jeden z najlepiej radzących sobie surowców na przestrzeni ostatnich 12 miesięcy. W tym samym czasie, ETF-y takie jak URNM czy URA, zapewniające ekspozycję na szeroką branże uranową podrożały odpowiednio o ok. 52% i 37%. Zakładając, że aktywa te powinny wykazywać się większą zmiennością niż sam surowiec wyniki pewnie rozczarowały wielu inwestorów.

Pytanie więc brzmi, dlaczego spółki z tego sektora nie ruszyły w pogoni za samym surowcem?

Mniej więcej od połowy listopada, oba ETF-y poruszały się w trendzie bocznym, podczas gdy cena uranu systematycznie pięła się w górę. Miało to związek z szeroko rozpowszechnioną informacją, że Sprott, czyli emitent funduszy takich jak URNM czy URNJ (ekspozycja na małe spółki uranowe) rzekomo będzie wyprzedawał spore pakiety akcji spółek wchodzących w skład obu tych ETF-ów (również ETF-u URA). Celem miało być pozyskanie środków na wypłatę dywidendy swoim akcjonariuszom. Informacja ta, choć nie została potwierdzona, szybko rozeszła się wśród inwestorów, którzy w takim wypadku zdecydowali się pozbyć swoich aktywów z wyprzedzeniem.

Można zatem pokusić się o stwierdzenie, że wyprzedaż spółek uranowych na przestrzeni ostatnich 2 miesięcy nie była poparta żadnym sensownym powodem, a stał za tym wyłącznie nieuzasadniony strach.

Tak czy inaczej, miało to znaczący wpływ na notowania przedsiębiorstw z tego sektora, a co za tym idzie na wynik zarówno URA jak i URNM. Mamy zatem sytuację, w której cena uranu systematycznie zyskuje na wartości, a spółki uranowe są nieco w tyle i prawdopodobnie wkrótce zaczną nadrabiać zaległości. Mówiąc krótko – spółki uranowe są tanie w stosunku do ceny uranu.

Co ważne, cena uranu zbliża się powoli do 93 USD/funt i niektóre firmy niebawem wykażą w związku z tym zadowalające zyski. Wejdziemy tym samym w kolejną fazę hossy, która nie będzie, jak dotychczas, napędzana wyłącznie oczekiwaniami, lecz faktycznymi zyskami spółek.

Jak ulepszyć lockdown?

Kilka tygodni temu jeden z brytyjskich uniwersytetów opublikował dość ciekawe badania. Analiza przeprowadzona przez naukowców z Uniwersytetu w Bangor dotyczyła zachowania około 1700 osób podczas lockdownów związanych z Covid-19 w odniesieniu do ich cech osobowości i powrotu do zdrowia psychicznego po pandemii. Celem badania było udzielenie odpowiedzi na trzy pytania. Kto przestrzegał porad zdrowotnych? Co można zrobić w przyszłości, aby poprawić ich przestrzeganie? A także jakie koszty ponoszą ci, którzy się do nich zastosowali?

Okazuje się, że osoby bardziej empatyczne wobec innych chętniej stosowały się do restrykcji covidowych niż ci, którzy raczej martwią się o samych siebie i własne potrzeby. Z drugiej strony te osoby, które wykazały wysoki poziom przestrzegania obostrzeń, a także najbardziej martwiły się o infekcję rzadziej wracały do normalnego życia i dziś częściej doświadczają stresu, lęku i depresji.

Według psychologów, wynika to z braku odpowiedniej kampanii „po-covidowej”, która pozwoliłaby wszystkim wrócić do normalności. Bez tego, niektórzy na dłużej zachowali środki zapobiegające infekcji a także lęk przed samym wirusem, co znacznie odbiło się na ich zdrowiu psychicznym.

Wydaje się jednak, że najważniejszy wniosek jest sporządzony wprost dla rządzących. Jest nim odpowiedź na pytanie - jak w przyszłości poprawić przestrzeganie takiego rodzaju lockdownów? Otóż wg naukowców kampania powinna być sporządzona w taki sposób, aby targetowała zarówno jednostki empatyczne, bardziej martwiące się o innych jak i te, skupione na własnych potrzebach.

Podchodząc do tematu nieco sarkastycznie, wydaje się więc, że w poprzednim popularnym sloganie - „Zaszczep się dla swoich bliskich” zabrakło drugiej, bardzo ważnej części - „i zadbaj o samego siebie”.

Powyższy tekst w bardzo dobry sposób przedstawia myślenie rządzących. Podczas pandemii, politycy mocno zachodzili w głowę jak jeszcze bardziej poprawić skuteczność lockdownu, zamiast zastanowić się czy te restrykcje są w ogóle konieczne. Można tutaj pokusić się o stwierdzenie, że zużyli oni masę energii na wprowadzenie obostrzeń, ale już zero zaangażowania przy powrocie do normalności.

Independent Trader Team

Krzysztof ITT

Zachęcamy do dyskusji na tematy związane z inwestowaniem, finansami, gospodarką, ekonomią, polityką. Natychmiast kasowane będą natomiast:

a) wpisy skupiające się na tematach religijnych

b) zaczepki wymierzone w innych użytkowników (jeśli post zawiera także merytoryczne treści to autor musi liczyć się z tym, że zostaną one usunięte),

c) wpisy zawierające abstrakcyjne wywody (przykłady: coś o słuszności skrajnego autorytaryzmu, rozstrzeliwania ludzi itp.),

d) abstrakcyjne wpisy, które obniżają poziom dotychczasowej dyskusji (odpowiedzi w stylu: „to może rozstrzelamy wszystkich polityków i po problemie?” Albo „nie lepiej po prostu podpalić wszystkie urzędy?”),

e) dyskusje schodzące w kierunku tematów zupełnie oderwanych od tematyki bloga – np. linki do starych filmów, których tematyka kompletnie nie ma związku z tematyką bloga, itd.

Mirek74

supermario

https://banbye.com/watch/v_8zXe3gWt7Zit

Tomaszabc

Ciekawy wywiad odnośnie obecnej sytuacji oraz jak rozgrywać przyszłość.

@Mirek74

Jakiś czas temu odeszli od bycia 100% spółką uranową na korzyść REE. Nie jest to pure play. Więcej zbytnio nie wiem. Jak wszystko będzie rosło to i UUUU nadrobi do 11$. Jak będzie wszystko spadać to też spadnie ale mniej niż te co porosły szybko.

Dante

https://www.investing.com/economic-calendar/atlanta-fed-gdpnow-2260

Ostatnio modyfikowany: 2024-01-10 19:42

Dante

S&P500 vs polski WIG i brytyjski FTSE

S&P500 vs niemieckie bundy

PS. Od końca grudnia osłabia się chiński juan wobec USD:

Ostatnio modyfikowany: 2024-01-10 20:27

lenon

"Moim zdaniem było tak:(...)"

Muszę przyznać, że z ciekawością przeczytałem Twój wpis.

Osobiście widzę to trochę inaczej. Moim zdaniem Wyglądało to tak:

Do roku 2015 obie partie były sobie potrzebne z przyczyn jakie opisałeś.

Jeżeli chcemy dołożyć do tego magdalenkowy układ należy wskazać, która z partii to spadkobiercy komunistów i jest stroną tego układu. Tego brakuje mi od czasu upadku SLD i od tamtej pory trudno mi się odnaleźć w takiej narracji.

Do roku 2015 wymiar sprawiedliwości był w pewnym sensie neutralny. Tam się lekko przechylał gdzie aktualnie znajdował się ośrodek władzy. Oczywiście obie strony sporu politycznego miały "swoich" przedstawicieli w tym organie, ale bardziej było to na zasadzie sympatii politycznych konkretnych funkcjonariuszy. W 2015 r ułaskawienie prezydenta niewinnych jeszcze wtedy kryminalistów zostało przez sąd zblatowane umorzeniem dalszego postępowania. Dopiero potem kiedy PiS podważył to status quo, robiąc nagonkę na cały ten aparat, a potem prześladując niepokornych i wprowadzając do systemu swoich nominatów, które zaczęło zaburzać dotychczasowe proporcje stolik zaczynał się przechylać na jedną z nóg, aż wreszcie w momencie kiedy stało się jasne, że Ci ciemiężcy tracą władzę stolik ostatecznie upadł.

Ja mam wątpliwą satysfakcje, że ja to przewidziałem i pisałem tutaj o tym jak to się skończy.

PiS nadepnął na odcisk trzeciej władzy, a ta mu się odwinęła i teraz wystarczy dać jej wolną rękę, żeby mogła wyrównać swoje krzywdy. Tylko tyle.

Geneza ułaskawienia przez Prezydenta Wąsika i Kamińskiego.

Prezydent ułaskawił ich w 2015 r przed zapadnięciem prawomocnego wyroku, tylko z tego powodu, że chciał aby ten akt stanowił cechy uniewinnienia do czego prawa nikt mu dał. Gdyby ułaskawił obu delikwentów nie mogliby oni pełnić funkcji publicznych.

Z tego samego powodu dziś nie korzysta ze swojego prawa, kwicząc że będzie ich bronił dopóki nie spocznie.

Gdyby ich ułaskawił zamknąłby sobie drogę do uniewinniania kolejnych członków zorganizowanej grupy przestępczej, która niechybnie trafi na ławy oskarżonych.

O to aktualnie toczy się gra.

Tomaszabc

https://twitter.com/SuburbanDrone

Ostatnio modyfikowany: 2024-01-10 20:51

NieBoskaKomedia

Francja znacznie powiększa atomowe plany i kusi Polskę.

Francja ogłosiła budowę ośmiu nowych elektrowni jądrowych oprócz sześciu planowanych już wcześniej. Czy Polska na tym skorzysta przy budowie własnej elektrowni atomowej?

https://www.wnp.pl/energetyka/francja-znacznie-powieksza-atomowe-plany-i-kusi-polske,792678.html

@węgiel

Atom nie wystarcza. Francuzi wracają do węgla

https://www.wnp.pl/energetyka/atom-nie-wystarcza-francuzi-wracaja-do-wegla,793518.html

A Polska dalej jak Don Kichot walczy z wiatrakami :)

Ostatnio modyfikowany: 2024-01-10 21:12

Dante

Jen japoński bardzo mocno przyczynił się dzisiaj do aprecjacji akcji:

Yen Plunges After Japan Wage-Growth Collapses, Crushing Hope For BOJ Hikes

https://www.zerohedge.com/markets/yen-plunges-after-japan-wage-growth-collapses-crushing-hope-boj-hikes

=====

Expiry Of Fed Bank Bailout Facility Strengthens Calls For Earlier Rate-Cut

The Federal Reserve is likely to retire the Bank Term Funding Program in March. This would entail an additional ongoing headwind for reserves, and thus liquidity, through 2024. At the margin, this adds weight to the case for the Fed cutting interest rates sooner in the year.

https://www.zerohedge.com/markets/expiry-fed-bank-bailout-facility-strengthens-calls-earlier-rate-cut

=====

The Goldilocks Narrative Reigns For Now

Is a Goldilocks soft landing possible, as Janet Yellen claims?

Yes.

Is it probable?

Based on history, no.

Unfortunately, soft landings are a rare species. In the graph below, Michael Kantrowitz quantifies that soft landing tales are often wrong.

1995 was the rare soft landing. The Fed raised rates without a recession following.

https://www.zerohedge.com/markets/goldilocks-narrative-reigns-now

=====

Iran Warns Against US 'Adventurism' After Parking Cruise Missile-Armed Warship In Red Sea

https://www.zerohedge.com/geopolitical/iran-warns-against-us-adventurism-after-parking-cruise-missile-armed-warship-red-sea

lenon

A potem sugestia jakoby Polska wzorem Francji miałaby wracać do węgla, wcześniej podkreślając, że Francja planuje budowę kolejnych ośmiu elektrowni jądrowych.

Błysk geniuszu.

Arekb52

lenon

Mylisz ułaskawienie z uniewinnieniem.

Ułaskawić można od kary. Jeżeli nie ma kary nie ma ułaskawienia. To wynika z logiki. Nie ma możliwości ułaskawić kogoś kto jest niewinny.

Konstytucja nie zakłada, że stosują ją idioci.

Konstytucja również nie zakłada, ani żaden inny akt prawny, że sąd może orzec rozwód, gdy nie było ślubu. To jest absurd w który próbujesz brnąć.

Do takich sytuacji dochodzi w moim kraju. Ktoś chce zrobić z ludzi idiotów.

Oczywiście prezydent ma prawo do zatarcia skazania. Użyłem skrótu myślowego.

Gdy na ławie oskarżonych zasiądzie np. 30 posłów PiS, to skazanie ich z automatu wygasza ich mandaty i żadne zatarcie nie powoduje odwrócenia tego skutku. Ułaskawienie przed wydaniem prawomocnego wyroku chroni przed tym skutkiem. Mało tego, prezydent w takim przypadku nie musi czekać, aż mu kadencja upłynie. Może wykonać ten ruch na zaś i wszystkich 30 uniewinnić, bo do tego się to sprowadza. Konstytucja nie mówi o uniewinnieniu, nie wspominając, że takie postępowanie narusza moje konstytucyjne prawo do sądu jako osoby pokrzywdzonej. Ograbili mnie na 70 baniek np.

Ostatnio modyfikowany: 2024-01-11 00:50

rr

@Arekb52

@lenon wyglada jednak na to ze logikę na matematyce w szkole, ewentualnie studiach prawniczych przespałeś ty, nie @Arekb52. Jest jasno i wyraźnie napisane z wykorzystaniem zaprzeczenia kiedy wolno, a raczej nie wolno wykorzystać prezydentowi prawa łaski. Tam nawet nie ma miejsca na wszelkiej maści interpretacje. Napisałeś:

„Jeżeli nie ma kary nie ma ułaskawienia.”

tak się składa ze jak wyrok nie jest prawomocny to kara już jest. Uprawomocnienie wyroku odbiera Ci możliwość odwołania się od niego. Tak rozumiem za chwile powiesz ze to było przysłowiowe. Odchodzę szyderczym krokiem uśmiechając się…

Hansclosx

Mieli rozmach.

https://v.wpimg.pl/ZmRmZjhmdQwzDyxZRxZ4GXBXeAMBT3ZPJ09gSEdbaFkqQjwDBAgoCCICdA0aGCoMJR10GgRCOx07QixbRwkzHiIBOxNHCDcPNwl1CQoObA5mX25HW14_CX9ZaF9dQDtdMQh3WFlbPws2CzxSDlVjTy8

Zenon Zdunek

POLEXIT. Marzenia scietej glowy. Nie ma rodzimych elit, nie ma rodzimego kapitalu, nie ma strategicznych sojusznikow. Z czym do ludu?

Hansclosx

To dolar jest na dnie. I bedzie na jeszcze wiekszym niestety co jest absurdalne w obecnym otoczeniu. Generlnie trzymanie tej szmaty spekulacyjnie nie ma sensu

Pomijam poziom wypowiedzi A tylko przypomnę podstawy.

Normalna cena $ to okolice 3.5 - 4zl.

Że względu na nienormalne czasy kryzysu covidowego i początku wojny Rosji wzrósł do nienormalnych poziomów A tetaz powraca do swojej pozycji.

zalvit

Polska jest w łapach globalistow w 100%. Przyjecie euro to kwestia krótkiego czasu. Wtedy zaoraja nas do konca jak to zrobili w innymi pieknymi krajami jak Italia, Hiszpania czy Grecja

Pracują nad cyfrową zlotowka? Nie więc to oznacza że już się zgodzili na cyfrowe euro. Nikt nas nie zaora ewentualnie polityczni idioci będą do tego sami dążyć patrz działania PiS. Jesteśmy ważni w tym etapie zmian dlatego musimy mieć sprawną gospodarkę w etapie kiedy zamordyzm wschodni będzie chciał przedrzeć się na zachód ale będzie się wstrzymywal przed użyciem siły. Gorzej jak użyje siły wtedy będziemy przeznaczeni na mięso armatnie jak to ma miejsce na wschodnie teraz.

Ostatnio modyfikowany: 2024-01-11 07:28

MinisterZero

KONSTYTUCJA

Art. 42 ust. 3, stwierdza się, że „każdego uważa się za niewinnego, dopóki jego wina nie zostanie potwierdzona prawomocnym wyrokiem sądu

Nie rób K z logiki, PISiory przegięły w swoim koncepcie zagrabienia państwa. Kaczorowi mało czasu zostało i nie miał nic do stracenia. Niestety usmarował gównem swoich lojalnych kolegów, a sam zgaśnie.

Orbanowi się po części udało to liczył, że tutaj tak samo pójdzie, ale piselity kilkanaście poziomów niżej do tego żarli łapami zamiast sztućcami i wypadli z wózeczka.

Cieszę się, że Niemcom, a potem Rosji nie udało się wybić naszej całej inteligencji dzięki czemu mądrość w narodzie przetrwała.

NieBoskaKomedia

Zenek to, że masz problemy z czytaniem to jasne. To kolejne braki po brsku logiki.

Dlaczego Francuzi wybrali własne bloki węglowe, niż zakup energii z zewnątrz?

Dlaczego akurat zimą brakuje im energii z taką ilością OZE w mixie? Dlaczego w mixie jest tyle OZE, a zimą brakuje im energii?

A wreszcie proste ( mam nadzieję, że dla ciebie także ) pytanie. Gdyby wcześniej wybrali zwiększenie pozyskiwania energii z innych źródeł, a nie z bardzo drogiego OZE, to czy musieliby ratować się zakupem energii z zewnątrz lub powrotem do węgla?

Udowodniłeś już nie raz swoim prognozami cen, że na spekulacji cenami się nie znasz.

Potem był recykling, niedawno udowodniłem, że w UE jest niemal zerowy i bardzo kosztowny- wbrew temy co tu wypisywałeś.

Potem zabrałeś się z zerową wiedzą za spekulacje na uranie. Wcześniej były zielone zabawki, kto ich nie ma przegrał życie , energia może być tylko droższa i sławne już w w całej sieci dwucyfrowe pylony śmierci Orlenu

W międzyczasie zabrałeś się za filozofów i wiedzę o nich z wikipedii.

Przepreszam, jeśli pomyliłem kolejność.

A teraz polityczne bajki ?

Ile aut znika z parkingu w czasie, kiedy wypisujesz te wszystkie, mówiąc delikatnie- niedorzeczności? ;)

Ostatnio modyfikowany: 2024-01-11 08:18

Dante

https://www.bankier.pl/wiadomosc/Kryptowaluty-triumfuja-ETF-na-bitcoina-zatwierdzony-przez-SEC-8676953.html

janwar

Czy wprowadzenie ETF na krypto nie spowoduje nieograniczonego wzrostu liczby kontraktów,

podobnie jak ETF na PM , a co za tym idzie długofalowy spadek ich ceny?

NieBoskaKomedia

@WhiteDragon

Złodzieje z PIS w akcji.

Podobne newsy przeczytamy za kilka lat, jak Hołownia (&ska) po okresie kadencji wróci do "Mam talent" :)

"KGHM: Są przesłanki mówiące o możliwości utraty wartości aktywów górniczych"

https://pl.investing.com/news/stock-market-news/kghm-sa-przeslanki-mowiace-o-mozliwosci-utraty-wartosci-aktywow-gorniczych-506267

Ostatnio modyfikowany: 2024-01-11 09:16

rr

ja prdl to nie ja robie K z logiki a ty to robisz. Twój błąd polega natomiast na nierozumienia implikacji i zaprzeczenia implikacji. Wiec tez przespałeś cała logikę. Zawsze ten element logiki sprawiał największe problemy dużym kręgom z moich obserwacji, dla wielu jest to abstrakcyjne, dla niewielu intuicyjne wręcz. Dlatego wielu nie rozumie co czyta, a przez to w swojej masie zagłuszają rozumna mniejszość. Polecam powtórzyć zagadnienia takie jak koniunkcja, alternatywa, implikacja i równoważność zdań, zaprzeczenie zdania. Kwantyfikatory będą miłe widziane jako dopełnienie zrozumienia, wtedy wróćmy do rozmowy.

Ostatnio modyfikowany: 2024-01-11 10:46

lenon

Nie będziemy się dochodzić o interpretacje prawa. Od tego jest sąd, a on nie bez kozery orzekł, że ułaskawienie prezydenta jest nieskuteczne.

Podważanie wyroków legalnych sądów to krok w kierunku anarchii. Zorganizowanej grupie przestępczej tylko to zostało.

@NieBoskaKomedia

Tradycyjnie. Nie ma żadnych argumentów, jest atak personalny stosowany gdy wszystkie inne racjonalne sposoby zawiodły.

NieBoskaKomedia

Tradycyjnie. Nie ma żadnych argumentów

Chłopie, jakich argumentów. Zadałem ci proste pytania. Ty rozumiesz co znaczy pytanie? Mam argumentować pytania do ciebie?

Chciałbyś abym napisał, że pytajac cię o cokolwiek, zamierzam cię zmusić do myślenia(o ile to jest możliwe)?

rr

Założę dla swojego spokoju, ze udajesz, ze nie widzisz co sie dzieje. A przy okazji chciałbym złożyć głębokie wyrazy współczucia osobom inwestującym na GPW, dotychczas bananowa giełda, stała sie bananowym drzewem na bananowym polu. Zabawne ;)

Arekb52

"Ułaskawić można od kary. Jeżeli nie ma kary nie ma ułaskawienia. To wynika z logiki."- tu masz rację. Informuję Cię w takim razie, że Kamiński i Wąsik byli SKAZANI w2015 roku oraz została im wymierzona KARA 3 lat pozbawienia wolności. I w tym momencie(gdy byli skazani i mieli karę) zostali ułaskawieni. Czego nie rozumiesz? "a on nie bez kozery orzekł, że ułaskawienie prezydenta jest nieskuteczne"- g... to mnie obchodzi, ponieważ sąd ma działać w ramach prawa a nie w ramach swojego widzimisie lub na telefon od Tuska.Niczego tu nie interpretuję. Swoją drogą ile lat siedzisz w prawie? Bo ja dopiero 32 lata 11 miesięcy i 11 dni mam kancelarię, więc g... się pewnie znam.

zalvit - koncepcja kupna dolara jest wg mnie słuszna, bo spójrz na wieloletni wykres do złotówki. Jesteśmy na dolnym ograniczeniu kanału wzrostowego i powinniśmy odbić. A poza tym po co to trzymać gołego dolara? Kupujesz na spadkach taki Petrobras, Rio Tinto, Genco Shipping, Star Bulck albo Norsk Hydro (co tam akurat tanie jest) i kasujesz 7-15 % dywidendy.

PS Najbardziej jestem zadowolony z Petrobrasu właśnie, nie dość że brany po 11, nie dość że dywidendy to ma jeden wielki plus: jego transportów Huti z Yemenu nie zatopią.

Ostatnio modyfikowany: 2024-01-11 11:51

rr

@lenon intepretuje prawo „Tak jak on i oni to widza”, a ze chłop niedowidzi to tak interpretuje. Ponad 60% (niektóre dane podają ponad 70%) naszego narodu ma wadę wzroku, a co szósty nigdy nie był u okulisty. No cóż…

Arekb52

PS Do władzy dorwał się gang, ale na szczęście jest to gang Olsena.

Ostatnio modyfikowany: 2024-01-11 12:04

janwar

https://niezalezna.pl/media/wolnosc-slowa/mezczyzna-z-lista-nazwisk-i-swistek-na-drzwiach-oto-co-dzieje-sie-przed-budynkiem-tvp-wideo/508734

janwar

Dziś o godz. 16:00 pod budynkiem polskiego Sejmu rozpocznie się zapowiadany od tygodni Protest Wolnych Polaków. Od wczesnych godzin porannych, Polacy z całej Polski, jadą się na to wydarzenie. O dziwo, wiele autobusów wynajętych dla manifestujących, są zatrzymywane celem... kontroli. Ciężko wierzyć, że jest to kwestia przypadkowa.

https://niezalezna.pl/polska/wydarzenia/polacy-jada-na-protest-wolnych-polakow-o-dziwo-autokary-sa-zatrzymywane-i-poddawane-kontrolom-zdjecia/508733

----boją się bohatery?

Ostatnio modyfikowany: 2024-01-11 12:43

sołtys

Swoją drogą ile lat siedzisz w prawie? Bo ja dopiero 32 lata 11 miesięcy i 11 dni mam kancelarię, więc g... się pewnie znam.

Podaj jeszcze jej nazwę abym wiedział z czyich usług przynajmniej nie skorzystać,

Manewr z 2015 polegał na tym aby ci dwaj panowie nie stracili mandatów poselskich, w gruncie rzeczy dzisiaj idzie dokładnie o to samo, jak obejść zapis o wygaśnięciu mandatu z mocy prawa.

Generalnie mam gdzieś ten spór bo obie opcje KO i PIS nie są moją bajką, przykro tylko że marnuje się czas i zasoby, zamiast zajmować się rozwiązywaniem poważnych problemów w tym kraju. Trochę śmieszno ale jednak bardziej straszno. :(

janwar

"W pełni popieramy działania nowego rządu na rzecz przywrócenia państwa prawa i odbudowy demokracji w Polsce" - w takich słowach niemiecki europoseł Manfred Weber, przewodniczący Grupy Europejskiej Partii Ludowej, a zarazem polityczny kolega Tuska pochwalił bezprawie nowego polskiego rządu. Była to jego odpowiedź na pytanie o sprawę Mariusza Kamińskiego i Macieja Wąsika. Maski opadły - kolejny raz.

https://niezalezna.pl/polityka/polityka-zagraniczna/bezprawie-tuska-uszczesliwia-berlin-i-bruksele-slowa-uznania-od-webera-w-pelni-to-popieramy/508727

----czyli jednak Polska niemiecka?

Ostatnio modyfikowany: 2024-01-11 12:50

Arekb52

rr

tak, będzie kabaret, który zapewne skończy się śmiechem przez łzy. Do tego kabareciarze pomimo swoich wielu zapowiedzi podnieśli swoje gaże w wielu obszarach. Z twojego podwórka: oglądałem wczoraj profil Giertycha na X, bo on na tej scenie jest suflerem, choć takim dla nas, dla publiczności. Podpowiada nam, które kolejne osoby będą odsyłane do lochów. Jednym z nowych wpisów jest zdjęcia pisma z Prokuratury Okręgowej (on informowany jako pokrzywdzony), gdzie prokuratura informuje że przeciwko Dworczykowi, Jabłońskiemu i innym zostało wszczęte śledztwo w sprawie "stosowania w nieustalonym okresie czasu, jednak nie później niż w dniu 1 czerwca 2020 r. w nieustalonym miejscu, za pośrednictwem sieci internetowej podstępnych zabiegów [...]". Jeśli takie rzeczy nie są na finale tego kabaretu to owszem będzie bardzo wesoło ;) niebawem wszyscy w nieustalonym czasie, ale nieodpowiednim, w nieustalonym miejscu, ale istniejącym, za nieustalone pieniądze, ale brudne, przy nieustalonym składzie, ale szurniętym będziemy oskarżeni o stosowanie podstępnych myśli, mających na celu wywołanie podstępnych zdarzeń. Dobrze, ze mamy tego suflera, bo można przestać myśleć o podstępnych czynach, a jeśli już to przynajmniej robić to w jakimś ustalonym miejscu i czasie ;)

sołtys

sołtys - muszę cię zmartwić, od lat nie przyjmuję nowych klientów, a rezerwowa lista chętnych jest bardzo długa.

1. Czyli nazwy nie podasz

2. Zajechany jesteś nowych klientów nie przyjmujesz ale czas na pisanie na niszowym forum masz.

Wiesz jakoś mi się to nie spina. ;)

A może o emeryturze czas pomyśleć wszak musisz już być grubo po 60-tce :) 33 lata kancelarii + aplikacja + studia.

Ostatnio modyfikowany: 2024-01-11 13:17

Dante

janwar

Arekb52

rr

A może cała ta polityka to właśnie to:

https://www.youtube.com/watch?v=P40tioV2u_E

sołtys

Sołtys- nie spina ci się bo się nie znasz. Myślisz że ja latam z klientami z jakimiś pierdołami? Dziewczyny od tego są. Ja się zajmuje jak wyskoczy coś skomplikowanego, albo jak trzeba do Sądu iść. A tak sobie siedzę i się opierdalam. To taka półemerytura.

A Ok mam podobnie - zapomniałeś tylko podać że twoja koncelaria jest kancelarią podatkową :) wiec kompetencje to masz ale podatkowe ;)

Znasz też na pewno pojęcie decyzji vs decyzji ostatecznej. taki sam niuans jest w prawie karnym z tym że tam nazywa się to prawomocnością.

Dante

https://m.investing.com/economic-calendar/

Ostatnio modyfikowany: 2024-01-11 14:48

NieBoskaKomedia

..europoseł Manfred Weber, przewodniczący Grupy Europejskiej Partii Ludowej...

LOL!

Te eurokomuchy, nawet się już nie czają tylko dobierają jednoznacznie brzmiące nazwy swych ugrupowań!.:)

Tylko czekać na powrót jedynie słusznej partii ludowej!

Swoja drogą, może @lenon ma rację i trzeba za wczasu czytać czwrwony manifest? Wszak wszystko przed nami! ;)

Ale jaja! :)

Ostatnio modyfikowany: 2024-01-11 15:38

lenon

"g... to mnie obchodzi"

Pana Wąsika i Kamińskiego też g... to obchodziło, a jednak siedzą w pace.

Prawo interpretuje sąd, a Twoje, czy członków ZGP zdanie na jego temat nie ma żadnego znaczenia.

"jest śmiesznie i będzie jeszcze śmieszniej."

Boki zrywać.

@NieBoskaKomedia

"Chłopie, jakich argumentów. Zadałem ci proste pytania. Ty rozumiesz co znaczy pytanie?"

Niebywałe. Tak, zadałeś pytania.

Argumentacją jest zatem odpowiedź na nie.

Wybacz, ale nie mam zamiaru bawić się w te głupie gierki.

janwar

Z różnych miejsc Polski docierają do nas sygnały o problemach z odbieraniem Telewizji Republika. Jak nas poinformowano, stację wyłączyły sieci UPC w Bytomiu oraz Vectra w Płocku i Warszawie. Podobne problemy były także na Śląsku i w Trójmieście. O zniknięciu stacji w Jaśle informuje europoseł

https://niezalezna.pl/media/tv-republika/pod-sejmem-duzy-protest-ale-nie-kazdy-sie-o-nim-dowie-problemy-z-odbiorem-telewizji-republika/508762

----Tusk wyłączył dekodery?

Boi się?

Ostatnio modyfikowany: 2024-01-11 16:46

supermario

"Czy wprowadzenie ETF na krypto nie spowoduje nieograniczonego wzrostu liczby kontraktów,

podobnie jak ETF na PM , a co za tym idzie długofalowy spadek ich ceny?"

Supermariowi coś się wydaje , że inwestorzy w bitcoinowe ETFy wystąpią w roli dawców kapitału.

Dante

https://www.youtube.com/watch?v=RDi2DUK3-bY

A co do ETFów na BTC, to pytanie czy to będzie sytuacja, że "kupuj plotki i sprzedaj fakty"? Bo kto jest zainteresowany rynkiem krypto, to na spokojnie mógł znaleźć jakąś możliwość zakupu BTC bez konieczności czekania na ETFy, a kto jest sceptyczny lub neutralny wobec rynku krypto to raczej nie załaduje się na ten rynek po uszy - nawet jeśli będą tanie ETFy na wyciągnięcie ręki. W efekcie, największy popyt na BTC (i inne krypto) mógł być przed zatwierdzeniem ETFów, a po zatwierdzeniu popyt może być nie tak duży i nie tak wystarczający, aby dalej pompować wyceny w górę. Co potencjalnie może doprowadzić do rozczarowania i rozpoczęcia mocniejszej wyprzedaży i spadków cen(?)

Zwłaszcza, gdyby temu towarzyszyła aprecjacja USD, wzrost UST10y i spadki na akcjach.

Ostatnio modyfikowany: 2024-01-11 17:22

supermario

Wyprzedaż nastąpi gdy ETFy się mocno załadują. Supermario tak to widzi.

janwar

https://www.money.pl/gospodarka/szokujace-slowa-donalda-trumpa-o-europie-odpalil-bombe-na-forum-ekonomicznym-w-davos-6983335625214464a.html

opcjoner

Przeglądając znany sklep komputerowy na x a na nim opinie o nowym iphonie w wersji max rzuciła mi się ciekawa rzecz w tych komentarzach. Telefon kosztuje 7000 zł a z komentarzy wynika że głównie kupują go klienci z za wschodniej granicy a przynajmniej tak wynika z imion jakie wystawiły komentarze. Czyli bieda aż piszczy :)

Ostatnio modyfikowany: 2024-01-11 20:25

Solarsoul

https://www.youtube.com/watch?v=eNpe1mvvlms

Ostatnio modyfikowany: 2024-01-12 02:36

janwar

Prezydent Stanów Zjednoczonych Joe Biden poinformował w nocy z czwartku na piątek czasu polskiego, że siły amerykańskie i brytyjskie rozpoczęły atak na cele powiązane z rebeliantami Huti w Jemenie. Uderzenia w jemeńskich rebeliantów Huti skupiły się na radarach i instalacjach rakietowych i dronowych

https://niezalezna.pl/swiat/skoordynowane-ataki-na-cele-bojownikow-huti-w-jemenie-sa-oswiadczenia-usa-i-wlk-brytanii-wideo-zdjecia/508804

NieBoskaKomedia

Skoordynowane ataki na cele bojowników Huti w Jemenie

Swoją drogą, ciekawe za jaką walutę Huti kupują swe śmiercionośne zabawki?

NieBoskaKomedia

Niebywałe. Tak, zadałeś pytania.

Argumentacją jest zatem odpowiedź na nie.

Wybacz, ale nie mam zamiaru bawić się w te głupie gierki

Czyli normalnie, jak zwykle. Jak nie ma odpowiedzi w wikipedii to nie ma odpowiedzi wcale.

Otóż panie @lenon, wracają do swoich bloków węglowych, bo pozyskanie z nich energii jest najtańsze. Nie kupują energii z farm wiatrowych od sasiadów, bo jet droższa od tej z węgla z ich bloków.

Gdyby polityka energetyczna UE, nie była stwrowana przez skrajnych lewaków, zwanych zielonymi, a cały ten idiotyczny zgiełk zwany zielonym ładem nie był napędzany głupotą a logiką (z którą jesteś na bakier) to Francuzi czy Niemcy, nie sięgaliby po węgiel z powodu kilkustopniowego mrozu.

Pisząc o walce z wiatrakami, miałem na myśli raczej sytuacje z niemieckim Uniper i późniejszą z Siemens Energy (OZE), które skończyły na rządowej kroplówce. I nie tylko oni.

Kłopoty niemieckiego giganta. Siemens Energy prosi o pomoc

https://www.dw.com/pl/k%C5%82opoty-niemieckiego-giganta-siemens-energy-prosi-rz%C4%85d-o-pomoc/a-67232196

I panie "demokrata", weź sobie do serca te słowa mądrego Niemca:

Transformacja energetyczna, w której konsumenci, operatorzy sieci, producenci i wszystkie inne podmioty kończą pod kroplówką państwa, nie jest transformacją, ale deformacją gospodarki

R!ff

JUST IN: $7 trillion Vanguard blocks clients from buying spot #Bitcoin ETFs on their platform.

https://bithub.pl/kryptowaluty/z-ostatniej-chwili-vanguard-i-merill-lynch-zabronia-inwestycji-w-etf-y-na-bitcoina-beda-martwe-a-instytucje-nie-wejda/

@Dante korekta będzie czymś naturalnym i wręcz spodziewanym. Teraz najprawdopodobniej pójdzie gra pod przyszły ETF na ETH, co będzie pomować ETH a to będzie sygnałem dla ludzi na wchodzenie w alty. Kolejny czynnik na horyzoncie to halving.

@Agenzia_x6

Nie wiem czy celowo nie pozwoliłeś sobie na tą 1 min dodatkowego sprawdzenia informacji.

Przewóz złota przez granicę to proces, który jest ściśle regulowany przez różne organy państwowe i międzynarodowe. Niewłaściwy przewóz może prowadzić do konsekwencji prawnych. Zawsze warto znać lokalne przepisy i przestrzegać ich. W przypadku przewożenia złota w formie sztabek czy monet kluczową kwestią jest zwykle deklaracja celna. W zależności od kraju docelowego mogą być wymagane specjalne licencje lub pozwolenia na wywożenie metali szlachetnych. Warto również pamiętać, że niezgłoszenie przewożonego złota może być traktowane jako przemyt i skutkować poważnymi konsekwencjami.

Ostatnio modyfikowany: 2024-01-12 10:53

R!ff

Nowe standardy dla filmów ubiegających sie o Oscara:

- przynajmniej jeden z odtwórców głównych ról lub znaczącej roli drugoplanowej musi mieć inne rasowe pochodzenie;

- przynajmniej 30% aktorów w drugoplanowych i epizodycznych rolach musi reprezentować co najmniej dwie spośród tych grup: kobiety, mniejszości rasowe, osoby LGBTQ+, osoby z niepełnosprawnością fizyczną lub intelektualną, niedosłyszące;

- główny wątek fabularny musi być związany z co najmniej jedną spośród tych grup: kobiety, mniejszości rasowe, osoby LGBTQ+, osoby z niepełnosprawnością fizyczną lub intelektualną, niedosłyszące.

Filmy muszą spełnić chociaż część z tych warunków, żeby w ogóle być uwzględnionym w walce o Oscary. Już teraz odrzucono 56 tytułów, bo nie spełniły tych zasad xD

https://twitter.com/grabarczyktomek/status/1745499136248475800?t=tqQyoq2814UtFHqbGBLn6w&s=19

NieBoskaKomedia

Wyprzedaż nastąpi gdy ETFy się mocno załadują. Supermario tak to widzi

Super, a dlaczego BT nie miałby podlegać regulacjom rządowym, giełdowym i bankowym, tak jak PM i inne metale nieszlachetne czy surowce.

Będzie jak zwykle, przy aplauzie swych inwestorów "wolnościowy bitek" idzie właśnie na niewolniczy szafot. Katem będzie nikt inny jak szulernia zwana Wall Street, rządzący i banksterka ! :)

Ostatnio modyfikowany: 2024-01-12 11:06

ruhe

Ja mysle ze oni to robia specjalnie i nadejdzie dzien kiedy media puszcza narracje ze rzady krajowe sa nieudolne wiec wizja rzadow europejskich uratuje demokracje i porzadek. A goscie ktorzy to zainicjowali i najwierniej wspierali zostana odpowiednio wynagrodzeni np lukratywnymi posadkami.

Dante

@R!ff

Według mnie czas na ETFy na krypto był raczej kilka lat temu, aby zwiększyć ich popularność. A teraz w czasach dużego hype na krypto - jeśli te ETFy faktycznie będą mieć 100% pokrycie w BTC - to de facto BTCy będą wyciągnięte z płynnego rynku kryptowalut do klasycznego rynku finansowego, w którym płynność będzie mniejsza (a przynajmniej na początku).

I tak luźna myśl: czy ETFy mogłyby być użyte jako sprytny lewar wobec całego rynku krypto, aby duże fundusze zarobiły na spadkach? Jak mógłby zareagować zwykły rynek krypto, gdyby ETFy na BTC w jeden dzień straciły mocno ponad 10% z powodu niskiej płynności rynku przy dużej liczbie wolumenu sprzedaży?

SEC byłby bardzo zadowolony, widząc rynek krypto na kolanach - z resztą bodajże w komunikacie dotyczącym zatwierdzenia ETFów podkreślali, że BTC to instrument stricte spekulacyjny i ryzykowny dla inwestorów, itd.

Ostatnio modyfikowany: 2024-01-12 12:14

NieBoskaKomedia

Brytyjski rząd przedstawił w czwartek plany „największej od 70 lat” rozbudowy energetyki jądrowej, które mają pozwolić na czterokrotne zwiększenie do 2050 roku ilości wytwarzanej w ten sposób energii, a zarazem zapewnić krajowi bezpieczeństwo energetyczne

https://energetyka24.com/atom/wiadomosci/atomowa-fala-trwa-wielka-brytania-zamierza-produkowac-cztery-razy-wiecej-energii-jadrowej

NieBoskaKomedia

Przemiana chińskiej gospodarki skupia się wokół trzech czynników: wzrostu sektora pojazdów elektrycznych, akumulatorów i energii odnawialnej. Te trzy branże wspierają światowy impuls do dekarbonizacji i napędzają popyt na towary takie jak miedź i lit.

Skuteczna obrona przed recesją

Jak dotąd strategia ta pomaga Chinom uniknąć recesji podobnej do tej, jaka dotknęła Japonię w latach 90. i Stany Zjednoczone w 2008 r. po załamaniu w tych krajach rynku nieruchomości. Obecnie druga co do wielkości gospodarka świata rośnie w tempie około 5 proc. rocznie

https://forsal.pl/swiat/chiny/artykuly/9397729,chiny-zmieniaja-gospodarcza-strategie-skutek-prawdopodobna-wojna-han.html

Zawsze pisałem, ze zaraz po nieruchach- to będzie kolejna bańka, konieczna by stymulować gospodarki, szczególnie te zadłużone na maksa.

Teraz jest już oficjalnie, bez ściemy! :)

Ostatnio modyfikowany: 2024-01-12 12:21

Hansclosx

@zielona transformacja czyli kolejna bańka

Przemiana chińskiej gospodarki skupia się wokół trzech czynników: wzrostu sektora pojazdów elektrycznych, akumulatorów i energii odnawialnej. Te trzy branże wspierają światowy impuls do dekarbonizacji i napędzają popyt na towary takie jak miedź i lit.

Skuteczna obrona przed recesją

Jak dotąd strategia ta pomaga Chinom uniknąć recesji podobnej do tej, jaka dotknęła Japonię w latach 90. i Stany Zjednoczone w 2008 r. po załamaniu w tych krajach rynku nieruchomości. Obecnie druga co do wielkości gospodarka świata rośnie w tempie około 5 proc. rocznie

https://forsal.pl/swiat/chiny/artykuly/9397729,chiny-zmieniaja-gospodarcza-strategie-skutek-prawdopodobna-wojna-han.html

Zawsze pisałem, ze zaraz po nieruchach- to będzie kolejna bańka, konieczna by stymulować gospodarki, szczególnie te zadłużone na maksa.

Teraz jest już oficjalnie, bez ściemy

I dobrze myślałeś. To oczywiste że w systemie opartym o kredyt należy tworzyć kredyt i przeznaczać je na określone wybrane gałęzie gospodarki tak to działa. To ma pewna wadę w pewnym momencie dochodzimy do wzrostów które klient nie udzwignie bo wzrost będzie za duży A wtedy mamy kryzys. Więc trzeva co jakoś czas dołożyć kolejną nową branżę i pompowac. To powoduje tez ograniczenie inflacji w innych branżach.

Ostatnio modyfikowany: 2024-01-12 13:58

lenon

"Otóż panie @lenon, wracają do swoich bloków węglowych, bo pozyskanie z nich energii jest najtańsze. Nie kupują energii z farm wiatrowych od sasiadów, bo jet droższa od tej z węgla z ich bloków."

Jak się czyta takie bzdury to, aż nie chce się odpowiadać.

Jak Ty na to wpadłeś? Skąd ten pomysł przyszedł Ci do głowy? Wyczytałeś to gdzieś, czy z palca wyssałeś?

We Francji istnieją dwie elektrownie węglowe. Ta o której napisałeś została zamknięta, a pracownicy z dużymi odprawami zwolnieni.

Sytuacja z brakiem gazu związana z ruską wojną pod koniec 2022 roku zmusiła Francję do ponownego zatrudnienia tych samych pracowników i ponownego uruchomienia tej elektrowni. Obecnie stanowi ona źródło rezerwowe, które przekształcane jest na spalanie pelletu.

Nie mam pojęcia w jaki sposób wywnioskowałeś z tego, że Francja wraca do węgla? Niepojęte.

Na kłopoty Simensa i związku z polską energetyką wiatrową zrzucę zasłonę milczenia żeby Cię nie zawstydzać.

O znaczonej energii pochodzącej od sąsiadów i też już nic nie napiszę.

Dante

— Nie mogę podać daty cięć. Mogę jednak powiedzieć, że jeśli wygramy tę bitwę, jeśli w 2025 r. osiągniemy poziom 2 proc., jaki szacujemy, i jeśli potwierdzą to dane, którymi będziemy dysponować. Jestem przekonana, że stopy procentowe zaczną spadać, gdy tylko będziemy mieli tę pewność – powiedziała Lagarde w czwartkowym wywiadzie dla France 2 TV.

Po tej rozmowie rynki pieniężne skorygowały zakłady dotyczące obniżek stóp procentowych. Obecnie wyceniają prawdopodobieństwo prawie sześciu obniżek w tym roku o 25 pb., wyceniając łącznie około 145 punktów bazowych łagodzenia polityki pieniężnej. Wcześniej w tym tygodniu rynki wyceniały ponad cztery obniżki stóp procentowych o 25 pb w tym roku.

https://businessinsider.com.pl/gospodarka/prezes-ebc-zapowiada-obnizki-stop-rynek-reaguje/e1yrt4n

=====

Sprzedają 20 tys. firmowych Tesli. Wolą wrócić do aut spalinowych

Hertz rozpoczął wyprzedaż używanych Tesli, przez które nie osiągnął satysfakcjonującego wyniku finansowego. Za pieniądze uzyskane ze sprzedaży woli kupić auta spalinowe. Co doprowadziło do podjęcia tej decyzji?

"Zarobilibyśmy więcej, gdyby nie samochody elektryczne" - dyrektor generalny sieci wypożyczalni Hertz nie krył rozczarowania wynikami osiągniętymi przez samochody elektryczne, które udostępniono klientom sieci. Hertz w 2021 r. złożył zamówienie na 100 tys. Tesli. Teraz chce sprzedać co najmniej 20 tys. z nich.

Tesla w wypożyczalni - czy to się opłaca?

W przypadku Hertza prawdopodobnie tak, ale nie na poziomie, który usatysfakcjonowałby zarządzających. Na koniec trzeciego kwartału ubiegłego roku wynik firmy był dodatni, ale według dyrektora generalnego mógł być "kilka punktów wyższy" gdyby nie koszty użytkowania samochodów elektrycznych.

https://motoryzacja.interia.pl/wiadomosci/news-sprzedaja-20-tys-firmowych-tesli-wola-wrocic-do-aut-spalinow,nId,7263086

Ostatnio modyfikowany: 2024-01-12 14:53

Solarsoul

„Więc trzeva co jakoś czas dołożyć kolejną nową branżę i pompowac. „

Gdy 4 Rzesza miała jeszcze pokaźne zasoby węgla to ten surowiec był eko, gdy się zaczął kończyć to po „bratersku” jako, że mamy wspólną historię gazociąg położyli. Później dopłacali na inwestycje w„ekoputin”gaz po ok. 2 k zł do przyłącza jak i do kotła. Dziś zabrakło już „ekoputin” paliwa ale Bawaria nie byłaby Bawarią gdyby nie miała na tą okoliczność planu awaryjnego przyszykowanego. I tu się właśnie pojawia nowa, ekologiczna, perspektywiczna i jakże dochodowa branża. Oczywiście każda turbina dostarczona przez Viesmann’a ma atest, jest bezemisyjna, bezemisyjnie ją wyprodukowali i bezemisyjnie bloki węglowe ją zasilają. Jest to dobre rozwiązanie, wygodne ale kosztowne i kompletnie nieopłacalne nawet gdyby gaz znacząco podrożał. Ale tchórze już montują bo ponoć zabronią gazu. Nikt niczego nie zabroni, dopóki gaz jest w zasobach ziemskich dopóty będzie się go spalać i żaden Hołownia z Trzeciej Nogi nie zabroni go spalać. Chyba, że to będzie tylko koszerny pokarm dla wybranych co latają na spoty klimatyczne odrzutowcami? Jak to jest możliwe, że marszałkiem sejmu kraju śpiącego na potężnych zasobach naturalnych jest człowiek z „Mam talent”, który nie chce ich wydobywać w imię ochrony klimatu?

dojt1985

Jak tam szorty na Cameco? ;) 50$ juz. Ale idzie, jak szatan!

Solarsoul

W takim razie niech Francja całkowicie odejdzie od paliw kopalnych i niech nie importuje produktów z Chin, które powstały w wyniku spalania węgla. Toć to hipokryzja. W Chinach dymi się aż miło, tam wręcz jest szał wydawania pozwoleń na elektrownie węglowe. Jak zatem produkt made in EU już ma być konkurencyjny na rynku? Nigdy nie będzie. Proszę sprawdzić cenę porównywalnych produktów na allegro i na aliexpress. Polski Janusz pyta co to się porobiło, że nie ma fajnych porządnych polskich artykułów na rynku. Nie ma i nie będzie. To dopiero początek bo będzie dużo gorzej. Brniemy w ślepy zaułek. EUR/PLN, kierunek oczywiście tylko na północ chyba, że Tusk uruchomi na mocy porozumienia z włodarzami EU nasze bloki węglowe i utnie 800 plus :)

NieBoskaKomedia

Ehh...Zenek.

Wychodzi ma to, że znasz się najlepiej na totalnej dezinformacji i ....macaniu byków.

I jeśli myslisz, że tym razem mnie sprowokujesz i dostanę bana i nie będzie komu przypominać o twych "złotych myślach" czy prognozach- to zapomnij! :)

Pozdrawiam.

Arekb52

supermario

https://banbye.com/watch/v_S-nUJCS3_SFm

NieBoskaKomedia

Trzymasz ciśnienie? :)

Na ASX dwa dni temu już zaczeli grzać silniki, a dopiero dziś WS.

dojt1985

@NieboskaKomedia

Paladin to sugerowalbys jakies konkretne poziomy? Nie lubie na takich podbitkach brac aktywow ;)

badziewiak66