FED pozwala na gwałtowny wzrost inflacji

Kilka dni temu odbyło się sympozjum organizowane przez Rezerwę Federalną. W czasie swojego wystąpienia szef FED Jerome Powell dał do zrozumienia, że amerykański bank centralny będzie miał „luźne” podejście do wzrostu inflacji. Stwierdził, że FED będzie starał się utrzymywać inflację „średnio” na poziomie 2 procent. Oficjalna inflacja w USA na ten moment to 1%, a stopy wynoszą 0.

Oczywiście te liczby to zwykłe kłamstwo, a koszty życia w USA rosną dużo szybciej. Ważne jest jednak przesłanie Powella. Dał on do zrozumienia, że Rezerwa Federalna najzwyczajniej w świecie nie będzie się przejmowała, jeśli oficjalna inflacja dobije np. do 2,5%. Ważne jest przecież, żeby średnia wynosiła 2%, a zresztą metodologie liczenia inflacji zawsze można zmienić.

Dla oszczędzających to informacja, że lokaty wciąż będą przynosić straty. Może to sprowokować Amerykanów do pójścia w kierunku innych sposobów przechowania kapitału (złoto, ziemia, kryptowaluty).

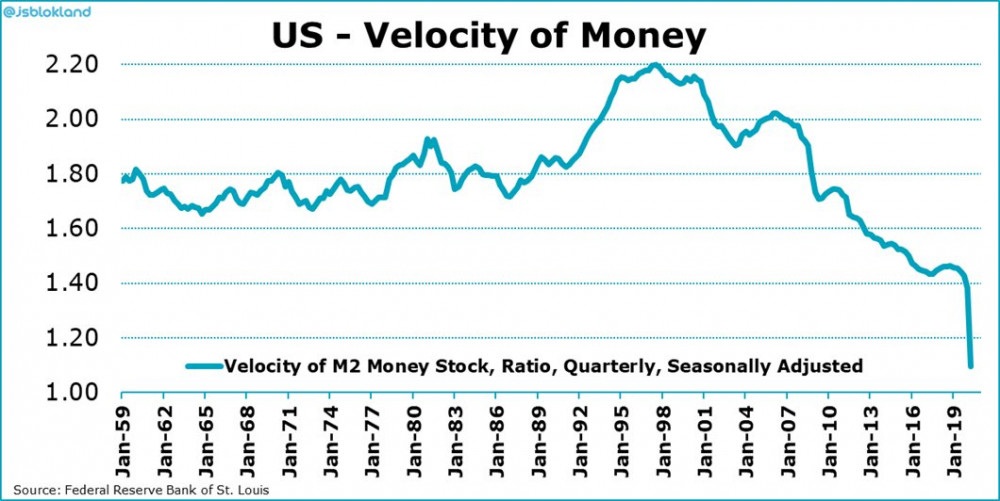

Z drugiej strony, to co powiedział Powell, a także to co robią FED i rząd (dodruk waluty) nie musi momentalnie przełożyć się na wysoką inflację. Dlaczego? Inflacja jest uzależniona nie tylko od ilości waluty w obiegu, ale także od tempa w jakim waluta krąży w gospodarce. Chodzi o tzw. cyrkulację. Dziś jest ona na najniższym poziomie od dekad.

W prostych słowach: Amerykanie boją się wydawać. Z kolei banki co prawda mają środki, ale w wielu wypadkach obawiają się przyznać kredyt. Waluta nie krąży. Co jeśli w takiej sytuacji „ktoś” bardzo chciałby podnieść inflację? Cóż, można zastosować kilka dodatkowych rozwiązań:

A) Rozdawnictwo, czyli zasiłki, które sprawią, że ludzie będą natychmiast pozbywać się waluty. Będzie ona tracić siłę nabywczą w bardzo szybkim tempie. Deflacja może zmienić się w hiperinflację.

B) Obniżenie stóp procentowych poniżej zera, pobieranie opłat od osób trzymających środki w bankach.

C) Wzrost cen surowców rolnych, o czym piszemy niżej.

D) Wojna handlowa, kolejne cła na importowane produkty.

Naszym zdaniem w długim terminie doczekamy się drastycznego spadku siły nabywczej większości walut. W krótszej perspektywie jednak możemy mieć do czynienia z trendem deflacyjnym, zwłaszcza jeśli doczekamy się kolejnego lockdownu.

Nadchodzą wzrosty cen surowców rolnych?

Okres, w którym zamrożona została 1/3 globalnej gospodarki (marzec-kwiecień 2020) dobitnie pokazał, że ceny surowców rolnych mogą wystrzelić w ciągu kilku tygodni. Pozrywane łańcuchy dostaw sprawiły, iż niektórych produktów żywnościowych po prostu zaczęło brakować.

Nie oznacza to jednak, że wzrost cen żywności możliwy jest jedynie podczas lockdownu. Pomimo ponownego otwarcia gospodarek widzimy całkiem sporo przesłanek sugerujących, że surowce rolne będą drożeć.

Najlepszym przykładem jest sytuacja w Chinach. Pewnie większość z Was słyszała o tym jak afrykański pomór świń doprowadził do śmierci 40% wszystkich świń hodowanych w Chinach. Nieco mniej mówiono o problemie robaków, które przybyły do Chin w 2018 roku, a już rok później zniszczyły ponad 1 mln hektarów gruntów rolnych w Państwie Środka. Obecnie plaga zagraża północno-wschodniej części kraju, która uważana jest za kluczowy obszar dla chińskiego rolnictwa (znajduje się tam połowa krajowej produkcji kukurydzy).

Ponadto Chiny zostały dotknięte najsilniejszymi od 60 lat powodziami. Ten problem zagraża z kolei głównie produkcji ryżu.

Z drugiej strony skomplikowała się także sytuacja farmerów w USA. Tutaj jednak przyczyny problemów są nieco inne. Ze względu na koronawirusa i nagły wzrost bezrobocia, w Stanach Zjednoczonych wprowadzono bardzo wysokie zasiłki dla tych, którzy właśnie stracili pracę. Rząd rozdaje pieniądze podatników na taką skalę, że wielu osobom zwyczajnie nie opłaca się wracać do pracy. Widać to chociażby w rolnictwie. Jeśli taka sytuacja się utrzyma, to farmerzy będą musieli więcej płacić pracownikom. To naturalnie przełoży się na wyższe ceny surowców rolnych.

Powyższe problemy nie muszą przełożyć się na wzrost cen wszystkich produktów żywnościowych. Może to dotyczyć dosłownie kilku surowców. Warto jednak pamiętać, że kiedy konkretny surowiec zaczyna silnie rosnąć to rynek ma tendencję do tego, by szybko podbijać cenę. Specyfika jest zatem zupełnie inna niż na rynku akcji. Akcje rosną długo i stosunkowo wolno. Z kolei surowce potrafią wybić bardzo mocno w krótkim czasie, zazwyczaj ze względu na ich niedobór. Następnie cena spada zazwyczaj powoli przez dłuższy czas.

Sierpniowe wzrosty na rynkach

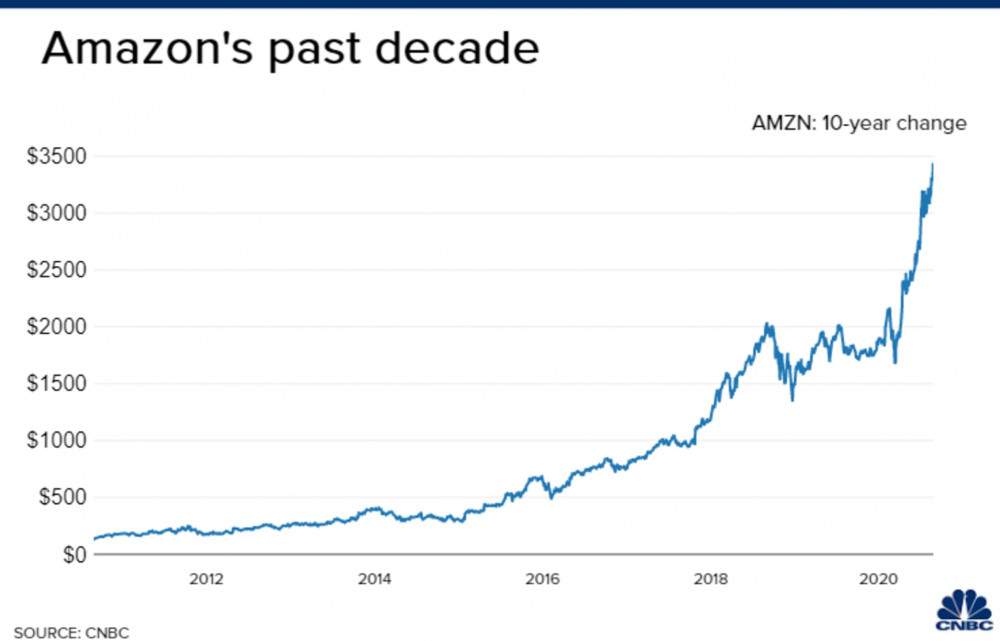

Akcje w Stanach Zjednoczonych zanotowały najlepszy sierpień od ponad 30 lat. W ciągu miesiąca indeks S&P 500 zaliczył wzrost o 7,5%. Podobnie jak w poprzednich miesiącach, rynek akcji szedł w górę za sprawą kilku popularnych spółek technologicznych. Poniższe wykresy Apple i Amazona mówią same za siebie.

Kiedy wykres spółki idzie pionowo w górę, możemy być niemal pewni, że mamy do czynienia z manią. Tak jest obecnie i tak było również w 2000 roku, o czym wspominaliśmy chociażby w artykule „Dywersyfikacja - recepta na sukces czy przeciętne zyski?” Wówczas inwestorzy, którzy dali się ponieść szaleństwu, skończyli z pustym portfelem.

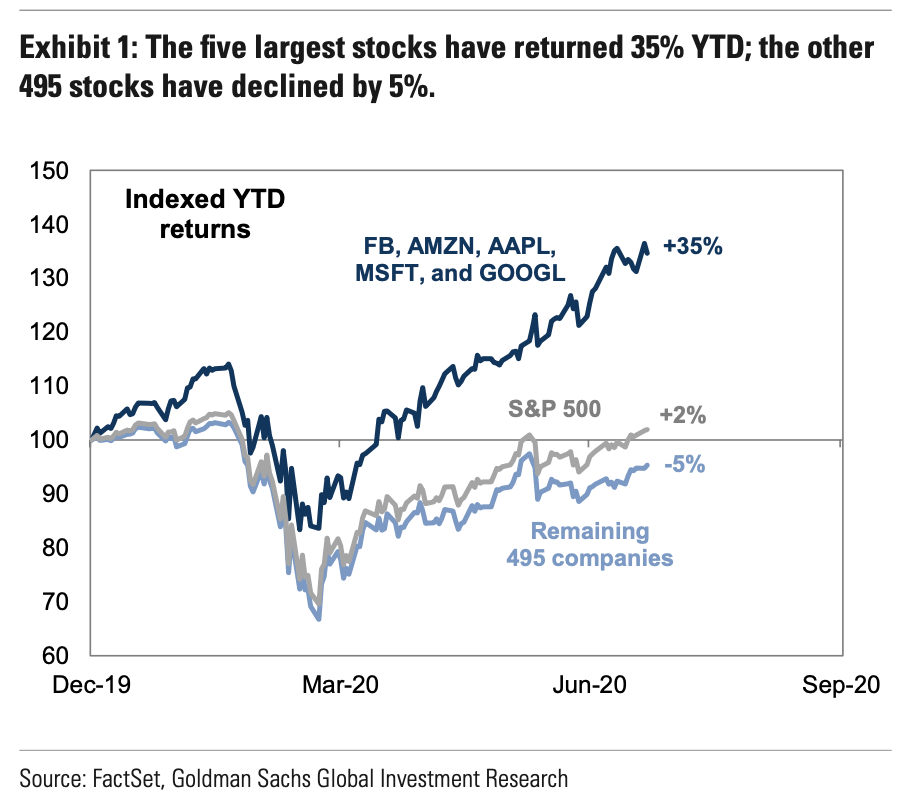

Różnica pomiędzy zachowaniem 5 popularnych spółek technologicznych z USA oraz resztą jest gigantyczna. Wystarczy wspomnieć, że od początku tego roku wspomniana piątka (Facebook, Amazon, Apple, Microsoft oraz Google) dała zarobić 35%. Z kolei pozostałe 495 spółek z głównego indeksu przyniosło 5-procentową stratę!

Warto dodać, że mania sprawiła, iż Nasdaq (amerykański indeks spółek technologicznych) jest już warty więcej niż cały europejski rynek akcji!

Nieuczciwe byłoby jednak stwierdzenie, że tylko w USA akcje wyraźnie rosną. Podobnie dzieje się też w Azji. Indeks MSCI Asia ex Japan, czyli akcje azjatyckie z pominięciem Japonii, jest dziś blisko rekordowych poziomów z marca 2018 roku.

Różnica pomiędzy Azją oraz USA jest taka, że w tym pierwszym przypadku akcje po prostu odbiły z bardzo niskich poziomów. Z kolei w Stanach Zjednoczonych mamy do czynienia z permanentną bańką.

Czy te wzrosty stanowią dowód na poprawę sytuacji w globalnej gospodarce? Naszym zdaniem nie. Dane gospodarcze sugerują, że wiele gospodarek odrabia straty wolniej niż zakładano. Gospodarka Indii, która jeszcze niedawno wyróżniała się tempem rozwoju, w II kwartale skurczyła się o 24% względem wcześniejszego roku.

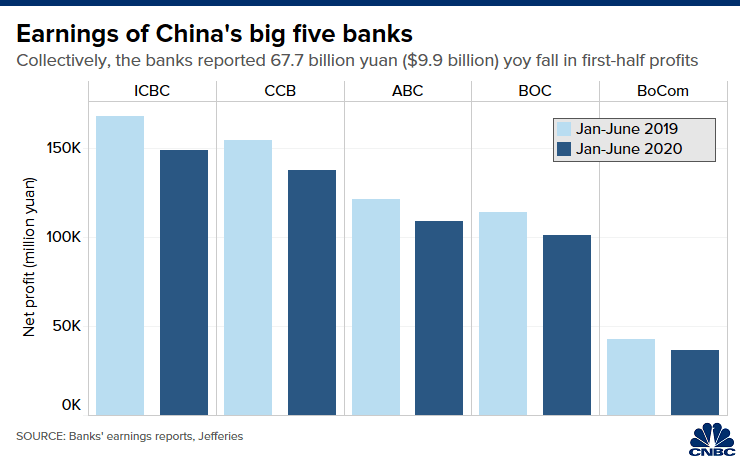

W Chinach największe banki, ze względu na niespłacane kredyty, straciły już 10 mld dolarów, a mówimy tutaj wyłącznie o pierwszym półroczu 2020 roku.

Te straty będą jednak dużo większe. Chińskie duże banki, kontrolowane przez państwo, będą przyjmować na siebie uderzenie recesji, obniżając oprocentowanie oraz przesuwając terminy spłaty kredytów. Ostatecznie oczywiście trzeba będzie je ratować, tak jak dziś ratuje się długą listę mniejszych chińskich banków.

W Niemczech ponad 500 tysięcy przedsiębiorstw jest zagrożonych statusem zombie. Chodzi o firmy, które nie są w stanie wygenerować zysków z działalności wyższych niż odsetki od kredytu, a ich jedyną szansą na przetrwanie jest rolowanie długu. Przedstawiając to w inny sposób, można powiedzieć, że co szósta(!) firma w Niemczech może przestać zarabiać. Z kolei w Hiszpanii zagrożonych bankructwem jest 25% przedsiębiorstw.

A przecież moglibyśmy jeszcze rozpisać się na temat skali nieopłaconych czynszy w Stanach Zjednoczonych.

Kryzys niestety dopiero pokaże swoje prawdziwe oblicze. Swoją drogą, może być jeszcze gorzej, jeśli politycy zdecydują się na zamykanie gospodarek jesienią.

Złoto zaczyna przyciągać uwagę

Niedawny wzrost cen metali szlachetnych nie umknął uwadze zarządzających funduszami. Oczywiście część z nich dalej uparcie twierdzi, że podział portfela na akcje i obligacje to wystarczające rozwiązanie. Są jednak i tacy, którzy dostrzegają zagrożenia związane z utrzymywaniem zerowych stóp procentowych oraz jednoczesnym psuciem walut.

Kiedy inflacja jest wyższa niż stopy procentowe, mamy do czynienia z tzw. negatywnymi realnymi stopami procentowymi. W takim otoczeniu kruszce radzą sobie świetnie, co zresztą potwierdziły ostatnie miesiące. Zainteresowanie złotem i srebrem rośnie. Jednym z efektów jest decyzja dużego funduszu emerytalnego z Ohio, który postanowił przeznaczyć na inwestycję w złoto 5% portfela. Całkowita wartość aktywów funduszu to 16 mld dolarów.

Dlaczego wspominamy o inwestycji pojedynczego funduszu? Przecież to tylko 800 mln dolarów wpakowane w złoto.

To prawda. Nie zapominajmy jednak, że rynek złota wcale nie jest taki duży. Gdybyśmy wzięli pod uwagę całe złoto, które zostało wydobyte, a nie jest biżuterią, to jego wartość oscyluje wokół 4-4,5 bln dolarów. Pamiętajmy też, że banki centralne nie tylko nie pozbywają się kruszcu, ale wręcz są kupcami netto. Jeśli odejmiemy tą część, to zostaje nam realnie 3 bln dolarów - to wartość złota, które pozostaje w obrocie.

Tymczasem 5% przykładowego funduszu z Ohio to 800 mln dolarów. Jeśli złoto będzie kontynuować rajd, to takich funduszy będą tysiące. Część z nich zdecyduje się zainwestować nie 5%, lecz chociażby 10% kapitału. Taki ruch będzie miał gigantyczny wpływ na rynek i przyczyni się do wzrostu ceny metalu.

Być może część funduszy uzna, że alternatywą dla złota jest srebro. Ten rynek jest jednak jeszcze płytszy, a więc w tym wypadku wzrost ceny może być znacznie silniejszy.

Warto pamiętać, że jesteśmy po wielu latach wzrostów cen aktywów finansowych (akcje, obligacje). Z kolei złoto w trakcie ostatniej dekady nie przynosiło tak dobrych wyników jak chociażby akcje w USA. Efekt jest taki, że dziś całkowita wartość rynku złota to odpowiednik ok. 1% wartości wszystkich aktywów finansowych. W przeszłości, podczas hossy na metalach szlachetnych, wskaźnik ten przekraczał 20%. To dobry przykład pokazujący jak duży jest potencjał do wzrostu złota względem innych aktywów.

Grecja zmuszona do sprzedaży majątku

Nowe porozumienie ws. pomocy dla Grecji zakłada, że kraj ten otrzyma 82-86 mld euro pomocy, przy czym będzie musiał przekazać do specjalnego funduszu majątek wart 50 mld euro. Pieniądze z jego prywatyzacji mają zostać przeznaczone na spłatę długów oraz rekapitalizację banków.

Co tak naprawdę będzie musiała oddać Grecja? Oficjalnie mówi się głównie o dużych firmach państwowych i udziałach np. w greckich portach, ale na poważnie rozpatruje się też chociażby sprzedaż niezamieszkanych wysp. Politycy twierdzą, że oddanie najcenniejszych greckich zabytków nie wchodzi w grę. W każdym razie jest to idealny przykład co może stać się z krajem, kiedy nie ma on kontroli nad walutą. Grecja przyjęła euro w związku z czym nie mogła tak po prostu upaść. Zamiast tego Grecy byli zmuszeni do negocjowania kolejnych programów pomocowych. Ich jedynym efektem była dalsza zapaść gospodarki oraz wzrost długu w stosunku do PKB. Poziom życia zwykłych obywateli wyraźnie spadł.

Dziś Grecy są zmuszani przez bankierów do wyprzedawania tego, co naprawdę cenne. Tymczasem mając swoją walutę mogliby po prostu zbankrutować i zacząć odbudowę gospodarki.

A teraz pomyślcie, że za jakiś czas, np. podczas przejścia do nowego systemu monetarnego, większości krajów narzucona zostanie globalna waluta ponadnarodowa. I to ona będzie stosowana w rozliczeniach międzynarodowych. Wówczas niemal każdy kraj będzie mógł znaleźć się w takiej sytuacji, w jakiej dziś jest Grecja. Dość ponura perspektywa.

Wzrasta skala napięć w Stanach Zjednoczonych

Byłoby pięknie, gdyby rzeczywistość w USA wyglądała tak, jak główne indeksy giełdowe. Niestety, wykresy nie mówią kompletnie nic na temat tego, co faktycznie dzieje się w Stanach Zjednoczonych.

Zarówno gigantyczne dysproporcje w zarobkach, jak i ciągłe informowanie o rzekomej fali rasizmu, sprawiły, że w USA wciąż dochodzi do zamieszek. Zaprowadzenie pokoju nie jest łatwe, gdyż w ramach przedwyborczej walki dwa obozy polityczne (Demokraci i Republikanie) realizują własne cele. O ile prezydent Donald Trump w wielu przypadkach chętnie podjąłby zdecydowane kroki, to już gubernatorzy wybranych stanów (podporządkowani Demokratom) nie są skorzy do działania.

Efekt jest taki, że w ciągu zaledwie kilku miesięcy w Stanach Zjednoczonych znacząco spadł poziom bezpieczeństwa. W ramach naturalnej reakcji wielu Amerykanów udało się do sklepów by zakupić broń. Z informacji od sprzedawców można dowiedzieć się, że za 40% sprzedaży odpowiadają osoby, które nigdy wcześniej nie decydowały się na zakup pistoletu. To aż 5 mln osób!

Niestety, trudno mieć nadzieję na to, by sytuacja w USA poprawiła się w kolejnych tygodniach. Przed nami jeszcze 2 miesiące wyborczego wyścigu, który będzie powodował coraz bardziej napiętą atmosferę. Napięcia nie muszą jednak skończyć się wraz z wyborami. Jeśli wygra Trump, to jesteśmy przekonani na 100%, że w niektórych częściach Stanów Zjednoczonych zamieszki tylko przybiorą na sile.

Przypomnijmy, że gigantyczną rolę w nakręcaniu tej spirali nienawiści odgrywają media. Wystarczy sprawdzić w jaki sposób mainstreamowe stacje przedstawiają wiece Trumpa, a jak przedstawiane są protesty Black Lives Matter. Różnica jest kolosalna. Wspaniały przykład „obiektywności” mediów mieliśmy kilka dni temu, kiedy relacjonowano zamieszki z Wisconsin.

Jak widać, za reporterem płoną samochody, a nagłówek informuje o „płomiennych, ale w większości pokojowych protestach”. Na szczęście Internet odpowiednio zareagował na ten upadek CNN i w ramach pocieszenia możemy się pośmiać z przeróbek.

P.S. Niespełna miesiąc temu uruchomiliśmy giełdę Independent Metals. W tym czasie zamieszczono 1102 oferty. Do tej pory 541 ofert zakończono, 532 pozostaje aktywnych, 10 oczekuje na zatwierdzenie, a kilkanaście zostało wycofanych.

Od momentu premiery wprowadziliśmy ponad 20 zmian. Większość z nich była wynikiem Waszych sugestii. Z tego miejsca bardzo dziękujemy Wam za zaangażowanie, poświęcony czas oraz pomysły, które nadesłaliście.

Independent Trader Team

jogur

czy lepiej kupić na giełdzie tureckiej i ew. zyskać na umocnieniu liry ?

conie

siwy83

Naszym zdaniem w długim terminie doczekamy się drastycznego spadku siły nabywczej większości walut. W krótszej perspektywie jednak możemy mieć do czynienia z trendem deflacyjnym, zwłaszcza jeśli doczekamy się kolejnego lockdownu.

Jak „widzisz” długi i krótki termin? Załóżmy, ze krótki to 4-12 miesięcy, a długi to 1-3 lata? :) Wiem, ze to wróżenie z „fusów” ale mądrego zawsze dobrze posłuchać :)

Ostatnio modyfikowany: 2020-09-01 17:14

Oksymoron

PC Principal

No to LOTOS pobił marcowy dołek R 38,83.

No właśnie się dziś przyglądałem i zastanawiam się czy będzie podwójny dołek i odbicie, czy może lecimy dalej.

Wchodzisz w skórki ?

W sumie niewiele mi już zostało środków na zabawę, do jutra to jeszcze przemyślę. Większość poszło w PRAGMA. Dziś zrobiła +5% i doszło już do 30zł. Kto wie, może 50zł realne do dywidendy?

A poniżej dywidendowe ostatki, widzę że Toya i OEX jeszcze w miarę sypną groszem:

https://www.bankier.pl/wiadomosc/Dywidendowe-ostatki-Gdzie-jeszcze-szukac-wyplat-7953536.html

Ostatnio modyfikowany: 2020-09-01 18:16

STZ

Z innej beczki.

Dobrze wiemy że dbasz o zdrowie i masz wielką wiedzę z tym związaną, z racji tego chciałbym się zapytać czy słyszałeś coś może o efekcie ebnera o którym mówi Jan Taratajcio?

nobody

@BratekN

(..) ten portal jest skoncentrowany ma zagadnieniach „globalnego resetu” i „nadchodzącej wysokiej inflacji spowodowanej luzowaniem ilościowym”.

Wałkowane jest od dawna, że luzowanie nie spowoduje wysokiej inflacji, może trzeba jeszcze dokładniej przeczytać?

Atomik

Ostatnio modyfikowany: 2020-09-01 18:56

gruby

"w jaki sposób najlepiej inwestować w surowce rolne? "

poprzez słoiki, ziemianki, spichlerze i banki ziemskie.

Lech

Czyli Chińczycy już mają swoją cyfrową walutę , dla swoich banków!? gwarantowana przez banki? to resztę bez gwarancji czeka zagłada?.

A propo spichlerzy ? można kupić akcje firm które je posiadają.. w dużej ilości i mają umowy na skup i przechowywanie nazwijmy to żywności..

Ostatnio modyfikowany: 2020-09-01 19:18

Marcin___

Table 3 shows the types of health conditions and contributing causes mentioned in conjunction with deaths involving coronavirus disease 2019 (COVID-19). For 6% of the deaths, COVID-19 was the only cause mentioned.

https://www.cdc.gov

Ostatnio modyfikowany: 2020-09-01 19:50

xoni

Zbytni skrót myślowy, można by było go rozwinąć.

Ja to np. widzę inaczej - Grecja jako socjalistyczny rząd wyzbywa się państwowych posiadłości ale zwykli obywatele właśnie dzięki euro uniknęli kryzysu walutowego i nie stracili swoich oszczędności, mogli je wziąć pod pachę i wyjechać i wielu tak zrobiło (choć sporo też, jak w PL całe oszczędności mieli w nieruchomościach...) Kryzys jak w PL w 89 z pewnością by oczyścił więcej, ale nie zabierałbym ludziom waluty w której zarabiają.

Ostatnio modyfikowany: 2020-09-01 20:16

siwy83

Wszystko prawda co piszesz itd. Jest sporo miejsc na Mazurach i Podlasiu bardzo pięknych jak gmina Milki i ładniejszych. Zależy kto czego szuka. Niektórzy nie chcą jeziora, a chcą żyć w parku Białowieskim, Biebrzańskim itd (otulina). Pojezierze Suwalskie, Augustowski, Węgorzewo, Gizycko(okolice jak Milki :) ) Znam bardzo dobrze topografie Mazur i Podlasia bo jeździłem po tych terenach zawodowo(praca). Sam tez jestem z Mazur. Fakt, ze od około 5 lat dużo tu Warszawy itd. Zawsze było zainteresowanie tymi terenami, ale ostanie lata są mocno oblężone.

Ostatnio modyfikowany: 2020-09-01 20:19

Keracz

Pisałem wiosną, że tam kupuję ziemię i... to chyba już koniec kupowania tamże.

Pamiętam, że wtedy z kimś (może z @ siwy83) rozmawiałeś o swoich zakupach działek w tamtym regionie. Kto miał dobrego nosa i $$$, to jeszcze zdążył uszczknąć niezły kąsek.

Od wielu lat mój znajomy razem z rodziną jeździ corocznie do kolegi na ,,spotkania" (biesiady przy złapanych rybach, gaszenie pragnienia, ale nie wodą z jeziora, brak kąpieli - takie rarytasy i udogodnienia mają zapewnione) ze starymi znajomymi. Kolega ten jest właścicielem sporej działki nad samym jeziorem, w dziczy, na miejsce prowadzi leśna droga i nie łatwo jest tam trafić.

siwy83

Ogólnie to czasem można trafić okazje nawet teraz, ale to jak ze wszystkim. Ciekawe jak będzie z tymi cenami dalej? Chociaż podlasie, Mazury dzialki blisko puszcz, parków, jezior raczej dalej bada rosnąć. W tym roku to pogrzało te ceny ostrzej.

Ostatnio modyfikowany: 2020-09-01 21:15

3r3

Łańcuchy transportowe tak się porwały, że produkty rolne trzeba było kasować zaraz po produkcji bo nie miał ich kto & czym odebrać po żadnej cenie - mleko, jaja czy warzywa trafiły z powrotem do ziemi. Kury i krowy nic sobie z lockdownu nie robiły jedne niosły, drugie dalej mleko dawały, cebula nie powstrzymała swoich wzrostów. Teraz rolnicy mają w nosie produkcję - rolnik się wyżywi. Dlatego w wielu krajach rolnictwo jest pod szczególną ochroną (nawet do konstytutek się to wpisuje).

"Powyższe problemy nie muszą przełożyć się na wzrost cen wszystkich produktów żywnościowych."

Ale na brak owszem.

"Warto jednak pamiętać, że kiedy konkretny surowiec zaczyna silnie rosnąć to rynek ma tendencję do tego, by szybko podbijać cenę."

A krowa czy kura ma cenę w poważaniu. Bo przecież w kanał nie poszły jaja i mleko od rolników co po pięć kur mają na podwórku, tylko przemysłówce przerwał się łańcuch odbioru, a na takich żyletkowych marżach przy leasingu sprzętu do obór problem ma bank. To są przedsiębiorcy, a nie farmerzy z dziada-pradziada.

"Warto dodać, że mania sprawiła, iż Nasdaq (amerykański indeks spółek technologicznych) jest już warty więcej niż cały europejski rynek akcji!"

Japonia też przez to przeszła. Do dziś nie wiedzą którędy na górę.

"Gospodarka Indii, która jeszcze niedawno wyróżniała się tempem rozwoju, w II kwartale skurczyła się o 24% względem wcześniejszego roku."

I cała dekada do odrobienia.

"Kryzys niestety dopiero pokaże swoje prawdziwe oblicze. Swoją drogą, może być jeszcze gorzej, jeśli politycy zdecydują się na zamykanie gospodarek jesienią."

A na zimę wojskowi pozamykają polityków?

"A teraz pomyślcie, że za jakiś czas, np. podczas przejścia do nowego systemu monetarnego, większości krajów narzucona zostanie globalna waluta ponadnarodowa. I to ona będzie stosowana w rozliczeniach międzynarodowych."

Przecież jest USD.

@Max108

Obawiam się że @kabe tych starożytnych żartów z odliczeniem dla artysty czy dziennikarz nie zna, a przecież dawniej był to wesoły ryczał z odliczeniem połowy wydatków, a nie kosztów.

xyz123

https://www.youtube.com/watch?v=O-sa8D4XQiM&feature=emb_logo

Chińska marynarka wojenna druga na świecie po amerykańskiej.

I bardzo interesujący (zwłaszcza dla młodszych, bo sporo historii) film dokumentalny (The coming war on China), z którego dowiedziałam się, że przodek prezydenta USA Franklina Delano Roosevelta dorobił się fortuny na handlu opium i jaka jest różnica między USA a Chinami - nie ma takiej opcji, żeby grupa miliarderów kontrolowała Politbiuro, tak jak miliarderzy kontrolują politykę USA.

https://www.youtube.com/watch?v=Ot-acn1whrc

nobody18

To stwierdzenie jest dla mnie niezrozumiałe. Wg zespołu Tradera lepszy jest upadek państwa od jego reanimacji? Ciekawe. Wspólna waluta to akurat najlepsze co mogło spotkać Greków bo przez lata żyli na koszt EBC. Teraz za to płacą po raz drugi w ciągu kilku lat ale mając Drachmę to tam byłaby już w tej chwili Argentyna czy Wenezuela bis. Poza tym kto im może zabronić opuszczenia Unii i wydrukowania własnej waluty? Okręty tam Makrela pośle? Niespójny kompletnie cytat - obserwujemy co się dzieje w PL i zobaczymy jak wyjdziemy na posiadaniu własnej waluty w sytuacji inflacji i manipulacji agregatami pieniężnymi. Zresztą w wkrótce czeka nas prawdopodobnie zwiększenie zadłużenia publicznego ukrywane poprzez kreatywną księgowość tak, aby oficjalnie nie przekroczyć progu ostrożnościowego.

z01

Nie no żart, obczajcie, bardzo ciekawa i świeżutka rozmowa podrygującego tygrysa z Lyn Alden: https://youtu.be/hSQ0D7JSJBI

m_a_rek

. Wg zespołu Tradera lepszy jest upadek państwa od jego reanimacji?

Nie tylko wg zaspołu Tradera.

nobody18

Dziękuję za obszerną argumentację. Przyjmuję do wiadomości ich siłę.

Ostatnio modyfikowany: 2020-09-01 22:27

gruby

"To stwierdzenie jest dla mnie niezrozumiałe. Wg zespołu Tradera lepszy jest upadek państwa od jego reanimacji?"

Im gorszy stan budynku tym bardziej opłaca się go zburzyć i postawić nowy. Czasami koszta naprawy powypadkowej pojazdu przekraczają jego wartość. Zamiast ładować w starą starą to znaczy w jej chirurga plastycznego opłacać się może zainwestowanie w egzemplarz młodszy i z mniejszym przebiegiem. Z państwami nie jest inaczej.

Gdyby Grecy mieli drachmę to ogłosiliby niewypłacalność po raz kolejny. Wtedy kurs wymiany drachmy do reszty papierków by runął a odpisanie greckiego długu jako niespłacalnego po jego zaktualizowanej cenie nikogo nie zabolałoby. Po aktualizacji kursu drachmy Grecja zostałaby wykupiona za grosze w ramach 'pakietu pomocy'.

Po przyjęciu Euro przez Grecję opcja zwały na drachmie przestała istnieć. Zabroniono Grekom ogłosić niewypłacalność gdyż konieczność odpisania greckiego długu denominowanego w Euro po jego wartości nominalnej zatopiłoby włoski, francuski oraz niemiecki systemy bankowe.

Te trzy wywrócone systemy bankowe wywróciłyby szwajcarski i brytyjski system bankowy, w następnej kolejności upadłaby banksterka w Japonii i zaraz po niej USA. W miesiąc później światową walutą stałby się juan a Wołodia wykupiłby zawartość całego DAXa, SIXa i EuroStoxxa za ruble których zażądałby w zamian za kontynuowanie karmienia ropą i gazem Europy Zachodniej.

Ostatnio modyfikowany: 2020-09-01 22:35

shrek

Polecam poczytać o tym co było w Grecji a co było na Islandii

easyReader

ruhe

Gdyby Grecy mieli drachmę to ogłosiliby niewypłacalność po raz kolejny. Wtedy kurs wymiany drachmy do reszty papierków by runął a odpisanie greckiego długu jako niespłacalnego po jego zaktualizowanej cenie nikogo nie zabolałoby. Po aktualizacji kursu drachmy Grecja zostałaby wykupiona za grosze w ramach 'pakietu pomocy'.

No właśnie, na Islandii doszło do kilkudziesięcioprocentowej dewaluacji tej ich korony i inflacji pod 20 procent, plus pożyczki z MFW. Czy to było takie mniej bolesne dla zwykłych ludzi niż w Grecji? Ja tylko pytam, nie argumentuję :)

lekko_tlusty_byk

Tak na szybko zebrałem sobie dane z porównywalnego okresu (marzec) odnośnie uciążliwości wprowadzonych restrykcji przez poszczególne stany, w podziale na to jaką partie reprezentują gubernatorzy. Pod uwagę brałem tylko bardzo dużą i dużą ilość restrykcji. Wyszło takie coś:

- Demokraci: reprezentują 24 stany, w 8 stanach wprowadzono bardzo dużą ilość restrykcji, dużą w 8

Czyli 67% stanów wprowadziło co najmniej dużą ilość restrykcji

- Republikanie: reprezentują 26 stanów, w 0 stanach wprowadzono bardzo dużą ilość restrykcji, dużą w 9

Czyli 35% stanów wprowadziło co najmniej dużą ilość restrykcji

Należy jednak jeszcze spojrzeć na mapkę z ilością stwierdzonych przypadków Covid w analogicznym okresie - tutaj można odnieść wrażenie, że mniej więcej połowa stanów demokratycznych wprowadziła co najmniej duże restrykcje proporcjonalnie do ilości tychże przypadków (porównując do pozostałych stanów oczywiście). Druga połowa wygląda na to, że mogła zostać przy małych restrykcjach. Co do stanów reprezentowanych przez republikanów z dużą ilością restrykcji, to o dziwo większość z nich wprowadziła względem pozostałych stanów za dużą ich ilość.

conie

Parę lat temu zainwestowałem trochę kasy w ziemię na Mazurach. Akurat nie miałem ciśnienia na działki z linią brzegową, bo osobiście wolę ciszę i spokój, ale do jeziora mam raptem kilka minut piechotą. Teraz postanowiłem upłynnić część działek (okolice Mikołajek na szlaku wielkich jezior mazurskich - projekt ZaciszeMazur.pl) i zainteresowanie faktycznie jest spore, ale coraz bardziej skłaniam się ku temu, by postawić tam kilkanaście domków letniskowych po 35m2 na kolejny sezon i docelowo pobawić się w wynajem, bo trochę żal sprzedawać, a Excel podpowiada, że jeden domek zwróci się po max. 2 sezonach.

3r3

"nie ma takiej opcji, żeby grupa miliarderów kontrolowała Politbiuro"

W politbiurze sami miliarderzy - słuszna tradycja przeuczciwego Liu Jin, niezamożnego Zheng He, zapoczątkowana być może przez Wang Zhen. W kontekście konfrontacji może się jednak okazać, że w politbiuro nie mam jaj i w przypadku strat brakuje im też członków. Co wskazuje ta tradycja^^

Politbiuro jest tam opozycją dla biurokratury od zawsze. To nie jest tak, że tam nie ma procesu politycznego.

@nobody18

"Poza tym kto im może zabronić opuszczenia Unii i wydrukowania własnej waluty?"

Niemcy - wszak całe to zadłużenie poszło na zbrojenia. Teraz wiadomo przeciw komu. A za wojny trzeba płacić, nawet za te do których jeszcze nie doszło. Wierzyciele mają swoje sposoby - oferują więcej.

"Wg zespołu Tradera lepszy jest upadek państwa od jego reanimacji?"

A firma to skarbonka czy jednak lepiej iść w bankruty?

@ruhe

"No właśnie, na Islandii doszło do kilkudziesięcioprocentowej dewaluacji tej ich korony i inflacji pod 20 procent, plus pożyczki z MFW. Czy to było takie mniej bolesne dla zwykłych ludzi niż w Grecji? Ja tylko pytam, nie argumentuję :)"

Islandia jest bazą wojskową utrzymywaną z zagranicznych grantów. Ludzi tam w piku tyle co w Poznaniu. Ani to gospodarka, ani państwo. Od taki samorząd lokalny.

@e55

Wu mao!

Freeman

hardwareEngineer

Wszystko rośnie jak szalone.

Jedni podczepili się pod trend licząc że wyjdą w porę z inwestycji, drudzy obserwują z boku plując sobie w twarz że omijają ich kilkuset procentowe wzrosty.

Ja spokojnie czekam na rozwój wydarzeń z kapitałem bezpiecznie ulokowanym w towar "którego już nie produkują" - ziemię - i relikty/błyskotki.

Smutna myśl mnie nachodzi bo kiedy to wszystko pęknie - a pęknąć musi - rozegra się ogrom dramatów ludzkich.

Normalność wróci tylko na chwilę i kiedy kurz opadnie chciwość ludzka znów zacznie odgrywać pierwsze skrzypce pompując kolejną bańkę i kolejne dramaty.

Obawiam się tylko że tym razem przedmiotem bańki może być żywność i woda..

Spy

A gdyby tak zrobić jak powiedzialem psikusa i zostawić to złoto w okolicach 2000, srebro 30 a ruletkę SPX dać do 5000 czy 7000

Czy to nie byłby szok dla wszystkich ??

3r3

"A gdyby tak zrobić jak powiedzialem psikusa i zostawić to złoto w okolicach 2000, srebro 30 a ruletkę SPX dać do 5000 czy 7000

Czy to nie byłby szok dla wszystkich??"

A jak spółki trafiają do indeksu spx? No to chyba wszystko wyjaśnia?

Ropę też zostawimy poniżej kosztów wydobycia?

Ostatnio modyfikowany: 2020-09-02 08:38

xyz123

Piloci US Airlines, podczas lądowania na lotnisku w Los Angeles donieśli o tajemniczym „człowieku w plecaku odrzutowym” lecącym wysoko nad miastem, tuż obok nadlatujących samolotów. Do zdarzenia doszło w niedzielny wieczór, 30 sierpnia.

Tak wygląda lot JetPackiem

https://www.youtube.com/watch?time_continue=208&v=y9B7WdlRafc&feature=emb_logo

A tymczasem w Rosji kolejny olbrzymi sinkhole na Półwyspie Jamalskim

https://www.youtube.com/watch?time_continue=1&v=q3fQok8iQ94&feature=emb_logo

Czy to możliwe, żeby wybuch metanu powodował takie sinkhole na Syberii?

Ostatnio modyfikowany: 2020-09-02 08:49

Spy

Czymże jest "koszt wydobycia" przy nieograniczonym dodruku -- wszystko może być po tyle po ile się chce

xyz123

https://www.bitchute.com/video/y3zIA9XKi6Ly/

Ostatnio modyfikowany: 2020-09-02 09:00

3r3

"@3r3

Czymże jest "koszt wydobycia" przy nieograniczonym dodruku -- wszystko może być po tyle po ile się chce"

Sumą żelaza, zboża, obrabiarek, transportu?

Górnik bez kotleta nie działa, kotlet bez rolnika się nie materializuje, maszyn górniczych nie wytwarza się decyzją administracyjną.

BartArt

polish_wealth

A gdyby tak zrobić jak powiedzialem psikusa i zostawić to złoto w okolicach 2000, srebro 30 a ruletkę SPX dać do 5000 czy 7000

Czy to nie byłby szok dla wszystkich?

HAHAHAHA jeszcze jak

Ostatnio modyfikowany: 2020-09-02 09:52

Tomasz82

ego_cie_zjada_kolego

"Earth Overshoot Day jest wyliczany z uwzględnieniem całego ludzkiego zapotrzebowania na żywność, energię, domy i drogi. Na tej podstawie specjaliści wyliczają, że obecnie ludzkość zużywa o 60% więcej zasobów, niż Ziemia jest w stanie odnowić. To jest tak, jak z pieniędzmi. Możemy wydawać więcej, niż mamy, ale nie może to trwać wiecznie, mówi Wackemagel."

https://kopalniawiedzy.pl/Earth-Overshooting-Day-pandemia-zasoby-Ziemia,32533

Marcin___

Zjazd na SP będzie w chwili gdy fedziarze 1) przestaną pompować kasę 2) zakomunikują dokręcenie strumienia 3) nie zorientują się , że pompują zbyt mało na potrzeby rynku. W pewnym momencie mogą się zagapić co do ilości i wtedy rynek ich wyceni krachem . Chwilowo zapowiadają inflacje a ta wymaga dopływu kasy

Kiedy będzie zjazd tego nikt nie wie, całkiem możliwe że jeszcze przed wyborami, ale równie dobrze może być dzisiaj jak i za pół roku.

1/3 stimulusa poszła na giełdę, ale w końcu ludzie będą musieli zapłacić rachunki, ratę kredytu, spłacić kartę kredytową, jeśli większość kasy wpakowali w popularne balony i zaczną jak najszybciej sprzedawać to korekta na SPX może się łatwo zamienić w panikę i totalną zwałę.

Indeksy amerykańskie biją rekordy, dzięki ETFom i stimulusowi, kilka największych spółek ciągnie SPX w górę, Tesla jest najdroższą firmą motoryzacyjną, a Apple najdroższą firmą na świecie, teraz pytanie do ilu obie spadną jak wyceny wrócą do rzeczywistości ?

Balony są pompowane tak długo jak długo ktoś chce je kupić po wyższej cenie.

Ostatnie wzrosty na indeksach, były też połączone ze wzrostem na VIXie , więc niepewność rośnie wraz z coraz większym napompowaniem akcji.

Jednocześnie odbicia w gospodarkach nie będzie, ludziom będzie się żyło coraz gorzej i trudniej, było by tak i bez Covida.

Wzrost cen na żywności w Polsce już jest faktem, w stanach pewnie też.

Ile potrwa zanim ludzie zorientują się co się dzieje ? Ile czasu minie zanim zorientują się że lepiej jednak nie ryzykować kupując Teslę i Appla ?

Wystarczy mała szpilka gdzieś na świecie i zacznie się panika.

07e4

Te trzy wywrócone systemy bankowe wywróciłyby szwajcarski i brytyjski system bankowy, w następnej kolejności upadłaby banksterka w Japonii i zaraz po niej USA. W miesiąc później światową walutą stałby się juan a Wołodia wykupiłby zawartość całego DAXa

USrance tak wszystkim kieruja, zeby sie Europejczycy nawzajem powybijali. Flanka wschodnia gdzie maja swoich uzytecznych idiotow. Odcinanie europy od surowcow energetycznych z Rosji. Wystarczy zablokowac ciesnine Ormuz i caly ten system bankowy zejdzie na drugi plan. Bedzie reglementacja wszystkiego, jak za wojny. To bedzie ten prawdziwy LOCKDOWN. US sa samowystarczlni, plus probuja przejac zloza Wenezueli.

Ostatnio modyfikowany: 2020-09-02 10:26

zeromacho

- znajomy który był w wojsku opowiadał że jak się dowództwu kompani nie chciało z lenistwa organizować zajęć dla żołnierzy , to kazali im nosić kamienie z jednego końca placu na drugi i za jakiś czas z powrotem. Trochę to przypomina obrót złotem z jednej dziury się je wykopuje po to aby zakopać w innej dziurze. Tak się zastanawiam czy wykopywanie i zakopywanie czegokolwiek w ziemi podnosi dobrobyt na świecie, sprawia że ludzie stają się lepsi, cywilizacja się w jakiś sposób rozwija. Dla mnie to zwykłe marnowanie zasobów i zanieczyszczanie środowiska.

m00zyk

Freeman

truman

Warren Buffett tak mówił: „Złoto wykopuje się w Afryce lub gdzie indziej. Potem topi, kopie nową dziurę i zakopuje w niej. I płaci ludziom za to, by jej strzegli. Złoto nie ma żadnej wartości użytkowej. Ktoś kto patrzyłby na to z Marsa drapałby się po głowie ze zdumienia”, a ostatnio sam kupił udziały w kopalni.

Złoto od tysięcy lat ułatwiało ludziom handel, specjalizację, rozwój skali biznesów, więc mocno przyczyniło się do podniesienia dobrobytu. Pomyśl raczej czyj dobrobyt podnoszą waluty fiat?

polish_wealth

a ostatnio sam kupił udziały w kopalni.

juź nie miał co zrobić,

@07e4

Z tych powodów wierze w ostatni skok dolara jak europa się zapali,

Ostatnio modyfikowany: 2020-09-02 11:04

Jot

gruby

"Trochę to przypomina obrót złotem z jednej dziury się je wykopuje po to aby zakopać w innej dziurze."

Człowiek nie wymyślił instytucji banku ziemskiego: wiewiórki chowają w nim orzechy a psy zagrzebują kości.

Prawdziwymi mistrzami jeśli o stosowanie tego wehikułu finansowego chodzi są kruki.

Kruki opanowały również przenoszenie wartości w czasie poprzez pieniądz. Kruk potrafi ukraść kolorowe kulki i zagrzebać je w banku ziemskim aby po pewnym czasie napędzany hormonami wygrzebać je z powrotem oferując je samicy w zamian za zestaw usług z pakietu dla dorosłych. Nie pytajcie po co samicy kruka są kolorowe kulki, faktem jest że można jej względy za te kulki kupić.

Co rzuca nowe światło nie tylko na pojęcie 'najstarszy zawód świata' ale również odpowiada na pytanie 'po co wymyślono pieniądze'. I niestety, pieniądz to nie jest wynalazek ani fenicjan ani nawet człowieka jako takiego. Kruki kupują swoje samice świecidełkami (zupełnie jak ludzie) a bonobo kupują usługę kopulacji przysmakami albo groźbą rozróby w stadzie.

@freeman:

"Zastanawiające jest , czy fedziarze mogą sobie pozwolić na ograniczenie dodruku."

A kto by ich się słuchał gdyby wyłączyli drukarki ? I co włożyliby do garnka w znaczeniu co oni mają na wymianę w zamian za kość na zupę ?

Ostatnio modyfikowany: 2020-09-02 11:52

kabe

"Nie załapałes. Oni żadnych obrazów nie malują... :)"

Ja załapałem ... :) Nie chodziło mi o przedsiębiorców optymalizujących opodatkowanie, tylko o artystów bez szkoły i to w kontekście doradztwa inwestycyjnego o którym kilka osób dyskutowało wcześniej.

Dlaczego taki artysta może sobie malować i wmawiać innym że to ładne, i że warto kupić bo kiedyś to będzie 100x droższe, i grubą kasę za to zbierać, a doradca musi mieć papier ? Jest potencjał na kolejne obowiązkowe certyfikaty.

@3r3

"Dane z radioteleskopów są archiwizowane, a przetwarzane jest po łebkach 10%"

To jest nic w porównaniu do firm które mają mega ilości danych o swojej produkcji, dostawcach, sprzedaży itp. i tego nie wykorzystują. Szefom się wydaje że tam 'programiści' z analitykami wykręcili jakieś raporty i analizy (przecież wzięli za to kasę) i że managerowie poszczególnych działów te 'informacje' wykorzystują do optymalizacji procesów (bo też kasę za to biorą). W praktyce analitycy jakieś analizy zrobili (zależy czy im się chciało i czy wiedzieli co robią), managerowie nie rozumieją co tam napisane i nie wiedzą jak wykresy czytać, więc robią po staremu lub na czuja. Biznes się kręci, każdy pensję dostał ... a ludziom się wydaje że to wszystko na big data oparte.

"Obawiam się że @kabe tych starożytnych żartów z odliczeniem dla artysty czy dziennikarz nie zna, a przecież dawniej był to wesoły ryczał z odliczeniem połowy wydatków, a nie kosztów."

Szufladkowanie innych do obaw prowadzi. Obawy do strachu. Strach jest ścieżką ku ciemnej stronie. Strach do gniewu prowadzi, gniew do nienawiści, nienawiść do cierpienia ...

To że ktoś akurat laki strajka pali, nie znaczy że nigdy kamela nie próbował. Jedni przed burzą zapasy do dziupli znoszą, a inni szukają bezpiecznej norki żeby przeczekać. Po burzy się zobaczy.

Ale melduję posłusznie że ja zawsze na wacie byłem i przez myśl mi nigdy nie przeszło jakieś ryczałty czy inne karty podatkowe stosować. Co się państwu należy to ja w podatkach płacę (przecież to na szkoły i szpitale idzie) i odliczeń żadnych nie robię bo by mnie sumienie zjadło ;)

@Oksymoron

"w jaki sposób najlepiej inwestować w surowce rolne?"

buraki -> zacier -> kolumna -> butelki

owoce -> balon -> (ewentualnie alembik) -> butelki

Ciężko o lepszą inwestycję ;)

Marcin___

W temacie dopływu pieniądza . Zastanawiające jest , czy fedziarze mogą sobie pozwolić na ograniczenie dodruku.

FED nic nie drukuje.

To amerykański rząd emituje obligacje, które kupują banki komercyjne za zarobioną kasę, od banków FED odbiera te bondy i w tym momencie pojawia się ponownie kasa w banku.

Więc do momentu aż $ z banku nie zostana wydane na kredyty to ilość dolara na świecie jest mniejsza a nie większa. Dlatego banki siedzą na longu $. Bo im więcej obligacji weźmie FED tym mniej dolarów w obiegu. Ludzie muszą brać nowe kredyty, by się zwiększyła ilość pieniądza na rynku.

Kasa która idzie na stimulusa jest kasą zarobioną przez banki, a nie bezpośrednio z FED.

Więc tak naprawde niszczenie dolara jest na podobnym poziomie jak innych walut i aktualny spadek indeksu dolara z dodrukiem ma niewiele wspólnego.

Zengin

Dzieciaki w szkołach namnożą zachorowań, koroniarze na to czekają.

Większość znajomych wspomina, że w robocie coraz mniej pracy [różne branże], dla przyzwoitości więc covidem wstrzyma się jałowy ruch.

W skali mikro [rodzina, znajomi i znajomi znajomych] wymieniają złotówki na meble i remonty. Nie wiem jak w grubej budowlance, ale w wykończeniówce ruch jak w ulu.

A co do ula. Mam fajną zdziczałą lawendę drobnokwiatową ale bardzo odporną na polski klimat. Teraz pozyskuję sobie nasionka, powysiewam, namnożę i $$ (na gorączce złota najbardziej bogacą się dostawcy łopat, więc trzeba już wycisnąć miodek z tych, co w nowym sezonie będą mieli duuużo czasu na różne działeczkowe hobby).

xoni

Kopanie złota i btc to marnotrawstwo, ale ludzie od zawsze szukają czegoś co realizuje kontrakt społeczny - czyli jeśli ja komuś zrobię pracę w pewnej wartości siły nabywczej to chcę przechować ten dług, który społeczeństwo ma wobec mnie na moment gdy ja będę potrzebował pracy o takiej samej wartości.

Skoro państwa zapewniają to tylko połowicznie tj. obiecują, że ich pieniądz papierowy będzie miał wartość, ale w praktyce pasożytują obywatelach za pomocą inflacji/dodruku/ujemnych realnych stóp itp. to ludzie szukają alternatyw nawet wykonując tak nieefektywne czynności jak przesypywanie z jednej dziury w drugą.

Dlatego też to pisałem o Grecji i jej walucie. Nie jestem naganiaczem na euro, nigdy go nie miałem w ilości większej niż turystycznej, w czasach kryzysu greckiego interesowałem się raczej własnie BTC najbardziej (pamiętam konferencję z Torunia nt. BTC, która zaczęła się od tematu złota i aktualnego ucinania lokat przez cypryjskie banki na skutek właśnie utraty aktywów Greckich). Natomiast uważam, że każdy człowiek zasługuje na to, aby zarabiać i zbierać na emeryturę w walucie, która swoją siłę nabywczą jakoś utrzymuje niezależnie od socjalistycznych wygłupów lokalnych polityków.

xyz123

Zamiast ładować w starą starą to znaczy w jej chirurga plastycznego opłacać się może zainwestowanie w egzemplarz młodszy i z mniejszym przebiegiem.

Miałam sobie odpuścić komentarz, ale jednak nie zdzierżyłam.

Takie zdanie mógł napisać tylko ktoś, kto nie nawiązuje żadnych więzi uczuciowych, a traktuje kobiety wyłącznie instrumentalnie i przedmiotowo, jak rzeczy, które można wymieniać na nowsze i ładniejsze, gdy stare się opatrzą i spowszednieją. To smutne, bo mocne więzi międzyludzkie dają siłę do przetrwania trudnych momentów w życiu i oparcie, gdy zdrowie zaczyna szwankować.

Sądzisz, że jak się zestarzejesz i rozchorujesz to taka młoda żona (czy partnerka) będzie się Tobą zajmowała, szczerze troszczyła o Twoje dobre samopoczucie i wygodę? Czy może zostawi Cię na pastwę losu i poszuka lepszego - w końcu ona też przecież zasługuje na nowszy, lepszy model, nieprawdaż?

Zengin

Niestety rodowodu nie prowadziłem. Wąskolistna drobnokwiatowa. Wzięta z 10 lat temu jako samosiewka od znajomych. Przez ten czas krzaczek nie dość, że przeżył i rozrósł się, to powysiewał następców. Przeżył ostatnie mrozy w 2012 i styczeń 2017. Przeżywa lato bez specjalnego podlewania, no może przy okazji. Na piachu ubogim w próchnicę. Ostatnio właśnie patrząc na przekwitnięte kłoski połączyłem te fakty. 10 wpisów na forum pszczelarskim i będą się bić :)

O proszę - dzielę się pomysłem i już pomyślny feedback.

edit: o panie, mam się rozkręcić od zera do 0,5 ha ? A gęsto będziesz sadził?^^

edit2: o nasiona Tobie chodzi? Bo ja myślałem o siewkach.

@xyz123

Takie zdanie mógł napisać tylko ktoś, kto nie nawiązuje żadnych więzi uczuciowych, a traktuje kobiety wyłącznie instrumentalnie i przedmiotowo, jak rzeczy, które można wymieniać na nowsze i ładniejsze, gdy stare się opatrzą i spowszednieją.

Wydaje mi się, że doskonale to opisuje sposób w jaki znakomita większość samic traktuje samców, z poprawką na ważniejszych i zasobniejszych.

Ostatnio modyfikowany: 2020-09-02 12:48

WhiteDragon

"Sądzisz, że jak się zestarzejesz i rozchorujesz to taka młoda żona (czy partnerka) będzie się Tobą zajmowała, szczerze troszczyła o Twoje dobre samopoczucie i wygodę? Czy może zostawi Cię na pastwę losu i poszuka lepszego - w końcu ona też przecież zasługuje na nowszy, lepszy model, nieprawdaż?"

Ależ robią tak od dawna i powszechna narracja brzmi, że taka młoda, ambitna kobieta ma prawo do szczęścia, bo życie jest jedno i nie warto marnować go na opiekę nad jakimś starym dziadem.

Ostatnio modyfikowany: 2020-09-02 12:42

m_a_rek

Takie zdanie mógł napisać tylko ktoś, kto nie nawiązuje żadnych więzi uczuciowych, a traktuje kobiety wyłącznie instrumentalnie i przedmiotowo, jak rzeczy, które można wymieniać na nowsze i ładniejsze, gdy stare się opatrzą i spowszednieją.

Jest jeszcze opcja bardziej prawdopodobna, że to taki "męski" żart.

WhiteDragon

"Znam niemało ludzi, których na starość ( to tak po 50tce ) opuściły ich stare żony dla młodszych, zabierając dzieci, dom, i firmę. Jak który bardziej honorowy, to wychodził z tego związku w samych skarpetach"

To prawda, ale to też głupota, aby dać sobie zabrać dom i firmę. Zawsze mnie zadziwia, jak często inteligentni i obrotni mężczyźni potrafią stworzyć i utrzymać naprawdę nieźle prosperujące przedsiębiorstwo, a wobec kobiet zachowują się jak naiwni debile. ;]

Ostatnio modyfikowany: 2020-09-02 12:51

Fal1

Wygląda jakby może w końcu $ ruszy w górę? Zobaczymy.

xyz123

Partnera tez trzeba wybierać sercem i głową, a nie oczami tylko.

Jot

WhiteDragon

"W takiej sytuacji facet walczy z własną chorobą, walczy o dzieci, walczy o jakikolwiek majątek. A wszystko rozgrywają adwokaci. Po roku walki podda się większość."

Widziałem takich ludzi. Wiesz, dlaczego przegrywają? Bo oni tak naprawdę chcą mieć święty spokój, a nie walczyć. Odpuszczają. I druga sprawa - "przegrywasz, gdy nie jesteś przygotowany". Ilu z tych mężczyzn PRZED ślubem przeczytało Kodeks Rodzinny? Ilu zapoznało się z praktykami sądów rodzinnych? Ilu poszło do lewnika, aby zapoznać się ze wszystkimi konsekwencjami umowy cywilno-prawnej tj. ślubu? To mam na myśli, pisząc o naiwnych debilach w relacjach damsko-męskich.

Wielu mężczyzn ma wkodowane, że kobietę trzeba "zdobyć", "zasłużyć na nią" czy inny romantyczny shit. Już pomijam, jak kobieta ma szanować kogoś, kto od wejścia startuje do niej z pozycji petenta, starającego się o uwagę, ale z takim nastawieniem nie ma się żadnej pozycji negocjacyjnej przy budowie związku, do którego przeważnie to oni wkładają więcej zasobów.

Jak mężczyźni zaczną stosować zestaw intercyza + testy DNA, to szybko zobaczą, jak wiele zainteresowanych nimi kobiet było tylko "zainteresowanych".

Zapytaj randomowo mężczyzn na ulicy, jakie znaczenie dla podziału majątku ma np. sprzedaż małego mieszkania odziedziczonego po rodzicach na rzecz zakupu większego na kredyt w czasie trwania małżeństwa. Nawet nie będą rozumieli o co ich pytasz, a laski w większości będą znać odpowiedź nawet wybudzone w środku nocy. Nie można wygrać w grę, nie znając jej zasad.

Znałem też geniusza, który wziął kredyt (na siebie, przed ślubem), aby wybudować dom na działce, którą jego teściowie przepisali jego żonie (też przed ślubem). No, arcymistrz finansowego kamikadze. Ale rzecz w tym, że żadna laska takiej głupoty nie zrobi. Kobiety mają lepiej rozwinięty instynkt samozachowawczy.

WhiteDragon

"Partnera tez trzeba wybierać sercem i głową, a nie oczami tylko."

Jak najbardziej masz rację. Zapowiedź intercyzy + testu DNA to lepsze sito niż wykrywacz kłamstw. ;]

Jot

xyz123

Zapowiedź intercyzy + testu DNA to lepsze sito niż wykrywacz kłamstw.

Dla mnie żaden problem i swojej córce (jest najbliżej stałego związku) też doradzę intercyzę - mam zaradne dzieci, poradzą sobie.

Sama mam rozdzielność majątkową z mężem od lat i nigdy nie mieliśmy wspólnego konta w banku - kochajmy się jak bracia, liczmy się jak wiadoma nacja i nie ma problemów. Co nie znaczy, że nie utrzymywałam całej rodziny, jak zaszła taka konieczność - kwestia priorytetów. Dla mnie priorytetem jest rodzina i jej dobrostan.

Ostatnio modyfikowany: 2020-09-02 13:28

WhiteDragon

"A tu chyba wszystkich rozbawiłeś. Uświadomiliśmy sobie, że żaden z nas tego nie zrobił."

Ja zrobiłem. Przeczytałem to mając 16 albo 17 lat, co skutecznie wyleczyło mnie z chęci do zawierania małżeństwa. Po prostu expected value wyszło mi ujemne. Bardzo mocno ujemne...

"Też mnie to wnerwia. Nie rozumieją, że szukają partnerki, więc znajdują księżniczki."

A mnie to nie wnerwia - to nie moje życie i nie moje sprawy. Jedynie intryguje mnie, jakie mechanizmy tam się uaktywniają, że naprawdę inteligentni, zaradni biznesowo mężczyźni (i pewni siebie!) tracą wszystkie intelektualne atuty w relacji z kobietą.

@xyz123

To dobrze. Gratuluję udanego związku.

Ostatnio modyfikowany: 2020-09-02 13:35

Zengin

wschodnie przedmieścia stolicy z areałem na plantację na Podlasiu. Reszta wyżej.

Ostatnio modyfikowany: 2020-09-02 13:33

gruby

"Takie zdanie mógł napisać tylko ktoś, kto nie nawiązuje żadnych więzi uczuciowych, a traktuje kobiety wyłącznie instrumentalnie i przedmiotowo, jak rzeczy, które można wymieniać na nowsze i ładniejsze, gdy stare się opatrzą i spowszednieją."

Z braku kontrargumentów lecisz ad personam (przyznając mi tym w merytorycznej warstwie dyskusji rację, dziękuję) a potem łazisz po internetach lamentując że Cię na forum u czyrcza wielokrotnie zbanowali. Najwyraźniej źli ludzie tam u tego czyrcza siedzą.

"Sądzisz, że jak się zestarzejesz i rozchorujesz to taka młoda żona (czy partnerka) będzie się Tobą zajmowała, szczerze troszczyła o Twoje dobre samopoczucie i wygodę? Czy może zostawi Cię na pastwę losu i poszuka lepszego - w końcu ona też przecież zasługuje na nowszy, lepszy model, nieprawdaż? "

To nie jest kwestia wieku czy zdrowia ile dostępu do źródła zasilania. Biedak zdycha pod płotem w samotności, bogacz zdycha wśród lamentu wdów i narybku masowany do końca przez (skąpo odziane jeśli mają choć trochę oleju w głowie) pielęgniarki. Częstym pasywno-agresywnym zabiegiem starych samic w fazie agonii jest wynajmowanie papug których zadaniem jest uniemożliwienie drogiemu (w dosłownym znaczeniu) umierającemu zmianę ostatniej woli i przeniesienie spadku z wcześniejszych jego samic z przychówkiem na samice poźniejsze bez przychówku ale za to z apetytem na przejęcie spadku. Jeśli chcesz poczytać o konkretach to wskazuję Ci epopeję sądową którą przeszła była sekretarka starszego pana Johnsona zanim przejęła jego firmę (Johnson&Johnson) od jego wcześniejszych samic oraz ich narybku.

Uważam że najlepszym bo najbrutalniejszym rodzajem starcia i walki jakie można byłoby widzom zaoferować byłaby walka dwóch samic obciążonych niepełnoletnim przychówkiem o spadek ich wspólnego a wcześniejszego, dopiero właśnie co zeszłego samca. Ten rodzaj starcia oraz ta obsada gwarantuje największe emocje oraz kontynuowanie walki aż do śmierci jednej z walczących samic. Ta bezwzględność, ta brutalność, to zezwierzęcenie i ta motywacja nie mają sobie równych wśród innych czynów ludzkich. A na dokładkę to mężczyzn wyzywa się od brutali ...

PS: w Szwajcarii urządzane są walki krów ale to nie to samo, krowy potrafią sobie odpuścić.

No ale dość już o samicach oraz ich strategiach przetrwania, tutaj komentujemy najważniejsze wydarzenia sierpnia.

Ostatnio modyfikowany: 2020-09-02 13:51

siwy83

yxz123

krzyk

itd

Piszecie o małżeństwie, partnerstwie w taki sposób, ze oznacza to nadejście końca świata. Wszystkie ślady na ziemie i niebie wskazują jeden kierunek tj Koniec. Wszystkie przepowiednie o tym mówią co będzie znakami ostatecznymi i właśnie „wartość” ludzi, małżeństwa, partnerstwa będzie tak wartościowane jak piszecie. Gdzie wiara? Gdzie moralność? Gdzie zaufanie? Dlaczego wszystko jest oparte o wartości materialne i mamonę?

Ostatnio modyfikowany: 2020-09-02 13:51

xyz123

Gwoli ścisłości - nigdy nie lamentuję, bo to bezproduktywne marnowanie energii. I trudno określić jako ad personam formę "ktoś".

I obyś się nie mylił (z tym masowaniem), bo może sobie odpuszczą i wcześniej zaczną batalię poprzez prawników, a umierającego ubezwłasnowolnią, gdyż z powodu choroby stracił zdolności logicznego myślenia. A wtedy tylko stara brzydka pielęgniarka zostaje do oglądania na łożu śmierci i rozmyślanie nad zmarnowanym życiem.

Ostatnio modyfikowany: 2020-09-02 14:00

gruby

"Dlaczego wszystko jest oparte o wartości materialne i mamonę? "

ponieważ tylko wartości materialne pozwalają przeżyć zimę.

@xyz123:

"gdyż z powodu choroby stracił zdolności logicznego myślenia."

logiczne myślenie jest wtedy kiedy Twój były zapisuje swoją krowę Tobie. Jeśli zapisze ją innej samicy to jest to oczywisty dowód na jego niepoczytalność.

Ostatnio modyfikowany: 2020-09-02 13:57

cha

https://www.youtube.com/watch?v=wIjaoRVgOk0&app=desktop

siwy83

ponieważ tylko wartości materialne pozwalają przeżyć zimę.

a może Bóg? Natura, która nie wypuściła jakiegoś groźnej bakterii? Może brak wybuchu superwulkanu, może źródło pożywienia warzywa, owoców (witaminy). Po co Ci dom, kominek jak zabraknie zdrowia? Zimy nie przeżyjesz ;)

Ostatnio modyfikowany: 2020-09-02 14:04

Freeman

Ostatnio modyfikowany: 2020-09-02 14:06

eng

Czy moze akcje w USA do góry, bo lepiej mieć akcje niż dolara? Coś może dzisiaj nie tak z euro skoro lepiej jest zamienić na obligacje i dolara?

gruby

"a może Bóg?"

To ty się módl klęcząc na śniegu w ubiorze w którym przyszedłeś na świat a ja będę się modlił w suchej chacie z płonącym kominkiem napędzanym drewutnią po dach wypchaną szczapami.

Kto ma większe szanse na obiad: ten kto się o niego modli czy ten który po modlitwie spluwa w ręce i bierze się do roboty ?

Ostatnio modyfikowany: 2020-09-02 14:57

Lafuerto

W temacie dopływu pieniądza . Zastanawiające jest , czy fedziarze mogą sobie pozwolić na ograniczenie dodruku.

FED nic nie drukuje.

To amerykański rząd emituje obligacje, które kupują banki komercyjne za zarobioną kasę, od banków FED odbiera te bondy i w tym momencie pojawia się ponownie kasa w banku.

Więc do momentu aż $ z banku nie zostana wydane na kredyty to ilość dolara na świecie jest mniejsza a nie większa. Dlatego banki siedzą na longu $. Bo im więcej obligacji weźmie FED tym mniej dolarów w obiegu. Ludzie muszą brać nowe kredyty, by się zwiększyła ilość pieniądza na rynku.

Kasa która idzie na stimulusa jest kasą zarobioną przez banki, a nie bezpośrednio z FED.

Więc tak naprawde niszczenie dolara jest na podobnym poziomie jak innych walut i aktualny spadek indeksu dolara z dodrukiem ma niewiele wspólnego.

Czyli powinien nas czekać ostry wzrost wartości dolara, ale najpierw wahadło musi się odchylić do oporu. Już 3 raz dokupiłem dolary w ciągu tego miesiąca.

@Freeman

Zobaczcie jak dzisiaj nurkują rentowności europejskich obligacji, wtedy zrozumiecie dlaczego euro tanieje. Dolar drożeje to niby akcje powinny spadać . Są nowe paradygmatu i czas się z tym pogodzić .

Kolejny raz ludzi mówią że to nowy paradygmat, będzie już tylko rosło itp., a zaraz później okazuje się że jednak nie i życie weryfikuje marzenia. Nauczyłem się że na rynki trzeba patrzyć z szerszej perspektywy. Pół roku, rok, 3 lata. Więc wygląda na to że spadki na giełdzie przez świrusa to była pułapka na byki, a prawdziwy rynek niedźwiedzi nadchodzi. I czekają nas prawdziwe spadki :)

Ponadto zastanawiam się czy to wszystko zakończymy deflacyjnie (na tą chwilę wszystko na to wskazuje), czy inflacyjnie (bo banki kochane zaczną drukować bezpośrednio do gospodarki, a narazie tego nie robią)? Widzę że na forum ludzie optują za inflacją.

Ostatnio modyfikowany: 2020-09-02 16:07

PC Principal

Wziąłem dzisiaj SKINWALLET. Myślę że to się rozkręci.

Dokupiłem też Polyslash, i widzę że jak na razie był to niezły ruch. Poszli dzisiaj +35%.

Pragma dzisiaj znowu 8% w górę. Ładnie idą codziennie po trochu.

Ciekawi mnie też kiedy zadebiutuje w końcu Allegro. W jednych portalach pisali że wrzesień zaś w innych że październik.

Nieźle dziś runął Aquatech.

Ostatnio modyfikowany: 2020-09-02 16:52

janwar

cena ropy spada?

Max108

Nie nadążasz za zmianami na tym forum.

Tu coraz wiecej "badaczy pisma"

analizuje znaczenie formalne i semantyczne poszczególnych ustępow

Starego i Nowego testamentu a tu z takimi herezjami wyjeżdżasz , że trzeba splunąć w dłonie i się do roboty wziąść... :)

3r3

"Szufladkowanie innych do obaw prowadzi."

Z tym ryczałtem miałem na myśli to, że nie próbowałeś w praktyce numeru z rękodziełem w postaci maszyny produkowanej u Ciebie w fabryce. Wata też dobra - lubię, jadam, ale ja jestem tym potrzebującym to płać, nie żałuj :)

@Zengin

"Nie wiem jak w grubej budowlance, ale w wykończeniówce ruch jak w ulu."

Potwierdzam. Trzeba kijem termin wymuszać.

@xoni

"czyli jeśli ja komuś zrobię pracę w pewnej wartości siły nabywczej to chcę przechować ten dług, który społeczeństwo ma wobec mnie na moment gdy ja będę potrzebował pracy o takiej samej wartości."

A do pieca węgiel lubisz sobie wrzucać codziennie go wiadrem ze sztolni nosząc czy mieć już takie wykopany i przesiany w piwnicy?

Stan magazynowy jest przeniesieniem wykonanej pracy w czasie, złoto też dobre, ale zboża czy żelaza nie zawadzi mieć nieco na półce.

"Natomiast uważam, że każdy człowiek zasługuje na to, aby zarabiać i zbierać na emeryturę w walucie, która swoją siłę nabywczą jakoś utrzymuje niezależnie od socjalistycznych wygłupów lokalnych polityków."

To człowiek pracą utrzymuje walutę, kiedy nie pracuje to dlaczego miałaby mieć wartość?

Praca aż do śmierci jest normą. Wilk co nie poluje nie je.

@xyz123

"Miałam sobie odpuścić komentarz, ale jednak nie zdzierżyłam."

Szukasz chirurga?^^

"Takie zdanie mógł napisać tylko ktoś, kto nie nawiązuje żadnych więzi uczuciowych, a traktuje kobiety wyłącznie instrumentalnie i przedmiotowo, jak rzeczy, które można wymieniać na nowsze i ładniejsze, gdy stare się opatrzą i spowszednieją."

Na co jeszcze byś chciała przytomny bankomat wkręcić? Może uczucia religijne?

20 latka ma kolosalną przewagę na 30latką w kwestii dostarczania pracowników. To interes, a nie kwestie uczuciowe.

"To smutne, bo mocne więzi międzyludzkie dają siłę do przetrwania trudnych momentów w życiu i oparcie, gdy zdrowie zaczyna szwankować."

To normalne. Trzeba korzystać w odpowiednim wieku i później odcinać kupony.

Która się nie zorientuje w porę wypada z puli.

"Sądzisz, że jak się zestarzejesz i rozchorujesz to taka młoda żona (czy partnerka) będzie się Tobą zajmowała, szczerze troszczyła o Twoje dobre samopoczucie i wygodę? Czy może zostawi Cię na pastwę losu i poszuka lepszego - w końcu ona też przecież zasługuje na nowszy, lepszy model, nieprawdaż?"

Opiekę się kupuje, na uczucia kobiet liczyć może wyłącznie poeta i umrze od tego na suchoty.

Chcesz wierności - kup se psa.

Kobiety wcale nie chcą z przedsiębiorcami mieszkać. To jest bardzo obciążający tryb życia. Bo nie wiesz rano w jakim kraju będziesz wieczorem. Młode to jeszcze kręci, ale jak masz wychowywać dzieci to po prostu bierzesz od starego dom i gniazdujesz, a stary niech sobie poluje na mamuty tam gdzie są - aż do śmierci gdy nie podoła włochaczom.

Niby po kiego nam tyle domów, w których i tak co najwyżej czasem nocujemy gdy wracamy z łowów? Po kiego nam stosy brzdęków, których za życia nie przejemy bo rynek nas żywi?

Chłop nie dożywa takiego wieku jak baba, martwienie się starością kiedy każda śmierć jest pewna?

"Ale tamte związki od początku "nie rokowały", bo nie pasowali do siebie charakterami, a trzymały ich razem tylko dzieci. Gdy one dorosły, związki się rozpadły, bo nie było żadnych innych więzi."

Dzieci są jedynym celem. Nie ma w tym nic więcej.

"Partnera tez trzeba wybierać sercem i głową, a nie oczami tylko."

Albo brać hurtem i utrzymywać społeczność. Kobiety nie mają problemu wzajemnie opiekować się dziećmi.

@krzyk

"W takiej sytuacji facet walczy z własną chorobą, walczy o dzieci, walczy o jakikolwiek majątek. A wszystko rozgrywają adwokaci. Po roku walki podda się większość."

Po co się szarpać? Zbudowałeś raz - zbudujesz kolejny. Kto nie zbudował szybko przehula.

@WhiteDragon

"Wielu mężczyzn ma wkodowane, że kobietę trzeba "zdobyć""

Trzeba - w bitwie. Kobiety jakoś mają lepsze nastawienie kiedy mężczyzna bez wahania przelewa cudzą krew. Atawizm?

"Jak mężczyźni zaczną stosować zestaw intercyza + testy DNA, to szybko zobaczą, jak wiele zainteresowanych nimi kobiet było tylko "zainteresowanych"."

Przemoc to stara, sprawdzona metoda. Nie wiem czemu, ale skoro przymus działa to po co odmawiać realizacji potrzeb?

"Ale rzecz w tym, że żadna laska takiej głupoty nie zrobi. Kobiety mają lepiej rozwinięty instynkt samozachowawczy."

Dlatego dajemy im domki gdy tylko mają dzieci. Problem z głowy, a towar dostarczony i rozliczony.

"Zapowiedź intercyzy + testu DNA to lepsze sito niż wykrywacz kłamstw. ;]"

Ograniczyłem się do testów, w pozostałe pułapki nawet nie włażąc.

"A mnie to nie wnerwia - to nie moje życie i nie moje sprawy. Jedynie intryguje mnie, jakie mechanizmy tam się uaktywniają, że naprawdę inteligentni, zaradni biznesowo mężczyźni (i pewni siebie!) tracą wszystkie intelektualne atuty w relacji z kobietą."

Błędy wychowawcze.

@siwy83

"Dlaczego wszystko jest oparte o wartości materialne i mamonę?"

Bo inaczej nie działa.

@gruby

"logiczne myślenie jest wtedy kiedy Twój były zapisuje swoją krowę Tobie. Jeśli zapisze ją innej samicy to jest to oczywisty dowód na jego niepoczytalność."

Piękne.

@Max108

Testamenty powstały na terenach bezzimowych. Nie mają zastosowania na terytoriach w jakich grasujemy.

piotrdln

Ostatnio modyfikowany: 2020-09-02 18:05

BartArt

siwy83

Bo inaczej nie działa

a może jesteśmy tak ubodzy w wierze i w sensie życia, ze tylko wartości materialne działają? Zastanawiałeś się kiedyś, ze ten wirtualny świat stworzył wirtualna pogoń za mamona? Moze prawdziwe ubóstwo to jest brak wiary i w wartości ponad czasowe(nie materialne). Czy ludzie mający jachty, wille są szczęśliwi? Czasem tak, ale jak masz dużo to nie znaczy, ze jest Ci dobrze. Jedynie „racjonalne„ tłumaczenie daje poczucie bycia pozornie szczęśliwym, a to nie o to chodzi.

Ostatnio modyfikowany: 2020-09-02 18:24

semperparatus

xyz123

To interes, a nie kwestie uczuciowe.

Opiekę się kupuje, na uczucia kobiet liczyć może wyłącznie poeta i umrze od tego na suchoty.

Dzieci są jedynym celem. Nie ma w tym nic więcej.

Dlatego nigdy się nie zrozumiemy. Bo ja wierzę w bezinteresowną miłość i bycie razem do śmierci. I co ważniejsze widzę dowody na to wokół siebie. U moich dziadków, rodziców, teściów, w bliższej i dalszej rodzinie mojej i męża nie było dotąd rozwodów. Mam zupełnie inne doświadczenia życiowe, a tym samym inną wizję świata niż Ty i @gruby.

I wierzę w prymat ducha nad materią, stosuję w życiu Złotą Regułę ("Nie czyń drugiemu, co Tobie niemiłe"), bo jestem przekonana, że co wysyłasz, to do Ciebie wraca, gdyż wszystko wokół jest energią, a my jesteśmy jak żywe anteny nadawczo-odbiorcze.

I wierzę też, że wszyscy jesteśmy w pewien sposób połączeni, dlatego istnieje coś takiego jak efekt motyla, efekt setnej małpy itp. zjawiska. I ważne jest, żeby to ludziom uświadamiać, bo razem mamy potężną siłę zdolną zmieniać rzeczywistość wokół nas, a podzieleni i oddzieleni jesteśmy słabi i dajemy sobą manipulować wrogim siłom.

Ostatnio modyfikowany: 2020-09-02 19:10

siwy83

Oczywiście...jedynymi prawdziwie cennymi wartościami są te duchowe(czynna miłość blizniego i wiedza)...bo są wieczne i nieprzemijające...tak jak nasza dusza...będąca częścią Prawdziwego Boga Miłości(nie mylić z żydowskim jahwe - demiurgiem - szatanem...władcą tego przemijającego świata zła i materii...). Natomiast wszystko co doczesne(materialne)...prędzej czy pózniej będziemy musieli opuścić...w chwili tzw."śmierci"...która nie jest unicestwieniem,tylko zmianą stanu(porzuceniem zużytego ciała i powrotem do naszej Duchowej Ojczyzny).A więc-dobra materialne-nie mają rzeczywistej wartości i nie należy przywiązywać do nich zbyt dużej wagi..Tego nauczał nas Jezus Chrystus-Arcy-gnostyk(Łk,4,1-13,1J,5,19.1J2,15,17,J,14,30,Mt,6,19-24,Mt,16,26...i wiele innych)

Piszesz prawdę. Jednak we mnie jeszcze po części jest „demon” i inne wartości, które zacząłem przekładać na wiarę. Ciężka praca nad sobą, ale pracuje i jak pomoże Jezus, a pomoże to damy radę. Dużo rzeczy nam ucieka jak rządzi mamona=używki=zabawa=rozpusta itp=często demon. Wszystkie wartości duchowe i wyższe są nieważne. Cieszę się, ze przechodzę transformacje i dobrze mi z tym :)

Ostatnio modyfikowany: 2020-09-02 19:18

supermario

Znam niemało ludzi, których na starość ( to tak po 50tce ) opuściły ich stare żony dla młodszych, zabierając dzieci, dom, i firmę. Jak który bardziej honorowy, to wychodził z tego związku w samych skarpetach. To oczywiście potwierdza tym bardziej Twój wpis o budowaniu trwałych relacji, jednak wiek partnerów, czy różnica między nimi, nie ma aż takiego znaczenia. Znam bowiem małżeństwa z różnicą wieku 20 lat i są szczęśliwe, a starsze z nich dobiega 70tki.

Za żonę się bierze katoliczkę i koniecznie tradycjonalistkę , a nie lafiryndę.

Koncereyra

Za żonę się bierze katoliczkę i koniecznie tradycjonalistkę , a nie lafiryndę.

Dokładnie, taka to od razu wie po co jest cały ten wzajemny ambaras i będzie takiego męża krótko trzymać. Lafiryndy mają za dużo jednorożców w głowie i mogą nawet nie gonić męża do roboty w imię jakiegoś równouprawnienia.

@3r3@

Testamenty powstały na terenach bezzimowych. Nie mają zastosowania na terytoriach w jakich grasujemy.

Dlaczego? Stalowe miecze też powstały na terenach bezimowych a dobrze nam się ich używało. Zrozumiałbym jeszcze różnicę między społeczeństwem rolniczym i koczowniczym - ale na południu też jest sporo rolników. Ewentualnie, że testament tak samo jak papierowa waluta jest takim żetonem w tej planszówce dopóki gra jest o sumie dodatniej, wszyscy się trzymamy dyskretnie za łby i panuje pokój i harmonia:)

Freeman

Ostatnio modyfikowany: 2020-09-02 19:49

hardwareEngineer

Małe, dobre firmy wykonujące zlecenia dla inwestorów indywidualnych nadal pracują jak dawniej (przynajmniej w mojej okolicy).

Natomiast mam informację z większych firm budowlanych że po dokończeniu bieżących inwestycji nie koniecznie muszą pojawić się nowe.

Orient

@Budowlanka

Było niedawno głośno o jakimś raporcie z którego wynikało, że deweloperzy w Polsce ograniczyli inwestycje na ten rok o ok 30% (ciężko się dziwić).

semperparatus

Ostatnio modyfikowany: 2020-09-02 20:16

Freeman

Znam to plemie zmijowe i spodziewam sie niestety duzego zamieszania z ich inicjatywy. Nie tylko w rejonie basenu morza wokol greckich wysp ale rowniez w Europie centralnej. Trafnie ich opisales.

Mozesz podac zrodlo informacji? Chetnie doczytam

Ostatnio modyfikowany: 2020-09-02 20:51

Apfel

xyz123

"kochajmy się jak bracia, liczmy się jak wiadoma nacja i nie ma problemów."

Ludzie, czy Wy wiecie wogole co to znaczy jeszcze milosc?

Rzeczywiscie ten system musi sie zawalic, wiekszosc zatracila prawdziwe wartosci.

Jedynie siwy83 pisze jeszcze z sensem.

casthar

Kolega chyba już po lekturze: Śląski Paweł "Hieny, modliszki, czarne wdowy czyli jak kobiety zabijają"? ^^

Jeśli nie, to polecam.

piotrdln

100% racji, jak stara baba odchodzi od faceta aby go ograbić ,to często szybko przepusci wszystko (bo nigdy nie nauczyla sie zarzadzac majatkiem, bo mąż "robił" kase), uroda już nie ta, to ew. wiąże sie z jeszcze dużo starszym amantem, który dysponuje zasobami, z nadzieją na powtórke numeru/spadek lub chociaż na zapewnienie jakiegos wyzszego standardu, ktorego sama nie potrafi ogarnąć

na szczęście nie wszystkie kobiety są takie, podobnie jak nie wszyscy faceci to pijacy i złodzieje, bo jak pijak to pewnie i złodziej :D

aby łatwo rozpoznac takie panie polecam ksiazke:

"hieny modliszki czarne wdowy "

EDIT o widze casthar wspomniał już tą książke :)

Ostatnio modyfikowany: 2020-09-02 21:22

Freeman

gruby

"Niebezpieczne wieści z Morza Śródziemnego...Turcja postawiła Grecji 48-godzinne ultimatum z żądaniem wycofania greckich wojsk z jej własnej wyspy Kastellorizo...W przeciwnym wypadku zagroziła wojną"

Na lądzie zetrą się zatem ze sobą produkty Krauss-Maffei Wegmann a na wodzie walczyć ze sobą będą produkty ThyssenKrupp Marine Systems. Nieważne kto wygra - wygranymi będą Niemcy.

adrianz

Jak podaje agencja Reuters prezydent Donald Trump powiedział we wtorek, że jego administracja pomoże amerykańskim liniom lotniczym w obliczu gwałtownego spowolnienia ruchu pasażerskiego w wyniku nowej pandemii koronawirusa, ale nie podał żadnych szczegółów. Czytaj dalej

Freeman

Keracz

Australia w najgłębszej recesji od lat 30. XX wieku.

Główną przyczyną spadku PKB jest załamanie się konsumpcji o 12,1 proc. wywołane wprowadzeniem rygorystycznej kwarantanny i zamrożeniem gospodarki. Wydatki na usługi, włącznie z transportem, spadły o 17,6 proc.

https://www.wnp.pl/rynki-zagraniczne/australia-w-najglebszej-recesji-od-lat-30-xx-wieku,416004.html

@ WhiteDragon

Zawsze mnie zadziwia, jak często inteligentni i obrotni mężczyźni potrafią stworzyć i utrzymać naprawdę nieźle prosperujące przedsiębiorstwo, a wobec kobiet zachowują się jak naiwni debile. ;]

Ci łatwo obrotni i inteligentni dają się łatwo omamić mrugającym z dużą częstotliwością oczętom tuszem wysmarowanym i zarazem myślą nie tą częścią ciała, którą należałoby/powinni myśleć.

@ Apfel

Ludzie, czy Wy wiecie wogole co to znaczy jeszcze milosc?

Rzeczywiscie ten system musi sie zawalic, wiekszosc zatracila prawdziwe wartosci.

Jedynie siwy83 pisze jeszcze z sensem.

Jeszcze należy wspomnieć o koledze @ z01, także już zaczyna się tworzyć drużyna prawdziwych wartości. Oby sukcesywnie zwiększała swoją objętość poprzez członkostwo/udział kolejnych zacnych zawodników.

Skoro zapytałeś, to odpowiem tak:

,,Lecz wy starajcie się o większe dary: a ja wam wskażę drogę jeszcze doskonalszą."

Miłość cierpliwa jest,

łaskawa jest.

Miłość nie zazdrości,

nie szuka poklasku,

nie unosi się pychą;

nie dopuszcza się bezwstydu,

nie szuka swego,

nie unosi się gniewem,

nie pamięta złego;

nie cieszy się z niesprawiedliwości,

lecz współweseli się z prawdą.

Wszystko znosi,

wszystkiemu wierzy,

we wszystkim pokłada nadzieję,

wszystko przetrzyma.

Miłość nigdy nie ustaje,

[nie jest] jak proroctwa, które się skończą,

albo jak dar języków, który zniknie,

lub jak wiedza, której zabraknie.

Tak więc trwają wiara, nadzieja, miłość - te trzy:

z nich zaś największa jest miłość.

@ semperparatus

Oczywiście...jedynymi prawdziwie cennymi wartościami są te duchowe(czynna miłość blizniego i wiedza)

Wiedza nie jest wartością duchową. @ siwy83 dobrze napisał - wiara, za którą będziemy co najmniej ścigani, jeżeli dożyjemy tych czasów.

Freeman

Spy

Jot

Freeman

Koncereyra

@ WhiteDragon

Zawsze mnie zadziwia, jak często inteligentni i obrotni mężczyźni potrafią stworzyć i utrzymać naprawdę nieźle prosperujące przedsiębiorstwo, a wobec kobiet zachowują się jak naiwni debile. ;]

Ci łatwo obrotni i inteligentni dają się łatwo omamić mrugającym z dużą częstotliwością oczętom tuszem wysmarowanym i zarazem myślą nie tą częścią ciała, którą należałoby/powinni myśleć.

To nie do końca jest tak: te dziewczyny co najlepiej owijają sobie mężczyzn wokół palca mrugają rzęsami, to nie dlatego że mają największe oczy. Po prostu mężczyzn łatwo wkręcić w współzawodnictwo, a nie ma bardziej inspirujących zawodów niż te gdzie nagrodą jest "najlepsza dziewczyna we wiosce". Więc to mężczyźni sami się nakręcają:)

WhiteDragon

"Trzeba - w bitwie. Kobiety jakoś mają lepsze nastawienie kiedy mężczyzna bez wahania przelewa cudzą krew. Atawizm?"

Nie wiem. Ale to intrygujące, jak wiele kobiet ciągnie do wszelkiej maści kryminalistów, psychopatów czy realizuje się w hard bdsm w jakiejś (kontrolowanej) formie gwałtu czy bycia zeszmaconą.

"Przemoc to stara, sprawdzona metoda. Nie wiem czemu, ale skoro przymus działa to po co odmawiać realizacji potrzeb?"

Ale co masz na myśli w kontekście testów DNA?

"Dlatego dajemy im domki gdy tylko mają dzieci. Problem z głowy, a towar dostarczony i rozliczony."

To przedszkole postaw. Będzie gdzie schować cały harem, a przy dobrych wiatrach nawet koszty budowy się zwrócą. ;D

"Ograniczyłem się do testów, w pozostałe pułapki nawet nie włażąc."

Pamiętam, że pisałeś o tym, że Ty śluby również niet. Zrozumiałe.

"Błędy wychowawcze."

W końcu mamy już całe pokolenie mężczyzn wychowanych głównie przez kobiety (samotne matki, przedszkolanki, nauczycielki) i mass media. To jest ten etap, gdy good times produce weak men. Ciekawe, co będzie w ciągu najbliższych trzech dekad. Liczę tylko na to, że weak men produce hard times and hard times produce hard men przebiegnie szybko. Aczkolwiek, to zwykle jest odwrotnie - łatwo coś popsuć, trudniej naprawić i nie widzę powodu, aby z mentalnością ludzi miałoby być inaczej.

A może dla mnie dobrze, aby większość była weak... Pewnie się przekonam.

@Keracz

"Ci łatwo obrotni i inteligentni dają się łatwo omamić mrugającym z dużą częstotliwością oczętom tuszem wysmarowanym i zarazem myślą nie tą częścią ciała, którą należałoby/powinni myśleć."

Tyle to oczywiste. Pytanie jak to jest, że to omamienie występuje tak powszechnie i tak łatwo, a w dodatku delikwenci nie uczą się na błędach. Przecież większość tych kobiecych gierek widać, bo po pierwsze one nie są w tym oryginalne i zachowują się, jakby wszystkie miały wgrane ten sam soft, a po drugie, te zachowania są tak w gruncie rzeczy głupie, że od razu walą po oczach i odpalają wszystkie lampki ostrzegawcze. Widać kiedy laska traktuje chłopaka jak koło zapasowe, albo nawet nie. Widać kiedy się uroczo droczy, ale zarazem cały czas pilnuje, aby wszystko prowadziło do... no do Rzymu xD, a kiedy jest jej wszystko jedno, bo kolejnych pięciu czeka w kolejce i tego wcale nie uważa za nr 1. Jak nie chce dać bezpośrednio kosza i szuka delikatnych wymówek też widać. Już nie mówię o tym, gdy goni ją biologiczny zegar i szuka dawcy, bo to nawet szympans by się połapał i zwiał.

WhiteDragon

"Ludzie, czy Wy wiecie wogole co to znaczy jeszcze milosc?"

Nie wiem. A Ty wiesz? Może wytłumaczysz? Ale bez górnolotnych hasełek rodem z TV Mango, ale konkret, kiedy jest zauroczenie, pożądanie, a kiedy miłość i co to jest?

WhiteDragon

"Wyobraźcie sobie, że na 1 dziecko mogą być zasądzone alimenty w wysokości 2 do 5 tys."

Tak właściwie, to nie ma takich widełek - w Polsce wysokość alimentów na dzieci jest uznaniowa. Teoretycznie powinna wynikać z faktycznych wydatków na dziecko, ale lewnicy mają dobrze obcykane, jak te wydatki podkręcić. Po drugie, W Kodeksie Rodzinnym "dobro dziecka" jest nadrzędne i po rozwodzie ma utrzymać standard życia sprzed rozwodu rodziców. Czyli jak mamunia nie pracuje (i nigdy nie pracowała), a tatuś zarabia 40k, to mogą mu spokojnie dowalić 10k alimentów.

Nie mogę teraz tego znaleźć, ale czytałem kiedyś case, gdy młody mężczyzna dostał alimenty wyższe od... własnych zarobków. ;D Jak to możliwe? Był młodym inżynierem, ale nie pracował jeszcze na adekwatnym i dobrze płatnym stanowisku - brak doświadczenia. Zrozumiałe dla każdego, ale nie dla wrednej sędziny, która przywaliła alimenty nie w oparciu o faktyczne zarobki, a o teoretyczne możliwości zarobkowe wzięte (z perspektywy tego młodego człowieka) z kosmosu. Wyrok chyba uchylił sąd wyższej instancji argumentując, że to narusza dobre obyczaje czy coś w tym stylu. Ciekawy case, więc jak ktoś się natknie na opis, to może wrzucić, chętnie przeczytam jeszcze raz. ;D

Te wszystkie przywileje kobiet zebrane razem, to bezpośrednie przyczyny niskiej dzietności w Polsce (i nie tylko tego!). Ciekawe, czy kiedyś ludzie to zrozumieją...

Ostatnio modyfikowany: 2020-09-03 00:56

greg240

https://www.salon24.pl/u/wawel24/1073771,koronawirus-i-odpornosc-czyli-kreatorzy-pandemii-jako-dilerzy-narkotykow

naprawde dobre , wyjasnione dlaczego szczepionka nam nie potrzebna, i ile szkody spowoduje w naszej odpornosci

Keracz

Zgadzam się, zauważam przedmiotowe kwestie podobnie jak Ty.

Już nie mówię o tym, gdy goni ją biologiczny zegar i szuka dawcy, bo to nawet szympans by się połapał i zwiał.

I tutaj solidny klaps dla tych, o których pisałeś ,,często inteligentni i obrotni mężczyźni".

Chciałem na tym zakończyć, ale na świeżo pomyślałem, że co najmniej dziwne, a w zasadzie durnowate relacje między kobietami, a mężczyznami wynikają z ogłupiałego i zakłamanego świata, w którym żyjemy, w którym równocześnie wiele rzeczy zostało pomieszanych, nie bez celu.

Zarówno mężczyźni jak i kobiety, tak naprawdę nie znają swojej roli wobec siebie nawzajem, chodzi o prawdziwą miłość, szacunek dla drugiej osoby oraz mniej - hierarchię nadaną w momencie stworzenia ludzi (jest to napisane), a w małżeństwach o ich nierozerwalność, co niestety od tysięcy lat niesie swoje złe skutki za przyczyną skosztowania owocu zakazanego.

Jednym słowem - pogubiliśmy się, chociaż inni stwierdzą, że jest wspaniale i w tv rzeczowo mówią, a reszta to teorie spiskowe i szum wiatru.

@ Koncereyra

Po prostu mężczyzn łatwo wkręcić w współzawodnictwo, a nie ma bardziej inspirujących zawodów niż te gdzie nagrodą jest "najlepsza dziewczyna we wiosce". Więc to mężczyźni sami się nakręcają:)

I dziewczyny i chłopaki tak samo tupią nóżkami. W przypadku braku jednej ze stron nie byłoby tupania.

AdamMefistofeles

Plastic Tofu

Ja korzystalem z 2: APMEX i JM BULLION.

Tylko kilka transakcji, zadnych problemow.

Ostatnio modyfikowany: 2020-09-03 12:58

czarnyzwehrmachtu

Ja nie mowie, ze jest to latwe, ale nie jest to fizyka kwantowa.

"Na rynku 'programiści' dostają zadania z góry i robią zgodnie z poleceniem (to czy polecenie miało sens to inna sprawa). Taki dejta indżynier z dejta sajentistem coś w tych danych pogrzebią, a jak się trafią tacy z wiedzą i doświadczeniem to nawet coś z tego mogłoby wyjść, ale najsłabsze ogniwa w procesie to managerowie i pycha w zestawie z brakiem kompetencji."

Jezeli programista dostaje zadanie skoczyc z mostu to tez skacze? Jezeli masz firme co "szef" czyta prawna i przeglada wykresy, masz dzial HR co zjamuje sie tipsami, fryzura i nowym zestawem seriali na jesien i zarzad co mieli zielone na jachty i dupy, to to ma byc jakis argument za tym, ze z porzadnie zbieranych i segregowanych danych nie potraficie wyciagnac wnioskow?

"Jak siedzisz na dole mając nad sobą kilkunastoosobową drabinę do CEO albo innego generała, to jakakolwiek komunikacja jest głuchym telefonem. Jeśli choć jeden szczebelek trafi się słaby (a prawie zawsze się trafia) to o dojściu do informacji i efektywnym jej wykorzystaniu możesz zapomnieć."