Często podejmując decyzje o zakupie akcji posługujemy się skomplikowaną analizą, wieloma wskaźnikami, wykresami, opiniami analityków, newsami inwestycyjnymi itd. Ostatecznie jednak naszym celem jest zakup spółek generujących zyski.

Aby określić czy dane akcje są w tej chwili tanie czy drogie, powinniśmy przynajmniej w przybliżeniu wiedzieć, ile gotówki mogą nam wygenerować w perspektywie najbliższych miesięcy czy lat. Ta gotówka, to free cash flow (FCF) lub po polsku wolne przepływy pieniężne, a spółki które generują jej sporo są często żartobliwie nazywane „dojnymi krowami” (ang. cash cows)

Czym jest Free Cash Flow?

Najprościej mówiąc Free Cash Flow to gotówka pozostająca do dyspozycji spółki po uwzględnieniu wszystkich wydatków kapitałowych (CAPEX) i operacyjnych, a więc np.:

-

kosztów utrzymania nieruchomości i maszyn,

-

odsetek,

-

wydatków inwestycyjnych,

-

podatków,

-

pensji pracowników i innych.

Zwróćcie uwagę, na użycie słowa „gotówka”. W przypadku FCF nie ma mowy o przychodach, czy nawet zyskach liczy się tylko to co zostaje na koncie spółki. To bardzo ważne, bo to właśnie te środki gwarantują płynność finansową i mogą być przeznaczone na dowolne cele np.:

-

dalsze inwestycje,

-

fuzje i przejęcia,

-

poszerzanie zakresu działalności i inne.

Tak więc w gruncie rzeczy dla inwestora dużo ważniejszy jest Free Cash Flow niż zysk spółki. Firma może nieustannie generować zysk, który w całości będzie pochłonięty np. przez spłatę zobowiązań. Dla właściciela akcji taki zysk jest wirtualny. Dopiero kapitał, który może zostać rozdzielony pomiędzy akcjonariuszy ma znaczenie. Lepsza dojna krowa niż start up z niepewną przyszłością.

Free Cash Flow, a dywidenda

Przepływy pieniężne nie tylko wskazują na to, czy spółka ma z czego wypłacać dywidendę, ale również mogą prognozować, czy ta dywidenda w przyszłości będzie rosnąć. Jeśli weźmiemy pod uwagę większość spółek zaliczających się do grona „Arystokratów Dywidendy” to zauważymy, że niemal nieustannie generują one pozytywny cash flow. To dzięki niemu mogą zwiększać dywidendę nieprzerwanie od ponad 25 lat.

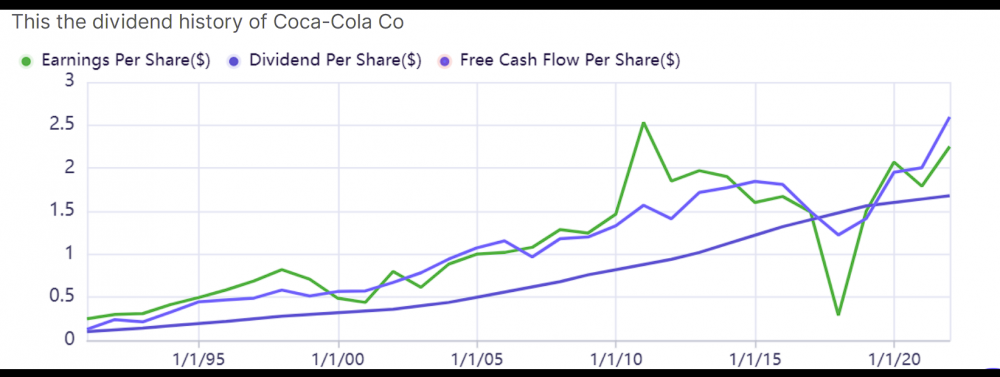

Na powyższym przykładzie widać, że Coca Cola wypłacająca nieprzerwanie rosnącą dywidendę od 1963 roku (linia ciemnoniebieska) praktycznie zawsze generuje pozytywny cash flow (linia fioletowa). Nawet gdy spadają zyski spółki (linia zielona) jak w 2017 roku, Coca Cola stara się utrzymać jak najlepsze przepływy pieniężne.

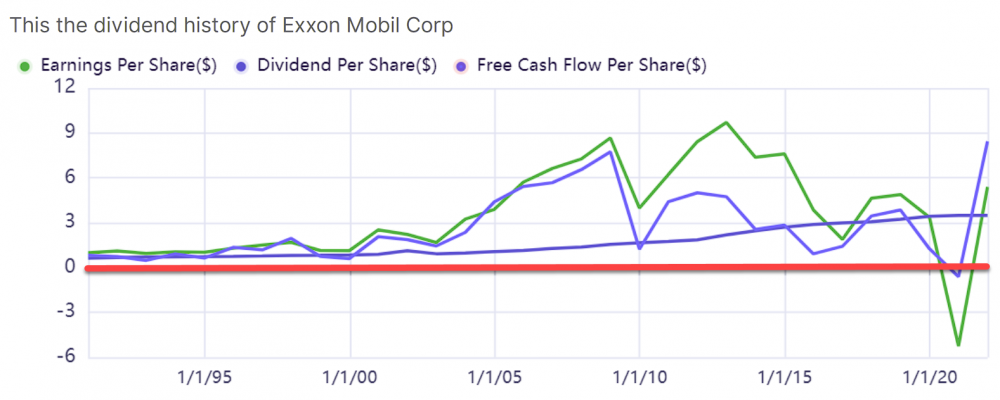

Oczywiście utrzymywanie pozytywnego FCF za wszelką cenę, nie zawsze jest słuszne. Przykład Exxon Mobile z czasu pandemii dobitnie to pokazuje.

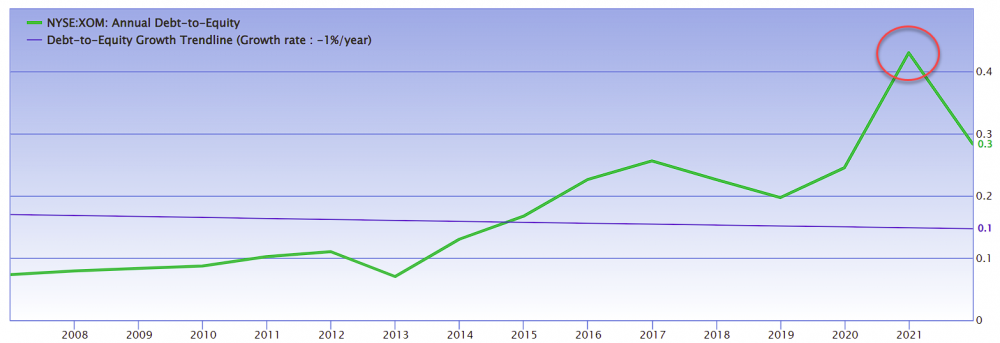

Spółka pomimo generowania rekordowo wysokich strat, starała się za wszelką cenę utrzymać dodatnie przepływy pieniężne. Były one warunkiem wypłacania rosnącej dywidendy, z której Exxon słynie. W tym czasie naftowy gigant był skłonny zadłużyć się na niemal połowę swojej wartości, co w przypadku tej spółki jest rzadkością.

Widzimy więc, że nie zawsze utrzymywanie pozytywnych przepływów pieniężnych jest dobrym sygnałem. Exxona uratował wzrost cen ropy po zniesieniu lockdownów, ale wiele spółek próbujących na siłę utrzymywać pozytywny cash flow i rosnącą dywidendę nie miało już takiego szczęścia.

FCF vs wycena akcji

Wolnych przepływów pieniężnych możemy również użyć do określenia czy akcje danej spółki są przewartościowane czy niedowartościowane. W tym celu musimy podobnie jak w przypadku wskaźnika P/E (cena/zysk) określić, ile dostępnej gotówki przypada na jedną akcję. Następnie porównujemy tę wartość albo do ceny akcji (P/FCF) albo do wartości przedsiębiorstwa (EV/FCF). W tym drugim przypadku bierzemy pod uwagę kapitalizację spółki pomniejszoną o jej zobowiązania, a więc wartość znacznie bardziej zbliżoną do rzeczywistej niż giełdowa cena.

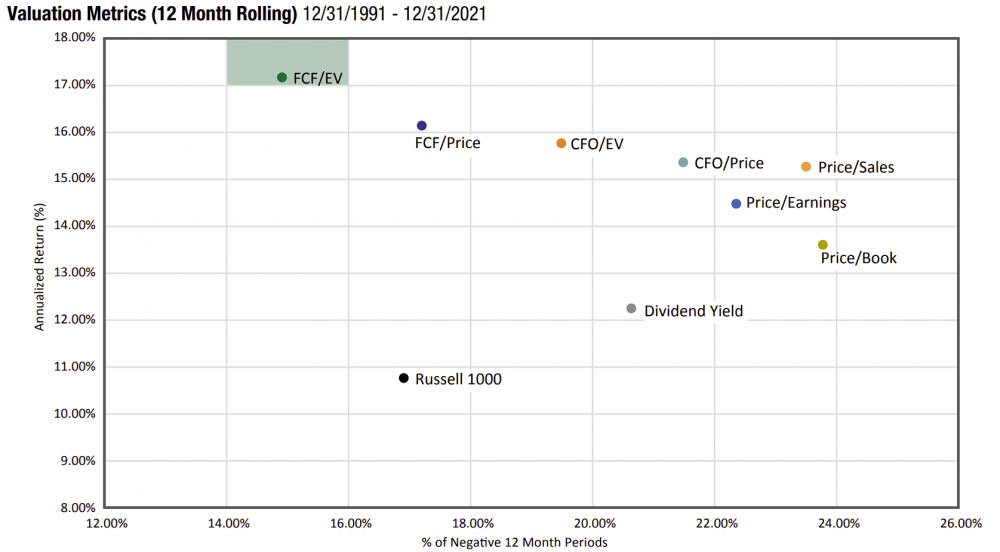

Co ciekawe, zarówno P/FCF jak i EV/FCF okazują się znakomitymi wskaźnikami, pozwalającymi wyszukiwać niedowartościowane spółki. Na poniższym wykresie widać, że w okresie 1991 – 2021 inwestycja w spółki z najniższym EV/FCF dawała najlepsze zwroty (oś pionowa) i narażona była na najmniejszą ilość spadków notowań (oś pozioma).

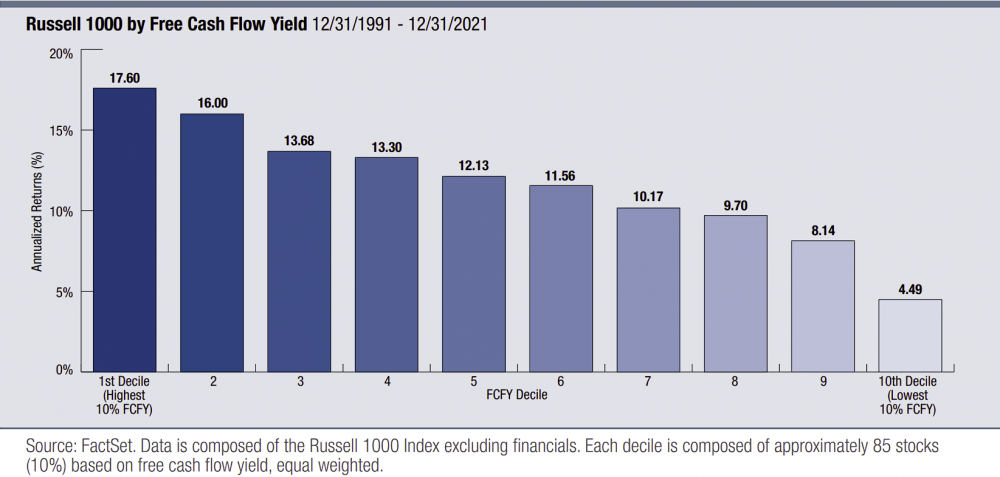

Jeśli weźmiemy pod uwagę indeks Russell 1000, czyli tysiąc spółek z USA o największej kapitalizacji, okaże się, że 1/10 tych z najlepszą relacją przepływów pieniężnych do ceny osiąga średniorocznie zwrot lepszy o ponad 13 punktów procentowych od tych najgorszych.

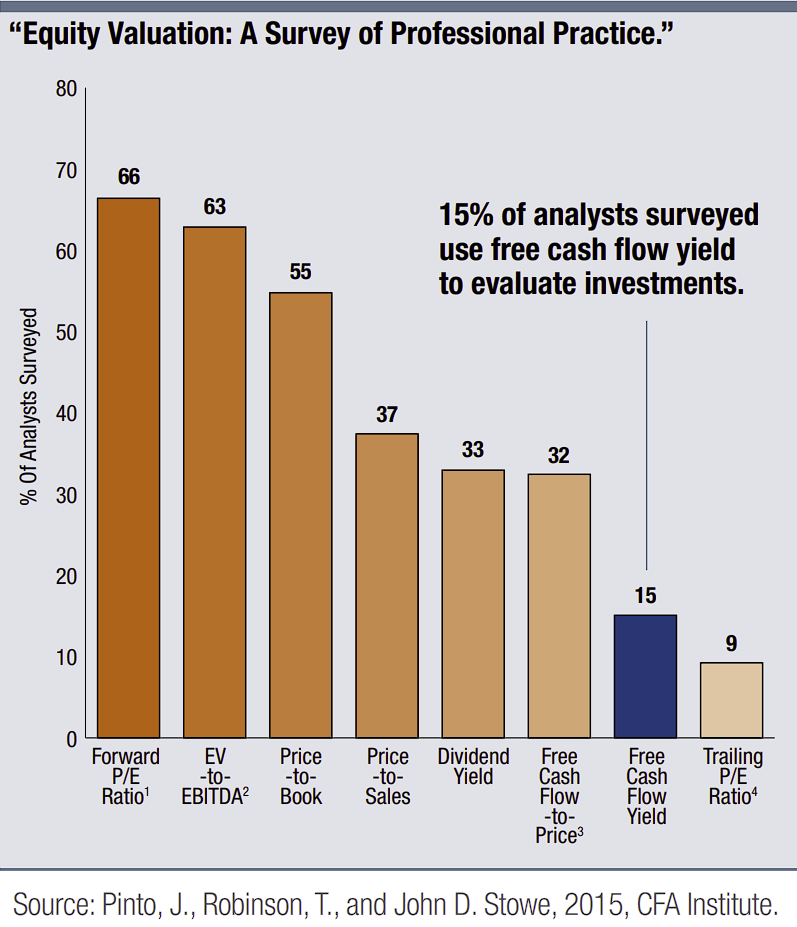

Co ciekawe, mimo że statystycznie współczynnik P/FCF jest bardzo skuteczny, nie jest popularny. Gdy przebadano najpopularniejsze miary jakimi posługują się analitycy giełdowi okazało się, że te związane z wolnymi przepływami pieniężnymi są najrzadziej używane.

Najpopularniejszy jest oczekiwany wskaźnik cena/zysk (Forward P/E), który bazuje w zasadzie jedynie na prognozach i zapowiedziach ze strony samej spółki. Więcej o tym jak nierzetelna jest ta miara możecie znaleźć w artykule: Jak kreuje się wyniki lepsze od oczekiwanych?

Kiedy Free Cash Flow jest szczególnie ważny?

Nieprzypadkowo akurat teraz wspominamy o przepływach pieniężnych. Jeśli spojrzymy na wyniki spółek w czasach, gdy podnoszono w USA stopy procentowe okaże się, że najlepiej radziły sobie właśnie te z pozytywnym FCF.

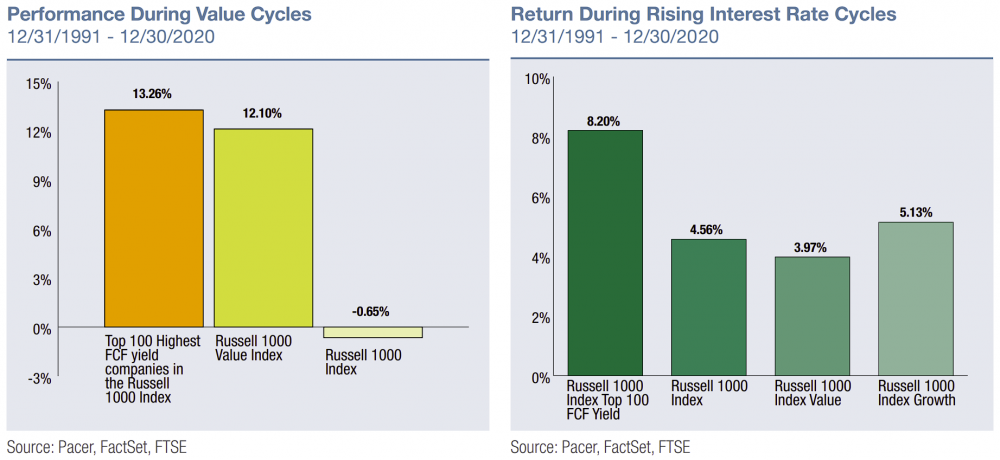

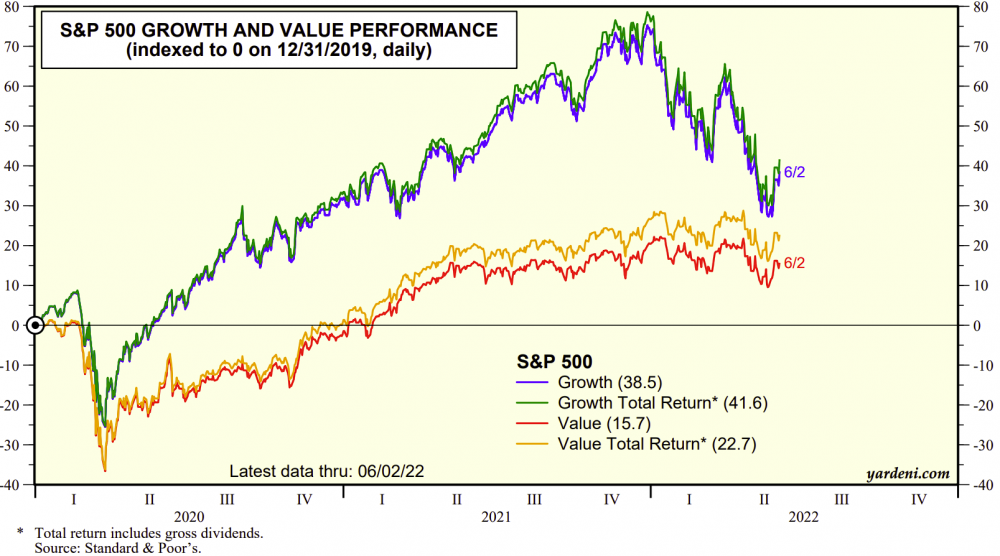

Po lewej stronie w oczy rzuca się przede wszystkim przewaga spółek z dobrymi przepływami pieniężnymi nad indeksem Russell 1000 w okresach, gdy zyskują spółki typu value. Po prawej mamy podobne zestawienie, ale dla okresów podnoszenia stóp procentowych. W obu przypadkach „dojne krowy” generują najlepsze zwroty. A ponieważ obecnie mamy do czynienia zarówno z odzyskiwaniem przewagi na rynku przez spółki typu value (linia czerwona i pomarańczowa) i utratą wartości spółek growth (linia zielona i niebieska)…

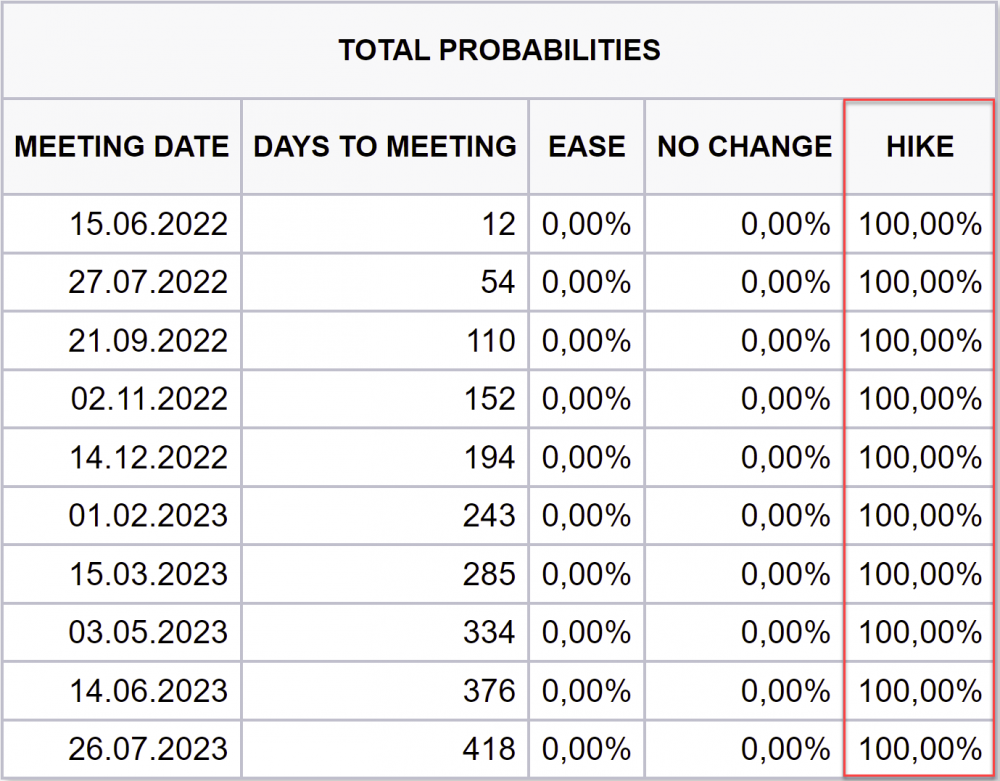

… a rynek zakłada podwyżki stóp na każdym kolejnym zebraniu rady FED…

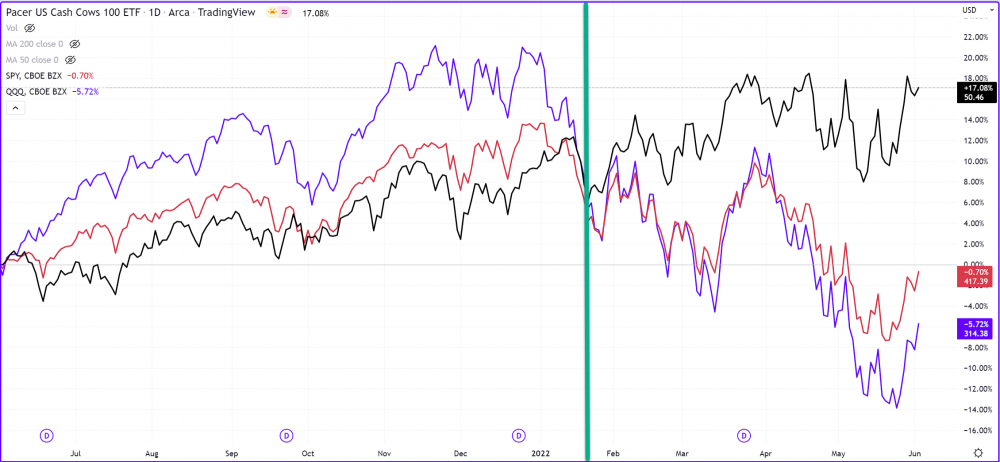

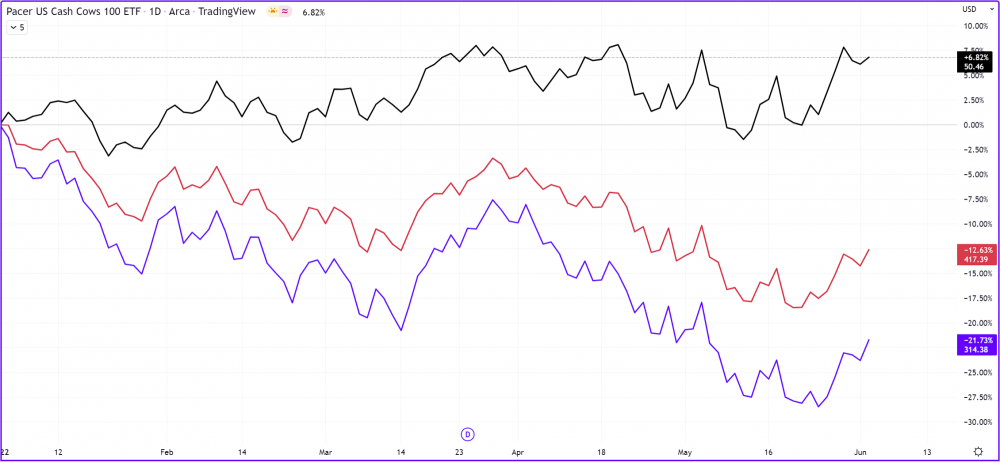

…inwestowanie w dojne krowy może nie być najgorszym pomysłem. Jeśli weźmiemy pod uwagę np. notowania ETF-u COWZ (linia czarna), który ma w swoim portfelu spółki z indeksu Russell 1000 o najlepszych przepływach pieniężnych to okaże się, że zaczął on wygrywać zarówno z indeksem S&P (linia czerwona) jak i Nasdaq 100 (niebieska) właśnie wtedy, gdy skala podwyżek stóp procentowych zaczęła niepokoić rynki finansowe.

W konsekwencji COWZ od początku tego roku zyskuje ok. 7%, podczas gdy wspomniane indeksy tracą odpowiednio ponad 12% i 21%.

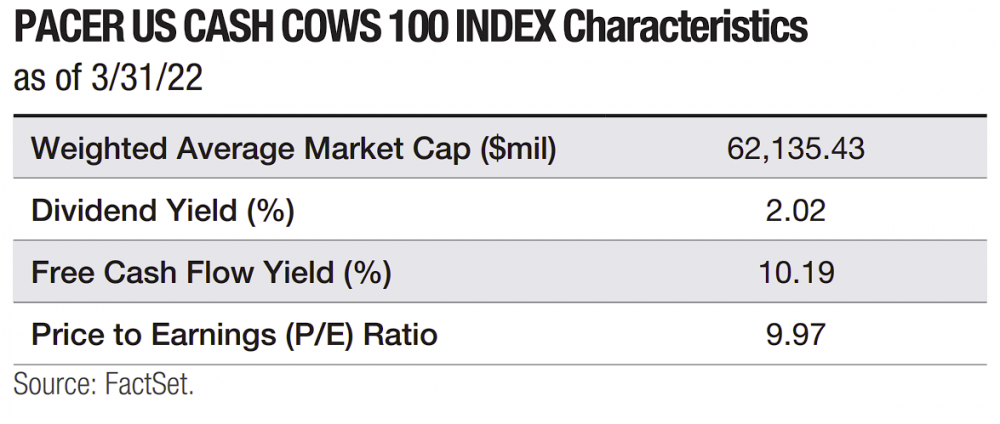

Mimo uzyskiwania znacznie lepszych zwrotów niż szeroki rynek akcji, wspomniany ETF zachowuje nadal bardzo przyzwoite współczynniki P/E i P/FCF.

Oczywiście COWZ to tylko jeden z przykładów funduszu opartego o spółki z pozytywnym cash flow. Można zaufać twórcom takich ETF-ów, a można również wyszukiwać spółki z niskim P/FCF lub EV/FCF na własną rękę choćby przy użyciu ogólnodostępnych screenerów.

Podsumowanie

1. Free Cash Flow dostarcza nam bardzo wartościowych danych na temat kondycji spółki. Przepływy pieniężne ciężko jest zmanipulować za pomocą kreatywnej księgowości i są one znacznie ważniejsze dla przeciętnego inwestora niż przychody a nawet zyski spółki. W końcu to dzięki wygenerowanej gotówce spółka może się rozwijać i dzielić owocami swojej działalności z akcjonariuszami.

2. Mimo, że historycznie FCF pokazało swoją użyteczność w wycenie spółek, analitycy wolą skupiać się na prognozowanych zyskach. Zwracają uwagę na wartości wirtualne pomijając tą realną jaką jest wygenerowana przez spółkę gotówka.

3. Dojne krowy wygrywają z szerokim rynkiem zwłaszcza w okresach, w których inwestorzy preferują spółki typu value oraz w trakcie podnoszenia stóp procentowych.

4. Chcąc inwestować w spółki z dobrymi przepływami pieniężnymi można posłużyć się odpowiednimi ETF-ami lub szukać pojedynczych spółek z niskim P/FCF i EV/FCF. Warto jednak zwrócić uwagę, czy nie towarzyszy im wysokie zadłużenie.

Independent Trader Team

supermario

supermario

Wojtek2

Wojtek2

bufett

Novy!

podziwiam Was, że nie bierzecie poważnie możliwości ataku Rosji na Polskę, nato istnieje tylko teoretycznie, o czym być może się niedługo przekonamy.

W pośpiechu oddajecie swoje oszczędności do "bezpiecznych jurysdykcji", tymczasem aktualnie w Niemczech nie działa już połowa czytników kart w sklepach, bo

amerykański operator "nie może" poradzić sobie z problemem. Codziennie widzimy eskalację konfliktu. Konta mogą zablokować w ciągu godziny podobnie jak ruskie akcje.

Za parę dni będzie SHOWTIME, polecam się przygotować

A tym czasem parę dni później- ten sam amigo:

@San_Andreas_9.01

@kara teraz warto wchodzić w akcje orlenu czy nie?

również się nad tym zastanawiam, czy warto wchodzić w spółkę paliwową w sytuacji kiedy za parę dni prawdopodobnie nie będzie paliwa z Rosji?

To będzie ten SHOWTIME, czy go nie będzie? :)

Coś tu nie halo. Polska to bezpieczna jurysdykcja?

Ostatnio modyfikowany: 2022-06-04 20:28

Novy!

Nie ma to jak kupić po dużych wzrostach i przed wyborami. Miód i malina, taka okazja :)

Eh.. inwestorzy z Koziej Wólki :)

Ostatnio modyfikowany: 2022-06-04 20:33

Arekb52

@ Arekb52

Na przełomie maja/czerwca mocno urosła cena akcji, wiesz dlaczego??"- chodzi o Torpol? Podali, ze 3 zł dywidendy wypłacą. Było około 16 zł czyli prawie 20 % dyw. I teraz po wzrostach to jest 15%, to nie jest mało a spółka ma perspektywy.

supermario

https://www.youtube.com/watch?v=ZHkf1i42c54

nowakowski

https://www.youtube.com/watch?v=s0xaxpiZWcY

Hansklosx

Ja przed chwilą zajrzałem na klimaty w Rosji. Cofnęli się mentalnie conajmniej wiek. Chcą dezaltywowac i demilitaryzoeac NATO i USA i specjalna operacje zmienić na 3 wojnę światową bo USA dostarcza broń coraz więcej broni. Zestrzeliwuja ale tego jest coraz więcej i nie wyrabiaja z niszczeniem. Polskę trzeba rozebrać. Itd takie tam klimaty do głów wpajaja te psychole.

Ostatnio modyfikowany: 2022-06-04 23:09

nowakowski

lenon

"Programy do wyliczeń zakładają średnią kaloryczność węgla, ale dobrze by było abyś ją podał. Powinieneś też podać ilość m3 spalanego drewna w kominku i kilka innych czynników do wyliczeń. Solidna firma instalacyjna o takie szczegóły zapyta przed doborem jednostki :)"

Ty to mi tu nie pesz klientów, bo pomyślą, że trzeba brać próbki węgla do analizy, a i ważyć by się ich przydało, co by powierzchnię wymiennika brać pod uwagę.

"Złoto należy do najcenniejszych surowców. Jego wydobycie nie jest łatwe, a jednym z największych problemów, z jakimi muszą się borykać firmy górnicze, jest bardzo negatywny wpływ niektórych rodzajów eksploatacji na środowisko naturalne. I właśnie temu chce zaradzić czeska firma chemiczna Draselovka."

Czesi mają w tym wprawę. Kręcili za komuny westerny :) "Utek ze zlatej krainy" i "Lemoniadowy Joe" to klasyki gatunku.

Ostatnio modyfikowany: 2022-06-04 23:37

lenon

"Kurwa, o czym wy tu gadacie?

Ogrzewanie? Tak, jak jedzenie, sranie i spanie to są najbardziej podstawowe rzeczy.

Człowiek rozwinięty powinien być to ogarnięte i zająć się czymś wyższym, a nie rozważać, czy 10k, czy 50k wydane na pompę jest odpowiednie.

Co to jest 50k obecnie?

Ludzie tu chcą inwestować kwoty o kilka rzędów wielkości większe, a wy się spuszczacie nad takimi bzdurami."

Tutejszym rekinom giełdy w oko zajrzało ubóstwo energetyczne :)

janwar

Naukowcy z Uniwersytetu w Göteborgu oszacowali, że całkowita emisja tego ocieplającego klimat gazu z fiordów jest równie duża, jak ze wszystkich obszarów głębinowych, które zajmują aż 84 proc. światowej powierzchni mórz i oceanów.

Czytaj więcej na https://wydarzenia.interia.pl/nauka/news-odkrycie-dotyczace-zmian-klimatycznych-naukowcy-sprawdzili-e,nId,6071426#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Hansklosx

https://www.bankier.pl/wiadomosc/Zbyt-dobre-dane-z-rynku-pracy-sprowadzily-spadki-na-Wall-Street-8351285.html

supermario

https://rynekisztuka.pl/2017/12/14/wywiad-kolekcjoner-jerzy-pierog/

Spy

Trochę o sytuacji w Chinach

Spy

Swoją drogą jestem ciekawy na co liczył ten gość lub ludzie którzy za nim stoją ? Nosz kurwa wpływa na konto 25 baniek i co ? Nic ? ;)

Dante

Po wstrzymaniu importu węgla z Rosji przez rząd Polski będzie problem z załataniem luki w podaży. Zakaz eksportu węgla z Polski może zapewnić ok połowę, a import drugiej połowy węgla masowcami napotka problem z możliwościami rozładunku w polskich portach, a potem problemy logistyczne z rozwiezieniem takich ilości na czas przed chłodną częścią roku. Przez to najtańsze miały jeśli będą do kupienia, to mogą być po 2500-3000zł/tonę.

https://www.youtube.com/watch?v=9sF7sy8-uYs

Ostatnio modyfikowany: 2022-06-05 11:37

bufett

dlatego bez obaw:

bufett

prąd dla najbiedniejszych

gaz dla najbiedniejszych

węgiel dla najbiedniejszych

co za popier...ny kraj

supermario

"co za popier...ny kraj"

Kraj jest piękny tylko ludziom wyprali mózgi i mamy jak w starożytnym Egipcie ciemne masy i światłe jednostki.

Novy!

Czy nie uważacie że Wall Street w obecnym kształcie to jedna wielka patologia. Bo celem tej jest "im gorzej tym lepiej "

Ja się tam jie znam.ma giełdzie, ale reakcja poprawna.

Dopóki PKB rpśnie, nie ma brzrobocia, rynek pracy się nie załamuje itd- mogą śmiało podnosić stopy. Nie ma groźby recesji, podnoszą stopy.

Ale pocieszę cię, nie za wiele "miejsca" do ich podnoszenia im zostało.

A jak liczą na ograniczenie inflacji poprzez podnoszenie stóp, a ograniczenie wzrostu cen poprzez "mordowanie" popytu- to przy tak znikomej podaży mocno soę przeliczą.

Czynnik ludzki nie jest przez nich uwzględniany, a to poważny błąd.

Ostatnio modyfikowany: 2022-06-05 15:03

OHV

Ostatnio modyfikowany: 2022-06-05 15:13

Cykliczny.com

Do krótkoterminowych zagrywek masz podobnie działające certyfikaty np. Faktor od Raiffeisen Centrobank. Tyle, że są droższe do ETF, wysoki spread i lewarowane (mniej bezpieczne). Np. RCFS3W20 na spadki WIG20 z lewarem x3, RCFS6W20 z lewarem x 6.

http://www.amerbroker.pl/?go=content&action=show&id=435

Ostatnio modyfikowany: 2022-06-05 18:20

Kanadyjczyk

Tym co się jeszcze nie zdecydowali a planowali nabyć ekspozycję na GOLD minerów natknąłem się na bardzo ciekawie zapowiadający się projekt z udziałem dużych graczy m.in Eric'a Sprott'a, a mianowicie New Found Gold Corp.

bufett

Niespełna godzinę po zdarzeniu policja zatrzymała pierwszego z podejrzewanych o atak. Nie miał przy sobie dokumentów, odmawiał też podania danych. Policja miała natomiast pewność, że jest to obcokrajowiec. - Udało się ustalić, że to 44-letni obywatel Ukrainy - przekazała w niedzielę rzeczniczka Komendy Powiatowej Policji w Płońsku kom. Kinga Drężek-Zmysłowska. Drugi z zatrzymanych Ukraińców ma 27 lat, a jego tożsamość mundurowi poznali już w piątek.

ja się pytam co te dwa kabany robią w polsce. jeden 27 lat a drugi 44.

do ukry wypi...lać chwytać za broń darmozjady i bronić kraju a nie pińcet plus...

tak długo polin nie pociągnie

PeterHardy

Ukraina to trup, a politycy w P to chyba nekrofile - skoro chcą stosunków z U.

P niewiele brakuje do U - max. 2 miesiące?

reptalianin

Ostatnio modyfikowany: 2022-06-05 18:54

bufett

bierz więc karabin i giń za braci ukraińskich, takich cudownych, którzy wbijali na sztachety głowy dzieci polskich. jedź i walcz !

supermario

https://www.youtube.com/watch?v=VioXK0YINq8

TeQ

Jeden przygłup dał popis tutaj:

https://www.youtube.com/watch?v=7_b0ICgf2do

reptalianin

Ja tam na tym forum zazwyczaj nie wypowiadam się na tematy polityczno-historyczne. Niemniej, widzę pewien podziw dla Rosji u ciebie i paru innych gamoni. Martwi mnie to, bo ci których tak podziwiasz i wielbisz wywołują wojnę za wojna i ofiar (w tym Polaków) mają na koncie więcej od każdej innej nacji. Dlatego jesteś albo trolem albo po prostu debilem. W twoim przypadku jest to jasne (debil) jednak ciekawi mnie reszta

bufett

wara od mojego kraju.

20 000 hoteli kochany rząd wziął naszym rodakom, 20 000 ! bo nie chcieli chodzić w maskach, przyjmować gości itp

i co ? i 24 lutego wirus znikł. wpuszczono 4 mln chołoty, bez maseczek, bez szczepień bez niczego, dano im pesel dano im 500 plus

jesteś trollem że aż ci z brody reptalianin kapie, płać te kredyty i najlepiej wy...aj z tego kraju

reptalianin

Po pierwsze to nie jest żaden twój kraj. Szczęśliwie wyznawcy śmietany na niebie twojego pokroju w tym kraju mają niewiele do gadania poza szczekaniem w internecie. Po drugie to popracuj nad swoimi wypowiedziami bo zawiewa troglodyta. Jak w szkole miałeś tylko rosyjski to może warto zapisać się na lekcje polskiego.

Ostatnio modyfikowany: 2022-06-05 19:36

reptalianin

Czemu miałbym tam jechać? Jest tam jakaś atrakcja dla jaszczuro-ludzi?

Seneca AS

https://www.bloomberg.com/news/articles/2022-06-01/a-third-of-americans-making-250-000-say-costs-eat-entire-salary

Pawelpr

Niemniej, widzę pewien podziw dla Rosji u ciebie i paru innych gamoni. Martwi mnie to, bo ci których tak podziwiasz i wielbisz wywołują wojnę za wojna i ofiar (w tym Polaków) mają na koncie więcej od każdej innej nacji. Dlatego jesteś albo trolem albo po prostu debilem. W twoim przypadku jest to jasne (debil) jednak ciekawi mnie reszta

Niestety reszta też, smutne to ale prawdziwe... brakuje im do kompletu Sowy, ktory na początku wojny zadeklarował swoje poparcie dla Rosji ale i tak hitem internetu byl tekst w jakiejs rozmowie, że to nie oni zamordowali syna jakiejs matki, ktora placze z bólu - nosz kur... Sano Subito dla kazdego Ruskiego -- to jest dopiero troling level hard, chociaż mleczarz też jest momentami niezły :)))

reptalianin

Cóż, spiskowa natura nie pozwala ci przyswoić prostego faktu, że to Rosja wywołała ta wojnę (zresztą nie pierwszy raz). Ty tymczasem jesteś krytyczny wobec zachodu. Ani jednego słowa krytyki wobec Rosji. Więc może jesteś jednak wielbicielem Putina. Przynajmniej nie powiedziałeś otwarcie, że nie jesteś.

bufett

Jak dziecku tłumaczę.

dziecko zrozumi. nie zniżajmy się do tego poziomu. w końcu ma 3 hipoteki.

bufett

--

to jest fakt, który podały masońskie media.

poszukaj trochę w innych mediach niż rotczajldowskich ale nie wymagajmy za dużo

TeQ

KrajR wywołał wojnę z KrajemU...

To nie kraj (mieszkańcy) wywołał wojnę, tylko politycy sterowani odgórnie.

Nie mam nic do ZWYKŁYCH ludzi, zamieszkujących teren pod tytułem "krajABC".

Politycy sterują mieszkańcami, a ci politycy, to sprzedajne szmaty na usługach dostawców kasy (pośredników) od możnych tego świata. Jak to zrozumiesz, to zmienisz podejście do medialnej projekcji i prospekcji rzeczywistości.

Ostatnio modyfikowany: 2022-06-05 20:06

reptalianin

"to jest fakt, który podały masońskie media.

poszukaj trochę w innych mediach niż rotczajldowskich ale nie wymagajmy za dużo"

To fakt. Jeszcze nie wbiłem się na wyżyny intelektualne pozwalające mi szukać śmietany na niebie. Jak spłacę hipoteki to jako wolny człowiek spróbuję, specjalnie dla ciebie bufett, zostać wyzwolonym mleczarzem.

@TeQ

O ile się orientuję to Rosjanie popierają w większości ten konflikt. Jeśli jest inaczej to wyprowadź mnie z błędu. Poza tym kto miałby niby wywołać konflikt jak nie politycy? Te bajki o rządach światowych to sobie zachowaj dla naiwniaków od mleka na niebie.

Ostatnio modyfikowany: 2022-06-05 20:09

bufett

nigdy nie będziesz wolnym człowiekiem, bo masz duszę niewolnika. słomę z butów wyciągniesz, ale z mózgu nie da rady

Pawelpr

...że to Rosja wywołała ta wojnę

--

to jest fakt, który podały masońskie media.

poszukaj trochę w innych mediach niż rotczajldowskich ale nie wymagajmy za dużo

_

w jakich np. ? Russia Today ?

Masz rację, dziecku wytłumaczysz, rusofilowi nigdy.

_@Yot

Czy ta zasada obowiązuje w obie strony ? Bo każdego kto jest niechętny Rosji wysyłacie na front do Ukrainy czyli zaprzeczasz sam sobie.

TeQ

Spójrz na wykres poparcia:

Który słupek Ci się podoba?

Ja nie widzę MOICH preferencji, bo nie ma jeszcze takiego ugrupowania, nawet w szarych 1%.

Stary#

Strategia 4.0 dla Rzeczypospolitej.

Sykulski na żywo.

https://youtu.be/-jbZyBkbfQ4

reptalianin

Cóż. Zawsze można nie oddać głosu. To, że nie masz na kogo zagłosować to jeszcze nie dowód na istnienie światowego spisku.

supermario

Gdyby był król nie byłoby kłopotów z wyborami , a tak masz do wyboru mniejsze zło.

Kyle

Seneca AS

36% procent Amerykanów zarabiających rocznie +250 000 USD żyje paycheck-to-paycheck.

... jak można przejadać do zera niemal 21 tysięcy dolarów w miesiąc? Toż to niemal 90kPLN!

bufett

... jak można przejadać do zera niemal 21 tysięcy dolarów w miesiąc? Toż to niemal 90kPLN!

brak edukacji finansowej.

pewnie mają 10 hipotek jak niektórzy tu na forum

TeQ

Podziel to na 2-6... średnio na 4, uwzględnij czynsze i inne opłaty i wyjdzie.

Seneca AS

reptalianin

Przecież $250k rocznie w niektórych miejscach w US to nie jest jakoś dużo. Podatki zjedzą 35-45% tej kwoty w zależności od stanu. Dodatkowo wysokie koszty utrzymania robią swoje. To tak jakbyś powiedział, że w Polsce miesięcznie 25k PLN brutto to było dużo. Może to i dużo ale na wsi gdzie szukasz mlecznych znaków na niebie. W największych miastach w PL nie jest to aż tak dużo.

Ostatnio modyfikowany: 2022-06-05 21:34

nowakowski

Seneca AS

2/3 pracowników w PL zarabia poniżej średniej krajowej.

https://www.bankier.pl/wiadomosc/Srednia-krajowa-poza-zasiegiem-dla-2-3-Polakow-8260899.html

Novy!

https://thebull.com.au/silver-mining-stocks-2022-update/

reptalianin

Inne koszty życia, nieruchomości, utrzymania dziecka. W zasadzie wszystko jest droższe. Myślałem, że dla ciebie mlerzarzu takie rzeczy powinny być jasne jak słońce.

@Seneca AS

Wszystko zależy od lokalizacji. W jednym miejscu średnia krajowa to coś wystarczającego jak odziedziczyłes nieruchomości i nie masz dodatkowych kosztów. W innych 25k to może być mało że względu na wysokie koszty życia, wynajmu, nieruchomości, wychowania dzieci.

Ostatnio modyfikowany: 2022-06-05 21:51

bufett

Wszystko zależy od lokalizacji. W jednym miejscu średnia krajowa to coś wystarczającego jak odziedziczyłes nieruchomości i nie masz dodatkowych kosztów. W innych 25k to może być mało że względu na wysokie koszty życia, wynajmu, nieruchomości, wychowania dzieci.

--

dupcys tak, że szok. ja cie poznam z ludźmi, co zarabiają 10x mniej i zyja, wychowują dzieci, mają samochody trupy bo trupy i są szczęśliwi.

dupcys tak, że szok. 25k to jest mało. i dlatego masz 3 hipoteki. krezus sie znalazł.

na ukrainę walczyć.

nowakowski

Ale co może wiedzieć ktoś, kto nigdy nie był na wsi, a tylko przesiaduje całe życie w piwnicy i tylko bije cały dniami, ze złości, tego biednego kacapa po kasku.

Ostatnio modyfikowany: 2022-06-05 21:59

reptalianin

@nowakowski

PS: biednego kacapa to bardziej Ty że względu na twoją rusofile :)

Ostatnio modyfikowany: 2022-06-05 22:24

Sol

W Polsce panuje nachalna propaganda ukrofilska/antyrosyjska: mamy flagi UA w logo stacji telewizyjnych i gazet przy logowaniu do banku itd. Każda deklaracja ukraińskich oficjeli przyjmowana jest jako prawda objawiona, a głos drugiej strony nie jest obecny. Minimum rzetelności dziennikarskiej to przedstawianie obu stron. Blokowane są też strony internetowe na wzór chiński.

Ludzie którzy tego nie zauważają są (delikatnie mówiąc) ułomni. Z okazji covida przerabialiśmy ten sam mechanizm. Propaganda była bydlęco tępa, a ludzie mimo wszystko ją łykali i gniewali się na tych którzy zostali przy zdrowych zmysłach.

bufett

Po co te kłótnie o wojnę? Jest oczywiste, że wojnę na Ukrainie wywołały USA dokonując w 2013/2014 zamachu stanu, instalując w niej swój rząd i zmieniając w miarę neutralny kraj w antyrosyjskiego kamikaze.

--

i teraz jesteś ruskim trollem forum. przegrałeś.

bo w tvn mówili, że to pomarańczowa, demokratyczna rewolucja. zburzyłeś reptalianinowi światopogląd.

ps. dzięki Sol, że ktoś tu jeszcze jest normalny. czuje się na tym forum jak w markecie w listopadzie bez maseczki

Ostatnio modyfikowany: 2022-06-05 22:40

auoee

o siema, myślałem że tu już nie zaglądasz po tym jak podałeś kilka typów giełdowych (historia pokazała ze typy były więcej niż dobre) ale tutejsi lokalsi Cie zakrzyczeli że giełda to zuo i nawet jak wygrasz to nie będziesz mógł wypłacić xD - tylko złoto pod gruszą i srebro

jak ustawiasz się (inwestycyjnie) na najbliższe miesiące? bo ja powiem szczerze nie mam pomysłu za bardzo i szukam inspiracji, ogolnie to czekam na zwałe większą jeszcze na krypto żeby znowu wejść ale to może potrwać

@kredyty, @buffet

kredyt to narzędzie- trzeba umiejętnie korzystać, no i jak ktoś już napisał nie dla gołodupców. nie wiem jak w warunkach realnie ujemnych stóp procentowych można nie mieć kredytów :)

sam mam 3 hipoteki, klucz to mieć płynność w razie większej wyjebki

Ostatnio modyfikowany: 2022-06-05 22:50

lenon

Nawet jeśli dokonały zamachu stanu, co jest fikcją, ponieważ bez podatnego gruntu by się to nie udało to:

Nie dokonali tego w Moskwie.

Jesteśmy w sojuszu z USA.

Ruski kacap to odwieczny wróg który na nas dybie.

W naszym interesie jest jego jak największe osłabienie.

W naszym interesie jest również ta wojna.

Pojawiasz się tu od lat średnio co poł roku, tylko po to żeby wygłosić tyradę o złym hegemonie.

bufett

nie wiem jak w warunkach realnie ujemnych stóp procentowych można nie mieć kredytów :)

--

poprostu. można nie mieć. i tyle.

to takie trudne :) ?

bufett

Pojawiasz się tu od lat średnio co poł roku, tylko po to żeby wygłosić tyradę o złym hegemonie.

--

hegemon jak przyjdzie co do czego to się na nas wypnie. w 39 też nie wierzyli, że francja sobie patrzy, wyspy sobie patrzą, usa sobie patrzy. i tak patrzeli 6 lat jak kominy kopciły. 6 lat !

hegemon rozgrywa naiwne państwa wschodniej flanki do swoich celów, daaaaaleko od własnego domu. i to jest idealne dla hegemona, nawet jak będzie trzeba poświęcić pałac kultury - on ma kilka tysięcy km do NY. także luz.

ślepi jesteście, bo tv rotczajld tego wam nie powie.

auoee

bufett

@buffet, jak masz realnie ujemne stopy procentowe to jedyne czego nie możesz mieć to oszczędności

mam oszczędności i rosną. pomimo inflacji.

taka sytuacja... a od lichwiarzy trzymam się z daleka. taka moja życiowa dygresja.

reptalianin

Tak z ciekawości chciałbym dopytać czy to hegemon rozpyla ta śmietanę z samolotów czy może zakonspirowane elity? Serio chcę wiedzieć.

"mam oszczędności i rosną. pomimo inflacji.

taka sytuacja... a od lichwiarzy trzymam się z daleka. taka moja życiowa dygresja."

Tylko metale pomimo inflacji spadły. Więc próbujesz nad tu zbajerować nieskuteczne.

Ostatnio modyfikowany: 2022-06-05 23:01

lenon

Hegemon mógł się wypiąć na Ukrainę i na naszym terytorium prowadzić tą wojnę.

auoee

ja mysle ze tych ukrainczyków przyjmujemy z otwartymi rękoma zeby miał kto robić na nas za 15 lat

no i myśle ze ma to sens, no bo jaka jest alternatywa? tak to dzieciaki tych kobit ukraińskich podrosną i jeszcze moze jeszcze podtrzymają ten system pare lat dłużej zanim to wszytko pierdolnie zupełnie

auoee

mam oszczędności i rosną. pomimo inflacji.

czyli nie masz oszczędności (rozumianych jako PLNy) tylko w coś 'zainwestowałeś'

ale bufett, skoro potrafisz wykręcić wzrost powyżej 15% inflacji , to weź kredyt na 7% i kręc dalej na 15%+

8%+ zarabiasz- prosta matematyka to jest?

Ostatnio modyfikowany: 2022-06-05 23:05

reptalianin

Buffet woli poszukać śmietany na niebie albo pochwalić się jaki to on jest wolny i ustawiony bez kredytu. Tylko zapomniał o tym, że nieruchomości w ostatnich 12 miesiącach podrożały o 13-15% przy racie kredytu średnio oprocentowanej około 5%.

bufett

zawsze mnie giełda uczyła, że zysk realizujesz w momencie sprzedaży czyli zakończenia inwestycji.

podniecanie się cenami bez zakończenia inwestycji jest frajerstwem.

reptalianin

To działa w dwie strony. Podniecanie się, że wszyscy kredytobiorcy będą ci sprzedawc nieruchomości za blaszki spod wychodka mimo tego, że nieruchomości podrożały, jest głupotą. Pomijam już to ile mi przez ostatnie 8 lat wygenerowały zysków.

Więc może się pochwalisz co zrobiłeś z oszczędnościami, że urosły pomimo rosnącej inflacji?

Novy!

projekt z udziałem dużych graczy m.in Eric'a Sprott'a, a mianowicie New Found Gold Corp

Dzięki.

A znasz może Oz Minerals z ASX?

bufett

--

chyba żartujesz. tego nawet moja żona nie wie. dzentelmeni nie rozmawiają o pieniądzach, oni je poprostu mają...

skończ wać, drinka se nalej i puść se tvn

auoee

mocny tekst jak na portal o inwestowaniu xD

auoee

zawsze mnie giełda uczyła, że zysk realizujesz w momencie sprzedaży czyli zakończenia inwestycji.

podniecanie się cenami bez zakończenia inwestycji jest frajerstwem.

tu masz racje, ale uwaga (bo chyba tego nie czaisz): ryzykiem można zarządzac

np przez posiadanie płynności jak by coś poszło nie tak

auoee

Buffet woli poszukać śmietany na niebie

taki urok tego miejsca, ostatnio jak tu byłem to z 50 postów ciurkiem o objawieniu maryjnym było jechane...

bufett

ryzykiem można zarządzac

dokładnie, dlatego zarządzam. z dala od satanistów lichwiarzy .

bufett

krwawicą ludzi nawet górnictwo wstaje z kolan, ale przy cenie 3500 za tonę to umarły by zysku dostał.

coraz ciekawiej w Polin

bufett

URE podaje, że zmiany stawek są pochodną m.in. realizowanych przez spółkę inwestycji strategicznych, które mają bezpośredni wpływ na bezpieczeństwo energetyczne Polski, ponieważ zapewniają dywersyfikację kierunków i źródeł dostaw paliwa gazowego do Polski, co jest szczególnie istotne w obecnej sytuacji geopolitycznej

Reklama

buhahahahahah

a ty durny narodzie czekaj na osimset plus i zbierej chrust

Hansklosx

Tragedią będzie jak USA stwierdzi że już się nie opłaca pomagać Ukrainie.

Na koniec nie wiadomo co ruskim siedzi w głowie A co za tym idzie czy nie walna czymś poważniejszym A wtedy zmieni się sytuacja geopolityczna i może się okazać że wlaczymy się do wojny.

Spy

Pawelpr - jesteście ograniczeni umyslowo czy wynajeci do pisania tych bzdetòw? Na Ukrainie trwa walka pomiedzy naszymi dwoma wrogami. Kochasz Ukr to jedź i giń dla nich, kochasz Rus jedź i giń dla nich

Czy Ty jesteś normalny ?? Przecież gość właśnie o tym pisał że jak ktoś nie lubi Rosjan to od razu każecie im jechać walczyc za Ukrainę ?!

Więc może być tak że zgadzacie się w 100% a Ty bez sensu ujadasz.

Myślę że większość z nas tutaj ma dość zbliżone zdanie tylko przez zbyt emocjonalne podejście nie potrafi się dogadać, to że ktoś nienawidzi ruskich nie oznacza przecież ze kocha urkow

Qazxsw

postpress

“To be an enemy of America can be dangerous, but to be a friend is fatal.”

— Henry Kissinger

bufett

Dokładnie takie samo mam zdanie ale zaraz będziesz rusofilem.

Agenda 2030 idzie w zastraszającym tempie że nawet część moich znajomych zaczyna się przebudzac

Ostatnio modyfikowany: 2022-06-06 12:24

bufett

Jak USA się przestaniemy opłacać w miesiąc u nas masz pomarańczowa rewolucje albo wojska kacapskie pod granicą.

Oni rozgrywają interesy i ich wali czy to Wisła czy ren.

bufett

- Ten tydzień i kolejny przyniosą kolejne podwyżki cen paliw - powiedział w programie "Newsroom WP" Rafał Zywert, analityk BM Reflex. – Za litr benzyny będzie płacić ok. 8,20-8,30 zł. Podrożeje zapewne także olej napędowy. W ubiegły czwartek średnia krajowa dla diesla wynosiła 7,40 zł. W tym tygodniu będzie to 7,80-7,90 zł. I do takich poziomów musimy się przyzwyczajać. 10 zł za litr? Wszystko jest możliwe, to oznaczałoby skok cen ropy do poziomu 150 dol. za baryłkę.

Niech nas nie straszą cena ropy tylko marzą Orlenu bo zaraz Orlen nie będzie miał 15 mld zysku tylko 30 gdzie w poprzednich latach normalnej działalności miał zysku 2 mld

Ale lud nie patrzy na wyniki finansowe tylko wynik grillowania podwawelskiej i obserwuje wpływ pincet plus na konto

Na szczęście zima dupy przestrzepie plepsowi

Dante

buhahahahahah

a ty durny narodzie czekaj na osimset plus i zbierej chrust

Nie bardzo, bo w kwestii chrustu rząd też schrzanił:

https://youtu.be/_Bil5rGIuc4?t=1020

https://wiadomosci.radiozet.pl/Biznes/Chrust-z-lasu-na-opal-Nic-za-darmo-Lasy-Panstwowe-podaly-cennik

Ostatnio modyfikowany: 2022-06-06 13:04

sołtys

Jak USA się przestaniemy opłacać w miesiąc u nas masz pomarańczowa rewolucje albo wojska kacapskie pod granicą.

Oni rozgrywają interesy i ich wali czy to Wisła czy ren.

Yot masz rację - z naszej perspektywy musimy tylko zrobić wszystko żebyśmy się im nie przestało opłacać.

Alternatywę mamy jeszcze gorszą, dalsze wzmocnienie Niemiec i Rosji jest nie na rękę USA ale też nie na rękę nam, wiec na razie wszystko gra.

Silna Rosja i Niemcy równa się kolejny rozbiór Polski, z tych trzech butów Niemiecki, Ruski Czy USA, zdecydowanie wybieram USA, bo perspektywicznie najmniej mnie skopie, a kopać i tak któryś będzie, takie nasze położenie geograficzne.

Ostatnio modyfikowany: 2022-06-06 13:22

KamilF

@ITT

Mogę prosić o namiar na stronę ze screenerem który wyszukuje pod kątem współczynnika EV/FCF ?

wbrew pozorom nie łatwo go znaleść

dziękuje

Kamil