USA: Najmłodsze pokolenia uzależnione od kredytu

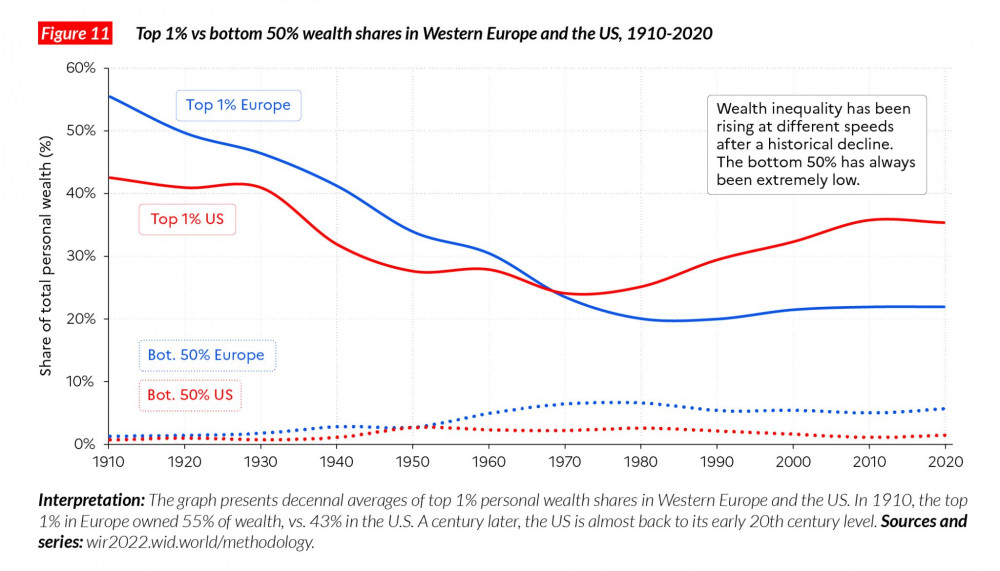

Każdy z nas chciałby żyć w państwie, gdzie nie byłoby skrajnej biedy, a ludzie byliby zadowoleni z poziomu swojego życia. Do 1970 roku w USA i 1980 roku w Europie odsetek posiadanego bogactwa przez najbogatszy 1% społeczeństwa systematycznie malał. Jednocześnie rósł ogólny standard życia, więc było to pozytywne zjawisko. Później nastąpił zwrot, który możecie zobaczyć na grafice. Udział jednego procenta najbogatszych osób z Europy w majątku całego społeczeństwa został oznaczony na poniższym wykresie kolorem niebieskim, natomiast w przypadku USA kolorem czerwonym. Dodatkowo poniżej przerywaną linią podane są wartości dla najbiedniejszych 50%.

Jak widać, biedniejsza połowa społeczeństwa zarówno w przypadku Europy jak i USA ma zaledwie kilkuprocentowy udział w ogólnym bogactwie.

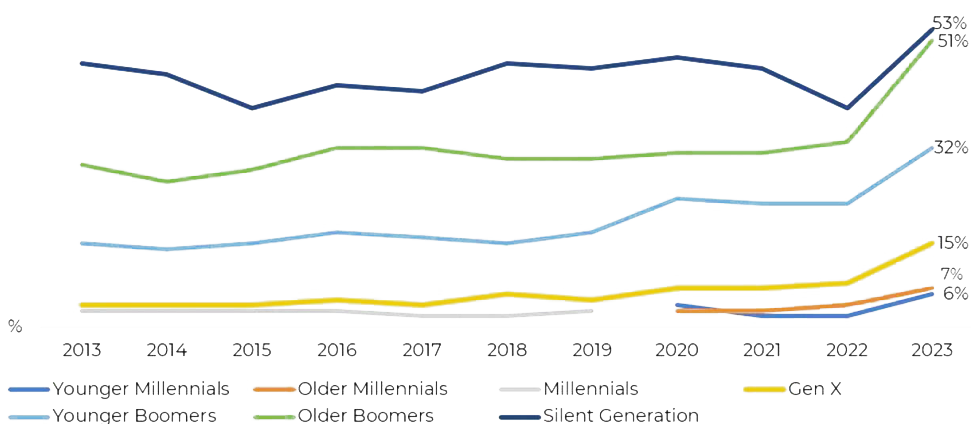

Kolejny wykres przedstawia odsetek ludzi z USA (z podziałem na pokolenia), którzy w trakcie swojego życia kupowali nieruchomości tylko za gotówkę.

Źródło: Marc Faber

Nierówności majątkowe występują nie tylko kiedy porównujemy ze sobą najbogatszy 1% ludzi i resztę. Kolosalne różnice można zauważyć również pomiędzy poszczególnymi pokoleniami.

W ramach wyjaśnienia:

- Cicha generacja (ang. Silent Generation) to osoby urodzone pomiędzy 1928, a 1945 rokiem.

- Boomerzy (ang. Baby Boomers) to osoby urodzone pomiędzy 1946, a 1964 rokiem. Wśród nich wyróżniamy starszych (ang. older) z 1946 do 1955 roku i młodszych (ang. younger) z 1956 do 1964 roku.

- Generacja X to osoby urodzone pomiędzy 1965, a 1980 rokiem.

- Milenialsi to osoby urodzone pomiędzy 1981, a 1996 rokiem. Wśród nich wyróżniamy starszych z 1981 do 1989 i młodszych z 1990 do 1996 roku.

Starsze osoby (cicha generacja i starsi boomerzy) były w dobrej sytuacji, ponieważ spora część z nich nabywała nieruchomości zanim doszło do tzw. „inflacji aktywów” (wzrosty cen akcji, obligacji, nieruchomości w latach 1980 – 2020). Dla przykładu, wśród najstarszego pokolenia, ponad połowa (53%) osób była w stanie nabyć nieruchomość za gotówkę. Z kolei młodzi (millenialsi) tracą siłę nabywczą przez inflację wywołaną dodrukiem i muszą mierzyć się z dużo wyższymi cenami nieruchomości w stosunku do swoich zarobków. Dlatego też tylko niewielka część z nich może pozwolić sobie na zakup domu czy mieszkania bez konieczności zaciągania kredytu.

Czy kraje BRICS zdominują światową gospodarkę?

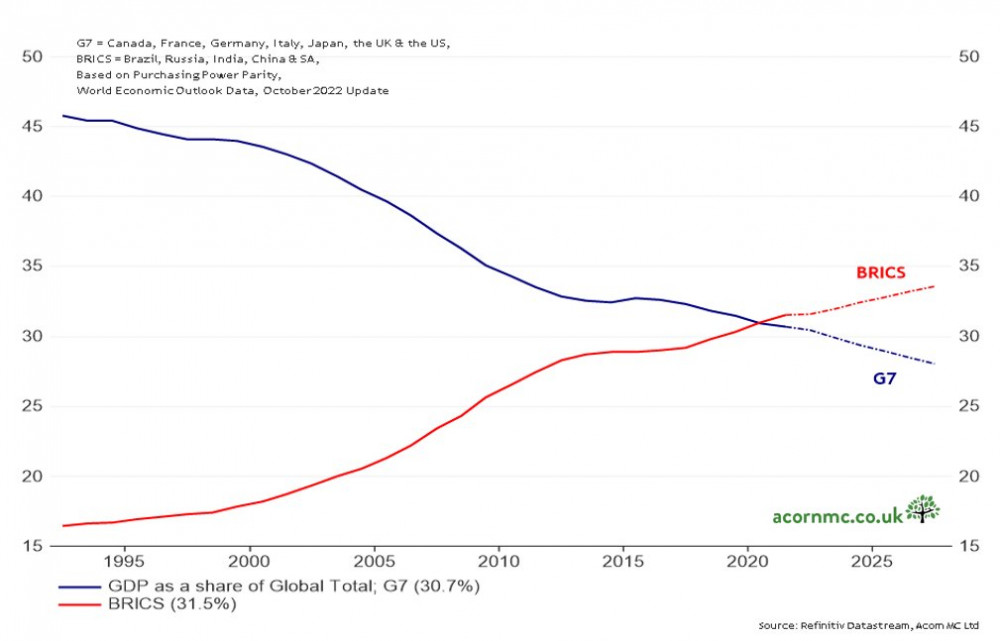

Coraz szerzej poruszanym tematem jest globalny trend odchodzenia od dolara w handlu międzynarodowym. Poniższy wykres przedstawia procentowy udział w globalnym PKB dwóch grup państw. Na niebiesko zaznaczono grupę krajów G7, czyli Stany Zjednoczone, Japonię, Niemcy, Wielką Brytanię, Francję, Włochy i Kanadę. Na czerwono grupę BRICS, czyli Brazylię, Rosję, Indie, Chiny i RPA. Pod tym względem blok państw rozwijających się wyprzedził największe światowe gospodarki.

Z drugiej strony mieliśmy już w przeszłości kraj, który rzucał wyzwanie USA i wydawało się, że już niebawem wyprzedzi hegemona. Była to Japonia w latach 80-tych. Potem w latach 90-tych doszło do załamania na giełdzie i w japońskiej gospodarce. Notowania spółek do dziś nie wróciły do poziomów sprzed krachu. Pozycja Japonii na arenie międzynarodowej również osłabła.

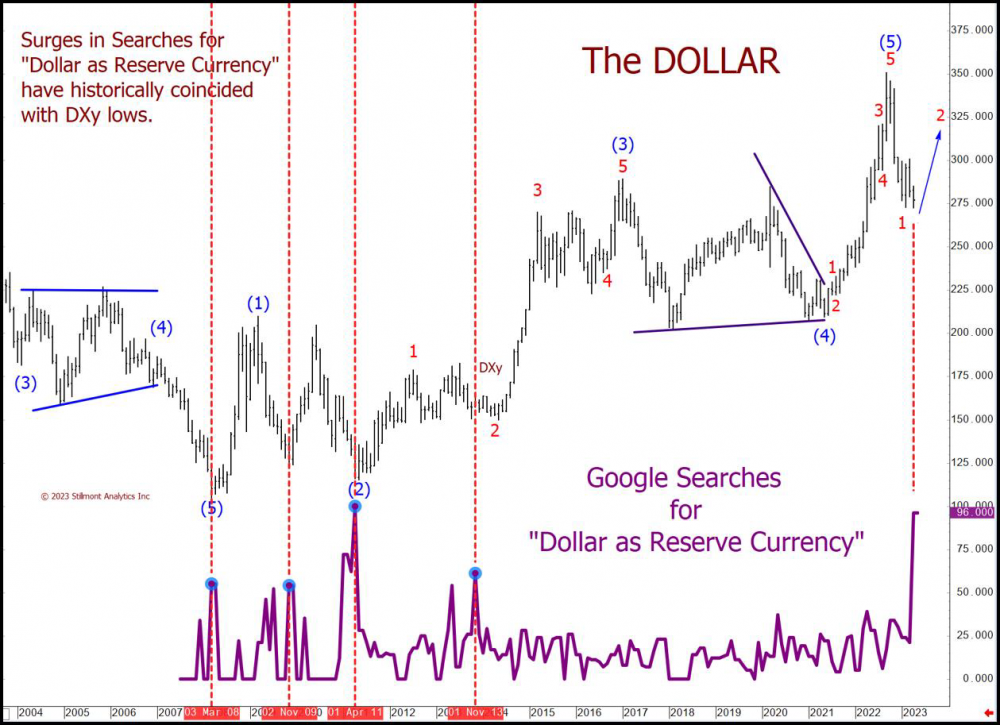

Warto również dodać, że na przestrzeni ostatnich kilkunastu lat miały miejsce sytuacje, w których pojawiały się obawy o status dolara jako waluty rezerwowej. Jak w takich momentach reagował dolar? Zerknijcie na kolejny wpis.

Czy to koniec ery dolara?

Wszędzie słyszymy o osłabiającej się pozycji dolara na arenie międzynarodowej, ale tego typu dywagacje nie muszą wcale zwiastować spadków amerykańskiej waluty. Na poniższym wykresie górna część przedstawia notowania indeksu dolara. Poniżej na fioletowo nałożony jest wykres wyszukiwań frazy „dolar jako waluta rezerwowa” w przeglądarce Google. Zauważcie, że za każdym razem, kiedy wiele osób wyszukiwało wspomnianą frazę (obawiając się o dalsze losy USD) notowaliśmy jednocześnie lokalny dołek na indeksie dolara.

Ze względu na opisaną korelację uważamy, że w tej chwili mamy do czynienia z dobrym momentem do zakupu dolarów pod przyszłe inwestycje. Jeśli chodzi o przyszłość amerykańskiej waluty, to zapewne będzie ona rzadziej używana w handlu międzynarodowym, ale pozostanie kluczową walutą dla globalnej gospodarki.

Czy to juz recesja?

Rządy na całym świecie twierdzą, że obecna gospodarka ma się dobrze i daleko nam do recesji. Na wszelki wypadek jednak w lecie 2022 roku zmieniono definicję recesji z „2 następujących po sobie kwartałach spadku PKB” na „brak sztywnych reguł”. Z tego powodu o tym, czy światowa gospodarka znajduje się w okresie spowolnienia gospodarczego mają decydować urzędnicy z Amerykańskiego Krajowego Urzędu Badań Ekonomicznych (ang. National Bureau of Economic Research).

Główną miarą, która służy do przewidywania recesji jest odwrócenie krzywej dochodowości, czyli sytuacja, w której odsetki od długoterminowych obligacji stają się niższe od krótkoterminowych. Istnieje również kilka innych sygnałów które mogą wskazywać na pogarszanie się sytuacji gospodarczej.

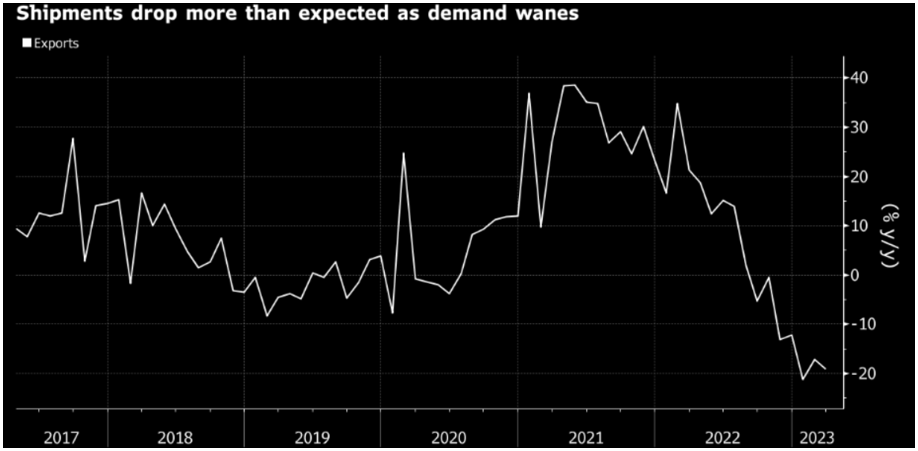

Są to między innymi zachowanie spółek zajmujących się przewozem dóbr jak FedEx czy UPS oraz eksport Korei Południowej i Tajwanu. Ten ostatni sukcesywnie spada od 2022 roku co jest przedstawione na poniższym wykresie.

Inne miary wyprzedzające recesję również wskazują na spowolnienie rynku. Akcje UPS, jednego z największych przewoźników spadły od początku 2022 roku o ponad 26%. Z kolei wspomniana wcześniej krzywa dochodowości jest odwrócona, czyli obligacje krótkoterminowe płacą więcej niż długoterminowe. Więcej o tym w artykule: Jak przewidzieć recesję gospodarczą?

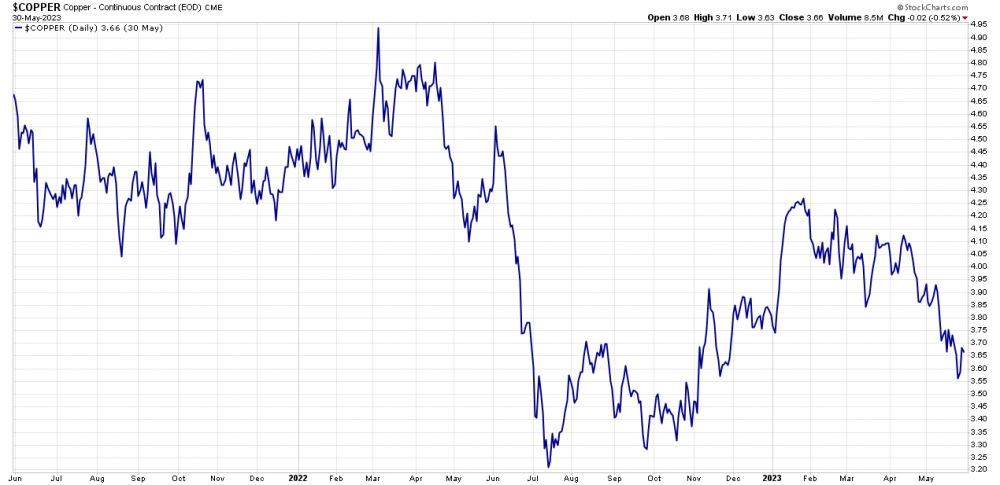

Na słabą sytuację gospodarczą wskazuje również wykres miedzi. Ten surowiec często jest określany mianem Dr Copper ponieważ potrafi bardzo precyzyjnie odzwierciedlać koniunkturę w globalnej gospodarce.

Od kilku miesięcy cena miedzi stopniowo spada. To kolejny element, który nie świadczy najlepiej o obecnej koniunkturze.

Sztuczna inteligencja dla mas

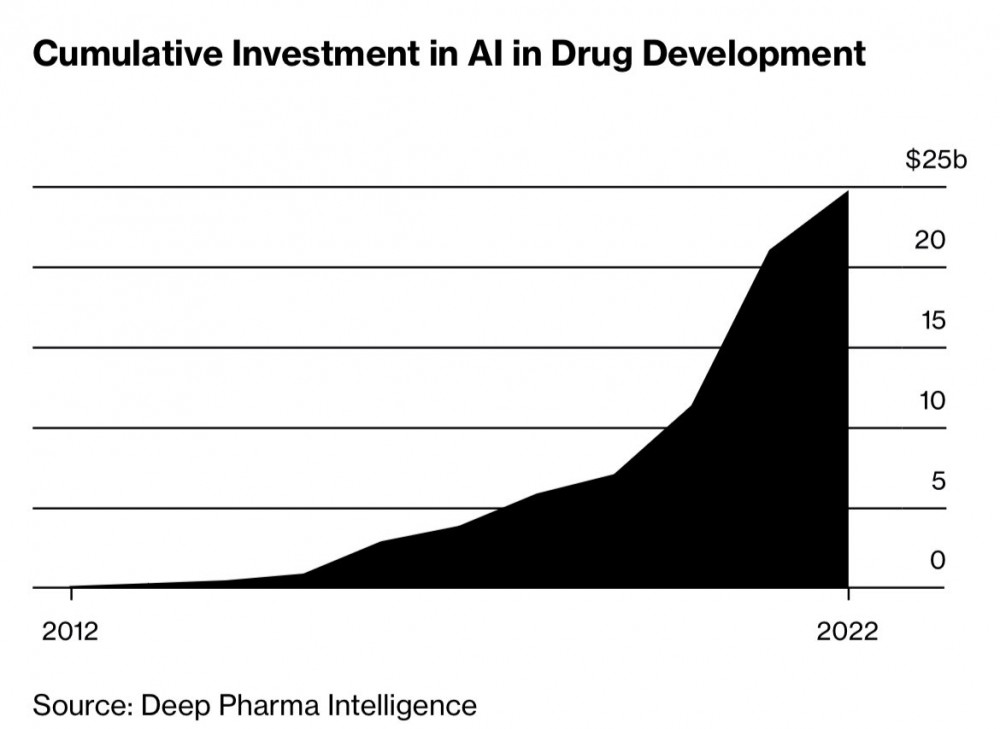

Jeszcze kilkanaście lat temu nikt realnie nie myślał o tym, że lekarstwa będą powstawać dzięki sztucznej inteligencji. Zawsze była to domena naukowców spędzających wiele godzin w laboratoriach poszukujących konkretnych molekuł pomagających zdrowieć pacjentom albo złagodzić ewentualne objawy. Inwestycje w AI pod kątem poszukiwania lekarstw zwiększyły się po 2012 roku. Obecnie nikt nie wątpi, że sztuczna inteligencja będzie zdolna do proponowania leków naukowcom. Mało tego część takich preparatów już jest na etapie finalizacji badań klinicznych i niedługo mogą trafić do aptek. Poniższy wykres przedstawia, jak wyglądały nakłady na AI w rozwoju leków (wartości w miliardach dolarów).

O rozwoju AI słyszymy głównie w kontekście spółek takich jak Microsoft, Google czy Amazon. Tak naprawdę jednak wiele firm, z których usług korzystamy na co dzień wykorzystują rozwiązania sztucznej inteligencji. Pod względem inwestycyjnym warto zwrócić uwagę na przedsiębiorstwa, które w nieoczywisty sposób stosują tą technologię. Dwie takie firmy zostały opisane w najnowszym raporcie, który w ciągu najbliższych kilku dni będzie dostępny dla subskrybentów Portfela Tradera.

Historia się nie powtarza, lecz rymuje

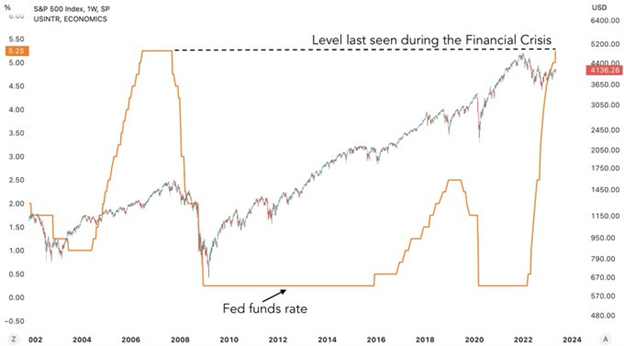

Stopy procentowe w USA po majowej podwyżce o 0,25% plasują się na takim samym poziomie jak przed kryzysem z 2008 roku. Poniższy wykres przedstawia ich wysokość oznaczoną kolorem złotym, z kolei druga linia to wykres indeksu akcji S&P500. Autor sugeruje, że po rozpoczęciu obniżek stóp procentowych zobaczymy znaczące spadki wycen aktywów, podobnie jak miało to miejsce 15 lat temu.

Czy to możliwe? Naszym zdaniem wiele spółek w kolejnych miesiącach pokaże słabe wyniki, co będzie związane z recesją. Z tego powodu może dojść do pewnej korekty na rynku. Nie musi to oznaczać jednak, że akcje zakończą rok na minusie – wiele zależy od tego jak FED zachowa się podczas spadków, oraz czy nie wystąpią większe problemy na rynku długu bądź nieruchomości komercyjnych.

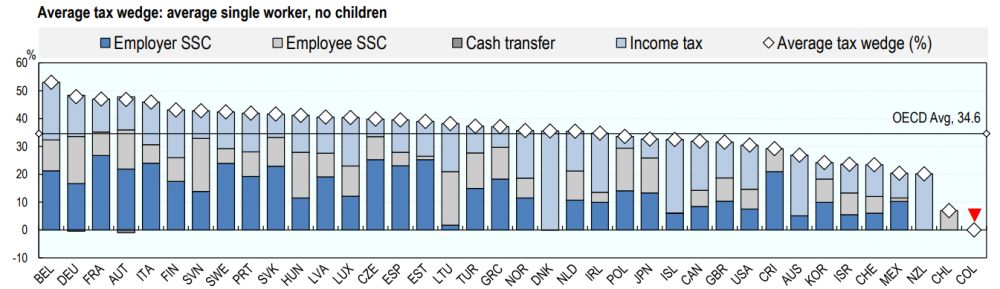

Obciążenia podatników – Polska w środku stawki

Poniższy wykres przedstawia obciążenie podatników z krajów OECD. Większość rządów nakłada wysokie podatki na pracę swoich obywateli. Polska plasuje się tuż poniżej średniej dla wszystkich krajów wynoszącej 34,6%. Mimo tego, że nadal nie jesteśmy bogatym krajem jak USA, Japonia czy Europa Zachodnia, to nasze obciążenia podatkowe są na porównywalnych poziomach jak w tych krajach. W całym zestawieniu wyróżniają się dwie gospodarki z Ameryki Południowej, Chile i Kolumbia z obciążeniem na poziomie kolejno 7% i 0%.

Przeciętny Polak, mimo że zarabia kilka razy mniej niż obywatele najbardziej rozwiniętych krajów, jest opodatkowany na podobnym poziomie. W naszych kieszeniach pozostaje zatem mniej pieniędzy niż w przypadku wielu państw z Zachodu. Z drugiej strony dzięki pracowitości Polaków gospodarka wciąż jest w stanie rozwijać się w przyzwoitym tempie.

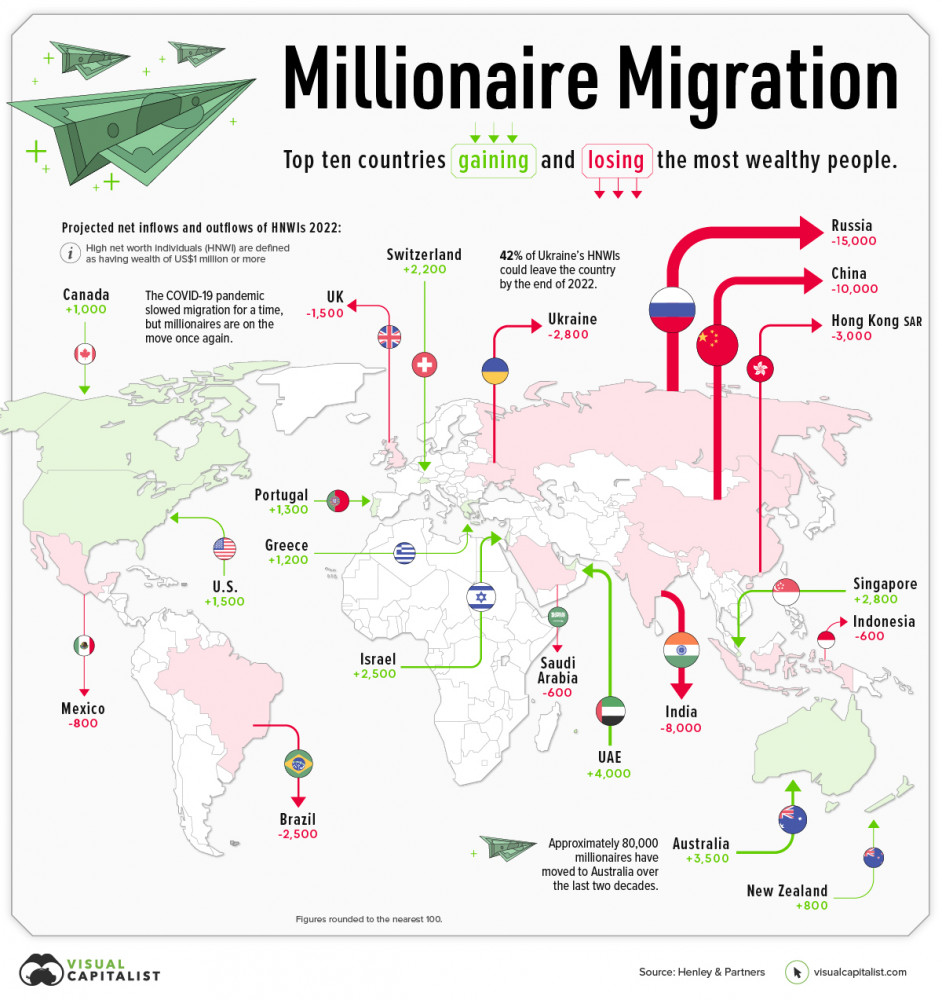

Gdzie emigrują milionerzy?

Visualcapitalist przygotowało grafikę, która pokazuje migrację milionerów na przestrzeni 2022 roku. Które kraje były popularne? Z których krajów milionerzy uciekali?

1. W przypadku Ukrainy 42% milionerów opuściło kraj,

2. Najwięcej milionerów opuściło Rosję, a wielu z nich utraciło sporą część swojego majątku ze względu na sankcje (np. Roman Abramowicz),

3. Bardzo wielu milionerów przeniosło się do Izraela i widzimy tutaj bezpośredni związek z wojną na Ukrainie,

4. Popularnym kierunkiem były kraje które nie radzą sobie dobrze gospodarczo, ale oferują przyjazny klimat, np. Grecja i Portugalia.

5. Popularnym wyborem wśród najbogatszych wciąż są państwa Zachodu ze stabilną polityką w obrębie własności prywatnej i wolności jednostki.

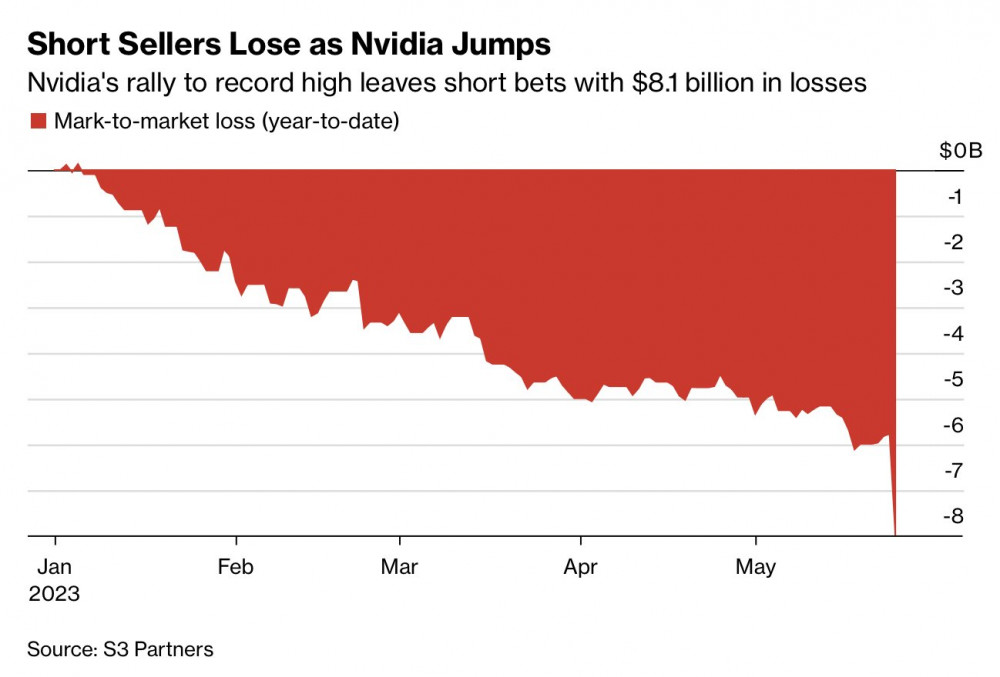

Shortowanie modnych spółek

Nvidia jest jedną z popularnych spółek technologicznych. Firma zajmuje się projektowaniem kart graficznych i wykorzystywanych do sztucznej inteligencji akceleratorów. W ciągu ostatnich lat stała się bardzo modną spółką i zaczęła być zestawiana razem ze spółkami należącymi do grupy określanej jako FAANG (Facebook, Apple, Amazon, Netflix, Google). Po rajdzie notowań wywołanym m.in. covidowym dodrukiem zanotowała rekordowe 333 USD za akcję w 2021 roku. Następnie w niecały rok akcje Nvidii spadły aż o 66%. Początek 2023 roku stanowił dobry okres dla spółki dzięki poruszeniu wokół sztucznej inteligencji. Na przestrzeni ostatnich 5 miesięcy spółka wzrosła o 180%.

Poniższy wykres przedstawia straty osób grających na spadki kursu Nvidii od początku bieżącego roku. Zwróćcie uwagę, że 25 maja, po ogłoszeniu pozytywnych wyników za I kwartał, akcje urosły o 24% zwiększając straty wśród shortujących (grających na spadki) do 8,1 miliarda dolarów.

Trader21 w swojej książce niejednokrotnie wspominał o problemach z shortowaniem drogich, lecz modnych akcji. Ostatecznie całkowicie zrezygnował z ich shortowania w marcu 2020 roku, kiedy FED uruchamiał największy dodruk w historii.

Naszym zdaniem w krótkim terminie akcje Nvidii są bardzo drogie i mogą zaliczyć korektę. Patrząc jednak w dłuższej perspektywie trzeba przyznać, że ta spółka może bardzo mocno skorzystać na rozwoju sztucznej inteligencji, co przyniesie jej zapewne znaczący wzrost zysków. A zatem notowania w kolejnych latach mogą być na jeszcze wyższym poziomie niż jest to dzisiaj.

Independent Trader Team

Łysy

W nawiązaniu do artykułu: chętnie przeczytałbym opracowanie nt. wysokości opodatkowania pracy w krajach na świecie. Głębsze rozwinięcie tematu, dlaczego w Chile można, a w czerwonej Europie już nie... ;)

Pozdrawiam! :)

supermario

Żeby się przenieść do Izraela trzeba mieć niezłe korzenie , gojów nie przyjmują.

supermario

https://www.msn.com/pl-pl/wiadomosci/other/ue-%C5%9Bciga-si%C4%99-ze-zmianami-klimatycznymi-co-mo%C5%BCe-okaza%C4%87-si%C4%99-dla-nas-zbyt-drogie-polski-rz%C4%85d-mo%C5%BCe-jednak-skorzysta%C4%87-z-pomys%C5%82u-londynu/ar-AA1bYzsU?ocid=msedgntp&cvid=9e76c3efaa164455ade021a02f719c49&ei=11

easyReader

To za Kopaczowej i Tuska Polacy nie byli pracowici?

Pędu do roboty nabrali nagle po 2015? LOL!

Poland full year GDP growth

Ostatnio modyfikowany: 2023-06-01 19:22

easyReader

Sprzyjają za to stawaniu PL na skraju bankructwa. Vide: zajumanie większości kasy z OFE w 2014.

Całe szczęście, że powrót tej menażerii nie grozi. Polacy dalej będą mogli wykazywać się tą wyjątkową pracowitością :-))

supermario

"Na rynku jest uśpiony wielki kapitał. Nawet dzieła uznanych artystów często są niedoszacowane. Wolny rynek odkrywa i promuje niesłusznie zapomnianych artystów.

Ostatnio odbyła się w Warszawie premiera filmu dokumentalnego pt. „Ile za sztukę?”. Film trwa ponad 80 minut. Pokazuje krajowy rynek sztuki współczesnej, aukcje, kolekcjonerów i artystów, stawia problem wyceny dzieł. To pierwszy pełnometrażowy film dokumentalny o tej branży. W filmie są angielskie napisy. Jest szansa, że dotrze do międzynarodowego odbiorcy.

Najważniejsi są artyści, bo bez nich nie ma towaru, nie ma handlu. Wyróżniają się wystąpienia Pawła Kowalewskiego i Ryszarda Grzyba z Gruppy oraz Mirosława Bałki. Przewodnikami po rynku są osoby ważne w branży, Rafał Kamecki z portalu Artinfo.pl i Juliusz Windorbski z Desy Unicum, największego domu aukcyjnego. W filmie stworzono znakomity portret psychologiczny malarki Moniki Misztal.

Występuje w filmie wybitny kolekcjoner polskiej sztuki współczesnej dr Werner Jerke z Recklinghausen w Niemczech. Kolekcjoner ufundował pierwsze zagraniczne prywatne muzeum poświęcone polskiej sztuce współczesnej. Otwarte zostało w 2016 roku.

Oczywiście pokazane w filmie różnorodne wątki, to autorski wybór reżysera. Równie dobrze można było pokazać innych artystów lub inne ważne problemy. Nie jest to akademicki, uporządkowany wykład dotyczący cen, lecz autorska kreacja. Film pokazuje ważny wycinek gospodarki, w 2021 roku obroty na krajowych aukcjach wyniosły ok. 630 mln. złotych.

Dobrze, że film powstał. Pokazuje zaplecze rynku. Z komentarzy widzów wynika, że film zdecydowanie poszerza wiedzę laika na temat rynku i cen. Odbiór jest pozytywny. " Czytaj dalej

https://pieniadze.rp.pl/sztuka/art38549551-cena-miernikiem-wartosci-obrazu

supermario

"W styczniu ubiegłego roku w ofercie japońskiego domu aukcyjnego Mainichi Auction Inc. pojawiło się malowidło ,,Madonna z Dzieciątkiem”. Identyfikację obiektu na aukcji w Tokio umożliwiły narzędzia informatyczne używane przez Departament Restytucji Dóbr Kultury. Do tej pory nie zdarzyło się, aby dzieła wpisane na polską listę strat wojennych odnalazły się na Dalekim Wschodzie i jest to pierwszy taki przypadek. Wspomniany dom aukcyjny po zapoznaniu się z historią dzieła, postanowił bezpłatnie zwrócić je do Polski, akceptując wszystkie argumenty – zarówno prawne, jak i kulturowe. Po niezbędnych pracach konserwatorskich, obraz prawdopodobnie zostanie umieszczony w nowo powstającym Muzeum Książąt Lubomirskich we Wrocławiu.

Podobnie jak wiele innych kolekcji, także i ta została zagrabiona w czasie II wojny światowej. ,,Madonnę z Dzieciątkiem” będącą częścią zbiorów, wywieziono do Niemiec. " Czytaj dalej

https://rynekisztuka.pl/2023/05/31/madonna-z-dzieciatkiem-odnaleziony-obraz-japonia/

Tomaszabc

Te wzrosty różnią się od poprzednich krótkoterminowych ponieważ teraz było szarpnięcie w dół, wytrzepanie leszcza, info o Namibii, następnie silny ruch w górę.

Nakłada się na to znudzenie inwestorów "krachem i recesją", wzrost ceny spot, pozytywne informacje z rynku.

Znów chciałem zamienić trochę akcji uranowych po wzrostach na gaz ziemny NGAS po spadkach ale jednak wytrwam w przekonaniu, że nie bawię się w ten rynek.

Sezonowość wygląda dobrze. Wzrosty będą bo spółki produkujące gaz trzymają się mocno. Jednak ta degradacja nie pozwala trzymać długo....

Ostatnio modyfikowany: 2023-06-01 20:31

janwar

Najwidoczniej rządy po-psl nie sprzyjają pracowitości.

Sprzyjają za to stawaniu PL na skraju bankructwa. Vide: zajumanie większości kasy z OFE w 2014.

Całe szczęście, że powrót tej menażerii nie grozi. Polacy dalej będą mogli wykazywać się tą wyjątkową pracowitością :-))

-powrót tej menadżerii niestety grozi- jeśli cała opozycja stworzy wspólną koalicję.

a potem będzie narracja ,że PiS tak zepsuł kraj i trzeba podwyższyć podatki, zabrać wszystkie bonusy, podwyższyć wiek emerytalny do 67 lat

i cofamy się o conajmniej 8 lat korzystając z dobrobytu z czasów PO.

lenon

"Trochę słabo dociekliwy jesteś. Przez ostatnie kilka dni nad Warszawą są dokładnie takie same warunki atmosferyczne, i jednego dnia widać chemtrails a drugiego nie, i tak na zmianę. No więc powiedz mi jak to jest - samoloty nad Warszawą latają tylko w określone dni? Przy tym samym zerowym stopniu zachmurzenia i tej samej temperaturze raz dochodzi resublimacji a raz nie? To są pierdoły dla biednych umysłowo jeśli laik pierwszą obserwacją może obalić takie argumenty."

Zatem czekam na obalenie tych argumentów.

Zanim wypuścisz balony meteorologiczne, proponuję żebyś dowiedział się, co to są prądy strumieniowe i jakie zjawiska zachodzą w tropopauzie na styku troposfery i stratosfery. Zaoszczędzi Ci to niepotrzebnych kosztów.

@Zgr

"Czytam i nie wierze.

To powiedz mi jaśnie oświecony Panie dlaczego tych samolotów które zostawiają smygi nie ma na flightradarze?"

Oczywiście jest to nie prawda. Części samolotów nie ma na flightradarze, jedne zostawiają smugi inne nie. To samo tyczy się tych, które tam widnieją.

@easyReader

Polacy byli pracowici tak samo 10 - 15 lat temu jak i dziś. Wtedy gospodarka rozwijała się w przyzwoitym tempie jak i teraz się rozwija. To jest właśnie ich zasługa.

Skąd przyszło Ci do głowy, że coś się w tym względzie zmieniło?

Różnica polega na tym, że wtedy był to wzrost naturalny wynikający z pracy, a dziś w dużym stopniu jest drukowany. Nic zatem nie zmieniło się poza powszechnym odczuciem i zniechęcaniem do pracy najbardziej pracowitych. Grecja żyła w dobrobycie jeszcze dłużej.

Co do długu, to różnica jest taka, że kiedyś były czasy, że przynajmniej starano się stosować do zapisów konstytucji. Nikomu do głowy nie przyszło żeby prowadzić podwójne księgi i 50% długu wyprowadzić poza budżet, chwaląc się że jest 40% do PKB, gdy w rzeczywistości jest 80%.

Kłamać, kraść i mataczyć zawsze można. O wiele trudniej jest stanąć i powiedzieć prawdę.

Ostatnio modyfikowany: 2023-06-01 21:52

janwar

Czy na serio chcesz powrotu czasów sprzed 8 czy 16 lat?

A może nie możesz już prowadzić oscylatora vat, jak za starych dobrych czasów PO.

Twoje pokrętne wywody mają jakiś głębsze podwójne dno.

Oczywiście nie zdradzisz na tym forum co naprawdę boli na wątrobie.

Czy nie idzie tutaj o jakieś rodzinne lub kolesiowskie koneksje które po zmianie władzy przyniosą fortunę?

lenon

Gdybym myślał takimi kategoriami, to już dawno byłbym prominentnym działaczem PiS i już bym był na emeryturze.

Ja Panie ten grajdołek znam od podszewki. Gdybym tylko chciał, to jedna jak i druga strona przyjęła by mnie z otwartymi rękami.

Ostatnio modyfikowany: 2023-06-01 22:49

edzio

skoro lecą dwa samoloty przy tej samej pogodzie i na tej samej wysokości, i jeden zostawia ślad a drugi nie. Chcesz wierzyć, że to prądy konwekcyjne, a ja jestem idiotą, to wierz.

Skoro na tej samej wysokości ten sam gość zimą ma parę wylatującą z ust przy oddychaniu, a latem tej pary nie widać, to co to może oznaczać?

Skromnie ci tylko przypomnę że pogodę masz tam gdzie stoisz, a samolot jest na wysokości 11.000 metrów i to co tam się dzieje nie ma nic wspólnego z Twoją pogodą

Ostatnio modyfikowany: 2023-06-02 00:14

easyReader

A tymczasem, dane o wzroście w Chile do czasów tzw. pandemii:

2014 - 1,4%

2015 - 2,2%

2016 - 1,8%

2017 - 1,4%

2018 - 4%

2019 - 0,7%

No ale dla lenona to zapewne jest "przyzwoite tempo rozwoju". Jak 1,3% w Polsce za Tuska.

lenon

Zastanawiające dla mnie jest, dlaczego zawsze, od tylu lat piszesz coś co da się podważyć?

Napisałbyś dla odmiany, czasami coś co nie jest fałszem. Gdybym próbował kłamać jak Ty, musiałbym napisać, że tempo rozwoju za Kaczyńskiego jest -2%.

Ostatnio modyfikowany: 2023-06-02 01:49

easyReader

Łysy loty do Chile masz z Frankfurtu i Londynu. Leć, pomieszkaj z 7-10 lat, zakosztuj tych delicyj.

Hansclosx

Że względu na wyjątkową gorliwość w wykonywaniu planu globalnego patrz pandemia wojna na Ukrainie dostali fory u hegemona przez co przestano się przyglądać temu co wyprawiają oraz że za dużo drukuja i przy okazji pilnuja aby nic nie przez nich nie padlo i tak się u nas kręci gospodarka.

Skończy się wojna Rosja zostanie zatrzymana hegemon zwróci się do Niemiec Francji aby ogarnely Europę i przypomni sobie o Polsce i tworzeniu przez polskie władze dyktatury i zadziała i tak się skończy zabawa. Jedyny problem że prawdopodobnie to nie W tym roku więc jeszcze trochę czasu mają.

R!ff

Też patrzę na gaz i chyba jednak będę na niego polował. Zaraz zacznie się sezon gdzie klima będzie hulała 24/7 co zapoczątkuje ubieranie gazu z rezerw co też będzie wstępem do zimy. Do tego EIA prognozuje wzrost eksportu gazu w każdym możliwym scenariuszu na czym powinni zyskać amerykańscy mali/średni producenci. Mocno kusi mnie też BOIL ale tutaj już trzebaby się wykazać dobrym timingiem.

Seneca AS

Jesteście pewni, że to zestawienie jest prawidłowe? Tzn. że masa ludzi z kasą spieprza z faszystowskich krajów Briks? Czytając niektóre komentarze na tym forum mogłoby się wydawać, że kraje Briks to miejsca miodem i kasą płynące, dokąd ludzie z upadającego, zgniłego zachodu chcą uciekać i się dorabiać. Dlatego pod konsulatami Ruskiej Rzeszy oraz faszystowskich Chin ustawiają się w Europie kolejki z prośbą o azyl.

Ostatnio modyfikowany: 2023-06-02 08:49

PN

Hejże ITT. Ileż razy można pisać te głodne kawałki "dzięki pracowitości Polaków gospodarka dobrze się rozwija".

To mówisz Trader że dzięki temu że biedni pracujący niewolnicy tyrają to wam bogatym żyje się dobrze i możecie nam wymyślać jeszcze więcej gówno pracy, gówno usług, gówno produktów? Ahhh tak na tym polega przecież Ekonomia na wyciskaniu roboty z Gamoni czyż nie?

Wy tutaj patrzycie wszyscy tylko już w górę, na zyski i aktywa, na pieniądze i inwestycje.. na szczęście nie patrzycie w dół na miliony wyzyskiwanych a jeszcze kręcicie filmy na YT żeby się pochwalić ile od biednych wyciągnęliście hajsu. Kreowanie się na obrońców społeczeństwa jak np ta o wasze ujadanie na korporacje i rządy nie czyni z was Robin Hooda a jedynie śmieszy ludzi inteligentnych. I klasa średnia i korporacje i rządy i kościół mają za zadanie dobrze wydoić biednych z roboty..

A już totalnym odjazdem jest że nazywacie siebie Autorytetami i dajecie WYKLADY!! XD WYKLADY?!?! Niedłufo swoje uczelnie powołanie i instytuty i katedry. Specjalizacja kradzież systemowa profesor Midel wydział flipów I nieruchomości, Doktor Wieczorek Katedra wyzysku z Bentleya,.. I oczywiście wszyscy książki napisali xd to podręczniki do kradzieży już są XD

WARREN pozdrawiam

Marcin (ITT)

Myślę, że tutaj należałoby rozróżnić dwie rzeczy. Z jednej strony kraje BRICS rozwijają się przez większość czasu szybciej niż stabilne gospodarki zachodnie. To jest naturalne. Zupełnie inną kwestią jest czy w tych krajach jest szerokopojęta wolność oraz właśnie stabilność - pod tym względem w wielu krajach BRICS i tych które chciałyby do BRICS dołączyć sytuacja wygląda beznadziejnie. Też dziwią mnie czasem niektóre komentarze pochwalne względem autorytarnych krajów ze Wschodu, dlatego też częściej wspominamy chociażby o tym jak Chiny dosłownie sterują życiem każdego z obywateli (lockdowny, charakterystyka CBDC itd).

Idealna moim zdaniem jest sytuacja w której gospodarka może się rozwijać, mamy wysoki poziom bezpieczeństwa, stosunkowo stabilną sytuację polityczną, a ludzie mogą mówić i robić co chcą. Wbrew pozorom, Polska wypada pod tym kątem całkiem nieźle. Oczywiście ciągle problem jest skomplikowane prawo i nękanie przedsiębiorców kontrolami - z tym trzeba walczyć. Ale pod kątem poziomu bezpieczeństwa i poziomu wolności jest naprawdę nieźle.

@PN

Tak, gospodarka rozwija się dobrze w dużej mierze dzięki pracowitości i kreatywności Polaków. Może i powtarzamy ten tekst po raz dziesiąty, ale warto - bo coraz więcej jest w Europie osób, które zakładają, że nie ma sensu pracować i lepiej żerować na innych.

"na szczęście nie patrzycie w dół" - skończ z takim bełkotem, na blogu Tradera21, który z samej książki Inteligentny Inwestor XXI wieku przekazał milion złotych na Pajacyka.

Nie nazywamy siebie autorytetami, ale staramy się przekazywać wartościowe treści. A jeśli chodzi o wykład - to może podeślij jakiś wartościowy, z którego wszyscy skorzystają? Jeśli jednak nie masz nic ciekawego do przekazania to odpuść sobie kolejne komentarze.

PN

Przecież każdy pracodawca, przedsiębiorca a już tym bardziej inwestor giełdowy żerują na pracy innych w o wiele większej mierze niż ci którzy biorą jakieś benefity od Państwa. A to ujadanie na socjal prze was i klasę średnią to po prostu strach że ludzie otworzą oczy i przestaną na was tyrać I na wasze wzrosty akcji. Wszystko co wyciągacie z giełdy to kradzież w świetle prawa i w błysku Youtubiwych fleszy - czyż nie? I ta kasa z giełd za którą się dobrze bawićie jest właśnie w korporacjach i firmach wypracowywana przez biednych pracujacych najniższego szczebla bo oni są najbardziej wyzyskiwani. EKONOMIA TO NAUKA O WYZYSKU :)

Arekb52

Novy-przewijaj, ja jak widzę kto napisał to niektórych w całości przewijam.

PS uprzedzając wyśmiewanie "wizjonerstwa" zaznaczam, ze na ostatnich moich wizjach o przyszłości zarobiłem już 420 % zysku w rok(wyśmiewana tu Noctiluca). Czekam też na debiut Neutrino Geology(metoda poszukiwań złóż).

Ostatnio modyfikowany: 2023-06-02 10:32

Arekb52

Czytelnik13

7laws.pl

pozdrawiam

PN

Nawet nie macie odwagi podjąć debaty o "Ekonomii bez wyzysku" to tak z chciwości? Głupoty?

Arekb52

PS, Chociaż nie, zmieniłem danie. Zlituję się na d tobą i dam ci rade. Przeczytaj te 3 książki:Tomas Sowel "Fakty i mity w ekonomii",Nima Sanandaji "Mit Skandynawii", i Lawrence Reed "52 mity o kapitaliźmie". Może ci jakiś trybik zaskoczy.

Ostatnio modyfikowany: 2023-06-02 11:19

PN

"na szczęście nie patrzycie w dół" - skończ z takim bełkotem, na blogu Tradera21, który z samej książki Inteligentny Inwestor XXI wieku przekazał milion złotych na Pajacyka.

Ah!! No tak milioner dał na pajacyka to jest rozgrzeszony. Milion dzieci nie umarło z głodu! Wiwat! Hurra jesteśmy ocaleni!

Szkoda tylko że nie dał że swoich tylko z ukradzionych.

A popatrz na pajacyka dał a ilu po drodze okradł? Ile setek tysięcy ludzi musi gdzieś tam zasuwać za grosze żeby on mógł dać ten milion. I co takiego uczynił dla ludzkości i społeczeństwa że dostał od tych biednych pracujacych tyle milionów??? Wynalazł lek na raka czy co?

Czekałem właśnie na słowo "bełkot" zapomniałeś dodać "lewacki" xD

PN

Juz straszycie komunizmem jak tylko ktoś mówi o wyzysku. Nudne to już i już nie działa a już na pewno nie na pokolenie Z które nie chce na was zasuwac xd To jedyny wasz argument?

PLanktON

jest mocno pro dolarowy? w Sensie USD/PLN raczej w górę w okresie tych 2ch przyszłych lat?

ZielonyToNowyCzerwony

Jeżeli przez ostatnie lata (co najmniej siedem ostatnich) wszechobecnego rozdawnictwa i ogólnoświatowej hossy nie dałeś rady znaleźć sobie odpowiedniego zajęcia (etatu lub własnej JDG czy innego tworu) dającego przynajmniej średni (nie mylić ze średnią krajową) poziom życia tobie i twojej rodzinie to problem nie jest w tych wyzyskiwaczach tylko w tobie. Jeśli całe twoje pokolenie Z jest takie to będziemy tyrali (vel wyzyskiwali was) do śmierci zamiast do emerytury :)

Dziwię się, że zespół @ITT nadal pozwala ci tutaj pisać takie fantasmagorie, ponieważ m.in. przez takich jak ty ubyło wielu ciekawie piszących, a od jakiegoś czasu ubywa również czytelników... za to pojawiają się adherenci pisokomuny typu @easyReader, ale to chyba tylko dlatego, że wybory coraz bliżej

Ostatnio modyfikowany: 2023-06-02 12:25

R!ff

Przecież każdy pracodawca, przedsiębiorca...

Czyli co, lepiej żeby ich nie było? Na koniec 2020 roku MŚP zatrudniali 67% ogółu osob pracujących. To właśnie przedsiębiorcy dzięki swej zaradności i pomysłowości pchają rozwój tego świata, nie rządzący. Bez nich nic by nie szło do przodu. To w zdecydowanej mierze oni mają podnoszone podatki dzięki czemu państwo rozdaje social. Zapytaj w swoim otoczeniu 2/3 osoby czy chcą stracic pracę, tak żeby pozbyć się tych żerujących...

Wszystko co wyciągacie z giełdy to kradzież w świetle prawa...

Co za bzdury...

Ostatnio modyfikowany: 2023-06-02 12:33

Seneca AS

W Kanadzie wprowadzono humanitarne i empatyczne prawo do eutanazji dla osób, które są generalnie biedne i nie stać ich na utrzymanie.

Niestety, w KatoPislamie, biedni nie będą mieć w najbliższym czasie takiego wyboru i będą musieli zasuwać na utrzymanie i siebie i tradycyjnych pasożytów typu zbędne urzędasy czy KK. A w żałosnych oligarchiach typu UA i RU muszą dodatkowo iść na wojnę i ginąć jako mięso armatnie za takie zgniłe abstrakcje jak Rosja czy Ukraina.

Arekb52

PN

Bardzo lubię twoje wpisy ,- ty tak ładnie umiesz wyjaśnić wiele rzeczy i ksto-prawaków na tym forum tak pięknie spienić :)

coci

@Seneca

Bardzo lubię twoje wpisy ,- ty tak ładnie umiesz wyjaśnić wiele rzeczy i ksto-prawaków na tym forum tak pięknie spienić :)

...to elegancko. Poniżej jeden z wpisów forumowego Seneki adresowany do ciebie (o ile jesteś zwierzę lub człowiek).

To, że życie każdego zwierzęcia, w tym człowieka, nie ma żadnego sensu to fakt obiektywny, który może być podważany tylko przez intelektualne ameby.

Tak więc, albo twoje życie jest całkowicie bez sensu, albo żeś intelektualna ameba - obiektywnie ;)

Hansclosx

ITT i uciekający milionerzy

Jesteście pewni, że to zestawienie jest prawidłowe? Tzn. że masa ludzi z kasą spieprza z faszystowskich krajów Briks? Czytając niektóre komentarze na tym forum mogłoby się wydawać, że kraje Briks to miejsca miodem i kasą płynące, dokąd ludzie z upadającego, zgniłego zachodu chcą uciekać i się dorabiać. Dlatego pod konsulatami Ruskiej Rzeszy oraz faszystowskich Chin ustawiają się w Europie kolejki z prośbą o azyl

Zgadza się dużo takich komentarzy. Oczywiście one są nieprawdziwe A dlaczego tak ich dużo bo w sieci działa propaganda wschodnia i produkuje fałszywie negatywny obraz zachodu i pozytywny obraz wschodu oraz biznes opierajacy się na strachu w tym też biznes inwestycyjny (Np handlarze metalami).

coci

Taki przyszedl do mnie email z PKO BP

Wpłaty i wypłaty w koronie norweskiej (NOK) dla klientów indywidualnych będą czasowo niemożliwe

Od 15.06.2023 r. w naszych oddziałach czasowo nie będzie można wpłacać i wypłacać gotówki w koronie norweskiej (NOK)

Dlaczego?

Z powodu wprowadzania ograniczeń w obrocie gotówkowym w Norwegii

A co z Twoim kontem?

Obsługa Twojego konta walutowego w NOK w pozostałym zakresie się nie zmienia. Nadal możesz np. robić przelewy, wymieniać walutę w kantorze w serwisie iPKO i aplikacji IKO.

Gdy wznowimy obsługę gotówkową w NOK poinformujemy Cię o tym

Gdzie ci łowcy szurii i foliarzy sprzed kilku lat?

prasnik

Ze względu na opisaną korelację uważamy, że w tej chwili mamy do czynienia z dobrym momentem do zakupu dolarów.

Czy to też dobry moment na zakup CHF czy jeszcze przed wyborami się osłabi ?

Ostatnio modyfikowany: 2023-06-02 16:12

Kanadyjczyk

Dodatkowo, mam nadzieje ze reszta dobrych chlopakow zrobi dla Ciebie zbiorke jesli masz w obecnych czasach as tak dwie lewe rece.

Sie noz w kieszeni otwiera.

ZielonyToNowyCzerwony

Treść z artykółu

Ze względu na opisaną korelację uważamy, że w tej chwili mamy do czynienia z dobrym momentem do zakupu dolarów.

Czy to też dobry moment na zakup CHF czy jeszcze przed wyborami się osłabi ?

Mi inne pytanie się nasuwa: czy te dolary (a u ciebie CHF) to mamy kupować wirtualne czy prawdziwe zgodnie z trendem obrony gotówki? :)

prasnik

Mi inne pytanie się nasuwa: czy te dolary (a u ciebie CHF) to mamy kupować wirtualne czy prawdziwe zgodnie z trendem obrony gotówki? :)

Ja kupuję fizyczną celem bardziej ochrony i dywersyfikacji kapitału w myśl zasady nie wszystkie jaja do jednego koszyka bo nie interesują już mnie wielkie zyski.

Seneca AS

A po co Ci jakaś bzdetna wolność, jakieś pierdoły gotówkowe? Przecież jesteś śledzony 24/7 przez swojego niebiańskiego wielkiego brata, który spisuje każdy Twój występek i jak jakieś przekręty w szarej strefie za pomocą gotówki robisz to on to widzi i kiedyś rozliczy.

A będzie tylko gorzej, jak kopniesz w kalendarz, śledzenie będzie wieczne.

Niezłe kuriozum, mentalny, religijny niewolnik, "walczy" o jakąś wolność.

supermario

"I klasa średnia i korporacje i rządy i kościół mają za zadanie dobrze wydoić biednych z roboty.."

Jaka klasa średnia , w socjalistycznej Polsce tak jak za PRLu jedzie chłop na chłopie i jeszcze go w d... kopie . Suprmario w kwestii kościoła prosiłby o doprecyzowanie jaki konkretnie.

supermario

"Idealna moim zdaniem jest sytuacja w której gospodarka może się rozwijać, mamy wysoki poziom bezpieczeństwa, stosunkowo stabilną sytuację polityczną, a ludzie mogą mówić i robić co chcą."

Mówić i robić mają prawo pod warunkiem , że biorą za to odpowiedzialność. Supermario jeszcze dorzuciłby równość wobec prawa , a z tym w III RP nie jest tęgo.

supermario

" A to ujadanie na socjal prze was i klasę średnią to po prostu strach że ludzie otworzą oczy i przestaną na was tyrać I na wasze wzrosty akcji. "

Supermario klasą średnią nie jest , choć klasę zdaje się ma większą od wielu parweniuszy i powie Ci tak - nie ma przymusu tyrania na kogokolwiek , a wzrosty i spadki akcji bardzo często nie idą w parze z wynikami .

" Wszystko co wyciągacie z giełdy to kradzież w świetle prawa i w błysku Youtubiwych fleszy - czyż nie?"

Śp. pan Krzysztof Karoń po części też tak twierdził , ale też twierdził , że marksizm to zorganizowana wyższa forma grabieży.

coci

Widać że teologię masz w małym palcu i w seminarium nie zbijałes bąków ;) O paranoi i obsesji na punkcie śledzenia przez "niebiańskiego wielkiego brata" nie wspomnę.

Żeby nie było. Rozumiem frustrację wynikającą z faktu przypomnienia twojego cytatu który chluby raczej ci nie przynosi. Nie przyjmuj się tym jednak, bo jak widać i tak masz swoich wiernych fanów.

Ponadto, programowanie społeczne do tego stopnia sprało sagan że "szara strefa" i "raj podatkowy" kojarzy się ateiście z potępieniem i siarką w piekle ;)

PN

Ok nie potraficie ogarnąć ekonomii bez wyzysku - rozumiem wasze ograniczenia. Przedsiębiorcy są spoko o ile nie wyzyskują i UCZCIWIE dziela zyski z firmy.

A jak to sie ma do waszej wiary w brodate pana na chmurce? Kiedy kupujecie akcje dostajecie jaka za nic podczas gdy inni zasuwają na was i jesteście wspołautorami wielu tragedii ludzkich spowodowanych wyzyskiem. Ty klikasz kup akcje a w Afryce właśnie umiera dziecko bo bogaci nie mogą się nażreć. Pójdziecie za to do nieba napewno jeszcze wam dywan czerwony rozwin.

Mam firmę i nieźle mi się powodzi w Londynie i płace ludziom uczciwie a nie po waszemu.

A mogliście mnie zgasić jednym zdaniem: PN weź zejdź z Traders gdyby tym darmozjadom tyrajacym tej kasy nie ukradł to i tak by przezarli na pierdoły a chlopak przynajmniej robi coś pożytecznego. Walić biedę!

Arekb52

Seneca AS

Klasyczny szarak paranoik-schizofrenik myśli, że niebiański wielki brat go śledzi i mniej więcej dostosowuje swoją żałosną egzystencję do przykazań WB. Dodatkowo tenże sam szarak paranoik-schizofrenik myśli, że gdzieś tam na górze psychopatyczne elity chcą robić to samo i całkowicie sterować jego żałosną egzystencją. Oczywiście szarak pomija fakty, że WB to iluzja, a taką samą iluzją jest wiara w to, że elity są zainteresowane życiem takiego szaraka. Jeśli cokolwiek - elity mają tego szaraka paranoika w swoich tłustych, bogatych 4 literach, o ile szaraki posłusznie pracują i utrzymują elity, co zresztą szaraki robią poczynając od początków cywilizacji homo sapiens.

Na pocieszenie - współczesny szarak ma o wiele więcej wolności i wygody niż np. historyczny coci-szarak chłop feudalny.

A co do cytatu - z tym cytatem mają problem jedynie ameby, którym obce są podstawy filozofii.

PN

No pewnie że czerwone kółeczko - skoro nie potrafisz odpowiedzieć na żadną z moich absurdalnych głupot lepiej schować łeb w piasek. Nie będą nam lewacy psuli biznesu! :P

PN

"o ile szaraki posłusznie pracują i utrzymują elity, co zresztą szaraki robią poczynając od początków cywilizacji homo sapiens.

Na pocieszenie - współczesny szarak ma o wiele więcej wolności i wygody niż np. historyczny coci-szarak chłop feudalny."

Tylko problem w tym że szaraki nie zdają sobie sprawy jak są dymane bo nigdzie się o tym nie mówi, a jeśli już to w bardzo zawoalowany sposób więc są znieczuleni i ogłupieni robotą totalnie.

Ja bym chciał żeby do szaraków dotarło na jaką skalę są dymani i w jaki sposób i jak bardzo to dymanie cofa w rozwoju naszą cywilizację.. Trzeba to im jak dzieciom wytłumaczyć stopniowo wzbudzając ich oburzenie moim zdaniem - no przynajmniej trzeba próbować. A bogatych zmusić do przyznania - tak jesteśmy nieuczciwi i dymamy was od tysiącleci i co nam zrobicie? No więc jak już obie grupy sobie wyjaśnią tę kwestię i powiedzą prawdę w oczy... wtedy będzie można coś zmienić na świecie.. Oczywiście mogę się mylić.. Ale niedługo zacznie się ogólnopolska kampania informacyjna na temat wyzysku której mam przyjemność być współorganizatorem. Pojedziemy z bogatymi... jak z dziką świnią..

Rotczajld

Pozwolę się nie zgodzić. Moim zdaniem ta mała część społeczeństwa pcha cały motłoch do przodu. Jakby nie te top 10% najbardziej zardnych i inteligentnych to by w naszej cywilizacji nic nie powstało i pewnie nadal homo sapiens siedziałby w jaskiniach. Dlatego większość społeczeństwa zarabia tyle ile zarabia. Nawet na tym forum mamy do czynienia z planktonem, wierzącym w jakiś niestworzone rzeczy jak chemtrials, spiski rzymian, płaską ziemię albo wodę księżycową. Jak ci ludzie mają kiedykolwiek stać się bogaci jak poświęcają czas na tego typu rzeczy?

W takim USA doskonale to to rozumieją i doceniają najbardziej wykwalifikowana część społeczeństwa. Zarabiają oni zwykle wielokrotność tego co typowy szarak. Dlatego to właśnie oni dominują nasza cywilizację. Nie jest to sprawka ani żydów ani masonów ani nazistów z księżyca.

Ostatnio modyfikowany: 2023-06-02 20:20

TeQ

Politycy, instytucje rządowe i me(n)dia (opłacane przez rząd za naasze podatki) robią większość ludzi w bambo.

Dla tych, co mają amnezję:

Klasa średnia wg Morawieckiego, to:

chcę być dzisiaj premierem klasy średniej: tych, którzy w pocie czoła łącza koniec z końcem, zarabiają średnią, dwie czy więcej średnich krajowych

za: https://forsal.pl/gospodarka/polityka/artykuly/8242211,morawiecki-chce-byc-premierem-klasy-sredniej.html

A tu:

https://www.livecareer.pl/porady-zawodowe/klasa-srednia

CBOS przeprowadził badania, z których wynika, że 46% Polaków uważa, że należy do klasy średniej właściwej, 14% do klasy średniej niższej, a 17% do klasy średniej wyższej. Łącznie więc aż 77% ankietowanych identyfikuje się z klasą średnią.

Widać, że ludność poddana obróbce me(n)dialnej zcuje się dowartościowana ;) - 77% pracujących w Polsce, identyfikuje się z klasą średnią ;).

Co na to statystyki nieco inne?

https://www.investopedia.com/financial-edge/0912/which-income-class-are-you.aspx

połowa populacji USA (50%) należy do klasy średniej

OK.

I wychodzi na to, że Ci, co zarabiają ponad 12kPLN brutto miesięcznie, to bogacze... pozdrawiam zarabiających, co siedzą na kredytach.

;)

EDIT:

No dobra... zakładając poprawkę na inflację za ostanie kilkanaście miesięcy, to można się zastanawiać: czy osoby, które zarabiają ponad 20kPLN brutto miesięcznie, to bogacze?

:)

No to będzie łupienie z klasy średniej i z bogaczy od 20kPLN ;P

Ostatnio modyfikowany: 2023-06-02 20:59

TeQ

https://www.pap.pl/aktualnosci/news%2C1270983%2Cilu-polakow-zarabia-rocznie-ponad-milion-zlotych-i-gdzie-mieszka-najwiecej

35 tysięcy osób w Polsce w 2021 zarabiało ponad 1 milion PLN rocznie.

(ok. 1% populacji... niech będzie, że x 4 osoby w rodzinie, to dotyczy 4-5% populacji).

bieda

77% w PL uważa się za klasę średnią.

5% to bogaci

18% to ludzie poniżej klasy średniej?

https://www.gazetaprawna.pl/wiadomosci/kraj/artykuly/8569550,ubostwo-w-polsce-raport-statystyki-poverty-watch.html

Według wyliczeń EAPN Polska właściwie nie zmienił się zasięg ubóstwa relatywnego (z 11,8 do 12 proc.) i objął szacunkowo 4,6 mln Polaków.

Skrajne ubóstwo oznacza, że konsumpcja poniżej tego poziomu zagraża życiu i zdrowiu człowieka. Wartość tę ustala GUS na podstawie minimum egzystencji, które jest szacowane przez Instytut Pracy i Spraw Socjalnych (IPiSS). W 2021 roku granicę ubóstwa skrajnego dla jednoosobowego gospodarstwa domowego wynosiła 692 złote, a dla gospodarstwa domowego 2+2 1868,4 złotego

Widzicie statystyki? Widzicie to? 2 lata temu rodzina mająca 2kPLN netto/miesiąc to już nie było skrajne ubóstwo?

Powodzenia w 2023 ;P

PN

Pozwolę się nie zgodzić. Moim zdaniem ta mała część społeczeństwa pcha cały motłoch do przodu.

Ok odbiję piłeczkę Jak Midel, Trader i Wieczorek pchają ludzkość do przodu? Ja chętnie dał bym te ich pieniądze Draganowi albo na badania nad Rakiem.. albo na tysiące innych potrzebnych rzeczy po co ich tuczyć do upadu? Co oni grają w jakąś grę - kto umrze bogatszy?

Owszem cześć przedsiębiorców coś tam nas popycha do przodu i chwała im za to ale to olbrzymia mniejszość, Większość produkuje jakieś gówno produkty, gówno usługi albo gówno kontent w internecie... a człowiek głupi wszystko kupi. A przy okazji produkcji tych wszystkich gównianych dóbr ci pazerni przedsiębiorcy zanieczyszczają środowisko i zaśmiecają planetę. PO CO TO KOMU? Żeby utuczyć nienażarte wieprze warto poświęcić czyste powietrze? Ale mi się zrymowało - chyba piosenkę napiszę xd I nas ta cała kapitalistyczna nadprodukcja gówna zalewa - mamy tym gównem wypchane mieszkania, piwnice, strychy i głowy (i ciągle nam mało) - i tłoczymy naszym dzieciom to gówno do głów. Że mają walczyć o większe mieszkanie po trupach wyzyskując kogo się da, że jak masz zajebisty samochód to jesteś człowiekiem sukcesu i wszyscy będą cię szanować za majątek. Walić planetę, walić biedę, Walić pracę - Hajs hajs hajs WINCY WINCY

I owszem trzeba cenić PRZEDSIĘBIORCÓW którzy tworzą ludzkości jakąś dobrą dodatnią wartość ale to promil 90% przedsiębiorców tworzy chłam dla zysku, wyzyskując biednych pracujących, zanieczyszczając środowisko, zaśmiecając planetę, i tłocząc do łbów dzieciaków konsumpcjonizm. A potem się na youtubie żalą że nie ma komu pracować że młodzi pracować nie chcą - no jak młodzi widzą ten cały SYF to się odechciewa..

I na koniec - jeśli już chcesz mieć małą - średnią firmę to po prostu nie wyzyskuj ludzi i nie produkuj gówna. Następne pokolenia Ci za to podziękują..

Ostatnio modyfikowany: 2023-06-02 21:26

Seneca AS

Bogacz na umowie o pracę za 20.000 PLNów miesięcznie:

Ogólny koszt pracodawcy 283 956,93 (brutto brutto) - z tego "bogacz" otrzymuje 152 868,15 (netto) czyli 53,83% kosztów pracodawcy...

Nadbudowa, reprezentowana przez kartoflane mordy polityków w osobach MM, AD (ten to klasyczne Polish potato face), DT, JK, pozdrawia ciężko pracującą bazę, tzn. bogaczy z bazy.

W przyszłym roku odcięcie 30krotności średniego wynagrodzenia jako limit składki ZUS pewnie znów ostro w górę, więc ww. bogacz dostanie z 52% kosztów pracodawcy.

Rotczajld

"Ok odbiję piłeczkę Jak Midel, Trader i Wieczorek pchają ludzkość do przodu?"

Jak juz odbijasz piłeczkę to chociaż we właściwą stronę. Nigdzie nie napisałem, że to akurat oni pchają ludzkość do przodu. W zasadzie to ten cały biznes szkoleniowy to uważam za szkodliwy. I w sumie muszę ci przyznać rację, tego typu osoby niewiele wnoszą do rozwoju cywilizacji.

Jednak podtrzymuje to co powiedziałem. Cała cywilizację ciągnie do przodu i zostawia coś pożytecznego po sobie może 10% jednostek.

Ostatnio modyfikowany: 2023-06-02 21:30

PN

A czyż z tymi kosztami pracodawcy to nie jest tak że przecież pracodawca płaci te mityczne koszty pracodawcy z tego co mu pracownik wypracuje przecież nie z własnej kieszeni?

Tak samo Bogacze się chwalą na YT ile to oni podatków płacą i ileż to oni się dokładają do budżetu i kasy państwa. Ze swoich ciężko wypracowanych płacą te podatki? No przecież z tego co wydrą z gardła biednym. Na tej samej zasadzie charytatywność typu pajacyki itp..

To wszystko z wyzysku i kradzieży.. przecież nie ze swojej ciężkiej pracy.

Analogicznie piosenkarze celebryci - np za śpiewanie piosenek stają się milionerami - a przecież to nie jest tak że jakiś miliarder usłyszał w radiu piosenkę i pomyślał O! FAJNA - PRZELEJE JEJ MILION BO ŁADNIE SPIEWA xd Toć to wszystko z reklam produktów za które płacimy wszyscy, a w owych produktach i usługach jest ukryty podatek na celebrytów - Piękna sprawa XD ŻYĆ NIE UMIERAĆ

Gdyby ktoś jakiemuś średniowiecznemu władcy powiedział że śpiewający bard jest 10 razy bogatszy od niego bo ładnie śpiewa....

Ostatnio modyfikowany: 2023-06-02 21:39

TeQ

Cała cywilizację ciągnie do przodu i zostawia coś pożytecznego po sobie może 10% jednostek.

Średnio w historii ludzkości może tak, ale śmiem przypuszczać, że w ostatnich kilkudziesięciu latach to dużo poniżej 1%.

Chciwość wielu osobników znacząco zbija "chęć pozostawienia czegoś pożytecznego po sobie" dla ogółu ludzkości niemal do 0. Często wykorzystywana jest naiwność, albo autorytet "odkrywców" przez siły wpływu na ogół społeczeństwa. Szczególnie dotyczy to "wynalazków", "opracowań" i "nobli" wykorzystywanych przeciwko ludziom - rzekomo dla ich dobra i dla ogólnego wzrostu poziomu życia.

A teraz brutalna prawda:

Teoria gier połączona z psychologię tłumu, podsycona teoriami medycznymi na zaprawie sytuacji ekonomicznej wyśle większość szczepanów w kosmos do 2026 roku.

Seneca AS

Wyliczenia dotyczyły pazerności państwa.

Twoje wpisy pokazują, że zasada dziel i rządź, stosowana od wieków przez zarządzających tłumem, funkcjonuje perfekcyjnie.

Wskazówka - R. Lewandowski, Madonna czy inni celebryci są multimilionerami, bo tłum ma taki smak i potrzebuje takiej, a nie innej rozrywki.

Do tego grill, liga mistrzów, samochód, gry komputerowe, browar, wypad gdzieś na wakacje i prawdziwy, ciężko pracujący szarak cieszy się jak dziecko, że ma radosne i w miarę dostatnie życie. W porównaniu z jego przodkiem, czyli chłopem pańszczyźnianym współczesny szarak ma absurdalnie wygodne życie.

OVAL

Na koniec pozostaje pytanie, jesli 1 czy tez 10% ludzi pcha cywilizacje do przodu, to po co mieliby zyc pozostali? Kiedys przenosili w populacji wiedze niezbedna do kontynuowania rozwoju, dzis sa balastem zuzywajacym zasoby. Co zrobic z taka liczba niepotrzebnych ludzi? Niektorzy ludzie zaczeli stawiac pytania i doszli juz do jedynie rozsadnych wnioskow (w swietle nauki). Teraz zastanow sie czy zalapiesz sie do tych 10% i niby dlaczego mialbys tam byc? Jesli nie, to jaki czeka Cie los?

easyReader

Szczepany w kosmos powiadasz... a co z Józiami, Donaldami, Władimirami, Emanuelami? Może też by w kosmos chcieli?

TeQ

+ za uwagę ;)

Popełniłem błąd o rząd wielkości.

Sprostowanie:

35 tys ludzi w PL, to ok. 1 promil populacji ;)

ok?

Pół procenta ludzi w PL to bogacze... no dobra, z większą rodziną na siłę niech będzie 5%.

Co do szczepanów, to wiesz dobrze w jaki kosmos... 2m pod ziemię

a co z Józiami, Donaldami, Władimirami, Emanuelami? Może też by w kosmos chcieli?

Oni z chęcią pomogą w misji W, żeby wspomóc depo.

Ostatnio modyfikowany: 2023-06-02 22:44

janwar

Za eliminowanie zagrożenia algorytm otrzymywał punkty, więc "zdecydował się" na usunięcie operatora. W związku z tym specjaliści nanieśli poprawki, ucząc AI, by nie zabijała operatora i wprowadzając za to ujemne punkty.

Co się wtedy stało? Sztuczna inteligencja miała zacząć atakować wieżę komunikacyjną, która służyła operatorowi do wydawania dronowi poleceń.

Czytaj więcej na https://wydarzenia.interia.pl/zagranica/news-operator-przeszkadzal-sztucznej-inteligencji-postanowila-go-,nId,6817824#utm_source=paste&utm_medium=paste&utm_campaign=chrome

TeQ

https://overpopulation-project.com/the-moral-case-for-population-reduction/

Oto cytat:

Coercion and rights violations can take many forms, not the least of which involve hunger, poverty, homelessness, ill-health, poor schooling, and physical insecurity—all of which are made worse by excessive human numbers. Hence societies have a strong interest in avoiding overpopulation.

I takie coś spod ręki "profesorków" powiązanych m.in. z ONZ...

lenon

Ostatnim razem kiedy forsowałeś swój pogląd stosunków klasowych nie odpowiedziałeś na moje pytanie. Z tego powodu zadam go po raz kolejny.

Piszę z pamięci. Tak pewnie dosłownie to pytanie nie brzmiało, ale sens na pewno został utrzymany.

Czy jeżeli Ci wyzyskiwacze, dojdą do wniosku, że nie chcą Cię już wyzyskiwać i zaczną dzielić się z Tobą adekwatnie do twoich oczekiwań, to gdy ta firma poniesie stratę, lub np. zbankrutuje to będziesz w tym solidarnie partycypował?

Wyjaśniałem Ci również kto Cię okrada.

Najnowsze wieści. Oświadczenie majątkowe Beaty Szydło:

Ciekawe jak zarobiła przez rok blisko 12 milionów euro?

Ostatnio modyfikowany: 2023-06-02 23:41

TeQ

na przykładzie:

https://overpopulation-project.com/fewer-people-make-for-a-great-day-of-skiing/

Polecam przeczytać artykuł i komentarze.

Zwykli ludzie mają się martwić o klimat i energię, a taki hipokryta niemal sam jeden (bez tłumów) korzysta z wyciągu i jeszcze się tym chwali, uważając, że jego przyjemność jest ważna, bo jest jego przyjemnością ;)

Teraz niech każdy zastanowi się, czy "nasz narciarz" ma podobne podejście do tematu i jemu podobni w innych sprawach... wygląda na to, że niektórzy uważają, że za dużo ludzi oddycha ich tlenem.

PN

Ależ to banalnie proste - pracownik nie jest współwłaścicielem firmy, ani środków produkcji, ani zakładu pracy - więc czemu ma odpowiadać za bankructwo lub stratę której nie spowodował? Pracownik nie jest osobą decyzyjną w firmie a jedynie świadczy pracę najemną. Pracodawca otwierając firmę która jest jego własnością w pełni za nią odpowiada i wie na co się pisze zatrudniając ludzi i zaczynając biznes. Jak firma bankrutuje bądź traci to przecież nie przez złą pracę pracowników (zazwyczaj) tylko przez złe decyzje jej właściciela bądź czynniki zewnętrzne więc czemu pracownik miałby za to odpowiadać?

Lenon nie chcesz mi chyba powiedzieć że uczciwe wynagradzanie pracowników i rezygnacja z wyzysku ma się wiązać z obciążeniem pracowników odpowiedzialnością za całość firmy.

To nie tak że - damy ci podwyżkę ale masz większą odpowiedzialność - to nie jest coś za coś. No chętnie pracodawcy by tak robili zapewne - tu niby uczciwe wynagrodzenie ale sztuczna strata (kreatywna księgowość itp) oddawaj z wypłaty robolu - to zachęta do wykorzystywania znów.

Ja nie mówię że prezes Orlenu ma zarabiać tyle ile sprzątaczka na stacji Orlenu - ale tak ogromne dysproporcje w wynagrodzeniach jakie występują teraz są Obrzydliwe, Odrażające. A jeszcze te wszystkie millionery pchają do Internetu bo chcą fejmu bo miliony nie wystarczą. A w ludziach się gotuje...

Nie róbcie tego ludzie kurde noooooo

Przecież ten wasz kapitalizm ani trochę nie różni się od komunizmu. I w komuniźmie masy zasuwały na garstkę i w kapitaliźmie mamy to samo.

A zaryzykuję stwierdzenie że komunizm był specjalnie zaprojektowany i ukierunkowany na zamordyzm żeby jakiekolwiek ruchy robotnicze w przyszłości były ludziom obrzydzone. Żeby się szarym masom nie przyśniło nagle że ich praca może stanowić dla nich wartość i że mogą coś z niej mieć oprócz minimum. Czyli ludzie mają w głowie wdrukowane WYZYSK JEST GWARANTEM TEGO ŻE ZAMORDYSTYCZNE DYKTATURY NIE POWRÓCĄ. Ujmując dosadniej MUSIMY NA WAS POSŁUSZNIE ZASUWAĆ INACZEJ ZNÓW ZACZNIECIE NAS MORDOWAĆ

Załóżmy że taki jakiś Trader milioner ma matkę Pielęgniarkę która zarabia grosze ale ratuje ludzi - idzie do mamy i mówi - Mamo przestań tyrać jestem bogaty, nie musisz już pracować. Fajnie nie? WIN WIN American dream przecież

Bogaci mówią biednym - oddychacie nie swoim powietrzem chodzicie po nie swojej ziemi do roboty lenie.. macie zaszczyt być naszym dochodem pasywnym.

Lenon mówiąc bogaci mam na myśli również polityków. Szydło okrada ludzi tak samo jak Midel czy Trader i całe czarno sukienkowe towarzystwo.

Ostatnio modyfikowany: 2023-06-03 00:05

lenon

"Ależ to banalnie proste - pracownik nie jest współwłaścicielem firmy, ani środków produkcji, ani zakładu pracy "

Zatem jaka jest przyczyna z jakiej pracownik najemny ma wyceniać to ryzyko?

PN

Zwykli ludzie mają się martwić o klimat i energię, a taki hipokryta niemal sam jeden (bez tłumów) korzysta z wyciągu i jeszcze się tym chwali, uważając, że jego przyjemność jest ważna, bo jest jego przyjemnością ;)

Ja sądzę że bogaci się zorientowali że w swojej chciwości wykorzystali biedne masy za bardzo i za bardzo dojechali planetę klimat i powietrze. A że to ich planeta i ich powietrze to wszelkimi sposobami próbują ratować tę łajbę dla swoich bogatych rozpuszczonych dzieci zanim 8 miliardów biednych im całkiem powietrze zepsują. Przecież każdy z tych 8 miliardów im zanieczyszcza, śmieci, śmierdzi im wręcz. Niedługo będą się mogli obyć bez 8 miliardowego dochodu pasywnego dzięki robotyce, automatyce i AI, mam nadzieję że nie prędko

Jak ta biedota śmie tak niszczyć ich piękną planetę zamiast potulnie zasuwać??? JAKIM PRAWEM??? XD

A nie macie też takiego poczucia że powoli powoli, bardzo powoli demokracja jest wygaszana stopniowo? Izrael, Węgry, Kanada, PISLAM, to też klasa średnia przeczuwa co się święci i próbuje się nachapać z wyzysku ile się da zanim... no właśnie zanim co? Zanim odpalą następny ogólnoświatowy rozpierdziel. No to taka teoria spiskowa od czapy XD

PN

Zatem jaka jest przyczyna z jakiej pracownik najemny ma wyceniać to ryzyko?

Pracownik nie musi niczego wyceniać - pracownik ma zostać poinformowany jakie są dokładnie wynagrodzenia w firmie na każdym stanowisku i sam zdecydować czy iść do konkurencji bo w firmie A szef zarabia miesięcznie 100 000 a pracownik 3000 a w firmie B szef zarabia 50 000 a pracownik 10 000. Wolny wybór - wolny rynek - przecież kochacie wolny rynek. No i wyzyskiwacz nie znajdzie pracownika jeśli będzie uparcie chciał wyzyskiwać.. Jak wy to pięknie mówicie RYNEK GO ZWERYFIKUJE XD XD XD Tak jak dobry produkt obroni się sam tak dobry pracodawca również.

Jawność zarobków taka drobna zmiana a tak wiele dobrego wnosi XD

To ja wiem ile zarabia prezydent i premier kraju ale zarobki mojego szefa to jakieś tabu??? Co to ma znaczyć? kpina jakaś xd

W ogóle jedną z najbardziej obrzydliwych rzeczy jest ukrywanie zarobków w firmach - zwłaszcza właścicieli, dyrektorów, kierowników.

Co to ma być???? Jak ja idę komuś oddać lata swojego życia pracy, nerwów, itp i nawet nie wiem czego jestem współautorem??? I jakiś bezczelny prezes mi powie że nie mam się interesować tym ile ze mnie zdziera z tego co wypracowałem? O-B-R-Z-Y-D-L-I-W-E

Ostatnio modyfikowany: 2023-06-03 00:39

PN

Na koniec pozostaje pytanie, jesli 1 czy tez 10% ludzi pcha cywilizacje do przodu, to po co mieliby zyc pozostali? Kiedys przenosili w populacji wiedze niezbedna do kontynuowania rozwoju, dzis sa balastem zuzywajacym zasoby. Co zrobic z taka liczba niepotrzebnych ludzi? Niektorzy ludzie zaczeli stawiac pytania i doszli juz do jedynie rozsadnych wnioskow (w swietle nauki). Teraz zastanow sie czy zalapiesz sie do tych 10% i niby dlaczego mialbys tam byc? Jesli nie, to jaki czeka Cie los?

No już mi ktoś tutaj eutanazję proponował w Kanadzie xd Dziękuję za troskę xd

Oczywiście że się nie załapię - jestem zbyt biedny żeby mi pozwolili oddychać dłużej niż to konieczne, dlatego postaram się wyedukować biednych pracujących a raczej obudzić w nich Gniew...

Każdy widzi problem przeludnienia - co prawda planeta udźwignie więcej ludzi niż jest teraz ale biedni za bardzo śmierdzą bogatym a że bogaci z natury leniwi są to już im się nie chce wysłuchiwać i rozwiązywać problemów wciąż rosnącej liczbie ludzi. Na początku postrzegali nas jako świetny dochód pasywny ale teraz już głównie jako szkodniki..

Bogaci są jak takie durze dzieci bawią się nami.. trochę nas po wyzyskują, trochę nam dzieci pogwałcą, trochę pomordują, potrzebni też jesteśmy na narządy - proszę o tym nie zapominać jak słyszysz że gdzieś np Londynie zaginał młody chłopak lub dziewczyna i nigdy nie został odnaleziony, Nie no żartuje chłopaki xd Przecież wszyscy gramy do jednej bramki i bogaci nie mogą spać po nocach bo próbują nam pomóc w rozwiązywaniu krytycznych społecznych waznych dla ludzkości problemów! No! I na Pajacyka dają! O! :) Życie jest piękne nie?

lenon

Cóż, nie odpowiedziałeś mi na moje pytanie. Zapewne go nie zrozumiałeś.

Dla rozszerzenia światopoglądu proponuję Ci zapoznanie się z koncepcją alienacji pracy.

Najlepiej kup sobie książkę Ericha Fromma "Zerwać okowy iluzji". Czego możesz się tam spodziewać to dwa linki na szybko znalezione w sieci Pierwszy trywialny dla zachęty, drugi bardziej dogłębny:

https://zpe.gov.pl/pdf/PaUWaEBj9

https://rebus.us.edu.pl/bitstream/20.500.12128/13388/1/Rolka_O_zjawisku_alienacji_w_perspektywnie_rozwoju_teorii_krytycznej.pdf

Zawsze warto mieć świadomość co się głosi.

supermario

"Ja sądzę że bogaci się zorientowali że w swojej chciwości wykorzystali biedne masy za bardzo i za bardzo dojechali planetę klimat i powietrze."

Supermario prosi o sprecyzowanie , kto są ów ci bogaci . Zanieczyszczenie planety i powietrza jest faktem , ale wpływ kogokolwiek na klimat mitem.

supermario

Media: Marciniak odsunięty od finału LM. Jeszcze dziś ma zapaść oficjalna decyzja

"Szymon Marciniak nie będzie rozjemcą finału Ligi Mistrzów. Według doniesień mediów, UEFA nie spodobała się obecność polskiego sędziego na spotkaniu zorganizowanym przez polityka Konfederacji, Sławomira Mentzena. Europejska federacja zwróciła uwagę na pismo stowarzyszenia „Nigdy Więcej”, które w mocnym oświadczeniu oskarżyło arbitra o sprzyjanie skrajnie prawicowemu środowisku."

https://sport.wprost.pl/11247526/media-marciniak-odsuniety-od-finalu-lm-jeszcze-dzis-ma-zapasc-oficjalna-decyzja.html

Specjalne oświadczenie Szymona Marciniaka.

"Pragnę serdecznie przeprosić za moje zaangażowanie i wszelkie krzywdy, jakie mógł spowodować mój udział w "Everest"

— bije się w piersi Marciniak.

Później dodał jeszcze, że został wprowadzony w błąd i był całkowicie nieświadomy, iż impreza jest powiązana z polskim skrajnie prawicowym ruchem politycznym."

https://sport.fakt.pl/pilka-nozna/oswiadczenie-szymona-marciniaka-co-dalej-zrobi-sedzia-ostateczny-krok/n0p39t0

Kulisy decyzji UEFA w sprawie Szymona Marciniaka. Kluczowa rola Zbigniewa Bońka?

„Europejska federacja faktycznie w pewnym momencie podjęła decyzję o zawieszeniu Marciniaka. Od czwartkowego, późnego popołudnia, ok. godziny 17:00, UEFA stała na stanowisku, że polskiego sędziego należy odsunąć od finału w Stambule. Wszystko zmierzało ku potwierdzeniu tej decyzji. Wówczas jednak za telefon chwycił Zbigniew Boniek, wiceprezydent UEFA, wstawiając się za arbitrem i lobbując, by go nie zawieszać. Akcja ratunkowa trwała aż do dziś. Swoje musiał zrobić sam Marciniak – wydając oświadczenie. Pomogło też wstawiennictwo PZPN” – czytamy w tekście Włodarczyka."

https://sport.wprost.pl/liga-mistrzow-uefa/11248810/kulisy-decyzji-uefa-w-sprawie-szymona-marciniaka-kluczowa-rola-zbigniewa-bonka.html

Na razie lewica decyduje kto z kim może się spotykać i co może mówić , w następnym akcie ( zgodnie z Manifestem z Ventotene ( Supermario radzi się zaznajomić ) będzie decydować kto z kim może robić interesy , kto może się bogacić ,

a komu można skonfiskować majątek.

Jakoś Supermario nie słyszy szlochów Czcigodnego Lecha ( w tym konkretnym przypadku ) odnośne kwestii wolności słowa , ataku na demokrację , czy łamania Konstytucji.

PN

Bogaty to taki leniwy Wieprz który pieniądze z gospodarki wyciąga nie oferując jej nic w zamian.

Czynem ciągłym droga wyłudzenia doprowadza do złego rozporządzenia majątkiem (wypracowanym zyskiem swoich pracowników) przywłaszczając sobie ten że.

Ci bogaci to wszyscy którzy urządzili sobie z ludzkości dochód pasywny..

I bardzo bym prosił wszystkich inwestorów o nie używanie określenia "zarobiłem na akcjach" Zarobek sugeruje że wykonaliscie jakąś pracę i nazywanie bycia spekulantem swoją pracą zarobkową to zwykła hipokryzja. Zarabianie a wyciąganie pieniędzy to dwie różne rzeczy... Taką mam koncepcje (cytując klasyka xd)

PN

Cóż, nie odpowiedziałeś mi na moje pytanie. Zapewne go nie zrozumiałeś.

Cóż ja prosty chłopak jestem i nie znam odpowiedzi na wszystkie pytania ale będę darł głośno ryja z Pała w ręku bo mam już dość tych gwiazd inwestorskich..

Po prostu napisałem tu jeszcze raz żeby sprawdzić czy może jesteście choć trochę mniej chciwi i skłonni do rozmowy o Ekonomii bez wyzysku.

Jestem pewien że to da się zrobić.. wszak wszyscy jesteśmy ludźmi i wszyscy skończymy w grobie i choćby z tego powodu powinniśmy być dla siebie mili. Jednak większość ludzi myśli odwrotnie - skoro wszyscy umrzemy to za życia trzeba wydymać kogo tylko się da..

Do organizacji stosunku pracownik pracodawca w ekonomii bez wyzysku trzeba kogoś mądrzejszego niż ja aby to zwyczajnie ogarnął. Ja prosty chlop

A dla pracujących mas to ostatni dzwonek na ocalenie skóry - jeśli teraz nic nie zrobią zostaną zastąpione przez komputery maszyny i sztuczną inteligencję i..... wyrzuceni na śmietniku historii.

Trader powtarza to chore powiedzenie - pracuj mądrze a nie ciężko. Jak to słyszę to...

Żeby on mógł pracować mądrze tysiące ludzi musi pracować ciężko. I jeszcze nazywa ten cały inwestorski bajzel praca... Ludzie.. Boże..

Mądry żyje z głupiego a głupi z roboty!!

szyderca

szyderca

I takie coś spod ręki "profesorków" powiązanych m.in. z ONZ... _

aż się prosi o nowe Sonderaktion...

szyderca

coci

Klasyczny szarak paranoik-schizofrenik myśli, że niebiański wielki brat go śledzi i mniej więcej dostosowuje swoją żałosną egzystencję do przykazań WB.

Ale jazda. Skąd żeś wyczarował tego "szaraka/paranoika/schizofrenika? Istny mindfuck.

Oczywiście szarak pomija fakty, że WB to iluzja, a taką samą iluzją jest wiara w to, że elity są zainteresowane życiem takiego szaraka. Jeśli cokolwiek - elity mają tego szaraka paranoika w swoich tłustych, bogatych 4 literach, o ile szaraki posłusznie pracują i utrzymują elity,

Czyli nawet z twojego wpisu wychodzi, że te "elity" jednak nie mają "szaraka/paranoika/schizofrenika" w d..ie, bo jak tylko tenże szarak buntuje się i wzbrania przed płaceniem lenna, obowiązkiem przyjęcia dobrowolnej szprycy, to zaczyna się nagonka "elity" na szarą strefę, szurię i foliarzy.

A co do cytatu - z tym cytatem mają problem jedynie ameby, którym obce są podstawy filozofii.

...z tym że ja nie mam problemu z tym twoim cytatem. Jego treść jest całkiem jasna i klarowna. Cytat jak cytat. Głowa do góry.

Ostatnio modyfikowany: 2023-06-03 10:41

supermario

"Bogaty to taki leniwy Wieprz który pieniądze z gospodarki wyciąga nie oferując jej nic w zamian."

To z grubsza pokrywa się ze śp. pana Krzysztofa Karonia definicją odnośnie kradzieży , tylko nie pasuje do tego człowiek bogaty , bowiem do bogactwa wielu dochodziło uczciwą pracą nierzadko przez pokolenia. Supermario zwróciłby również uwagę na wielu uważających się za biednych , a którzy za profesję wybrali sobie pasożytowanie na społeczeństwie.

supermario

"Po prostu napisałem tu jeszcze raz żeby sprawdzić czy może jesteście choć trochę mniej chciwi i skłonni do rozmowy o Ekonomii bez wyzysku."

A proszę bardzo. Supermario w ramach owej dyskusji poleca przeczytać encyklikę RERUM NOVARUM .

https://rerumnovarum.pl/encyklika-rerum-novarum.html

Takie fragmenciki

"WŁASNOŚĆ WSPÓLNA SZKODLIWA DLA ROBOTNIKA

4. Rzeczywiście bowiem - łatwo to sprawdzić - wewnętrzną pobudkę pracy, której się podejmują wszyscy zajęci produkcją przynoszącą zysk, i celem, ku któremu bezpośrednio zmierza pracownik, jest zdobycie dobra materialnego i posiadania go wyłącznie jako swoje i własne. Kiedy pracownik wypożycza komuś siły lub swoje zdolności, to pożycza je w tym celu, ażeby uzyskać środki potrzebne do życia i do odpowiedniego utrzymania; przez pracę zatem chce posiąść prawdziwe i doskonałe prawo nie tylko do zapłaty, ale i do użycia jej według uznania.

Jeśli więc ktoś, ograniczywszy swe wydatki, poczynił oszczędności i chcąc zabezpieczyć te oszczędności nabył ziemię, wówczas ta ziemia nie jest czym innym jak zapłatą za pracę, tylko w nowej postaci, i dlatego tak nabyta ziemia pozostać winna w jego mocy, jak zapracowana przez niego zapłata. Na tym właśnie polega prawo własności ruchomej i nieruchomej.

Zmiana zatem posiadania z prywatnego na wspólne, do której dążą socjaliści, pogorszyłaby warunki życia wszystkich pracowników, pobierających płacę, ponieważ odebrałaby im swobodę używania płacy na cele dowolne, i tym samym także nadzieję i możność pomnożenia majątku rodzinnego i polepszenia losu.

31. Zbyt długa albo uciążliwa praca i uważana za zbyt niską płaca, skłaniają robotników do umówionego porzucania pracy i dobrowolnego bezrobocia. Temu nieszczęściu, dziś rozpowszechnionemu, a groźnemu, przeciwdziałać winno państwo, bo ten rodzaj bezrobocia nie tylko szkodę wyrządza pracodawcom i robotnikom, ale ponadto tamuje rozwój przemysłu i handlu, i szkodzi dobru ogólnemu społeczeństwa: a skoro jeszcze wyradza się w gwałty i zaburzenia, zakłóca spokój publiczny. Szczególnie jednak skuteczną i zdrową tutaj jest rzeczą uprzedzać zło, posługując się powagą praw i nie dopuszczać do wybuchu, a to przez roztropne usuwanie przyczyn, które mogą doprowadzić do konfliktu między pracodawcami i robotnikami."

Łysy

Wiesz, chyba Cię trochę rozumiem...

Przez to, że siedzę w nieruchach, to znam paru bogaczy z majatkiem circa 10-30 dużych baniek i naprawdę ciężko coś dobrego o nich powiedzieć... Najczęściej druga lub trzecia żona, napłodzone bachorów z kolejnymi kilkoma babami na boku, ogólny rozpizdziaj w życiu prywatnym, w swoich firmach faktycznie płacą grosze, nakupowane nieruchomości z metra, wiele stoi pustych i zapomnianych, bo guru wciąż czegoś pragnie, szuka i miota się, jak ryba w sieci...

Prawdę mówiąc nie znam żadnego bogacza, o którym można napisać, że jest w porzo... Jedyny, który by ewentualnie podpadał, jest niestety absurdalnym wręcz katolem, który dodatkowo na jakichś uroczystościach gminnych wskakuje w uniform i udaje harcerza... Po prostu dramat, a mówię o małym prowincjonalnym środowisku w miasteczku niespełna 18 tys. ludzi... To co się dzieje w większych miastach??? Nawet nie chcę sobie wyobrażać... Pozdrawiam.

Ostatnio modyfikowany: 2023-06-03 11:43

supermario

Supermario nie umie wklejać tutaj fotek , ale można kliknąć i zobaczyć. Brakuje już miejsca.

https://www.facebook.com/photo/?fbid=967793991018088&set=a.748997582897731

PN

"Bogaty to taki leniwy Wieprz który pieniądze z gospodarki wyciąga nie oferując jej nic w zamian."

Supermario zwróciłby również uwagę na wielu uważających się za biednych , a którzy za profesję wybrali sobie pasożytowanie na społeczeństwie.__

Ale ilu tych biednych faktycznie biednych jest i ile też oni wyciągną od pracujących? A ile z pracujących wyciągają bogaci. Śmiem twierdzić że bogaci wsuwają o wiele większy kawałek tortu.

LubięGóry

easyReader

Dzięki niemu i jemu podobnym farma zwierząt (Animal Farm) była w stanie rozwijać się w przyzwoitym tempie, a koryta przedsiębiorczych świń przelewały się od wszelakiego dobra.

Boxer był to mądry zwierzak, wiedział że nie potrzeba mu żadnego socjalu, urlopów ani obroku+, a tylko jeszcze więcej pracy!! ;-)

Łysy

Zgodzę się niemalże ze wszystkim, poza jednym... ;)

Tych narcystycznych świrów można nazwać potworami, ale na pewno nie zwierzętami...

Nie obrażajmy zwierząt!

Zwierzęta nie zabijają z nudy, ale po to, by mieć co zjeść, by po prostu przeżyć lub by szkolić młode w trudnej sztuce przeżycia...

Jeśli zabijają na zapas, to też tylko po to, by mieć co zjeść - np. zimą, kiedy mają gorszy dostęp do pożywienia...

Jeśli nawet wykorzystują inny gatunek, to tylko dla przeżycia, a nie dla chwilowej próżności, czy innej pustej i taniej "potrzeby" - jak chociażby właśnie ludzie...

Nie kopią np. kolejnych nor bez potrzeby, jeśli nie będą ich wykorzystywać później - np. na zgromadzenie zapasów na zimę, itp.

To człowiek jest największym szkodnikiem natury, bo mu ciągle mało i mało...

Pozdrawiam.

Ostatnio modyfikowany: 2023-06-03 14:52

Lech

W kraju kapucynów kobiety boją się rodzić dzieci, a inwestorzy inwestować, przyczyna rodzi skutki to normalne, ilu milionerów uciekło z Polski?.. Pajace coś bredzą o demokracji a wystarczy zapytać większość obywateli , większość ich nie chce i wielu ich głupich pomysłów nie trawi, trzeba dobrze kłamać i oszukiwać żeby dalej kraść dowoli. W istocie nie było żadnej komuny, była dyktatura pajaców i nadal jest problem...

supermario

"A powiem w prost nienawidzę prawaków typu Mentzen który mi mówi że każdy jest kowalem swojego losu. Wymiotować się chce jak się takich rzeczy słucha."

Mentzen to ostatnia nadzieja na zmiany na lepsze. Nic nikomu nie ukradł , nikogo nie okłamuje , dorobił się swoją pracą . Supermario nie rozumie o co Ci chodzi.

PN

Nie i uważam że komunizm to takie same Obrzydlistwo jak kapitalizm. Dawne komuchy urządzają nam w Polsce kapitalizm i co jakieś różnice dostrzegasz po za drobiazgami? Biedny jak tyrał tak tyra, bogaty jak leżał tak leży tym razem na 10 pokoleń do przodu bo może kraść jeszcze więcej. WSTYD!

Ostatnio modyfikowany: 2023-06-03 15:45

PN

Mentzen? dorobił się swoją pracą? produkcją i promocją picia piwa (SERIO? XD) i doradztwem podatkowym żeby bogaty jeszcze mniej wpłacał do kasy Państwa? No faktycznie chłop zapracowany umordowany robi same dobre rzeczy. Jeden złodziej (Mentzen) doradza innemu złodziejowi (przedsiębiorca) jak nie zostać okradzionym przez trzeciego złodzieja (Państwo) - Zdaje się że złodziej złodzieja złodziejem pogania? To ja mam na to coś głosować? W imię czego?

supermario

" Co masz do powiedzenia wszystkim ciężko pracującym za grosze w słuzbie zdrowia która być może kiedyś uratuje Ci życie i zdrowie? Ja tylko pytam :)"

No właśnie co by tu nie mówić to największe wydatki na służbę zdrowia nastąpiły za PiSu . Za SLD i PO słuzba zdrowia klepała biedę. Za PiSu zwiększono też o trzydzieści kilka procent limity przyjęć na studia medyczne . I co będziesz ggłosował na PiS ?

PN

Zgodzę się niemalże ze wszystkim, poza jednym... ;)

Tych narcystycznych świrów można nazwać potworami, ale na pewno nie zwierzętami...

Nie obrażajmy zwierząt!

100% RACJI! - Wybacz źle się wyraziłem - jak tak teraz pomyślę to miałem na myśli określenie BESTJE.

I fakt biedna flora i fauna na tej zabiedzonej planecie też jest ofiarą Milionedrów i miliarderów. Nie ma co! Się chłopaki bawią ostro i jadą z nami jak z dziką świnią.

Chyba w słowniku języka polskiego nie ma wystarczająco mocnej inwektywy którą chciałbym użyć na określenie tych już nie ludzi przecież..

supermario

"Nie kopią np. kolejnych nor bez potrzeby, jeśli nie będą ich wykorzystywać później - np. na zgromadzenie zapasów na zimę, itp.

To człowiek jest największym szkodnikiem natury, bo mu ciągle mało i mało..."

Supermario raczy zauważyć , że gdyby faraonowie nie postawili piramid , królowie Luwru i Wawelu , a Wenecjanie miasta na wodzie , to nie wykształciłaby się potężna gałąź przemysłu turystycznego i miliony ludzi nie miałoby pracy.

Lech

Ostatnio modyfikowany: 2023-06-03 16:06

PN

No właśnie co by tu nie mówić to największe wydatki na służbę zdrowia nastąpiły za PiSu . Za SLD i PO słuzba zdrowia klepała biedę. Za PiSu zwiększono też o trzydzieści kilka procent limity przyjęć na studia medyczne . I co będziesz ggłosował na PiS ?

W kwestii głosowania nie głosowałem już od dobrych kilkunastu lat - odkąd wrócił mi rozum. Otóż trzymam się z daleka od głosowania z prostej przyczyny - nie mogę dać żadnego dowodu poparcia dla żadnego z ugrupowań GDYŻ:

Wszystkie opierają się na wyzysku i kradzieży i żadna z opcji politycznych nie zbliża się nawet do dyskusji żeby cokolwiek w tej sprawie zrobić. od lat dbam o to by mojego podpisu nie było żadnym na rejestrze wyborczym a sam jestem 1200 kilometrów od mojego okręgu wyborczego i każdemu zalecam. Demokracja to fikcja.

Po za tym uważam że politycy nie powinni mieć nadmiernej władzy - Ja jako wyborca powierzam im w administrację państwo, zatrudniam ich i płacę im swoją pracą by dbali o jego dobre prosperowanie, ochronę i utrzymanie A NIE WŁADANIE. Politycy winni być tylko administratorami a nie władzą. Ale to niestety utopia nie do wprowadzenia.. Jeśli jeden ma władzę to automatycznie drugi jest niewolnikiem

A tak prywatnie lubiłem posłuchać właśnie Karonia i Ikonowicza -

supermario

" Jeden złodziej (Mentzen) doradza innemu złodziejowi (przedsiębiorca) jak nie zostać okradzionym przez trzeciego złodzieja (Państwo) - Zdaje się że złodziej złodzieja złodziejem pogania?"

A to niby wina Mentzena , że złodziej państwo nie wprowadził sprawiedliwych podatków np. obrotowego ? Supemario pragnie zauważyć , że świadczenie usług nawet złodziejom nie jest ani przestępstwem , ani czymś moralnie nagannym. Czy taki krawiec szyjący złodziejom garnitury jest też złodziejem ? No właśnie zatem na kogo PN zamierza głosować ?

supermario

"Demokracja to fikcja."

Supermario jest zwolennikiem monarchii , choć to w tym momencie nie realne do wprowadzenia , a demokracja była dobra w greckich polis ( do 100k mieszkańców ).

PN

Supermario raczy zauważyć , że gdyby faraonowie nie postawili piramid , królowie Luwru i Wawelu , a Wenecjanie miasta na wodzie , to nie wykształciłaby się potężna gałąź przemysłu turystycznego i miliony ludzi nie miałoby pracy.

Ale na cóż ludziom praca??? BOŻE! Praca to najobrzydliwsza forma spędzania wolnego czasu. Obrzydliwe dziś wynaturzenie jakim jest praca - jest jednym z największych okrucieństw jakie człowiek zadaje człowiekowi.. Drugie miejsca zaraz po WOJNIE!

Gdzie jest twoja emerytura? gdzie jest twoje tanie mieszkanie? gdzie twoje zdrowe ekologiczne jedzenie? No u wszelkich traderów na kontach brokerskich, u właścicieli firm w których pracowałeś, na kontach polityków i księży na których łożyłeś - pracując ciężko całe życie tuczyłeś te tłuste wieprze latami a teraz lament że emerytury niskie? że leki drogie na starość? że zakup mieszkania po za zasięgiem? Było tuczyć siebie i swoją rodzinę zamiast wszystkich innych w okół.. Ot i nasza dumna ludzkość - system doskonały XD. A potem wychodzi taki Makaron ma złoty balkon w Paryżu i mówi biednym - Sorry ludzie musicie tyrać do śmierci bo zażarliśmy wasze emerytury XD

Czy ludzkość ma jakiś syndrom sztokholmski czy o co chodzi?

lenon

"Do organizacji stosunku pracownik pracodawca w ekonomii bez wyzysku trzeba kogoś mądrzejszego niż ja aby to zwyczajnie ogarnął."

Ale przecież to już ogarnięte było. Karol Marks odkrył alienację pracy, a jego następcy wprowadzili środki zaradcze. Dzierżyński, Trocki, Lenin, Stalin, Chruszczow, Bierut, Gomółka, Mao, Kastro, Pol Pot itd. Eksperyment wykonany, lecz niestety nie udany.

Mało Ci jeszcze?

Ostatnio modyfikowany: 2023-06-03 17:30

PN

Straszenie komunistycznym zamordyzmem nie działa już - wyjaśniłem to parę postów temu dość jasno. Komunizm został zaprojektowany specjalnie jako morderczy system żeby w przyszłości się robolom nie przyśniło wyciągnąć brudnych spracowanych łap po kolejną miskę ryżu. Jak się biedni pracujący kiedykolwiek w przyszłości będą domagać sprawiedliwości to znów bogaci zafundują im Stalina 2.0 pomorduje się pare milionów i bieda znów wróci tyrać na swoich panów. Czego nie rozumiesz? Pierwszy i drugi świat to był dobry glina i zły glina - zły glina - komunizm był powołany po to żeby przyćmić czymś wcześniejszy wyzysk i mordy od XIX wieku wstecz i wszystko się udało - wszyscy pamiętają jak bogaci i władni mordowali w XX wieku ale poprzednimi wiekami nikt się już nie interesuje za bardzo - toć to dawno i nieprawda xd A w ogóle to przedawnienie xd

Ale Lenon mnie nie chodzi o to żeby wprowadzać komunizm - tylko odchudzić nabite milionami wieprze by ratować chorych na raka, by ratować zidiociałych pracą, by oddać ludziom godność życia i pracy. Znaczy nie oddać bo nigdy bogaci im tego nie oddali. Ludziom trzeba wbić do głów że nie żyją po to by tylko zasuwać na bogatych i że w końcu ta praca którą wykonują jest w większości obrzydliwa.

Tzn Ja po prostu chciałbym żeby bogaci czy to komuchy czy kapitaliści oddali chociaż cześć tego co ukradli. A nawet jeśli nie chcą oddać to wolałbym im spalić te miliony bo się bogatymi brzydzę. Za każdym razem kiedy na Londynskich ulicach gdzieś mijam jakiegoś zaparkowanego Bentleya, Royce, czy tam Porsche zawsze na nie pluję tak żeby nikt nie widział :P

Ty Lenon popatrz - taki przykład 100 000 Ludzi pracuje żeby jakiś trader paroma kliknięciami dostał na konto miliony cała harówka tych ludzi jak psu w dupę by utuczyć jednego wieprza i przy okazji przeżyć z trudem do pierwszego. Toż to marnotrawstwo energii i roboczogodzin. Poparz ile te przykładowe 100 000 ludzi i ich roboczogodziny ich kreatywność i energia mogły by zrobić zajebistego. Ale nie.... tuczą bogatego grubego świniaka.. i obracają to tłuste złote cielsko i masują, masują, masują, masują, żeby się dobrze śwince leżało. Wygodnie szanownemu Panu? Może poduszeczkę poprawić? I masują, masują, masują... świnia obraca cielsko i mruczy cichutko.. wincy! wincy! WINCY!

Piękna sprawa XD