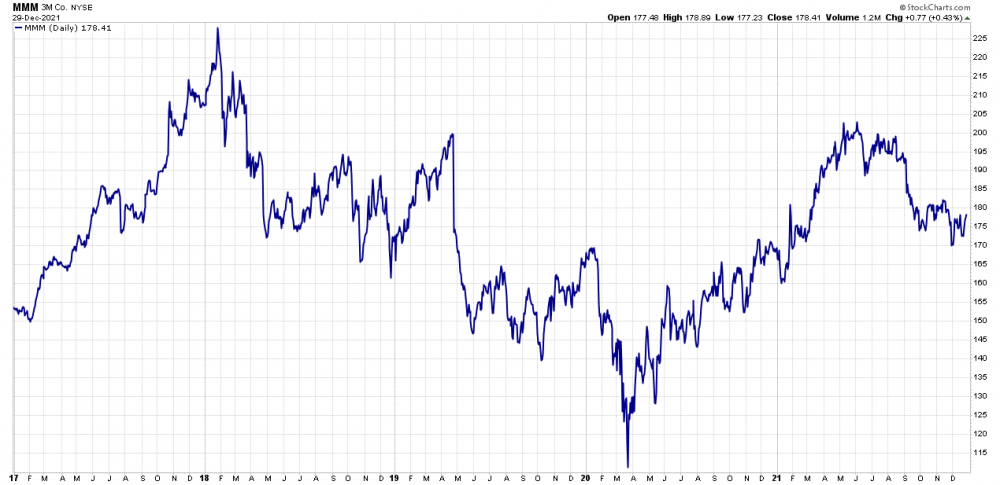

Notowania 3M, czyli sygnał ostrzegawczy

Spółka 3M to amerykański koncern, który zajmuje się produkcją oraz sprzedażą najróżniejszych wyrobów m.in. tworzyw sztucznych, produktów elektronicznych i farmaceutycznych. Łącznie w swojej ofercie posiada około 55 tys. produktów. To właśnie z tego powodu uważa się, że notowania spółki dobrze oddają stan globalnej koniunktury gospodarczej.

Spółka najwyżej notowana była na początku 2018 roku. To właśnie wtedy doświadczyliśmy szczytu globalnej koniunktury. Mimo, że rynek zanotował jesienią 2018 jeszcze nowe maksima, to spółka była już coraz niżej. Spadki notowań trwały aż do czasu globalnego lockdownu, po czym w efekcie dodruku i sztucznego nakręcenia koniunktury cena 3M odbiła i rosła do wiosny 2021 roku. Od tego momentu notowania spółki cały czas spadają, co może sygnalizować nadchodzące spowolnienie gospodarcze.

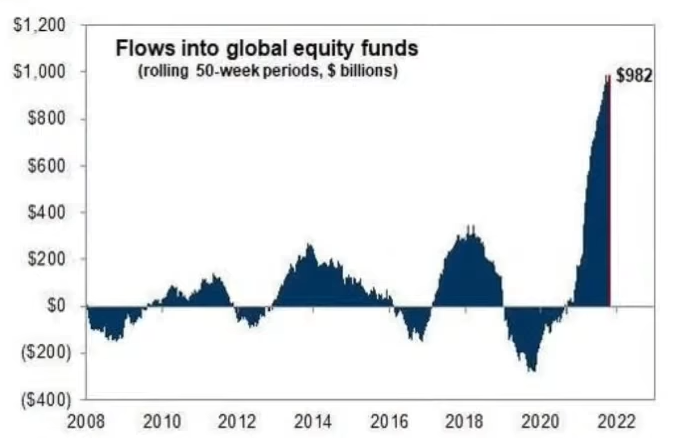

Napływ kapitału do amerykańskich funduszy

Poniższy wykres pokazuje ile miliardów dolarów napłynęło do funduszy akcji w trakcie ostatnich 50-ciu tygodni.

Źródło: twitter.com

Jak możemy zauważyć w ciągu ostatniego roku napływ kapitału do funduszy akcji był rekordowy i nie ma sensu porównywać tego wyniku do tego co działo się w latach poprzednich.

Nie dość, że rekordowo wysoki kapitał napływał do funduszy to jednocześnie FED prowadził ogromny dodruk. Skutek był taki, że akcje amerykańskich spółek doświadczyły sporych wzrostów, co przełożyło się na wzrost głównych indeksów w USA. Bardzo dobrym przykładem jest indeks S&P 500, który od czasu globalnego lockdownu wzrósł o ok. 114%.

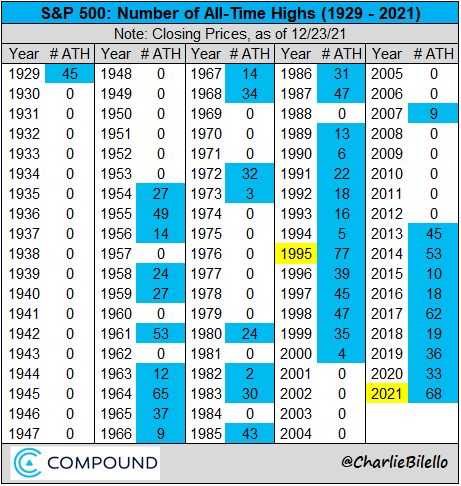

W tym miejscu warto przedstawić jeszcze jeden wykres, który przedstawia ile razy indeks 500 największych amerykańskich spółek notował nowe maksima w danym roku.

W 2021 roku mieliśmy aż 68 przypadków, w których indeks S&P 500 osiągał nowy szczyt (All-Time High). Jest to najwyższy wynik od 1995 roku.

Co czeka rynek nieruchomości?

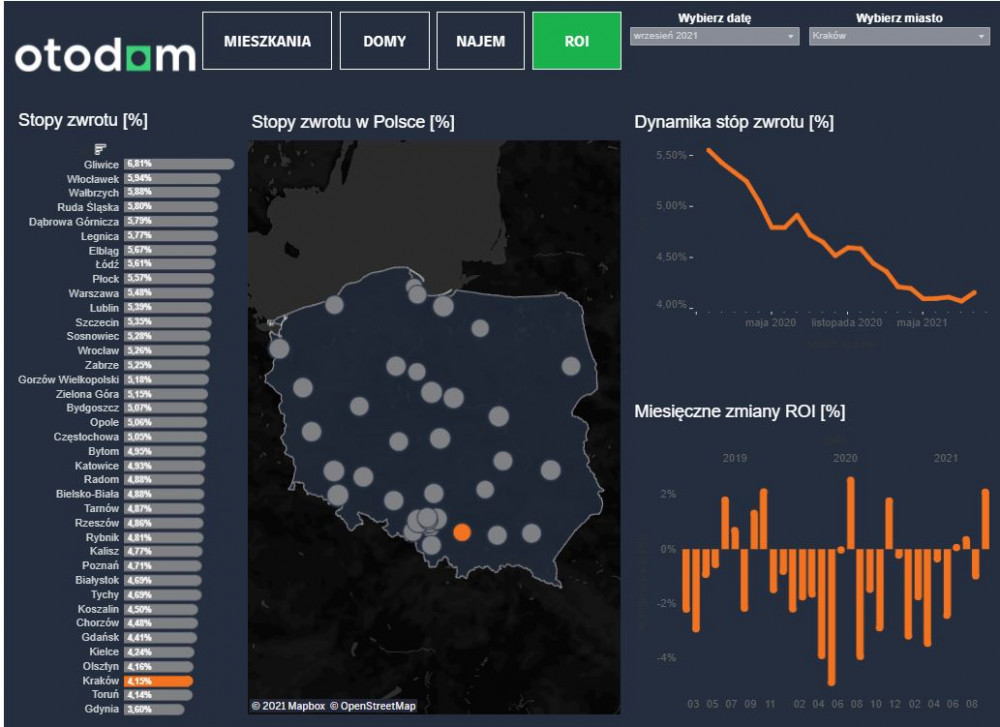

Grafika przygotowana przez Otodom przedstawia stopy zwrotu z nieruchomości w poszczególnych miastach na przestrzeni ostatnich 2 lat.

Spadająca stopa zwrotu od połowy 2020 roku idealnie odwzorowuje to, o czym mówiliśmy już dużo wcześniej. Gdy tylko wprowadzono masowy dodruk waluty, Polacy natychmiast zaczęli wyciągać swoje oszczędności z banków i inwestować je głównie w nieruchomości. Już wtedy pisaliśmy, że negatywnie wpłynie to na rentowność z najmu.

Zgodnie z danymi Otodom, w ciągu ostatnich 2 lat średnia rentowność spadła z 5,5% do ok. 4%. Powyższy wykres i tak nie przedstawia całej prawdy, co udowodniliśmy w trakcie kursu Inteligentny Inwestor 2021, gdzie policzyliśmy realną rentowność z najmu, która uwzględnia m.in. remonty mieszkania oraz to, że okres najmu nie zawsze wynosi 12 miesięcy. Według naszych obliczeń średnia stopa zwrotu w największych miastach wynosiła od 2,5% do 4%.

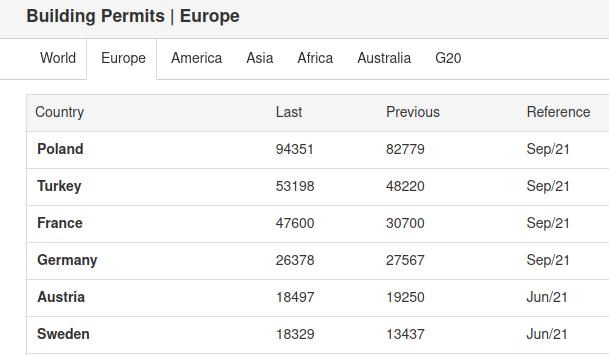

Póki co trend ten może się utrzymać, na co wskazuje fakt, że w Polsce powstaje najwięcej nowych mieszkań w całej Europie. Potwierdza to poniższa grafika, która przedstawia łącznie wydane pozwolenia na budowę w tym roku.

Źródło: tradingeconomics.com

Z czasem może się okazać, że rynek nieruchomości zacznie spowalniać i okazywać słabości, m.in. ze względu na wzrost stóp procentowych, który wpłynął na zwiększenie się rat kredytowych.

Czy pandemia dobiegnie końca?

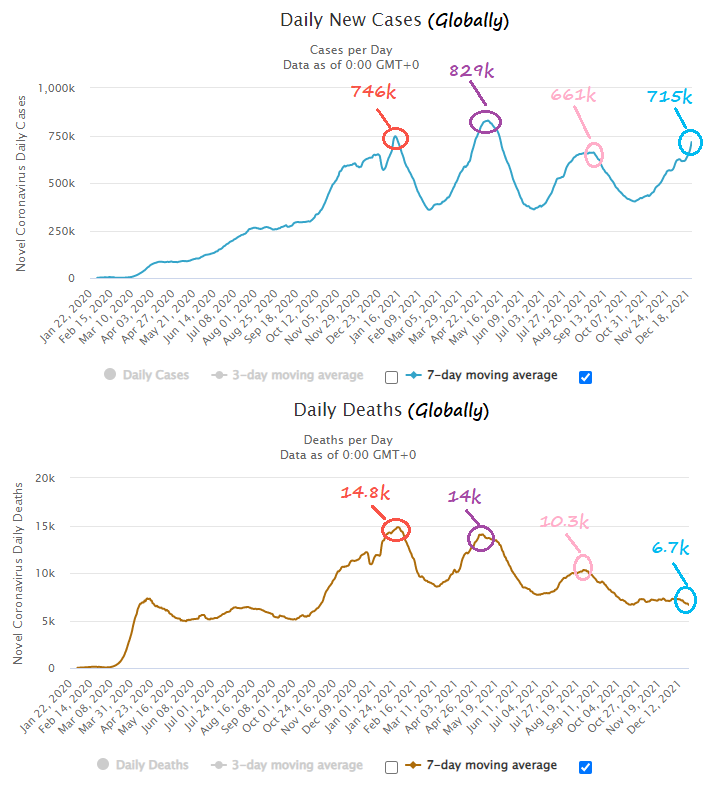

Poniższe dwa wykresy przedstawiają kolejno globalnie dzienną liczbę nowych przypadków koronawirusa oraz globalnie dzienną liczbę nowych śmierci z powodu covidu.

Źródło: twitter.com

O ile w każdej kolejnej fali mamy podobną liczbę przypadków w ujęciu globalnym, to liczba zgonów się zmniejsza. Oznacza to, że w przyszłym roku może dojść do sytuacji, w której różnica między przypadkami a zgonami stanie się jeszcze bardziej wyraźna. Między innymi dlatego, że dominować będzie wariant Omicron, który jest o wiele mniej śmiertelny, ale za to szybciej się rozprzestrzenia.

W takiej sytuacji media będą miały powód, aby głosić na wszystkie strony, że mamy do czynienia z rekordową ilością nowych przypadków, przy jednocześnie mniejszej ilości zgonów. Nikt jednak nie będzie wtedy zwracać uwagi na śmiertelność. Wysoka liczba przypadków koronawirusa będzie nasilała presję m.in. na wprowadzenie paszportów covidowych, które ułatwiają rządzącym kontrolowanie ludzi i ograniczanie ich mobilności.

W przypadku nowego wariantu wirusa można też zachować zdrowy rozsądek, czego przykładem jest RPA. Wariant Omicron pojawił się tam stosunkowo szybko, ale władze zauważyły, że nie jest on wyjątkowo groźny. W efekcie zrezygnowano tam ze sporej części obostrzeń. Jeśli do podobnej sytuacji dojdzie w Europie, to władze powinny pójść zdecydowanie w samym tym kierunku co RPA. My jednak wątpimy, że w przyszłym roku może dojść do sytuacji, w której terror związany z covidowymi paszportami zelżeje.

Stany Zjednoczone zadłużone po uszy

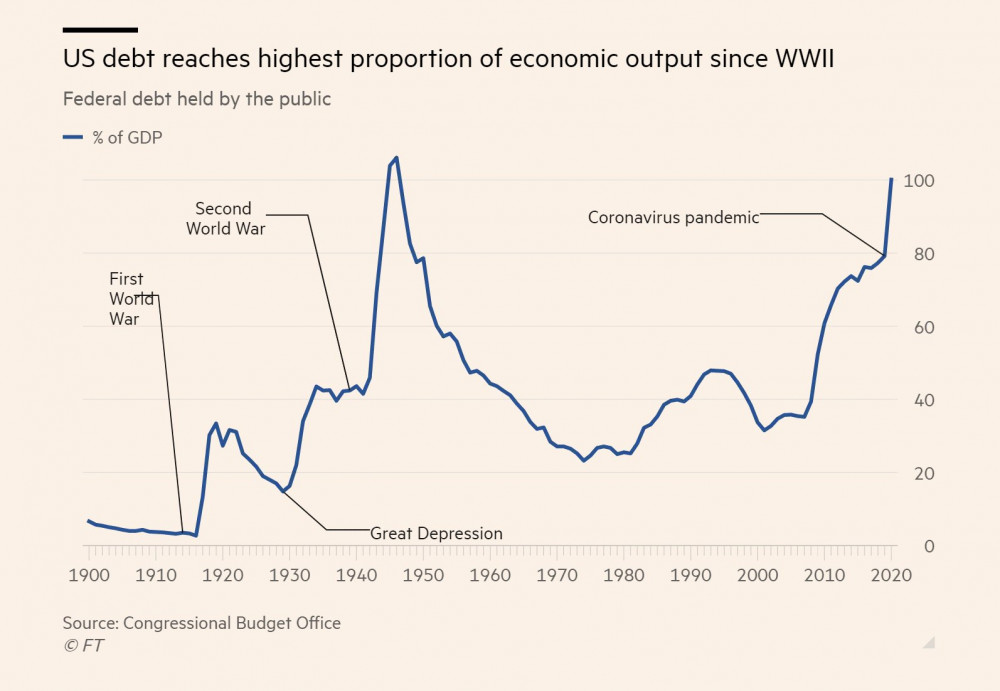

Na poniższym wykresie przedstawiony został dług USA względem jego PKB. Na pierwszy rzut oka możemy zauważyć, że przekroczył on w tym roku 100% i jest niemal tak wysoki jak podczas II wojny światowej.

Naszym zdaniem trend rosnącego zadłużenia zostanie zachowany. Dziś USA chwilowo ograniczyło rozsyłanie czeków, natomiast bardzo mocno uderzy to w amerykańską konsumpcję, która jest kluczowa dla tamtejszej gospodarki. Niebawem może okazać się, że konieczne będzie ponowne wysyłanie czeków Amerykanom. W efekcie społeczeństwo zacznie przyzwyczajać się do otrzymywania pieniędzy od państwa. Będzie to powolna droga do wprowadzenia dochodu gwarantowanego, co z pewnością przełoży się na wzrost zadłużenia w stosunku do PKB.

Wiele osób, które straciły pracę w trakcie globalnego lockdownu, nie wróciło do swojej pracy. Takie osoby będą stałym obciążeniem dla budżetu państwa i będą pobierać podstawowe zasiłki przysługujące bezrobotnym.

Trudno powiedzieć w jaki sposób na budżet Stanów Zjednoczonych wpłynie nasilająca się rywalizacja z Chinami. Może dojść do sytuacji, w której wydatki rządowe USA na wojsko oraz rozwój nowoczesnych technologii będą bardzo szybko rosnąć, w efekcie czego znacząco wzrośnie także sam dług. Tak szybki wzrost zadłużenia względem PKB powinien wpływać na osłabianie się amerykańskiej waluty. Mimo to dolar trzyma się mocno, co wynika z faktu, że jest walutą rezerwową i w oczach międzynarodowego kapitału wciąż należy do najbezpieczniejszych walut. Obecnie nie zmienia tego nawet szybki wzrost zadłużenia.

Najlepsze aktywa zdaniem Polaków

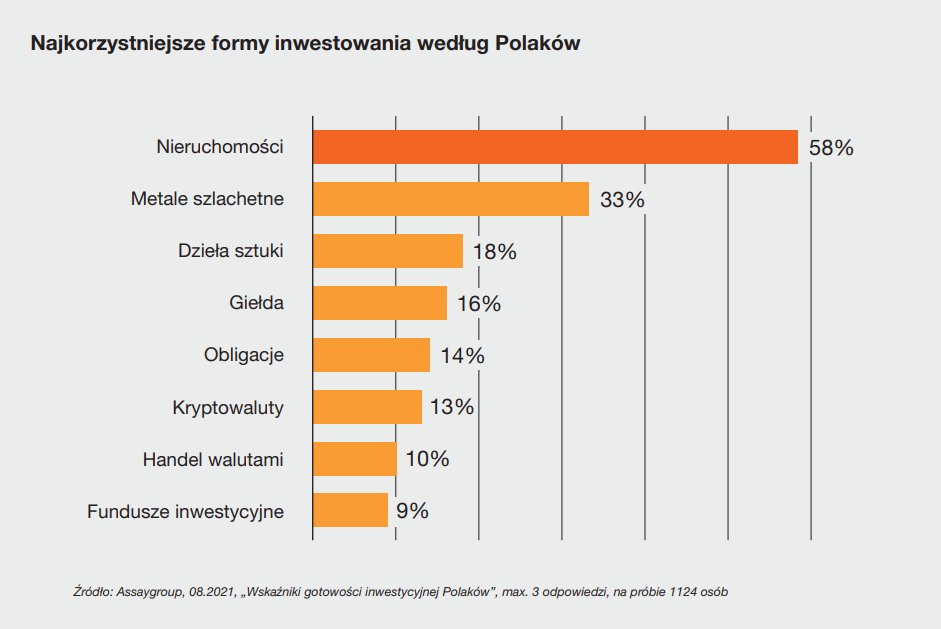

Poniższy wykres przedstawia jakie są najkorzystniejsze formy inwestowania zdaniem Polaków.

Według ankietowanych nieruchomości są najlepszą inwestycją. Zupełnie nas to nie dziwi, ponieważ w ostatnich latach nieruchomości przynosiły dość duże stopy zwrotu. Głównie dlatego, że ich ceny napędzane tanim kredytem bardzo szybko rosły. Warto natomiast zauważyć, że stosunkowo mało osób w tej ankiecie wybrało giełdę. Pokazuje to jak wiele osób do tej pory wcale nie interesowało się polską giełdą, a to z kolei oznacza, że GPW ma jeszcze spory potencjał na napływ kapitału z oszczędności Polaków.

Amerykańskie spółki masowo wchodzą na giełdę

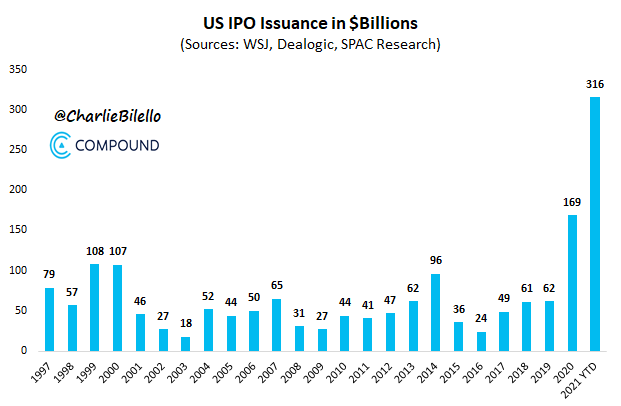

Ze względu na dodruk i napływ środków na rynek akcji, był to świetny czas dla spółek, które wchodziły na giełdę. Z pewnością wiele spółek maksymalnie zmobilizowało się, aby tylko zdążyć wejść na rynek właśnie w 2021 roku, kiedy wokół akcji panował skrajny optymizm.

Na powyższym wykresie przedstawiona została łączna wartość debiutów na amerykańskiej giełdzie wyrażona w miliardach dolarów. Jak możemy zauważyć średnia wartość emisji w ostatnich latach wahała się między 50 – 60 miliardów. W roku 2020 była ona około 3-krotnie wyższa od średniej, a w bieżącym roku spółki debiutujące na rynku zdołały w trakcie swoich IPO zebrać 316 miliardów dolarów.

Independent Trader Team

winio

buffett

otóż niebawem, będzie taki kwik na kredytach złotowych, że frankowicze przy złotówkowiczach są w czepku urodzeni. szykuje się przekręt po opcjach i frankach ale takiej skali jeszcze nie było.

a frankowicze którzy się dali ostatnio wydymać na przewalutowanie dostaną teraz z szerszej rękawicy...

budującym się w tym momencie gratuluje stalowych jaj jak patrzą na swój kredyt oraz ceny materiałów.

Patyk1989

PN

Większość moich znajomych niezaszczepionych przechodzi z lekkimi objawami lub bezobjawowo.

Natomiast ci zaszczepieni po zakażeniu - rozłożeni na dwa tygodnie robią pod siebie (dosłownie) i nie mogą wstać z łóżka przez np tydzień.

Po nad to u moich zaszczepionych klientów zauważyłem że każdy z nich po paru miesiącach ma nasilenie objawów swoich dotychczasowych chorób..

To tylko taka obserwacja..

piotrdln

demokracja to najlepszy ustrój dla szaraków, w ktorym zachowują oni wolnosc,

niestety to co funkcjonuje jako niby demokracja , żadną demokracją nie jest,

wszedzie jest ułuda demokracji, raz na 4 lata dano ludziom prawo wyboru kto ich bedzie gnębił i najczesciej wybór jest miedzy 2 ugrupowaniami gnębicieli kierowanych przez zwyroli na których są kwity o perwersjach

promowany przez Ziebatego WIR byłby już bardzo zblizony do demokracji,

jakby ludzie mogli w referendum uchwalic każdą ustawe albo odrzucic wprowadzoną przez osłów to żaden zamordyzm by nie przetrwał w Polsce 1 dnia

co ciekawe NIGDZIE na swiecie nie funkcjonuje taki system co by ludziom dał prawdziwy udział we władzy ... albo mamy dyktatury albo niby demokracje

Ostatnio modyfikowany: 2021-12-30 17:54

piotrdln

u mnie podobnie, niezaszczepieni max 2-3 dni przeziebienia a szczypani 2 tyg, duze problemy z oddychaniem itd.

i jeszcze ci szczypnieci mówią że dzieki szczepio przeżyli, bo jakby nie ona poszli by do piachu ...

zacietrzewienie i ślepa konsekwencja nie pozwala im kojarzyć faktów, zdaje to sie racjonalizacja nazywa

Marcin (ITT)

supermario

piotrdln

jak elektryki co miały być eko i "zielone", za grosze jezdzic na zielonej energii beda placily 2x czy wiecej razy za przejechanie 100 km niz diesel/benzyna bo prąd podrożeje i go nie będzie ...

nonsens godny komunizmu : podwyzszymy ceny prądu X razy bo jest nie eko ,

a jednoczesnie promujemy eko auta elektryczne ...

ja od dawna twierddze że tzw "zieloni" to nic innego jak ekstremalni komuniści

2xSOWA

Mam pytanie, jeśli osoba fizyczna sprzeda np dzieło sztuki(od lat w posiadaniu), to czy sprzedający ma obowiązek zapłacić podatek od tzw praw autorskich. Dzisiaj ktoś mnie przekonywał ,że sprzedający musi uiścić taki podatek. Absolutnie się z tym nie zgodziłem i stwierdziłem, że podatek obrotowy płaci kupujący, a o podatku od praw autorskich nic nie wiem. Wiem, że niektóre galerie pobierają od kupujących od 3 - 5 % podatku od praw autorskich(przedsiębiorcy), ale nic o tym , że to obowiązek spoczywa na sprzedającej osobie fizycznej.

Solarsoul

„Usuwamy komentarze zbyt daleko odchodzące od tematów finansowych i geopolitycznych. Naprawdę są inne miejsca, by podyskutować o ławach fundamentowych.”

Jest to blog inwestycyjny a wielu jak widać zamierza zacząć budowę domu - jest to jakaś inwestycja. W kontekście drożejących surowców, mat. budowlanych chciałem skorygować wypowiedź użytkownika, który zaleca pchanie się w niepotrzebne koszty więc nie rozumiem co z moim wpisem było nie tak tym bardziej, że nie moderuje się tu lawiny wypowiedzi na tematy nieinwestycyjne.

supermario

rezydent

supermario

Tak jak w przypadku złota , przy sprzedaży po upływie 6 m-cy od zakupu ( udokumentowanego ) nie płacisz podatku dochodowego , opłata "droit de suite" jest doliczana jeśli dzieło znajdzie się powtórnie w obrocie. Podatki płaci nabywca,

nowakowski

@solarsoul, budowa domu to nie jest żadna inwestycja, to jest przepalanie kapitału na niepotrzebne zbytki.

Ostatnio modyfikowany: 2021-12-30 18:48

Ada

Oszczędności na ławach, to sprawa fundamentalna :)

orzech666

Czy wy też zauważyliście że osoby zaszczepione gorzej przechodzą kowida niż nie szczepieni?

To zależy->Niezakeczupowani: moja żona 2-3 dni i do tej pory nie ma węchu (4m-ce), mnie przeorało i byłem w szpitalu na zapalenie płuc, pod tlenem z tego wylazłem, ale przyznam że zignorowałem i olałem na samym początku całą sprawę, dopiero jak zaczeło mnie kłaść to wdrożyłem Bodnara, także lepiej od razu reagować witaminy itd. Acha i węch i smak odzyskałem dosyć szybko ale z dziwnymi efektami np wędlina smakowała jak kostka soli a sok porzeczkowy smakował jak aroniowy-ale to szybko ustąpiło.

Większość moich znajomych niezaszczepionych przechodzi z lekkimi objawami lub bezobjawowo.

To chyba zależy od stanu odporności i wszystkiego innego naraz.

Cykliczny.com

https://qnews.pl/pl/news/by%C5%82-rok-%C5%9Bwi%C4%99towania-nowych-rekord%C3%B3w-na-gpw

Miedź ma zaległości w spadkach wobec PMI.

Ostatnio modyfikowany: 2021-12-30 19:43

TeQ

za: https://www.focus.pl/artykul/5-rzeczy-ktorych-nie-wiemy-o-psychopatach

Zostaje 97%

Ostatnio modyfikowany: 2021-12-30 19:28

2xSOWA

Zakup udokumentowany?. Kupiłem przedmiot na licytacji, przesłali wraz z certyfikatem , ale żadnego rachunku galeria nie załączyła. To samo na allegro kupiłem obraz od twórcy, obraz przysłał , ale bez rachunku. Nikt z twórców nie dołącza dokumentu zakupu, to jak to jest, sprzedają swoje prace i co ma zrobić kupujący?.

buffett

dupokracja - do niedawna w szwajcarii nawet kobiety nie głosowały. no taki światły kraj, taki wolny. dupa. watykan zadecydował, że kobieta nie ma tam większego wpływu. w sumie i dobrze, bo z natury mężczyzna jest inteligentniejszy jak kobieta, więc watykan tu działa logicznie.

Solarsoul

Jest to blog inwestycyjny a wielu jak widać zamierza zacząć budowę domu

--

dziękuję za poparcie, jest to kwestia życia i śmierci zwłaszcza dla kredytobiorcy. Każdy kto miał słaby mur fundamentowy pytał mnie ile razy ci pękla ściana... nikt o lanym murze fundamentowym nie zapytał mnie o to. ale developerka jedzie po bocznych torach

Ada

" Nikt z twórców nie dołącza dokumentu zakupu, to jak to jest, sprzedają swoje prace i co ma zrobić kupujący? "

Ty tak na poważnie ? Dotykać, wąchać, lizać, przytulać jak kupujący ma taką potrzebę czy fetysz - cieszyć się czyjąś twórczością. Czego oczekujesz ? Kwitu ? Co za czasy...

buffett

Wyczytałeś malkontencie w tych swoich broszurach o żelbetach, że dużo zależy od gruntu, na którym ma stać dom? Jak jest glina to nie trzeba robić żadnego szalunku, twardy grunt plus zbrojenie (ława) pełni rolę szalowanego zbrojonego muru i trzeba byłoby naprawdę starać się żeby tam coś siadło. Ceny robocizny plus materiałów (szalunek) dzisiaj biorąc pod uwagę jak płyty osb poszły w górę są tak wysokie, że w przypadku twardego gruntu wystarczy równy wykop, beton ze sprawdzonej betoniarni i dobre bloczki (bloczki bloczkom nierówne, z Betard’u są ok). Ktoś może niepotrzebnie nasłuchać się tego co tu wypisujesz i wpaść w dodatkowe koszty. Jeśli tak wykonany mur fundamentowy jest odpowiednio zaizolowany to nie trzeba wszystkiego lać tak jak to proponujesz w szalunki, dom będzie stał latami i nic kompletnie się nie stanie.

--

chłopie. tych broszur toś nawet na oczy nie widział, to raz.

dwa. dlaczego mieszasz badanie gruntu co do projektowania ław fundamentowych.

trzy. ława fundamentowa zbrojona konstrukcyjnie to jest ława betonowa. zbrojenia mogłoby nie być bo ono nie pracuje. poczytaj.

ława żelbetowa ze zbrojeniem rozproszonym jest to ława żelbetowa i ona pracuje. takie ławy są pod fabrykami, w 1% pod domami w polsce.

poczytaj, zanim coś dalej napiszesz.

trzy. kiedyś ław nie było a kościoły, cytadele, zamki stoją po 1000 lat.

cztery. ława fundamentowa jest guzik warta jak nie ma muru fundamentowago który spełnia rolę belki lanej zbrojonej o nośności rosnącej z każdym centymetrem wysokości do nośności. nadproża widziałeś jak wyglądają to teraz sobie wyobraź metrową czy 2metrową ławę. nośność rośnie geometrycznie.

pięć. wasze bloczki fakt - B25 super. ale wasza zaprawa M5 z cygaretem od majstra w ryju to komedia i to bez wieńca.

nie brnij więcej w tematy żelbetowe bo nie masz zielonego pojęcia o wzorze na przebicie ławy, ugięciu ławy itp. podpowiem, że każdy projektant w polsce, co ma wszystko w komputerze robi x3. dla dupy ochrony. a ty płać.

przeliczałem przebicie ławy w kilku projektach na dom znajomych. wyszło że przebicie nastąpi przy ławie H 13,5 cm a ława miała 45 cm H.

to samo stropy. przewymiarowane. a inwestorzy debile jeszcze dokładają stali. nie wiedzą, że przezbrojone jest gorsze od niedozbrojenia.

jaki naród taki FRANK

Lech

Ostatnio modyfikowany: 2021-12-30 19:41

2xSOWA

Jak przyjdzie CBA zacznie spisywać, jak mam udowodnić, że nie ukradłem dzieła temu artyście, że ten obraz należy do mnie. Nikt nie dołącza zaświadczenia , że mi go sprzedał, już kiedyś za młodych lat tak było. Skonfiskowali i udowodnij, że to twoje.Dlaczego nie dołączają dokumentu sprzedaży?.

supermario

Ja tam dostałem faktury i certyfikaty od domów aukcyjnych . Od Mariusza Lewandowskiego kupionego na allegro też otrzymałem fakturę. Fakt , że zawsze prosiłem o dowód zakupu.

Ada

" Jak przyjdzie CBA zacznie spisywać, jak mam udowodnić, że nie ukradłem dzieła temu artyście, "

Udowodnić, cokolwiek ktokolwiek chce udowodnić, to ma za zadanie ten, co to (co chce udowodnić) twierdzi a nie ty. Ty masz zapis korespondencji, przelew, potwierdzenie przybicia itd. a nie paragon fiskalny.

"Nikt nie dołącza zaświadczenia , że mi go sprzedał,"

Nie musiał.

" Skonfiskowali i udowodnij, że to twoje."

Odwrotnie: oddajcie, albo przedstawcie dowody, że nie moje a nie "udowodnij, że to twoje".

Dlaczego nie dołączają dokumentu sprzedaży?

Bo nie muszą. Mogłeś, choć nie musiałeś, poprosić o sprzedaż na umowę, na piśmie. Przymusu nie było, bo sprzedać/kupić to można i ustnie. I nadal widać to gdzie nie spojrzeć: na targu, na OLX, na All. Lokalnie.

2xSOWA

Czy Dom Aukcyjny nie ma obowiązku przesłać wraz z dziełem dokumentu zakupu?.

supermario

Czy ma obowiązek tego nie dochodziłem , wystarczyło , że poprosiłem i zawsze dostałem.

supermario

Jot

Dante

Zadłużenie Eurostrefy

Euro Area Households Debt To GDP

supermario

"Udowodnić, cokolwiek ktokolwiek chce udowodnić, to ma za zadanie ten, co to (co chce udowodnić) twierdzi a nie ty. Ty masz zapis korespondencji, przelew, potwierdzenie przybicia itd. a nie paragon fiskalny."

Przeszło się kiedyś trzepanko w skarbówce ?

Ada

" Przeszło się kiedyś trzepanko w skarbówce ? "

W skarbówce temat jest prosty: ma na samochód ? A skąd ma jak pit pusty ?

Nie mylisz aby i nie stawiasz pochopnie znaku równości pomiędzy postępowaniem podatkowym a karnym ?

Dwa różne obszary.

2xSOWA

Mam skserowane wszystkie paragony, bez teg, to ci wszystko mogą udowodnić.

Ostatnio modyfikowany: 2021-12-30 20:08

supermario

Sprzedał obraz to niech zapłaci podatek. Ale kupił dwa lata temu , to podatek się nie należy. To niech udowodni i pokaże dowód zakupu...

janwar

WHO: Populizm, nacjonalizm przyczyniają się do powstawania nowych wariantów koronawirusa

https://wydarzenia.interia.pl/raporty/raport-koronawirus-chiny/aktualnosci/news-who-populizm-nacjonalizm-przyczyniaja-sie-do-powstawania-now,nId,5740006

janwar

Portal Times of Israel donosi, że władze Izraela rozważają skorzystanie z tzw. modelu szwedzkiego. Chodzi o zmniejszenie ograniczeń covidowych, tak aby jak największa część społeczeństwa przeszła zakażenie, co ma pomóc w uzyskaniu odporności zbiorowej.

Czytaj więcej na https://wydarzenia.interia.pl/raporty/raport-koronawirus-chiny/aktualnosci/news-media-izrael-rozwaza-model-szwedzki-chodzi-o-uzyskanie-odpor,nId,5739846#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Ada

" Sprzedał obraz to niech zapłaci podatek. Ale kupił dwa lata temu , to podatek się nie należy. To niech udowodni i pokaże dowód zakupu... "

Ale kupił prywatnie. A, kupił obraz "prywatnie" ? A zapłacił PCC ? - można prościej. Nie ważne. Można tak przepychać się, nakręcać się i teoretyzować w nieskończoność. Po co ? Póki co, obrazów czy prezentów ślubnych nikt w Bolanda nie rejestruje. Choć Bolanda, to obszar, w którym k a ż d y r u c h p i e n i ą d z a staje się powoli tzw. zdarzeniem podatkowym.

supermario

https://stooq.pl/mol/?id=23648

piotrdln

co mi tu imputujesz ? ja nawet nie powiedzialem slowa szwajcaria ...

za to powiedzialem ze NIE MA ANI JEDNEGO KRAJU na swiecie gdzie jest normalna demokracja,

masz analfabetyzm wtórny czy o co kaman ?

ta demokracja szwajcarska tez jest kaleka

Tomaszabc

Mamy przesłanki ale nikt z nas nie wie co się wydarzy. Czy będzie ATH czy moze krach. Rynki nie podlegają starym zasadom. Krach będzie- kiedyś. To decyzja polityczna.

Dlatego siedzę na tyłku. Grunt to kupić tanio i siedzieć na tym. Tanie jest zloto i srebro. Uran ? Urósł o setki procent, dalej twierdzę, że może być tanio w tym momencie.

Solarsoul

„chłopie. tych broszur toś nawet na oczy nie widział, to raz.

dwa. dlaczego mieszasz badanie gruntu co do projektowania ław fundamentowych.

trzy. ława fundamentowa zbrojona konstrukcyjnie to jest ława betonowa. zbrojenia mogłoby nie być bo ono nie pracuje. poczytaj….

…ława fundamentowa jest guzik warta jak nie ma muru fundamentowago który spełnia rolę belki lanej zbrojonej o nośności rosnącej z każdym centymetrem wysokości do nośności. nadproża widziałeś jak wyglądają to teraz sobie wyobraź metrową czy 2metrową ławę. nośność rośnie geometrycznie.”

Z takich jak Ty teoretyków budowlańcy się śmieją. Ty czytasz a ja praktykuję taka między nami różnica. Przestań robić kopiuj-wklej. To jest tak napisane, że nawet nierozgarnięty zorientuje się, że siedzisz i przeklejasz definicje. Mam wrażenie, że przed wzięciem młotka do ręki najpierw wziąłbyś instrukcję bo nigdy go nie trzymałeś.

„takie ławy są pod fabrykami, w 1% pod domami w polsce.”

Właśnie dlatego się śmieją, jak przychodzi na plac budowy młody inwestor co się internetów i buffetów naczytał, że on chce fundament pod dom jak pod fabrykę. Sam się zaorałeś tym wpisem. Budowlaniec doradzi Ci metodę skuteczną ale nie taką, że na poziomie fundamentów będziesz wyzerowany. Teraz widzę ile są warte Twoje wpisy odnośnie rzekomych inwestycji na GPW lata temu. Pisałeś coś, że na generatorze i blachach siedzisz ale co z tego skoro serce Twoje ogarnia pustka? Tacy błądzą a pocieszenia i poklasku szukają na forach. Coś mi się zdaje, że ‘bob budowniczy’-‘buffet polskiego parkietu’ tutaj jednak pocieszenia nie znajdzie. Ktoś kiedyś mądrze udzielił Ci tu rady. Przypomnę. „Znajdź dziewczynę, poszukaj lepszej pracy, załóż rodzinę a zobaczysz, że Twoje frustracje znikną”. Nie będę dalej ciągnął tego łańcuszka z Tobą żeby tu nie śmiecić. Później ludziom ciężko przebrnąć przez te osobiste pyskówki. Bez odbioru.

PeterBe

Jot

buffett

zatwardzańcu albo deweloperze

nie miałem jednego pęknięcia na żadnym murze od wybudowania domu. znajomi wkładali dłoń w mury nośne.

developer jesteś ? to wypad. nie zarobiłeś u mnie.

dziękuje do widzenia

jaki wzór znasz ? ahaaa. procent od sprzedaży. baran. a barany się ztrzyże nie zarzyna...

Ostatnio modyfikowany: 2021-12-30 21:23

PeterBe

Mnie uruchomiło delikatnie bo byłem widzem tego kanału i źle się poczułem jako część tej społeczności tylko totalnie opozycyjna bo jednak będąc konsumentem treści IT od prawie początku bloga cenie Czarka robotę i aż się ciśnie WTF na usta jak Wapniak bredzi. Rywalizujemy i bądźmy ludźmi z klasą, ot nic więcej.

Keracz

Wysoka liczba przypadków koronawirusa będzie nasilała presję m.in. na wprowadzenie paszportów covidowych, które ułatwiają rządzącym kontrolowanie ludzi i ograniczanie ich mobilności.

Niektórzy znajomi poddali się kąsaniu szczypawkami 3x, bo dużo wcześniej umiłowali sobie zagraniczne wojaże w góry i brykanie na nartach lub inne bliżej mi nieznane cele podróży. Naprawdę zdawałoby się uprzednio, że niegłupi i rozsądni ludzie, bo bardzo dobrze radzą sobie w życiu i na brak mamony narzekań nie czynią.

Zapewniam jednak, że żadnemu z powyższych do portfela i kieszeni swojej ręki nie wkładałem, aby należycie/szczegółowo zbadać stan aktualnych zasobów finansowych.

@ W Chinach "Marsz wstydu" dla łamiących covidowe zasady.

Chińscy policjanci w mieście Jingxi na granicy z Wietnamem przeprowadzili ulicami osoby, oskarżone o naruszenie obowiązujących covidowych zasad. Ze związanymi rękoma oraz tabliczkami ze zdjęciem i nazwiskiem szli w "marszu wstydu".

Oskarżonych o złe postępowanie ubrani byli w kombinezony ochronne. Każdy z nich z własną fotografią na piersi i skutymi rękoma szedł w marszu eskortowany przez chińskich funkcjonariuszy. Mężczyźni byli też lżeni przez tłum.

https://www.polsatnews.pl/wiadomosc/2021-12-30/chiny-marsz-wstydu-dla-lamiacych-covidowe-zasady/

@ inwestycje

Maryla Rodowicz i Zenon Martyniuk na swoje sylwestrowe stroje zainwestowali po ok. 50K złotych na twarz.

https://www.radiozet.pl/Rozrywka/Plotki/Maryla-Rodowicz-i-Zenek-Martyniuk-wydali-fortune-na-sylwestrowe-kreacje

Ciekawe jaką to kwotę przytulą za koncert? Czy zwróci się im inwestycja, żeby zarobić co nie co na drożejące chleb i masło + kawałek wędliny z wołowiny.

Ostatnio modyfikowany: 2021-12-30 21:39

Tomaszabc

Ps. Dziś się trochę uśmiałem. Oglądam czasem Andy'ego z Finding Value. W niedawnym odcinku The Great Reset, Andy wpisuje coś na filmie live w przeglądarkę, a tam na pierwszym miejscu strona porno ( jakby była w zakładce) hehe. Co ciekawe w komentarzach nikt tego nie zauważył. Może z racji, że każdy go lubi

PeterBe

Z tym przewymiarowaniem przez projektantów to jest norma. Sam jestem kierownikiem produkcji w betoniarni to wiem, że plany to jedno, a wykonanie to drugie. Nic nie zastąpi doświadczenia ekipy wykonawczej bo to oni najczęściej wyłapują te buble.

@Solarsoul

Tobie rację przyznać też trzeba bo inwestor bez pojęcia ale, który forum muratora na wylot przeczytał to jest zło chodzące i krzywda dla siebie samego największa

PeterBe

O taka namiastkę przyzwoitością mi chodzi.

@All

Węgiel - zastanawia mnie ta narracja o blackout'ach wałkowana w mediach, która nie przekłada się ostatnio na notowania czarnego kamyka.

Kabila

https://jimrickards.blogspot.com/2021/12/jim-rickards-when-gamification-of.html

supermario

Jak też zaoszczędziłeś na przekrojach rur kanalizacyjnych , to pewnie raz w tygodniu żmijka śmiga jak ta la la. Ja tam mam prawie wszystko przewymiarowane .

piotrdln

https://www.polsatnews.pl/wiadomosc/2021-12-30/chiny-marsz-wstydu-dla-lamiacych-covidowe-zasady/

tylko normalnie wszyscy by pomysleli " co to za barbarzyństwo" a obecnie jest to jako dobry przyklad pokazywane ...

zeromacho

co byście kupili w tej chwili (na początku roku) na GPW?

Jot

i teraz tak - dorośli jesteście - wrzucam jako ciekawostkę i nie zabieram głosu nt czy art zawiera same fakty, prawdę - niekoniecznie - rozumiemy się? Natomiast z pewnością zawiera bardzo dużo linków do naprawdę ciekawych badań. Choćby dlatego polecam. Jak ktoś ma trochę czasu i lubi podrążyć to kto wie dokąd internetowe nici Ariadny zaprowadzą? Ponieważ już zweryfikowałem swoją postawę w kwestii promieniowanie elektromagnetyczne a ewentualne nanotechnologie które mogłyby być serwowane w szprycach więc na wszelki wypadek nie będę z góry odrzucał informacji z tego artykułu. Kto wie jak dużo może jednak okazać się prawdą?

Przykładowy link z artukułu - naprawdę ciekawe:

https://www.fortunejournals.com/articles/graphene-implants-can-hear-your-brain-whisper.pdf?_x_tr_sl=en&_x_tr_tl=pl&_x_tr_hl=en-US&_x_tr_pto=sc

"Zastosowania implantów grafenowych

1. Niezrównane zrozumienie etiologii i lokalizacji napadów.

2. Wzmocnienie diagnostyki i leczenia padaczki.

3. Precyzyjne mapowanie i interakcja z mózgiem i jego funkcjami.

4. Strategia multipleksowania - zdolność konfiguracji tranzystorów do tworzenia matryc z większą liczbą

miejsc rejestracji.

5. Nowe podejścia do przywracania mowy i obwodów komunikacyjnych.

6. Interfejsy mózg-komputer pozwalają na odkrywanie i przywracanie funkcji poznawczych wysokiego poziomu.

7. Skupienie się na rodzajach zaburzeń mowy spowodowanych urazami mózgu lub rdzenia kręgowego."

Przetłumaczono z www.DeepL.com/Translator (wersja darmowa)

Albo to - żadne tam spiski:

https://graphene--flagship-eu.translate.goog/graphene/news/meet-the-startup-inbrain-neuroelectronics/?_x_tr_sl=en&_x_tr_tl=pl&_x_tr_hl=nl&_x_tr_pto=nui%2Csc

Ostatnio modyfikowany: 2021-12-31 00:35

Jot

https://2045-com.translate.goog/news/35208.html?_x_tr_sl=en&_x_tr_tl=pl&_x_tr_hl=nl&_x_tr_pto=nui,sc&_x_tr_sch=http

2020-2025

Stworzenie autonomicznego systemu podtrzymywania życia ludzkiego mózgu połączonego z robotem „awatarem” uratuje ludzi, których ciało jest całkowicie zużyte lub nieodwracalnie uszkodzone. Każdy pacjent z nienaruszonym mózgiem będzie mógł powrócić do w pełni funkcjonującego życia cielesnego. Takie technologie znacznie zwiększą możliwości hybrydowych urządzeń bioelektronicznych, tworząc tym samym nową rewolucję informatyczną i umożliwią wszelkiego rodzaju nakładanie się systemów elektronicznych i biologicznych.

2030-2035

Stworzenie komputerowego modelu mózgu i świadomości człowieka z późniejszym opracowaniem środków do przeniesienia indywidualnej świadomości na sztuczny nośnik. Rozwój ten dogłębnie zmieni świat, nie tylko da każdemu możliwość cybernetycznej nieśmiertelności, ale także stworzy przyjazną sztuczną inteligencję, rozszerzy ludzkie możliwości i da zwykłym ludziom możliwości wielokrotnego przywracania lub modyfikowania własnego mózgu. Efektem końcowym na tym etapie może być prawdziwa rewolucja w rozumieniu ludzkiej natury, która całkowicie zmieni ludzkie i techniczne perspektywy ludzkości.

2045

Jest to czas, w którym niezależne od substancji umysły otrzymają nowe ciała o zdolnościach znacznie przekraczających możliwości zwykłych ludzi. Nadejdzie nowa era dla ludzkości! Zmiany zajdą we wszystkich sferach ludzkiej działalności – energetyce, transporcie, polityce, medycynie, psychologii, naukach i tak dalej.

Dziś trudno wyobrazić sobie przyszłość, w której ciała składające się z nanorobotów staną się przystępne cenowo i będą mogły przybierać dowolną formę. Trudno też sobie wyobrazić hologramy ciała z kontrolowaną materią. Jedno jest jednak jasne: ludzkość po raz pierwszy w swojej historii dokona w pełni kontrolowanej transformacji ewolucyjnej i ostatecznie stanie się nowym gatunkiem. Ponadto powstaną również warunki do ekspansji na dużą skalę w kosmos.

...

.....

...

No i to jest własnie przyjęcie znamienia bestii.

Ostatnio modyfikowany: 2021-12-31 00:55

m_a_rek

"bo z natury mężczyzna jest inteligentniejszy JAK kobieta"

I z tego powodu nie potrafi sformułować poprawnej wypowiedzi w języku polskim. (pozwoliłem sobie zaznaczyć).

Programista

Brakuje wykresu ceny gazu. Mamy panikę, którą wyraźnie chce ktoś wykorzystać. Zapewne i politycznie.

Cena gazu na giełdach wraca do wartości z przed pandemii. Wzrost był spowodowany niskimi zapasami gazu w magazynach, których właścicielami jest... Gazprom. To bardzo cwani i cyniczni ludzie, z Putinem na czele. Sami wywołali szok ale nie podażowy, który nam się sprzedaje w mediach, ale popytowy, spowodowany niskimi zapasami gazu.

Krótko mówiąc będziemy widzieć niedługo polityków, którzy "uratują" społeczeństwa przed drogim gazem. Nie będzie to oznaczać, że ceny gazu wrócą do wartości z 2019! Nie po to Putin postawił te 90 lub 170 tysięcy wojska, aby wracać do Moskwy z pustymi rękoma... Nie po to gazownicy wysyłali nowe, dziesięciokrotnie wyższe stawki za gaz, strasząc odbiorców Armagedonem... Trochę trzeba ruszyć głową, wysłać papier do PGNIE, że przy takich stawkach to umowę zerwiemy, a PGENIGE (spółka SP), może sobie rurę zabrać z naszej działki.

Nowe stawki gazy, wyglądają wręcz na ustawkę. W końcu to ludzie z tego samego obozu politycznego. Zaraz wjedzie na białym koniu TVP Morawiecki i ogłosi np. nowe stawki maksymalne, powiedzmy tylko kilka razy wyższe niż z przed pandemii. Tak "uratuje" Polaków przed złym Putinem i drożyzną. ;)

Gazownicy zaliczyli ładną sesję, co zbiegło się z doniesieniami o nowych stawkach za gaz. Przypadek? Nie sądzę.

https://comparic.pl/pgnig-pgn-kghm-kgh-gorace-spolki-dnia/

Ostatnio modyfikowany: 2021-12-31 06:26

Ada

"Trochę trzeba ruszyć głową, wysłać papier do PGNIE, że przy takich stawkach to umowę zerwiemy,"

I PGNiG właśnie zrobił w portki.

" może sobie rurę zabrać z naszej działki"

Rura za licznikiem jest twoja.

buffett

@ Programista

"Trochę trzeba ruszyć głową, wysłać papier do PGNIE, że przy takich stawkach to umowę zerwiemy,"

==

przy każdej zmianie ceny masz możliwość rozwiązać umowę tu i teraz

pgnig już się trzęsie

supermario

"co byście kupili w tej chwili (na początku roku) na GPW?"

Tak od razu nie kupuj , poobserwuj ze 2 tygodnie , bo może być cofka.

Spy

Ciekawe czy koledzy goldbugi mają skserowane paragony?

Pytałem przed świętami nawet takiego jednego bo byłem ciekawy czy się nie pogubił przy takiej aktywności jak on prezentuje, powiedział mi że coś tam ma i to mnie rozbawiło ale jeszcze nigdy nie było mu to potrzebne a transakcji myślę ma około 100 spokojnie -- może dlatego że to małe ilości i jakby go mieli wołać do każdej transakcji to musiałby tam spać

zeromacho

@ zeromacho

"co byście kupili w tej chwili (na początku roku) na GPW?"

Tak od razu nie kupuj , poobserwuj ze 2 tygodnie , bo może być cofka.

Zawsze może być cofka zwłaszcza, że przy tej inflacji i utracie wartości złotówki w stosunku do dolara i euro, trzymanie polskich akcji dla zagramanicznych staje się bez sęsu, to co zarobią w złotówkach na giełdzie straca po przewalutowaniu. Jest jeszcze kilka innych problemów ale ostatecznie na giełdzie jest sporo firm i zakładam że część z nich mimo całego bałaganu będzie nadal zarabiać i zyskiwać na wartości i o takie perełki pytam. Czy ktoś ma jakichś faworytów?

Arekb52

Supermario- są faktury na złoto i srebro, to podstawa.

Dante- no i jak przy tym zadłużeniu oni mają podnieść stopy? Nawet nie zbliżą się ze stopami do realnej inflacji, więc jestem spokojny o metale i surowce.W tym o węgiel.

zeromacho- kupiłem Torpol, a kupiłbym Introl i GPW ale już mam dosyć.

Pytanie do użytkowników Exante- wszystkie moje pozycje są na rynkach , które są zamknięte, a zysk dzienny hasa sobie, a to 30 a to 35 i skacze jakby coś było handlowane. O co chodzi?

Ewelina Donabidowicz

Kraje zachodu w ostatnim czasie wydrukowały setki miliardów euro i us, i myślą, że ruski i chińczyki obniżą sobie pensje o połowę i będą wysyłać towary w tej samej cenie, bo tak się marzy europejskim lebrom i obibokom.

Gdzieś czytałam ostatnio, że wzrost cen gazu dla odbiorców indywidualnych był umiarkowany, ponieważ został rozłożony na najbliższe 3 lata. Czyli przez ten okres nie ma co liczyć na obniżki.

Ada

" przy każdej zmianie ceny masz możliwość rozwiązać umowę tu i teraz "

Nie przy, tylko po. I nie tu i teraz, bo PGNiG doi do końca miesiąca następującego po miesiąca, w którym złożono wypowiedzenie. Ostatnia cennikowa podwyżka, z 24 grudnia, została bowiem przez PGNiG zakomunikowana PO jego wprowadzeniu, we wtorek 28 grudnia, żeby przy świątecznej wódce wyrobnicy mieli rozmawiać o lekstefałen a nie piekącej coraz dotkliwiej okrężnicy. Czyli sezon grzewczy w praktyce dopięty a premie w PGNiG zostaną wypłacone. Pod koniec zimy sytuacja na rynku (a to niespodzianka) unormuje się a Pinokio stanie przed kamerą i zakomunikuje wywalczoną jakąś 1% obniżkę. Obniżkę dla kuchenek, którą pokryje biznes, biznes który (a to niespodzianka) odbije sobie w cenach "zaproponowanych" kuchenkom. Słowem, Pinokio cały w bieli. Kurtyna.

" pgnig już się trzęsie "

Tak jest ! A szczególnie trzęsie się przed rozgoryczeniem bezalternatywnych kuchenkowiczów z blokowisk, "apartamentów", spółdzielni, wspólnot czy innych gołębników - bezalternatywnych, zatem ślizganych najbardziej na konsumencki cennik patrząc. Trzęsie się PGNiG przed alternatywą tych grup na fejsbuku, tych dislajków i memów, tak charakterystycznych współczesnych wyrazów oburzenia :)

hansklos

W planach obowiązkowe 6 dawek dla Holendrów

Ostatnio modyfikowany: 2021-12-31 10:00

Tomaszabc

Obejrzyj sobie polski film Photon. Nie dość, że super to jeszcze na sam koniec porusza kwestie tego co będzie za 200 lat. Umysły w virtualu a AI będzie zajmować się pozyskiwaniem energii z np wielkich farm solarnych w kosmosie. Możesz sam koniec obejrzec

Spy

Usuwamy komentarze zbyt daleko odchodzące od tematów finansowych i geopolitycznych. Naprawdę są inne miejsca, by podyskutować o ławach fundamentowych

Szkoda że to tylko puste słowa...ale może to się teraz zmieni więc trzymam kciuki bo jak sami widzicie zdecydowana większość postów to szczepionki i paranoiczna wizja końca świata...

polish_wealth

generalnie możecie sobie zapisać mojego posta, bo wrócicie do niego niebawem

otóż niebawem, będzie taki kwik na kredytach złotowych, że frankowicze przy złotówkowiczach są w czepku urodzeni. szykuje się przekręt po opcjach i frankach ale takiej skali jeszcze nie było.

Słyszałem ostatnio historie jednego frankowicza, który wział kredyt - dwa lata był pod kreską i w panice, że taka zła decyzja, po czym powiedział mi że nieruchomości w okolicy tak podrożały, że sprzedał chałupe z jakimś maleńkim zyskiem i spłacił na raz cały kredyt za to, suma sumarum pomieszkał sobie pare lat w mieszkaniu można powiedzieć za free.

Kuba Midel nagonił zakupy i uratował frankowiczów... ale za to od 2006 roku ceny nieruchomości skoczyły 3krotnie tymsamym rujnując życie tzw. młodych i przyczynily się te kredyty rowniez do realnego spadku wartosci pieniadza w Polsce.

Przaśna sytuacja.

Nie Glapa nie jest mi żal, podnos stopy fest, z 1,7 od razu na 7% nie ma co sie tutaj zastanawiac (troluje)

@ winio

Merytoryczny artykuł - to może i komentarze będą merytoryczne? Może tym razem o inwestowaniu, a nie o 'śmiercionkach, Judytach i NWO'?

Przecież nikt wam nie broni pisać na temat, bądźcie zmianą którą checie oglądać ^^

Ostatnio modyfikowany: 2021-12-31 10:13

polish_wealth

Czy wy też zauważyliście że osoby zaszczepione gorzej przechodzą kowida niż nie szczepieni?

Bardzo prawdopodobne, szczepionka przecież nie sluzy zwiększeniu odporności tylko jest przygotowaniem do transhumanizmu, już tam tylko "Góra" wie, która partia, która transza co zawierała, zrobili testy na masową skale i teraz będzie przejście do fazy B.

Smiechem zartem w wielu orędziach było ze szczepionka zaszkodzi wielu osobom, tym o niskiej odpornosci, a wybitny polski egzorcysta Daniel Galus majacy oko jak Oko Ojca Pio modlil sie za zaszczepionych o uwolnienie ich od skutków szczepien, przypominam ze wielkosc Galusa jest niekwestionowana, wystarczy obejrzec ktorykolwiek material z jego precyzyjnym "darem" w akcji.

Sluchajcie chocby szczepionka powodowała że milion dolarów Ci bedzie sie materializowal w kieszeni, zęby sie zrobią ze złota, efekt muzgu bedzie jak efekt nootropow, a dopamina zaleje muzg jak po zjedzeniu lisci koki i efekt sie utrzyma przez 10 lat, dodatkowo wyjdziesz jak po zabiegu scjentologicznym i jakby Ci Chinka jednoczesnie zrobila masaz najbardziej tajnej akupunktuy,

chocby to, to SIE NIGDY TEGO NIE PRZYJMUJE W IMIE ZASAD, W IMIE NAPLUCIA W RYJ MASONERII I WSZYSTKIM FARTUSZNIKOM I WSZYSTKIM SOCJOTECHNIKOM I WSZYSTKIM KLAMCOM i ZDRAJCOM JAK FAUCI i W IMIE ZNISZCZENIA Nowojorskiego zydostwa ktore kreci korbą forexa na nasza niekorzysc

Czy wy jestescie normalni? wy ktorzy to przyjmujecie ? prosze sobie odpowiedzcie na to pytanie.

To są tylko ludzie, podnużki stóp, wąchające od spodku kwiatki szatana psy, które próbują kosztem waszej pracy utrzymać ten inteligibilny system pieniądza.

To co jak ja wymyśle, że do atmosfery skrapla sie z kosmosu specjalny wyciąg z aloeasa, bo aloeasy raz na milion lat kwitną i to zabija planete i tylko ja mam lekarstwo, na ten aloes, ale musicie sie podporzadkowac to wtedy go Wam dam, to też bedziecie sluchac?

Wystarczy miec media i codziennie na czerwonym pasku jechac z koksem ze skrapla sie zly aloes, prosze o przekazanie mi swojego portwela?

No ludzie...

Ostatnio modyfikowany: 2021-12-31 10:29

m_a_rek

Nie dość, że super to jeszcze na sam koniec porusza kwestie tego co będzie za 200 lat.

To ja poczekam i sprawdzę.

polish_wealth

demokracja to najlepszy ustrój dla szaraków, w ktorym zachowują oni wolnosc,

Mozesz sobie wybrać czy pojedziesz do NL na szparagi czy sie nauczysz # programowania, to fakt, nikt Cie nie wysyła na ssyłke z łopatą jak za Stalina, ale najlepiej widać tą demokracje na narodzie Putina czy Erdogana,

Co sie stało z rublem a co lirą, nie ma żadnej demokracji, jest Oligarchia finansowa, z ukrytą agendą ktora dazy do swoich globalistycznych celów pod przykrywką pokoju, wysysajac z Panstw narodowych resztki wartosci, od srodka prowadzac lobbing,

zeby jeszcze na to zarobili swoimi rekami, to pełen podziw za geniusz zła, ale za wydrukowane? Za wspieranie swoich TBTFow?

Dziękuje codziennie Bogu ze juz dotrwalismy do konca i zaraz będzie rozpierducha.. nawet nie wiecie jak sie ciesze i jak ręce zacieram.

Ostatnio modyfikowany: 2021-12-31 10:48

WhiteDragon

"z natury mężczyzna jest inteligentniejszy jak kobieta"

Pomijam błąd językowy, ponieważ ten aspekt już został poruszony, ale to stwierdzenie nie jest prawdą, a jedynie przejawem próżności. Statystycznie rzecz biorąc, rozkład normalny inteligencji u kobiet ma większą gęstość prawdopodobieństwa, co oznacza tyle, że jest tam mniej jednostek wybitnych, ale i mniej idiotek. A ponieważ natura dąży do równowagi, to jednostki skrajne odrzuca, traktując jako aberrację (geniusze jakoś tak nie mają sukcesów w rozmnażaniu się, a tym bardziej w przekazywaniu swojego talentu dalej) i trudno te przypadki podczepić pod stwierdzenie "z natury", skoro sama natura tych cech nie premiuje -> po odrzuceniu wartości skrajnych przeciętna kobieta jest inteligentniejsza od przeciętnego mężczyzny. I nie ma znaczenia, czy odrzucimy skrajne 1%, 5%, 10%, 15% czy 30% - funkcja gęstości pokazuje wyraźnie, że w pozostałej puli kobiety będą, średnio rzecz biorąc, inteligentniejsze.

Co też doskonale widać po związkach, gdzie to - znowu średnio rzecz biorąc - statystyczny Kowalski jest trzymany za jaja przez statystyczną Kowalską. Czasami bardzo subtelnie, czasami dobitnie - kwestia charakterów i okoliczności, ale związki te trwają tylko wtedy i tak długo, dopóki statystyczna Kowalska postrzega je jako korzystne dla siebie i/lub swojego potomstwa i/lub nie ma sensownej alternatywy (co sprowadza się do tego, że postrzega je jako korzystne rozwiązanie). Statystyczny Kowalski nie ma tu nic do gadania, jest tylko aktorem (i sponsorem całego cyrku), a Kowalska aktorką, reżyserką i scenarzystką. Ba - już nastolatkowie są rozgrywani przez nastolatki jak dzieci i nawet do tego nie trzeba instytucji małżeństwa i całego aparatu państwa, aby nastoletniego Kowalskiego przeczołgać - wystarczy spryt nastoletniej Kowalskiej i proste "czekam na Twój ruch, aby Cię wypunktować". Oczywiście, bardzo łatwo takiej nastoletniej Kowalskiej "przepalić styki" i odwrócić role, ale osobniki, które to potrafią zrobić w sposób świadomy, zamierzony i kontrolowany na każdym etapie, zdecydowanie nie należą do zbioru "przeciętny mężczyzna". Przeciętny oświadcza się, padając na kolana i składając hołd lenny.

Kobiety są bardzo wdzięcznym obiektem dla działań inżynierii społecznej ponieważ z uwagi na swój stadny tok rozumowania ich zachowania są bardzo plastyczne, to prawda, ale przeciętny mężczyzna to naprawdę jest dzban pod względem zdolności łączenia kropek i instynktu samozachowawczego, który jest u wielu wręcz upośledzony.

Ostatnio modyfikowany: 2021-12-31 11:18

Jot

Jot

Poważnie nie widzisz?

To ja nie wiem kto jest paranoikiem.

Załóż sobie podwójną maseczkę jak w Grecji - będziesz bardziej dotleniony i wtedy zrozumiesz.

Kikkhull

Ludzie nie interesuja sie, bo wielu probowalo i zostalo wyrolowanych przez fundusze, majac mniejsze zyski niz by trzymali w banku.

Sam bylem takim "inwestorem" w pewnym duzym funduszu. Przez 10 lat zarobilem 600PLN. Czlowiek byl glupi i mlody, to dal sie wkrecic w umowe "oszczedzania" na emeryture.

Marcin (ITT)

Poleciało kolejne 10 komentarzy, robimy porządki, ale nie chcemy od razu sypać banami, bo ktoś się będzie czuł poszkodowany, że z dnia na dzień zaostrzyliśmy podejście i "on nie wiedział".

Od teraz za jakieś bezsensowne zaczepki (z których rodzą się potem bezsensowne dyskusje) będą ostrzeżenia, a potem bany. Podobnie z wpisami nie na temat.

Ze szczepionkami, to każdy wie jaki jest problem. Gdzieś ludzie muszą móc podyskutować. Masz 50 newsów o tym że ktoś zmarł nagle i rzadko kiedy da się w ogóle coś napisać w komentarzach. Dlatego jeśli ktoś ma konkretny temat, który jest istotny w obecnej sytuacji polityczno-społecznej, to go zostawimy. Jeśli jednak takie wątki będą dominować dyskusje, to i z nich będziemy musieli w końcu zrezygnować, bo chcemy żeby przede wszystkim toczyła się tu dyskusja związana z inwestycjami.

@Programista

Brakło mi słowa na temat zachowania UE. To nie jest tak, że Rosja sobie sama wywalczyła obecną, korzystną sytuację. UE im bardzo w tym kontekście pomogła, stawiając na radykalną zmianę polityki energetycznej. Obserwując niektóre ruchy unijnych komisarzy można byłoby wręcz dojść do wniosku, że robią bardzo dużo, by w długim terminie Rosja była wygranym. A żeby nie było podejrzeń, no to w mediach oczywiście naskakują na Rosję i nakładają sankcje.

Z czasem człowiek dowiaduje się o kolejnych europejskich politykach w zarządach rosyjskich spółek i uświadamia sobie, że nic mu się nie wydawało oraz że UE faktycznie działa na szkodę obywateli państwach członkowskich.

@all

Jakie spostrzeżenia na 2022 rok? Ktoś ma jakieś nietypowe typy co do Czarnych Łabędzi?

NBP już z góry poinformował, że inflacja będzie się trzymała wysoko, ale duży udział będą w tym mieć ceny energii. Będą więc tłumaczyć, że to element niezależny od nich - na tej podstawie podejrzewam, że dojdziemy ze stopami do 2,5 - 3% i dalej już nie ruszymy. Także to będzie pierwsze zagrożenie dla rynku nieruchomości, ale nie wydaje mi się, żeby miało ono od razu wywrócić cały rynek. Co innego jeśli Chiny nie zrezygnują ze schładzaniu rynku u siebie - wtedy faktycznie mogą być problemy i to globalnie.

Programista

"... odbiorców indywidualnych był umiarkowany, ponieważ został rozłożony na najbliższe 3 lata..."

Wszystko to prawda, i jak widać, Rosjanie nie chcą oddawać cennego gazu za rozwadniany papier.

Drogi gaz oznacza ruchawki uliczne we Francji, co będzie złą informacją dla rządów Macrona.

Dla całej UE, dojście ugrupować prawicowych we Francji, może oznaczać w dłuższej perspektywie wyłącznie rozpad.

W Polsce rachunki za gaz osób prywatnych będą rosły wolniej, to prawda. Jednak firmy, których obejmą znacznie wyższe

podwyżki, przerzucą natychmiast koszty na swoich klientów, co podbije i tak już wysoką inflację.

Może właśnie dlatego, Morawieccy sprzedają nieruchomości, może już wiedzą, że rząd poda się do dymisji?

Dlatego prof. Glapiński zwołuje pilnie, bo już czwartego stycznia naradę RPP? Pewnie już wiedzą, że inflacja będzie raczej

dwucyfrowa (15..20%) i nie uda się zaniedbań rządów PIS, ponownie zawalić na Covida? Trzeba będzie zdecydowanie podnieść stopy?

W takim momencie rząd upadnie i jedyne co może nastąpić, to jakieś rządy mianowanych a nie wybieranych urzędników...

Może być podobnie jak 1983 roku, kiedy na czele bankrutującej Polski, staną Jaruzelski i Wojskowa Rada Ocalenia Narodowego (WRON).

Tak myślę.

Ostatnio modyfikowany: 2021-12-31 11:56

Patyk1989

Patrzenie jak wzajemnie obrzucacie sie strusim lajnem jest o wiele bardziej interesujace niz inwestycje, szczepionki, nwo itp

Kikkhull

Stworzenie komputerowego modelu mózgu i świadomości człowieka z późniejszym opracowaniem środków do przeniesienia indywidualnej świadomości na sztuczny nośnik. Rozwój ten dogłębnie zmieni świat, nie tylko da każdemu możliwość cybernetycznej nieśmiertelności, ale także stworzy przyjazną sztuczną inteligencję, rozszerzy ludzkie możliwości i da zwykłym ludziom możliwości wielokrotnego przywracania lub modyfikowania własnego mózgu. Efektem końcowym na tym etapie może być prawdziwa rewolucja w rozumieniu ludzkiej natury, która całkowicie zmieni ludzkie i techniczne perspektywy ludzkości."

To jest kompletna bajka. Zeby to zrobic, trzeba skopiowac wszystkie polaczenia synaptyczne w mozgu. Mowimy o stuleciach, a nie latach.Na razie to nie da sie leczyc chorob psychicznych, bo nie da sie trafic tylko w te receptory, ktore chcemy, w konkretnym miejscu w mozgu, tylko przeprowadza sie naloty dywanowe i trafia wszystko po drodze. Jeszcze dlugie lata to firmy farmaceutyczne beda na tym zarabiac, a nie informatyczne.

Ostatnio modyfikowany: 2021-12-31 11:50

buffett

Pomijam błąd językowy, ponieważ ten aspekt już został poruszony,

--

tak mi się napisało a że wczoraj już było powiedzmy po którymś to nie musisz mi tego wypominać :)

inteligencja nie idzie w parze z dojrzałością społeczną

to, że facet jest inteligentniejszy od kobiety statystycznie nie oznacza, że nie ma dzbanów niby inteligentnych ale chodzących w posranych majtkach czy w jednych spodniach przez miesiąc.

i to, że ktoś jest mniej inteligentny od drugiej osoby bo tak mu wyszedł test IQ nie oznacza, że jest głupszy ale kobiety tego nie rozumieją

nie rozumieją również, że praca na tym samym stanowisku, z tymi samymi kwalfikacjami nie musi oznaczać tej samej pensji. tak, to oczywiste.

wolę zatrudnić faceta, bo wiem, że statystycznie zaciążenie równe jest 0. ale czy ja stworzyłem kobiety i ja jestem temu winien ? taka jest natura.

na 100 wynalazków 99 jest od facetów. ale niejedna szara kobieta by tych 99 wynalzaców facetów zagięła w kuchni, w łóżku czy w procesach społecznych

świat nie jest równy i nigdy nie bęzie. dlatego mamy wiatr, dlatego mamy hierarchie w naturze itp. oczywiście idiotki feministyczne tego nigdy nie pojmą. ich macica ich sprawa.

tak, mój covid, moja sprawa, wara od tego i wara mi ze szczepionkami i maseczkami.

dlatego nawet tu, wielu nie rozumi stwierdzeń jeśli chodzi o brzmienie "statystycznie".

statystycznie w polsce są spłacane kredyty na bardzo dobrym poziomie. a ja znam gościa, który skończył przez kredyt w piasku. i co ?

i nic.

Kikkhull

maba

Moja żona i ja jesteśmy zaszczepieni 2 dawkami Pf. 4 miesiące temu,

Żona zaraziła się w pracy, w pokoju, w którym pracuje była tylko jedna osoba niezaszczepiona a 3 zaszczepione. Tylko jedna osoba nie zachorowała, ale była jednak zaszczepiona. Z pozostałych 3 osób chorych, najlżej przeszła ją jednak osoba niezaszczepiona.

Następnie żona zaraziła mnie razem przeszliśmy chorobę w domu, przechodziliśmy ją średnio ciężko, ale trwało to 2 tygodnie, potem pozostaje jeszcze męczący kaszel i osłabienie. Wspomnę tylko, że od 20 lat nie chorowaliśmy na żadne grypopodobne choroby.

Nasze dzieci są niezaszczepione 16 i 14 lat, tylko to 14 letnie się zaraziło, ale przeszło bezobjawowo.

Co ciekawe robiliśmy drugi test PCR, i po 4 tygodniach od pierwszego testu dalej wyszło nam, że mamy żoną COVID'a, więc albo były to już martwe wirusy, albo testy są mało wiarygodne, lub w najgorszym wypadku mRNA ze szczepionki ciągle działa i nasz organizm ciągle produkuje białko wirusa ( ale to już taka moja teoria spiskowa)

Ostatnio modyfikowany: 2021-12-31 12:02

polish_wealth

Szczęsliwego Nowego roku !

Marcin (ITT)

Z tym obrzucaniem łajnem to chyba częstszy przypadek. Ten trend się ogólnie w Polsce przyjmuje, bo jak ktoś nie ma nic sensownego do przekazania, to idzie do jakiegoś fame MMA, bo wie, że może zdobyć rozgłos jeśli da sobie obić gębę. I z Wapniakiem jest bardzo podobnie.

Ze względu na nieprawdopodobną skalę manipulacji z jego strony, konieczna będzie odpowiedź i z pewnością się o niej dowiecie. Do tego czasu proszę aby nikt nie pytał już o więcej w tym temacie.

Ostatnio modyfikowany: 2021-12-31 12:10

Ewelina Donabidowicz

Gaz na giełdach europejskich, stracił od górki już 60%, także w najbliższych dniach spodziewam się obniżki dla taryf biznesowych.

polish_wealth

Defragmentacja i podział - szatan sie cieszy, a nasz cel jakim jest zniszczenie globalistów i fartuszkowców wewnątrz Polski sie oddala, musimy reagować jednością i

chciałem zaproponować optyke jak należy na to patrzeć żeby zapobiegać podziałowi.

Ułożyłbym taki ciąg zdań, ktory wg. mnie poprawnie umiejscawia całe zajście na szerszym kontekście:

PIS jest lepszy niż PO, ale PIS szczepionkowy czyli mikrochipiarski w konsekwencji, wolno żabe gotujący i słuchający sie WHO, jest wielkim złem.

Wystarczy jednak posłuchać Kaczynskiego żeby zobaczyć że jest głupi a nie zły, ewidentnie z ostatnich wypowiedzi wynika że nie widzi zagrozenia ze strony globalistów i tego do czego sie przygotowuja przez pandemie.

Czyli Bąkiewicz ktory bierze kase od PISu, nie SPIkuje sie ze złą intencja z ludzmi złymi, tylko bierze kase od ludzi głupich, na których rychłe wytrzeźwienie liczymy,

ale jest granica, Gdyby dopiero się okazało, że Bąkiewicz zaniedbuje w swojej formacji politycznej wszystko to o czym mowil i przestanie kasac PIS po nagawkach kiedy ten PIS ewidetnie nie zrezygnuje ze szczepionkarskiego kursu

To dopiero wtedy jest zdrajcą IMHO,

Atakowanie go teraz jest imho na razie tylko wyrazem małostkowosci i zazdrosci ze sie dorwał do cyca i szkodzi to na jednosc obozu Kontrewolucji w ktorym sie wszyscy znajdujemy,

czy można być Bąkiewiczem, sługą Bozym i za pieniadze zmienić kurs? Moim zdaniem na razie nie ma na to dowódow, ale jak ktoś ma to prosze poprawić

Proszę o komentarz ludzi madrzejszych

Ostatnio modyfikowany: 2021-12-31 12:40

supermario

Na końcówce roku kupiłem MXC i ATD pod dywidendę , oraz OZE i JSW pod spekułę.

supermario

" ale za to od 2006 roku ceny nieruchomości skoczyły 3krotnie tymsamym rujnując życie tzw. młodych i przyczynily się te kredyty rowniez do realnego spadku wartosci pieniadza w Polsce."

Supermario mieszkał 12 lat z teściami i budował dom systemem gospodarczym ( bez kredytu ), a wprowadzał się na betony. No cóż zgoda buduje , na niezgodzie zarabiają banki.

buffett

Co sie stało z rublem a co lirą, nie ma żadnej demokracji, jest Oligarchia finansowa

--

uważasz, że demokracja gwarantuje silną walutę ?

czy poprostu rotschild nie ma tam wpływu więc działa ?

polish_wealth

Supermario - jesteś autentycznie super! :D

@ buffett

uważasz, że demokracja gwarantuje silną walutę ?

czy poprostu rotschild nie ma tam wpływu więc działa ?

Chodzi mi o to, że oni sie poruszali jak w algorytmie, ewidetnie jakaś jedna grupa kontroluje to co sie dzieje na derywatach, za to prowadzą skup wartościowych aktywów, wiesz nie od razu cały świat, najpierw doprowadzili do jednolitych praw handlowych w krajach komisji Trójstronnej, potem w G8, potem w G20 i tak dalej.

Wreszcie rdzeń żydoamerki który kontroluje derywaty przez co kontroluje politykę, zaczął integrować w Nowy porządek Świata kraje jak Turcja, Rosja, ale się okazało że one sie nie poddają tej agencie tak łatwo to je spuszczono w kiblu, przeprowadzono atak walutowy,

nie pozwalają im sie normalnie rozwijać bo trwa wojna na jakich zasadach sie wepną w rdzeń, a w miedzy czasie urosly Chiny i sie sytuacja wogóle skomplikowała,

Nie ma demokracji, są tylko prywatne ręce ludzi stojącymi za Bankiem światowym, Bisem i są cykle kapitałowe i procesy przejęcia rynku który otworzył dla zagranicznego kapitału Soros przez filozofie Państw Otwartych.

Ostatnio modyfikowany: 2021-12-31 13:32

buffett

gdyby jeszcze supermario widział prawdę, w co wierzy i jak jest oszukiwany, powołałbym go na prezydenta świata :)

supermario

Wapniak to tzw. cwana gapa. Trader musi uważać z kim się zadaje.

supermario

"W związku z obrzucaniem sie łajlnem to chciałem jeszcze poruszyć taki wątek, że "swoi" obrażają teraz Bąkiewicza za sPISowczenie się,"

Durnie i agentura , w tym prypadku. Bąkiewicz to zacny człowiek.

supermario

Supermario nie ma zadęcia na celebrytę . Prawdę poznał i orientuje się w 99% kto tu kogo chce dziobać. Buffettowi życzy wszystkiego najlepszego , oraz poszerzenia zakresu lektur doktora Krajskiego , a na GPW ponowne zainteresowanie się BIOTONEM.

Spy

Spy - no ale nie widzisz końca normalnego świata?

Poważnie nie widzisz?

To ja nie wiem kto jest paranoikiem.

Załóż sobie podwójną maseczkę jak w Grecji - będziesz bardziej dotleniony i wtedy zrozumiesz

To może Ty załóż to może wreszcie zaczniesz czytać ze zrozumieniem.

Ile razy pisałem o kretynizmie masek nosz kur....

Koniec normalnego świata nastąpił już dawno wraz z pokoleniem "pokaż co mam zrobić bo sam umiem tylko palcem do ... trafić"

Czy to oznacza że 75% wpisów na blogu finansowym ma tego dotyczyć ?? Odnosiłem się do zapowiedzi końca świata i innych idiotycznych przepowiedni a nie do końca normalnego świata bo ten już nastąpił i tutaj zgadzam się w 100% !!

Damian93

Sajmon Templer

rezydent

Głosił prawdę więc go teraz szkalują https://www.goniec.net/2021/12/30/dr-malone-zweryfikowany-negatywnie-przez-factcheckers-twittera/

https://twitter.com/hashtag/reinstatemalone?src=hash&ref_src=twsrc%5Etfw

Ostatnio modyfikowany: 2021-12-31 14:32

Solarsoul

„Pytanie nie na temat, bo dotyczy finansów

co byście kupili w tej chwili (na początku roku) na GPW?”

Przede wszystkim DYWERSYFIKACJA! Przez dywersyfikację rozumiemy podział na sektory GPW ale także to, że polskie akcje powinny stanowić jakiś procent globalnego portfela wzbogaconego o metale szlachetne, surowce, nieruchomości i akcje zagraniczne. Nie wiem czy początek roku to jest dobry pomysł na zakup, czasem sprawdza się powiedzenie „Kupuj na truposza, sprzedaj na babosza” ale nie zawsze ;) Moje typy:

IT/ Informatyka – (Asbis, Atende) Asbis - ta branża na fali pandemii mocno się rozwija i pewnie długo jeszcze będzie, niekwestionowany lider według mnie; Atende - nie trzeba za wiele tłumaczyć jak bardzo będzie postępować cyfrowa transformacja

Surowce – (IMC, Bowim) IMC – pomimo, że to mój typ to trzeba oczywiście pamiętać o ryzykach w związku z sytuacją na Ukrainie; Bowim - trzeba pamiętać o ryzykach związanych z aktualnymi cenami stali a tym co było zakontraktowane wcześniej i jest na zapasach, to decyduje o zyskach/stratach

Chemia – PCC Rokita

Budownictwo/Deweloperka – (Pekabex, Marvipol) Pekabex - niekwestionowany lider specjalizujący się w prefabrykatach betonowych zwiększający swoje udziały w Niemczech; Marvipol - wiadomo jakie są ryzyka w tym sektorze, spółka o niedużej kapitalizacji w stosunku do gigantów ale z dużo większymi perspektywami rozwoju

Gaming – 11Bit, wielkie oczekiwania związane z Project 8

Recykling – Mobruk

Branża Moto – Autopartner, kilka razy mniejsza kapitalizacja niż w przypadku Intercars ale według mnie z lepszymi perspektywami

Przem. Spożywczy – Ambra, spółka od dłuższego czasu w ładnym trendzie wzrostowym

Handel hurt/detal – (TIM, Toya) TIM - wystarczy odwiedzić oddział TIM, żeby zobaczyć jak spółka się rozwija i jak jest zarządzana, majstersztyk; Toya – tutaj można jak liczyć na dobrą dywidendę

Rynek kapitałowy – XTB, można w uproszczeniu napisać, że tam gdzie pojawia się zmienność tam pojawia się XTB;) Można typ potraktować jako swego rodzaju hedge na okresy zawirowań na giełdzie.

Moje typy nie są poradą inwestycyjną a jedynie uprzejmością w kierunku @zeromacho :)

Tak przy okazji to chciałbym Wam wszystkim serdecznie życzyć Wszystkiego Najlepszego w Nowym Roku! Inwestujemy w różne aktywa, metale szlachetne, surowce, nieruchomości, akcje a zapominamy o jednym najważniejszym w moim mniemaniu bo ubywającym z każdą sekundą życia. CZAS! Nie karmmy Matrixa naszym lękiem, strachem, przestańmy myśleć o tym co będzie, żyjmy tu i teraz, poświęcajmy więcej czasu dla rodziny, na rozwój duchowy, na pracę nad własnym zdrowiem. Wygospodarujmy więcej czasu na rzeczy najważniejsze! Tego Wam Wszystkim serdecznie życzę! Szczęśliwego Nowego Roku 2022!

buffett

tylko 10 lat stratnych w oczekiwaniu na to...

=

mam nadzieje, że twój rocznik to 93. to wiele wyjaśnia. ja wtedy spędzałem sylerster z 2-ką :)

dlaczego 10 lat stratnych ?

a dlaczego nie zyskownych ?

dlaczego jak ktoś nie ma kredytu i buduje 5 lat dom nazywacie go szurem ? bo stracił 5 lat życia ? bo musi być tu i teraz ? bo wy chcecie wszystko już, od razu, gówno umiecie, ale na dzień dobry chcecie 6k na rękę ? za co ? za dłubanie w nosie ? siedzenie na smartfonie ?

dla mnie stracone są lata z kredytem. ale na szczęście takich nie doświadczyłem.

szury... phi

supermario

https://krawczykart.pl/portfolio_page/dreamscape-xiii/

Jot

"Cierpliwi zostaną sowicie nagrodzeni!"

Możesz rozwinąć?

No i aby nie nadeszła ta nagroda jak będę wieko za sobą zamykał.

Damian93

Nie udawaj, że nie wiesz o co chodzi. Poczytaj te forum, miejsce dla połowy jest w Tworkach, a druga połowa, to pewnie konta T21...

@buffett

xDDD Gościu, nic o mnie nie wiesz, a mnie oceniasz. Ogólnie, to zarabiam 6k na rękę, więc trafiłeś ;) Lepiej było wziąć 10 lat temu kredyt, który się bardzo zdewaulował i siedzieć w smartfonie niż czekać na hossę na EM xDDDD Zarabiasz coś na rynku, czy tylko siedzisz na tym forum i w kółku wzajemnej adoracji czekacie na nadejście antychrysta, czy tam kogo xDDD Może jego imienia nie można wymawiać? xD

buffett

no i ? i o to tyle krzyku ? strachliwe, biedne, zatroskane, zmanipulowane społeczeństwo.... żal mi ich

Jot

Do dzierżymordyzmu i zdalnego sterowania. Chyba nawet bez przenośni.

Obym się mylił.

polish_wealth

1000 lat Tobie Judytko w szczesciu i weselu,

@ all

https://youtu.be/6Q5hDKMFxv8?t=48 musimy sobie obiecać że za 3 lata tak wyglądają namioty w Warszawie, tylko zamiast mycek są obozy patriotyczne róznorakie, od 3 lat konsekwentnie pierwszego szampanika wypijam wyłącznie w akompaniamencie - ślubu Bobowa - gruba muza - dopiero potem wychodze.

@ Damian93,

Nie udawaj, że nie wiesz o co chodzi. Poczytaj te forum, miejsce dla połowy jest w Tworkach, a druga połowa, to pewnie konta T21...

My coś ciagle tworzymy - Wy jesteście tylko na NIE - taka ciekawostka do obserwacji

My coś mówimy, wy logujecie sie zeby nas obrazac,

kiedy Wy coś piszecie na TAK? że tak trzeba zrobić, tak trzeba zmienić, tak bym to widział, tak bym tutaj skomentował, kiedy?

@ Damian93

Dawno nie zaglądałem tutaj, ale nic się nie zmieniło

A kiedy ostatnio zaglądałeś? Nie kojarze kolegi ^^ jajca se oczywiscie robie, czekamy na wasze TAK - CIAGNIJCIE WĄTTTEEEEEK!!!!

Ostatnio modyfikowany: 2021-12-31 15:52

supermario

Gdyby nie teorie spiskowe większość nie zainwestowałaby w nic , a tak Jot kupuje blachy , buffett franki , SOWA nawet kupił sobie obrazy , inni akcje i nieruchy. Te teorie to spiritus movens naszego inwestowania.

Sajmon Templer

Możesz rozwinąć?

No i aby nie nadeszła ta nagroda jak będę wieko za sobą zamykał.

Tym akurat się nie przejmuj, zrobią to za ciebie faceci o smutnych twarzach.

Martwiłbym się raczej by nie odparować przez komin Natanek takim pożegnań nie robi.

lenon

"Wzrost był spowodowany niskimi zapasami gazu w magazynach, których właścicielami jest... Gazprom." - nie bardzo chce mi sie w to wierzyc, ze w takich Niemczech, wlascicielem zbiornikow o znaczeniu strategicznych jest zagraniczny podmiot. Dla mnie to zwykle polityczne zwalanie winy na innych. Niemcy maja swoj interes, oni dostawali gaz po cenach preferencyjnych i zapewne o to chodzi. Jakos nikt nie napisal, ze Rosja nie dostarczyla zakontraktowanego gazu, tylko gledzenie o jakichs pustych zbiornikach. To co, Rosja ma pompowac sobie gaz do jakichs zbiornikow bez zakontraktowanej sprzedazy. No bo tak z tego wynika. Jak masz pusty bak, to kupujesz wiecej, czy masz pretensje, ze Orlen nie wlal."

Otóż właśnie to.

Centralni planiści doszli do wniosku, że lepiej gaz kupować na ryku niż podpisywać długookresowe kontrakty.

Putin to skrzętnie wykorzystał i stwierdził, że na rynku to on nie musi sprzedawać.

W Polsce magazyny są prawie pełne, ponieważ Pawlak w 2010r podpisał kontrakt na dostawę do roku 2022.

https://wgospodarce.pl/informacje/51284-waldemar-pawlak-ponosi-odpowiedzialnosc-za-umowy-gazowe

Obecne świnie przy korycie nie mają w planach podpisywać nowego kontraktu. Zakładają jak ich koledzy z UE, że lepiej będzie kupować na rynku.

Obecne podwyżki są nabijaniem kabzy PGNIG i zwykłym rozbojem.

buffett

xDDD Gościu, nic o mnie nie wiesz, a mnie oceniasz. Ogólnie, to zarabiam 6k na rękę, więc trafiłeś ;)

==

no i co Boga za nogi tymi 6 klockami złapałeś ? :D następny hegemon rynkowy

ha ha

piotrdln

za 200 lat to raczej znowu bedziemy jezdzic konno i paś bydło na stepie ...

lenon

"Jakie spostrzeżenia na 2022 rok? Ktoś ma jakieś nietypowe typy co do Czarnych Łabędzi?"

W normalnych warunkach powiedziałbym kupować PGNIG.

Niestety ta kasa zapewne zostanie wyprowadzona na realizację kupna głosów wyborczych.

polish_wealth

na razie my widzimy tylko, że Wasi ludzie w imie ratowania ładu liberalnego stworzyli pandemie, Wy nawet nie znacie ezoterycznych i spirytualnych korzeni tego co się dzieje,

Kto jest z Tworek?

My napewno nie,

Powiem Ci tak, czekam na atak jakikolwiek, powiedz mi cokolwiek, ideologicznie, politycznie, gospodarczo tak żebym mógł zmienić nastawienie i sie "uratować z głupoty" obiecuje Ci otwartość umysłu

piotrdln

chyba sobie żarty robisz jeśli mówisz o demokracji w Rosji czy Turcji,

podsumowałem zresztą, nie ma ANI JEDNEGO DEMOKRATYCZNEGO KRAJU na świecie

są 2 rodzaje krajów: czysto dyktatorskie lub dyktatorskie udające demokracje

lenon

Liberalny ład to przecież wolnościowy kapitalizm :)

polish_wealth

Owszem troche przesadziłem celowo, ale właśnie na tych dwóch krajach widać, że jak gdzieś jest jakiś element narodowy, kulturowy, "wyraźnie" bo aż nawet "etnicznie" sprzeczny z "żydoameryką" to takie kraje są do odstrzału, walute zaniżyć i ją wykupować i doprowadzać do destabilizacji wewnętrznej.

Chciałem tylko wyłuszczyć to co każdy od 15 lat wie, nie ma po drugiej wojnie światowej żadnej ery pokoju i liberalizacji i otwartości, było tylko mydlenie oczu, w którym Ci którzy już byli silni w Ameryce postanowili w bialych rekawiczkach dalej konsolidowac swoja wladze tylko w ramach tzw. "wolnego rynku"

Czaszka Piszczele, Bilderberg, - mówili ze nastała nowa epoka, w ktorej odrzucamy stare bóstwa i dzis każdy jest wolny i moze wierzyc w co chce i realizowac sie jak chce i zważyć sie jak chce na wolnym parkiecie giełdy.

Zapomnieli tylko powiedziec ze stworzyli agende kontroli ktora skupila sie zapleczowo na systemowym wykupie calego swiata,

Lenon

Liberalny ład to przecież wolnościowy kapitalizm :)

ale już go nie ma - nastaje neo komuna - drukujemy i dajemy swoim, a reszta niech zdycha i chodzi w maskach

:))

Ostatnio modyfikowany: 2021-12-31 16:28

Kabila

lenon

"ale już go nie ma - nastaje neo komuna - drukujemy i dajemy swoim, a reszta niech zdycha i chodzi w maskach"

Nigdy go nie było, a to co się teraz dzieje to jego krytyka. Taki paradoks.

Ostatnio modyfikowany: 2021-12-31 16:35

polish_wealth

Ostatnio modyfikowany: 2021-12-31 16:29

polish_wealth

Ostatnio modyfikowany: 2021-12-31 16:31

cheniek

W Polsce magazyny są prawie pełne, ponieważ Pawlak w 2010r podpisał kontrakt na dostawę do roku 2022.

Na początku zimy magazyny są zawsze pełne, aby buforować zwiększoną konsumpcję gazu aż do wiosny. Magazyny pustoszeją pod koniec wiosny, a w okresie letnim zaczyna się ich napełnianie, gdyż zużycie gazu jest wtedy najniższe, a ceny w kontraktach długoterminowych najkorzystniejsze. Zatem gaz w magazynach był kupiony po niższych niż obecne cenach.

Obecne podwyżki są nabijaniem kabzy PGNIG i zwykłym rozbojem.

Część portfela gazowego PGNiG związana z importem z USA jest ściśle powiązana z cenami spotowymi gazu. Zatem jeśli dzisiaj PGNiG kupuje dostawę np. jednego gazowca w ramach długoletniego kontraktu z wujkiem Samem, to cena zakupu jest pochodną dzisiejszych notowań gazu w Henry Hub. Zatem obecne podwyżki wynikają nie tylko z globalnego wzrostu cen energetyków i obecnych cen spot, ale PGNIG kupuje teraz przyszłe dostawy po dzisiejszych cenach. A że przyszłe ceny spot (np. za 3 miesiące) będą zapewne niższe niż teraz... cóż, uniezależnienie się od ruskiego gazu nie jest za darmo :)

Ostatnio modyfikowany: 2021-12-31 16:35

supermario

Rozmowa z Cezarym Stypułkowskim, prezesem mBanku

https://artinfo.pl/artinformacje/rozmowa-z-cezarym-stypulkowskim-prezesem-mbanku

chee$e

polecam goraco, bardzo fajnie i dokladnie krok po kroku wytlumaczone odnosnie agendy. Swietne.

Wszystkim zycze swietnego Nowego!!!!

Keracz

Bill Brama-Szczypawka nie jest zainteresowany podbojem kosmosu. Założyciel Microsoftu w ostatnim wywiadzie dla CNN przyznał, że bardziej od sięgania gwiazd interesuje go praca nad zlikwidowaniem obecnych problemów tu na Ziemi – przede wszystkim walka z najpoważniejszymi chorobami zakaźnymi, które mimo rozwoju medycyny wciąż trawią mieszkańców krajów rozwijających się.

,,Sprawne połączenie internetowe w całej Afryce to świetna rzecz. Korzystanie z satelitów obserwacyjnych, aby zobaczyć, co dzieje się z rolnictwem i zmianami klimatycznymi również. Ale to wszystko nie jest umotywowane filantropią. Ja skupiam się na tym, żeby pozbyć się malarii i gruźlicy, i wszystkich innych chorób, które są tak straszne w biednych krajach."

https://www.well.pl/ludzie/154/bill_gates_ma_jedno_zyczenie_na_2022_rok_zapowiada_ostra_walke,8774.html

@ Solarsoul

Tak przy okazji to chciałbym Wam wszystkim serdecznie życzyć Wszystkiego Najlepszego w Nowym Roku! Inwestujemy w różne aktywa, metale szlachetne, surowce, nieruchomości, akcje a zapominamy o jednym najważniejszym w moim mniemaniu bo ubywającym z każdą sekundą życia. CZAS! Nie karmmy Matrixa naszym lękiem, strachem, przestańmy myśleć o tym co będzie, żyjmy tu i teraz, poświęcajmy więcej czasu dla rodziny, na rozwój duchowy, na pracę nad własnym zdrowiem.

Dołączam się do życzeń, ale nie zgadzam się, aby nie myśleć co będzie. Jeżeli nie będziemy tego świadomi, to będą nas tzw. ,,elity" wraz z innymi sługusami diabła rozgrywać do woli po swojemu, jak to czynią obecnie, co jest oznaką m.in. pogłębiającej się głupoty ludzkiej (reformy/szkolnictwo dokłada swój realny udział) i słabości/mierności duchowej, albo jej brak, obejmującej swym zasięgiem cały świat.

Dostaliśmy, nie przypadkiem, Mądrą Księgę i nie wykorzystujemy jej ogromnego, i niestety dla większości niezbadanego potencjału przekazu wielkiej mądrości, którą powinniśmy szukać/poznawać/badać, a ci bardziej zasobni/obdarowani talentami wspierając się nawzajem, przekazywać/głosić innym ludziom i nie szukać biznesu/korzyści własnych, ludziom szczególnie tym błąkającym się/zagubionym z różnych powodów w czeluściach ciemności, działać w ramach słów: (...),,darmo dostaliście, darmo dawajcie"(...)

Bez ustanowienia właściwej hierarchii wartości w swoim życiu jest niemożliwe, aby dokonać radykalnych zmian, zaczynając najpierw od siebie, bo chcąc zmieniać otaczających nas ludzi najpierw należy zacząć od siebie, a wtedy możemy zataczać coraz szersze kręgi wpływając na innych, przynajmniej próbować, metodą małych kroków, tym bardziej, kiedy mózgi większości zostały porządnie wyprane/wymaglowane i nadano im kierunek/drogę wędrówki. Oczywiście wędrówki na manowce, żeby nie było wątpliwości.

Wygospodarujmy więcej czasu na rzeczy najważniejsze!

Właśnie! Jak najbardziej słuszna uwaga!

Około 3 lata temu polecałem/delikatnie namawiałem sąsiadkę, aby czytała MK. Tłumaczyła, że a to tamto, a to coś innego, a że to dzieci, pranie, gotowanie, sprzątanie itp. Niedługo potem kupiła razem z mężem działkę z chatką pod wynajem turystom. Chatkę wyremontowali, ogarniała ją i powyższe, ale MK dalej nie.

@ Damian93

https://www.youtube.com/watch?v=LgNeikLhrMI

Ostatnio modyfikowany: 2021-12-31 17:18

Patyk1989

Do banku w Szwajcarii przychodzi klient. Podchodzi do okienka bankowego i kładzie obok niego olbrzymią walizkę, po czym oglądając się na boki, oznajmia szeptem kasjerowi:

- Proszę pana, ta walizka jest pełna pieniędzy. Chciałbym je wpłacić na lokatę do państwa banku. To razem całe trzy miliony euro.

Na to kasjer, uśmiechając się:

- Proszę Pana, nie ma co tak ściszać głosu, przecież bieda to żaden wstyd.

Ale ma pan racje. Gdyby od 2013r robic odwrotnie niz oficjalne linia propagandy na tym blogu (cegly zamiast blaszek, walenie na pale w glowne indeksy, spekulacja na krypto itp) to efekt bylby dosc zadowalajacy.

Solarsoul

„Dołączam się do życzeń, ale nie zgadzam się, aby nie myśleć co będzie. Jeżeli nie będziemy tego świadomi, to będą nas tzw. ,,elity" wraz z innymi sługusami diabła rozgrywać do woli po swojemu, jak to czynią obecnie, co jest oznaką m.in. pogłębiającej się głupoty ludzkiej (reformy/szkolnictwo dokłada swój realny udział) i słabości/mierności duchowej, albo jej brak, obejmującej swym zasięgiem cały świat.”

Drogi @Keraczu troszkę mnie nie zrozumiałeś tak jak wtedy kiedy napisałem „nie doszukujmy się” pewnego razu. Bądźmy świadomi, czytajmy, badajmy ale nie zamartwiajmy się na zapas (dwukrotnie cytowałem Mat. 6:25-34). W żadnym wypadku nie powinniśmy się odcinać od poszukiwania prawdy i jej głoszenia, po prostu w moim przypadku nadmierne rozmyślanie zmęczyło umysł i ciało. Nigdy nie byłem bierny a świadczyć mogą o tym całe zastępy znajomych, którzy odwrócili się ode mnie, uznali mnie za antyszczepionkowego odmieńca, płaskoziemcę, który szerzy teorie spiskowe. Lubię iść pod prąd jako odmieniec, szczególnie w tych czasach być odmieńcem to zaszczyt :) Tak jak pisaliście wcześniej o małpiszonach w banku, tak ja widzę ich co krok i nie dowierzam, że to się dzieje naprawdę i żeby na taką skalę ludzkość tkwiła w letargu.

Okulary świadomości:

https://www.youtube.com/watch?v=bm6tzi-9ARc

Ostatnio modyfikowany: 2021-12-31 18:42

Patyk1989

Ostatnio modyfikowany: 2021-12-31 18:38

Keracz

Chiny przechowują w magazynach 69 proc. światowej kukurydzy, 60 proc. ryżu, 51 proc. pszenicy i ponad 30 proc. soi - podaje "Rzeczpospolita". Obecnie chińskie zapasy są największe od lat i według szacunków tamtejszych władz wystarczą na ok. 1,5 roku.

https://finanse.wp.pl/chiny-wykupuja-swiatowe-zboze-w-efekcie-zywnosc-bedzie-jeszcze-drozsza-6721004239706976a

@ Solarsoul

(...) troszkę mnie nie zrozumiałeś (...)

Ok, teraz rozumiem. Pozdrawiam :-))

Kabila

https://www.youtube.com/watch?v=OFKs588qnVE

teluki

nb81

Ostatnio modyfikowany: 2021-12-31 22:06

Zgr

A kto wypromował T21 na YT jak nie Wapniak, nie oglądałem typa z rok bo już nie moja bajka, ale kumpli się nie powinno opuszczać więc pewnie z tąd ta jego frustracja. Jeśli się mylę to proszę popraw.

@Marcin ITT

Jak sam usuwasz swoje komenty to też podlegasz banowi?

lenon

Oczu szeroko otwartych, manny z nieba i zdrowia przede wszystkim.

buffett

oby bez teorii spiskowych

kfas

Zgr

johnwick

https://www.youtube.com/watch?v=xPx-yte5T4g

johnwick

https://www.youtube.com/watch?v=ouhNPxI0yp4

johnwick

Zgr

Dzięki za linki, zmusiłem się i obaczyłem, no ciekawie się robi, ciekawe jaka bd odpowiedź, narazie wychodzi na to że mydełko szło na grubasa i konsumpcja łyżeczką z pod siebie.

johnwick

pewnie moje komentarze zostaną usunięte.... Ale, jeśli to prawda, to gówno prędzej czy później i tak się rozleje. Czekam na rozwój sytuacji...

Tomaszabc

Niektórzy tak będą robić. Reszta może w uniwersum imagination będzie.

Juniperus

nowakowski

Polecam artykuł dla wszystkich forumowych szurów.

polish_wealth

baba wanga nie jest dla nas wiarygodnym źródłem proroctw. To że ktoś jest ślepy nie oznacza od razu że mu dobrze 3 oko pracuje, z całym szacunkiem ale uważnie prowadze selekcje proroków do promocji : )

Ostatnio modyfikowany: 2022-01-01 10:40

polish_wealth

"każdy ględzi o swoim" :P

P.s chciałem przypomnieć że Admin nas prosił żebysmy wyszli z tematami szurowymi z forum, to kolega załozyl discorda, ale ja go nie nazwałem "EX-independent" i zawsze byłem przeciwny obrazaniu T21 jako ze naprawde dzieki niemu poukladalem sobie w glowie jak dziala giełda, nawet jak poszedlem posiedziec do Zaorka na zello (zapytac czy wezmie udzial w ataku na korytko w razie potrzeby) to bronilem wartosci T21,

nie mowie tego jako przydupas, tylko chce przypomniec tą historie, ze mam naprawde czyste sumienie i nic nie moge sobie zarzucic, Admin nas prosil, to sie przeniosło część barłogu ^^, na nikim nie żerujemy

czesc z czytelnikow napewno mnie nienawidzi i jest zdania ze ja zniszczylem sekcje komentarzy, po czesci to napewno prawda, ale ile dusz mialo okazje poczytac dobry zbawienny kontent, w ostatecznym rozrachunku tylko to sie liczy ^^

Ostatnio modyfikowany: 2022-01-01 10:50

supermario

Ja tam lubię jak piszesz , choć spojrzenie na wiarę w obecnych czasach zamętu mam mocno konserwatywne. Nawet jakby nawróciła się jedna duszyczka to warto .

supermario

Tak mi przyszło do głowy jakbyś zrobił ankietę z pytaniem , czy jakiś wpływ na decyzję o inwestowaniu miały też tzw. teorie spiskowe ( krótka odpowiedź - tak , nie ).

supermario

https://gloswielkopolski.pl/ultradyskont-mere-w-skarzysku-juz-otwarty-ceny-szokuja-kilogram-wedliny-za-550-zlotych-zobaczcie-zdjecia/ar/c3-15971979?fbclid=IwAR2QAyFUzrIrDuZkHprf9dysj36eXRxA6djrIUg0lC2Q3Gye3RvJHavg1YU