Temat rynku obligacji co jakiś czas pojawia się na łamach naszego bloga. Obecnie wydaje się on być szczególnie istotny, gdyż może mocno wpłynąć na zachowanie rynków finansowych w kolejnych miesiącach. Poniższy artykuł ma na celu wyjaśnić z czego wynika to powiązanie i na jakie wydarzenia należy zwrócić szczególną uwagę.

W ubiegłym roku kilkukrotnie słyszeliśmy ożywioną debatę w Stanach Zjednoczonych nt. limitu długu. Już w styczniu mogliśmy przeczytać artykuły, które kalkulowały, że amerykańskiemu rządowi zabraknie środków na pokrycie wszystkich swoich wierzytelności w okolicach połowy 2023 roku. Takie deklaracje padały nie tylko ze strony dziennikarzy, ale również z „samej góry”, czyli od Janet Yellen, sekretarza skarbu USA. Zgodnie z jej komunikatem z połowy stycznia zeszłego roku, Ameryka miała stać się niewypłacalna już w czerwcu. Jak pokazał czas była to trafiona prognoza, gdyż dokument podnoszący limit długu został podpisany 3 czerwca 2023 roku, dosłownie na dwa dni przed spodziewaną niewypłacalnością USA. Wynikało z niego, że próg zadłużenia (31,4 bln USD) zostaje zawieszony do stycznia 2025.

Obecnie dług USA wynosi 34,3 bln USD, czyli wzrósł on o blisko 10% w niespełna 9 miesięcy.

Dlaczego wspominamy o limicie długu USA?

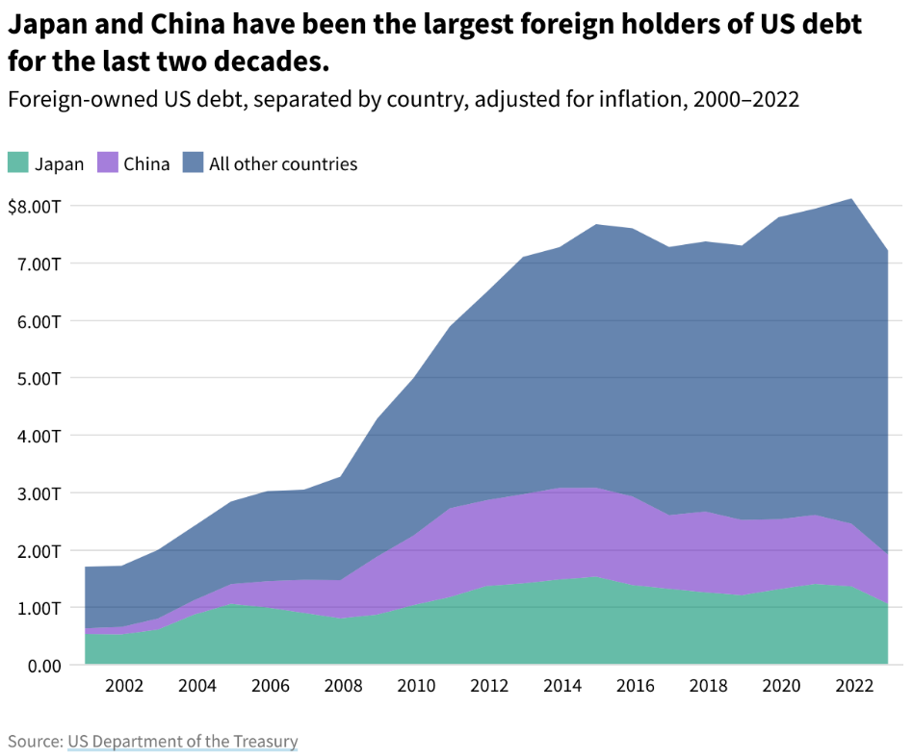

Otóż jest on nierozłącznie związany z emisją nowych obligacji, które mają zapewnić Stanom Zjednoczonym odpowiedni poziom środków na wydatki budżetowe. W przeszłości głównymi kupcami amerykańskiego długu były Chiny i Japonia, jednak z różnych względów w ostatnich latach te państwa raczej redukowały swoje pozycje, niż dokonywały kolejnych zakupów, co pokazuje poniższa grafika. Nie będziemy tutaj jednak rozwijać tego wątku, chodzi nam tylko o wskazanie tego trendu.

Kto zatem jest nabywcą nowo emitowanych obligacji?

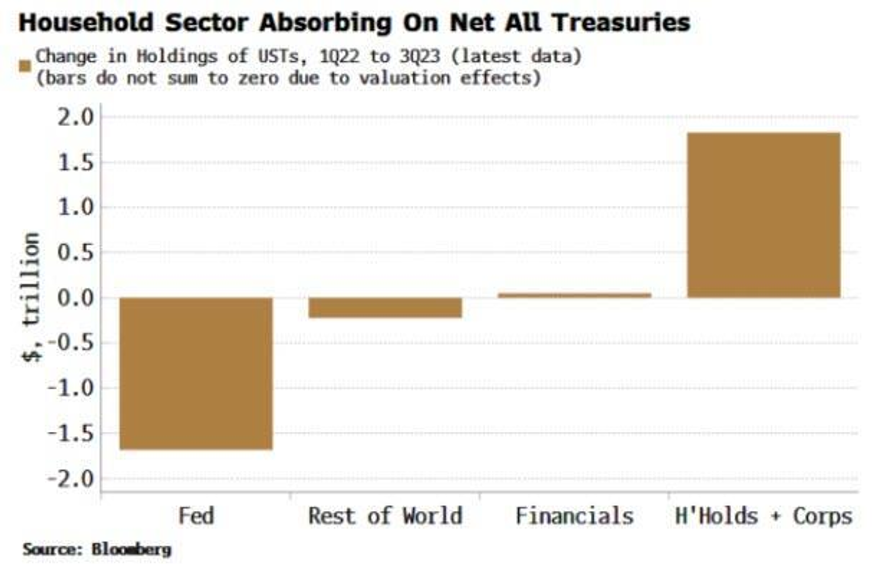

Jak wynika z danych udostępnionych przez Bloomberg, największymi kupcami amerykańskiego długu w okresie od 1 kwartału 2022 roku do 3 kwartału 2023 roku były amerykańskie gospodarstwa domowe oraz korporacje (ostatni słupek na poniższym wykresie). Łącznie miały one zakupić obligacje USA o wartości ponad 1,5 bln USD a udział gospodarstw domowych na tym rynku miał wzrosnąć we wspomnianym okresie z 2,4% do 8,3%. Znacząca zmiana. Oczywiście kwestią sporną jest to czy był to efekt lokalnego patriotyzmu Amerykanów, czy po prostu była to dla nich świetna okazja, gdyż rentowność papierów dłużnych mocno rosła wraz z rosnącymi stopami procentowymi w USA.

Po lewej stronie na poniższej grafice widzimy również dużą sprzedaż obligacji przez FED (pierwszy słupek) – efekt programu redukcji bilansu (QT). Można powiedzieć, że wyprzedawanie długu przez Rezerwę Federalną zostało zneutralizowane poprzez zakupy ze strony gospodarstw i korporacji.

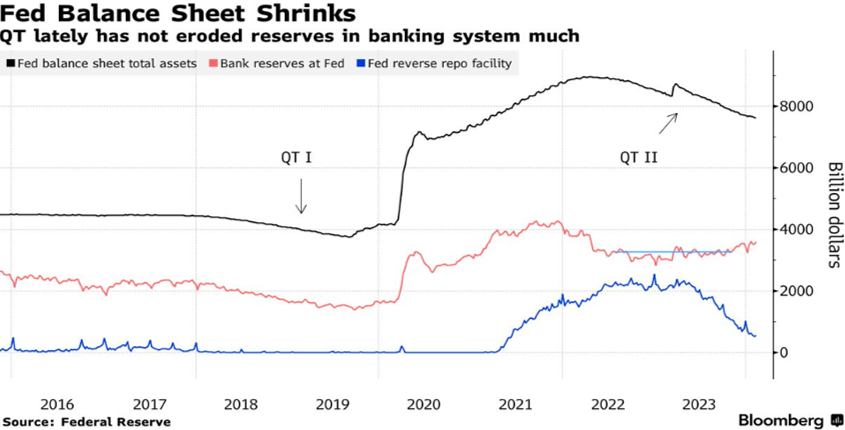

Jak już wspominaliśmy w naszych wcześniejszych wpisach, drugim bardzo ważnym kupcem w ostatnim okresie są fundusze rynku pieniężnego (MMF – Money Market Funds), które skupują obligacje krótkoterminowe, jeśli tylko okaże się, że posiadają one większą rentowność od programu reverse repo (RRP). Pokrótce RRP to program FED, wypłacający obecnie 5,3% odsetek rocznie wszelkim uprawnionym instytucjom (w tym MMF), które zdecydowały się „zaparkować” tam swoje pieniądze. Tutaj również należy zauważyć, że na przestrzeni ostatnich 10 miesięcy z tego programu ubyło ok. 1,7 bln USD. Obecnie znajduje się tam ok. 0,53 bln USD, które ewentualnie mogą posłużyć do kupna nowo emitowanych obligacji. Poniższy wykres przedstawia spadek wartości konta reverse repo (niebieska linia).

Obecnie wiadomo, że w 2024 roku rząd USA będzie musiał zrefinansować 8,9 bln USD starego długu a także, że prognozowany deficyt wyniesie ok. 1,4 bln USD. Ostatecznie oznacza to, że dojdzie do emisji obligacji o wartości ponad 10 bln USD.

Biorąc pod uwagę, że w poprzednim okresie dużą część długu nabyły gospodarstwa domowe, możemy spodziewać się, że ten „klient” jest choć częściowo zaspokojony. Co więcej, jak widzieliśmy na powyższym wykresie drugi duży kupiec, czyli MMF, też ma już ograniczone pole działania – zdecydowanie mniej środków na zakupy (niebieska linia na powyższym wykresie zmierza do zera).

Dochodzimy więc do pytania czy duża emisja długu zostanie wchłonięta przez rynek? Czy dojdzie do nadpodaży obligacji, która będzie bardzo negatywnie wpływać na ich cenę dźwigając jedocześnie ich rentowność? Co w takim wypadku?

Musimy pamiętać, że jeśli braknie „prawdziwych” kupców (np. gospodarstwa domowe czy zagraniczni inwestorzy), to w pierwszej kolejności do ich nabycia zostaną zmuszone banki. Na ten moment w ich rezerwach znajduje się ok. 3,5 bln USD (czerwona linia na powyższym wykresie). Według różnych szacunków przyjmuje się, że minimalna wartość bezpiecznego poziomu rezerw w systemie wynosi ok. 3 bln USD. Wynikałoby więc z tego, że wraz ze środkami z reverse repo mamy tutaj zapas ok. 1 bln USD – oczywiście te wartości ulegają ciągłej zmianie. Po osiągnięciu tego limitu możemy zobaczyć pierwsze problemy z płynnością banków, gdyż będą one zmuszone zamienić sporą część swoich rezerw na obligacje. To z kolei może wywołać problemy na rynku repo. Dlaczego? Dlatego, że jest to miejsce, w którym instytucje finansowe nawzajem pożyczają sobie rezerwy, jeśli jest taka potrzeba. W momencie, kiedy banki zamienią znaczną ilość rezerw na obligacje, rynek repo może wpaść w tarapaty.

Do takiej sytuacji doszło już w 2019 roku, gdzie na skutek nagłej wymiany rezerw banków na obligacje, zabrakło chętnych do udostępnienia rezerw na rynku repo. Brakło zatem płynności na rynku pożyczek międzybankowych. Oprocentowanie wzrosło z 2,43% do 5,25%. W międzyczasie widzieliśmy nawet wystrzał do poziomów 10%.

Źródło: twitter.com

Aby zaradzić temu kryzysowi, FED musiał rozpocząć awaryjny dodruk. W dniu 17 września 2019 roku (wtorek), FED wykreował z powietrza 75 mld USD i robił to codziennie do końca tygodnia. Należy tutaj podkreślić, że nie był to dodruk, który trafił na „ulicę”. Środki te pomogły bankom uzupełnić ich rezerwy. Ostatecznie FED dodawał płynności do rynku repo aż do czerwca 2020 roku. Poniższy wykres pokazuje wzrost bilansu FEDu od momentu wystąpienia kryzysu (oczywiście późniejszy duży wystrzał to reakcja na C-19).

Czy w takim razie i tym razem zobaczymy podobny scenariusz?

Naszym zdaniem jest on bardzo prawdopodobny. Musimy jednak zwrócić uwagę na to, że w przeszłości wielokrotnie okazywało się, że USA w takiej sytuacji ma coś w zanadrzu, jakiegoś asa w rękawie, który w odpowiednim momencie wchodził na rynek i uspokajał sytuację. Dodatkowo tak naprawdę nie wiemy jaki będzie popyt na amerykańskie obligacje ze strony czy to europejskich czy też innych krajów z całego świata.

Patrząc na to wszystko z boku, w tym momencie kluczowe wydaje się obserwowanie ilości rezerw w amerykańskim systemie bankowym. Z jednej strony pokaże nam to, czy znalazł się kupiec na amerykański dług, a z drugiej strony będziemy mogli sami określić, czy zbliżamy się do problemów płynności sektora bankowego. Te mogą przełożyć się na konkretne działania FED-u a także wpłynąć na wycenę wiodącego amerykańskiego indeksu S&P500.

Trzeba pamiętać, że jeśli FED będzie musiał ponownie skupować obligacje, to będzie to oznaczało, że na rynek powróci “kupiec z nieograniczonym budżetem”. Właśnie dzięki takim działaniom rynek amerykański rósł w latach 2009-2022 i mamy tutaj na myśli zarówno akcji, jak i obligacje.

Z drugiej strony na dzień dzisiejszy wspomniany kupiec cały czas pozbywa się obligacji. W pewnym momencie może to doprowadzić do problemów (zwłaszcza jeśli skończą się środki z reverse repo i banki nie będą w stanie dłużej skupować obligacji). Możemy wówczas mieć do czynienia z krótkim okresem paniki na rynku. Oczywiście związanej ze spadkiem cen obligacji USA (brak popytu na rynku). A przecież mówimy o aktywach, które stanowią fundament obecnego systemu.

Pozytywny scenariusz dla Stanów Zjednoczonych jest natomiast taki, że bardzo dobrze poradzą sobie z inflacją, a FED będzie mógł dzięki temu obniżać stopy procentowe. Wówczas obligacje USA, które mają dziś oprocentowanie zazwyczaj przekraczające 4%, staną się ponownie atrakcyjnym aktywem i będą przyciągać kapitał. Przynajmniej na jakiś czas. Aby jednak było to możliwe, to na arenie międzynarodowej musi panować spokój i nie mogą występować żadne niespodzianki, które prowadzą do silnego wzrostu inflacji.

Independent Trader Team

Lech

Dante

https://businessinsider.com.pl/technologie/nowe-technologie/nvidia-juz-nie-tylko-dostawca-chipow-stworzyla-prawdziwe-monstrum-ai/nmykhx2

https://www.pb.pl/nvidia-najbardziej-handlowana-spolka-na-wall-street-1208697

Ostatnio modyfikowany: 2024-02-20 15:56

nomada9767

Jeśli ktoś poszukuje tych książek to jest dobra wiadomość - Wydawnictwo Literackie 28.02 wypuszcza dodruk. Wprawdzie nie będzie na drugiej stronie pożądanej przez bibliofili adnotacji "Wydanie pierwsze", ale jeśli ktoś nie ma tego jeszcze w swojej biblioteczce, to na pewno warto się zainteresować.

supermario

W temacie tej najbardziej znanej rodziny bankierskiej ukazała się jeszcze taka oto pozycja.

https://3dom.pro/19725-saga-rodu-rotszyldow-3dom.html

janwar

@Mija jednak kolejny miesiąc rządów ekipy Tuska, a zrealizowane z tej listy... nie zostało w sumie nic.

800 plus, 13 i 14 emerytura .. wymiana nieudaczników

------wymiana na towarzyszy z PZPR i generałów z kursów w Moskwie i pijaństwa z agentami KGB.

Wymiana na Giertycha, Karpińskiego i Grodzkiego.

800+ było z wniosku pisiorów.

13 i 14 tkę już blokuje Petru wnioskami do sejmu, którą to aktywowali pisiory.

A wycofanie CPK, portu w Swinoujściu i atomu. 6 bln zł reparacji za pałacyk?

Blokada laptopów dla nauczycieli i uczniów.

5 zł za 1 litr benzyny Tusk obiecał w następny dzień po wyborach.

Cóż więc pozostaje z twojego wpisu, kręcisz jak Tusk ,który cię wyrąbał na darmowym ZUSie i będzie rąbał na obietnicach przez kolejne lata.

supermario

Dołącz do kampanii „Tax The Rich”, której celem jest ustanowienie europejskiego podatku od wielkich majątków. Pozyskany w ten sposób wkład finansowy zostałby wykorzystany do walki ze zmianą klimatu i nierównościami. Aby Komisja Europejska rozważyła podjęcie działań w związku z inicjatywą, musi się pod nią podpisać jeden milion osób z całej UE.

Więcej na:

https://www.tax-the-rich.eu "

Supermario zamieszcza w/w tekst tylko i wyłącznie w celach zapoznawczych.

NieBoskaKomedia

Pierwsza moneta Postać Beksińskiego, wygląda pięknie.

Sama oprawa jest skromna, ale w stylu samego mistrza.

Dante

https://www.zerohedge.com/markets/us-leading-indicators-disappoint-equals-longest-losing-streak-lehman

Fear & Greed Index / Put/Call ratio

https://edition.cnn.com/markets/fear-and-greed

https://alternative.me/crypto/fear-and-greed-index/

=====

S&P500, ropa i rentowności obligacji skarbowych coraz bardziej chodzą razem, co może świadczyć, że kończy się "goldilocks economy" i nadchodzi nowa faza w gospodarce

Analogicznie w przypadku USD i obligacji

Ciekawa sytuacja na obligacjach - "złoty krzyż"

Ropa nie może wybić się z trendu bocznego

Podobnie z miedzią

Mimo działań stymulowania gospodarki przez Chiny nie widać tego po cenach miedzi, a do tego USD/CNY nadal się umacnia

Akcje krajów rozwiniętych jak na razie nie zauważyły aprecjacji dolara

Możliwe, że aprecjacji USD/PLN może towarzyszyć spadek XAU/PLN

Dlaczego inflacja spadła do 3,9 proc.? Eksperci rozwiązują zagadkę

Inflacja w styczniu spadła do 3,9 proc. rok do roku, co jest sporą zmianą względem grudnia, kiedy to osiągała 6,2 proc. Co przyczyniło się do spadku wskaźnika? Eksperci wskazują na kilka powodów - m.in. znacznie wolniejszy wzrost cen żywności i niższe ceny energii.

https://www.money.pl/gospodarka/dlaczego-inflacja-spadla-do-3-9-proc-eksperci-rozwiazuja-zagadke-6995938479000192a.html

Rentowności polskich 10-letnich obligacji skarbowych

Po 5 latach strat, lokaty bankowe zaczęły przynosić zyski

https://www.cz.info.pl/cz-temat-dnia/12848-po-5-latach-strat-lokaty-bankowe-zaczely-przynosic-zyski

https://www.analizy.pl/puls-rynku/34462/kolejne-ciecia-oprocentowania-na-lokatach-i-kontach

Dywidenda w ujęciu procentowym z WIGu

Ostatnio modyfikowany: 2024-02-20 20:52

supermario

https://banbye.com/watch/v_8QyS7pehiPIF

Dante

Japan and the United Kingdom slipped into technical recessions (at least two successive quarters of GDP contraction) during the September-December quarter of 2023. Recessions in these two countries made headlines due to their large economies. However, this is only the tip of the iceberg. The fear of technical recession looms over several parts of the world.

Along with the UK and Japan, Ireland and Finland also went into technical recessions in the fourth quarter. Ireland registered a quarter-on-quarter GDP contraction of 0.7 per cent and 1.9 per cent in Q3 and Q4 respectively. On the other hand, Finland’s GDP shrank by 0.4 per cent and 0.9 per cent in the same periods.

With the fourth quarter GDP results of several countries yet to be released, one can’t be certain if the above-mentioned four countries alone will face recession. At least 14 countries witnessed a shrinking GDP during the July-September quarter. The 10 other countries — Denmark, Luxembourg, Moldova, Estonia, Ecuador, Bahrain, Iceland, South Africa, Canada, and New Zealand — are still at risk of slipping into recession. Denmark, Luxembourg, Moldova, and Estonia were already in recession by the third quarter.

Among the countries that released their fourth quarter GDP results, six of them reported GDP contraction for the first time in the December quarter. These countries were Malaysia, Thailand, Romania, Lithuania, Germany, and Colombia. Germany showed a contraction of 0.3 per cent. Being the biggest economy in the Eurozone, it can bring down the growth of the entire region. Incidentally, the Eurozone reported a stagnation (at zero per cent) in Q4.

https://www.indiatoday.in/diu/story/diu-recession-uk-japan-ireland-finland-india-2504744-2024-02-20

=====

Wzrost PKB Polski (rok do roku)

PKB Polski (w ujęciu $)

Ostatnio modyfikowany: 2024-02-20 21:23

JC

> Emisje CO2 rosły w Polsce wyraźnie w latach 60. i 70. XX w. i pod koniec lat 80. wynosiły ponad 11 t na mieszkańca. Po wprowadzeniu kapitalizmu w ciągu 10 lat spadły do 8 t na głowę (rainer zitelmann)

Jak główna "Partia" jest rynkowym monopolistą a robotnicy nie mają nic do gadania to nie jest socjalizm. Ewoluujmy proszę ponad poziom gimbazy, bo takie spłaszczanie świata do spektrum [kapitalizm < ---- > socjalizm/komunizm]... no odechciewa się rozmawiać.

Nie wiem dlaczego to jest dla mnie takie proste, a dla Ciebie niedostępne. Jakby była jakaś kopuła betonowa, którą trzeba przebić. Spróbuję jeszcze raz. Jak krowie na granicy. Są ludzie oddający czas za pieniądze i ludzie, którzy mają "przewagę" (wrodzoną, nabytą lub zewnętrzną) i się do tego nie muszą zniżać - ktoś inny pracuje. Ich nadzór jest mile widziany ale opcjonalny. I jest mnóstwo opcji "pomiędzy", gdzie pasujesz i Ty i wyższa klasa średnia, JDG, lekarze, IT, etc. Władze/państwo są trochę obok - w teorii ma działać demokracja i głos większości powinien nakazać im ochronę robotników przed skrajnym wyzyskiem i dysfunkcjami w miejscu pracy, ale w dobie TV, internetu i izolacji, masy są ospałe, otępione propagandą i od pewnego czasu nie ma żadnych wyraźnych postępów w zakresie aktualizacji kodeksu pracy. tzn. życzylibyśmy sobie 6-godzinnego dnia pracy, ale narazie niewiele krajów się na to decyduje... sorry, dygresja. Wracając: Panicz, chłop i król. Przed kapitalizmem był niby-komunizm, ale z w postaci centralnego sterowania z Moskwy. Były dobre inicjatywy i produkcja w kraju, i nasi dziadkowie wspominają ten okres dobrze (o ile nie byli prześladowani, oczywiście). Kapitalizm = panicz radzi sobie najlepiej, a władza się kurwi. Komunizm lub kapitalizm stanowy = władza rozdaje karty i obsadza swojakami firmy (niekoniecznie państwowe). Gdzie jest socjalizm? Gdzie pracownicy mają reprezentację w zarządzie spółek? Muszą się sami organizować przeciwko wyzyskowi. Nie widziałem ustroju, który to wyraźnie wspiera. Ludzie musieli wyjść na ulicę, żeby wymusić ustępstwa i prawną ochronę, ale status quo się nie zmienił. Socjalizm i demokracja są wciąż przed nami. A kapitalizm to taki sam trup jakim był komunizm.

> Państwo interweniuje, reguluje gospodarkę i w ten sposób tworzy problemy

Tak. Bo władza jest odklejona - media i populiści manipulują wyborców - do sejmu wchodzi banda kłótliwych pajaców, robi zasłonę dymną a faktycznie to osobny gracz. Trudno powiedzieć czy reprezentuje interes którejkolwiek ze stron. Postępowe (pro-społeczne) ustawy utykają lub są kastrowane (regularnie w USA). Jest cyrk, który nikomu się nie podoba poza top 1%, który ma takie zapasy hajsu, że spierdzieli z kraju i/lub przetrwa wszystko.

> A już na pewno, nikt normalny nie chce aby ci ludzie chronili go przedczymkolwiek!

Dorośnij. To jest ucieczka od problemu. "Odwalcie się wszyscy, ja mam kawałek ziemi i robię na nim co chcę". Nie jesteś odizolowany od reszty ludzi. Jeśli władza zrobi to co chcesz - wycofa kroplówkę/800+ dla ubogich, wycofa przepisy i biurokrację, to chwilę się pocieszysz, a potem Twój teren/zakład kupi konkurencja i wiesz co zrobi? Wydryluje albo zaora. To nie jest zdrowe. A to wersja "light". Wersja "hard" jest taka, że kapitał zagraniczny przerabia kraj na satelitarną pacynkę USA... hm... w sumie to już jesteśmy pacynką. A wiesz co uzdrowi system? Silna klasa średnia i zdrowy "regulowany" dobrym prawem rynek. Całkowita "wolność" to równia pochyła i transfer bogactwa do największych kapitalistów. Mniejsi, tylko kupują te bujdy, że "jak się poziom scieku podniesie to moja łódka popłynie". Super... tacy goście sprzedają (nie sami, tylko za pomocą taniego pracownika) chiński szajs na tymczasowym stoisku w galeri handlowej. Im najbardziej przeszkadza bo jeszcze nie mają takiego marginesu, żeby ktoś za nich niezbędną biurokrację ogarniał. Dla nich "odblokowanie" rynku to różnica między BMW i jednym mieszkaniem, a Volvo i trzema mieszkaniami (szczyt ich aspiracji). Krótkowzroczne, ale wiadmo że zawsze polakowi przeszkadza że sąsiad ma lepszą furę.

Ostatnio modyfikowany: 2024-02-20 21:52

tacos

Dante

Dopóty gold stocks nie zaczną się umacniać względem ceny złota, dopóki można zapomnieć o jakiś trwałej hossie na gold stocks

=====

Słowackie media o Polsce:

https://www.hlavnespravy.sk/usa-maju-jedneho-uzitocneho-idiota-ktory-je-ochotny-zapojit-sa-do-ukrajinskej-vojny

https://www.armadnymagazin.sk/2024/02/20/od-hyeny-k-tigrovi-polsko-je-pripravovane-na-vojnu-s-ruskom-ako-nova-risa/

Ostatnio modyfikowany: 2024-02-20 22:57

JC

> Republicans rejected that plan at the bargaining table. They are pushing to cut nondefense spending in actual terms — meaning, spend fewer dollars on it next year than the government spent this year. They also want to allow military spending to continue to grow.

Bo bez trzymania komuszków na celowniku Ziemia nie będzie się kręciła we właściwym kierunku.

@Słowackie media o Polsce

Mocni w gębie, bo nie graniczą z Białorusią, ani Kalinigradem. Pusta krytyka w służbie aktualnej narracji. Gdybyśmy jedli popcorn i drapali się po dupie, to wychwalaliby nasz kraj za stawianie kart na dyplomację i rozwiazania pokojowe - nawet jakby to oznaczało oddawanie terenów, kilometr po kilometrze. Tak ogólnie to są normalni ludzie. Ale media są takim samym ścierwem jak wszędzie.

Ostatnio modyfikowany: 2024-02-20 23:31

lenon

"Nie powiem, żebym się ze wszystkim zgadzał (koncepcja jest faktycznie nierealna przez nieprzewidywalność zmienności).

Ale... Volue, skandynawska firma, tworzy od jakiegoś czasu oprogramowania do monitorowania infrastruktury energetycznej, co odpowiadałoby wprost na zapotrzebowanie przy wprowadzaniu wolnorynkowych aspektów do strategii zarządzania źródłami energii. Co jakiś czas mnie na LinkedIn zaczepiają."

Uważasz, że monopol nie zmaga się nieprzewidywalnością zmienności?

Wytłumacz mi na czym polega różnica.

"Tak, bez globalnego rynku emisji - który i tak jest krytykowany za niską sktuteczność - może nie byłoby OZE wogóle. A jednak ludzkości zależy aby jeszcze pożyć na tej planecie, więc uruchomili kreatywność i chcieli domontować to do "wolnego rynku" manipulując w ten sposób cenami prądu z emisyjnych źródeł. Z lepszym lub gorszym skutkiem. Jest potrzeba i są pomysły... i też pełno propagandy i cwaniaków niestety ~ tj. chciwych kapitalistów robiących interes na kryzyie. Oni na OZE wciąż patrzą jak na krzywe jajo, bo na tym się nie da dobrze zarobić. A nawet jak są oszczędności dla zakładu, to jest gadanie zupełnie obok nich, bo oni chcą być jak elektrownia i kasować milionowe zyski."

Co innego miałem na myśli.

Jeżeli powstanie taka ilość mocy OZE, że energia, jak wieje i świeci będzie tak tania, że nie będzie Ci się opłacać stawiać PV, to wtedy o tym nawet nie pomyślisz. Obecnie sytuacja wygląda tak, że jakbyś kupował energię za zero złotych, to i tak by Ci się to opłacało, ponieważ haracze jakie musisz zapłacić, są na poziomach umożliwiających szybki zwrot z inwestycji. To jest zagrożenie dla stabilności sieci.

@Supermario

"A elektrownia wybudowana za państwowe pieniądze , czyli po części Supermaria ma zapewnić ciągłe dostawy energii , czyli pracować min. na pół gwizdka. Gdyby życzenie Szanownego lenona miało być zrealizowane , to elektrownia zmuszona byłaby zrobić coś z "nadprodukcją" przy pracy na pół gwizdka np. podgrzewać wodę w Bałtyku."

Supermario nie pojmuje, że monopol w swoim portfolio posiada wszystkie dostępne spektrum mocy wytwórczych. Oprócz elektrowni węglowych, gazowych, ropnych, szczytowo pompowych, wodnych, posiada również wielkie elektrownie PV i generatory wiatrowe. Wszystkie one zbudowane są za państwowe pieniądze. W gestii tego monopolu leży z jakich aktualnie korzysta w celu stabilizacji sieci. Z uwagi na to, że ustawa mówi o odszkodowaniach za nie przyjętą do sieci energię z OZE, a nie wspomina nic na temat innych elektrowni, wypłaca sobie odszkodowania, a stratę w postaci różnicy w cenie uspołecznia w haraczu jaki Supermario płaci z każdą uregulowaną fakturą na rzecz kołchoźnika, a elektrownia PV Supermaria grzeje Bałtyk.

Wracając do sedna. Elektrownie należy sprywatyzować, kopalnie oddać za darmo związkom zawodowym, sprzedawcę energii zlikwidować.

Szkielet sieci energetycznej wysokiego napięcia zatrzymać w spółce celowej. Sieci średniego napięcia przekazać województwom. Sieci niskiego napięcia przekazać gminom.

@JC

"Nie wiem dlaczego to jest dla mnie takie proste, a dla Ciebie niedostępne."

Rozmawiam z tym osobnikiem od paru lat i już dawno doszedłem do wniosku, że jest on paranoikiem.

Przejawia się to w tym, że jeżeli zostaje w jakikolwiek sposób naruszony jego urojony system przekonań, następuje bunt i negacja. Nie jest wtedy w stanie przedstawić racjonalnych argumentów. Przepuszcza personalny atak z użyciem oczywiście urojonych zarzutów nie mających nic wspólnego z adwersarzem.

Uznanie, że można przedstawiać swoje poglądy, różnić się co do światopoglądu, mieć inne punkty widzenia i normalnie na ich temat dyskutować przedstawiając swoje argumenty jest dla niego nie do przyjęcia.

Byłbym zapomniał. Narcyzm jest jego odskocznią od rzeczywistości.

Ostatnio modyfikowany: 2024-02-21 00:23

NieBoskaKomedia

W tym metalu jest źle, a będzie jeszcze gorzej. Rynek zdominował jeden kraj

https://www.wnp.pl/hutnictwo/w-tym-metalu-jest-zle-a-bedzie-jeszcze-gorzej-rynek-zdominowal-jeden-kraj,806610.html

Bez fałszywej skromności powiem, że typując firmę Nickel Mines, obecnie Nickel Industries ticker: NIC, której główna działalność znajduje się w Indonezji- trafiłem w dziesiątkę. Pomimo spadku cen, nikiel wędruje do odbiorców głównie od nich (Indonezja). Świetna kondycja firmy, przyzwoita dywidenda, w tym roku ogłosili buyback akcji.

https://www.mining.com/web/nickel-industries-announces-100m-share-buyback-posts-record-quarterly-output/

Ostatnio modyfikowany: 2024-02-21 00:13

NieBoskaKomedia

MP Materials and Lynas explore merger amid rare earth market turmoil

The Sydney-based publication suggests that the companies may be in talks to merge, potentially forming the world’s largest producer of rare earths outside China

https://www.mining.com/mp-materials-and-lynas-explore-merger-amid-rare-earth-market-turmoil-report/

Ostatnio modyfikowany: 2024-02-21 00:34

Hansclosx

Słowackie media o Polsce

Tylko czemu teksty rosyjskie? Pomyśl. Oj Dante Dante nie wiem co chcesz przekazać ta rosyjską dezinformacja.

Wstawiłem kilka tygodni temu film z analizy rosyjskich dokumentów i planów wystarczy posłuchać resztę odrzucić.

Ps. Sprawdź na mapach gdzie i w jakich ilościach Rosja ma ustawione wojska zwróć uwagę na obstawe wokół granic NATO. Wyciągnij wnioski i nie siej dezinformacji.

Ostatnio modyfikowany: 2024-02-21 08:08

NieBoskaKomedia

Patrząc na to wszystko z boku, w tym momencie kluczowe wydaje się obserwowanie ilości rezerw w amerykańskim systemie bankowym

I to wydaje się dla Was problemem, biorąc pod uwagę fakt, że rozmawiamy o kraju, który kreuje z powietrza walutę rezerwową?

Powinniście prześledzić wydatki w budżecie USA, w okresie zaraz po decyzji o zwiększenia limitu zadłużenia. Widać tam ich redukcję?

Pozytywny scenariusz dla Stanów Zjednoczonych jest natomiast taki, że bardzo dobrze poradzą sobie z inflacją, a FED będzie mógł dzięki temu obniżać stopy procentowe

Przytoczę tu wpis od Lobo Tigre:

Askoro już o tym mowa, ekonomista Demokratów Larry Summers zszokował wczoraj inwestorów, mówiąc w Bloombergu , że kolejnym posunięciem Fed może być podwyżka, a nie obniżka stóp procentowych. Podobnie jak ja – ale z innych powodów – ostrzegał, że inflacja prawdopodobnie okaże się bardziej trwała, niż oczekują optymiści z Wall Street. Ocenia, że szansa na kolejną podwyżkę stóp procentowych wynosi około 15%, więc nie można mówić, że się tego spodziewa

Jak się zapatrujecie na taki scenariusz?

Dziekuję.

Ostatnio modyfikowany: 2024-02-21 08:50

Cascader

Ps. Sprawdź na mapach gdzie i w jakich ilościach Rosja ma ustawione wojska zwróć uwagę na obstawe wokół granic NATO.

Kto pierwszy przesuwał wojska po 89'? NATO w stronę Rosji czy Rosja w stronę NATO? W geopolityce obowiązuje zasada wzajemności, jeśli zostały złamane wcześniejsze uzgodnienia i NATO wbrew traktatom rozszerzyło się na wschód i rozstawiło tam swoje bazy wojskowe(baza w Redzikowie) to druga strona odpowiada symetrycznie i robi ruch na zachód. Gdzie tutaj niby jest propaganda i dezinfromacja? Rozumiesz cokolwiek z polityki w ogóle?

Hansclosx

Czy ten rozstaw wojsk sugeruję że Rosja obawia się ataku że strony NATO?

Satelity to nie Rosja więc...

To tylko syndrom otwartych granic proporcjonalny do agresji. To nie rzeczywisty problem.

Najwazniejsze Dezinformacja chodziło o artykuły które wkleja.

Ostatnio modyfikowany: 2024-02-21 10:08

Krzysztof ITT

I to wydaje się dla Was problemem, biorąc pod uwagę fakt, że rozmawiamy o kraju, który kreuje z powietrza walutę rezerwową?

To nie żaden problem. Poziom rezerw w bankach traktujemy jako potencjalny wskaźnik dający sygnał o możliwej interwencji FED, co może przełożyć się na zachowanie SP500.

"Jak się zapatrujecie na taki scenariusz?"

Oczywiście bierzemy taki scenariusz pod uwagę. Na ten moment jest to "waiting game".

Ostatnio modyfikowany: 2024-02-21 10:07

NieBoskaKomedia

Jak pisałem wcześniej, Indonezja od planów niklowego kartelu, posunęła się jeszcze dalej, widząc pozytywne skutki takiej "polityki" Chin (możliwości w manipulacji i regulacji cenami REE), do niemal nacjonalizacji przemysłu niklowego.

Presumed president Prabowo to plough ahead on nickel

https://www.afr.com/world/asia/presumed-president-prabowo-to-plough-ahead-on-nickel-20240215-p5f56q

Wkraczamy w bardzo niebezpieczny okres wojen surowcowych jakie, są nacjonalizacje gałęzi przemysłu wydobywczego. I o ile, takie "zabiegi" nie dziwią ze strony wschodnich gospodarek jak Chiny czy Indonezja to obawiam się, że zachód nie pozostanie im w taki czy inny sposób dłużny.

Na początek jednak "koła ratunkowe":

Nickel miners thrown ‘sovereign’ lifeline

https://www.afr.com/companies/mining/nickel-miners-thrown-sovereign-lifeline-20240216-p5f5l3

Ostatnio modyfikowany: 2024-02-21 10:35

Lech

@Pozytywny scenariusz dla Stanów Zjednoczonych jest natomiast taki, że bardzo dobrze poradzą sobie z inflacją, a FED będzie mógł dzięki temu obniżać stopy procentowe

Jest też szereg negatywnych scenariuszy, które zakulisowo od wielu lat się powstrzymuje, ale wątpię czy uda się sprzedać 10 bln $ obligacji USA w tym roku , a tyle muszą żeby kółka się kręciły , przy spadku odsetek na pewno nie znajdą nabywców ..a do tego spada zaufanie ...

Ostatnio modyfikowany: 2024-02-21 10:36

NieBoskaKomedia

To nie żaden problem. Poziom rezerw w bankach traktujemy jako potencjalny wskaźnik dający sygnał o możliwej interwencji FED, co może przełożyć się na zachowanie SP500

Teraz wszystko jest jasne :)

Na ten moment jest to "waiting game".

Obstawiałem marzec na pierwszą obniżkę stóp, ale zachowanie portfela Buffetta daje do myślenia.

Zwiększenie pozycji na ropie (Chevron) a zmniejszenie na deweloperach nieruchomości może świadczyć o tym, że spodziewa się "lepkiej" inflacji na dłużej wyższe ceny ropy jako czynnik proinflacyjny) lub wzrostu inflacji w niedługim czasie spowodowanym właśnie zbyt szybkimi (marzec) obniżkami stóp.

Chciałbym teraz wiedzieć, to co wie on! :)

Dzięki i pozdrawiam.

Hansclosx

Gdyby Polska napadla na Białoruś to by rosyjskie rakiety leciały na Polskę wyszukiwane przez białoruskich żołnierzy. Co w tym dziwnego.

Ostatnio modyfikowany: 2024-02-21 10:36

janwar

ospodarka niemiecka bardzo mocno podupadła w ostatnim czasie, dlatego wejście na rynek nawet małego konkurenta w produkcji samochodów elektrycznych mogłoby doprowadzić do powstania za kilka, kilkanaście lat być głównej konkurencji dla niemieckich producentów - ocenił Dominik Tarczyński w programie Michała Rachonia. Jego zdaniem to powód, dla którego proniemiecki rząd Donalda Tuska wygasza projekt polskiego samochodu elektrycznego "Izera".

Tak, jak inne innowacyjne inwestycje, które stanowiłyby zagrożenie dla Niemiec.

https://niezalezna.pl/polityka/rzad/komu-sluzy-wygaszanie-projektu-izera-tarczynski-niemcom-byloby-to-dla-nich-potezne-zagrozenie/511734

----zdrajcy i sprzedawczyki Polski

Lech

Lech - ... A chińskie i zachodnie spadaja na Ukrainę.

Ta nie jest w NATO, a do tego robią to sami Ukraińcy w dużej części, którym nie podobają się banderowcy i ich antyrosyjskość na śmierć i życie w dwunarodowym kraju..Polacy powinni to rozumieć po tych ukraińskich mordach na Polakach i wypędzeniu reszty z własnej polskiej ziemi i domów, ale jak widać ci co rozumieli już nie żyją, co tylko wspiera banderowców w tym co robili i robią.

Janwar kiedy ty zrozumiesz że ten kaczy system polega na wyszukiwaniu pseudo patriotycznych bzdur żeby lepiej się kradło ,i owijało w bawełnę pisi elektorat?

Ostatnio modyfikowany: 2024-02-21 10:58

NieBoskaKomedia

Steków bzdur cd.

Władze/państwo są trochę obok - w teorii ma działać demokracja i głos większości powinien nakazać im ochronę robotników przed skrajnym wyzyskiem i dysfunkcjami w miejscu pracy, ale w dobie TV, internetu i izolacji, masy są ospałe, otępione propagandą i od pewnego czasu nie ma żadnych wyraźnych postępów w zakresie aktualizacji kodeksu pracy. tzn. życzylibyśmy sobie 6-godzinnego dnia pracy, ale narazie niewiele krajów się na to decyduje... sorry, dygresja

Głos większości powinien nakazać ochronę robotników? a jaki głos większości, ochroni pracodawców przed władza/państwem oraz tzw. "demokracją" (socjalizmem w przebraniu) i panoszącym się rynkiem pracownika zasilanym przez podnoszone średnie krajowe zarobków, bez względu na stan poszczególnych branż przedsiębiorców? sześciogodzinny dzień pracy przez cztery dni w tygodniu? Synek, gdybyś prowadził JDG albo jakąkolwiek inna prywatna działalność, wiedziałbyś, że taki przedsiębiorca pracuje na starcie a często przez dalsze długie lata 24/24 i 7 dni w tygodniu!

Wracając: Panicz, chłop i król. Przed kapitalizmem był niby-komunizm, ale z w postaci centralnego sterowania z Moskwy. Były dobre inicjatywy i produkcja w kraju, i nasi dziadkowie wspominają ten okres dobrze (o ile nie byli prześladowani, oczywiście). Kapitalizm = panicz radzi sobie najlepiej, a władza się kurwi. Komunizm lub kapitalizm stanowy = władza rozdaje karty i obsadza swojakami firmy (niekoniecznie państwowe). Gdzie jest socjalizm? Gdzie pracownicy mają reprezentację w zarządzie spółek? Muszą się sami organizować przeciwko wyzyskowi. Nie widziałem ustroju, który to wyraźnie wspiera. Ludzie musieli wyjść na ulicę, żeby wymusić ustępstwa i prawną ochronę, ale status quo się nie zmienił. Socjalizm i demokracja są wciąż przed nami. A kapitalizm to taki sam trup jakim był komunizm

Po tym wpisie, czerwony manifest bije po oczach! :)

Dziki kapitalizm, kapitalizm stanowy itd. czerwona propaganda, czerwoną propagandę pogania.

Zapytam raz jeszcze. Co i dlaczego ściąga takich ograniczonych komunistów na ten independent portal?

Obstawiam, że zenek się z Tobą po drodze zgadza? Wszak obaj jesteście z tego samego kolektywnego kołchozu! :)

Ostatnio modyfikowany: 2024-02-21 10:54

NieBoskaKomedia

Ponawiam wpis, oczekując na odpowiedź.

2024-02-14 10:53

@Cascader

Kiepski artykuł, naiwne spojrzenie na J.Milei. Widać, że napisała go osoba niewyrobiona politycznie

Tutaj powinieneś u góry wpisu zostawić @ITT i niech oni ci odpowiadają.

Co do reszty panie @Cascader to powiem panu tak. Rozumiem, że jesteśmy na forum gdzie rządzi niezmiennie od lat szuria czy wieczne oczekiwanie na armagedon w każdej postaci, ale proszę - zachowajmy na litość Boską resztki zdrowego rozsądku!

Milei jest prezydentem od grudnia 2023r. czy się mylę? Czy nie jest to zbyt krótki czas, aby wyciągać twoje powyższe wnioski?

Nie przyszło ci na myśl. że właśnie globaliści są znaczącą przeszkodą, a po tym wystąpieniu będą jeszcze większą, we wprowadzeniu jakichkolwiek reform w argentynie?

Piszesz o dewaluacji peso, ale przecież Milei zapowiadał w trakcie kampanii wyborczej, że zlikwiduje bank centralny i sprawi, że kraj porzuci peso na rzecz dolara amerykańskiego. Może to jest świadome działanie?

Piszesz:

Tego typu zagrywka od osoby która powołuje sie na Misesa oraz ogólnie na całą Austriacką Szkołę Ekonomii powoduje, że Milei jest skrajnie niewiarygodny. Szkoła Austriacka wyklucza bez wyjatków stosowanie dewaluowania waluty jako skutecznego narzędzia polityki monetarnej

Czy taki Mises zakłądał powstanie takiej największej organizacji mafijnej (zaraz po Watykanie:) jak FED? I chyba nigdy, nawet mu przez myśl nie przeszło, że rynek będzie Manipulowany przez FED a manipulowała nim będzie instytucja hucznie zwana giełda na WS. Jestem pewien, że nawet C. Menger zmarły dwa lata przed założeniem FED, nie brał pod uwagę, że rynkami czy nawet polityką fiskalną światowych liderów gospodarczych, będzie zarządzać państwowa, zorganizowana grupa przestępcza jaką jest FED.

Czasy są jakie są, gość działa jak mu na to pozwalają. Może tak na starcie musi?

Trudno mi z taką łatwością jak twoja wypowiadać się o kraju w którym nigdy nie byłem i w którego politykę nigdy się nie zagłębiałem. Sam, oceniłem jedynie jego wystąpienie i na tym póki co poprzestanę. Jednak w obecnych czasach, biorę pod uwagę także scenariusz, że to może być przypominający swego rodzaju drugiego Wałęsę. Jednak takie przypuszczenie, wydaje mi się mało prawdopodobne.

I na koniec.

Panie @Cascader, mimo wszystko sunie mi się na język fakt, że takie słowa płyną z ust osoby, która utożsamia się z internetowym libertarianinem jakim jest klaun (to jest prawdziwy klaun) jakim jest G. Gammon, który regularnie robi w hooja ciebie i tysiące swoich YTbowych fanów.

Do dziś nie wiem także, jak pan łączysz tyranie dla Hansa z poglądami libertariańskimi jakie pan wyznajesz. Nie zamierzam cię tu obrzucać tu błotem, bo i ty i ja robiliśmy to już tu wielokrotnie, ale powiedz mi prawdę.

Jak możesz zapierdalać dla tych, którzy doszczętnie niszczyli twój kraj i mordowali twoich rodaków oraz wymordowali całą inteligencję po to, aby Polska nie istniała pod każdym względem? Pracowałem za granicą, ale nigdy nawet przez myśl mi nie przeszło aby zapierdalać dla Hansa. Pracowałem za granicą, ale nigdy przez myśl nie przeszło mi zapierdalać dla Hansa! Nie jestem jakimś niemcofobem, bo w obecnych czasach otoczeni jesteśmy produktami z tego kraju, ale wytłumacz mi, jak to jest?

Czy libertarianin to nie swego rodzaju także po części patriota? Czy nie stara się pracować dla dobra i na chwałę (nieco górnolotnie) swego kraju, zamiast zapierdalać na chwałę swego byłego kata? Za socjal i parę euro więcej niż w Polsce? Jak to łączysz, dając tu często wystąpienia na temat polityki swego kraju, przed forumowiczami, którzy często ledwo pchają wózek swych JDG właśnie w Polsce?

Będę jednak obiektywny i napisze tak. I ty i ja jesteśmy wielkimi frajerami, "inwestując" nasze ciężko zarobione pieniądze w WS, bowiem żaden libertarianin nie trzymałby tam swoich pieniędzy w obecnych czasach i w obecnym kształcie WS (kasyno). Libertarianinem nie może być ten, kto nie wie na czym libertarianizm się opiera. Zapomnieliśmy bowiem obaj, na czym jedyna droga dla rynków czyli Austriacka Szkoła Ekonomii się opiera:

RYNEK TO NATURALNY, SPONTANICZNY PORZĄDEK

RZADKOŚĆ DÓBR

„WIEDZA UKRYTA”

JEDNOSTKA JAKO TWÓRCA ZMIANY

NATURALNY PODZIAŁ PRACY

WARTOŚĆ DÓBR

SZKODLIWA REDYSTRYBUCJA DÓBR

PREFERENCJA CZASOWA

PRZEDSIĘBIORCA

KONKURENCJA

Amen!

Lech

Nie musieli kapitaliści sami doszli do wniosku ,że bardziej im się opłaca za darmo kształcić i leczyć pracowników, żeby mieć większą wydajność i samemu od nich nie zachorować i zatrzymać wydajnych pracowników w swojej firmie, przy rosnącej konkurencji.. Nawet się licytowali, kto zapewni lepsze warunki płacowe, mieszkaniowe itp i teraz też to mamy , ale nie wszędzie i nie dla wszystkich.. ..USA ściąga do siebie pracowników ( głównie naukowców i właścicieli patentów) też wyższymi płacami, domami i świadczeniami, a nie wiarą i przekonaniami..

@Piszesz o dewaluacji peso, ale przecież Milei zapowiadał w trakcie kampanii wyborczej, że zlikwiduje bank centralny i sprawi, że kraj porzuci peso na rzecz dolara amerykańskiego.

Skoro wygrać na tym może tylko dolar , bo przecież trzeba go pozyskać żeby wymienić walutę, a nie myśli o złocie czy srebrze to wiadomo dokładnie komu służy..

Ostatnio modyfikowany: 2024-02-21 11:29

Lech

Ostatnio modyfikowany: 2024-02-21 11:45

opcjoner

https://stooq.pl/n/?f=1598344&c=0&p=4+22

JC

> elektrownia zmuszona byłaby zrobić coś z "nadprodukcją" przy pracy na pół gwizdka np. podgrzewać wodę w Bałtyku."

ESP? Wodór?

Dante

Co do Łukaszenki:

Łukaszenka odbył spotkanie z przedstawicielami sił bezpieczeństwa, na którym stwierdził, że rosną jego obawy dotyczące możliwości wybuchu trzeciej wojny światowej.

https://x.com/WarNewsPL1/status/1759852931065516241?s=20

- "Służby wywiadowcze Polski i Stanów Zjednoczonych przygotowują szereg prowokacji przeciwko polskiej ludności cywilnej. Zachód za te ewentualne wydarzenia będzie próbował obwinić Federację Rosyjską i Białoruś" – stwierdził Łukaszenka

https://twitter.com/WarNewsPL1/status/1759887230389174285

Łukaszenka stwierdził, że w pobliżu granic Rosji i Białorusi stacjonuje około 32 tys. żołnierzy NATO, ponad tysiąc pojazdów opancerzonych, 235 samolotów i śmigłowców.

https://x.com/WarNewsPL1/status/1759885627762332062?s=20

Ostatnio modyfikowany: 2024-02-21 14:13

NieBoskaKomedia

Miesiac temu miało być 100% a nawet 200% drożej (co @lenon?), a teraz tylko 15%! :)

"Nie będzie podwyżek o 100-200 proc.". Minister o odmrażaniu cen energii

https://www.money.pl/gospodarka/nie-bedzie-podwyzek-o-100-200-proc-minister-o-odmrazaniu-cen-energii-6998038187502080a.html

Niebawem obniżki cen. Wegiel coraz tańszy, gaz szoruje po dnie. Ale najpierw wyprzedadzą kupowany na prędce wegiel i gaz po spekulacyjnych cenach znafców (w tym forumowego) ;)

R!ff

Natural gas demand in Europe slumped to a 10-year low last year as consumption has tumbled by 20% since the Russian invasion of Ukraine two years ago, the Institute for Energy Economics and Financial Analysis (IEEFA) said in a new report on Wednesday.

Soaring installations of renewable power capacity and measures to boost energy efficiency drove Europe’s gas consumption to the lowest in 10 years in 2023, and peak LNG demand in the continent could come as early as next year, IEEFA said.

In the EU alone, i.e. excluding the UK, the bloc’s dependence on Russian gas – both LNG and pipeline – slumped from 45% in 2021 to 15% in 2023, the European Commission said last week.

https://oilprice.com/Latest-Energy-News/World-News/European-Natural-Gas-Demand-Tumbles-to-10-Year-Low.html

Ostatnio modyfikowany: 2024-02-21 14:30

supermario

"Co ciekawe Polska ma przetrwać zagładę.

"Od niej zależeć będzie przyszłość Europy. W niej rozpocznie się odrodzenie świata przez ustrój, który stworzy, przez nowe prawa, zgodne z prawem Bożym. Polska w swoich granicach będzie realizować prawo Boże, gdyż dość zaznała krzywd, niesprawiedliwości, zbrodni i bezprawia. Zbuduje nowy dom braterstwa wszystkich narodów świata, a dla swoich dzieci będzie matką. Nikogo nie odrzuci, nie potępi, lecz przygarnie. Będzie jedną Ojczyzną dla wszystkich tych, którzy ją kochają, znają jej tradycję, historię i kulturę” - powiedziała św. Łucja.

Siostra Łucja wystosowała także apel do Polek i Polaków mieszkających za granicą.

"Jako prawdziwa matka zwracam się do wszystkich Polaków, aby ich ostrzec i przygotować na nadchodzące wypadki. Polacy, jeżeli możecie, wracajcie do ojczyzny. Uchroni was opieka Matki Boskiej, Królowej Polski" - powiedziała."

https://www.msn.com/pl-pl/wiadomosci/polska/przepowiednia-%C5%9Bw-%C5%82ucji-o-polsce-s%C5%82odko-gorzka-wizja/ar-BB1iBlaL?ocid=msedgntp&pc=DCTS&cvid=97af7bac487e453688c7eea649856ab0&ei=47

supermario

https://www.youtube.com/watch?v=NTyYM7l5R7s

CZYIM CZŁOWIEKIEM BYŁ NAWALNY? - Matka Kurka

https://www.youtube.com/watch?v=o9Rto7595vM

Tak trochę o Nawalnym.

supermario

NieBoskaKomedia

Jak będzie po 2-3 USD, trza pakować po pachy! Za 5-10 lat, będzie po 20 USD.

O ile wytrzymają następne 2-3 lata :)

https://www.reuters.com/markets/commodities/sibanye-stillwater-warns-91-plunge-annual-profit-2024-02-21/

NieBoskaKomedia

"Jako prawdziwa matka zwracam się do wszystkich Polaków, aby ich ostrzec i przygotować na nadchodzące wypadki. Polacy, jeżeli możecie, wracajcie do ojczyzny. Uchroni was opieka Matki Boskiej, Królowej Polski" - powiedziała."

Ciekawe, czy @Cascader wróci ;)

Tusk natomiast nic nie wspominał o większym socjalu, więc na masowy comeback nie ma co liczyć! ;)

supermario

"Ciekawe, czy @Cascader wróci ;)"

Oby. Supermario wszystkim dobrze życzy.

NieBoskaKomedia

Oby.

Byłby bliżej Rosji.

Supermario wszystkim dobrze życzy

Super, ja tam do tego tematu, wolę podchodzić indywidualnie ;)

supermario

https://banbye.com/watch/v_t2I3T-IMCxbd

Supermario poleca szczególnie Czcigodnemu Lechowi , obejrzy , posłucha będzie mądrzejszy.

janwar

Przepowiednia św. Łucji o Polsce. Słodko-gorzka wizja

"Co ciekawe Polska ma przetrwać zagładę.

-----Nostradamus pisał podobnie.

szyderca

supermario

https://banbye.com/watch/v_p02HGr_YOf1a

Seneca AS

supermario

Przepowiednie od proroków Boga w przeciwieństwie do przepowiedni wieszczów pogańskich nie mają nic wspólnego z determinizmem. Są warunkowe. Warunkiem jest opamiętanie i nawrócenie , oczywiście niemożliwe jest żeby nastąpiło w 100% populacji. Supermario wątpi w nawrócenie np. Czcigodnego Lecha choć mu tego z całego serca życzy. Mieszkańcy Niniwy posłuchali opamiętali się , posypali głowy popiołem , przywdziali pokutne szaty , pościli i dzięki temu ocaleli. Mieszkańcy Sodomy i Gomory nie posłuchali i zostali wytraceni. Tak to działa.

NieBoskaKomedia

Coś dla Was.

Iluka in talks for more taxpayer funding for rare earths refinery

https://www.afr.com/companies/mining/critical-mineral-crisis-iluka-seeks-more-help-in-rare-earths-20240221-p5f6lx

Bez wsparcia, mogą sobie nie poradzić.

Lynas także jedzie "na oparach", ale dzięki Amandzie, są w lepszej kondycji.

Branża REE, przypomina obecnie nieco branżę uranową z przed lat. Kto przetrwa na rynku, ten finalnie będzie liderem.

Hansclosx

@ Seneca AS

Przepowiednie od proroków Boga w przeciwieństwie do przepowiedni wieszczów pogańskich nie mają nic wspólnego z determinizmem. Są warunkowe. Warunkiem jest opamiętanie i nawrócenie

Nie wierzę w takie rzeczy ale uważam że są ludzie szczególnie zli którzy przyciągają i tworzą źle rzeczy i w drugą stronę są ludzie szczególnie dobrzy.

Człowiek szczególnie zły i duza władza to przepis na apokalipsę.

Ja obserwuje Putina bo to człowiek szczególnie zły wystarczy spojrzeć w jego oczy to jest czyste zło A do tego ma duże władze. Czuć całe sowieckie zło i ślady pewnego władcy Niemiec lat 30 ubiegłego wieku.

Szukacie Armagedonu stamtąd przyjdzie.

Ostatnio modyfikowany: 2024-02-21 20:44

lenon

"@może być tylko drożej

Miesiac temu miało być 100% a nawet 200% drożej (co @lenon?), a teraz tylko 15%! :)"

Że jak? Kołchoz podnosi cenę o 15% bez żadnego uzasadnienia fanatykowi czarnego ładu, a ten się cieszy i klaska uszami, że nie podniósł o 200%?

"Niebawem obniżki cen. Wegiel coraz tańszy, gaz szoruje po dnie. Ale najpierw wyprzedadzą kupowany na prędce wegiel i gaz po spekulacyjnych cenach znafców (w tym forumowego)"

:) Gdybyś nie był fanatykiem, i docierałoby do Ciebie co piszę, wiedziałbyś, że wzrosty cen energii w Polsce nie były związane ze wzrostem cen surowców, więc z powodu spadku ich cen energia nie może tanieć. Będzie 15% podwyżki ponieważ kołchoz tak postanowił, a jak postanowi, że ma stanieć to stanieje, a koszty jego funkcjonowania zostaną uspołecznione w innej formie.

Powiem Ci jak będzie. Dopóki pozwolimy na działanie tej komuny mentalnej, nie mogącej w swoich ciasnych bańkach pomieścić systemu energetycznego nie opartego o kolektywizm z centralnym sterowaniem, dopóki centralni planiści będą planować budowy elektrowni atomowych za 500 miliardów zastanawiając się jak tu dostosować się do odbiorcy energii, a ich akolici smarować po forach, że to jedyna droga, dopóty nigdy nie będziesz się cieszył z taniej energii.

Ostatnio modyfikowany: 2024-02-21 22:36

janwar

Że jak? Kołchoz podnosi cenę o 15% bez żadnego uzasadnienia fanatykowi

----co ja słyszę?

Zaczynasz już nie lubić dobrego Tuska?. Niesamowite. Na kogo teraz postawisz?

NieBoskaKomedia

Zaczynasz już nie lubić dobrego Tuska?. Niesamowite. Na kogo teraz postawisz?

Zadaniem obejmujących rządy polityków (czytaj:złodziei), jest przestawić wyborczej gawiedzi, obraz nędzy i rozpaczy po odchodzących poprzednikach.

A do tego początek roku, firmy podpisywały kontrakty na energię, trzeba było postraszyć, że "może być tylko drożej" i tak to po krótce leciało. Ten scenariusz, ze straszeniem trwał od ubiegłego roku. Przecież ktoś ten zalegajacy na TIRach chiński, fotowoltaiczny złom musiał kupić w programach dla prosumentów (czytaj: idiotów). Nie ma zmiłuj.

Jeśli wpadniemy w recesję w tym unijnym kołchozie to jak myślisz, "złota maksyma" forumowego speca od spekulacji i znafcy rynku, że: "może być tylko drożej!", znajdzie odzwierciedlenie w takim makrootoczeniu gospodarczym?

Dante

NieBoskaKomedia

Panowie i Panie jeśli są. Wklejam, jako podsumowanie ostatnich moich szurskich wpisów o tym, iż nie ma pojęc jak późny etap kapitalizmu, dziki kapitalizm, kapitalizm państwowy i inne odmiany tworzone na potrzeby kołchozu, jakim od dawna staje się upadajaca cywilizacja zachodu.

Wpis z "obserwatora gospodarczego", takie swego rodzaju propagandowe pełne "złotych myśli" oko press dla obserwatorów gospodarek zachodu.

Czyli "kapitalizm państwowy" oraz wydawanie większwj ilości pieniędzy, jako recepta na kryzys.

Zapraszam do przwczytania całości. Poniżej fragmenty. Propaganda najwyższych lotów. Warto ;)

Bogaty Zachód w kryzysie. Musi zacząć wydawać więcej pieniędzy

Od kapitalizmu do kapitalizmu bardziej państwowego

Kryzys światowy w latach 2008-2010 przez niektórych komentatorów życia gospodarczego został uznany za koniec kapitalizmu. Popularność zaczął zyskiwać natomiast kapitalizm państwowy, czyli model, w którym istnieje własność prywatna, lecz państwo manipuluje dostępnymi zasobami, tak aby osiągać określone cele (np. subsydiowanie przedsiębiorstw z wybranych gałęzi). Ten model przyjęły przede wszystkim gospodarki azjatyckie jak Korea Południowa po 1960 roku, czy Chiny po 1980 roku.

Załamanie systemu finansowego i gospodarczego w 2009 roku sprawiło, że zaczęto podejmować refleksję nie tyle nad budową nowego nie-kapitalistycznego modelu, ileż nad udoskonaleniem tego dotychczasowego. Kapitalizm w swojej pierwotnej postaci, gdzie mechanizm rynkowy wznoszony jest na piedestał, ostatecznie nie zdał próby czasu, choć bez wątpienia pozwolił wielu krajom osiągać wysokie stopy wzrostu. Po GFC, a zwłaszcza w świetle ostatnich szoków zrozumiano, że rola państwa powinna wzrosnąć.

Ta zmiana modelu dzieje się właśnie teraz, a wyzwania związane transformacją energetyczną, transformacją cyfrową, obronnością, zwalczaniem nierówności dochodowych itd. sugerują, że zachodni kapitalizm stanie się bardziej państwowy. Na szczęście czynnikiem, który odróżniał, odróżnia i zapewne jeszcze przez wiele dekad będzie nas odróżniał od Chin (tj. do czasu gdy Chiny się zdemokratyzują) to poszanowanie dla instytucji demokratycznych jak przestrzeganie rządów prawa, niezależność sądów, wolność słowa itp.

Nowy model? Więcej konsumpcji i inwestycji

Jakkolwiek nie nazwiemy nowego modelu gospodarczego Zachodu (np. kapitalizm bardziej państwowy), potrzebuje on więcej konsumpcji, a przede wszystkim więcej inwestycji, co zdaje się, że Zachód zrozumiał dopiero wskutek szoków podażowych takich jak pandemia COVID-19 i kryzys energetyczny (odpowiedź na drugie pytania zadane w leadzie artykułu). A oczywiście jest w co inwestować: energetyka, ochrona zdrowia, edukacja, cyfryzacja, obronność itd. Wydaje się, że we wszystkich tych obszarach, głównym inwestorem może i powinno być państwo (działania takie jak unijny fundusz obudowy NGEU czy amerykański projekt inwestycyjny Inflation Reduction Act to ten kierunek). Wszakże ważny jest zdrowy rozsądek i złoty środek, gdyż sektor prywatny także ma swoją rolę do odegrania. Puentując, Bogaty Zachód potrzebuje więcej konsumpcji i więcej inwestycji

https://obserwatorgospodarczy.pl/2024/02/19/bogaty-zachod-w-kryzysie-musi-zaczac-wydawac-wiecej-pieniedzy/

Ostatnio modyfikowany: 2024-02-22 09:28

HarmonicMinor

Kapitalizm, wolny rynek, Nostradamus, Boże czary mary hokus pokus i naganianie na powrót do plemienia żeby przetrwać zagładę...

Co wy tam palicie?

Ostatnio modyfikowany: 2024-02-22 12:17

janwar

Zmuszenie właścicieli większych aut do większego podatku, radykalna redukcja sprowadzania aut zza granicy oraz rychłe nowe podatki w ramach kamieni milowych KPO - tak rysuje się motoryzacyjny krajobraz Polski w nadchodzących miesiącach. Przekrojowego wywiadu w tej materii udzielił wiceminister klimatu i środowiska Krzysztof Bolesta.

https://niezalezna.pl/gospodarka-i-technologie/suv-y-nie-beda-sie-oplacac-podobnie-jak-auta-zza-granicy-wiceszef-mkis-nawet-nie-gryzl-sie-w-jezyk/511846

-----czy za Tuska nie miało być lepiej?

janwar

Dzisiaj sąd w Gdańsku umorzył postępowanie w sprawie Magdaleny Adamowicz, oskarżonej o oszustwa podatkowe. Powodem umorzenia sprawy przeciwko europosłance KO jest przedawnienie czynów.

https://niezalezna.pl/polska/gdanski-sad-umorzyl-postepowanie-przeciwko-magdalenie-adamowicz-byla-oskarzona-o-oszustwa-podatkowe/511844

----nasi nowi sędziowie nie zrobią krzywdy naszym ludziom!

NieBoskaKomedia

Zmuszenie właścicieli większych aut do większego podatku

Koledzy "wolnościowcy" z kołchozu Zenka w akcji ;)

To akurat jest mały problem.

Gorzej będzie, jak obligatoryjnie będzie trzeba jeździć z panelem PV na dachu. Ta banda idiotów z obecnego rządu, jest do tego zdolna! ;)

HarmonicMinor

obligatoryjnie będzie trzeba jeździć z panelem PV na dachu

To jeszcze nic, zobacz to: Duńczycy okładają krowy podatkiem, bo z ich żołądków wydziela sie CO2.. :O

https://www.dr.dk/nyheder/viden/klima/hvorfor-skader-koboevser-klimaet

opcjoner

To teraz czas na kraje w których wulkany są aktywne, trzeba to ostro opodatkować

opcjoner

I okazuje się że szury miały racje... jak zwykle zresztą, cały mainstream to jest fake news.

Aliquis

Zbliżamy się do interesującej równowagi odsetkowo-podatkowej.

https://pbs.twimg.com/media/GGfTwcYXcAA_mDc?format=jpg&name=small

Czy więc jest sens uciekać?

NieBoskaKomedia

"Polska srebrnym gigantem. Jakie perspektywy dla cen srebra?"

http://pl.investing.com/analysis/polska-srebrnym-gigantem-jakie-perspektywy-dla-cen-srebra-200280076

supermario

https://www.msn.com/pl-pl/wiadomosci/nauka-i-technika/naukowcy-ostrzegaj%C4%85-przed-burz%C4%85-magnetyczn%C4%85-wy%C5%82%C4%85czy-internet-na-kilka-tygodni/ar-BB1iI55a?ocid=msedgdhp&pc=U531&cvid=2ec0c2a7e2b7452198c5f27477c8de6a&ei=23

Doskonały pretekst do wyzerowania kont ? Jak wytrzymają zimą kilka tygodni bez prundu użytkownicy nowoczesnych systemów grzewczych ? Jak będą kupować żywność ci co nie posługują się gotówką ? Czy aby tzw. ocieplenie klimatu to nie efekt wzmożonej aktywności słonecznej ?

NieBoskaKomedia

To jeszcze nic, zobacz to

Zenek będzie wniebowziety! ;)

Dante

Jak już recesja zakróluje w głównych mediach i w politycznym przekazie, to sporo inwestorów masowo ruszy na rynek obligacji skarbowych w poszukiwaniu "safe haven", co doprowadzi do spadku rentowności obligacji (pomimo sporej podaży obligacji, w tym w ramach stymulusów dla gospodarki). Co na pewien czas obniży koszty zadłużenia się dla Ministerstwa Skarbu, ale w pewnym momencie nadejdzie odbicie od recesyjnego dołka i inflacja ruszy do góry. I przez pewien początkowy czas to może nie być problem, ale w pewnym momencie będą musieli zareagować - niewykluczone, że wtedy w USA i w innych krajach Zachodu może być wdrożona jakaś forma YCC (ale za to zwykły obywatel raczej nie będzie mógł liczyć na takie coś i jego raczej będą dotyczyć zmiany stóp procentowych banku centralnego).

Ostatnio modyfikowany: 2024-02-22 16:48

supermario

https://www.msn.com/pl-pl/wiadomosci/polska/ukrai%C5%84cy-wpisali-bosaka-na-niechlubn%C4%85-list%C4%99-polityk-%C5%BC%C4%85da-wyja%C5%9Bnie%C5%84-od-polskiego-rz%C4%85du/ar-BB1iHjWE?ocid=msedgntp&cvid=02078e846b40478397972f233b6f39dc&ei=13

supermario

https://www.msn.com/pl-pl/wiadomosci/polska/ostre-komentarze-po-decyzji-tuska-pierwsze%C5%84stwo-interesu-ukrai%C5%84skich-oligarch%C3%B3w/ar-BB1iHZ4x?ocid=msedgntp&pc=DCTS&cvid=24ea81c467e04f16b64de6637c31deaf&ei=16

Dante

https://www.actionforex.com/live-comments/540878-eurozone-cpi-finalized-at-2-8-in-jan-core-at-3-3/

https://ec.europa.eu/eurostat/web/products-euro-indicators/w/2-22022024-ap

Euro Area Consumer Price Index (CPI)

PS. Dodatnie realne stopy procentowe są już w USA, Eurostrefie, a nawet w Polsce, a w Q2 2024 ostro pojawi się efekt bazy

Ostatnio modyfikowany: 2024-02-22 17:13

opcjoner

Czy ktoś mądrzejszy ode mnie może mi wytłumaczyć jaki sens jest w wypłacie dywidendy przez bank w kwocie ok 5mld zł a dokładnie w tym samym czasie wypuszczaniu obligacji mniej więcej w tej samej wysokości? Przecież to jest strata dla banku? Nie prościej i taniej byłoby nie wypłacać dywidendy i nie wypuszczać obligacji?

https://stooq.pl/n/?f=1598504&c=1&p=4+22

https://stooq.pl/n/?f=1598539&c=1&p=4+22

Lech

UE powinna zakazać wszelkich dotacji dla państwa utrzymującego tego typu organizacje.. Segregacja rasowa przy takich działaniach to betka, przecież tylko patrzeć jak ci faszyści zaczną decydować którą listę i kiedy likwidować..

Kyle

supermario

https://www.youtube.com/watch?v=ZpGmIyyzXjM

tacos

"Tutaj również należy zauważyć, że na przestrzeni ostatnich 10 miesięcy z tego programy ubyło ok. 1,7 bln USD. Obecnie znajduje się tam ok. 0,53 bln USD, które ewentualnie mogą posłużyć do kupna nowo emitowanych obligacji. Poniższy wykres przedstawia spadek wartości konta reverse repo (niebieska linia)."

*programu

* prędzej 1700 bln USD (czyli naszych miliardów), 530 bln USD

Wydaje mi się, że to trochę inaczej. To nie jest jakieś konto gdzie znajduje się tyle a tyle pieniędzy. Program RRP zorganizowany jest tak, że dotyczy krótkoterminowych pożyczek(overnight). Tak więc te liczby - powyżej 2 trylionów czy 0.53 tryliona to iloś pożyczek overnight, które są dzień w dzień dokonywane.

Wykres więc znaczy tyle, że na rynku jest coraz to mniej płynności, która idzie do FED w postaci RRP. Za niedługo jej nie będzie wogóle. Jednocześnie rezerwy banków lekko rosną. Zamiast zarabianiu na RRP wybierają bezpieczeństwo albo inne instrumenty.

Bazując na:

https://www.reuters.com/markets/us/feds-reverse-repo-facility-drawdown-looms-large-balance-sheet-debate-2023-10-31/

"The program, launched nearly a decade ago, grew rapidly starting in the spring of 2021 and by June 2022 was consistently taking in more than $2 trillion a day in what was seen as clear evidence of the amount of excess cash sloshing around the financial system"

"If reverse repos meander toward zero and bank reserves decline slowly it could push the end date of the QT drawdown out to the end of 2025, while a scenario in which the decline in reverse repos sputters out and they hold around $500 billion moves the QT end date up to the second quarter of 2025, with Fed holdings hitting $6.5 trillion."

@ITT

Aproksymując ten wykres(RRP,rezerwy, balance sheet) to nadmierna płynność, którą widać przez program RRP skończy się z gdzieś w połowie kwietnia. Jeśli rezerwy banków będą się utrzymywać myślę, że nie będzie potrzeby do tego czasu obniżać stóp procentowych. Później musi znaleźć się inne źródło płynności, chyba, że banki właśnie będą ją jeszcze miały (rezerwy).

Ciekawi mnie gdzie w tym RRP jest collateral (zastaw)? Chyba problem może wystąpić tylko między bankami, że nie będą miały odpowiedniego zastawu. Transakcje z FED mogą być bezpieczne - zawsze będzie miał collateral.

Swoją drogą ciekawy jest też sam proces:

Repurchase agreement (FED sprzedaje T-bills do instytucji i mówi,że to odkupi jutro po cenie x+5%). Czyli krótkoterminowo ściąga płynność z banków - 100 dolarów, ale następnej nocy oddaje 105(oczywiście inna skala) - czyli zwiększa płynność :). I jak tu ma nie być drugiej fail inflacji :) ?

Ostatnio modyfikowany: 2024-02-22 18:44

tacos

"W dniu dzisiejszym ABW wkroczyła do siedziby..."

Spieszmy się czytać książki - tak szybko cenzura nadchodzi ...

tacos

"Kapitalizm, wolny rynek, Nostradamus, Boże czary mary hokus pokus i naganianie na powrót do plemienia żeby przetrwać zagładę...

Co wy tam palicie? "

Wobraźmy sobie dwa społeczeństwa.

Pierwsze: kazdy kradnie, zabija, zazdrości sąsiadowi większego ogródka, samochodu, domu lub żony, ludzie oszukuja się wzajemnie, kłamią w sądzie na szkodę innych,

Drugie: nie musisz zamykać auta/domu, nie potrzebujesz kamer, ludzie cieszą się jeśli ktoś kupi fajniejszy samochów lub wybuduje dom, ludzie sobie pomagają i wspierają, i co nie mniej ważne zawsze mówią prawdę

Nawet będąc ateistą nie da się stwierdzić, że drugi typ społeczeństwa jest bardziej zagrożony zagładą. Zwykła racjonalność i nie trzeba nic palić.

tacos

Najwyraźniej szacują, że im to się opłaci. Zależy jakie to obligacje, jak będzie wyglądać inflacja/stopy w okresie, na który zostały wystawione.

Mogę tyko zgadywać, ale jeśli założymy obligacje stałoprocentowe na np. 2 lata na 5%, a inflacja wzrośnie ponownie do 12tu to prawdopodobnie cena znów spadnie - będą wtedy inne obligacje - lepiej oprocentowane. Zakładając, ze dostaniesz 5% rocznie na koniec (wiem % składany, ale liczę prosto) - to i tak relanie mamy stratę (uwzględniając inflację). Dodatkowo zapewne nie sprzedasz po niższej cenie, bo wtedy kupon może nie zrekompensować straty. Ponadto dlaczego nie skupować tańszych obligacji powoli z rynku od tych, którzy jednak chcą sprzedać.

W skrócie IMO jest to zakład na rosnącą inflację i/lub rosnące stopy - to by było już ciekawe.

Dywidenda - widocznie zależy im na cenie akcji - może mają jakiś wpływ np. na rating. Ponadto czy buybacki przy max cenach akcji są racjonalne/korzystne dla firmy?

Ostatnio modyfikowany: 2024-02-22 19:45

Lech

janwar

- Jak może człowiek, który reprezentuje reżim i to w najgorszym wydaniu ze stanu wojennego, reprezentować wartości niepodległościowe w Muzeum Wojska Polskiego? Przecież to jest naplucie społeczeństwu i Wojsku Polskiemu w twarz przez ministra Władysława Kosiniaka-Kamysza - stwierdził na antenie Telewizji Republika prof. Wiesław Wysocki, który zrezygnował z zasiadania w Radzie MWP po mianowaniu byłego funkcjonariusza WSW gen. Bogusława Packa na szefa obiektu.

Pacek był odznaczany za stan wojenny. - Uważamy, że to nie jest miejsce dla komunistów, to nie jest miejsce dla tajnych funkcjonariuszy służb PRL

https://niezalezna.pl/polityka/funkcjonariusz-wsw-bedzie-prezentowal-niepodleglosciowe-wartosci-to-naplucie-spoleczenstwu-i-wojsku-w-twarz/511895

-----witamy w komunistycznym PRL

Więcej wychowanków reżimu na stanowiska państwowe!

janwar

Mateusz Morawiecki odniósł się do doniesień, jakoby wprowadzenie waluty euro w Polsce mogło zostać zrealizowane bez pytania o to Polaków w referendum. - Porównajcie, jak rozwijała się Polska i Słowacja. Słowacja była 10 czy 12 lat temu przed nami, a teraz jest za nami. W międzyczasie przyjęła euro

https://niezalezna.pl/polityka/opozycja/taki-jest-plan-koalicji-13-grudnia-morawiecki-mowi-wprost-byloby-to-jawne-absolutne-pogwalcenie-konstytucji/511890

supermario

"Spieszmy się czytać książki - tak szybko cenzura nadchodzi ..."

Kupujmy póki jeszcze się da.

supermario

https://www.youtube.com/watch?v=1i_OpBsJ6Uo

janwar

252 tys zł za 1 dzień pracy- a to dopiero początek.

Thun nie była zatrudniona? To nieprawda

Posłowie PiS Waldemar Buda i Marcin Horała przeprowadzili kontrolę poselską w Centralnym Ośrodku Informatyki ws. zatrudnienia tam, a następnie zwolnienia Marii Thun. Według ustaleń dziennikarzy, w umowie z Marią Thun zawarto zapis, że w razie zwolnienia dostanie odprawę w wysokości sześciomiesięcznej pensji, co daje kwotę 252 tys. zł brutto.

https://niezalezna.pl/polityka/rzad/tak-zatrudnia-koalicja-13-grudnia-cwierc-miliona-w-piach-oni-sa-winni-poslowie-pis-wymieniaja-nazwiska/511887

Ostatnio modyfikowany: 2024-02-22 21:43

lenon

Nie wszyscy są świadomi, że pewne europejskie regulacje wymuszają nowe rozwiązania. Tym razem będą dynamiczne taryfy na rachunkach „za prąd”.

Rozporządzenie UE wymaga, aby wprowadzono je od lipca tego roku. Dynamiczne taryfy to skorelowanie naszych cen na rachunkach domowych ze zmianami (np. dobowymi) cen energii na rynkach hurtowych – czyli mówiąc w prosty sposób – zmiana cennika w ten sposób, że energia pobierana w nocy (lub w środku dnia) jest tania. Pobierana w szczycie (godziny ranne przy śniadaniu i popołudniowe) będzie droga.

Można się zastanowić po cholerę jakieś takie fanaberie i dziwne rozwiązania – nam chodzi przecież żeby „prąd był tani”. Można podejść do tego optymistycznie i pesymistycznie – oba podejścia będą prawidłowe. Optymistycznie – to nowy poziom rozwoju rynku energii i szansa dla klientów indywidualnych na świadome i własne zoptymalizowanie rachunku i szczególnie rozbudowę własnych instalacji prosumenckich.

Dynamiczne taryfy dają możliwość świadomego ograniczania zużycia energii w szczycie. Idealistycznie np. przez unikanie energochłonnych urządzeń (np. pranie po południu) – co sam uważam za raczej bzdurę, jeśli nie jest to zautomatyzowane.

Daje natomiast możliwość wprowadzania całej gamy inteligentnych urządzeń i powiązania ich z urządzeniami prosumenckimi (panele na dachu) i przede wszystkim – domowymi magazynami energii. Właśnie dzięki taryfom dynamicznym (jeśli różnica cen w ciągu doby będzie duża i realnie pokazywała koszty działania systemu) opłaci się instalować domowy magazyn i jednocześnie ładować go zarówno z własnej instalacji fotowoltaicznej jak i z sieci (co szczególnie ważne, bo nie zawsze mamy nadwyżkę z PV) wtedy, kiedy energia jest tania. Wymaga to oczywiście automatycznych systemów sterowania urządzeniami (nikt realnie nie będzie patrzył na dynamiczne tzn. zmieniające się często taryfy) i pilnował, żeby własnoręcznie ładować magazyn (albo pracował w środku nocy) – to wszystko musi być automatyczne.

Całość też jest możliwa jedynie do wykorzystania przez „bogatych” – na początek z taryf może skorzystać ktoś kto ma panele (a więc dom), inteligentny licznik (na bieżąco kontrolujący zużycie), system wymiany informacji o cenie dynamicznej (pewnie mógłby to robić nowy wdrażany Centralny System Informacji o Rynku Energii i jakaś opcja do tego celu), jeszcze magazyn energii i informatyczny system optymalizujący koszty (taki mini handel energią).

Wszystko zadziała – ale pewnie za kilka lat. Najpierw musi istnieć rynek (dla klienta domowego) i realne ceny dynamiczne (dające jakieś korzyści). W warunkach polskich (pesymistycznie) – nie ma żadnego wolnego rynku energii, ceny są mrożone (sztucznie utrzymywane na stałe), dyskutuje się o dalszych mrożeniach (po połowie roku) nie widząc trendu malejących cen na rynkach światowych (za chwilę będzie taniej niż po mrożeniach) i jeszcze nie ma wszędzie inteligentnych liczników (tylko ok. 5 mln na 13,5 mln użytkowników domowych), nie ma CSIRE (opóźnia się).

Wprowadzone taryfy dynamiczne (wypełnimy oczywiście zobowiązania UE) będą zupełnie do niczego.

Jak nie ma rynku, monopolizacja przez wielkie koncerny w żaden sposób nie wprowadzi żadnych mechanizmów, żeby mógł zarabiać (ograniczać koszty) klient – bo po co.

Ceny dynamiczne będą słabo różniły się od stałej taryfy G11 (podstawowa stała cena cały dzień). Zresztą świadomość klienta rynku energii jest na poziomie podłogi – dyskusja polityczna ostatnich lat sprowadziła oczekiwania społeczne dotyczące energii („prądu”), że ma być tanio – i najlepiej państwo niech „zamrozi” i „dopłaci”.

Nikt nie śledzi swoich rachunków, nikt nie interesuje się ograniczaniem zużycia, nikt nie rozważa zmian taryf – przecież ma być tanio. Taryfy dynamiczne będą… ale będą klęską klienta indywidualnego, który nic z nich nie skorzysta. No może za kilka lat, gdy nastąpi odbudowa rynku, przyjdą realne ceny energii, wzrośnie świadomość konsumentów, realne taryfy bo konkurencja, inteligentne liczniki, działające CSIRE, magazyny, systemy optymalizujące zużycie … itd."

https://wysokienapiecie.pl/97755-400-baniek-przeminie-z-wiatrem/

I nawet taki ekspert nie rozumie, że to można o kant tyłka potłuc przy dzisiejszej cenie dystrybucji.

Generalnie ciekawy artykuł warty przeczytania.

Dante

The spread on pfandbriefs for German CRE lender $PBB has exploded to 87 basis points over swaps...

...this doesn't sound big but for an asset class that hasn't experienced a single default since 1901, it is.

(PBB's bonds trading at 20-40 cents on the dollar FYI)

Market pricing in a default // bail-in for Deutsche Pfandbriefbank $PBB. Not to be confused w/ Pfandbriefs the asset class (covered bond, goes back to 18th century Prussia), which $PBB has issued in size

https://twitter.com/JackFarley96/status/1760722295230779693

https://www.reuters.com/markets/german-property-lender-pbb-crisis-hit-us-market-2024-02-20/

https://uk.marketscreener.com/quote/stock/DEUTSCHE-PFANDBRIEFBANK-A-23055699/news/German-bank-PBB-s-office-index-dips-further-into-crisis-territory-46006226/

@ropa

Paul Sankey's outlook for oil in 2024 & beyond:

- Saudi Arabia is bailing out oil market with voluntary production cuts

- AI will cause power demand to explode

- market is at equilibrium at ~$80 WITH Saudi voluntary production cuts... it's hard for

@crudegusher

to be wildly bullish as Saudi has tons of spare capacity it could switch on

- the tail risk for oil is to the downside, not upside

- $80 oil is good for megacap oil stocks (with low breakevens) which are generating record cash returns

- Paul (@crudegusher) is bullish midstream & pipelines

- Paul doesn't think a major bull run will occur until U.S. production declines (he expects U.S. production to grow this year but at a much slower growth. Potentially 0 growth in 2025 but depends on price)

- natural gas is "really suffering" (Saudi cuts are bearish nat gas)

- With AI craze, investors don't care about oil. As trading vehicle large cap oil stocks are unattractive but "for long-term investor, this is a great opportunity"

- Paul agrees with Warren Buffett's decision to sell Apple & buy Chevron

- there is "almost no interest among serious investors right now in small-cap oil companies (5 Billion)

- inventory matters - sorry but your "60% free cash flow yield" micro cap likely has horrible reserves. the market rewards long-life reserves and punishes short-life reserves

- the merger & acquisition (M&A) cycle is underway in oil but the deal premiums are tiny (5%). This means large-caps like Exxon & Chevron can scoop up small-caps on the cheap, so bullish for majors & not bullish for small-caps. again, inventory matters $XOM $CVX

- Paul expects most oil mergers to close this year because in an election year, politicians don't want another oil price spike $PXD $HES

- unfortunately, during this M&A cycle, CEOs not shareholders have become rich. this is because change of control provisions incentivize CEOs to agree to deals at too-low prices

- Paul likes $FANG's proposed merger with Endeavor a lot... he is less keen on Devon $DVN's rumored bid for Enerplus

- oil productivity is rising... the industry needs fewer wells to produce more oil

https://twitter.com/JackFarley96/status/1760055993667371119

=====

Ostatnio modyfikowany: 2024-02-22 22:09

janwar

"Koszt gospodarczy dla Niemiec po dwóch latach wojny na Ukrainie wynosi potencjalnie znacznie ponad 200 miliardów euro", powiedział prezes DIW Marcel Fratcher w wywiadzie dla "Rheinische Post", wyjaśniając, że wysokie koszty energii w szczególności zmniejszyły wzrost gospodarczy Niemiec o 2,5 punktu procentowego w 2022 r. i o analogiczny procent w 2023 r. Fratcher wyjaśnił, że jest to tylko "bezpośredni koszt ekonomiczny", ponieważ istnieją dodatkowe obciążenie wynikające z "eskalacji konfliktów geopolitycznych i geoekonomicznych, zwłaszcza z Chinami", które mają szczególny wpływ na firmy eksportujące. Badania DIW mówią, że "straty w 2022 r. wyniosły 100 mld euro i 140 mld euro w 2023 r."

https://filarybiznesu.pl/gospodarka/kolosalna-suma-tyle-niemcy-stracili-na-rosyjskiej-agresji-na-ukraine/a23756

supermario

https://www.youtube.com/watch?v=QSKgY1DiiO4

lenon

Karę rząd umorzy…

Nie mamy pańskiego płaszcza i co pan nam zrobi?

Rynek uprawnień się załamie

Co by się więc stało gdyby polskie elektrownie węglowe przestały kupować uprawnienia do emisji?

Rumuńskiej elektrowni uprawnienia kupuje osobiście minister finansów

Mamy plan czy jedziemy po bandzie?

https://wysokienapiecie.pl/97402-scenariusz-dla-elektrowni-weglowych-jest-juz-gotowy/

lenon

"Jak kraj na „P” myślał, że będzie bezpieczny dzięki LNG"

https://wysokienapiecie.pl/96704-jak-kraj-na-p-myslal-ze-bedzie-bezpieczny-dzieki-lng/

Solarsoul

https://www.youtube.com/watch?v=QSKgY1DiiO4

[Dopłaty ]

Analogicznie, paszowce, trawlery niemieckie wytrzebiły śledzia z Bałtyku. Właściciele polskich kutrów dostali rekompensatę przewyższająca wartość kutra. Zadowolony Janusz? Zrezygnował z prowadzenia biznesu? Zrezygnował. Tylko czy ta rekompensata, którą otrzymał ma jakiekolwiek pokrycie?

Czy dziś można kupić śledzia z naszego Bałtyku? Nie, bo 4 Rzesza wytrzebiła. Ale można kupić mąkę w Biedronce za 75 groszy. Tylko czy z naszych pól?

https://biobabalscy.pl/

https://maka.pl/

Hansclosx

To nie propaganda więc nie.

Tusk między wierszami mówił ostatnio co jest szykowanie.

Nie będę powtarzał bo już rok temu pisałem nic się nie zmieniło tylko czeka na odpowiedni czas.

Może w weekend coś z najnowszych prawdziwych info wstawię bo coraz bliżej kolejnego etapu wojny.

Oczywiście Tusk na razie nie wyraził zgody co nie znaczy że tak będzie oraz nie znaczy że Tusk ma coś do powiedzenia w tym temacie.

Z noravitzem nie było by problemu on twierdził "jak będą się uchylać przed służbą wojskową to trzeba rozsrrzelac kilku dla przykładu". Tutaj opcja była pewna 100% o czym też pisałem.

Ostatnio modyfikowany: 2024-02-23 07:54

janwar

„GPC”: Ludzie Tuska przygotowują się do resetu 2.0 z Rosją. „Ogromne zagrożenie i zdrada...”

Decyzją ekipy Donalda Tuska na kierownicze stanowiska polskich służb specjalnych wrócili ludzie odpowiedzialni za politykę resetu z Rosją.

Ich działania wzbudziły poważne wątpliwości byłego szefa MON Mariusza Błaszczaka, który wystosował do ministra Władysława Kosiniaka-Kamysza interpelację, w której zapytał m.in., czy prawdą jest, że w ciągu ostatnich tygodni Służba Kontrwywiadu Wojskowego nawiązała nieoficjalne kontakty z płk. Władimirem Juzwikiem, agentem FSB w Warszawie. –

To jest rzecz wstrząsająca i pokazująca, jak rząd Donalda Tuska w pełni świadomie otwiera się na stronę rosyjską

Strony udzielają sobie wzajemnie pomocy w [...] przeciwdziałaniu działalności wywiadowczo-wywrotowej służb specjalnych krajów trzecich, skierowanej przeciwko Federacji Rosyjskiej lub Rzeczpospolitej Polskiej”

https://niezalezna.pl/polska/bezpieczenstwo/gpc-ludzie-tuska-przygotowuja-sie-do-resetu-2-0-z-rosja-ogromne-zagrozenie-i-zdrada/511910

Hansclosx

Przed atakiem Rosji na Ukrainę w pełni planowanym od kilku lat wcześniej celem jej podbicia.

Laboratoria z bronią chemiczną.

Niebiańska Jerozolima.

Putin uwolni Ukrainę od tego zła.

Prosta propagandą.

Odblokuje wszystkich znowu mam ochotę na walkę z propagandą że wschodu.

Ostatnio modyfikowany: 2024-02-23 08:22

R!ff

Donek Tusk "dogadał" się z rolnikami. Mistrzostwo!

Wszystko wg scenariusza:

Wypowiedź Donka:

https://x.com/PremierRP/status/1760674643885916207?s=20

Komentarz Konfederacji:

https://x.com/RuchNarodowy/status/1760634924304929250?s=20

supermario

„Ogólnie rzecz biorąc, bohater, który walczy z tyranią, nie powinien sprzymierzyć się ze złymi, którzy chcą zniszczyć dobro tyrana. »

P. Federico Highton

Krzysztof ITT

prędzej 1700 bln USD (czyli naszych miliardów), 530 bln USD

- sprawdź proszę jeszcze raz co napisałeś

Wydaje mi się, że to trochę inaczej. To nie jest jakieś konto gdzie znajduje…

Nie tłumaczymy czym jest RRP, samo w sobie, bo temat ten był wielokrotnie poruszany na naszym blogu.

W RRP znajdują się środki głównie funduszy rynku pieniężnego (MMF), które inwestują w dług krótkoterminowy. Ich spadek znaczy tyle, że okazało się, że pojawił się na rynku instrument (obligacje krótkoterminowe), który w krótkim terminie daje im większe odsetki od programu RRP (5,3%). Jeśli nie byłoby kupca w postaci MMF (środki na to biorą m. in. z RRP stąd ich spadek) ani żadnego innego kupca to zmuszone do zakupu takich obligacji byłyby banki. To spowodowałoby zamianę ich rezerw na obligacje. Innymi słowy miałyby zbyt dużo papieru a za mało kasy co może doprowadzić do trudności pozyskania kapitału na rynku repo – sytuacja z 2019 roku. To może doprowadzić do interwencji FED.

Ważne jest również to, że środki na RRP są poza systemem finansowym, czyli ich kurczenie się - napływ na rynek zasila ilość dostępnego pieniądza w systemie. To wg wielu analityków ma bezpośredni wpływ na zachowanie się rynku akcji.

Ciekawi mnie gdzie w tym RRP jest collateral (zastaw)? Chyba problem może wystąpić tylko między bankami, że nie będą miały odpowiedniego zastawu. Transakcje z FED mogą być bezpieczne - zawsze będzie miał collateral.

Program QT wraz z emisją nowego długu budzi odwrotne obawy. W tym momencie problem polega na tym, że obligacji (collateral) jest zbyt dużo. Stąd też przyglądanie się rezerwom banków, czy zaraz tam nie będzie trzeszczeć – innymi słowy bank nie chce pożyczyć drugiemu bankowi kasy nawet za procent, bo sam może mieć problemy z regulowaniem własnych wierzytelności – znowu przywołujemy przykład z 2019 roku.

Ostatnio modyfikowany: 2024-02-23 10:50

supermario

https://businessinsider.com.pl/gielda/wiadomosci/najwieksza-firma-rolna-w-ukrainie-oligarcha-ogral-polskich-akcjonariuszy-kernela/sxr0v3s

Solarsoul

Cascader

Błędne: w Białorusi, w Węgrzech, w Ukrainie. Zmiana języka polskiego na potrzeby politycznej narracji globalistycznej to są opary absurdu.

Solarsoul

@Tusk

„Nie możemy pozwolić na to, aby wykorzystywano protesty rolników do propagandy rosyjskiej”

Wypisz wymaluj PIS. Zobaczcie ostatnie głosowanie na Wiejskiej, kto jest za pro-wschodnimi gratyfikacjami na rzecz przybyszów z naszych podatków. Jedna jedyna partia zagłosowała przeciw. Konfederacja. PO-PIS w „ważnych” dla kraju sprawach głosuje jednomyślnie. Czy rząd Tuska obali haniebną składkę zdrowotną od dochodu? Czy rząd Kaczyńskiego obalił haniebny 23% Vat? Będą pruć nas ile wlezie, nie mam do nich pretensji bo taka ich rola. Mam pretensje do debili chodzących do urn.

Ostatnio modyfikowany: 2024-02-23 11:49

Solarsoul

Dante

Stopa bezrobocia w Polsce wzrosła w styczniu do 5,4 proc. z 5,1 proc. w grudniu. Rok do roku zmalała o 0,1 pkt proc.